2021年12月3日に行われた、三菱マテリアル株式会社ESG説明会の内容を書き起こしでお伝えします。

スピーカー:三菱マテリアル株式会社 執⾏役社⻑ ⼩野直樹 氏

三菱マテリアル株式会社 執行役常務 髙柳喜弘 氏

三菱マテリアル株式会社 経営企画部地球環境室長 河村裕二 氏

三菱マテリアル株式会社ESG説明会

小野直樹氏(以下、小野):三菱マテリアル株式会社執行役社長の小野でございます。本日は、当社のESG説明会にご参加いただきまして誠にありがとうございます。

前回、今年3月にESG説明会を行っていますが、今回は2回目であり、その後の進捗等を含めてご説明します。また、質疑応答を通じて、みなさまの理解を深めていただければと思っています。まずは資料に沿って、全体的なところを簡単にお話しします。

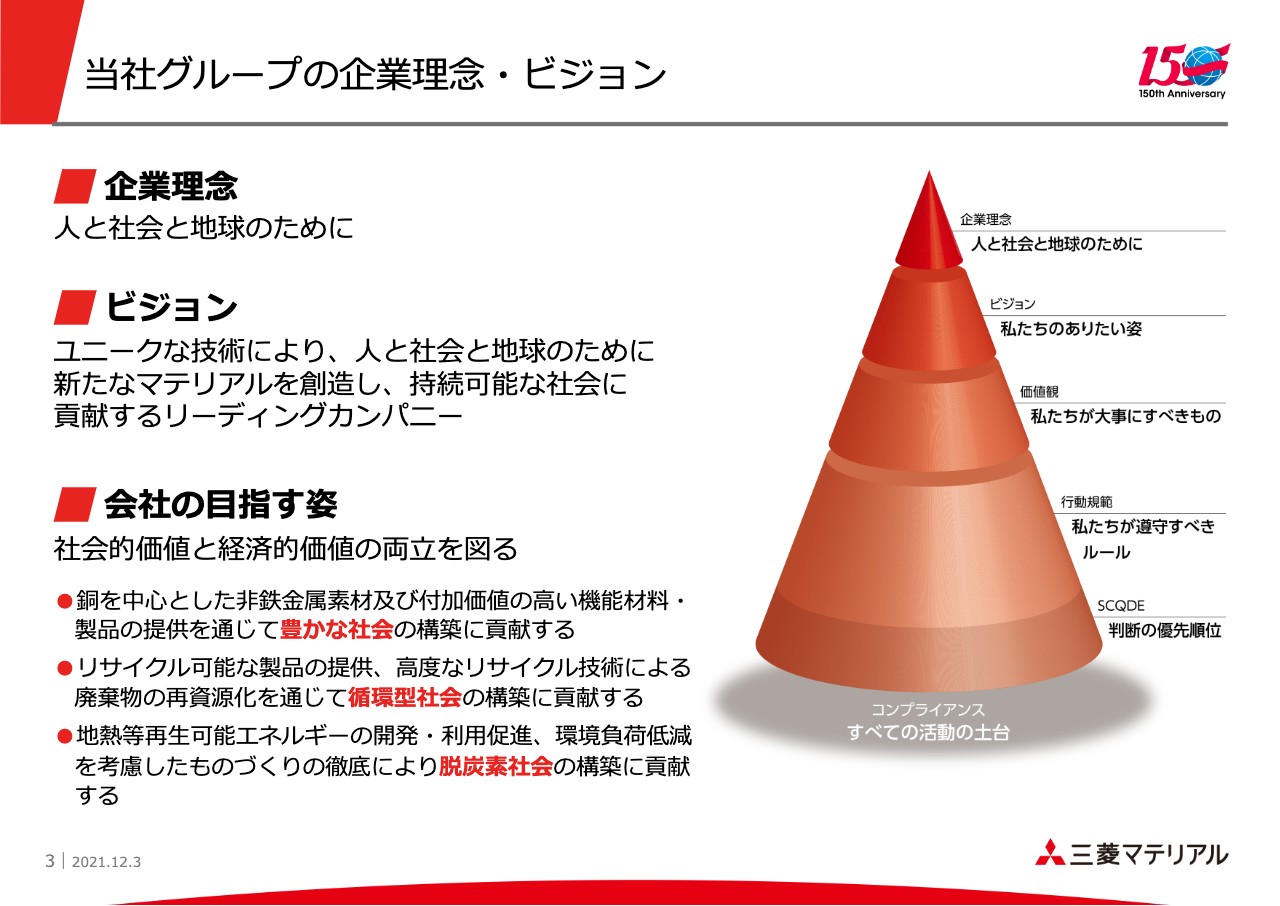

当社グループの企業理念・ビジョン

当社グループの企業理念、ビジョン、会社の目指す姿について、こちらのスライドに記載しています。企業理念は「人と社会と地球のために」であり、最近の潮流である存在意義を示すかたちで言葉を付け加えるならば、「人と社会と地球のために、自らの事業活動を通じて社会課題の解決に貢献する」ということになるかと思います。

会社の目指す姿は、豊かな社会、循環型社会、脱炭素社会の構築に貢献するということです。それらをいかにして達成していくかについても、それぞれの項目に記載しています。

銅を中心としたさまざまな製品や材料の提供、リサイクル可能な製品の提供および高度なリサイクル技術による廃棄物の再資源化、さらに再生可能エネルギーの開発と利用、環境負荷低減を考慮したものづくりの徹底を通じて、これらを実現しようという内容です。

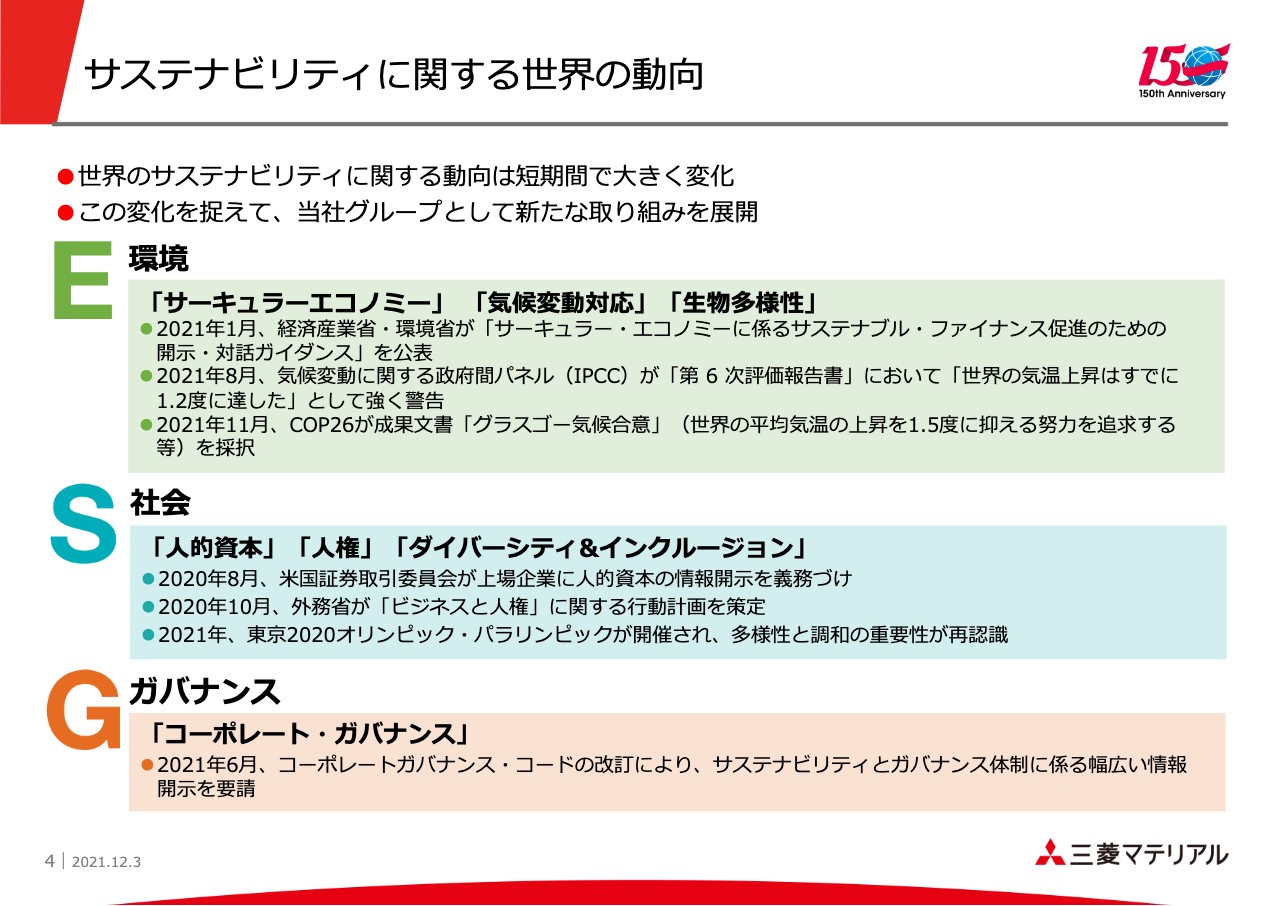

サステナビリティに関する世界の動向

ESGにまつわる最近の動向です。これはみなさまもよくご存知ですから、説明は割愛します。

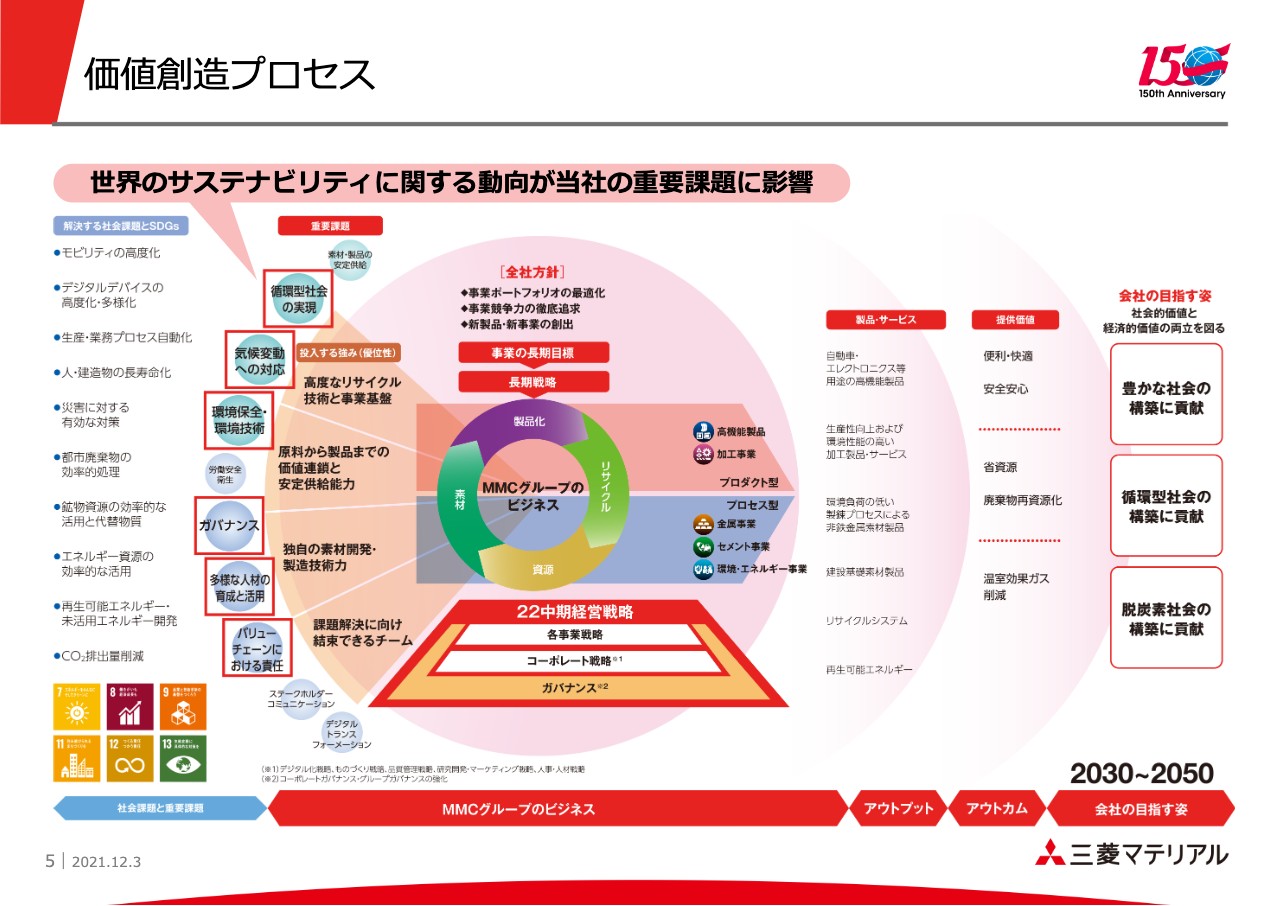

価値創造プロセス

価値創造プロセスです。スライド左側に記載のある、私たちが考える重要課題、マテリアリティに対して、中央の円に示すような活動を通じて、右側に示す製品サービスの提供による価値提供を果たし、会社の目指す姿につなげていこうという図です。

今日はESGの説明会ですので、左側の小さな丸で表現して、かつ四角い赤を付けている箇所に当たるマテリアリティが、大きなテーマになると思っています。

当社において、このマテリアリティを特定していくにあたり、いわゆるマルチステークホルダー、株主、投資家、地域住民、当社のグループの従業員、当社自身というさまざまなレイヤーがあり、どのような点が重要課題に挙げられるかをそれぞれのレイヤーで検討し、それを合算したかたちで重要課題を特定するプロセスで進めています。

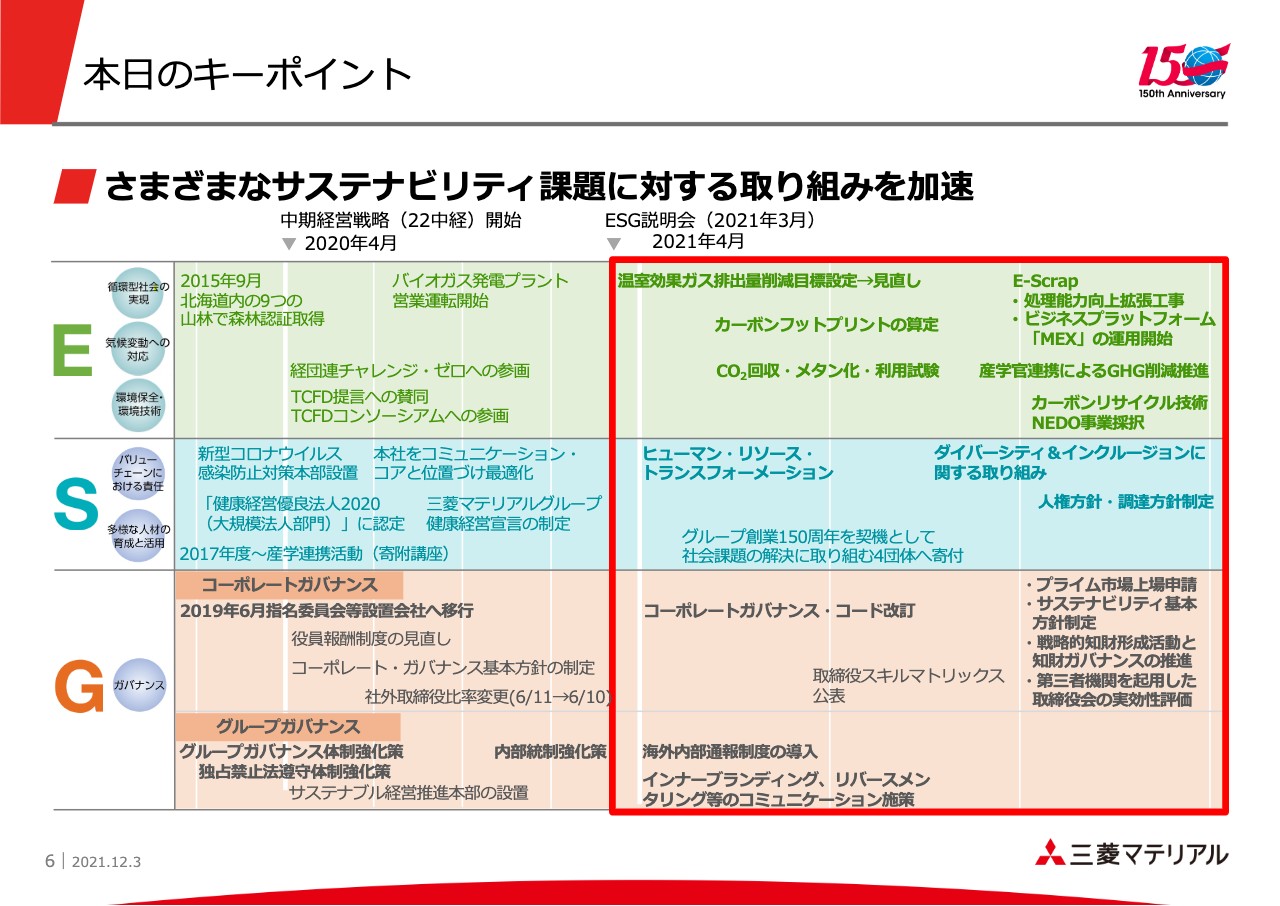

本⽇のキーポイント

本日お話しする内容を、ESGの観点で、かつ時系列も踏まえて整理したものです。スライドに詳しく記載していますが、前回のESG説明会以降の取り組みであり、特に赤枠内の太字の部分について、後ほど詳しくご説明します。

例えば、「E」のところですと、新たな温室効果ガス排出量削減の目標設定の見直しについて、また、それに向けた具体的な取り組みについてもいくつかご紹介できると思います。

中央の列の「S」のところについては、特に人的資本の充実、人権に対する取り組み、D&Iなどについてご説明を加えたいと思っています。

「G」のガバナンスについては、直近でプライム市場への上場申請を行っているため、それに関連したコーポレートガバナンス・コードの改訂や、サステナビリティ基本方針に関連したこと、取締役会のさまざまな改善への取り組みなどをご紹介していきたいと思っています。

私からの全体的な説明は以上です。こちらで髙柳常務にバトンタッチしたいと思います。

Environment 環境

髙柳喜弘氏(以下、髙柳):ここからは髙柳がご説明いたします。まずは環境です。

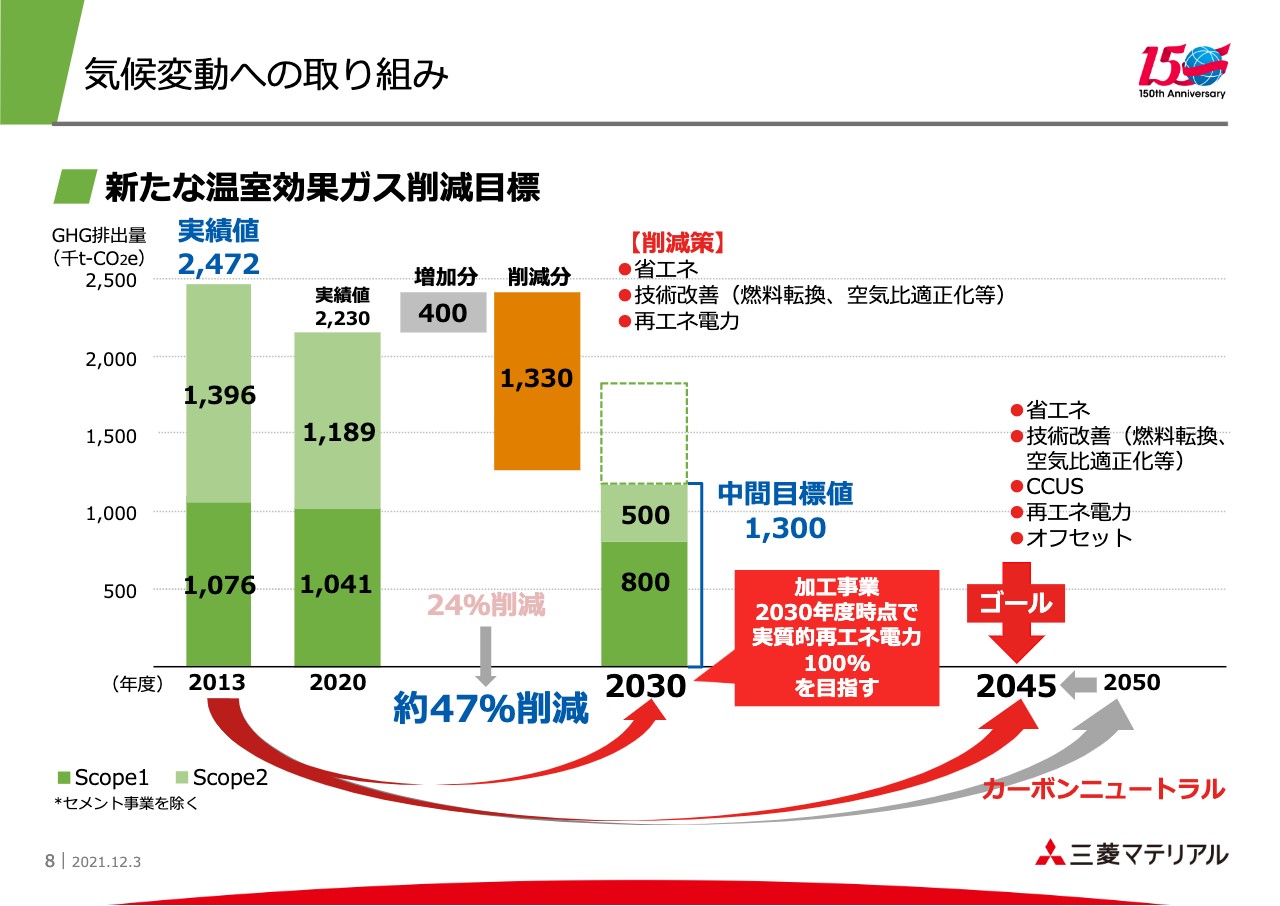

新たな温室効果ガス削減⽬標

気候変動への取り組みについてです。当社は、今年3月に温室効果ガス排出量の削減目標を発表しましたが、その後の情勢を踏まえて目標の見直しを行いました。対象はセメント事業を除く全事業としています。

今回の見直しで、いわゆる事業者からの直接排出である「Scope1」と、供給されたエネルギー利用に伴う間接排出である「Scope2」について、カーボンニュートラルの実現を5年早めて2045年度を目指すこととしました。中間地点である2030年度には、2013年度比で前回の24パーセントから47パーセントに削減目標を上げています。

スライドの棒グラフで示しているとおり、CO2量で言いますと、2013年度の約250万トンから、2030年度には130万トンまで削減するということです。特に加工事業については、使用電力の全量を、2030年度には実質CO2フリーとすることを目標としています。

削減分の内訳です。オレンジの棒グラフの部分ですが、この133万トンの内、約4分の1が現時点で想定している省エネ投資および技術改善、いわゆる「Scope1」での削減にあたります。残りは「Scope2」で、間接排出分のエネルギーを再生可能エネルギー由来のものに切り替えることを計画しています。

本来は、セメント事業の削減数値も含んだところでお示しできるとよいのですが、セメント事業については来年4月の事業統合後の新会社において、宇部興産社との効果的な削減策を策定して、具体化していく予定です。

また、本日の数字にはアルミ事業が含まれています。こちらも11月25日に発表したとおり、アルミ事業2社は来年4月に事業譲渡する予定です。事業譲渡した段階で、排出量および削減目標についても調整が入ることになるため、併せてお含み置きいただきたいと思います。

産業革命前と比較した世界平均気温の2度上昇と4度上昇の各シナリオによるリスク、機会の分析については、今年3月から状況は大きく変わっておらず、今回は見直しを行っていません。

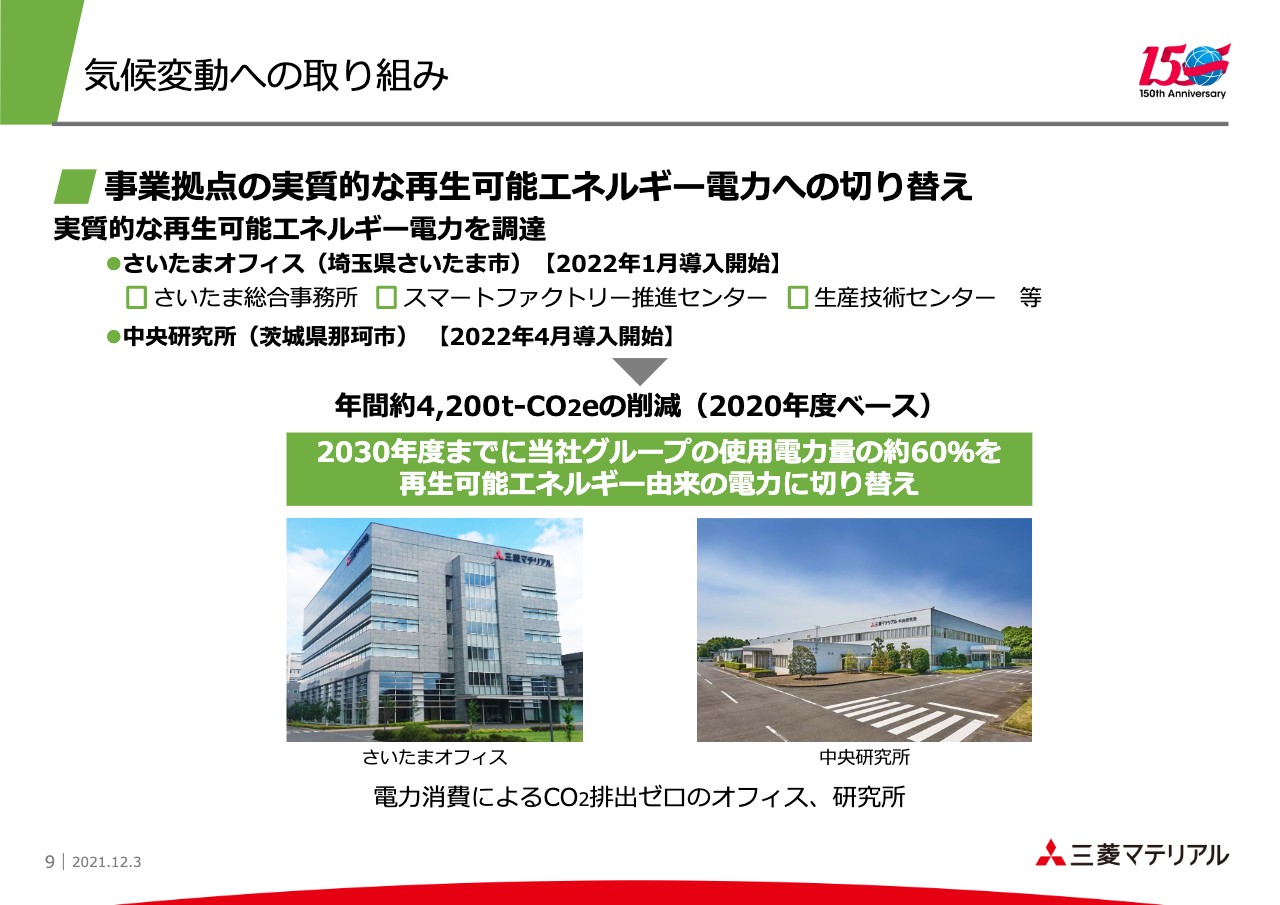

事業拠点の実質的な再生可能エネルギー電力への切り替え

規模としてはまだ小さいのですが、事業拠点における使用電力を再生可能エネルギーへ転換した事例です。「実質的」という表現は、非化石証書を調達することで、CO2フリーの電力に置き換えることを表しています。

来年度からは、製造事業所もこのようなかたちで置き換えを行っていきます。スライドにあるとおり、2030年度には当社グループの使用電力量の約60パーセントを切り替えることを目標としています。

Scope3の実績把握

今回初めて試算した「Scope3」の値です。当社のバリューチェーン全体の排出量を計算したものですが、現段階ではIEA等が使用している各産業の原単位を使用して簡易的に算出しているため、決して精度が高いとは言えないものです。

また、「Scope3」を試算したモデルにおいては、一部の項目においてセメント事業とその他の事業とを区別できずに算出していることから、今回はセメント事業を含む数字となっています。

したがって、「Scope1」と「Scope2」の合計が1,000万トン強という数字は、セメント事業の排出量が含まれており、また「Scope3」は、「Scope1」と「Scope2」の合算とほぼ同じ規模となっていますが、こちらにもセメント事業の部分が入っています。

スライド左側の枠の上流において、「Scope3」の排出量を見ていただくと、ここでは購入した製品・サービスの割合が多いことがわかります。これは主に、銅精鉱を購入しているサプライヤー由来のものです。輸送、配送についても、銅精鉱が一番大きい比率を占めています。

当社のサプライヤーである鉱山会社は、みなさまもご存知のとおり、温室効果ガス排出量の削減に非常に積極的なところが多いです。しかし、今回の試算では、1社1社の対応までは数字には反映できていないため、今後は各鉱山会社と情報の共有を密にして、精度を上げていきたいと思います。

鉱山会社だけではなく、上流下流を含めすべての取引先と、温室効果ガスの削減量についての情報交換を通じて「Scope3」の数字の精度を上げていきたいと考えています。

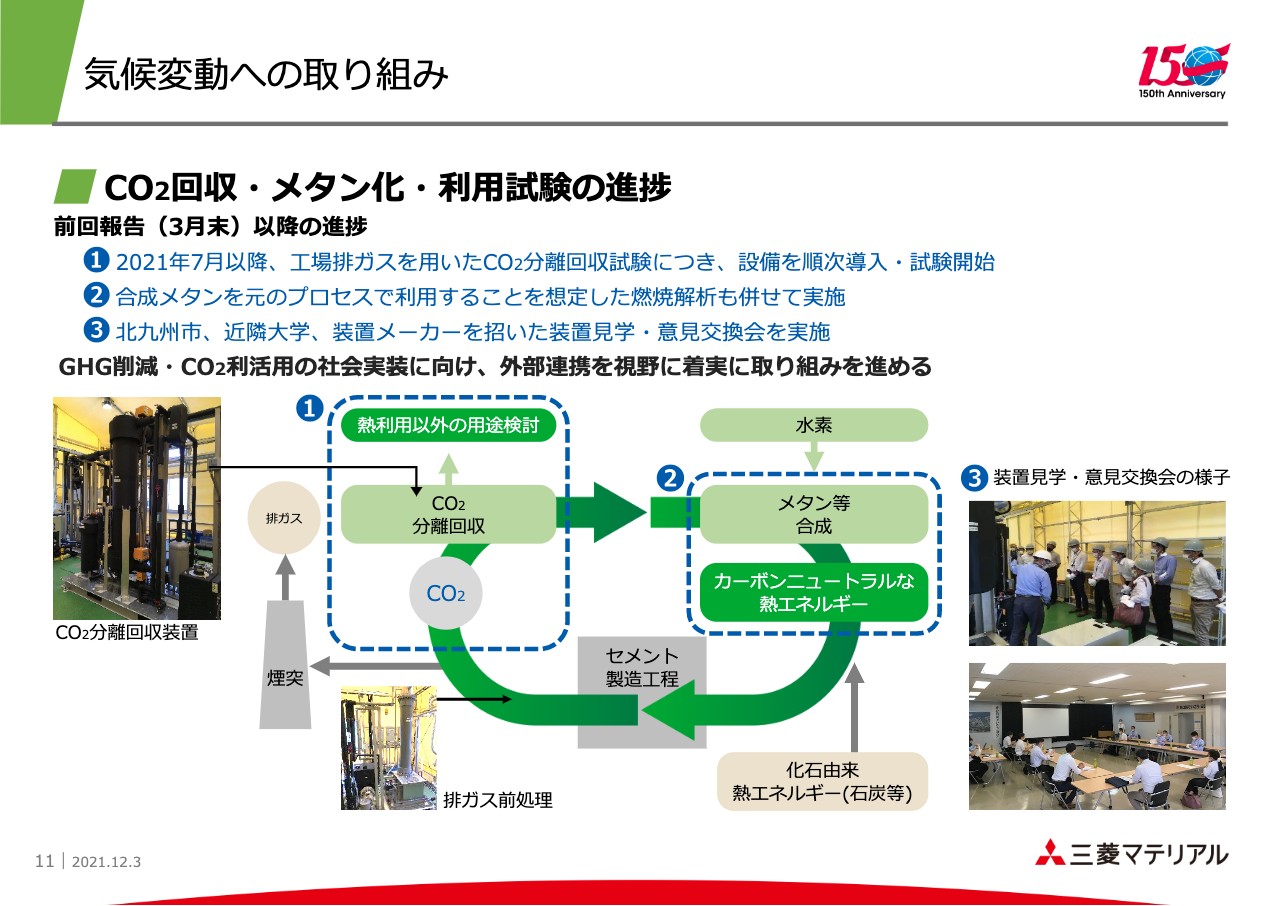

CO2回収・メタン化・利⽤試験の進捗

現在当社が取り組んでいる、温室効果ガス削減に必要な技術開発についてご説明します。通常設備の省エネ化や技術改善ではなく、新たな技術として開発に取り組んでいるものです。

これからお話しすることは、今週始めに行った「IR Day」や事業説明会でご説明したこととも若干重なると思いますが、ご容赦いただきたいと思います。

当社は、Carbon Capture and Utilization、いわゆるCCUという二酸化炭素を用いた技術の開発を、九州工場黒崎地区において進めています。製造プロセスから排出されるCO2を分離回収して、水素と化学反応させることでメタン等を合成する技術の開発について、今年7月より設備を順次導入し、実証試験を行っているところです。

また、得られたメタン等をセメント製造の熱エネルギーとして再利用するための燃焼技術開発にも取り組んでいます。この技術自体の1つのキーとなるのは、やはり水素です。ここの水素がグリーン水素でないと、全体の削減効果が減衰されてしまうことになるため、1つのポイントと置いています。

そのような意味では、当社だけでは全体的な開発が難しい面もあります。スライドの③の文面と右側の画像で示しているとおり、産学官の外部連携も視野に入れて、この全体のループを完成させたいと考えています。

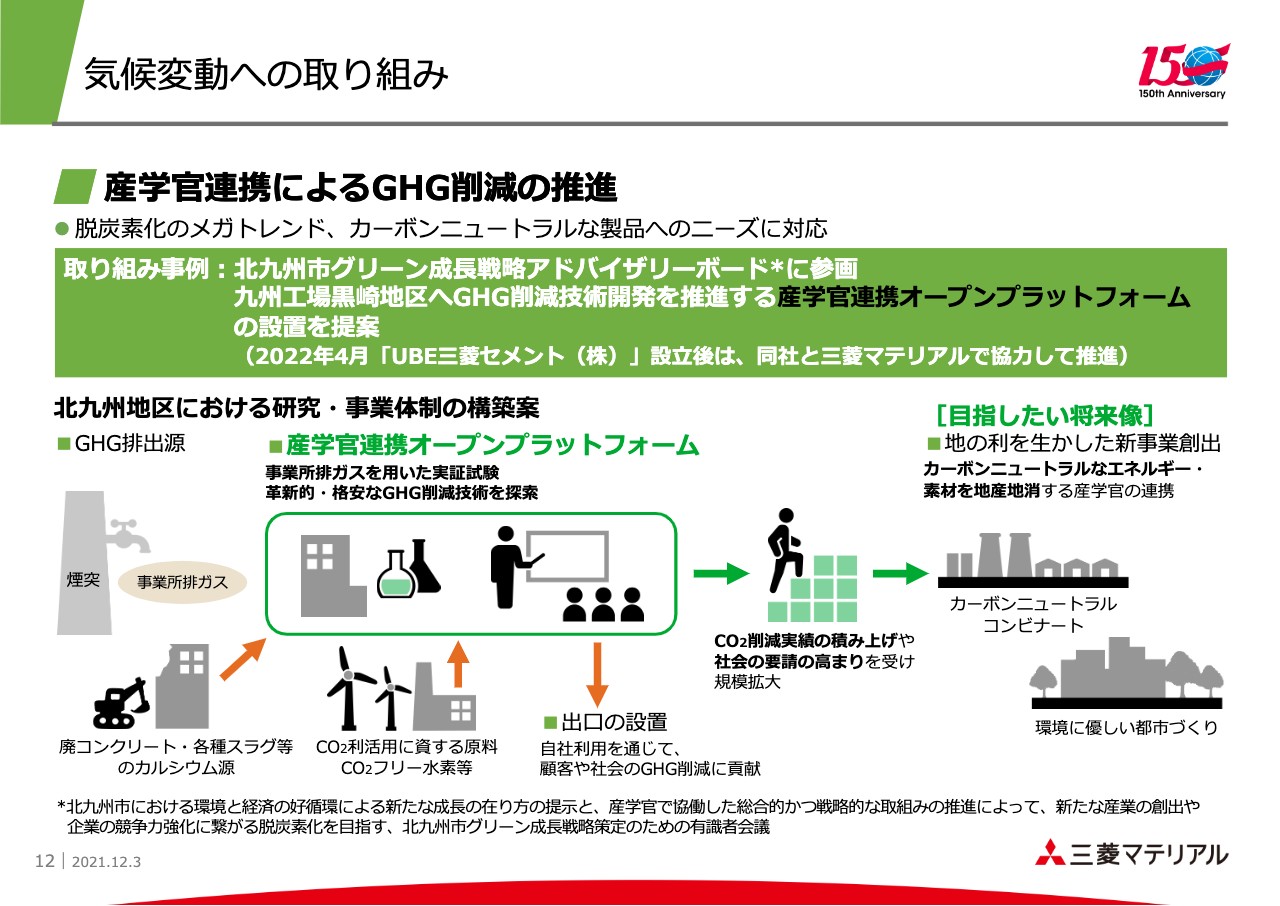

産学官連携によるGHG削減の推進

産学官について、先ほどお伝えしたようなCCUの技術とはまだ連携が取れていないところもありますが、こちらのスライドでは、産学官連携の取り組みの1つの事例をご紹介しています。

脱炭素というルールチェンジの中で、産業の競争力と都市の魅力を高めるというミッションのもと、北九州市は「北九州市グリーン成長戦略」を進めています。当社は、このアドバイザリーボードに参画しています。

その中で、スライド下の図で示していますが、脱炭素事業の構想から立ち上げまでを主導できる産学官連携のオープンプラットフォームを整えて、イノベーションの社会実装に向けた支援を進めていきたいと考えています。

北九州市グリーン成長戦略について、予定では今月中に最終報告書が仕上がり、その中でアクションプランが固まり、そして実行フェーズへと段々入っていく流れになります。

まだ具体的に、どのような技術でどのように参画するのかまでは、時期尚早のため固まっていませんが、このアドバイザリーボードに参画した経験を踏まえて、今後北九州市グリーン成長戦略に貢献していきたいと考えています。

カーボンリサイクル技術のひとつとしてNEDO事業に採択

10月にNEDOの委託事業に採択された案件です。水素ガスと反応させて活性化した還元剤、粉末状の金属酸化物になりますが、これをCO2と300度程度で反応させることによりCO2を分解、還元剤に「C」が付着して微粒子のナノ炭素として回収します。

委託事業は2021年度から2025年度までの予定です。当社としては、CO2をキャッチした後、ダイレクトにナノ炭素までの素材を作るという非常に画期的な技術だと自負しているため、この事業化に邁進していきたいと思っています。

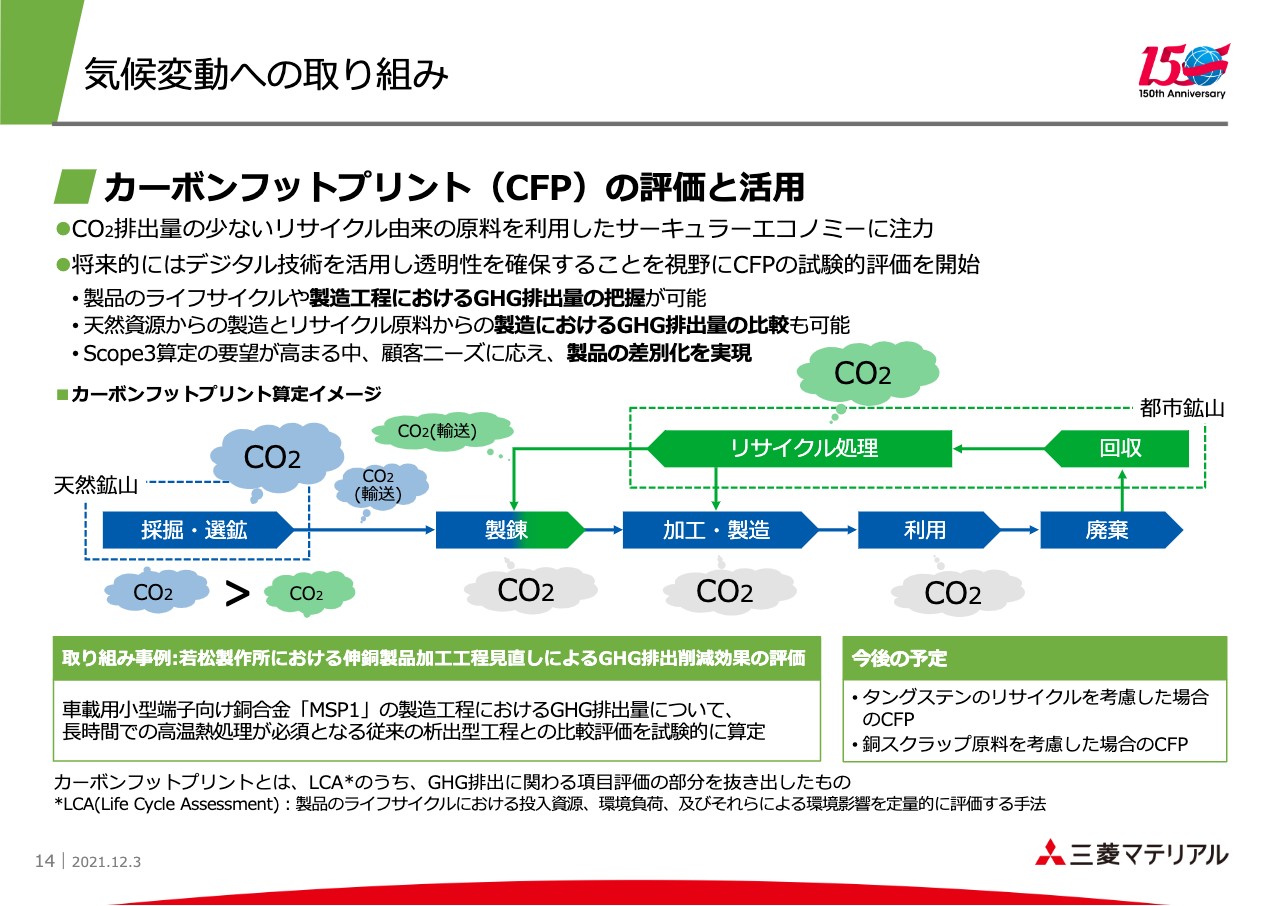

カーボンフットプリント(CFP)の評価と活⽤

カーボンフットプリントの算定です。カーボンフットプリントは、いわゆるライフサイクルアセスメントのうち、温室効果ガスの排出に関わる部分を抜き出したものになります。

サプライチェーン全体の排出量を把握することにより、通常時の原料からの生産と、リサイクル品からの生産との排出量の差や、製品ごとの排出量の差を計ることができ、当該製品の差別化などを図ることができます。

スライドに「MSP」と記載していますが、当社はまず銅合金の一種「MSP1」について、銅合金を生産するにあたり原料からのカーボンフットプリントを算定しています。

今後は、リサイクルを考慮したタングステンや、銅スクラップからの原料を考慮したCFPを算定し、先ほどお伝えしたような全体のバランスを見て、例えば製品の差別化、もしくはカーボンフットプリントから得られる知見により、さらに削減量を増やすことも分析していきたいと考えています。

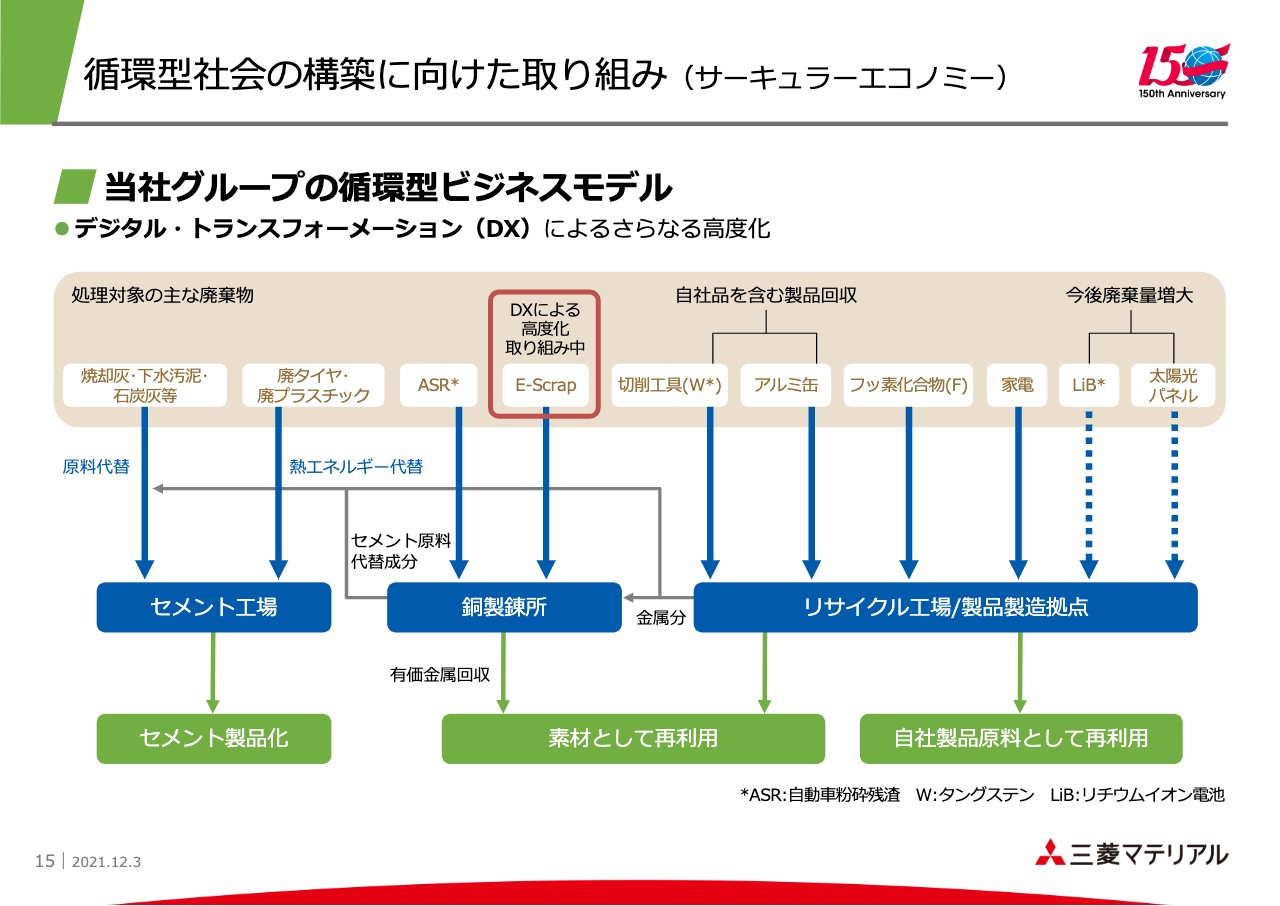

当社グループの循環型ビジネスモデル

循環型ビジネスモデルについて簡単にご説明します。スライドの図は、3月のESG説明会でも使用しましたが、当社グループ全体におけるリサイクルの全容についてご説明するには、規模感としてこの図を見るのが一番よいと思います。

さまざまな廃棄物、使用済み製品を回収し、リサイクルして社会に還元していることがわかると思います。規模の大きさで言いますと、例えばセメント工場におけるセメント製品化の業務と、銅製錬の業務、銅製錬所での有価金属を回収するといった部分が、量としては非常に大きいです。

また、規模はそれほど大きくありませんが、家電や自動車のリサイクル工場も保有しています。そして、製品に戻して使うための製造拠点も持っています。当社グループの拠点で取り扱うことができる廃棄物はスライド上側の囲みで示しています。

焼却灰・下水汚泥のようなものに加えて、「E-Scrap」のような各種使用済み製品から排出されるもの、さらには当社グループが供給した切削工具やアルミ缶を回収して私たちの製品に戻していくといった、非常に幅広いかたちでリサイクルを行っています。

この「E-Scrap」については、後ほども出てきますが、今DX(デジタル・トランスフォーメーション)による集荷プラットフォームを構築することにチャレンジしています。

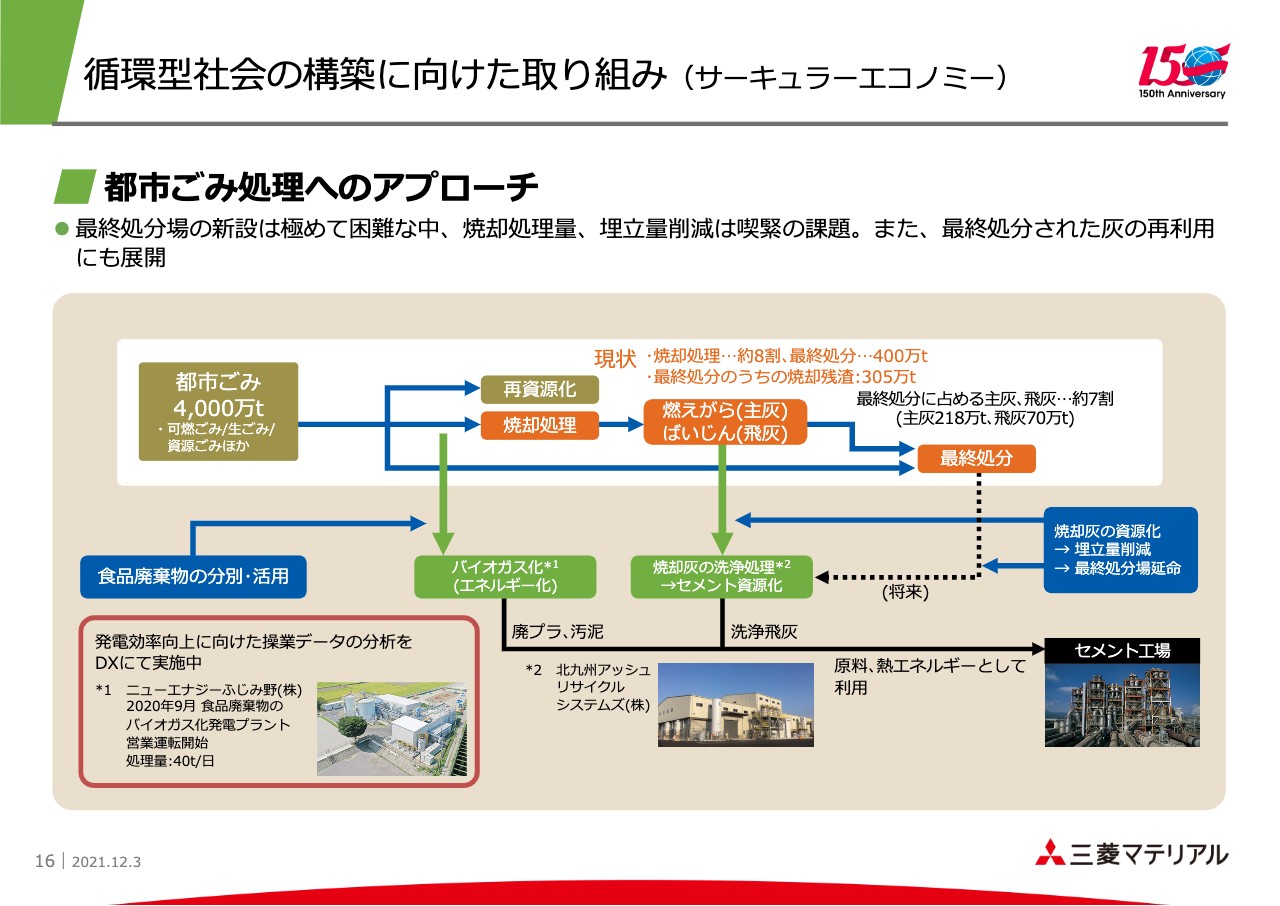

都市ごみ処理へのアプローチ

都市ごみ処理へのアプローチです。このスライドも同じく3月の説明会でお見せした図になりますが、やはり日本では最終処分場の新設が極めて困難な状況であるため、私たちがこのようなかたちで都市ごみ処理の事業に携わっていることは、環境負荷低減などにおいて非常に重要な役割として貢献しているのではないかと思っています。

スライド左下に赤枠で囲っていますが、食品廃棄物を分別・活用しバイオガス化して、それをエネルギー化するニューエナジーふじみ野社において、操業データの分析をDXで行っており、発電効率の向上に向けた取り組みを行っています。

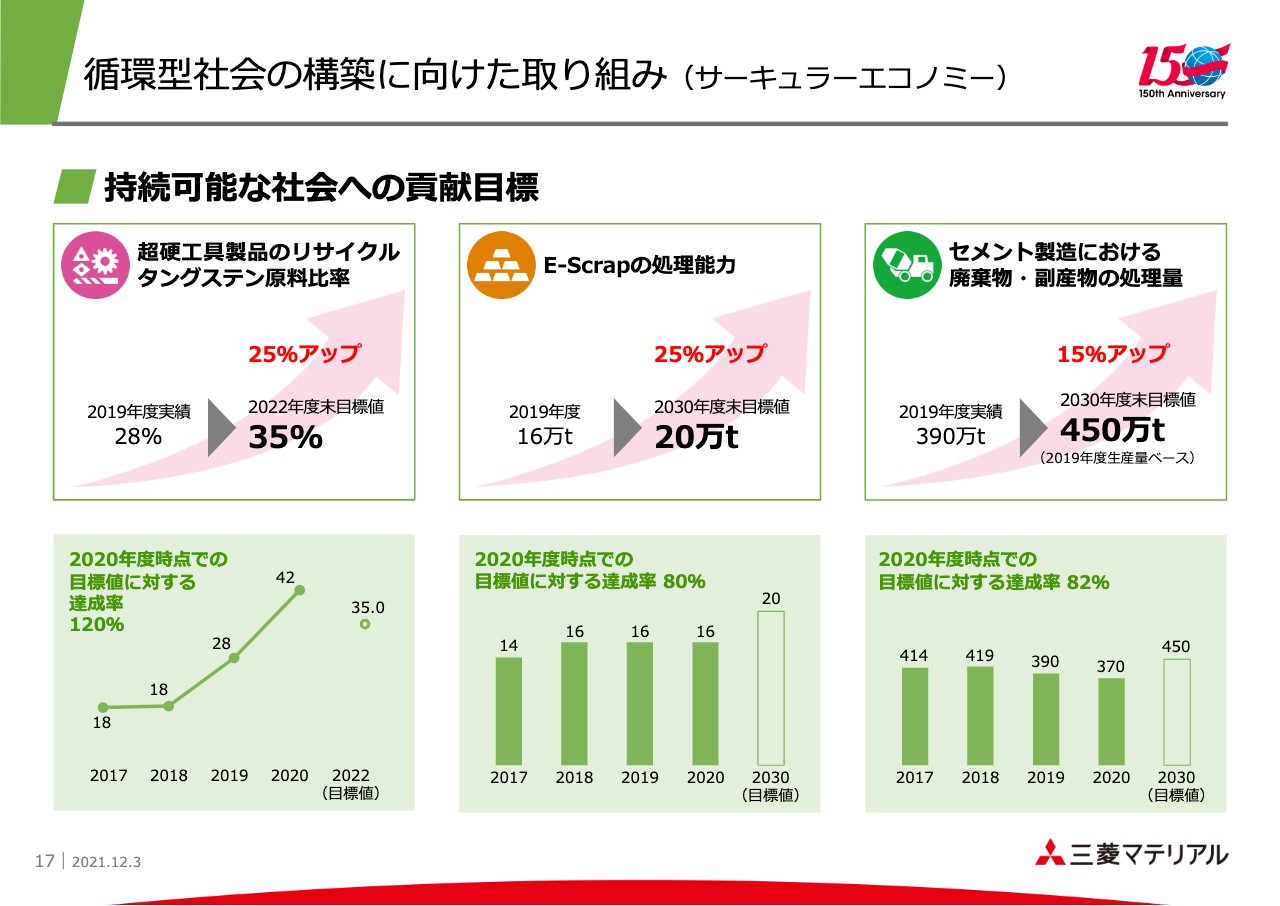

持続可能な社会への貢献⽬標

3月に示した、私たちの持続可能な社会への貢献目標の進捗になります。超硬工具製品のリサイクル、タングステン原料比率について、目標値を2022年度で35パーセントと設定していますが、2020年度はみなさまもご存知のとおり新型コロナウイルス感染拡大の影響もあり、稼働が非常に落ちました。

そのため、リサイクル率は非常に高い水準の42パーセントという数字になっています。足元はこれよりも少なく、下がった数字で推移していますが、それでもこの目標値よりは若干上に位置する状況です。

「E-Scrap」の処理能力については、2019年度が16万トン、2030年度には20万トンを達成する目標を立てており、こちらについては後ほど詳しくご説明します。

セメント製造の廃棄物・副産物の処理量に関しては、先ほどお話ししたセメント事業での処理量目標の450万トンに対して、2020年度の実績は370万トンとなっています。2020年度は、全体的な需要の減退により操業度が下がっていること、一部生産のトラブルがあったことにより、このような数字となっています。2021年度についてはまだ途中になりますが、2020年度よりは高い数字になると予想しています。

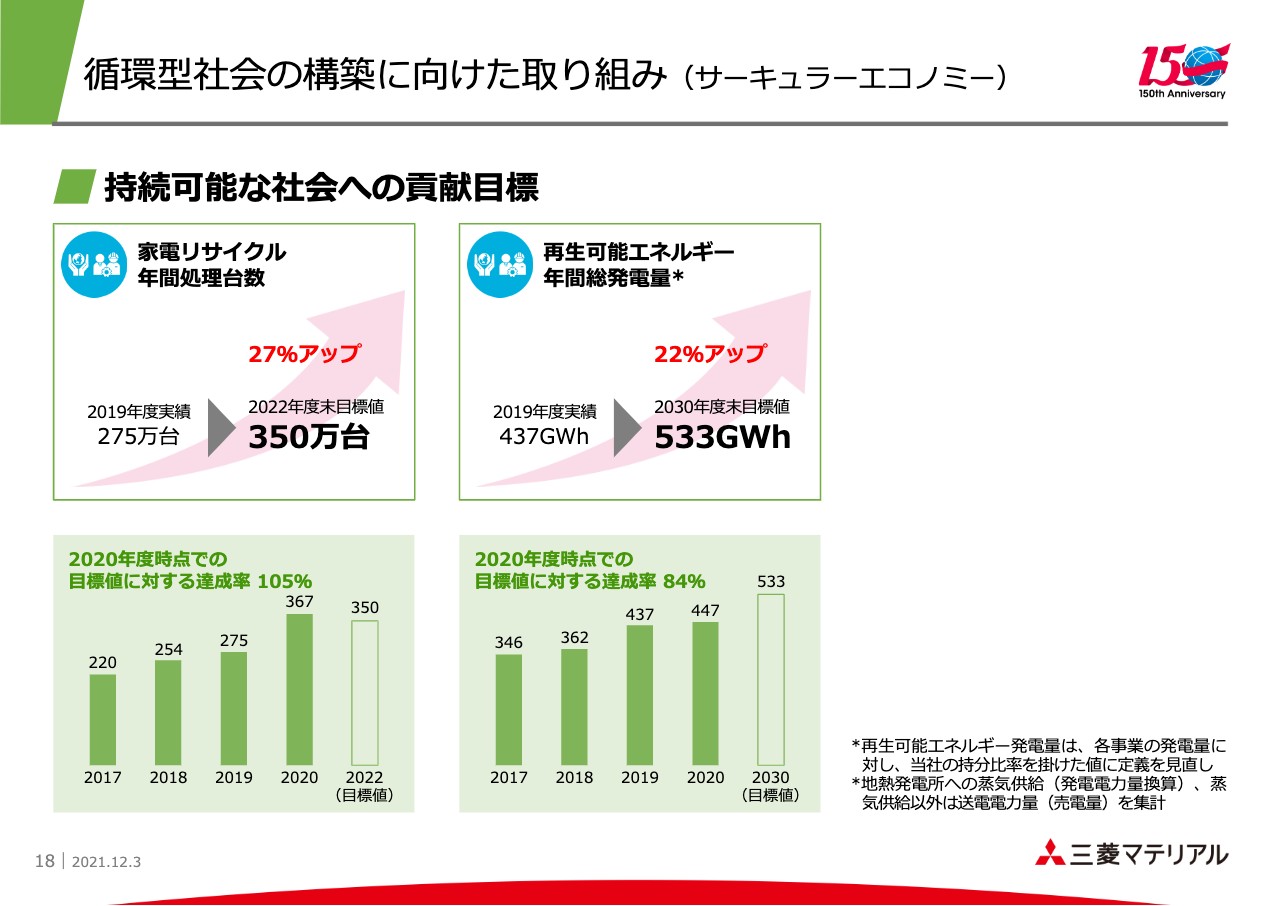

持続可能な社会への貢献⽬標

家電リサイクル年間処理台数は非常に好調であり、2020年度では目標の350万台を上回る367万台となっています。再生可能エネルギー年間総発電量に関しては大きな変化はなく、スライドに示している数字となります。

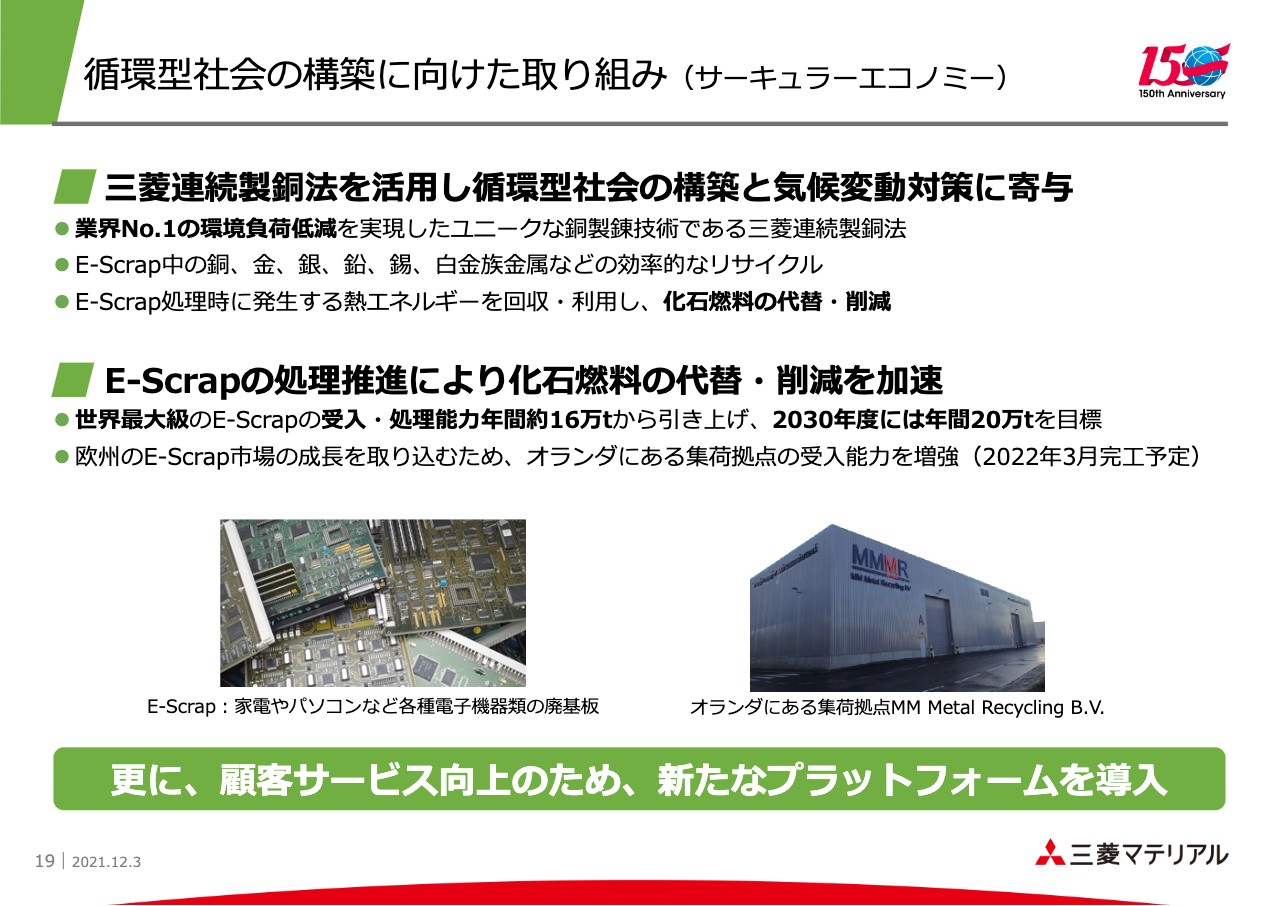

三菱連続製銅法を活⽤し循環型社会の構築と気候変動対策に寄与

先ほどお話しした「E-Scrap」関係です。三菱連続製銅法とは、非常に密閉されたクローズドな製錬プロセスであるため、ガスの効率も非常によく、環境負荷においては業界No.1と考えています。

「E-Scrap」の処理を推進していますが、処理する時に発生する熱エネルギーを回収・利用することで、化石燃料の使用量を削減できます。これが先ほどの気候変動にも寄与することと、このリサイクルを引き上げていくためには16万トンという処理能力を20万トンに上げていくことが必要になると思います。

各金属の回収率について、私たちは直島だけでなく、それぞれの事業所で鉛や錫などを回収していますが、この回収率を上げる改善を実施していくことと、集荷を上げていくことが重要になります。集荷を上げていく重要な要素の1つとして、2022年3月にはオランダにある集荷拠点を増強する予定です。

MEX : Mitsubishi Materials E-Scrap EXchange

集荷に関しては、DXとして、新しいプラットフォームの運用を開始します。詳細については先日開催した「IR Day」で説明したため割愛しますが、顧客から見た時に、納入から直島製錬所で処理される最終的なところまでの経過を、ほぼ随時顧客先で見ることができるという特徴が非常に新しく、それにより非常に透明度の高いプラットフォームだと考えています。

Social 社会

ここからは、「社会」に関するご説明となります。

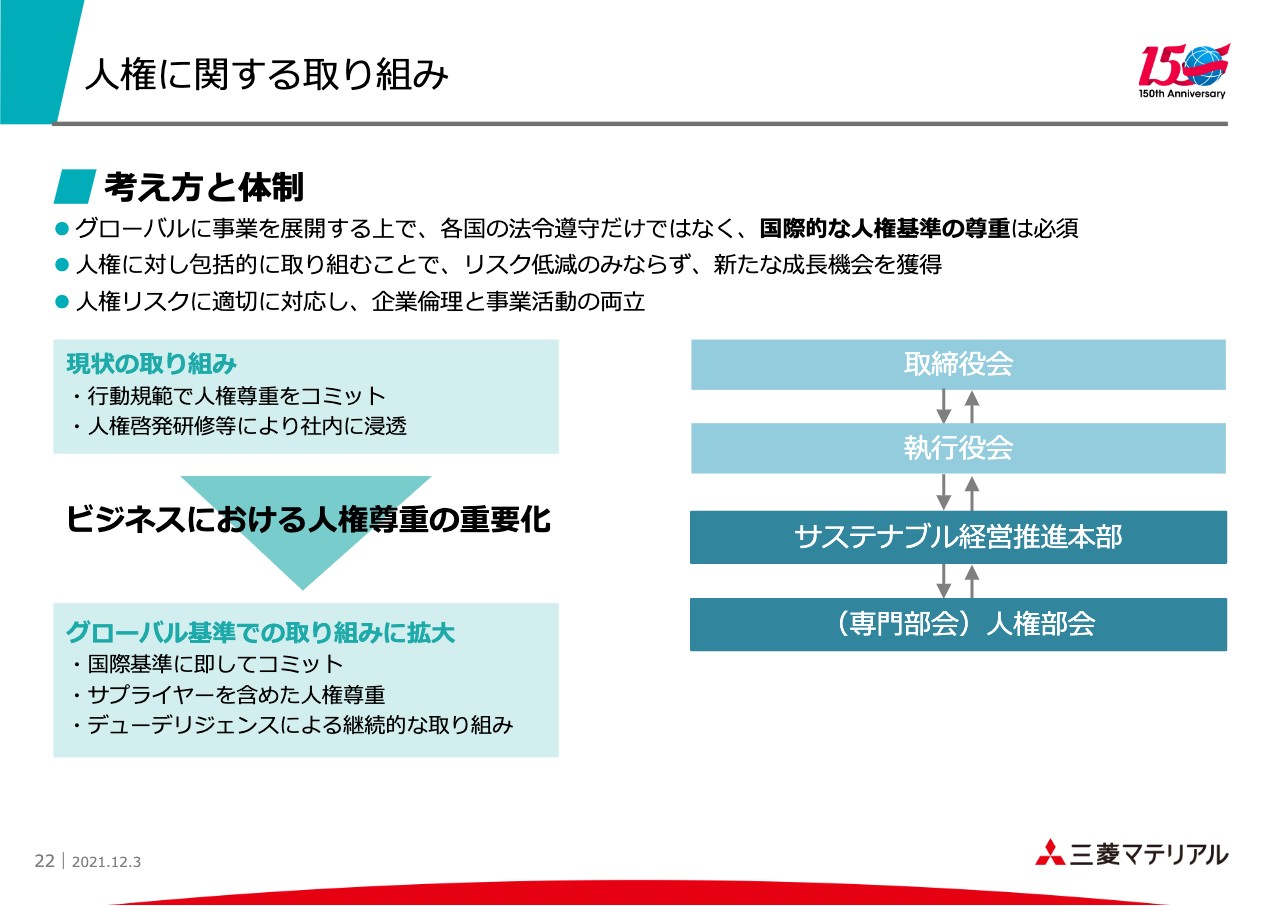

考え⽅と体制

本日は人権に関する取り組みと、人的資本に関する取り組みについてお話ししたいと思います。まずは、人権に関する取り組みです。

当社としては、これまで行動規範の中に人権尊重の項目を記載していますが、これは国際的なフレームワークや法令に基づいたものではありませんでした。

一方、原料調達から開発、生産、流通、廃棄といったすべての事業領域において、ビジネスと人権に関する世界的な規制はより厳しく、社会からの注目もより高いものとなっています。人権自体は、経営責任として取り組むべき優先課題となり、企業価値にも大きく影響します。

そのため、より広い視野からこの人権尊重へのコミットメントと、人権侵害への関与を防止するスキームがさらに重要になってきていると認識しています。

グローバルに事業を展開する上で、国際基準に則した人権への取り組みは必須であるため、当社としては、サステナブル経営推進本部に人権部会を新設し、国連グローバル・コンパクトの10原則などの国際規範を尊重する人権方針を定めました。

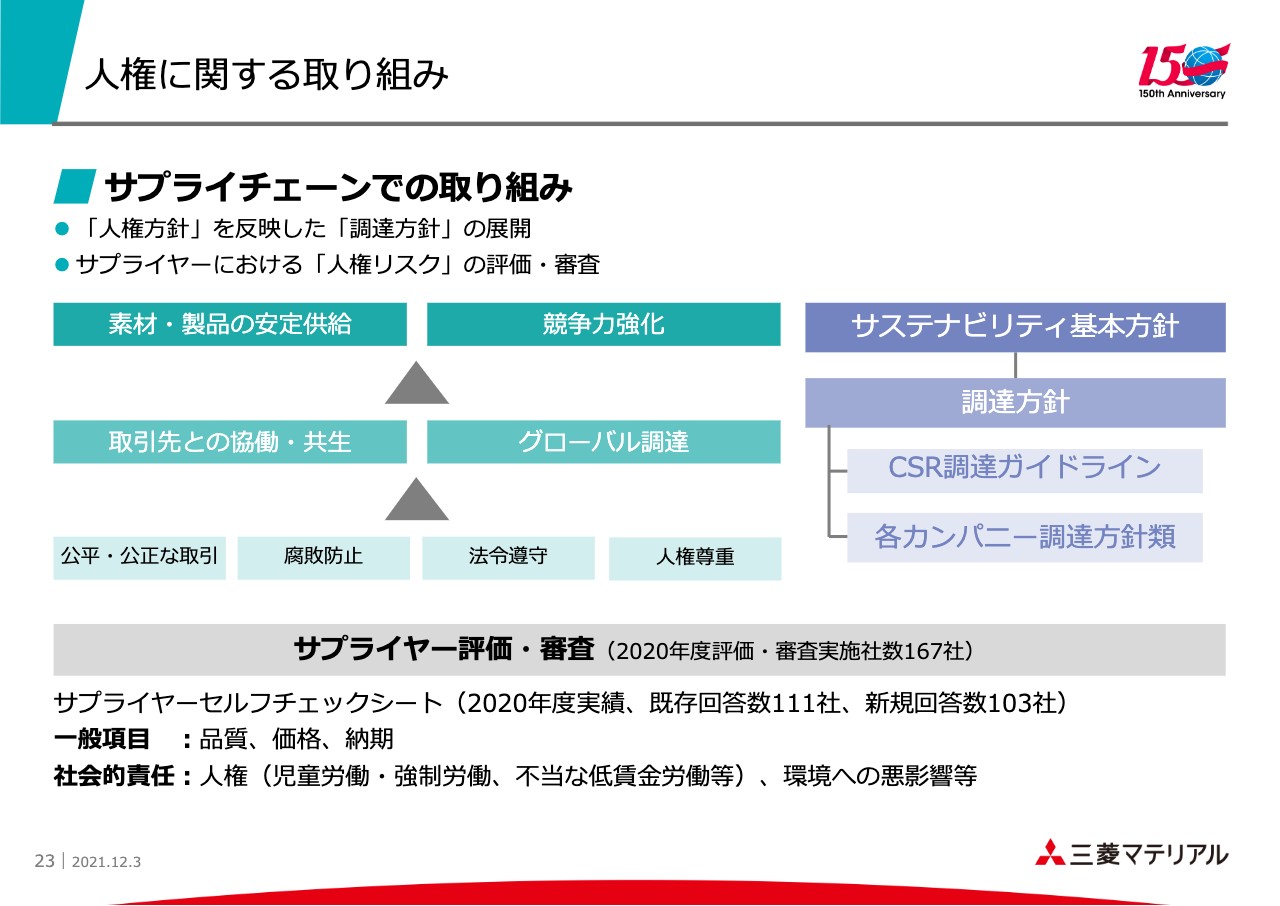

サプライチェーンでの取り組み

今、お話しした人権方針に基づき、当社グループの調達方針を制定しています。当社は総合素材メーカーとしてバリューチェーン全体で多くの取引先と協働・共生を図り、付加価値を高めながら製品の安定供給や製品の競争力強化に向けたグローバル調達を進めています。

各事業のサプライチェーンにおいては、これまで運用してきたサプライヤー評価・審査などのリスク管理の仕組みに人権方針を反映させ、取引先における人権リスクについても適切に対応して、取引先との協力的な関係作りを目指していきたいと考えています。

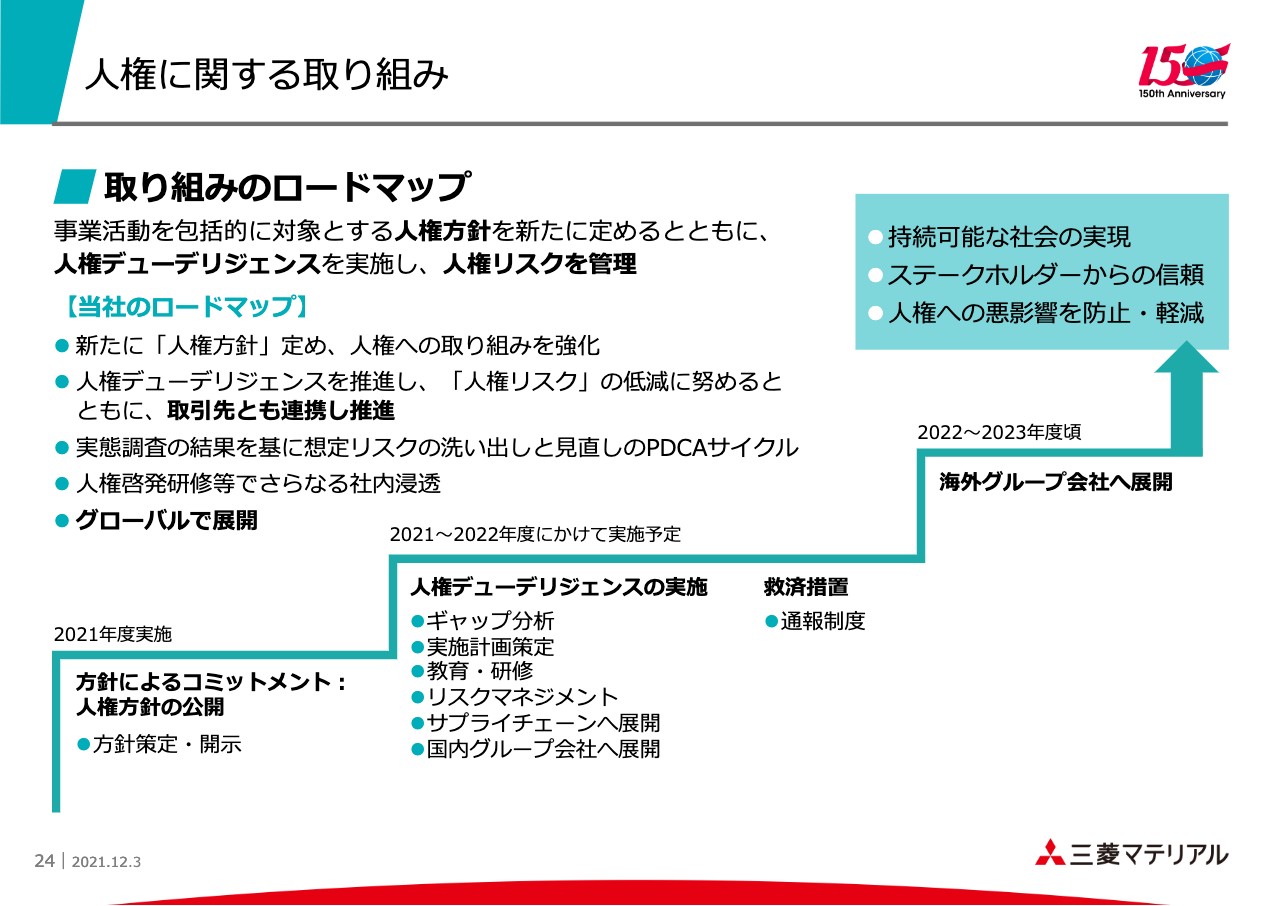

取り組みのロードマップ

スライドには取り組みのロードマップを記載しています。階段形式で示しているところを見ると一番わかりやすいと思いますが、今年度は先ほどお伝えしたように人権方針を策定しており、すでに開示している状況です。

そして、人権方針に基づき、人権デューデリジェンスを実施しようと考えています。人権デューデリジェンスについては、みなさまはご存知だと思いますが、国連の「ラギー原則」に則してスライドに記載している要素で行っていきますが、現在このギャップ分析については終了しており、それを元に実施計画を策定している段階です。

実施計画として「教育・研修」「リスクマネジメント」「サプライチェーンへ展開」「国内グループ会社へ展開」などの実施計画を今年度中に策定し、来年度から実施したいと思います。

救済措置の展開についても、同じく2022年度から検討を進めていきます。その後、2022年度から2023年度にかけて、海外グループ会社へ展開していこうと考えています。

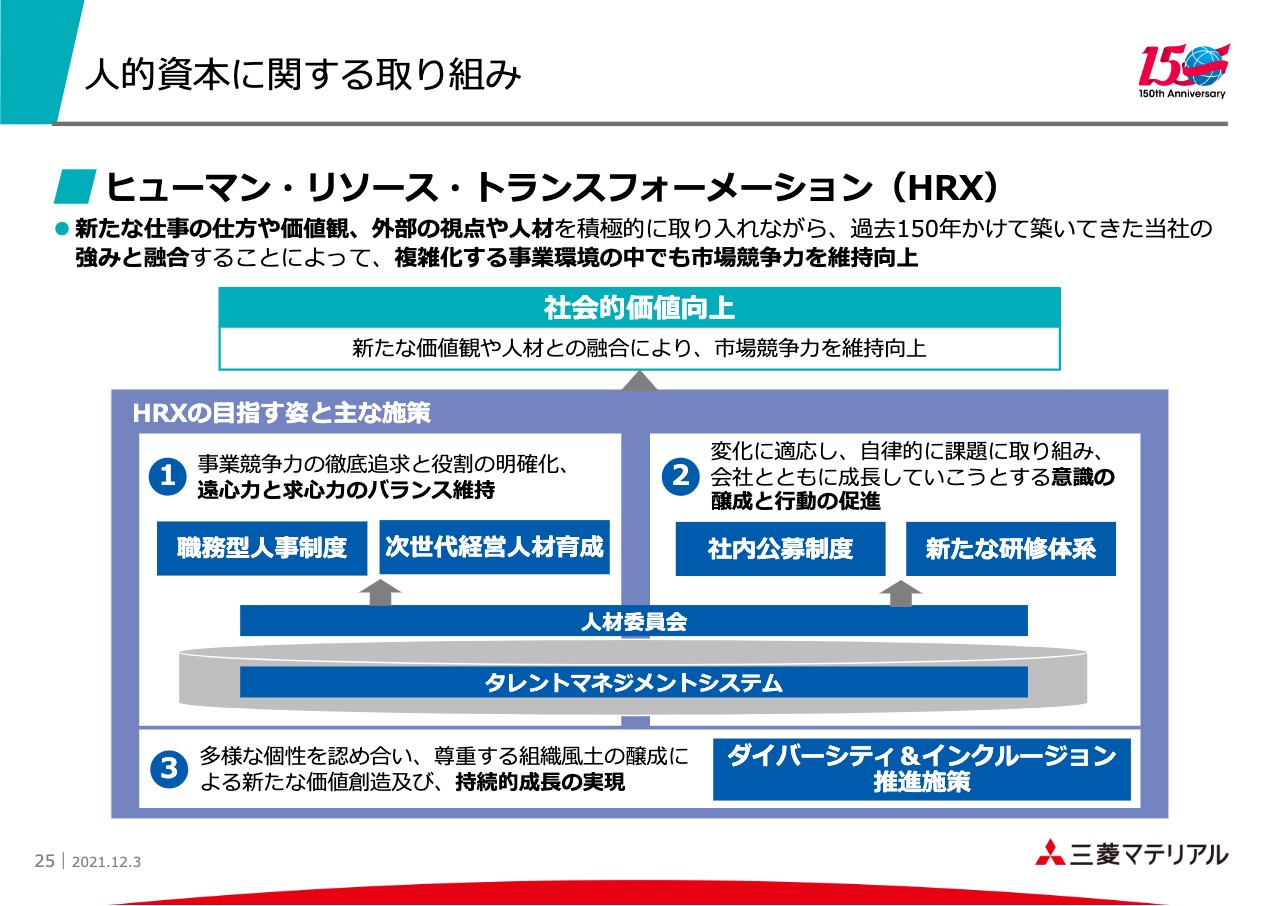

ヒューマン・リソース・トランスフォーメーション(HRX)

すでにご説明したところもありますが、「ヒューマン・リソース・トランスフォーメーション(HRX)」についてお話しします。HRXとは「ヒューマン・リソース・トランスフォーメーション」の略であり、私たちが今行っているコーポレート・トランスフォーメーションにおいて目指す姿を実現するために重要な人事制度や働き方の改革を示しています。

大きく分けると3つのポイントがあります。1つ目は「遠心力と求心力のバランス維持」、2つ目は「自律的な意識の醸成と行動の促進」、3つ目は「持続的成長の実現」です。

「遠心力と求心力のバランス維持」をバックアップする部分は、いわゆる職務型人事制度になります。職務それぞれを具体的に定義しており、より明確に働く、自律的に働くベースを作ることにつながります。

そして、自律的という意味では、2つ目の「自律的な意識の醸成と行動の促進」として、社内公募制度があります。これには自律的に自分で自分のキャリアを考えていくことを、従業員のみなさんに促していきたいという意味が込められています。

以上の各施策を支えるために全体のコーディネーション機能を持つところは人材委員会であり、それをデータ、システムでバックアップするところが「タレントマネジメントシステム」になります。

全体的にHRXの目指す姿の根底にあるものは、3つ目の「持続的成長の実現」のための、ダイバーシティ&インクルージョン推進施策になります。つまり、多様な個性を認め合い、尊重する組織風土が一番土台になっています。

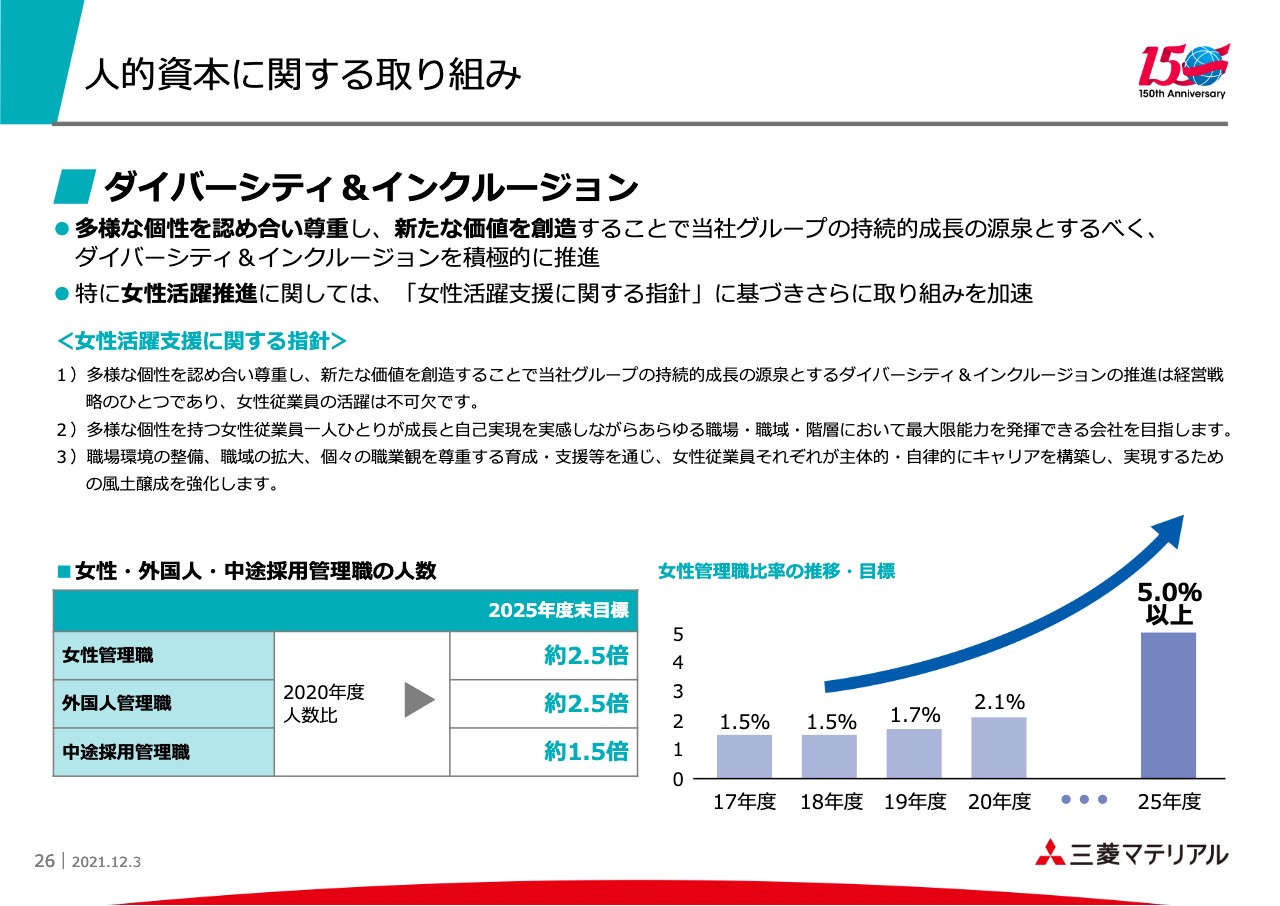

ダイバーシティ&インクルージョン

人的資本に関する取り組みです。ダイバーシティ&インクルージョンについて、特に今日は女性の活躍推進にフォーカスしてお話しします。女性の支援に関しては、私たちも前々から行っていましたが、スライドのとおり、今般「女性活躍支援に関する指針」を設定しています。

2020年度では2.1パーセント、今年度はおそらく2.5パーセントくらいになると思いますが、2025年度には女性管理職比率を5パーセントにまで上げていくことを考えています。

女性だけではなく、外国人および中途採用についても、2025年度末の目標数値をそれぞれ掲げています。

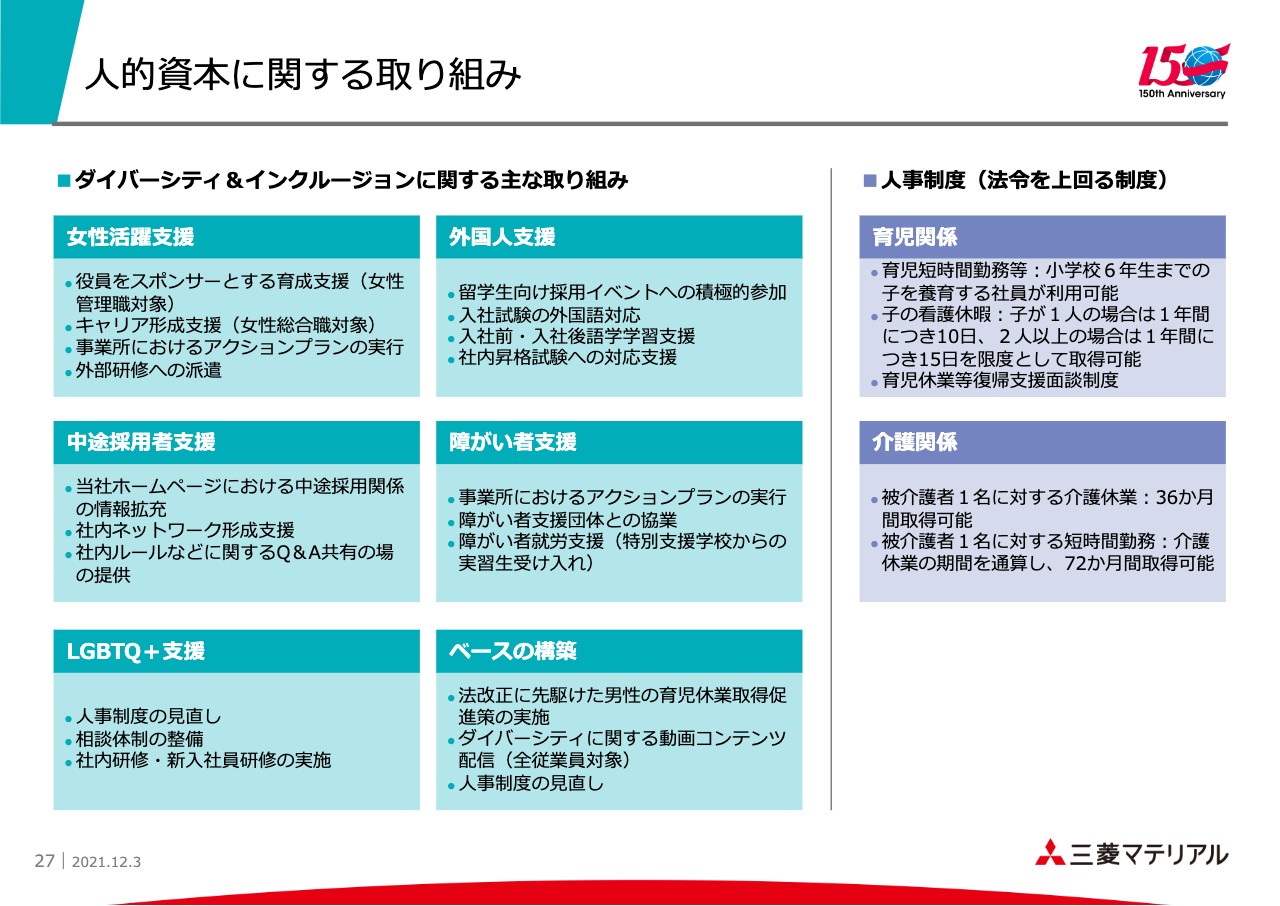

ダイバーシティ&インクルージョンに関する主な取り組み/人事制度

ダイバーシティ&インクルージョンの具体的な各項目に対する取り組みについてです。女性活躍支援に関しては、役員をスポンサーとして、育成を支援していきます。これは1人の役員が個別に見ていくという施策です。

そして、そのほかのところで特筆すべき点として、 外国人支援に関しては、入社前・入社後において語学学習支援を行います。また、中途採用者支援については、入社後スムーズに私たちにフィットできるように、社内ルールなどに関するQ&Aをより迅速に共有するなどを実施していきたいと考えています。

Governance ガバナンス

小野:ガバナンスについては、私よりご説明します。

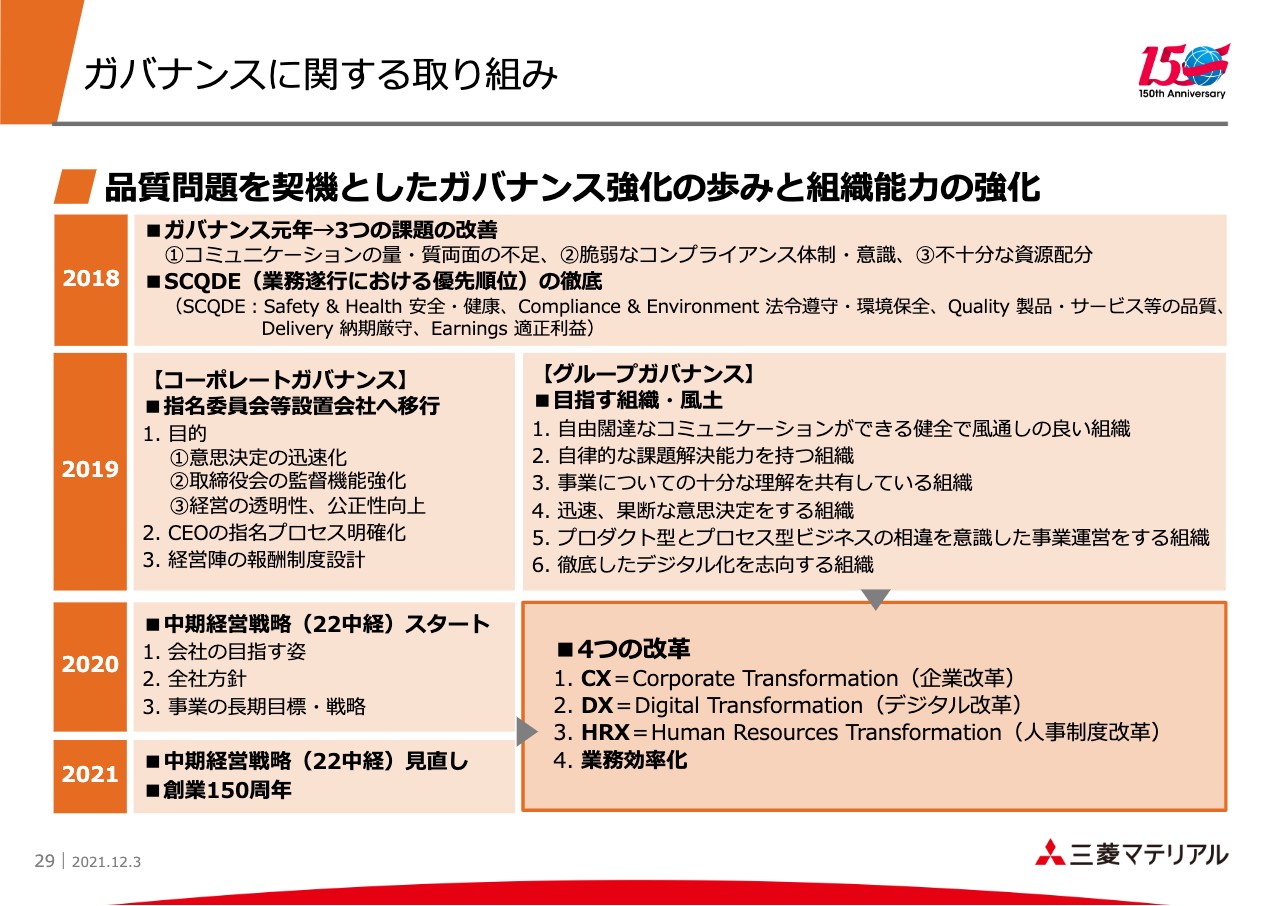

品質問題を契機としたガバナンス強化の歩みと組織能⼒の強化

ご存知のように、当社グループは2017年11月に品質問題が生じ、さまざまな対応を行ってきました。スライドには、2018年度以降の当社の取り組みについて時系列に沿って記載しています。

2018年度をガバナンス元年とし、品質問題を契機として認識した課題として、「コミュニケーションの量・質両面の不足」「脆弱なコンプライアンス体制・意識」「グループ全体に対する不十分な資源配分」があり、改善を図ってきました。

また、この時期に業務遂行していく上での優先順位として、SCQDEを徹底していく活動を開始し、引き続き進めています。

こうした中で、2019年度にはコーポレート・ガバナンスの観点から指名委員会等設置会社へ移行しています。これにより、CEOの指名プロセスを明確化できると考えています。

一方で、グループ内のガバナンスの観点では、スライド右側にある6項目を組織・風土の目指す姿として掲げており、さまざまな改革に取り組んできています。この時点で、デジタル化を志向することも定めていました。

それを受けて2020年度は新たな中経をスタートし、スライド右下のとおり、現在は4つの改革に取り組んでいます。1つ目はコーポレート・トランスフォーメーション、つまりグループ経営形態を最適化していく取り組みで、2つ目はDX、デジタル化の取り組みです。

人事制度の改革として、大きくは、メンバーシップ型の雇用から職務型人事制度に変えていくこと、そして、それに伴い人事管理そのものを変えていくことを進めています。

また、これと同時期に全体の業務の効率化を図っていくことで、より効率のよい経営体制を目指していこうと進めています。

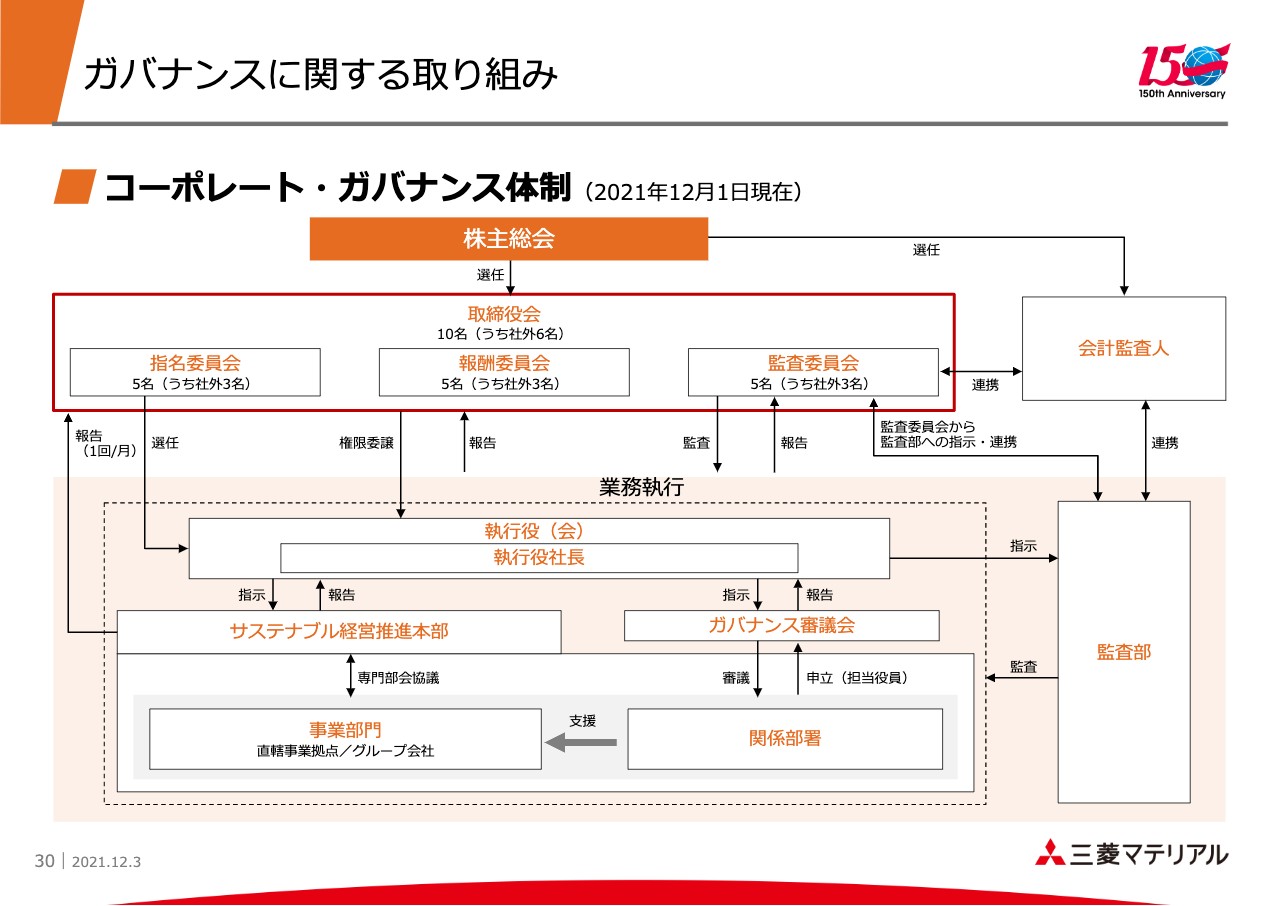

コーポレート・ガバナンス体制

コーポレート・ガバナンスの体制について、スライド上オレンジ色の四角で囲っている部分が取締役会です。これは指名委員会等設置会社にしているため、この中には法定上3つの委員会が入っています。

一方で、スライド下半分は業務執行側です。執行側に、先程も人権部会を新設したところで出ましたが、サステナブル経営推進本部を2020年度から立ち上げており、社長自身が本部長としてさまざまな部会からの報告、進捗をチェックしています。

毎週1回、会議体をもってモニタリングチェックを進め、なおかつその内容についてはマンスリーになりますが、取締役会にも報告している状況です。

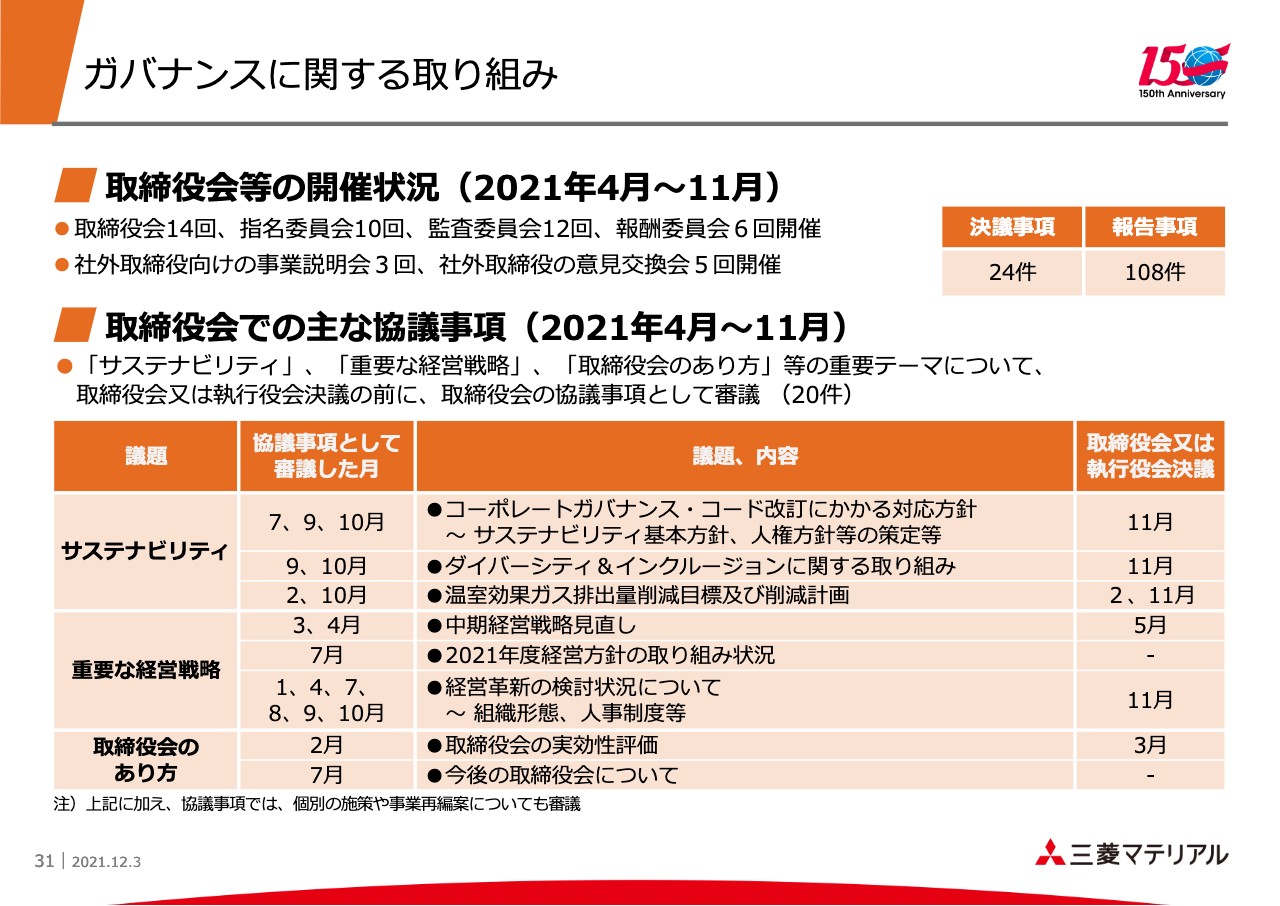

取締役会等の開催状況/取締役会での主な協議事項

ここからは、取締役会についてお話しします。プライム市場への上場により、今後取締役会そのものが持つ役割、機能の重要さがますます大きくなっていくだろうと思っています。そうした中で、取締役会をどのようにしていくかが当社にとって大きな課題だと思っています。

取締役会の開催状況についてはスライド上に実績を記載しています。取締役会での主な協議事項について、当社は取締役会で決議報告するのみならず、スライドの表に示したようなテーマに対して、フリーにディスカッションする時間を設けています。

協議するアイテムとしては、重要な経営戦略ももちろんありますし、サステナビリティに関するものも多くあります。

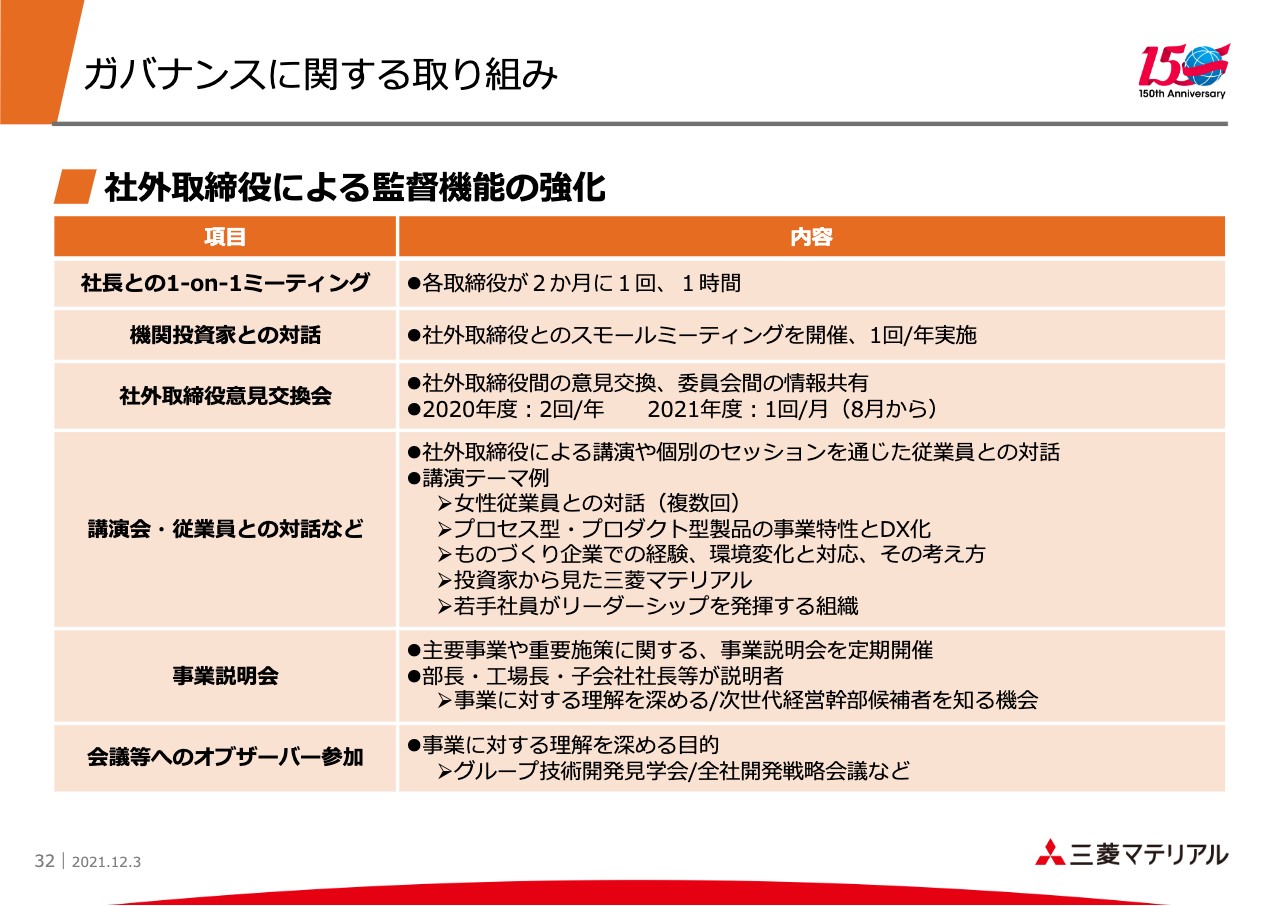

社外取締役による監督機能の強化

現在当社は、10名の取締役のうち6名が社外取締役となっています。社外取締役の方々と、ステークホルダーの方々とのコミュニケーションを強化することは、モニタリング機能を強化する上で不可欠と考えています。

具体的な取り組みをスライドの表にまとめています。上からご説明すると、社長自身との1対1のミーティングの設定、また、機関投資家のみなさまと社外取締役間でのスモールミーティングを年1回は開催しています。

社外取締役間で意見を交換する会も2020年度からスタートしており、今年度は頻度を上げて月1回、各委員会間の情報共有も含めてさまざまなテーマで意見交換しています。

従業員との対話も意識しており、社外取締役による講演や個別のセッションを、スライド中央に示すようなテーマ例をもって進めています。

また、モニタリングボードとしての機能を高めるためには、社外取締役が事業に対する理解を深めることが不可欠です。それを推進するために、事業説明会やさまざまな会議へのオブザーバー参加も進めています。

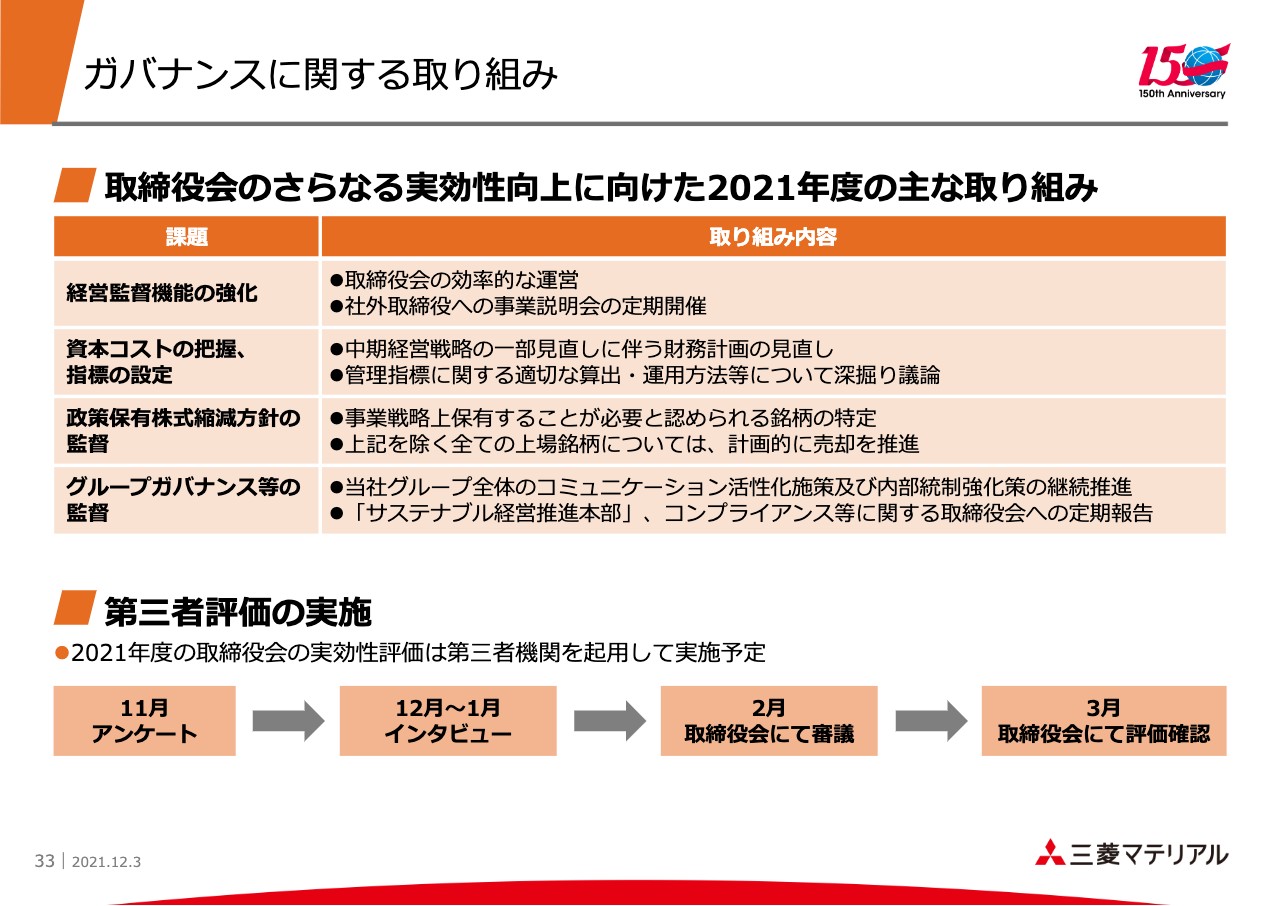

取締役会のさらなる実効性向上に向けた2021年度の主な取り組み/第三者評価の実施

取締役会の実効性の評価です。昨年度までは、取締役会を構成するメンバーで自己評価することをベースに行ってきましたが、今年度は新たに第三者の評価を得るとともに、それによって当社の取締役会としての改善点や、他社と比較してどのようなところに進化させるべき点があるかを明らかにしようということを進めています。これはオンゴーイングの取り組みで、今年度から進めているものです。

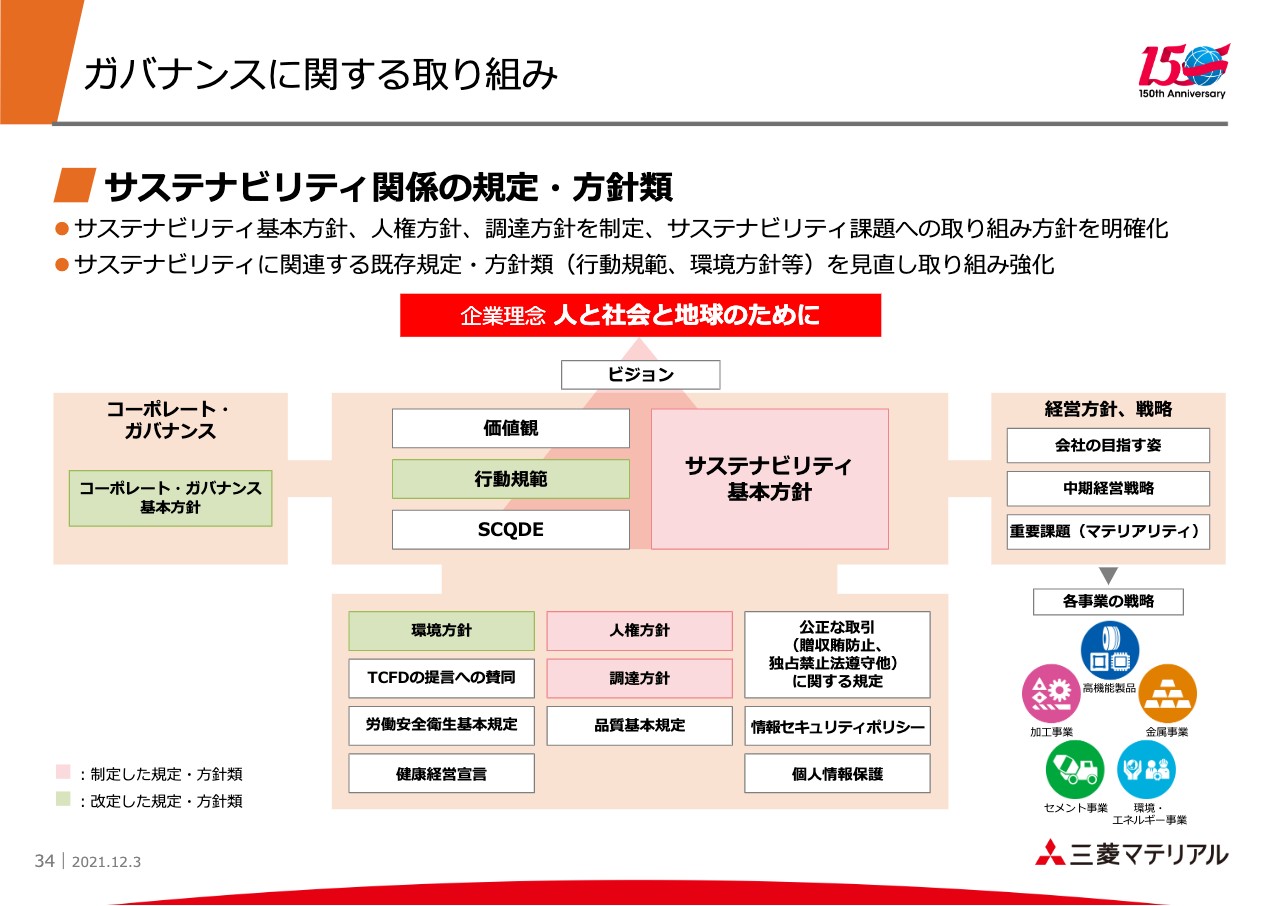

サステナビリティ関係の規定・⽅針類

サステナビリティ関係の規定・方針類についてです。先ほど人権方針についてお話ししましたが、さまざまな方針や規定が次々と加わるかたちで増えているため、全体を取りまとめるサステナビリティの基本方針を定め、それをもとに個別の方針を位置づけるかたちで整理しています。

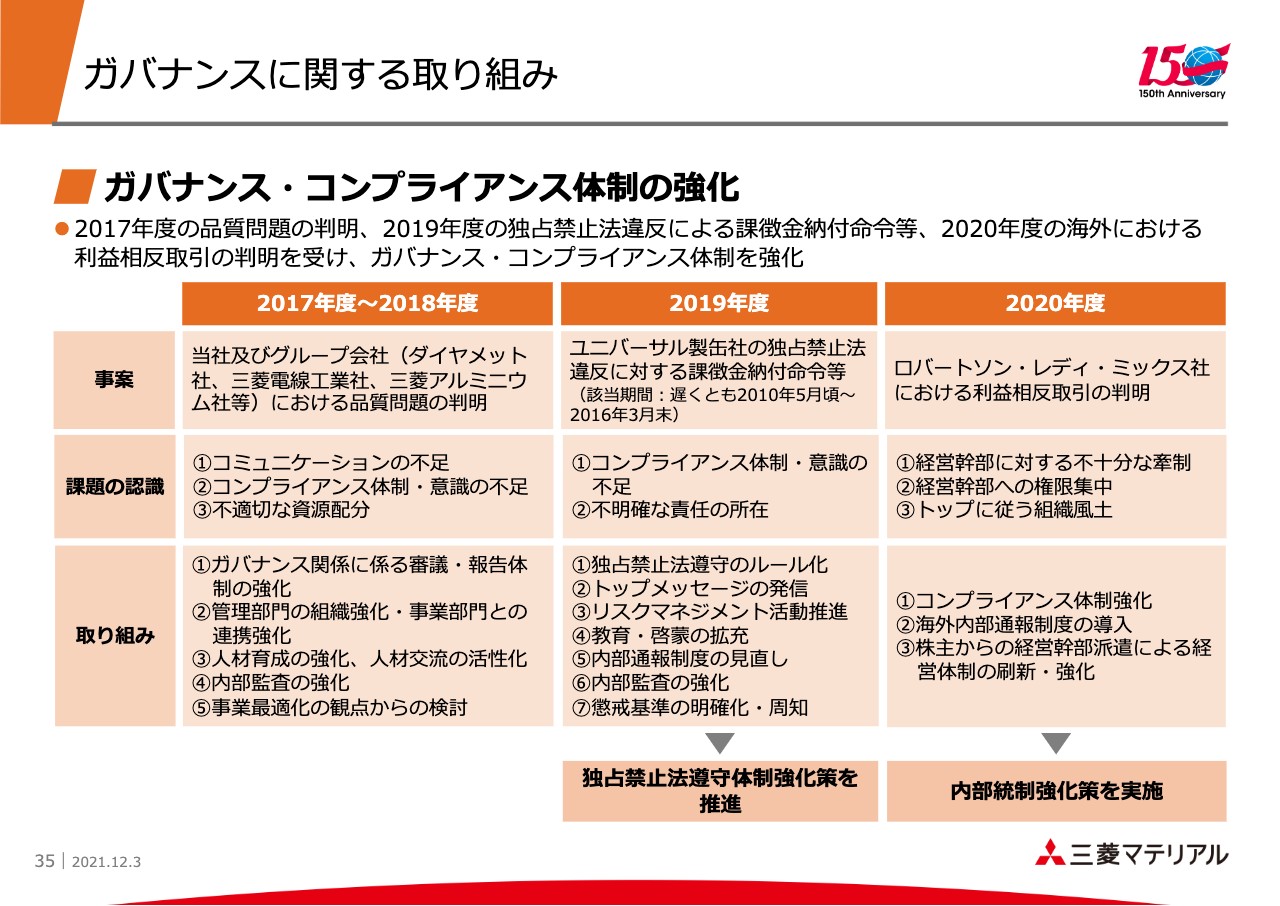

ガバナンス・コンプライアンス体制の強化

ガバナンス・コンプライアンス体制の強化です。品質問題以降、ガバナンス強化を図ってきてはいるものの、誠に遺憾ながら、2019年度は過去の事象に対するものとは言え、独占禁止法違反に対する課徴金の納付命令を受けたり、昨年度は海外子会社において一部の経営幹部による利益相反取引が判明したりということが依然としてあります。それに対する取り組みを示しています。

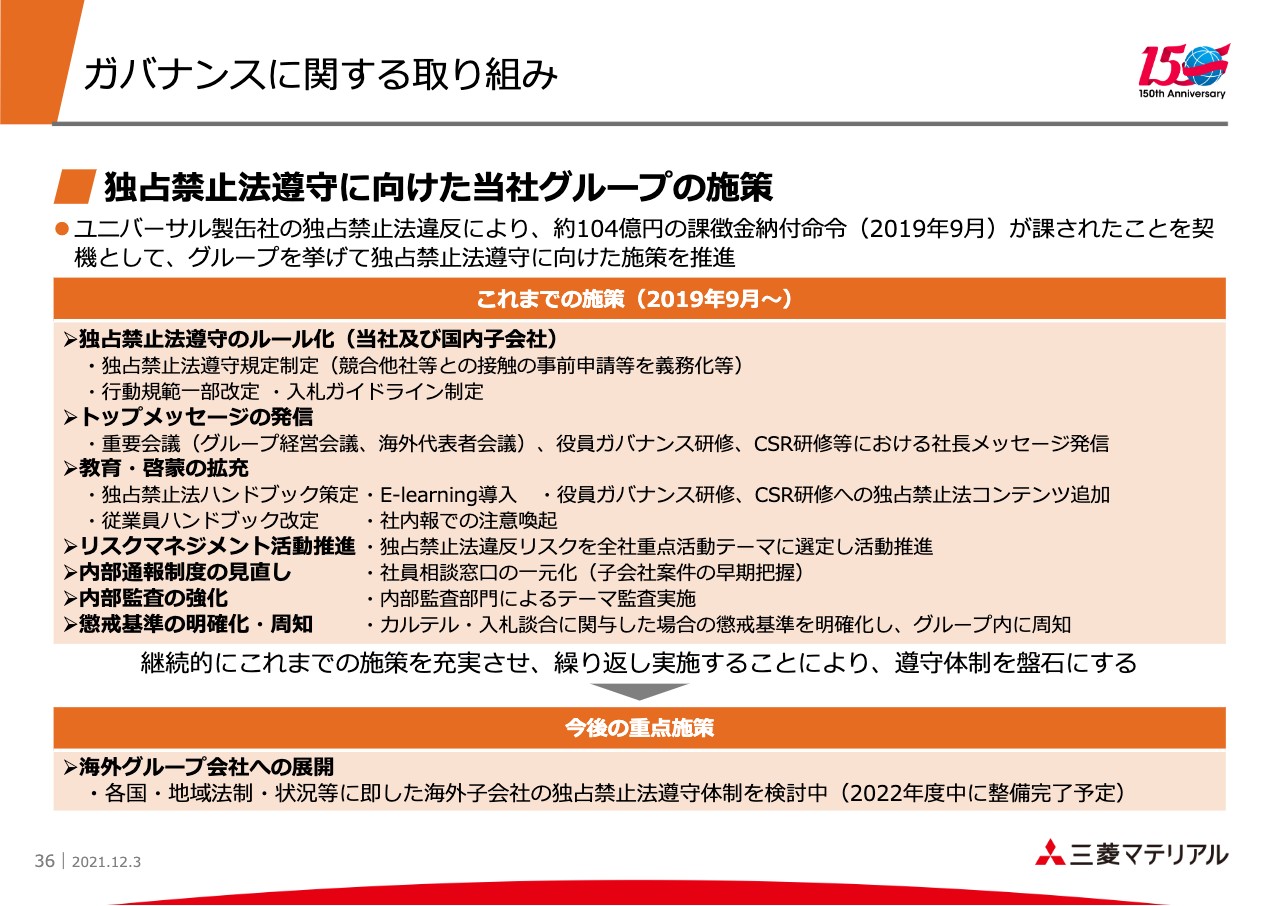

独占禁⽌法遵守に向けた当社グループの施策

取り組みの1つに、独占禁止法遵守に向けた施策があります。独占禁止法に関わる問題は、あぶり出すことがなかなか難しい面があるものの、「いかにして芽を摘んでいくか」を強化する取り組みを進めます。

具体的には、スライドに示しているものをまずは国内展開し、今後は海外グループへも展開していこうと考えています。

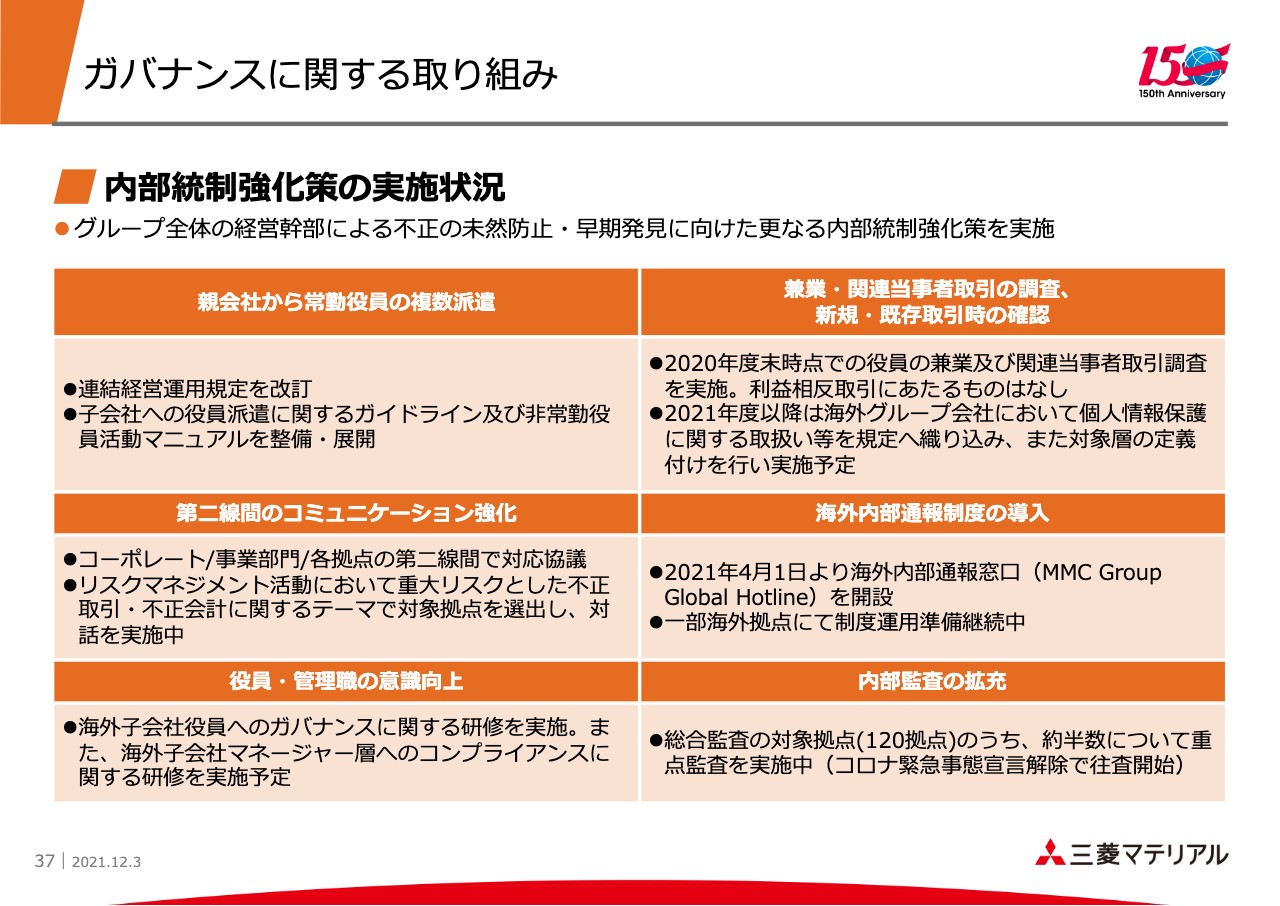

内部統制強化策の実施状況

内部統制の強化策です。昨年度の海外子会社の一部の経営幹部の利益相反取引を受けて、親会社から派遣する常勤役員の増員に加え、いわゆる「3線ディフェンス」の中の第2線にあたるコミュニケーションの強化、また海外子会社のガバナンス研修の強化を進めます。今年度は「インテグリティ」をテーマに研修を行い、意見交換する取り組みを進めました。

さらに、スライドの右側にあるように、関連当事者との取引の確認、あるいは内部監査の拡充を進めることで牽制を図るとともに、海外内部通報制度を整備する取り組みも進めています。

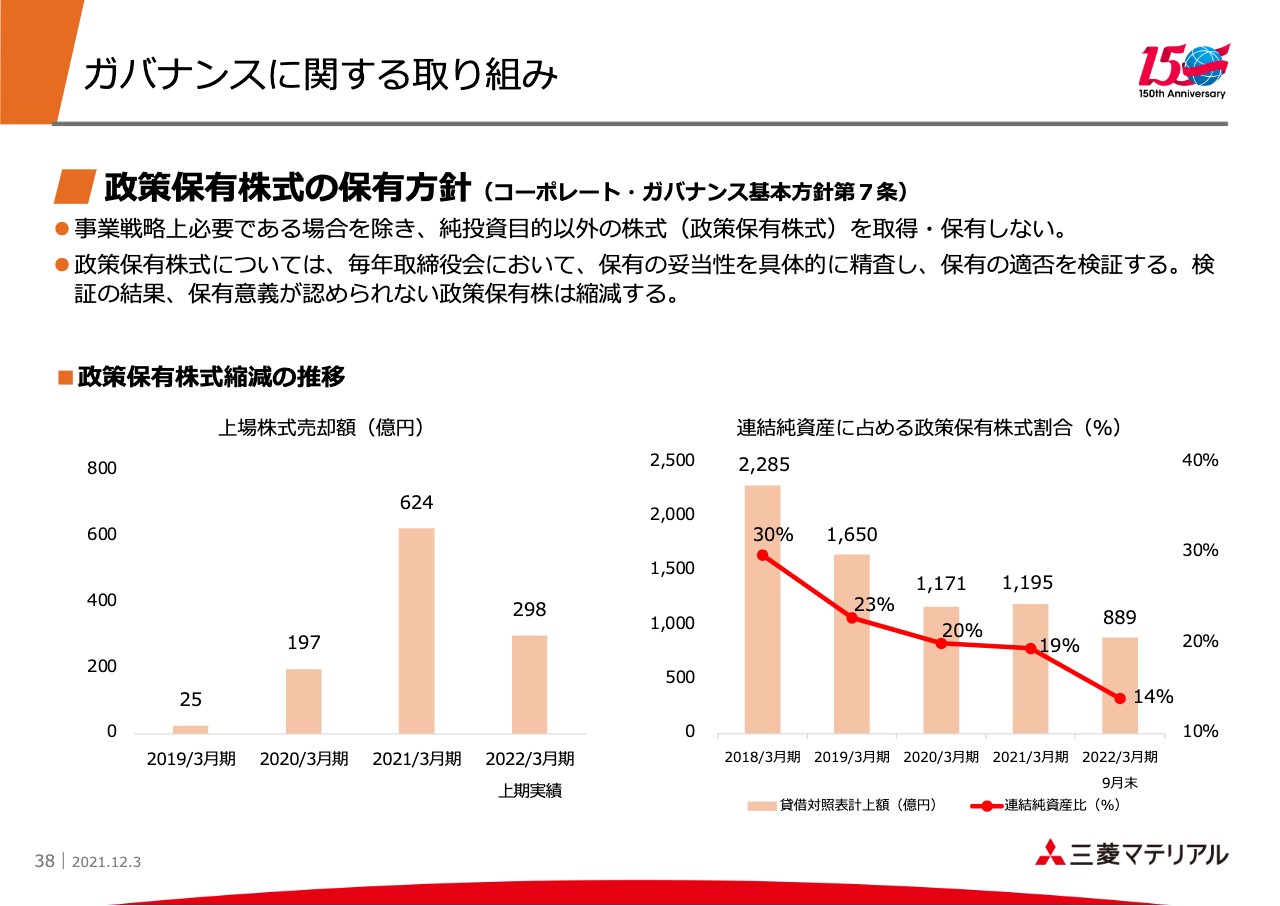

政策保有株式の保有⽅針

政策保有株式に関連する方針です。こちらも「IR Day」でお伝えしましたが、スライド上部に掲げてあるとおりです。

縮減の状況については2つのグラフで示しており、左側は実際の期間における売却額、右側は期末における政策保有株式が連結純資産に占める割合です。時価の影響を受けますが、縮減が進んでいることを示しています。

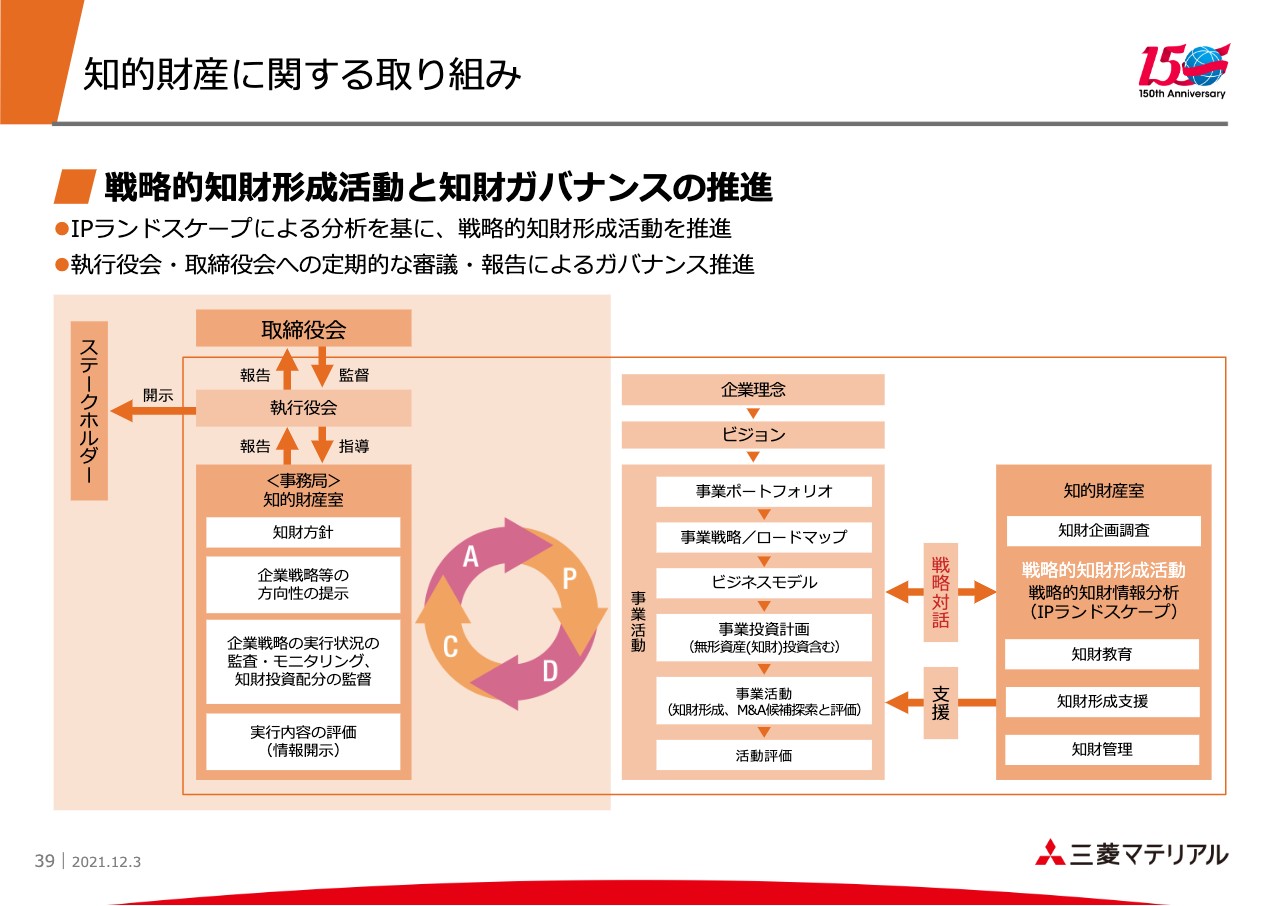

戦略的知財形成活動と知財ガバナンスの推進

知的財産に関する取り組みです。スライド右側の図のとおり「IPランドスケープ」という手法を使いながら、当社が保有している知的財産をいかにマーケットと掛け合わせ、当社の製品あるいは事業の展開に結びつけていくかを検討して進めています。ここでは「戦略対話」という言葉で表現していますが、それを通じて進めようというものです。

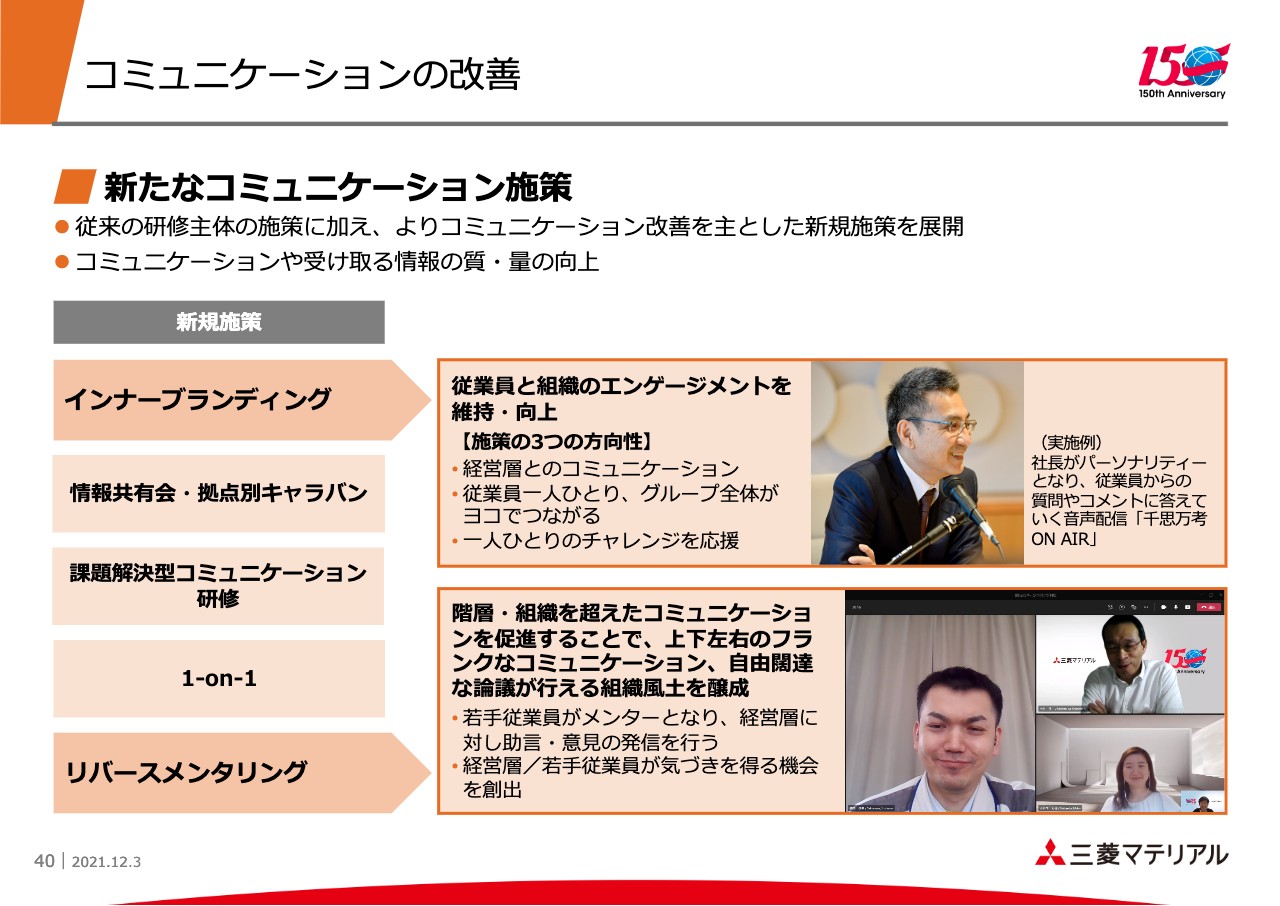

新たなコミュニケーション施策

コミュニケーションの改善にはこれまでも取り組んできましたが、このスライドで示しているのは、今年度から新たに、インナーブランディングからリバースメンタリングまでさまざまな施策に取り組んでいこうというものです。時間の関係もあるため、詳しい説明は割愛します。

終わりに

冒頭でお話ししたように、「人と社会と地球のために」という企業理念のもと、3つの社会の構築に貢献することを目指す姿としています。このような取り組みは持続的に行われるべきであり、そのような経営体制を構築していく意味で、サステナビリティを持って取り組みを実践することが必要です。

スライドの中段にあるように、地球規模の気候変動や人権、D&Iなどのような、大きな意味での社会課題に対するサステナビリティの確保も必要としています。これには取締役会の関わりが非常に重要であると考えています。

いずれにしても、先ほどお話ししたとおり、当社で現在進めている4つの改革を通じて、来年4月からはグループ戦略を司る戦略本社に加え、業務の効率化や高度専門化を担うプロフェッショナルCoE、自律経営を行う事業部門の組み合わせで、完全カンパニー制として、持続的な企業価値向上をさらに加速していきたいと考えています。

ご説明は以上です。ご清聴ありがとうございました。

質疑応答:IRの積極展開について

質問者1:質問ではありませんが、感想を述べさせてください。最近「IR Day」も含めて御社のIRが非常に活発で、なおかつ、構造改革における不採算事業の切り離しなどに向け、非常に速度が上がってきている印象があります。今回のESGにおいても、ガバナンスが透明性を非常に発揮しており、血の通った議論が増えてきていると思います。

その昔、ロバートソン・レディ・ミックス社を訪問した時、少し「丸投げ感」があり危うく感じていましたが、そのような所へのケアも行うとのことでした。ただし、ESGの究極の目標はROEやROICなどを上げていくことだと思っています。

御社が持っているプロダクトのラインナップが今、外部環境の中で非常に厳しいところに置かれているものが多いと思います。このようなところをスピードアップさせ、プラットフォームにおけるデジタルトランスフォーメーションも含めて、ぜひ頑張ってください。

小野:まさしくご指摘のとおりだと思います。さまざまな視点から、厳しいことも含めてコメントをいただければと思っていますので、今後もよろしくお願いします。

質疑応答:金属事業のCO2排出量や、取締役選任での賛成票について

質問者2:1つ目は、金属事業において、例えば電気銅の生産量1トンあたりのCO2排出量について、御社ではグローバルでの平均と比べてどのあたりのポジションにいるとお考えでしょうか?「Scope2」「Scope3」も含めて、今後どのようなポジションになるのか教えてください。

2つ目の質問ですが、6月の総会の取締役選任に対する賛成票について、御社の場合は全取締役で90パーセントを下回っており、少し珍しい事例だと思っています。これについて、社長はどのような問題意識がありますでしょうか?

小野:電気銅1トンあたりのCO2排出については、他の会社と比べることがなかなか難しいところではありますが、一般的に言いますと、そもそも銅の製錬方法が違うため、三菱連続製銅法は他社より排出量が少ない、つまりエネルギー効率がよいのではないかと思っています。

もう1つ重要なポイントは、「E-Scrap」をどのくらい処理しているかということです。今日のご説明の中にもありましたが、熱エネルギーの代替部分にもなるため、そうしたことがどのくらい寄与していくかが、他社との比較において重要なのではないかと思います。

具体的に、他社と比べて当社がどのくらいの位置にあるかについて数字的にはなかなか把握できていませんが、定性的に言いますと今お伝えしたとおりになると思います。

取締役の選任議案に対する賛成率の低さについて、もちろんコロナ禍の影響もありましたが、大きな要因が2つあると見ています。1つ目は、ROEを中心に財務的なところに対しての評価がそれほど高くないことです。2つ目は、一部の投資家の方から、グループ内、三菱系出身の方が取締役として就いていることに対して一定の批判が見られることです。

質問者2:それに対して、今後は「このように考えていく」といった計画はありますでしょうか?

小野:いろいろと議論があるところだと思っています。私は少し異なる意見を持っており、そもそも社外取締役を、単に出身母体だけで判断すること自体どうなのかと思っています。社外取締役においては、ご自身の持っている個人的な資質が一番重要であると思っています。

もちろん、出身母体との間には当社がなにかしらの利益相反にかかわるマターがあり、それを取締役会で議論しなければならない場合において、その社外取締役の方には議論から外れていただくといった手立てが必要かと思います。

少なくとも私が社長になって以降、今のところそのような事象はなく、一方で先ほどお伝えした個人的資質という点では、非常に満足感が得られるような資質をお持ちだと見ています。

質疑応答:循環型社会の構築に向けた取り組みについて

質問者3:循環型社会の構築に向けた取り組みについてお聞きします。超硬工具のリサイクルにおける原料比率に関して、まずリサイクル原料を優先的に使い、その後にタングステンなどを外部調達している構造と理解してよいでしょうか?

また、加工事業の実質的な再生可能エネルギー比率について、「2030年度には実質的に100パーセントになる」の「実質的」の意味の確認と、これによりどのくらいコストアップとなるのかについてもご解説いただきたいです。追加の質問ですが「E-Scrap」の処理能力は、20万トンくらいが上限になってしまうと理解してよいでしょうか?

髙柳:タングステンスクラップについては、特にタングステンスクラップを優先して処理することではありません。具体的に言いますと、私たちは日本新金属社で作っていますが、回収されたものを通常の超硬工具製品の生産プロセスの段階においてリサイクルを行うことになります。

おそらく2020年度に起こっている事象として、全体的に私たちの販売が急激に落ちて生産量が低くなっている中で、リサイクル品自体の回収速度は、おそらくタイムラグがあると思います。そのため、そこが比率として大きく上昇していると考えています。

そして、2030年度で実質ゼロにする内容について、先ほど少しお話ししましたが非化石証書を使い電力を再生可能エネルギー由来のものに変える表現として「実質的」であるとお伝えしました。

コストアップについて、加工のみでは試算していませんが、当社全体で見た場合、2030年度は20億円から30億円くらいであると目途を付けています。こちらについては、まだ数字を精査する必要があると考えています。

最後に、「E-Scrap」の処理については、先ほどお伝えしたように、それぞれの金属回収量と、私たちの製銅プロセスの中での処理をアップします。例えば、不純物が入っているものをどこまで除けるのかによって炉体やボイラーがかなりダメージを受けますが、それらに対してどこまで緩和できるのかで決まります。

今のところ、20万トンがバランス的によい数字であると考えていますが、私たちとしては、当然それ以上のことも考えているため、ここが上限とは思わずに、さらに上を狙っていくとご理解いただければと思います。

質疑応答:CO2排出量の削減について

質問者4:14ページで、カーボンフットプリントについて、顧客ニーズに応えて製品の差別化を実現したい旨が記載されていますが、このようなCO2排出量の少ない製品への引き合いが実際に足元で増えているのか、増えているとしたらどのような顧客が増えているのかについてご紹介いただければと思います。

増えていないとしたら、今後どのような時間軸で顧客が増えていく想定なのかを教えてください。

あわせて、2030年度までのCO2排出量の削減目標が掲げられていますが、2050年度など長期になった時に、例えば銅地金や銅製品のカーボンニュートラルを目指していくのかについても教えてください。

髙柳:カーボンフットプリントに対するお客さまからのご要望について、まだそこまで多くはありませんが、ちらほらと出始めています。

みなさまもご存知のように、今は「Scope1」から「Scope3」までを開示する流れになってきているため、取引先からは今後、私たちがどのように温室効果ガスを排出しているのかという調査に来るのではないかと思っています。

そのような意味では、温室効果ガスについて特に自動車会社の方々は、非常に敏感になる傾向が強まってくると考えています。

長期的な目標については、今回、私たちは2045年度でのカーボンニュートラルを謳っていますが、2030年度の具体的な目標はかなりの確率で達成できると思っています。

2045年度のカーボンニュートラルに向かっていくためには、先ほどお話ししたような新たな技術の開発も当然必要になるため、今の段階でどの程度かの見通しをお話しするのは難しいです。

銅製錬、銅地金の生産についても、2045年度のカーボンニュートラルを目指していくことにおいては変わりありません。

質疑応答:気候変動への取り組みについて

質問者5:気候変動への取り組みのところで、質問をお願いします。具体的な削減の方策として、特に「Scope2」における再生可能エネルギー電力の割合の引き上げについてのご説明がありました。

具体的には、自社の環境エネルギー部門で取り組んでいる発電の部分や、工場での設備の負荷で、購入電力を自社発電に切り替える要素もあるのではないかと思いました。

一般的に、再生可能エネルギー電力の割合引き上げによるコストアップ分は、自社発電に切り替えることで実際に吸収し得るかたちなのか、再生可能エネルギー電力の上昇のコストインパクトをどのように考えていらっしゃるのかご教示ください。

あわせて、「Scope3」の数字もありますが、御社では例えばPTS社(インドネシア・カパー・スメルティング)のアセットについて切り離すような動きも入ってくると思いますし、事業の再編などを通じて切り出していく中で連結から離れていく部分も、この計算の定義上、影響を与えてくると思っています。

そのため、広義では「Scope3」も削減の対象の数字として捉えていく考え方も出てくると思います。その数字の扱いについての考え方を教えてください。

髙柳:今回の試算で、特に2030年度までの試算において、「Scope2」を再生可能エネルギー由来の電力に変える点ですが、こちらは私たちが環境エネルギーで事業として行っているため、再生可能エネルギーの発電量は含みません。これはまた別の事業として、売電を行うことで収益を上げていく前提に立っています。

しかし、今後についてはおっしゃるとおり、再生可能エネルギー由来の電力発電量が増えていくにしたがって、私たちの工場でそれを使う選択肢も出てくると考えています。現時点で、2030年度の目標にそれは含んでいないとお考えください。

PTS社のアセットの件ですが、持分法適用後に「Scope3」の範囲になるかどうかについては、河村からお伝えします。

河村裕二氏:地球環境室の河村でございます。「Scope3」について、私たちのバリューチェーンの中でカーボンニュートラルを目指していくことになるため、当社と関わりがあるところについては、今後「Scope3」のデータを精査していくところで、全体的に削減していきたいと考えています。

しかし、連結を離れるため、そこは相手方の会社の今後のカーボンニュートラルの戦略について確認しながら、協調していくことになると思っています。

小野:少し補足します。事業再編の動きとカーボンニュートラルについて、カーボンニュートラルのために事業再編することはまずあり得ません。また、私どものグループ傘下から仮に離れたとして、地球に対する影響としては変わりません。

そのため、事業再編の手法をもって、当社という区切りで温室効果ガスの削減を意識するものではないということです。ご理解いただいているとは思うのですが、追加でコメントさせていただきました。