2021年9月11日にログミーFinance主催で行われた、第24回 個人投資家向けIRセミナー Zoom ウェビナー 第1部・デクセリアルズ株式会社の講演の内容を書き起こしでお伝えします。

スピーカー:デクセリアルズ株式会社 経営戦略本部 IR部 統括部長 富田真司 氏

元ファンドマネージャー/元ディーラー 坂本慎太郎(Bコミ) 氏

フリーアナウンサー 八木ひとみ 氏

株価とEBITDAの推移

富田真司氏(以下、富田):みなさま、こんにちは。デクセリアルズの富田でございます。本日はご視聴いただき、誠にありがとうございます。

前回は3月に当社の状況をご説明しましたので、今回はその後の動向についてお伝えいたします。また、初めてご参加の方には当社へご関心を持っていただけるよう説明してまいりますので、どうぞよろしくお願いいたします。

初めに、当社が上場した2015年7月以降の株価と、年度ごとのEBITDAの推移をご説明します。「EBITDA」という言葉は聞き慣れないかと思いますが、一般には「償却前利益」などと呼ばれており、現金支出を伴わない費用を営業利益に足し戻したものです。当社では我々の稼ぐ力を表す指標として、みなさまにお伝えしています。

スライドをご覧いただくと、我々の稼ぐ力と、投資家のみなさまの評価である株価は、ほぼリンクしています。特にご注目いただきたいのは、グラフの右側にある、背景に色のついた期間です。デクセリアルズでは、この直前である2019年3月から、社長を含む経営陣の世代交代を行いました。その後の2020年3月期よりスタートした「中期経営計画2023」に現在取り組んでいます。

我々はこの中計で立てた戦略に基づいて、取り組みを続けてきた結果、2年目の2020年度には、最終年度の営業利益目標を前倒しで達成することができました。株価も、上場時の売り出し価格である1,600円を上回って推移しています。

そして、この5月には中期経営計画のアップデートとして、リフレッシュ版を公表しました。そこで、本日は当社の事業概要とともに、見直し後の中期経営計画についてもご説明します。

本日の説明会の流れですが、初めに、3月に実施した前回の説明会の振り返りをします。続いて、5月に発表した中期経営計画リフレッシュ版の説明をします。

さっそく前回のおさらいから始めます。前回は当社の概要に加えて、昨年度の業績見込みや、今年度以降の業績の方向性についてもご説明しましたが、今回はその点を簡潔にお話しします。ご興味のある方は後ほど、前回の書き起こしや、当社のホームページをご覧ください。

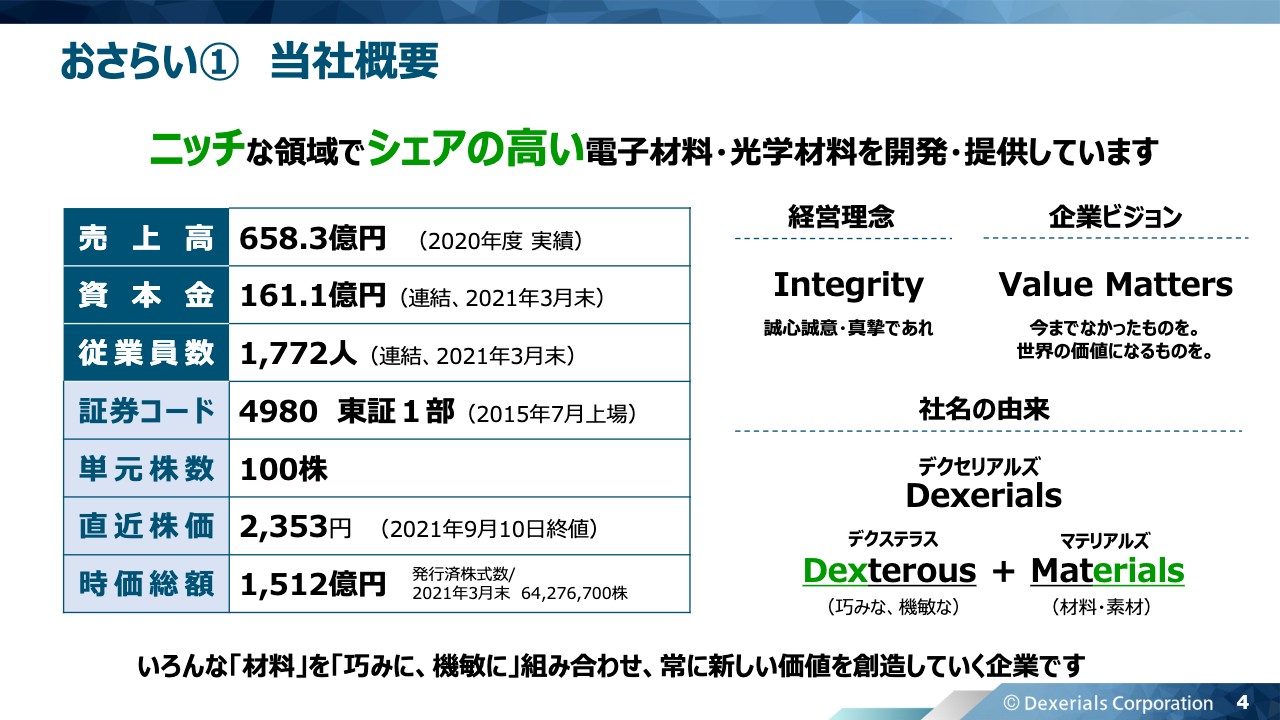

おさらい① 当社概要

富田:まず、当社の概要です。一言でお伝えすると、デクセリアルズは、ニッチな領域ながら、独自の技術で世界シェアの高い電子材料や、光学材料、我々はこれを機能性材料と呼んでいますが、このような材料を持つメーカーです。

スライドの左側をご覧ください。当社は年間の売上高で約650億円、資本金は約160億円、東証一部に上場している、時価総額にして約1,500億円の会社です。

スライドの右側をご覧ください。当社の経営理念は、「Integrity(インテグリティ) 誠心誠意・真摯であれ」です。お客さまから信頼されるパートナーとなるべく、何事にも誠心誠意・真摯に向き合うという、我々の心のよりどころのような考えとして、社員一人ひとりが大切にしているものです。

また、企業ビジョン「Value Matters」には、「機能性材料メーカーとして常に新たな価値、さらに、お客さまの期待を超える価値や製品を提供する会社でありたい」という思いが込められています。

「デクセリアルズ(Dexerials)」という社名ですが、少しわかりにくい、聞き慣れない言葉だと思います。この言葉は、前半が「Dexterous(デクスタラス)」という「巧みな」「機敏な」という意味の単語で、後半は「材料・素材」を表す「Materials(マテリアルズ)」という単語から来ており、この2つから成る造語です。

これを言い換えると、我々は「お客さまの課題やニーズに対し、誠心誠意を尽くして考え、すぐれた技術開発力に基づいた解決策をスピーディーに提供し、お客さまの期待を超えるような価値・製品を提供する会社でありたい」と考えています。

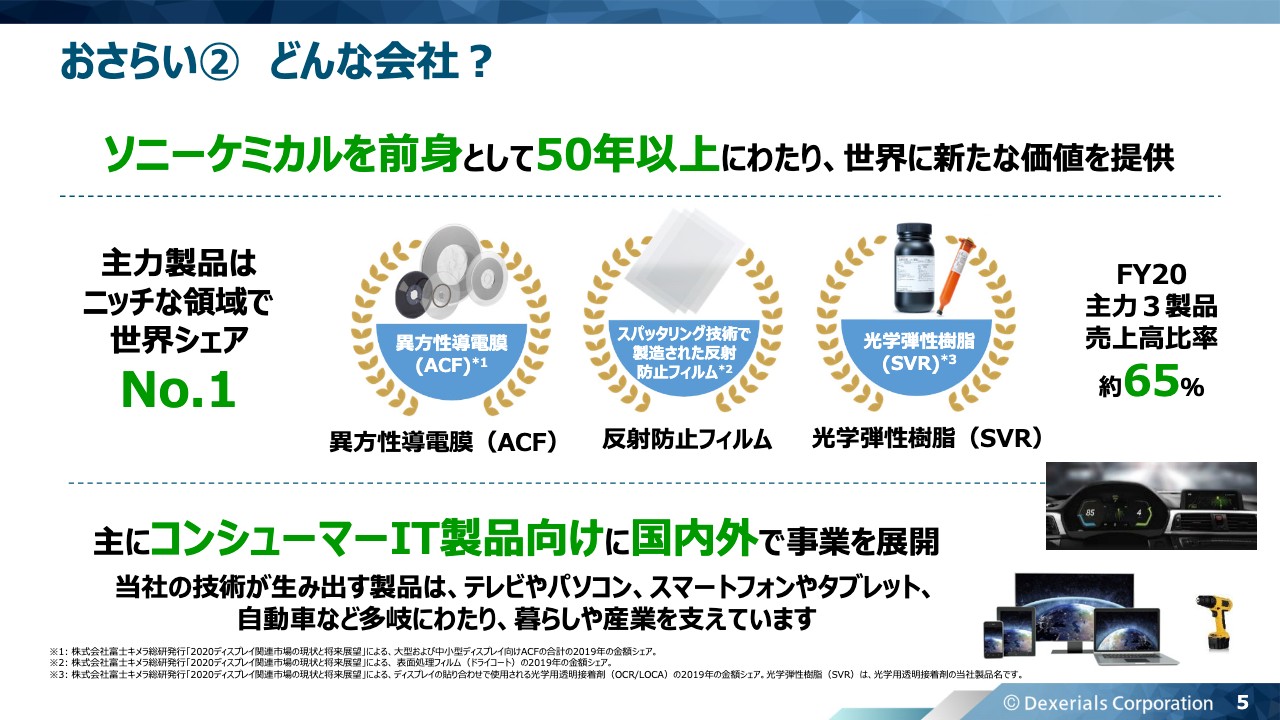

おさらい② どんな会社?

富田:当社の歴史についてお話しします。設立は1962年です。もともとはソニーケミカルという、ソニーの化成品や化学材料を担当する子会社として設立され、その後、2012年にソニーから独立し、社名も現在のデクセリアルズに変えて、事業をスタートしました。

デクセリアルズという名前では、たった9年しか経っていない若い会社です。しかし、実際には50年以上にわたって、ユニークで特徴のある製品をいくつも生み出しながら、成長を続けてまいりました。

坂本慎太郎氏(以下、坂本):以前のIRで、御社には「強い製品が3つある」というお話がありました。おそらく今後も、この3つの中にある「異方性導電膜(ACF)」という言葉や「反射防止フィルム」「光学弾性樹脂(SVR)」という言葉が出てくるかと思います。

大変競争力が高く、大きなシェアを占めているということは、御社の強みだと思います。「さまざまな用途」とご説明があったのですが、この主な用途の中でも、数量が多く出る用途が一番売れますし、儲かると思っています。

今日初めて見ていただいた方もいらっしゃいますので、そちらも教えていただければ、イメージが湧くと思います。どのような部分や製品に使われるのかも、教えてください。

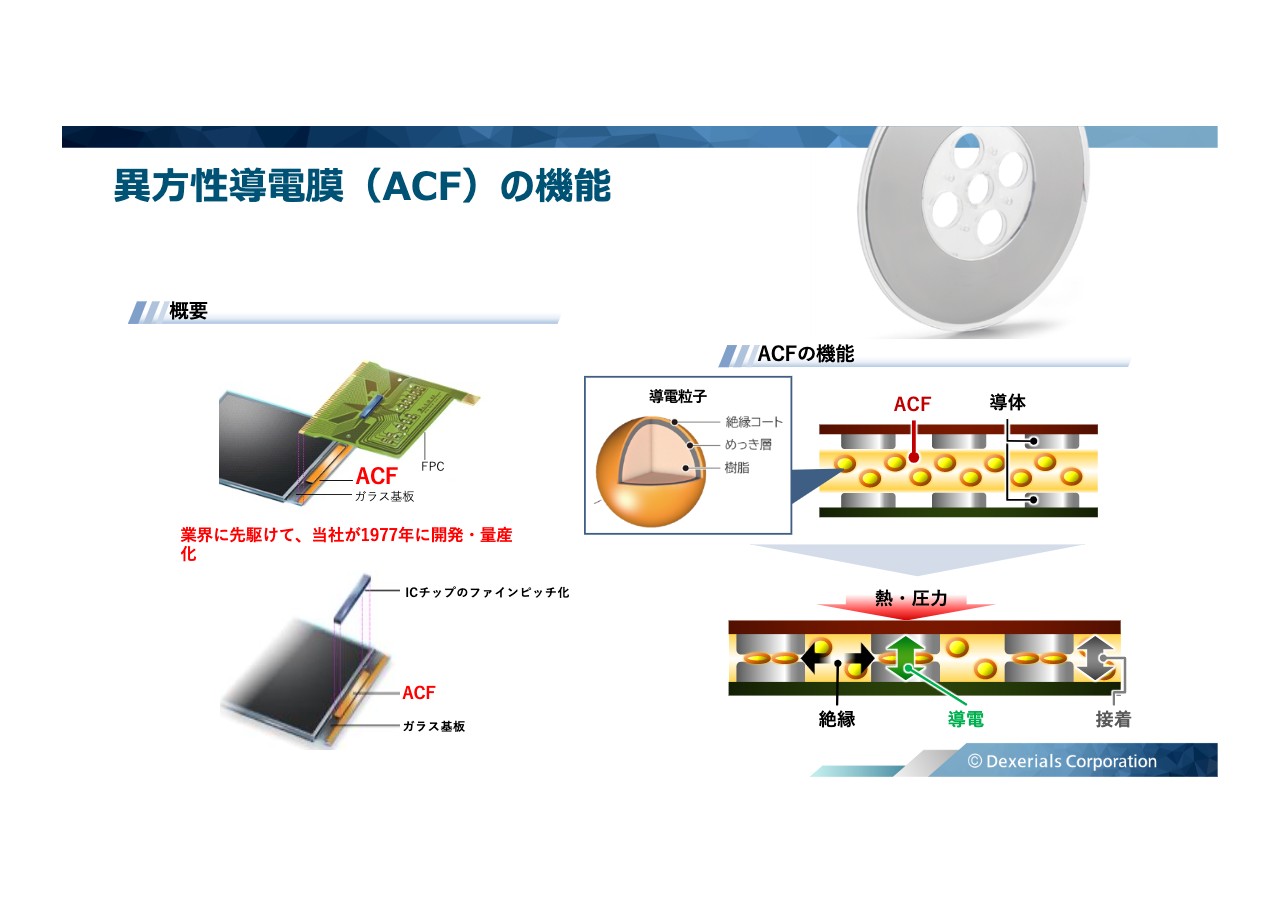

異方性導電膜(ACF)

富田:当社の製品は、例えばスマホ・タブレット・ノートPCといった、コンシューマーIT製品に使われているものが非常に多いです。特にこれらのアプリケーション向けの製品は、全体の売上の3分の2程度を占めています。その他には、自動車や電動工具といったものがあります。

具体例を挙げますと、スマホやノートPCの映像を表示するためのディスプレイの基板には、ドライバICという半導体を接合することになっています。我々の「ACF」は、その接合材料として世界のほぼすべてのディスプレイに使用されており、液晶でも有機ELでも、どちらにも関係なく使われています。

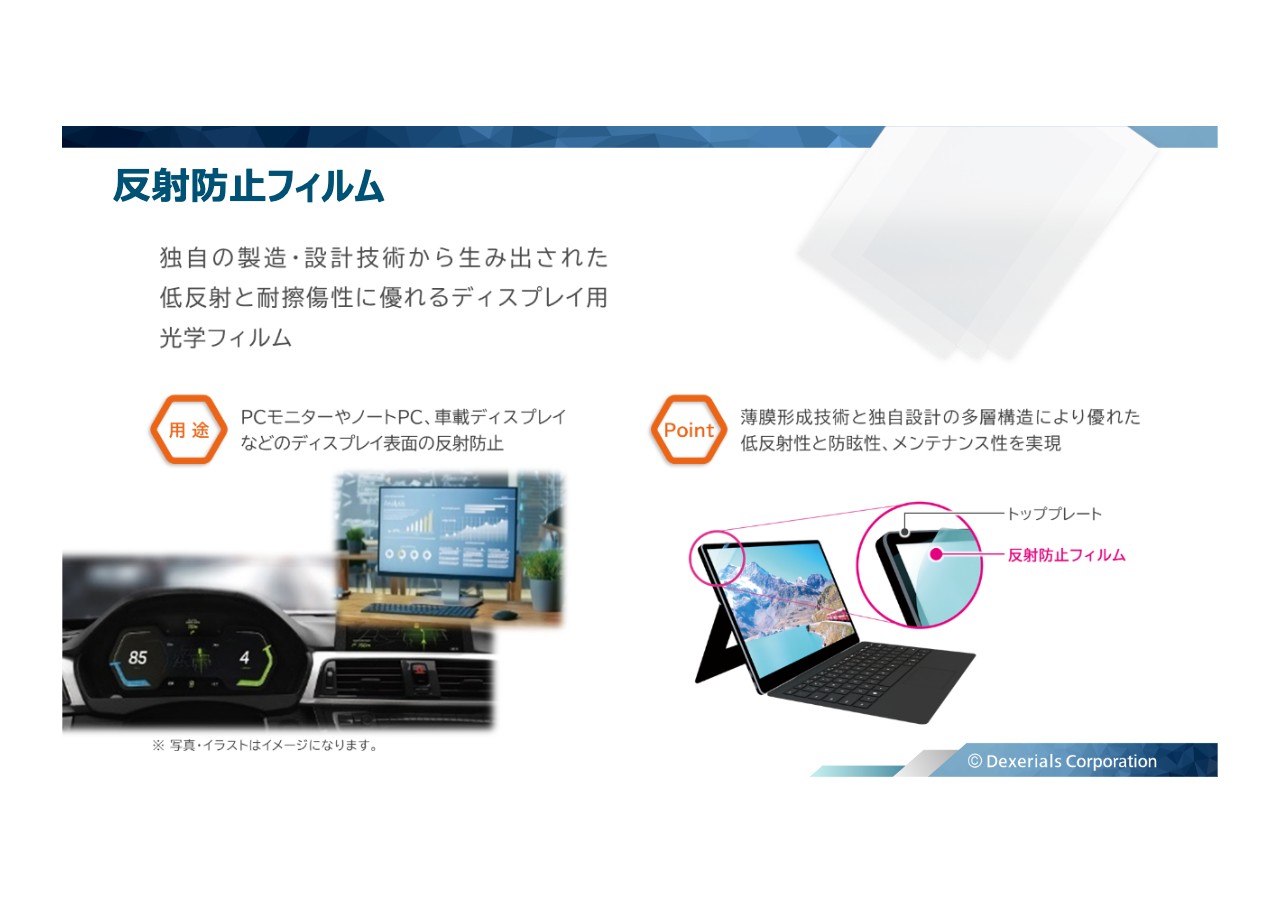

反射防⽌フィルム

富田:もう1つの製品である「反射防止フィルム」についてお話しします。当社の場合は、ノートPCのディスプレイの最表面に貼られています。これによって、屋外でも太陽光の反射を減らして、快適に使用することができます。また、ここにあるとおり、自動車のメーターやカーナビのディスプレイでも使われています。これによって西日や朝日が当たっても見えづらくならないため、自動車の安心・安全にも貢献しています。

八木ひとみ氏(以下、八木):「ACF」に関しては、最近、社長の新家さまのお話を聞く機会がありました。「電気を通す部分、電気を通さない絶縁の部分、そして接着の3つの機能を持つ」ということで、見ていて「すごい技術だな」と思いました。本当に、あらゆるタブレットやモバイル製品に入っているということですよね。

異⽅性導電膜(ACF)の機能

富田:そうです。「ACF」の中身は、スライド右側の絵のようになっています。そこにグレー色の導体という名称で電極がありますが、基板と半導体にそれぞれ電極があり、その間に「ACF」が入っています。これを熱で圧着すると、粒子と呼ばれる黄色いボールが電極の間に入ってつぶれると表面の絶縁コートが剥がれ、電気が通ります。つぶれないところは電気が通らず、絶縁のままとなります。

また、これはそもそも樹脂がフィルム状に固められているものですので、それが熱で1回溶けてくっつくことで、半導体と基板を接着できるという仕組みです。これが接着・導電・絶縁を1つでこなす、特徴のある製品で、世の中ほぼすべてのディスプレイで、デファクトスタンダードの製品として使われています。そして、今はディスプレイ以外の用途でも半導体の接続にも使われるようになってきています。

八木:こちらの世界シェアはどれくらいでしょうか?

富田:「ACF」の世界シェアですが、第三者の調査によると、我々はトータルでも5割超あります。特にスマホやタブレット、ノートPCといった中小型のディスプレイにおいては、もっと高い6割と高いシェアを取らせていただいています。

ご紹介したとおり、これらのノートPC・スマホ・タブレットといった最終製品の大半が国外で製造されています。我々の海外の売上高も全体の6割を超えて、海外の拠点も多く、グローバルに事業を展開しています。

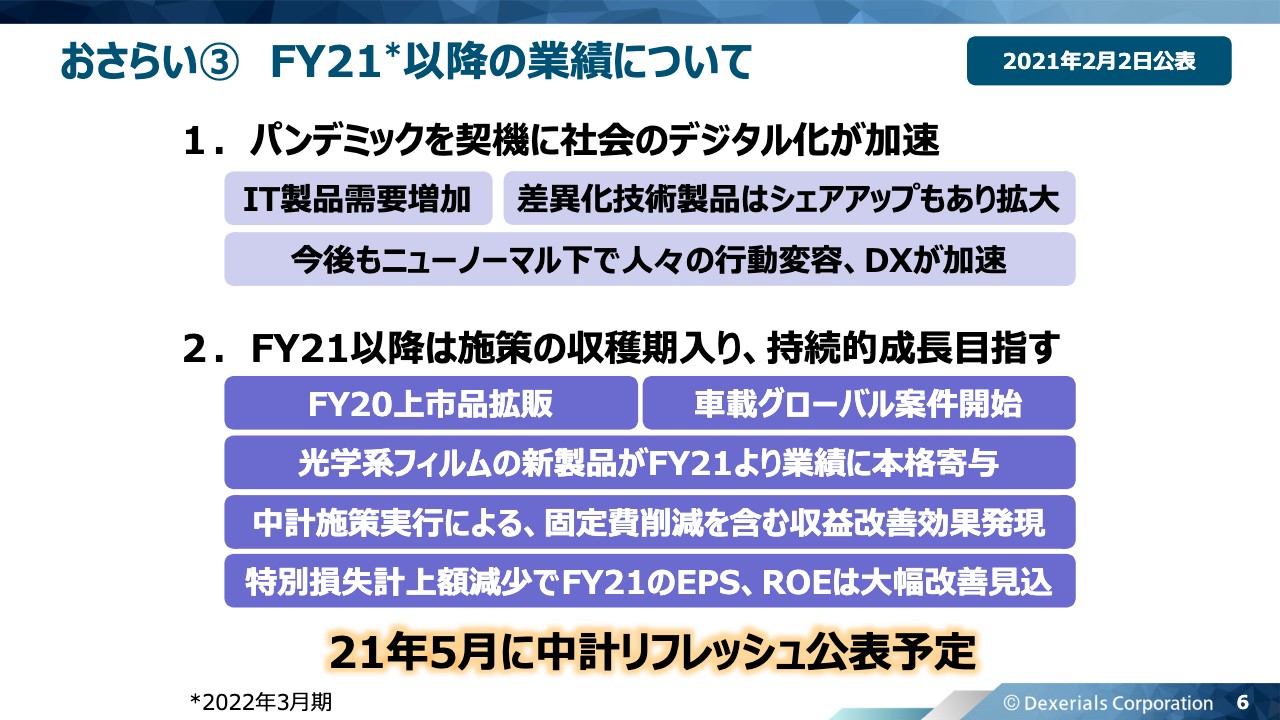

おさらい③ FY21以降の業績について

富田:前回の続きとして、3月にお話しした内容について触れます。今期以降の業績の方向性をご説明したものです。

まず、現状認識として、新型コロナウイルス感染症の感染拡大によって、人々の行動変容が起きました。これが社会全体のデジタル化を加速させたと考えています。

結果として、5GのスマホやノートPCなど最終製品の利用機会が広がり、利用者も増えたことで需要が増加しています。今年度以降もこうした流れは継続し、さらにDX(デジタル・トランスフォーメーション)といった新しい動きも加わって、社会変革は加速していくものと考えています。

その上で、当社としては、「2020年度(昨年度)に上市した新製品の拡販や、車載ディスプレイ向けのグローバル案件のスタート、そして新製品の業績寄与など、これまで取り組んできた施策の刈り取りが始まる」とご説明しました。

ですので、今期(2021年度)の業績については、「たとえ在宅・リモート需要の反動減があったとしても、こうした施策の業績への貢献によって増収増益を目指し、その後も持続的に業績成長が続くという前提で、中計をアップデートする」とお話しして、5月にアップデートした中計のプランを公表してご説明しました。

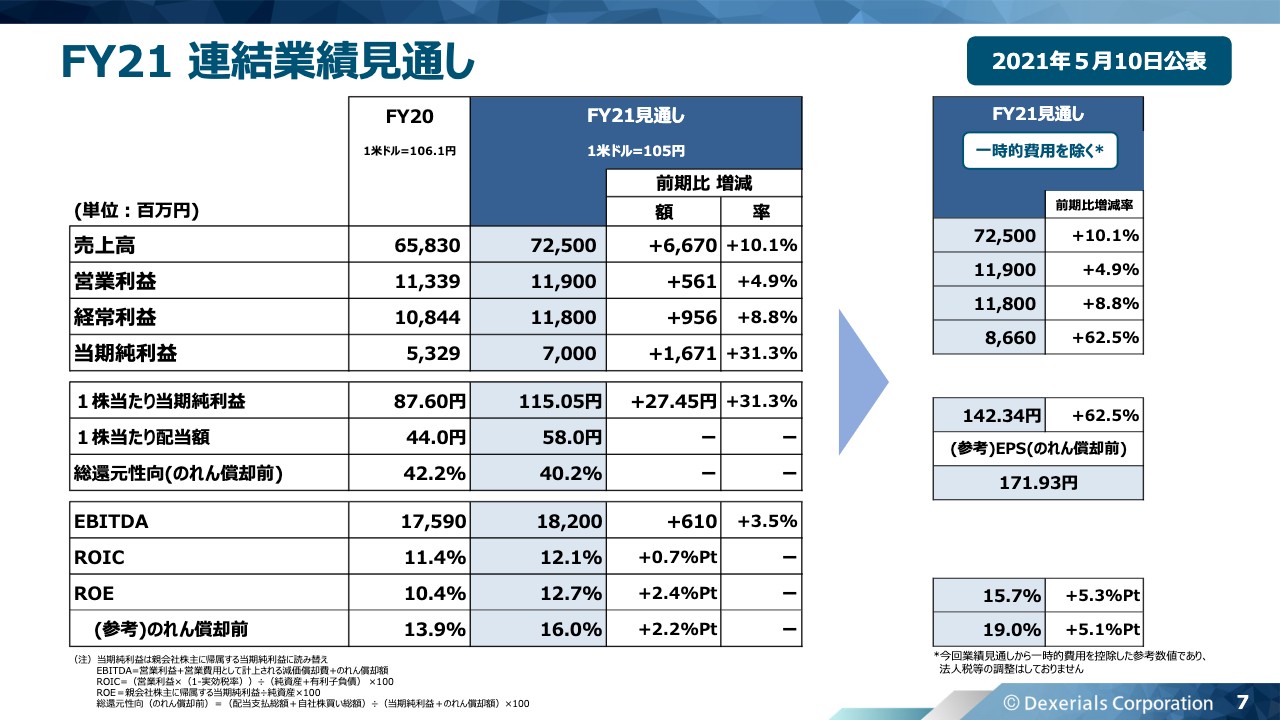

FY21 連結業績見通し

富田:それを受けて、まずは5月に公表した2021年度の業績見通しですが、実際我々の目から見て、昨年度は新型コロナウイルスによる、業績へのプラスの影響があったと思っています。そのうち約3分の2程度は、一時的な需要と推定しています。そのため、その分は今期に反動減があると見越して、マイナスの影響を織り込んでいます。

ただし3月にご説明したとおり、各施策が業績に貢献し、前期比で増収増益を見込んでいます。特に、中期経営計画の施策実行に係る費用を含んだ特別損失については、前期比で大きく減少することで、当期純利益ならびにEPS(1株あたりの利益)はそれぞれ大幅に増加すると考えています。それに伴ってROE(自己資本当期純利益率)も大きく改善する見込みです。

そしてスライド下部にあるとおり、主要な指標であるEBITDA・ROICもそれぞれ前年を上回る見込みです。

この業績見通しには、今年度に計上する特別損失額約17億円を織り込んでいますが、ご参考までに、スライド右側にはこれを除いた場合の業績の数値・指標を示しています。

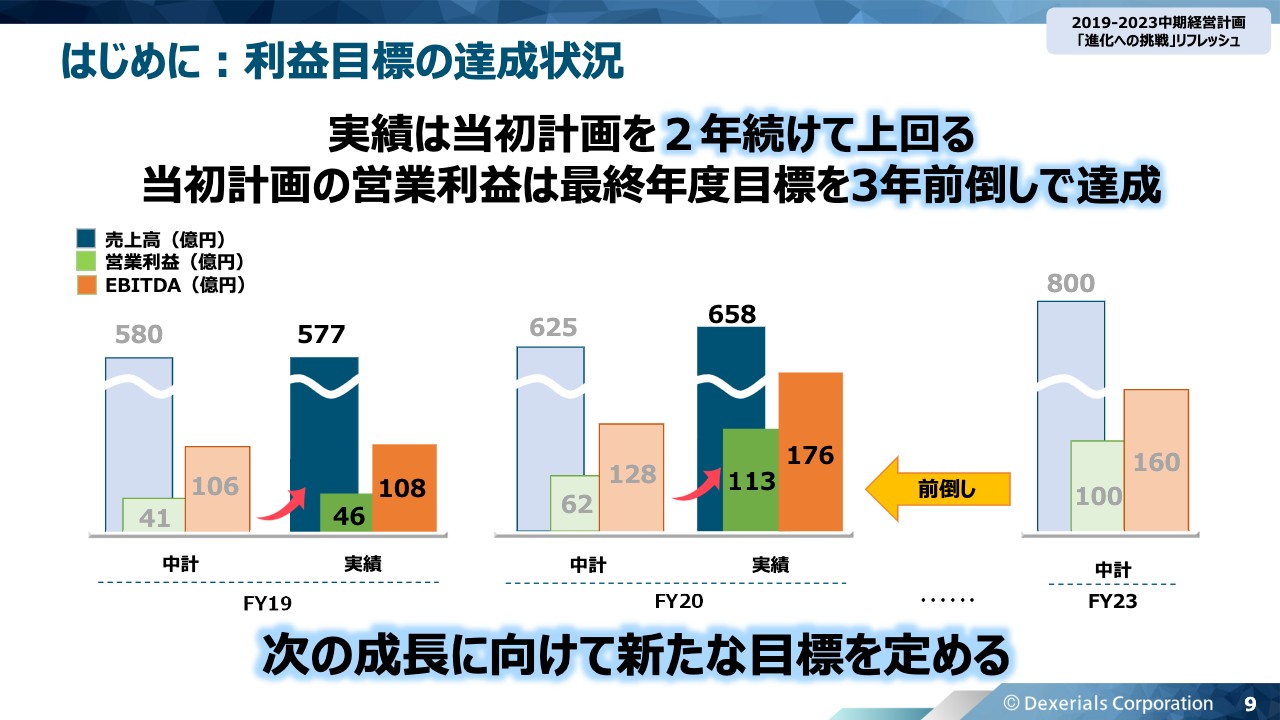

はじめに:利益目標の達成状況

富田:続いて、5月に公表した、中期経営計画のアップデート内容をご説明します。はじめに、ここまでの中期経営計画の振り返りをします。中計を公表してからこの2年間で、実に多くの事象、例えば米中貿易摩擦といった地政学的なリスク、ならびに新型コロナウイルスのようなパンデミックによって、社会は大きく変化してきています。当社の場合、やはり新型コロナウイルスで活動が制限されてしまいました。

ただ、このような中でも、生産性の改善や、新製品の開発・上市、さらに会社そのものを変革するための施策といった、自分たちでコントロールできることに取り組んできました。その結果、事業の稼ぐ力が向上し、EBITDAが拡大し、業績は当初計画を2年続けて上回り、2020年度の営業利益は、最終年度の目標を3年前倒しで達成することができました。

坂本:目標の達成が前倒しになっている理由を、ぜひお伺いしたいと思います。「それだけ業績が好調」ということなのか、当然、競争力が高いためなのか、それとも市況がとてもよいのかということを含めてお聞かせください。

シェアを考えると、もともと製品が強いと思うのですが、「市況もよい」という話も含めて、この中計が前倒しになった要因を教えていただけたらと思います。

富田:ご質問については、プレゼンテーションの中でしっかりとご説明させていただきたいと考えています。ただ我々としては、上場からこれまでの業績や株価の動きを考えると、「やっと成長のスタートラインに立つことができた」という認識を持っています。そのため、次の成長に向けて新たな目標を設定して、しっかり成長していきたいと考えています。

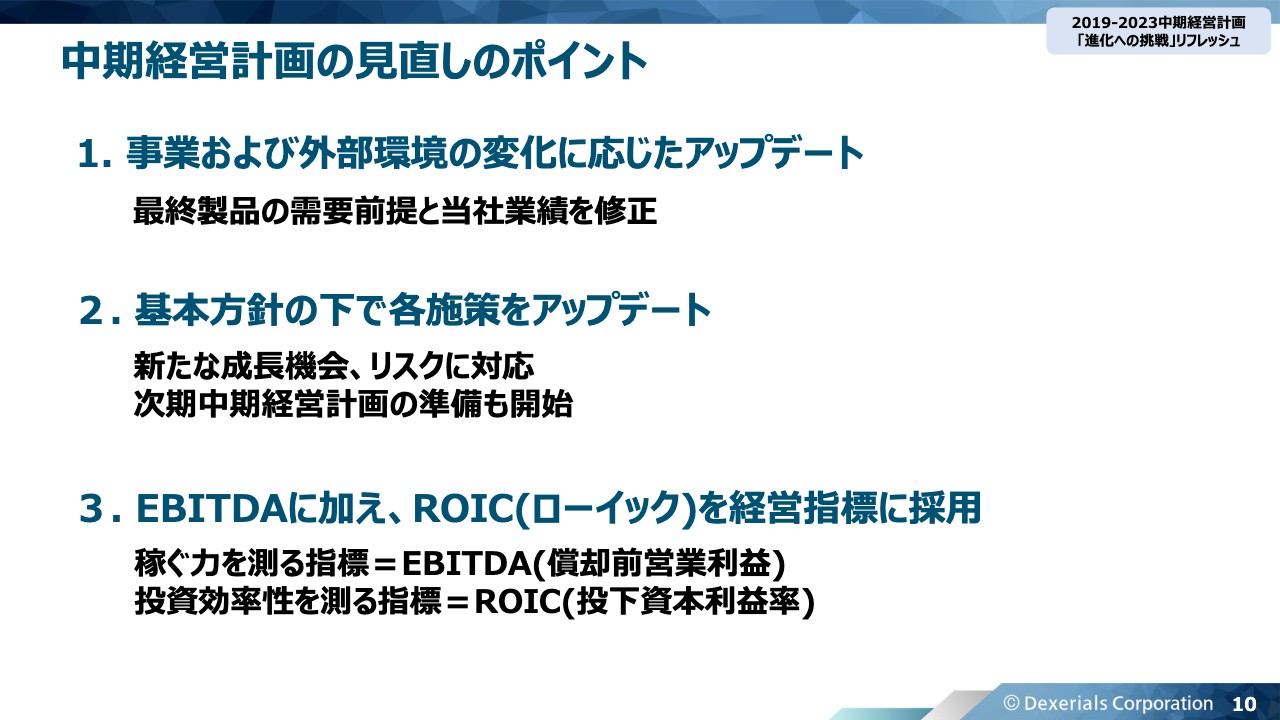

中期経営計画の見直しのポイント

富田:続いて、今回の中期経営計画の見直しのポイントをご説明します。2019年度からの5ヶ年計画として策定したこの計画は、最初の2年を終えて、スライドに記載の方針に基づいてアップデートしました。まず、この2年間で大きく変化した事業環境に基づく、最終製品の需要の前提と、当社の業績を見直しました。

次に、基本方針そのものには変更はありませんが、それに紐づく各施策を、アップデートされた環境認識に基づいて設定し直し、展開していきます。特に、新型コロナウイルスがきっかけで加速した働き方改革や、ESG、DX(デジタル・トランスフォーメーション)といった取り組みなども盛り込んでいます。

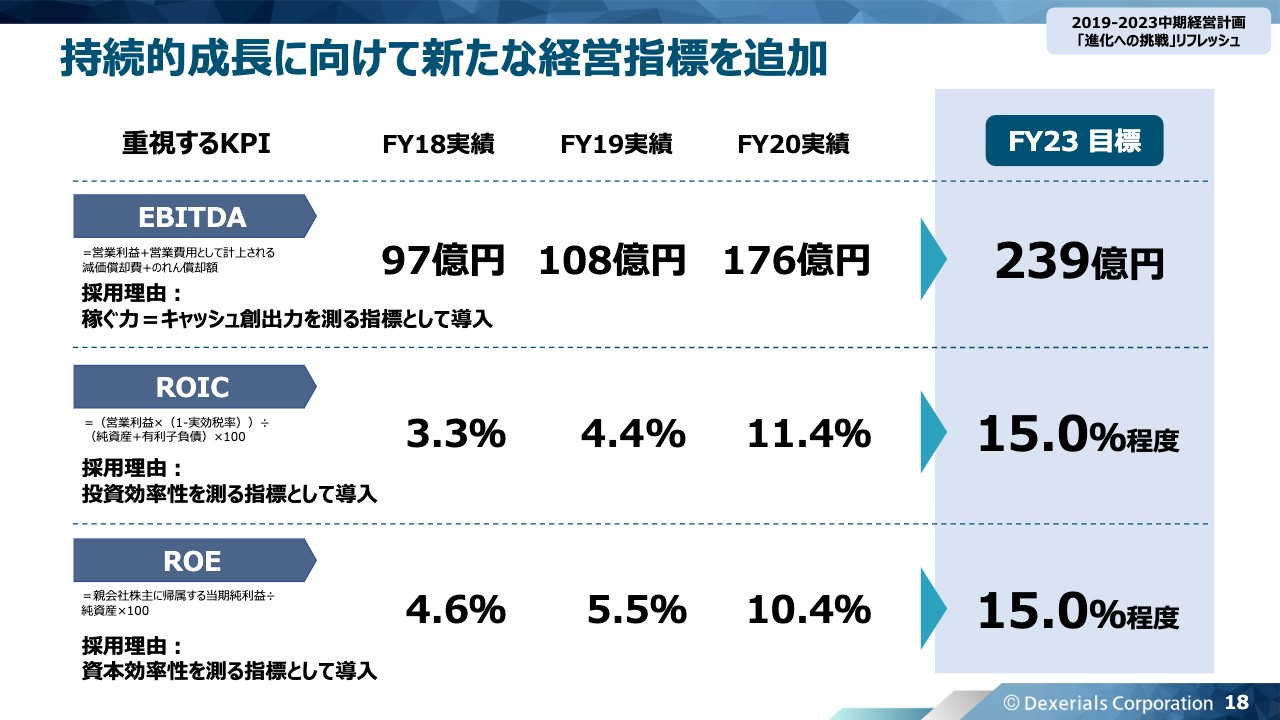

最後に、経営指標として2020年度に導入した、我々の「稼ぐ力を測る指標」のEBITDAに続いて、「投資の効率性を測る指標」としてROICを新たに採用します。今後は、質の高い投資を積極的に行うことで、全社の稼ぐ力をさらに磨いていきます。

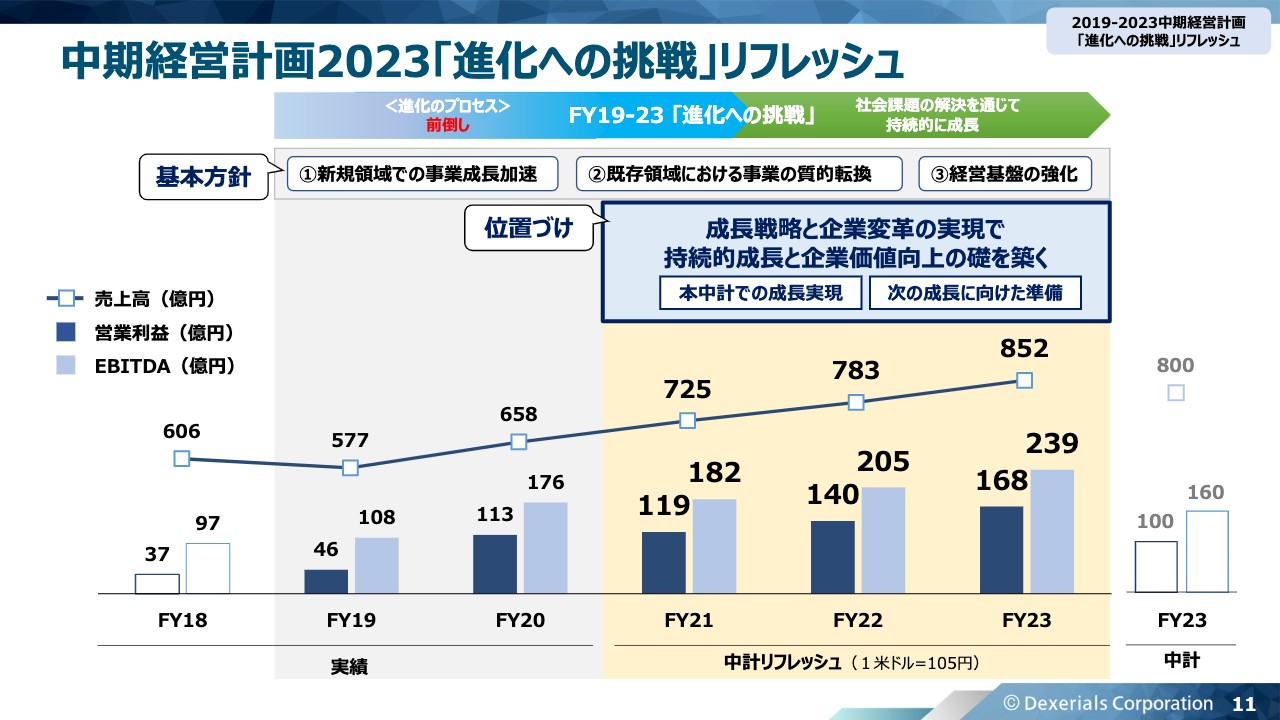

中期経営計画2023「進化への挑戦」リフレッシュ

富田:今回策定した、中期経営計画のリフレッシュ版の基本方針と、位置づけです。我々はこの計画において、領域ポートフォリオの転換、さらには新規領域での社会課題の解決を通じて事業成長ができる会社を目指し、「新規領域での事業成長加速」「既存領域における事業の質的転換」「経営基盤の強化」の3つの基本方針のもと、各施策に取り組んできましたが、今回もこの基本方針に変更はありません。

このリフレッシュ版の中計3年間では、2023年度までの成長を確実に実現させるとともに、2024年度からスタートする次の中計において持続的に成長できるよう、その準備もしっかり行っていきたいと考えています。そのため、この3年間では、必要な投資をしっかり行って事業の成長を図りながら、将来のための経営基盤の強化、進化のための施策を実施し、持続的な成長と企業価値の向上を目指していきます。

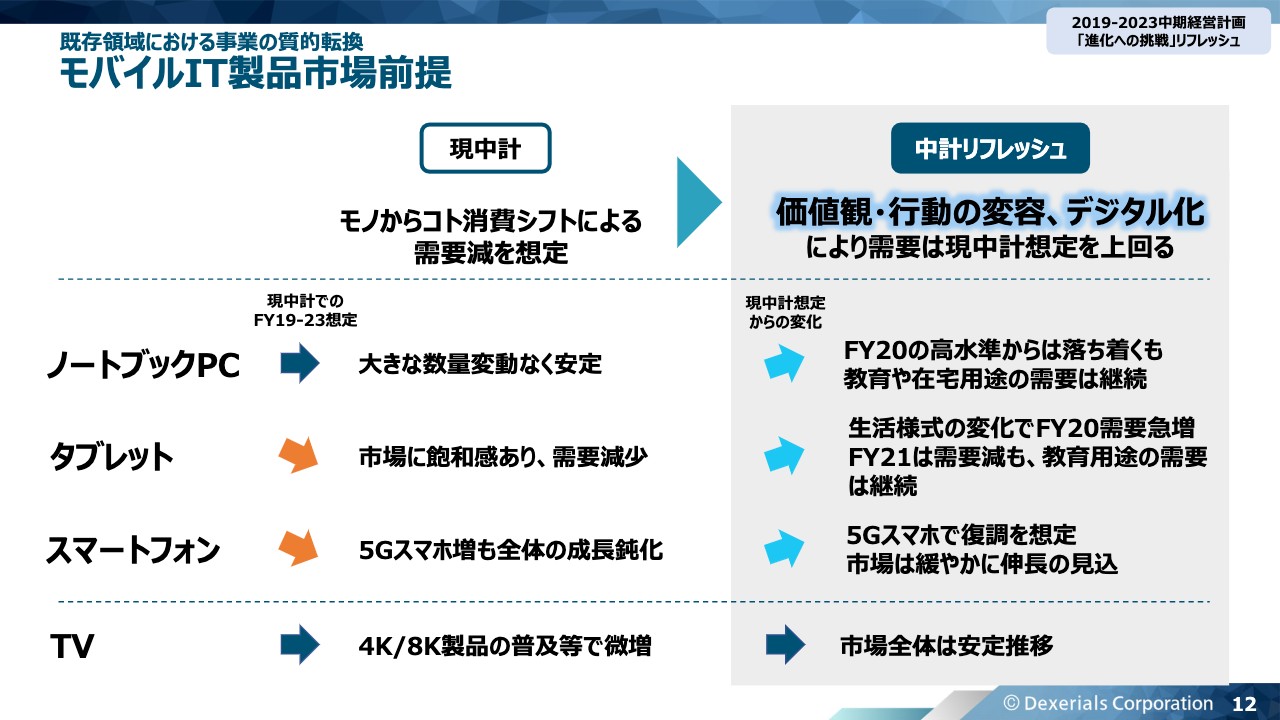

既存領域における事業の質的転換 モバイルIT製品市場前提

富田:この後、個々の施策をお話ししますが、その前にまずは全体の需要動向として、最終製品の市場前提についてご説明します。スライドは、当社の製品が使われている主要な最終製品の需要動向について、オリジナルの現中計を公表した、2019年4月からの変化をお示ししています。

2年前は、「人々の『モノ消費からコト消費』のシフトにより我々の最終製品である、コンシューマーIT製品の需要も減っていくだろう」という、厳しい前提を置いていました。ただ、この2年の間に新型コロナウイルスを起因として、我々の行動変容、さらには社会のデジタル化が進行しました。これによって、今回の中計のリフレッシュ期間、3年間における製品の需要は、もともとの中計の想定を上回る前提としています。

今回、基本方針は変えませんが、こうした前提条件の変更を踏まえて、個別の施策・計画を見直しています。以降、基本方針に沿って、アップデートされた各施策をご説明します。

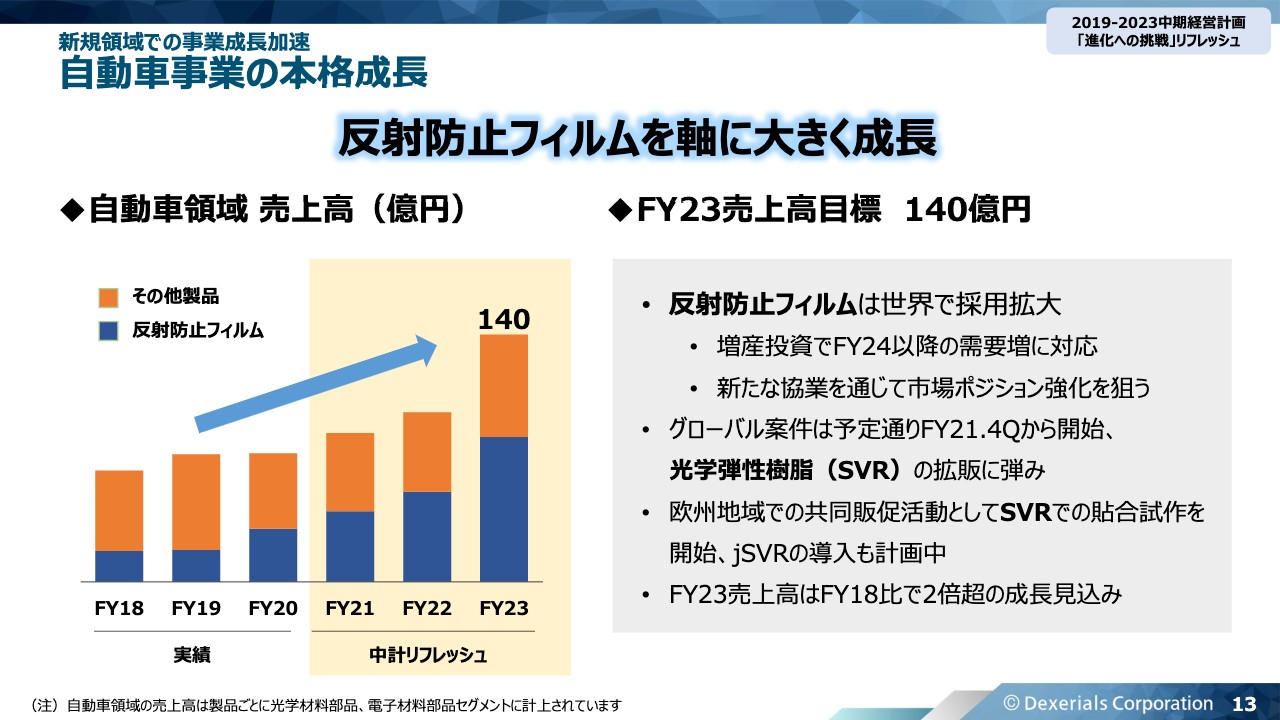

新規領域での事業成⻑加速 自動車事業の本格成⻑

富田:まず、最初の基本方針である新規領域、特に自動車領域での事業成長加速について、ご説明します。自動車領域での2023年度の売上高は、2018年度比約2倍の140億円を見込んでいます。この成長の牽引役は、グローバルで採用が順調に拡大している「反射防止フィルム」です。現時点で約100車種に採用されていますが、新規採用も順調に進んでいます。

今後も需要の増加が続くと見込んでおり、将来の我々の持続的な成長に向けて、現在、増産投資に向けて準備を進めているところです。

坂本:増産投資は、「当然、ものが出ているから行う」ということですが、御社の工場は、国内では栃木の鹿沼、宮城の多賀城、海外ではアジアにあると思うのですが、これはどのあたりで増産しようと考えられているのでしょうか?

僕の認識としては、「この工場ではこれとこれを作ります」というように、工場で作るものは決まっていると思います。これに対し、バックアップ体制のようなものはもうできているのか、ということを含めて教えていただけたらと思います。

富田:現在、増産の準備を進めている「反射防止フィルム」について、ご説明します。現在は本社の栃木事業所で「反射防止フィルム」の生産を行っていますが、今お話ししたとおり、車載向けの採用が増えてきており、この増えていく需要をしっかり取り込むために今、増産投資を計画しています。

当社の生産拠点ですが、効率性や競争力の維持という観点から主に日本に置いています。「反射防止フィルム」についても、栃木事業所での生産が中心となります。ただしご指摘のとおり、「災害時の事業継続性をしっかり確保できるように、別の建屋を建てて製造できないか」など、我々としてできる範囲で、社内での対策を進めています。

坂本:御社ではいろいろな製品を取り扱っており、物によって違いがあると思います。これらの、注文が来てから納品するまでのリードタイムを教えてください。

なぜこれを聞くかと言いますと、「将来的に業績は安定しているのか」「その需要はどこに顕在化していくのか」というイメージを、投資家がしっかりと持つためです。そのあたりを教えてください。

富田:「反射防止フィルム」について、特に車載向けの「反射防止フィルム」は、かなり長い年月をかけて評価をしていただき、採用に至るといったプロセスを経ています。そのため、今、我々が新規に採用を決めていただいている自動車向けの「反射防止フィルム」の採用が決まると、それはおおよそ2年から4年後の売上に貢献していくことになります。

現在、新規採用状況は順調に推移しているため、3年後、4年後の売上に関しても、高い確度で数量の増加が見えています。そうしたこともあり、今のうちにしっかりと増産投資を行い、3年後、4年後の需要増に応えようと考えています。

八木:現在は、コンシューマー向けのIT製品の売上が大きいイメージですが、「反射防止フィルム」で自動車領域が広がってくると、売上高の構成比率も変わっていくという印象ですか?

富田:そのとおりです。先ほどスライドでお示ししたとおり、自動車向けの売上全体を見ても、3年後の2023年には140億円を見込んでおり、これは中計が始まる前と比較すると約2倍となります。

ですので、全体に占める車載向けの売上構成も大きく変わってくると思います。その結果、コンシューマーIT製品に依存していた時と比べると需要の波の影響を受けにくくなり、業績の安定性も増すだろうと考えています。

坂本:前回もお話がありましたが、自動車のディスプレイがどんどん増えてきているのも大きいですよね。将来はデジタル化する可能性があるため、かなり需要はあるとは思います。

富田:そうですね。自動車が自動運転、電装化と大きく変わってくる中で、エレクトロニクス製品向けで培ってきた当社技術にチャンスが生まれてきています。我々としてはこの成長機会を逃さずしっかりと投資しながら、需要の増加に応えていきたいと考えています。

そして、現在、計画当初からご説明しているグローバルな大型案件もあります。こちらも予定どおり今期の第4四半期からスタートして、2022年度から本格的な業績の寄与を見込んでいます。

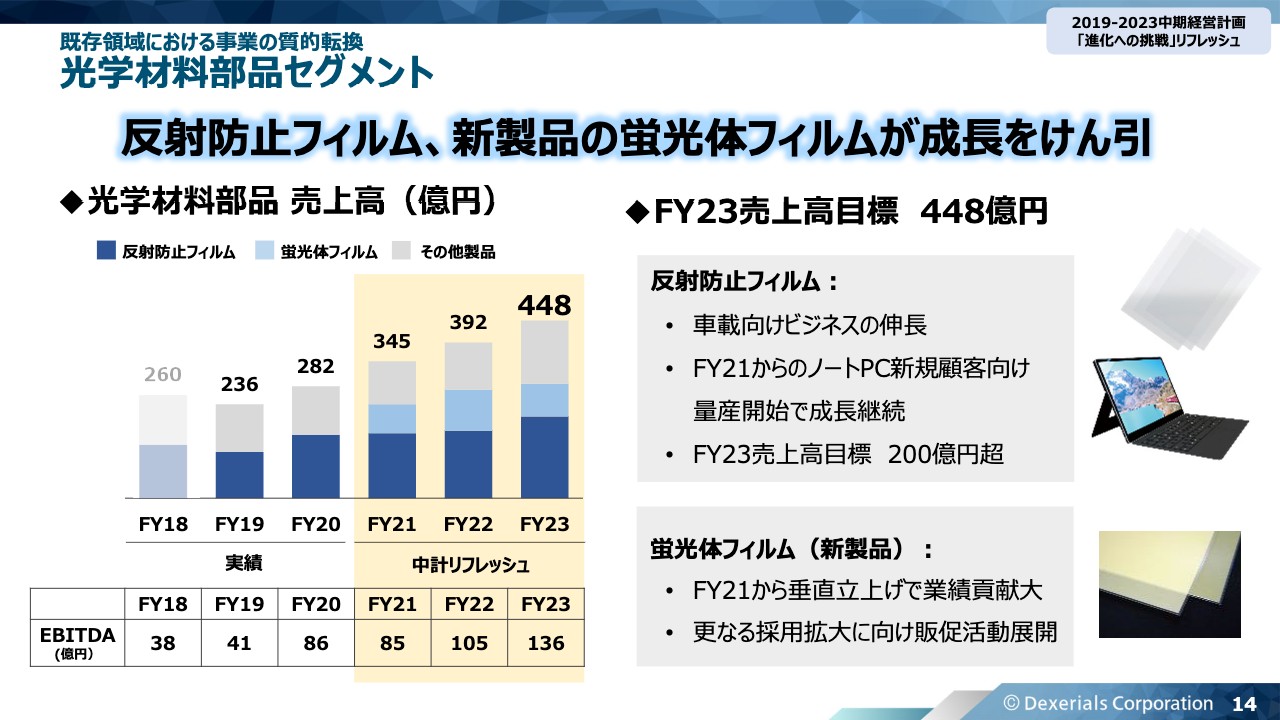

既存領域における事業の質的転換 光学材料部品セグメント

富田:2番目の基本方針は、既存領域における事業の質的転換です。当社は電子材料部品事業と光学材料部品事業の2つの事業セグメントがあります。光学材料部品セグメントでは、先ほどご説明した市場前提のもと、「反射防止フィルム」と新製品の「蛍光体フィルム」が成長を牽引していきます。

「反射防止フィルム」では、先ほどお伝えした車載向けビジネスの新規採用が増えていることに加え、ノートPC向けでも新規顧客による採用が決まりました。これにより、来期以降の成長の余地をさらに広げられると考えています。

そのため、我々としては増産投資も考えながら、最終年度である2023年度の「反射防止フィルム」の売上高を200億円超と見込んでいます。

もう1つは、新製品である「蛍光体フィルム」です。2021年度から垂直に立ち上がり、業績への貢献も始まっています。足元でも順調に推移しており、今後もさらなる採用拡大に向けて販促活動を展開していきます。

坂本:「蛍光体フィルム」は垂直に立ち上がったというお話ですが、もう少し個人投資家向けに噛み砕くとイメージが湧くかと思います。

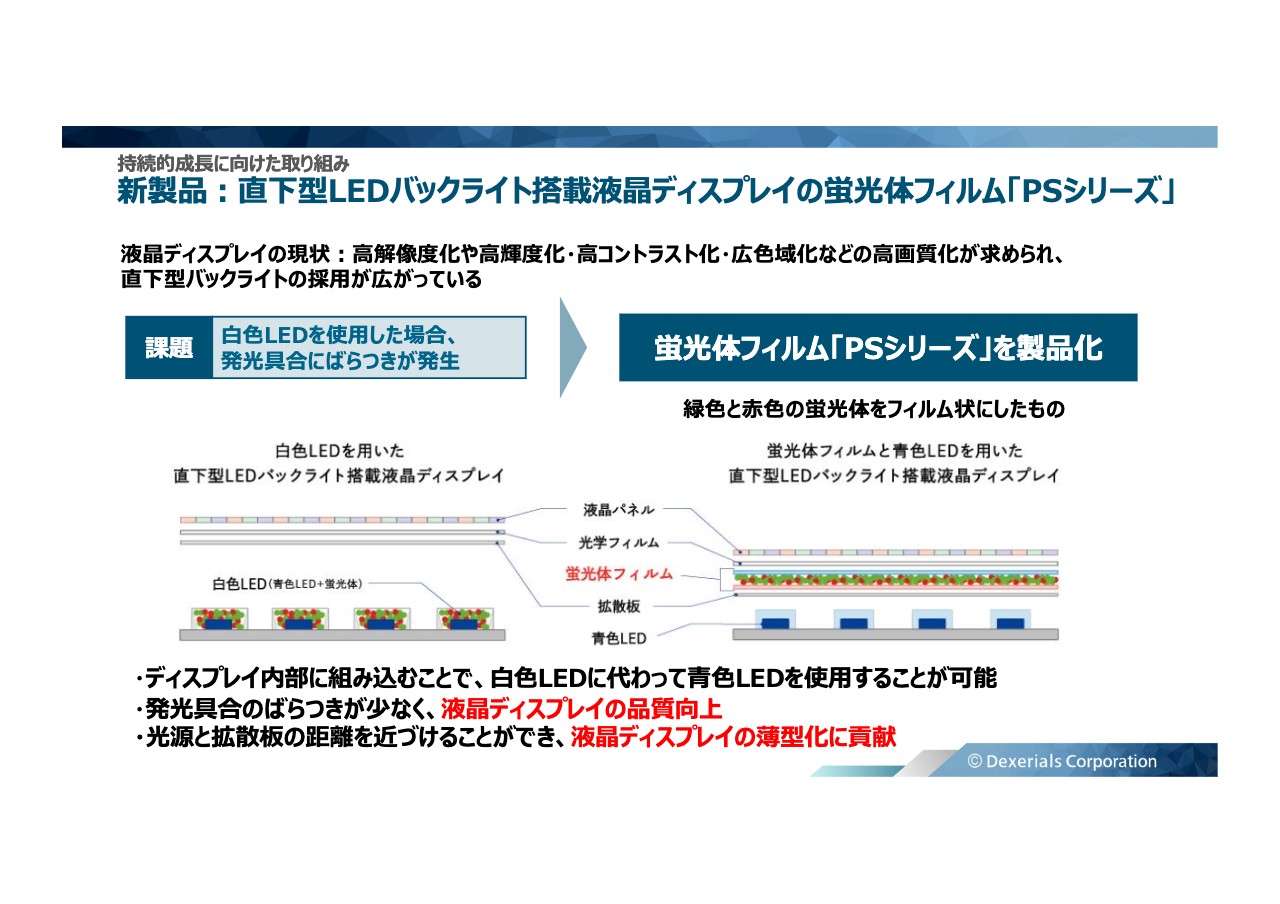

これは僕の認識ですが、もともとは白色のLEDをバックライトにして、液晶ディスプレイに使っていたと思います。青色LEDに赤と緑を被せて白色を出したうえで、拡散板を置くかたちだったと思いますが、「蛍光体フィルム」を使うことによっての違いやメリットなど、従来の液晶との違いも含めて教えてください。

持続的成長に向けた取り組み①

富田:この製品の使われ方とバックライトの構造はおっしゃるとおりです。スライド左側は従来の直下型LEDバックライト部分です。白色のLEDは、もともと青色のLEDに赤色と緑色の蛍光体を塗って白色にしたバックライトを、拡散板を通してその白色を広げていました。

当社の製品は、スライド右側のとおり、赤色と緑色の蛍光体をフィルム状にして、拡散板の上に載せて構成しています。

もともとの白色バックライトでは、青色のLEDの蛍光体に均一に塗ることが難しく、色ムラが出てしまうという課題がありました。さらに、バックライトの白色がしっかりと出るように、LEDと拡散板の間に距離を置くため、どうしてもそこに一定の厚みを持たせる必要がありました。

当社はこうした課題を解決するため、赤色と緑色の蛍光体を織り込んだフィルムを開発しました。その結果、LEDに塗っていた赤色と緑色による色ムラも解消でき、一定の厚みを持たせる必要もなくなりました。

機能としては非常にシンプルですが、技術的にはけっこうハードルが高いことをしています。

坂本:ずっと開発競争があった中で今まで出てこなかったのは、そういうことですよね。かなり技術に貢献して、製品の高度化につながりそうです。

持続的成長に向けた取り組み②

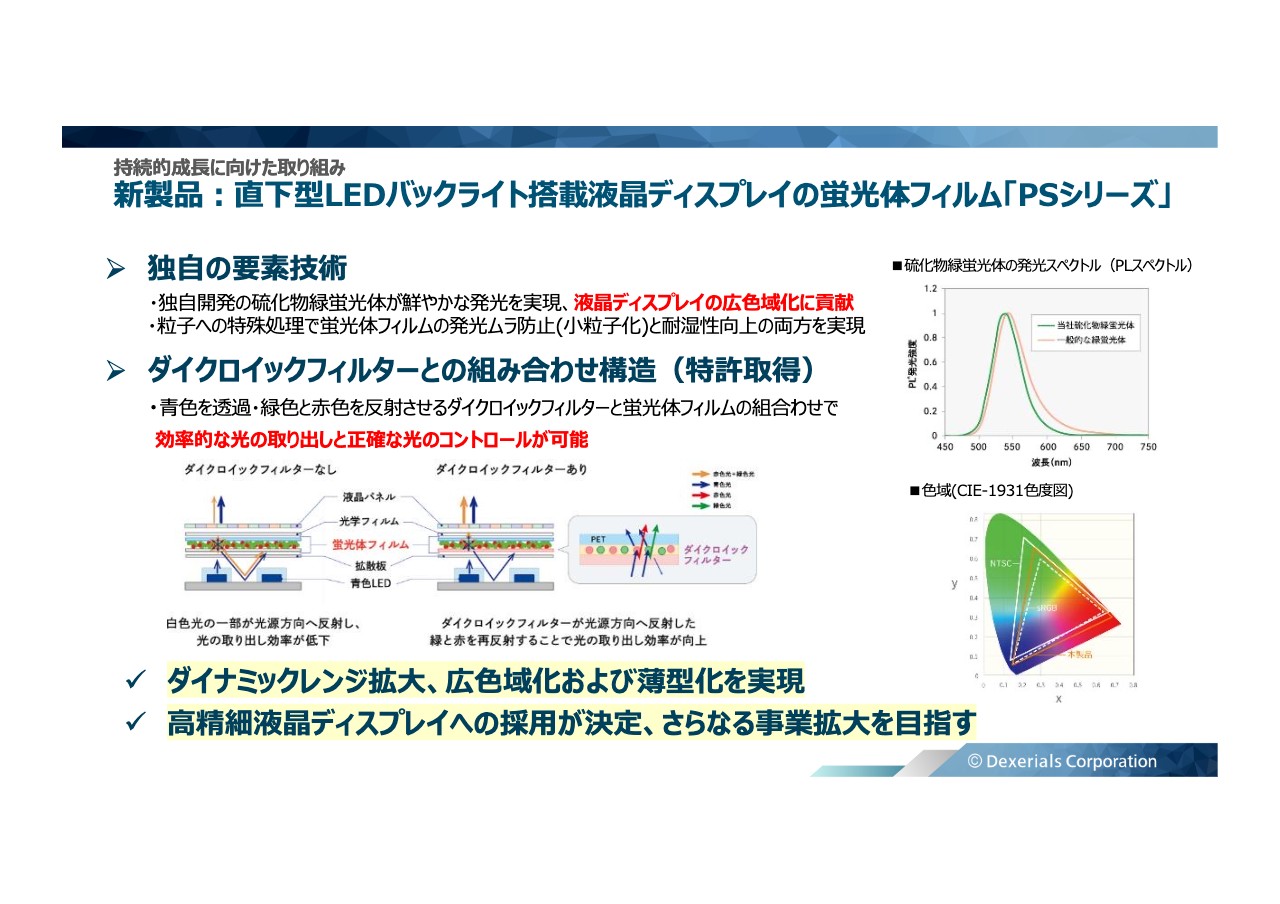

富田:おっしゃるとおりです。もしよろしければ、もう少しスライドがありますので、続けてお話ししたいと思います。当社の「蛍光体フィルム」を使った直下型バックライトの液晶ディスプレイは、一般的に画質がきれいと言われる有機EL(OLED)のディスプレイと比べて同等の画質を実現しながら、消費電力が少なく、電力を節約できるという特徴があります。

さらに、当社では、きれいな画像表示を実現する「蛍光体フィルム」と「ダイクロイックフィルター」という組み合わせに関して特許を取得しており、他社にはなかなか真似できないことを行っています。

八木:「先ほど『ACF』『反射防止フィルム』などを見せていただきましたが、このような製品の説明資料は御社のサイトで見ることはできますか?」というご質問が来ていますが、いかがですか?

富田:ご質問ありがとうございます。実際、当社の製品は非常にわかりづらいです。

坂本:難しいですよね。

富田:ふだん表に出てくることがなく、さまざまな細かい技術が使われているため、みなさまにも「わかりづらい商品だ」と言われています。

我々もそこをなんとかみなさまにおわかりいただきたいと思い、いろいろなかたちで製品・機能、もしくはそれによって何が解決できるのかをホームページにて詳しく、分かりやすくご紹介しています。もし機会があったら、ぜひご覧いただきたいと思います。

坂本:前回もお話がありましたが、技術者向けのポータルサイトのようなものがあります。やや難しいかもしれませんが、かなり噛み砕いて記載してあり、僕も読めたくらいですので、おそらくみなさまも大丈夫だと思います。そのあたりで理解を深めていただけたらと思います。

八木:ぜひ参考にしてください。

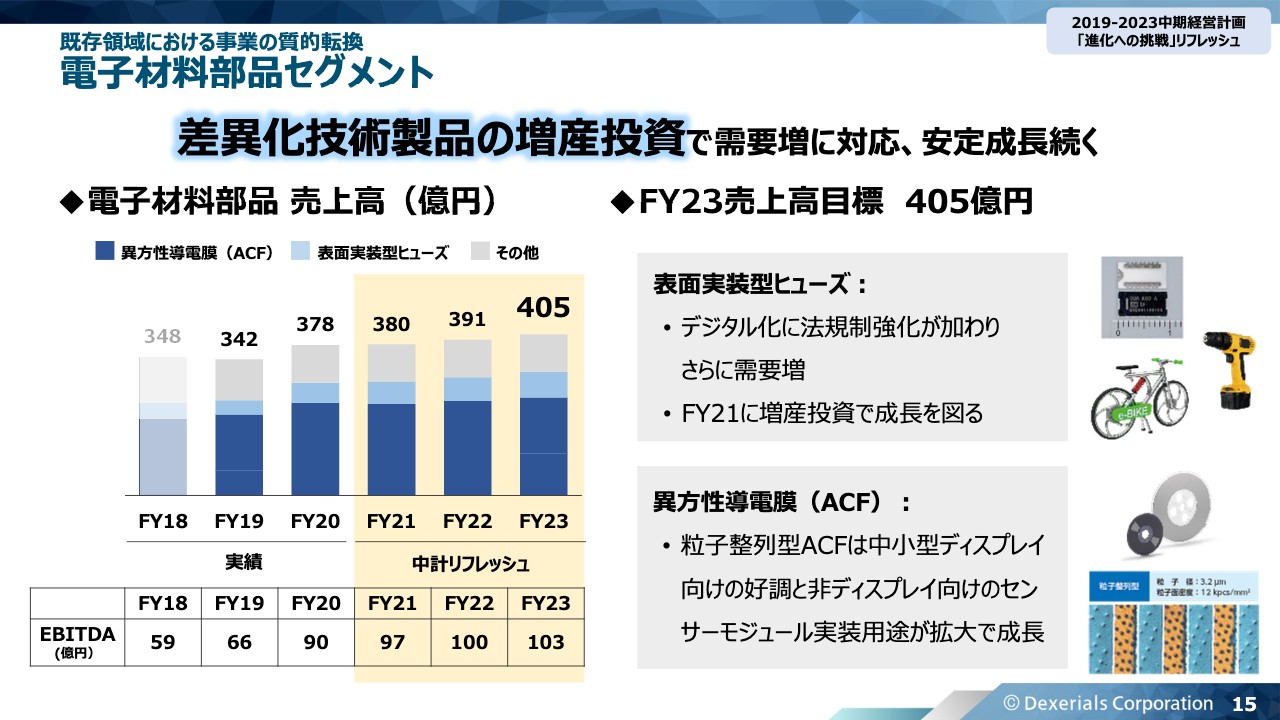

既存領域における事業の質的転換 電子材料部品セグメント

富田:電子材料部品セグメントに移ります。このセグメントでは、お客さまと需要がしっかり見える、成長確度の高い設備投資を行い、生産能力を増強していくことで、セグメントの成長をしっかり実現していきます。

本日は、主力の2製品についてご紹介します。

まず、スライド右上に記載している「表面実装型ヒューズ」では、近年、ヨーロッパ(EU)においてリチウムイオン電池を使った電動工具に関する法規制の強化があり、これによって、当社の製品のような保護回路の需要増加が見込まれています。

そこで、当社としても2021年度に増産投資を実施して、来期以降は生産キャパシティを増やし、このチャンスを逃さずに着実な成長を図っていきます。

次に、スライド右下に記載している「異方性導電膜」は、先ほどお話ししたとおり我々は「ACF」と呼んでいます。この中でも現在主力の「粒子整列型ACF」は、ディスプレイ用途だけではなく、スマートフォンやタブレットなどに搭載されているセンサーモジュールの実装用途でも採用が広がっています。

今後の需要拡大をにらみ、「粒子整列型ACF」を効率よく製造できる、専用ラインを構築して、今後の「ACF」の成長をしっかりと後押ししていきます。

坂本:電子材料部品セグメントでは、実際の足元の実績はかなり成長されてきているかと思いますが、中計リフレッシュの数字を比べると、成長がやや緩やかなイメージがあります。これは市場の成熟によるものなのでしょうか? それとも、足元の業績がよすぎたため、少し保守的に見ているのでしょうか?今までのパターンでもう少し行けるのではないかと思っています。先のお話で難しいと思いますが、そのあたりのイメージを教えてください。

富田:「伸びが緩やかだ」「他社との競争があるのではないか」などの懸念があるかと思いますが、そもそも我々は独自の技術に基づいた他社には真似できない製品を扱っていますので、他社との競争によって我々の業績が落ち込むなどの影響を大きく受けることはあまりないと考えています。

個別にご説明しますと、「表面実装型ヒューズ」は、先ほどお伝えしたEUでの法規制の追い風もあり、市場の拡大を見込んでいます。増産投資することでしっかりと売上を伸ばしていきます。

スライド左側の棒グラフを見ると、全体の中では構成比が小さいため、伸びが小さく見えますが、中計期間内で平均10パーセント程度の売り上げ成長を見込んでいます。

また「ACF」の伸びについてもやや緩やかに見えていますが、内訳が大きく変わってきています。戦略製品である「粒子整列型ACF」が、従来品では対応できない高精細な実装用途での需要拡大が大きく進んでおり、最終年度である2023年度には売上で100億円を超える規模を目指しています。「粒子整列型ACF」の成長には、従来品の「ACF」の一部置き換えも含まれていますが、従来品よりも付加価値が高いことをお客さまにも認められており、新規の採用増でしっかりと成長を見込んでいます。

「粒子整列型ACF」が伸びると、高付加価値という観点から製品のミックスが改善されて、利益は売上の緩やかな伸びよりも大きく伸びていくのではないかと考えています。

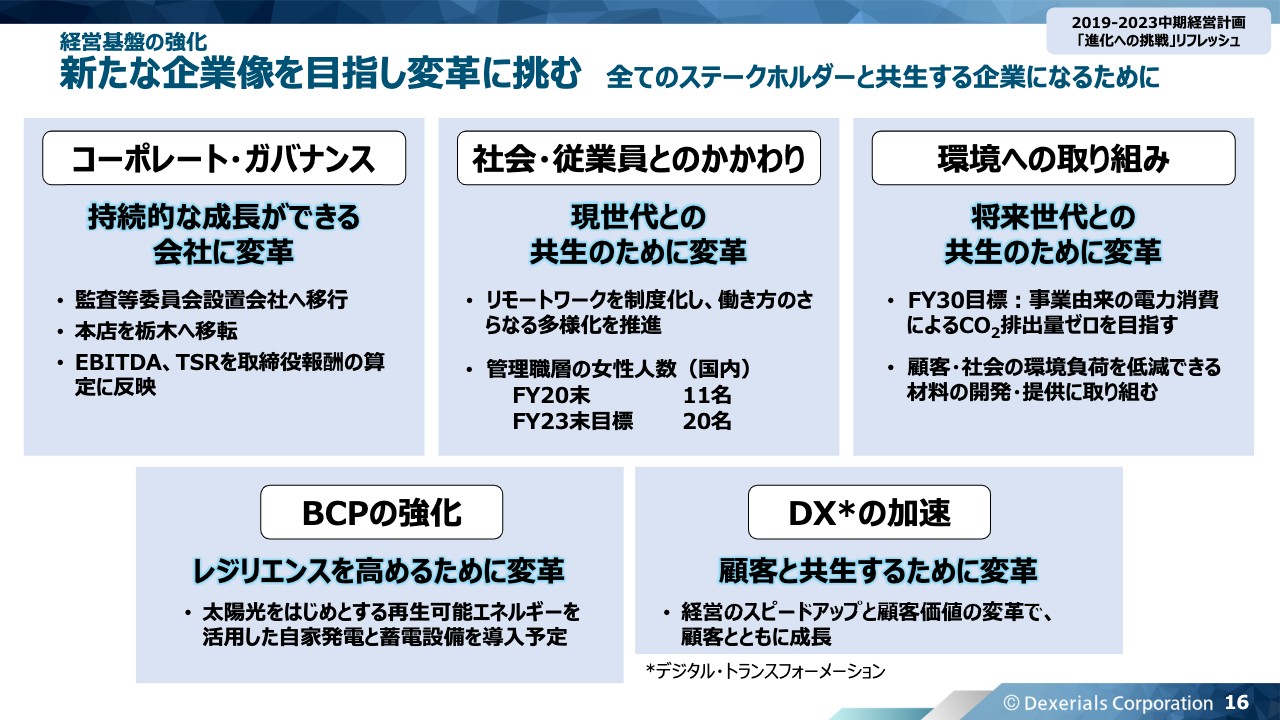

経営基盤の強化 新たな企業像を目指し変革に挑む 全てのステークホルダーと共生する企業になるために

富田:3つ目の基本方針である経営基盤の強化についてご説明します。外部環境が大きく変化する中で、持続的な成長を支えるスピードと強靭な企業体質を持って、幅広いステークホルダーのみなさまと末永く共生できる企業を目指し、我々はさまざまな進化に挑戦していきます。

まず、コーポレート・ガバナンス強化の一環として、「監査役会設置会社」から「監査等委員会設置会社」へ移行しました。また、本店を栃木事業所のある栃木県下野市に移転し、経営と現場の一体的事業運営を進めていきます。

さらに、取締役の報酬評価基準として、「稼ぐ力」と「株主総利回り」の指標の採用を決定しました。これにより経営陣一同、より一層株主のみなさまとの利害の共有を図った経営を進めていきます。

加えて、リモートワークの制度化による働き方の多様化、ダイバーシティ推進による女性管理職層の倍増、外国籍の幹部層の登用を進めていきます。

環境・気候変動への取り組みでは、「自社」と「顧客・社会」の環境負荷低減の観点から進めていきます。例えば「自社」の観点では、今年2月より事業で利用する電力について、再生可能エネルギー由来の電力への転換を開始しました。これにより、CO2排出量を2013年度比で50パーセント削減するという2030年度の目標は、前倒しでの達成が視野に入ってきました。

これを踏まえて、国内の事業所では2030年度の新たな目標として、事業由来の電力消費によるCO2排出量ゼロの達成を設定しました。

さらに、万が一の際の事業継続計画であるBCPやデジタル・トランスフォーメーションへの取り組みを進めていきます。

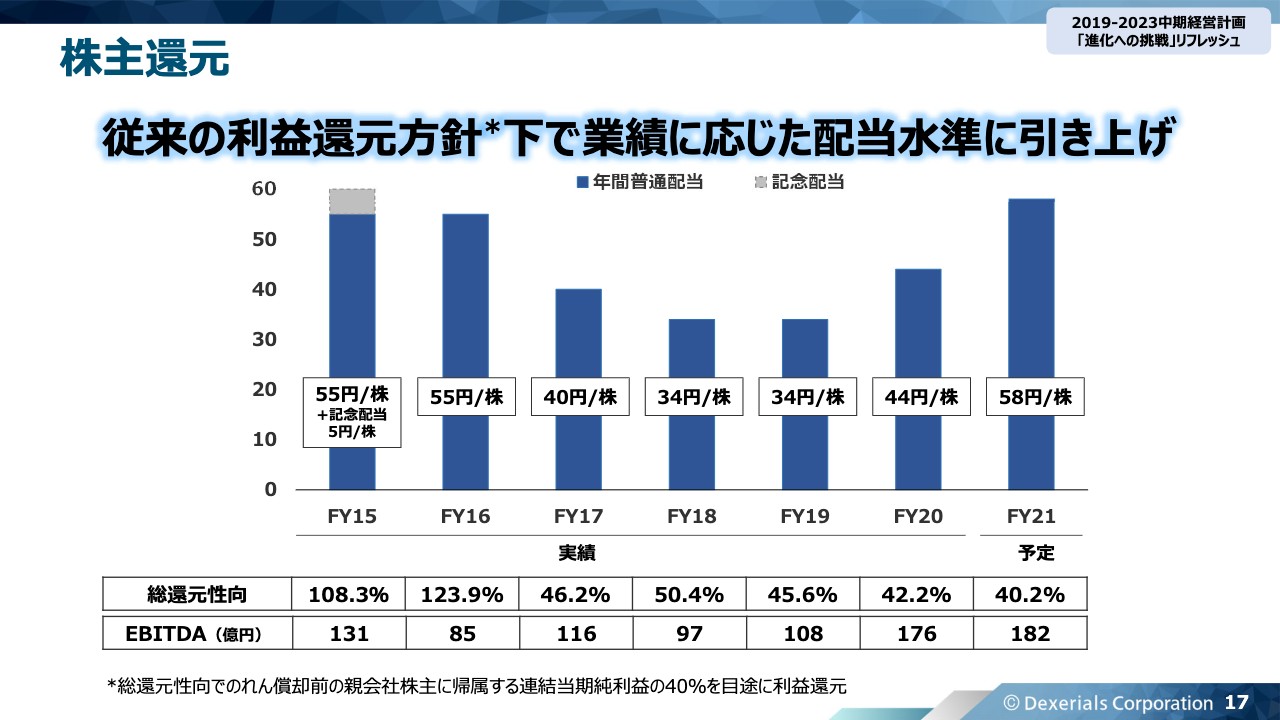

株主還元

富田:株主還元についてご説明します。ご覧のとおり、従来の方針、これはのれん償却前の当期純利益で総還元性向40%を目途にしておりますが、この方針のもとで業績の動向に見合った配当水準へ引き上げ、2020年度は44円に増配しており、2021年度はもう一段の増配となる58円を予定しています。

この58円という年間配当額は、上場時とほぼ同じ水準となります。株価も公開価格を超えて、ようやくスタートラインに戻ったというのが率直な印象であり、新たな成長・企業価値向上に挑んでいきたいと考えています。

持続的成⻑に向けて新たな経営指標を追加

富田:以上の取り組みを進めて、計画最終年度のEBITDA・ROIC・ROEは、それぞれスライドに記載の水準を目指していきます。

以上が、5月に公表した中期経営計画の見直し版の概要です。

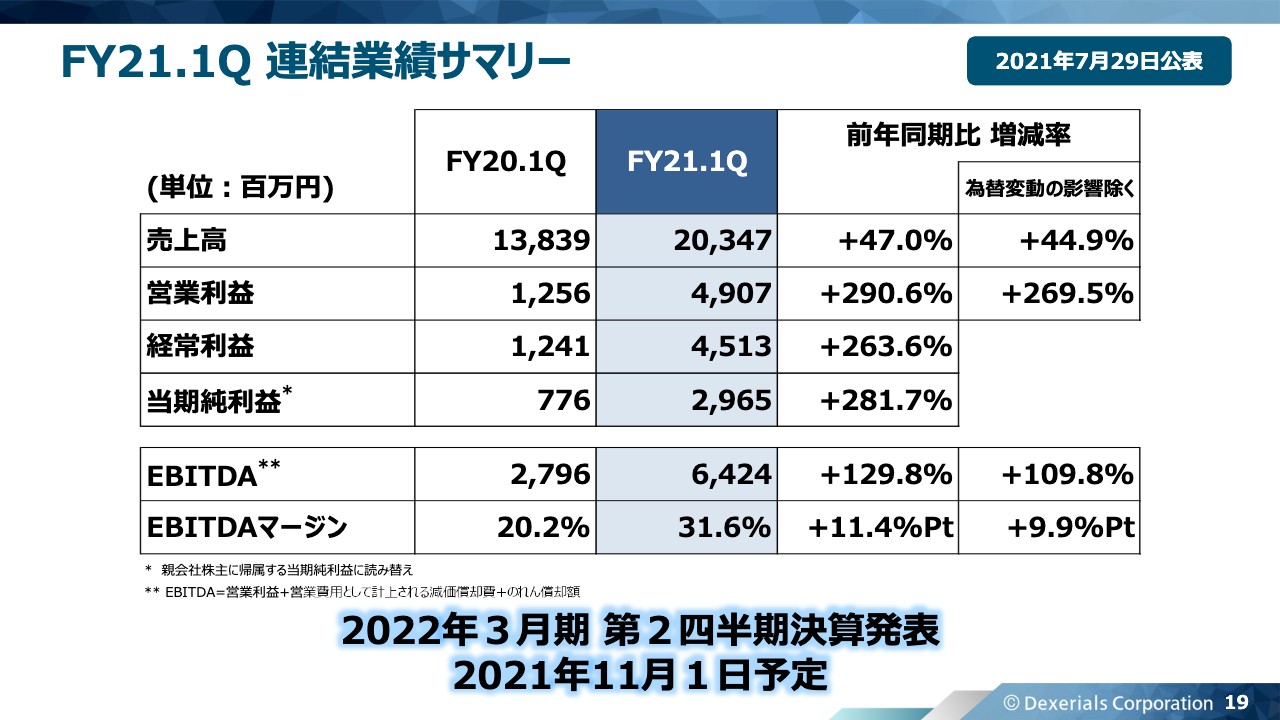

FY21.1Q 連結業績サマリー

富田:7月には第1四半期の業績を発表しました。 タブレットやノートPCなどのコンシューマーIT製品向けの好調に加えて、新製品の「蛍光体フィルム」も順調に立ち上がりました。 結果として、前年同期比で大幅な増収増益となり、中計後半戦の最初の四半期として順調な滑り出しとなりました。

通期の業績についても、先ほどお示ししたとおり、増収増益を目指していきます。 なお、この中間期である2022年度3月期の第2四半期の決算発表は11月1日を予定しています。

持続可能な成⻑を続ける企業へ

富田:最後にまとめになります。当社は独自の技術で今までにない価値を提供する機能性材料メーカーとして成長を続けるために、世界で起こりつつある社会課題に対する解決策を先回りして提供することで持続可能な社会の実現に貢献し、ステークホルダーのみなさまにその価値を認めていただき、選ばれ続ける企業を目指していきます。

世の中には数多くの企業があり、それぞれ独自の考え方、方向性や方針で経営されています。

私どもも、投資家・株主のみなさまに対して継続的に情報発信を行っていきます。 その中で、デクセリアルズの経営方針・方向性を随時お伝えしていきます。

本日の説明で当社の経営方針に少しでも関心を持っていただければ大変ありがたく思います。

もっとよく知る デクセリアルズ

富田:先ほどもお伝えしましたが、本日時間の関係でご説明できなかった点もございますので、ぜひ当社のホームページもご覧いただければと思います。こちらでは動画も使いながら、より詳しくわかりやすい説明を心がけています。機会があればぜひ一度ご覧ください。

私からの説明は以上になります。 今後もデクセリアルズへのご支援をよろしくお願いします。ご清聴ありがとうございました。

質疑応答:エフィッシモの順位による株価や配当への影響について

坂本:「村上ファンド系と言われているエフィッシモが実質株主第3位だと思うのですが、今後の株価や配当に影響はあるのでしょうか?」という質問が来ています。ファンドとの対話や、御社がどのような要望を受けて考えているのかを配当政策と株主還元とともにお話ししていただけたらと思います。

富田:個別の株主さまとのやり取りについては詳細をお伝えすることは差し控えさせていただきますが、もちろん我々にとっても株主のみなさまとの対話は重要だと考えており、継続的に行っています。

また、株価・配当に関しても、株主のみなさまと一層の利害の共有を図るために、今年の7月から役員報酬の評価基準の1つにTSR(株価のパフォーマンスと配当を織り込んだトータルのパフォーマンス)を加えています。

こういったことでしっかりと私たちの経営方針を伝え、業績を出し、そのリターンとしてTSRをみなさまにお示しして、みなさまからご支持をいただけるように、経営陣から全社一丸となって進めていきたいと思っています。

坂本:そのようなかたちで、「ステークホルダーとともに共生する企業」ということで中計の施策を進めているのですね。

質疑応答:2017年から2020年の業績と株価の推移について

八木:売上や営業利益の推移に関してです。「直近は大変成長が見られる」というお話でしたが、これまでの業績に関して気になる方より、「2017年から2020年の間に関しては業績が低めに推移していたようだが、背景にはどのようなことがあったのでしょうか?」という質問が来ています。

坂本:「種まきを行った部分を刈り取る」というお話もありました。種まきにもある程度お金がかかった部分もあると思います。また、ただ全部刈り取るだけではなく、その先の成長投資として増産部分の好調というお話もありました。そのあたりも含めてお伝えいただければと思います。

富田:スライドは、今のご質問の起点となっている上場後の業績と株価の推移です。

外部環境の変化としては、上場直後に、我々のメインの最終製品であるスマートフォンの需要減速の影響がありました。特にこの時は、中国市場でのスマートフォンの普及が進み、成長減速というニュースが流れ、その後我々の株価や業績という面でも影響が出てきました。

これに対して直近は、冒頭でお伝えした新型コロナウイルスによってみなさまの行動が変わってきました。リモートや在宅の機会が増えて、コンシューマーIT製品の需要が増加してきていることがあると思います。このデジタル化の追い風は新型コロナウイルスが流行している期間だけではなく、おそらく今後もこのまま続くだろうと我々は考えています。

一方で、我々自身の取り組みとして、上場当社より続けているコストの削減や無駄を排除するための生産性の向上の取り組みや、個別事業の評価を通じた事業ポートフォリオの見直しを、現在の中計において、さらに精緻な施策として組み込みました。変化の速い時代において、実際に様々な外部環境の変化がありましたが、社内ではしっかりとコントロールしながら収益性の向上が実現できたことが大きいと思っています。

また実際に働いている私ども従業員の意識の変化も大きいと考えています。この中計期間中、経営陣から社員に対して、「会社の持続的成長のために自らが変わる必要がある」という話を継続して行ってきました。そこからいろいろな変化に対応しながら、場合によっては先回りして我々から変わっていくことで生産性の向上など、業績回復という成果が出てきたことで、社員も変化に対して前向きになっていると感じています。

八木:タイミング的には、経営陣のみなさまが交代したところとかぶってくる部分もあるということでしょうか?

富田:私自身はそのように考えています。

質疑応答:為替の感応度と海外の決済について

坂本:中計の為替の前提が105円になっていますが、現在の為替の感応度と、海外の決済は円かドルかを教えてください。

富田:我々の為替の感応度ですが、売上の約6割が海外で、ほとんど米ドル決済です。結果として、年間の影響度は、1円の円安ドル高で売上高が約4.7億円、営業利益で約4.2億円のプラスと試算しています。

坂本:かなりありますね。

富田:我々の計画では、1ドル105円という前提で計画を組んでいるため、どちらかと言いますと計画からは円安に推移しています。