2021年5月7日に行われた、住友商事株式会社2021年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:住友商事株式会社 代表取締役 常務執行役員 CFO 塩見勝 氏

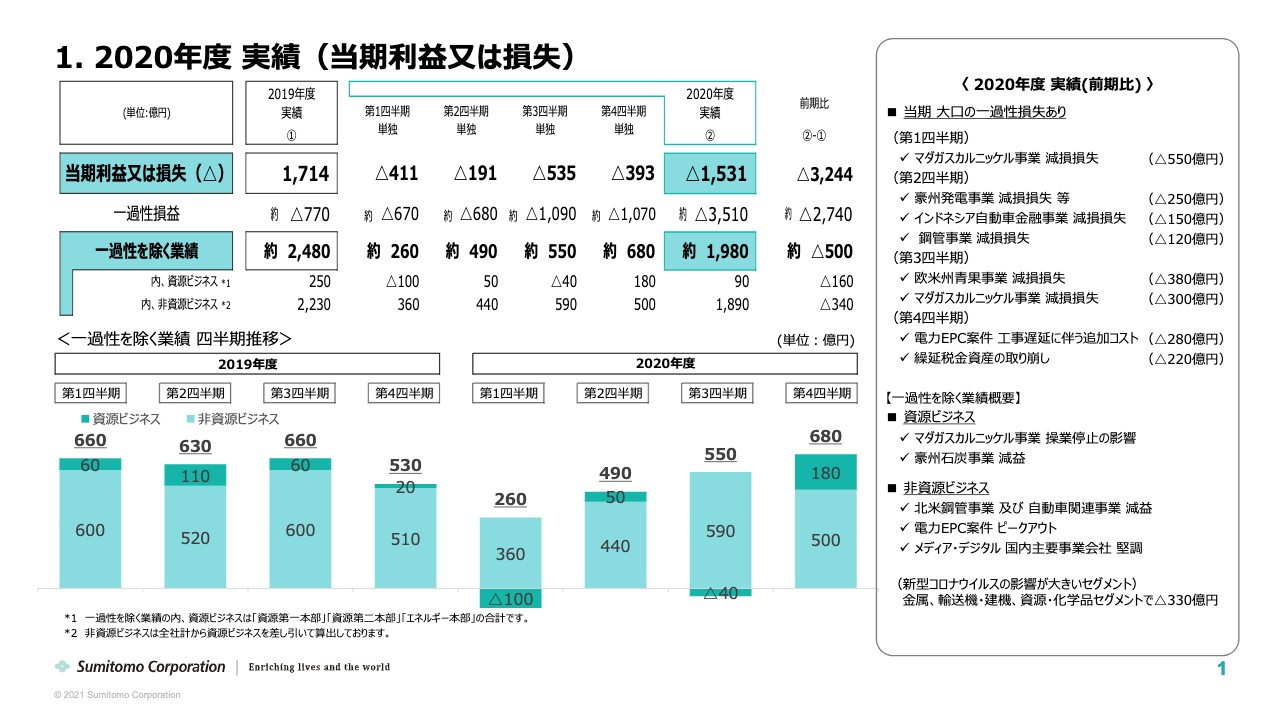

1. 2020年度 実績(当期利益⼜は損失)

塩見勝氏:塩見勝でございます。いつも大変お世話になっております。本日は、当社の決算説明会にご参集いただきまして誠にありがとうございます。

さっそくではございますが、私からホームページに掲載しておりますプレゼンテーション資料に基づきまして、2020年度の決算の概要についてご説明申し上げます。

1ページ目をご覧ください。2020年度の実績は、複数の案件において減損損失を計上するなど、一過性損失を累計で3,510億円計上したことにより、1,531億円の損失となりました。第4四半期単独で見ましても、一過性損失を1,070億円計上しました。一過性損失の詳細につきましては後ほどご説明いたします。

一過性を除く業績は1,980億円となり、前期と比べて500億円の減益となりました。資源ビジネス、非資源ビジネスのいずれも前期比で減益となりましたが、四半期のトレンドで見ますと事業環境の緩やかな回復もあり、当第1四半期の260億円を底に回復基調が継続しています。

スライド下部に記載の2019年度、2020年度の棒グラフをご参照いただければと思います。

資源、非資源の内訳で見ますと、資源ビジネスの第4四半期は180億円となり、第3四半期との比較では220億円の増益となりました。第4四半期に南アフリカ鉄鉱石事業の持分利益を約90億円認識したことに加えまして、中下流ビジネスが好調に推移したことや、資源価格が全体的に上昇したことによるものです。

非資源ビジネスでは、第4四半期は500億円となり、第3四半期との比較で90億円の減益となりました。第3四半期は上期の新型コロナウイルスの影響の反動により一部の事業で利益が集中したことや、不動産事業で複数の引き渡しがあったことの反動で減益となりました。実態ベースでは引き続き回復基調にあると見ております。

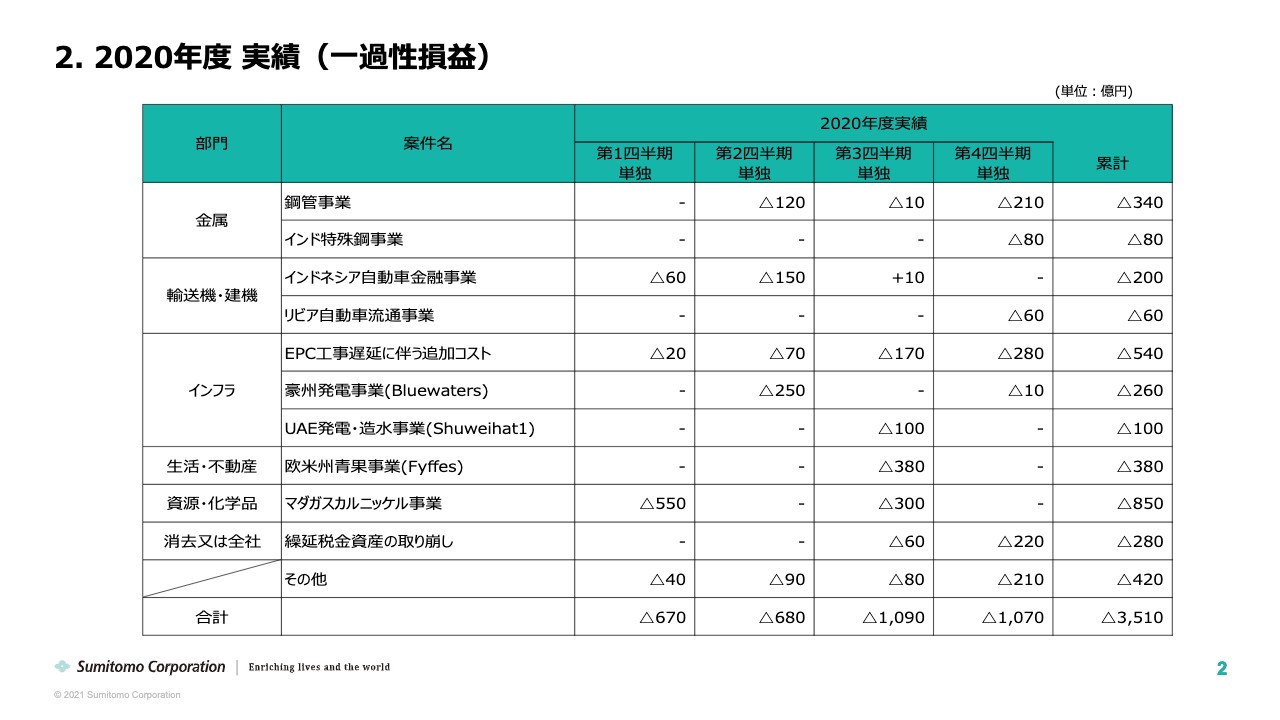

2. 2020年度 実績(⼀過性損益)

当期の一過性損失についてご説明しますので、2ページ目をご覧ください。当第4四半期には、冒頭でご説明したとおり1,070億円の一過性損失を計上しましたが、主な案件はスライドに記載のとおりです。

金属セグメントの鋼管事業におきましては、事業会社の統合再編や拠点整備、撤退を進めたことに伴う引当や在庫評価損などの損失として、第4四半期単独で210億円の一過性損失を計上しています。

インド特殊綱事業では、競争環境が激化していることを踏まえて事業計画を見直した結果、減損損失として80億円の一過性損失を計上しています。輸送機・建機セグメントでございますが、リビア自動車流通事業ではリビア国通貨ディナールの切り下げにより、為替評価損失を60億円計上しております。

インフラセグメントでは、第3四半期に続いて複数の大型EPC案件で工事進捗のさらなる遅延に伴う追加コストにより、第4四半期単独で280億円、通期では540億円の一過性損失を計上しています。

スライド下部の消去または全社では、これらの差額の損失を計上したことによります全社タックスポジションの悪化に伴い、繰延税金資産の取崩しとして第4四半期単独で220億円の一過性損失を計上しています。

以上のことから、通期では3,510億円の損失となり、第3四半期決算発表時の見通しの3,000億円の損失に対して500億円強が超過する結果となりました。

主な悪化要因としましては、インフラのEPC案件での追加コストと、消去または全社における繰延税金資産の取崩しが見通しを超えて発生したことに加え、早期に見込んでおりました一過性案件が翌期に期ズレしたことによるものです。

このように多額の損失を計上したことは大変遺憾ではございますが、早期の構造改革の取り組みを将来の利益成長にしっかりとつなげていく所存です。

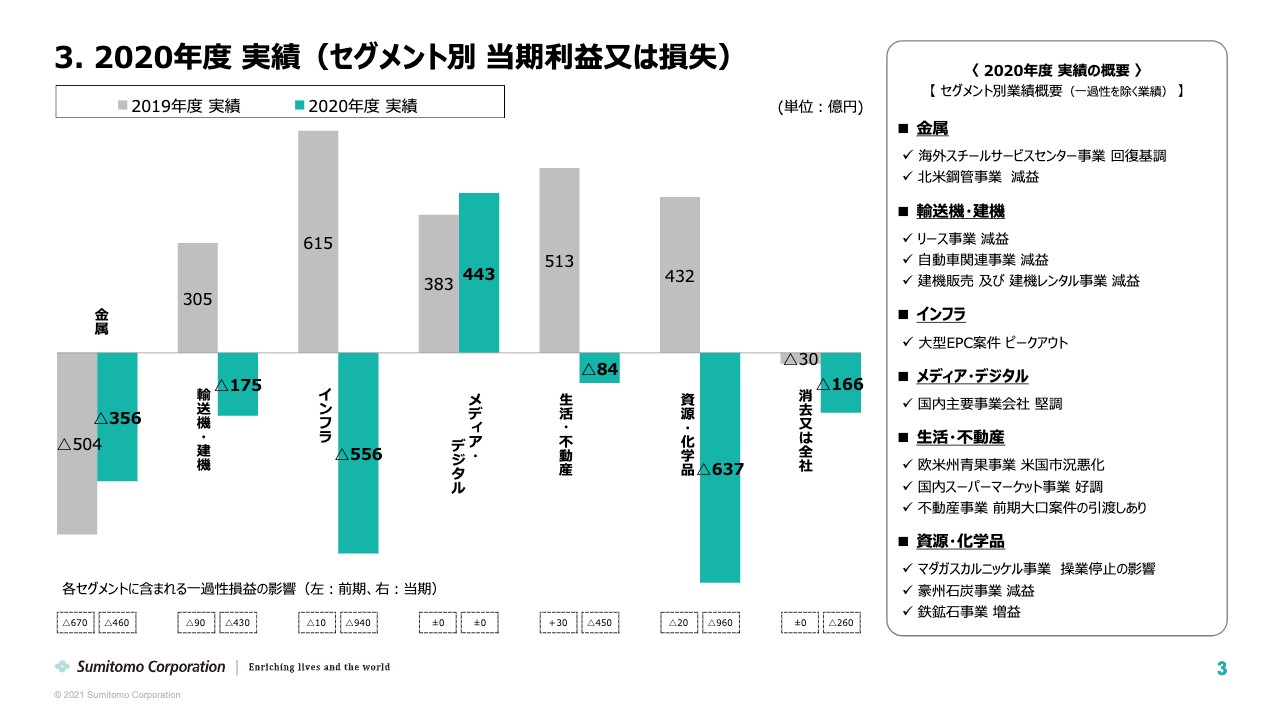

3. 2020年度 実績(セグメント別 当期利益⼜は損失)

3ページ目には各セグメントの業績概要を記載しておりますので、後ほどご覧いただければと存じます。

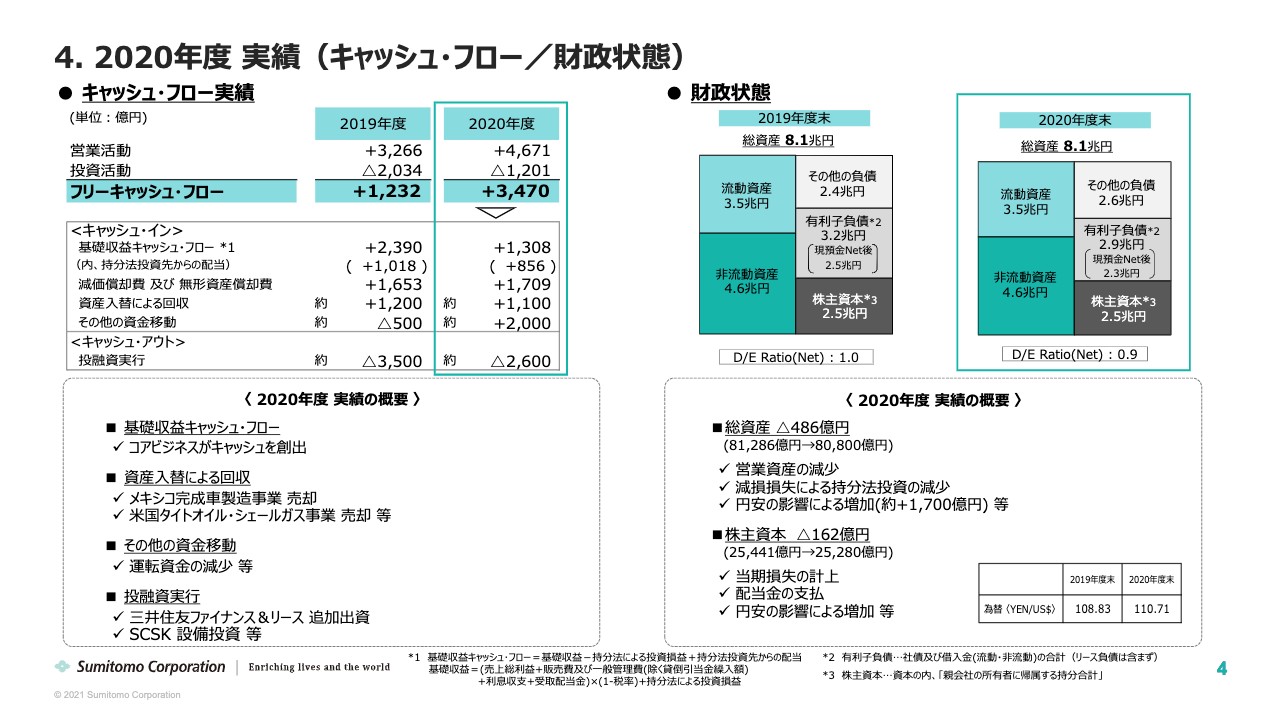

4. 2020年度 実績(キャッシュ・フロー/財政状態)

4ページ目でございます。キャッシュ・フロー及び財政状態についてご説明します。スライド左側の当期のキャッシュ・フローでございますが、青色の枠の中をご覧ください。2020年度のフリーキャッシュ・フローはプラス3,470億円ということで、そちらがキャッシュ・インとなりました。

主な内容としては、基礎収益キャッシュ・フローが1,308億円のキャッシュ・インとなりました。3つ下に記載の資産入替でございますが、メキシコ完成車製造事業や米国タイトオイル・シェールガス事業の売却などによりまして、1,100億円の資金を回収しました。

その他の資金移動は、運転資金の減少などによりまして2,000億円のキャッシュ・インとなっております。キャッシュ・アウトですが、投融資実行については、三井住友ファイナンス&リースへの追加出資などにより、2,600億円のキャッシュ・アウトとなりました。

スライド右側の財政状態についてでございます。総資産は前期末と比べてほぼ横ばいの8兆1,000億円となりました。営業資産が減少したことに加え、減損損失の計上により持分法投資が減少した一方、為替円安の影響によりまして1,700億円の増加があったためでございます。

株主資本につきましても、横ばいの2兆5,000億円となりました。当期の損失を計上したことに加えて、配当金の支払いがありました。一方で、為替円安による増加があったということで横ばいになっております。

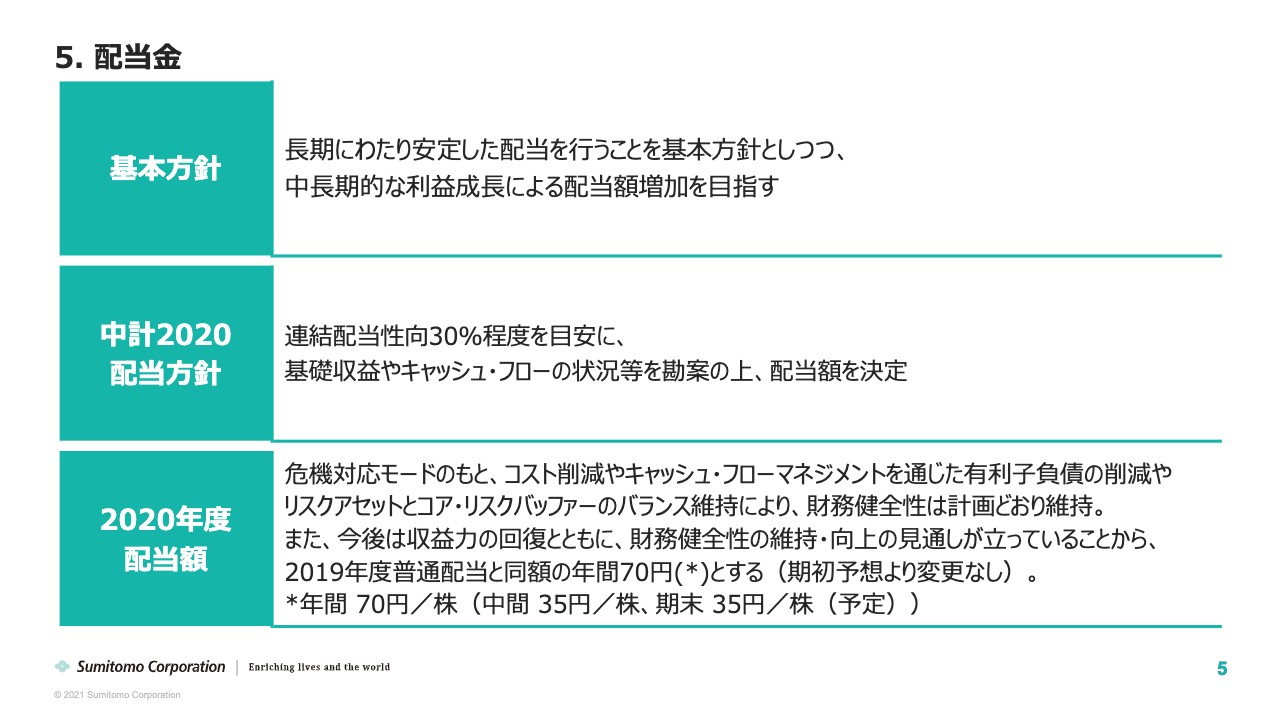

5. 配当⾦

5ページ目をご覧ください。配当金についてご説明します。当期実績は1,531億円の損失となりましたが、危機対応モードのもと、先期についてはコスト削減やキャッシュ・フローマネジメントを通じた有利子負債の削減や、リスクアセットとコア・リスクバッファーのバランス維持により、財務健全性は計画どおり維持しています。

また、今後は収益力の回復とともに財務健全性の維持、向上の見通しが立っていることから、2020年度の年間配当金は期初公表予想のとおり1株あたり70円とする予定です。中間配当金は35円でしたので、期末配当金は35円となります。以上が2020年度決算のご説明となります。

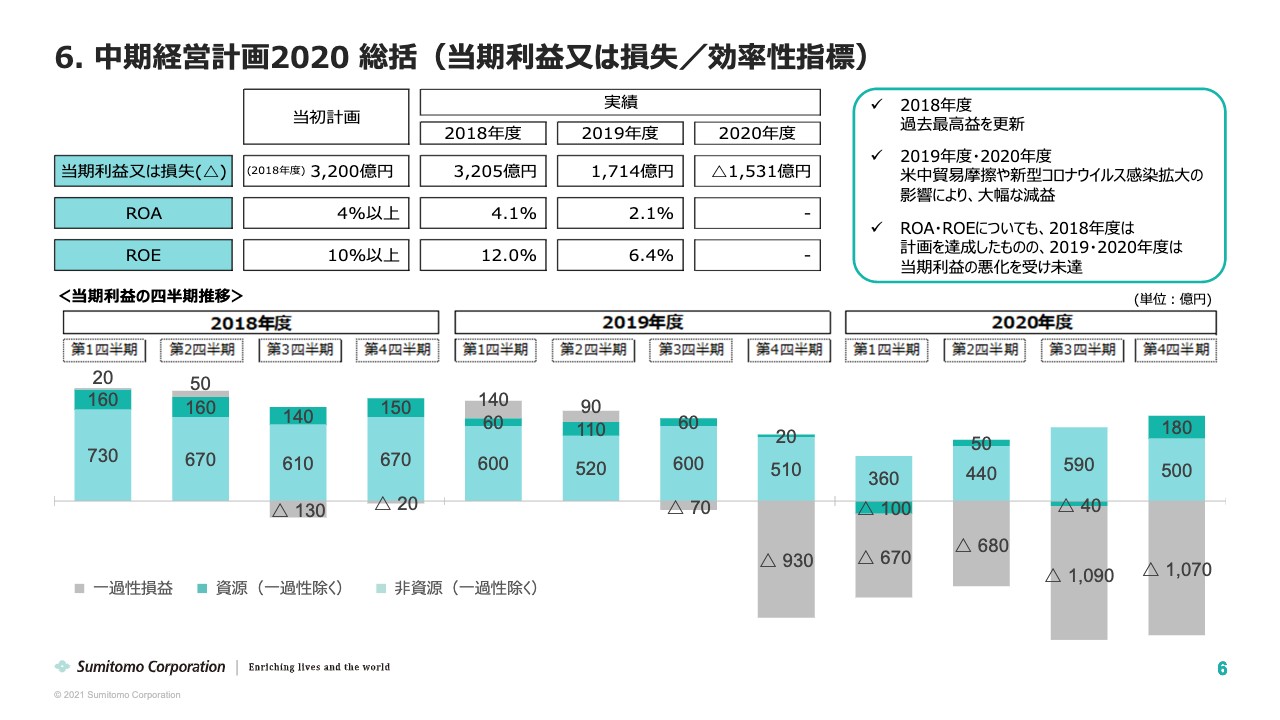

6. 中期経営計画2020 総括(当期利益⼜は損失/効率性指標)

6ページ目をご覧ください。中期経営計画2020の3年間について総括させていただきます。まず、収益力と効率性指標についてです。スライド上段には当期利益、ROA、ROEの当初計画と実績を記載しており、下段には過去3年間の四半期ごとの利益の推移をグラフで表しております。

初年度の2018年度は、当初計画達成および過去最高益を記録したものの、それ以降は米中貿易摩擦や新型コロナウイルス感染拡大に伴うビジネス環境の悪化に大きく影響を受けました。

当社としては、事業ポートフォリオの収益性と下方耐性を高めることが課題として浮き彫りになった3年間となりました。

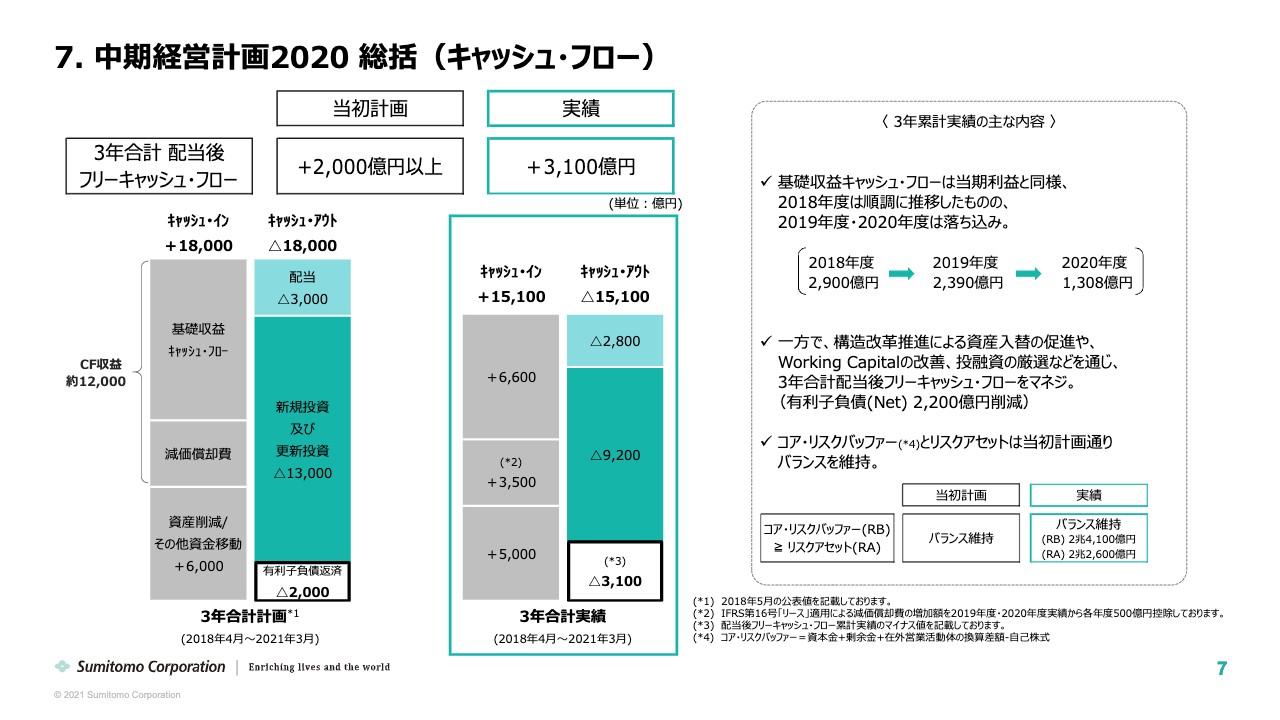

7. 中期経営計画2020 総括(キャッシュ・フロー)

キャッシュ・フローについてでございます。7ページ目をご覧ください。業績の低迷に伴いまして、中期経営計画開始時点での計画に対してキャッシュ・インが全体的に減少しました。

しかし、2020年度の危機対応モード下における構造改革推進に伴う資産入替の促進や、Working Capitalの改善、投融資の厳選などを通じてキャッシュ・フローをしっかりとマネージした結果、3年合計配当後フリーキャッシュ・フローは、当初計画の2,000億円のプラスに対して3,100億円のプラスとなりました。

コア・リスクバッファーとリスクアセットについてもバランスを維持して動いております。

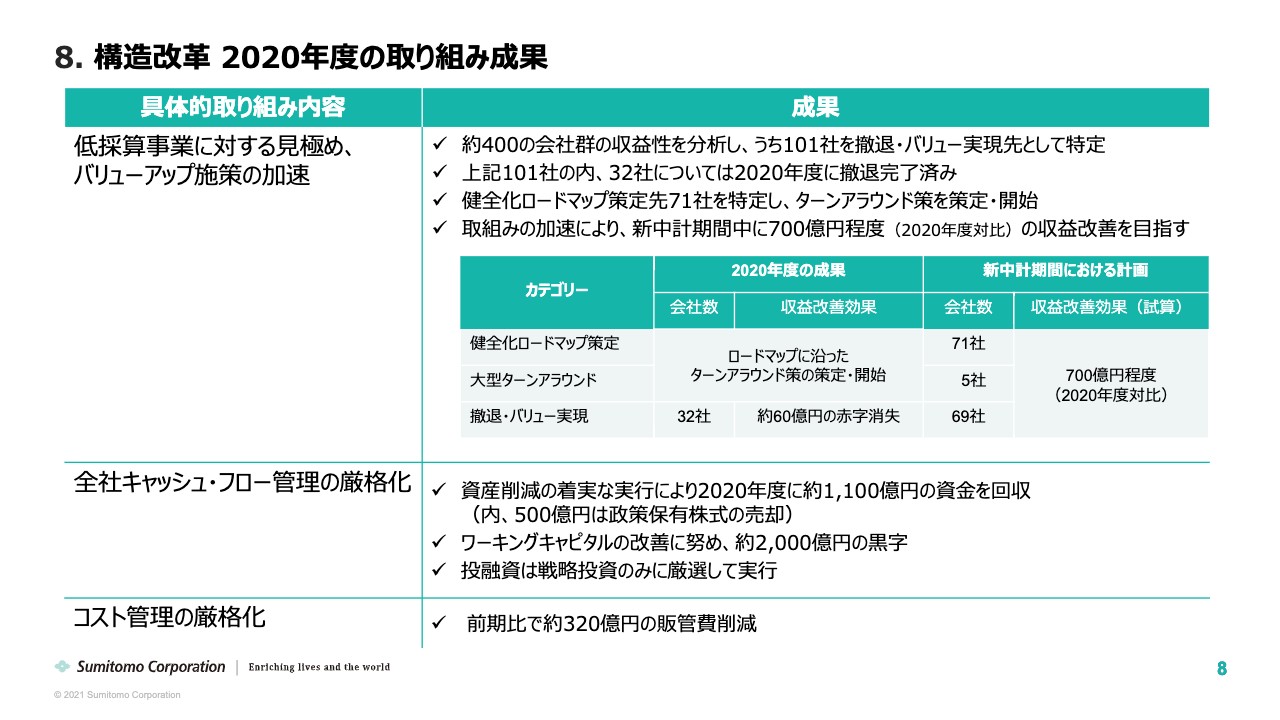

8. 構造改⾰ 2020年度の取り組み成果

2020年度における構造改革の取り組みの成果についてご説明します。8ページ目をご覧ください。スライド上段に記載の底採算事業への対応ですが、成果としていくつか記載しております。

まず、約400社の会社群の収益性を分析しまして、そのうち101社を撤退やバリュー実現先として特定した上で、2020年度におきましては32社の撤退を完了しています。残り69社につきましては、今期から始まります新しい中期経営計画期間中に撤退を実現してまいります。

また、健全化ロードマップ策定先の71社を特定し、これまでご説明してまいりましたアンバトビーやTBCなどの大型ターンアラウンド先5社と併せて、ロードマップに沿ったターンアラウンド策を策定し、取り組みを開始しています。

これらの取り組みを通じまして、新中計では合計700億円程度の収益改善を目指します。その他全社キャッシュ・フロー管理やコスト管理の厳格化の取り組みに対する成果については、スライドに記載のとおりとなっております。

9. 新中期経営計画(2021年度〜2023年度)利益計画

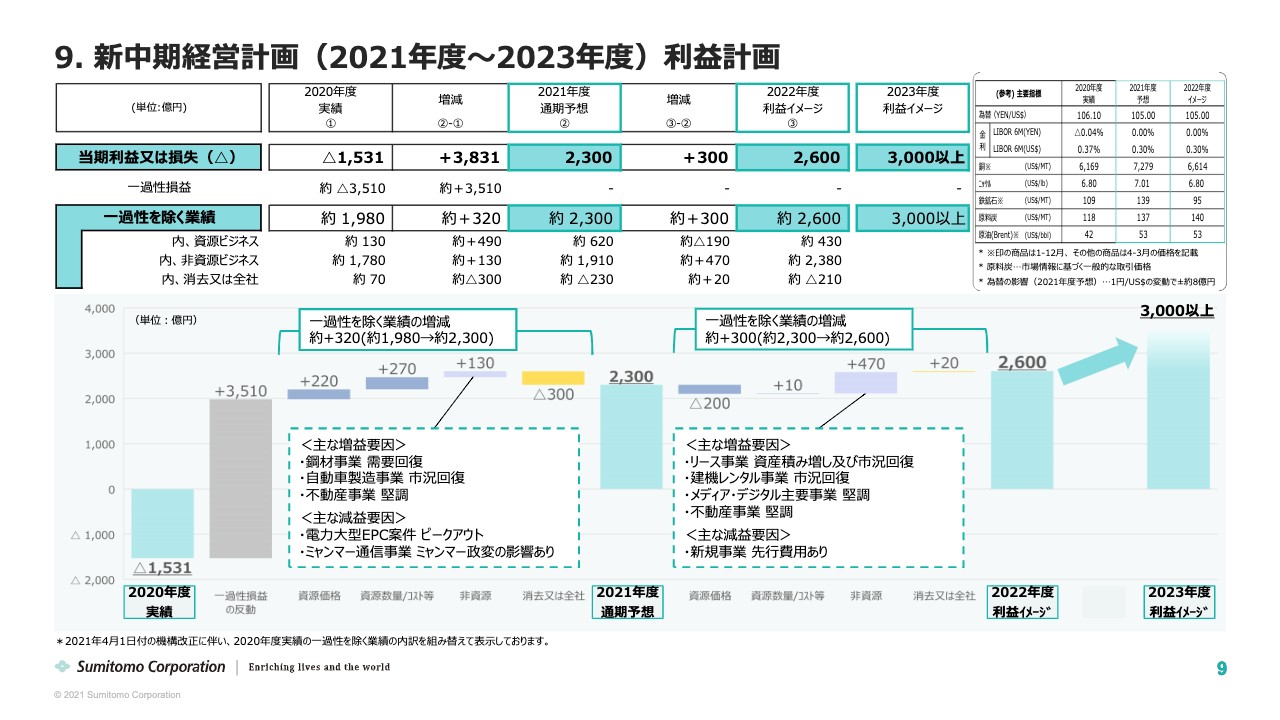

本日発表しました2021年度から2023年度までの3ヶ年計画を対象とした、新中期経営計画の利益計画および配当方針についてご説明します。9ページをご覧ください。

スライドの上段に各年度の利益計画、下段に各年度の増益・減益要因をウォーターフォールチャートで表しています。新しい中期経営計画では事業ポートフォリオのシフトを掲げ、より高い収益性と環境変化への耐性を兼ね備えたポートフォリオへシフトしてまいります。

引き続き新型コロナウイルスの収束も見通せず、先行きは不透明な状況ではありますが、スライド上段の真ん中に青色でハイライトしているとおり、2021年度の利益計画は2,300億円としています。また、2年目以降の利益イメージとして、2022年度は2,600億円、2023年度は3,000億円以上としています。

ウォーターフォールチャートで各年度の増益要因をご説明します。2020年度から2021年度にかけて3,800億円の増益を計画していますが、2020年度は大きな一過性損失がありましたので、こちらを除いた業績としては約300億円の増益計画としています。

資源ビジネスは、資源化学の上昇やマダガスカルニッケル事業の操業再開などにより、490億円の増益を見込んでおります。ウォーターフォールチャートの濃い青色で記載している220億円と270億円の合計金額です。

非資源ビジネスは、電力EPC案件のピークアウトなど減益となるビジネスがある一方で、鋼材事業や自動車製造事業など、2020年度に新型コロナウイルス感染拡大の影響を大きく受けたビジネスが需要の回復を着実に取り込むことと、不動産事業などが引き続き堅調に推移することによって、130億円の増益となる計画です。

消去または全社では、全社タックスポジションの悪化を受けて税コストが悪化することなどにより300億円の減益となる計画としています。

2021年度から2022年度にかけても300億円の増益としています。資源ビジネスは、2021年度に比べて資源化学の前提を引き下げていることなどから減益を見込んでいます。

非資源ビジネスは、スライドに「主な増益要因」として記載の事業を中心に、当社が強みを持つ主力事業に経営資源を集中していくことで、着実に収益を拡大してまいります。

2022年度から2023年度にかけてのウォーターフォールは記載しておりませんが、400億円以上の増益としております。

資源化学は全体として2022年度並みが継続する前提のため、資源ビジネスでは大きな増益を見ておりません。つまり、増益の多くは非資源ビジネスとなりますが、引き続き主力事業が利益成長を牽引していく計画としております。

現時点では、外部環境に関わらず3年目に達成すべき利益水準として3,000億円以上を掲げており、新中計における取り組みを着実に実行していくことで、過去最高益である3,200億円の更新を目指してまいります。

10. 株主還元

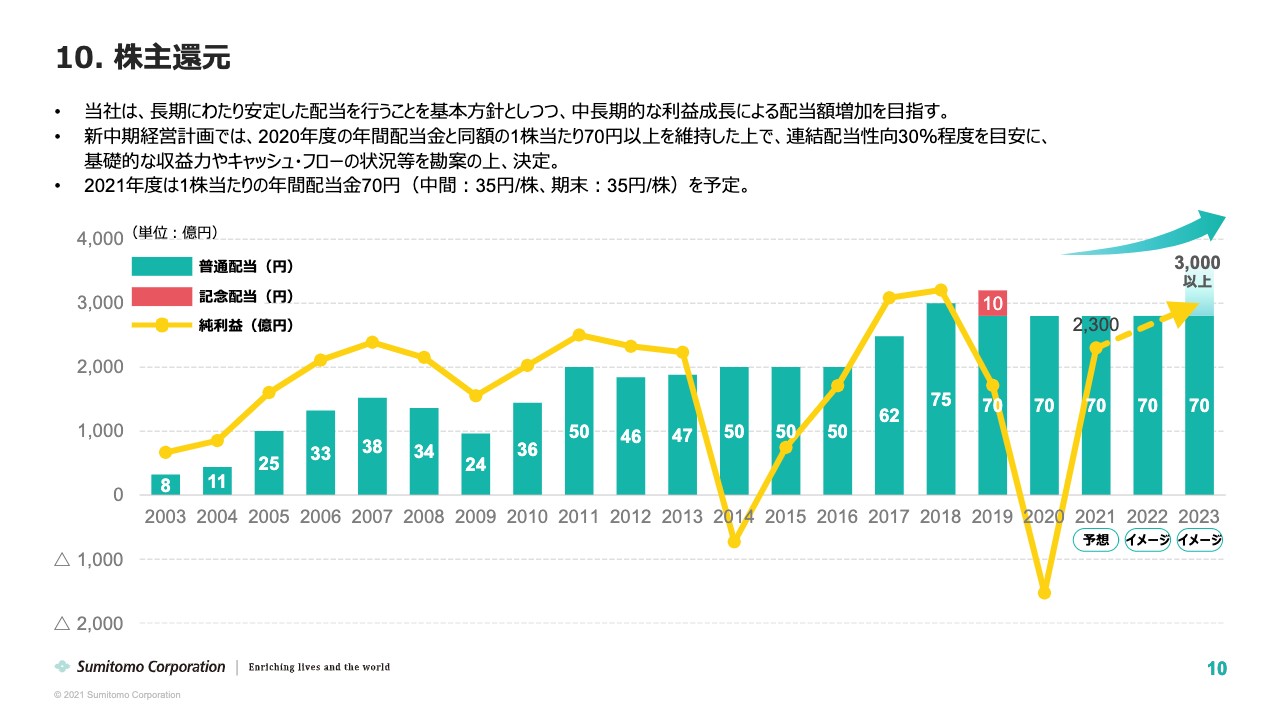

最後に、配当方針についてご説明します。10ページ目をご覧ください。当社は、長期に渡り安定した配当を行うことを基本方針としつつ、中長期的な利益成長による配当額の増加を目指しています。その基本方針については今期から始まる新しい中期経営計画でも変更はございません。

新中期経営計画では、事業ポートフォリオのシフトを通じて早期の収益回復を図る中、長期安定配当という基本方針を踏まえて、2020年度の年間配当金と同額の1株あたり70円以上を維持した上で、連結配当性向30パーセントを目安に、基礎的な収益力やキャッシュ・フローの状況を勘案の上、決定することととします。

この方針を踏まえて、2021年度につきましては2,300億円の連結純利益を計画しており、年間配当金は70円を予定します。

利益計画および配当方針のご説明については以上でございます。新中期経営計画の詳細につきましては、5月10日月曜日に開催する新中計説明会でご説明しますので、そちらにもぜひご参加ください。以上、私からの説明を終わります。ご清聴ありがとうございました。