2021年5月10日に行われた、丸紅株式会社2021年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:丸紅株式会社 代表取締役社長 柿木真澄 氏

代表取締役 常務執行役員 CFO 古谷孝之 氏

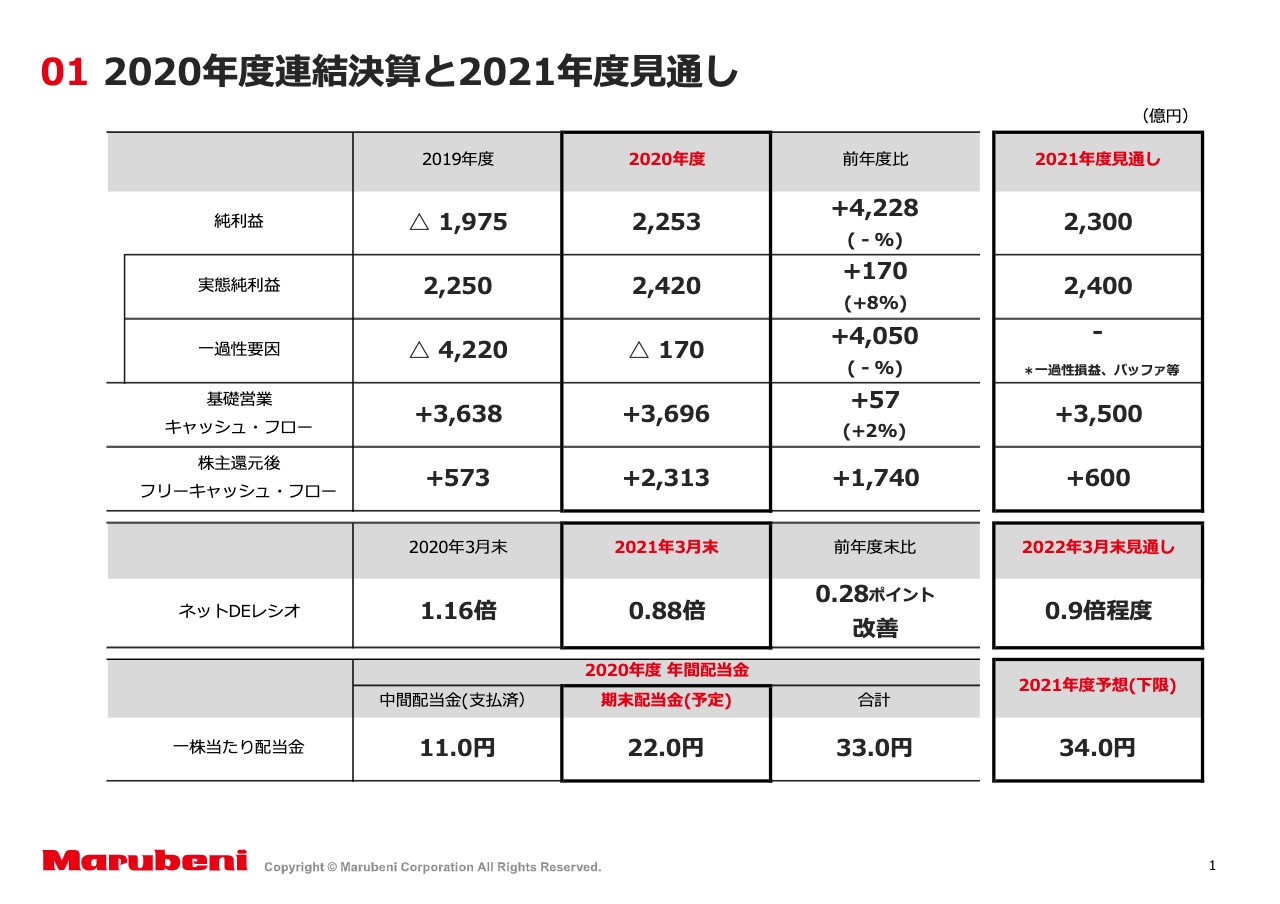

2020年度連結決算と2021年度⾒通し

柿木真澄氏(以下、柿木):社長の柿木です。本日はお忙しい中お時間をいただきまして、誠にありがとうございます。それでは、先週5月6日に公表いたしました2020年度通期の連結決算と2021年度通期見通しについて、私から説明させていただきます。

最初に2020年度通期連結決算につきまして、「2020年度 決算 IR資料」というタイトルのパワーポイント資料に沿って説明いたします。

1ページ、2ページを適宜ご参照ください。2020年度の連結純利益は2,253億円となりました。この数字は、2018年度2,309億円に次ぐ、史上2番目の数字となりました。前年度対比では、2019年度の赤字決算から4,228億円の増益となります。また、純利益から一過性要因を控除した実態純利益は、前年度対比170億円、率にして8パーセント増益の2,420億円となりました。

実態純利益170億円の増益の内訳としましては、非資源分野で70億円の増益で、航空・船舶、電力、フォレストプロダクツ等で減益となったものの、アグリ事業、食料、化学品では増益となりました。資源分野は30億円の増益。エネルギーは減益となったものの、金属が増益となりました。

セグメントごとの詳細については、後ほど説明いたします。

一過性要因に関する損益の改善4,050億円の内訳としましては、主に前年度に計上した減損損失の反動等によるものです。

続いて、基礎営業キャッシュ・フローは前年度対比57億円増加の3,696億円の黒字、株主還元後フリーキャッシュ・フローは前年度対比1,740億円増加の2,313億円の黒字となりました。

ネットDEレシオは、有利子負債の削減と増益による利益剰余金の積み増しや、円安による外貨換算調整勘定の増加を主因として、資本が増加したことから、前年度末比0.28ポイント改善の0.88倍となり、2021年度末、来年3月末の目標である1倍程度を前倒しで達成いたしました。

当社にとって2020年度は、2019年度の大幅赤字決算からの業績回復に向けて重要な1年でした。新型コロナウイルスの感染拡大により、事業環境が見通しづらい中で、期初見通しを公表しましたが、純利益、基礎営業キャッシュ・フローともに、期初見通しを大幅達成し、最優先課題である財務基盤の強化として掲げたネットDEレシオの目標も、前倒しで達成することができました。

2021年度の見通しについては、連結純利益は2,300億円と、前年度対比増益としております。また、基礎営業キャッシュ・フローは3,500億円の黒字、ネットDEレシオは0.9倍程度としております。

最後に、2020年度の年間配当金についてですが、連結純利益2,253億円に対して、連結配当性向25パーセントで計算し、前回2月3日に公表した1株当たり28円から5円増配の33円としました。これに伴い、期末配当については、1株当たり17円から5円増配の22円を予定しております。

2021年度の配当予想については、連結配当性向25パーセント以上を維持し、連結純利益見通し2,300億円に対し、2020年度対比1円増配の1株当たり34円とし、これを下限とします。

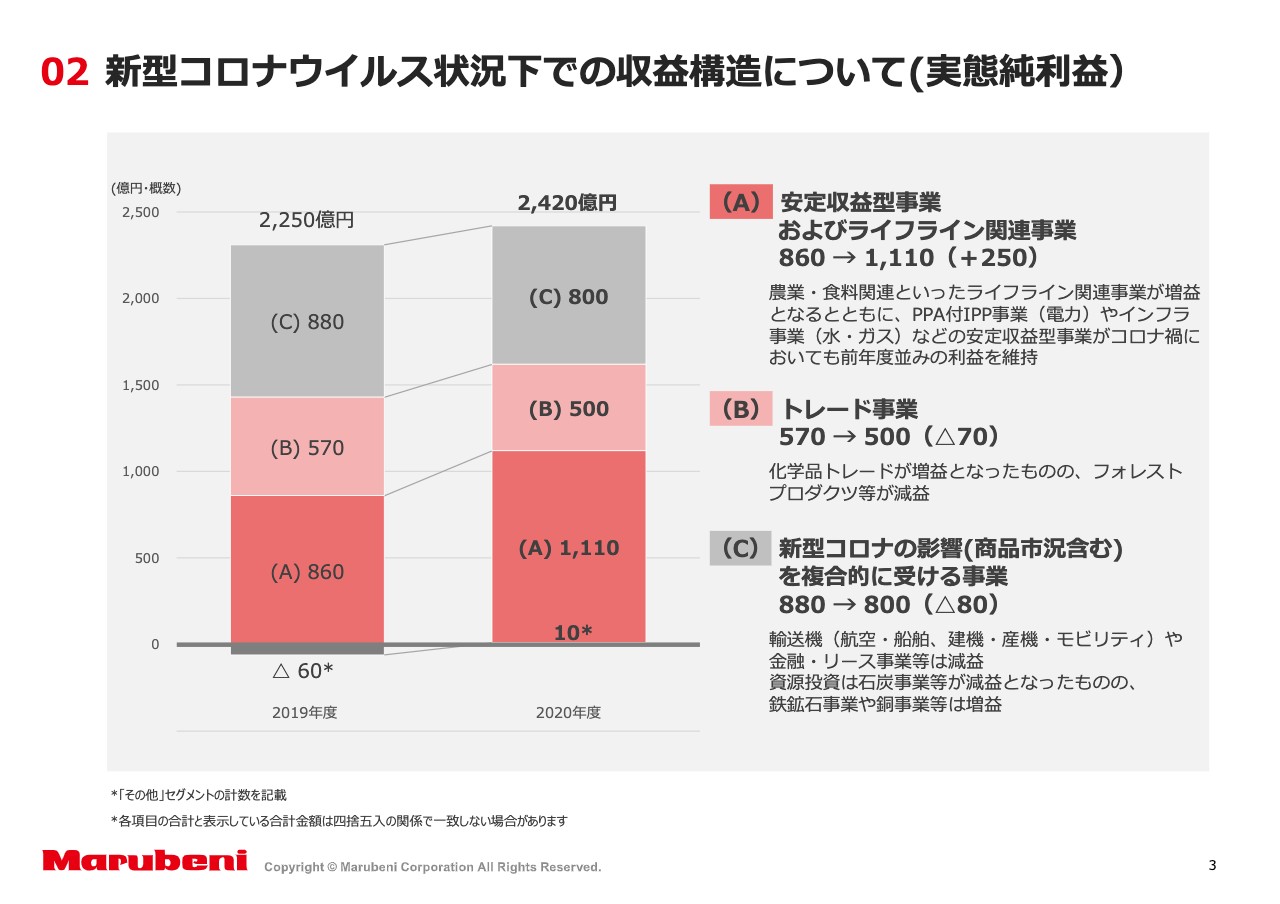

新型コロナウイルス状況下での収益構造について(実態純利益)

次に、新型コロナウイルスの状況下でのビジネスモデル別の収益状況についてご説明いたします。3ページをご参照ください。このページでは、2020年度通期の実態純利益の内訳を前年度と比較しています。

まず、A分類の安定収益型事業およびライフライン関連事業についてですが、前年度対比250億円増益の1,110億円となりました。農業・食料関連といったライフライン関連事業が増益となるとともに、電力のPPA付IPP事業や水・ガスのインフラ事業等の安定収益型事業が、コロナ禍においても前年度並みの利益を維持しました。

次に、Bのトレード事業については、前年度対比70億円減益の500億円となりました。化学品トレードが増益となった一方、フォレストプロダクツ等が減益となりました。

続いて、C分類での新型コロナウイルスの影響を複合的に受ける事業についてです。前年度対比80億円減益の800億円となりました。内訳としましては、航空・船舶、建機・産機・モビリティの輸送機関連や、金融・リース事業等で減益、資源投資は石炭事業等が減益となったものの、鉄鉱石事業や銅事業等で増益となりました。以上が、2020年度決算、並びに2021年度通期見通しの概要となります。

それでは続きまして、CFOの古谷より、新規投資と回収の状況とセグメント別の利益の詳細についてご説明させていただきます。

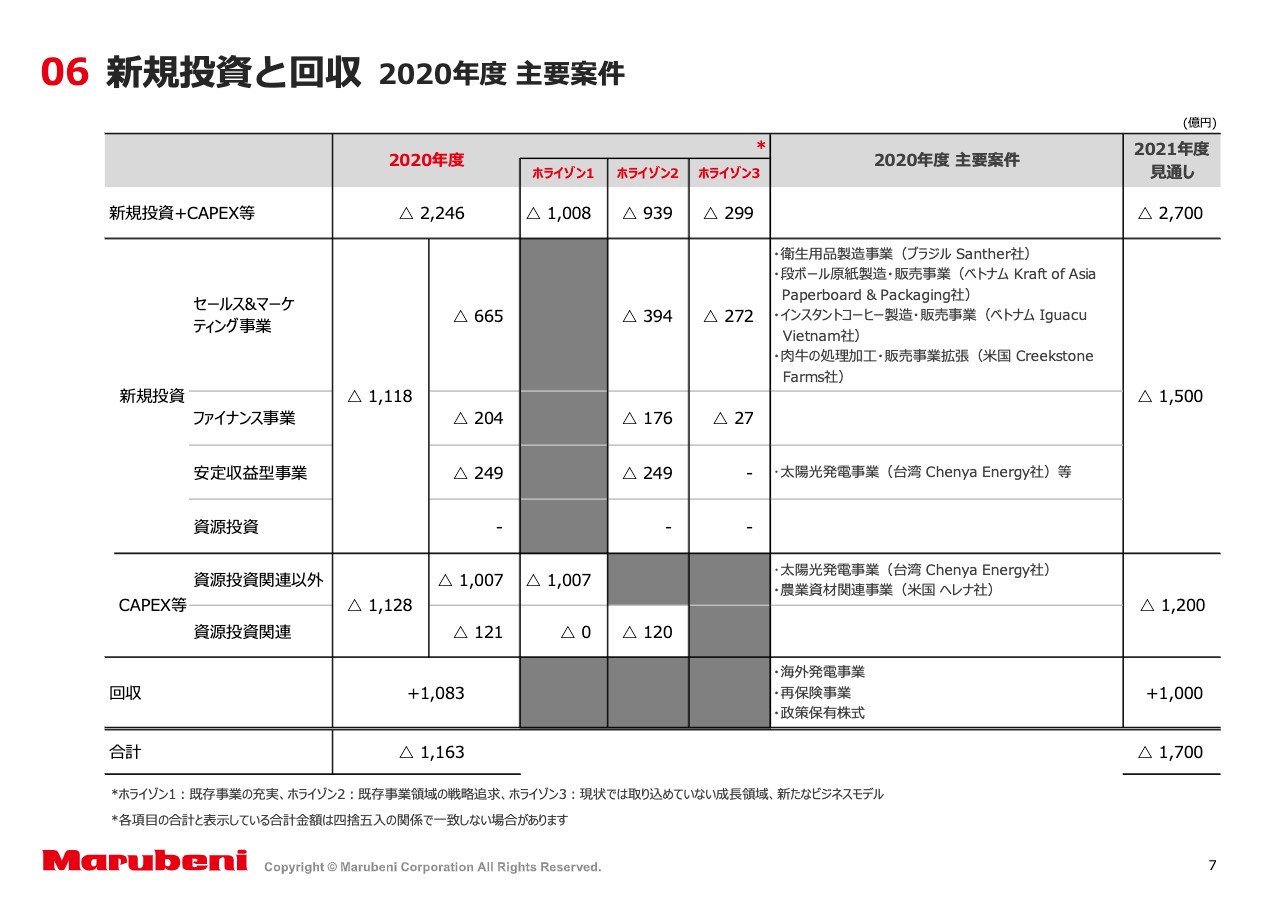

新規投資と回収 2020年度 主要案件

古谷孝之氏:CFOの古谷です。新規投資と回収の状況につきましてご説明いたします。7ページをご参照ください。2020年度の新規投資およびCAPEXの実績は2,246億円、回収は1,083億円となりました。

新規投資につきましては、主にセールス&マーケティング事業の領域におきまして、ブラジルの衛生用品製造事業、ベトナムにおける段ボール原紙製造・販売事業、インスタントコーヒー製造・販売事業、米国Creekstone社での拡張投資など、当社が強みを有する既存事業領域を中心とした案件に取り組みました。

CAPEXにつきましても同様に、米国のHelena社をはじめとする既存事業の維持・強化を目的とした案件に厳選して資金を配分しました。

回収につきましては、政策保有株式の売却や事業環境の変化を見据えた資産の入れ替えを行いました。

2021年度の見通しにつきましては、新規投資1,500億円、CAPEX等に1,200億円、回収を1,000億円とし、引き続き案件を厳選しながら、既存事業基盤の強化に加えまして、将来の成長に資する案件に投資を実行していく予定です。

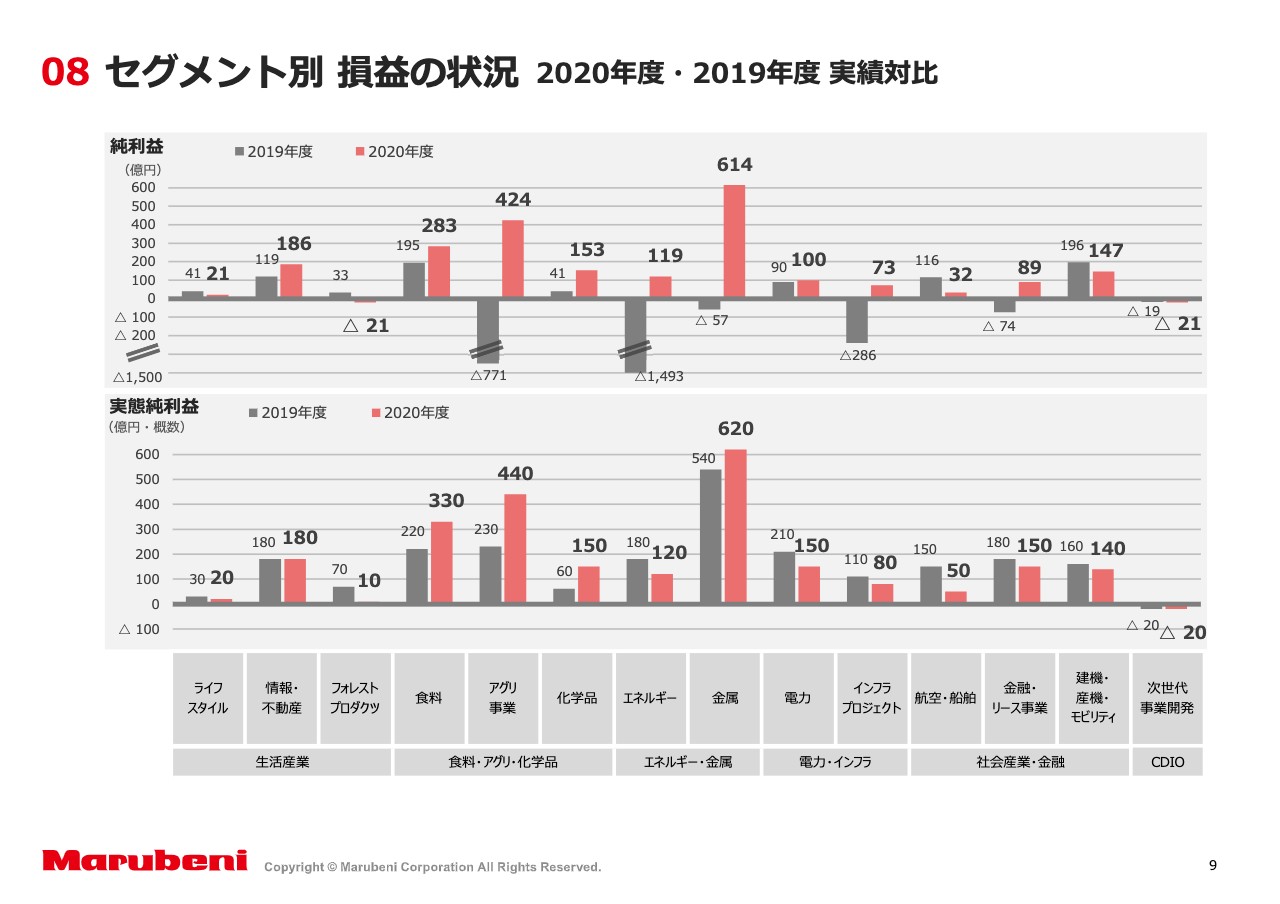

セグメント別 損益の状況 2020年度・2019年度 実績対⽐

続きまして、セグメント別の業績についてご説明をいたします。9ページをご参照ください。このページでは、2020年度の実態につきまして、前年度対比で増減が大きいものを中心にご説明いたします。

下段の実態純利益のグラフをご参照ください。まず増益のセグメントですが、食料は米国のCreekstone社、国内のウェルファムフーズ社等の畜産関連事業が好調に推移したことや、穀物トレードの採算の改善等を主因としまして、前年度対比110億円増益の330億円となりました。

アグリ事業は、穀物や肥料の市況の上昇等を背景としまして、事業環境が改善したGavilon社の増益により、前年度対比210億円増益の440億円です。化学品は、石油化学製品のトレードにおいて採算が改善したことを主因として、前年度対比90億円増益の150億円となりました。

金属は、石炭価格の下落に伴い、豪州石炭事業が減益となったものの、鉄鉱石や銅の価格上昇を受けまして、豪州鉄鉱石事業、チリ銅事業が増益となったことにより、前年度対比80億円増益の620億円となりました。

減益となったセグメントですが、まずフォレストプロダクツは、パルプ市況の悪化に伴うムシパルプ事業の減益等により、前年度対比60億円減益の10億円となりました。エネルギーは、原油・ガス価格の下落等に伴うLNG事業や、石油・ガス開発事業の減益により、前年度対比60億円減益の120億円、電力は、国内電力小売事業等の減益により、前年度対比60億円減益の150億円となりました。

航空・船舶は、コロナの影響に伴う航空機部品等の販売低迷や運航収入の減少に伴う航空・船舶関連事業の減益を主因としまして、前年度対比100億円減益の50億円となりました。金融・リース事業は、米国中古車販売金融事業Westlake社が増益となる一方、米国航空機リース事業Aircastle社が減益となったことにより、前年度対比30億円減益の150億円となりました。

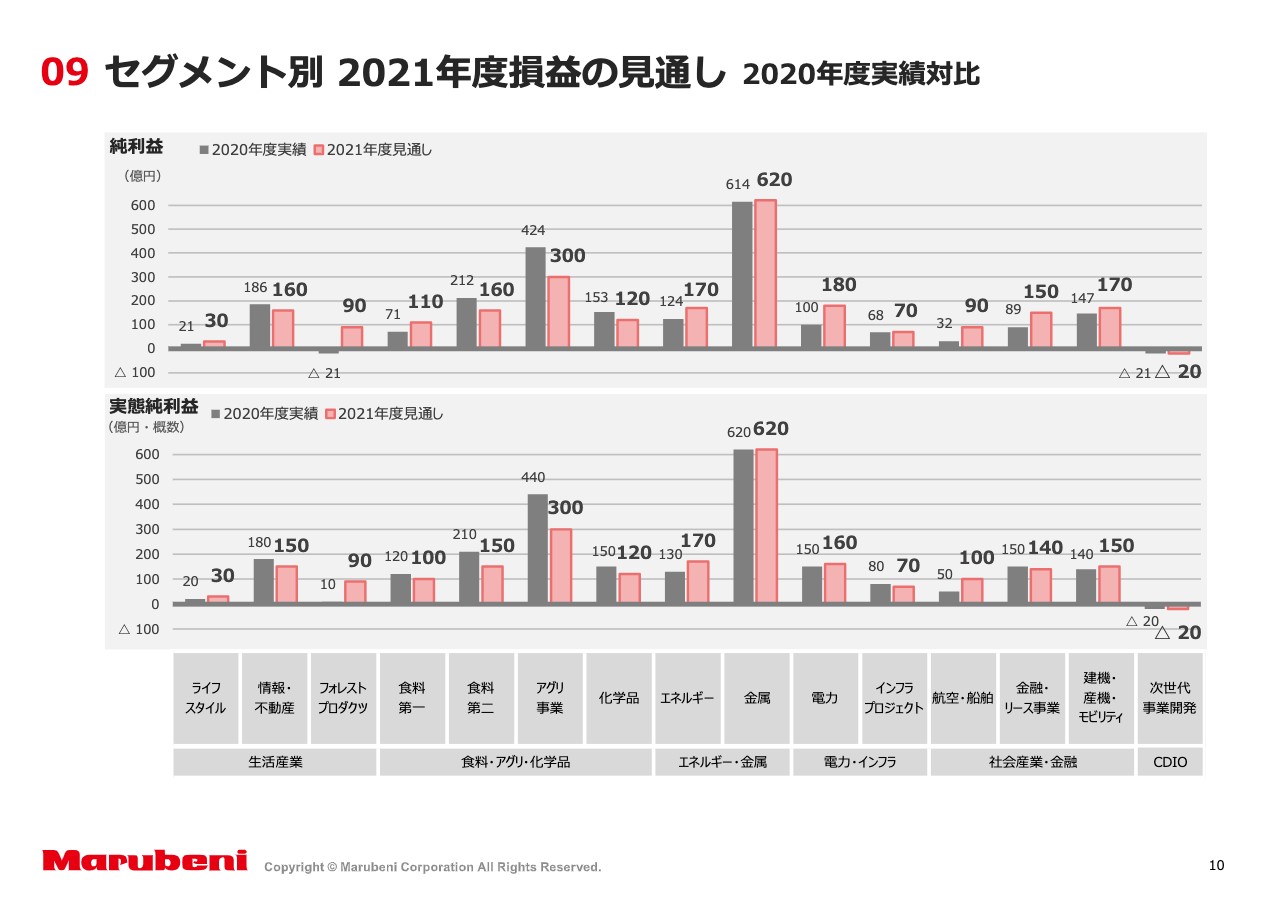

セグメント別 2021年度損益の⾒通し 2020年度実績対⽐

続きまして、2021年度見通しについて、こちらも実態純利益が20年度対比増減が大きいセグメントについてご説明をいたします。10ページの下段のグラフをご参照ください。増益見通しのセグメントですが、まずフォレストプロダクツは、パルプ市況の上昇に伴うムシパルプ事業の改善を主因としまして、20年度対比80億円増益の90億円としました。

エネルギーは、原油の前提価格を引き上げたことに伴い、20年度対比40億円増益の170億円としました。航空・船舶は、コロナの影響により航空関連事業は引き続き厳しい状況が続くものの、用船市況の改善、これに伴う船舶関連事業の増益を見込みまして、20年度対比50億円増益の100億円としました。

減益見通しのセグメントにつきましては、まず食料第二、こちらは旧食料本部の畜産関連事業を引き継いだセグメントとなりますが、20年度に需要が拡大しました畜産関連事業における反動減などを見込み、20年度対比60億円減益の150億円としました。アグリ事業は、20年度に好調であったGavilon社の利益について反動減等を見込み、20年度対比140億円減益の300億円としました。私からは以上となります。

修正GC2021の進捗①

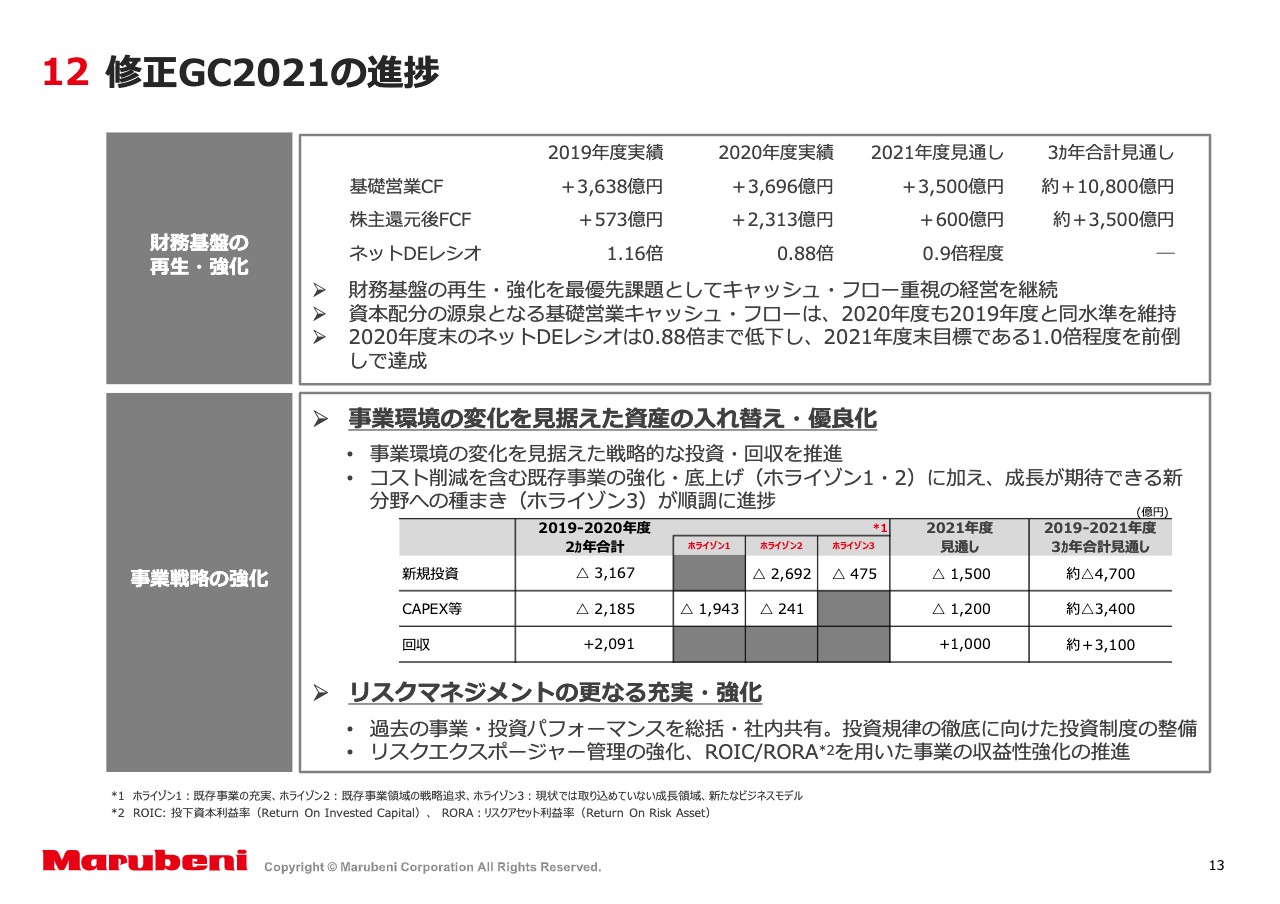

柿木:続きまして、中期経営戦略「GC2021」の進捗について説明いたします。13ページをご参照ください。2019年度の赤字決算と新型コロナウイルスの世界的な感染拡大に伴う事業環境の悪化を踏まえ、2020年5月に「GC2021」の修正を公表しました。

「GC2021」の修正では、厳しい経営環境を踏まえ、2つの経営の基本方針を定めました。1点目は「財務基盤の再生・強化」であり、株主還元後フリーキャッシュ・フローの極大化により、有利子負債の返済を優先して行い、2021年度末までにネットDEレシオを1.0倍程度まで改善させるという定量目標を設定しました。

これにつきましては、2020年度の基礎営業キャッシュ・フローが3,696億円の黒字と、コロナ禍においても2019年度と同水準のキャッシュ・フローを創出できました。これに伴い、2020年度末のネットDEレシオは、冒頭にご説明したとおり0.88倍まで低下し、2021年度末の目標である1.0倍程度を前倒しで達成しました。

2021年度見通しについても、基礎営業キャッシュ・フローを3,500億円の黒字としており、引き続き財務基盤の再生・強化を最優先課題として、キャッシュ・フロー重視の経営を徹底してまいります。

2点目は、事業戦略の強化です。その施策として、戦略的な投資・回収とリスクマネジメントの更なる充実・強化を推進しています。戦略的な投資・回収については、事業環境の変化を見据えながら、資産の入れ替えと優良化を進めております。

具体的には、コスト削減とともに既存事業の強化に資するホライゾン1・2を中心に資本を配分、また、将来成長が期待できる新規分野であるホライゾン3への種まきも、案件を厳選の上進めており、順調に進捗しております。一方で、新規投資に振り向けるキャッシュの創出のための戦略的な回収も推進しております。

リスクマネジメントの更なる充実・強化につきましては、改めて過去の事業・投資パフォーマンスを総括した上で全社員に共有、また、投資規律の徹底に向けた投資制度の整備、リスクエクスポージャー管理の強化、ROICやRORAを用いた事業の収益性強化にも取り組んでおります。

修正GC2021の進捗②

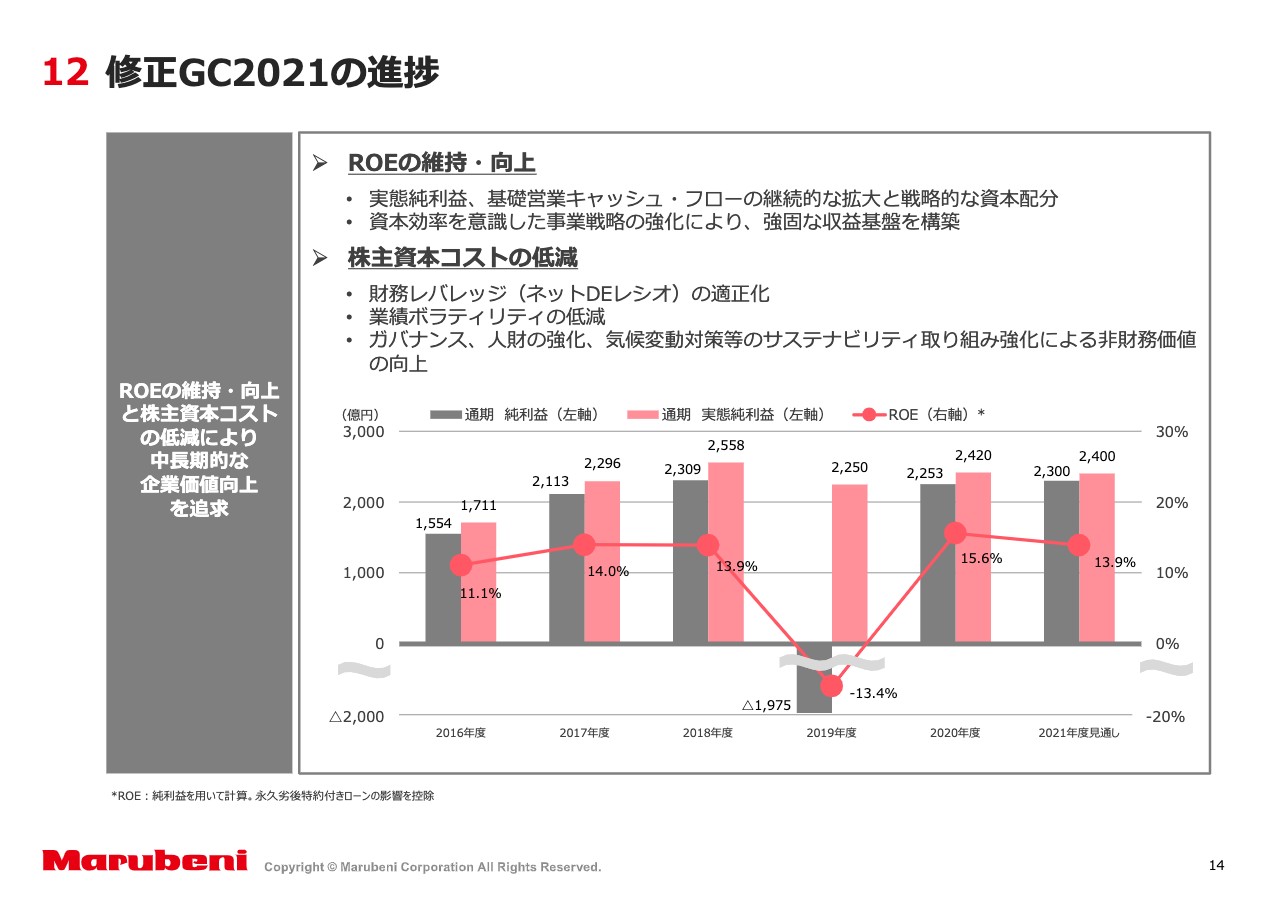

次に14ページをご参照ください。「GC2021」は「2030年に向けた企業価値向上を追求するためのファーストステップ」との位置づけです。中長期的な企業価値向上のためには、ROEの維持・向上と株主資本コストの低減が重要と考えております。

ROEについては、2020年度に15.6パーセントと、コロナ前の水準を確保いたしましたが、事業戦略の強化を通じた実態純利益、基礎営業キャッシュ・フローの継続的な拡大と戦略的な資本配分により、今後も維持・向上に取り組んでいきます。

次に、株主資本コストについてです。過去の一過性損失計上による業績変動と、それに伴う財務基盤の悪化が、株主資本コストの上昇を通じ、当社の企業価値にネガティブな影響を与えてきたと認識しています。

これを踏まえ、財務レバレッジの適正化だけではなく、投資規律の徹底や投資の精度向上による業績のボラティリティの低減に取り組んでおります。それに加えまして、ガバナンス、人財の強化、気候変動対策等のサステナビリティへの取組み強化による非財務価値の向上によって、株主資本コストの低減を図っていきます。

2021年度は「GC2021」の最終年度となりますが、今回公表した見通しをしっかりと達成すると同時に、先ほど申し上げた企業価値向上に向けた資本施策を着実に実行することによって、中長期的な企業価値の向上に取り組んでまいりたいと考えております。私からの説明は以上でございます。