2021年5月17日に行われた、三和ホールディングス株式会社2021年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:三和ホールディングス株式会社 代表取締役社長 髙山靖司 氏

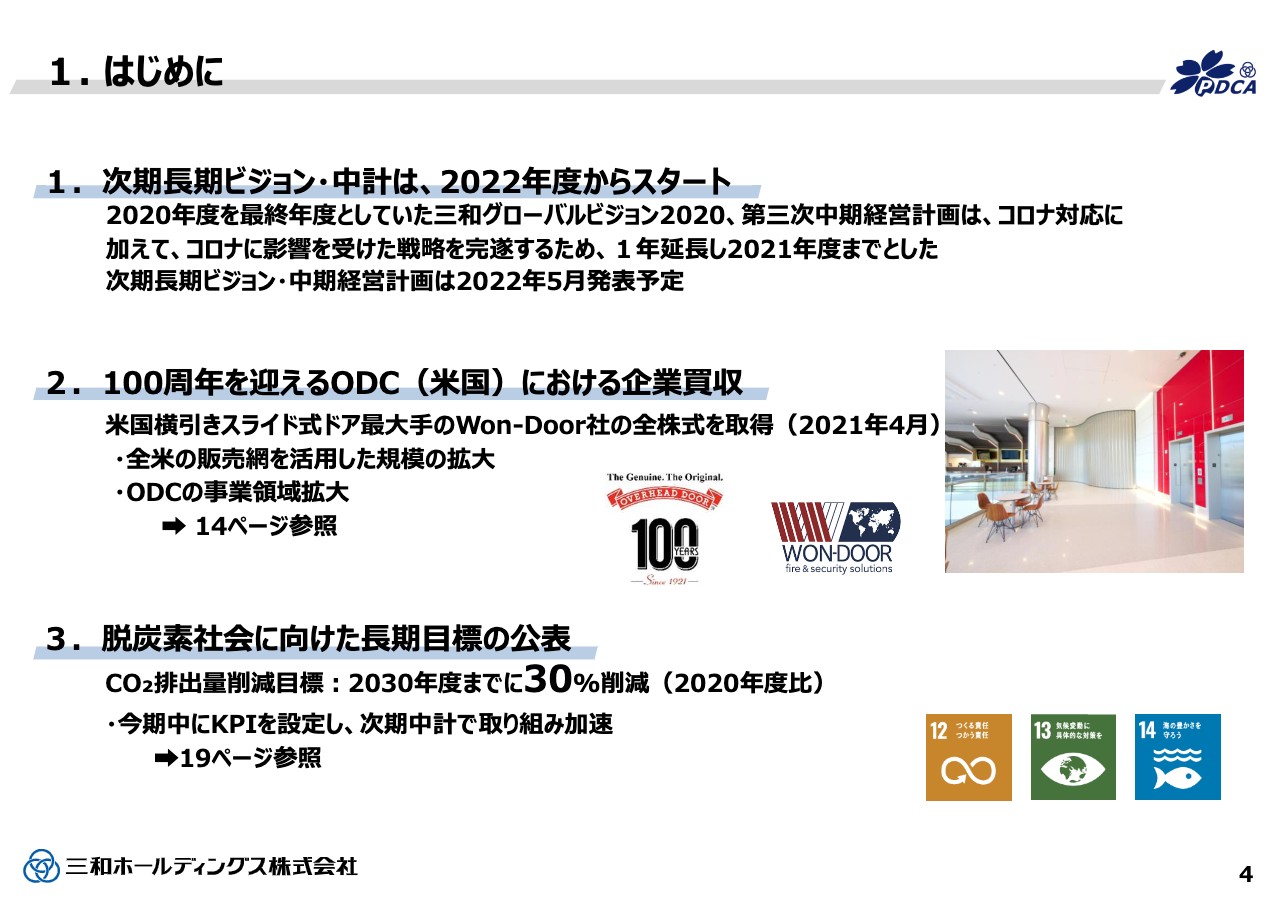

1. はじめに

髙山靖司氏:それではただいまから2020年度の結果、及び2021年度の予想につきましてご説明をさせていただきます。その前に、まず資料の4ページをご覧いただければと思います。

決算等の説明に入る前に、私から3点申し上げたいと思います。まず1つ目ですが、三和グローバルビジョン2020、それから第三次中期経営計画、こちらにつきましては2020年度を最終年度ということでご案内をいたしておりました。しかしながら、この新型コロナウイルス感染拡大、こういったものへの対応を優先する、あるいはこれによっていろいろ一部戦略に大きな遅れが出ております。

これをしっかりと取り返して巡航速度に戻すという観点から、このビジョン、中経のスタートを2022年度からとさせていただきたいと考えております。詳細につきましては、ちょうど1年後の2022年5月に発表の予定でございます。

それから2点目です。これは4月2日にすでにリリースをさせていただいておりますが、アメリカのODC社が横引きスライド式ドアの最大手でありますWon-Door社の買収をいたしました。ODC社は、今年で操業100年を向かえるという非常に節目の年でございますが、この節目の年にこういったM&Aを行なっております。このWon-Door社の製品を、全米の販売網、ODC社の強みである販売網を活用して規模の拡大を図ってまいりたいということで考えております。

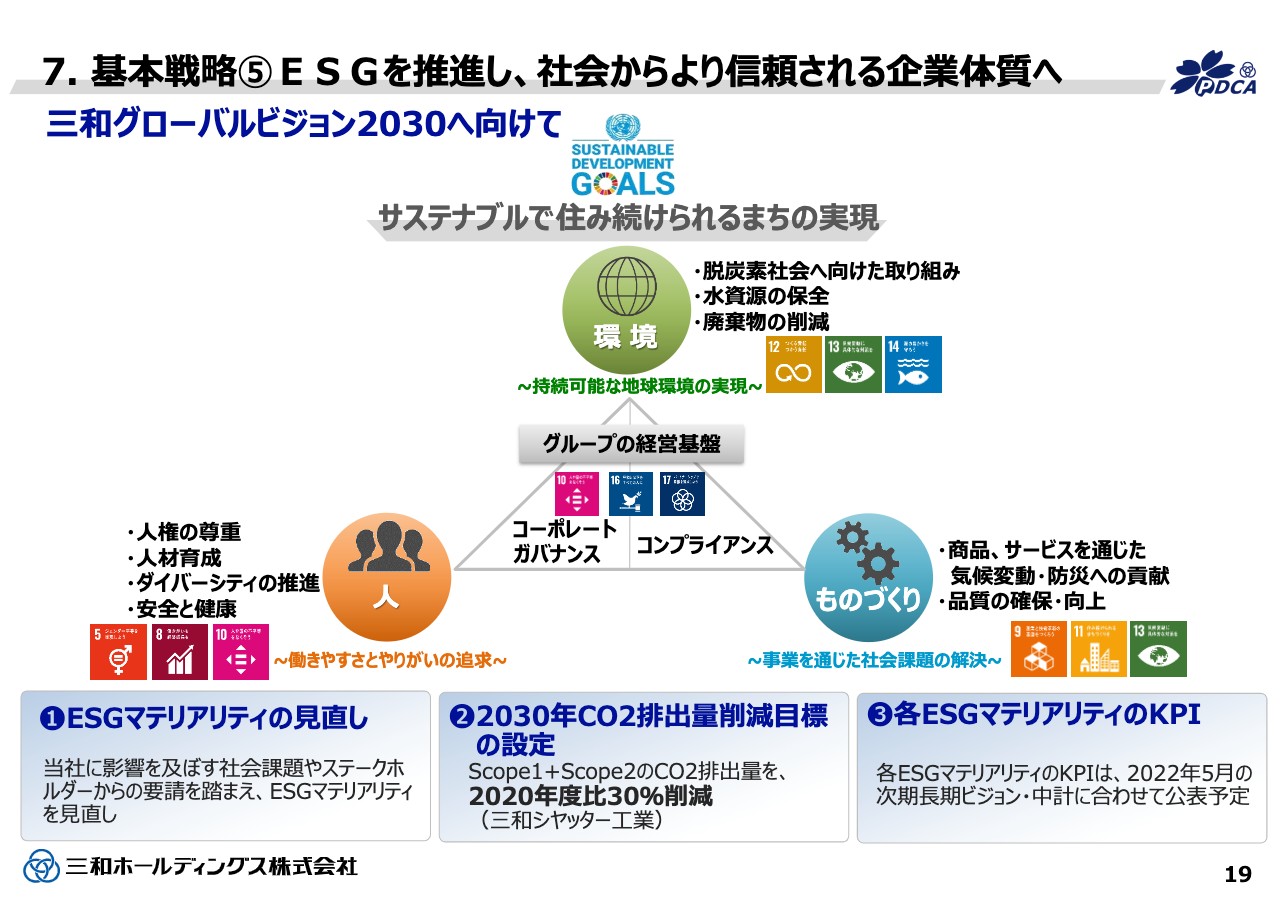

それから3点目でございます。これは脱炭素社会に向けた長期目標の公表ということで、CO2排出量の削減目標、こちらを2030年度までに30パーセント削減という定量目標を設定しましたので、公表をさせていただきます。従来からいろいろな取り組みを行なってきておるわけですが、非常に環境のほうは急ピッチで速いスピードで変化をいたしております。

私どもも、しっかりと定量目標を設定して、これを目指して具体的な施策、取り組みを加速させていきたいと考えておりますし、また必要に応じて、こういった目標も適宜見直しを図ってまいりたいというふうに考えております。

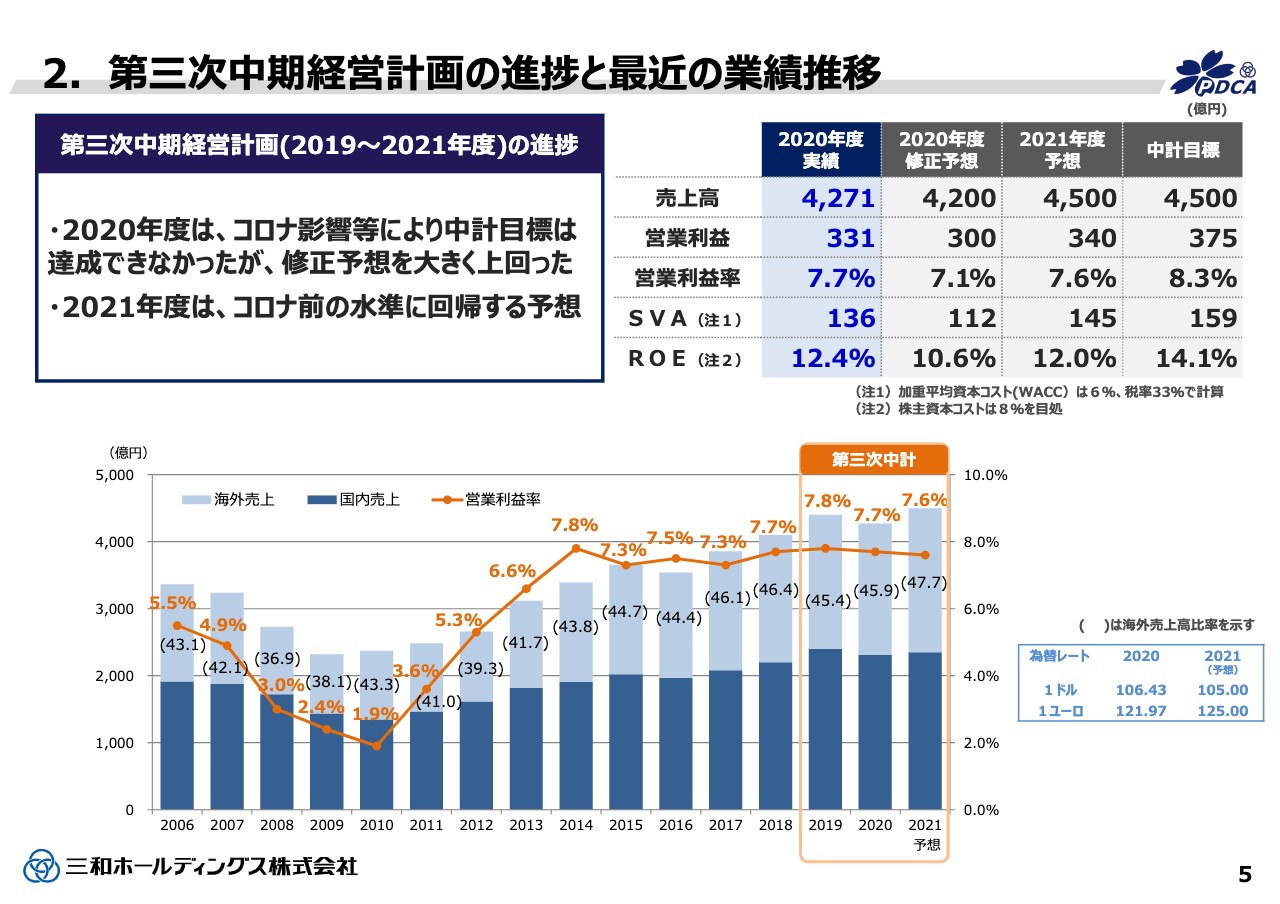

2. 第三次中期経営計画の進捗と最近の業績推移

それから次ページに移りまして、業績の動向につきましてご覧をいただければと思います。2011年から、基本的には売上利益とも回復基調できておったわけでございますけれども、そして2019年度は過去最高の売上利益ということでございましたが、2020年度は、コロナの影響等によりまして2019年度から業績は下がっております。

当初の修正予想は上回りましたが、2019年度からは落ちているという状況でございます。これに対して、2021年度、しっかりここからコロナ前の水準に回帰するということがこの2021年度の重要なポイントになってまいると考えてございます。

それでは、その2020年度、2021年度の具体的な内容につきまして、7ページ以降でご説明をさせていただきたいと思います。

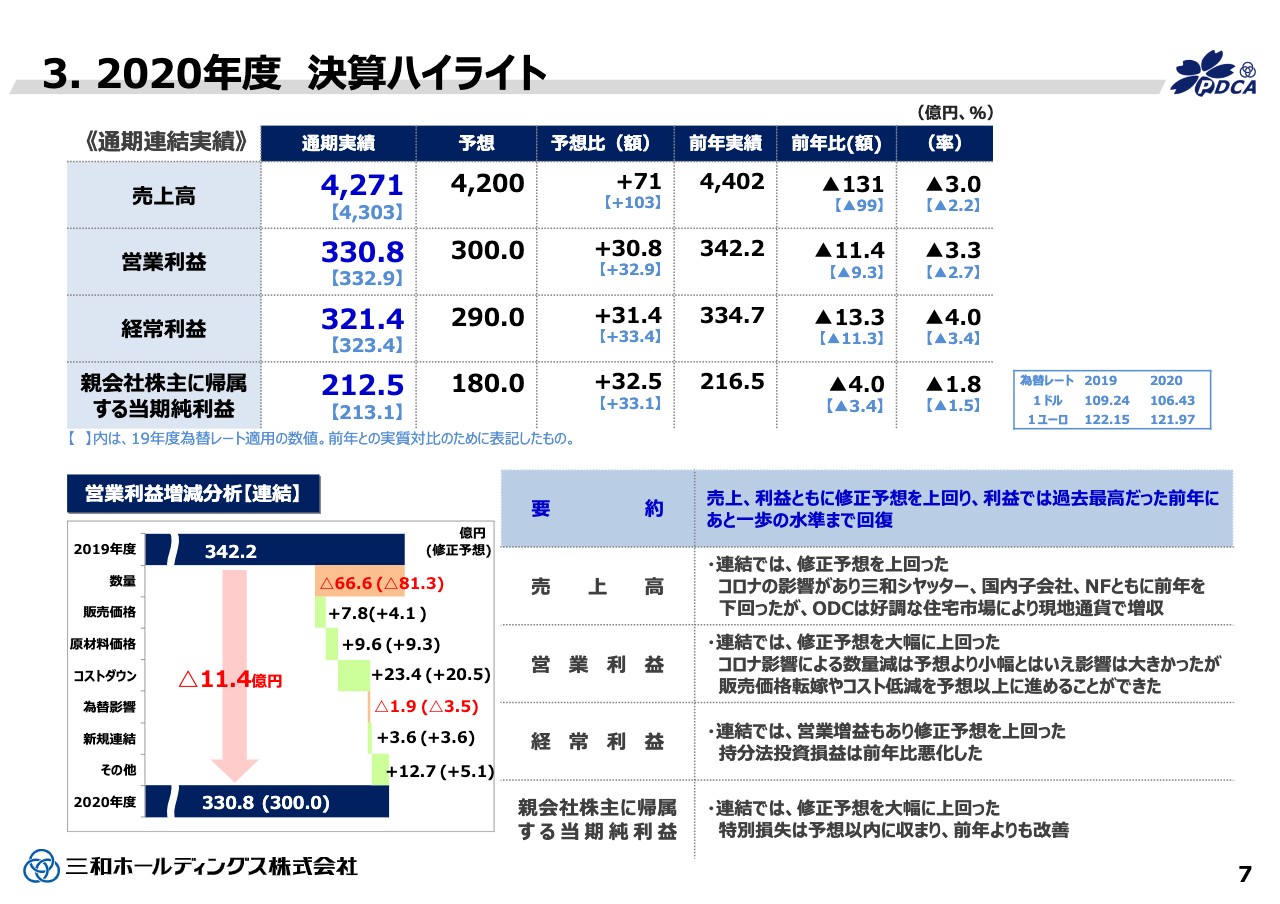

3. 2020年度 決算ハイライト

まず2020年度は、売上利益とも修正予想に対しては上回ることができました。売上で4,271億円、営業利益におきましては330億円ということで、特に利益、予想を大きく上回ることができております。しかしながら、前年には届かなったというところでございます。

もちろんコロナ影響というものがあったわけですけれども、売上におきましては、特に日本とヨーロッパ、こちらでコロナの影響を受けてこの数量の減少が響いたというところでございます。一方、アメリカODCにつきましては、このコロナ禍でありながら現地通貨ベースで増収を確保できております。

それから営業利益につきましては、こちら修正予想を30億円上回ることができておるわけですけれども、数量要因はやはり大きく響きましたが、販売価格の転嫁、あるいはコストダウン、こういったものでこれを補いまして、予想以上の330億円という数字で着地をすることができました。

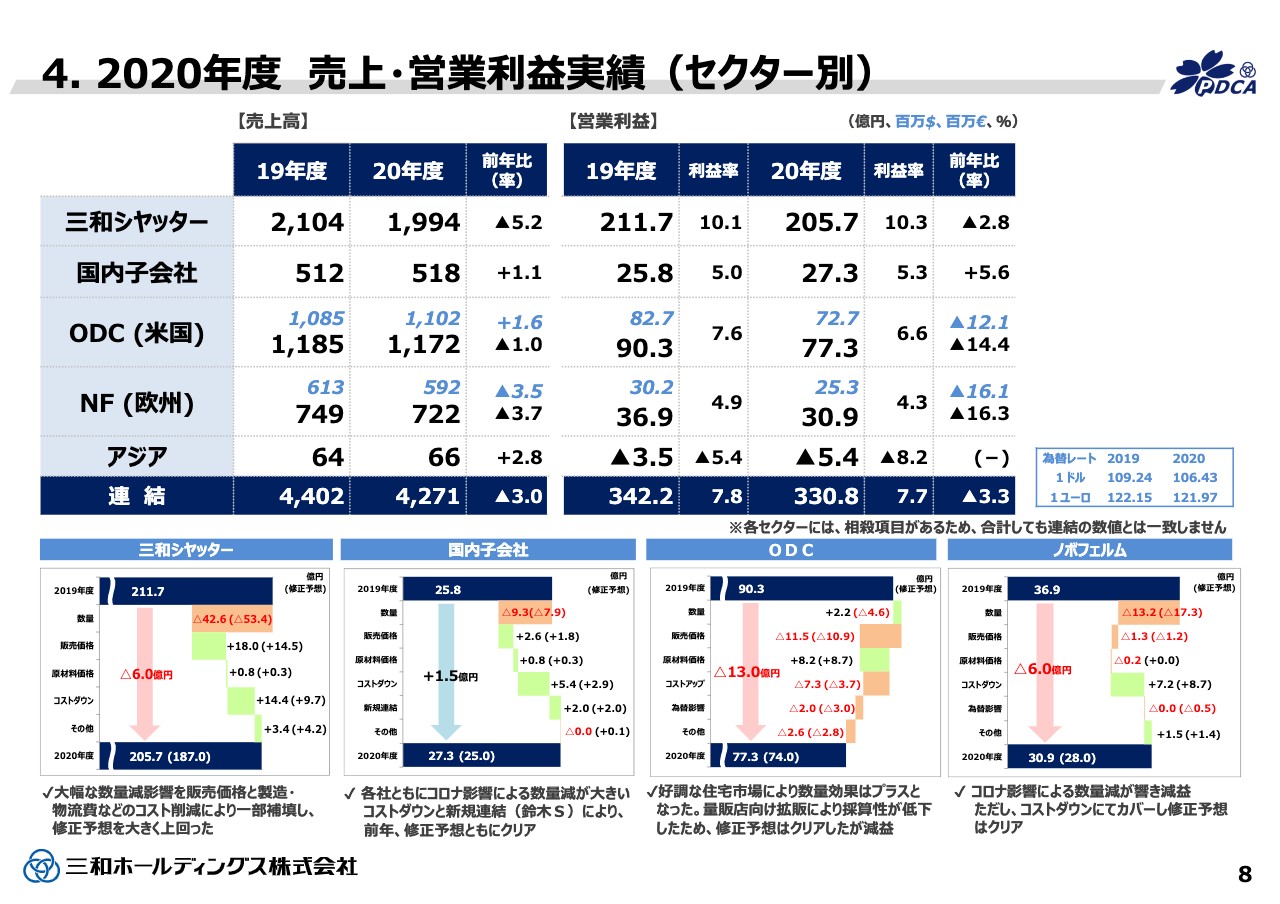

4. 2020年度 売上・営業利益実績(セクター別)

次ページで、ちょっとセクターごとに見てまいりたいと思います。まず日本、三和シャッターでございますが、売上が1,994億円ということで、前年から110億円ダウン、率にして5.2パーセントの落ち込みでございます。

国内の建築市場につきましては、もともとこの2020年度というのはいわゆる端境期ということで、特に大型物件の売上が少ないということは予想できておったんですけれども、ここにさらに新型コロナウイルス、これが起きてしまいまして、当社で言うと、重量シャッターとか、それからビル・マンションドア、こういった機関商品の売上がやはり落ち込んだということで減収、売上は5パーセント落ちる結果となっております。

一方で利益につきましては、2020年度、三和シャッター、205.7億円ということで、前年には届かなかったわけですけれども、この売上の大きな落ち込みの中では、利益面では健闘をできたのかなというふうに思っております。

左下のグラフに示しております。数量の影響が大きかったわけですが、販売価格、またコストダウン、こういったところでカバーをしまして、なんとか205.7億円ということで着地をしております。

コストダウンにつきましては、もちろんコロナの影響で固定費等々の支出を抑えたということもあるんですけれども、人件費などはむしろ増加をいたしております。

一番大きかったのは、物流費とか、あるいは製造、それから施工、こういったところのコスト削減というものが非常にうまくできたと、いろいろな施策が結果として出てきているのかなというふうに思います。

続いて、国内子会社でございます。国内子会社は増収となっておりますけれども、これは鈴木シャッターの買収の影響が半期分入っておりますので、実質的には減収、売上は減っているということでございます。ただ、利益につきましては前年を上回ることができまして、鈴木シャッターの買収効果、それから昭和フロント、こちらの業績の改善というものが影響をしております。

それからODC、アメリカでございます。先ほどもお話ししましたとおり、現地通貨ベースで1.6パーセントのプラスということでございます。これは年後半からの住宅市場の急激な回復というのはもちろんあるんですけれども、それに加えて開閉機のビジネスの大幅なシェアアップ、こういったものが寄与しまして、売上はコロナ禍でありながら前年を上回ることができました。

しかしながら、この売上が伸びた分というのが比較的低マージンの商品、ビジネスが伸びたということもありまして、このへんでちょっと利益率が低下をしまして、利益のほうは、前年から比べると売上は増えたんだけれども前年からは減ってしまっていると、予想よりはいいんですけど、という状況でございます。

それからノボフェルム、欧州でございます。こちらは現地通貨ベースで3.5パーセントのマイナスなんですけれども、M&A等々で新規に増えた分の影響を除きますと実質的にはもっと売上は減っているという状況でございまして、やはりコロナの影響というものが欧州は一番大きかったと言えるかと思います。

こういった中で、数量による減少をコストダウン、こちらである程度カバーしまして、減収幅はなんとかこの程度にとどめることができたのかなというふうに思っております。アジアにつきましては後ほどまとめてちょっと触れたいと思います。ということで、連結では売上が4,271億円、そして営業利益が330.8億円という結果となりました。

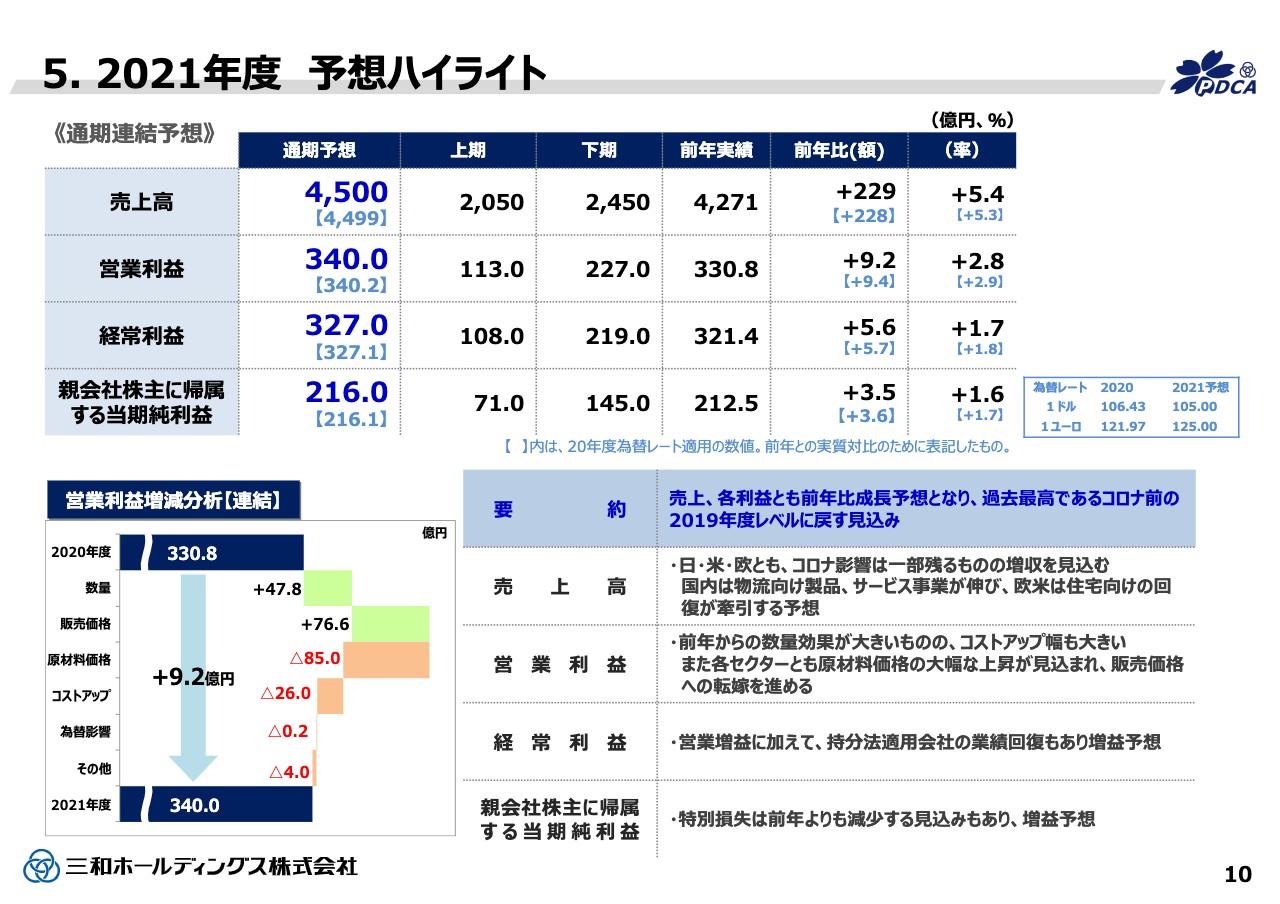

5. 2021年度 予想ハイライト

続いて2021年度の予想のほうに移ります。10ページをご覧ください。2021年度は、コロナの影響のあった2020年度からは売上、利益とも回復いたしまして、過去最高であった2019年度レベルの利益水準に戻していこうというふうに考えております。

売上につきましては、日・米・欧とも増加する予想でございます。コロナの影響というのももちろん一部残りますし、また不透明感というのはあるんですけども、基本的には、売上は増えるということで考えておりまして、連結全体では4,500億円の売上の予想を立ててございます。5.4パーセント増でございます。

一方、営業利益でございますが、340億円ということで前年からプラスの10億円という予想とさせていただいております。もちろん数量も増えるわけなんですけれども、2021年度につきましては、このグラフご覧いただければわかるとおり、原材料価格、鋼材等の原材料価格の急激な上昇、大きな上昇、これに対して販売価格である程度対応していくわけですけれども、十分それを補い切ることができないというところでございます。

この原材料価格の動向、あるいは販売価格への転嫁、これは日本・アメリカ・ヨーロッパ・アジア、各セクター共通の2021年度の大きな課題と言えようかと思います。

6. 2021年度 売上・営業利益予想(セクター別)

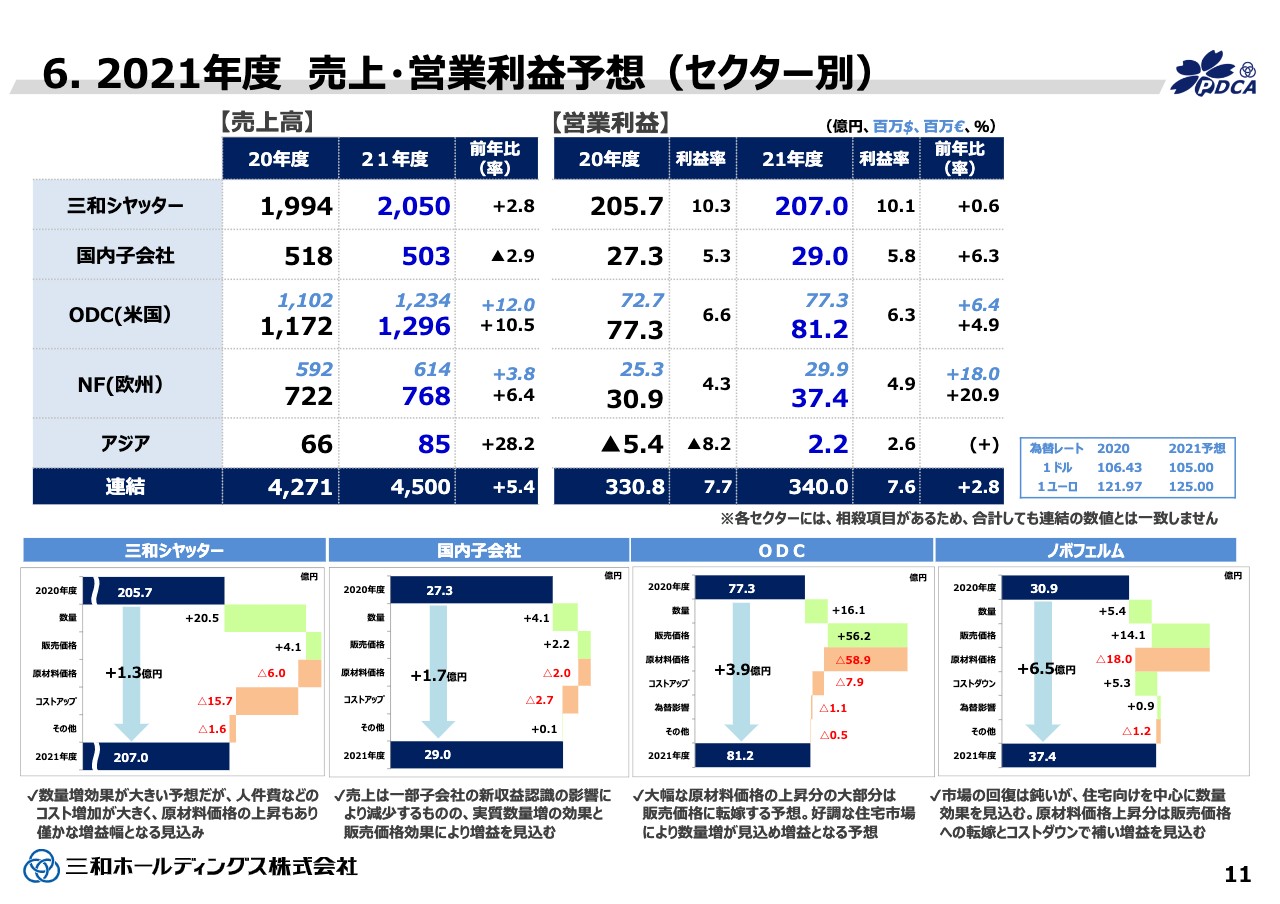

具体的にセクターごとに見てまいりたいと思います。11ページをご覧ください。まず三和シャッターにつきましては、前年比プラスの2.8パーセントでございます。2021年度も引き続き大型物件はじめ、建築の端境期という状況が続くのかなというところでございます。

また、2020年度はやはりコロナの影響で中古型の短納期の物件がやっぱり動きがさほどよくないということで、こういったところもあまり伸びてこないということで、国内の市場につきましては、2021年とも比較的厳しい状況が続くのかなというふうに思っております。

そういった中で、物流施設、こちらの需要は非常に旺盛でございまして、三和シャッターでも2021年度は重量シャッターの売上が対前年プラスの17パーセントを予想するなど、物流施設がこの2021年度はけん引してくれるだろうというふうに思っております。

また、2020年度、いろんなコロナ等の影響で遅れましたメンテナンスサービス、こちらにつきましても2021年度はある程度伸ばしていく、増加基調にまた戻るかなというふうには思っております。しかしながら全体では2.8パーセントの売上の増というものを予想しております。

営業利益のほうは、下のグラフをご覧いただきますと、まず原材料価格上昇の影響が6億円ございます。これに対してしっかりと販売価格を上げていくという対応を取ってまいりたいと思います。原材料価格につきましては、もしかすると今後の動向次第ではここからまた上がってくる可能性もあるというふうに見ておりますけれども、それに対しては、しっかりと販売価格等々で対応を取ってまいりたいというふうに思っております。

コストアップ、これが15.7億円あるわけなんですけれども。これは人件費の増加等々がやはり一番大きく響いております。2020年の説明でもありましたとおり、昨年に引き続き変動経費とか、そういったコストダウンというのは2021年も継続してまいりますが、この2022年、2023年に向けて、あるいはそれ以降に向けて、非常に需要が盛り上がってくるということが予想されておりますので、こういったものに対応していくために、ある程度2021年度もコストを増やしていく必要があるというふうに思っております。

ですので、三和シャッターの売上が2.8パーセントでございますが、受注のほうはプラス6パーセントということでございまして、先々の大型物件の受注等は徐々にもう入ってきてまいりますので、こういったものにしっかりと対応すべく、ある程度コストも上がっていくということで考えております。

後ろの資料、27ページのほうにいろいろ詳しい詳細が載ってますので後ほどご覧をいただければというふうに思います。

それから国内子会社、こちらは売上がマイナス2.9パーセントでございますが、一部子会社で新しい収益認識基準の適用というものを行なっておる関係で売上が減っているということで、実質は増収ということでございます。したがいまして、利益のほうも若干増えるというような予想となっております。

一方、ODC、アメリカでございます。現地通貨ベースで売上が12パーセント増ということで、大きく売上が伸びる予想としております。これはもちろん住宅市場の引き続き堅調であるということもあるんですけれども、買収したWon-Door社の売上、これが2021年度9ヶ月分反映してまいります。30数億円でございます、これがあるということと。

それから、下のグラフご覧いただければわかるんですが、販売価格、鋼材の上昇に対して販売価格を56億円、非常に大きな額でございます、これが影響しまして、売上のほうが大きく伸びるという予想となっております。

利益のほうが81億円ということで、前年からはもちろん伸びる予想としておるんですけれども、やはりこの60億円弱という、大幅な原材料価格の上昇というのが1つ大きなネックとなっております。

また、アメリカでもいろいろな施策を打っておる関係で、コスト、こちらのほうが上がってきているというところもありまして、利益の増加幅はそれほど大きくないという予想になっております。

しかしながら、住宅市場は堅調でございますし、非住宅のほうは引き続き2021年度も厳しいのかなと見ておるんですが、ここの落ち込みがそれほどではなければ、そして原材料価格の上昇が落ち着いて販売価格のコントロールがうまくいけば、ここは、アメリカはもう少し上を期待できるかなと思うのですが、現段階ではこういうような予想とさせていただいております。

それから欧州でございます。欧州は現地通貨でプラスの3.8パーセントということで、ある程度、前年コロナの影響の落ち込みから回復はしてまいります。欧州も非住宅より住宅マーケットのほうが回復が早いということでございますが、しかしながら、やはり欧州でもこの原材料価格の上昇、これが非常に業績に影響をいたします。

欧州でも、もちろん販売価格への転嫁は行なってまいるわけですけれども、プレゼンスのマーケットにおける強さ、こういったもの等々もありまして、全てをなかなか販売価格への転嫁で補うのは難しいということもあって、コストダウン等でそれを補いながら37億円という計画になっております。

アジアについてはまた後ほどまとめてご説明させていただきたいと思います。したがいまして、2021年度、4,500億円の340億円という予想でございます。

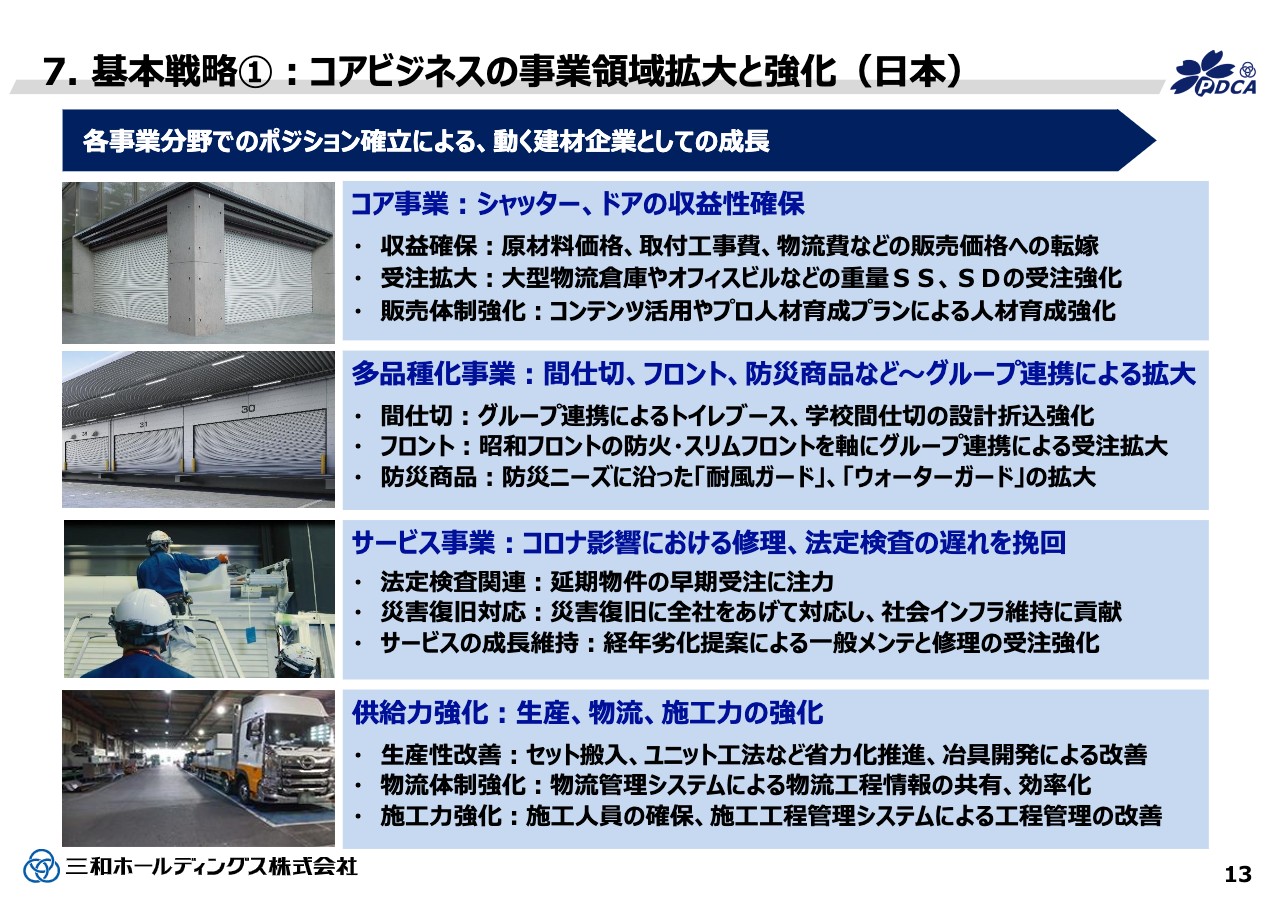

7. 基本戦略①:コアビジネスの事業領域拡大と強化(日本)

続いて、施策の進捗につきまして触れてまいりたいと思います。13ページご覧ください。まず国内でございますけれども、シャッター、ドアの収益性確保、こちらのほうは販売価格への転嫁、あるいは施工、物流、こういったコストの削減等もありまして収益は確保できておりますし、また先々の受注、こちらについての取り込み、これも強化しております。また、それを支える販売体制の強化、こういったものにもしっかり取り組んでおるところでございます。

一番下、供給力の強化。こちらで書いてございますが、生産、物流、施工、こういったところのキャパのアップ、あるいは効率性の改善、こういったところも非常にうまくいっておりまして、利益の増加につながっておるというふうに思っております。

しかしながら、真ん中の2つ、1つは多品種化の展開、それからもう1つはメンテナンス、サービス事業の伸び、このあたりはやはりうまくできているところとうまくできていないところがあるということで、このあたりが今後の課題になってこようかと思っております。

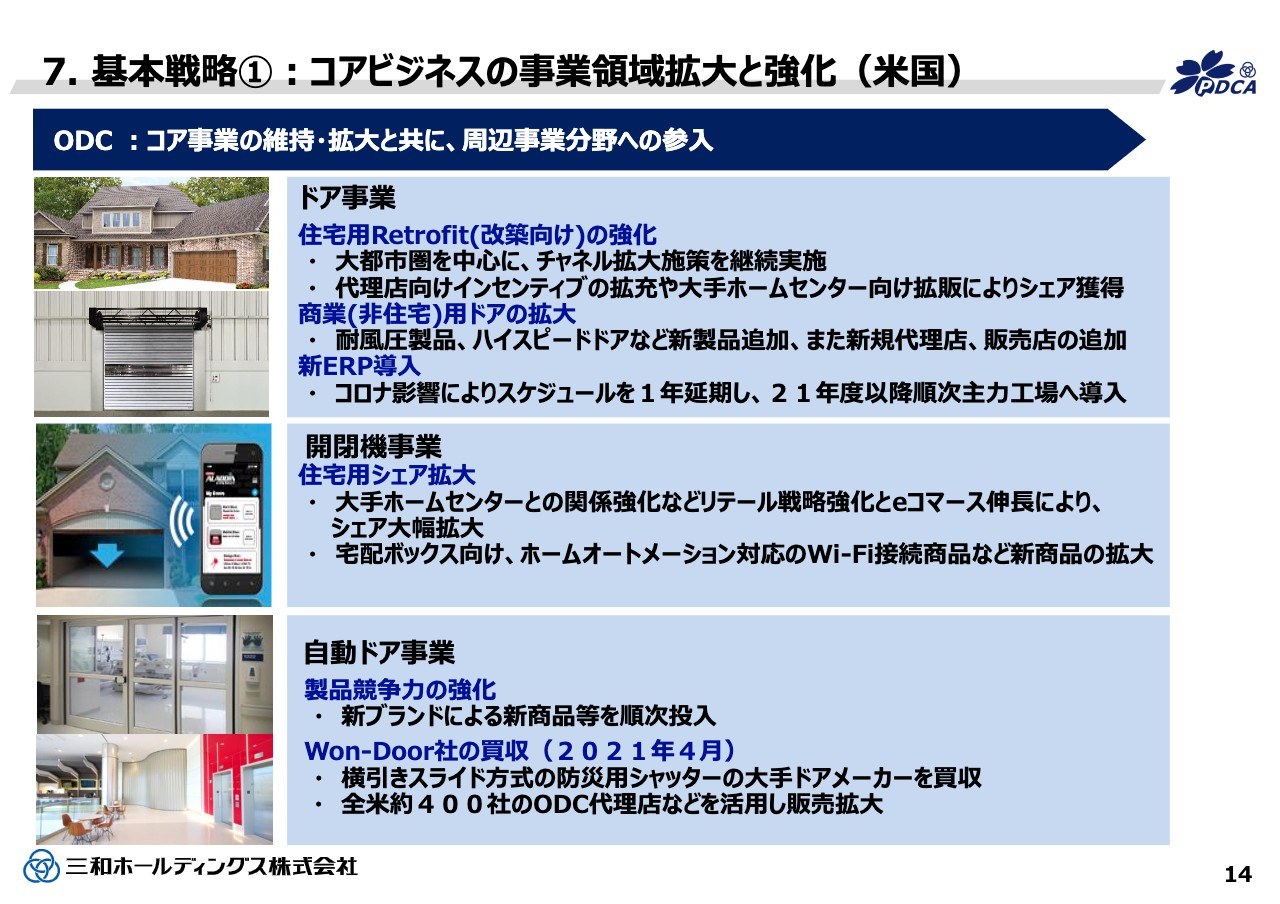

7. 基本戦略①:コアビジネスの事業領域拡大と強化(米国)

アメリカにつきましては、従来引き続きまして重要なチャネル、Distributor Dealerのチャネルの強化、あるいは拡大、こういったものを引き続き図ってまいるとともに、ホームセンター等々での販売、こういったものにも引き続き取り組んでまいりたいというふうに考えております。とにかく旺盛な住宅の需要を取り込みつつ、しっかりと値上げをやっていく、これが重要なことだと思っております。

またERP、こちらにつきましては長期的な施策として取り組んでおりますが、コロナの影響で昨年は思うように進めることができませんでした。1年遅れで2021年度、またなんとか再開できておりまして、この4月に主力工場を2つに実は導入をいたしております。こういった施策も、ちょっとコロナの遅れを挽回するということで進めてまいりたいと思います。

開閉機につきましては、なんといっても昨年は大きくシェアを拡大することができました。これをしっかり堅持する、あるいは伸ばしていくということが重要になってまいります。

自動ドア事業につきましては、買収したWon-Door社、こちらをしっかり買収後のPMIを行なってまいるということ、そして今後に向けてシナジーを出していきたいというふうに考えております。

このWon-Door社は、売上はリリースにも書いてあるとおり46億円ということでございますが、利益率も非常に高く、ニッチな分野ではありますが競争力のあるトップメーカーでありまして、いい会社が買収できたと思っております。こういった品揃えを増やしながら、アメリカのビジネスも拡大しつついろいろなシナジーも出していきたい、このように考えております。

7. 基本戦略①:コアビジネスの事業領域拡大と強化(欧州)

次ページ、欧州でございます。ヒンジドア事業につきましては、買収したRobust社、こちらの統合がちょっとコロナで遅れております。Robust社が北欧・英国がメインということもあり、なかなかその統合というのが難しいということが物理的にもございました。こういったところをしっかりと進めてまいりたいと思います。

それからガレージドア、欧州でも住宅の回復が非住宅よりもいいということでございますので、ガレージドア事業をしっかり拡大してまいる。また、アメリカでも開閉機伸ばすことができておりますが、欧州でも開閉機は、アメリカほどのボリュームはないんですが、順調でございます。このトーマティックというところが開閉機でございますけれども、こういったところをより強化していくことで売上利益につなげてまいりたいと思います。

産業製品につきましては、市場は厳しいんですが、なんとかこのプロジェクト取り負けをしないようにしながら、今足元うまくいっているサービス事業の強化、こういったものを引き続き加速してまいりたいと思っております。

また欧州では、このデジタル化、ノボフェルム4.0という取り組みに早くから着手しておりまして、こういったものもコロナで一部遅れが出ておりますが、しっかりと加速して元の計画にキャッチアップしていきたいというふうに思っております。

7. 基本戦略②:サービス分野の強化とビジネスモデルの拡大

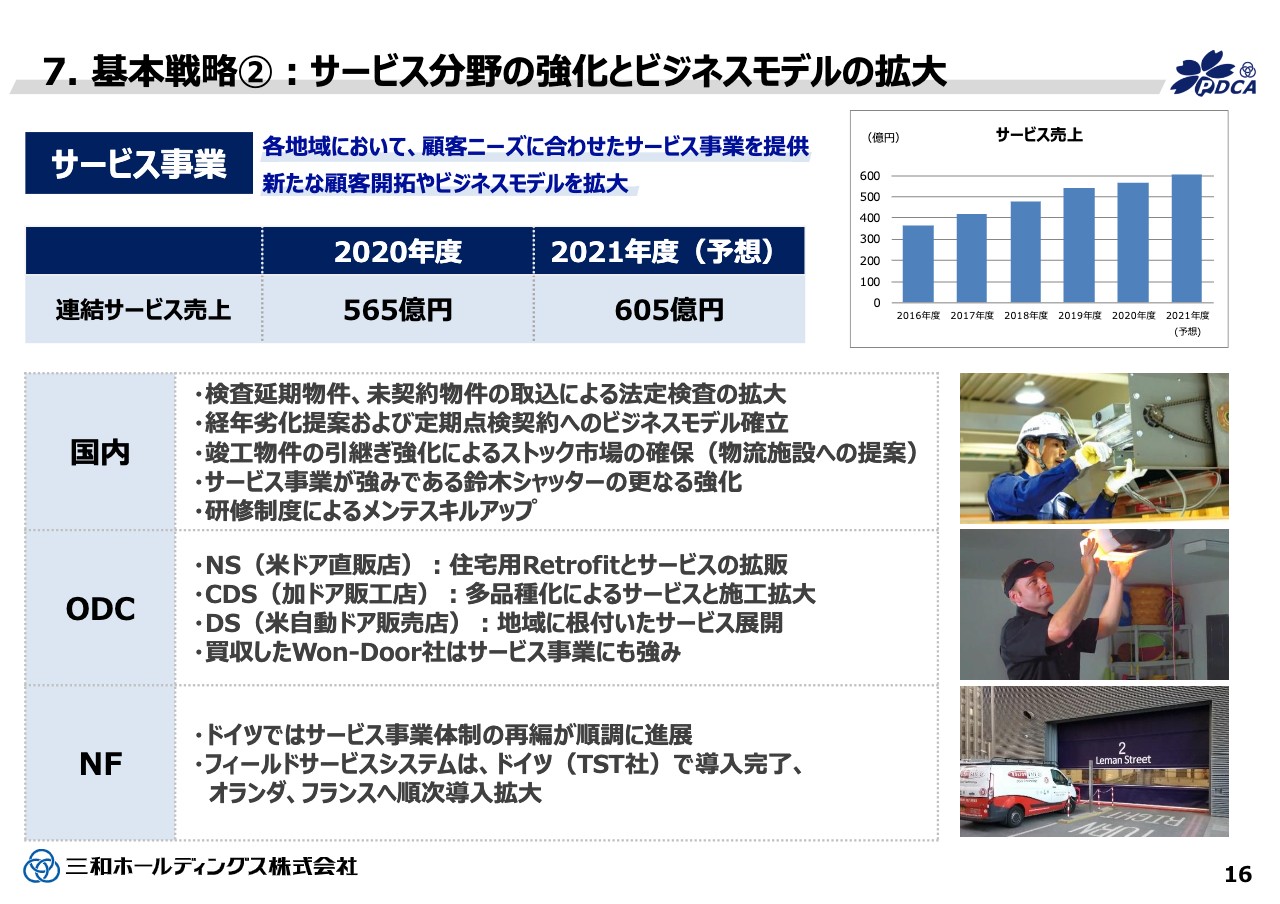

続いて16ページ、サービス事業でございます。2020年度、グループ全体で565億円のサービス売上がございました。2019年度から伸ばすことができておりますが、これはどちらかと言うと鈴木シャッターの買収効果によるものでして、正直コロナの影響を大きく受けたこのサービス事業については、2020年度は十分に伸ばすことできなかったというところでございます。2021年度、605億円とありますが、日本を中心に、しっかりこれをまた伸ばしていきたいというふうに考えております。

7. 基本戦略③:アジア事業の基盤拡充

それから17ページ、アジアでございます。2020年度、2021年度のところではスキップしましたけれども、ここでちょっとまとめて触れていきたいと思います。アジアにつきましては、売上が2020年度66億円で、営業利益のほうがマイナスの5.4億円でした。

2019年度に4社、新規に連結をいたしまして、2020年度から1社加えて5社連結をいたしておりますが、未だ赤字という状況でございます。特に、上海の宝産三和、それからベトナムのビナサンワ、この2社がうまくいっていない。

一方、他の会社というのは概ね堅調にいっているということで、いいところと悪いところがはっきりしているというところなんですけれども。この悪いところをしっかりまずは元に戻す。そしてさらなる悪いことが出てこないというようなことで、この2021年度の営業利益2.2億円、これについてはある程度めどが立っているというふうに現在では考えております。

したがいまして、上海地区、あるいは中国の河南、こういった所での今後に向けた事業拡大、こういったものにも順次取り組んでおりまして、またいろいろご案内したいというふうに考えております。

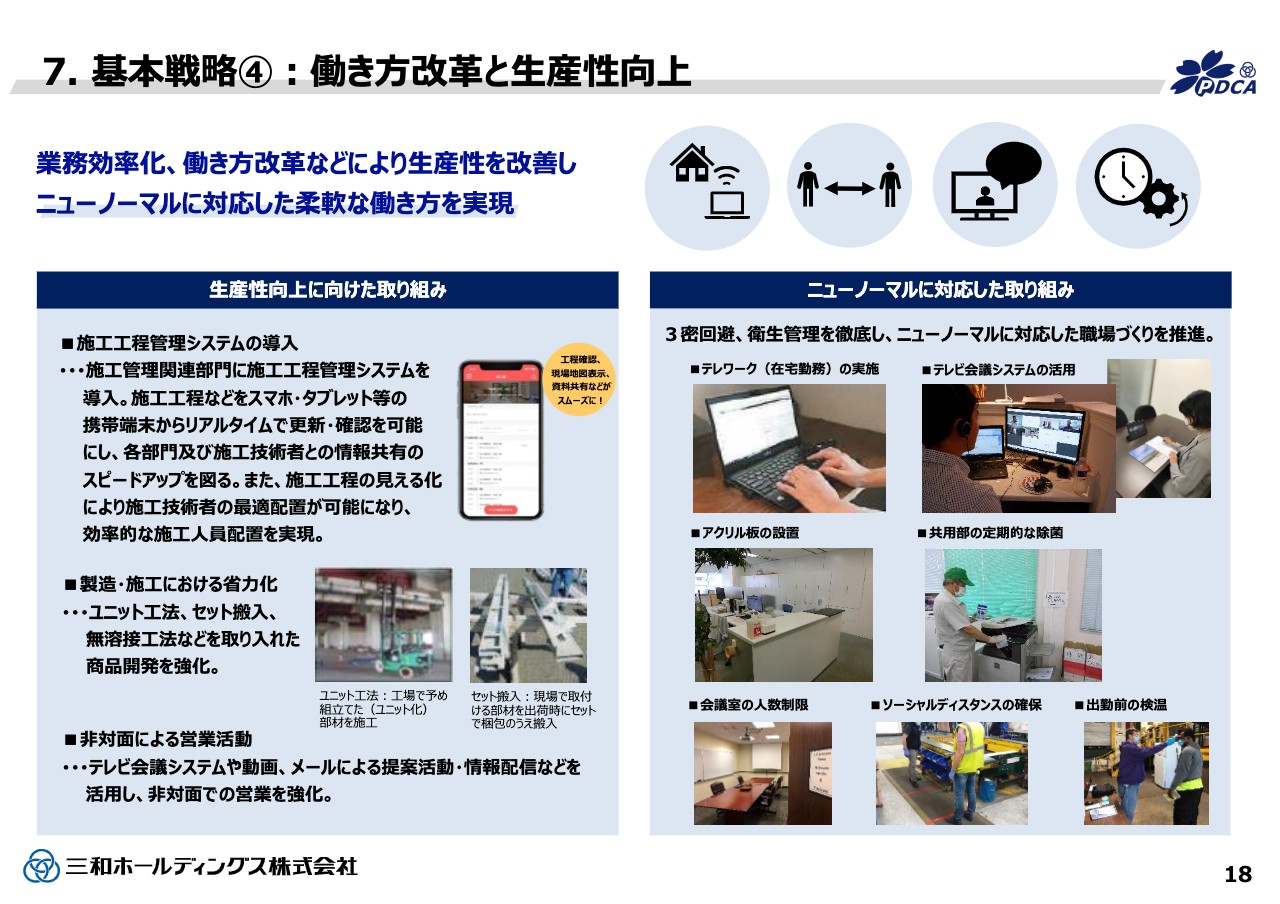

7. 基本戦略④:働き方改革と生産性向上

続いて18ページ、働き方改革と生産性向上でございます。もちろんこの新型コロナウイルスへの拡大、これへの対応ということで基本的な取り組みということはしっかりと行なっております。これに加えてここで触れたいのは、国内におきまして施工工程管理システムの導入。これはアプリを使いまして施工工程の管理を、営業、設計、施工、職人さん、いろんな分野で共有する、こういったようなことを取り組みとして行なってまいりまして、非常に効果が出てきているというふうに思っております。

また、その下、製造・施工における省力化、こういったものにも取り組んでおりまして、このへんが効果として出てきておると、これを継続してまいりたいというふうに考えております。

7. 基本戦略⑤ESGを推進し、社会からより信頼される企業体質へ

19ページでございます。基本戦略の⑤、「ESGを推進し、社会からより信頼される企業体質へ」ということでございます。この中経で私どももESGというものを掲げていろんな施策に取り組んでおりました。しかしながら、それ以上に世の中の変化のピッチが早いということもありまして、下に書いてありますとおり我々もこのCO2排出量の削減目標というものを新たに30パーセントということで掲げることといたしました。

そういうものとも関連して、従来出していたこのESGマテリアリティ、こういったものもより実効性のあるものに変えていっております。今後はこの1つ1つの施策に対してしっかりとしたKPIを設けて大きな目標を達成していく、こういった具体的な活動をより加速していくということが大事だというふうに考えております。

8. 財務ハイライト

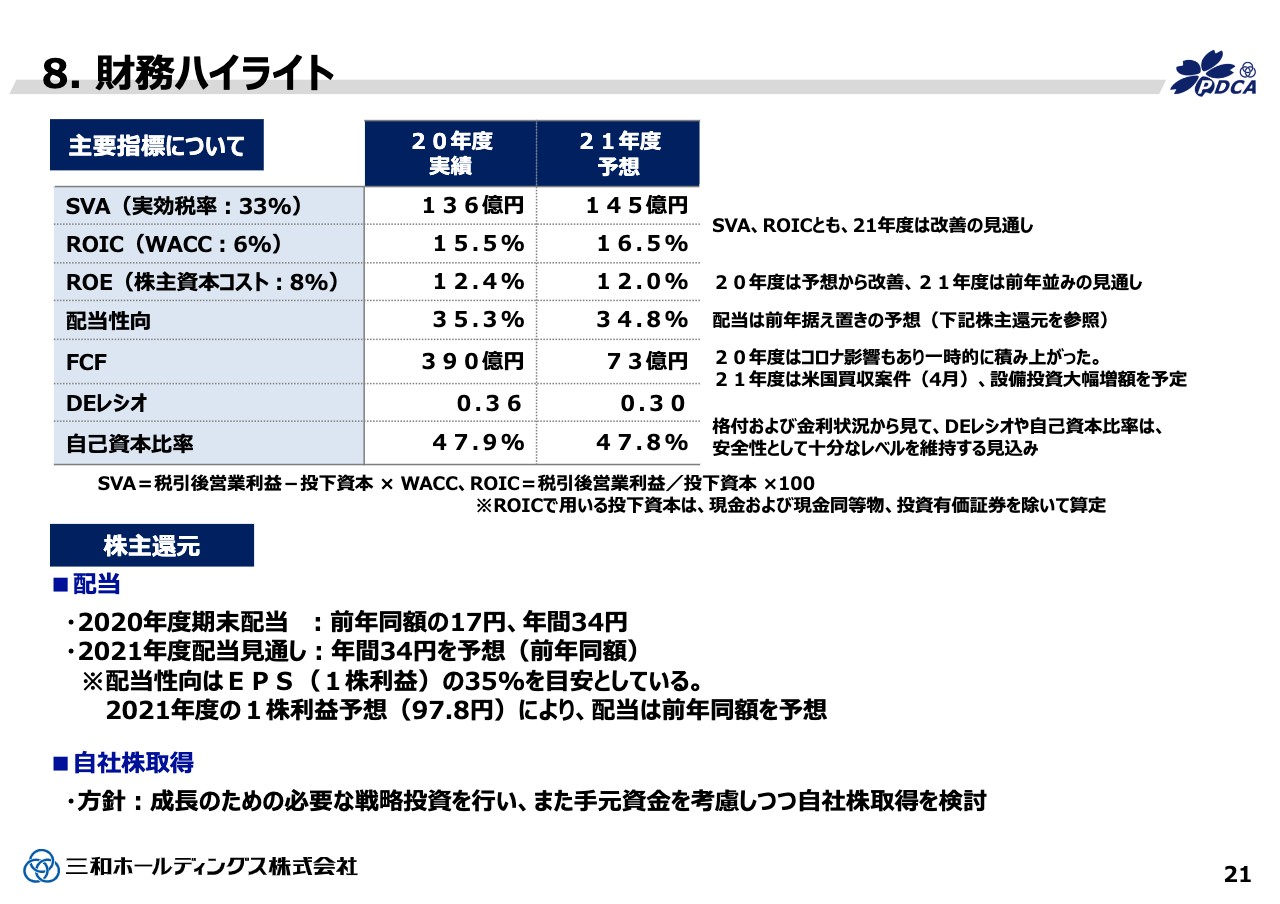

最後、財務面について簡単に触れたいと思います。21ページをご覧ください。2020年度から2021年度は、SVA、あるいはROICは、ご覧のとおり2020年度からは改善をする見通しでございます。ROEは横ばいというところでございます。

それからフリーキャッシュ・フローでございます。2020年度は、一時的に大きく積み上がっておるわけですけれども、2021年度につきましては、買収、設備投資等々、いろいろお金を使っていきたいというふうに思っております。

配当につきましては、2020年度は予想どおり34円ということで、2021年度も予想としては同額の34円とさせていただいております。

8. 財務ハイライト①

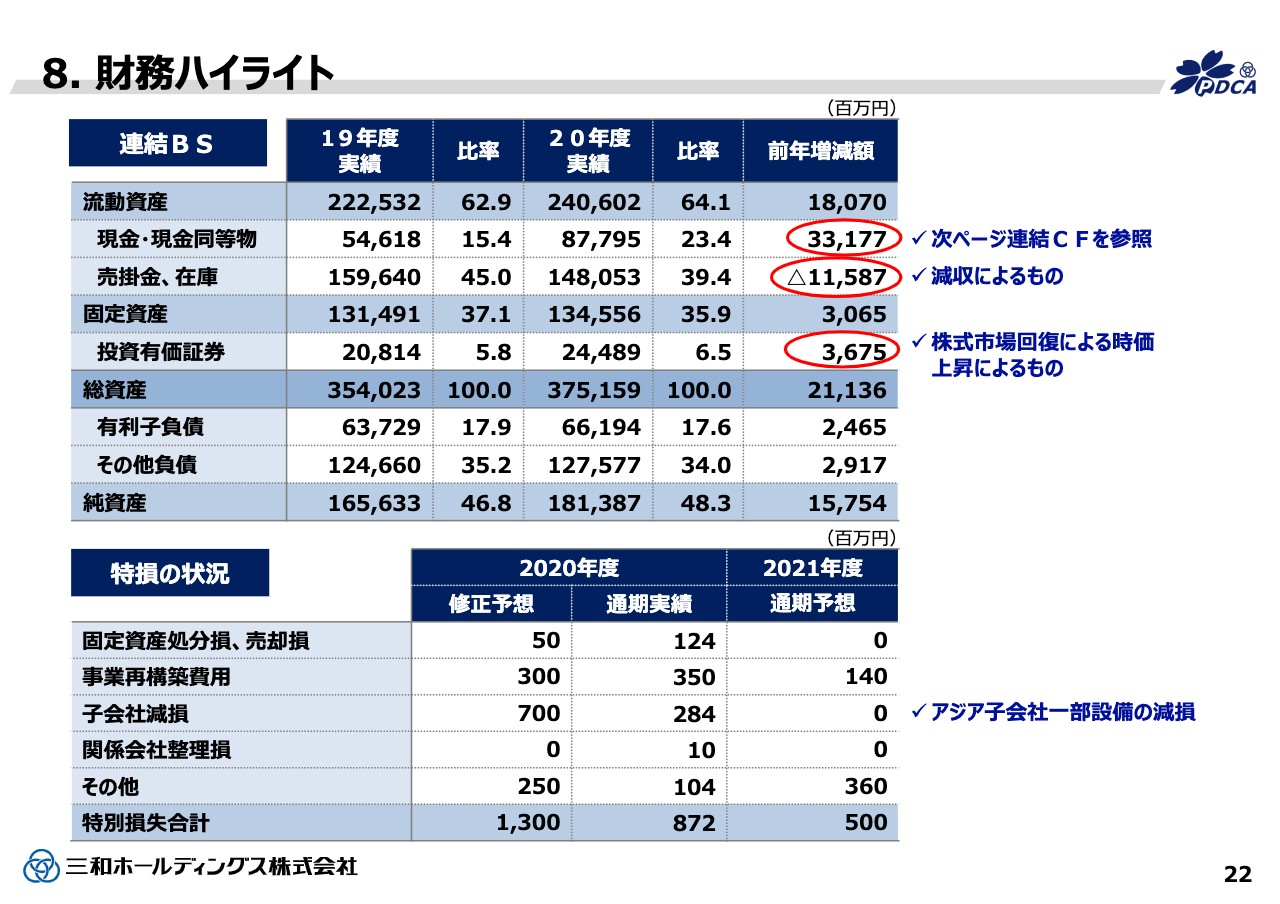

それから次ページ、22ページをご覧ください。BSにつきましてはご覧をいただければというところでございます。特損、2020年度の特損が8億7,200万円ということで、修正予想からは、あるいは前年からも減っております。純利益の改善につながっております。2021年度もここはさらに改善をする見通しとなっております。

8. 財務ハイライト②

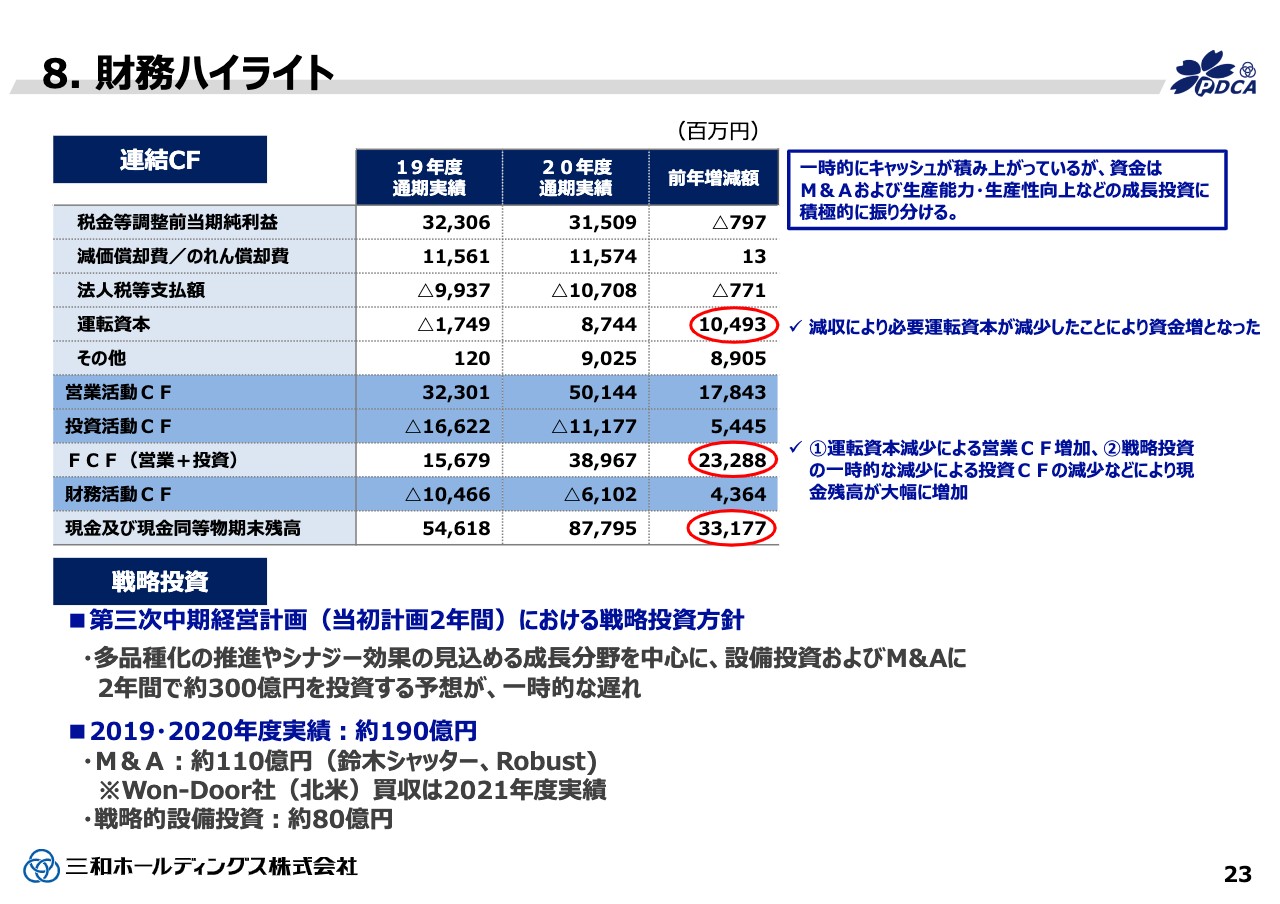

最後、23ページでございます。キャッシュ・フローにつきましてはご覧のとおりでございます。一時的にキャッシュが積み上がっておるわけですけれども、資金のほうはM&Aとか、あるいは生産能力の強化とか、生産性向上などの成長投資に積極的に振り向けていきたいと考えております。

2019年、2020年の2年間で300億円を投資していこうということで出しておりました。コロナの影響等もありまして、結果、2年間では約190億円、M&Aと戦略的設備投資で約190億円を使っておりますが、2021年度は、ここは買収もしましたし、もう少し投資を増やしてまいるというところで積極的な投資を行っていきたい。しかしながら、その上で、キャッシュの状況を見ながら機能的に自社株買い等を行なってまいるというところは従来と変更はいたしておりません。

参考資料9. トピックス①

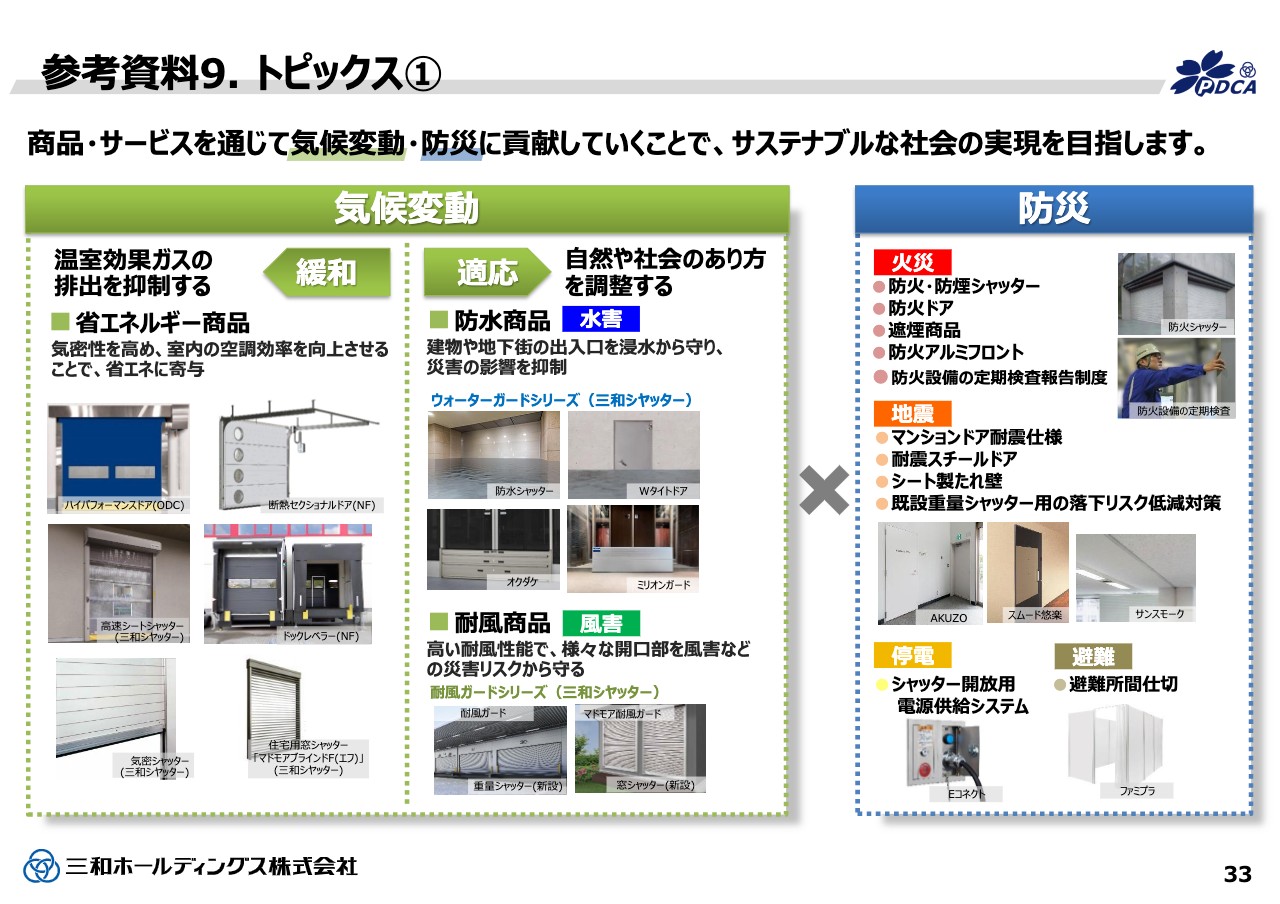

以上でございます。あと最後に、添付資料が後ろのほうにあるんですけれども、33ページ、34ページご覧いただきますと、ESG、そういったことに関連して気候変動への対応ということで記載がございます。また、防災等にも引き続き取り組んでまいります。

参考資料9. トピックス②

34ページ、いろいろコロナ対策ということで、非接触とか非対面、抗菌、こういった商品も順次投入してまいりたいというふうに思っております。

参考資料9. トピックス③

また35ページ、最後のページになります。そういった私どもの対策が一部取り上げられまして、35ページ、右側、内閣官房、国土強靭化推進室が発行する事例集に我々の窓シャッターの耐風ガード、「マドモア耐風ガード」という商品が取り上げられております。こういったことも今後いろいろなESG等のビジネスにつなげてまいりたいというふうに考えております。

私からの説明は以上となります。ありがとうございました。