2021年5月12日に行われた、伊藤忠商事株式会社2021年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:伊藤忠商事株式会社 社長COO 石井敬太 氏

伊藤忠商事株式会社 代表取締役 副社長執行役員 CFO 鉢村剛 氏

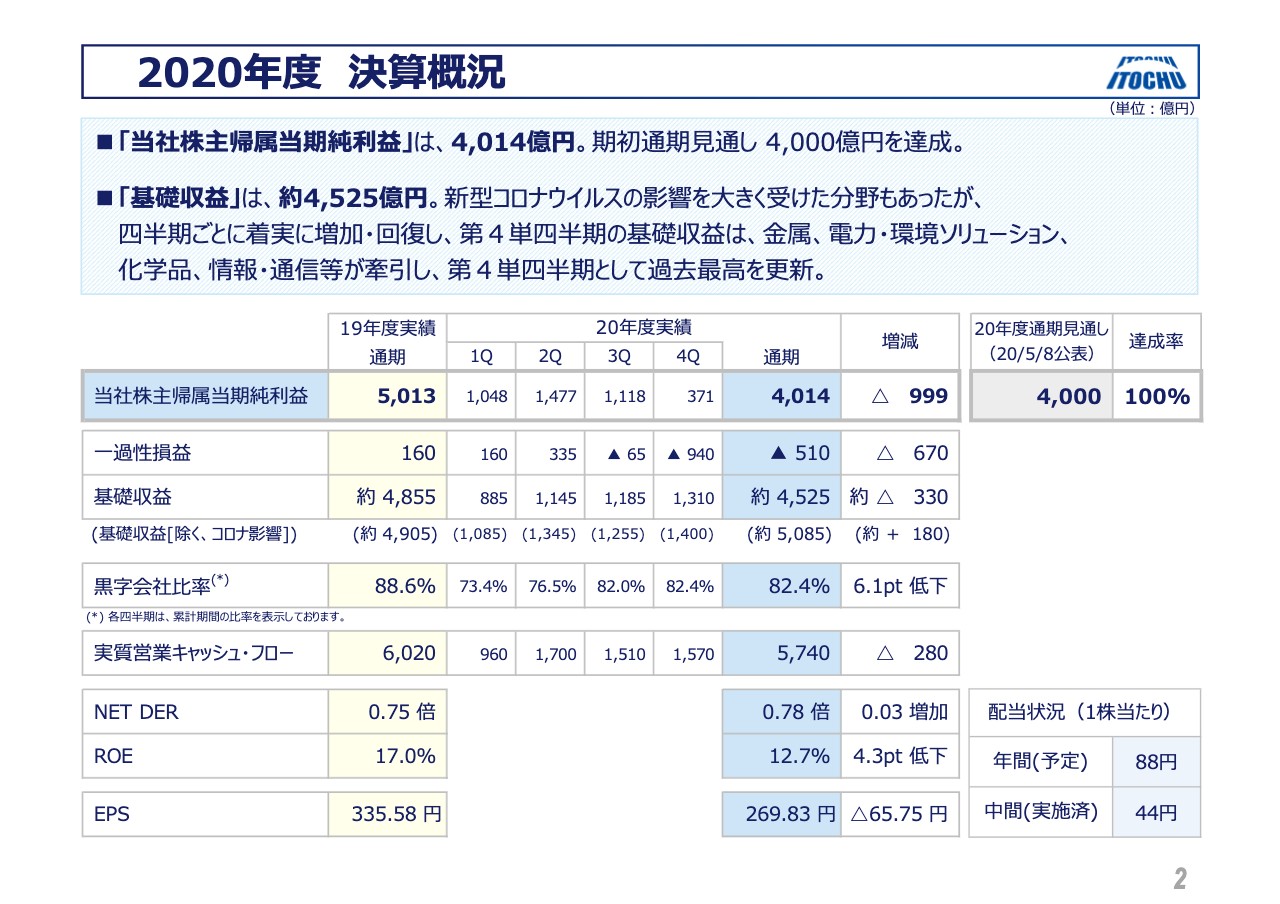

2020年度 決算概況

石井敬太氏:みなさま、こんにちは。COOの石井でございます。本日は、お集まりいただき誠にありがとうございます。これから、2020年度決算並びに2021年度から、2023年度の中期経営計画「Brand-new Deal 2023」の概要についてご説明いたします。

まず、スライド2ページは2020年度決算の総括となります。新型コロナウイルスの影響を最小限にとどめ、かつ経営上の懸念事項を一掃して2021年度に向けた体制を整えた上で、期初計画の連結純利益4,000億円を達成し、4,014億円の着地となりました。

他社が前期比で大きく減益となる厳しい経営環境ではありましたが、当社の強みである分野分散の効いた景気耐性のある強固な収益基盤をあらためてお示しできた決算であったと考えています。

B/S面ではNET DERが0.78倍と、大型投資を実行しつつも、財務体質は引き続き堅持しました。また、コロナ禍でもROEは13パーセント程度、黒字会社比率も80パーセント台の高水準を確保しました。2020年度は当社の強みである高効率経営を発揮し、激変する経営環境下でもコミットメント経営を着実に実践できた1年であったと総括しています。

また2020年度は、時価総額、株価での史上初の商社ナンバーワンを達成し、5年ぶりの連結純利益商社ナンバーワンも確定したことで、当社初の快挙となる3冠を達成しました。3冠達成は、10年にわたる利益成長とグループ一体となった努力の結果であり、常にお客さま目線で、商人らしく、商売を実直にコツコツと積み上げてきた証です。

今後も変わらず、謙虚にこの姿勢を継続していくことが、何よりも重要と考えています。

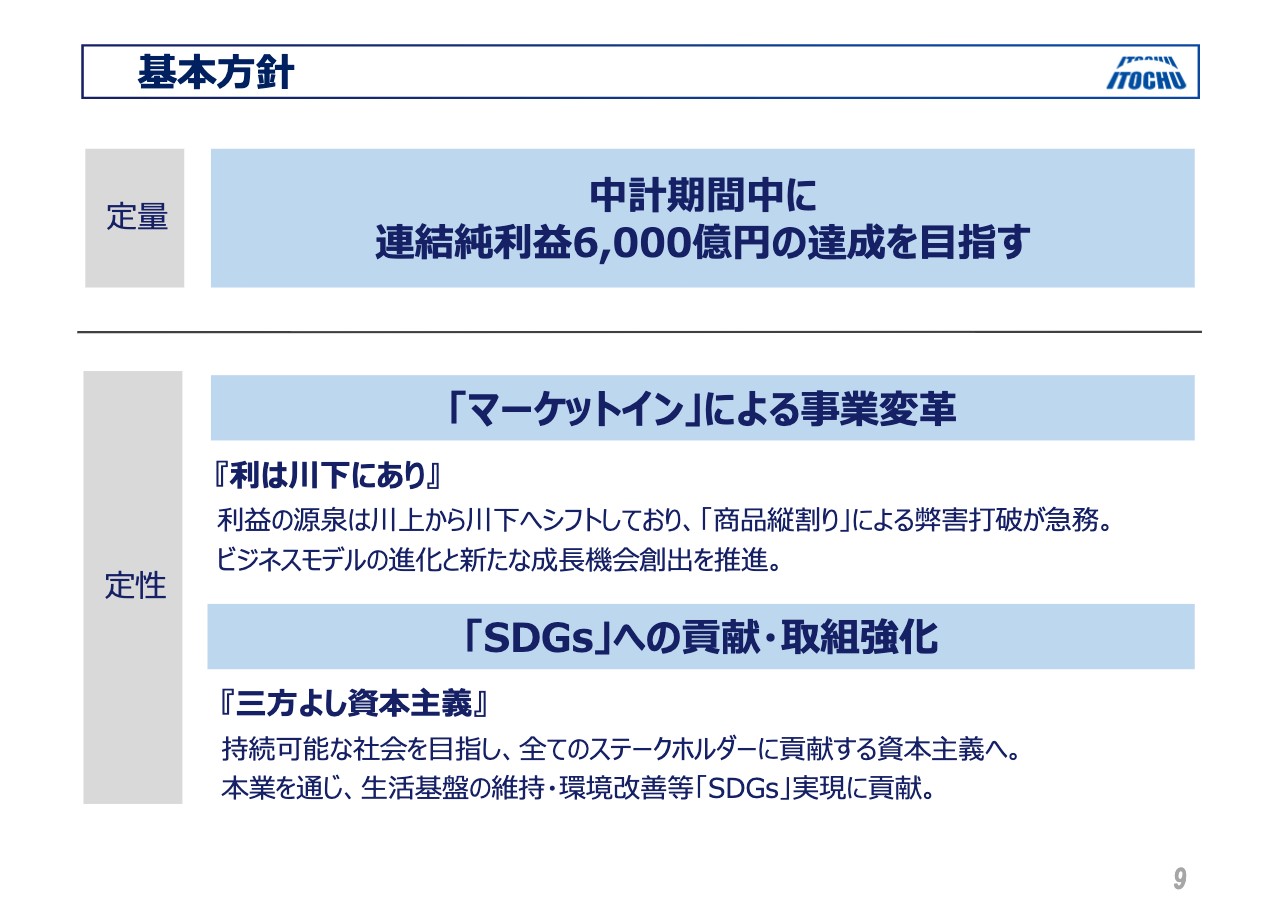

基本方針

9ページは次期中期経営計画「Brand-new Deal 2023」についてとなります。基本方針として、定量面で、中計期間中に連結純利益6,000億円の達成を目指すとし、マーケットインによる事業変革と、SDGsへの貢献・取り組みへの強化による成長戦略を掲げました。

新型コロナウイルスの世界的な感染拡大は、世の中に大きな変化をもたらしました。当社が得意とする生活消費分野でも大きく影響を受けたビジネスがあります。また、SDGsの潮流は、我々が当初想定した以上のスピードで、ビジネスのあり方にまで影響を及ぼし始めています。

しかし、伊藤忠グループとしても、このような環境にも柔軟に対応し、マーケットインやSDGsという切り口で業態変革を進めることにより、新たな成長を成し遂げていく必要があると考えています。

「商人は水であれ」の言葉のとおり、お客さまに合わせて丸にでも四角にでもなれるのが商社の神髄であり、世の中の変化を機敏にキャッチし、それを商売として組み立てていくことが商社の本質です。このような大きな変化が起きている今だからこそ、我々がチャレンジし、できることはたくさんあると考えています。

定量計画

スライド15ページをご覧ください。2021年度の連結純利益計画は、新型コロナウイルスが広がる前の利益水準を大きく超える成長軌道への回帰を確かなものとするために、史上最高益の5,500億円としました。2021年度は、コロナ禍を乗り越え、再び成長への歩みを進めるスタートの年にしたいと考えています。

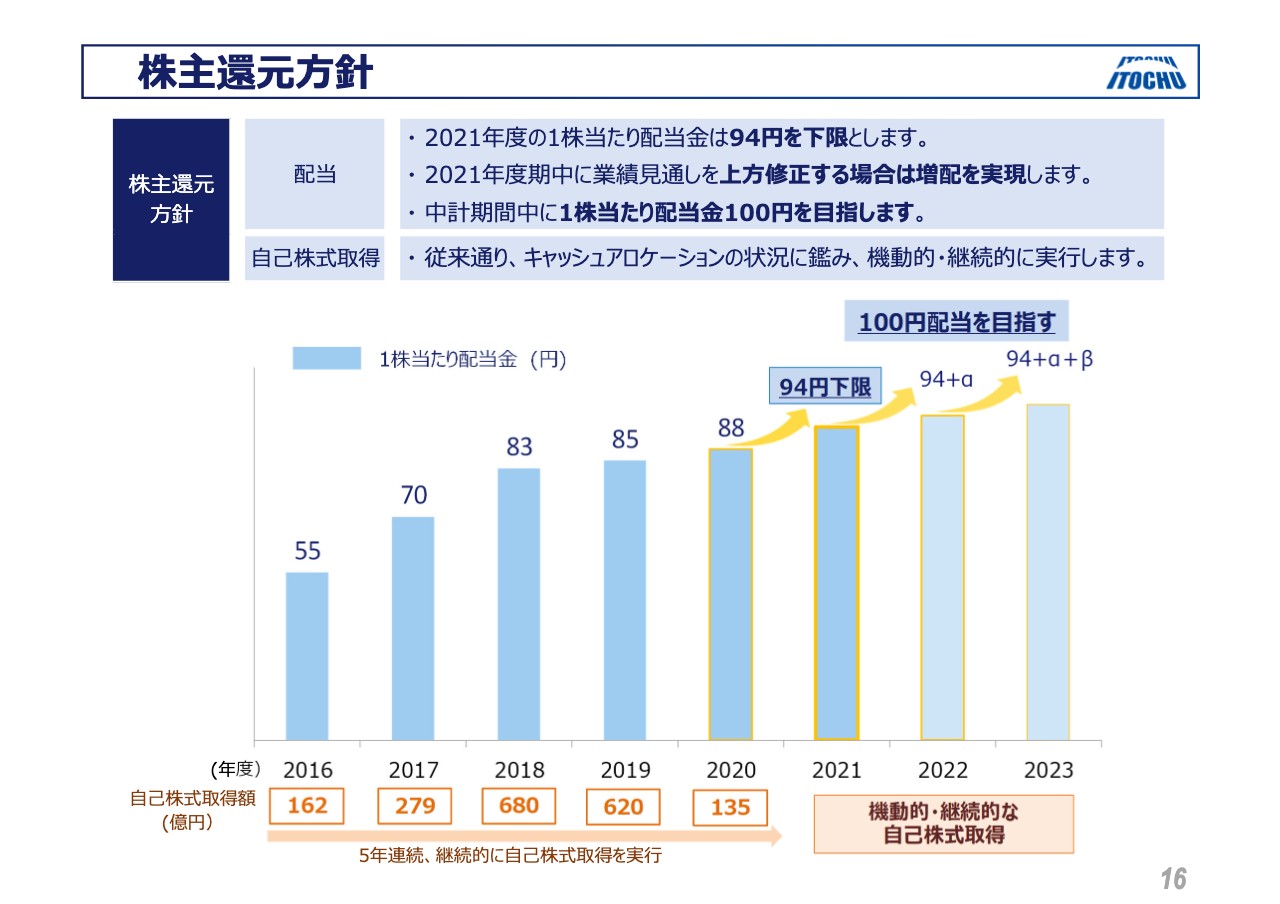

株主還元方針

16ページは配当についてです。2020年度は公表どおり年88円、2021年度については着実な実額ベースでの増配を実施し、年間で94円を下限とします。

なお、2021年度期中に業績見通しを上方修正する場合には、さらなる増配を実現する方針です。また、配当金は中計期間中に1株当たり100円を目指し、着実な増配を実現していきます。

自己株式取得については、キャッシュ・フローの状況に鑑み、機動的かつ継続的に実施する方針に変わりはありません。

私からは以上です。次にCFOの鉢村より、2020年度決算と新中期経営計画の詳細について説明いたします。

鉢村剛氏:おはようございます。CFOの鉢村でございます。今日はありがとうございます。私から順を追ってご説明いたします。冒頭に論点の総括ということで、2020年度の実績と中計のポイント、2021年度の計画についてワンフレーズで少しずつお話ししたいと思います。

まず、2020年度はポストコロナあるいはウィズコロナ、今後のGHGへの対応という大変革を備えたかたちで、大型処理を実施しました。しかしながら、対外へのコミットは達成したという年であったと考えています。

中期経営計画「Brand-new Deal 2023」では商社初の連結純利益6,000億円を掲げました。ビジネスモデルを変革し、グリーンハウスガスを最速で削減し、最少の排出商社になること、そして財務方針は変えないということを打ち出しております。

これを踏まえて、2021年度は、非資源分野を大幅に拡大し、前期比37パーセント増益の史上最高益を更新する5,500億円の計画を立てています。

数字で申しますと、2020年の実績はコミットしたとおり税後利益が4,014億円となりました。これが中計の中では期中に6,000億円のステージを達成すると見込んでいます。今年度は史上最高益の5,500億円を達成し、上方修正の可能性も視野に入れます。税後利益に対する考え方はこのようになっています。

配当については、過年度は計画、コミットどおりの6年連続の増配になる88円とし、中計中は期中に100円を目指します。これは上限ではなく、累進配当は引き続き、続けていくということです。今年度の計画では、6円増配の94円を下限にするとしており、上方修正した場合は増配することを、踏み込んだかたちで表現しました。 また、私どもの強みであるROEに関しては、昨年度は期末に想定以上の株高、円安等がありましたが、結果としてROEは12.7パーセントとなりました。13パーセントを若干下回りましたが、中計では高効率を維持するための13から16パーセント、今年度はこの上限を狙っていけると考えています。

それでは、2020年度決算についてスライドをご確認ください。総括は、税後利益で4,014億円、一方で基礎収益は4,525億円となりました。一過性の損益、損失ベースで510億円、ネットベースで940億円の損失になっています。

全セグメントの資産について長期的な価値を保守的に見直した結果、このような数字になっていますが、2021年度はV字回復させる予定です。税後利益、配当については、コミットを遵守し、財務規律の健全性も担保できたと考えています。

また、社長から話があったように、税後利益、株価、時価総額ではセグメントで初の1位を占めることができました。また、大きく定性的な評価としては、ファミリーマートの非上場化が達成できたことがポイントです。

計画値と実績に関して簡単に対比すると、2020年度計画については、ほぼ基礎収益としてスタート地点が5,000億円ありました。これに対して、商品価格の見通しを保守的に見たことでマイナス550億円となったイメージです。

それから新型コロナウイルスがだいたい1割程度のインパクトがあるだろうということで、500億円程度を想定していました。それに対して、一過性の利益を500億円ほどとし、バッファーで500億円と見ていたため、理屈としては4,000億円ということでした。

では実績はと言いますと、5,000億円を起点にして、実は商品前提が約100億円の増加となりました。ここの部分で650億円ほどの差が出ています。新型コロナウイルスについては560億円のインパクトですので、ほぼ同じでした。

一過性については、大型な対応を行ったためマイナス500億円で、当初予定のプラス500億円から考えると、ここで1,000億円の差が出ています。バッファーは使い切ったということです。

これにより、セグメント間で基礎収益の凸凹がありますが、資源価格の上昇部分とバッファーを使って2021年度以降の体制を備えたことが、今回の決算の一言の主因になるかと思います。

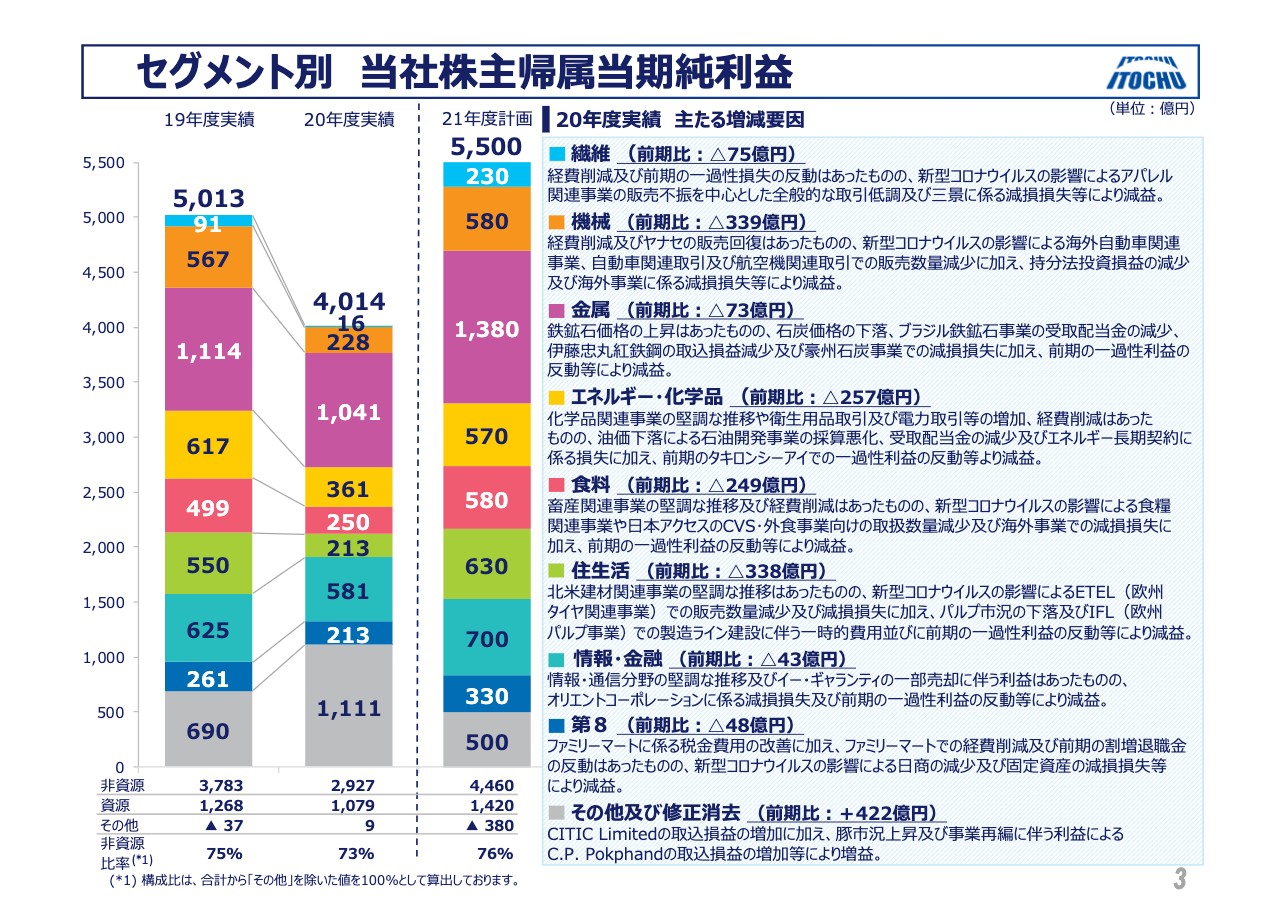

セグメント別 当社株主帰属当期純利益

3ページにセグメント別の当社株主帰属当期純利益について記載しています。第4四半期に多額の一過性の損失を計上しましたために、C.P.とCITIC、その他セグメントを除く全セグメントで減益になっています。

基礎収益ベースは、スライド後半の各セグメント別をご覧いただくと数字が出ています。基礎収益ベースで前年比プラスとなったのは、金属とエネルギー・化学品分野、C.P.とCITIC分野です。

ただ、一過性がいろいろとあったことから、2021年度計画はこのように大きくなるという前提で行われた決算です。その他の1,111億円の部分については、CITICが725億円と、前年同期比9パーセントのプラスとなりました。中国分野が好調であり、第4四半期は特に景気の回復を踏まえて、CITIC bankを含めた銀行等々のプラスアルファがありました。

C.P.Pについても、中国事業の再編があった関係で、一過性の利益245億円を含む402億円と、大きな損益になりましたベトナムでの豚の価格、豚の事業も好調だったことが挙げられます。

利益への貢献が大きかった部分の金属は、鉄鉱石価格が大きく上昇したということが大きなインパクトとなりました。この中には一般炭の撤退、コロンビア関連、豪州関連の撤退のお金が含まれています。

このため、非資源分野の損失を今回多く見たこともあり、スライド左下に記載のとおり非資源比率が73パーセントにまで下がっています。8対2くらいのイメージと申し上げている中で、非資源を中心に一過性の損失を出したことから、若干資源の比率が上がっています。しかし2021年度にはある程度補正され、2019年度レベルの4分の3程度は非資源分野になると考えています。

その次に大きな貢献があったのはエネルギー・化学品の部分で、特に化学品分野、汎用化学品のトレード、電力関連のトレードにおいては基礎収益の前年対比でプラスとなりました。油価の下落で長期契約の部分を減損したことがあり、表面上の数字はマイナスに見えますが、これらの分野は好調でした。

基礎収益ベースでほぼフラットだったのが、情報・金融分野です。携帯関連やCTC、他の情報通信分野が案内のとおり好調でした。金融分野でも「ほけんの窓口」を中心にプラスサイドはありましたが、オリエントコーポレーションの一過性の損失を見たためにこの分野ではマイナスと、ほぼプラスマイナスゼロの収益に仕上がりました。その他については、割愛します。

一過性損益内訳

6ページに記載の一過性について一言ご案内します。内容は細かく記載をしています。ネットで510億円の損失でしたが、グロスベースでは1,565億円の損失を計上しました。そのうち第4四半期は、ネットで940億円、グロスベースで1,250億円の損失となりました。

繰り返しますが、今後のウィズコロナでの経営環境や、グリーンハウスガス対応による資産の劣化、将来の収益構造の変革に対応するため、期末には保守的な資産の再評価を行いました。のれんや無形等の評価の減少により、将来に向けて保有資産の強靱性を強化することができたと思っています。

単体で適時開示をしましたが、このような結果、税引前特別損失が単体ベースで4,168億円でした。これにより、2020年度は2003年以来の赤字決算でマイナス713億円の純損失になっています。これは、日本基準によって決算をしている関係上、CITICの2,427億円、Drummondの撤退に伴う損失948億円が計算されています。

CITICの減損に関して一言申し上げておくと、あくまでも単体の日本基準の評価においては期末の株価に対して簿価がどれだけあるかということを見た上での回復可能性を確認します。3月末の株価が7ドル36セントだったため、日本基準ベースによると、購入した価格の50パーセントは超えているものの、30パーセントをヒットするまでに至らなかったということがあり、この金額を減損しました。

しかし、CITIC自身は6期連続の増益であり、公表された第1四半期のCITIC Corporationベースの数字も好調であったこと、CITIC Limitedとして2021年度以降の新5ヶ年計画を提示して利益倍増を打ち出していることを踏まえて、CITICの株価はそれ以降右肩上がりに上昇しています。

2020年1月以降、長い下落がありましたが、12月末の5.5ドルを底に反転して、昨日の終値ベースでは9ドル弱まで戻ってきています。

この結果、私どもが使用価値を計算するにあたって、今期も簿価を超える十分な使用価値があると判断できたため、連結上の損として計上していません。

スライド2ページへ戻りまして、新型コロナウイルスに関してはほぼ予定どおりで560億円のインパクトがあったと考えています。インパクトとしてはアパレルの在庫販売の減少、自動車トレード、航空機関連ビジネス需要の減退等など、加えてご案内したCVS、外食の落ち込みが大きいところです。

このようなことから、第8カンパニーで200億円程度、機械グループで160億円程度、繊維で85億円程度のインパクトがあったと考えています。

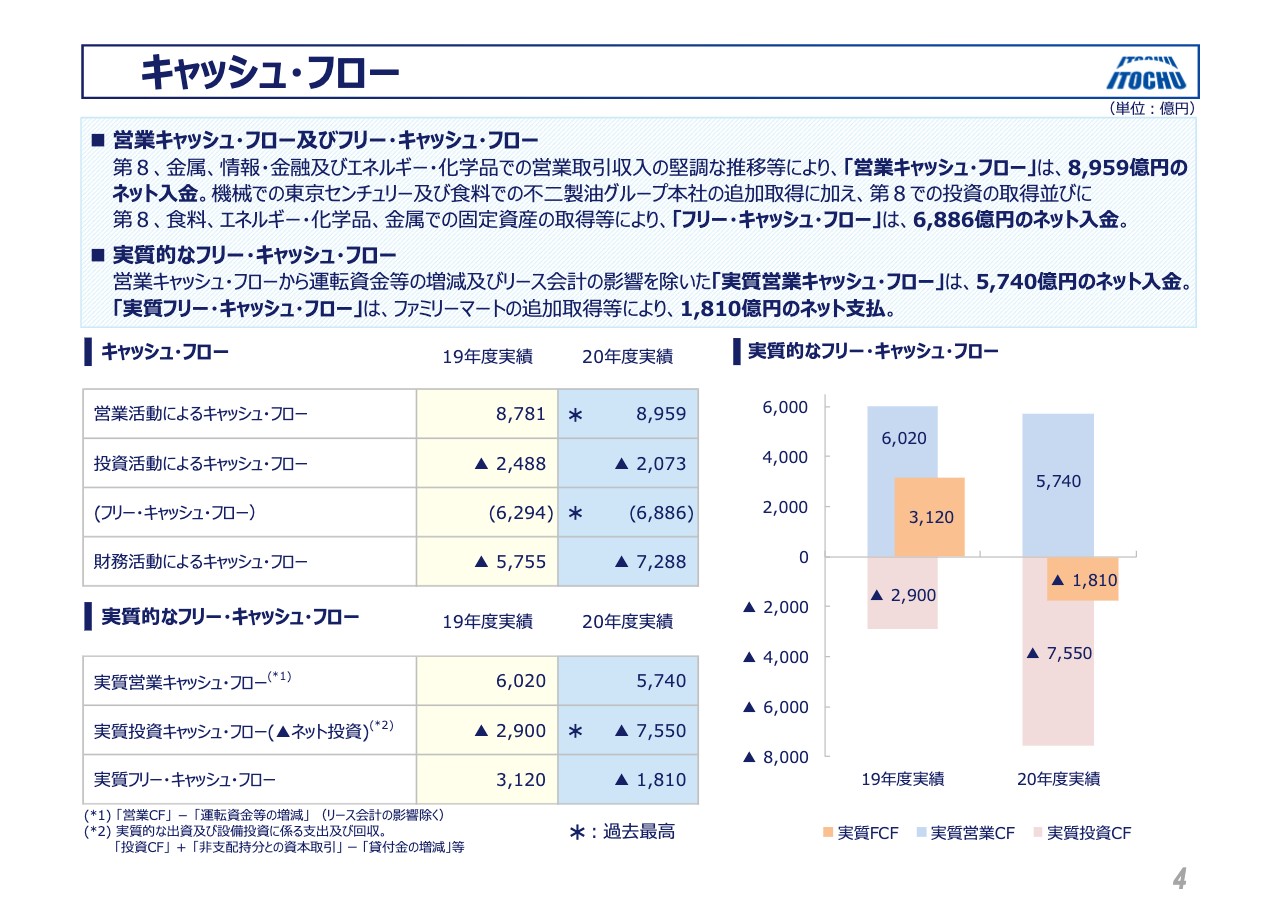

キャッシュ・フロー

4ページのキャッシュ・フローについて、アスタリスクがある箇所の営業活動によるキャッシュ・フローは8,959億円と、過去最高になりました。ファミリーマートの非上場化により、最終的にはネットベースで5,169億円の投資によるキャッシュ・フローのアウトがありました。

会計上と実質のギャップがあるため、スライド下の実質フリー・キャッシュ・フローを確認すると、実質投資キャッシュ・フローは7,550億円と過去最高の投資額となりました。

株主還元後の実質フリー・キャッシュ・フローをプラスにする考え方で言いますと、先期は大きなマイナスになりましたが、2018年度と2019年度に有効な投資が打てなかったことに対するレビューを3年累計した場合には、コミットメントを確保できる範囲内に収まっていると考えています。

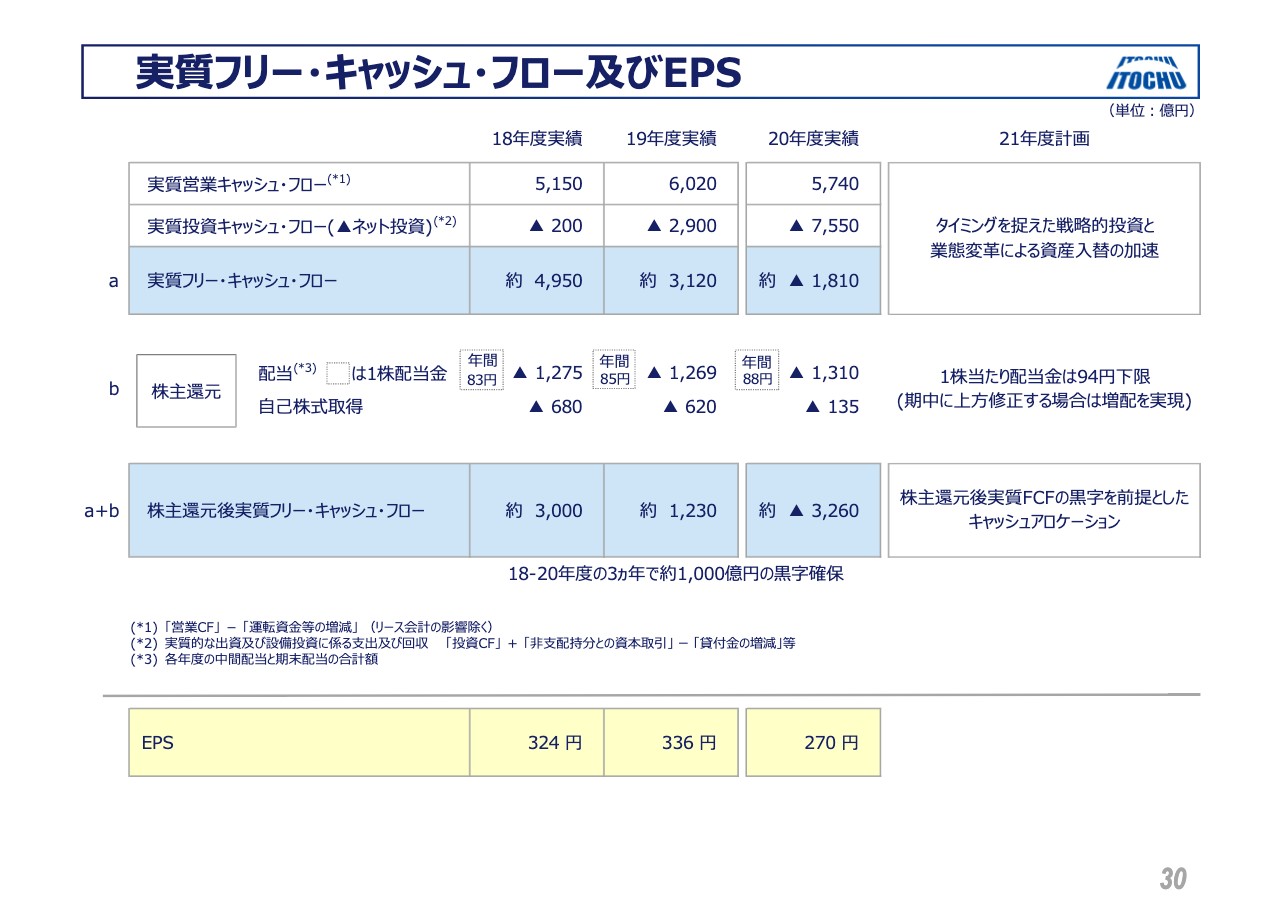

実質フリー・キャッシュ・フロー及びEPS

補足資料①30ページの株主還元に関しては、大型の投資を実行しフリー・キャッシュ・フローが赤字でしたが、3円増配して88円と6年連続の増配、また累進配当も継続しています。

大型投資の資金需要や増配、そして株高ということで、自己株買いの進捗は135億円、520万株にとどまりました。中計をまたがるとお伝えした1億株、2,000億円の進捗については、現状71パーセントという段階です。

投資実績内訳

補足資料①29ページの投資について一言簡単にお伝えします。スライド右側に記載のとおり2020年度のグロスの8,500億円とネットの7,550億円は、いずれも過去最高でしたが、新規投資の8,500億円のうち約86パーセントが生活消費分野に費やされています。

特に大きかったものは、ファミリーマートに対する追加部分の5,169億円でした。次に大きかったものは各分野にまたがるCAPEXで、合計すると約1,650億円になります。

その次に、 マーケットを見ながら経営のサポートをすることもあるため、上場子会社や上場持分会社の株式の買い増しをしました。例えば、不二製油、東京センチュリーなどです。

その次に大きかったものは、ファミリーマート側でパン・パシフィック・インターナショナルホールディングス(ドン・キホーテ)の株を追加で購入したことです。 EXITは、引き続き資産の入れ替えを堅調に行っており、950億円の約半分が生活消費関連の分野でした。

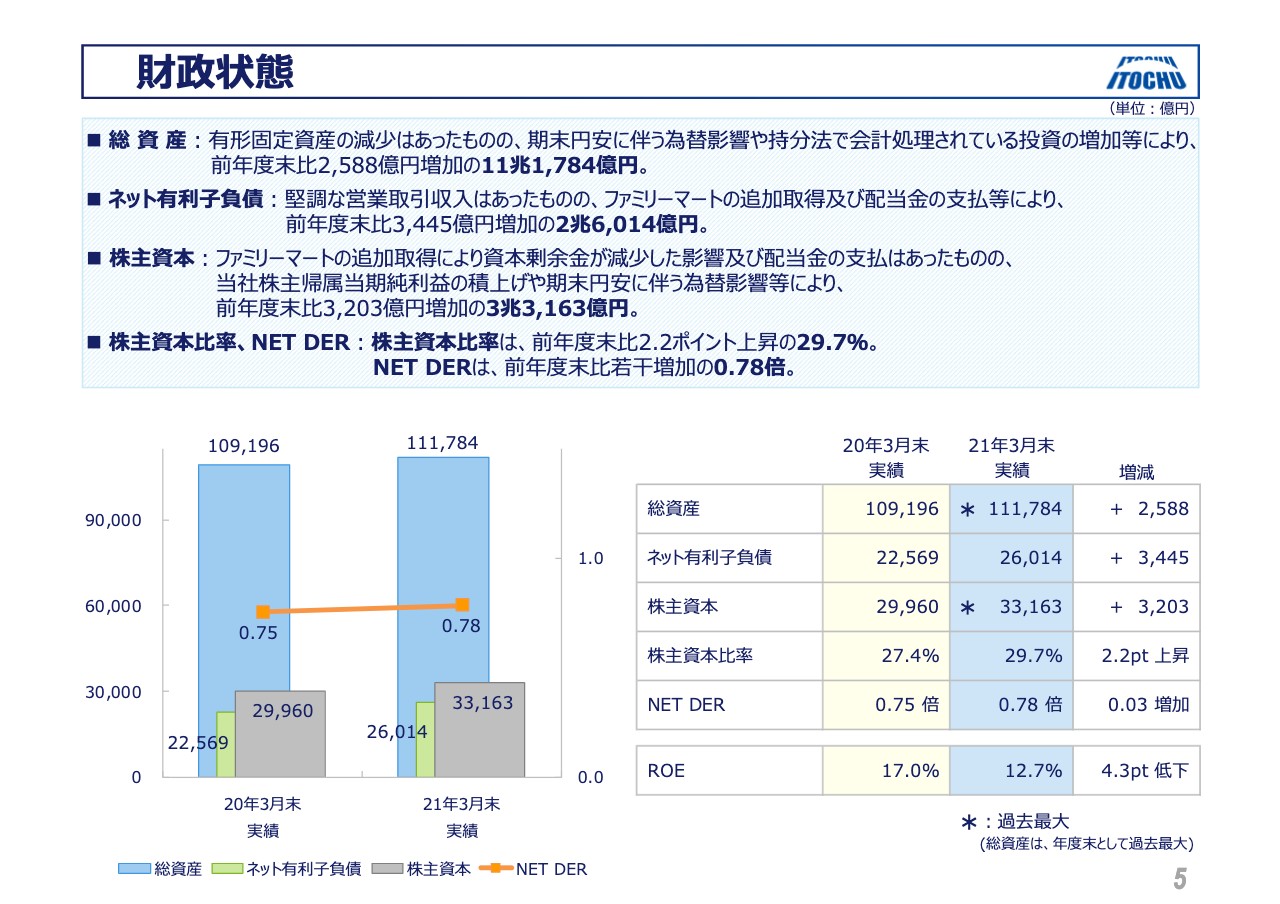

財政状態

スライド5ページのB/Sについて、多額の減損は行いましたが、財務の健全性は維持できたと考えています。

課題は、さらなる資本の増強です。また、のれんと無形の一定の対応はしましたが、我々のB/S構造の中ではのれんと無形に今後も留意していく必要があると考えています。

アスタリスクが付いている株主資本の3兆3,000億円は、期末としては過去最高になりました。3,000億円増えており、この中には約1,700億円の円安のインパクトが含まれています。

税後利益が増えたこと、また、株高だったことに加えて、ファミリーマートの投資の部分が追加で調整され還元があったことやDrummondのマイナス部分が吸収できたことにより、数字としては株式資本がプラスになっています。

株主資本比率は、まだ30パーセントに届かず、またROEは12.7パーセントと、13パーセントに若干未達でした。

「Brand-new Deal 2023」の3年間について、基本的な考え方をフォローします。

今年度の史上最高益を更新したあと、中計中に商社初の6,000億円を達成しました。同時に2030年、2050年の日本や全世界が目指すグリーンハウスガスの大幅削減、実質ゼロの動きに先んじて、「マーケットイン」と「SDGs」の2本柱で伊藤忠のビジネスモデルを変革していく期間だと考えています。

グリーンハウスガス排出に関しては、排出量の大きなセグメントに依存したビジネスモデルにおいて、代替利益を確保しながら今後の利益成長を達成することは、極めてチャレンジングだという意識を持っています。

生活消費を強みとする伊藤忠ですので、資源や基礎産業分野を中心にグリーンハウスガスの排出量を他社に先んじて早期に最少化します。生活消費分野でも伊藤忠の強みを活かしたスコープ3に関わるサプライチェーンで削減を推進できれば、各ステークホルダーズから評価をいただき、セグメント内で相対的な優位性を高められるという期待感を持っています。

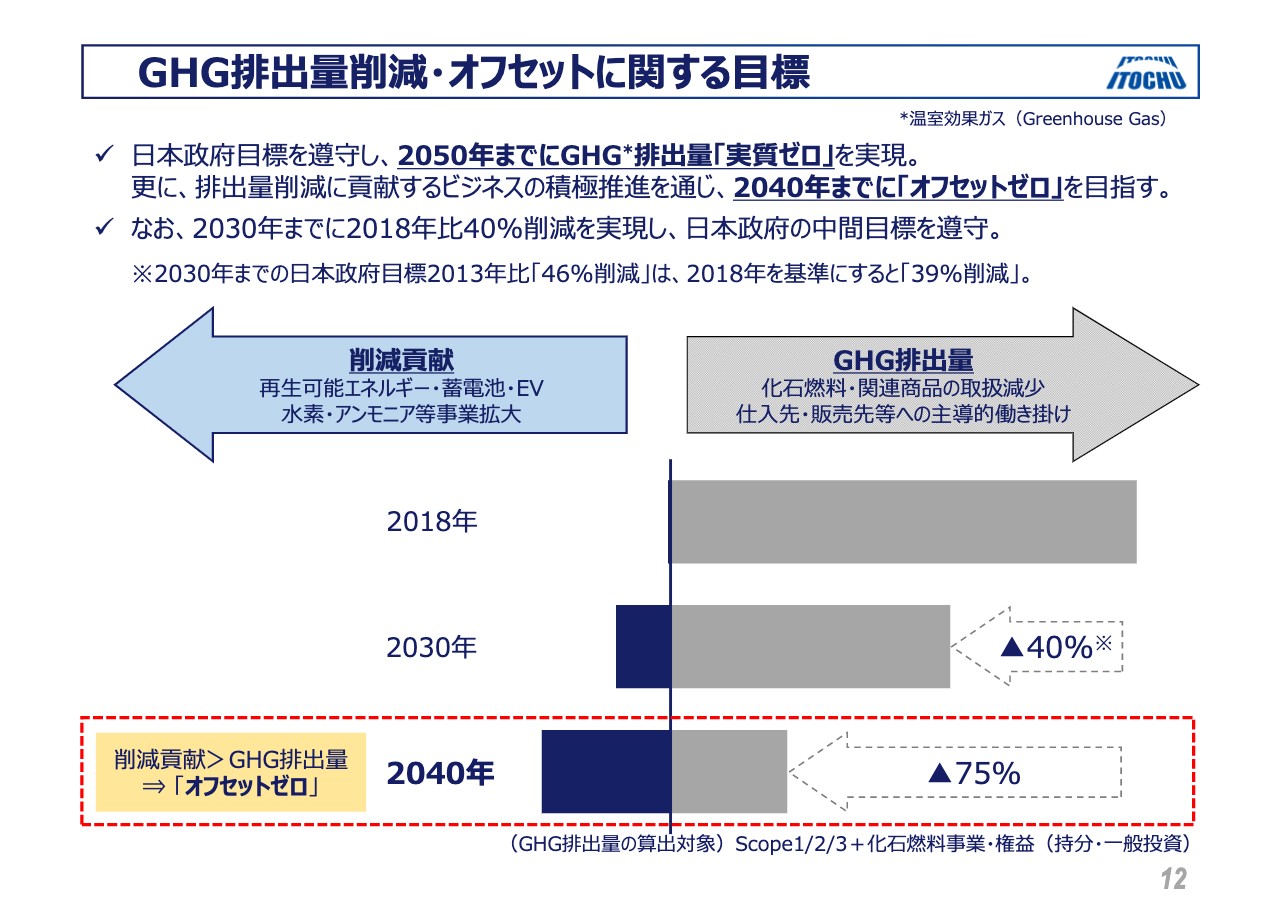

GHG排出量削減・オフセットに関する目標

スライド12ページのGHGの排出量削減対応について一言お伝えします。日本政府が目標とする2050年までにGHG排出量の実質ゼロを遵守するためのロードマップですが、2030年度に40パーセントの削減、2040年度には75パーセントの削減、2050年には政府に合致する100パーセントの削減を行う予定です。

伊藤忠のGHG排出量のポイントは、第三者機関によりスコープ1、2、3のみならず、化石燃料に関わる持分、一般投資を含めて計算している点です。政府に先んじて、2023年までに一般炭事業からの完全撤退を行い、商社セグメント内で「グリーンハウスガスの排出量の削減最速、排出最少」を達成するつもりです。

スライド左下の2040年の箇所に「オフセットゼロ」と記載しているのは、オフセットは、削減効果を勘案した場合に排出される数量とネットした場合に、その貢献が上回るということを意味するからです。再生発電ビジネスの伸長や脱炭素商品への置き換えなどをはじめ水素、アンモニア、クリーン燃料への転換、蓄電池等が該当します。 これらは純粋な削減ということにはあたらず削減に対する貢献であり、GHGを削減し、実質ゼロに向かうことがいかに大変なのかを極めて強く感じています。

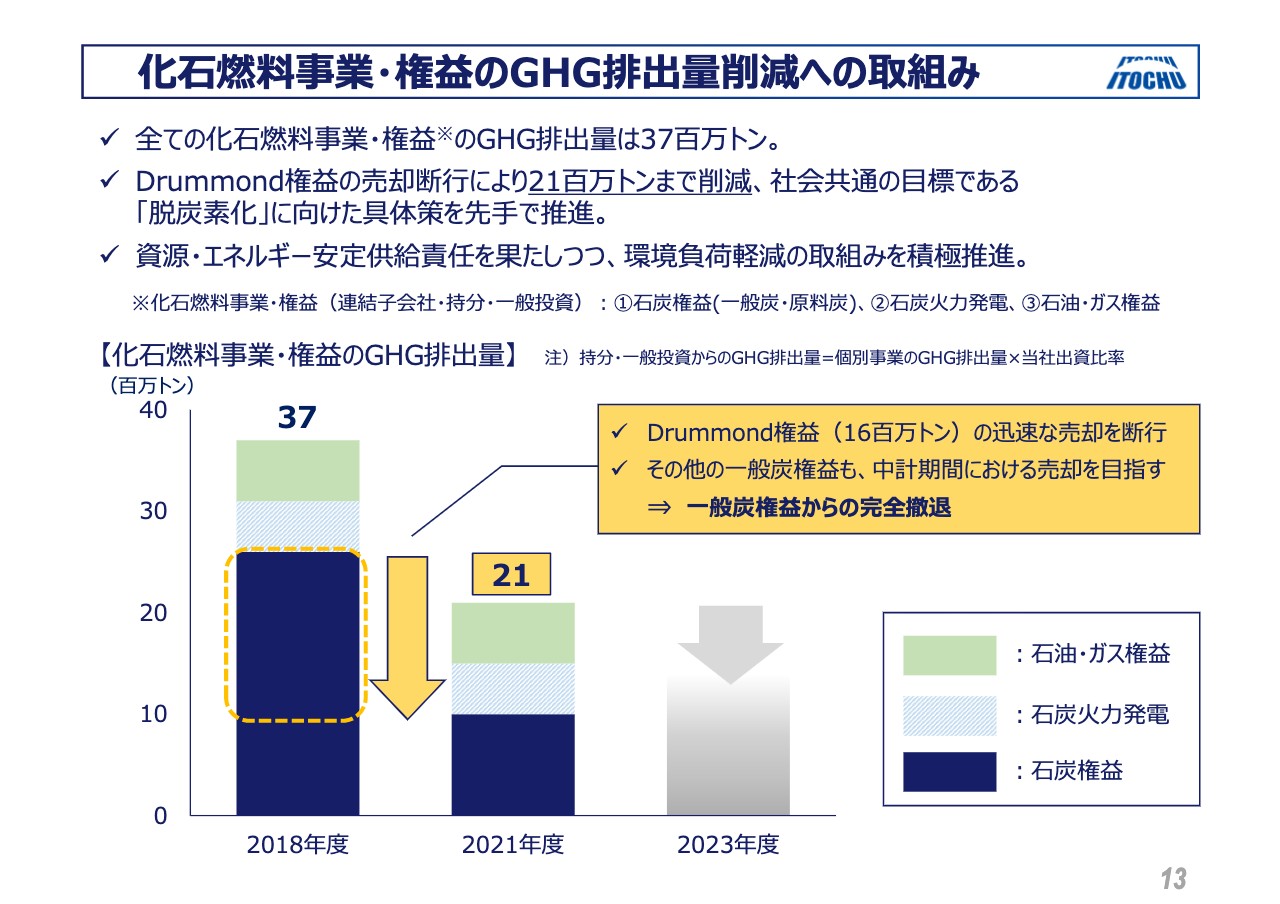

化石燃料事業・権益のGHG排出量削減への取組み

スライド13ページに記載のとおり、2018年度の排出量3,700万トンは火力石炭権益、一般投資も含めた数字です。1,000億円近いコストをかけてDrummondからの撤退を行い、結果として1,600万トンの削減ができています。

2021年度の2,100万トンは、客先が燃焼する時に発生する数字を含んでおり、さらに保有炭鉱からの権益部分も半分程度、また原料炭も含まれています。

中計期間中の2023年には一般炭からの完全撤退を含め3,700万トンがほぼ半減できると考えています。

「Brand-new Deal 2023」の3年間は、新型コロナウイルスが影響する期間がどの程度続くのかやESGへのコスト対応をどのように行うのか、また資源価格のバブル崩壊のリスクはあるのかなど不透明な環境下です。しかし、我々は定量面で税後の6,000億円、配当の100円をそれぞれどこかのタイミングで達成する計画です。

2021年度の計画のうち非資源分野の伸長について少し細かくご説明します。資源分野の牽引ではなく、非資源分野の増益により37パーセントの増益、史上最高の5,500億円を達成する計画になっています。また、極めて異例ですが、期中に上方修正する場合には、下限配当の94円から増配をするということもお伝えしておきます。

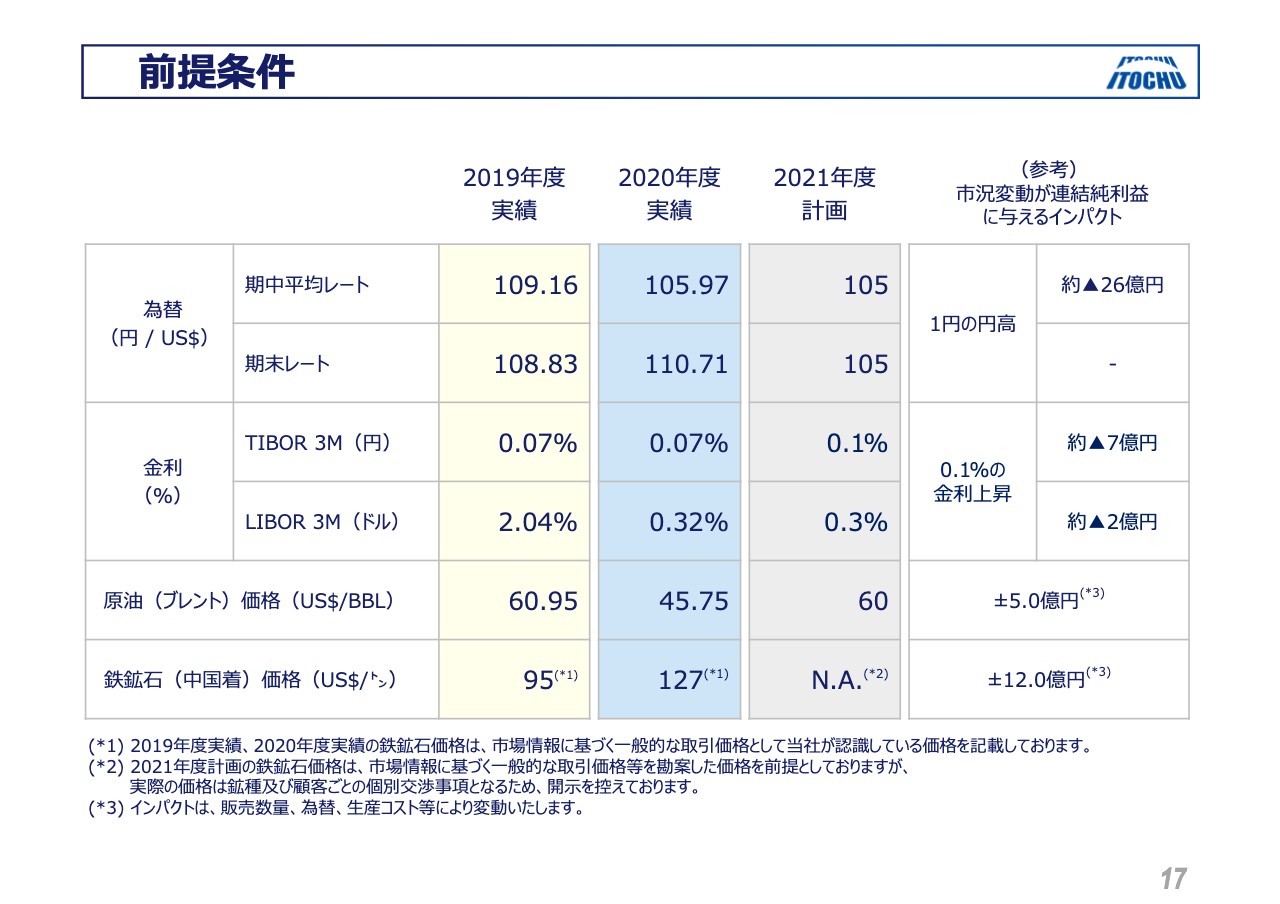

前提条件

スライド17ページは前提条件についてです。税後利益の考え方ですが、ドル円は105円、ブレントの価格は60ドルです。

これは保守的な見方になるわけですが、鉄鉱石価格に関して、現在中国の鉄鉱石に対する需要が極めて高く、粗鋼生産が強い状況です。政府が鉄鋼生産についてのコントロールを強めてきており、またブラジルのヴァーレを含めた供給面が今後増える可能性があります。

我々は、徐々に足元から年度末に向けて需給環境が緩和されるという極めて保守的な見方です。このインパクトがプラスマイナスで、トンあたり12億円となっています。

鉄鉱石の価格が極端に下落しなければ、資源分野で追加の利益貢献もあると考えていますが、あくまでも非資源比率は昨年並みの4分の3くらいとなる5,500億円が計画の礎となっています。

もう1つ考え方をお伝えすると、今年の基礎収益の出発点は、昨年500億円強の一過性の損失を出したことから4,500億円としており、基礎収益の伸長は600億円とみています。

基礎収益の600億円は、金属で約190億円、食料で110億円、情報・金融分野で80億円、繊維で70億円、機械で70億円、第8カンパニーで60億円です。合計してだいたい600億円ですが、現時点で商品価格を前提にした増加は約半分くらいとみています。鉄鉱石、石炭、石油、ガス、パルプの増益部分を織り込んでいます。

また、600億円の増益部分に加えて、約500億円の一過性の利益をみています。個別のセグメントについては20ページから28ページに記載のとおりで、一過性があるセグメントについても記載しています。具体的には住生活関連と第8カンパニーで大型の一過性の予定があります。

昨年同様に新型コロナウイルスにより一定のインパクトがあると考えた計画ですが、昨年の560億円から200億円程度改善され400億円程度のインパクトがあるとし、新型コロナウイルスからの改善を200億円とみています。そこにバッファーの300億円を入れ、だいたい5,500億円となると考えています。

ほかの定量の部分のB/Sについて、定性的な目標はスライドに記載のとおりです。イメージとして、株主還元後の実質フリー・キャッシュ・フローを黒字にするというコンセプト、考え方は変わっていません。着実に営業キャッシュ・フローが増えることにより実質フリー・キャッシュ・フローも黒字になると考えています。

2019年度と同じレベルの現時点では、グロスの投資、ネットの投資が想定されており、資産の入れ替えは2021年度も加速する予定です。増配後でも、株主資本は3.3兆円のレベルから増えていくと考えています。ネットのDERは削減しますが、ROEは、記載のレンジの上限は十分狙えると考えています。

株主還元は、先ほどお伝えしたとおり94円の6円増配を前提にしています。期中に上方修正をした場合は、増配をお約束します。過去10年間で期中に3回上方修正していますが、いずれも増配を実行しました。

まずは、7年連続の増配を大事にして、増配額のアップを優先して考えていきます。

配当に関しては、中計中にまず100円の配当を実現するということですが、必ずしもこれが上限と考えていません。累進配当はしっかりと行っていく考えです。まずは、連続増配の継続とEPSの持続的成長を優先したキャッシュのアロケーションを考えていきます。