2021年6月11日に動画にて公開された、トビラシステムズ株式会社2021年10月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:トビラシステムズ株式会社 代表取締役社長 明田篤 氏

トビラシステムズ株式会社 常務取締役 CFO 後藤敏仁 氏

目次

明田篤氏:こんにちは。トビラシステムズ株式会社、代表取締役社長の明田篤でございます。本日は、2021年10月期第2四半期決算についてご説明させていただきます。

本日の決算説明の流れですが、まず当社の事業や競争優位性について概要をご説明させていただき、そして第2四半期のハイライト、決算概要をご説明いたします。

企業理念

当社の事業概要についてご説明します。当社の企業理念は、「私たちの生活 私たちの世界を よりよい未来につなぐトビラになる」という企業理念のもと、テクノロジーで社会の課題解決に挑戦していきたいと考えています。

当社の歩み

製品開発のきっかけとなったのは、もともと私の祖父が迷惑電話の被害にあったことです。最初は、迷惑電話を防止するサービスを活用したいという思いで、世の中に出回っているものを探したのですが、そのようなサービスは存在しませんでした。そこで、「迷惑電話に悩まされていた祖父を助けたい」という思いから、迷惑電話フィルタの開発に着手しました。

ウイルス対策やファイヤウォールなど、コンピューターを守るセキュリティは進歩を続けていますが、「人の行動が弱み」となってしまうことは多くあります。私たちは「人を守る」という視点で、この事業を推進していきたいと考えています。

その思いが共感を呼び、さまざまなパートナーの応援をいただきながら成長してきました。今後も、新たな社会課題解決を目指したサービスを展開することで、さらなる成長を目指していきます。

サービス概要

当社の展開している具体的なサービスの概要について、簡単にご説明します。「人を守る」ということで、具体的には「特殊詐欺を防ぎたい」という思いで開発した迷惑情報フィルタ事業は、現在、3つのビジネスを展開しています。

1つ目は、モバイル向けフィルタサービスです。主にスマホアプリで、迷惑電話や迷惑SMSのブロックサービスを提供しています。現在、このサービスは大手通信キャリアに採用されており、非常に多くの方にご利用いただいています。

2つ目は、固定電話向けフィルタサービスです。詐欺電話だけではなく、営業電話などを自動で遮断します。ご自宅のIP電話を契約する際のオプションパックとして、通信キャリアを通じて展開しています。

3つ目が、ビジネス向けフィルタサービスです。主に「トビラフォンCloud」というサービスを展開しており、個人のスマホにアプリをダウンロードするだけで、会社の番号から発着信できるクラウド型サービスとなっています。

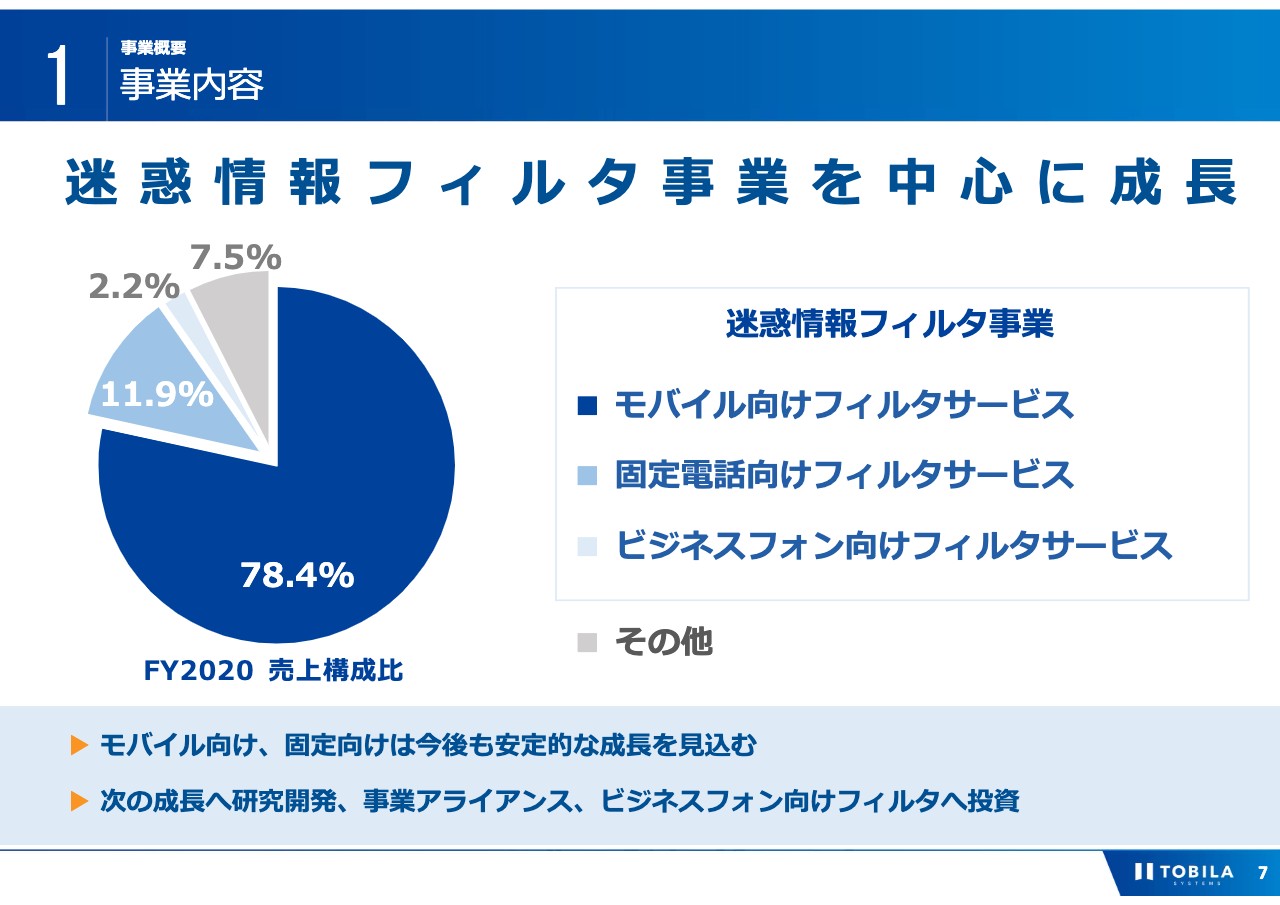

事業内容

当社の事業の売上構成です。2020年10月期においては、迷惑情報フィルタ事業で売上全体の約92.5パーセントを構成しています。

その中でも特に売上構成比が大きいのが、モバイル向けフィルタサービスです。売上構成比は約78パーセントとなっており、今後についても安定的な成長が期待できるサービスと考えています。

次に、固定電話向けフィルタサービスですが、売上構成比は約12パーセントとなっています。固定電話向けの成長は、モバイル向けよりも時間軸としては長くかかる可能性がありますが、モバイル向けよりも大きな成長可能性があると私たちが考えているサービスです。

そして、ビジネスフォン向けフィルタサービスです。現状の売上構成比は2パーセント程度ですが、将来の収益の柱に育てたいという思いから、現在、積極的に投資を行っているサービスとなっています。

その他事業は積極的に展開しない方針ですので、以降、説明は省略します。

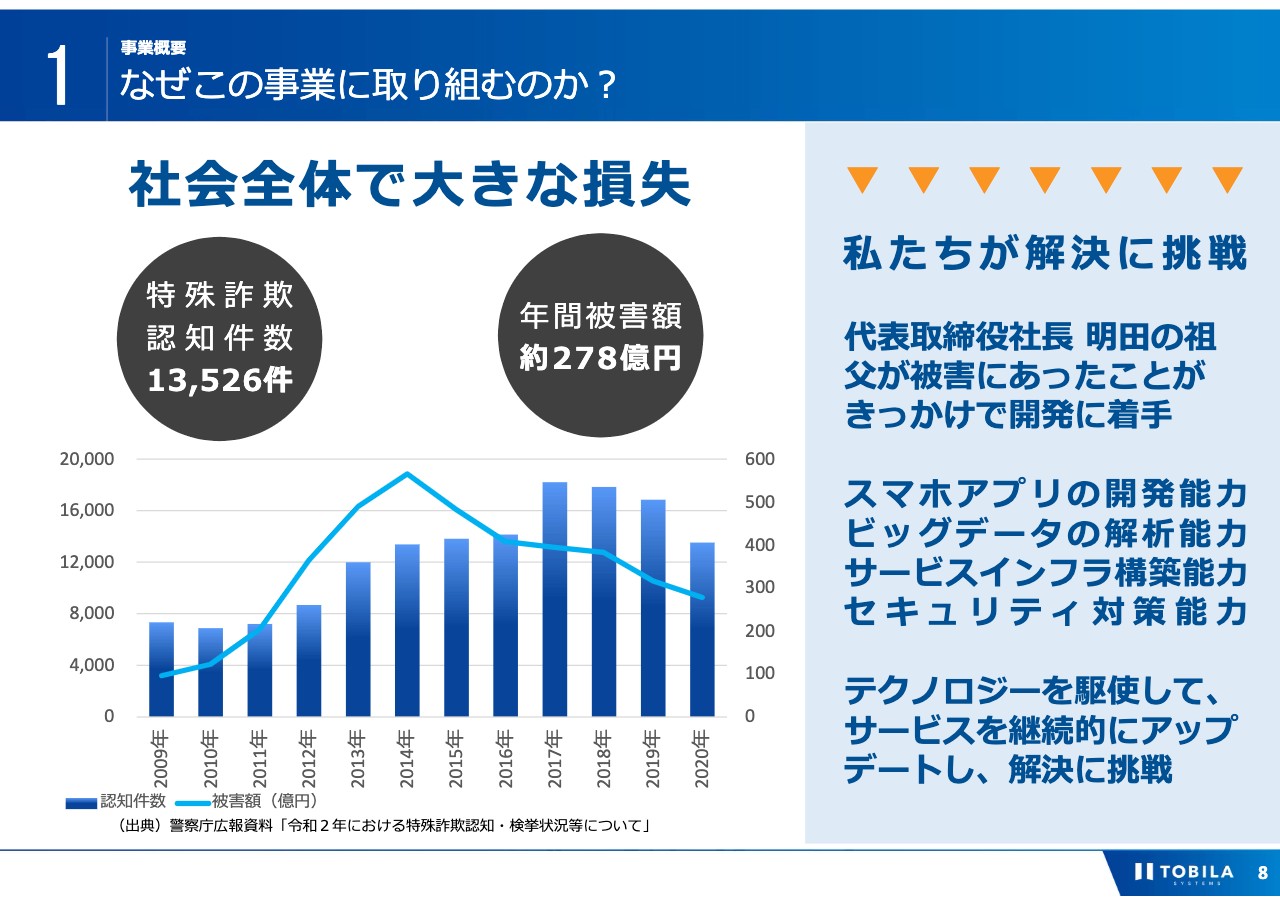

なぜこの事業に取り組むのか?

サービス内容や成長可能性についてお話しする前に、なぜ私たちがこの事業に取り組むかについてお話ししたいと思います。注力事業である迷惑情報フィルタ事業の目的は、社会問題となっている特殊詐欺被害を減らすことです。

特殊詐欺の状況は、2020年度に約1万3,000件の認知件数、約278億円の被害が発生しており、依然として大きな社会問題です。また、警察や民間企業がこの対策のためにかけている予算や活動なども考えると、社会全体ではより大きな損失や無駄が発生しています。

私たちは事業を通じて社会課題の解決を目指します。もちろん事業として利益が出るようにしていきますし、得られた利益を投資に回して、新しい社会課題の解決に挑戦するサイクルを回していきたいと考えています。

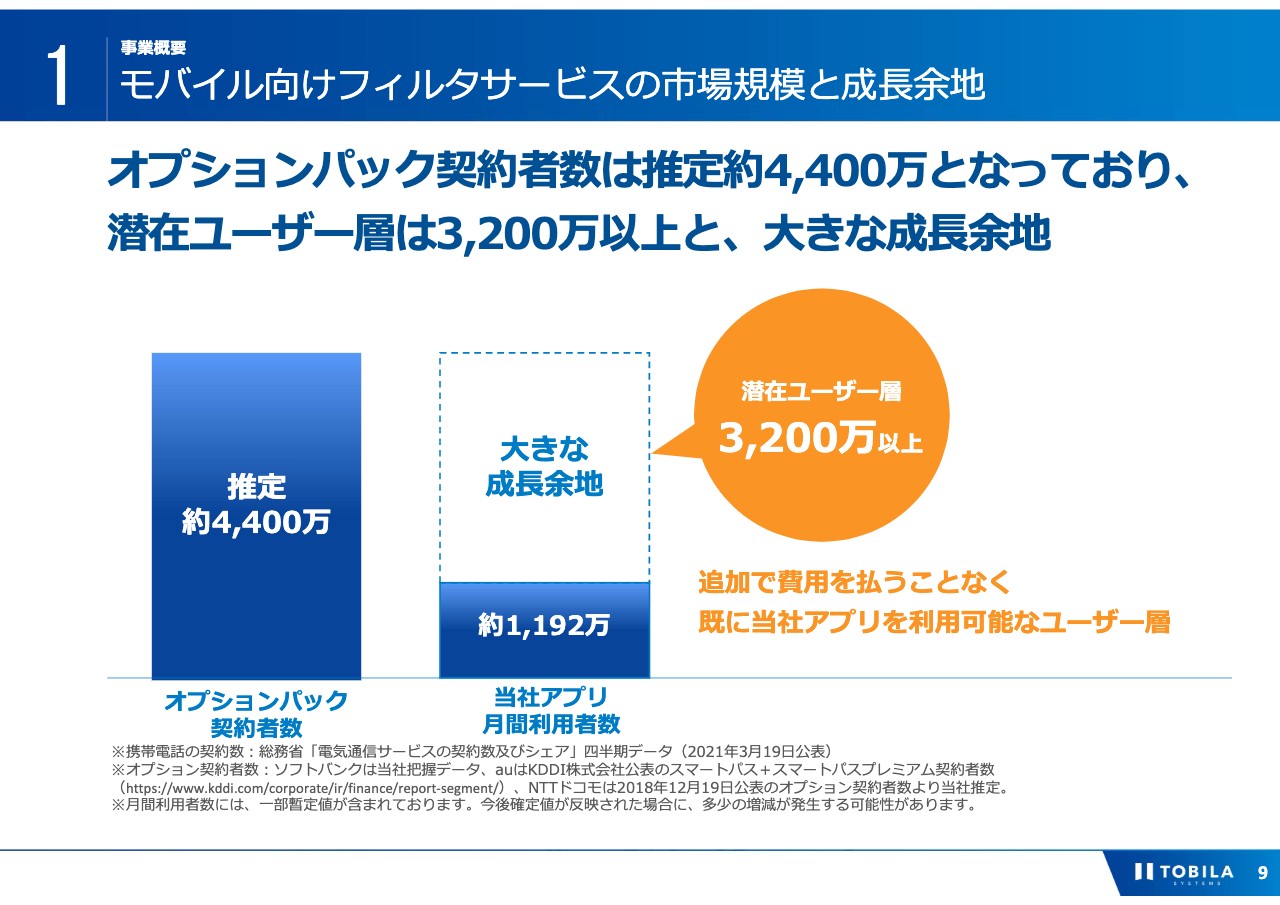

モバイル向けフィルタサービスの市場規模と成⻑余地

当社の事業の成長可能性と、その方策についてご説明します。まずは、モバイル向けフィルタサービスです。私たちのアプリが採用されているオプションパックに契約されている方は、3社合計で推定約4,400万契約もあります。そのうち、実際に当社アプリをダウンロードしてご利用いただいている方は、まだ約1,200万人にとどまっています。

当社のビジネスモデルの中には、アクティブユーザー数と売上の増加が連動するものもあるため、この潜在ユーザー層に働きかけることで、まだまだ成長の余地は大きいと考えており、モバイル向けフィルタサービスは今後も安定的な成長を見込んでいます。

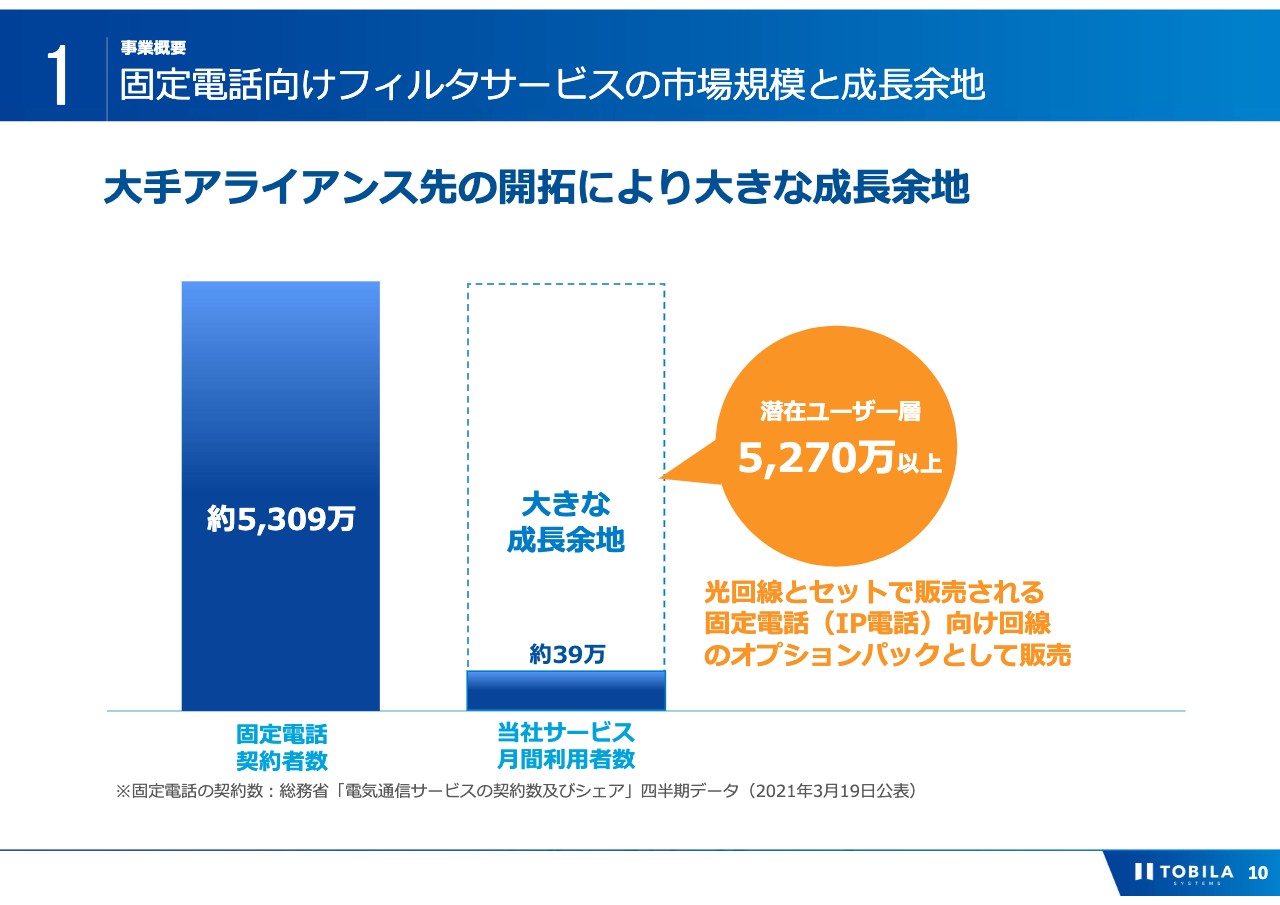

固定電話向けフィルタサービスの市場規模と成⻑余地

固定電話向けフィルタサービスです。固定電話全体では、約5,309万件存在しています。固定電話フィルタサービスにおいては、月間利用者数は約39万人にとどまっており、その成長余地は非常に大きくなっています。成長のカギはアライアンスだと考えており、積極的に働きかけていきます。

ビジネスフォン向けフィルタサービスの市場規模と成⻑余地

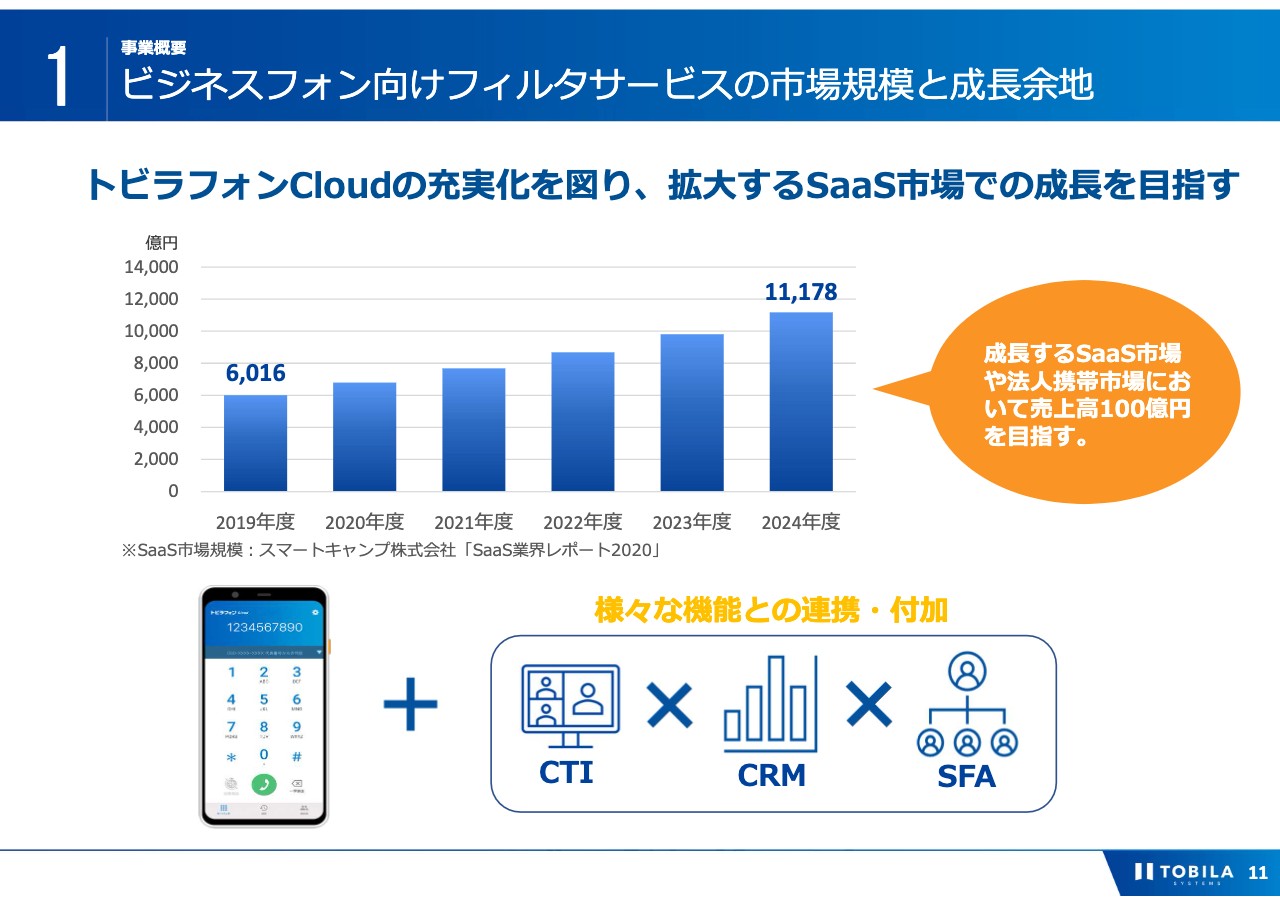

ビジネスフォン向けフィルタサービスです。SaaS市場は拡大しており、その傾向は今後も続く見込みです。また、ハードウェアを購入するのではなく、ソフトウェアを購入する傾向が強まっています。

「トビラフォンCloud」はこの流れに沿ったサービスであり、法人携帯を持つのではなく、「トビラフォンCloud」を導入する企業が増えています。今後は音声通話機能だけではなく、CTIとの連携やCRM・SFA機能を付加し、その充実化を図ることで、売上高100億円を目指します。

迷惑情報フィルタ事業の参⼊障壁

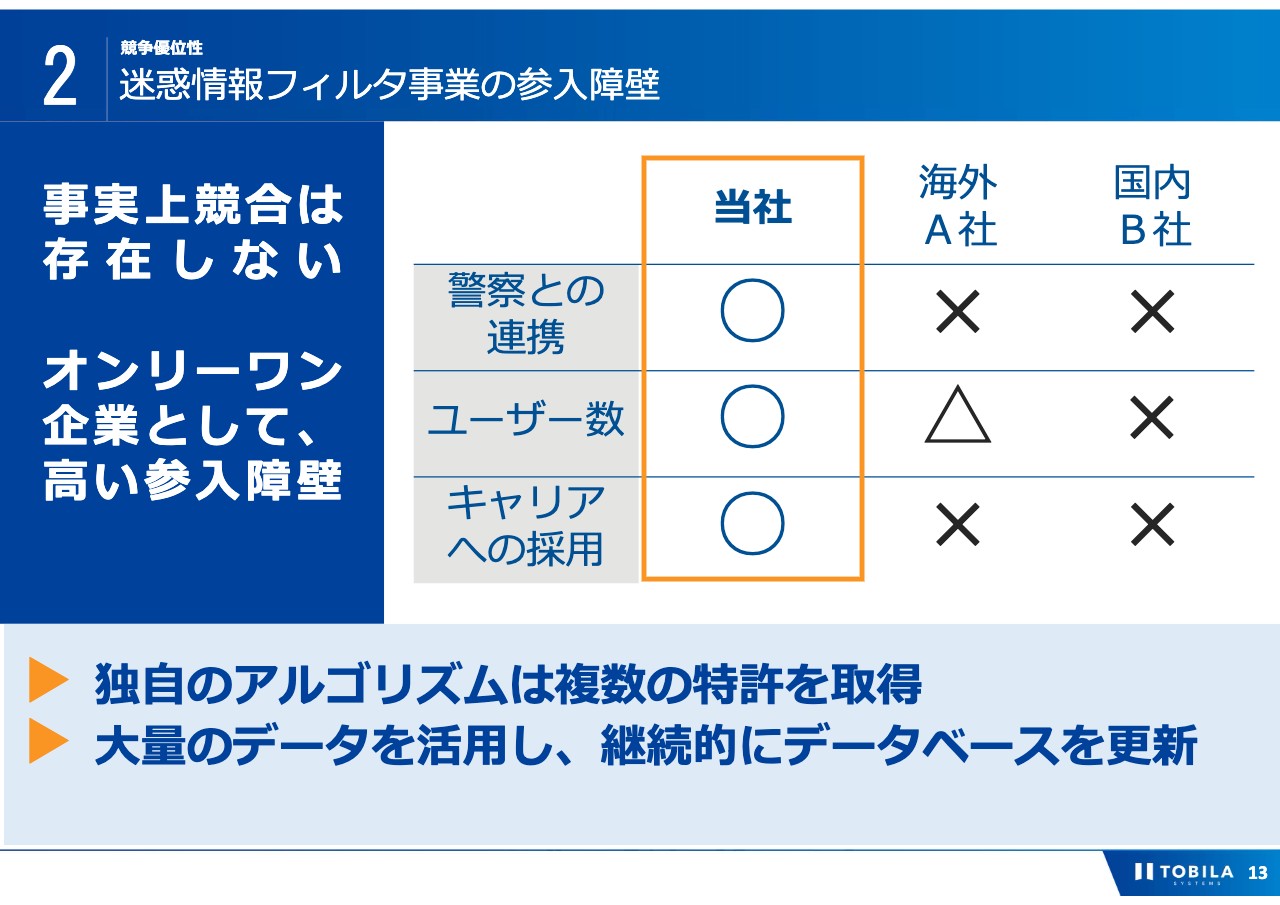

競争優位性について、ご説明します。迷惑情報フィルタ事業は、私たちが業界のトップです。類似のサービスは存在しますが、競合と呼べる企業・サービスは現在のところ存在しません。

参入障壁についてお話しすると、次の3つの点から、後発参入が難しい状況であると考えています。

1つ目は、警察との連携です。国内では、当社のみが警察との連携を行っています。これにより他社にはまねできない、精度の高い情報を入手することが可能となっています。

2つ目は、ユーザー数が多いことです。すでにユーザー数は1,200万人を超えており、同じ規模の利用者数を獲得することはなかなか難しいと考えています。また、多くのユーザーから得られる統計情報を活用していることから、ユーザーが多いほどデータの精度が高まり、先行者である当社が有利な状況となります。

3つ目は、通信事業者への採用です。当社サービスは大手通信キャリアに採用されており、それがユーザー数の拡大へもつながり、参入障壁を強固なものとしています。

これらの観点から、私たちの事業は当面、新規参入のリスクにさらされる可能性は低いと考えます。

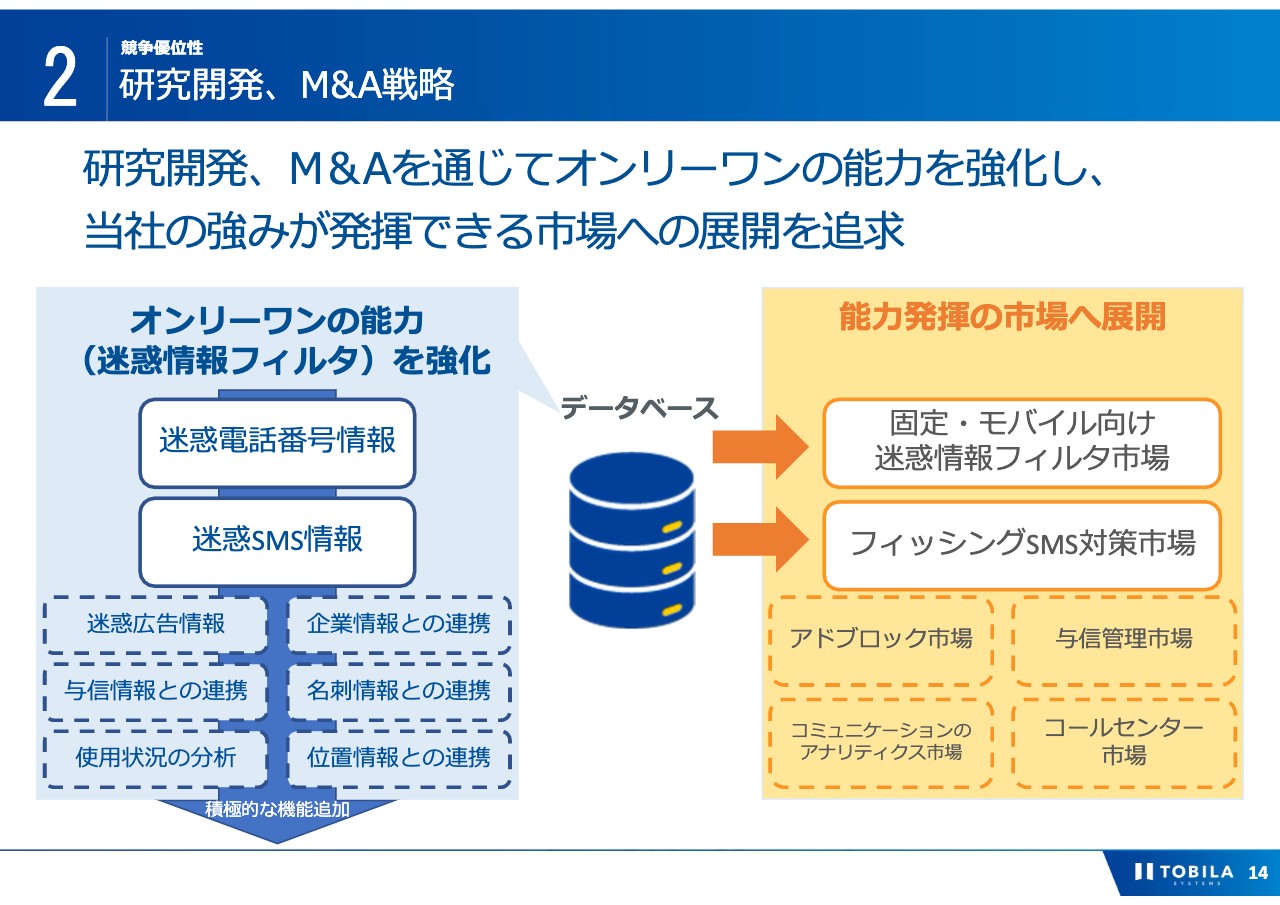

研究開発、M&A戦略

研究開発やM&A戦略について、ご説明します。当社は、競争優位の基盤であるデータベースを強化し、オンリーワン企業としての能力を高めていくことに注力しています。現状では、迷惑電話番号情報、迷惑SMS情報が主なものとなりますが、これに、例えば電話番号の企業情報、名刺情報、さらには与信情報等を付加していくことで、データベースの価値は高まっていきます。

これを現状の市場だけではなく、さまざまな市場へ展開していきます。データベースの強化は当社の研究開発だけでなく、M&Aを通じ、失敗を恐れることなくチャレンジしていく所存です。

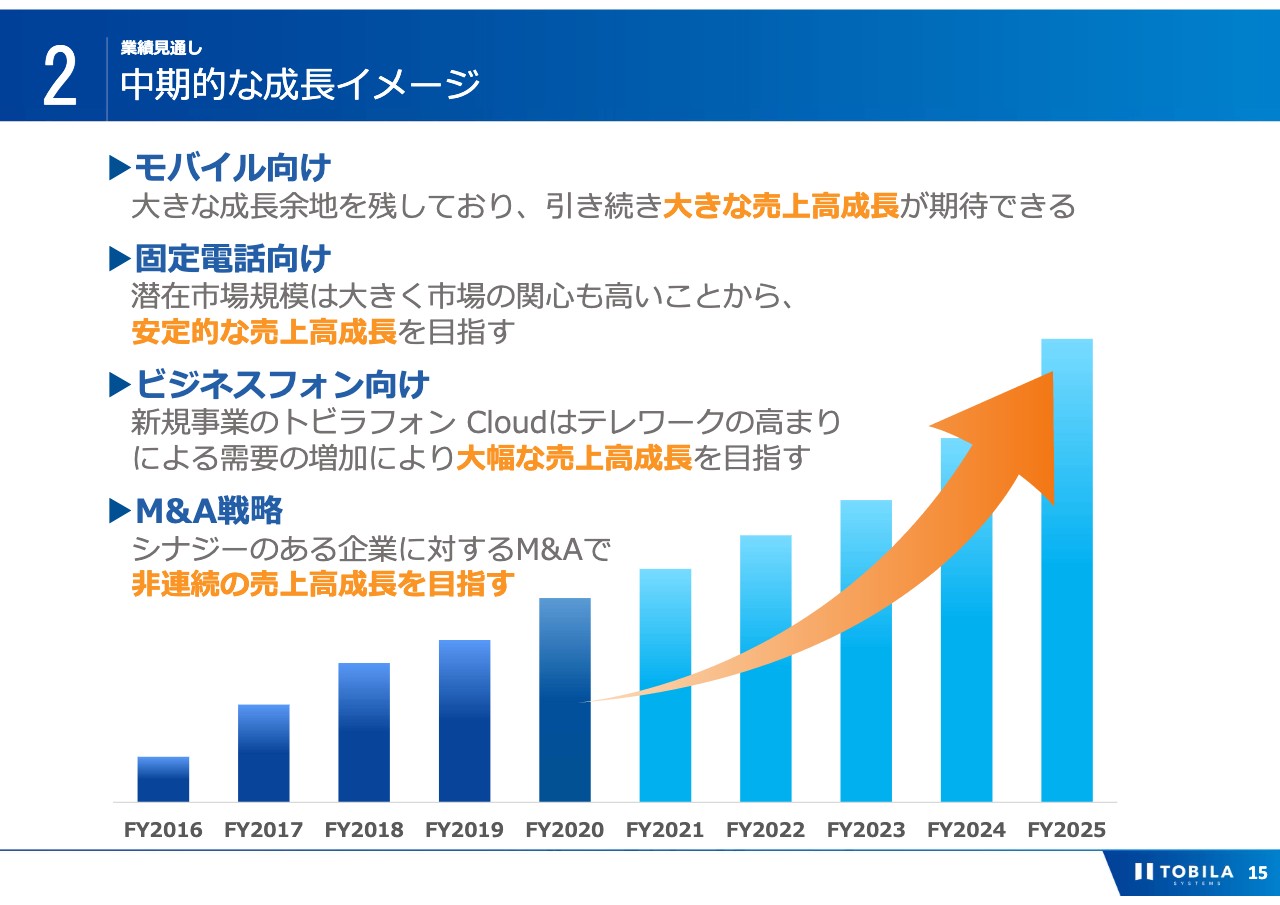

中期的な成⻑イメージ

以上、ご説明させていただきましたように、モバイル・固定電話・ビジネスフォン向けのさまざまな打ち手に加え、積極的にM&Aにも取り組んでいくことで、中長期的に成長していきます。私たちは1つのマイルストンとして、売上高100億円企業を目指しています。そのための投資やさまざまな取り組みについて、一つひとつ具体的に進めています。

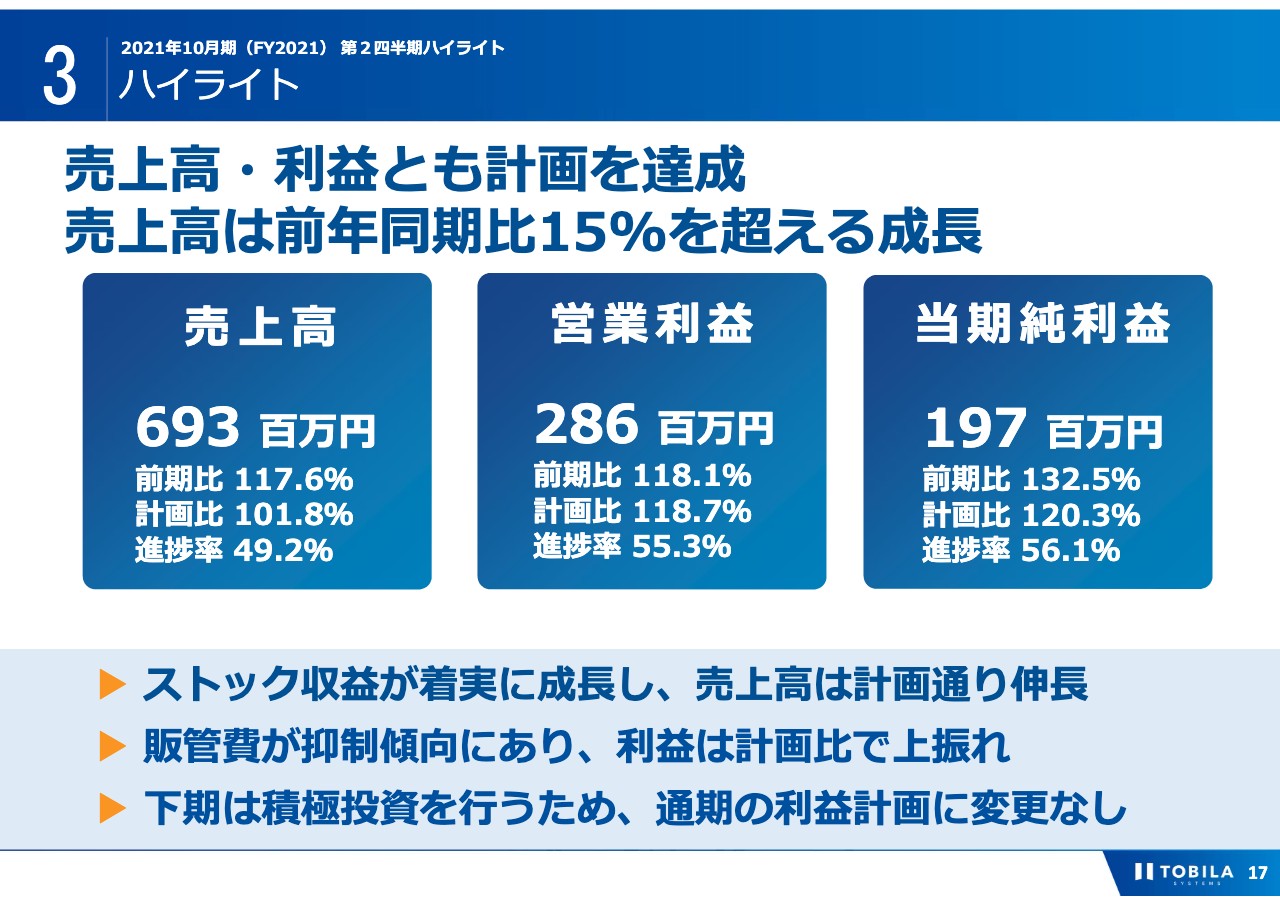

ハイライト

2021年10月期第2四半期のハイライトについて、ご説明します。2021年10月期第2四半期の業績は、売上高および営業利益ともに計画どおりに進捗しています。売上高は6億9,300万円、前年度比17.6パーセントの増加、営業利益は2億8,600万円、前年度比18.1パーセントの増加となりました。当社の基盤であるストック収益が着実に成長するとともに、広告費の展開を下期にずらしたことにより、販管費が抑制されたため、売上高・営業利益・当期純利益ともに計画を達成しています。

今後、下期に向けては、事業成長のための積極的な投資を行いますので、通期での利益見込みは変わりません。

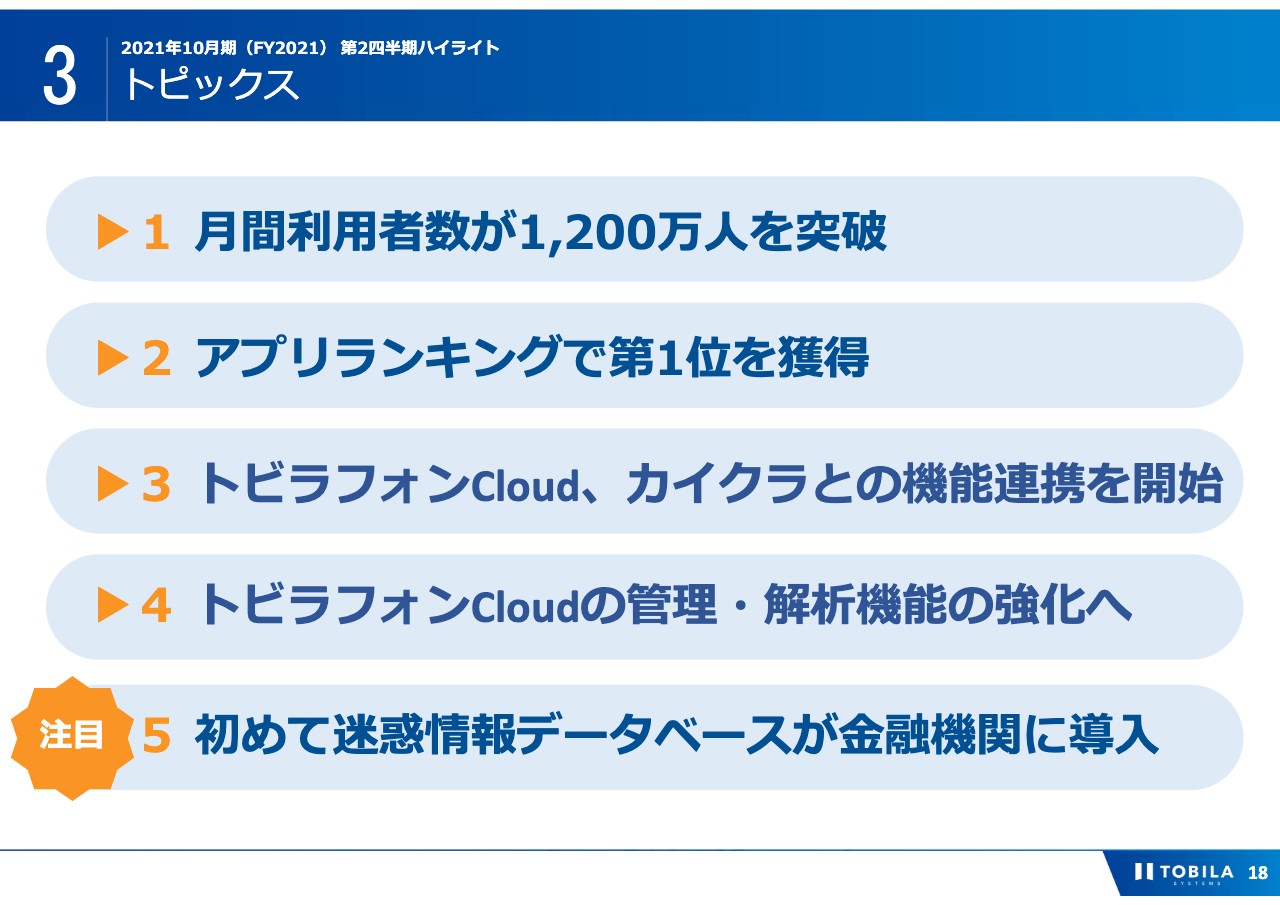

トピックス

第2四半期のトピックスとしては、大きく5つあります。1つ目は月間利用者数1,200万人を突破したことです。これは1年半前と比較し、3倍以上の成長となります。

2つ目は、Google Playストアにおいて、当社のデータベースを使用したアプリである「迷惑メッセージ・電話ブロック」が、無料アプリ第1位を獲得したことです。

3つ目は、昨年末に出資した会社、シンカ株式会社の「カイクラ」というサービスとの連携を開始しました。投資した企業との連携実績として、着実に前進しています。

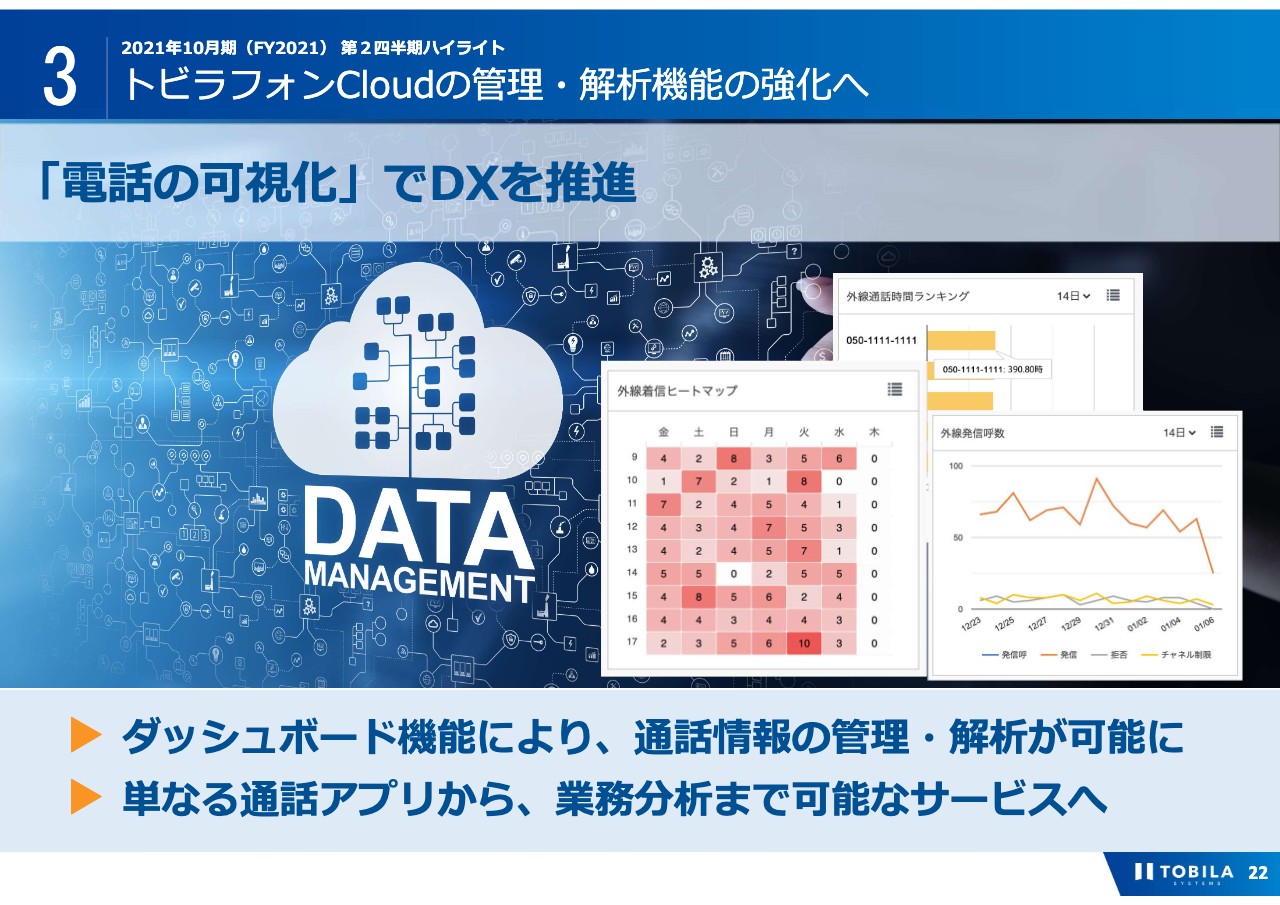

4つ目は、「トビラフォンCloud」に新機能ダッシュボードを追加したことです。これにより、外線発着信のヒートマップや通話時間ランキングを参照することが可能となり、社内の電話業務を可視化できるようになりました。「トビラフォンCloud」の目指す世界観に、また一歩近づけることができました。

5つ目は、初めて「迷惑情報データベース」が金融機関に導入されました。これは、当社のデータベースが通信キャリア以外にも認められた、大きな実績、第一歩となりました。以降、詳細を説明します。

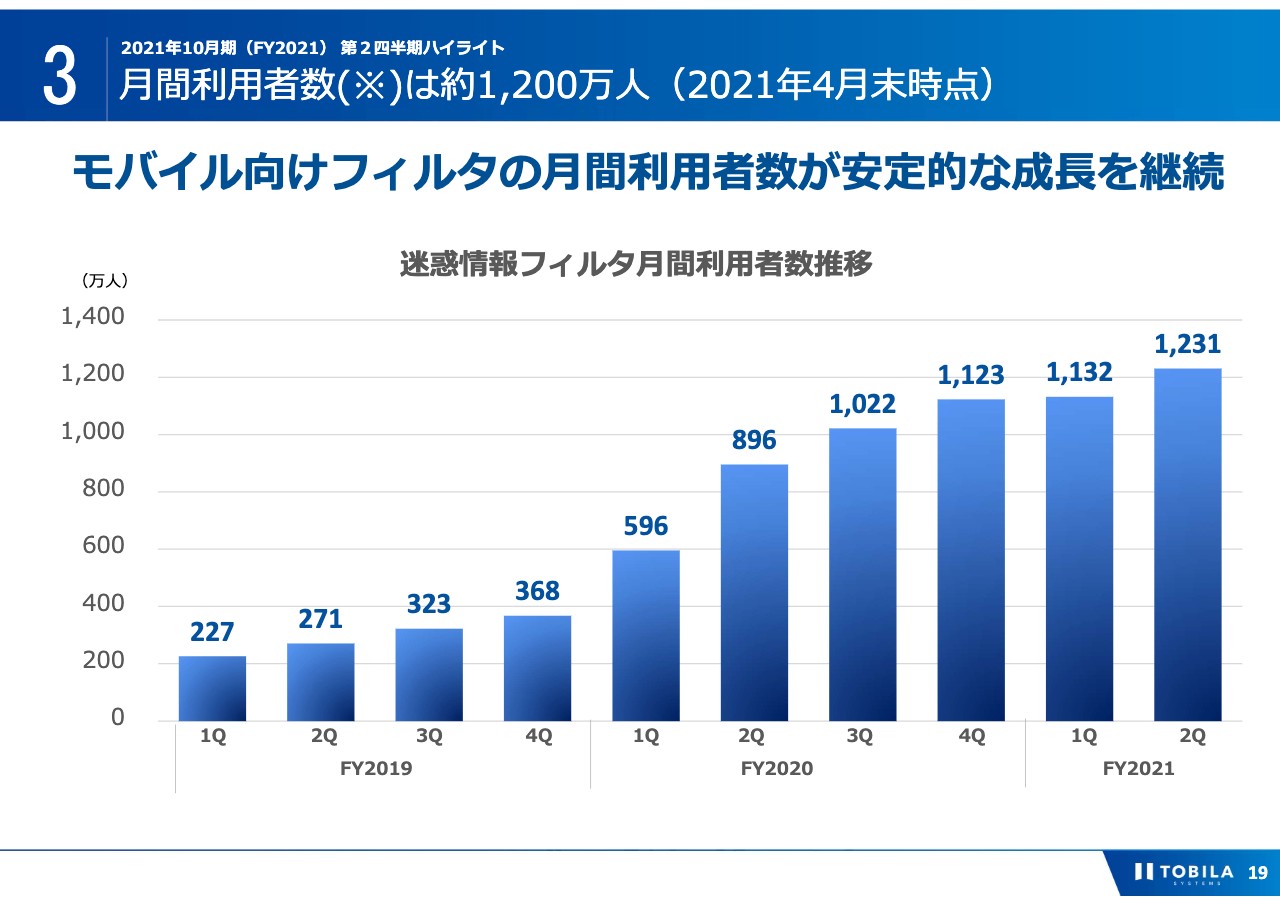

⽉間利⽤者数(※)は約1,200万⼈(2021年4⽉末時点)

月間利用者数の状況です。モバイル向けフィルタの月間利用者数は着実に成長しており、今後も安定的な成長を見込んでいます。今後も引き続きユーザー数を増加させられるように、さまざまな対策を行っていきます。

迷惑メッセージ・電話ブロックがアプリランキング第1位を獲得︕

トピックスの2つ目は、KDDI提供の「迷惑メッセージ・電話ブロック」が、無料アプリランキング1位を獲得しました。今後もアプリの利用者数を増やすための施策を、各通信キャリアと協同して行っていきます。

「トビラフォンCloud」、「カイクラ」との機能連携を開始

昨年末に出資したシンカ社のサービス「カイクラ」と、「トビラフォンCloud」との機能連携を開始しました。本連携により、「トビラフォンCloud」で行った発着信の情報は「カイクラ」に連携され、分散しがちなコールセンターとセールス担当の発着信情報の一元管理が可能となり、情報の偏りや共有漏れを防ぐことができます。

この機能は、小規模コールセンターのDXの促進につながるものとなります。今回の連携により、出資先とのシナジー効果を発揮することができました。今後もさまざまな企業との連携を検討した上で、当社サービスの拡大を図っていきます。

トビラフォンCloudの管理・解析機能の強化へ

次に、「トビラフォンCloud」に新機能として、管理・解析が可能となるダッシュボード機能が追加されました。ビジネスフォンの発着信履歴から自動でさまざまなログ・データを取ることができるため、SFAやCRMとしての利用が可能となります。今後はこの機能をさらに充実させ、他社が有するデータベースとの連携を行うことにより、解析ツールとしての進化を目指していきます。

初めて迷惑情報データベースが⾦融機関に導⼊

最後に、初めて迷惑情報データベースが金融機関に導入されました。当社は、通信キャリアから収集しているショートメール情報を独自のアルゴリズムにより解析した、フィッシングURL情報を収集しています。

この情報はなりすましやフィッシング詐欺への対策として重要な情報となっていますが、この度、このデータベースが初めて金融機関に導入されました。

これまで、主に通信キャリアに有効性が認められ、導入いただいていましたが、初めて通信キャリア以外の企業に有効性が認められ、今後の成長の大きな一歩となりました。この実績を利用し、今後さらなる金融機関、またその他の企業への展開を目指していきます。

業績サマリー(1/9)売上⾼推移

後藤敏仁氏:常務取締役の後藤でございます。ここからは、第2四半期の決算概要について、私からご説明いたします。

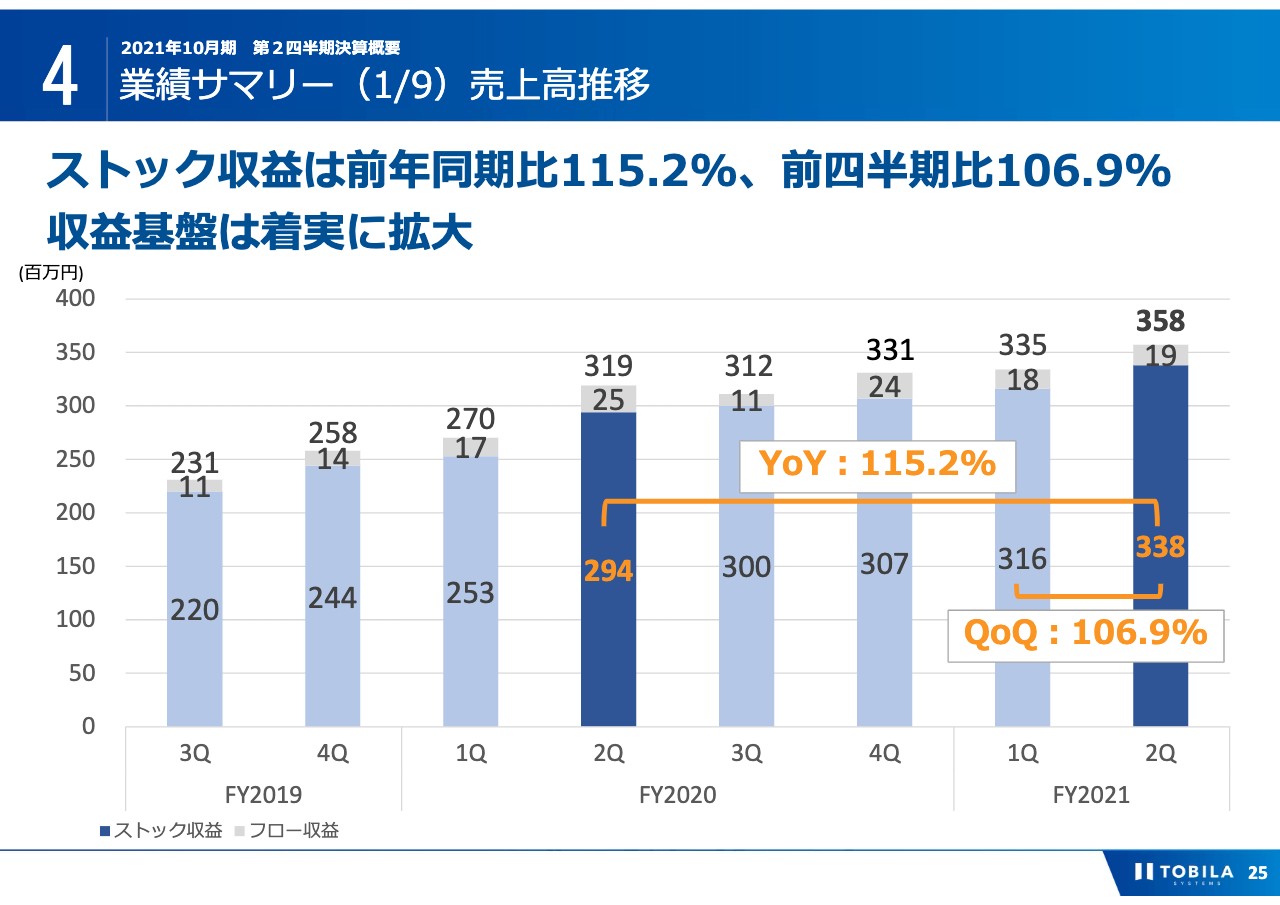

業績サマリーの1点目は、売上高の四半期推移です。今回から、ストック収益と一過性のフロー収益の内訳を、グラフで分けて記載しています。過去、何度か一過性の売上が要因で成長性が鈍化しているように見えることがあったため、これでストック収益が順調に成長していることが、わかりやすくなったと思います。

第2四半期の売上高は3億5,800万円と、四半期の業績において過去最高を更新しています。前年同期比12.2パーセント増、前四半期比でも6.7パーセント増となりました。さらにご注目いただきたいのが、ストック収益の部分です。前年同期比15.2パーセント増、前四半期比では6.9パーセント増となりました。

最近では、携帯キャリアの低料金プランが展開されたことに伴い、当社事業に対する懸念の声もいただいていましたが、ストック収益は着実に積み上がっています。

業績サマリー(2/9)売上内訳(四半期会計期間)

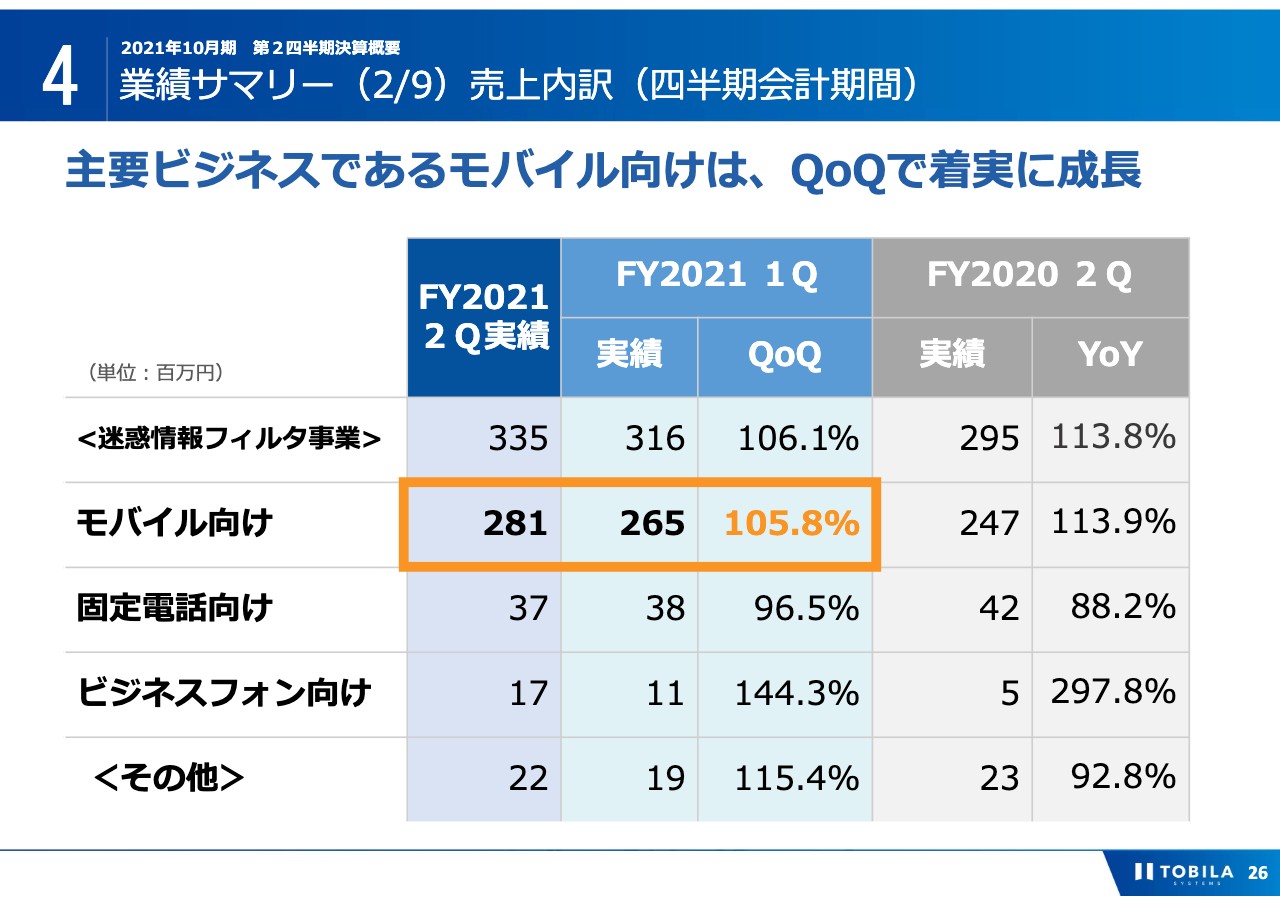

売上の内訳について、ご説明します。主力の迷惑情報フィルタ事業は3億3,500万円、全体の売上構成比で約94パーセントの構成、前四半期比6.1パーセントの増加となりました。

主力のモバイル向けの売上については2億8,100万円、前四半期比5.8パーセントの成長となりました。3大キャリアの大きな料金プランの変更があった時期ですので、当初想定したシナリオよりは成長ペースがやや緩やかになった印象はありますが、おおむね想定の範囲内での成長ペースとなっています。

固定電話向けの売上は3,700万円、前四半期比3.5パーセントの減少となりました。これは、第1四半期で「トビラフォン」という端末の切替需要があったことから、販売が一時的に大きく伸びたのに対し、第2四半期では切替需要が落ち着き、わずかな減少となりましたが、ストック部分での収益は着実に積み上がっています。

また、前年同期比11.8パーセント減少となっていますが、これも前年において「トビラフォン」端末の大口受注があったことが要因で、ストックは着実に成長しています。

ビジネスフォン向けの売上は1,700万円です。事業サイズとしてはまだまだ小さいものの、着実に育っています。特にこの四半期は、「トビラフォンBiz」というハードウェアタイプの商品がありますが、比較的ロットの大きな契約を受注できたこともあって伸びたということです。

また、現在投資を注力している「トビラフォンCloud」については、新機能のリリースなど、プロダクトへの投資もしっかりと進めていますし、顧客の開拓面においても、主にベンチャー企業を中心に引き合いを多くいただいています。

業績サマリー(4/9)売上内訳(累計期間)

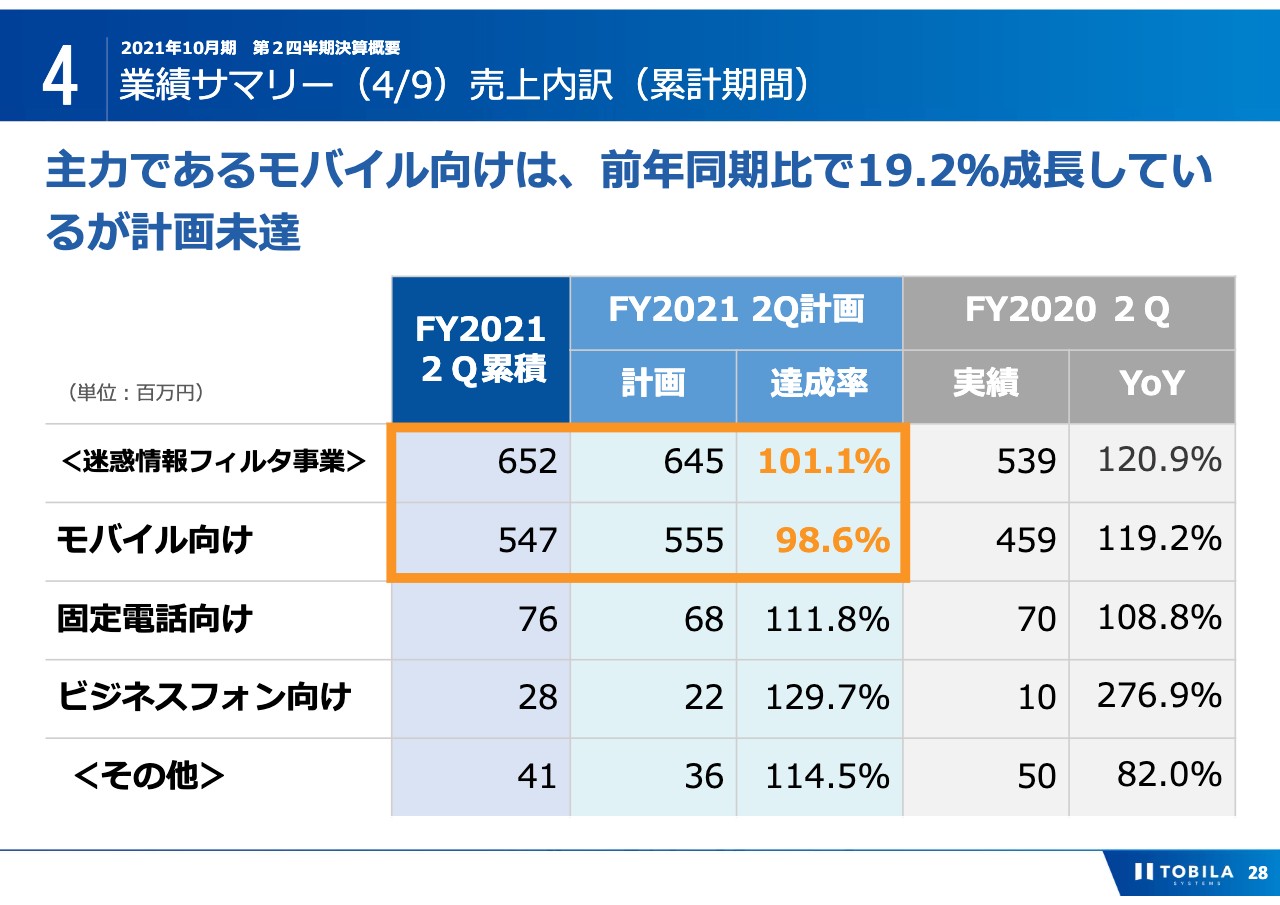

第2四半期までの累計期間における売上の内訳について、ご説明します。主力の迷惑情報フィルタ事業は6億5,200万円、上期の計画に対する達成率は101.1パーセントとなりました。

モバイル向けの売上については5億4,700万円、上期の計画に対する達成率は98.6パーセントとなりました。順調に成長を続けていますが、携帯3大キャリアの大幅なプラン変更における影響から、計画比ではわずかに未達となりました。

この要因と今後の見通しについてご懸念されている方が多いと思いますので、状況についてご説明します。

一部のキャリアとの契約モデルは、当社のアプリが組み込まれているオプションパックの契約者数に連動した販売モデルとなっていますが、この契約モデルは、格安プランへの流出が続いたことから、わずかながら売上が減少する結果となりました。

一方で、実際にアプリを使っていただいている、アクティブユーザー数に連動する売上モデルについては、当初の見通しよりは、やや成長が物足りなかったかたちではありますが、大きな影響はほとんど受けていません。

売上の成長を牽引するアクティブユーザーに連動するモデルの売上は、まだまだ成長の開拓余地が大きく残っていますので、契約者全体が格安プランに移行しても、当面の成長シナリオに大きな変化はないと見ていますし、さらにユーザーを獲得できるように、キャリアとも協議しながら、さまざまな施策を練っている段階です。

固定電話向けの売り上げは7,600万円で、上期の計画に対する達成率は111.8パーセントとなりました。主な要因として、第1四半期から第2四半期にかけて、前のスライドで申し上げたような、旧製品からの切替需要が生じたことによります。

ビジネスフォン向けの売り上げは2,800万円で、上期の計画に対する達成率は129.7パーセントとなりました。これは「トビラフォンBiz」というハードウェアタイプの商品が、少し多めに売れたことが主な要因となっています。

全体を通して見ると、モバイル向けは計画対比で多少弱かったということはありましたが、格安プランの影響は今のところ限定的と言えますし、他の部分での売上のカバーができていますので、下期の売上達成見通しについては変えていません。

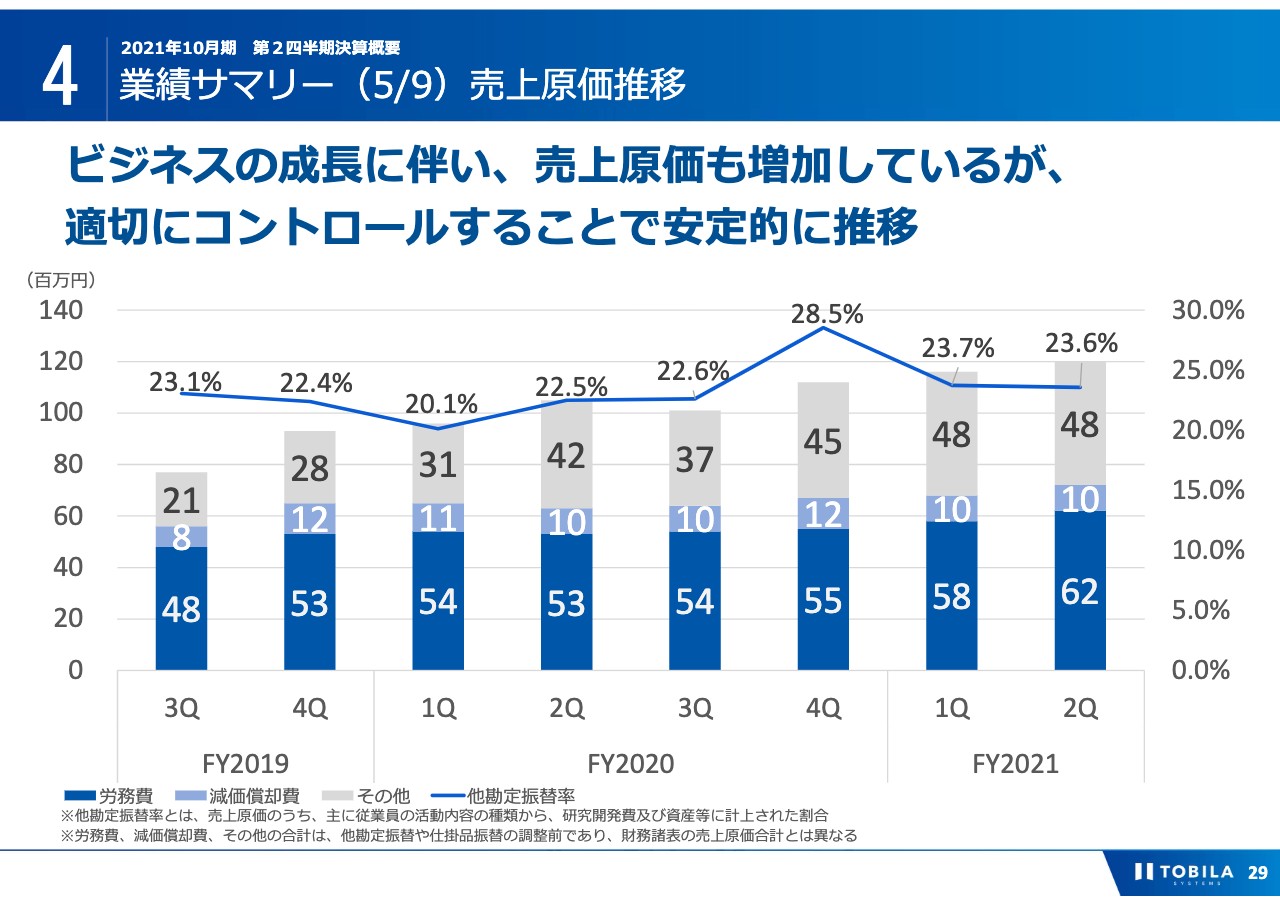

業績サマリー(5/9)売上原価推移

売上原価の推移です。グラフの一番濃い青色の部分が、エンジニアの人件費(労務費)となっており、ビジネスの成長に伴い売上原価も増加していますが、おおむね適切にコントロールできています。また、折れ線グラフの部分は、エンジニアの稼働のうちどれだけを投資に回したか、つまり研究開発やソフトウェア投資に回した比率を表しています。20数パーセント程度を推移していますが、こちらも安定的にコントロールできている見通しです。

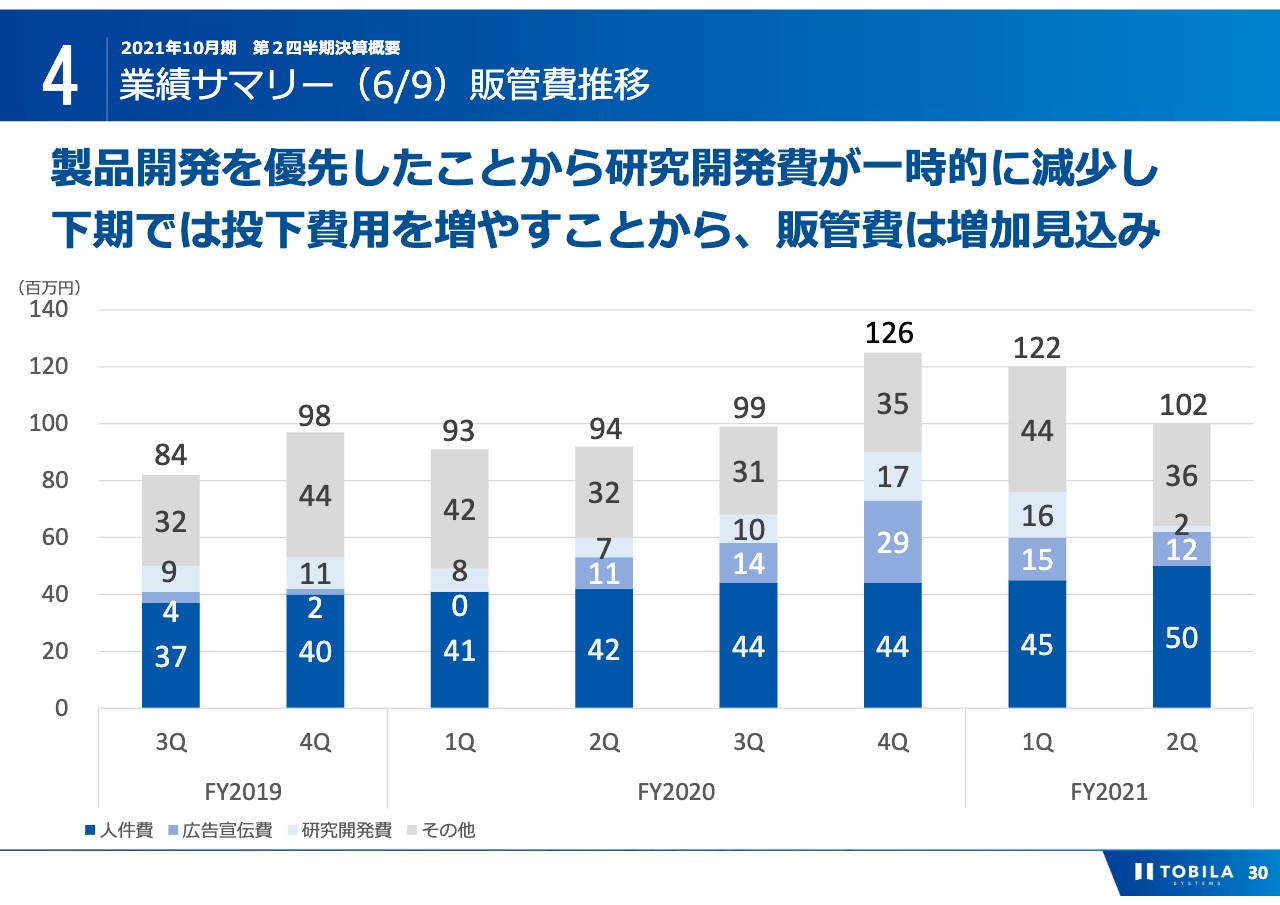

業績サマリー(6/9)販管費推移

販管費の推移について、ご説明します。第2四半期は約1億円となり、対前四半期83.7パーセントと、わずかに減少しています。内訳については原価同様、一番濃い青色の部分が人件費の部分になりますが、ビジネスの拡大に伴い人件費は多少増加している一方で、それ以外の項目では減少となりました。

特に大きかったのが研究開発費の減少です。昨年末から研究開発として投資していたデータベースを活用した新たなセキュリティサービスの研究開発が、製品化のめどが立ちました。そして、金融機関向けのフィッシング対策サービスとして展開できるめどが立ったことに伴い、研究開発からソフトウェア資産への投資と、会計上の計上を変更しています。これに伴い、一時的に研究開発費が減少しています。

その他、第1四半期は株主総会があったことから、このような一時的な費用が少し重くなりましたが、第2四半期ではそのようなものがなかったため、減少しています。

また、広告宣伝費についても、この6月に「トビラフォンCloud」という、注力している商品の機能のバージョンアップがあったり、あるいは、マーケティング体制の確立を上半期に優先したこともあり、広告宣伝費そのものをかける時期を下半期にずらす、という判断をしました。

そのため、第2四半期においても、広告宣伝費は想定よりもかけられていない印象ですが、これは予定どおり下半期に使っていきます。広告をしっかりかけて販売を促進していく見込みですので、通期を通しては、コストコントロールに見通しの変更はありません。

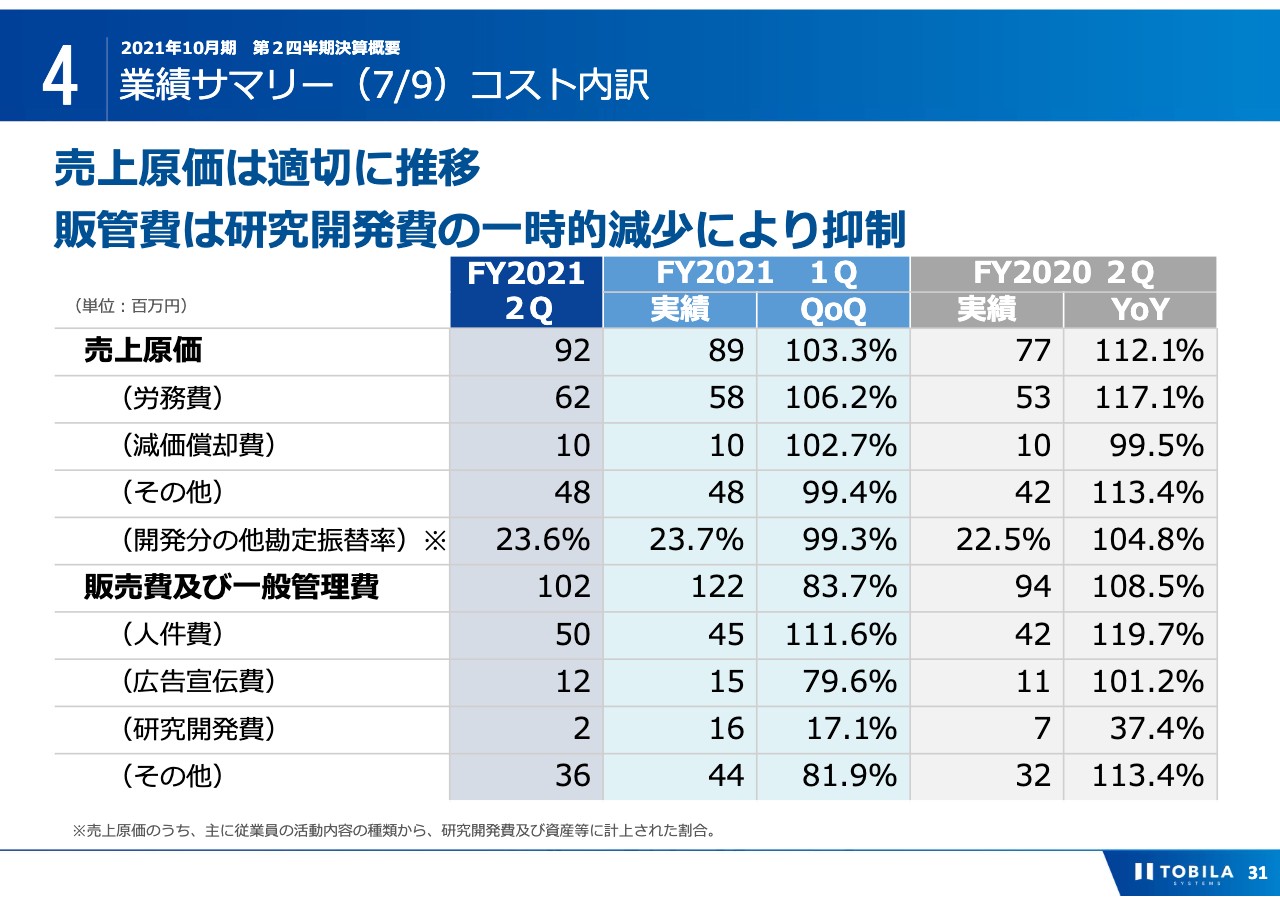

業績サマリー(7/9)コスト内訳

コストの内訳になりますが、こちらはデータブックとしての資料になりますので、詳細の説明は割愛します。

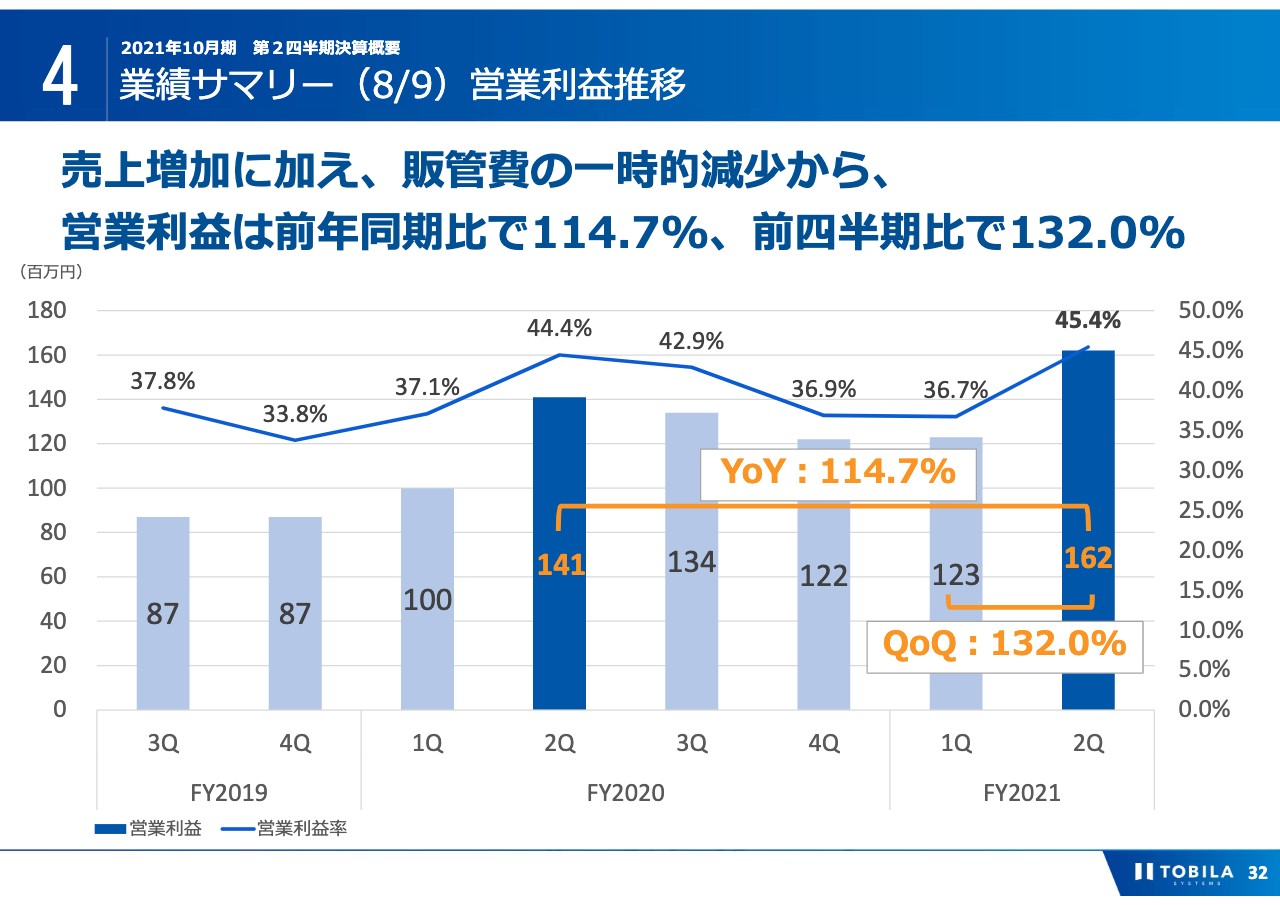

業績サマリー(8/9)営業利益推移

営業利益の推移です。売上の増加、および営業戦略見直しに伴う販管費の抑制によって、営業利益は1億6,200万円となりました。営業利益率は45.4パーセントです。営業利益は前年同期比で14.7パーセント増、前四半期比では32パーセント増となりました。ただ、これはコストを抑制したことにより、一時的に大きく営業利益が伸びていますが、下期においては積極的に広告投資に回していきますので、業績見通しとしては変更ありません。

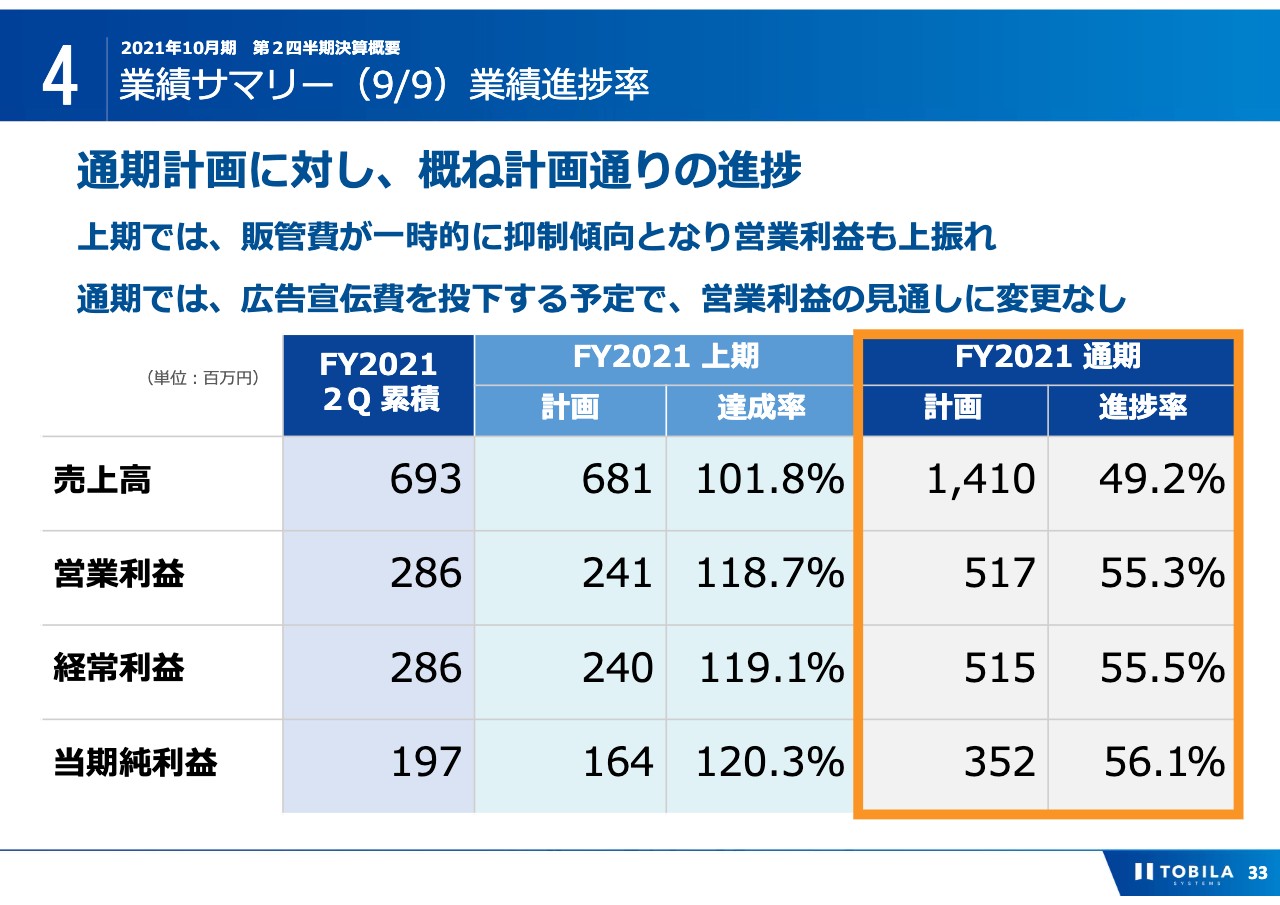

業績サマリー(9/9)業績進捗率

業績の進捗状況について、ご説明します。売上高・営業利益ともに、おおむね計画どおりの進捗です。上期においては、営業利益が進捗率55.3パーセントと、計画よりも進んでいるかたちとなりましたが、下期に積極的に広告投資に回していく予定ですので、通期の見通しについては変更ありません。

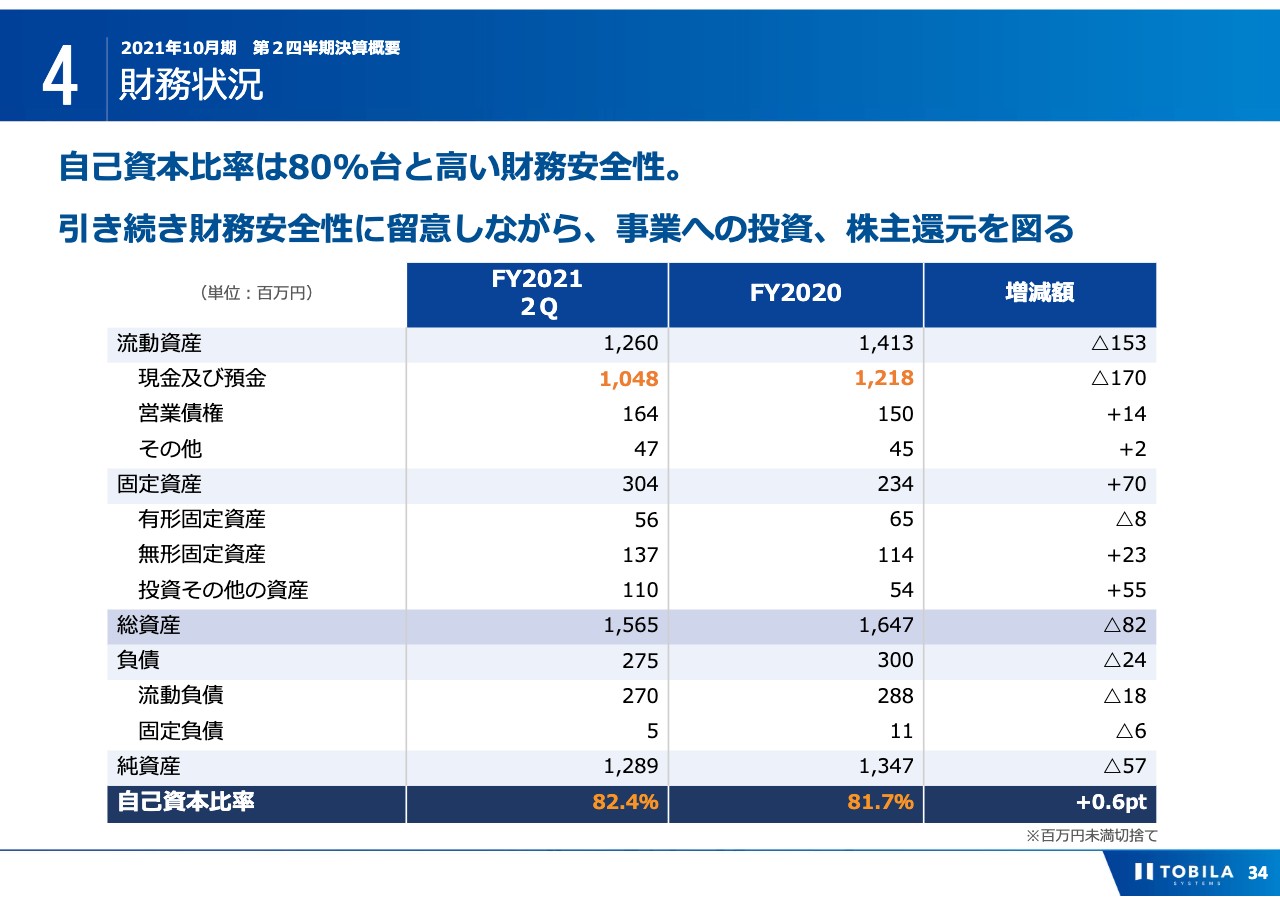

財務状況

最後に、B/Sに関する状況です。現状、現預金は10億4,800万円と、平均支出の約7ヶ月分を保有しています。また、自己資本比率も82.4パーセントと、引き続き高い財務の安全性を維持しています。今後は、企業の成長に対して有効と思われる投資を、積極的に行っていく予定です。借入の活用も検討しつつ、安全性を見ながら、さまざまな投資を実施していきたいと考えています。

以上で、第2四半期の決算説明を終了させていただきます。どうもありがとうございました。