2021年5月13日に行われた、株式会社オールアバウト2021年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社オールアバウト 代表取締役社長 兼CEO オールアバウトグループ代表 江幡哲也 氏

オールアバウトグループのミッション

江幡哲也氏:みなさま、本日は決算発表にご参加いただきましてありがとうございます。代表取締役社長の江幡です。資料を用いて、私から当期の決算についてご説明します。よろしくお願いします。

決算のご説明に入る前に、オールアバウトグループが掲げているミッションをご紹介します。「個人を豊かに、社会を元気に。」というミッションは創業以来変わっていません。なお、昨年はこのミッションを掲げて20周年を迎えました。

個人のチカラをベースに世の中の不具合を直し、それまでの情報の流れや商売の流れ、ものづくりの流れ、またそのようなものを含めた社会システム全体をあるべき姿に変えていく、イノベーションプラットフォームを展開し、経済の発展と持続可能な社会の両立に貢献します。

ご存じのとおり、昨今はSDGsの流れが非常に強くなっています。SDGsには個人の意識変革・自立が必須と考えています。当社は創業以来このようなミッションを変えずに取り組んできていますので、少し不遜ですが、まさに時代がついてきたと思っております。

本資料の前提となる連結対象企業構成

当期の決算ハイライトについて、アジェンダに沿ってご紹介します。はじめに全体のハイライト、続いてセグメントにおけるハイライト、今期の業績見通しの流れでご説明します。

当社はグループ連結で決算を開示していますので、まずは連結の構成企業群についてご説明します。グループ経営推進において基本的な考え方としては事業領域ごとに会社を分け、その分野の専門性を高めるとともに意思決定スピードを上げて進んでいくことを目指しています。このようなかたちの経営体制を9年ほどとっており功を奏してきていると自負しています。

オールアバウトグループのセグメント

会計セグメントは大きく2つのセグメントでご報告しています。スライド上段のマーケティングソリューションセグメントは、主に法人の収益を主体とした事業群です。多くは創業来行っていますインターネットのメディアを活用したデジタルマーケティングのビジネスが中心になります。いわゆる広告系の事業が多い群です。

スライド下段のコンシューマサービスは、生活者個人のみなさまからの収益を主体とした事業群であり、コマース系ビジネが中心になっているセグメントです。こちらのセグメントに沿ってご紹介します。

業績サマリー

全体業績サマリーということで、このスライド1ページで今回の決算のポイントを3つまとめています。1つ目としては、現在もそうですが、コロナ禍ということで非常に多くの産業や生活者が影響を受けています。このような環境下が丸々1年影響した期でしたが、その中において、弊社のコンシューマサービスの中心サービスであり、コマース系のビジネスであるトライアルマーケティング&コマースビジネスが利益構造を含めて大きく成長することができました。

また、もう1つのセグメントであるメディア&デジタルマーケティングビジネスについては、企業が広告を出し控えた環境下でも健闘したということがポイントです。その結果、おかげさまで過去最高の売上高と営業利益を記録することができました。

この2点を結果として出しつつも、弊社はこの先大きなビジョン・ミッションにむけさらに成長していこうと思っています。そのような部分を支える戦略的な投資も併せて進捗しました。この3つのポイントが当期のまとめです。

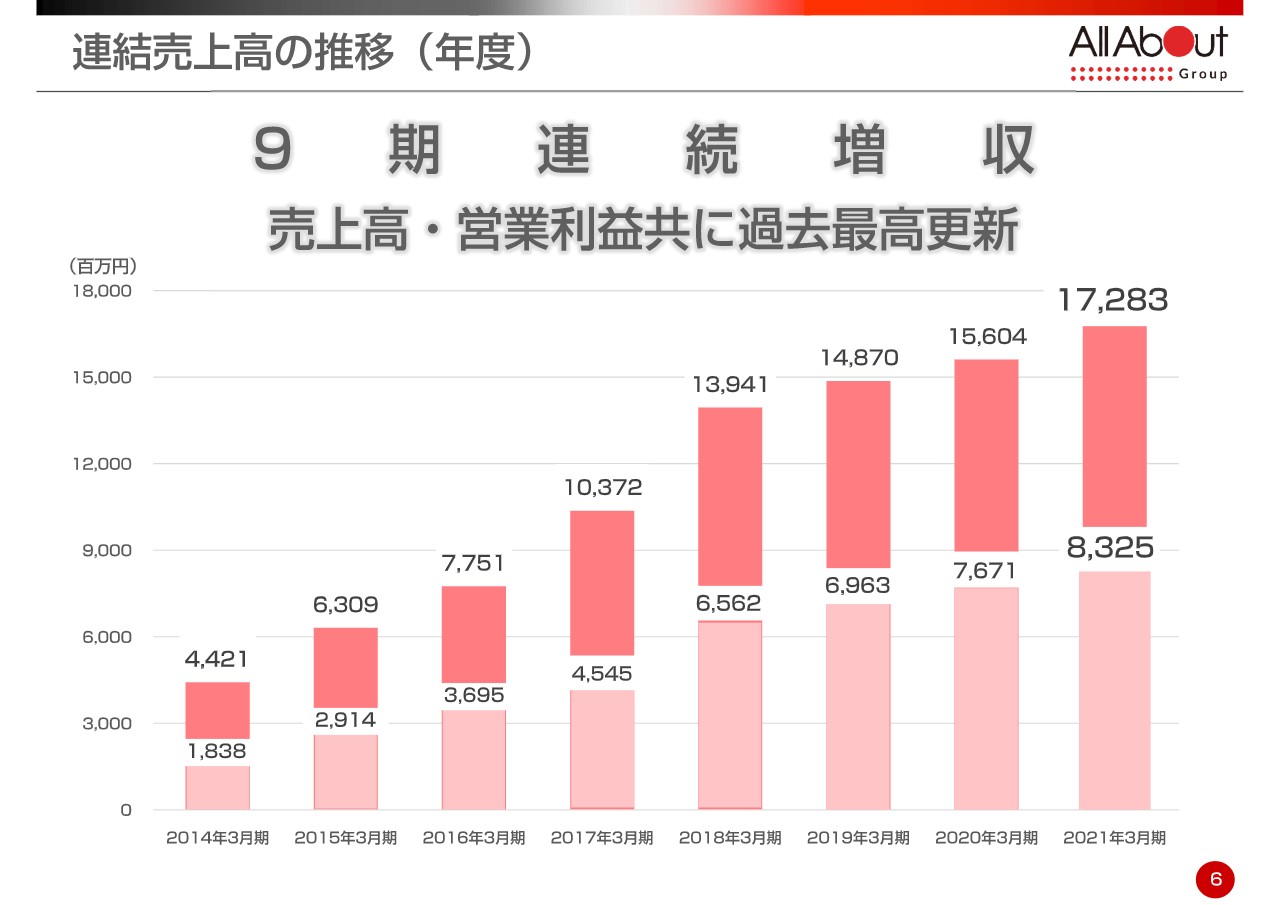

連結売上高の推移(年度)

年度ごとの収益の推移をグラフにしています。スライドの一番右側が当該期ですが、お陰さまで9期連続の増収となっています。グラフには書いていませんが、営業利益も過去最高を更新しています。

先ほどお伝えしたグループ経営体制に移ったのはちょうど9期前ですので、その体制をとってからずっと成長を続けているという流れになっています。

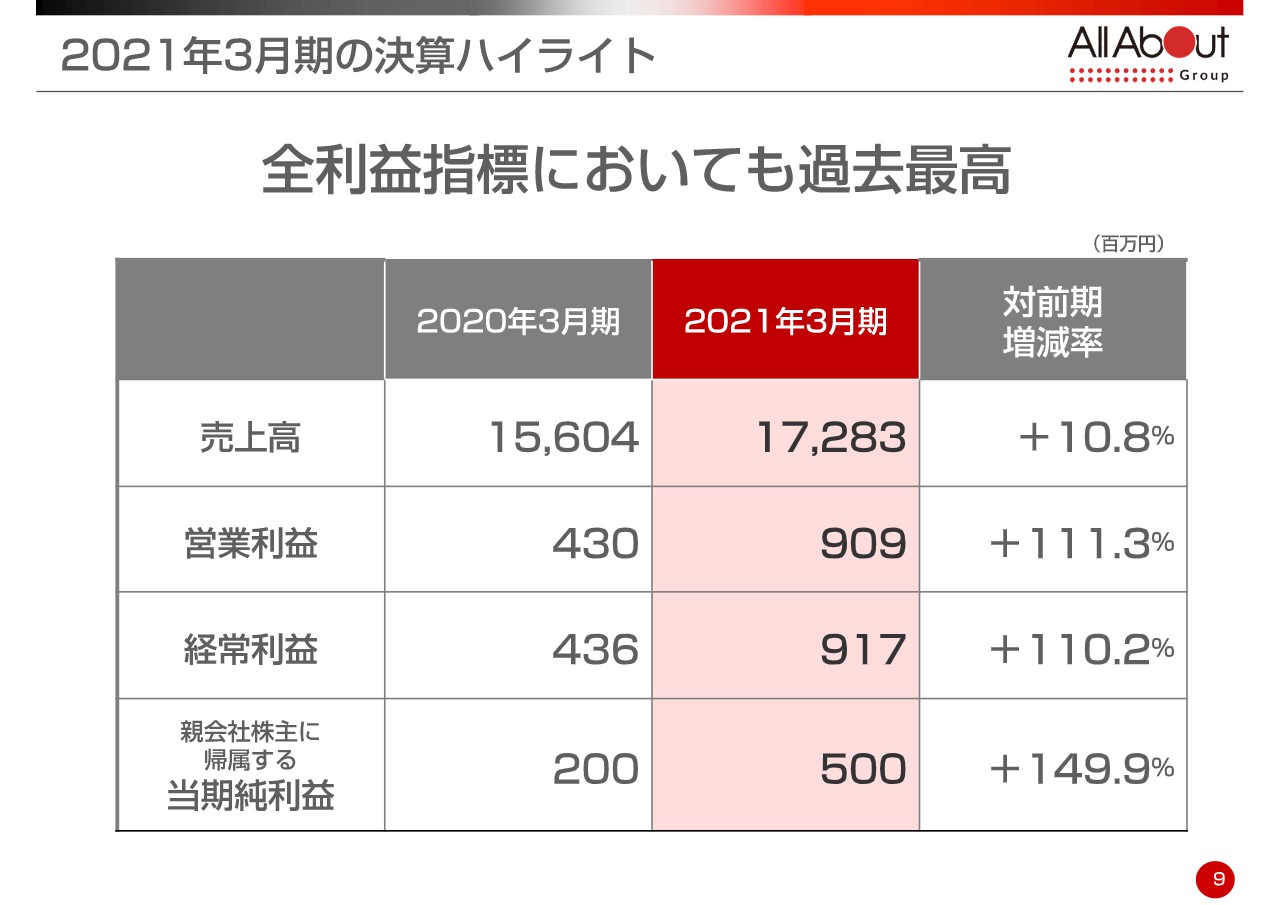

2021年3月期の決算ハイライト①

通期の連結業績の具体的な数字についてご説明します。売上高は172億8,300万円、対前期増減率は10.8パーセント増となりました。営業利益は9億900万円、対前期増減率は111.3パーセント増ということで、先ほどお伝えしたとおり、売上高、営業利益ともに過去最高となりました。

昨期は始まりの4月に業績の予測を出しませんでしたが、8月に1回目の業績予測として営業利益5億円を出しています。その後、3月に8億円に上方修正しました。そして3月末に向けてさらに業績を伸ばすことができ、決算を締めた結果、営業利益ベースで約9億円まで伸びたという結果となりました。

2021年3月期の決算ハイライト②

営業利益以下の数字についてはスライドに記載のとおりです。いずれも全指標において過去最高の成績となることができました。

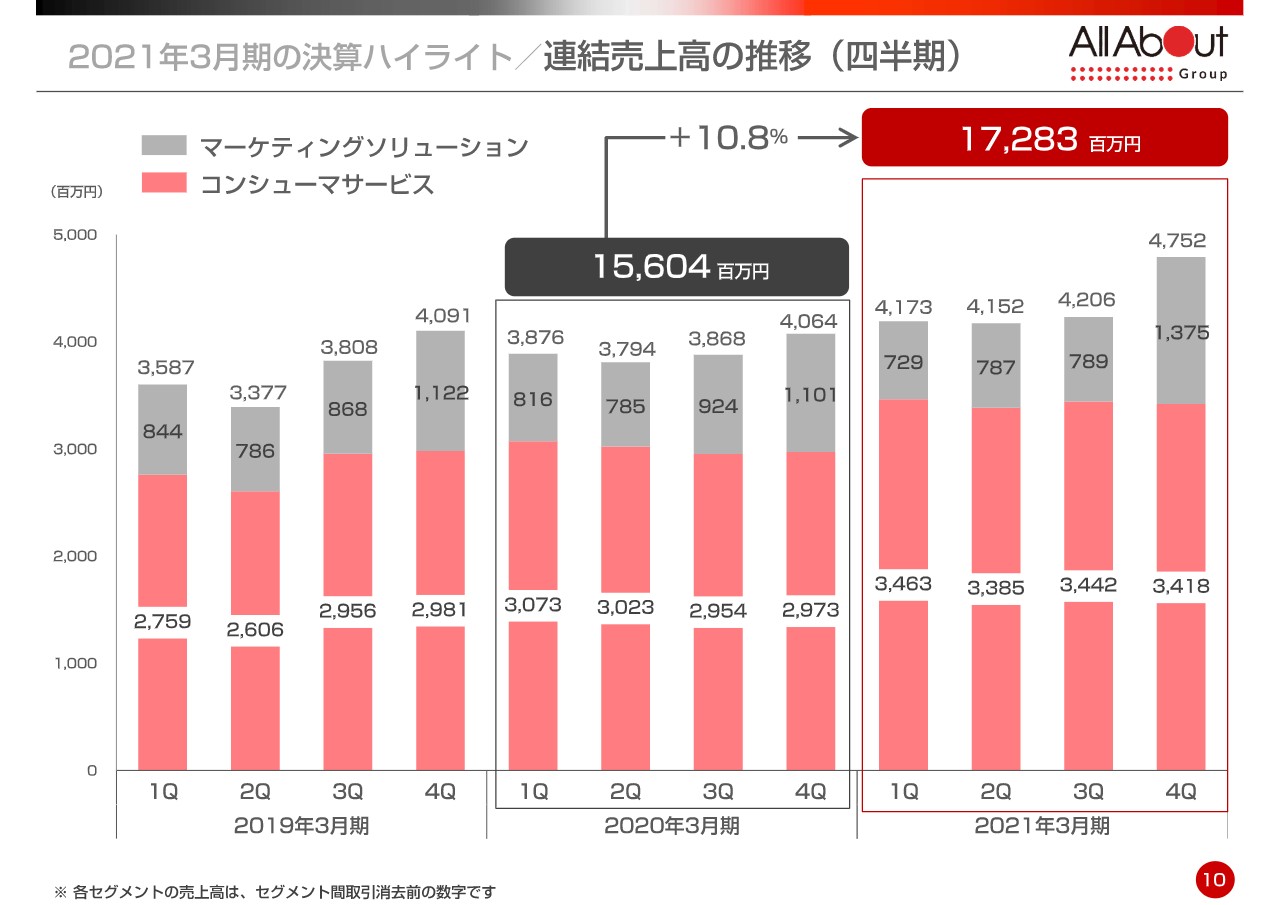

連結売上高の推移(四半期)

こちらが3期分の四半期ごとの推移です。連結の売上高は昨期から10.8パーセント増となりました。四半期をご覧いただいておわかりのとおり、当該期の第4四半期においてマーケティングソリューション系サービスが伸びています。

当社は、大手のいわゆるナショナルクライアントの広告主のみなさまが多いのですが、新型コロナウイルスの影響で出し控えをされていたものの、期末にかけて伸びてきており、世の中も少し復調傾向になってきていると感じています。今後もこの傾向が続くのではないかと考えています。

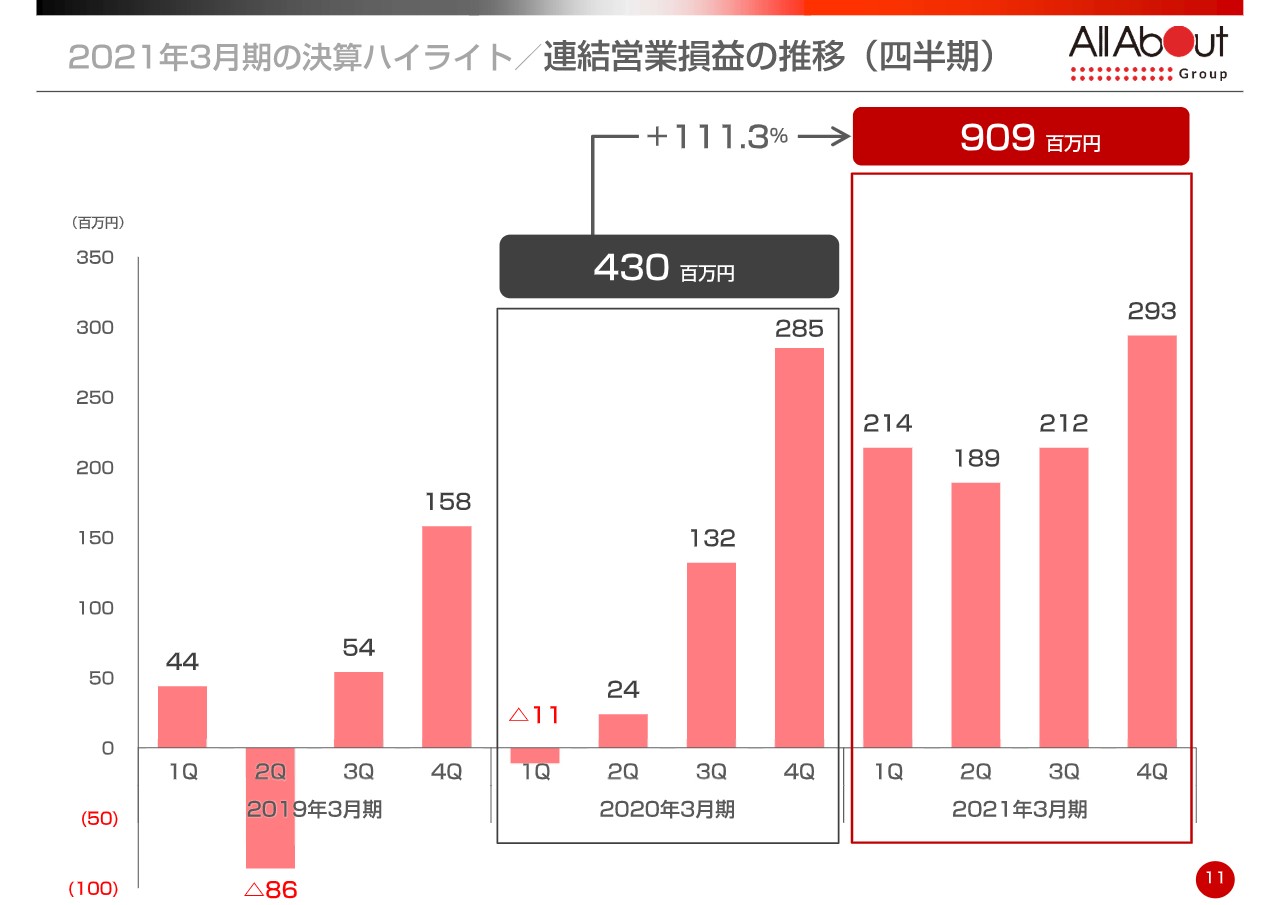

連結営業損益の推移(四半期)

こちらは損益の推移です。非常に大きく利益を伸ばすことができました。ご覧のとおり、四半期ごとに利益の水準を上げています。

当該期の第1四半期においては、特にコマース系サービスで巣ごもり特需がありました。これはEC系のサービス業界全体もそうだったと思いますが、特需ということで、今期以降の数字を前年と比べる時は少し特殊性があると考えています。

配当政策について

配当政策等についてです。本日あらためて発表していますが、剰余金配当を1株あたり7円に決定しています。昨年は3円ですので、大きく増配します。こちらも上場以来一番大きな数字です。

また、スライドの右側をご覧ください。主に個人の株主のみなさま向けになりますが、株主優待制度ということで、インターネット企業らしく、持っていただいている株数によってポイントを提供し、そのポイントを商品に替えていただくという仕組みも継続的に強化しています。以上が、グループ全体のハイライトです。

2021年3月期の決算ハイライト③

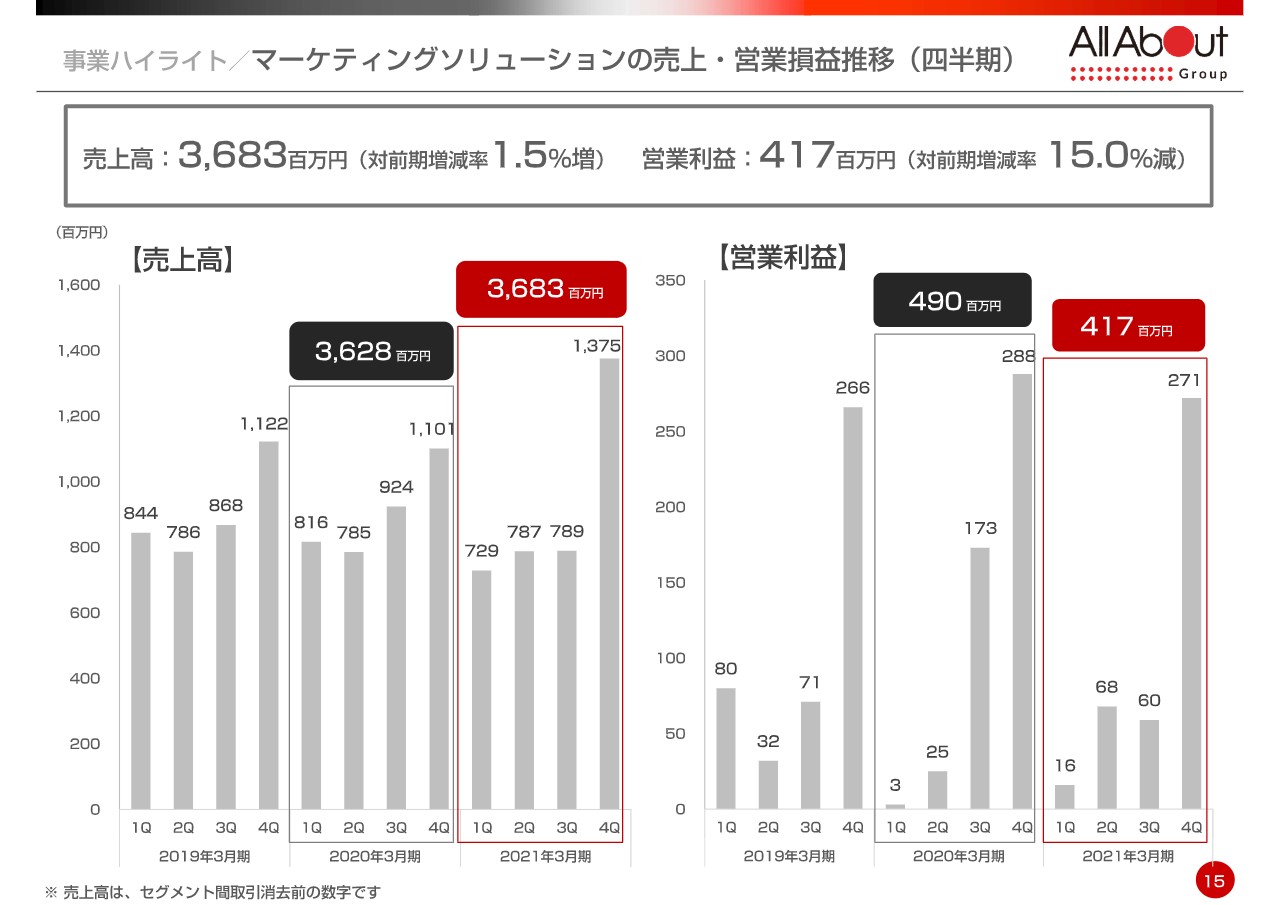

ここからはセグメントごとの補足をします。まずは、マーケティングソリューションセグメントです。当セグメントは、売上高36億8,300万円、対前期増減率1.5パーセント増となりました。営業利益は4億1,700万円、対前期増減率15パーセント減という結果でした。

先ほどもお伝えしたとおり、広告ビジネスを中心とした部分ですので、新型コロナウイルスの影響を非常に大きく受けている分野です。その中においても弊社は増収微減益です。冒頭にもお伝えしましたが、この先の成長に寄与するための投資をしっかりと行っている上でこの数字ですので、健闘できたと捉えています。

マーケティングソリューションの売上・営業損益推移(四半期)

こちらが四半期ごとの営業利益の推移です。このセグメントは第4四半期に利益が伸びるのですが、当該期も同じかたちとなっています。特に新型コロナウイルスの影響で第4四半期の推移が気になるところではあり、なかなか従前に予測を出しづらかったのですが、結果としてはしっかりと収益を伸ばすことができたところがポイントです。

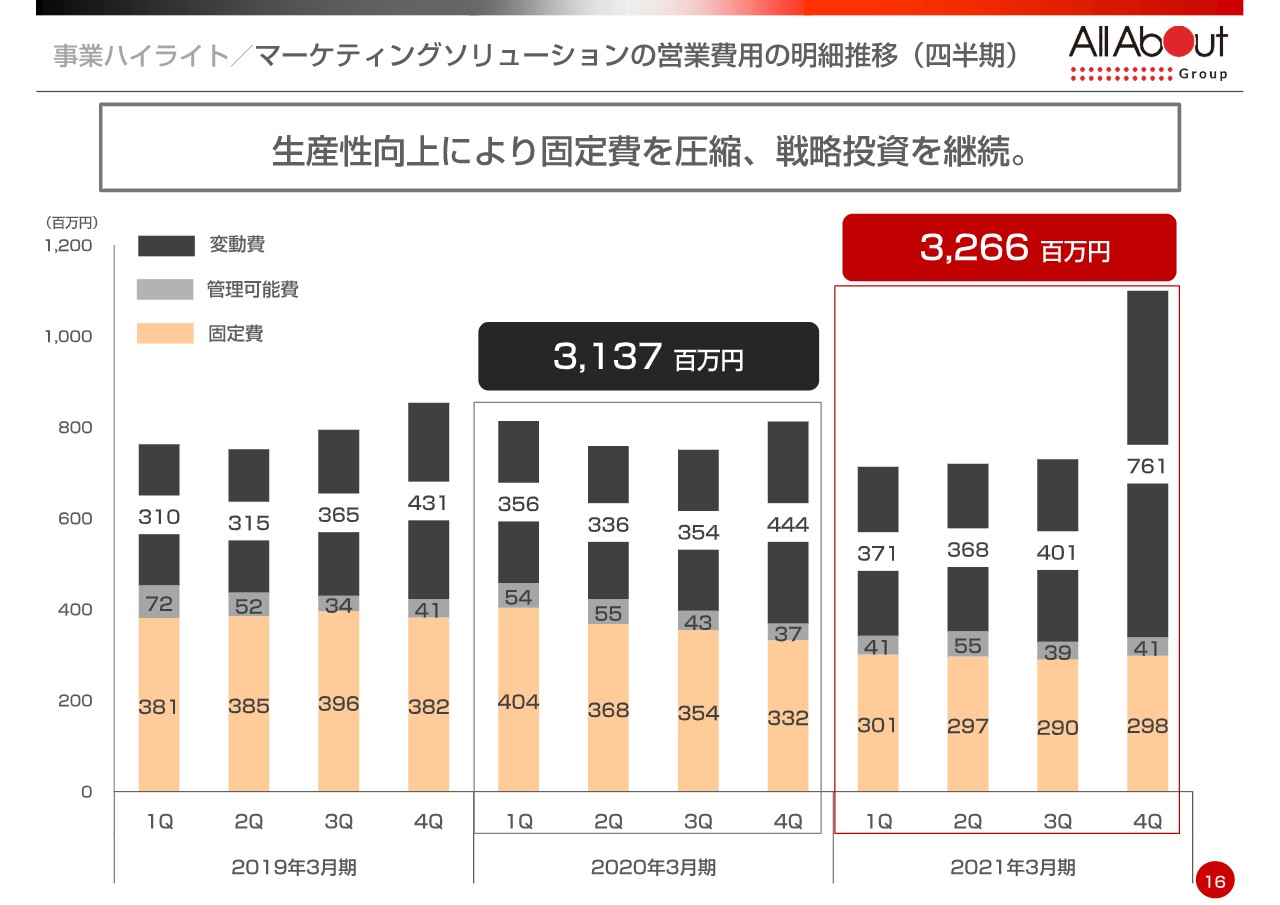

マーケティングソリューションの営業費用の明細推移(四半期)

こちらが費用の推移です。スライドの一番下の肌色の部分が固定費ですが、生産性向上を図り、ご覧のとおり昨期に比べて一段圧縮しています。この環境下で利益を上げていく構造をきちんと作っていこうということです。

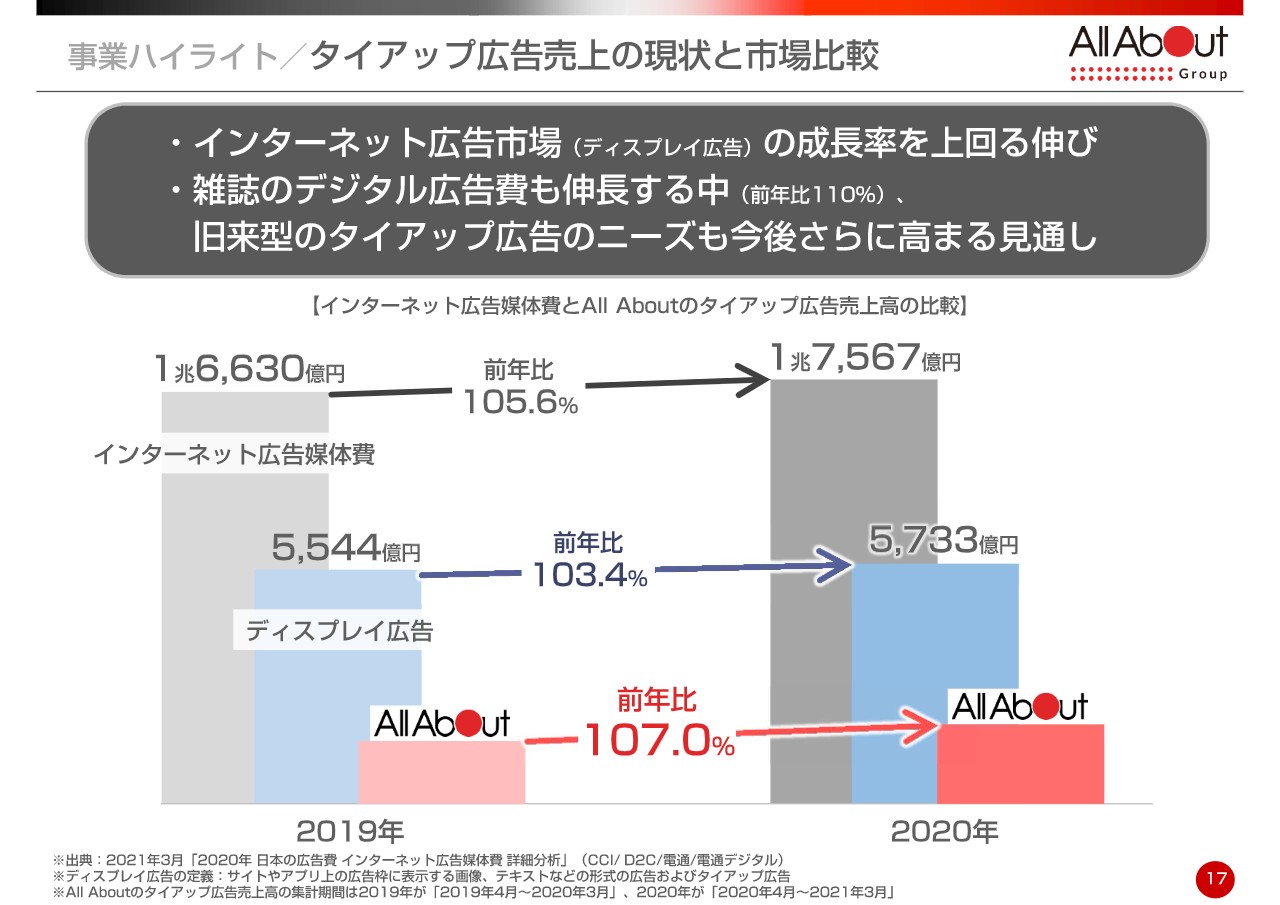

タイアップ広告売上の現状と市場比較

市場との比較についてもまとめています。大きな視点になりますが、一番大きな1兆6,630億円の部分がインターネット広告媒体費全体のマーケットです。これは電通調べであり、前年比較となっています。

このコロナ禍にあってもデジタルマーケティングシフトが進んでいるということで、105.6パーセントと若干伸びているのが市場感です。

弊社は、大手ナショナルクライアント向けのタイアップ広告を得意としているのですが、それはディスプレイ広告という分野に分類されています。

我々が身を置くそのディスプレイ広告市場も、デジタルシフトにより若干伸びてはいます。オールアバウトはその中のタイアップ広告に取り組んでいますが、この環境下でも、市場より伸び率を高く伸ばすことができました。

主力のタイアップ・コンテンツマーケティングの振り返りについてご紹介しました。

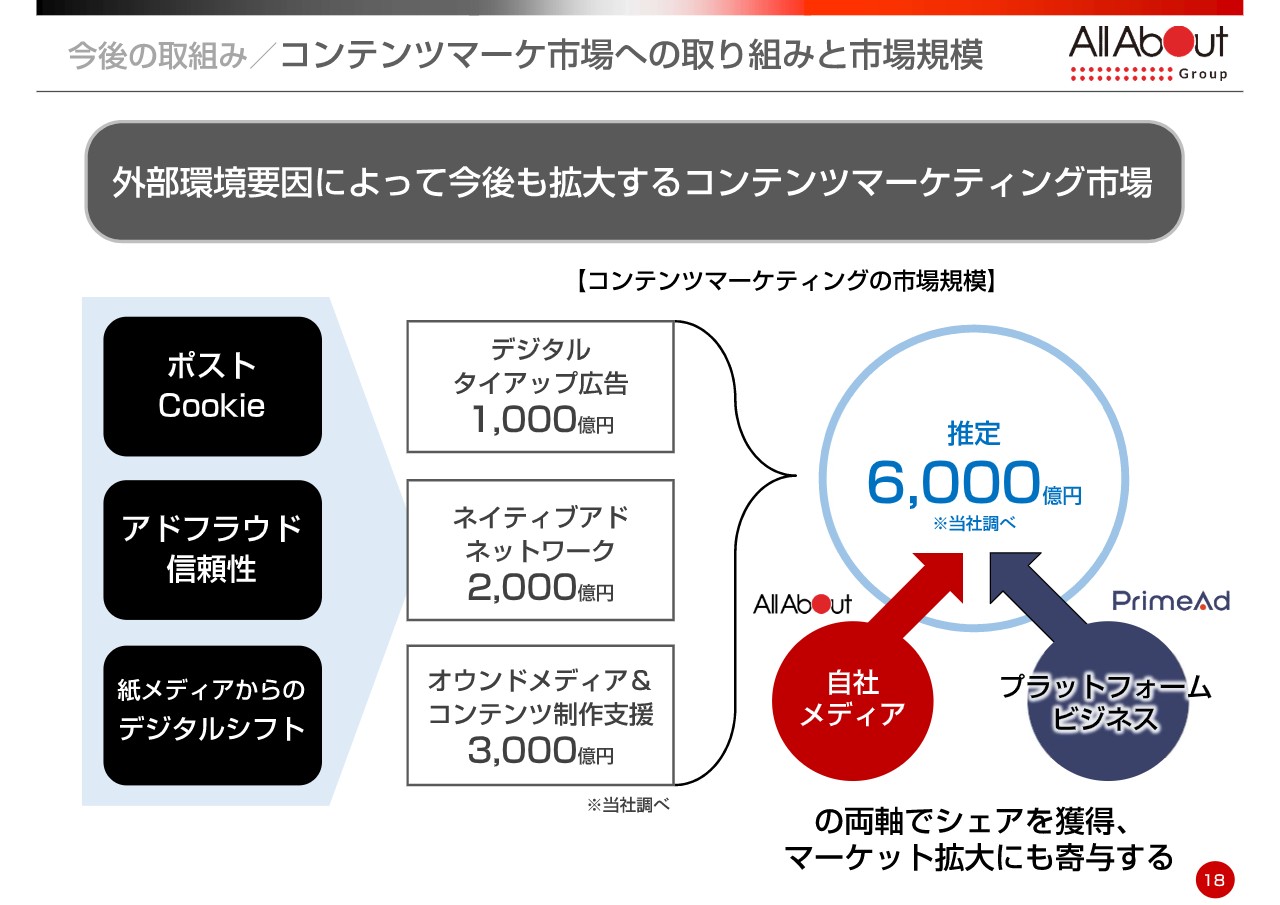

コンテンツマーケ市場への取り組みと市場規模

ここからは今後のお話です。同セグメントの今後についてですがまずコンテンツマーケティング市場は、外部環境によって今後より伸びていくと考えています。

具体的には、業界の専門用語になりますが、インターネット広告のアドテクノロジーを駆動するために必要なCookieデータがあります。これは個人のインターネットのブラウザに仕込まれたIDなのですが、これを第三者のサイトで取得して使うことがほぼ規制されることになります。これによって、今までのターゲティング広告がうまく機能しなくなりコンテンツマッチングの重要性が増します。これは業界にとってすごく大きなテクノロジーの問題です。

また昨今、インターネット広告において広告詐欺が叫ばれており、しっかりと表示されていないのにカウントされるなど、いろいろなものがあります。こうしたアドフラウドに対して大手の広告主がチェックし始めています。信頼性が重要ということです。

さらに、コンテンツマーケティング市場で言うと、これまでは雑誌の広告のタイアップが多かったのですが、今の大手出版社の雑誌広告の状況を見ると、紙よりもデジタルのタイアップ広告へのシフトが大きくなっています。

このような中、当社調べですが、デジタルタイアップ広告の市場が1,000億円、ネイティブアドネットワークと言われる優良な広告の枠のネットワークが2,000億円、各企業が自社でメディアを作られていくオウンドメディアの制作市場が3,000億円となっています。6,000億円くらいのコンテンツマーケティング市場がすでにあり、ここまで申し上げた背景を受け今後も伸びていくと考えています。

我々としては、これまでのとおり自社メディアで広告ソリューションを提供するとともに、この後ご紹介するプラットフォームビジネスを新しく加え、両軸でこのマーケットのシェアを上げていきたいと考えています。また、プラットフォームビジネスを行うことによって、この市場そのものの拡大にも寄与できると考えています。

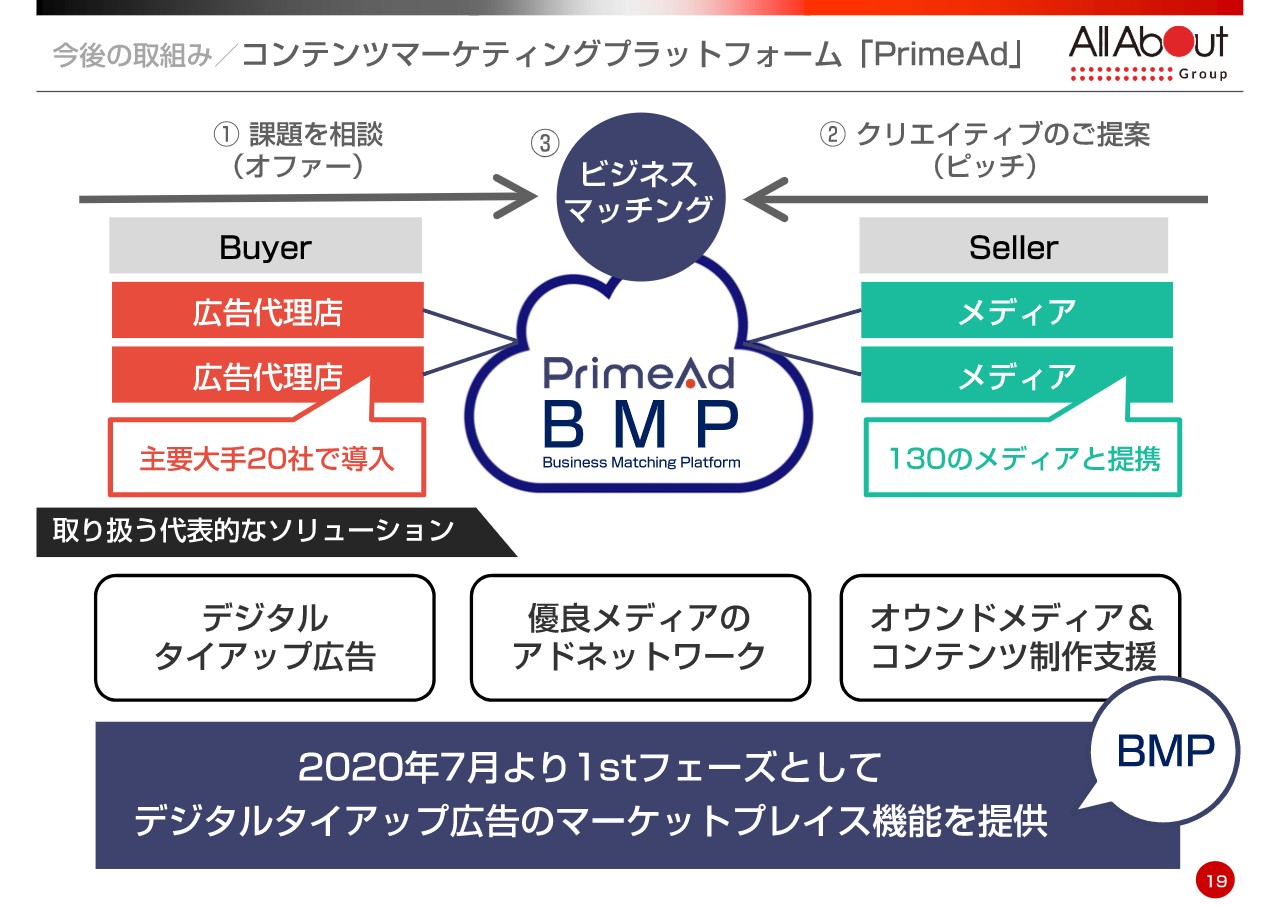

コンテンツマーケティングプラットフォーム「PrimeAd」

「PrimeAd」というプラットフォームビジネスの当該期の進捗についてご紹介します。スライドの中央に「PrimeAd BMP」と記載しています。これが当社が展開しているコンテンツマーケティングプラットフォームです。

この「PrimeAd」というプラットフォームの中で、当期はファーストフェーズである「BMP(Business Matching Platform)」を開始しました。先ほどのデジタルのタイアップ広告では、今まではセールス担当がご案内し、対面で取引をして、その後打ち合わせを行い、広告を掲載して、その結果をレポートすることが当たり前の業界でした。しかし、「PrimeAd BMP」ではこれを非対面にします。SaaS型と言われるものに近いです。

スライドの左側が広告主・広告代理店のみなさま、発注者側で、右側がそれを掲載するメディア側です。このプラットフォームでは、行われている商取引をダッシュボード上でSaaS型により取引を完結し、受発注を成立させ、その後、ワークフローが走り、掲載、レポーティングするという流れになっています。

まずは当該期で、このコロナ禍に即した、デジタルトランスフォーメーション化された広告の取引を行う新しいマーケットプレイス(市場)を展開しだしています。

現在、広告代理店の電通、博報堂等の大手に参画いただいており、当該期で主要代理店20社に導入していただいています。また、優良なメディアにも多数参画いただいており、130のメディアに入っていただきました。この中には、先ほどお伝えした雑誌のデジタル媒体などの大手出版社にご参画いただいています。戦う体制が整った期だと思っています。

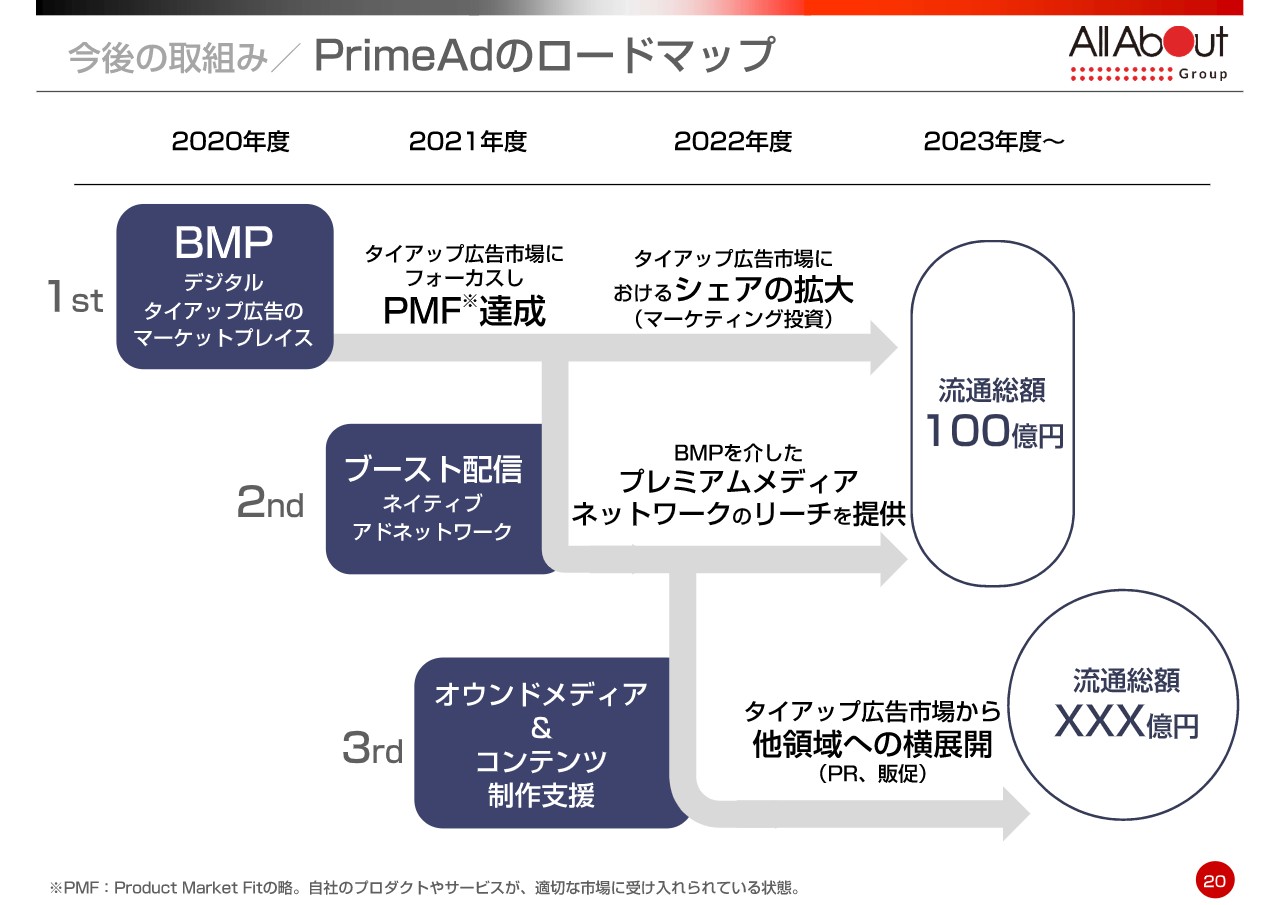

PrimeAdのロードマップ

今お伝えした「PrimeAd」の今後のロードマップと今の位置付けです。先ほどお伝えした1stフェーズであるデジタルタイアップ広告のマーケットプレイスが始まりました。「Product Market Fit」と記載しておりますが、お客さまが求める市場の新しいかたちにしっかりとフィットさせるプロダクトに磨き込むのが今期です。

当然、売上を立てながら取り組んでいきますが、闇雲に増やすというよりは、しっかりとプロダクトを磨くというのが当期になります。そこから、来期以降の収益化を図っていくかたちです。

また、広告の掲載の受発注だけではなく、その広告の効果を担保するためにより多くのお客さまにリーチする必要がありますので、2ndフェーズとして、これを実現するネイティブアドネットワークを提供します。これが収益の横展開としてさらに加わっていきます。この2つだけでも、まずは翌々年度には流通総額で100億円くらいの市場を取っていこうと考えています。すでに大手代理店のみなさまから、「既存の案件をこちらに載せ替えている」というお話をいくつもいただいていますので、非常に楽しみな状態です。

さらに、3rdフェーズということで、各企業が自社で得意分野のメディアを立ち上げ、お客さまと対峙していくかたちのオウンドメディアへの取り組みが広がっています。テキスト、動画、写真すべて入っていますが、このようなものの制作支援のマーケットはこの2つよりもさらに大きいですので、これを乗せていきます。

このように、自社メディアにプラスして、大きなプラットフォームビジネスを展開していく準備が整った期かと思っています。

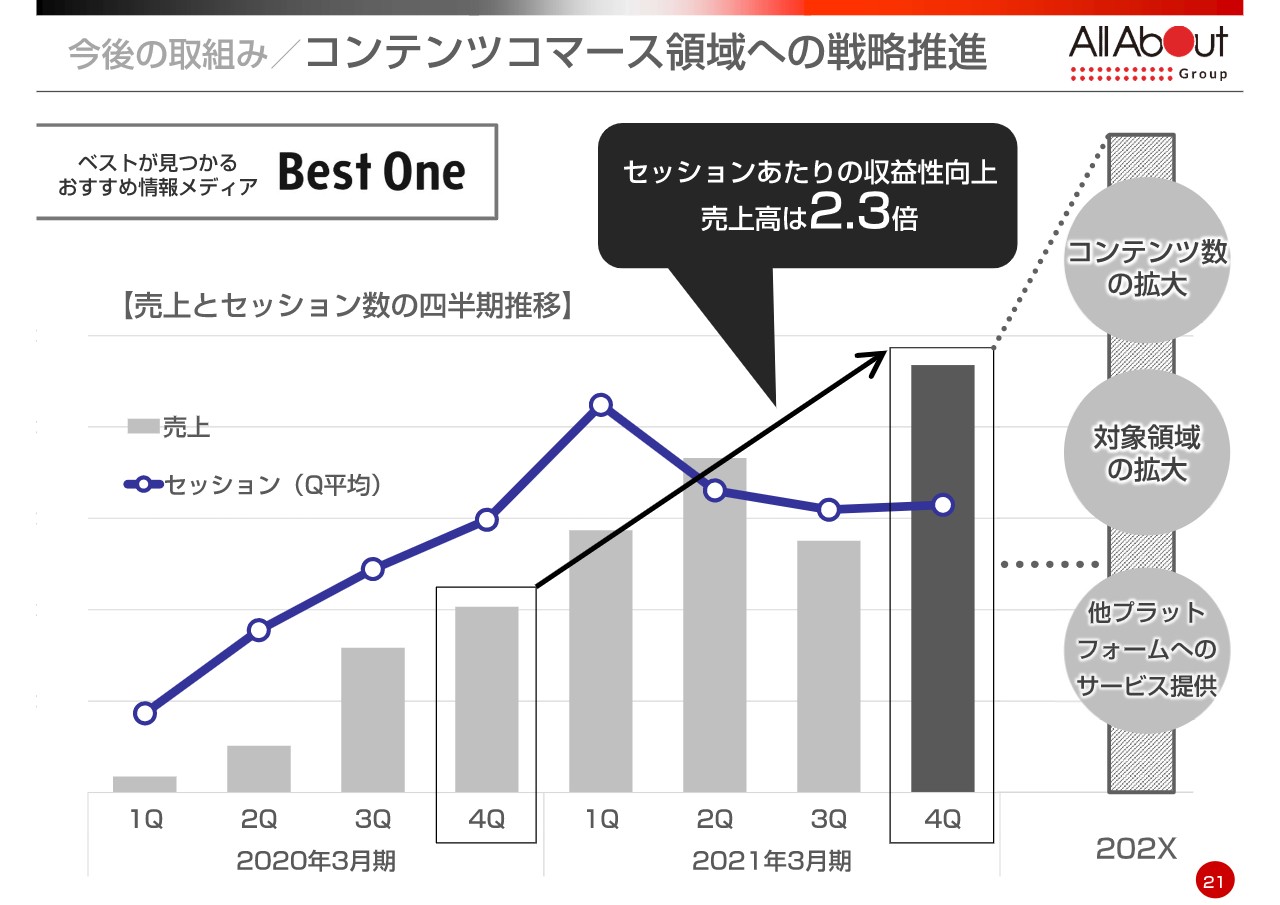

コンテンツコマース領域への戦略推進

このセグメントにおいて、もうひとつ成長戦略投資をしている部分があります。それがコンテンツコマースです。モノの売り買いのコマースにおいて消費者の意思決定を支援するサービスとして、例えば「空気清浄機であればこの10個がよいですよ」というような専門的なコンテンツを作り、その中で「では、これがよいね」となるとその場で買える、といったものです。このコンテンツコマースという仕組みを「Best One」というサイトで展開しています。

当該期においては、第4四半期の前年比較で売上高が約2.3倍に伸びています。方法は合っていると思っていますが、まだまだ大きな市場が残っていますので、この後もコンテンツを増やし、対象領域を拡大して扱う商品群を増やしていきます。また、このサービス自身はAmazonや楽天などのいろいろなECのプラットフォームの中で求められる機能でもありますので、そこへのサービス提供により大きくしていこうと考えています。

以上が、マーケティングソリューションセグメントのハイライトと今後の取り組みです。

2021年3月期の決算ハイライト④

続いて、コンシューマサービスのセグメントにおいて、ハイライトと今後についてご紹介します。まず、収益のハイライトです。冒頭にお伝えしたとおり、グループ全体の当期の収益の伸びを引っ張ってくれたセグメントになります。「サンプル百貨店」は、巣ごもり特需における商品拡充やカテゴリマネジメントの改善により大きく増収増益を果たしました。

また、当該セグメントにおいては、取扱高という指標を出しています。これは後ほどご説明しますが、会計基準の変更により、今期から新収益基準が開始します。純額の売上だけではなく、この取扱高が事業の指標になっていきますので、特にこのセグメントではこれを出しています。

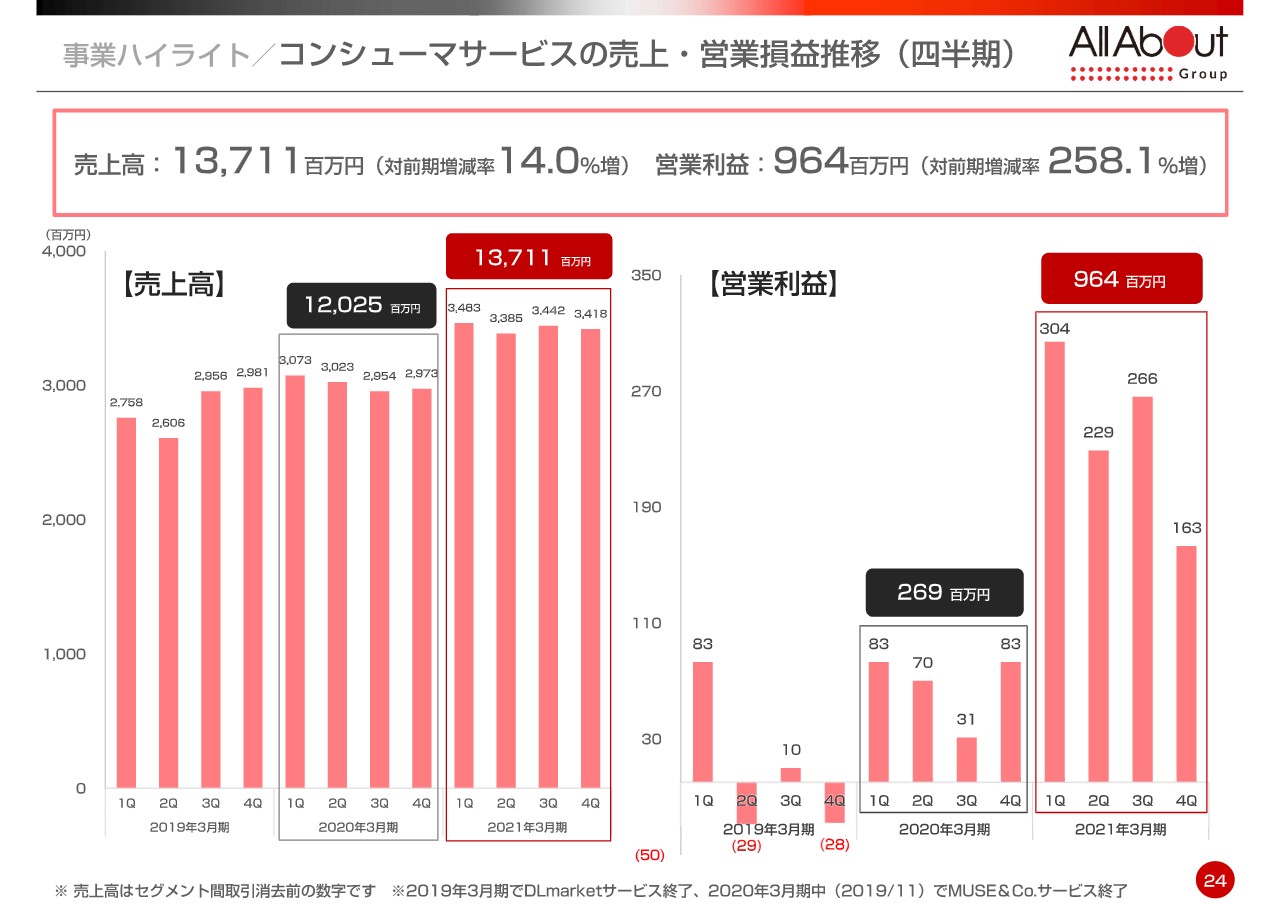

そちらを見ると、当該期の我々のプラットフォームで売り買いされている取扱高は232億3,600万円ということで、対前年で言うとプラス100パーセント近い伸びになっています。また、売上高は、137億1,100万円、14パーセントの伸びです。営業利益については、その1つ前の期の末くらいから高い粗利構造を作ることができており、9億6,400万円、258.1パーセント増と大きく伸びました。

コンシューマサービスの売上・営業損益推移(四半期)

こちらがコンシューマサービスセグメントの四半期の利益の推移と売上の推移です。スライドの左側が売上高、右側が営業利益です。営業利益のほうをご覧いただくと、当該期の第1四半期については、巣ごもり特需が反映されています。このように、利益構造が1段も2段も上げられた期だと捉えています。

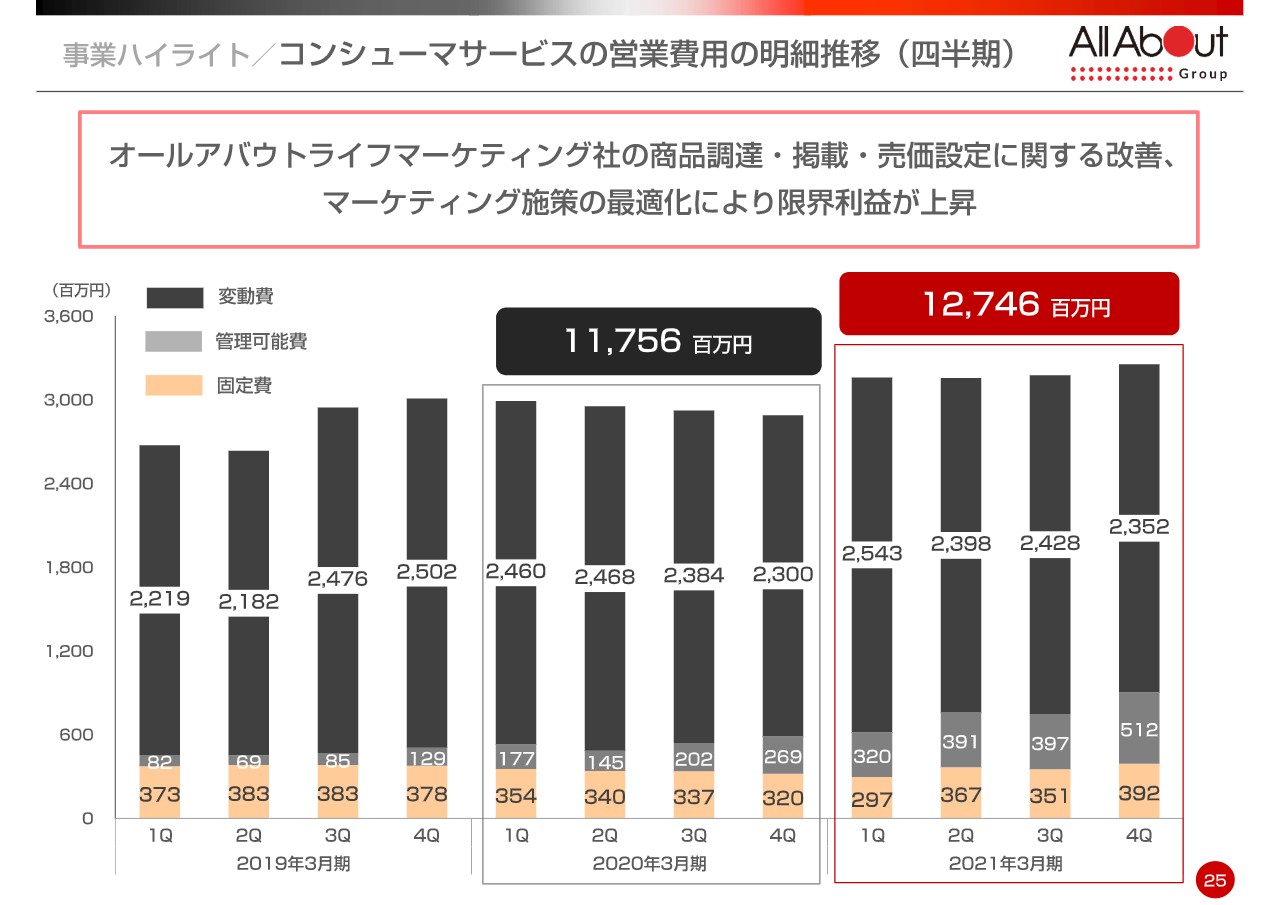

コンシューマサービスの営業費用の明細推移(四半期)

このセグメントにおける費用の明細はこちらです。ご覧のとおり、固定費はそこまで大きく伸びていません。主に、オールアバウトライフマーケティング社の商品調達・掲載・売価設定等の施策が改善し、功を奏しています。また、マーケティング施策の最適化により、限界利益が上昇しました。この傾向は今後も続くと思っています。マーケットはいろいろと変化が激しいですが、しっかりと儲ける構造を続けていきます。

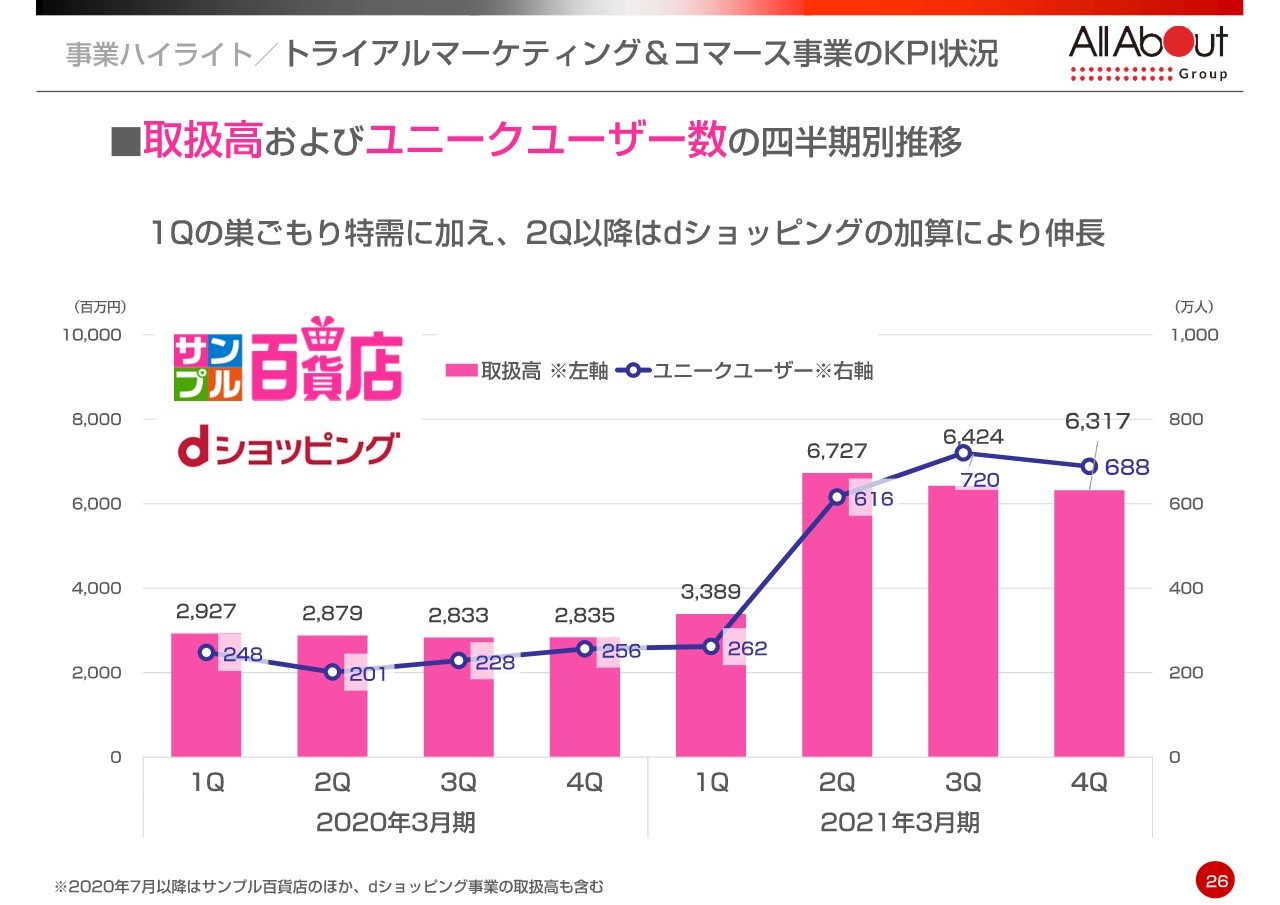

トライアルマーケティング&コマース事業のKPI状況

「サンプル百貨店」を中心としたコマースサービスでは、ユーザーサイドにどの程度使われているのかという指標を置きました。このスライドでは2つの指標がありますが、ピンクの棒グラフが先ほどご紹介した取扱高の推移です。

取扱高については、第2四半期から大きくステップアップしています。こちらは、資本提携先でもあるNTTドコモが行っている「dショッピング」の共同運営を7月より開始した部分が取扱高として加わってきていることが大きく影響しています。

当該期の第2四半期、第3四半期、第4四半期については、システムを安定的に移行したり、そこに出店いただいている企業のみなさまとの契約を新しい共同運営のかたちに最適化したりなど、いろいろなものを移行した期でした。

収益レベルでいうと、まだまだこれから伸ばしていこうというフェーズです。移行もまだ少し残っている部分がありますが、概ね昨期中に移行できたと思っていますので、今期からは大きく伸ばしていければよいと考えています。その準備が整ったのかと思っています。

また、青い折れ線グラフはユニークユーザー数の指標です。「サンプル百貨店」の本店、また「サンプル百貨店」が他のプラットフォーム上で展開している支店、また共同運営を始めた「dショッピング」などの利用者数指標であるユニークユーザーが伸びています。このあたりが今後の事業のドライバーにもなりますので、引き続き継続的にご報告していきます。昨年度はこれをまた一段上げることができたということです。

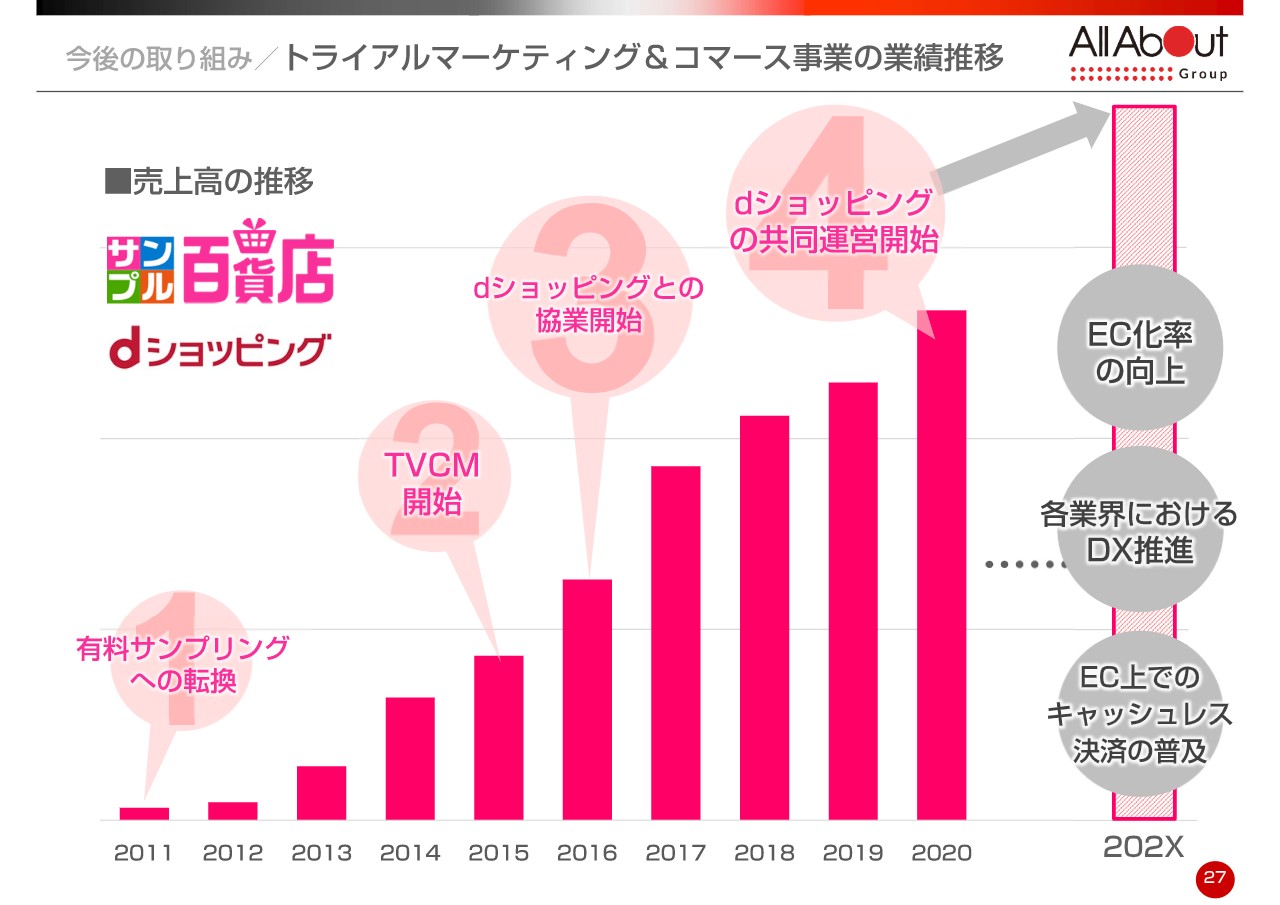

トライアルマーケティング&コマース事業の業績推移

今後の取り組みの前に、「サンプル百貨店」を中心としたコマース系事業の過去のトラックについてご説明します。当グループで2011年から開始していますが、もともとは、無料でサンプリングができる、つまり企業からお金をいただいて生活者に新商品を宅配するというかたちのサービスだったものを、生活者のみなさまにお金を払っていただいてお試し買いをしていただくという有料サンプリングへの転換から始まりました。これが非常に好評で、伸びたということです。

さらに、テレビCMを投入して伸びています。また、「dショッピング」のような他のプラットフォームと協業を開始し、ユーザーの数を飛躍的に増やしていきました。そして現在を迎えます。このような成長を辿ってきました。

先ほどお伝えしたように、今後については、当該期に「dショッピング」と共同運営させていただくことになりましたので、今までのトライアルマーケティング、お試し買いサイトに加えて、当グループとしても総合通販サイト、ECモール事業が加わったということになります。

今後、マーケティング環境としてはEC化率はまだまだ上がります。日本はまだ遅れているほうだと思います。また、新型コロナウイルスにより、DX推進も追い風になります。

例えば、ドコモのd払いやPayPayなどのいろいろなキャッシュレス決済はリアルの店舗で使われることが多いのですが、これもEC上でも同じように展開していくことでまだまだ伸びしろがあります。

このようなマーケット環境の伸びの背景を踏まえ、当該年度に始め、ようやく移行が落ち着きました「dショッピング」のプラットフォームも加えて、この先も大きく伸びていけるのではないかと考えている次第です。

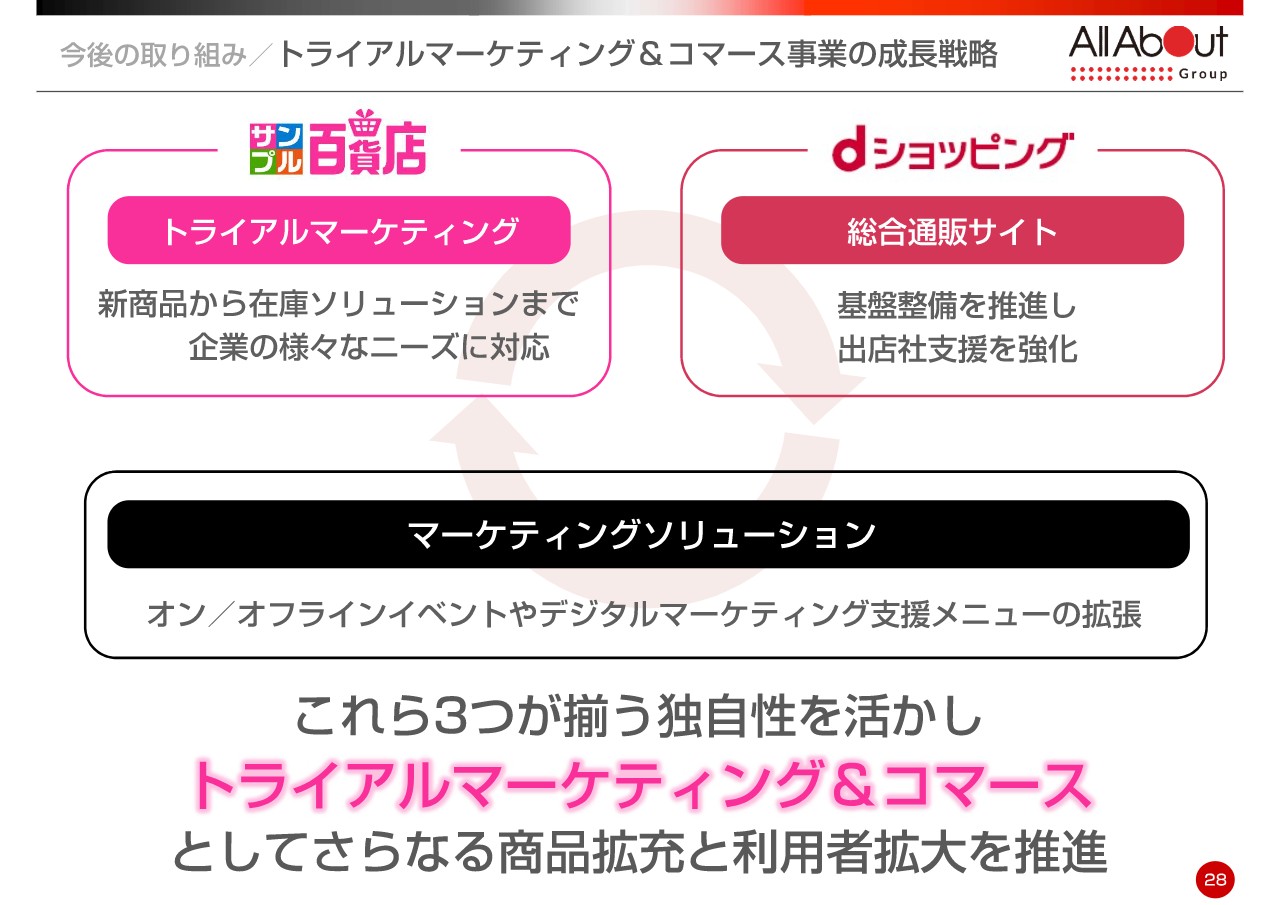

トライアルマーケティング&コマース事業の成長戦略

今後の取り組みポイントについてご説明します。今まで行っていましたトライアルマーケティングのお試し買いと、いわゆる定番でいつでも商品がある「dショッピング」の総合通販サイトがあります。

「サンプル百貨店」はどちらかと言うとスポット型ですので、ある時に新商品をどんどんお安く試すことができます。しかし、その新商品がいつもあるとは限らないわけです。お気に入りになっていただいたあとに定番のショップで買っていただくという構えが昨年加わりました。よって、スポット型と定番型の流通構造ができるようになったということです。

これにより、各出展メーカー、企業さまを支援するマーケティングソリューションという武器を加えた、三位一体で全部持っているECプラットフォームとなります。さらに今後はECだけではなく、オフライン、いわゆるリアルの流通も含めた流通構造の中での取り組みも加わっていきます。これは独特のポジションであり、我々だけの強みと思っていますので、このような三位一体の構造で成長を図っていけるのではないかと考えています。ますます楽しみになってきました。

以上、両セグメントにおけるハイライトと今後の成長戦略についてポイントをご説明しました。

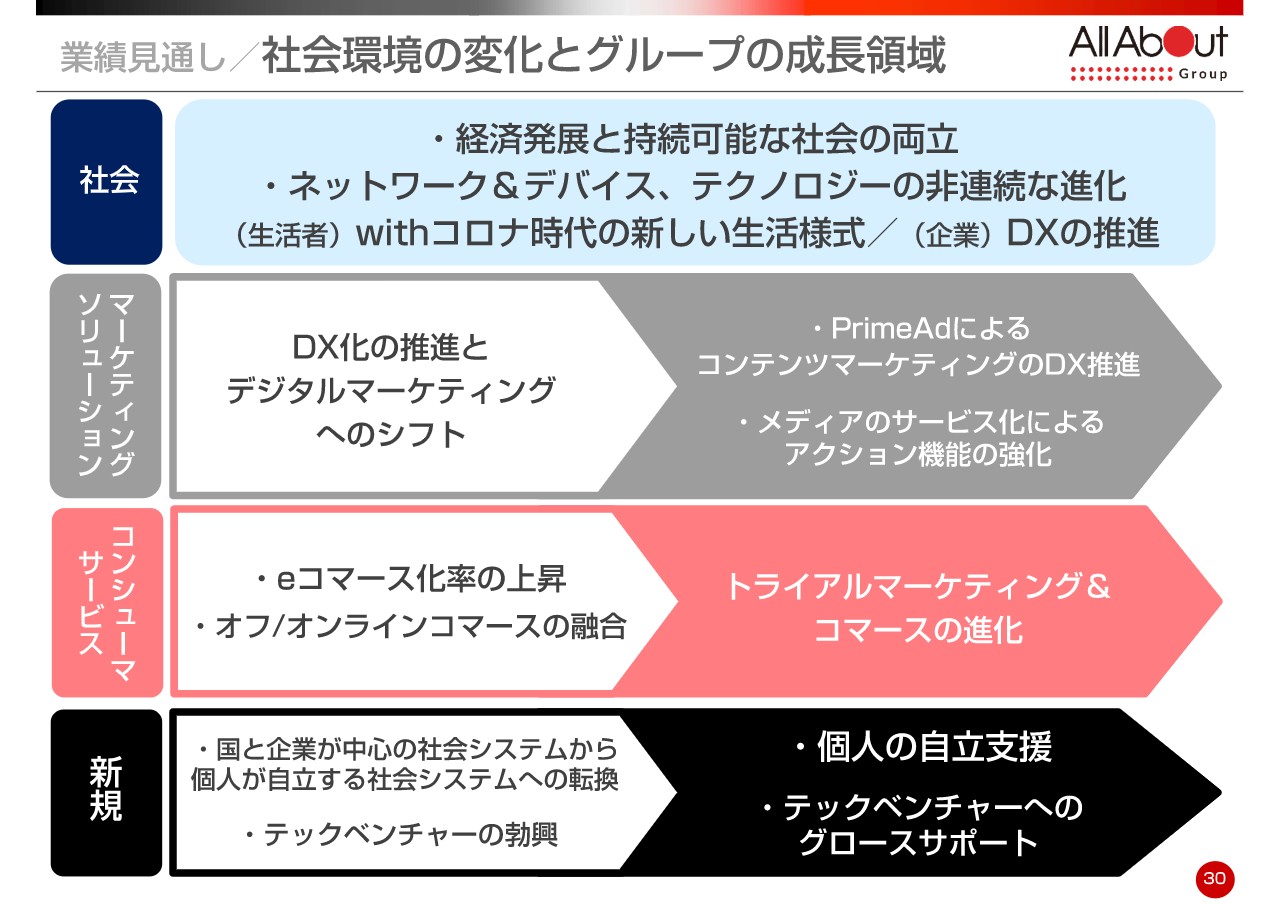

社会環境の変化とグループの成長領域

それでは、今期の業績見通しについてご説明します。数字のご説明をする前に、大きなマーケット感について整理します。スライドの上部にある「社会」レベルで大きな変化が引き続き起こっています。

まずは経済発展と持続可能な社会の両立、SDGsです。世界中、国も企業も生活者もここからは逃れられないですし、しっかり対応していかないといけません。また、我々の業界でいうと、今は5Gが始まりましたが、一番大きな変化はネットワークデバイスなどのいろいろなデバイスの進化や、インターネットなどいろいろなものを含めたテクノロジー、具体的にはAI、ディープラーニング、ブロックチェーンなど非連続に進化しています。また、このコロナ禍の環境の中で、withコロナ時代の新しい生活様式が生活者のみなさまにも影響しますし、企業のみなさまにおけるDXの推進があります。

このような大きな社会の変化に対して、まずマーケティングソリューションセグメントは、まさにDX化を推進しており追い風だと考えています。具体的にはプラットフォームサービスの強化を行っていきます。

また、コンシューマサービス系もすでに影響を受けています。eコマース化率はまだまだ上昇しますし、オムニチャネルと呼ばれる、オンライン・オフラインを含めた流通構造が進化していきます。

こうした事業環境変化に対して弊社は、お試し買い、トライアルマーケティングの強化に加え、「dショッピング」による定番のEC、さらにマーケティングソリューションを提供していくことで進化していければと思っています。

加えてビジョンに則した部分についてです。大きな社会変化の中で、これまで日本は国と企業が中心の社会システムで戦後の復興を果たしてきました。しかしこれからは個人がより自立して社会と共生していくような社会システムへのイノベーションが必要だと確信しています。

また、そのような社会変化に合わせてテクノロジーベンチャー企業、いわゆるテックベンチャーが勃興しています。このような環境を踏まえて、個人の自立支援やテックベンチャーへのグロースサポートと投資を組合わせた新規事業も行っていきたいと思っています。

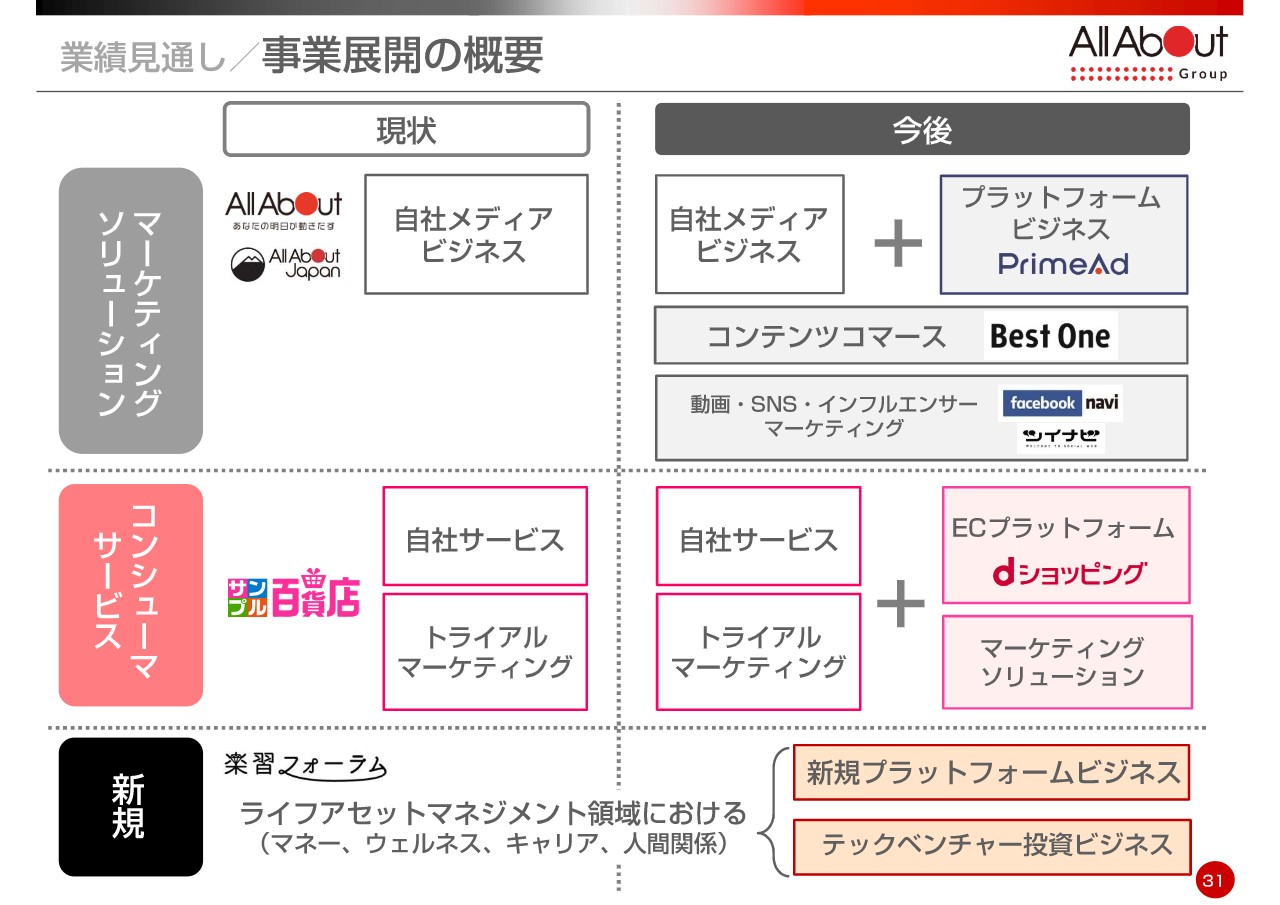

事業展開の概要

具体的にサービス名を並べると、このようなかたちになります。ご説明した現状のサービスに加えてマーケティングソリューションではプラットフォーム向けのサービスを強化していきます。

また、今日はご説明していませんが、SNSでの人と人のつながり、インフルエンサーマーケティングも1つのテーマとなります。グループ会社にオールアバウトナビ社がありますが、このようなところも含めて取り組んでいきます。さらに、資本提携先の日本テレビと、動画を中心に、テレビとソーシャルメディアの融合分野も強化していきます。

コンシューマサービスにおいては、先ほどご説明したとおり、自社サービスのトライアルマーケティングが中心だったところに、一般のeコマース全体へカバー領域を広げ、マーケティングソリューションサービスを加えて三位一体の構造で取り組んでいきます。

食品や生活品など、一般の方々が毎日購買されるような領域やカテゴリーについては、もっと拡充していく必要性があると思っていますので取り組んでいきます。

そして新規の部分は闇雲に投資するのではなく、弊社のビジョンである「個人の自立の支援」の基盤となるような領域、具体的には、お金、健康、キャリア(自己実現)に困らず、家族、パートナーづくりといった、4つの分野に注力していきます。個人の自立をサポートし、世の中をよくすると思っています。

マネーではフィンテック、また、ウェルネスではヘルステック、キャリアではHRテック等々、テクノロジーベンチャーに対する投資を積極的に行っていきます。

さらに、投資をすると同時に、投資先企業群のグロースをサポートするプラットフォームビジネスを展開し、2025年に向けて成長してまいりたいと考えています。

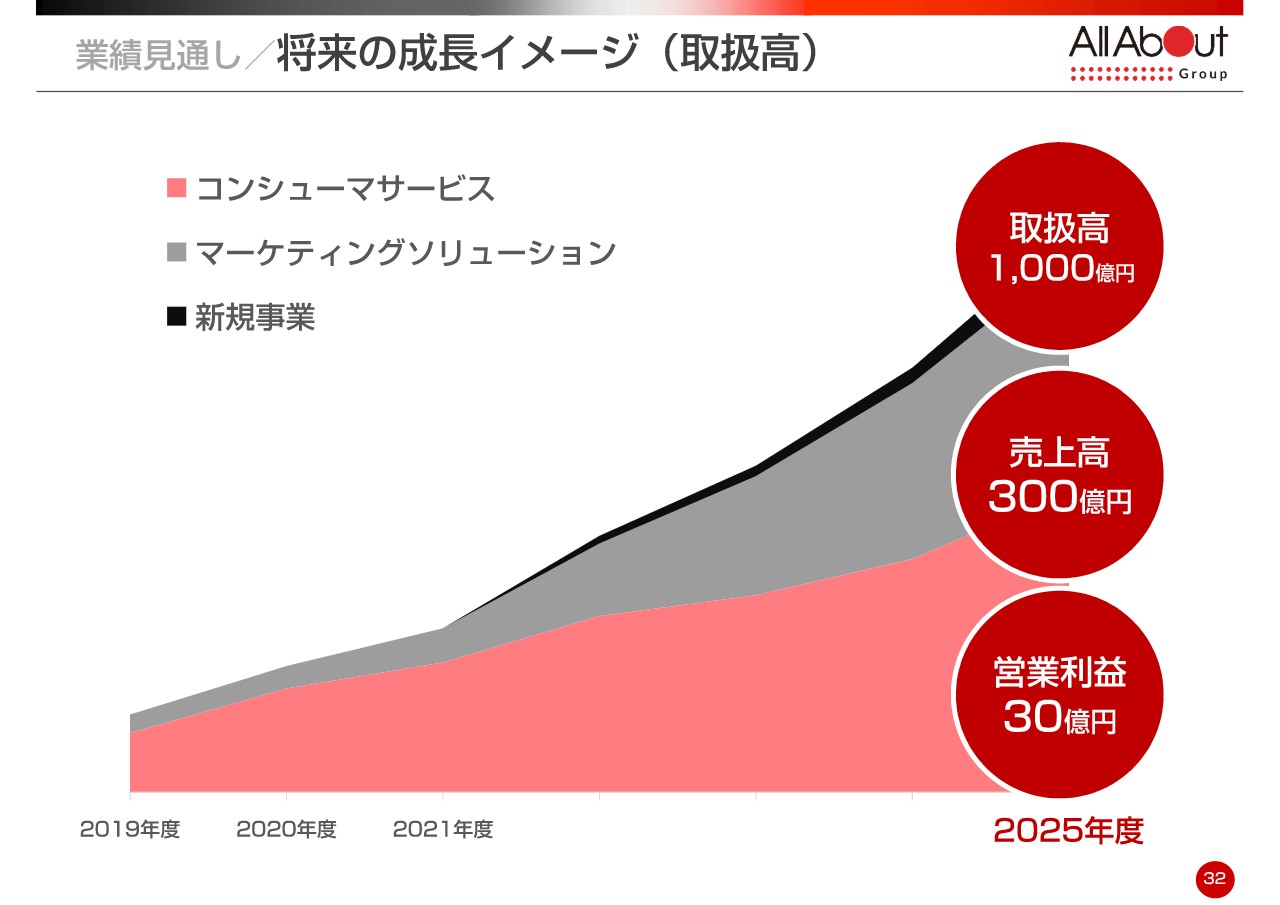

将来の成長イメージ(取扱高)

このスライドが将来の成長イメージです。お陰さまでこれまでも成長を続けていますが、2025年のイメージとしてグループで取扱高1,000億円、売上高300億円、営業利益30億円くらいの規模をつくれるように戦略を推進していきたいと考えています。

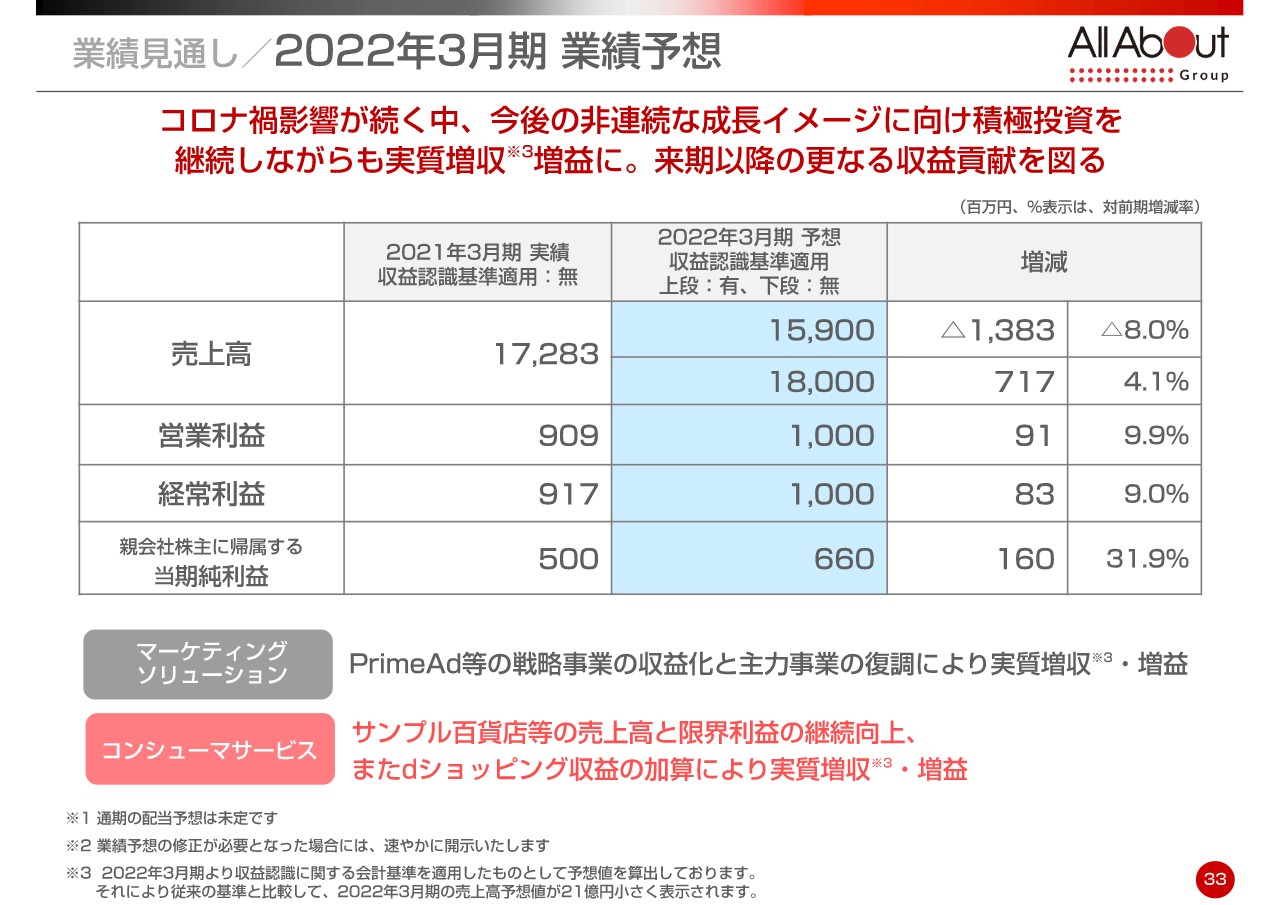

2022年3月期 業績予想

以上の背景を踏まえ、当期の予測をまとめています。まず前提として、コロナ禍についてはワクチンの接種が始まっていますが、日本は遅れていますので、まだまだ今年度も影響が続くというのが前提です。これは良いほうにも悪いほうにも影響があります。ただ、DXということで、我々はプラス面を存分に活かしたいと思っています。

また、前述の2025年の成長イメージに向けて、今日ご紹介しているようなマーケティングソリューション向けのプラットフォームビジネスや、コンシューマサービス系の三位一体となる新しいオン・オフラインでのコマースの構造、社会環境の変化に応じた新規事業、投資などは継続的に続けていく期だと思っています。

2025年に向けて、主な投資は今期いっぱいで一旦落ち着け、来期以降一段と収益を上げていけるような構えに持っていければよいと考えています。

またそのような投資をこなしながらも、実質的には増収増益はしっかりと図ります。具体的な数字がこちらになります。

売上高は上段と下段に分かれていますが、今期は収益認識に関する会計基準が適用されます。これを適用した数字が上段であり、適用していないのが下段となっています。つまり、昨期と同じ基準に基づく予想は下段になりますので、そこと比較すると増収になります。収益認識に関する会計基準適用後でいうと159億円という売上の予測を出します。

営業利益以下は、収益認識基準の影響はなく、営業利益10億円、経常利益10億円、親会社株主に帰属する当期純利益6億6,000万円となっています。まずは増収増益というかたちでの予測を出し、今日お伝えしたような戦略推進を行いながら機動的に変化に対応して進んでいきます。

以上2021年度の決算ハイライトのご報告と、この先の進め方についてご報告しました。こちらで私のご説明を終了します。ご拝聴いただきましてありがとうございました。