2021年2月12日に行われた、ペプチドリーム株式会社2020年12月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:ペプチドリーム株式会社 代表取締役社長 リード・パトリック 氏

ペプチドリーム株式会社 取締役副社長 金城聖文 氏

ペプチドリーム株式会社 IR広報部長 岩田俊幸 氏

2020年12月期 業績概要

金城聖文氏:取締役副社長の金城でございます。私から2020年12月期本決算についてのご説明を申し上げます。本日の内容は、40分程度決算概要および主要なトピックス、ならびに次なる成長に向けた取り組みと今後の業績見通しについてご説明をさせていただきます。

なお、本日は電話会議形式となっておりますので、冒頭にお手元の資料のページ番号を申し上げたうえで各内容の説明とさせていただきます。

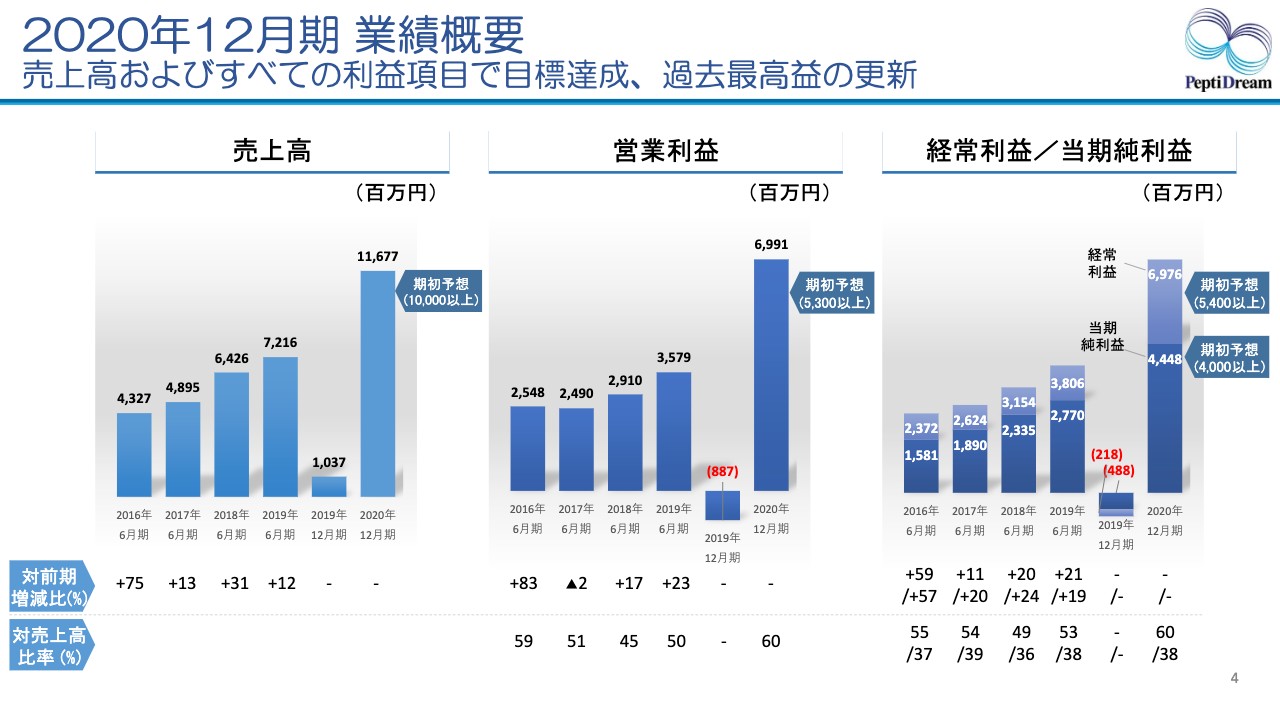

まずは決算概要からご説明を申し上げます。4ページでございますけれども、2020年12月期の業績概要をお示ししております。2020年度は、新型コロナの急速な拡大により想定外の向かい風でございました。

率直に申し上げまして、当初の計画から大きくずれ込んだ案件もございましたけれども、早いタイミングでバックアッププランに経営の舵を切っていったこと、それから、コロナ禍での出社制限を余儀なくされる中でも業務への影響を最小化すべく、役職一丸となって尽力してきたこと、こういったことの中で期初に発表いたしました業績予想からの上方修正、ならびに当社過去最高益の更新という結果となってございます。

売上高は約117億円、営業利益は約70億円、経常利益は約70億円、当期純利益は約44億円となっております。

2020年12月期 貸借対照表、財務状況

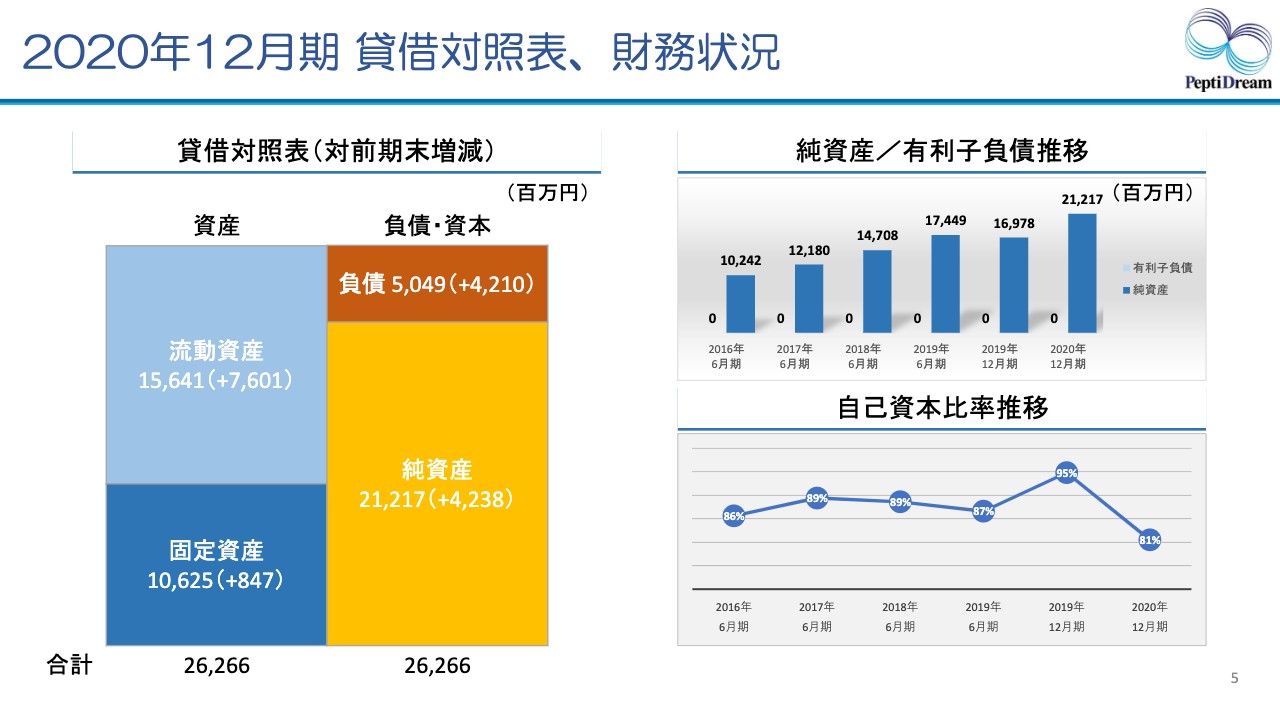

続いて5ページでございますけれども、2020年12月末時点でのバランスシートおよび財務状況をお示ししております。バランスシートの資産の部におきましては、売掛金の増加に伴い、流動資産が約76億円増加をしております。

一方、負債・資本の部におきましては、一時的な未払金の増加等により、負債が約42億円増加となっております。

財務状況におきましては、純資産は約212億円となっており、自己資本比率は81パーセントと継続的に高い水準を維持しております。また、引き続き有利子負債ゼロ、すなわち無借金経営を維持してきてございます。

2020年12月期 キャッシュフロー概要

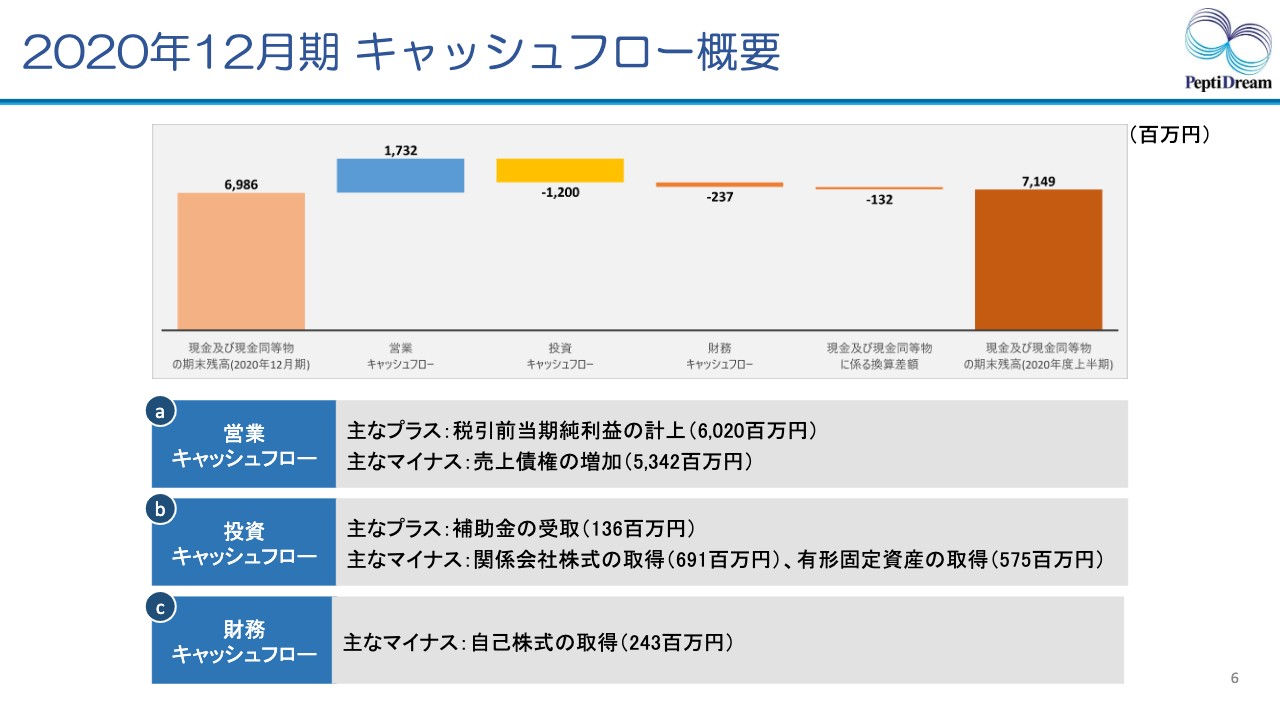

続いて6ページは、キャッシュフローの概要をお示ししております。営業キャッシュフローは、税引前当期純利益の計上等により、約17億円のプラス。投資キャッシュフローは、関係会社株式ならびに有形固定資産の取得等に伴って約12億円のマイナスとなり、フリーキャッシュフローとしては約5億円のプラスとなってございます。

結果として、手元現金は約71億円、今後の投資ならびに運転資金として十分な水準を維持しているものと考えております。

続いて7ページ、8ページは、参考情報といたしまして過去数年間のキャッシュフローの推移、ならびにその他の財務指標についてお示しをしております。詳細の説明については割愛をさせていただきます。

各事業セグメントでパートナー先との協業を深化・拡大

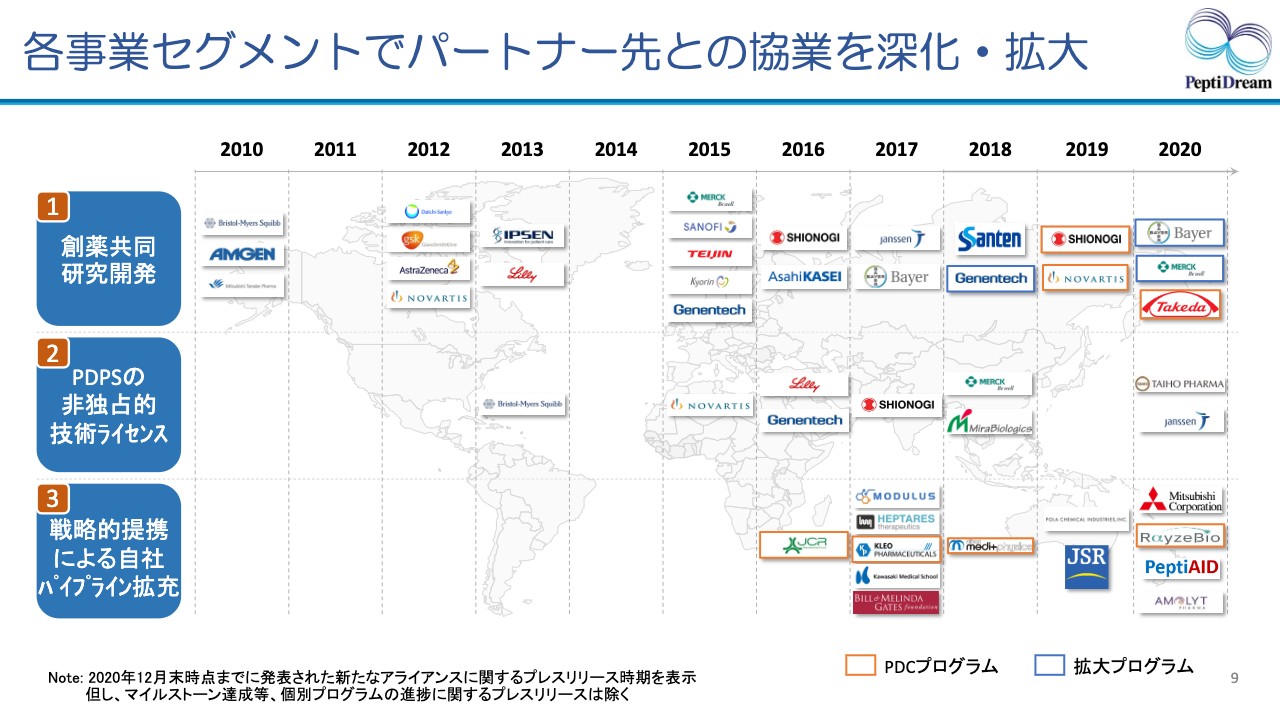

続いて9ページは、各事業セグメントにおける当社のアライアンス案件の推移をお示ししております。2020年におきましては、創薬共同研究開発に関して3件、PDPS技術ライセンスに関して2件、また戦略的提携に関して4件のプレスリリースがございました。各個別案件につきましては後ほど詳細をご説明させていただきます。

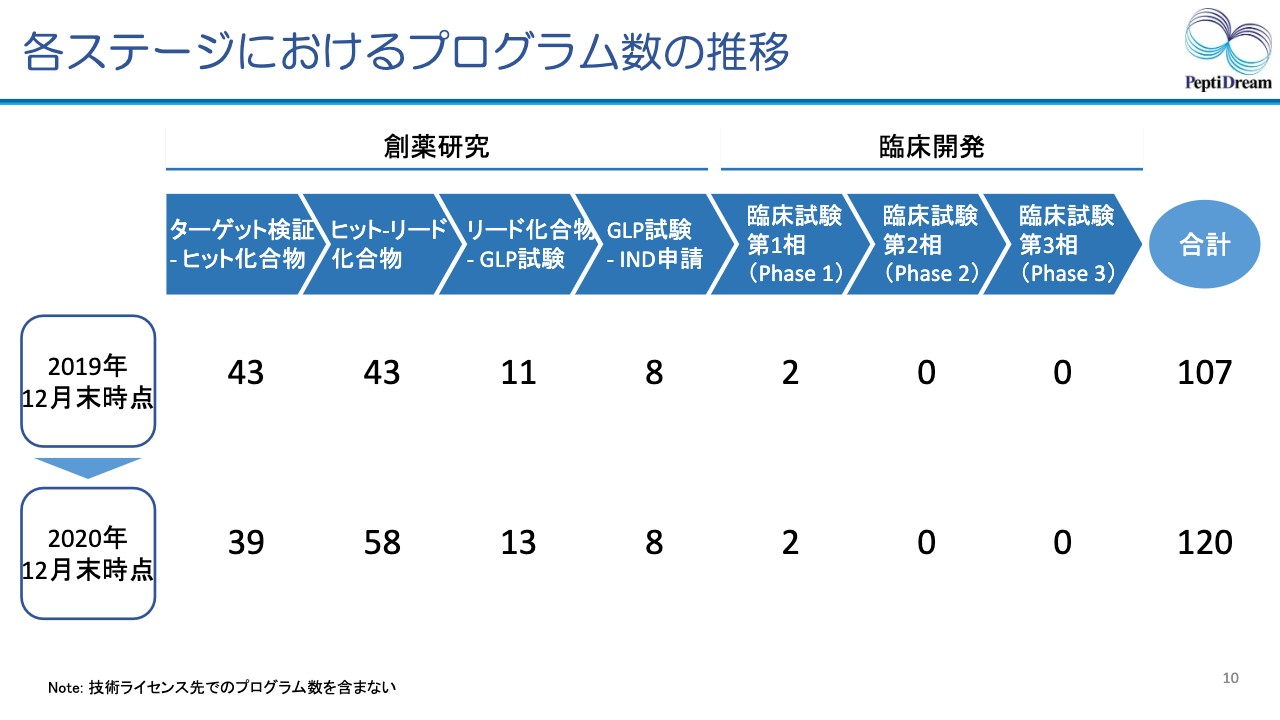

各ステージにおけるプログラム数の推移

続いて10ページでございますけれども、各ステージにおけるプログラム数の推移をお示ししております。2020年12月末時点のプログラム数は計120となり、1年前の時点から13プログラム増加をしております。また、リード化合物からGLP試験のステージになるプログラム数は、前期末から2つ増加をして計13プログラムとなっております。

こうした研究後期のステージのプログラム数を引き続き着実に増やしてまいります。なお、これらプログラム数におきましては、技術ライセンス先でのプログラム数は含まれてございません。

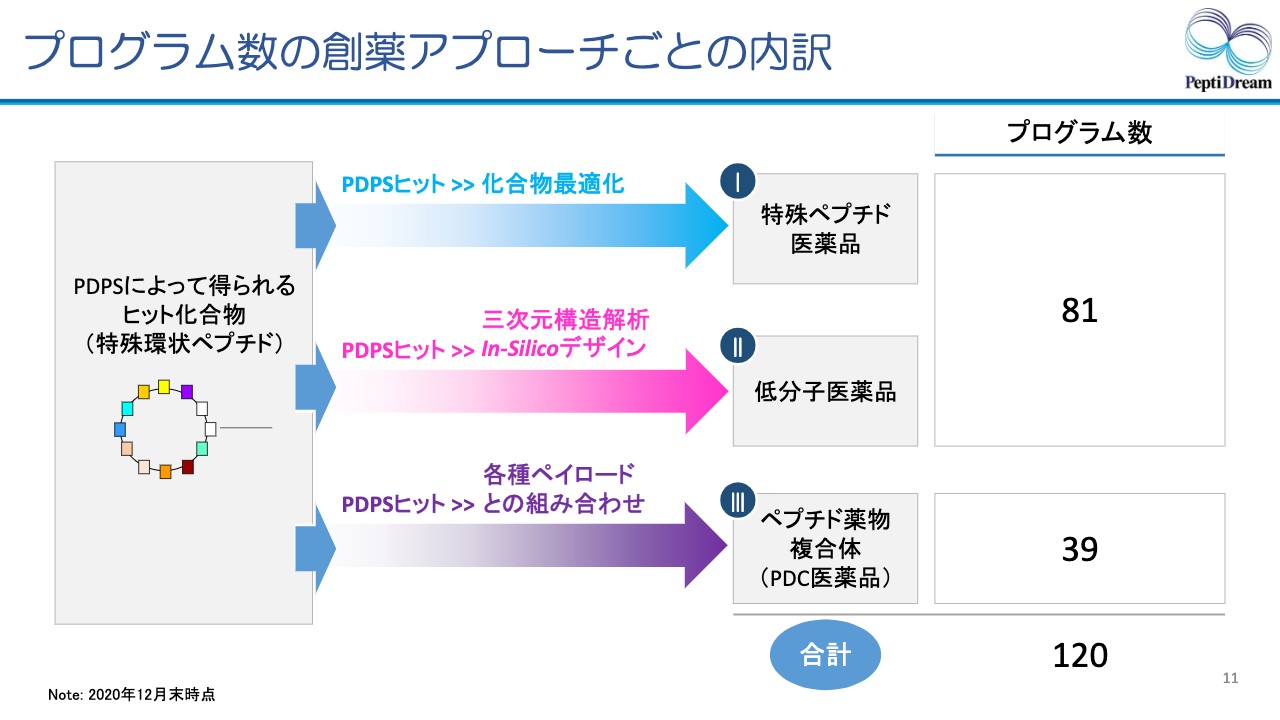

プログラム数の創薬アプローチごとの内訳

また11ページでございますけれども、創薬アプローチごとのプログラム数の内訳をお示ししております。特殊ペプチド医薬品、またはペイロード医薬品、もしくはその両方のアプローチで並行して開発が進んでいるものは81プログラムとなり、前期末から11プログラムも増加しております。またPDC医薬品については39のプログラムと、前期末から2プログラム増加しております。

なお、研究段階におけるプログラム数はいずれも創薬ターゲット数ごとにカウントとなっており、1つのターゲットに対して複数のアプローチ、例えば特殊ペプチド医薬品と低分子医薬品とか、そういった場合があってもダブルカウントはございません。

一方で、臨床開発段階では同じターゲットであっても化合物そのものが異なる場合においては最終的に別々の製品になることが一般的でございますので、製品ごとのカウントというかたちでしております。

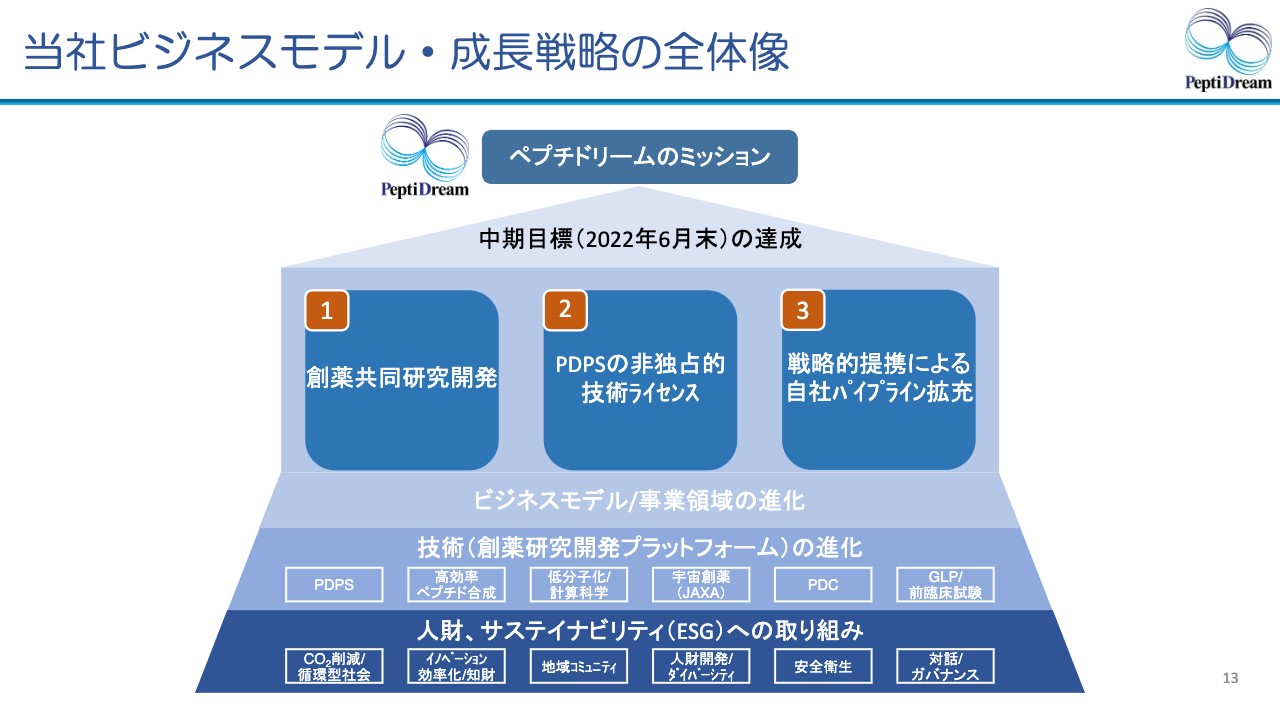

当社ビジネスモデル・成長戦略の全体像

2020年12月期の主要トッピクスについてご説明を申し上げます。まず13ページですけれども、当社のビジネスモデル・成長戦略の全体像をお示ししたものでございます。当社では3つの事業セグメント、柱の部分がございまして、各セグメントごとの主な進捗についてご説明を申し上げます。

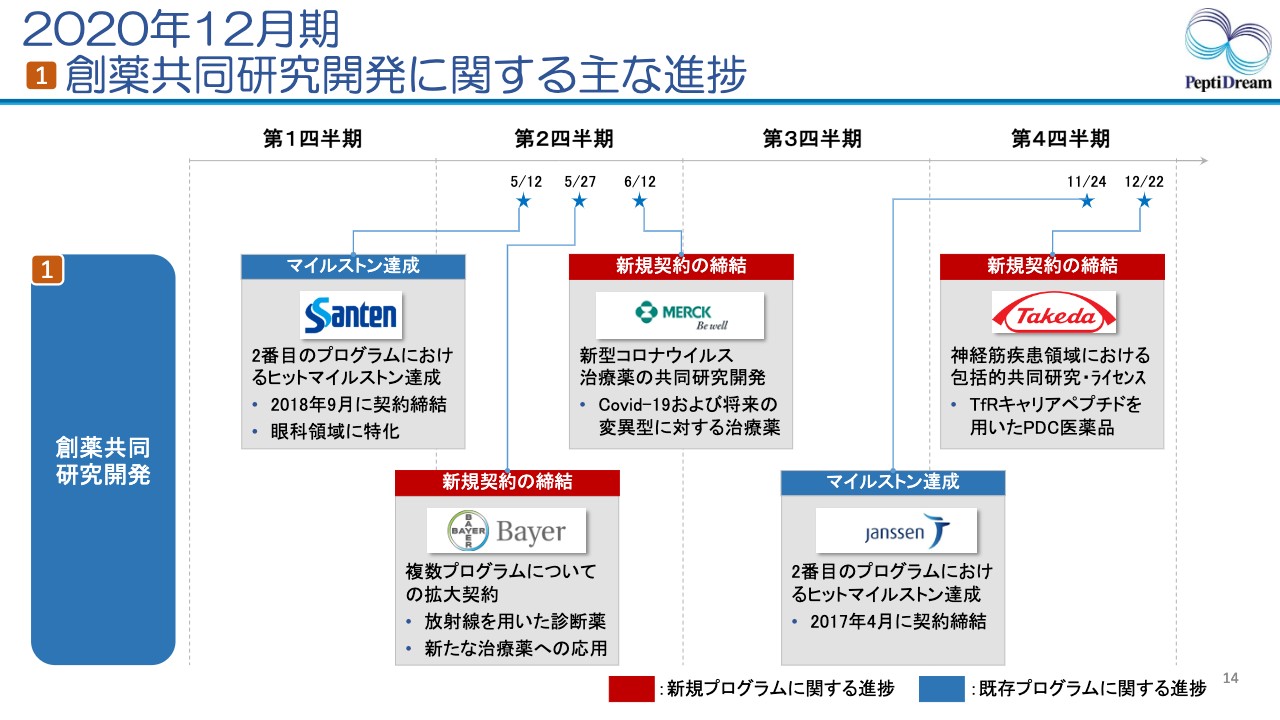

2020年12月期 ①創薬共同研究開発に関する主な進捗

最初に14ページでございますけれども、2020年12月期における創薬共同研究開発に関する主な進捗をお示ししております。創薬共同研究開発におきましては、マイルストンの達成が2件、ならびに新規契約の締結に関するリリースが3件ございました。

直近半年間を見てみますと、ヤンセンファーマとのプログラムでは、2019年12月に1つ目のプログラムにおいてヒットマイルストンを達成して以降、約1年間で2つ目のヒットマイルストンの達成となってございます。

また武田薬品とは、トランスフェリンレセプターのキャリアペプチドを用いたPDC医薬品に関して、神経筋疾患領域での独占的な共同研究、ならびにライセンス契約を締結いたしました。トランスフェリンレセプターは脳組織以外の筋組織でも多く発現していることが知られており、今回の取り組みでは、いわゆるCNS領域を除く神経筋疾患領域全般について複数のプログラムを包括的に進めていく内容となってございます。

また、後ほどご説明をいたしますPDC医薬品のハブアンドスポークモデルにおいて、トランスフェリンレセプターのキャリアペプチドはまさにコアとなるはずであり、今回の取り組みは最初のスポークとなります。現在、2本目、3本目のスポークに向けての協議が進められてございます。

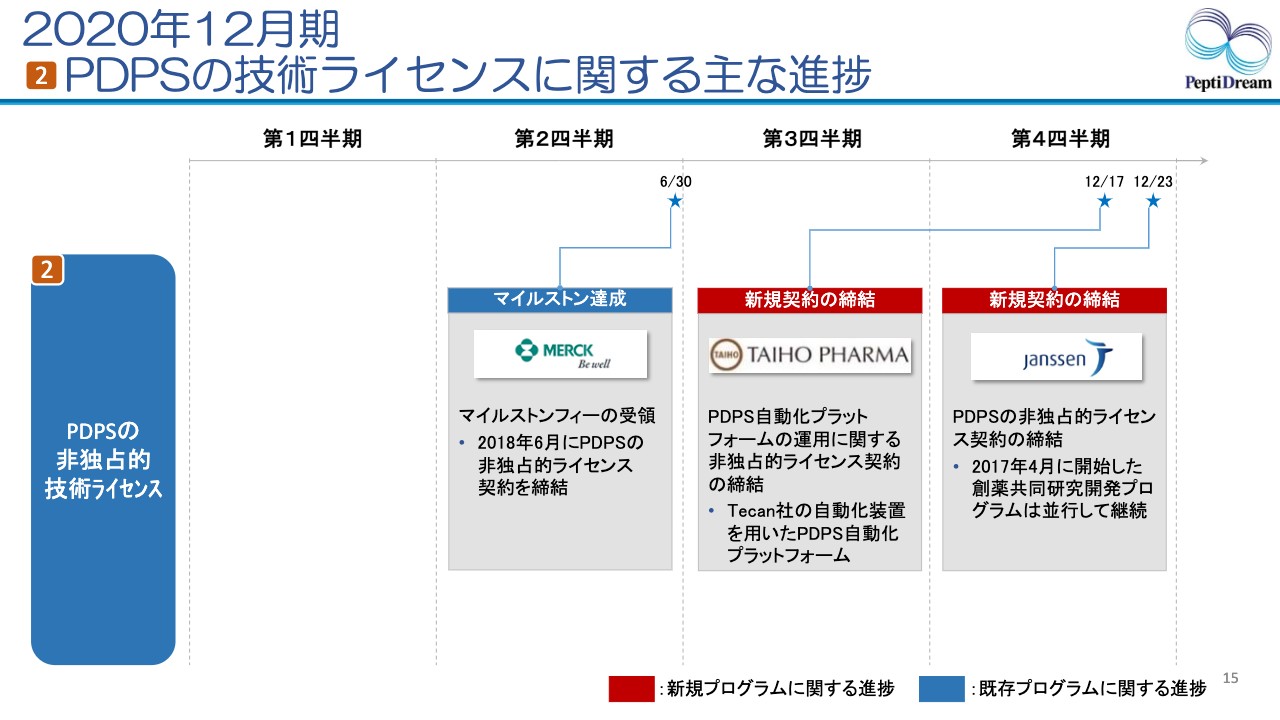

2020年12月期 ②PDPSの技術ライセンスに関する主な進捗

続いて15ページでございますけれども、PDPSの技術ライセンスに関する主な進捗をお示ししております。2020年度はマイルストン達成が1件、ならびに新規契約の締結に関するリリースが2件ございました。大鵬薬品との間では、PDPS自動化プラットフォームの運用に関して非独占的ライセンス契約を締結いたしました。

当社では、PDPSの一部工程について、ロボットを用いた自動化プラットフォームの開発を進めてまいりました。化合物スクリーニングの効率化はもちろんですけれども、自動化することで初めて可能となる機器的な向上においても高いレベルで実現することができております。PDPS自体も、第2世代、いわゆるPDPS2.0と呼べるレベルまで進化を重ねてきてございます。

また、ビジネスの観点からは、技術移転に要する時間が大幅に短縮される、そういったことも大きな特徴となっており、今後さらなる技術ライセンス契約の拡大につながっていくものと期待をしております。また、ヤンセンファーマとの間においても、PDPSの非独占的ライセンス契約を締結いたしました。

2017年4月に開始をいたしました共同研究開発プログラムも大変順調に進捗をしており、これと並行するかたちで、より多くのプログラムをヤンセンファーマ社内でも独自展開をしていくうえで、今回の技術ライセンスという流れとなっております。

当社の創薬プラットフォームはヤンセンファーマ側でも非常に高く評価をいただいており、今後、次々と新たな創薬プログラムが創出されていくということを期待してございます。

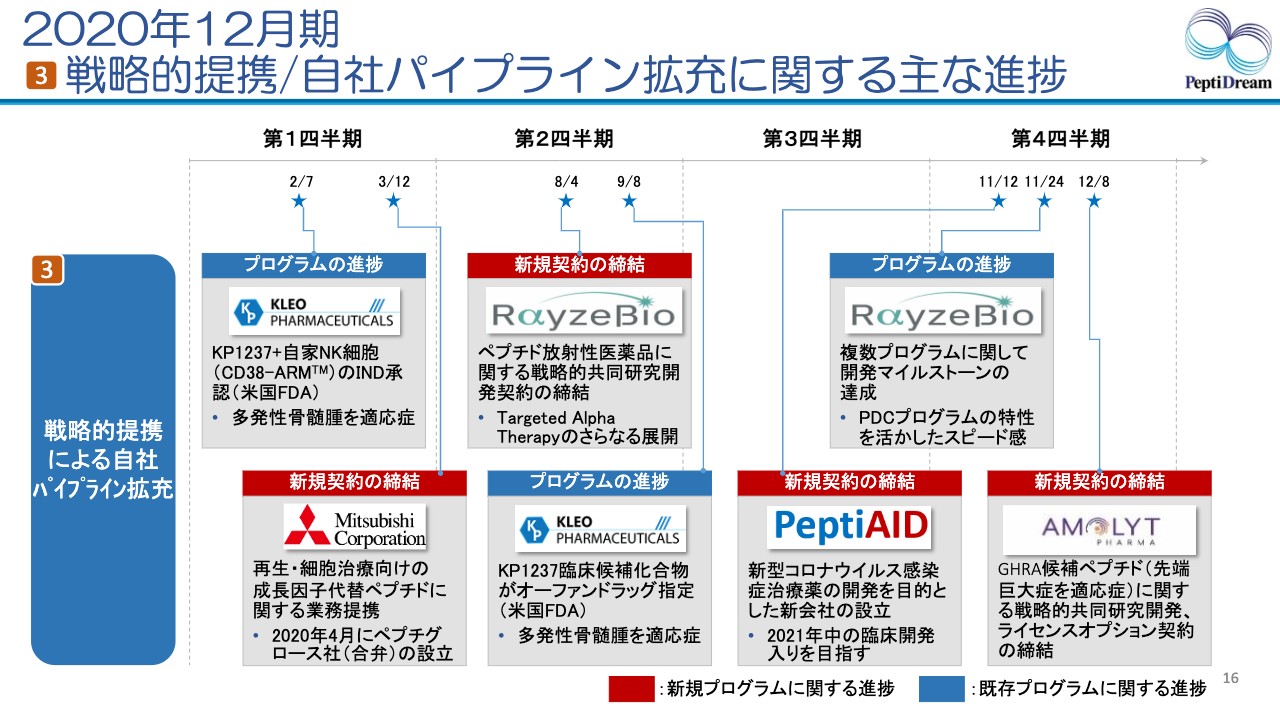

2020年12月期 ③戦略的提携/自社パイプライン拡充に関する主な進捗

最後に16ページでございますけれども、戦略的提携に関する主な進捗をお示ししております。2020年度は、プログラムの進捗は3件、ならびに新規契約の締結に関するリリースが4件ございました。

直近半年間で見てみますと、RayzeBio社との間で進めているプログラムに関して開発マイルストーンの達成がございました。2020年8月に新たなプログラムをスタートして以降、約3、4ヶ月でのマイルストーン達成ということで、PDCプログラムならではの非常にスピード感のある進捗になったものと考えてございます。

またAmolyt社との間では、希少疾患として知られる先端巨大症を適応症とする新たな治療薬に関して、戦略的共同研究開発ならびにライセンスオプション契約を締結いたしております。

Amolyt社は特定の疾患領域において豊富な開発経験、ならびにノウハウを有しており、当社が自社パイプラインとしてこれまで研究を重ねてきた化合物について、共同開発を進めていくうえで最善のベストパートナーであると、そういったかたちのアライアンスにつながったものと考えております。また、PeptiAID社に関しては後ほど詳細をご説明申し上げますのでここでは割愛をさせていただきます。

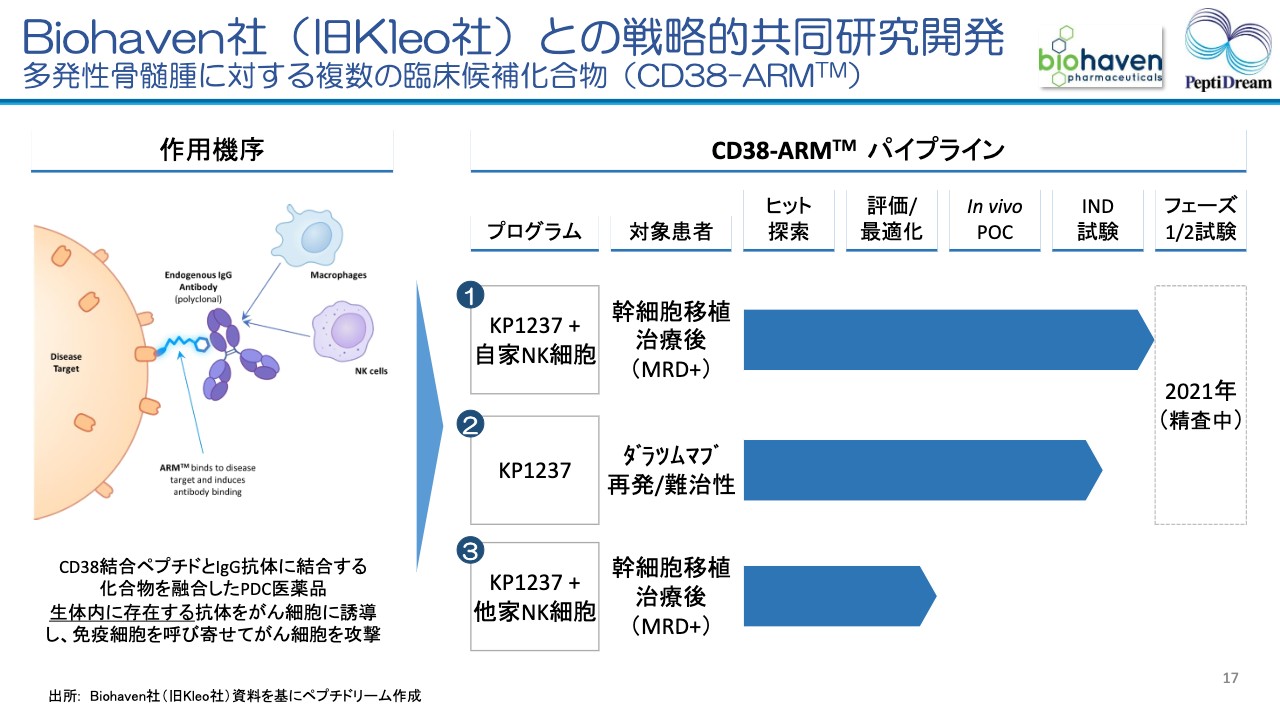

Biohaven社(旧Kleo社)との戦略的共同研究開発

続いて次のページ以降では、いくつかの案件についてより詳細のご説明をさせていただきます。最初に17ページでございますけれども、Kleo社との間で臨床開発を進めているCD38-ARMプログラムについてお示しをしたものでございます。

まずKleo社でございますけれども、ちょうど昨年末から年末年始にかけて、主要株主であるBiohaven社による合併がございました。これに伴いまして、当社がKleo社との間で進めてきたプログラムはすべてBiohaven社によって承継をされております。

Biohaven社でございますけれども、ニューヨーク市場に上場する米国の製薬会社でございます。非常に豊富な臨床開発の経験、ならびにノウハウを有しており、今後は本プログラムをはじめ、それ以外の新たな取り組みについても発展的に共用の可能性を検討してまいります。

現在、多発性骨髄腫を適応症とするCD38-ARMについては、3つのパイプラインが走っております。このうち2つのプログラムについては、2020年中に臨床開発入りを予定しておりました。2020年の2月には、米国のFDAからIND承認を受けており、通常であれば速やかに患者さんへの投与が開始される予定でございましたけれども、新型コロナ感染症の拡大によって延期となり、現時点においても一時保留が続いている状態でございます。

現在、Biohaven社の開発チームによって開発プランの再調整が進められており、準備が整い次第、試験を開始できる見通しとなってございます。

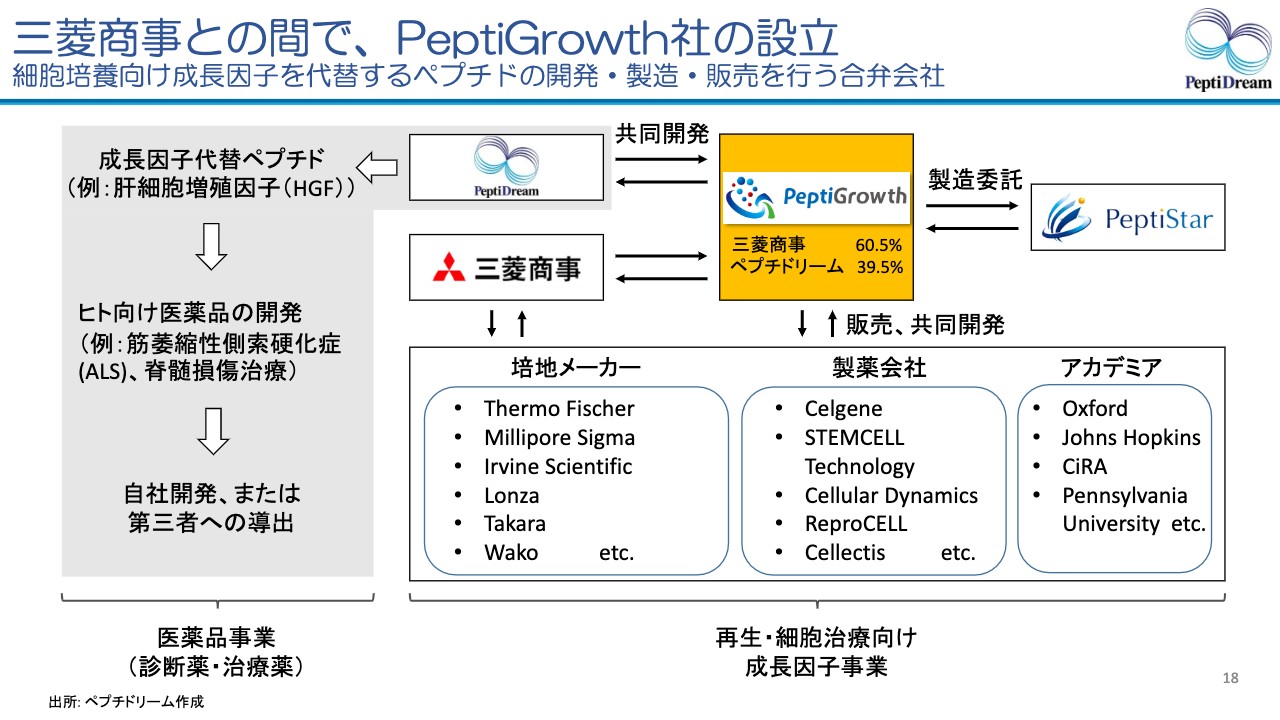

三菱商事との間で、PeptiGrowth社の設立

続いて18ページは、PeptiGrowth社の概要についてお示しをしたものでございます。2020年4月に三菱商事社との間で、細胞培養向け成長因子を代替するペプチドの開発・製造・販売を行う合弁会社としてPeptiGrowth社を設立いたしました。製品開発においては当社が中心的な役割を担い、販売マーケティングにおいては三菱商事が有する強力な顧客基盤、ならびにネットワーク、また製造においてはペプチスター社が有する製造ノウハウを最大限活用していくかたちでの協業体制となってございます。

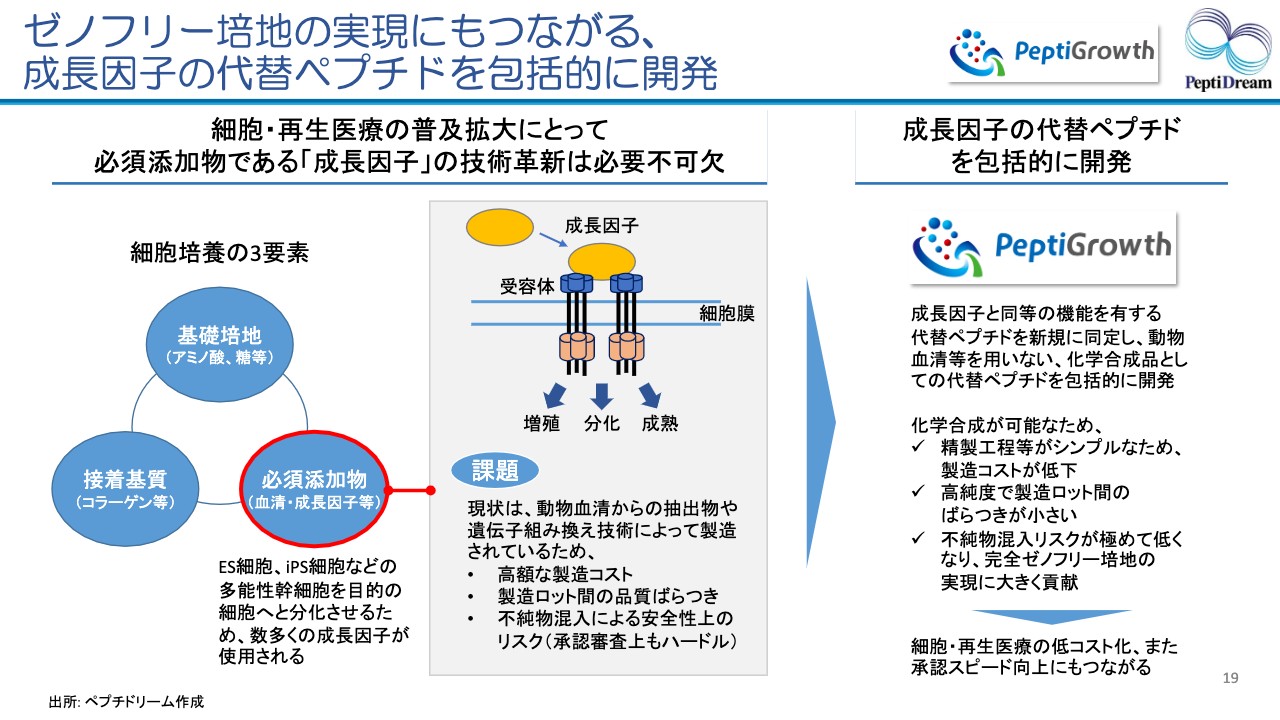

ゼノフリー培地の実現にもつながる、 成長因子の代替ペプチドを包括的に開発

次の19ページでは、成長因子代替ペプチドの技術的優位性についてお示しをしております。現在成長因子の多くでは、動物血清とか昆虫細胞などを用いた遺伝子組み換え技術によって製造されているため、1グラム単位で数億円と、非常に製造コストが高価であること、また品質のばらつきならびに不純物購入リスク、そういった課題があり、細胞再生医療の普及にとって大きなハードルの1つとなってございます。

一方、PeptiGrowth社が開発する代替ペプチドの場合には、動物血清などの不純物リスクにつながるものは使用されず、極めて高い純度で安定的な品質コントロールが可能となってございます。

また、細胞再生医療においては、用途に応じて複数の成長因子が利用されることが多く、それら複数の成長因子が包括的に、すなわちまるっと代替ペプチドに置き換わっていくということによって、将来的には完全ゼノフリー培地の実現も可能になるものと考えております。

成長因子を代替する研究はこれまでも世の中的に多く行われてきたところもございますけれども、率直に申し上げてあまりうまくは行っておりません。われわれは、当社のペプチド技術がこれまで見出されてきたいくつかのハードルをブレイクスルーする可能性を見出してきており、細胞再生医療の普及に大きく貢献できる可能性に期待をしております。

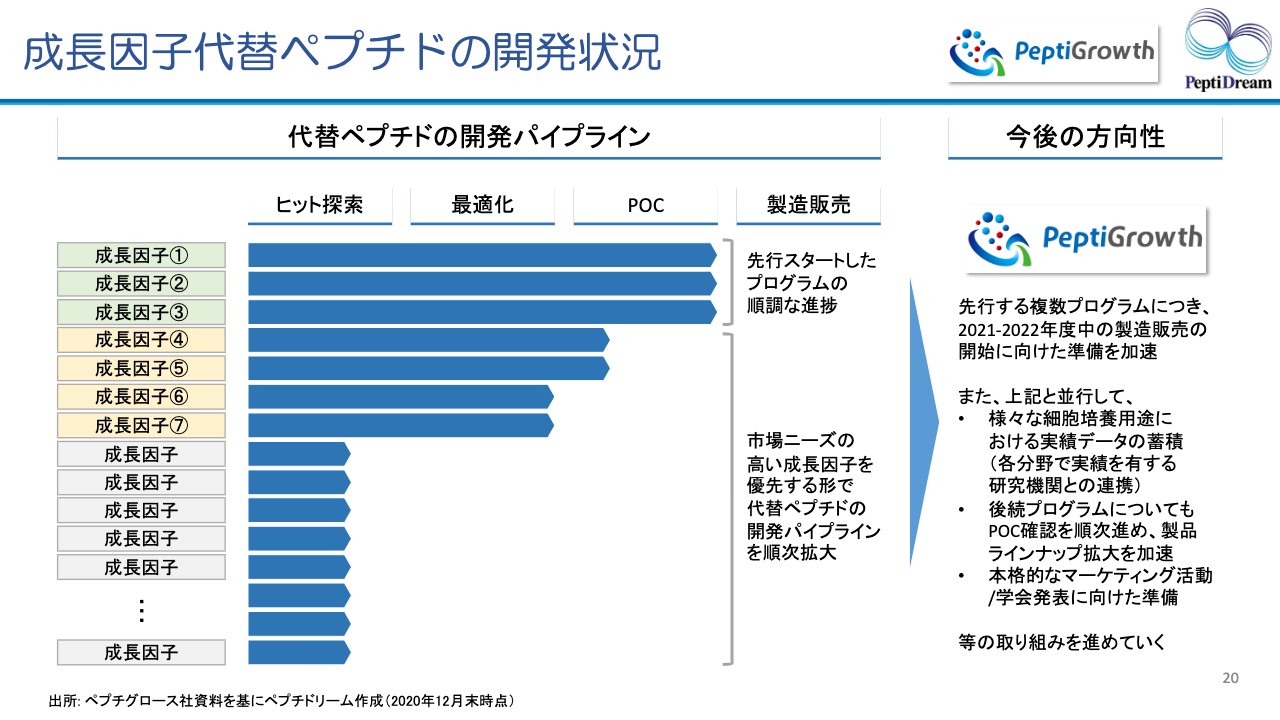

成長因子代替ペプチドの開発状況

続いて20ページは、成長因子代替ペプチドの開発状況についてお示しをしたものでございます。成長因子の場合、医薬品のようないわゆる治験プロセスが存在しておりません。そのため、開発期間が比較的短いという特徴がございます。

昨年4月に先行スタートした3つのプログラムについては、すでにPOC確認が完了しており、2021年から2020年度中の製造販売の開始に向けた準備を進めている状況にございます。

またその他成長因子につきましても、市場ニーズの高いものから優先するかたちで順次開発を進めており、これらについても製品としての引き上げならびに上市に向けた準備を進めてまいります。

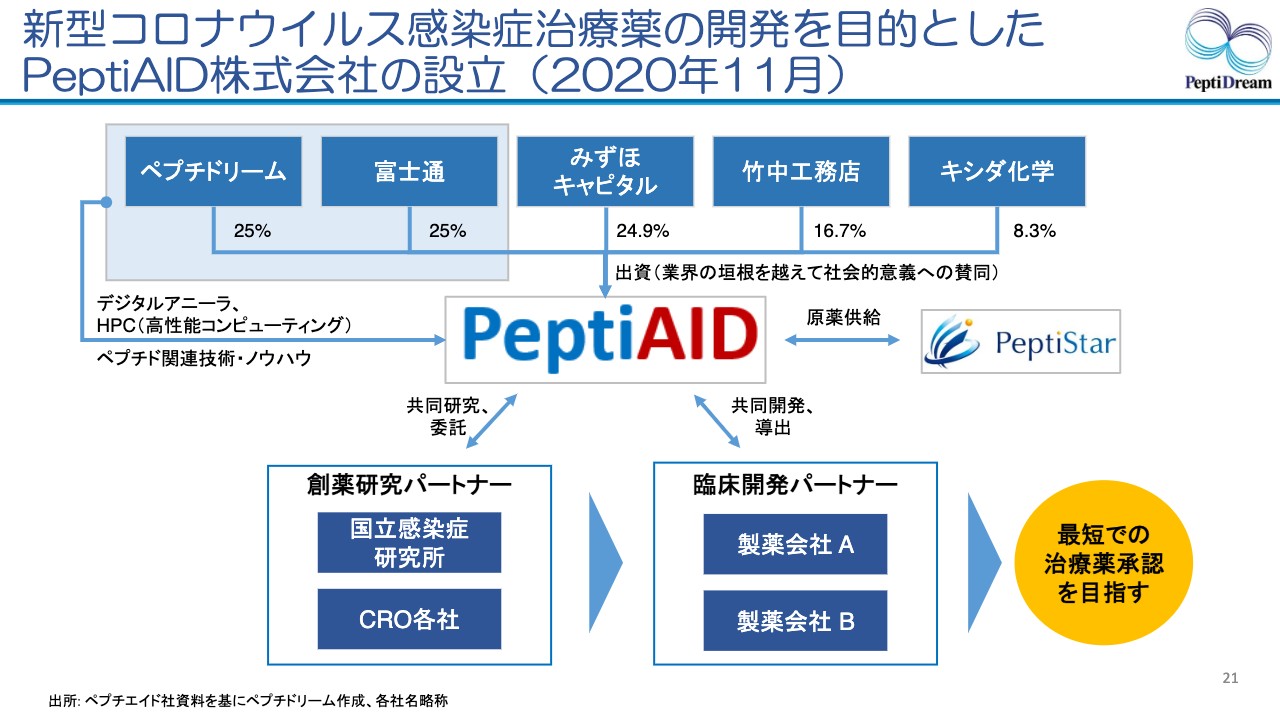

新型コロナウイルス感染症治療薬の開発を目的とした PeptiAID株式会社の設立(2020年11月)

続いて21ページは、PeptiAID社の概要についてお示しをしたものでございます。新型コロナウイルス感染症の治療薬開発を目的に、2020年11月に合弁会社を設立いたしました。足元少し落ち着きを見せつつあるものの、世界全体で見てみますと、毎日約40万人近くの新規感染者の報告がございます。また、毎日約1万人近くの方々が亡くなられている、そういった現状がございます。

昨年、後半ぐらいからワクチン接種が本格的にスタートし、感染拡大抑止に一定の効果を期待しております。一方、感染症をしっかりコントロールしていく、そういった観点から申し上げますと、ワクチンのみでは必ずしも十分ではなく、直接的な有効性を期待できる治療薬が最終的に必要不可欠となってまいります。

PeptiAID社では、最短で治療薬を完成させる、これをゴールとして、そこから逆算して最適な開発プラン、これを実現していくことを目的として設立をされております。

通常の医薬品開発とはリスクの取り方含めて大きく異なるアプローチが必要となってくること。またビジネスモデルの観点からも、これまで当社が目指してきた方針とは少し方向性が異なること。そして、何よりコロナ禍という社会全体にとって緊急性の高い課題に対して、業界の垣根を越えて協力していこう、そういった声が多く寄せられたこと。こうした背景の中で、今回、当社を含む5社からの共同出資というかたちでPeptiAID社の設立にいたりました。

研究段階においては、国立感染症研究所との緊密な連携ならびに国内外のCRO各社との協業体制により、最短の時間軸を実現しております。また、開発段階におきましては、各地域で最も早く開発を進めていけるパートナー企業との協業体制を想定しております。

詳細の研究データにおいては、しかるべきタイミングで改めて公表をさせていただきたいというふうに考えていますけれども、ここまでのところ極めて順調に進んでおり、私個人としても大変大きな期待感を抑えきれないでいる状況でございます。また当初の予定どおり、2021年の後半には人への初回の投与を実施する時間軸で進んでおります。

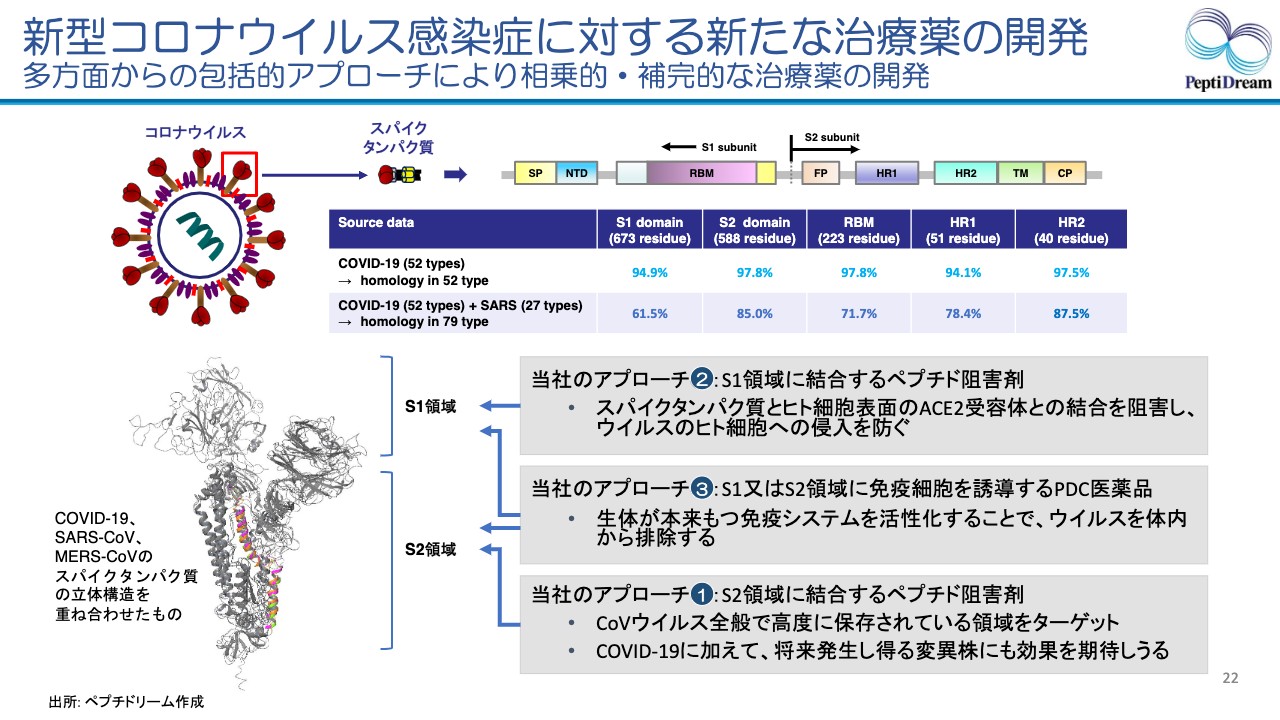

新型コロナウイルス感染症に対する新たな治療薬の開発

続いて22ページは、ご参考情報として、新型コロナウイルスの治療薬の作用機序、アプローチについてお示しをしております。詳細の説明については割愛をさせていただきます。

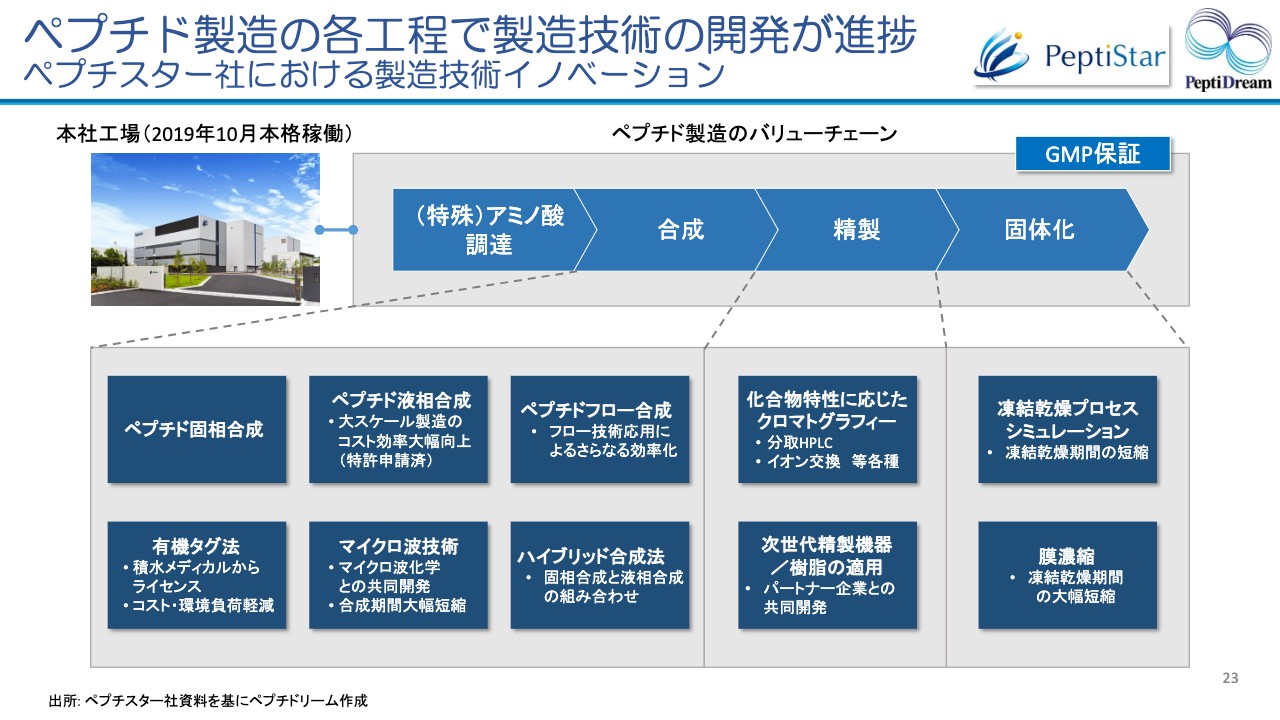

ペプチド製造の各工程で製造技術の開発が進捗

続いて23ページは、当社の出資先であるペプチスター社で進捗しておりますペプチド製造の技術開発についてお示しをしたものでございます。2019年10月に本格稼働をスタートし、2020年はコロナ禍にもかかわらず、製造出荷ともに非常に順調な立ち上がりとなっております。

原薬製造においては、品質・コスト・スピード、この3つが特に重要と言われております。いずれの要素においてもペプチスター社ならではの技術革新を実現し、軍を抜いた存在になる、そういったことで圧倒的な競合優位のポジションを確立してまいります。

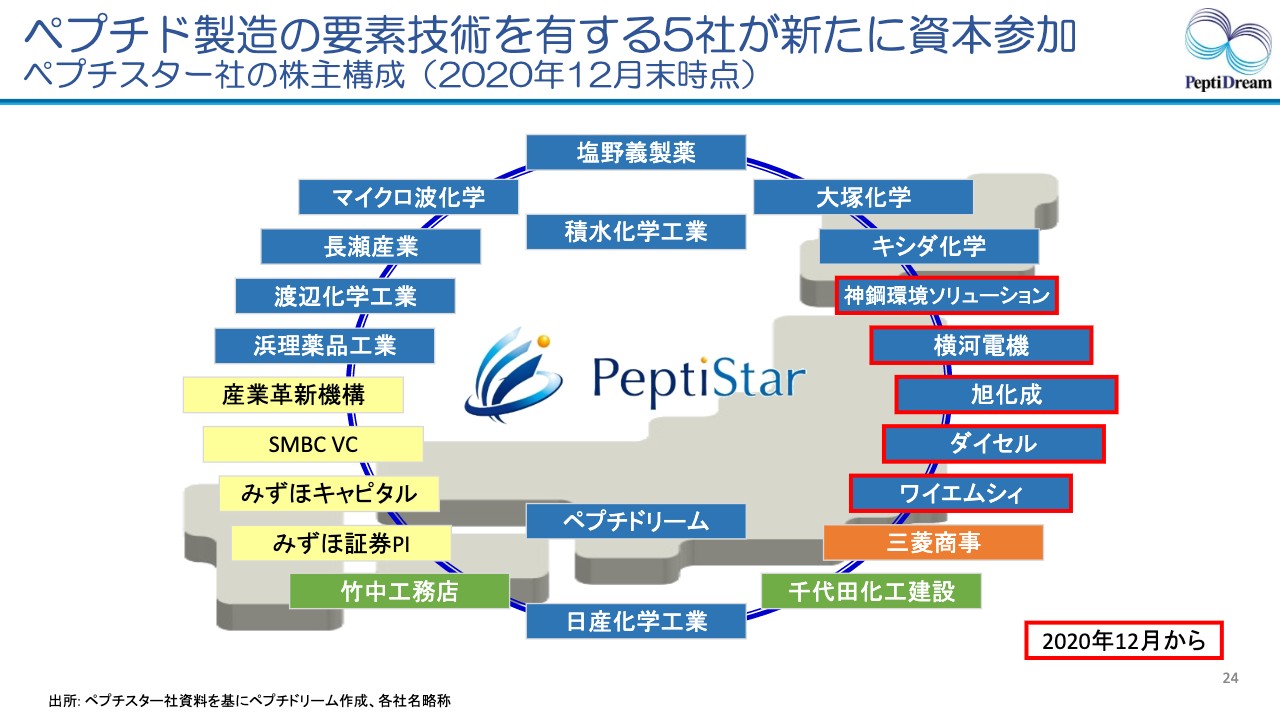

ペプチド製造の要素技術を有する5社が新たに資本参加

24ページは、ペプチスター社の株主構成をお示ししたものでございます。ペプチスター社の大きな強みの1つでございますけれども、オールジャパンで参画する各種パートナー企業から、それぞれが得意とする最先端の要素技術、これを持ち寄ることで製造の各工程において画期的な製造技術の開発を進めていける、これが非常に大きな強みの1つになっております。

2020年12月には、新たに5社を資本参加というかたちでお迎えすることができました。前ページとの関係で申し上げますと、バリューチェーン上のペプチドフロー合成に関するところで横河電機さん。ペプチド生成クロマトグラフィーに関するところでダイセルさん、ならびにワイエムシィさん。また、凍結乾燥に関するところで神鋼環境ソリューションさん。それから、膜濃縮に関するところで旭化成さんがそれぞれ持っておられる強みの技術を融合してまいります。

続いて、25ページ以降では、2020年度の振り返りを含めた今後の方向性、ならびに今後の業績見通しについてご説明を申し上げます。

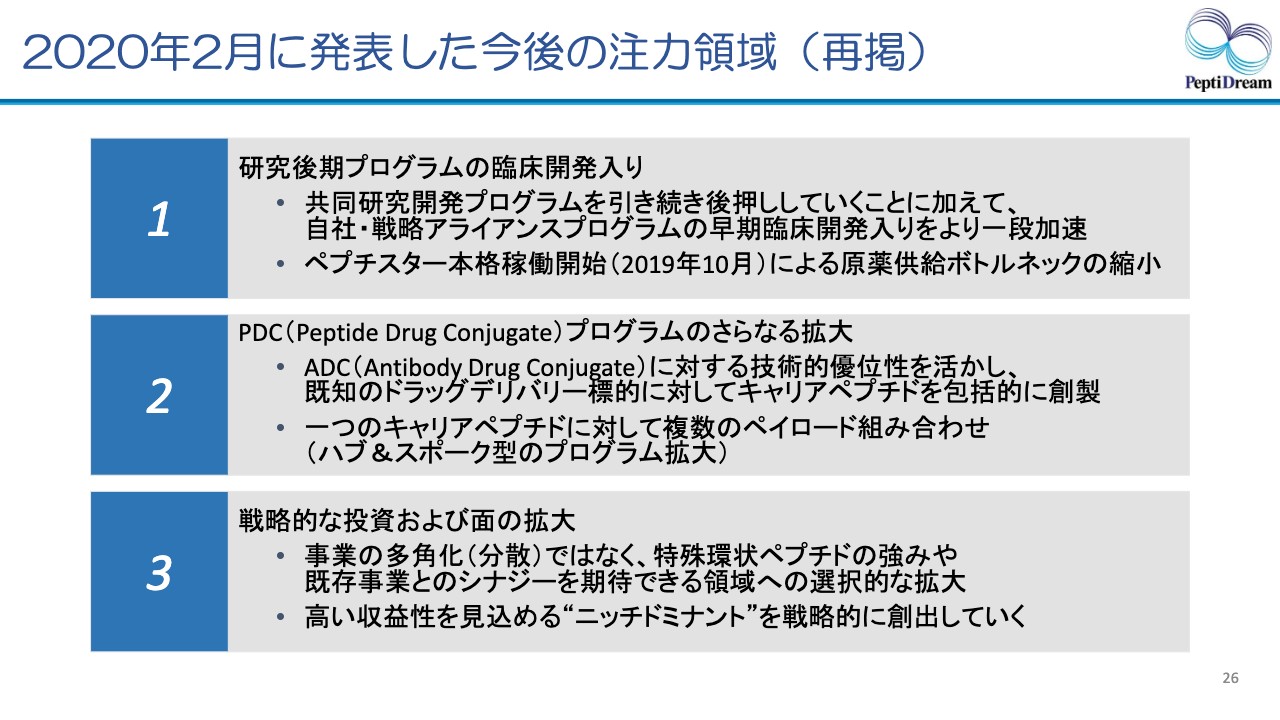

2020年2月に発表した今後の注力領域(再掲)

まず26ページでございますけれども、期初に発表をいたしました今後の3つの注力領域について再掲をしたものでございます。それぞれのポイントにつき、2020年度の振り返り、ならびに今後の方向性についてご説明を申し上げます。

2020年度の振り返りと今後の方向性①

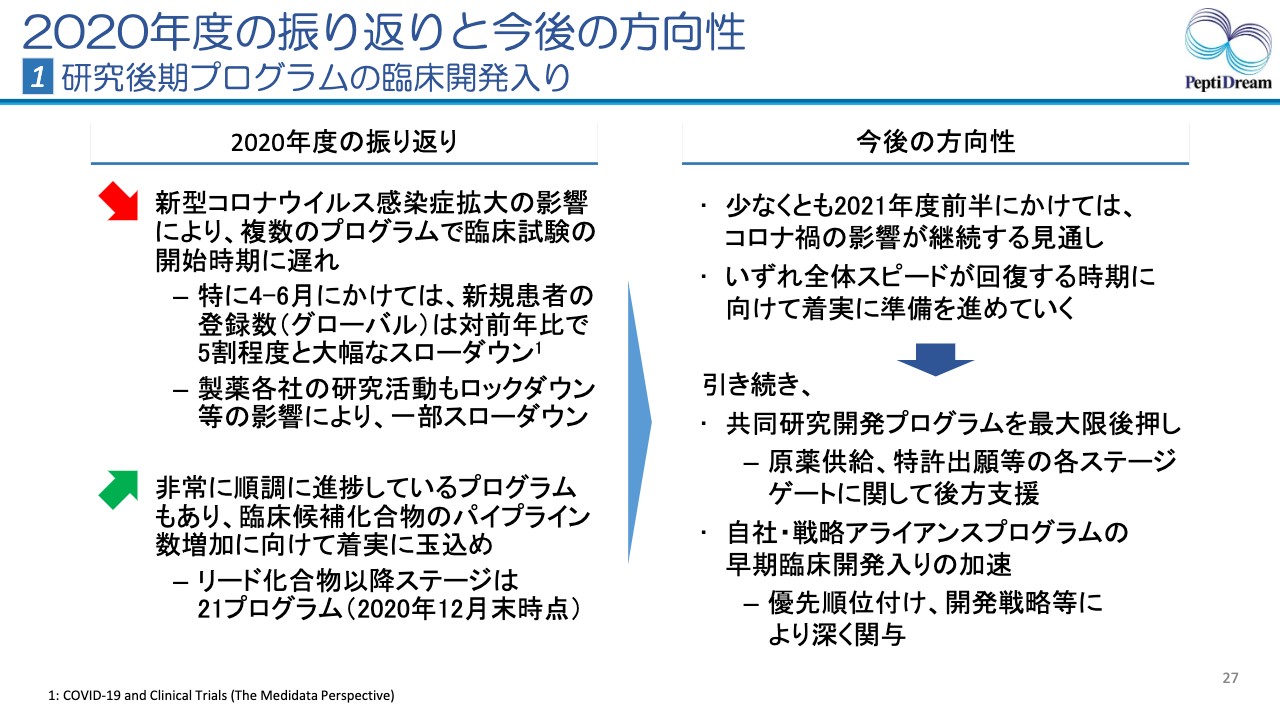

最初に27ページでございますけれども、1つ目のポイントでございます研究後期プログラムの臨床開発入りに関してご説明をさせていただきます。中間決算の際にも一部ご説明を申し上げましたが、コロナ禍により最も影響を受けたのがこの研究後期プログラムでございます。

期初の計画として、2020年中には2から6個のプログラムについて臨床開発入りを予定しておりました。大変な逆風化の中でも、なんとか2つぐらいはというふうなかたちで考えておりましたけれども、特に海外における度重なるロックダウンの影響、ならびに臨床試験を実施する医療機関の逼迫状況は想定以上に深刻なものがあり、残念ながら成果はゼロのまま年を越すようなかたちとなっております。

各種レポートが出ておりますとおり、当局側のINDやNDAの承認ペースは例年並みかそれ以上、むしろFDAへのINDの申請数はコロナ禍で数倍にも急増しているような状況にございます。一方、IND承認を得られたものの、実際の臨床試験をスタートする段においては、患者さんの新規登録が非常に大きなボトルネックとなっており、全体的に大幅なスローダウンが生じているような状況にございます。

昨年後半からは少しずつ改善に向かいつつありますが、近年下では、全体のタイムライン、ならびに優先順位付けの見直しが必要になっているような製薬会社も多く、少し慎重な見方に立ちますと、その影響が顕在化してくるのはまさにこれからのタイミングというかたちで想定をしております。

コロナ禍の収束時期については、まだまだ不透明な状況が続いております。一方、今年後半から来年にかけては、逆に追い風となるようなタイミングがくるもの、そういうかたちでの期待も持っております。

足元もうしばらく我慢の時期となりますけれども、そうした中でも着実に準備を進め、来たるべきタイミングに備えてしっかりと弾込めを進めていく、そういったことが重要と考えてございます。

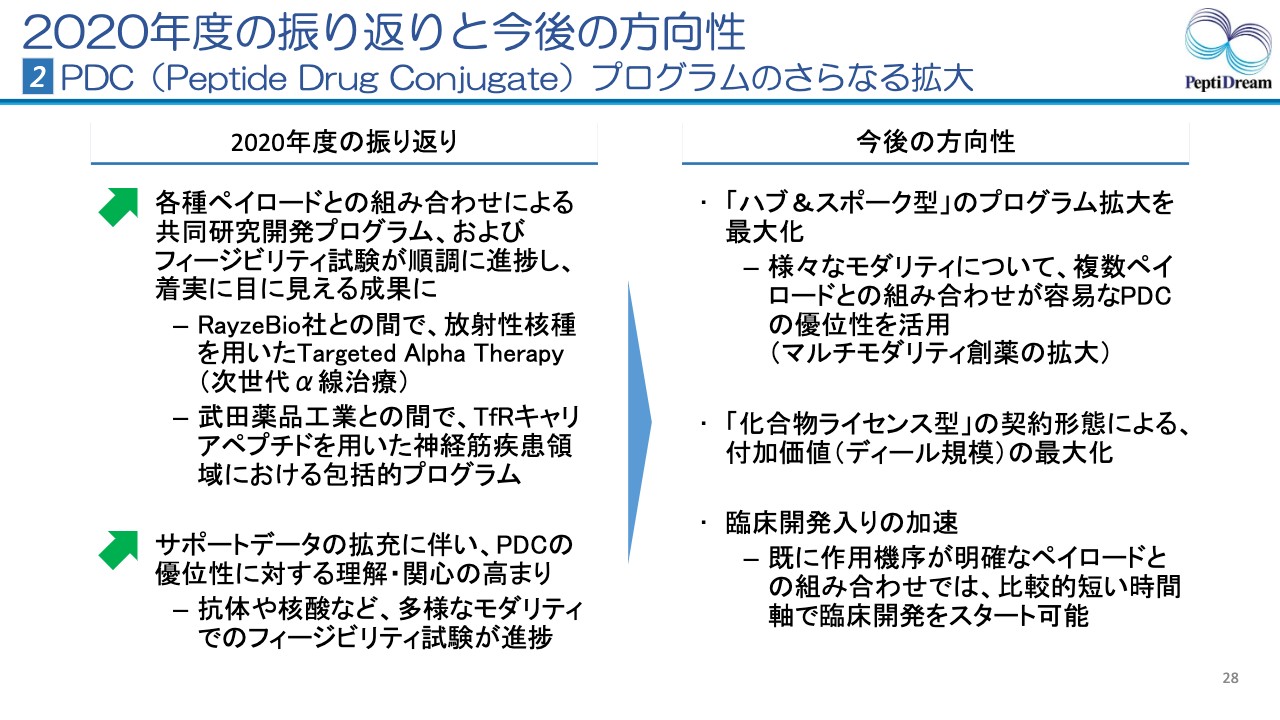

2020年度の振り返りと今後の方向性②

続いて28ページでは、2つ目のポイントであるPDCプログラムのさらなる拡大に関してご説明をさせていただきます。PDCに関しては、約4年ほど前から本格的に仕込みを進めてまいりましたが、ようやく少しずつ収穫のタイミングに入りつつあるもの、そういうかたちで認識をしております。

本来的にPDCが持つ技術的な優位性に関するサポートデータの蓄積が進んでおり、またさまざまなペイロードとの結合、そのあとの複合体として仕上げていくところの技術ノウハウも着実に蓄積をされてきております。

ここでは「ハブ&スポーク型」と表現をしておりますけれども、今後は、1つのペプチドハブとして複数の異なるペイロードとの組み合わせ、例えば抗体や拡散、そういったさまざまなペイロードとの組み合わせによる複数製品の開発につなげていくモデルによって、プログラム拡大を図ってまいります。

またヒット化合物の探索からスタートをする、いわゆる通常の創薬共同研究に比べてPDCの場合には常に手元にあるペプチドと、すでに相当期間開発が進められてきた、また場合によってはすでに上市されているような化合物との組み合わせにより、より後期ステージからのスタートとなることが多く、1つ1つのプログラムの付加価値、すなわちバリューが大きくなる傾向にございます。

医薬品のモダリティという観点からでも、これまではいわゆるシングルモダリティ、単一モダリティでの創薬が中心でございましたが、今後はよりマルチモダリティ化が進むものと考えております。モダリティごとの優位性を組み合わせる、そうしたことで従来では実現できなかったことが可能となり、創薬の幅がぐっと広がっていくことを期待しております。

ペプチドはその分子量のサイズ、ならびに化学合成修飾が容易、そういった点からマルチモダリティ創薬の中核を担う可能性を有しており、当社としてもその可能性を追求してまいりたいと考えてございます。

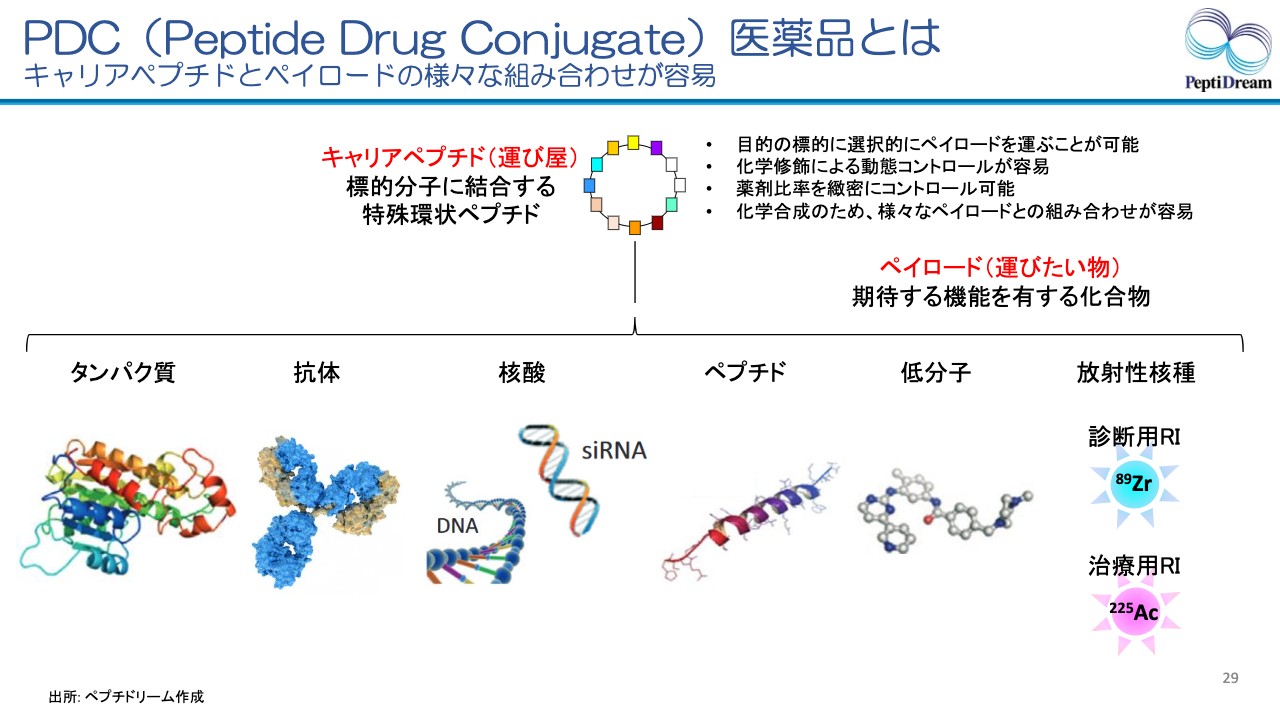

PDC(Peptide Drug Conjugate)医薬品とは

29ページは、PDC薬品の概要についてお示しをしたものでございます。現在すでにプログラム化しているもの、およびその前段階にあるものも含めて、ここにあるすべてのモダリティとの組み合わせが進捗をしております。

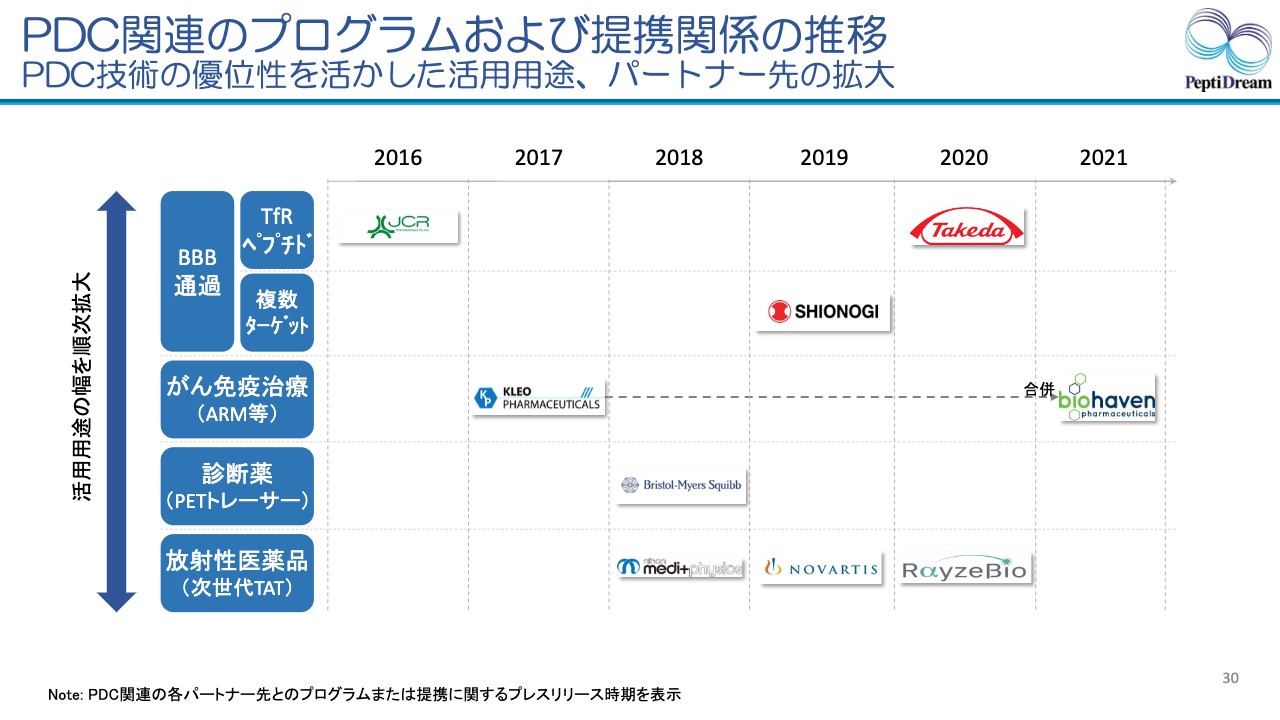

PDC関連のプログラムおよび提携関係の推移

また30ページでは、PDC技術の優位性を活かした活用用途の拡大推移をお示ししております。トランスサイトーシスメカニズムを活用したBBBの通貨ペプチドに始まり、次世代のがん免疫療法やPETトレーサー、またTargeted Alpha Therapyと呼ばれる次世代放射線医薬品など、PDC技術の優位性が明確に活かせる領域に注目してきており、今後も順次さらなる拡大を図ってまいりたい、そのように考えております。

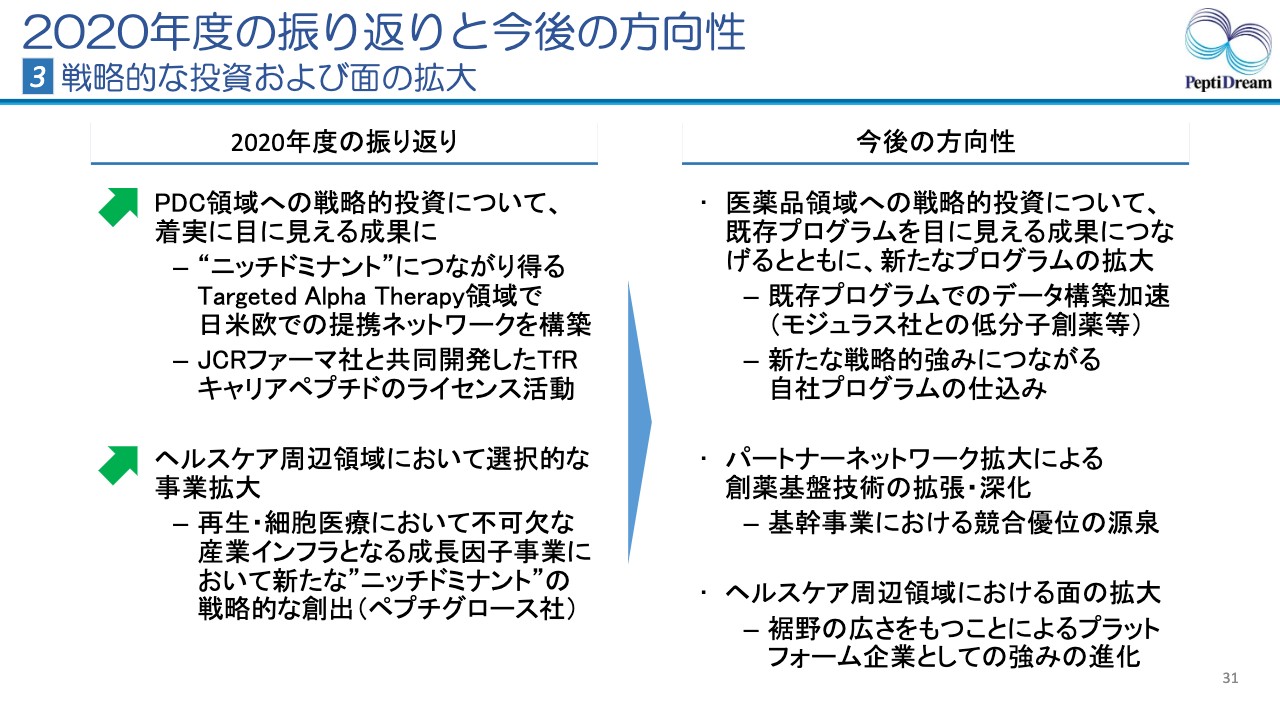

2020年度の振り返りと今後の方向性③

最後に31ページでございますけれども、3つ目のポイントである戦略的な投資、および面の拡大についてご説明をさせていただきます。これまで戦略的アライアンスを通じた自社パイプラインの拡充を積極的に進めてまいりました。多くの製薬会社が狙う、いわゆるレッドオーシャンのターゲットについては当社独自でやる意義はあまりなく、むしろ大手製薬会社と共同でやるほうが合理的と考えております。

一方、当社が積極的に投資していく領域としては、ニッチドミナントの戦略的な創出につながるかどうかが1つの鍵となってまいります。技術的にも当社に優位性が明確な武器となり、またビジネスの面からも高い収益性を期待できる医療領域かどうか、そういった観点でここの領域は方向性を検討してきてございます。

戦略的投資においては、医薬品やPDCのみならず、ヘルスケア周辺事業もその対象としております。数年前の決算説明会において、当社はヘルスケアカンパニーを目指してまいります、そういったお話をさせていただきました。一般にヘルスケア業界全体の中においては、医薬品事業は最も収益性が高い事業セグメントであり、当社のコア事業であることに変わりはございません。

一方で、周辺事業の中でもニッチドミナントの実現につながり、かつ医薬品事業とのシナジーを見込める領域については、引き続き積極的に投資をしていくことが重要と考えております。また今年度におきましては、医薬品領域への戦略的投資についても、これまで進めてきた既存プログラムを目に見える成果につなげていくとともに、新たなプログラムの拡大も戦略的に進めてまいります。

戦略的な面の拡大により自社パイプラインを順次拡充

32ページではご参考情報として、これまで戦略的投資および今後の注力領域について図示化をしたものでございます。黄色でハイライトをされた領域について戦略的な面の拡大を今後図ってまいります。

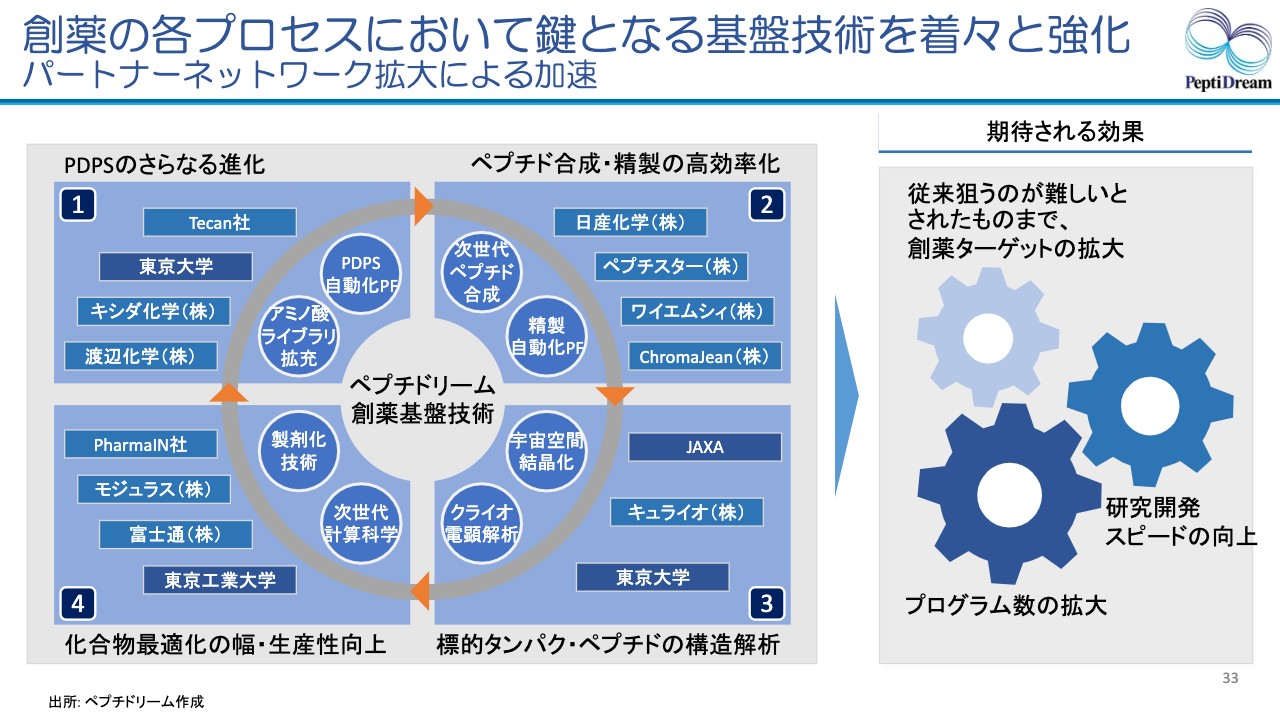

創薬の各プロセスにおいて鍵となる基盤技術を着々と強化

また33ページでは、当社の協業優位の原点とも言える創薬基盤技術に関する戦略的方向性をお示ししております。当社の創薬基盤技術を構成する4本柱の1つであるPDPSについても着実な進化を遂げておりますけれども、創薬全般を推し進めていくうえで必要となってくるほかの3つの柱についても、着々と強化を進めてきております。

当社内において強化していく機能はもちろんでございますが、加えて戦略的アライアンスを通じてさまざまなパートナー企業が持つ独自技術との組み合わせにより、ペプチド創薬のエコシステム構築を加速し、またさらなる情報優位性の強化を戦略的に進めてまいります。

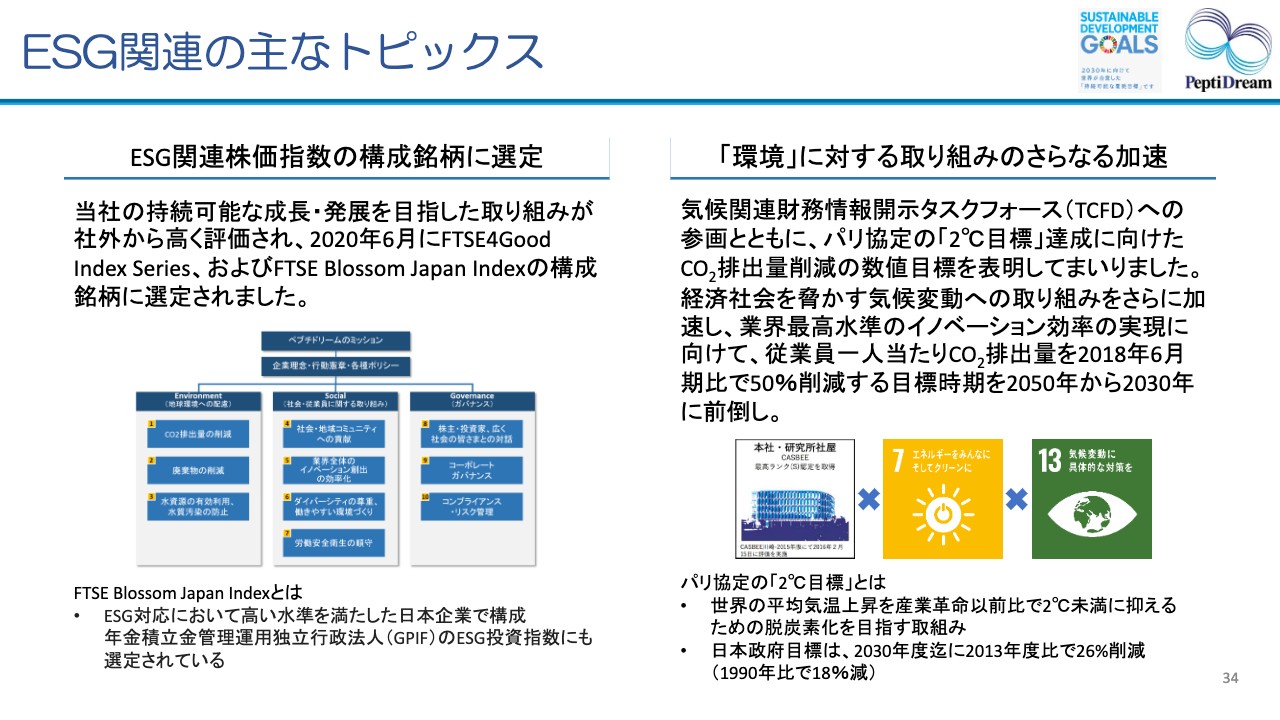

ESG関連の主なトピックス

続いて34ページは、ESG関連の主なトピックスをお示ししたものです。2020年6月に、ESG関連の評価機関の1つでありますFTSEから高い評価を受け、これに伴ってFTSE Blossom Japan Indexの構成銘柄に選定をされております。

また「環境」に対する取り組みの一環として、CO2排出量の削減を鋭意進めております。現在、従業員1人当たりのCO2排出量を2030年までに5割削減ということをコミットしてまいりましたけれども、すでにある程度のゴール達成の見通しが見えてきつつある状況にあり、今後はさらにもう一段加速していけるような可能性についても検討を進めてまいります。

また当社はガバナンス強化の観点から、国内外の投資家、ならびに株主のみなさまとの対話を積極的に推進しております。

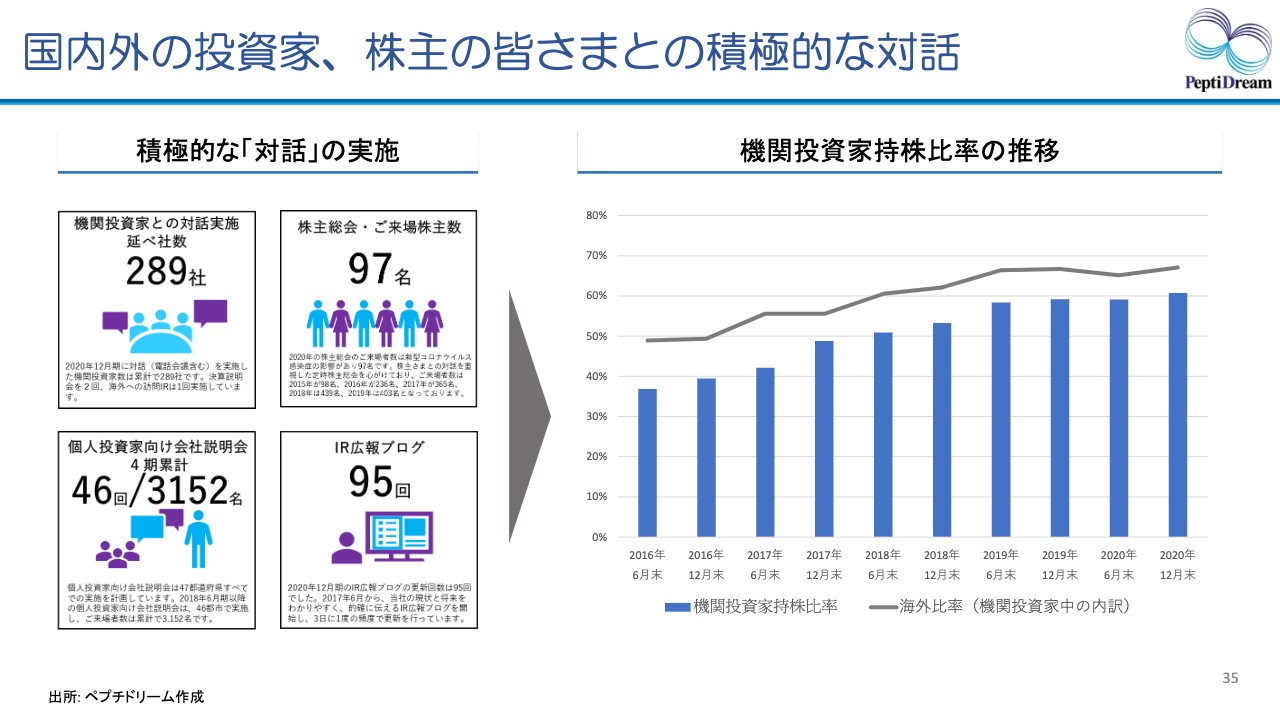

国内外の投資家、株主の皆さまとの積極的な対話

35ページでは「対話」に関する取り組みの例と、機関投資家持株比率の推移をお示ししております。今後企業価値が、例えば1兆円を超え、さらにその上を目指していくうえにおいてはいくつかの要件があるものと考えておりますけれども、積極的な対話活動はその要件の1つ、そのように考えております。

その意味において、ここ数年来、着実に足場固めを進めてきており、足元ではコロナ禍ということで対話機会がなかなか難しくなっている状況にはございますが、引き続き積極的に実施していく、そういった方針に変わりはございません。

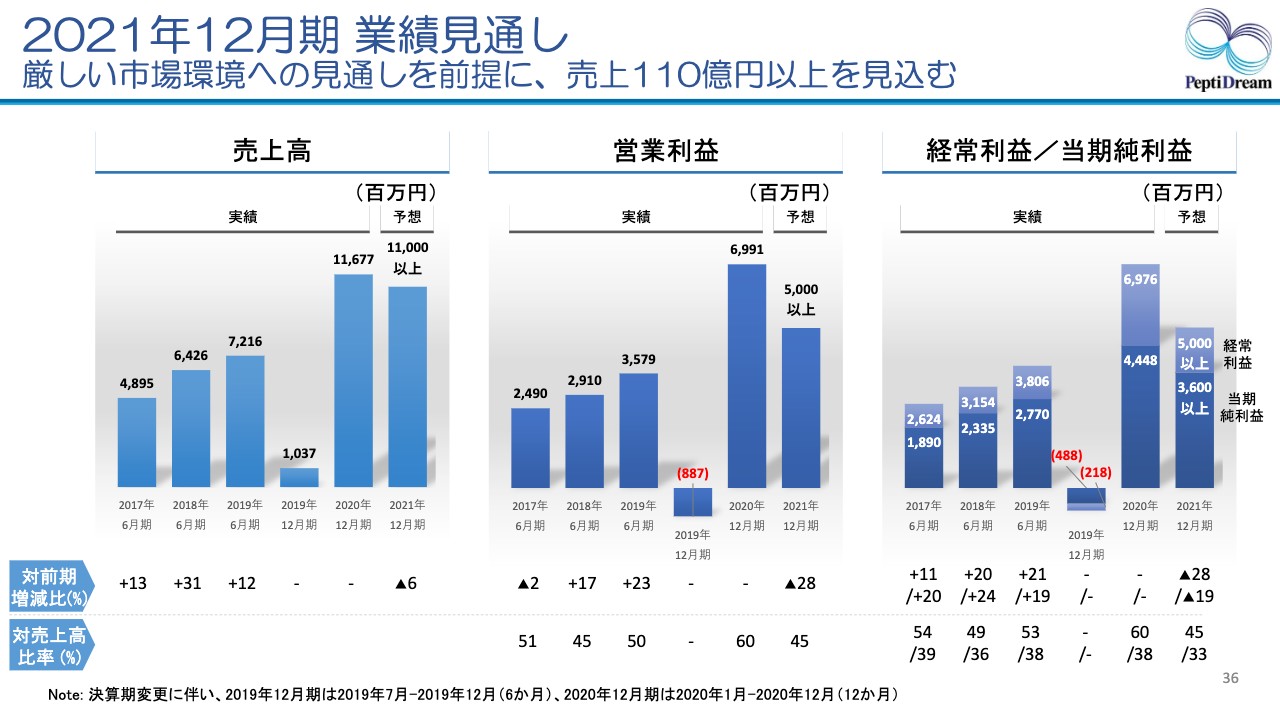

2021年12月期 業績見通し

続いて36ページは、2021年12月期の業績見通しについてお示しをしております。コロナ禍の収束時期についてはまだまだ不透明な状況が続いており、今後もしばらくの間、断続的に感染拡大が繰り返される可能性、また場合によっては、現状よりも悪化する可能性も現時点では否定しきれないものと考えております。

また、それによる研究開発全体への影響についても顕在化してくるとすれば、まさにこれからのタイミングではないか、そういったかたちで、今年度の市場環境に対しては、現時点においては慎重な見通しを持っております。そのため、期初に発表する数字としては、慎重サイドに寄ったかたちでの業績見通しとさせていただいております。

今後、ワクチン接種拡大の効果が見えてくる頃にはもう少し見通しがクリアになってくるものと想定しており、状況の変化が見えてくれば必要な修正を図っていく考えでございます。

売上につきましては、少なくとも前期とほぼ同水準という意味で110億円以上を見込んでおります。一方、中期的な成長を最大化する、そういった観点からは、今期の市場環境がどういう状況であったにせよ、研究開発にはしっかりと先行投資を行っていくべき、そういった考え方に立ち、営業利益ならびに経常利益は50億円以上の水準を維持しつつ、可能な限り研究開発上の先行投資を見込んでおります。

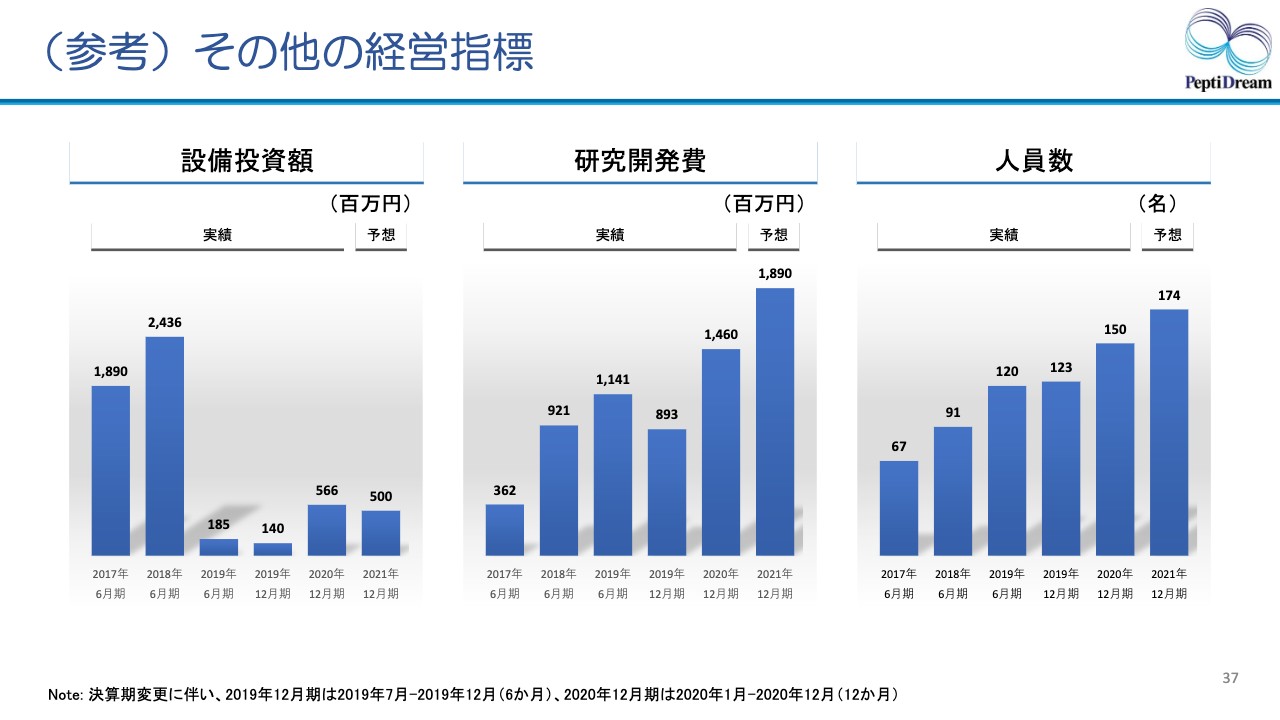

(参考)その他の経営指標

また37ページでは、ご参考情報としてその他の経営指標についてお示しをしております。

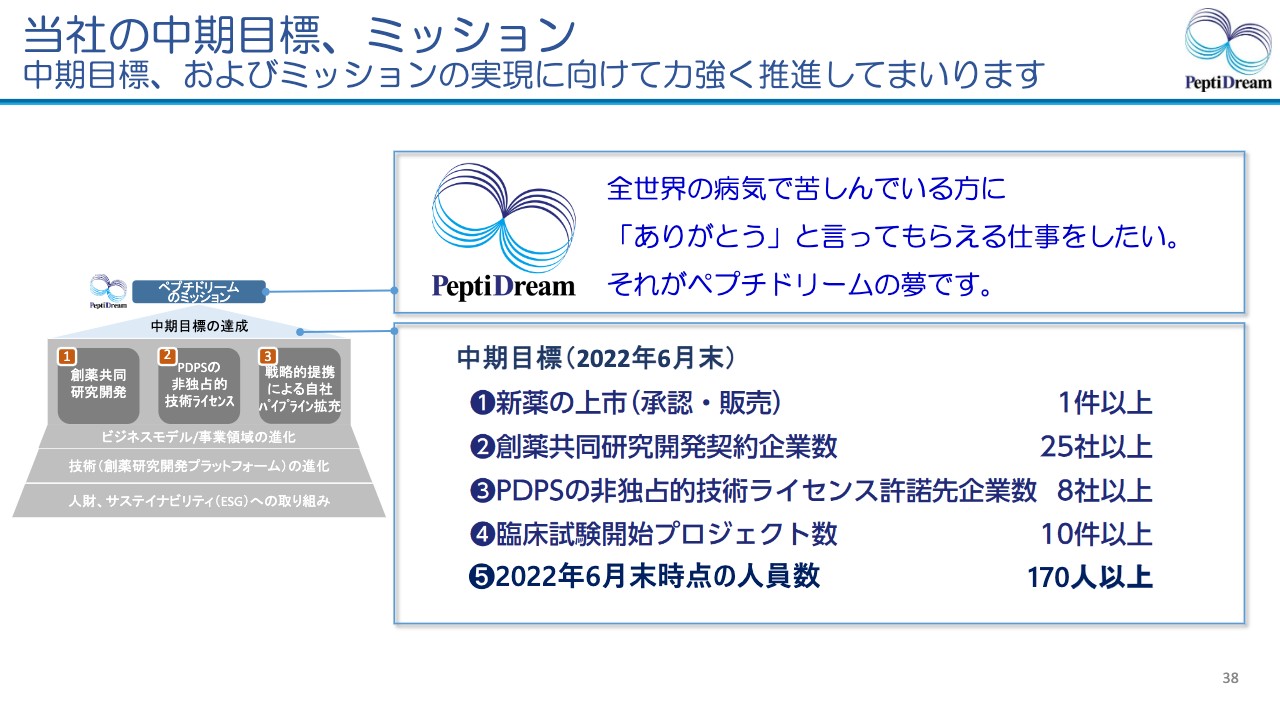

当社の中期目標、ミッション

最後に38ページとなりますけれども、中期目標についてお示しをしたものでございます。こちらについても、あえて本日時点では、これまでに発表している内容からの変更はございません。一方で、すでに達成している、もしくは達成見込みの項目もいくつかあり、また時間軸としてもすでに1年半を切ってきている状況でございますので、今年のしかるべきタイミングで新たな中期目標の発表を予定しております。

以上、全体の決算説明とさせていただきます。