2021年2月4日に行われた、三菱重工業株式会社2021年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:三菱重工業株式会社 取締役 執行役員 CFO 小澤壽人 氏

三菱パワー株式会社 取締役社長 河相建 氏

2020年度第3四半期決算実績 サマリー

小澤壽人氏:みなさまこんにちは、小澤でございます。よろしくお願いいたします。それではさっそくですが、第3四半期の決算説明資料に沿ってご説明申し上げます。要点のみでなるべく簡潔にやりたいと思います。よろしくお願いいたします。初めに、スライドの4ページをご覧ください。併せて5ページの数表もご参照いただければと存じます。

決算実績の全体概況について申し上げます。まず受注高・売上収益は前年同期を下回っており、低調な実績に見受けられますが、5月に提示した新型コロナウイルスの影響を踏まえた年間見通しとの対比で申しますと、全体としてはおおむね想定の範囲内で推移していると評価しています。

新型コロナウイルスの影響に関して申し上げますと、中量産品事業では第2四半期に引き続き回復傾向が続いており、一部の事業ではほぼ前年同期並みに戻ってきています。一方、プラントなどの受注品事業の一部や、⺠間航空機関連ビジネスでは、依然として影響が残っている状況です。この点はスライド14で補足説明いたします。

利益につきましては、事業利益段階では、コロナ影響による減益要因はあったものの、SpaceJet関連損失の縮小と、MHI Vestas Offshore Wind、洋上風車の会社ですね、この株式の売却益が寄与しまして、前年同期比で増益となりました。一方、当期純利益は減益となっていますが、前年同期にはSpaceJet関連で過去年度の損失に関する繰延税金資産の計上による利益があったことの反動です。

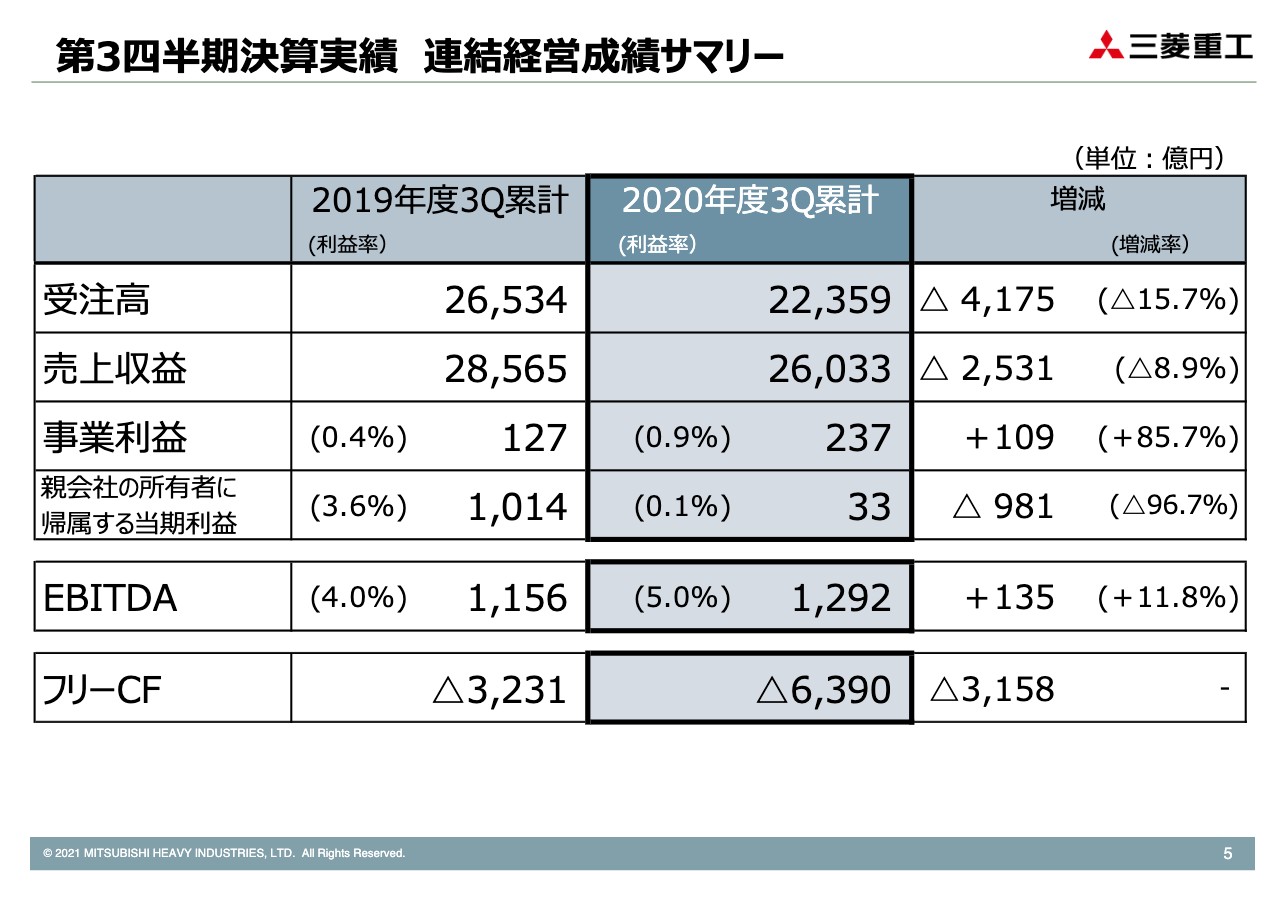

第3四半期決算実績 連結経営成績サマリー

スライド5ページの数値につき、若干補足させていただきます。資料に表示されていない数字で恐縮ですが、第1四半期、第2四半期、第3四半期と3ヶ月ごとの数値を並べてみますと、受注高はそれぞれ6,896億円、7,076億円、8,387億円です。売上収益はそれぞれ7,780億円、8,806億円、9,447億円となっており、四半期を追うごとに少しずつではありますが、改善してきていることが見て取れると思います。

また、これに伴い事業利益についても、それぞれ713億円の損失、127億円の利益、823億円の利益と改善してきています。各四半期には一時的な損失や利益も含まれているため、単純に比較することはできませんが、それらを控除しても改善が表れてきていると評価しています。

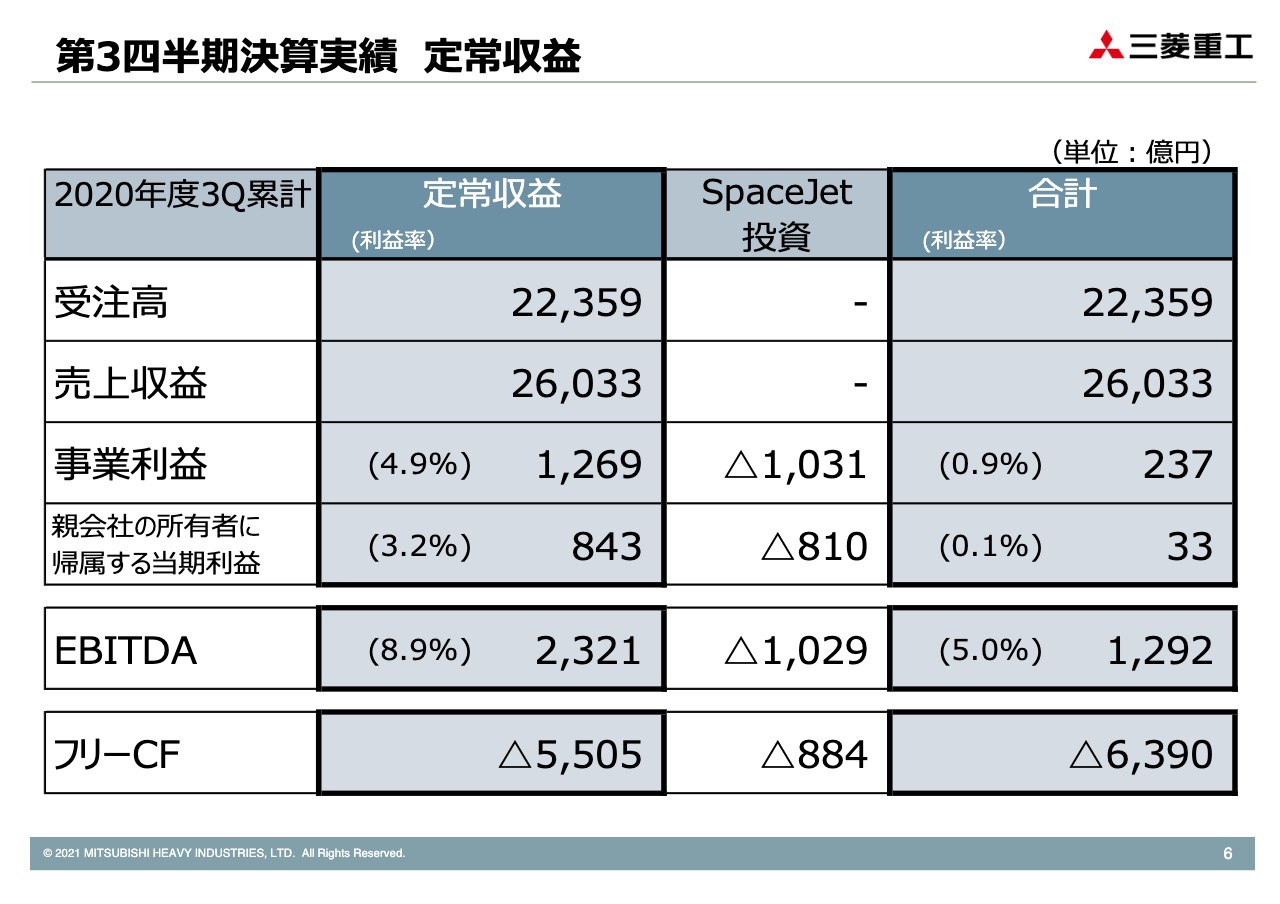

第3四半期決算実績 定常収益

スライド6ページをご覧ください。ここでは先ほどのスライド5ページの20年度第3四半期の実績を、SpaceJet関連のものと、それを除いた定常収益に分解して表示しています。

SpaceJet分について補足しますと、この損失には従前からご説明している通り、6月1日に買収を完了したカナダBombardierのCRJプログラムに関する減損損失が含まれています。この3四半期までの累計で1,029億円の損失となっていますが、年間では1,200億円という計画であり、これに対して現時点でほぼ想定どおりに推移しています。

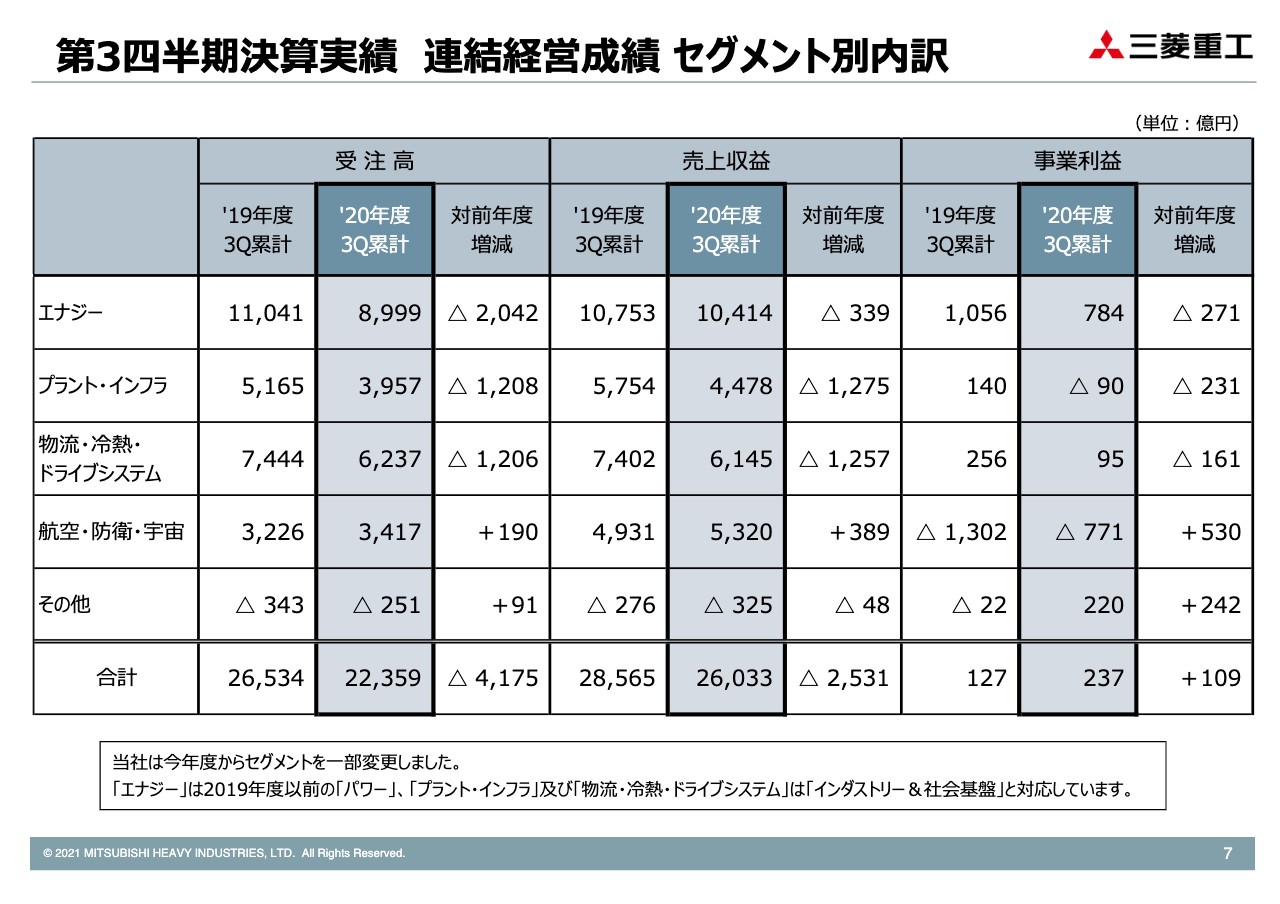

第3四半期決算実績 連結経営成績 セグメント別内訳

スライド7ページには、セグメント別の実績値を記載しております。内容は追ってご説明しますので、数値につきましては省略させていただきます。

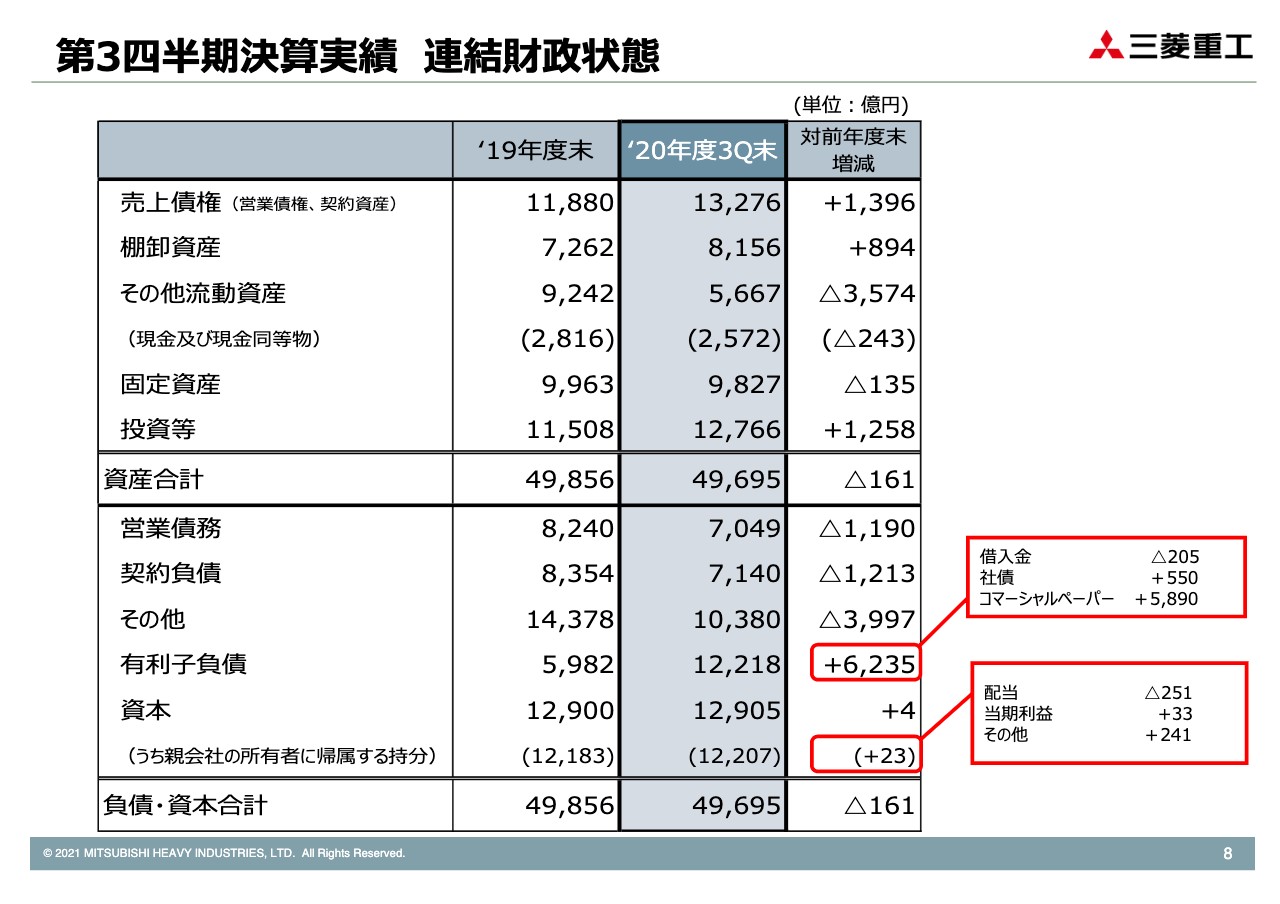

第3四半期決算実績 連結財政状態

スライド8ページは、バランスシートを記載しています。総資産は前年度末から161億円減少し、4兆9,695億円となりました。また本資料には記載ありませんが、前年度第3四半期では総資産が5兆5,471億円でしたので、そこからは約6,000億円減少しています。

有利子負債は赤く吹き出しで表示した箇所です。フリー・キャッシュ・フローがマイナスだったこともあり増加していますが、資金調達は特段の問題なく実施できています。また11月にグリーンボンドを含む社債650億円を新規発行したことから、社債の発行残高が増加しています。

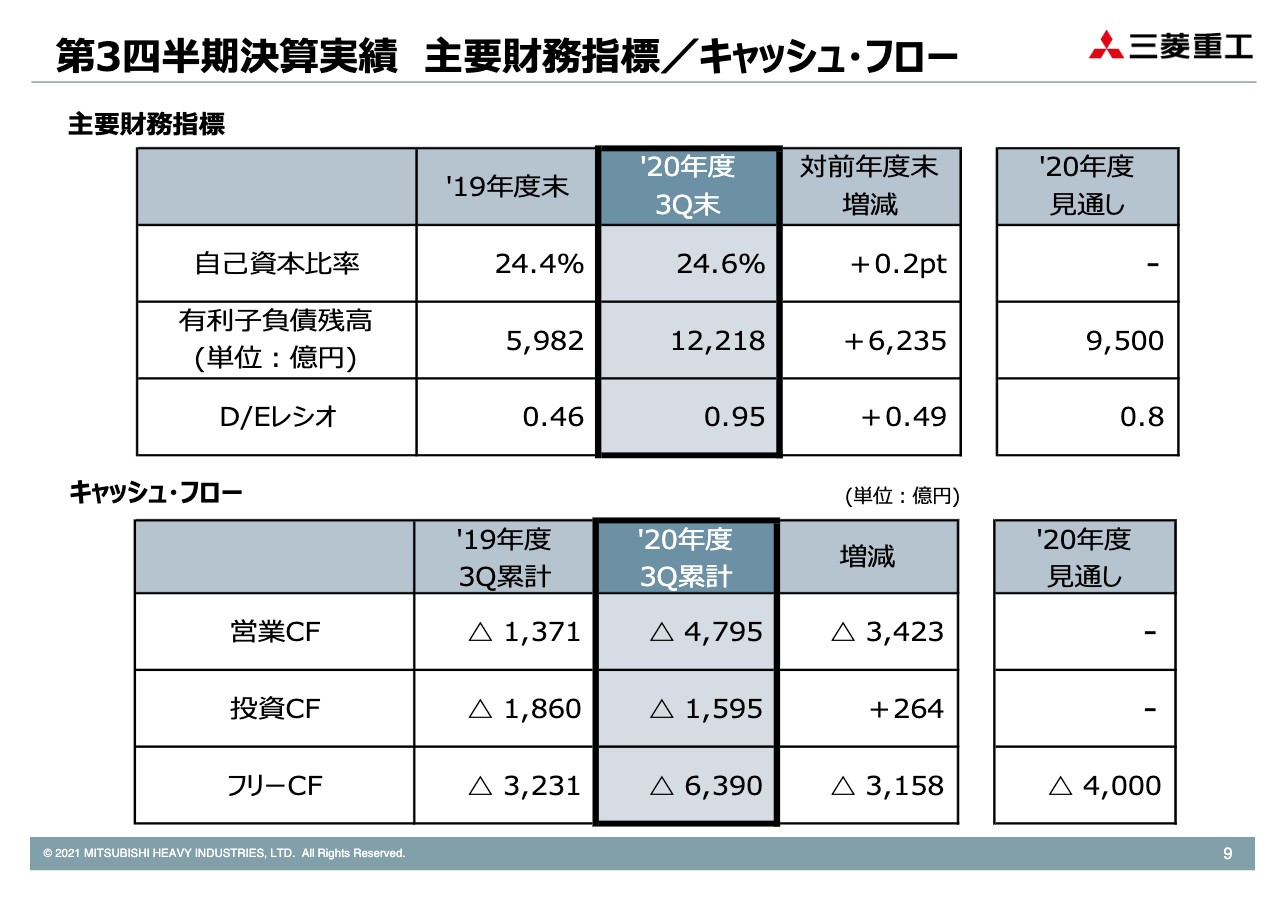

第3四半期決算実績 主要財務指標/キャッシュ・フロー

スライド9ページでは、主要財務指標とキャッシュ・フローを示しています。有利子負債残高およびD/Eレシオはいずれも悪化傾向のように見えますが、これは当初から想定されている年度内変動です。

営業キャッシュ・フローが前年同期比で悪化しているのは、利益の減少と運転資金の増加によるものです。投資キャッシュ・フローは、CRJの買収資金の拠出はあったものの、SpaceJetの開発投資を抑制していることもあり、支出が減少しています。

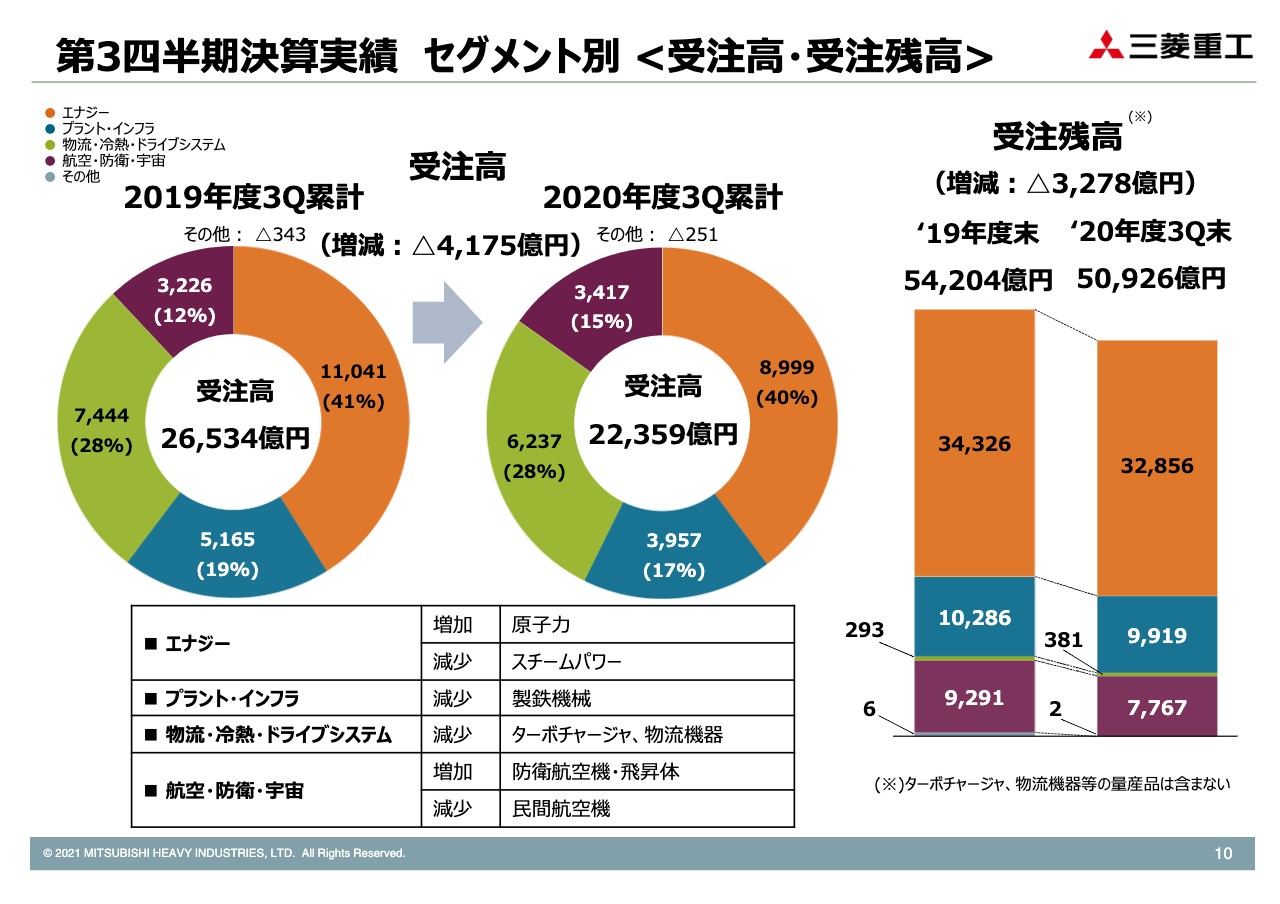

第3四半期決算実績 セグメント別 <受注⾼・受注残⾼>

スライド10ページをご覧ください。ここでは、受注高および受注残高の状況を示しています。受注高はコロナの影響もあって、航空・防衛・宇宙セグメントで若干の増加になったほかは、各セグメントとも前年同期を下回る結果となっています。製品別では、原子力、防衛航空機などで増加しています。受注残高は、当期の受注高が売上を下回ったことから、2019年度末に比べて減少しています。

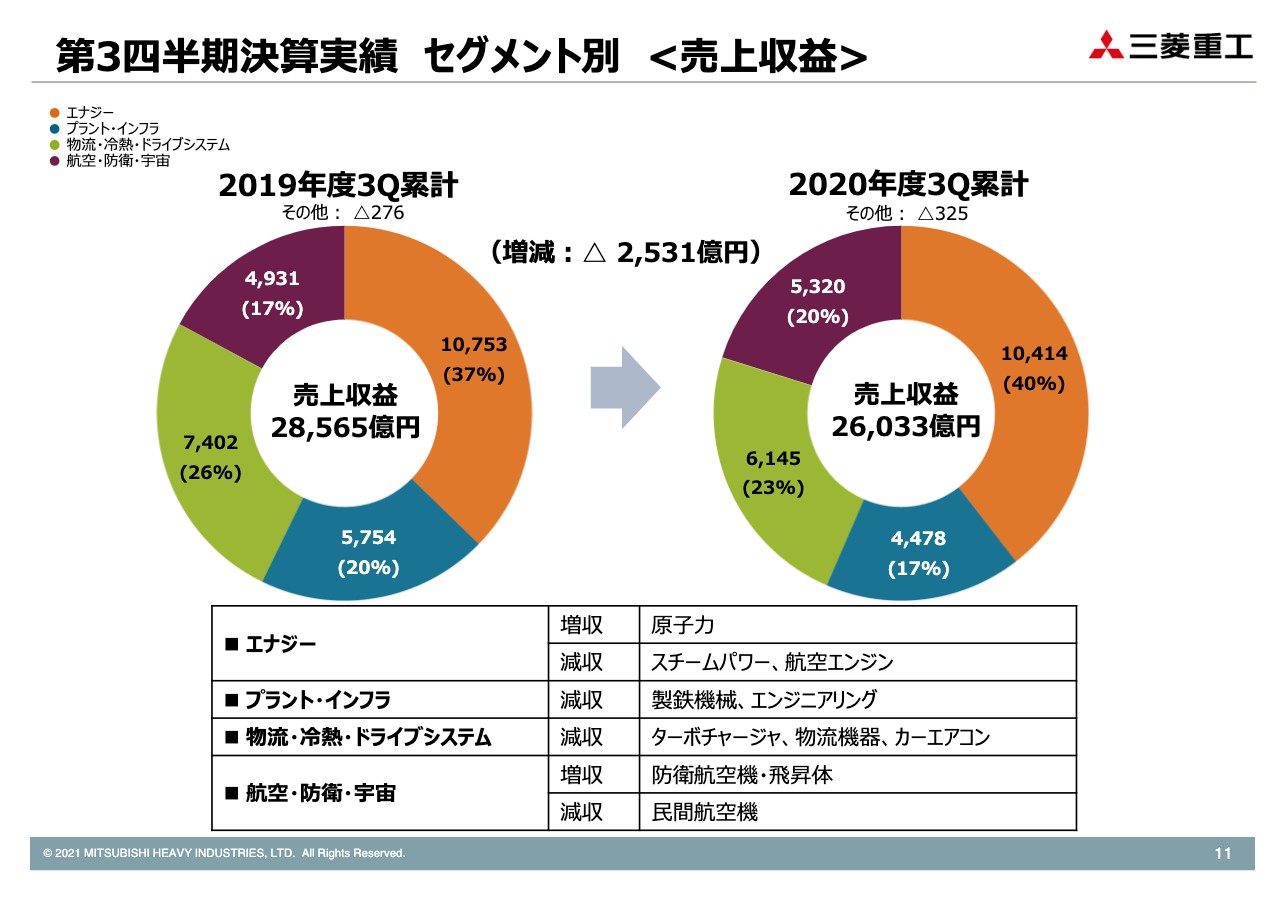

第3四半期決算実績 セグメント別 <売上収益>

スライド11ページは売上の内訳を記載しています。コロナウイルス感染拡大による経済環境変化の影響を大きく受けている事業、民間航空機関連や自動車関連、その他量産品事業を中心に、減収部門が多くなっています。もっとも、物流・冷熱・ドライブシステムセグメントについては、3ヶ月ごとに見てみると、各四半期ごとの前年同期間のビハインド幅は縮小しつつあります。

また製鉄機械やエンジニアリングといった受注品部門においても、工事の進捗が止まるなどの影響が表出し、減収となっています。スチームパワーでは、国内のアフターサービス工事の後ろ倒しの影響から減収となりました。国内のインフラを中心とする原子力や防衛関連は、堅調に推移しています。

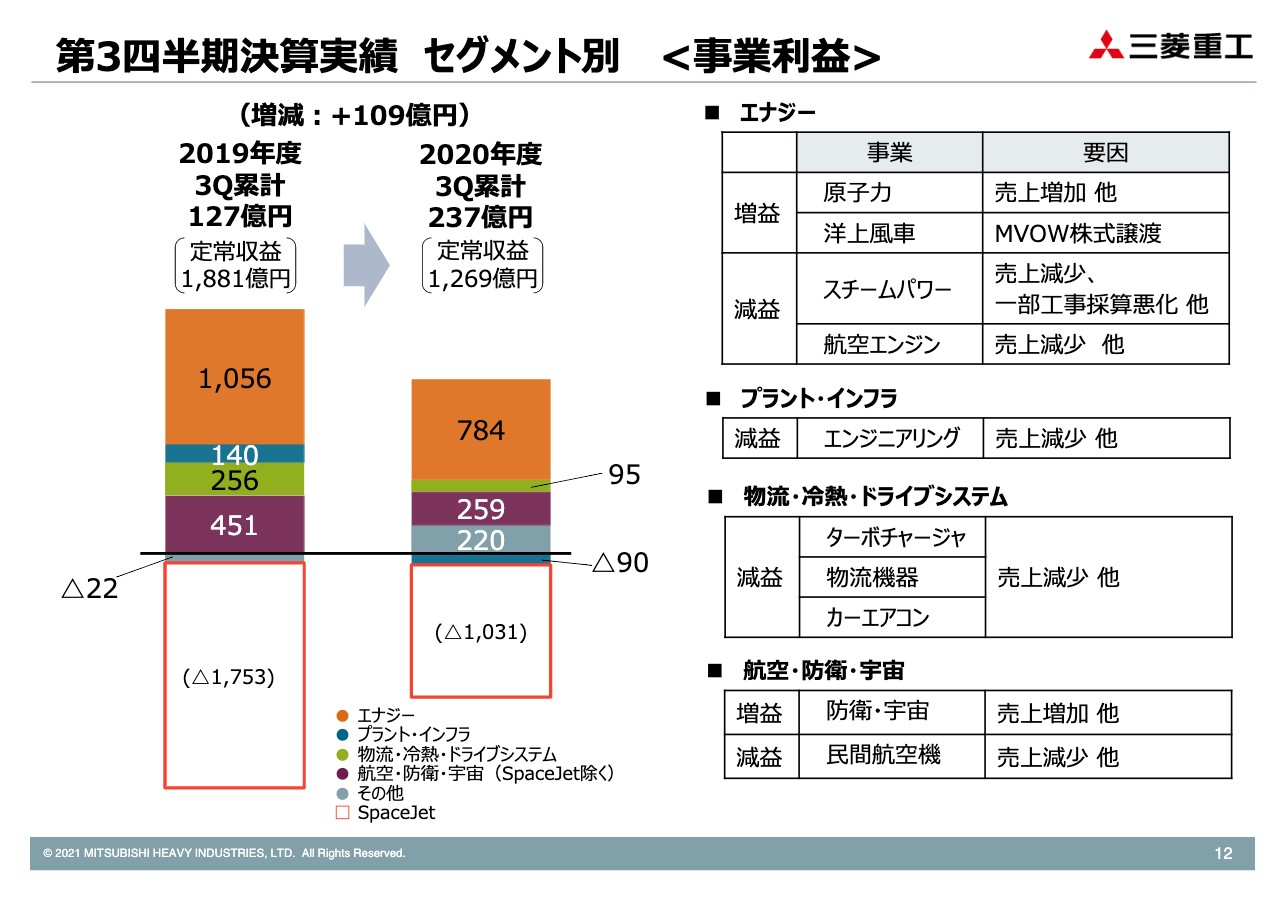

第3四半期決算実績 セグメント別 <事業利益>

スライド12ページは、事業利益のセグメント別内訳です。エナジーセグメントは、原子力の売上増加に伴う増益、洋上風車ビジネスに関するMVOWの売却益831億円の計上という増益要因がありました。

一方で、前年同期には南ア関連でのワンタイムの利益計上があったことの反動、また航空エンジン事業がご存知のとおり大きく売上を大きく落としていることに加えまして、今期は三菱パワーにおいても、サービス工事の繰り下がりや、工事の進捗停滞というかたちでコロナの影響を受けており、さらに、一部の工事において採算悪化に伴う損失引当を行ったことなどが、減益の理由です。

また、はじめのサマリーでも申し上げましたが、中量産品事業が第1四半期を底にして回復傾向を示しており、物流・冷熱・ドライブシステムセグメントでは、前年度対比では減益ではあるものの、第2四半期に引き続き黒字を維持しています。

なお、スライド23以降の補足資料の中で、セグメントごとの現下の概況等についても記載していますので、ご確認いただければと存じます。

第3四半期決算実績 事業利益増減分析

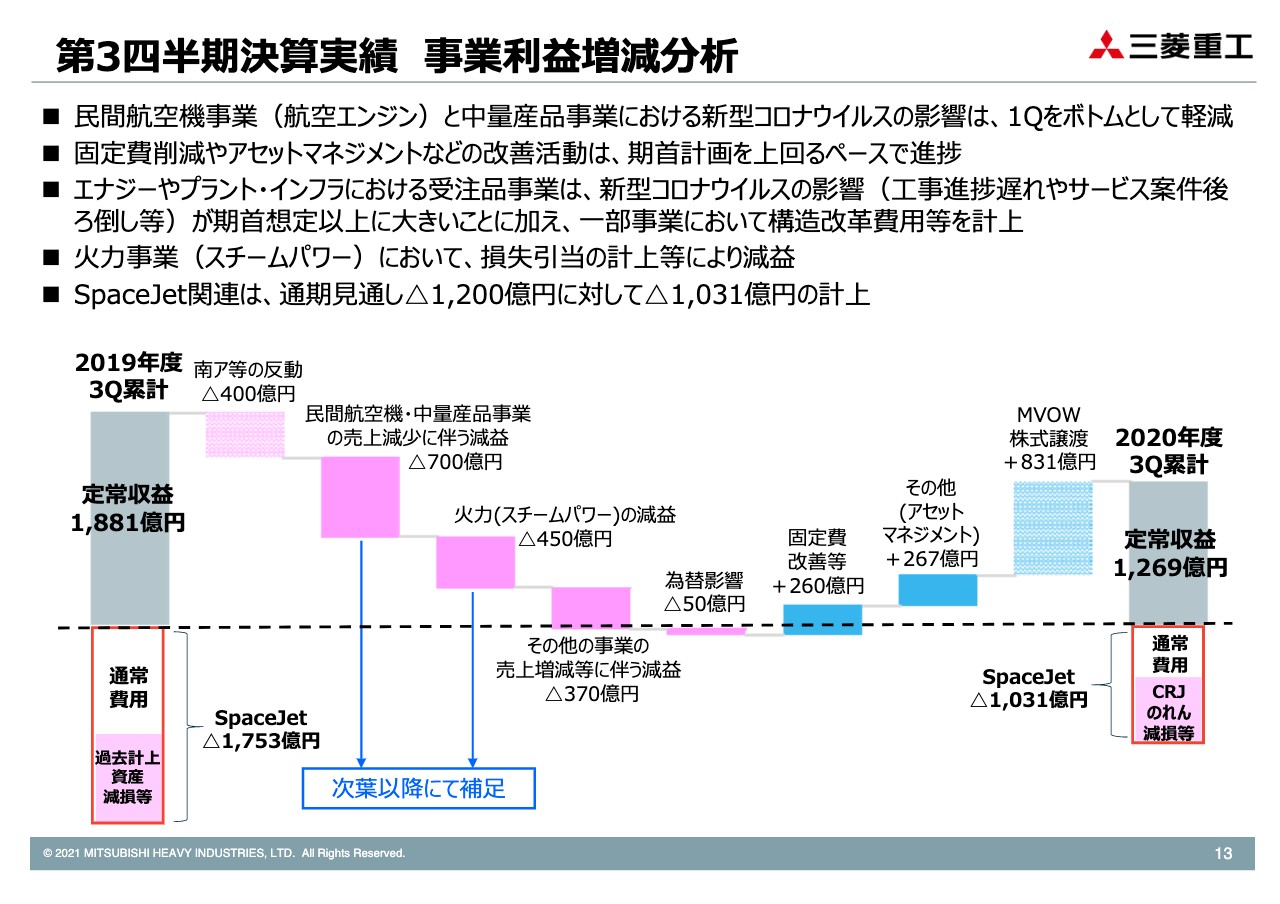

スライド13ページでは、前年同期対比での事業利益の増減要因について説明しています。SpaceJetの動きが下半分で、プラスのサイドには定常収益の増減を記載しております。

SpaceJetの数字について若干補足申し上げますと、前年第3四半期にマイナス1,753億円とあります。この中には昨年度のこの段階での過去計上資産減損等、着色した部分の数字になりますが、これが778億円含まれています。また今期においては、SpaceJetの関係、マイナス1,031億円となっておりますが、この中にはCRJのれんの減損等の一時的な費用が約600億円含まれています。

定常収益部分の変動要素につき、順にご説明します。左から2番目、薄赤色でハッチングしている南ア等の反動マイナス400億円ですが、これは文字どおり、昨年度計上していた南ア関連の清算に伴う利益等の一時的な利益の反動を示しております。

その隣、民間航空機・中量産品事業の売上減少に伴う減益マイナス700億円。これは見通し公表時には1,400億円の減益要因としていたものに、おおむね対応するものでございます。

これら事業へのコロナ影響としては、四半期ベースでは第1四半期が最大影響でありました。これに対して徐々に改善してきている、影響幅は縮小してきているということでございます。製品事業ごとの影響の状況については、次ページでご説明いたします。その右隣、火力(スチームパワー)の減益マイナス450億円とありますが、これはスライド15ページ以降で補足説明します。

その右隣のマイナス370億円は、今述べた事業以外の事業における売上増減等による減益です。これには、コロナによる海外プラント工事の一時停止等による遅れの影響や、一部工事での採算悪化等の影響を含んでいます。

為替影響は、前年同期に比して平均の売上計上レートが1ドル当たり2円強円高に振れていることなどによる利益減です。ここから固定費の改善等プラス260億円、その他アセットマネジメントでの改善が267億円あります。

また12月末にリリースを出しましたが、これにMVOWの株式譲渡益831億円が加わりまして、第3四半期の累計では定常収益が1,269億円になっています。

新型コロナウイルスの影響と状況

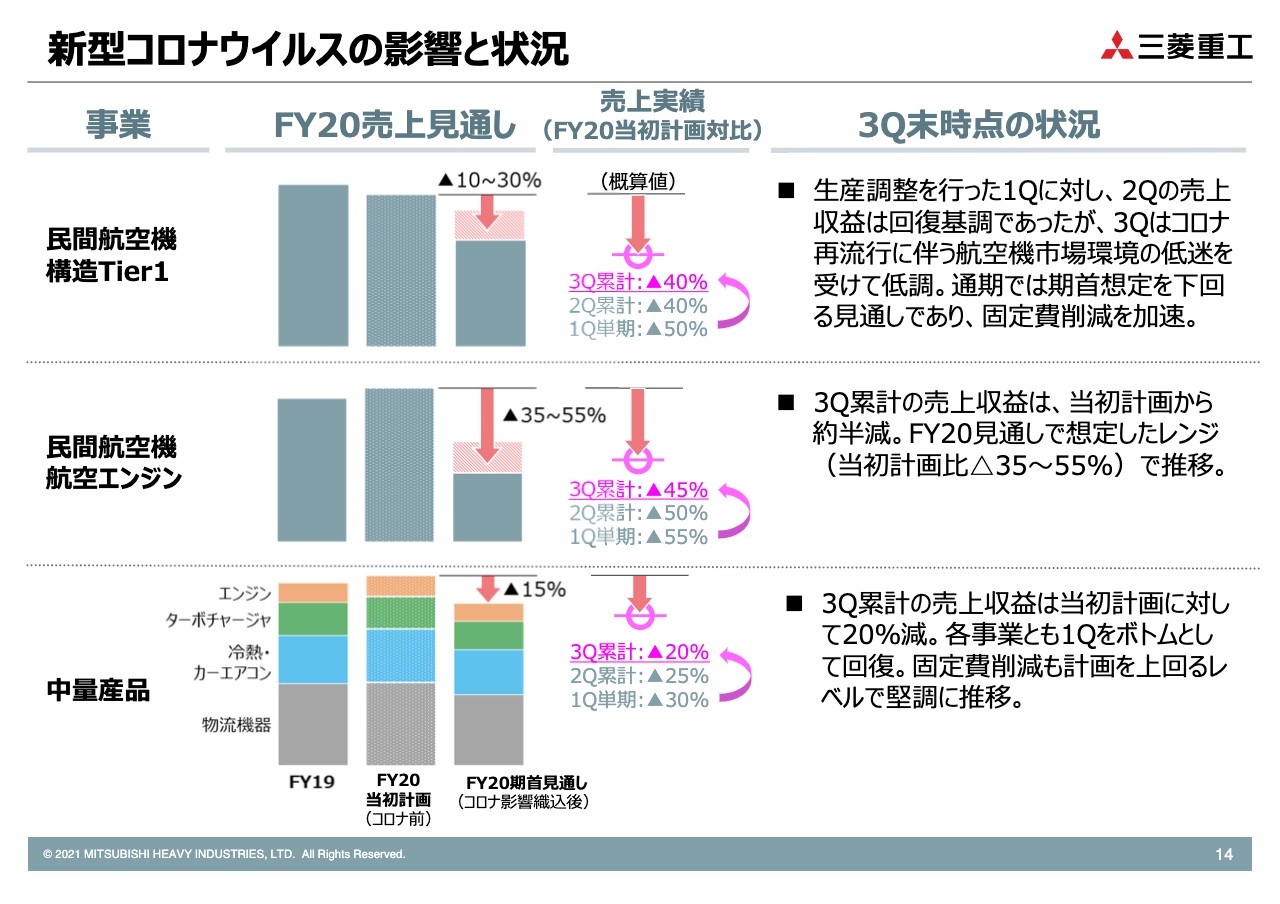

続きまして、新型コロナウイルスの影響を製品別に若干補足させていただきます。スライド14ページをご覧ください。

まず1番上、⺠間航空機構造Tier1ですが、ここに記載のとおり、第3四半期までで、コロナ影響を考慮しない想定の約40パーセント減となっています。第1四半期から第2四半期にかけては大幅な改善が見られたのですが、その後はまた低調な状態が続いてしまっています。第4四半期でも回復は期待できない状況です。そのため年度トータルでは期首想定のボトムを少し下回るレベルになるのではないかと想定しています。

航空エンジンについては、第1四半期は当初想定したボトムラインで進捗しましたが、第2四半期から第3四半期にかけて若干持ち直しつつあるように感じられます。通期では当初想定の範囲内に収まるものと見ています。

中量産品については、第1四半期から第2四半期、第3四半期へと、想定どおりか、それを若干上回る回復が見られています。今後のコロナ感染の状況にもよりますが、年度では当初想定よりも若干改善するのではないかと期待しています。

⽕⼒事業の状況

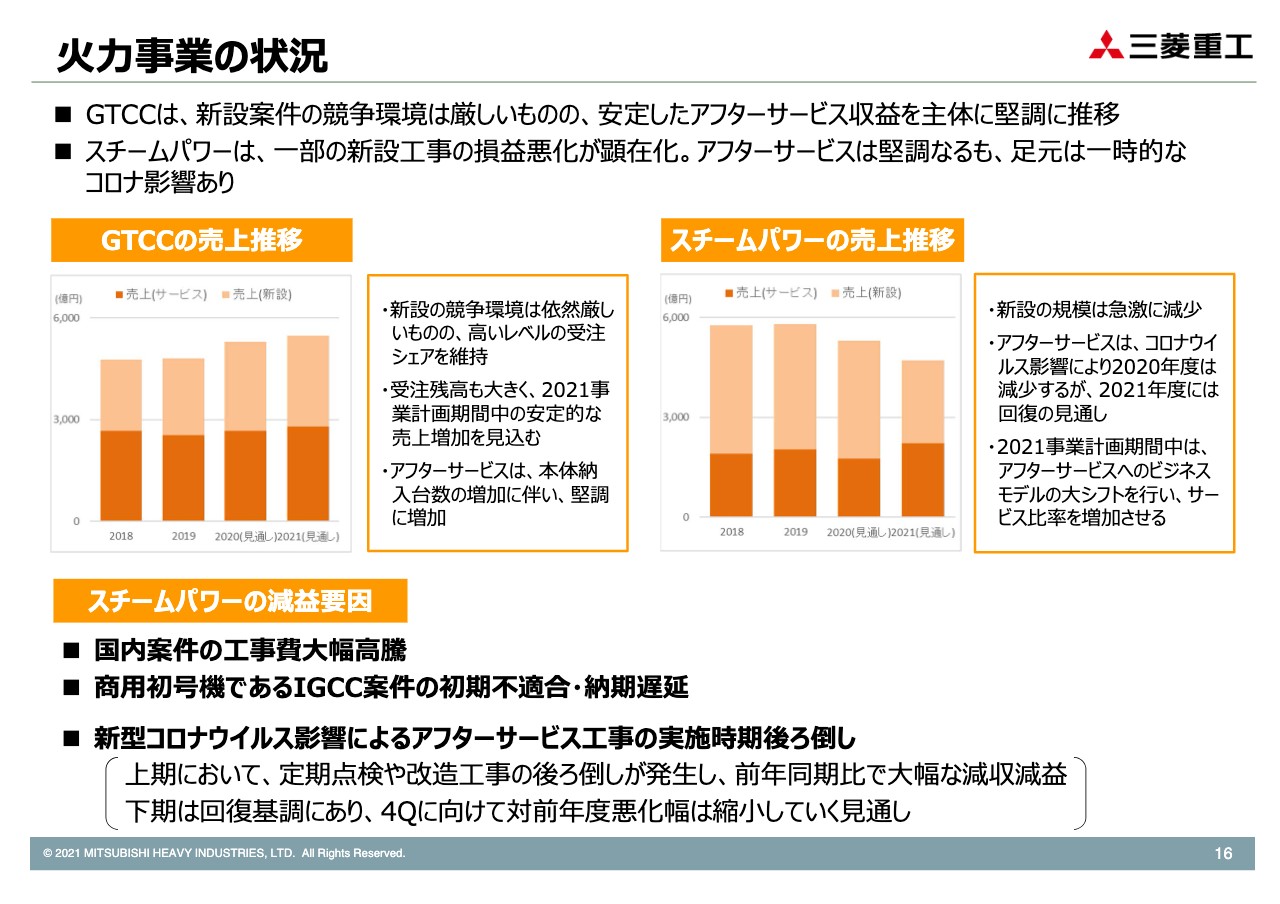

スライド15ページ以降で、火力事業の状況と対策につきご説明いたします。スライド16ページをご覧ください。ここでは当社の火力ビジネスの現況を簡単に示しています。グラフを2つ並べていますが、左側がGTCC(Gas Turbine Combined Cycle)の売上推移を、右側が石炭焚きを中心としたスチームパワービジネスの売上推移を、それぞれ本体新設とアフターサービスに区分して示しています。

GTCCについては、新設・サービスともに年々売上を伸ばしてきていることがご理解いただけると思います。一方、スチームパワーについては、サービスは多少の増減はありながらも一定の規模を維持しているものの、薄い着色部分の新設につきましては2020年度あたりから落ち始めており、現状の受注状況では2021年度以降も一層の減少が見込まれる状況にあります。今後は一層、サービス事業へのリソースシフトを加速していく必要があります。

一方、先ほどスライド13ページにもお示ししました前年同期対比でのスチームパワーの減益についてですが、これには大きく3つの要因が挙げられると分析しています。

1つ目は、国内案件の工事費の高騰です。以前、五輪特需による建設工事単価の上昇が話題に上った時期がありました。五輪需要はすでにピークを当然過ぎているわけですが、建設労働者、とりわけ熟練技能者の減少が著しく、単価の高止まりに加えて作業能率の低下も顕在化してきています。

従前想定していたような建設予算内には収まらない事例が複数顕在化しており、これらについて今期、引当を計上いたしました。

2点目は、残念な話なのですが、IGCC(石炭ガス化複合発電)の商用初号機として建設中の案件において、試運転期間中に一部の機器で不適合が発生しました。改良・復旧工事を鋭意進めているところではありますが、これによる補修費、納期遅延の追加コスト等が多額に生じる見込みとなり、これらについても引当を実施しています。

3点目はCOVID-19の影響です。第2四半期決算の際にもお話ししていますが、点検・改造といったサービス工事の後ろ倒しが発生しています。第3四半期だけ、この3ヶ月だけを取り出すと、ほぼ昨年の同じ3ヶ月間並みに戻りつつあるので、年度合計では第4四半期でもう少し取り返し、年間トータルではこの要因による悪化幅は縮小するものと見込んでいます。

事業環境の変化に応じた構造改⾰

スライド17ページでは、現下の火力ビジネスの状況を踏まえて検討を進めている、当社の事業運営体制の見直しについて、ご説明いたします。スライドの左側、赤く着色した箇所にトレンドを記載しておりますが、これはすでにご認識されているところだと承知しています。

これは当社の火力ビジネスに与える影響を、上段は既存火力事業、下段には新ビジネス分野として示しています。これらを踏まえ、右側に記載の施策を実施します。まず既存火力事業の対応する部分ですが、スチームパワーに関してサービスシフトを加速し、固定費の削減も一気に進めようと考えています。

具体的には、ここに2点記載しているとおりです。1つは生産集約・拠点再編の前倒しでございます。三菱パワーの呉工場では、ボイラーの新設・サービスのエンジニアリング・製造部分と、環境プラントのエンジニアリング機能を所掌しています。

このうちボイラーの製造機能について、三菱パワーの長崎工場に集約いたします。それと同時に呉工場はボイラーのサービスのエンジニアリングと環境プラントのエンジニアリング機能に特化し、これを強化していこうと考えています。

またSG&Aの低減として、100パーセント子会社となりました三菱パワーと、親会社である三菱重工の間で、二重で保有してしまっているようなコーポレート機能の一体運営を進めます。

現時点でも部分的にシェアードサービスのようなかたちで実施していますが、この範囲の拡大を加速していきます。このような施策を通じて固定費の削減を一段と進める考えです。

次に、下段に示したカーボンニュートラルに関する施策です。これについては、エナジートランジションの取り組みを強化し、ここのリソースシフトを加速するということで、特に2点目に書いております三菱パワーのエナジートランジション推進部門を、三菱重工に移管・統合し、リソース結集・増強することを、この4月に実行いたします。これにより、三菱重工全体のエナジートランジションの取り組みを一本化・一体化し、推進していこうと考えています。

以上、申し上げたような施策は、いずれも以前から検討を進めてきていたものですが、昨今の事業環境変化のスピードに合わせ、当初想定よりも前倒しして実施することにしたものです。エナジートランジションの推進には、さらなるリソースシフトが必要と考えており、プランを具体化し、順次実行に移していきたいと考えています。

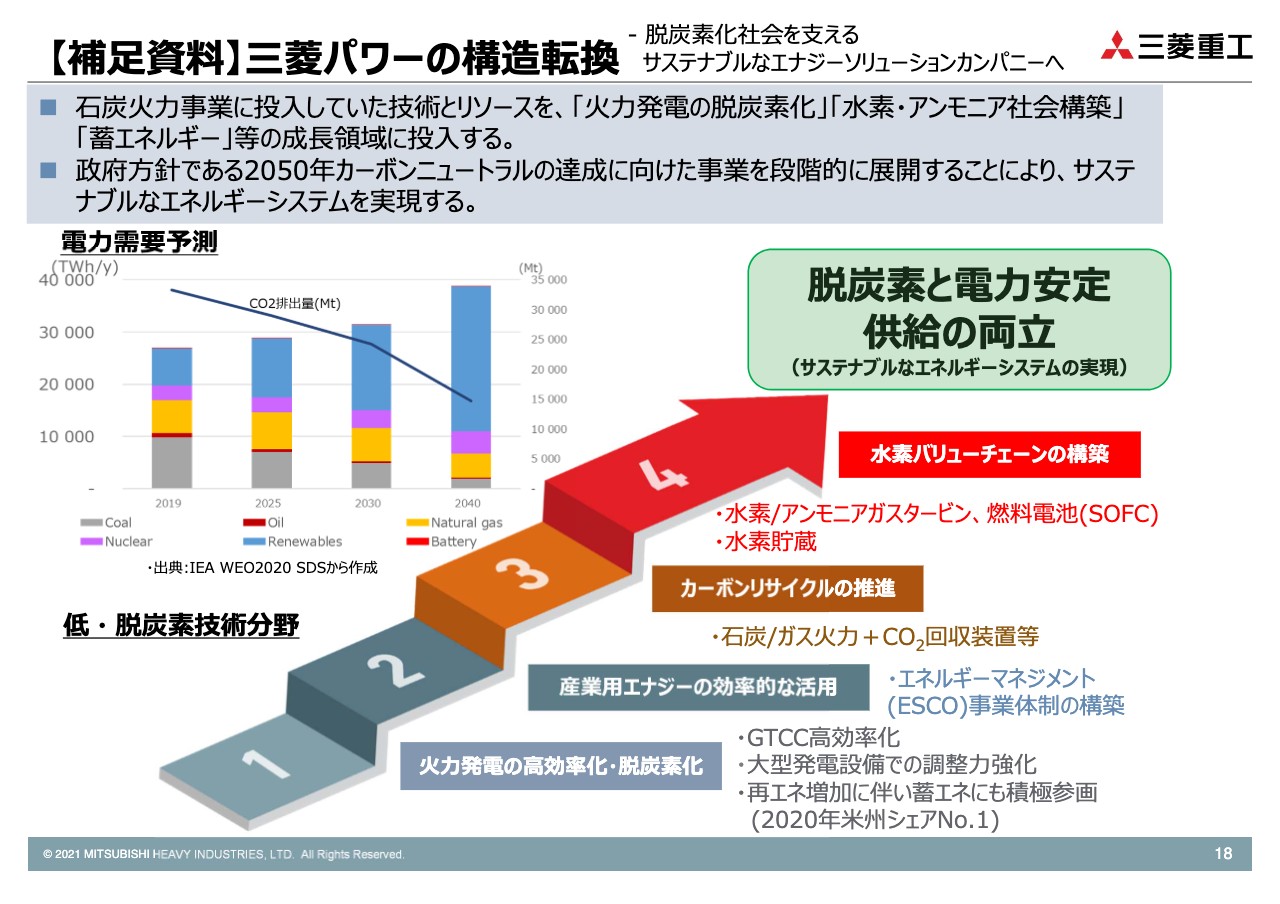

【補⾜資料】三菱パワーの構造転換

スライド18は、当社の火力事業のエナジートランジションに対するソリューションの全体イメージを表したもので、以前の説明会でもお示ししているものですので、この場での説明は省略させていただきます。

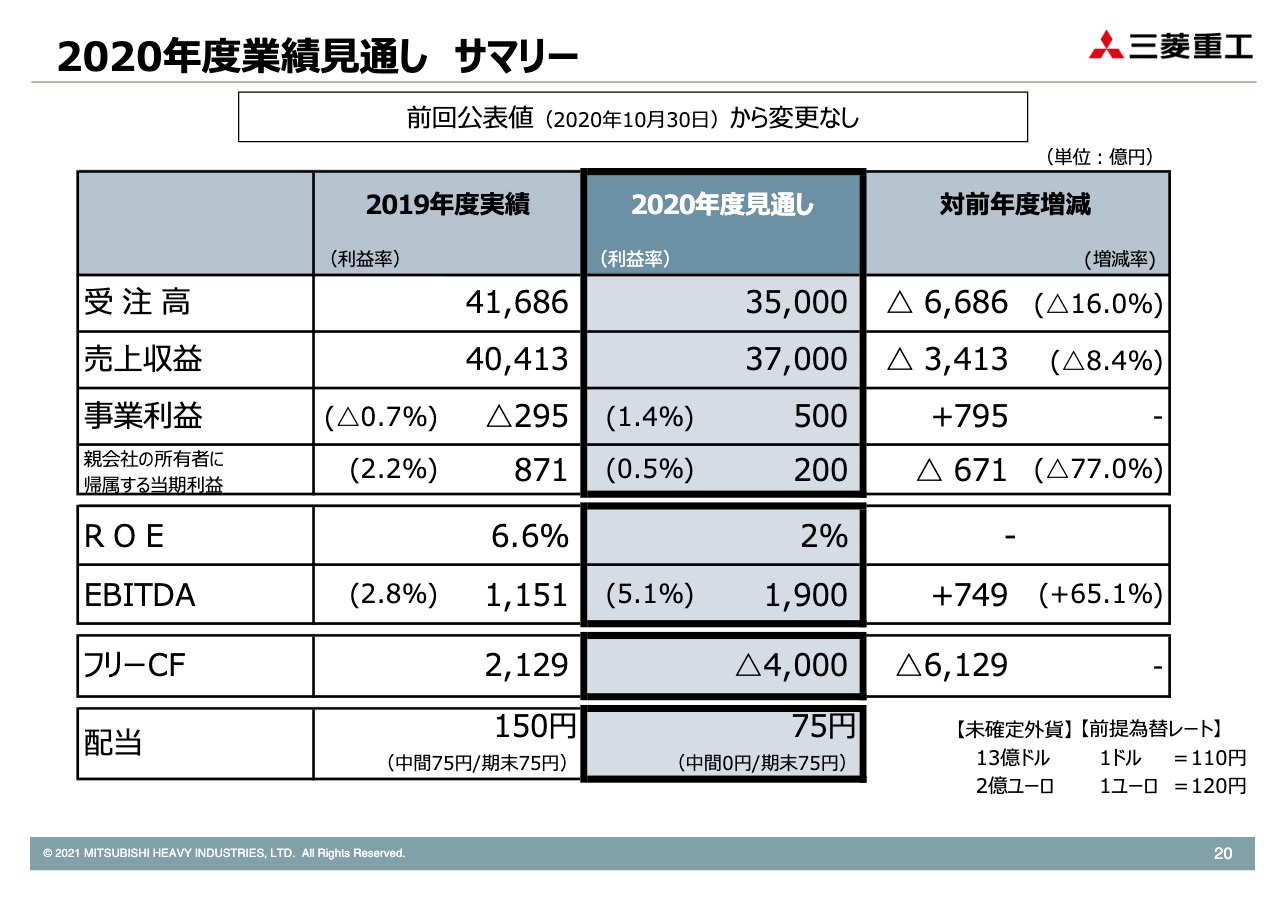

2020年度業績⾒通し サマリー

スライド19から22ページでは、今年度の業績見通しを示しています。10月の第2四半期決算公表時点から変更はございませんので、説明は省略させていただきます。以上をもちまして、私からの説明を終了いたします。どうもありがとうございました。

河相健氏:三菱パワーの社長をやっております河相でございます。よろしくお願いします。若干、小澤CFOの説明と重複するところもありますが、三菱パワーとしてのスタンスを申し上げたいと思っております。

これまで当社の柱の1つであったスチームパワーを取り巻く市場環境が激変しています。新設は激減していますが、低炭素化、脱炭素化も含め、ニーズの高いサービスに本格的に経営資源をシフトしてまいります。

電力の安定供給を支えながら、バイオマス・アンモニアの混焼、あるいはGTCCで言えば水素の燃焼、あとCCS、CCUとの組み合わせ、さらにはバッテリーを含めた再エネとの共生などの技術で低炭素、脱炭素化社会への実現に貢献し、サービスの拡大で収益力の強化も図ってまいります。

呉工場におきましては、もともときめ細かいサービスで高い評価を得ているボイラーサービスと、これまた社会のニーズの高い環境プラント事業のさらなる強化、拡大が期待されています。

時代はどんどん変わっていますが、我々はその時代に必要とされる会社へと進化をしてまいりますので、今後ともよろしくお願いいたします。ありがとうございました。