2016年1-9月の日経平均株価は、終値の65%が1万6,000円台

早いもので9月も終わり、2016年もあと3か月となりました。株式市場が開いている営業日数ベースでは、184日が経過し、残りは61日となります。暦の上では残り92日ありますか、営業日数で見ると今年も残りわずかであることが実感されます。

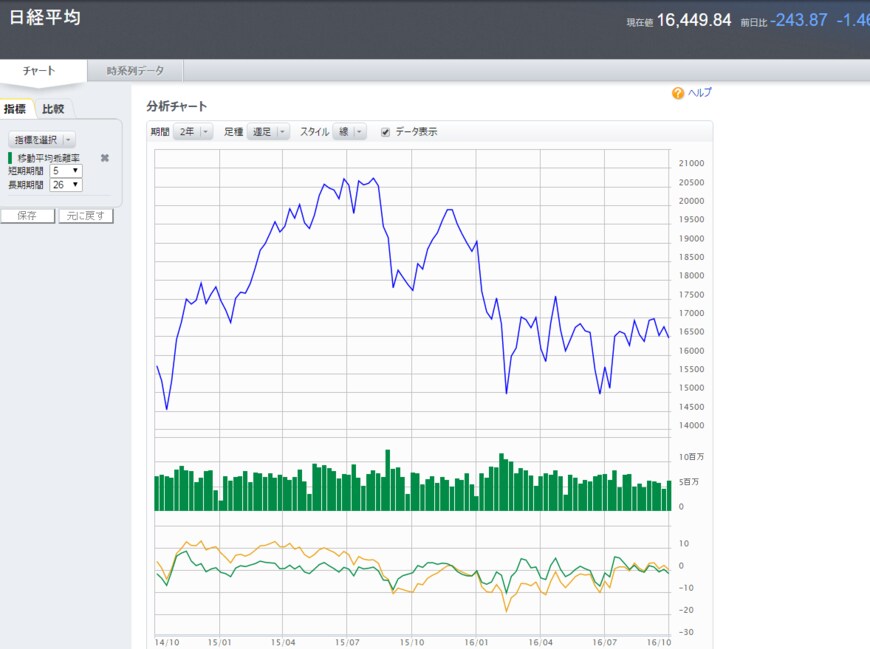

さて、9月30日の日経平均は1万6,449.84円で引けました。株式投資に日々取り組んでおられない方でも、この1万6,000円台という響きに、“またか”、とお感じになられる方が多いと思いますが、それは無理もありません。

実際に、2016年1月から9月末までの日経平均の終値は、”またか”という印象の通りだったからです。以下、日経平均終値の1,000円刻みでの分布を見てみましょう。

1万4,000円台:2日(全体の1%)

1万5,000円台:26日(14%)

1万6,000円台:119日(65%)

1万7,000円台:34日(18%)

1万8,000円台:3日(2%)

このように、2016年1月から9月末までの日経平均の終値は、実に65%が1万6,000円台でした。2016年の株式市場が、大きく上昇もしなければ、その逆もなく、ある一定レンジで株価が滞留する「膠着相場」であることが、この数字からもよく分かります。

では、2015年(年間)はどうだったでしょうか。同じように1,000円刻みでの終値の分布を示すと以下のようになります。

1万6,000円台:5日(2%)

1万7,000円台:38日(16%)

1万8,000円台:59日(24%)

1万9,000円台:74日(30%)

2万円台:68日(28%)

2016年とは明らかに異なることがご理解いただけると思います。滞留期間が最も長かった価格帯は1万9,000円台ですが、その上の2万円台や、その下の1万8,000円台も、ある程度の日数があります。

つまり、上がる時もあれば下がる時もあるという相場であり、今年のように真綿で首を絞められるような感覚を覚える膠着相場ではありませんでした。

なぜ、膠着相場が続くのか

では、なぜ今年の相場は価格帯の分布が狭く、ボラティリティ(価格変動)が少ないものとなっているのでしょうか。この疑問を解き明かす一つのカギとなるのが、投資主体別売買動向です。

詳しくはこちらの記事(『逃げ足速まる海外投資家【2016年9月前半の投資家動向】』、投信1)をご参考にしていただければと思いますが、円高による企業収益悪化の懸念から海外投資家の日本株離れに歯止めがかからず、その売りを日銀の株価指数連動型上場投資信託(ETF)の買いが吸収しているのが足元の現状です。

ちなみに、日銀や年金積立金管理運用独立行政法人(GPIF)が日本株の買いを積極化させたのは2014年後半からであり、その頃から日本株相場は「官製相場」であると揶揄されてきました。そして、2016年7月末に日銀が発表したETFの買い入れ額倍増により、この傾向がさらにはっきりとしてきたことになります。

安定なのか、人為的な膠着なのか、それが問題

もちろん、株価が安定することは良いことだという意見もあり、官製相場の良し悪しは一概に判断することはできません。ただし、はっきりとしていることは、“日経平均は動きにくくなった”という事実です。

これが、企業業績や日本経済の実力を正しく反映したものであれば受け入れるしかありませんが、“需給関係”によって人為的に作られたものであるとしたら、日銀やGPIFによる買いが未来永劫続くものではないため、いつか来るかもしれないその副作用については注意が必要となります。

長期的に資産形成を目指す個人投資家の方は、こうした背景を理解しておくことが大切だと思います。実態が悪いのに良いと錯覚して”ゆでガエル状態”になってしまう可能性や、安くなれば買いたいと考える投資家が離れることで資金が日本から逃げていってしまうといったリスクにも留意したいものです。

日経平均の過去2年間の推移

LIMO編集部