2020年11月5日に行われた、キッコーマン株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:キッコーマン株式会社 代表取締役社長 CEO 堀切功章 氏

キッコーマン株式会社 常務執行役員 CFO 神山隆雄 氏

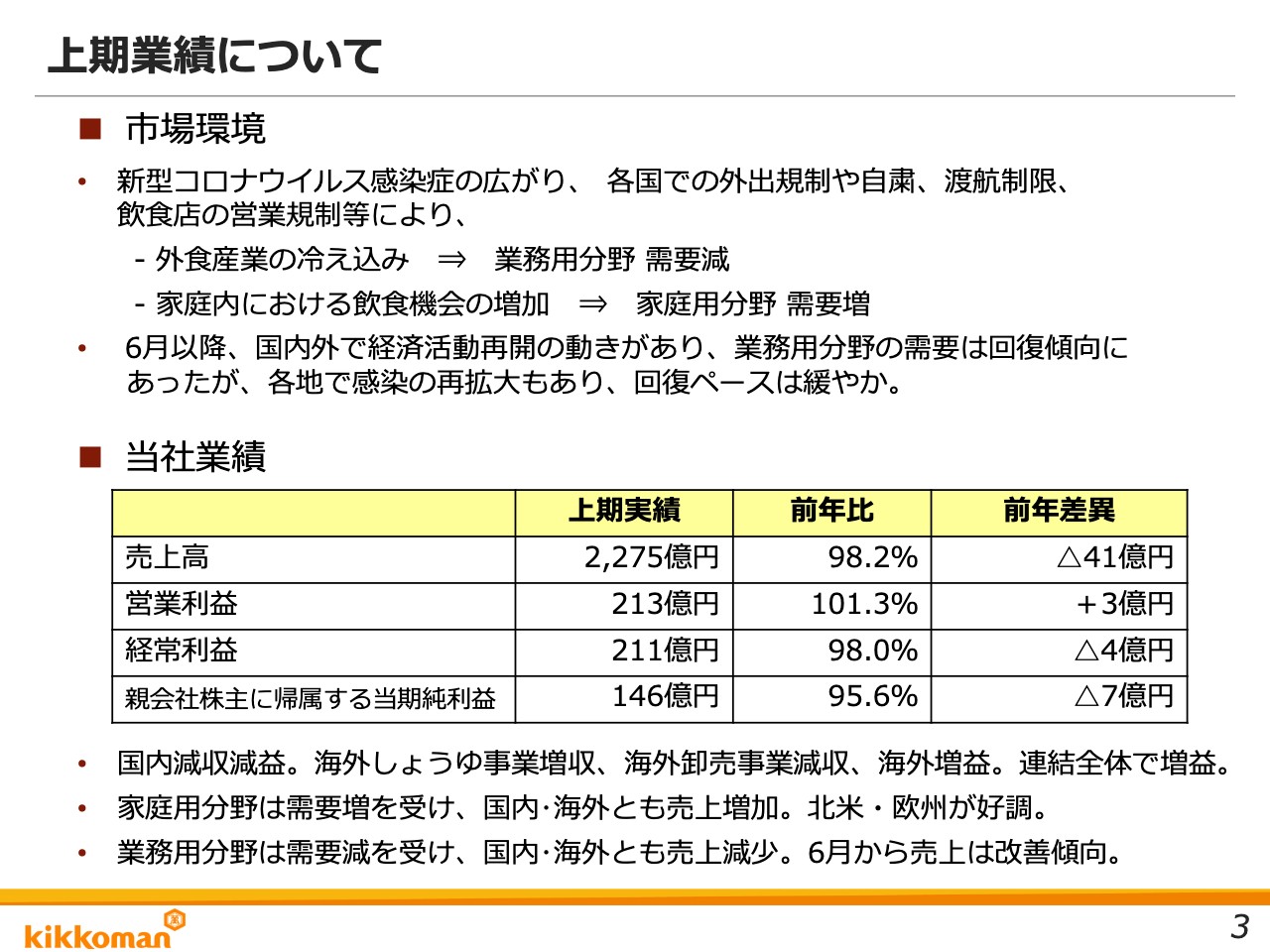

上期業績について

堀切功章氏:堀切でございます。本日はご多忙のところ、テレフォンカンファレンスにご参加くださり、誠にありがとうございます。

私からは上期業績の概況と、今後の見通しの概略について説明させていただきます。資料3ページをご覧ください。本上期の市場環境は、国内、海外とも新型コロナウイルス感染症の広がりを受け、各国で外出規制や飲食店の営業規制等が行われ、業務用分野の需要は減少した一方、家庭用分野の需要が高まりました。

6月以降は国内外で経済活動再開の動きがあり、業務用分野の需要は回復傾向にありましたが、各地で感染の再拡大とそれに伴う再度の規制もあり、回復ペースは緩やかでありました。

こうした環境のもと、上期の連結業績は売上高2,275億円、営業利益213億円、経常利益211億円、親会社株主に帰属する当期純利益は146億円となりました。

売上については、国内、海外とも家庭用分野の売上は増加しましたが、業務用分野における売上減少の影響が大きく国内は減収となりました。海外はしょうゆは増収だったものの、卸売事業は減収となりました。

営業利益については、国内は売上減少に伴い減益、海外はしょうゆ事業の増収に加え、卸売事業での経費削減のため増益となり、連結全体でも増益となりました。

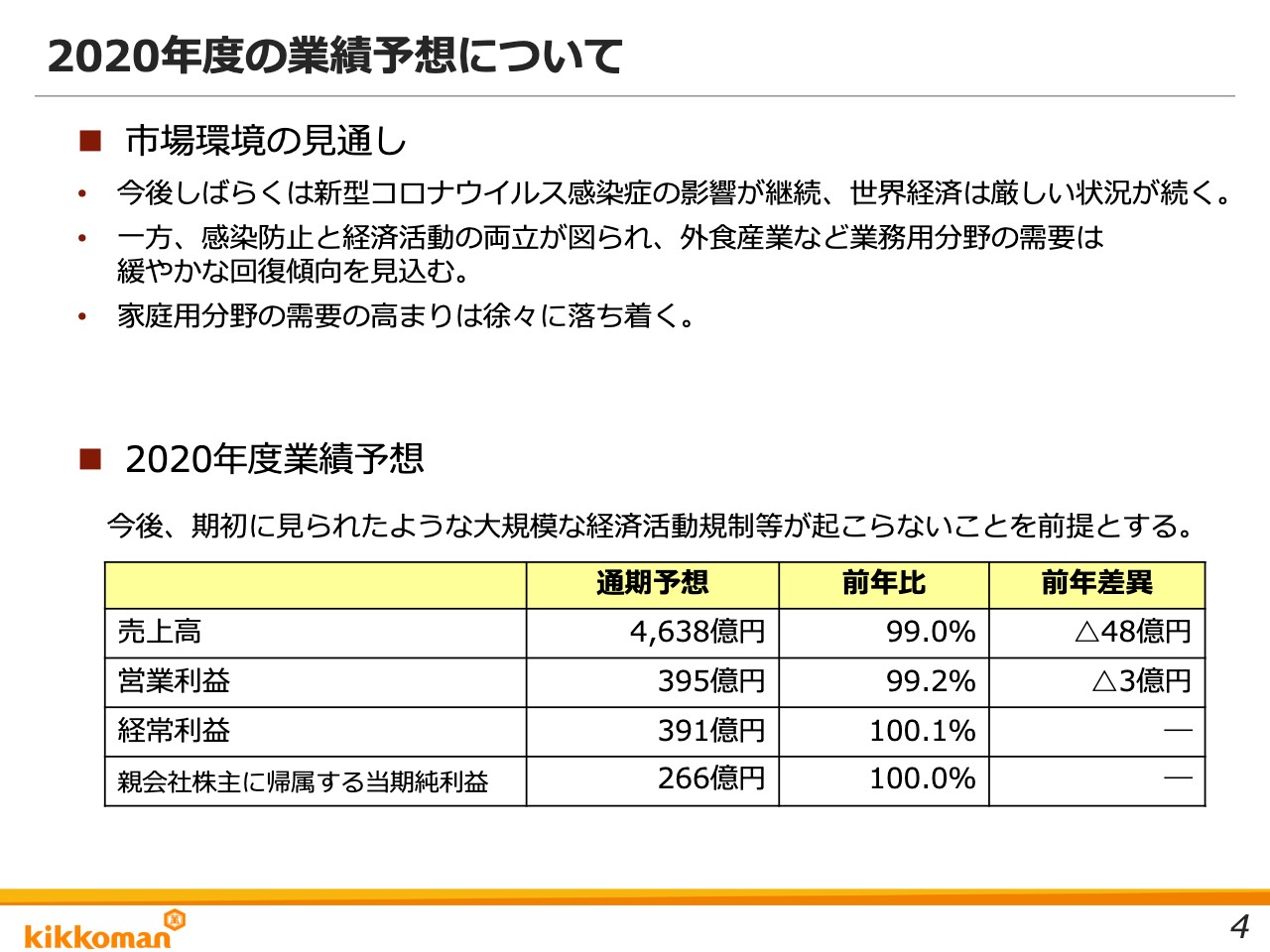

2020年度の業績予想について①

続いて、資料4ページをご覧ください。新型コロナウイルス感染症が今後どのように収束へ向かうか、いまだ不透明でありますが、業績影響にある程度の見通しが立つようになったことから、今後期初に見られたような大規模な経済活動規制等が起こらないことを前提に、今年度の通期業績予想を示しました。

今後も、しばらく新型コロナウイルス感染症の影響が継続し、世界経済は厳しい状況が続くものと思われますが、感染防止と経済活動の両立が図られていくことにより、外食産業などの業務用分野の需要は前年の水準には戻らないものの緩やかに回復し、一方で、家庭用分野の需要の高まりは徐々に落ち着く傾向になると考えております。

こうした想定のもと、通期の連結業績の売上高は4,638億円、48億円のマイナス、前年比1パーセントの減収です。営業利益は395億円、3億円のマイナス、前年比1パーセントの減益です。経常利益、および親会社株主に帰属する当期純利益はそれぞれ391億円と266億円で、前年並みを見込んでおります。

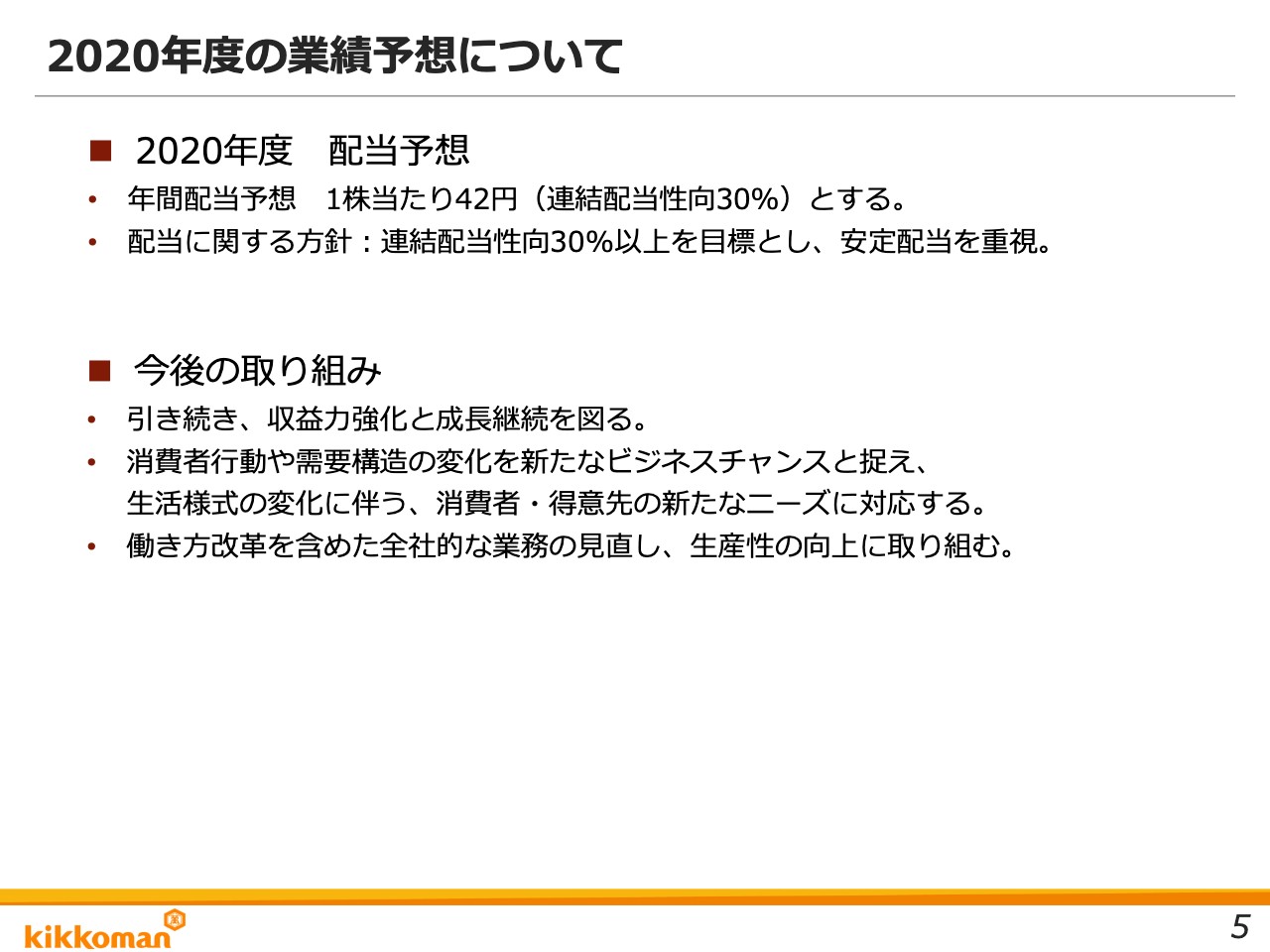

2020年度の業績予想について②

続いて、資料の5ページをご覧ください。年間配当予想については、1株当たり42円としました。引き続き、連結配当性向30パーセント以上を目標とし、安定配当を重視したいと考えています。

本年度を最終年度とする中期経営計画の目標である売上高5,000億円、営業利益450億円に対しては未達となる予想でありますが、収益力強化と成長継続という方針に沿って、引き続き取り組みを進めます。

そのためにコロナ禍をきっかけとした消費者行動や、需要構造の変化を新たなビジネスチャンスとして捉え、生活様式の変化に伴う消費者・得意先の新たなニーズへの対応を図ります。具体的には、家庭用分野におけるマーケティング強化、業務用分野では飲食店向けのソリューション提案の強化、さらに先々も見据えたEコマース、デジタルマーケティングの活用を進めます。

また、働き方改革を含めた全社的な業務の見直し、生産性の向上に取り組みます。

これらを通じ、長期ビジョンである「グローバルビジョン2030」で掲げた「目指す姿」の実現に向け、歩みを進めてまいります。

私からは以上です。続いて、CFOの神山より、上期業績と通期業績予想の詳細について説明いたします。

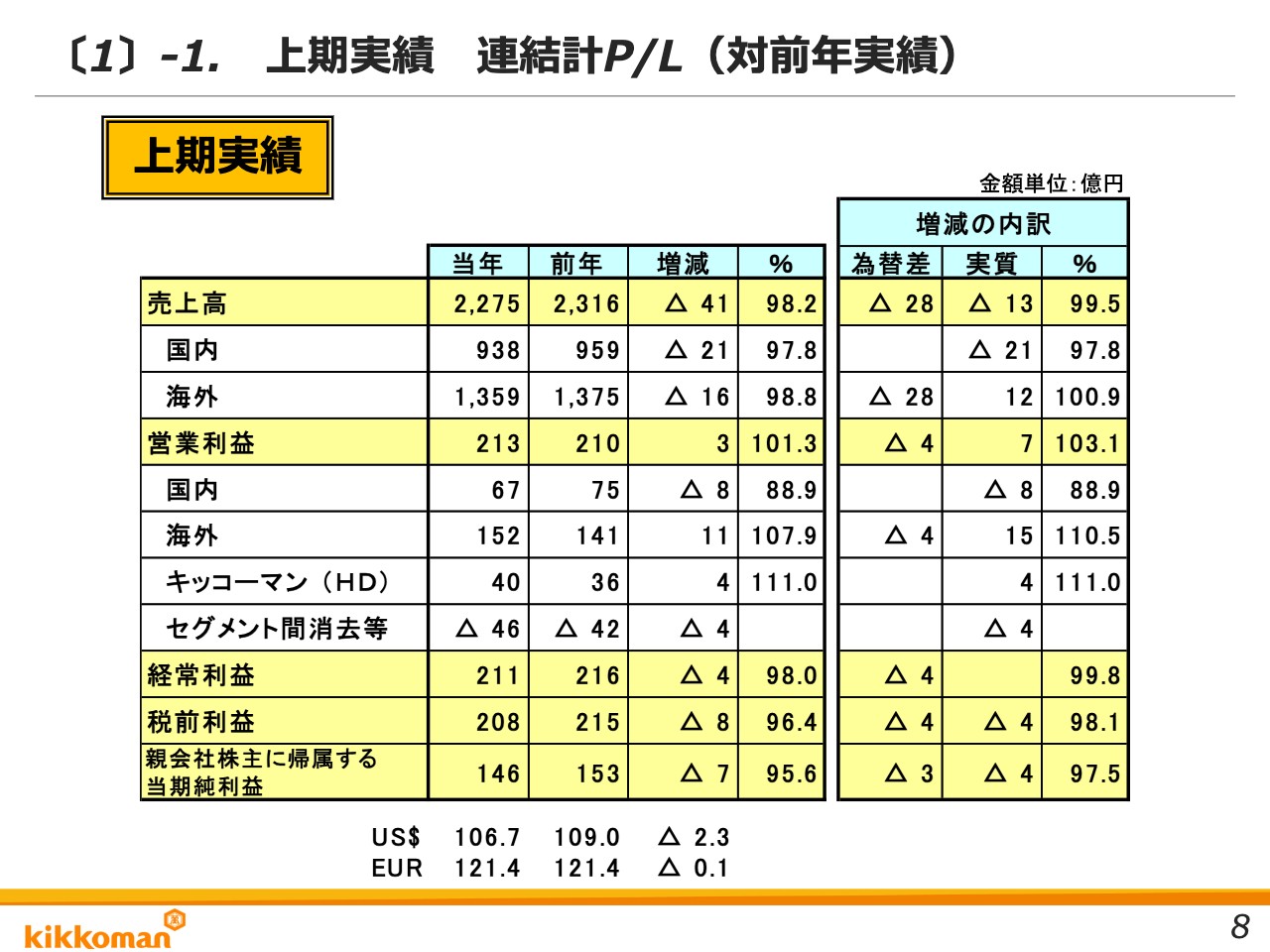

〔1〕‐1.上期実績 連結計P/L(対前年実績)

神山隆雄氏:CFOの神山でございます。私からは、2020年度上期の連結業績と2020年度業績予想をご報告いたします。

資料8ページをご覧ください。こちらのスライドは、2020年度上期の実績を前年同期と比較しております。増減の内訳欄は、海外子会社を連結する際に発生する為替換算差と、それを除いた実質増減差を表示しております。ドルの期中平均レートは前年から2.3円、ユーロは0.1円ほど円高になっております。

売上高は2,275億円、前年比較では表面上41億円の減収、実質で13億円、0.5パーセントの減収となりました。売上のうち海外が1,359億円で、60パーセントの構成比となっております。

営業利益は213億円、表面上3億円の増益、実質7億円の増益となりました。営業利益のうち海外が152億円で、構成比72パーセントとなっております。

経常利益は211億円で前年比マイナス4億円、親会社株主に帰属する当期純利益は146億円で、前年比マイナス7億円の減益となりました。

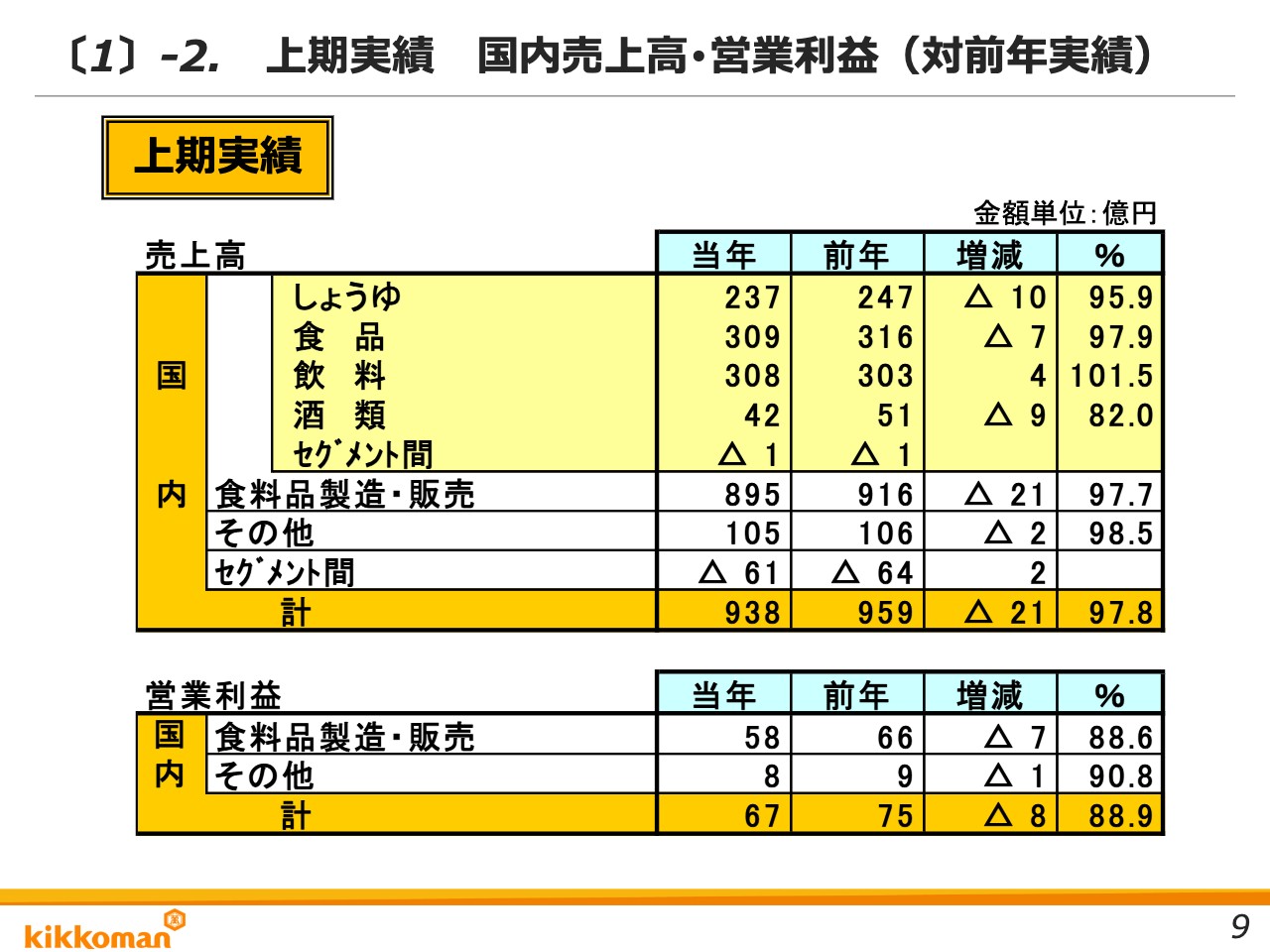

〔1〕‐2.上期実績 国内売上高・営業利益(対前年実績)

続いて、売上高・営業利益の国内外のセグメント別業績について説明いたします。資料9ページをご覧ください。国内事業の売上高は938億円でマイナス21億円、2.2パーセントの減収となりました。

生しょうゆ「いつでも新鮮」シリーズ、焼肉のたれ、豆乳飲料など家庭用の主力商品が、新型コロナウイルス感染症の拡大による内食シフトもあり売上を伸ばしましたが、一方で、外食需要の低迷による業務加工用商品の売上が大きく減少し、国内全体で21億円の減収となっております。

営業利益は業務用商品の減収の影響が大きく、8億円の減益となっております。

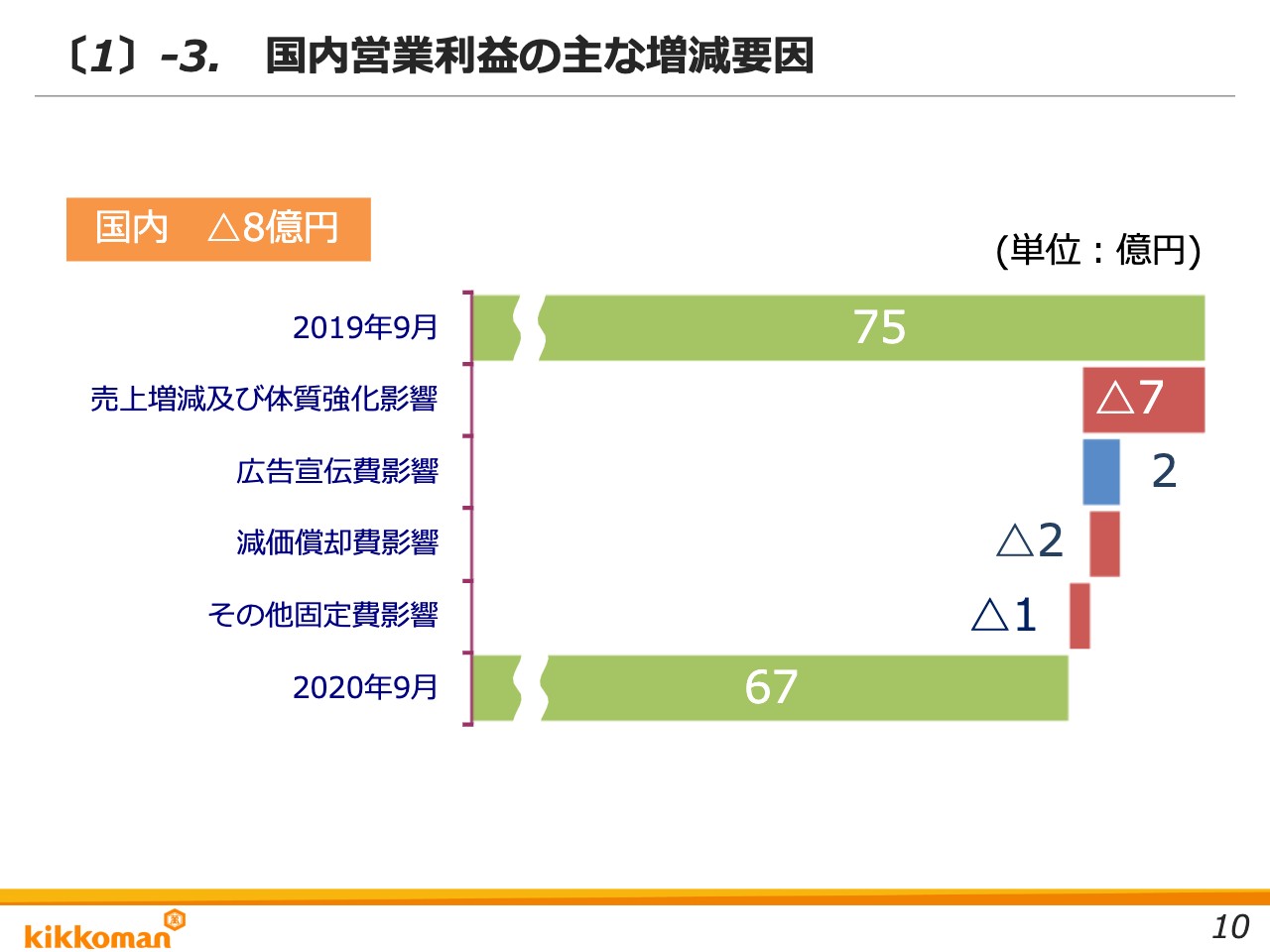

〔1〕-3.国内営業利益の主な増減要因

国内営業利益の増減要因は、資料10ページをご覧ください。国内事業の営業利益は75億円から67億円と、8億円の減益となりました。その内容をグラフで示しています。売上減収が7億円の減益要因となっております。また、固定費は広告宣伝費の減少がありましたが、減価償却費、諸経費などの増加もあり、合計で1億円の増加となっております。

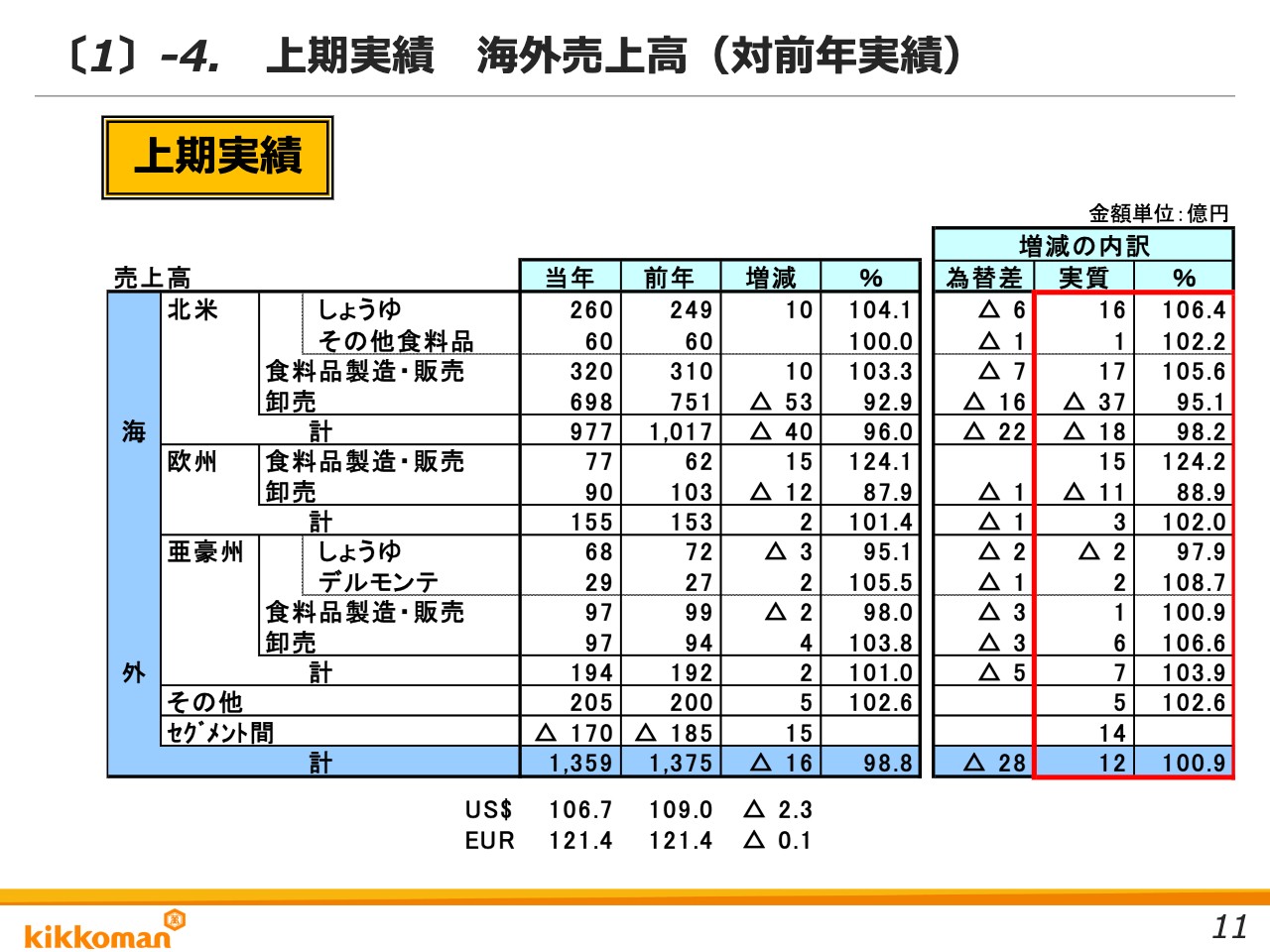

〔1〕-4.上期実績 海外売上高(対前年実績)

続いて、海外事業について資料11ページをご覧ください。海外事業ですが、売上高は為替換算の影響を除いた実質プラス12億円、0.9パーセントの増収となりました。海外のしょうゆ部門は、新型コロナウイルス感染症の拡大により業務用向け売上が減少した一方で、内食シフトにより家庭内調理需要が増加しましたが、家庭用売上の伸びが上回り、アジア、豪州を除き、実質増収となっております。

アジア、豪州のしょうゆは、中国、台湾が3ヶ月遅れで連結決算処理している関係上、1-6月の売上となります。新型コロナウイルス感染症の影響が大きかったため2.1パーセントの減収となっておりますが、中国、台湾以外は増収でした。

一方、食料品卸売事業は、コロナ感染症による業務用売上の減収影響が大きく、全体で減収となっております。アジア、豪州は増収となっておりますが、台湾の卸売事業を新規連結したため12億円売上が加算されており、新規連結を除くと実質減収となっております。

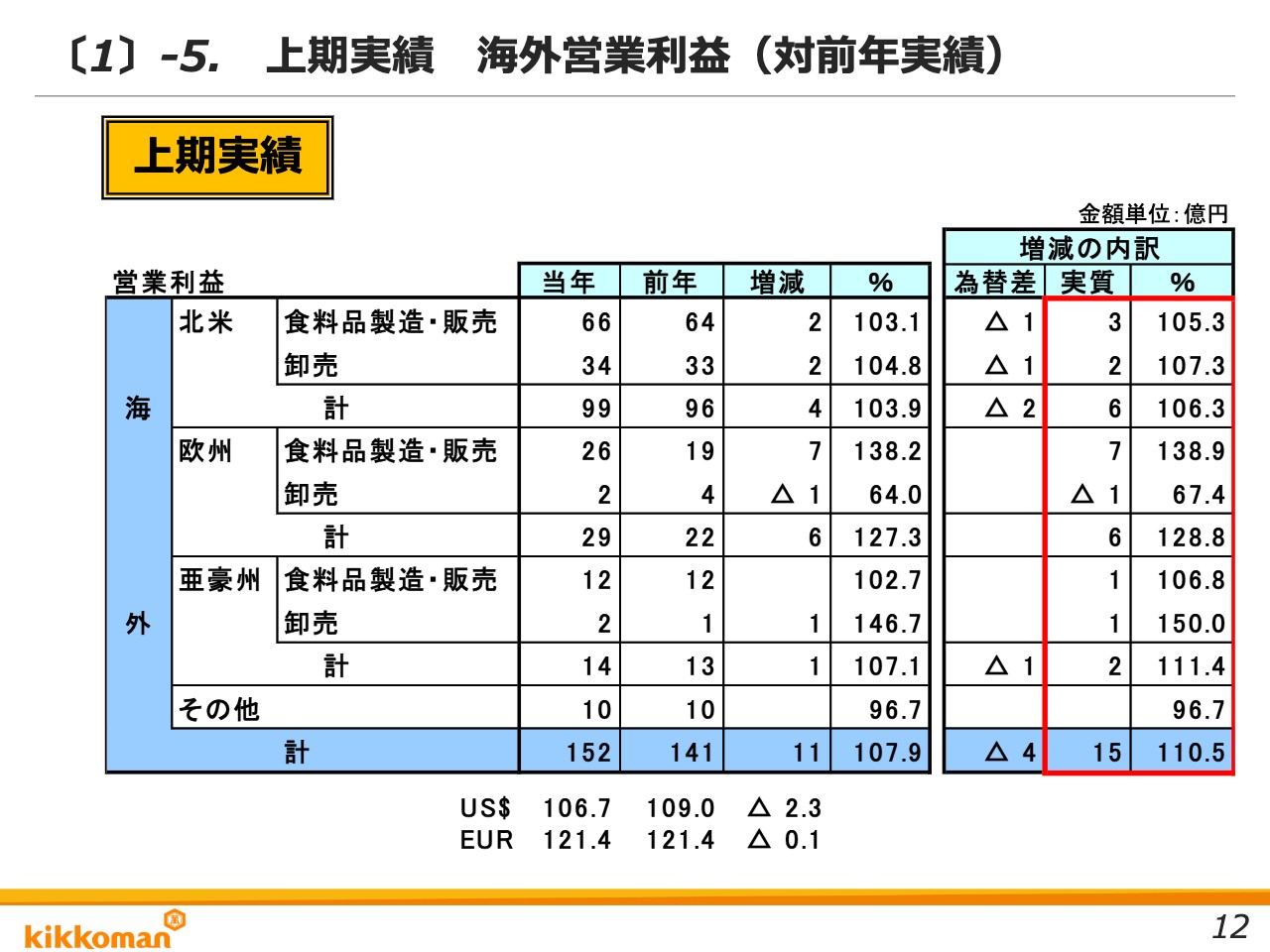

〔1〕-5.上期実績 海外営業利益(対前年実績)

海外の営業利益については、資料12ページをご覧ください。海外の営業利益は実質で15億円、10.5パーセントの増益となっております。食料品製造・販売事業は、新型コロナウイルス感染症の拡大により、家庭用売上の伸びが業務用・加工用の減少を上回り、各地域増益となっております。

卸売事業は北米の増益が大きく、卸売事業全体でも増益となりました。北米の卸売事業は減収増益となりましたが、これは減収幅が比較的少なかったことと、人件費等の固定費削減が大きな増益要因となりました。

アジア、豪州の卸売は増益となっておりますが、これは売上でも説明したとおり、台湾の卸売事業を新規連結したことによるもので、それを除くとほぼ前年並みの営業利益となります。

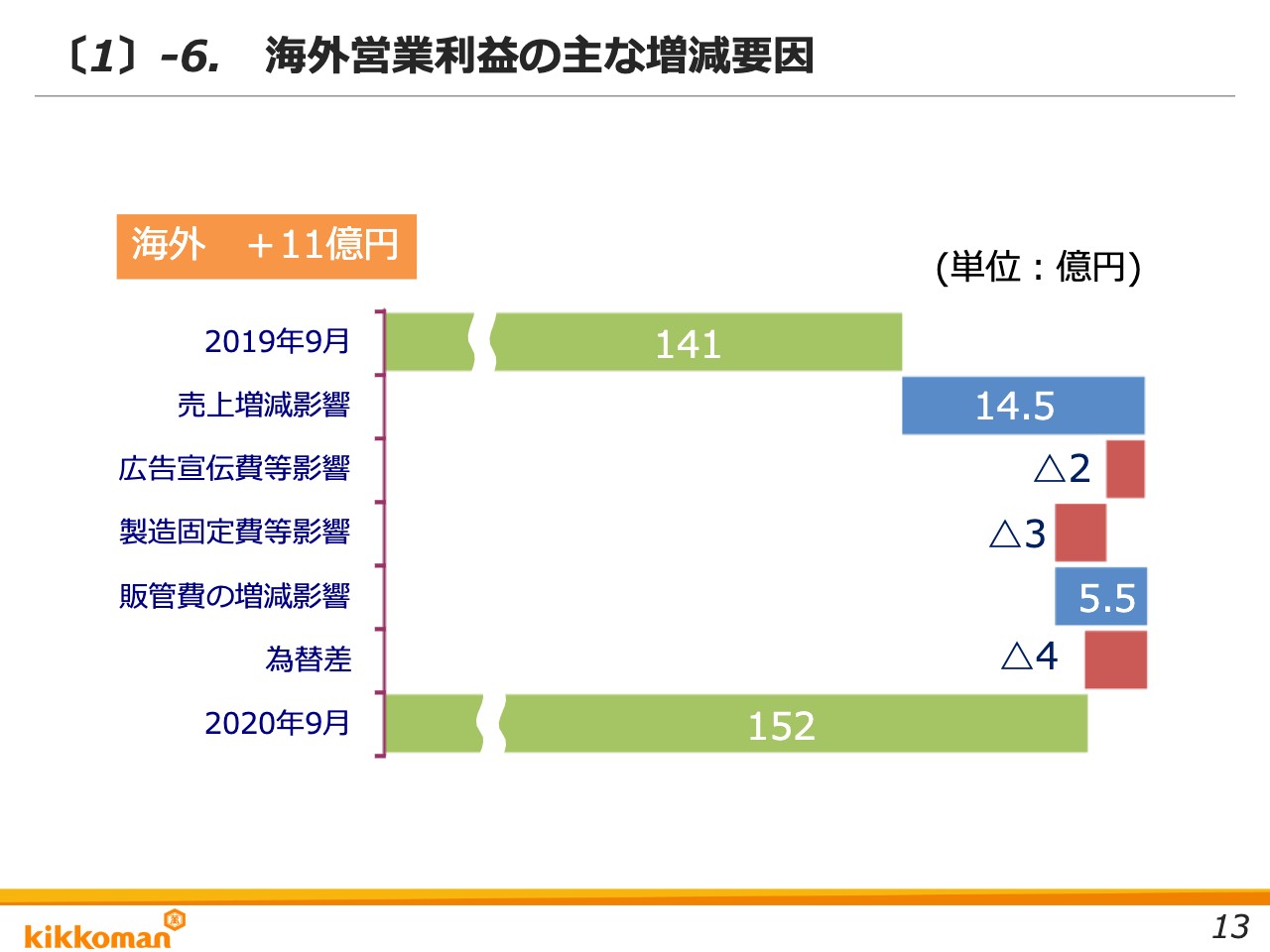

〔1〕-6.海外営業利益の主な増減要因

海外事業全体の利益増減分析については、資料13ページをご覧ください。海外事業の営業利益は141億円から152億円と、11億円の増益でしたが、その内容をグラフに示しております。売上増加により14.5億円の増益。固定費は、卸売事業を中心とした販管費が5.5億円減少し、広告宣伝費と製造固定費等で5億円の増加となっております。

また、海外事業の現地通貨の円換算による為替差4億円が、減益要因となっております。

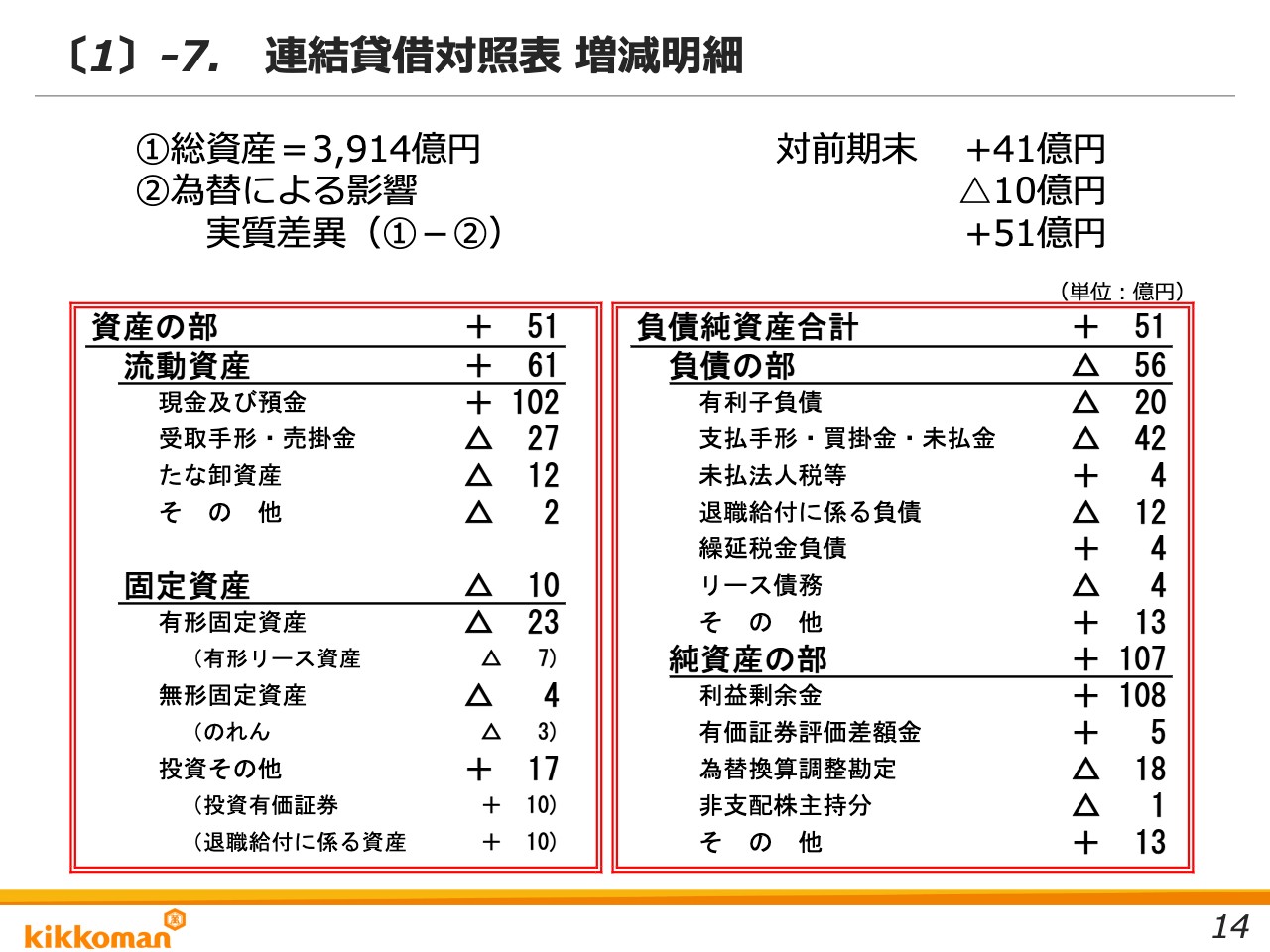

〔1〕‐7.連結貸借対照表 増減明細

続いて、資料14ページをご覧ください。この表は貸借対照表の増減について要約しております。2020年度9月末の総資産は3,914億円で、前期末から為替の影響を10億円を除き、実質で51億円増加しております。

大きな増減としては、純資産の部で利益剰余金が108億円増加し、資産の部で現預金が102億円増加しております。そのほか、資産側で売掛債権、たな卸資産で39億円減少し、負債側は買掛債権等で42億円減少しております。また、有利子負債が20億円減少しております。

〔1〕-8.連結キャッシュ・フロー

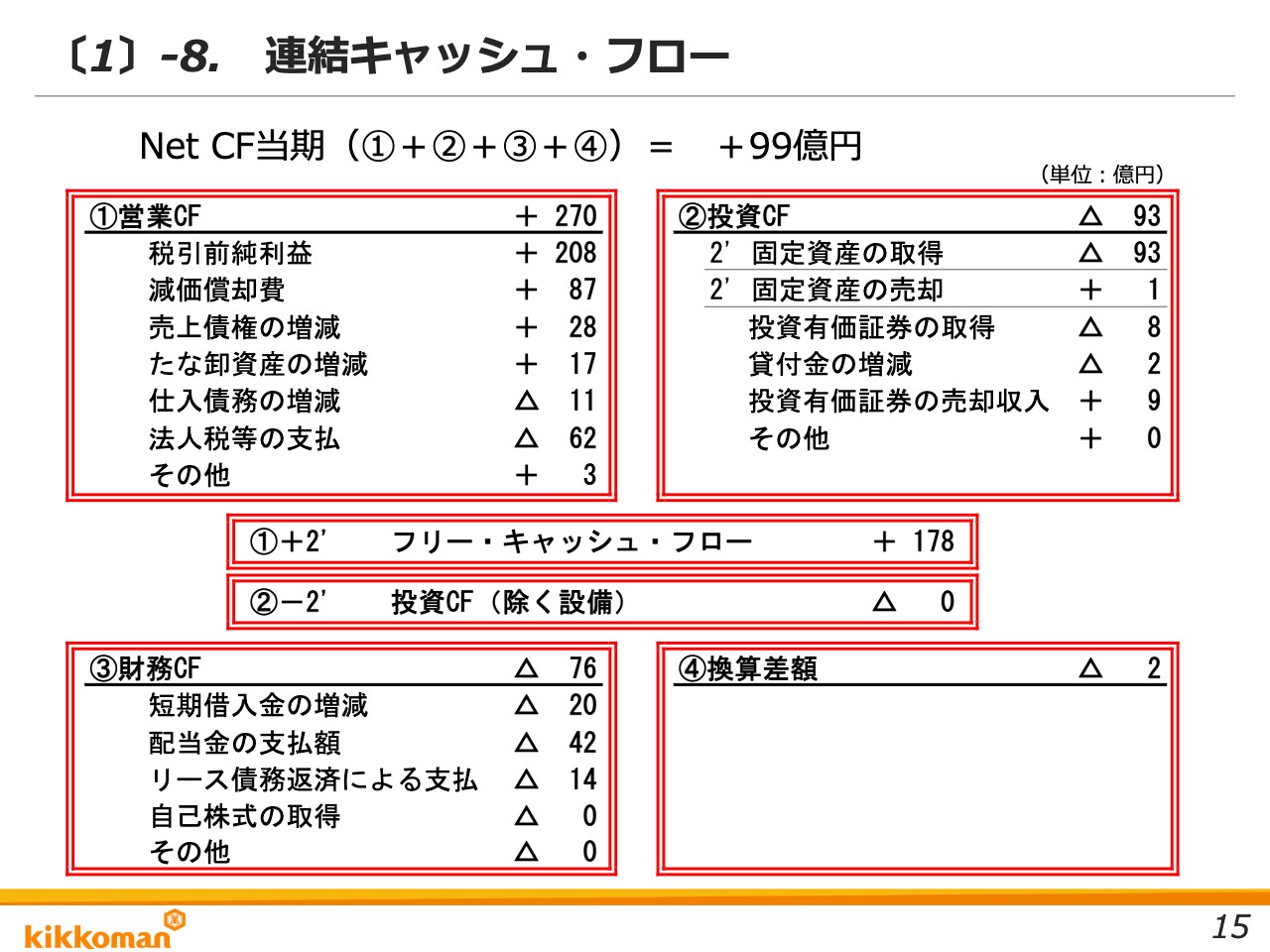

続いて、キャッシュ・フローについて資料15ページをご覧ください。キャッシュ・フローの状況は、営業キャッシュ・フローが270億円創出され、固定資産の取得、売却を除いたフリー・キャッシュ・フローは178億円のプラスとなっております。

前期に比べ上期の投資キャッシュ・フロー支出が少なかったことにより、フリー・キャッシュ・フローが増加しております。

〔2〕-1.連結業績予想 予想の前提条件

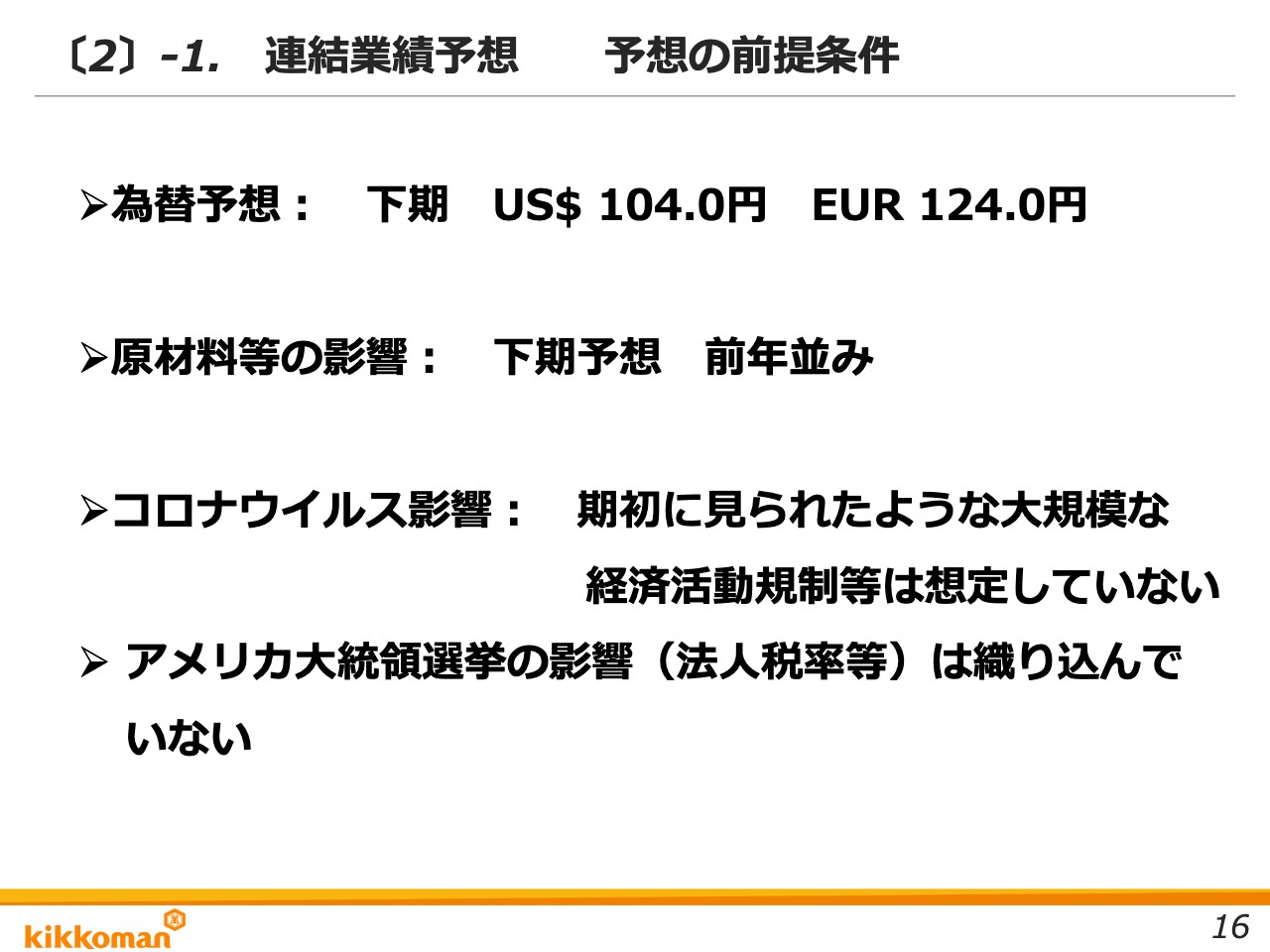

続いて、今期の業績予想について資料16ページ以下でご説明いたします。16ページは、業績予想の前提条件をお示ししております。為替は、下期1ドル104円、ユーロ124円を前提にしております。下期の原材料相場等は、前期並みで想定しております。

新型コロナウイルス感染症の影響は、欧州や米国で感染拡大の動きがあり、第2四半期より厳しい市場環境を想定しております。ただし、今週のような世界的に大規模な経済活動規制は想定しておりません。

また、アメリカ大統領選挙が現地11月3日に投票が行われておりますが、その結果、新政権の政策によりアメリカの法人税に大きな変更がある場合、法人税額に変更があり、当期純利益が変動する可能性がありますが、未確定のことであり、現行税率を前提としております。

〔2〕-2.下期業績予想 連結計P/L(対前年実績)

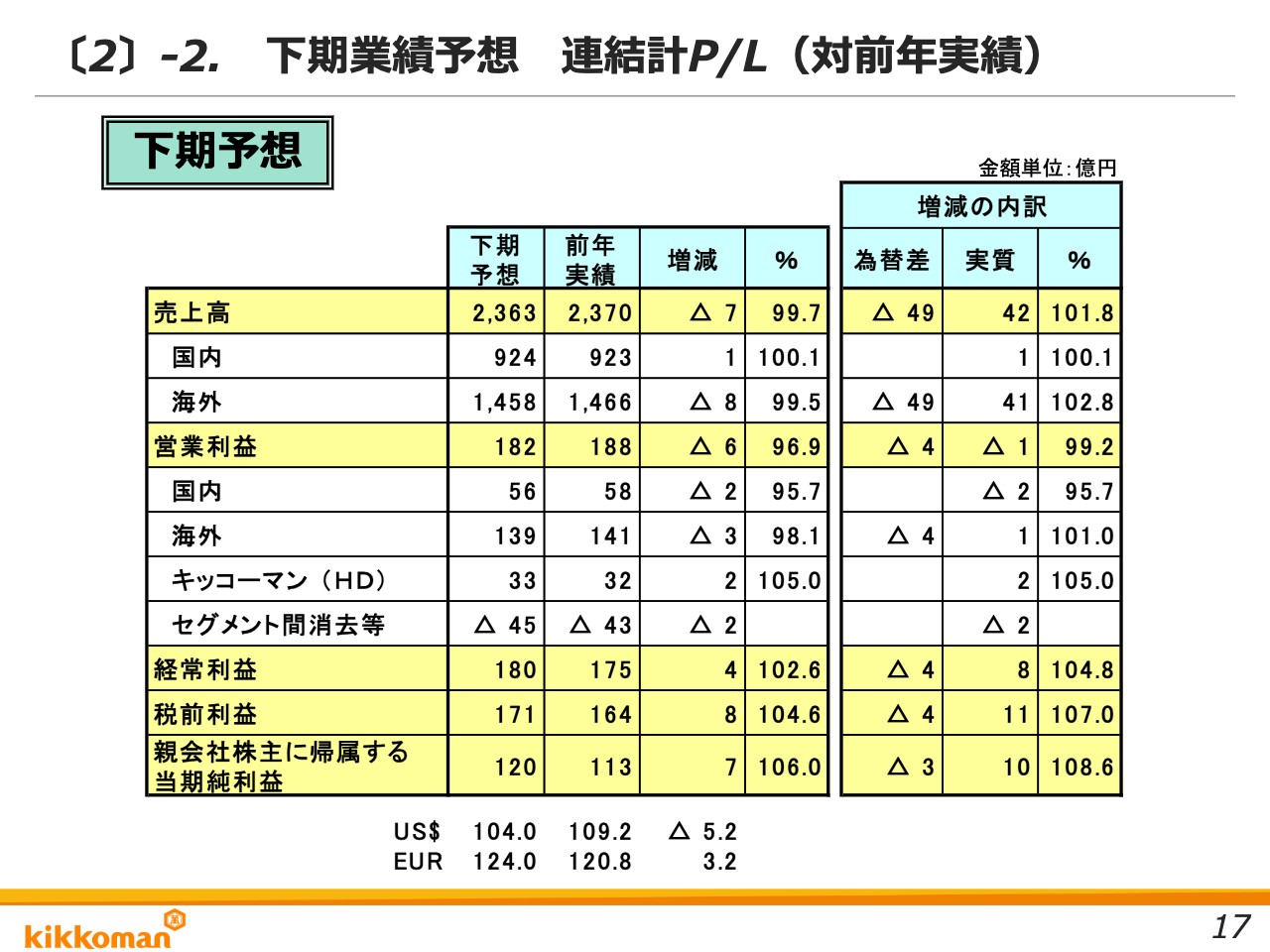

続いて、資料17ページをご覧ください。このスライドは、2020年度の下期業績予想と対2018年度下期実績の差異を示したものであります。売上高は表面上7億円の減収、為替差49億円を除いて実質42億円の増収を予想しております。

営業利益は表面上6億円の減益、実質1億円の減益と予想しております。

営業外損益では貸倒引当金や雑損の計上が下期は減少するため、実質ベースで10億円改善すると見ております。

特別損益も、昨年、新研究所の新設に伴い発生した旧研究所の解体受託費用などが減少するため、実質ベースで3億円の改善を見込んでおります。

親会社株主に帰属する当期純利益は、実質ベースで10億円の増益と予想しております。

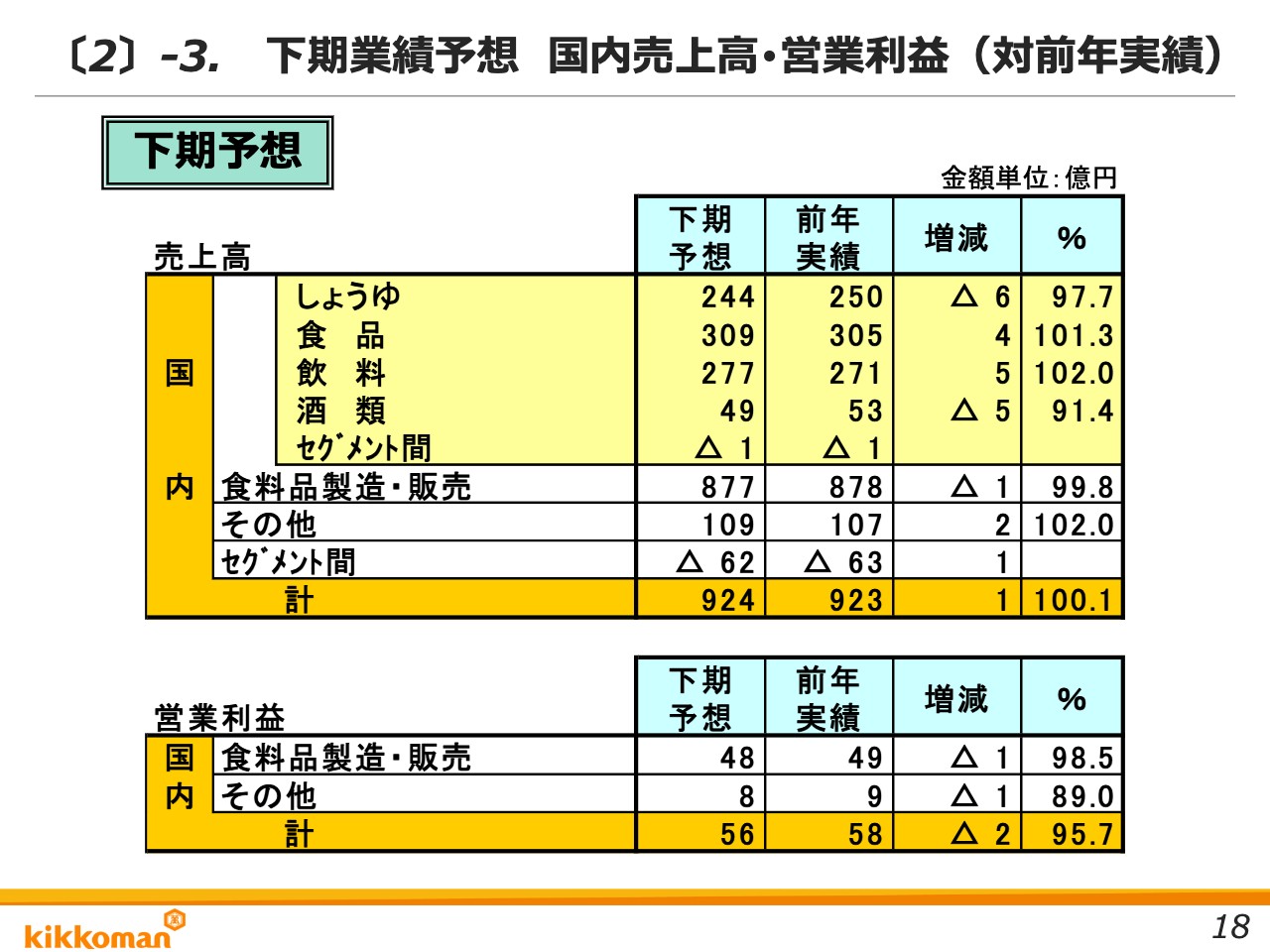

〔2〕-3.下期業績予想 国内売上高・営業利益(対前年実績)

続いて資料18ページから、売上・営業利益のセグメント別予想について説明いたします。国内事業の売上高については、業務用・加工用向け売上が下期も引き続き厳しい状況が続くと見ており、国内全体でほぼ前年並みの売上と予想しております。

営業利益は2億円の減益を予想しております。

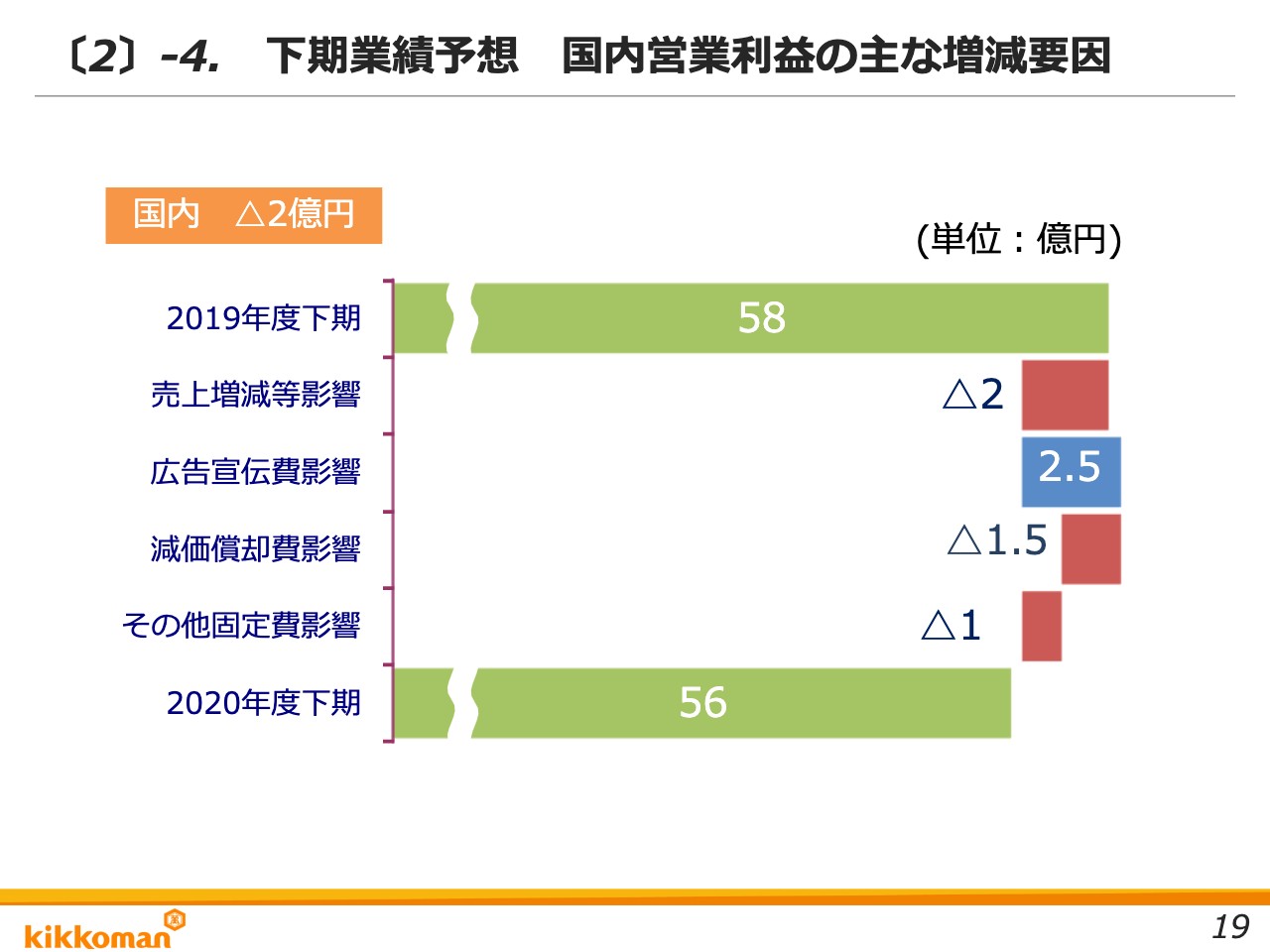

〔2〕-4.下期業績予想 国内営業利益の主な増減要因

国内事業の利益増減要因については、19ページをご覧ください。国内事業の営業利益は58億円から56億円と2億円の減益を予想しておりますが、その内容をグラフに示しております。

売上増減等が2億円の減益要因となっております。固定費は広告宣伝費の減少と減価償却費、諸経費などの増加が相殺されて、前期並みと見ております。

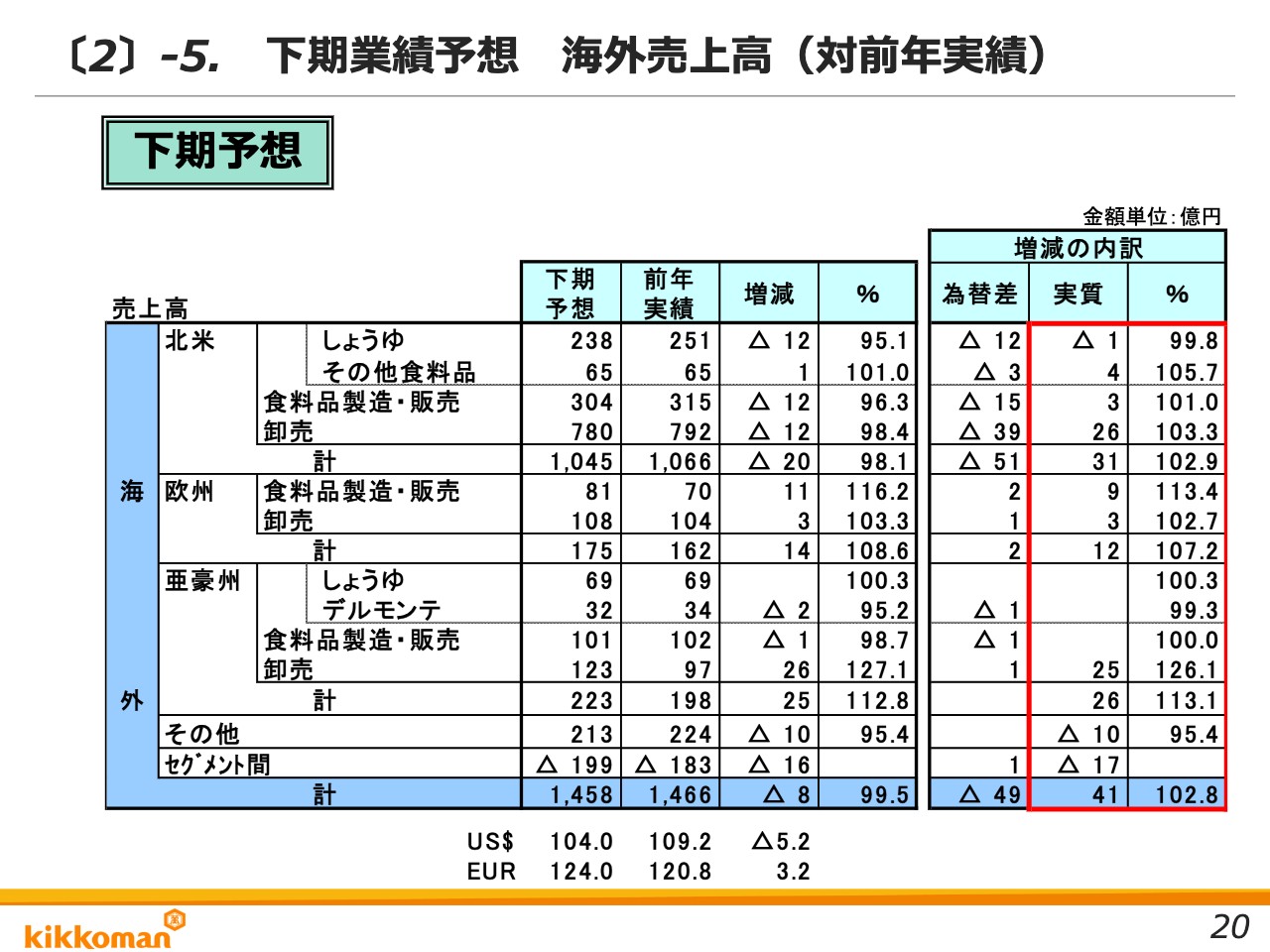

〔2〕-5.下期業績予想 海外売上高(対前年実績)

続いて、資料20ページをご覧ください。海外事業の売上高は実質で41億円、102.8パーセントの増収を予想しております。

海外の新型コロナウイルスの感染状況は、欧州や米国で拡大傾向であり、各国で外出規制や飲食店の営業が規制され始めていることから、下期は第2四半期よりも厳しい市場環境を想定しており、北米のしょうゆ事業については前年並みの売上としております。

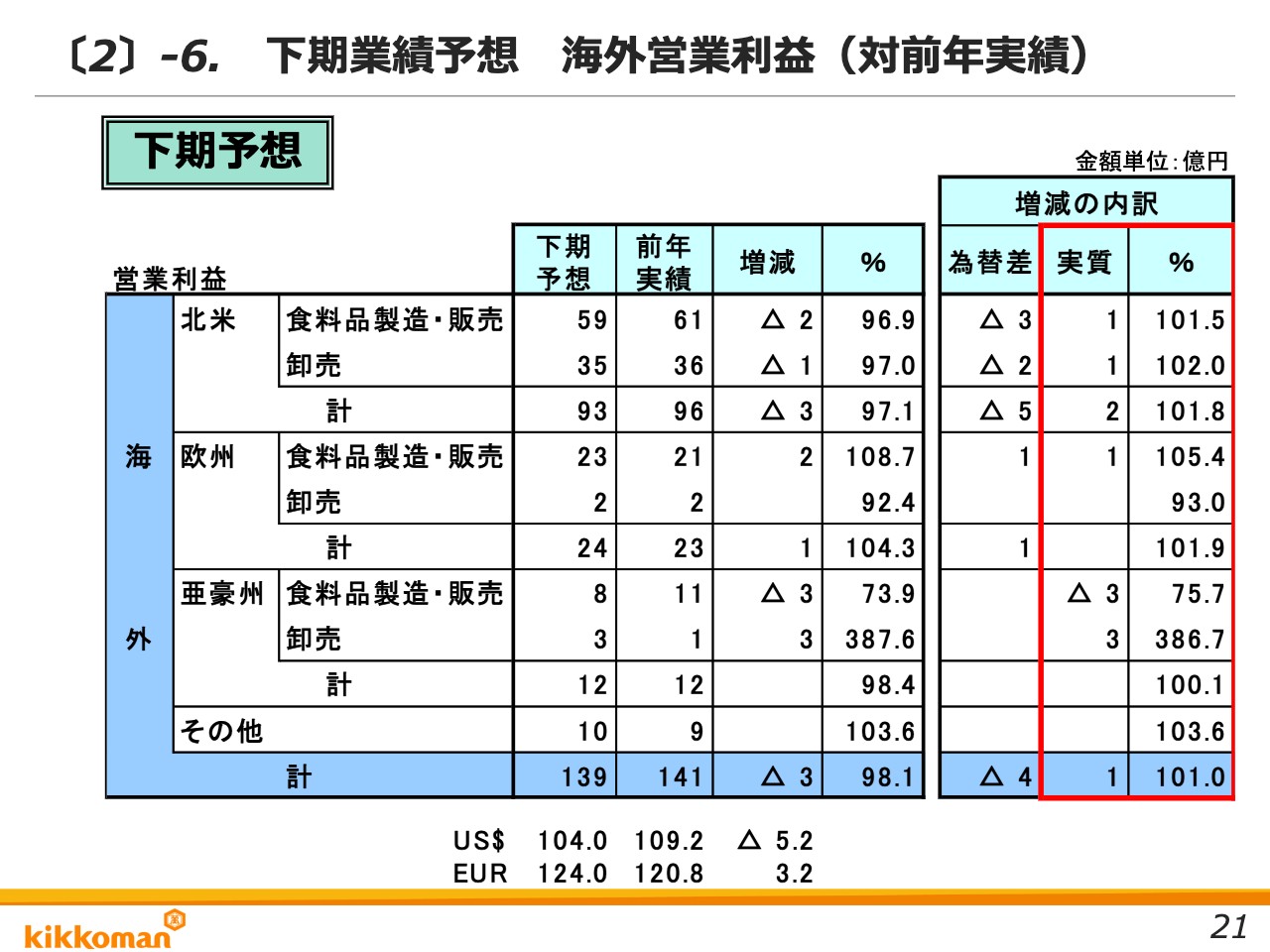

〔2〕-6.下期業績予想 海外営業利益(対前年実績)

続いて、資料21ページをご覧ください。21ページは海外の下期営業利益の予想です。海外は実質1億円の増益を予定しております。

下期は新型コロナウイルス感染症拡大の動きもあることから、第2四半期より厳しい市場環境を想定しており、利益の伸びも第2四半期より低い数値を想定しております。

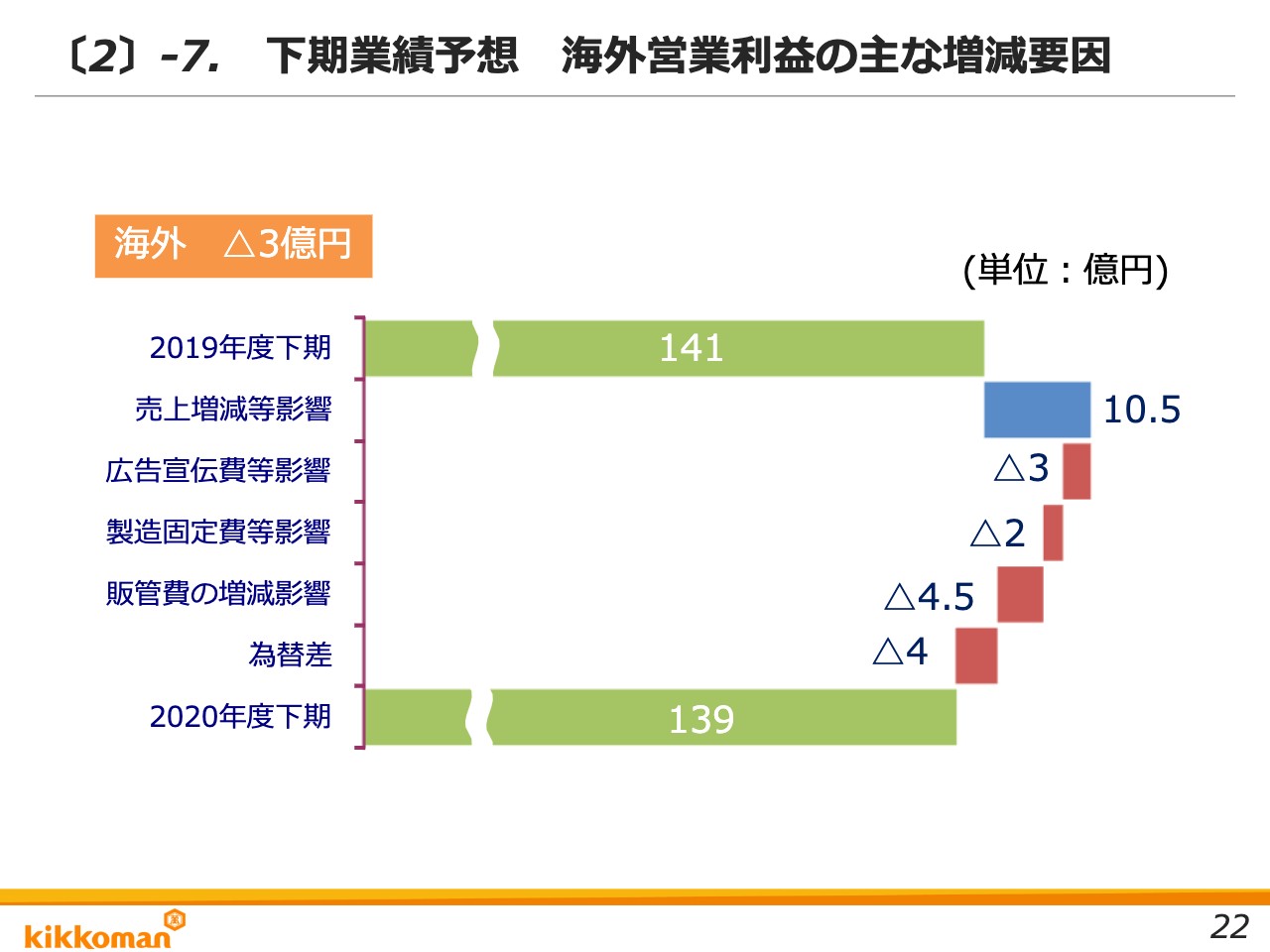

〔2〕-7.下期業績予想 海外営業利益の主な増減要因

海外事業の利益増減要因については、資料22ページをご覧ください。海外事業の営業利益は141億円から139億円と、3億円の減益を予想しております。その内容をグラフに示しております。

売上増減により10.5億円の増益効果、一方、固定費は広告宣伝費や減価償却費などの製造固定費の増加で5億円の増加、また、上期減少した欧州の販管費は売上拡大に伴い増加し、4.5億円の増加と予想しております。為替の円高傾向や為替換算を、4億円の減益要因と見ております。

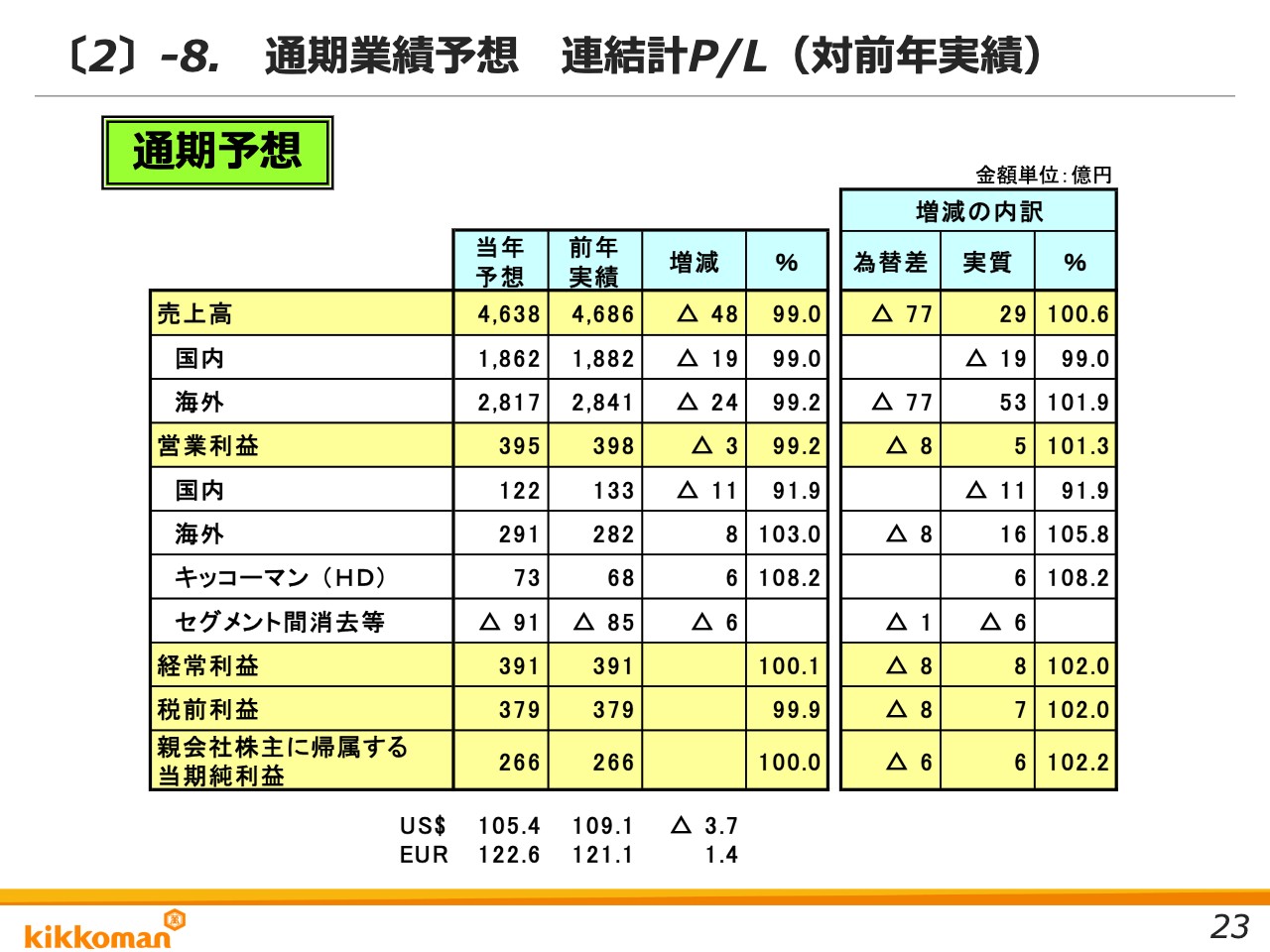

〔2〕-8.通期業績予想 連結計P/L(対前年実績)

年間の業績予想については、資料23ページをご覧ください。23ページは通期年間業績予想と前年実績との比較です。

年間売上高は4,638億円、表面上は48億円の減収、為替差77億円を除いて実質29億円の増収を予想しております。国内で19億円の減収、海外は実質で53億円の増収を見込んでおります。

営業利益は395億円、表面上3億円の減益、為替の影響を除いて実質5億円の増益と予想しております。

経常利益は391億円、実質8億円の増益、親会社株主に帰属する当期純利益は266億円、実質6億円の増益と予想しております。

以上、私からの説明を終わります。