2020年11月21日にログミーFinance主催で行われた、第16回 個人投資家向けIRセミナー Zoom ウェビナーの第3部・ライフネット生命保険株式会社の講演の内容を書き起こしでお伝えします。

スピーカー:ライフネット生命保険株式会社 執行役員 近藤良祐 氏\n元ファンドマネージャー/元ディーラー 坂本慎太郎(Bコミ) 氏\nフリーアナウンサー 八木ひとみ 氏

フォローをお願いします

近藤良祐氏(以下、近藤):みなさま、こんにちは。ライフネット生命で経営企画・IRを担当しています、執行役員の近藤と申します。今日は当社の概要や直近の業績、今後の方向性についてお話しします。

当社は、昨年11月と今年3月にログミーのセミナーに出演しましたが、その後、おかげさまで株価も非常に堅調に推移しています。

坂本慎太郎氏(以下、坂本):このセミナーに出るとそのようなことも多いのですよね。

近藤:当社としてはすごく縁起がよいことです。

それではさっそくご説明します。まず、1ページ目は当社のSNSのご紹介です。当社はインターネットでビジネスを行っており、FacebookやTwitterなどの公式アカウントでも情報を発信しています。ご興味がある方はぜひフォローしてください。

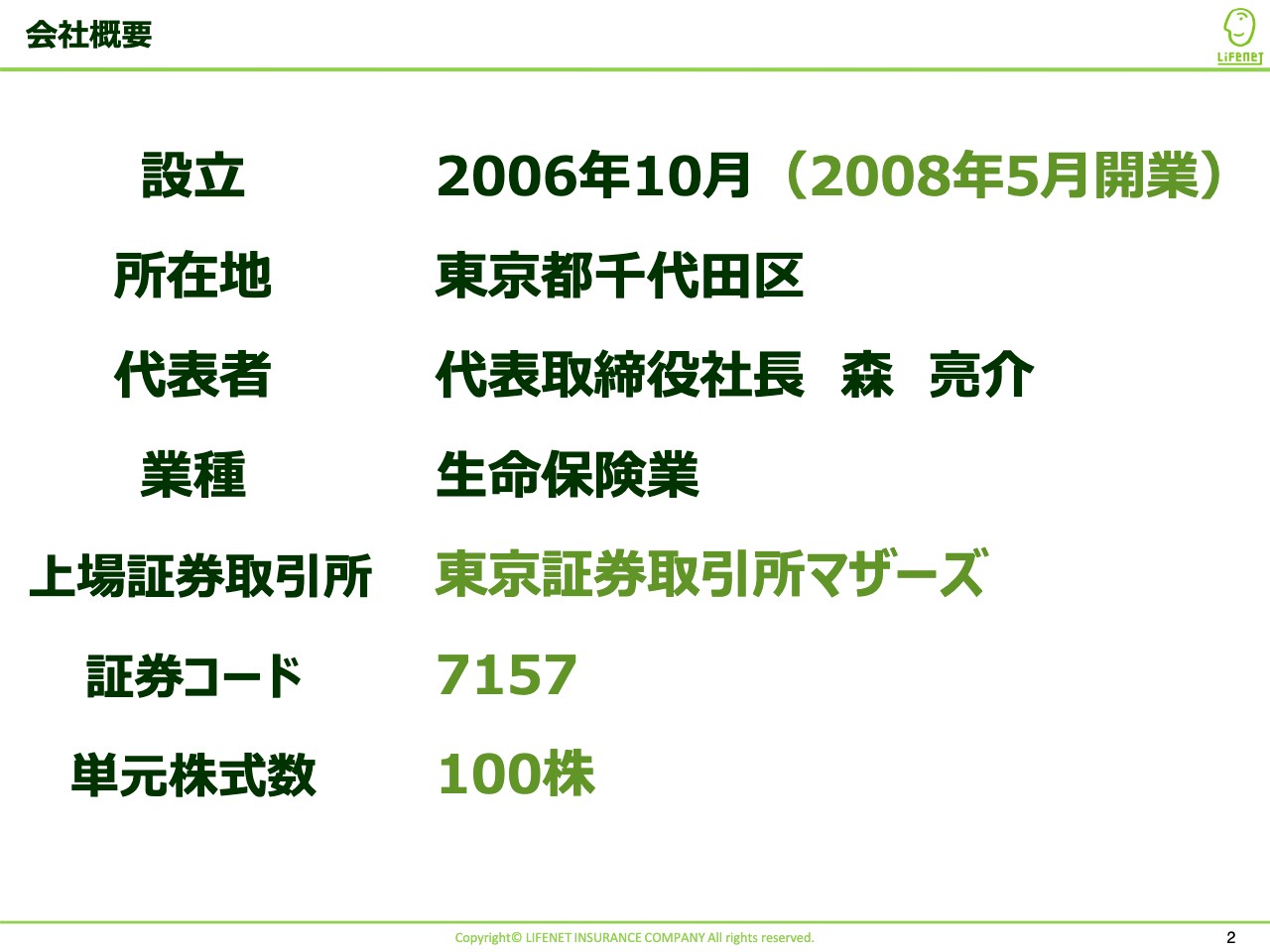

会社概要

2ページ目は会社概要です。当社は2008年5月に開業してビジネスを始め、現在は開業から13年目の会社になります。代表取締役社長の森は3代目の社長であり、今は36歳ですが、日本の生命保険会社の中ではかなり若い社長です。現在マザーズに上場しており、単元株式数は100株です。昨日(11月20日)の終値は1,536円でしたので、15万円くらいから投資いただける銘柄です。

日本の生命保険業界の特徴

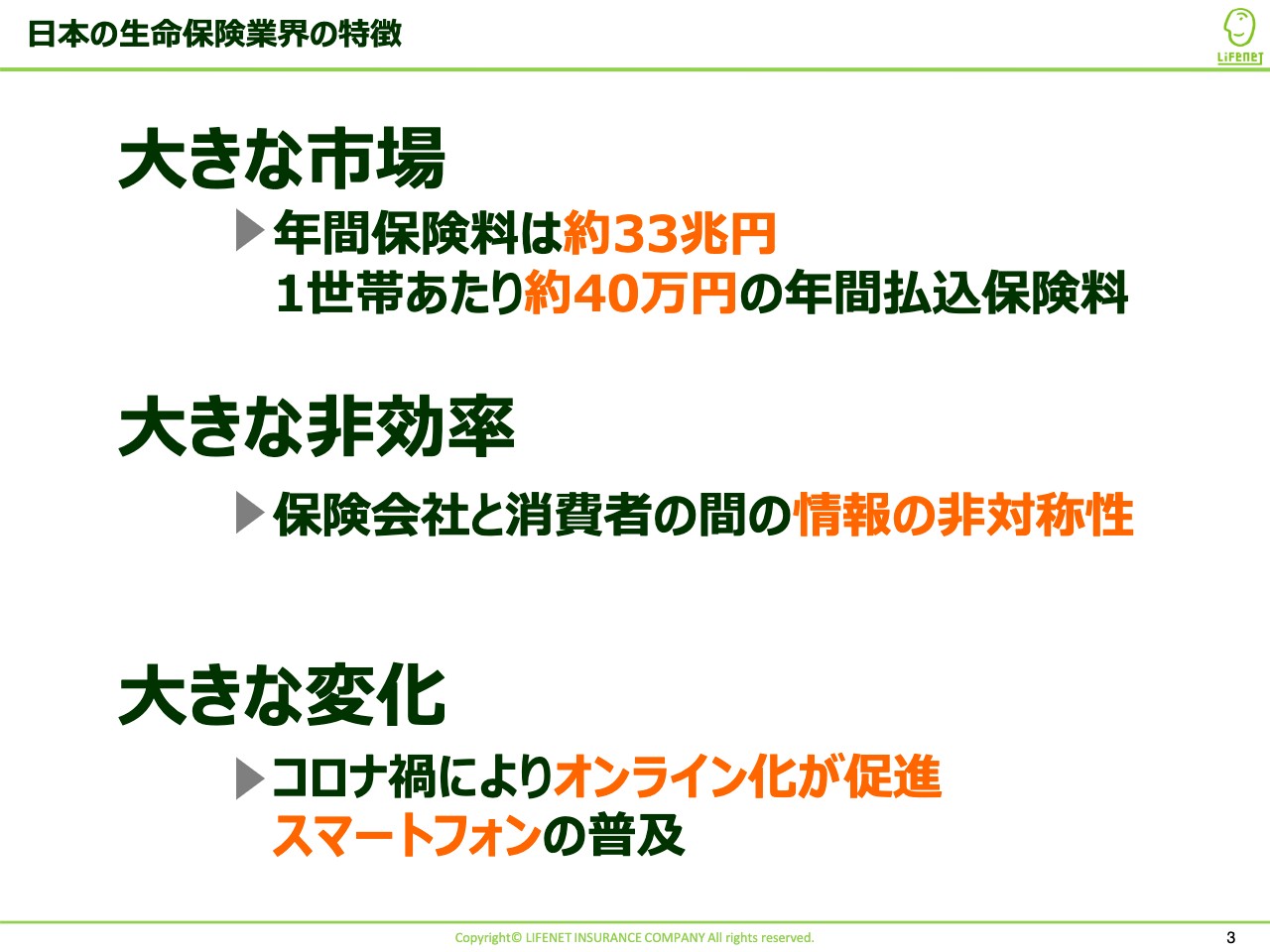

当社の紹介の前に、日本の生命保険市場についてご紹介します。日本の生命保険業界の特徴としては、大きな市場に大きな非効率があり、そこに大きな変化が訪れていると捉えています。

まず、大きな市場についてご説明します。年間の保険料は約33兆円ですが、これは生命保険だけの数字です。共済なども入れると40兆円弱の水準になると考えています。これがお客さまから生命保険会社に毎年支払われている保険料の総額となりますので、非常に大きなマーケットだと認識しています。また、1世帯あたりの平均で約40万円が保険料に使われています。

次に大きな非効率についてです。これは、保険会社とお客さまの間にある情報の非対称性です。生命保険というと、難しくてとっつきにくい印象を持たれるかたもいらっしゃると思うのですが、保険会社は生命保険のことをとてもよくわかっています。一方で、お客さまは生命保険のことをあまり理解していないこともあるかと思います。このギャップがとても非効率的な要素になっていると考えています。

そのような中、直近には新型コロナウイルス感染拡大もありましたので、オンライン化の促進やスマートフォンの普及が大きな変化として訪れており、巨大なマーケットで非効率を解消する機会も出てきていると捉えています。

ライフネット生命とは

ライフネット生命は、もともと2008年に開業した時からインターネットを主な販売チャネルとする「オンライン生保」として活動しています。スライドにある「正直に わかりやすく、安くて、便利に。」を生命保険マニフェストとし、行動指針に掲げています。

現在、金融業界では盛んにお客さま本位の業務運営とも言われていますが、この4つのキーワードはまさにお客さま本位の業務運営そのものなのではないかと思っています。今までお客さまにとって「生命保険は売られるもの」という認識だったものを、「お客さまが買うもの」に変えていきたいです。

インターネットの大きな特徴として、企業から個人へ主導権が移る部分があると思っています。当社が行っていることも、生命保険業界でお客さまに主導権を移す、お客さまをエンパワーメントする活動だと言えるかもしれません。

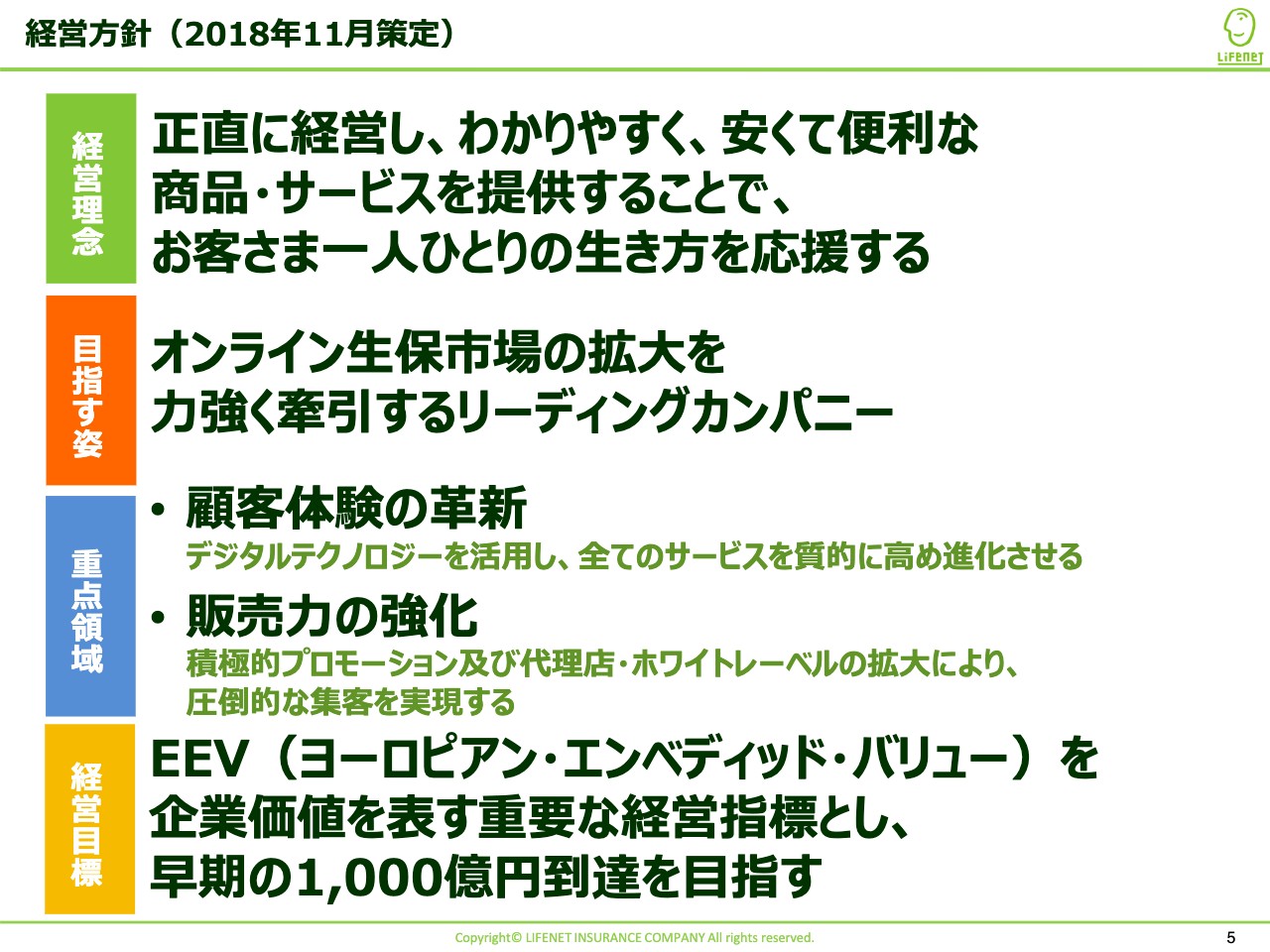

経営方針(2018年11月策定)

現在の経営方針についてです。スライドの一番上の経営理念は先ほどご説明した生命保険マニフェストです。目指す姿として、オンライン生保の市場がまだ非常に小さいので、ここをしっかり牽引し、リーディングカンパニーとして取り組んでいきたいと考えています。

スライドの一番下の経営目標については、ヨーロピアン・エンベディッド・バリューを経営の指標としており、1,000億円の早期到達を目指しています。耳慣れない言葉ですので後ほどご説明します。

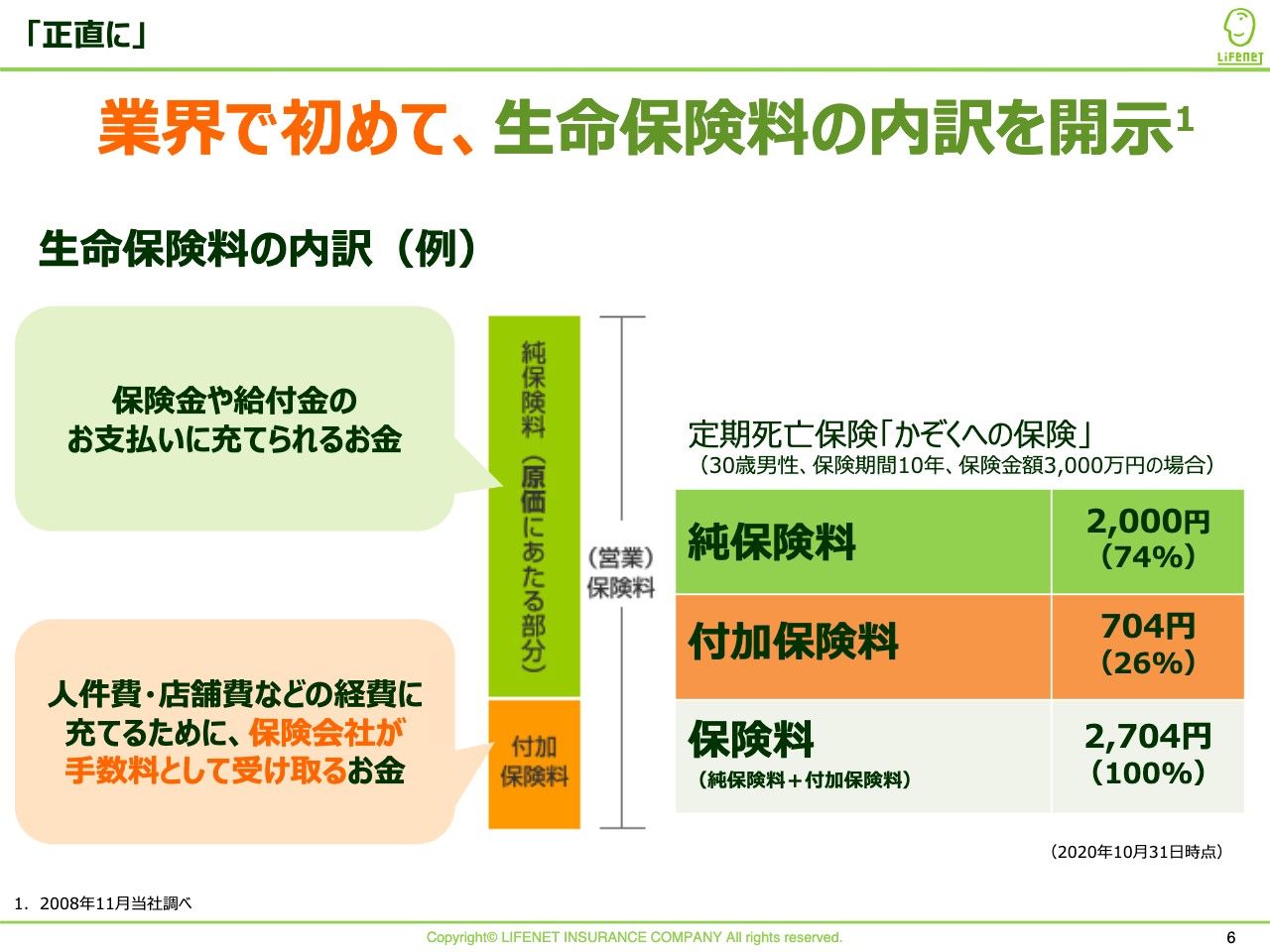

「正直に」

現在どのように事業を運営しているかを、先ほどのマニフェストに沿ってご説明します。まず、「正直に」という観点は、業界で初めて生命保険料の内訳を開示しているところが大きなポイントになっています。

スライド左側の棒グラフをご覧ください。生命保険料の構造は、どこの会社も一緒なのですが、純保険料と付加保険料に分けられており、それらを合わせたものを保険料としてお客さまからいただいています。

純保険料は、保険金や給付金の支払いに充てられるという前提ですので、一旦生命保険会社がお預かりし、お客さまにお戻しするものです。付加保険料は、保険会社の事業運営のための経費として受け取るものです。

これを生命保険業界で初めて開示したのが2008年で、それ以降にも開示している会社はなく、当社のみとなっています。開示することで、お客さまがこのような生命保険料の構造を理解してからご契約いただくことができるため、とても大事なことであると当社は考えています。

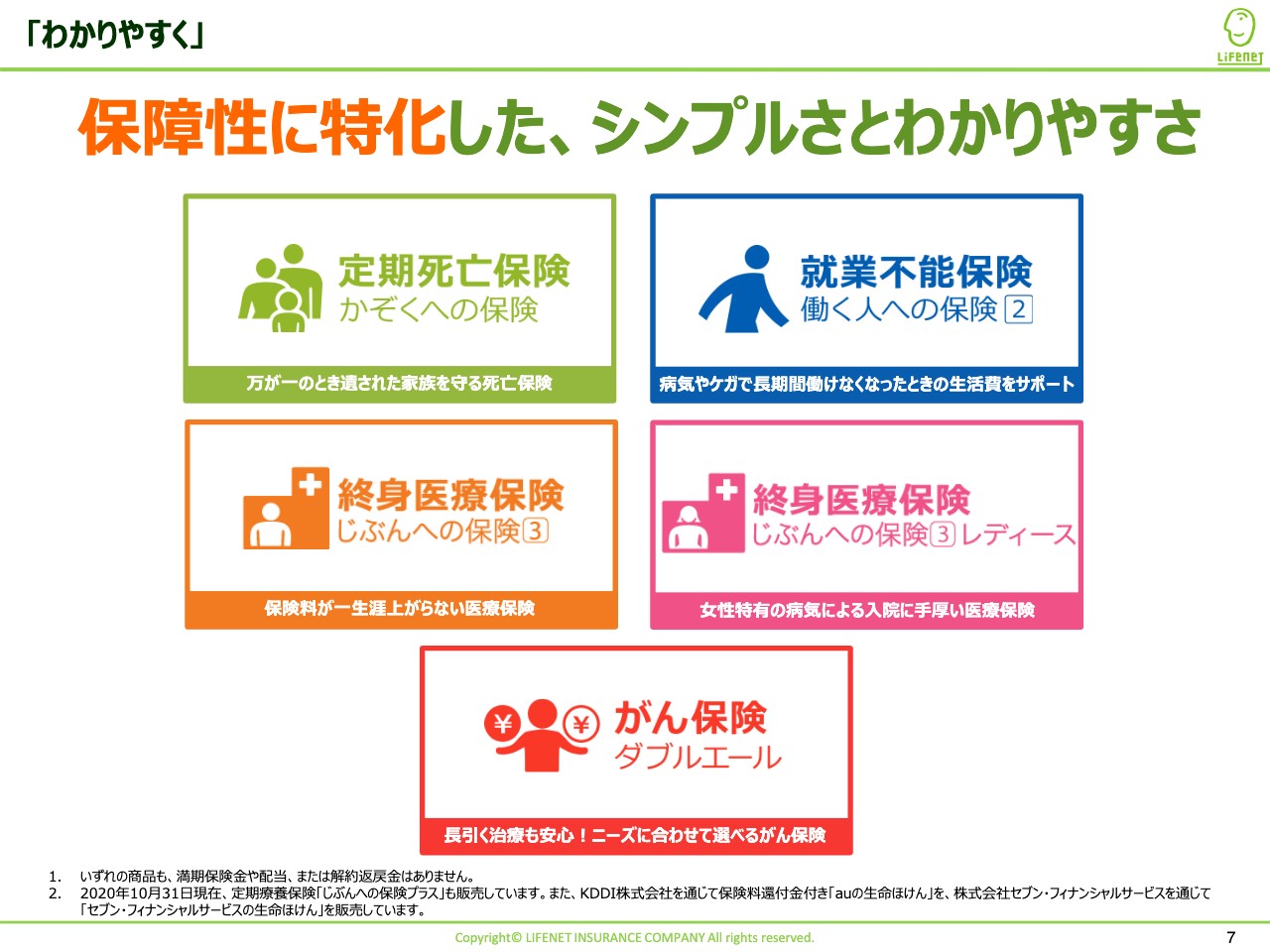

「わかりやすく」①

次に「わかりやすく」です。生命保険商品は大きく保障性と貯蓄性の2つに分かれます。当社が扱っている商品は保障性に特化しており、シンプルでわかりやすい商品を販売しています。今は、スライドに示した5商品のみを取り扱っており、お客さまがご自身で判断してご契約いただけます。

「わかりやすく」②

また、ウェブサイトも非常にわかりやすいつくりにしています。実際に体験いただくのが一番よいと思い、QRコードをスライドに載せていますので、ぜひご体験ください。

坂本:これは見たことがあるのですが、とてもシンプルですよね。スマホで見やすくつくってあるというのをすごい感じました。

近藤:おっしゃるとおりです。スマートフォンでご契約いただけることが大事だと思っていますので、徹底的にこだわっています。

坂本:見るところが少なく、画面に最適化されていることが大事だと思います。

近藤:細かいと嫌になってどうしても途中で離脱してしまうため、それを防ぐことが大きなポイントだと思います。

坂本:また、契約しなくても保険料がいくらかかるかがすぐ出てくるのがよいですよね。僕は4月12日が誕生日なのですが、それらとどのような保険かを決めて入力すると、すぐその保険料の見積もりが出てきます。インターネットで探しても、郵送や電話が来るまで保険料がわからない保険会社もあるのですが、そのあたりはすごくわかりやすいと思いました。

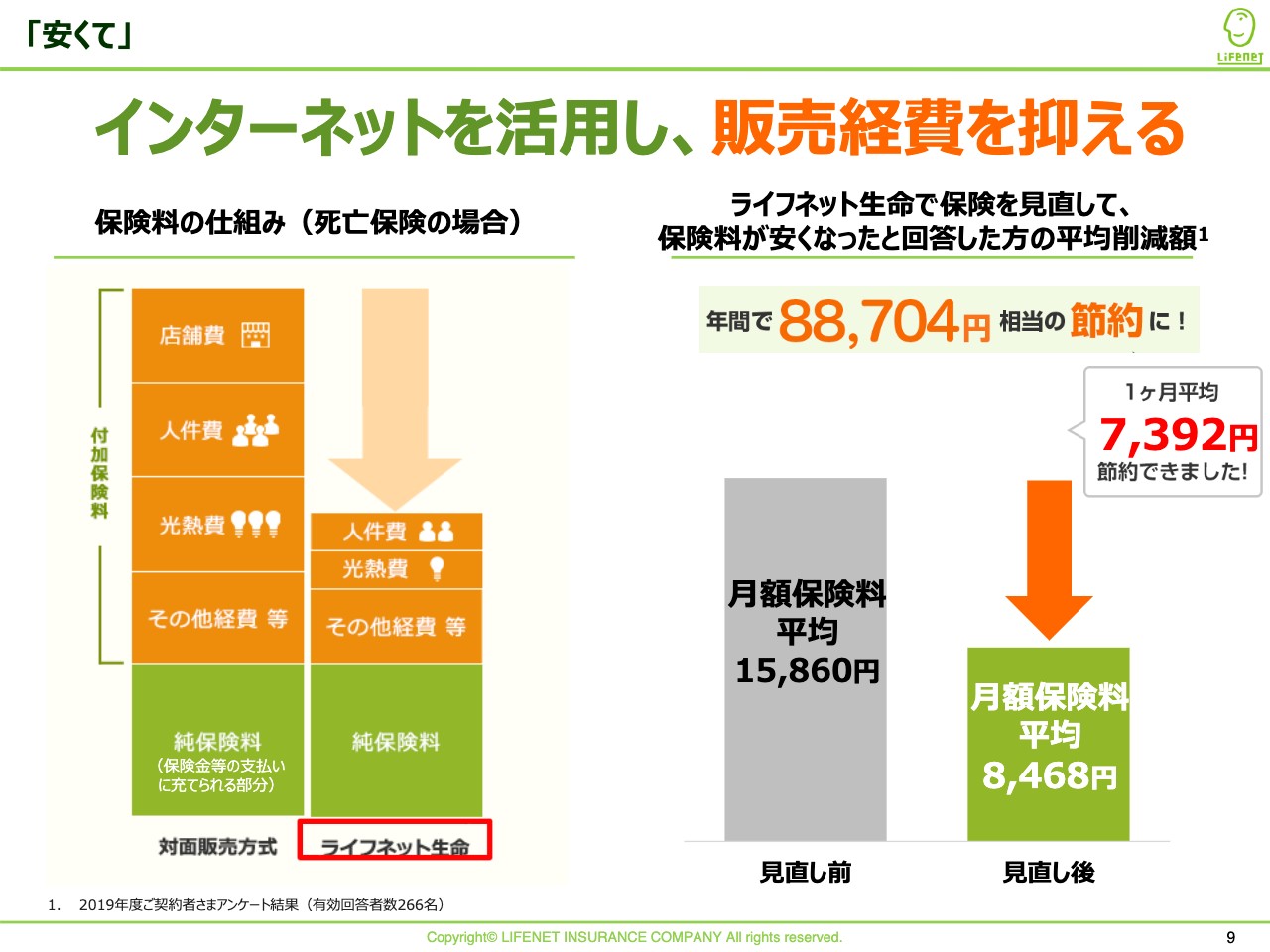

「安くて」

近藤:続いて「安くて」という観点ですが、当社はインターネットを活用することで販売経費を抑えています。スライドの左側をご覧ください。付加保険料の中に経費として人件費や店舗費、光熱費などが含まれています。営業職員経由ではなくインターネットで販売することで人件費を抑え、お客さまの保険料も抑えられる構造になっています。

お客さまに対するアンケートでは、平均で年間9万円弱の節約になっているという実績もあるため、すでにご契約されている生命保険から当社の商品に保障内容を見直した場合でも一定の節約ができることもあります。

「便利に」

4つ目は「便利に」です。先ほど坂本さんもおっしゃっていたように、スマートフォンを通じてサービスを拡充しています。保険相談から申し込み、住所変更などのご契約中のいろいろな手続き、給付金の請求まで全部スマートフォンでできることが利便性に繋がっています。

また、申込みの時間帯を見ると夜間の時間帯が多く、これもインターネットの特色です。夜10時以降になると営業職員さんがお客さまを伺って契約するのは難しいと思うのですが、お客さまが共働きなどで忙しくされている中、1日の終わりの夜間帯に申し込みしていただく方が多くなっています。

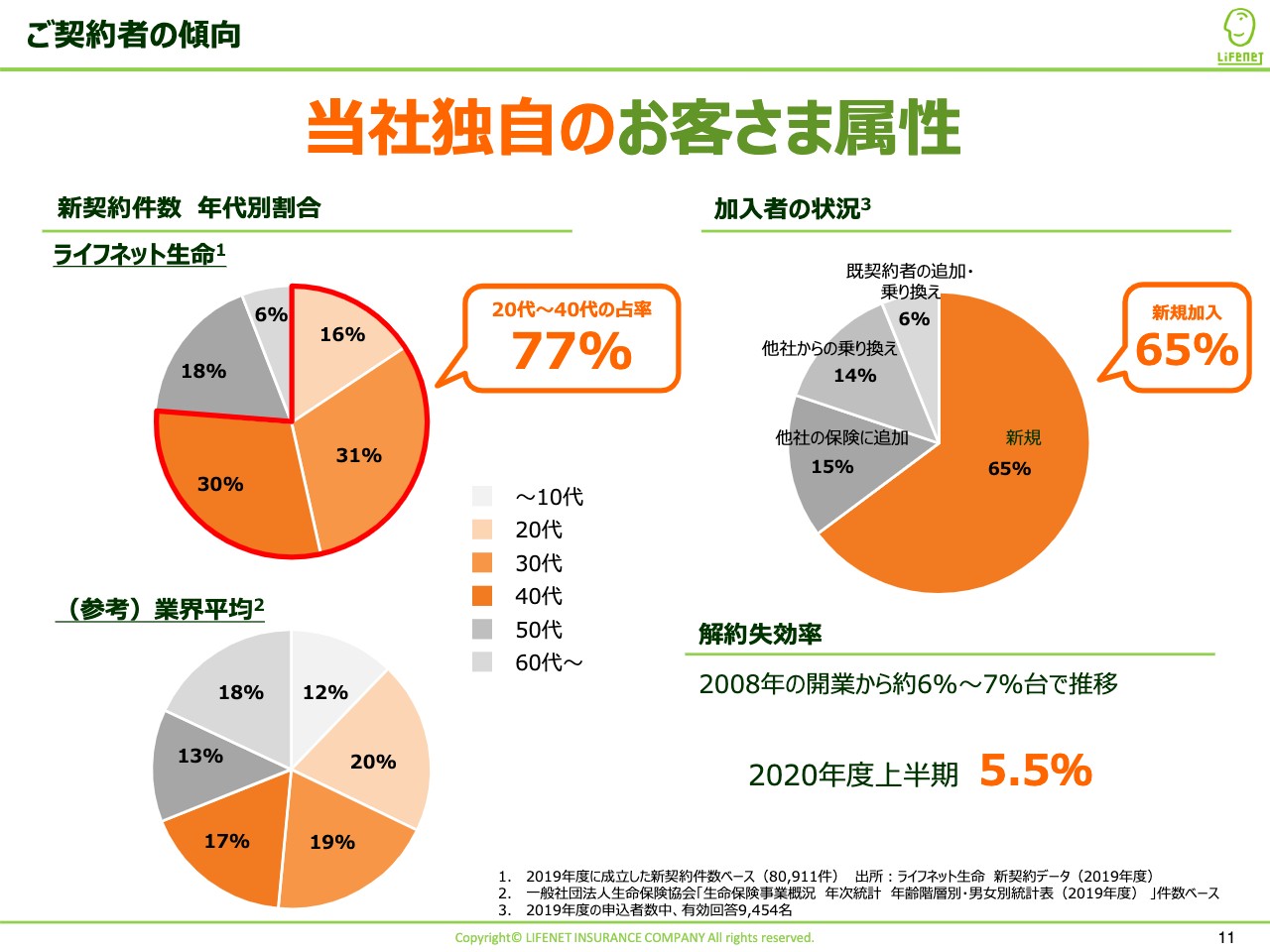

ご契約者の傾向

このようなサービスを展開しているため、当社のお客さま属性は少し特色があります。スライド左側の円グラフをご覧ください。上が当社で下が業界の平均となっていますが、当社は20代から40代のお客さまで8割弱を占めており、子育て世代が大きな割合となっています。

坂本:この客層は本当に御社の強みの部分ですよね。20代から40代が保険をかける年数は長いため、その積み上がり効果にはすごくよいものがあると思います。特に若い人で他社からの乗り換えがあると思うのですが、この割合もかなり多いですか? ほかの年齢層に比べると8割くらいはあるものなのでしょうか?

近藤:資料にも記載しているのですが、加入者の状況については新規加入の方が多く、65パーセントとなっています。20代から40代が多いため新規加入が多いという側面もありますが、年代は問わず新規加入が比較的多くなっています。

他社からの乗り換えについても、節約になるケースもありますので、もう少し訴求していきたいですね。まだまだ当社が上手にできていないため、今後もう少し訴求していく余地があると思っています。

坂本:このあとのお話で大変重要になってくるところだと思うのですが、最近、解約失効率が下がっています。これについて何か分析はありますか?

近藤:開業から6.5パーセントくらいの水準でずっと横ばいだったのですが、2020年度上半期は5.5パーセントに大きく改善しています。それには2つ理由があると考えています。1つは新型コロナウイルスの影響によりお客さまの保険のニーズが上がっていることです。感染症が拡大している中で、お客さまに生命保険の必要性を強く感じていただいています。

もう1つは、当社側の企業努力です。今までは経営リソースの関係上、どのように保有契約を守り、解約を抑えていくかという点はあまり積極的にできていなかったのですが、直近の1、 2年は、お客さまとのリレーションを強化する専門の部署をつくって解約防止に努め、その効果が出ている状況です。新型コロナウイルスの影響と企業努力の両面があると考えています。

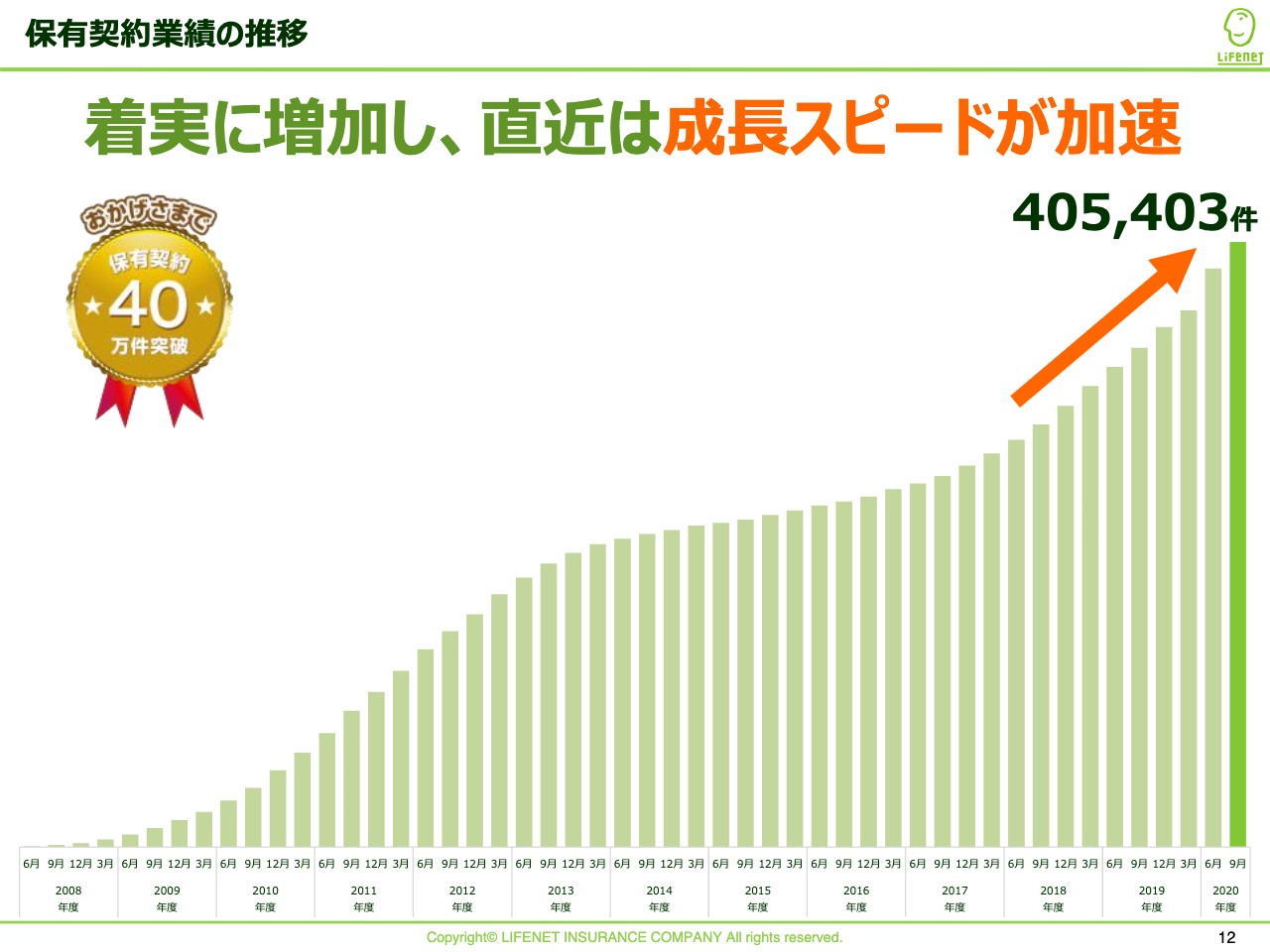

保有契約業績の推移

続いて、保有契約業績の推移についてご説明します。生命保険はストックビジネスですので、毎年契約が積み上がっています。新規の契約と解約において、新規の契約のほうが多ければ、保有が積み上がるビジネスで、当社は開業以来一度も保有契約を減らすことなくずっと右肩上がりで増加しています。直近は9月末に40万5,403件と書いてありますが、10月末時点では41万件を超えるご契約をお預かりする規模になっています。

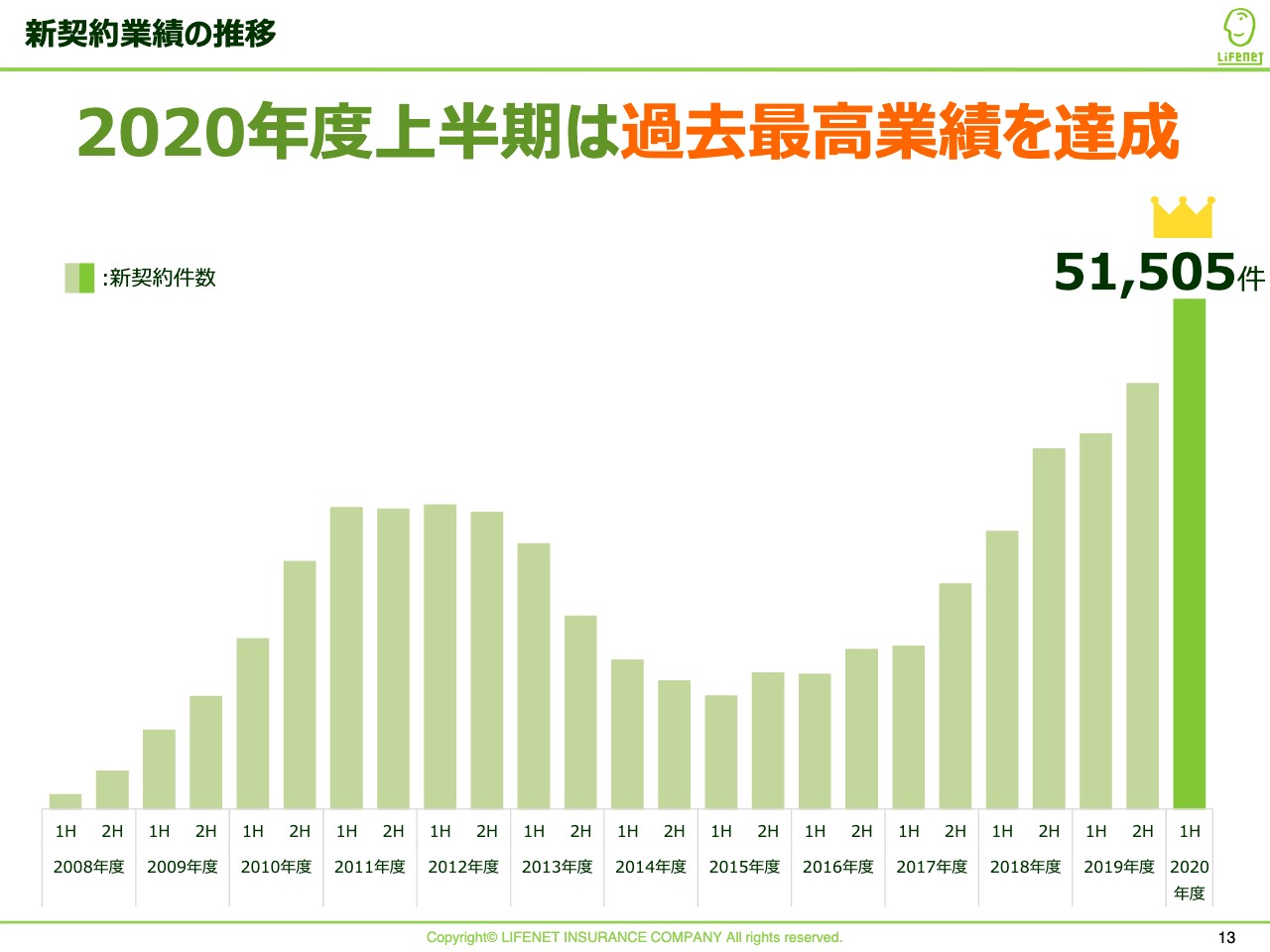

新契約業績の推移

毎年どれくらいの新規契約を取っているかということですが、先ほどお伝えしたように、この上半期は新型コロナウイルス感染症拡大による追い風を受け、5万1,505件と過去最高の業績になっています。

一方、2013年度以降で減少している期間があります。先ほどスマートフォンでビジネスを行っていると言いましたが、当社はデバイスがパソコンからスマホに移る時期において、最初の5年間くらいはパソコンをベースにビジネスを行っており、スマートフォンに変わっていく流れに少し乗り遅れてしまいました。

坂本:足元が伸長している理由は何かあるのでしょうか?

近藤:足元では完全にスマートフォンに振り切っているということが1つあります。もう1つは営業費用への投資をしっかり加速していることです。当社の認知度を少しでも上げていくことに集中的に経営リソースを投下した結果、契約件数が伸びています。加えて、この上半期は新型コロナウイルスの影響が非常に大きかったと考えています。

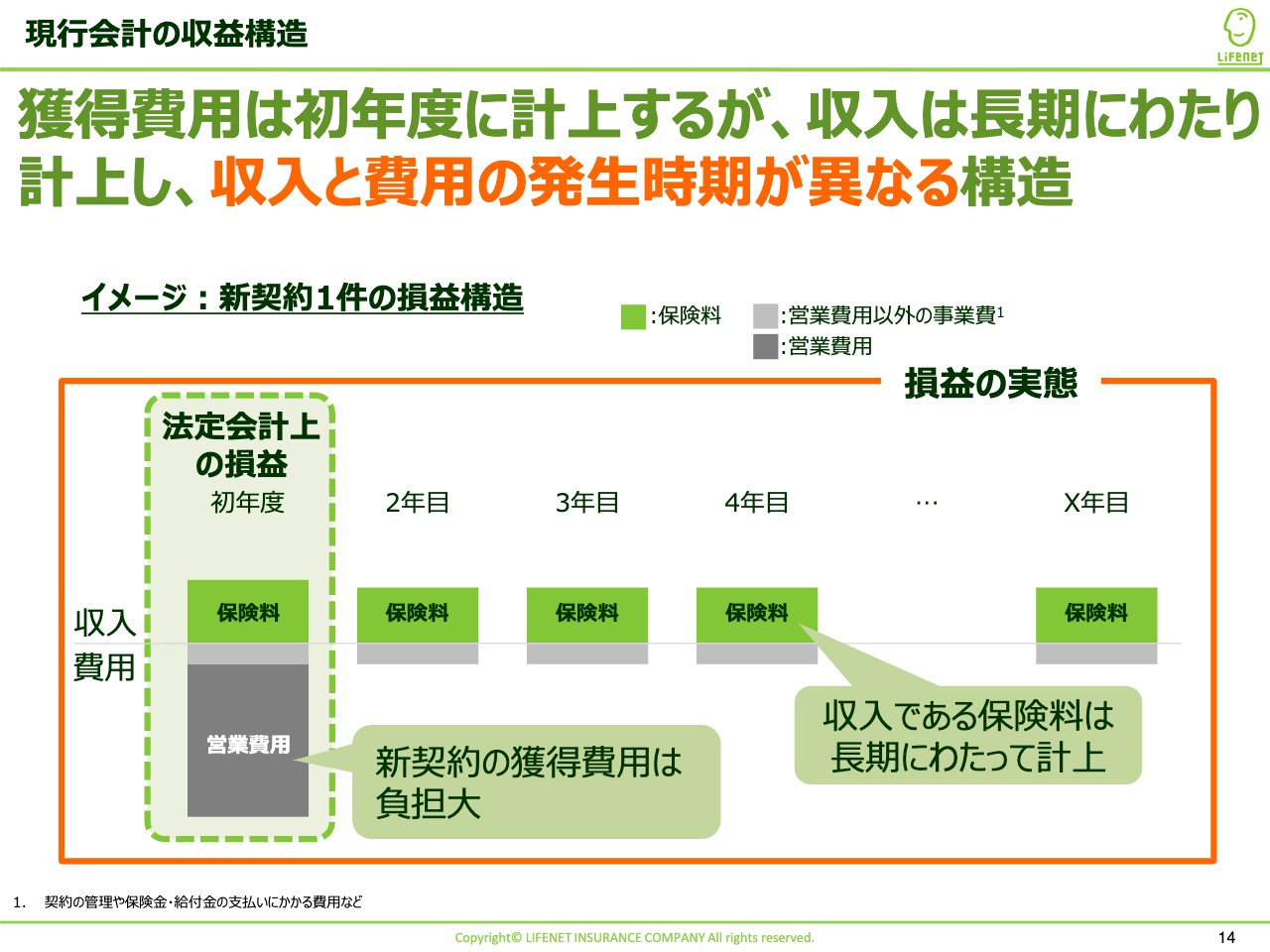

現行会計の収益構造

続いて、生命保険の会計構造ですが、少しテクニカルなものになります。

坂本:財務を見ている人でも理解しないといけない部分なのですが、これを見るのは難しいですよね。

近藤:そうですね、プロの機関投資家でも難しいところがあると聞いています。

坂本:この部分は最初に先輩から教えられるのですよね。

近藤:新規契約1件あたりの損益構造がどうなっているかを示したもので、スライドの緑色の部分が保険料収入になります。保険は10年、20年単位で毎年保険料をいただくものであるため、非常に長期にわたって収入が見込めます。

一方で費用については、灰色のところに営業費用と書いてありますが、新規契約の獲得にかかる費用が非常に大きくなります。緑の点線でくくっている部分が期間損益を示しており、すなわち損益計算書の範囲ですが、単年で見るとどうしても1件あたりの契約においては保険料よりもコストのほうが大きくなる傾向があります。

当社の場合は保有契約全体に占める新規契約の割合がまだまだ大きいため、結果として損益計算書も赤字の傾向が続いています。新規契約が多いと赤字になる構造です。

坂本:これは契約の獲得費用が最初の期に乗るため赤字になるということでしょうか?

近藤:おっしゃるとおりです。

坂本:「いつ黒字になるのか」と思う投資家もいると思うのですが、解約率がそこまで高くなければ、基本は構造的に将来の利益が積み上がっていくため、ある意味この赤字はプラスなのだと思います。かんぽ生命を例に出しますが、不祥事で営業を自粛していた時は営業ができなかったから増益になったというところがポイントなのですよね。よって、会社を見る時はP/Lに表れない部分があることを知っていただければ見方が変わるのかと思います。

最近株価が上昇している背景はそのような理由だと思っています。実際、新しい契約がたくさん取れているから赤字でも将来利益が出るという予想をもとに買う投資家がいるのではないかと思っています。

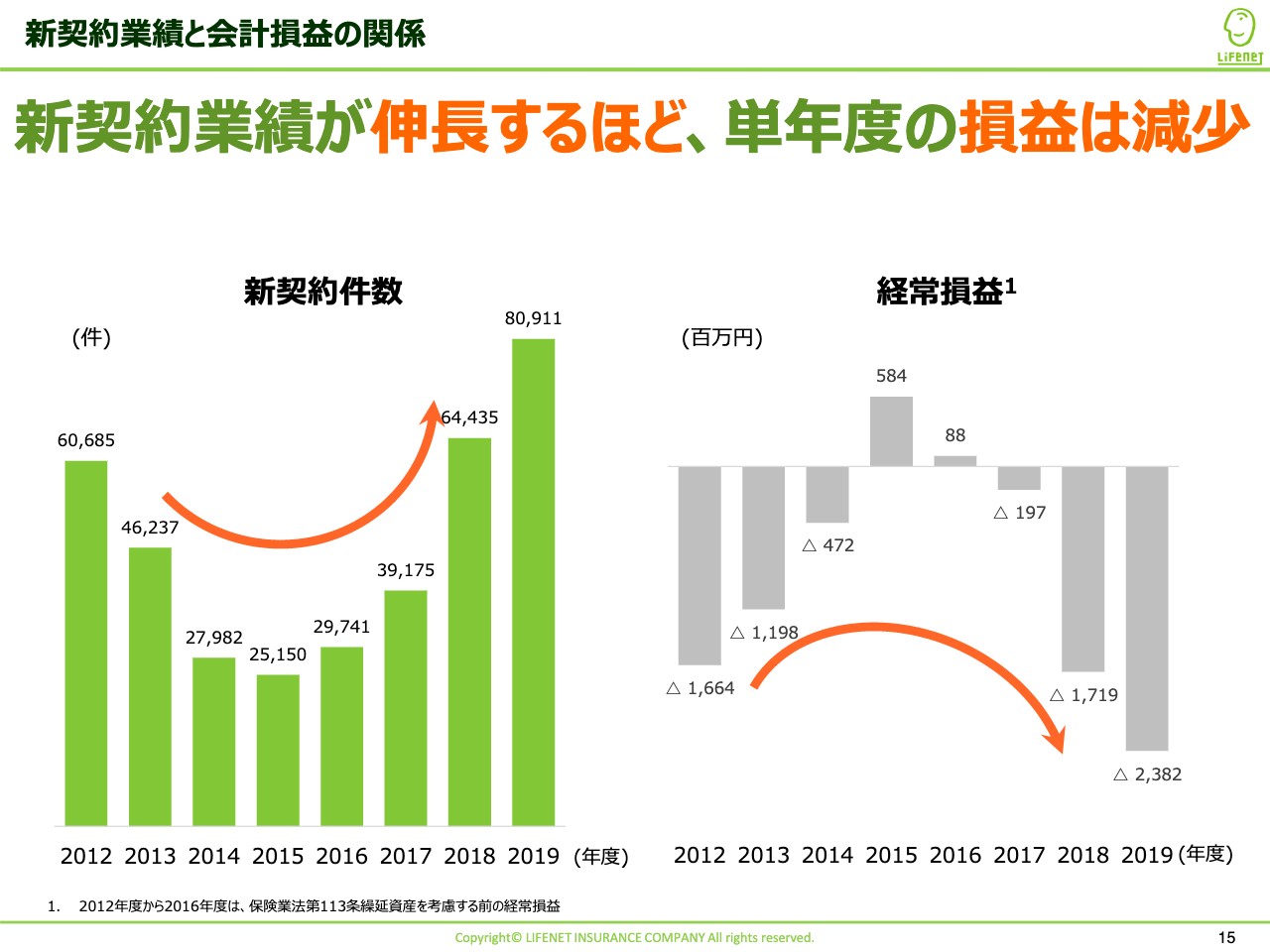

新契約業績と会計損益の関係

近藤:こちらのスライドでは当社の実際の事例を載せています。左側が当社の新規契約の業績で、右側がP/L上の経常損益です。契約を獲得するための投資を加速して新規契約が増加している年は経常損益がマイナスになっています。

逆に新規契約が減って投資が小さくなっていくと経常損益が黒字の方向に改善するのが明確に表れています。損益計算書だけを見ていると会社の実態をつかんでいただけないのが生命保険業の難しいところだと感じています。

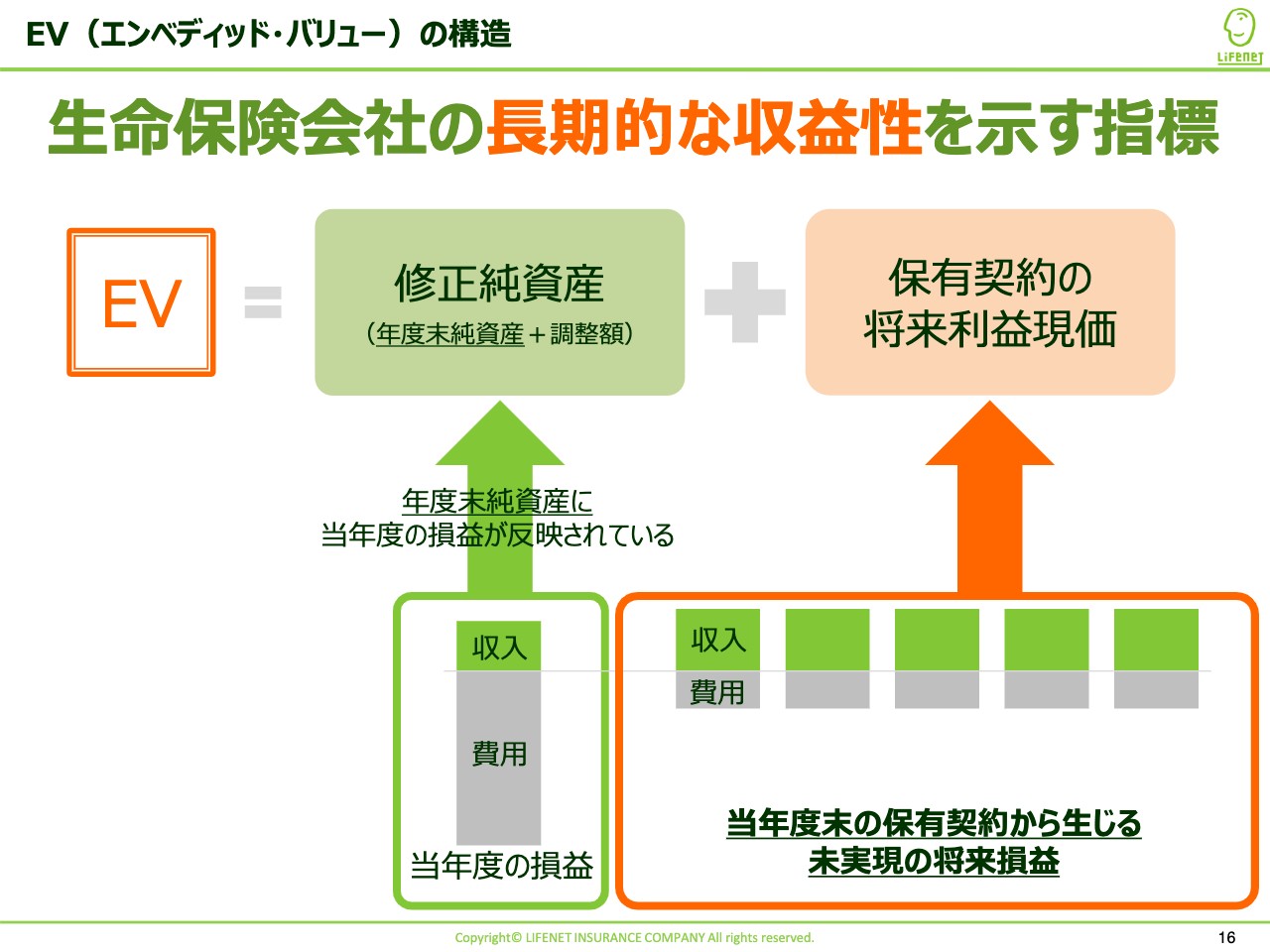

EV(エンベディッド・バリュー)の構造

そのため、エンベディッド・バリューを当社の重要な指標として開示しています。これは上場している生命保険会社は開示しているものでありますが、生命保険業独特のよりテクニカルな指標になります。

先ほど坂本さんがおっしゃっていましたが、エンベディッド・バリューは長期的な将来の利益まで含んだ場合、今どれくらいの価値になっているのかを表しており、純資産とほぼイコールの「修正純資産」と、難しい言葉なのですが「保有契約の将来利益現価」で構成されています。

保有契約の将来利益現価というのは、読んで字のごとく、今持っている41万件の契約において将来利益まで取り込んだ分を現在の価値に割り引くといくらになるかというものです。

坂本:こちらのほうが難しいといえば難しいですよね。

近藤:そうですね。そのエンベディッド・バリューが生命保険会社の実態および当社のエコノミクスを表しているので、この指標を開示しています。

坂本:図で見るとわかると思いますし、貴社は毎回このような資料を出しているため、追うことができると思います。投資家の方にはこのあたりも使っていただけたらと思います。

近藤:またこの資料を開示するにあたり、1年に1回、第三者機関から監査を受けているため、会社として勝手に「こう思っているよ」というものではないところも1つのポイントです。

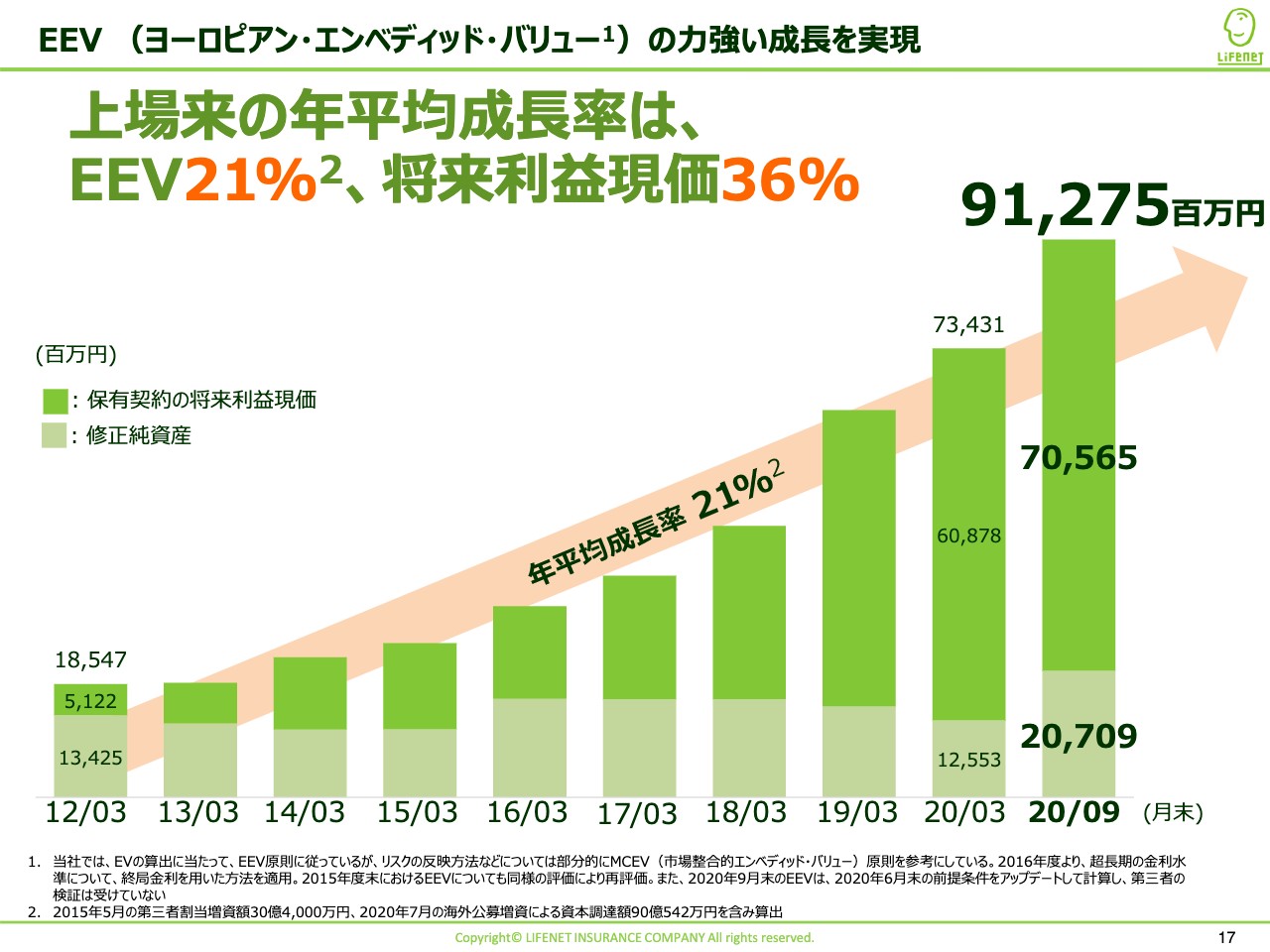

EEV(ヨーロピアン・エンベディッド・バリュー)の力強い成長を実現

上場以来保有契約が増えているため、ヨーロピアン・エンベディッド・バリューも伸びており、9月末で912億7,500万円まで伸びています。スライドのグラフの濃い緑色は保有契約の将来利益現価を示していて、705億6,500万円あります。

この伸びが非常に大きなポイントだと考えています。当社の株式価値をバリエーションしていただく時に、PBRと似たような考え方なのですが、プライス・トゥ・エンベディッド・バリュー(PEV)という指標で算出していただく投資家・アナリストの方もいます。

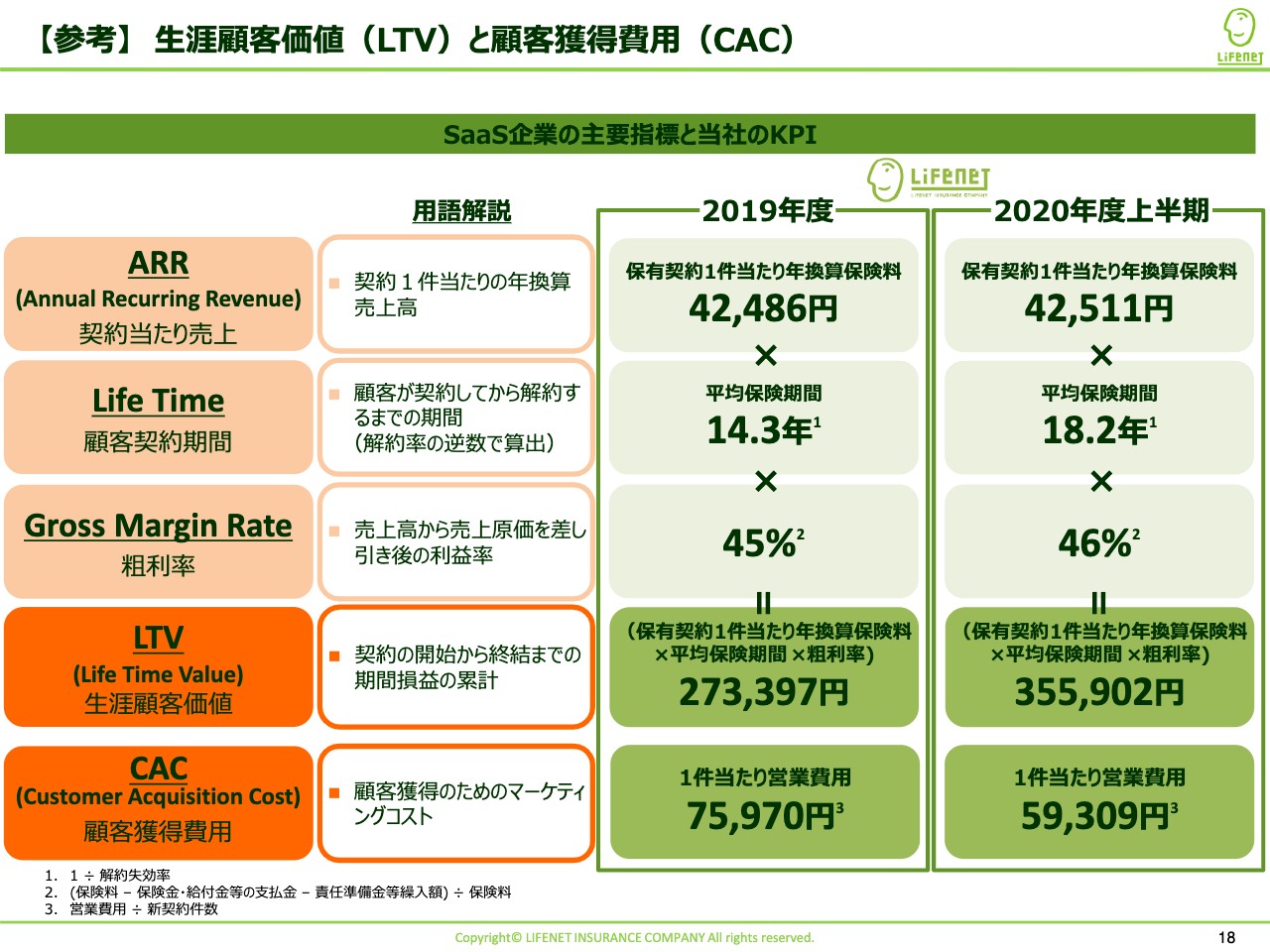

【参考】生涯顧客価値(LTV)と顧客獲得費用(CAC)

また、エンベディッド・バリューだけでもわかりにくいということで、最近開示している指標がこちらです。

坂本:これを見た時、「いいな」と思いました。

近藤:今、SaaS企業が非常に隆盛ですが、SaaS企業のストックビジネスであるという観点や、最初にイニシャルコストがかかり、それを後々回収していくモデルであることは生命保険業も非常に似ています。当社はあくまで生命保険会社であり、SaaSではないのですが、SaaS企業の主要指標に当社のKPIを当てはめるとご覧のようになります。

スライド右上の保有契約1件当たり年換算保険料は、約4万2,000円です。また、お客さまの契約期間は簡便的に計算すると18年くらいとなっていますので、そこに売上高から保険金等の支払い、責任準備金を除いた粗利率をかけると、1件当たり価値は約35万5,000円になります。これをこの上半期は1件当たり6万円弱くらいの費用で獲得しています。

生命保険会計は見慣れない方でも、このような見方をすると当社の価値を感じていただけると思い、開示を始めました。

坂本:わかりやすいですね。

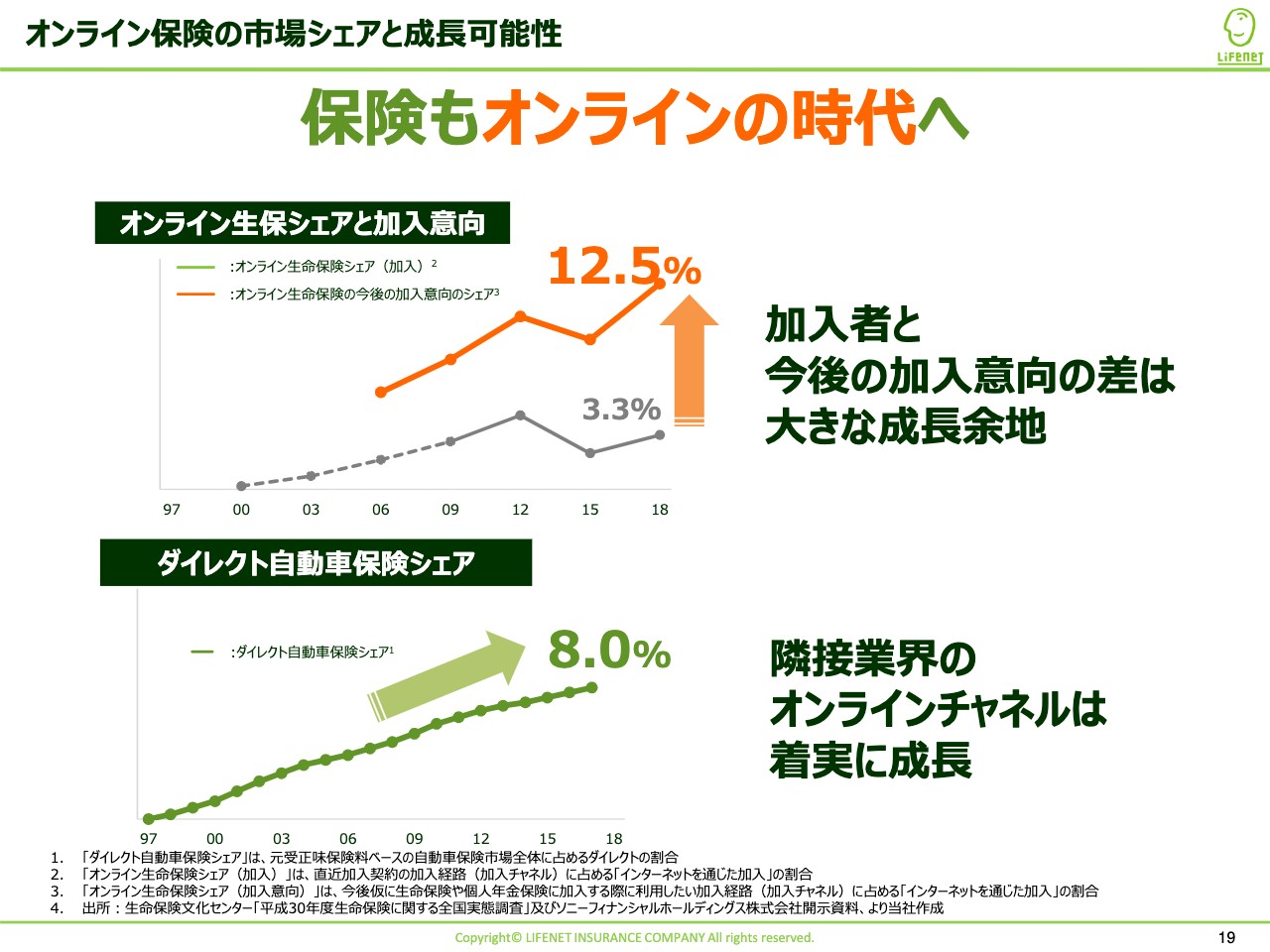

オンライン保険の市場シェアと成長可能性

近藤:次に、オンライン保険のマーケットはまだ非常に小さいということをお伝えします。スライドの上側のグラフにあるとおり、オンライン生保のシェアは、ある調査では3パーセントと言われています。一方で、オレンジ色の折れ線グラフは、今後オンラインで生命保険に入ってもよいという方がどれくらいいるかを示しており、同じ調査の中で12.5パーセントとなっています。したがって、そのギャップは当社の成長余地になると考えています。これが1点目です。

2点目はダイレクト自動車保険です。自動車保険は損害保険になるため分野は少し違うのですが、現在8パーセントくらいのシェアになっています。生命保険は3パーセントと言いましたが、実態としてはまだ1パーセントに届かないくらいなので、このギャップも成長余地と考えています。

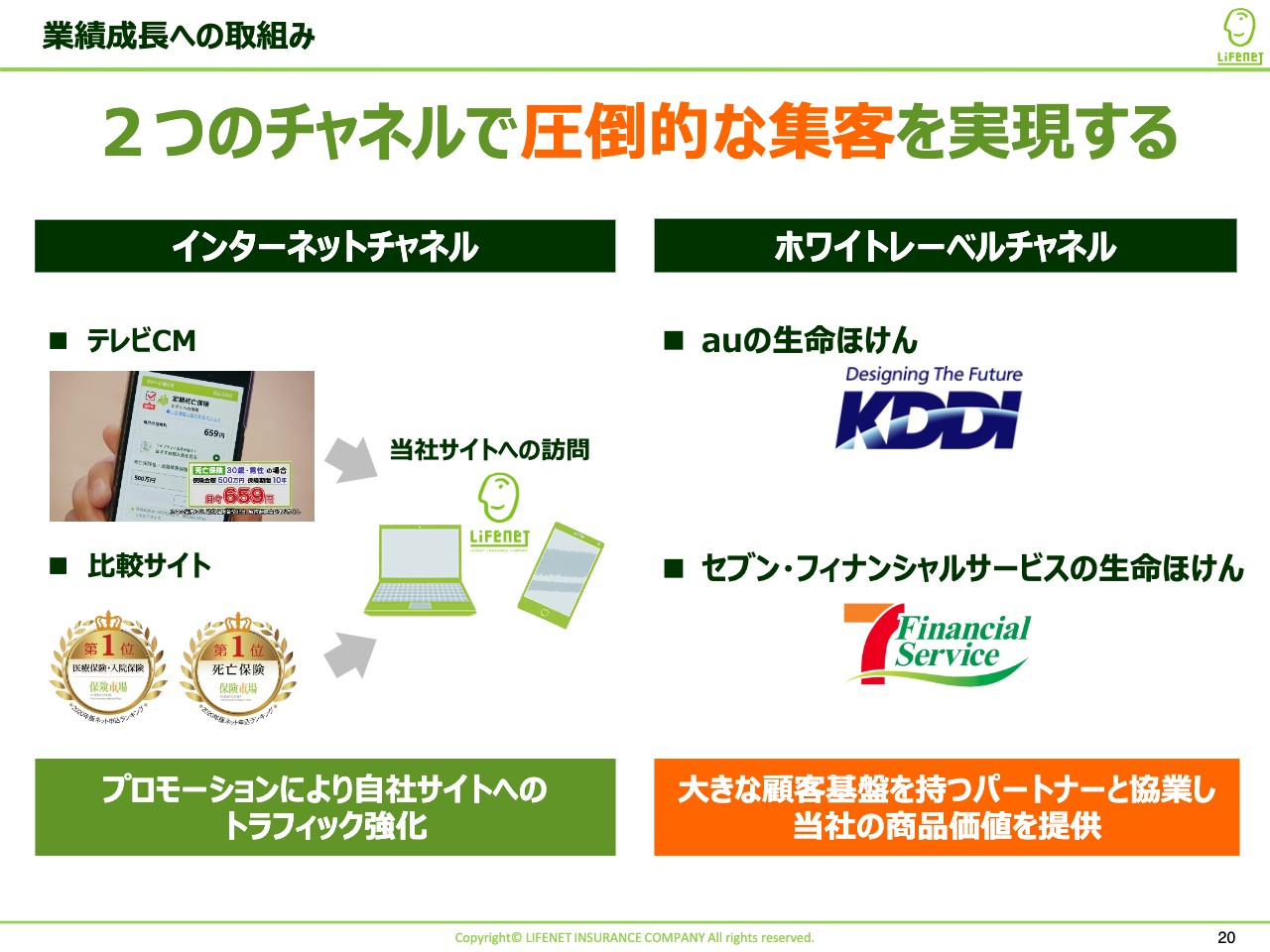

業績成長への取組み

成長に対して2つの取り組みを行っています。当社はインターネットベースですので、ライフネット生命ブランドの直販がインターネットチャネルです。また、比較サイトなどでライフネット生命の商品を載せてもらうのも1つの販売方法です。

もう1つはホワイトレーベルと呼んでおり、パートナー企業のブランドをお借りして生命保険を販売することにもトライしています。今はKDDIとセブン&アイ・ホールディングスのセブン・フィナンシャルサービスと一緒に取り組んでいます。

あるインターネットの調査では、当社の認知度は4割しかなく、6割の人は当社を知らないという結果もあります。ライフネット生命を知らない人にどのように当社の保険をお届けするのかにおいて、ホワイトレーベルはすごく有効であると考えています。

KDDI、セブン&アイ・ホールディングスといったら、誰でも知っていますので、そのようなブランドをお借りしながら、生命保険の機能を当社が提供するというビジネスです。インターネットチャネルとホワイトレーベルチャネルの2つをうまく掛け合わせ、伸ばしていきたいと考えています。

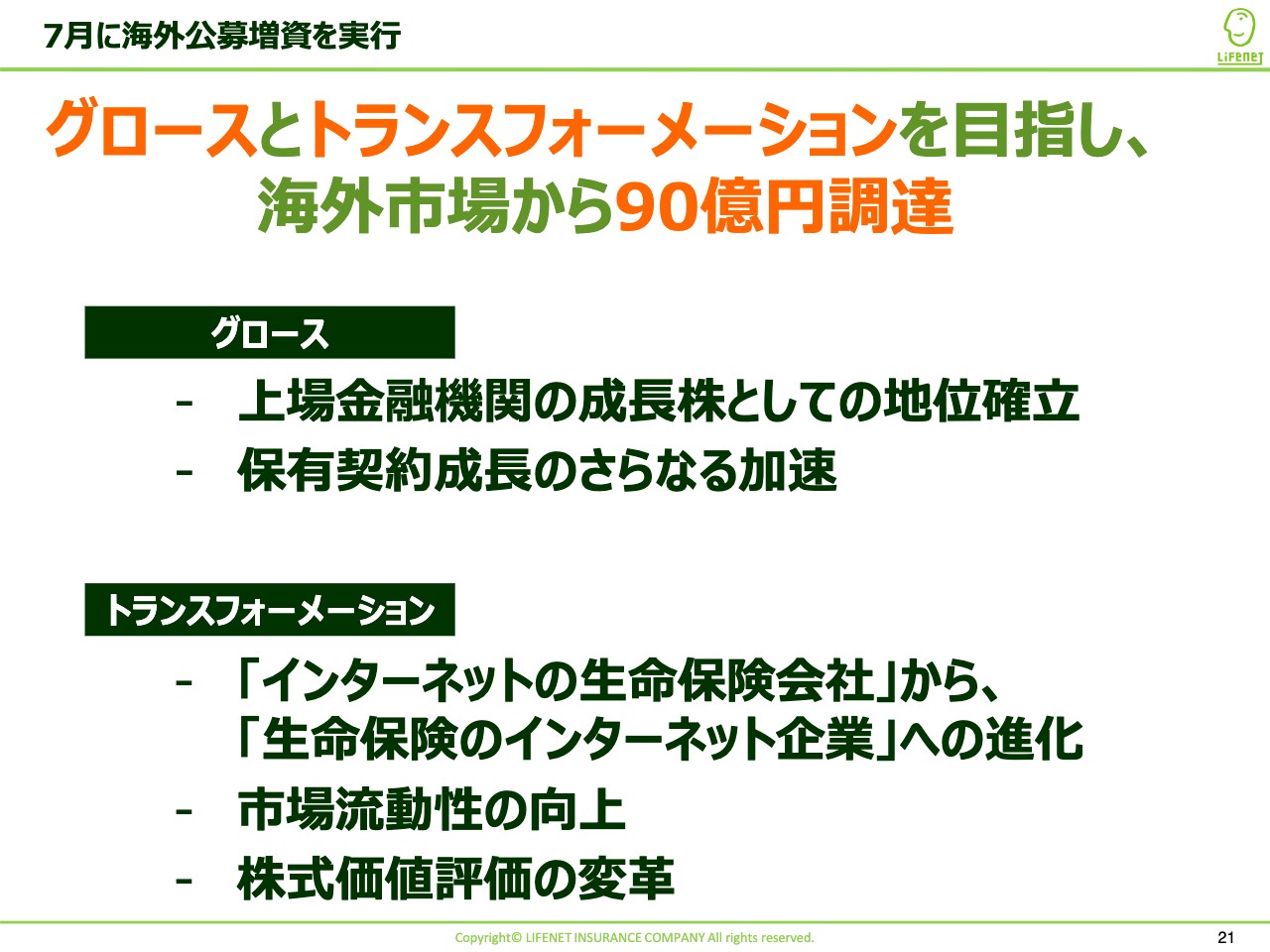

7月に海外公募増資を実行

7月に海外公募増資を実行し、成長投資として90億円を調達しました。その際にキーワードとして挙げたのは、グロースとトランスフォーメーションです。まず、グロースは成長性をアピールしたいということです。

トランスフォーメーションについては、今までは「インターネットの生命保険会社」として取り組んできました。言葉遊びのようになるのですが、今後は会社としては「生命保険のインターネット企業」に進化させていきたいという思いを持っています。

今まで取り組んできたことは、生命保険の販売チャネルを人からインターネットに置き換えてきたことだけだったと思います。生命保険は非常に長い商材でもありますし、販売以降もお客さまとの接点がたくさんありますので、まずはそのようなところにインターネットの可能性を広げていきたいと考えています。販売チャネルをネットに置き換えただけではないビジネスにも少しずつ取り組んでいきたいというのが当社の考えです。

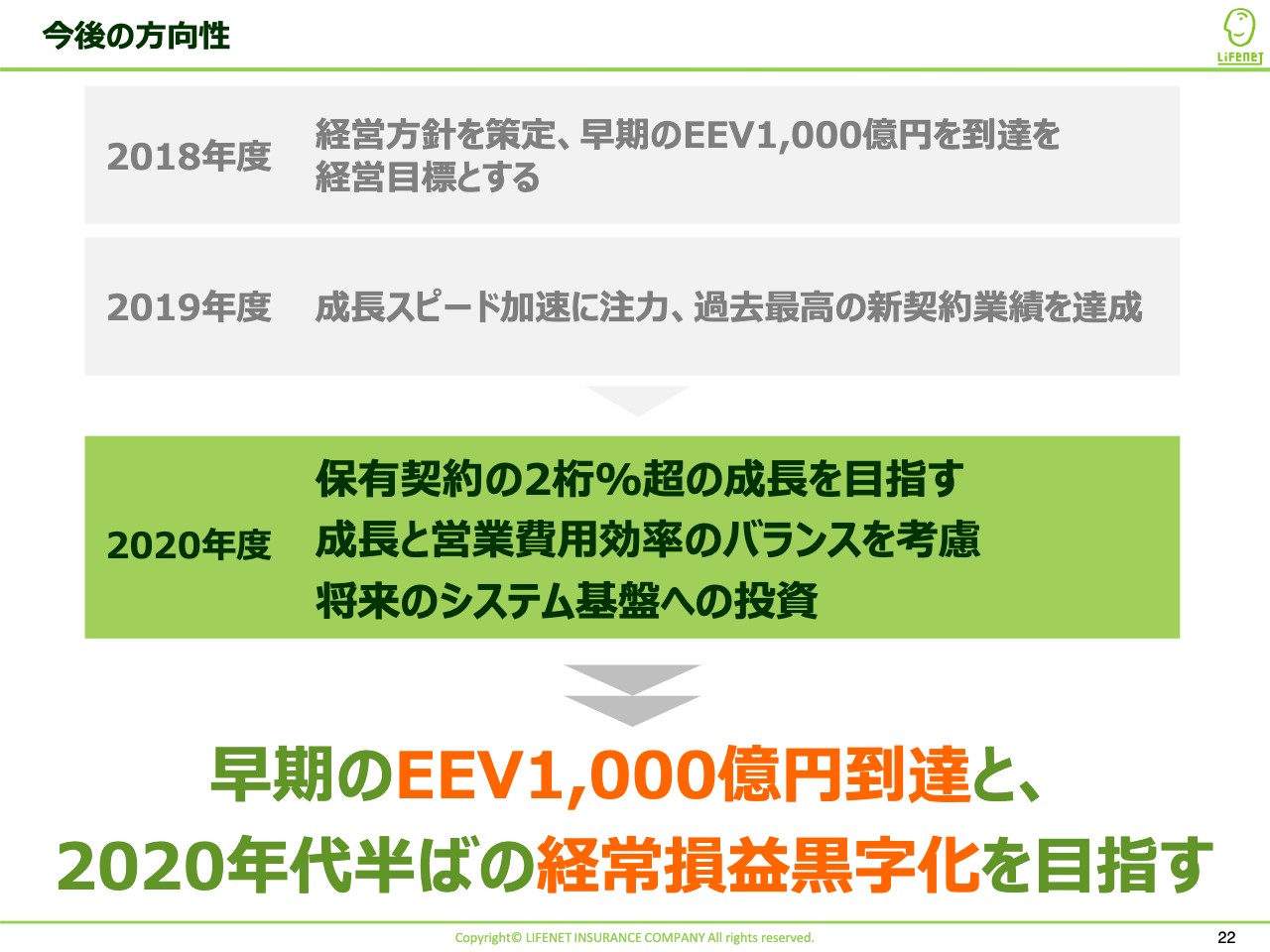

今後の方向性

今後の方向性として年度ごとに記載していますが、スライドの一番下に書いてあるとおり、910億円まできたエンベディッド・バリューを早期に1,000億円に到達させたいと考えています。また、今はまだ赤字の状態が続いていますので、2020年代半ばの経常損益の黒字化を目指すことが今後の方向性になります。

株主さまへの還元方針

株主のみなさまへの還元方針です。現時点でなぜ赤字が続いているかというと、先ほどご説明したとおり保有契約の拡大を優先しているためです。

配当の具体的な方針や実施時期は未定ですが、一方で、2020年代半ばに経常損益を黒字化させる計画なので、それ以降は将来的に配当を含めた還元策の実施を検討していきたいと考えています。

坂本:IRセミナーを開催すると「配当は出ないのですか?」という質問がよくあるのですが、僕は、マザーズに上場している企業や一部で成長を続けている企業は基本配当を出さないほうがよいという話をいつもしています。出す分があればそれを使って成長すればよいし、そうでなければ株主優待を出したほうがよいのではないかと思います。

「たくさん投資している人は株主優待を少ししかもらえないではないか」といっても、結局配当もそこまでたくさんは出ないですし、それよりは成長してほしいというところだと思います。ですが、もう少し時間がかかるイメージでしょうか?

近藤:そうですね。配当として実際に還元するのは少し先だと明確にご認識いただけるとありがたいです。

坂本:そのような部分ははっきり言うほうがよいですよね。

行動指針「ライフネットの生命保険マニフェスト」

近藤:簡単ながら、以上が当社のご説明です。このようなマニフェストを掲げていますし、まだ開業から10年くらいの若い会社です。業界他社を見ると歴史がある大企業が非常に多いです。そのような会社と競争しつつ取り組んでいかなければいけないということで、みなさまに応援していただきながら、少しずつ成長を加速させていきたいと思っています。

質疑応答:顧客獲得費用改善の背景について

八木ひとみ氏(以下、八木):では、ご質問を見ていきます。

坂本:質問タイムはまだたくさんあるため、僕もゆっくりと見ていきたいと思っています。まず、18ページをご覧ください。コメントでもいくつかありますが、最近、顧客獲得費用が下がっています。1件当たり営業費用は、2019年度は7万5,970円だったのですが、2020年度上半期は約1万5,000円下がって5万9,309円となっています。今まで取り組んでいた戦略なども合わせて、この内訳について教えてください。

近藤:2019年度と2020年度上半期を比べると大きく改善していますが、前提として、2019年度の7万5,000円という水準は直近でいうと悪い実績となっています。

坂本:以前に伺ったときに「けっこうかけていますね」というお話だったのですが、契約後を見ているのだろうという評価であったのかと思います。

近藤:2019年度は、あえてコストをかけてもよいので規模を伸ばしにいこうと決めていた年です。2020年度は、もともと2019年度よりも改善させたいという計画は持っていたのですが、上半期は想定よりも改善しています。

なぜかというと、一番は新型コロナウイルスによる追い風が非常に大きかったからです。先ほど上半期が最高業績になった、ずっと保有契約が右肩上がりに順調に伸びているとお話ししましたが、その成長速度が新型コロナウイルスでかなり大きく変わったところがあります。

これには、3つ要素があります。1つ目は、先ほどお伝えしたように生命保険のニーズが出てきたことです。2つ目は、オンラインで生命保険に申し込めるところはあまり多くありませんが、緊急事態宣言などで家にいる方が多かったことです。

また、3つ目として、生命保険の営業は対面が基本線のビジネスなのですが、一時期、緊急事態宣言を挟んでそれがストップしたことが挙げられます。その時の生命保険ニーズが一部オンラインに回ってきたと推測しています。したがって、使われるコストは去年とほぼ同じくらいなのですが、契約が伸びた分効率が改善しています。

質疑応答:テレビCMの効果について

坂本:以前にもダブルスクリーン効果のお話をしたと思います。僕もそうなのですが、スマホ片手にテレビを見て、気になったことはテレビを見ながら調べたりします。最近は特に新型コロナウイルスの影響で家にいる人が多いと思いますが、やはりそのようなことがけっこうあるイメージでしょうか?

近藤:そうですね。その効果も非常に大きかったですし、上半期の広告の市況においては、名だたる大企業がテレビCMをなかなか出稿できないということがありました。単価が少し安かったということもあり、我々にはチャンスになりました。

坂本:確かにそこはプラスですよね。

八木:「テレビCMを多く見かけますが、広告戦略について教えてください」という質問も来ていますが、いかがですか?

近藤:基本的に当社の場合はオフラインのテレビCMとオンラインの広告を組み合わせてマーケティングを行っています。全体感としては、オンラインとオフラインの割合からすると徐々にオンラインが増えてきています。

テレビはテレビで非常に有効な媒体ではあるものの、若い方がテレビを見なくなったり、オンライン広告の精度が上がってきたりということがありますので、その配分を変えてどこが最適なのかを探りながら毎月取り組んでいるのが実態です。

八木:テレビをあまり見ない世代をターゲットにしていますものね。

質疑応答:海外公募増資について

坂本:7月の海外公募増資についてなのですが、個人投資家的に見ると、出た瞬間に1割から2割株価が下がるのはやめてほしいという人もいると思います。しかし、まったくそのようなこともなく上がっていったということで、海外に調達先を振った理由を教えてください。

近藤:資金調達は海外の機関投資家を中心に行いました。1つは、当社が赤字の銘柄だったということが非常に大きい理由です。国内の個人投資家さんも含めて、赤字でさらに資金調達することがどれくらい受け入れられるかというところは非常に悩ましかったです。

資金調達するにあたっては、どうしても証券会社の協力を得ることが必要です。証券会社といろいろお話をする中で、「赤字の銘柄であるという実例はあまりないが、海外の機関投資家のほうがそのあたりの理解度が進んでいるのではないか」というご提案を受けて、今回は海外投資家をベースに資金調達しました。

坂本:ありがとうございます。確かに「成功されたな」と思って見ていました。成長を加味するとどうしても赤字が出るため資金調達が必要なのですが、それを繰り返しながらうまく整えればよいと思っています。

質疑応答:今後のホワイトレーベルチャネルについて

会場とTwitterの質問に移ります。「ホワイトレーベル事業が非常によい選択だと感じました。今後そのようなアライアンスなど、顧客基盤拡大を予定または検討されていますでしょうか?」というご質問が来ています。

近藤:ホワイトレーベルは当社が力を入れていきたい1つの大きな分野です。20ページをご覧ください。今はKDDIとセブン・フィナンシャルサービスの2社のみですが、会社としては今後もよいパートナーを見つけて拡大していきたいと考えています。

実際に自社の認知度を増やすことも行わなければいけませんが、認知度を増やすにはどうしても限界があると思っています。ないものは他社の力を借りるというのも、小さい企業なりの戦略だと思っていますので、今後も力を入れていきます。

質疑応答:他のオンライン生保との違いについて

坂本:会場から、「9ページで、対面販売方式の会社の保険料と比較されていてとてもわかりやすいです。御社の商品は他のオンライン生保と比較しても割安となるのでしょうか? また、オンライン生保同士で比較した場合、財務上の特徴などがあれば教えてください」というご質問が来ています。

近藤:商品の比較となるとスライド左側の図にあるとおり、オンラインの生命保険会社は人件費がかからない分、保険料が低廉に設定されているところはあります。したがって、保障の内容や年齢によって当社が一番安くないこともあります。一方で、オンラインの生命保険会社の中で業績を見ると、必ずしも当社が安い保険会社に負けているかというとそういうことでもないと思っています。

安さは1つの要素ではあると思うのですが、お客さまは安さ以外の要素を求めることももちろんあります。安くなくてよいとは言わないのですが、安いグループにありつつもプラスアルファの要素があることが大事なのではないかと考えています。

坂本:正直な回答ですね。生保は基本付き合いが長いため、昔からある大きなところと契約したほうがよいという話になったりもしますが、過去には悪化したり破綻したところもありましたから、そう考えるとある程度の財務基盤があるところで安いグループを選択することは基本かと思います。

質疑応答:オンライン生保における戦略について

19ページの「保険もオンライン化の時代へ」というところのグラフについてなのですが、確かに生保と損保を比較する方は多いと思います。この見方については、損保のほうがオンラインによって増えてきた理由としては、比較サイトがアイスクリームの券を配布したりなど、いろいろな特典によって見積りをさせていたからですが、自動車保険が特に多くて、それは自動車保険は比較しやすいことがあると思います。

しかし、生保は商品にいろいろな契約が付くなど、一概に比較するのはすごく難しいと思います。そう考えると、僕の意見ですが、比較サイトにお金を払って上位に掲載してもらい、顧客を取る損保型の戦略は難しいと感じます。

だからこそ、地道にある程度の認知度をこれから広げていくホワイトレーベルの戦略は間違っていないと思います。そのあたりの将来像とイメージを教えてください。

近藤:オンラインで生命保険に入る方は今後増えていくという感覚は持っています。会社としてやるべきことは、それをどれくらい早められるかだと思っています。今回の新型コロナウイルスにより、お客さまの立場から見ても対面が難しかったため、早まる要素の1つになったと考えています。

生保は商品性が複雑で比べにくいというのは認めがたい事実だと思います。本来は生保も非常にシンプルなものから始まっていると思っていますが、いろいろな都合で複雑になっているのが現状ですので、そこは少しずつ本来あるべき姿に戻していくことができれば、比較していただいてお客さまに選んでいただく時代が来るのではないかと思います。また、色々なテクノロジーによってお客さまに最適な保障をしっかり提案できるようにしていくことも並行して取り組んでいかなければいけません。

坂本:確かに生保は基本契約に色々付きすぎですよ。お話を聞くと、いろいろなオプションを付ける話法が業界にもあるようですがシンプルでよいのではないかなと。僕はこの話をする時に毎回言うのですが、生保は大富豪にはいらないかもしれませんが、普通の人には必要なものです。僕自身も大学の時に父を亡くしているため、生命保険はすごくよかったという思いもありますし、投資家としても唯一プラスになって返ってくる可能性があるものだと思っています。

そのような意味では、家族を守るというのも含めて非常に必要なものだと思います。オンライン化への挑戦は長い間取り組まれていますが、今後もさらに花開いて、新型コロナウイルスを含めたニーズは来るのではないかと思っています。

質疑応答:「生命保険のインターネット企業」を目指す上での取り組みについて

八木:先ほどお話しされていたトランスフォーメーションについて、販売チャネルの機会だけでなく、「インターネットの生命保険会社」から「生命保険のインターネット企業」を目指していきたいということですが、具体的にどのようなことに取り組んでいくかはもう見えているのですか?

近藤:具体的にどのようなことに取り組んでいくかは社内でも協議中です。方向性としては、先ほどからお伝えしていますマニフェストにそって、インターネットを活用してわかりやすく安くて便利というメリットをお客さまにどのように返していくかということかと思っています。

したがって、今は新規で契約を取ることに注力していますが、今後、例えば、契約期間中にライフイベントがあって金額保障の必要性が変わった時にご提案することもできるのではないか。また、請求をする時に今も一部オンラインで可能ですが、お客さまが一度医療機関にお支払いしなければいけない部分があるため、直接払えるようにすることができないかなど、いろいろな可能性があります。

八木:では、まだできることはたくさんあるということでしょうか?

近藤:そうですね。今お伝えしたのは私の個人的な考えなのですが、そのようなことを検討していけるとよいと思っています。

坂本:インターネットが発達してくるとともにできることが増えますからね。

質疑応答:コロナによる追い風の背景について

八木:もう1つ、Twitterから来た少し厳しめの質問です。「新型コロナウイルスによるオンラインへの波は当然追い風だったと思いますが、あくまでその波に乗っただけなのか、それともさらに加速するべく何か実施されたことはあったのでしょうか?」

近藤:新型コロナウイルスについては、この上半期は非常に追い風だったのは事実です。ただ一方で、先ほどもお伝えしたように、その前から着実に新規契約を伸ばすことができており、認知度をどのようにあげていくのか、また、認知度をあげてサイトに来た方をどのように取りこぼさないようにするのかというところを突き詰めて改善を繰り返した結果だと思っています。そこにさらにすごい追い風が吹いたということです。したがって、加速する要素にはなったのですが、もし新型コロナウイルスがなくても着実に伸ばすことはできていたと思っています。

大きな業績のトレンドをつくる上では、オンラインのビジネスは日々の改善が重要です。当社の場合は、そこを毎日、毎月、毎年としっかり積み重ねていくことを10年以上取り組んできていますので、そのノウハウは非常に大きいと思います。

質疑応答:ユーザーインターフェースについて

八木:ネットの使い方として、ユーザーインターフェースなどがありますが、そのような研究も自社でしているのですか?

近藤:そうですね。eコマースの一環だと思っています。お客さまは、eコマースの大手の会社と当社のユーザーインターフェースを比べるので、Amazonや楽天のようなところでeコマースをしているのと同じような操作感は絶対に求められます。保険も他の消費財もお客さまはあまり区別していないので、そこに追いつけ追い越せで取り組んでいかなければいけません。

一方で、生命保険は無形の金融商品であり、若干特殊な商材ではあるため、規制の中でどのように取り組んでいくかも非常に重要なポイントになると思っています。