2020年10月17日に行われた、日本アコモデーションファンド投資法人2020年8月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社三井不動産アコモデーションファンドマネジメント 代表取締役社長 伊倉健之 氏

第29期 決算サマリー

伊倉健之氏:三井不動産アコモデーションファンドマネジメントの伊倉でございます。本投資法人の第29期の決算につきましてご説明いたします。

最初に、第29期の決算のサマリーです。第29期の確定分配金は1万108円と、予想を328円上回りました。外部成長につきましては、第29期中に2物件64億円、第30期に入ってから1物件22億円を取得しています。

内部成長につきましては、稼働率は、新型コロナウイルス感染症拡大の影響で、96.8パーセントと予想を0.7ポイント下回りましたが、入替時の賃料変動率はプラス6.7パーセント、更新時の賃料変動率はプラス0.6パーセントと、引き続き強い伸びを示しています。

財務面では、期末時点の加重平均金利は0.57パーセントから0.55パーセントへと引き続き低下する一方で、長期有利子負債の平均残存年数は4.6年と、前期よりも0.2年伸びています。また、7月に、本投資法人初となるグリーンボンド、合計40億円を発行いたしました。

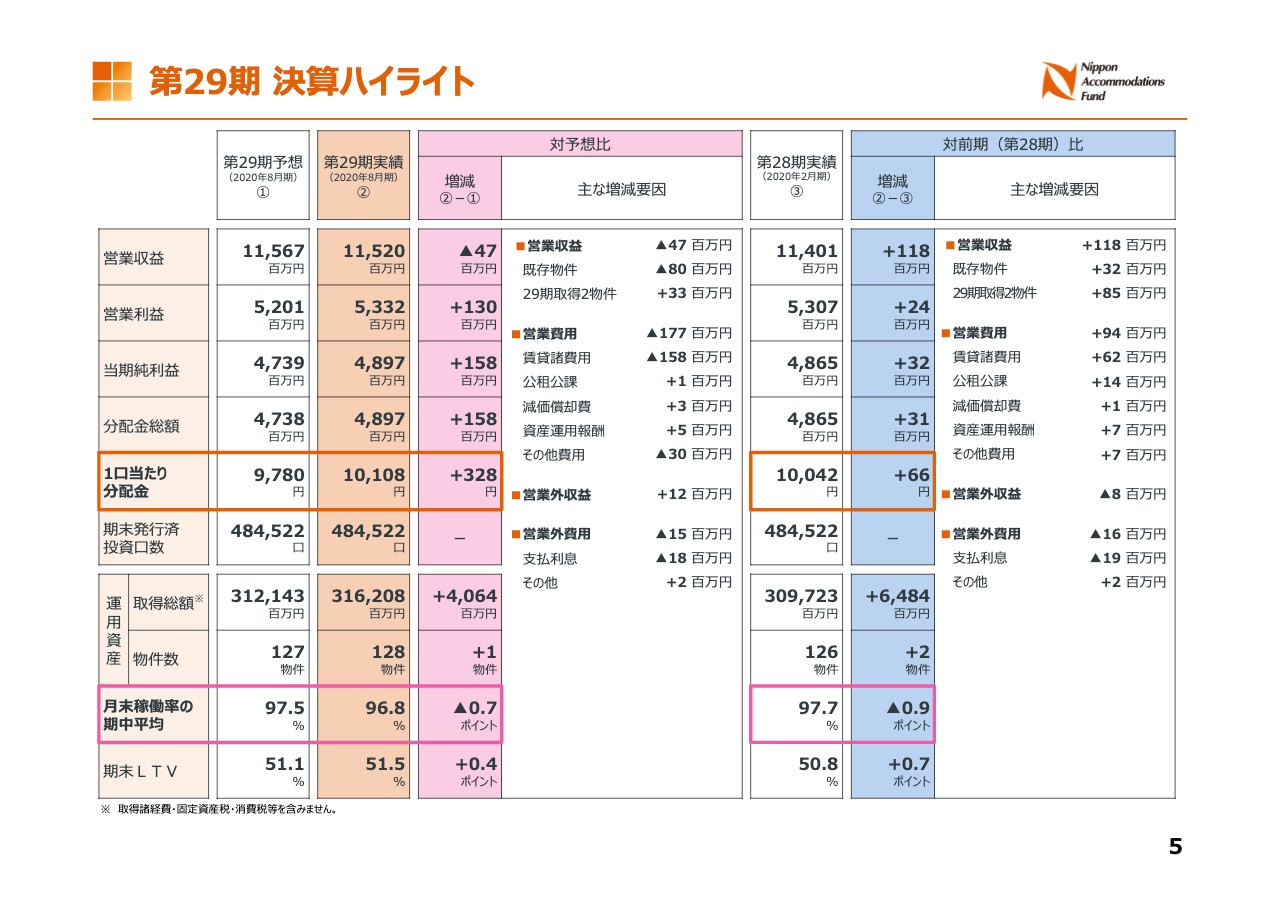

第29期 決算ハイライト

次に、決算の概要についてご説明します。第29期の営業収益は115億2,000万円と、予想に比べ4,700万円の減収となりました。これは、新型コロナウイルス感染症拡大による稼働率の低下により、既存物件が8,000万円の減収になったことによるものです。

一方で、解約も例年より減少したことに伴い、賃貸諸費用が1億5,800万円減少するなど、営業費用は1億7,700万円減少しました。その結果、営業利益は53億3,200万円と、予想を1億3,000万円上回りました。

さらに、営業外での保険金収入や支払利息の軽減により、当期純利益は48億9,700万円と、予想を1億5,800万円上回りました。その結果、先ほど申し上げましたように、当期の1口当たり分配金は1万108円と、予想を328円上回ることになりました。

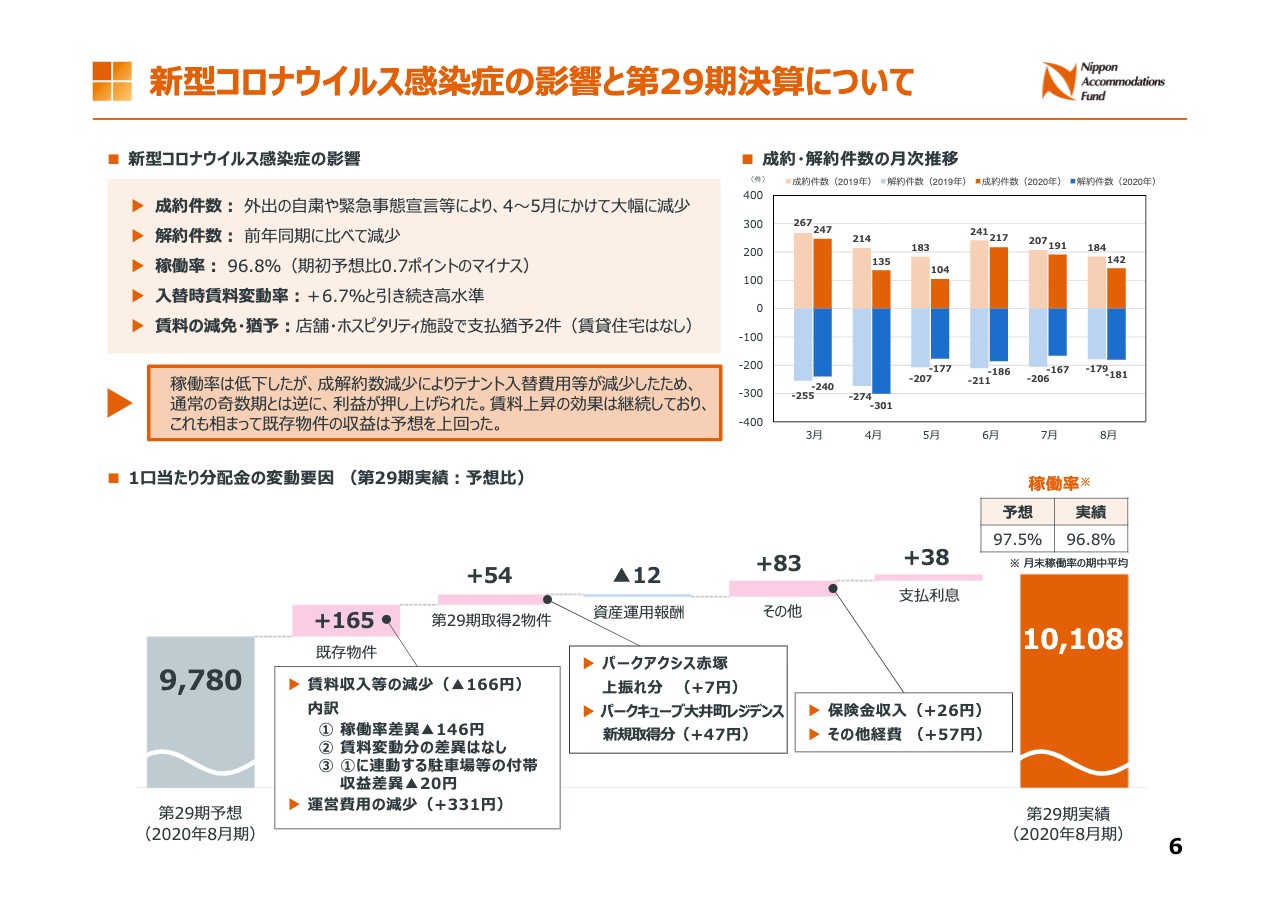

新型コロナウイルス感染症の影響と第29期決算について

次に、第29期決算における新型コロナウイルス感染症の影響についてご説明します。第29期は、新型コロナウイルス感染症拡大の影響を受けて、成約・解約ともに昨年より減少しました。特に成約については、緊急事態宣言発令の影響で、4月、5月は大幅に減少しました。また、解約についても、昨年より少ない水準で推移しました。その結果、稼働率は、予想を0.7ポイント下回る96.8パーセントとなりました。

一方で、コロナの影響が大きく出る前に成約した3月、4月の入居分を中心に、入替時の賃料変動率はプラス6.7パーセントと高水準で、更新時の変動率についてもプラス0.6パーセントと、引き続き上昇基調を維持しました。

賃料の減免・支払猶予については、店舗・ホスピタリティ施設での2件の支払猶予にとどまりました。賃貸住宅での減免・支払猶予はありませんでした。

これを収益面で見ると、稼働率は想定より低下したものの、成解約の減少によりテナント入替費用が減少したため、通常の繁忙期である奇数期とは逆に、利益が押し上げられることになりました。これに賃料上昇の効果もあり、コロナの影響にもかかわらず、既存物件の収益が予想を上回ることになりました。

その下の図では、1口当たり分配金の変動を要因ごとに分析しています。既存物件については、主に稼働率が想定を下回ったことで賃料収入が減少したものの、それを運営費用の減少が上回り、既存物件全体ではプラス165円となりました。

新規物件については、「パークアクシス赤塚」の若干の上振れと、新たに「パークキューブ大井町レジデンス」を取得したことにより、プラス54円となりました。

さらに営業外で、その他として保険金収入や経費の削減などでプラス83円、支払利息の軽減でプラス38円となり、合計で1万108円と、予想を大きく上回ることとなりました。

外部成⻑の状況

次に、新規取得物件の紹介です。第29期中に「パークアクシス赤塚」の共有持分55パーセントを24億2,000万円、鑑定NOI利回り4.4パーセントで、また、「パークキューブ大井町レジデンス」の共有持分70パーセントを40億6,400万円、鑑定NOI利回り4.2パーセントで取得しました。

また、第30期に入ってから、「パークアクシス東陽町・親水公園」の共有持分35パーセントを22億3,300万円、鑑定NOI利回り4.3パーセントで取得しています。本物件取得後のLTVは51.9パーセント、LTV55パーセントまでの取得余力は約210億円となります。

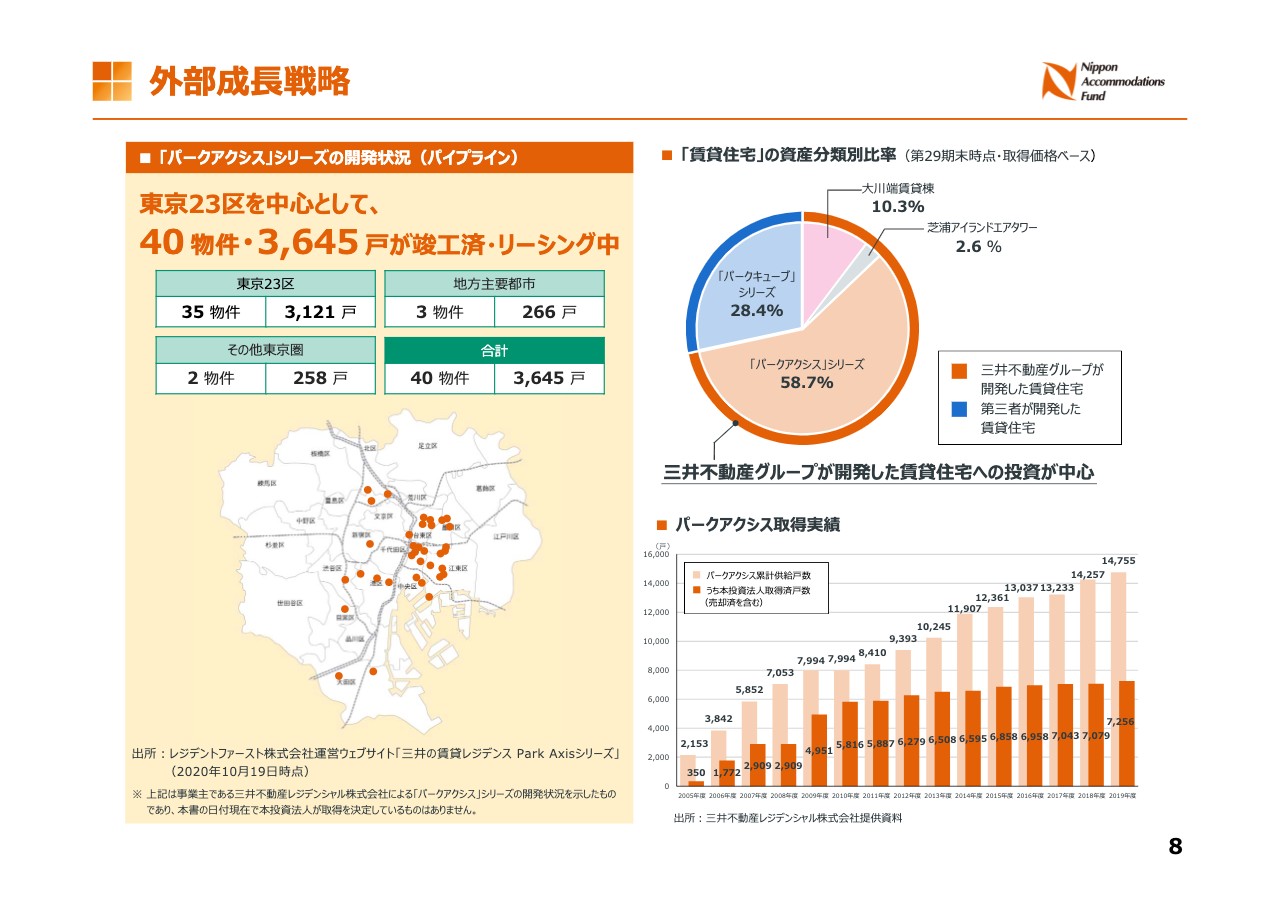

外部成⻑戦略

次に、パイプラインの状況です。スポンサーが開発した「パークアクシス」シリーズは、東京23区を中心として40物件、3,645戸が竣工済・リーシング中です。総額で約1,100億円規模になります。

今年に入ってから、スポンサーから47億円、スポンサーのJV物件の共有者から41億円を取得しています。売買マーケットは、コロナ禍にありながらも賃貸住宅の安定性の評価は高く、競争が厳しい状況が続いていますが、今後も引き続き、パイプラインからの物件取得を中心に、外部成長に努めてまいりたいと思います。

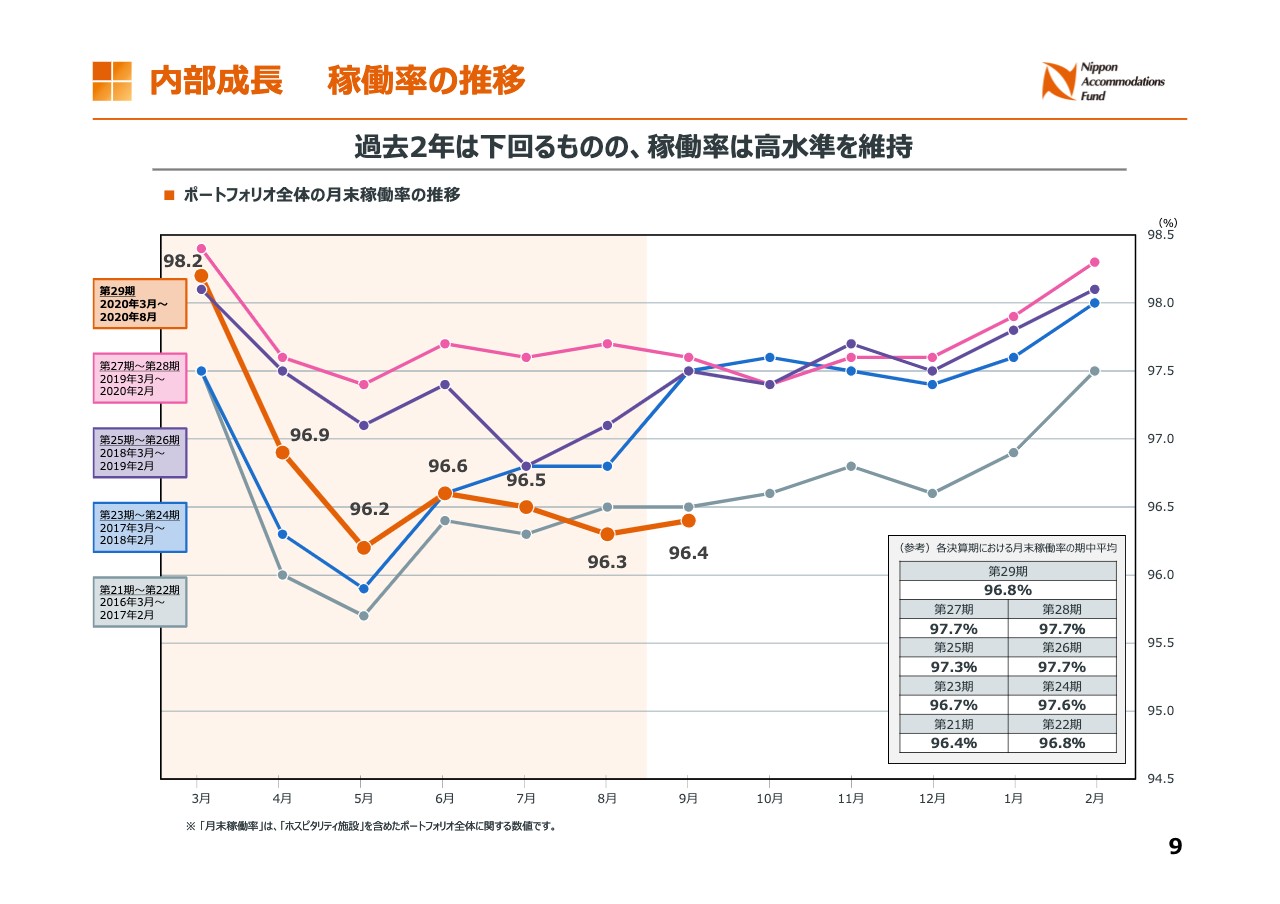

内部成⻑ 稼働率の推移

次に、内部成長についてご説明します。最初に、稼働率の推移です。4月、5月は成約の減少を受けて、稼働率は過去2年に比べ、大きく低下しました。ただ、絶好調だった過去2年を除けば、例年のテナント入替時期と同程度の低下であり、第29期全体で見ると、前年同期比は0.9ポイント低いものの、4年前とほぼ同水準の稼働率となっています。

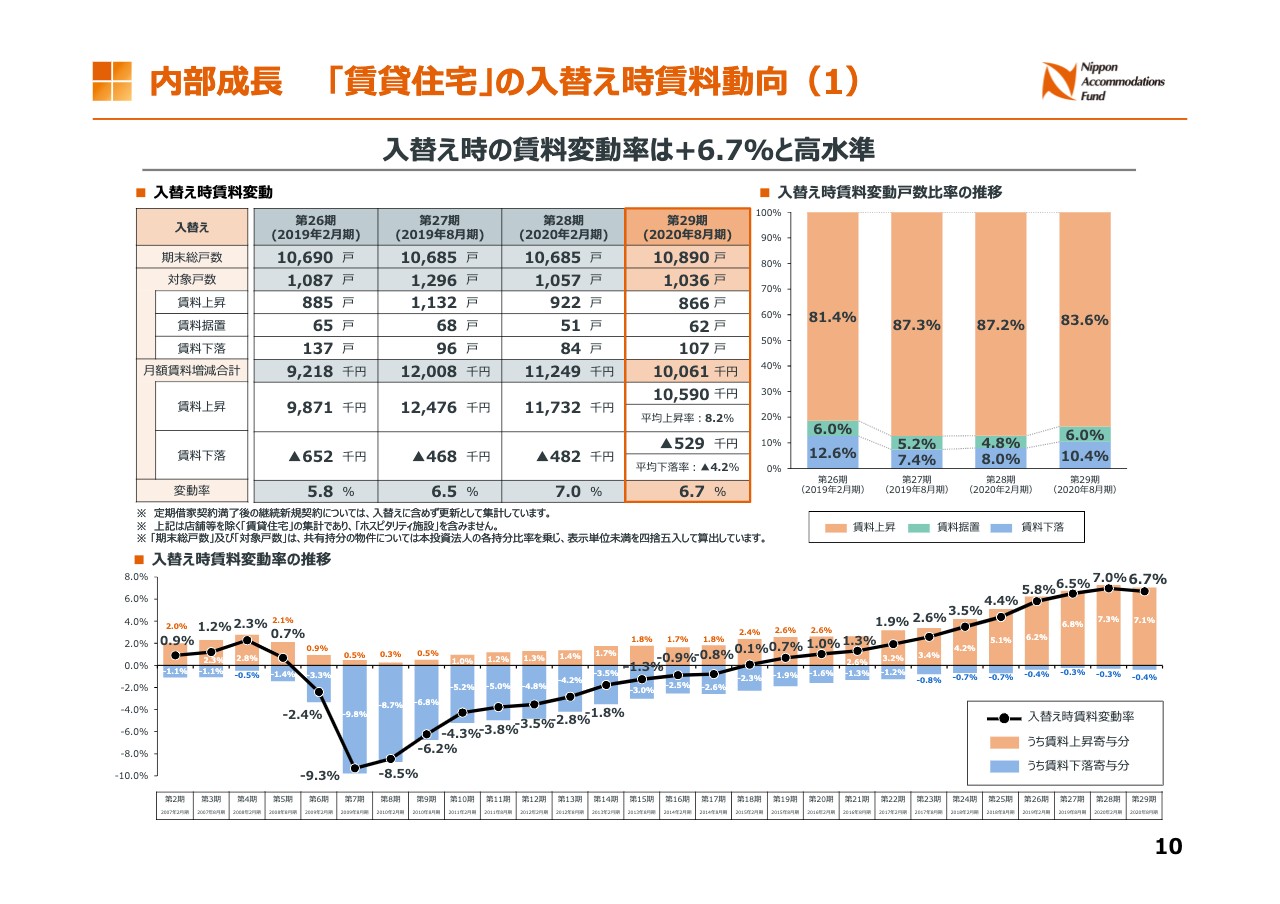

内部成⻑ 「賃貸住宅」の⼊替え時賃料動向(1)

次に、入替時の賃料動向のご説明です。第29期の入替対象戸数は1,036戸、うち賃料上昇戸数は対象戸数の83.6パーセントにあたる866戸、据置62戸、下落107戸となっています。月額賃料増減の合計は1,006万1,000円の増加、上昇率は6.7パーセントになりました。

下のグラフは、入替時の賃料変動率のトラックレコードです。コロナの影響が大きく出る前の3月・4月の入替分が牽引した部分もありますが、今期も前期に引き続き6.7パーセントと、高い伸びを実現しました。

右上のグラフにありますように、賃料が上昇した住戸の戸数比率はわずかに減少しています。ここ1年から2年で賃料が大きく上昇した一部の物件では頭打ちの傾向も見られますが、ポートフォリオ全体としては、引き続き賃料上昇の余地があると考えています。

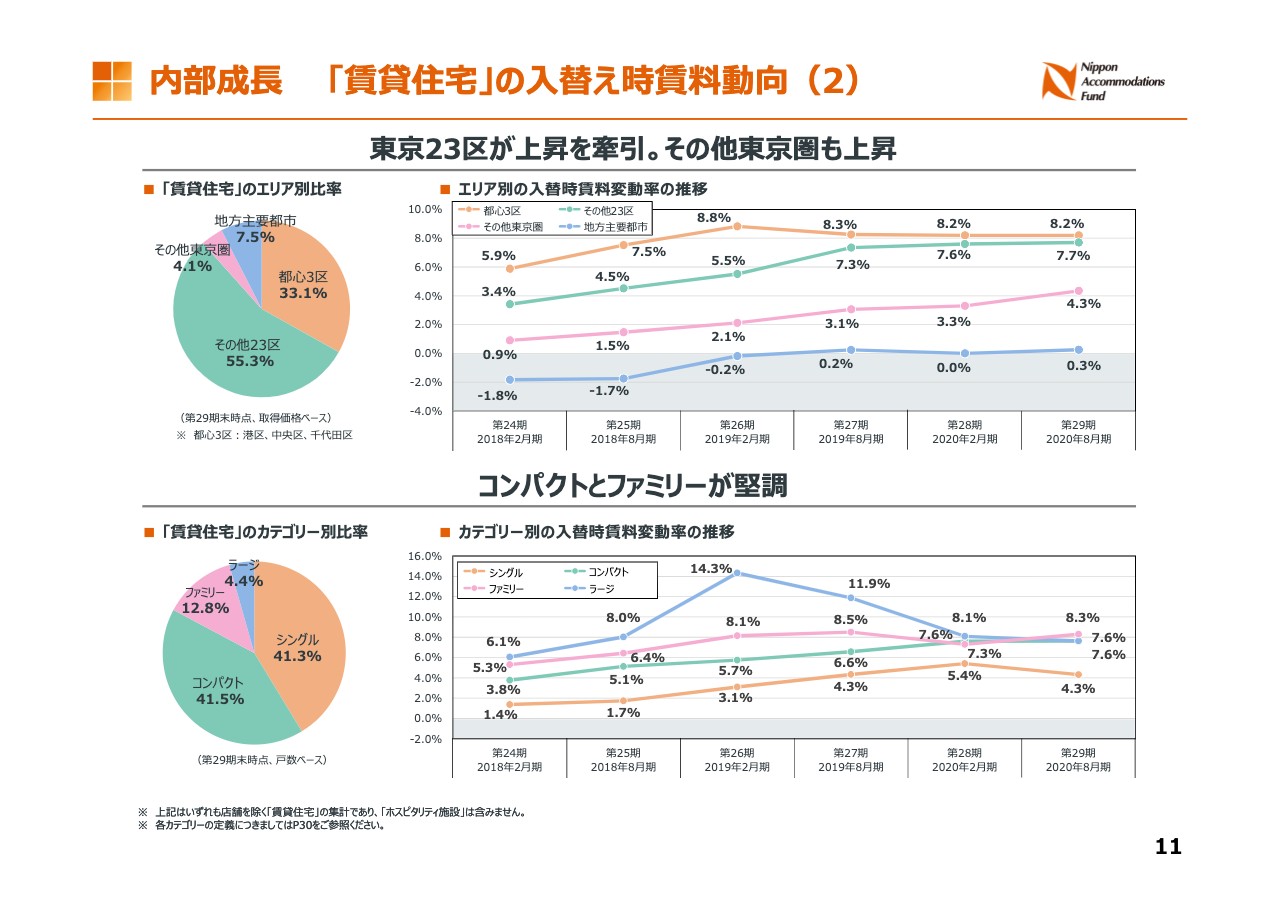

内部成⻑ 「賃貸住宅」の⼊替え時賃料動向(2)

次に、エリア別の動向です。都心3区は8.2パーセント、その他23区は7.7パーセントと、引き続き高い伸びを示しました。また、その他東京圏は、前期から大きく伸びています。都心部の上昇率が横ばいなのは、ここ1年から2年で賃料が急上昇した物件の伸びが鈍化した影響によるものですが、全体としては上昇基調を維持しています。

その下が、タイプ別の動向です。今期はラージとファミリーの伸び率が逆転しました。ラージについては、もともと対象戸数が少なく、個別要因の影響が大きいためです。

一方で、もともと市場に供給の少ないファミリータイプや、人気のあるコンパクトタイプについては、引き続き好調を維持しています。シングルについては、上昇率が低下していますが、これは都心3区を中心とした高単価の物件の伸び悩みの影響です。

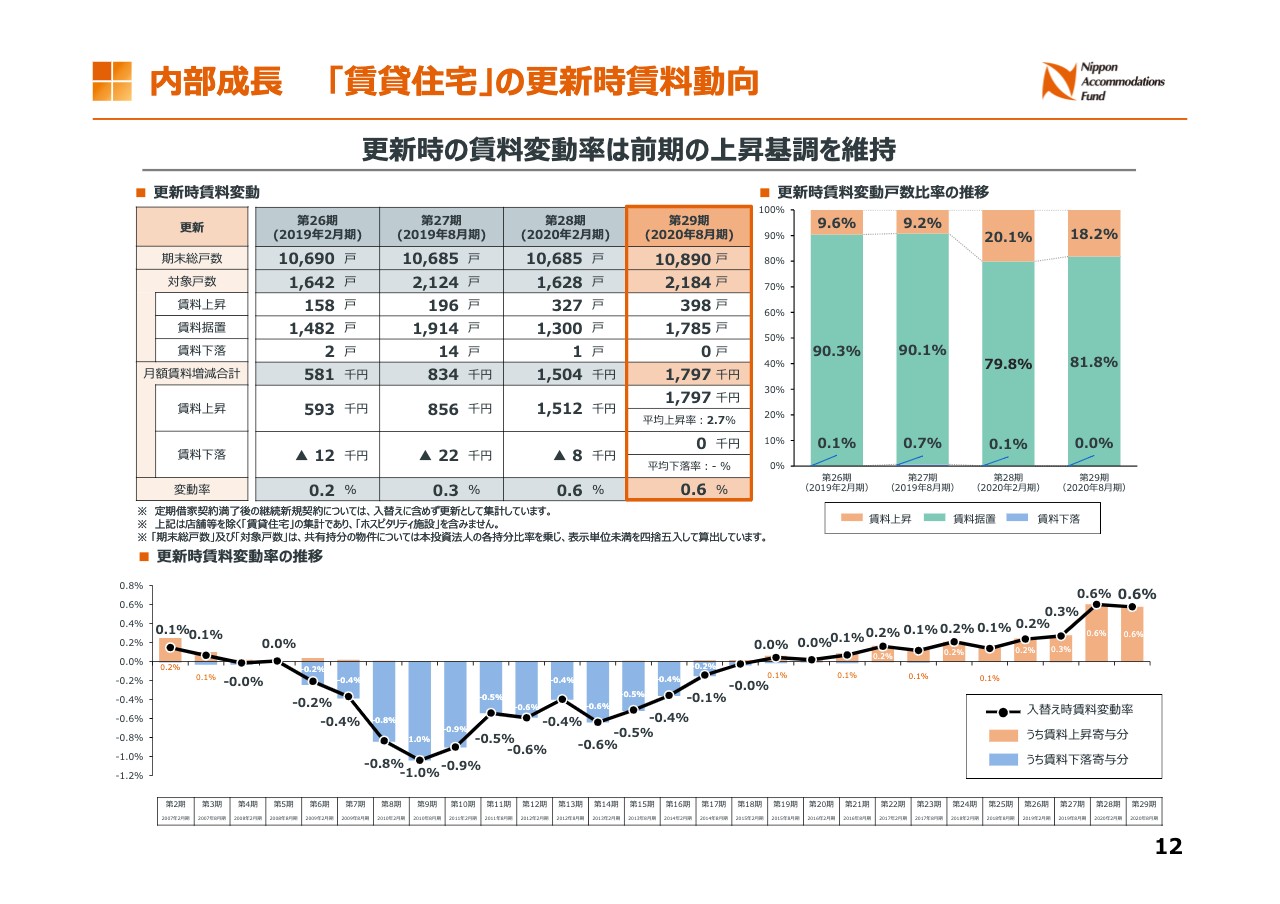

内部成⻑ 「賃貸住宅」の更新時賃料動向

次は、更新時の賃料動向です。第29期の更新対象戸数は2,184戸、うち賃料上昇戸数は398戸、据置1,785戸、下落した住戸はゼロとなっています。月額賃料増減の合計は179万7,000万円の増加、上昇率は0.6パーセントになります。

右上のグラフにありますように、今期は賃料上昇住戸の割合が18.2パーセントと前年同期の倍以上に増え、また、上昇住戸の平均上昇率も2.7パーセントとなりました。

今期は、例年より解約が減って更新が増えた中で、更新時の賃料上昇住戸の割合・上昇率とも、高水準を維持しました。特に、コロナ禍の中で更新時の下落住戸がゼロというのは、マクロの堅調な需給関係を反映したものと考えています。

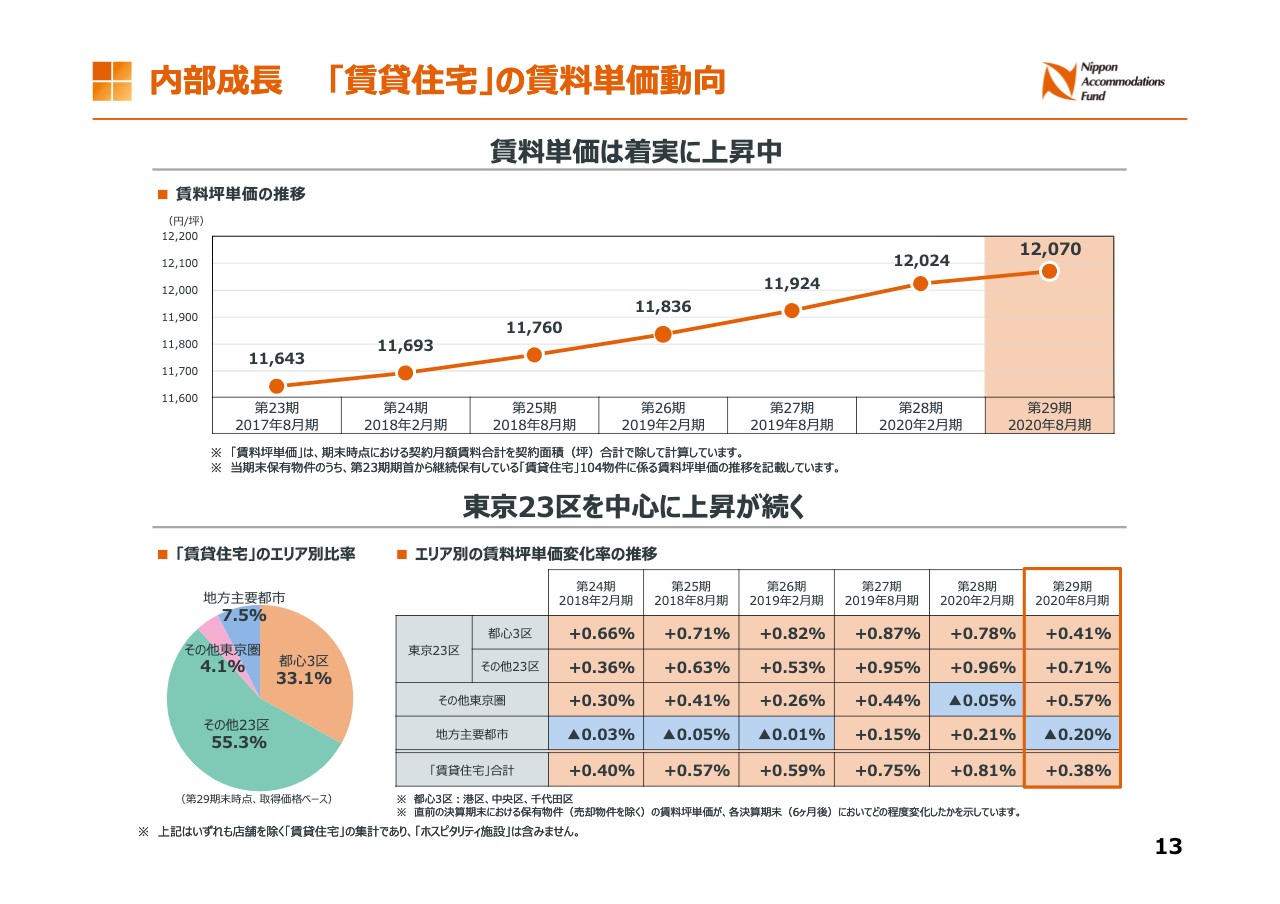

内部成⻑ 「賃貸住宅」の賃料単価動向

次に、賃料単価の動向です。最初に、過去3年間継続保有している物件の賃料単価の推移です。入替時・更新時の賃料上昇を受けて、第29期も賃料単価は上昇しました。前年同期に比べ1.2パーセント、3年前からは3.7パーセントの上昇をしています。

その下は、エリアごとの賃料単価の変化率です。賃料の伸び率は前期より低くなっていますが、これは特に都心3区の高単価の住戸で解約が出たため、賃料単価の比較では伸び率が鈍化しているものです。

一方で、その他23区では依然として高い伸びを示しており、その他東京圏については大きく伸びています。

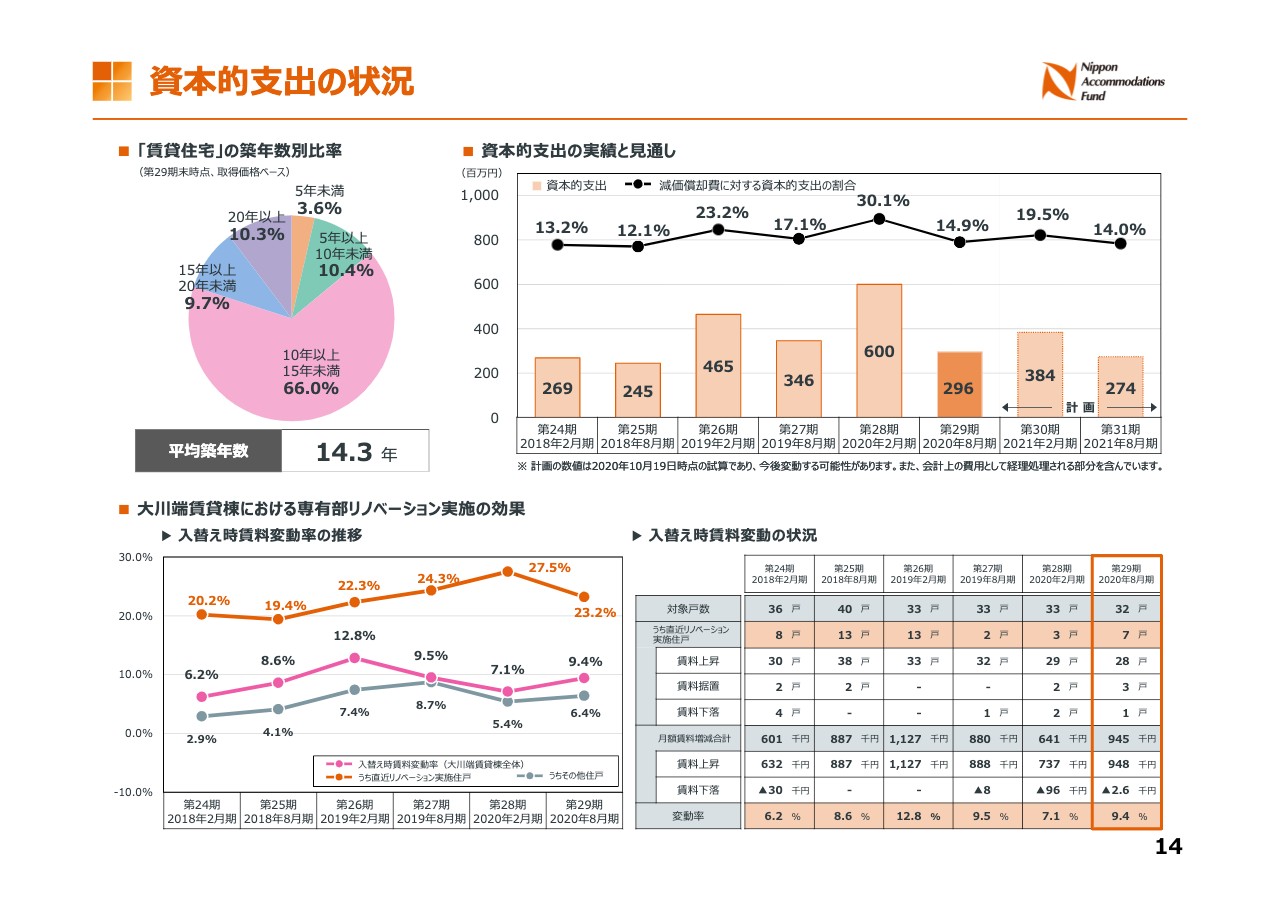

資本的⽀出の状況

次に、資本的支出の実績と見通しについてご説明いたします。第29期の資本的支出は2億9,600万円となりました。第28期終了時点では、第29期の資本的支出は4億8,000万円を見込んでいましたが、コロナの影響で期中に工事が完成しなかったものや、テナントの日中の在室が増えたため、音や振動が大きく出る工事などを、第30期以降に延期したことによるものです。

第30期の資本的支出は、第29期から延期した工事の実施と、従来から計画していた工事の内容を精査した上で、3億8,400万円を予想しています。中期的には、資本的支出は、減価償却費の20パーセント前後で推移する見通しでございます。

次に、「大川端賃貸棟」のリノベーション実施の実績と効果について説明します。エレベーター更新工事は終了しましたが、今期はコロナの関係で、実施戸数は7戸とあまり増えませんでした。しかし、リノベーションを実施した住戸については23.2パーセントと、引き続き高い賃料の伸びを実現しました。

サステナビリティに関する取り組み

次は、サステナビリティに関する取り組みです。本投資法人は、ページ左側に記載の項目を、サステナビリティに関する重要課題と認識しています。具体的な取り組みとしては、今期、本投資法人初となるグリーンボンドを発行しました。この社債は「パークキューブ目黒タワー」を対象適格資産とし、「JCRグリーンファイナンス・フレームワーク評価」の最上位評価を取得しています。

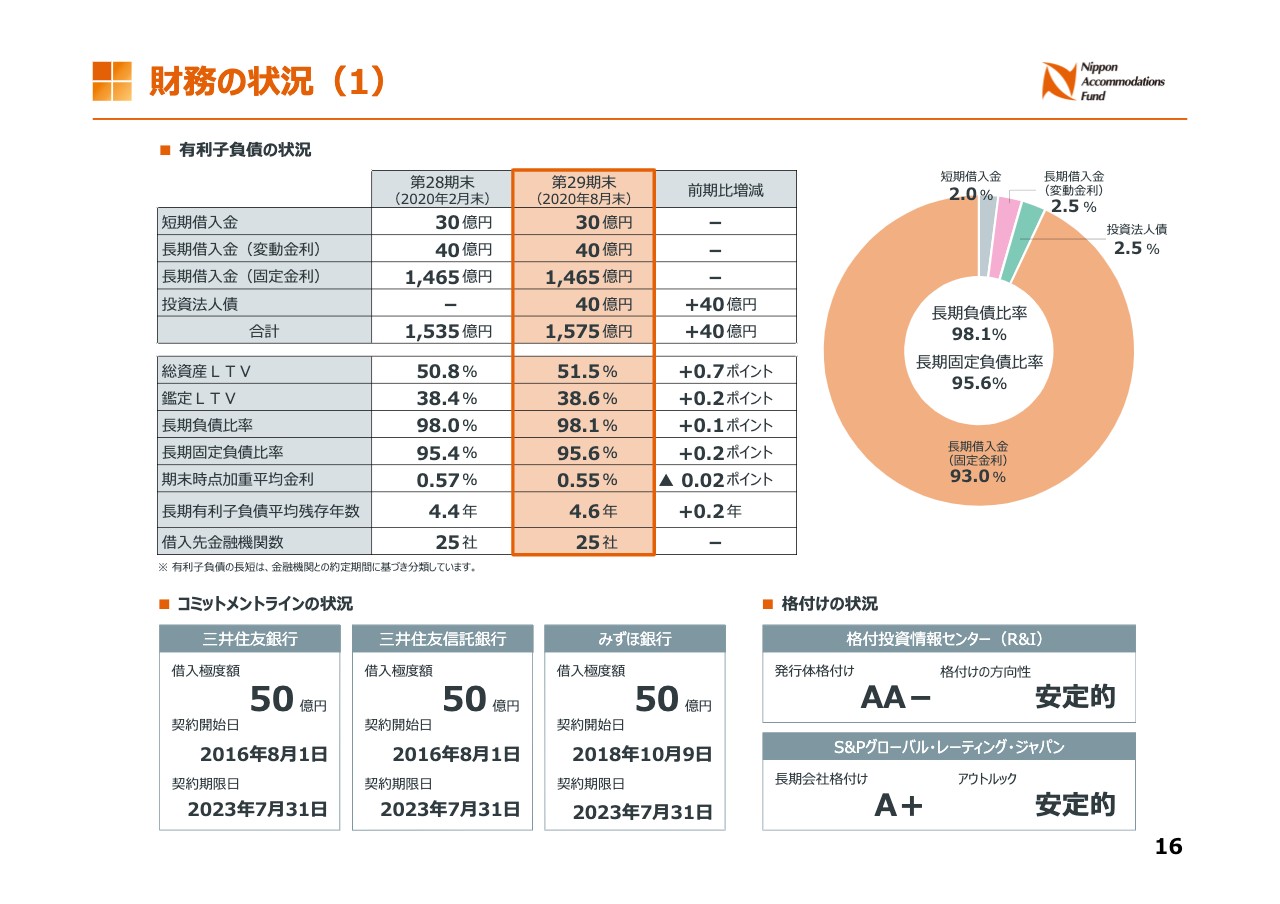

財務の状況(1)

次は、財務の状況です。第29期末の借入金は合計1,575億円。総資産に対するLTVは51.5パーセントとなりました。鑑定評価に対するLTVは38.6パーセントになります。長期負債比率は98.1パーセント、長期固定負債比率も95.6パーセントと、それぞれ前期に比べ若干上昇しています。期末時点の加重平均金利は0.55パーセントと、前期に比べ0.02ポイントの低下。長期有利子負債の平均残存年数は4.6年と、前期に比べ0.2年伸びています。

コミットメントラインは、ここに記載の3行から50億円ずつの合計150億円と変わらず、格付けもR&Iから「AA-」、S&Pからは「A+」と変更はありません。

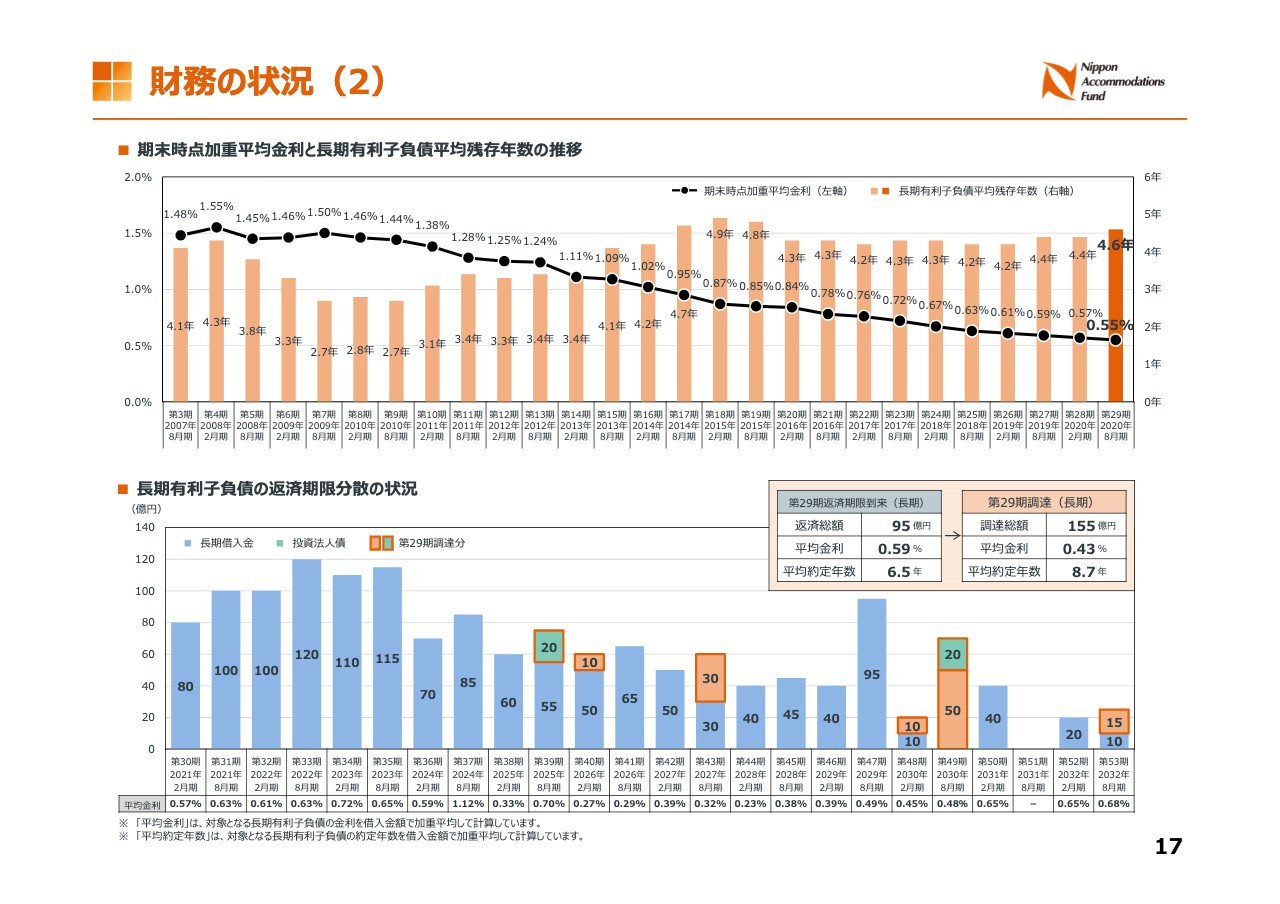

財務の状況(2)

次は、長期借入金の加重平均金利と平均残存年数の推移です。今期も低金利政策の恩恵を受け、残存年数を若干伸ばす一方で、借入金利の低減を進めています。

下のグラフは、長期有利子負債の返済期限の状況です。赤く囲ったところが今期に調達したものです。そのうちオレンジの部分が銀行借入、緑が投資法人債になります。その右上にありますように、今期は95億円、平均金利0.59パーセント、平均約定年数6.5年の借入を返済し、155億円の調達を、平均金利0.43パーセント、平均約定年数8.7年で行いました。

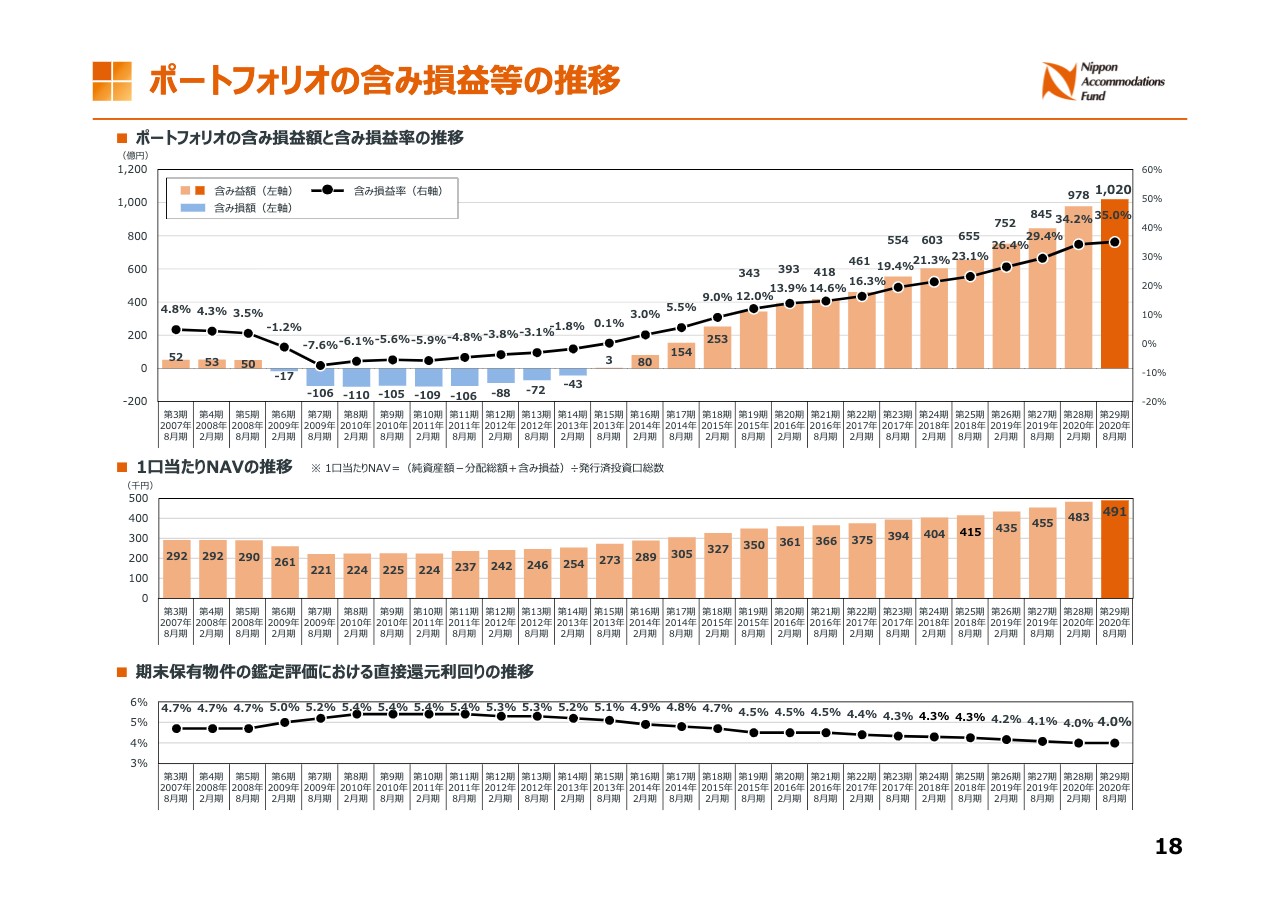

ポートフォリオの含み損益等の推移

次は、鑑定評価です。今期末時点のポートフォリオ全体の含み益は1,020億円、1口当たりのNAVは49万1,000円となっています。鑑定評価における直接還元利回りは、「チサンホテル広島」の1物件、および、築年数による補正があった物件以外のすべての物件が据え置きになった結果、今期は前期と同じ4.0パーセントになっています。

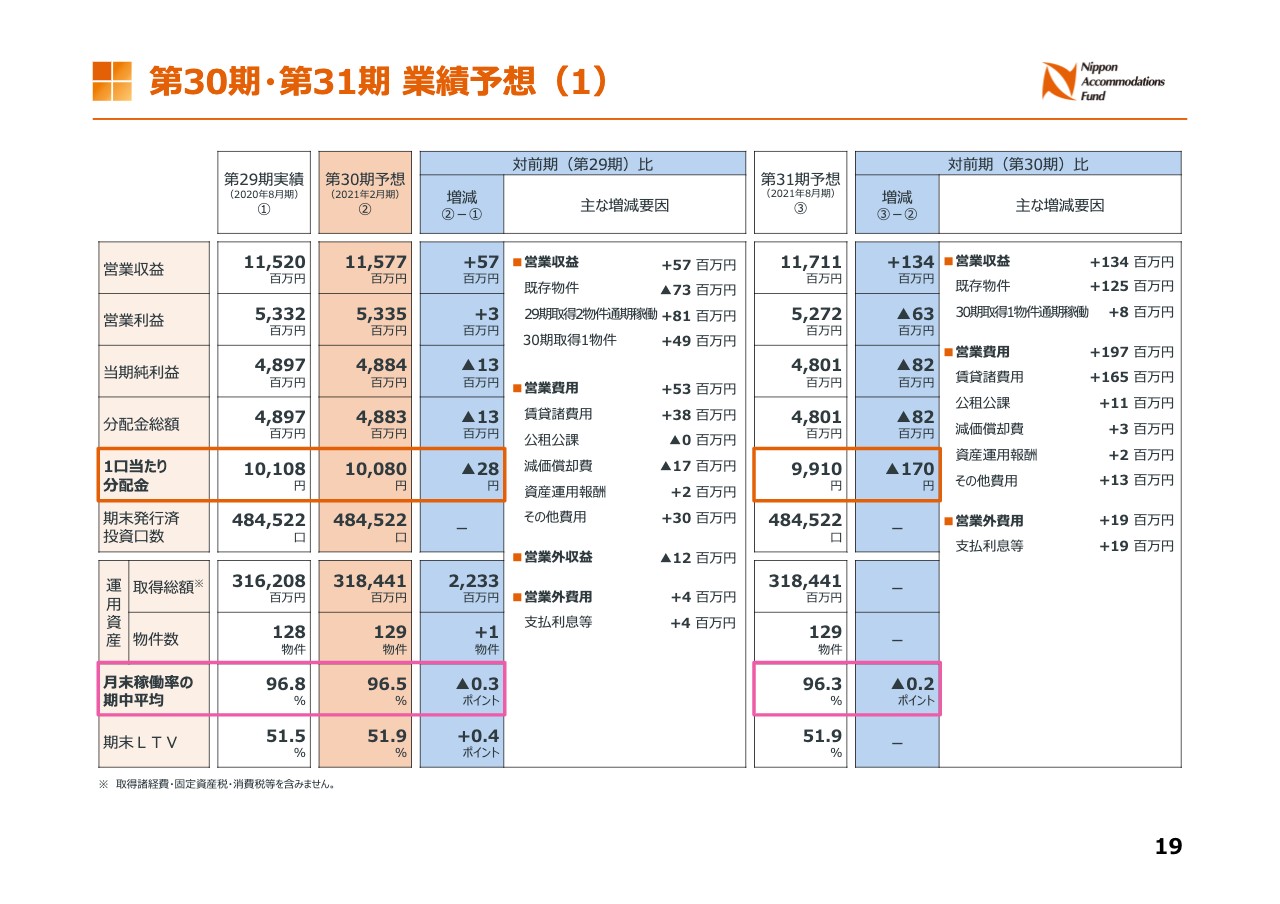

第30期・第31期 業績予想(1)

次は、第30期・第31期の業績予想です。第30期の営業収益は115億7,700万円と、5,700万円の増収。営業利益は53億3,500万円と、300万円の増益。保険金収入の剥落など営業外の減益があるため、当期純利益は48億8,400万円と、1,300万円の減益。1口当たり分配金は1万80円と、第29期に比べ28円の減配を予想しています。

第31期の営業収益は117億1,100万円と、第30期に比べ1億3,400万円の増収。営業利益は52億7,200万円と、6,300万円の減益。当期純利益は48億100万円と、8,200万円の減益。1口当たり分配金は9,910円と、第30期に比べ170円の減配を予想しています。

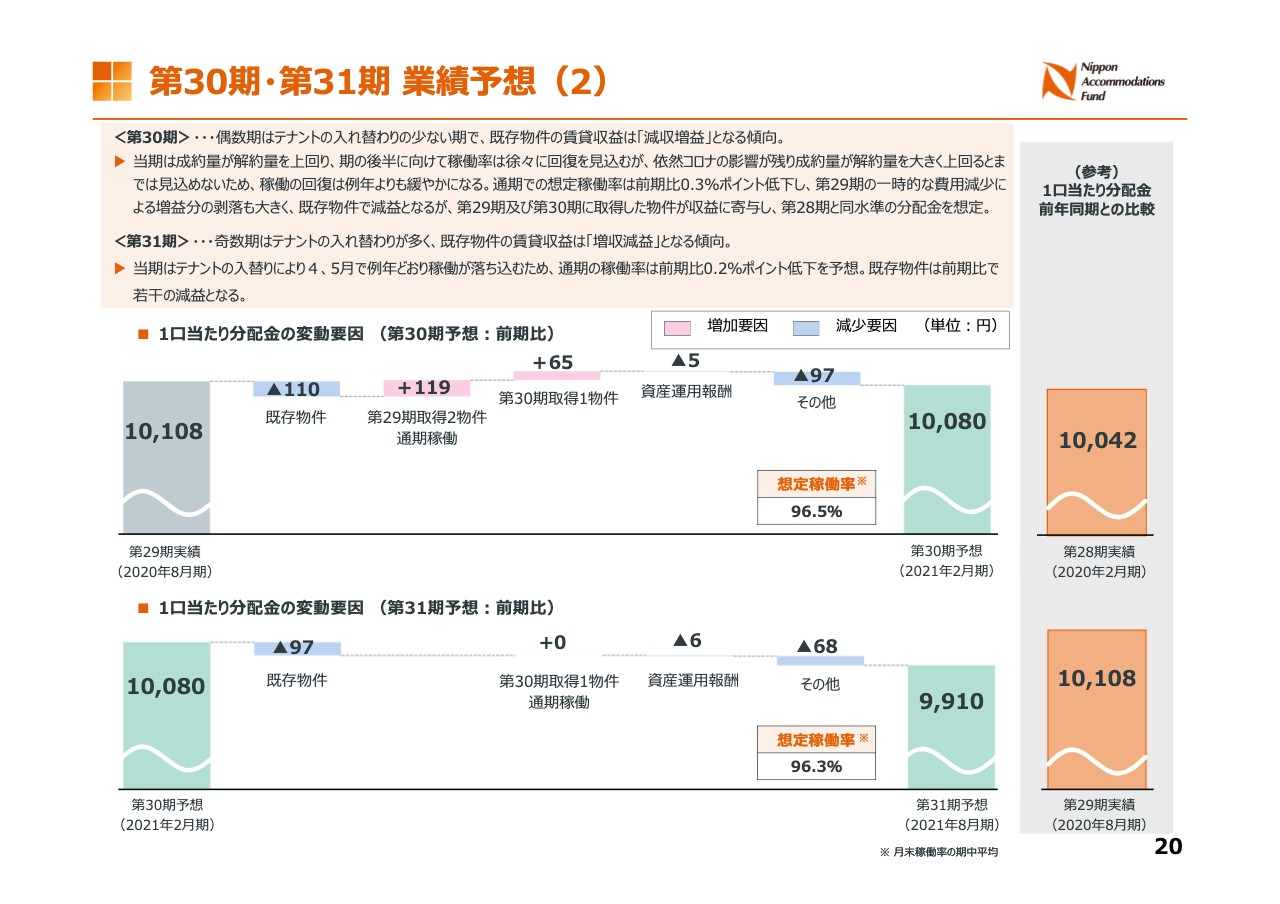

第30期・第31期 業績予想(2)

業績予想の内訳についてご説明します。第30期は、通常は入替の少ない期であり、前期より稼働率が高くなる傾向にあります。しかし第30期は、第29期中のコロナの影響で期初の稼働率が低く、期の後半に向けて緩やかな回復を見込むものの、解約量を大きく上回る成約量を確実に見込めるとまでは言えないことから、稼働率を保守的に想定し、通期の稼働率は96.5パーセントと、前期より0.3ポイントの低下を見込んでいます。

1口当たり分配金の変動要因を分析すると、既存物件については、第29期の一時的な費用減少による増益分の剥落などにより、マイナス110円。一方で、「パークアクシス赤塚」と「パークキューブ大井町レジデンス」の通期稼働によりプラス119円、「パークアクシス東陽町・親水公園」の新規稼働の寄与がプラス65円あり、第30期の1口当たり分配金は1万80円を予想しています。

第31期については入替が多い期であり、例年前期に比べ稼働率が低くなるため、第30期より0.2ポイント低い、96.3パーセントを想定しています。その結果、既存物件の減益を主な要因として、第31期の1口当たり分配金は9,910円を予想しています。

第31期業績予想に関する補⾜説明

業績予想について、補足説明をさせていただきます。第29期実績と第30期・第31期の予想を比べると、第29期が一時的な費用の減少により、大きく増益方向に働いたため、第30期はその剥落による減益、第31期は季節変動要因による減益を予想しています。それらの影響を除外して、今回の新型コロナウイルス感染症の影響の全体像を理解していただくために、コロナを想定していなかった第28期末時点での第29期の業績予想から、第31期の業績予想までの変動要因をまとめたのが、こちらの補足説明です。

今までご説明しましたように、コロナの影響を受けて、第29期の稼働率は0.9ポイント低下しました。今後の稼働率については、第30期は期末に向けて緩やかに回復し、第31期についても季節変動要因による低下にとどまる、と予想しています。また、賃料水準については、引き続き一定の上昇を見込んでいます。

下が、コロナを想定していなかった時点での第29期業績予想と、今回の第31期の業績予想との間の変動要因を分析したものです。既存物件については、稼働率の低下を賃料上昇と費用減で補い、1口当たり分配金でマイナス11円の影響にとどまる一方で、第29期から第30期にかけて87億円の物件を取得しており、これがプラス197円の押し上げをしています。

このように新型コロナウイルス感染症の影響の中でも、着実な分配金の成長基調が維持できていると考えています。

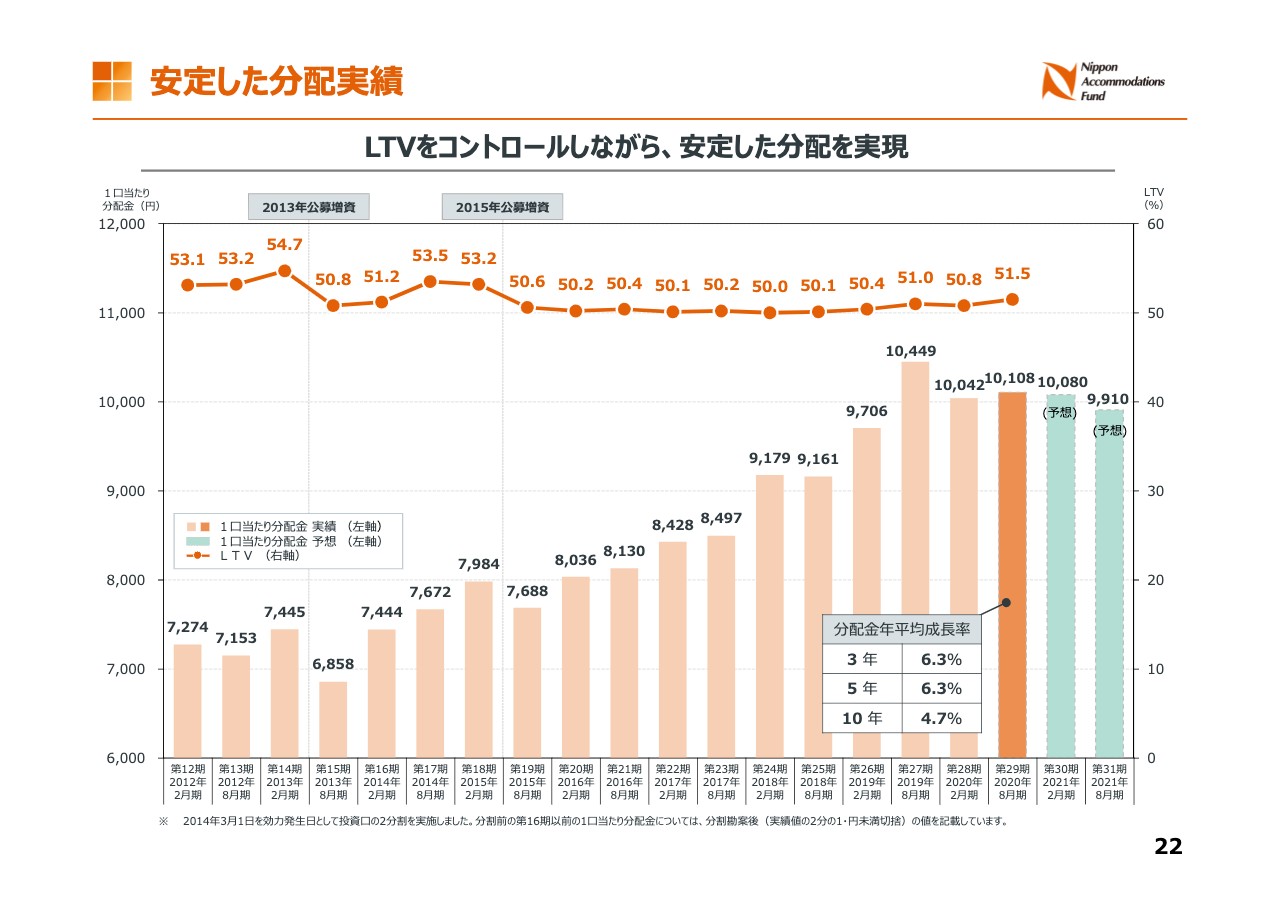

安定した分配実績

最後に、LTVの推移と分配金のトラックレコードです。1口当たり分配金は、過去3年間、5年間ともに年平均6.3パーセント、10年間でも年平均4.7パーセントの成長をしています。第30期・第31期は若干の減配の予想ですが、先ほど申し上げたとおり、コロナ禍においても、ポートフォリオの収益性自体は維持できていると考えています。

内部成長については、稼働率は今後、緩やかな回復が見込まれます。また、万が一、感染の再拡大や長期化が起きた場合も、過去の実績から見ても、稼働率が長期にわたって、想定の稼働率以上に落ち込む可能性は低いと考えています。このように内部成長が下支えする中で、当面は外部成長が分配金成長の要因になると考えています。スポンサーの豊富なパイプラインを生かし、中長期的な分配金の成長を実現していきたいと考えています。

私からは以上です。ご清聴ありがとうございました。