2020年10月27日に行われた、GMOフィナンシャルホールディングス株式会社2020年12月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:GMOフィナンシャルホールディングス株式会社 常務執行役 CFO 山本樹 氏

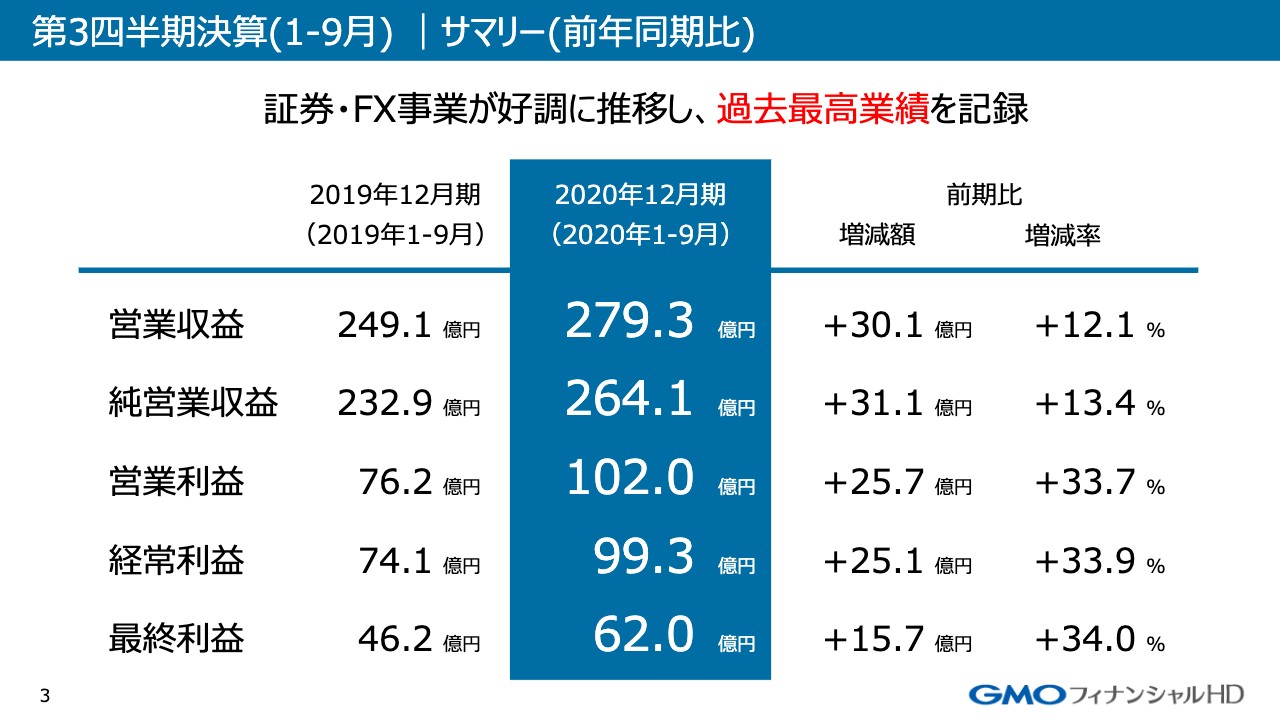

第3四半期決算(1−9月)|サマリー(前年同期比)

山本樹氏:みなさま、こんにちは。GMOフィナンシャルホールディングスの山本でございます。当社の2020年12月期第3四半期決算説明会にご参加いただきまして、ありがとうございます。今回も電話会議となりますが、さっそく始めてまいります。

3ページの決算概要からご説明します。1月から9月までの9ヶ月間の連結業績となっています。ご覧のとおり、前年同期比で営業収益は12.1パーセント増の279.3億円、営業利益は33.7パーセント増の102.0億円、最終利益は34パーセント増の62.0億円となりました。

上半期で好調だった証券・FX事業が業績を牽引して、9ヶ月間の決算としては過去最高の業績を達成しています。

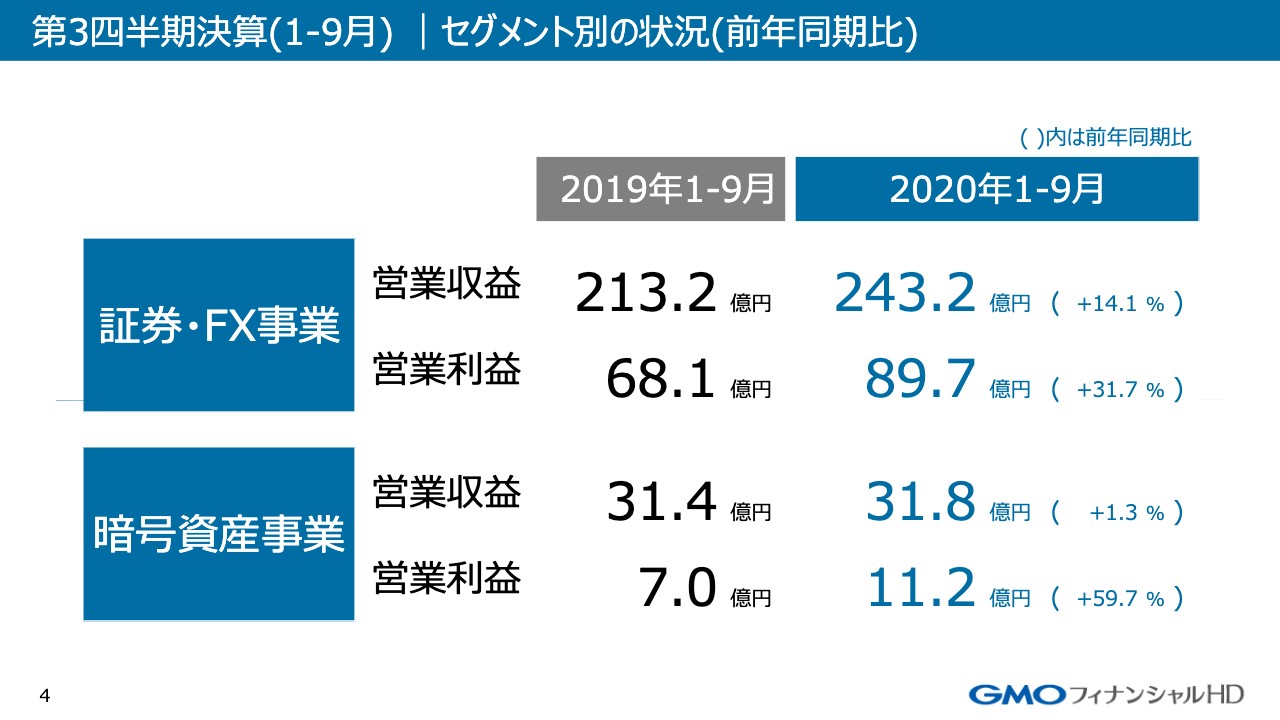

第3四半期決算(1−9月)|セグメント別の状況(前年同期比)

4ページは、9ヶ月間のセグメント別の状況です。証券・FX事業は、営業収益が14.1パーセント増の243.2億円、営業利益が31.7パーセント増の89.7億円となっています。

暗号資産事業は、営業収益が1.3パーセント増の31.8億円にとどまったものの、営業利益は59.7パーセント増の11.2億円で大幅な増益となっています。

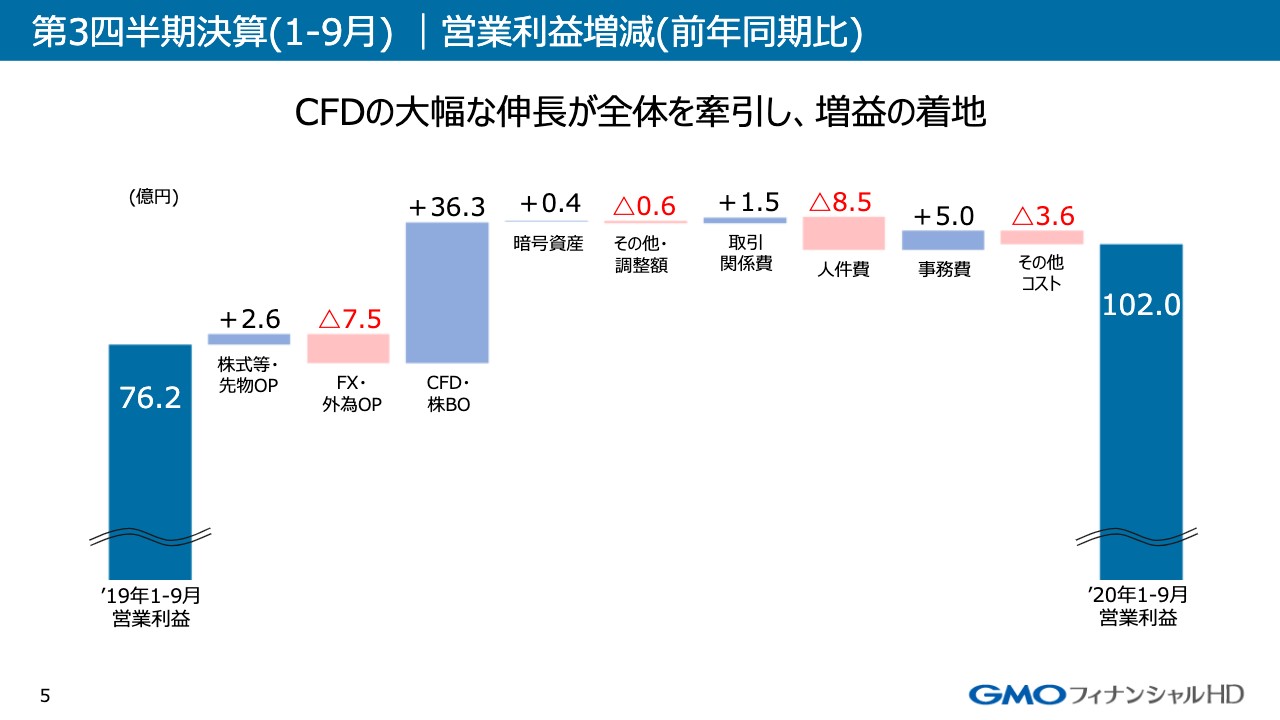

第3四半期決算(1−9月)|営業利益増減(前年同期比)

5ページをご覧ください。営業利益について、前年度の営業利益76.2億円から、当年度の営業利益102.0億円となった増減要因をご説明します。

収益面については、FXはスプレッド縮小施策などにより取引高は非常に伸びたものの収益性の低下があり、FX・外為OP収益は前年同期比で7.5億円の減少となっています。CFDは、上半期に商品市場や株価のインデックスがかなりボラタイルな状況で、取引高が大きく伸びたこともあり、CFD・株BO収益は前年同期比で36.3億円と大幅に増加しています。

一方、コストを見ると、一番大きく増えているのは人件費で、8.5億円となっています。今期の業績がよいため、業績連動の賞与引当などで増加しています。取引関係費は、広告宣伝費の減少などにより若干減少となっています。

事務費についても、前年度に発生した一時的な費用やコスト削減等により5億円ほど減少しています。これらの結果、販管費全体では若干増加となり、このような営業利益の着地となっています。

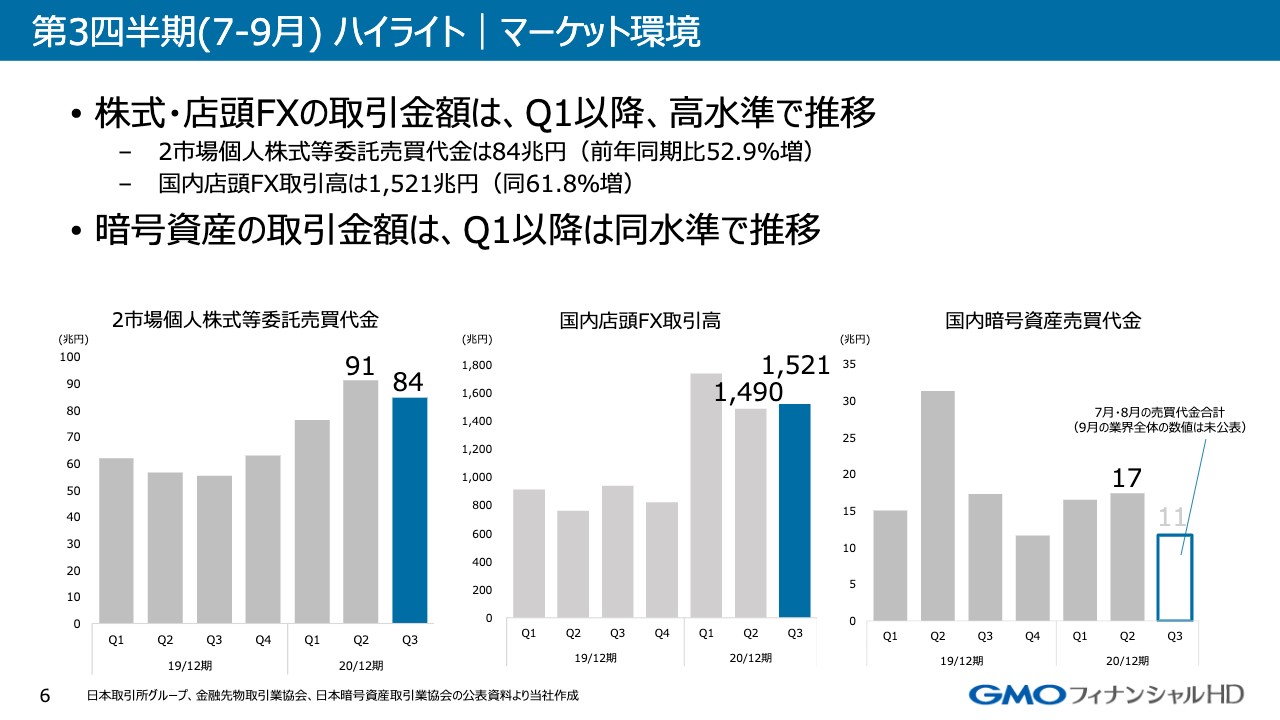

第3四半期(7−9月)ハイライト|マーケット環境

ここまでは9ヶ月間の数値のご説明でしたが、6ページからは7月から9月の3ヶ月間の状況についてご説明します。

当社の主な事業のマーケット環境のハイライトです。スライドには、取引所や業界団体が公表しているマーケット全体の売買代金を示しています。

まず、証券・FX事業ですが、株式は個人株式等委託売買代金が前年同期比52.9パーセント増の84兆円となっています。店頭FXは61.8パーセント増の1,521兆円で、前年同期から大きく伸ばしています。店頭FXは、第2四半期以降は比較的ボラティリティの低い状況が続いていたと思いますが、スプレッド引き下げが刺激となり、取引高は非常に高い水準を継続している状況です。

暗号資産については、9月の取引高の数字が業界団体からまだ出ていないため、一部推定となっています。11兆円と記載しているのは7月と8月の数値ですが、当社の取引高等から推定すると、第3四半期も、第1四半期や第2四半期と同水準の取引高だったのではないかと考えています。

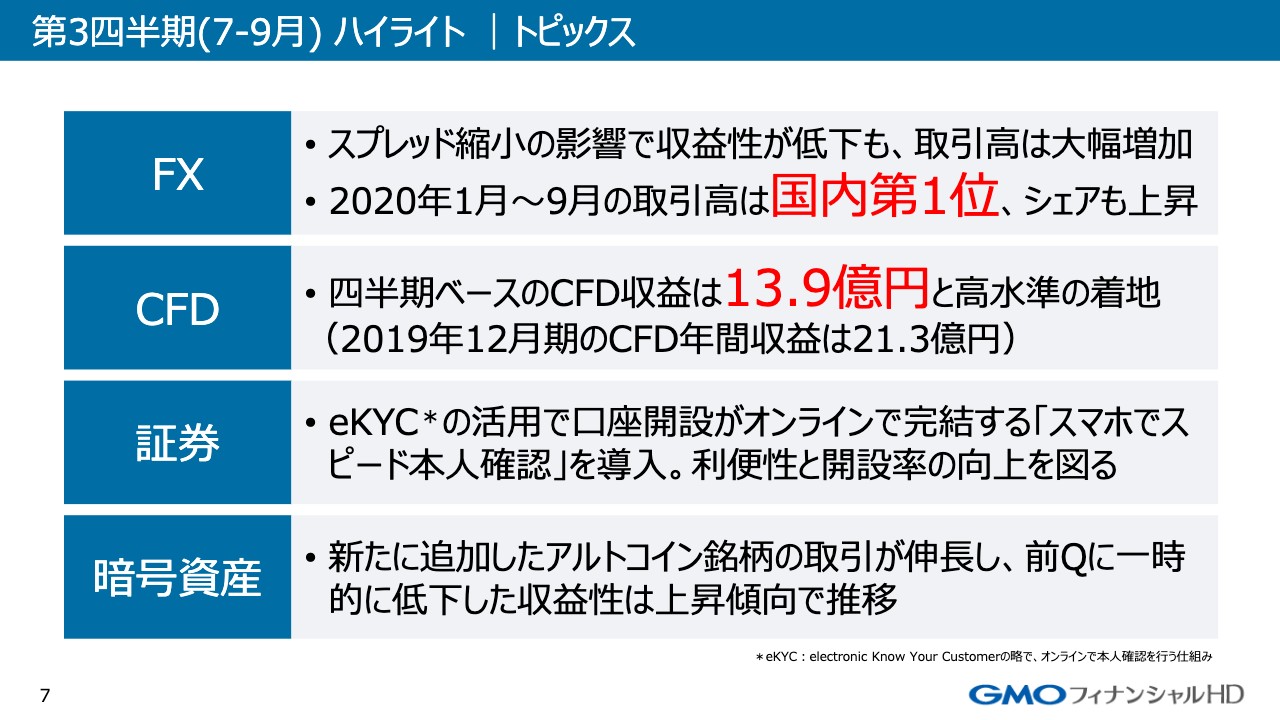

第3四半期(7−9月)ハイライト|トピックス

7ページは、当社の事業ごとのトピックスです。店頭FXを振り返ると、第1四半期にDMM.com証券さまに抜かれて取引高2位となってしまいましたが、第2四半期以降、スプレッド縮小戦略によって巻き返し、取引高1位を奪還するに至っています。

第3四半期も引き続きスプレッドを縮小したため収益性は低下したものの、取引高は大幅に増加しています。年間の取引高シェアも1位をキープしており、シェア増加を達成しています。

CFDについては、上半期に比べると関連する市場のボラティリティは低下していると思いますが、13.9億円と引き続き高い水準の収益を計上できている状況です。

証券は、利便性の向上と口座開設率の向上を目的として、オンラインで口座開設できる「eKYC」を導入しています。

暗号資産は、新たに追加したアルトコインの取引が伸びたこともあり、この四半期の収益性は上昇傾向で推移しています。

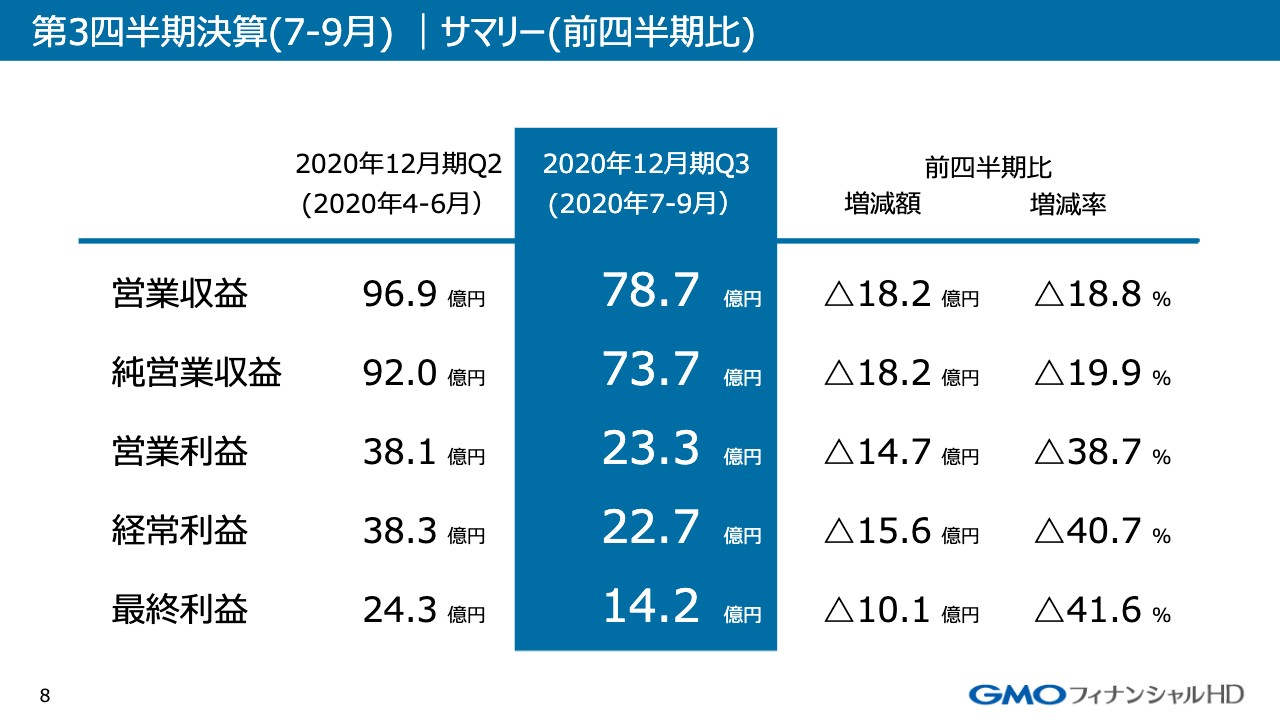

第3四半期決算(7−9月)|サマリー(前四半期比)

8ページは、7月から9月の3ヶ月間の決算を前四半期と比較したものです。先ほど申し上げた環境を受けて、第3四半期の決算は営業収益が18.8パーセント減の78.7億円、営業利益が38.7パーセント減の23.3億円となり、第2四半期と比べると減収減益となっています。

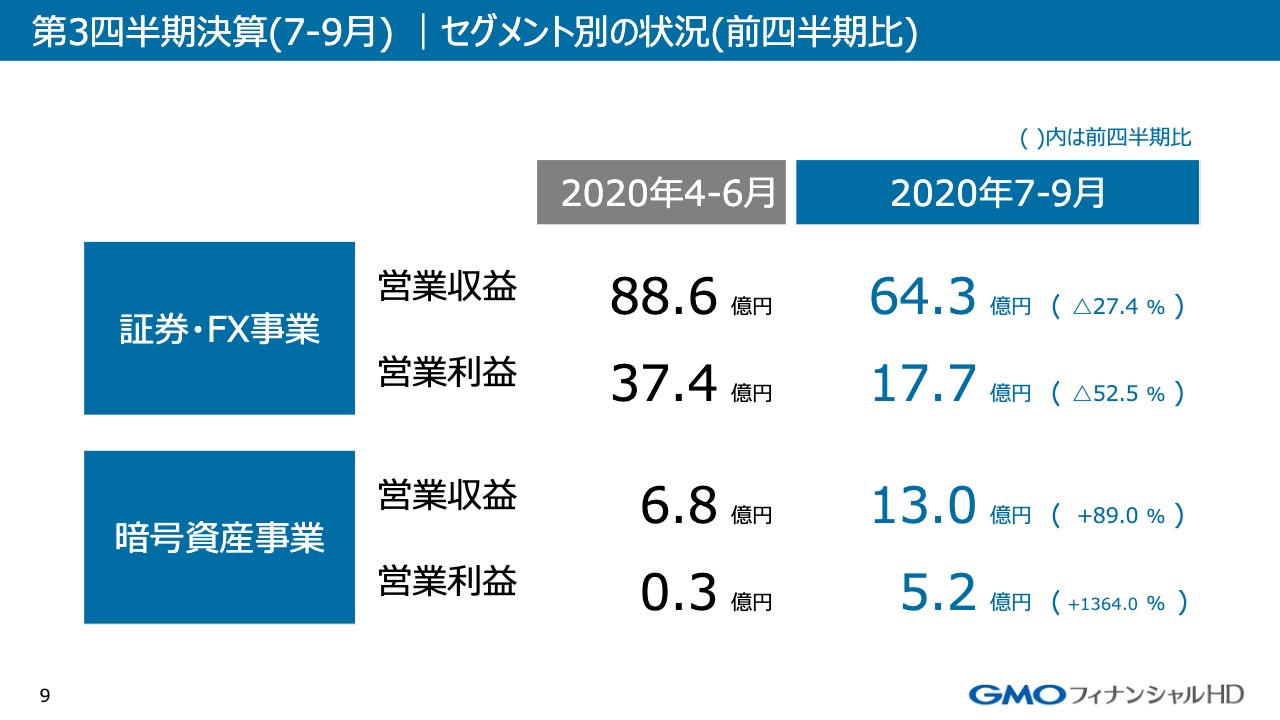

第3四半期決算(7−9月)|セグメント別の状況(前四半期比)

続いて9ページは、第3四半期のセグメント別の状況の前四半期との比較です。証券・FX事業は収益の減少が響き、営業利益は52.5パーセント減の17.7億円。暗号資産事業は、先ほど申し上げたアルトコインの活況により増収増益となっています。

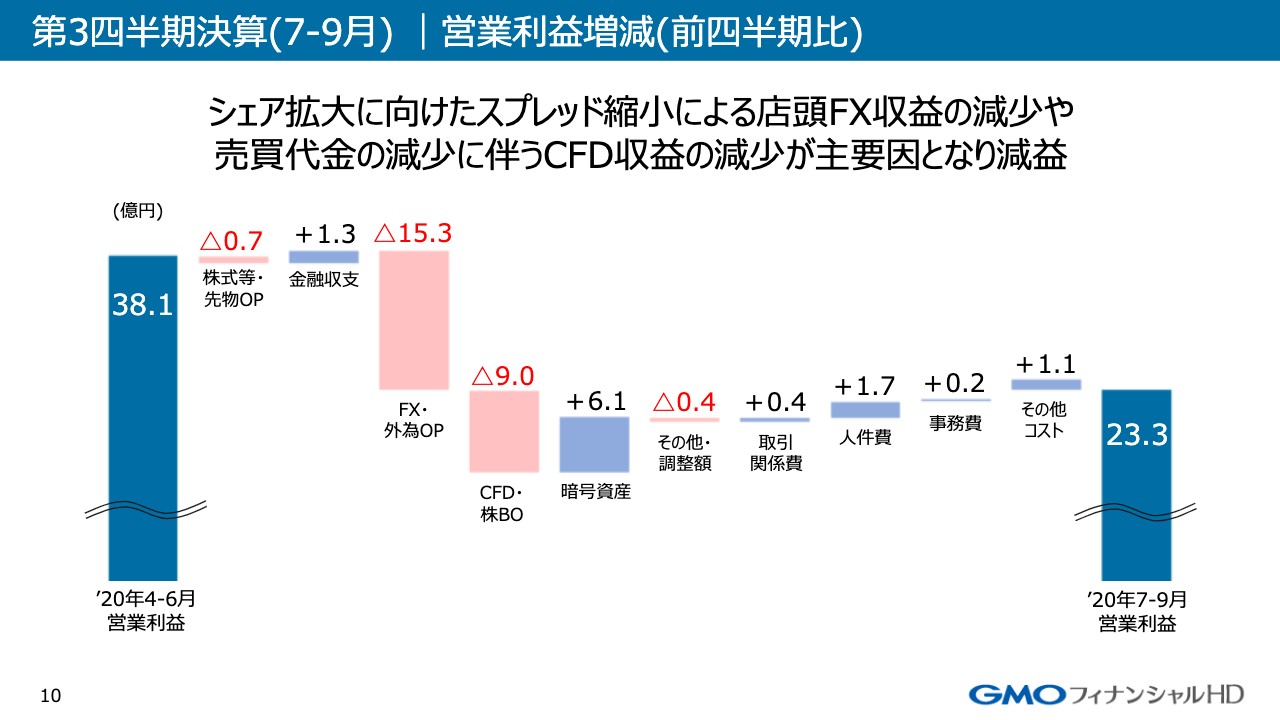

第3四半期決算(7−9月)|営業利益増減(前四半期比)

10ページをご覧ください。営業利益について、前四半期の38.1億円から、第3四半期の23.3億円となった増減要因です。

大きく減少しているのがFX・外為OPです。積極的なスプレッド縮小施策の結果、15.3億円の減少となっています。CFDについても、第1四半期、第2四半期と比べるとマーケットが落ち着いたことから取引量も減少し、CFD・株BO収益も9億円の減少となっています。

一方、暗号資産は、OMGなど新たに追加したアルトコインが活況となり、6.1億円の増収となっています。コストについては、特に大きいものはないのですが、スライドに記載のとおりの項目の増減があり、結果として第3四半期の営業利益は23.3億円となっています。

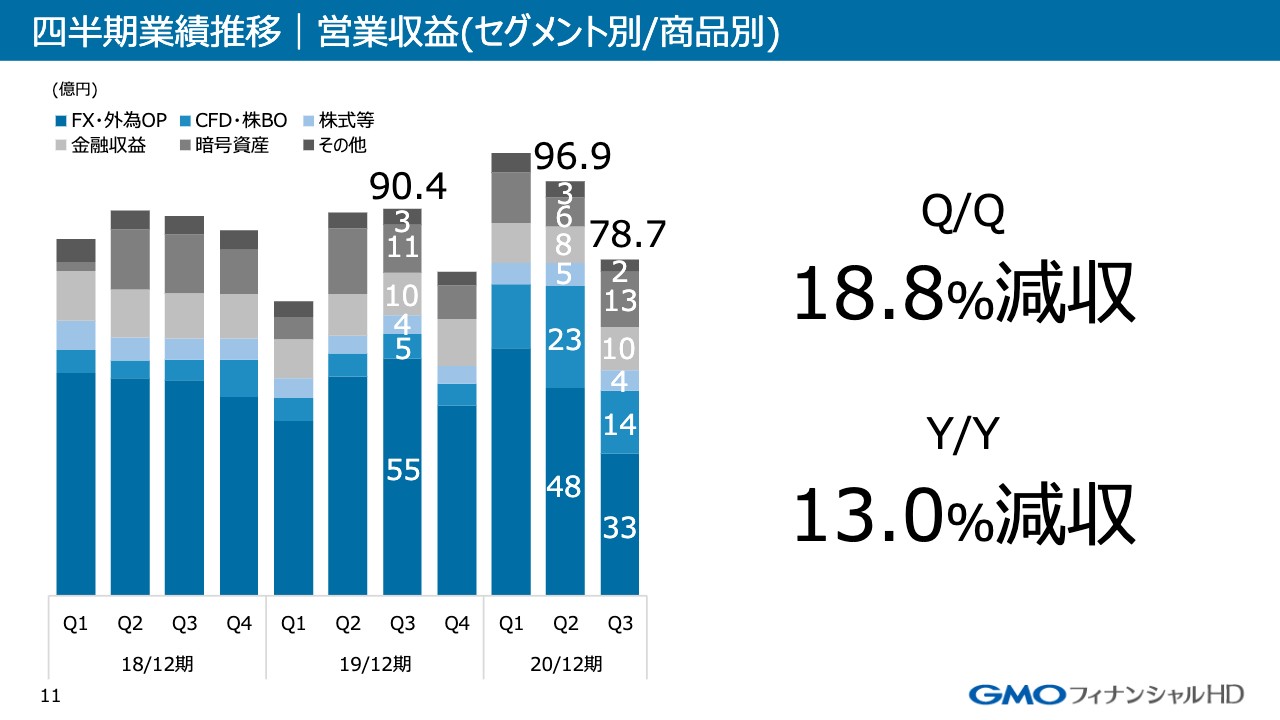

四半期業績推移|営業収益(セグメント別/商品別)

ここから四半期推移となります。11ページは、営業収益のセグメント別、商品別の推移となります。先ほど申し上げたとおり、店頭FXとCFDが減少しており、収益全体では前四半期比で18.8パーセントの減収、前年同期比で13.0パーセントの減収となっています。

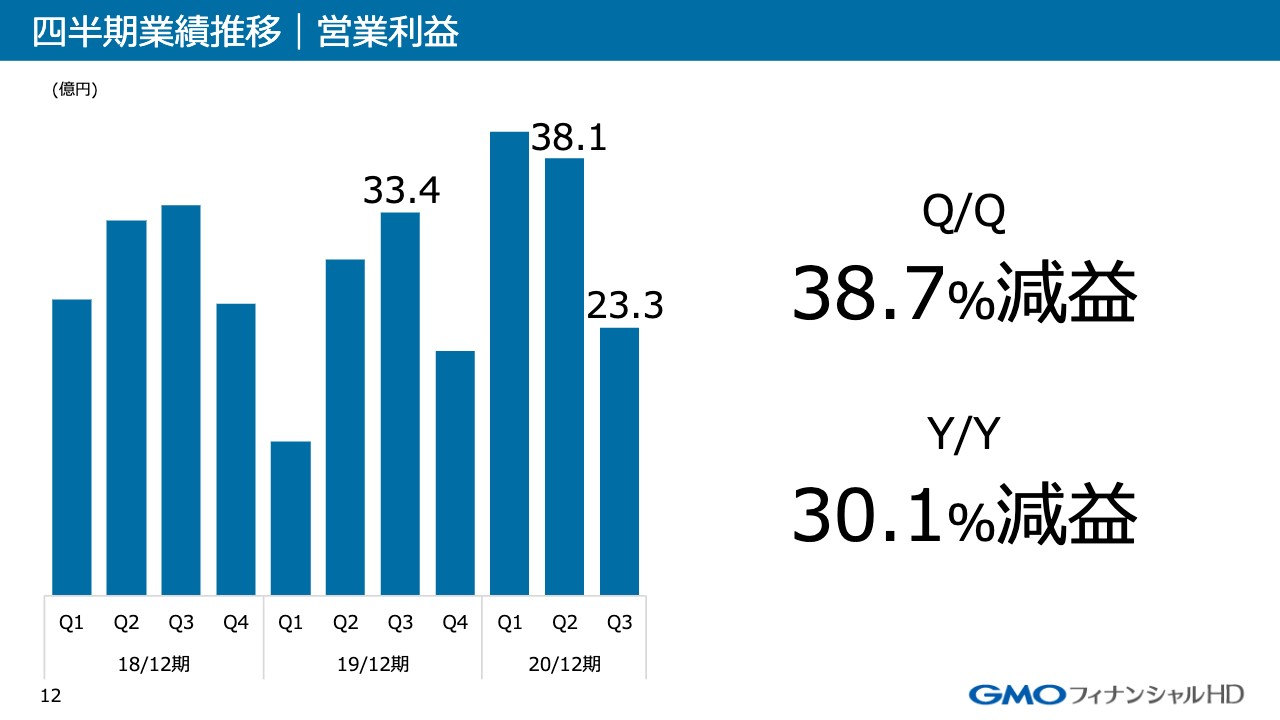

四半期業績推移|営業利益

12ページは、営業利益の四半期ごとの推移になります。こちらは営業収益の増減と同じような形で推移しておりまして、前四半期比で38.7パーセントの減益、前年同期比で30.1パーセントの減益となっています。

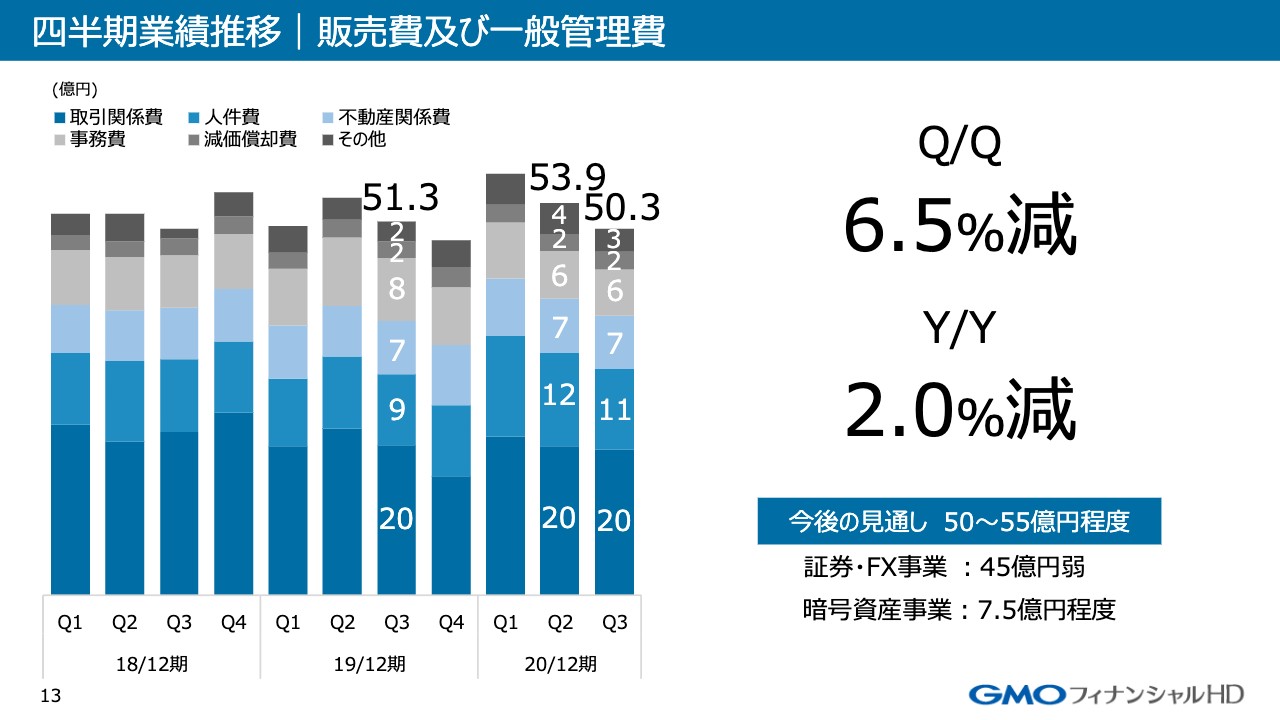

四半期業績推移|販売費及び一般管理費

13ページは、販売費及び一般管理費の四半期ごとの推移です。第3四半期は、前四半期比で6.5パーセント減少して、50.3億円で着地しました。内訳はグラフのとおりで、特に大きい項目はないのですが、第2四半期と比べると業績が落ちているため業績連動の賞与の引当が減少するといった部分が若干大きなところで、全体で3.5億円ほど減少しています。

第4四半期の販管費の見通しですが、従来の見通しを据え置いており、全体では50億円から55億円程度です。内訳も従来と同じく、証券・FX事業で45億円、暗号資産事業で7.5億円程度と見通しています。

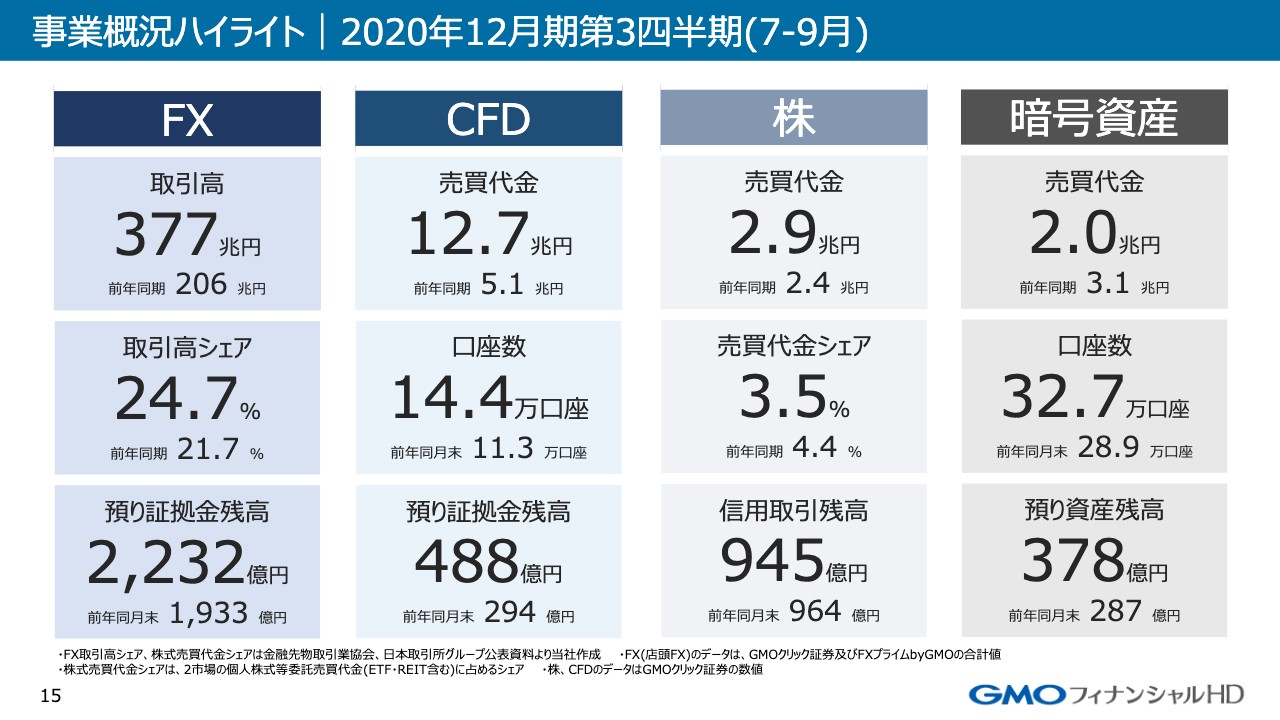

事業概況ハイライト|2020年12月期第3四半期(7−9月)

ここから、事業概況のご説明となります。15ページは各事業のハイライトが記載されています。第3四半期の店頭FXの取引高は377兆円で、取引高シェアも24.7パーセントと引き続きシェアを伸ばしています。また、預り証拠金残高も引き続き大きく伸ばしておりまして、9月末で2,232億円となっています。

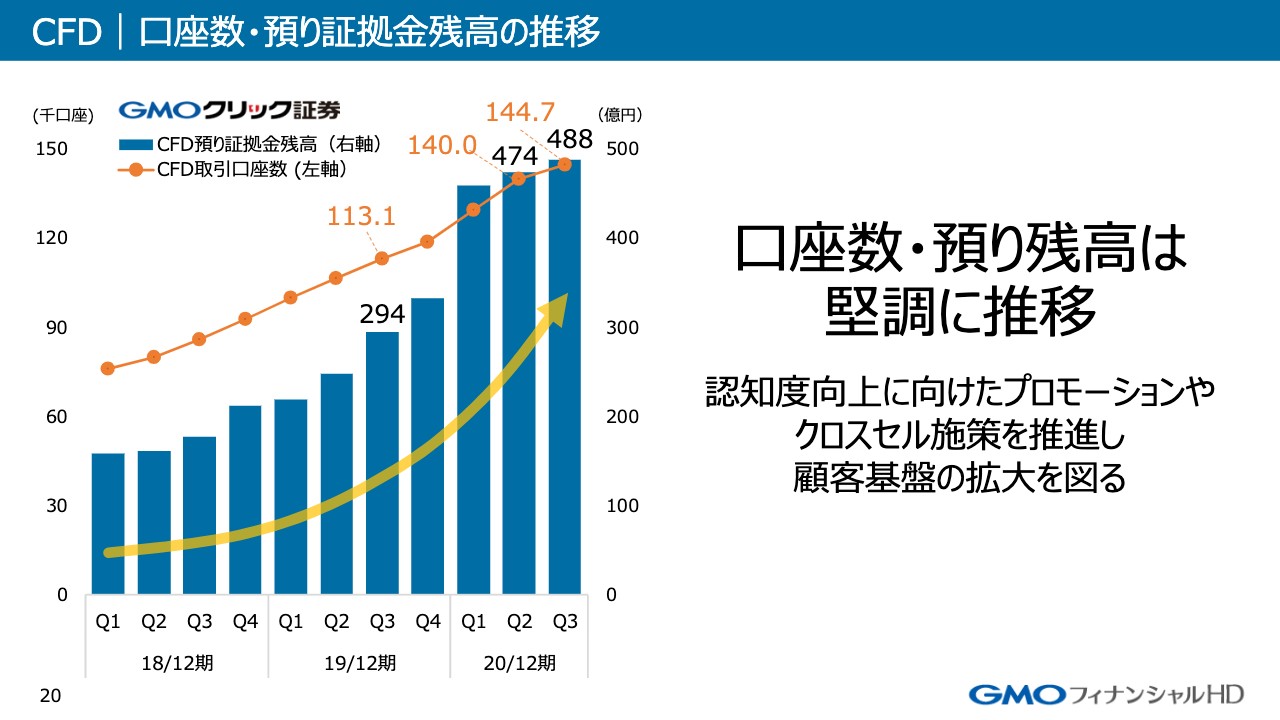

続いてCFDについてですが、取引高は12.7兆円で前年同期からは大幅に増加しています。口座数や預り証拠金残高といった顧客基盤も順調に増加しています。

株式はマーケットの環境を受け売買代金は前年同期から増加しましたが、シェアは若干落としています。

暗号資産も、口座数、預り資産ともに順調に増加しており、顧客基盤が拡大していると思っています。では、次ページ以降で商品ごとの詳細をご説明します。

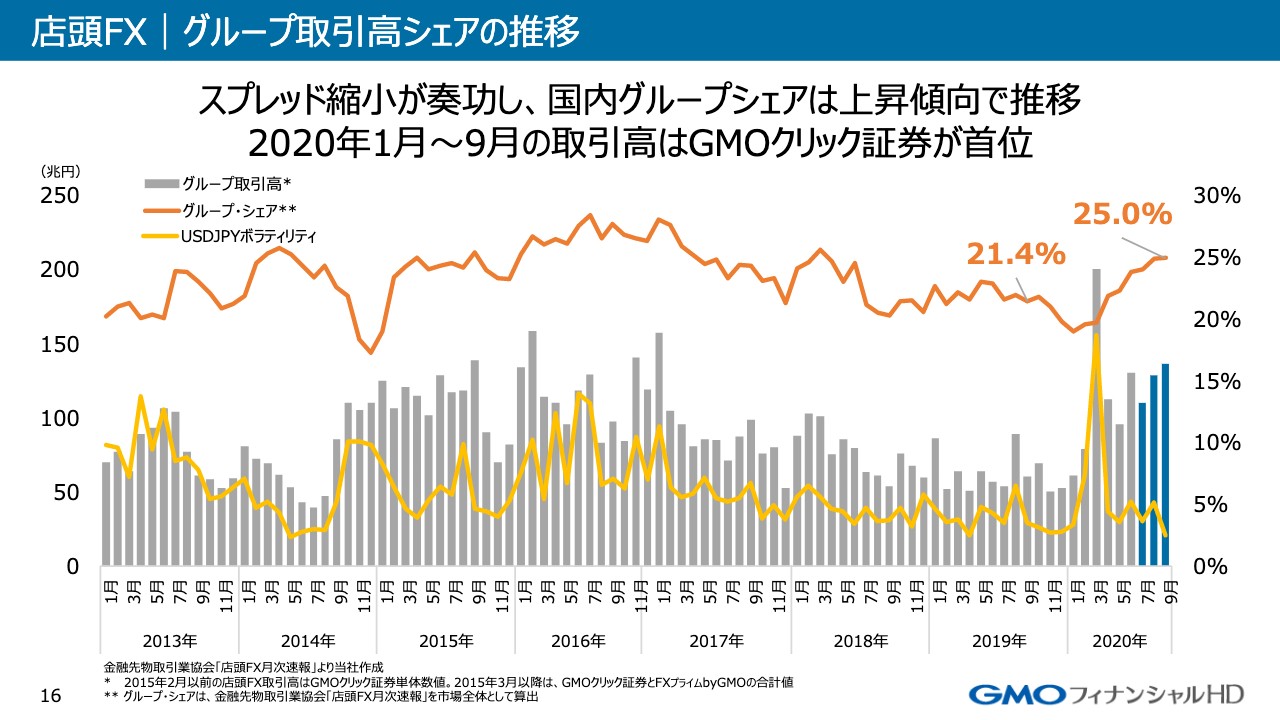

店頭FX|グループ取引高シェアの推移

ここから店頭FXのご説明になります。16ページは店頭FXのグループ取引高シェアの推移です。先ほども申し上げたとおり、第1四半期にDMM.com証券さまに取引高で抜かれ、第2四半期はそれを回復すべく、シェアを上げることを最優先課題として、積極的なスプレッド縮小戦略をとり、DMM.com証券さまを追い越しました。

第3四半期も同様にスプレッド縮小施策を継続して、第3四半期を終えたところで1月から9月の累計でも引き続き1位となり、グループのシェアも25パーセントで継続的に拡大しています。

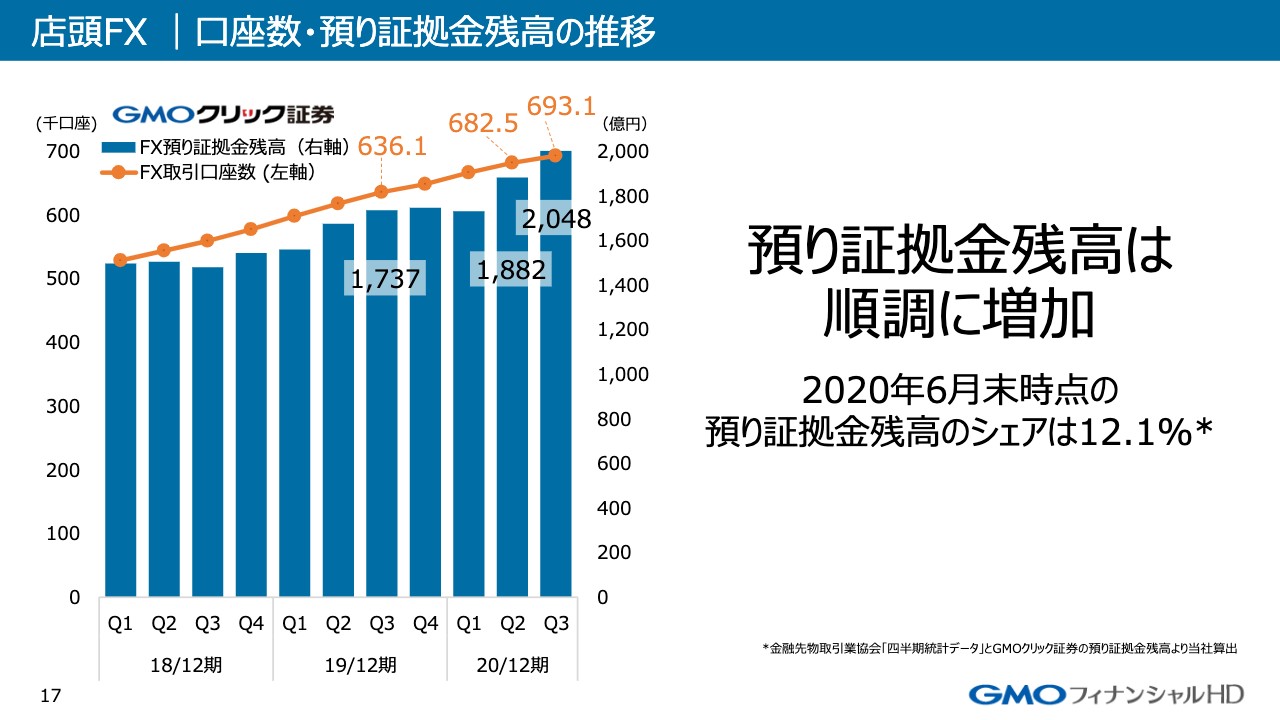

店頭FX|口座数・預り証拠金残高の推移

17ページは、店頭FXの顧客基盤を示す口座数と預り証拠金残高の推移です。ご覧のとおり、GMOクリック証券の口座数はまもなく70万件で、預り証拠金残高も2,000億円を超えるなど、順調に拡大しているのがわかると思います。

また、預り証拠金残高のシェアも少しずつ伸ばしています。6月末で12.1パーセントとなっており、着実に業界トップの地位を積み上げていると思っています。

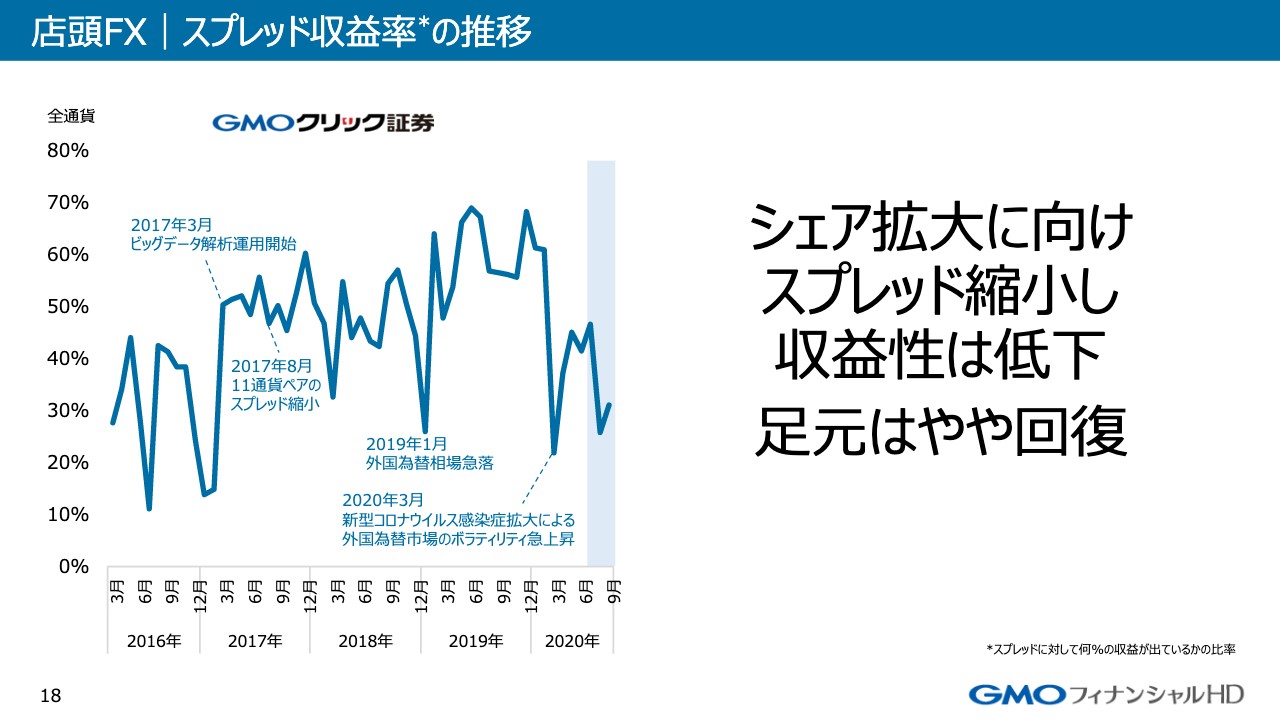

店頭FX|スプレッド収益率の推移

18ページは、FXの収益性を示すスプレッド収益率の推移となります。今年の3月、新型コロナウイルスの感染拡大を受け、FX市場のボラティリティが急上昇しました。それを受けて、当社のカバー先のスプレッドも拡大し、収益率は大幅に下落していますが、それ以降は回復傾向で推移していました。

何度か申し上げていますが、第2四半期からはシェア拡大を目的として、特に第2四半期は流動性の厚い時間にスプレッドを狭くして取引量を増やす施策を実施し、思惑どおりシェアを拡大できています。

第3四半期に入ってからは、さらにシェアを拡大、ないしはシェアを維持すべく、スプレッドの縮小幅を大きくしたり、スプレッドが縮小する時間帯、対象通貨ペアなどを拡大するキャンペーンを実施しているため、収益性はさらに下がっていますが、足元ではやや回復傾向となっています。

今後も収益性改善のプロジェクトを進めて収益性を改善することで、現在のような低スプレッドでも収益が出る体質にしていきたいと考えています。

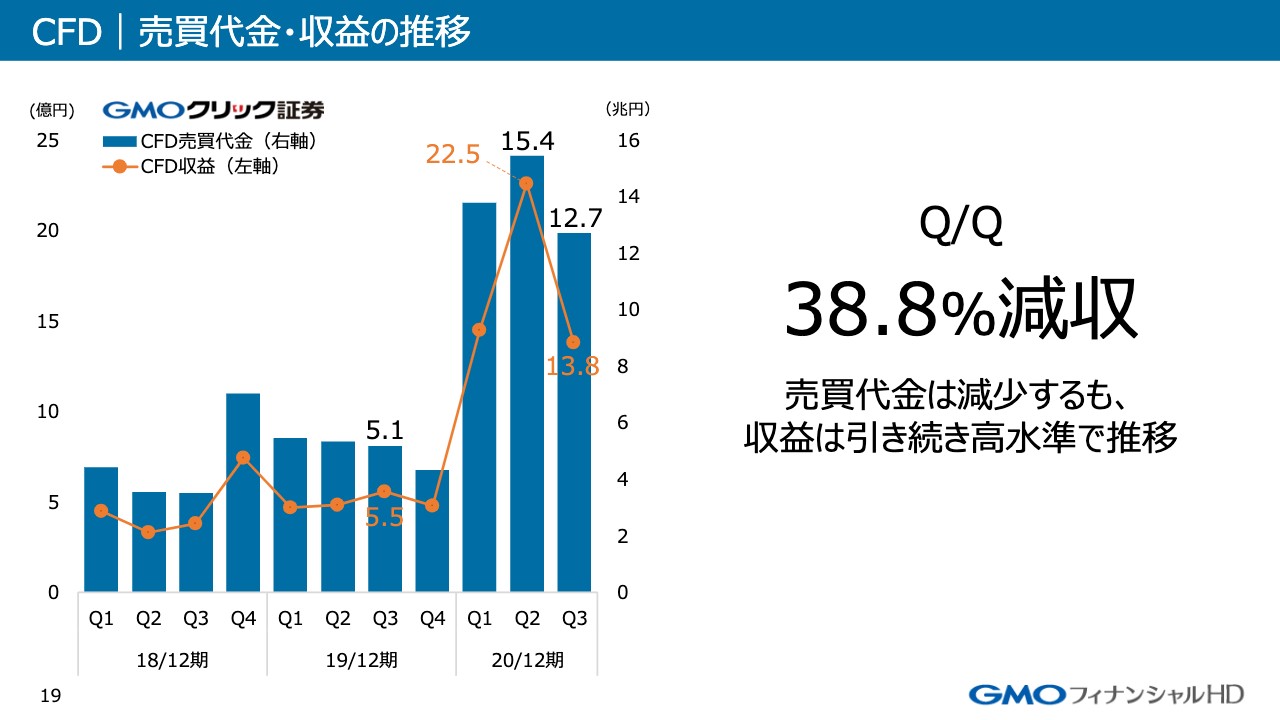

CFD|売買代金・収益の推移

19ページからはCFDになります。CFDの主力商品は日本や米国の株価指数、原油や金といった商品の価格となりますが、第2四半期と比較すると、これらの数値のボラティリティは低下しています。それを受けて取引量も減少しており、収益も前四半期比で38.8パーセント減の13.8億円となっています。

第2四半期が非常によかったため大きな減少に見えますが、前年の収益水準と比較するとかなり高い水準で収益が出せているのが確認できると思っています。

CFD|口座数・預り証拠金残高の推移

20ページは、CFDの口座数と預り証拠金残高の推移となります。いずれも順調に顧客基盤が拡大しているのがご覧いただけると思います。CFDについては、引き続き認知度向上に向けたプロモーション実施や、FXや証券のお客さまに対するクロスセル施策を推進して、継続的に顧客基盤拡大を進めていきたいと考えています。

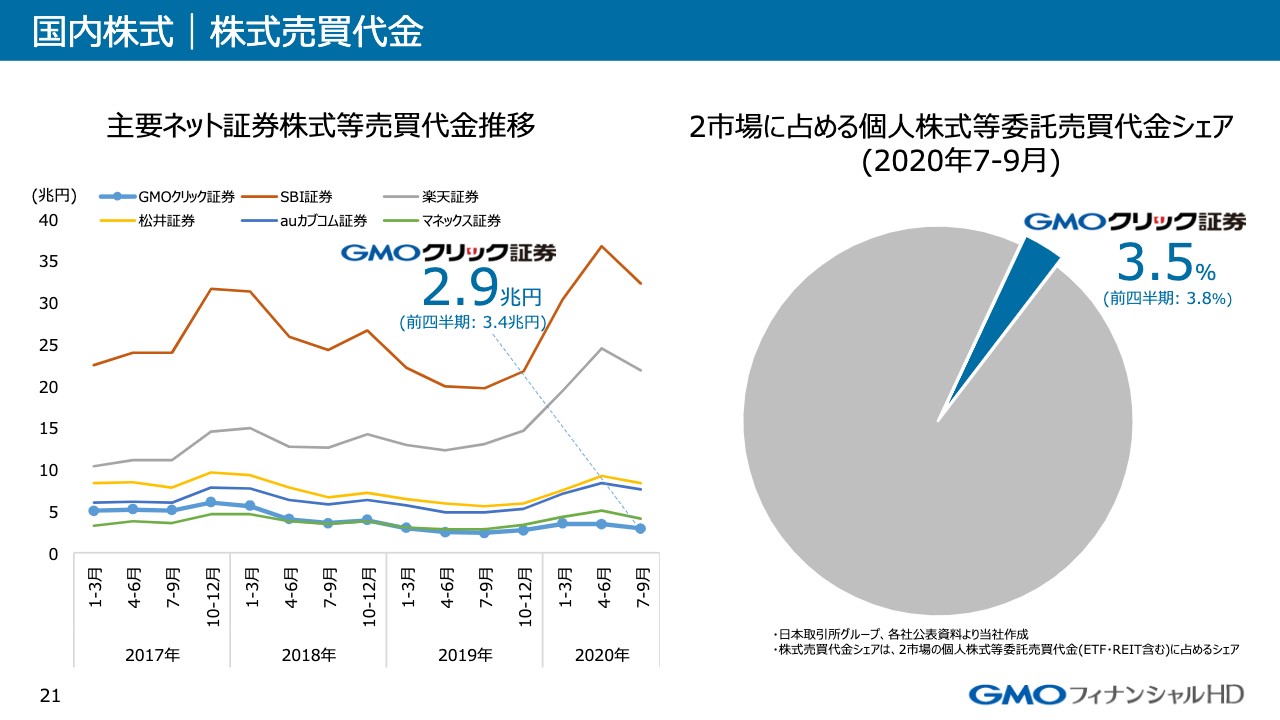

国内株式|株式売買代金

21ページからは株式の状況です。スライドのグラフは、主要ネット証券の株式等の売買代金推移と、GMOクリック証券の売買代金シェアです。第3四半期の売買代金は2.9兆円となり、シェアは3.5パーセントにとどまる結果になりました。

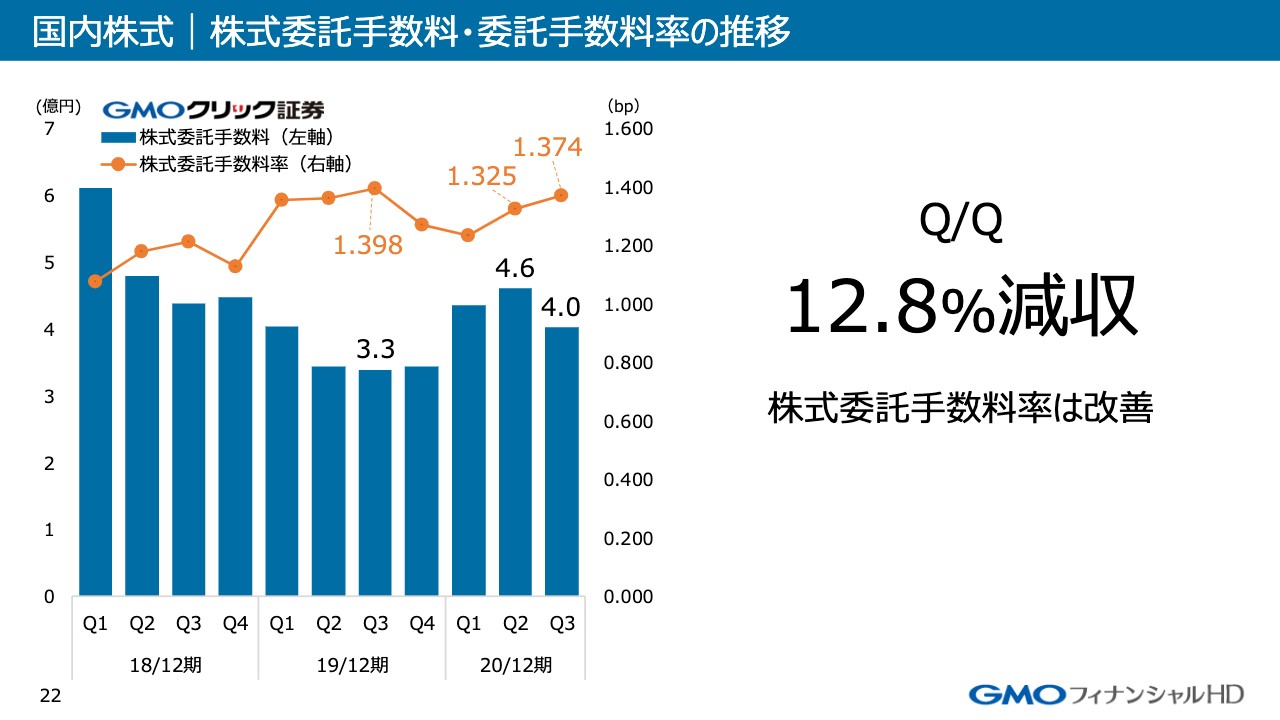

国内株式|株式委託手数料・委託手数料率の推移

22ページは、株式に関連する収益の指標です。株式委託手数料と委託手数料率の推移ですが、委託手数料率は若干改善したものの取引量が減少したことが響いて、手数料としては前四半期比で12.8パーセントの減収となっています。

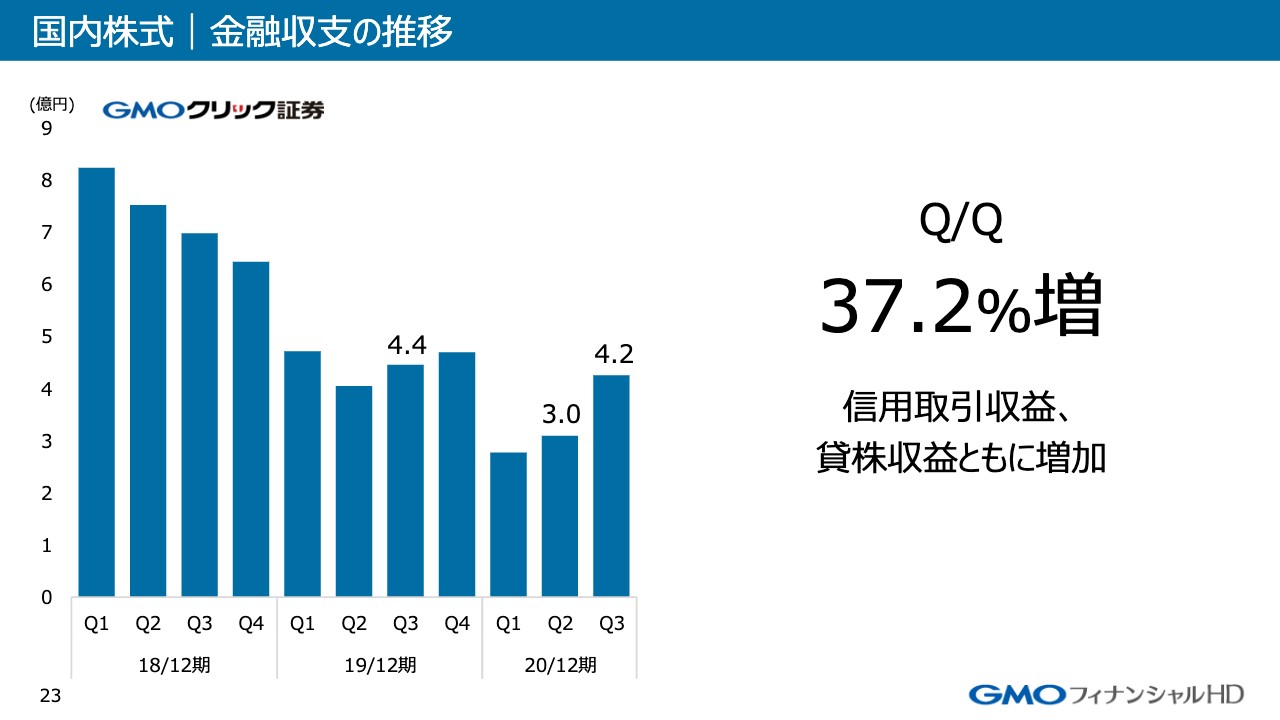

国内株式|金融収支の推移

23ページは、金融収支の推移です。第1四半期、第2四半期は、新型コロナウイルスの感染拡大や緊急事態宣言などを受け、不測の事態に備えて手元資金を厚くしていた関係で自己融資を若干控えていたこともあり、金融収支は減少していました。しかし、最近は状況も少し落ち着いてきたため、自己融資などを回復させた結果、信用取引や貸株の収支も改善しています。

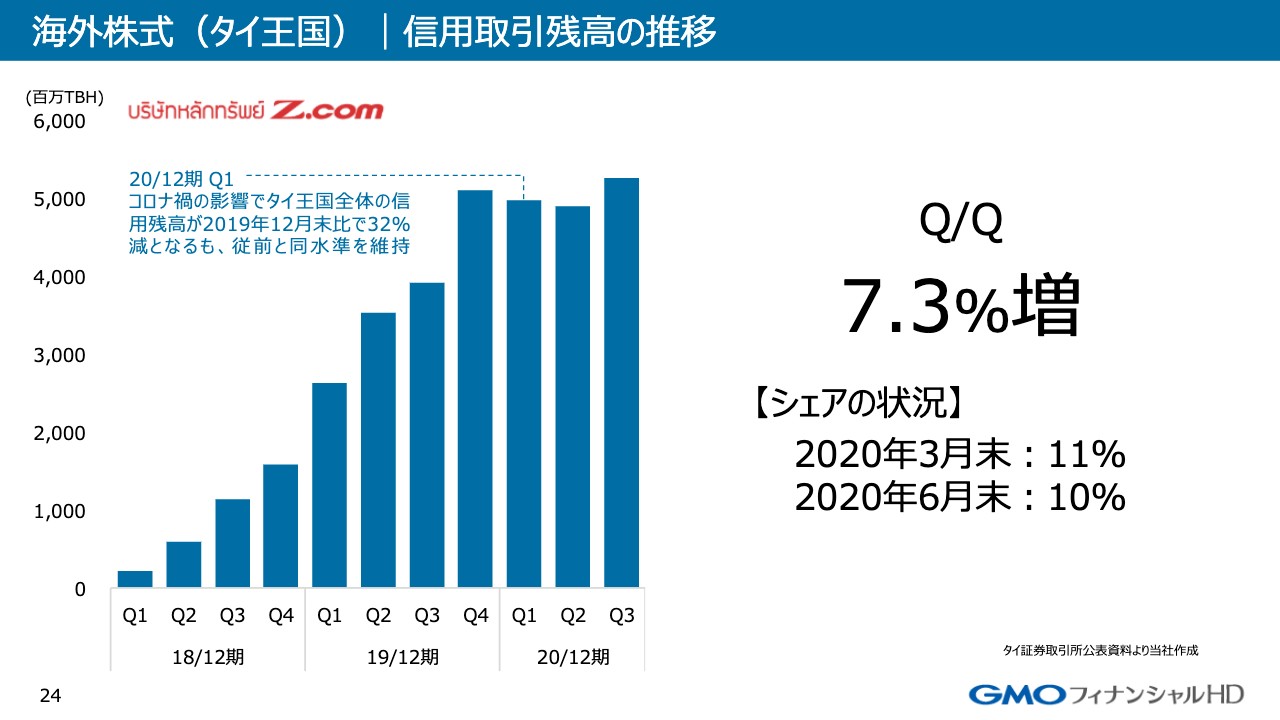

海外株式(タイ王国)|信用取引残高の推移

24ページは、タイでの証券事業のご報告です。タイでは、信用取引残高でナンバーワンになるという目標のもと事業を行っており、昨年は非常に順調に残高を積み上げてきました。

今年に入ってからは、やはりタイでも新型コロナウイルスの影響は大きく、マーケット全体での残高は32パーセントほど減少したのですが、当社は残高をほぼ維持できるといったところで、かなり健闘したと思っています。マーケットのシェアは、6月末では10パーセントとなりました。

タイにおいても新型コロナウイルスの影響はあり、また最近ではデモなども行われていますので、状況は予断を許さないところではありますが、引き続き信用取引残高ナンバーワンといった目標に向かって取り組んでいきたいと考えています。

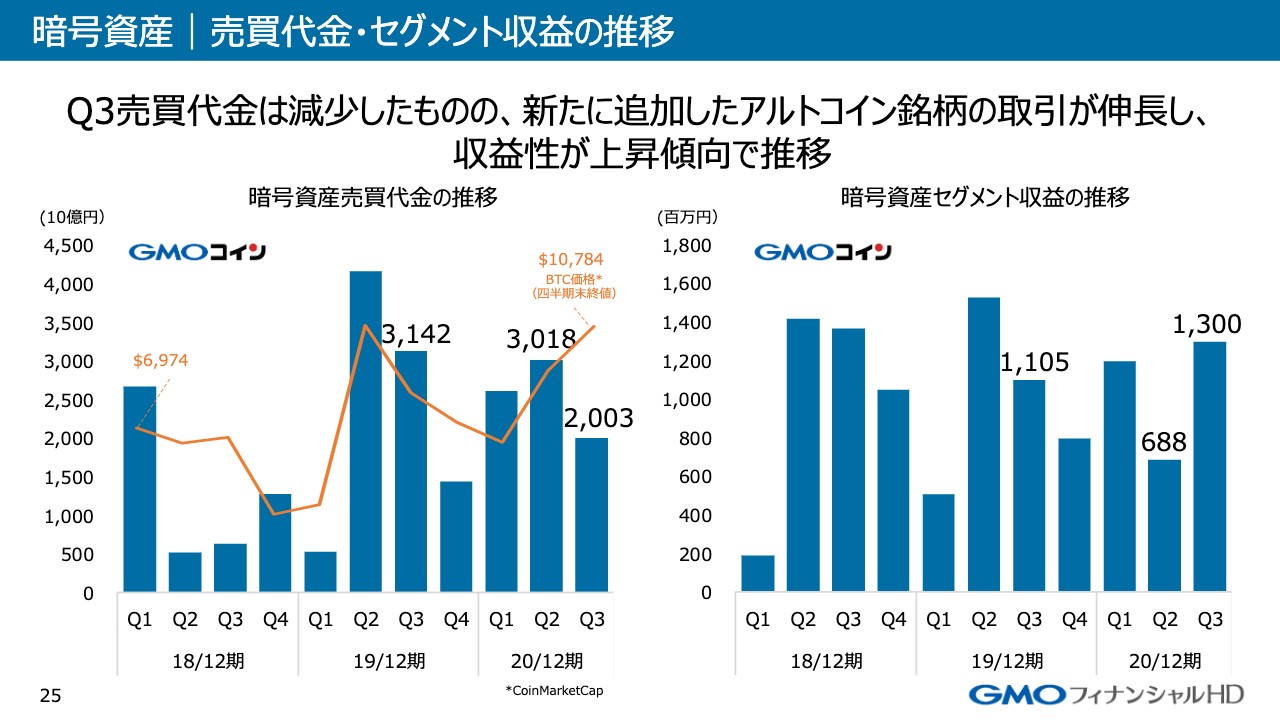

暗号資産|売買代金・セグメント収益の推移

25ページは暗号資産の状況です。暗号資産の売買代金とセグメント収益の推移となります。第3四半期は、取引所取引、特にビットコインの取引所取引が減少したこともあり、暗号資産の売買代金は減少したものの、収益率の高いアルトコイン……最近追加したOMGなどのコインの取引が伸びて収益性は改善しました。その結果、取引量は減ったものの収益は増加しています。

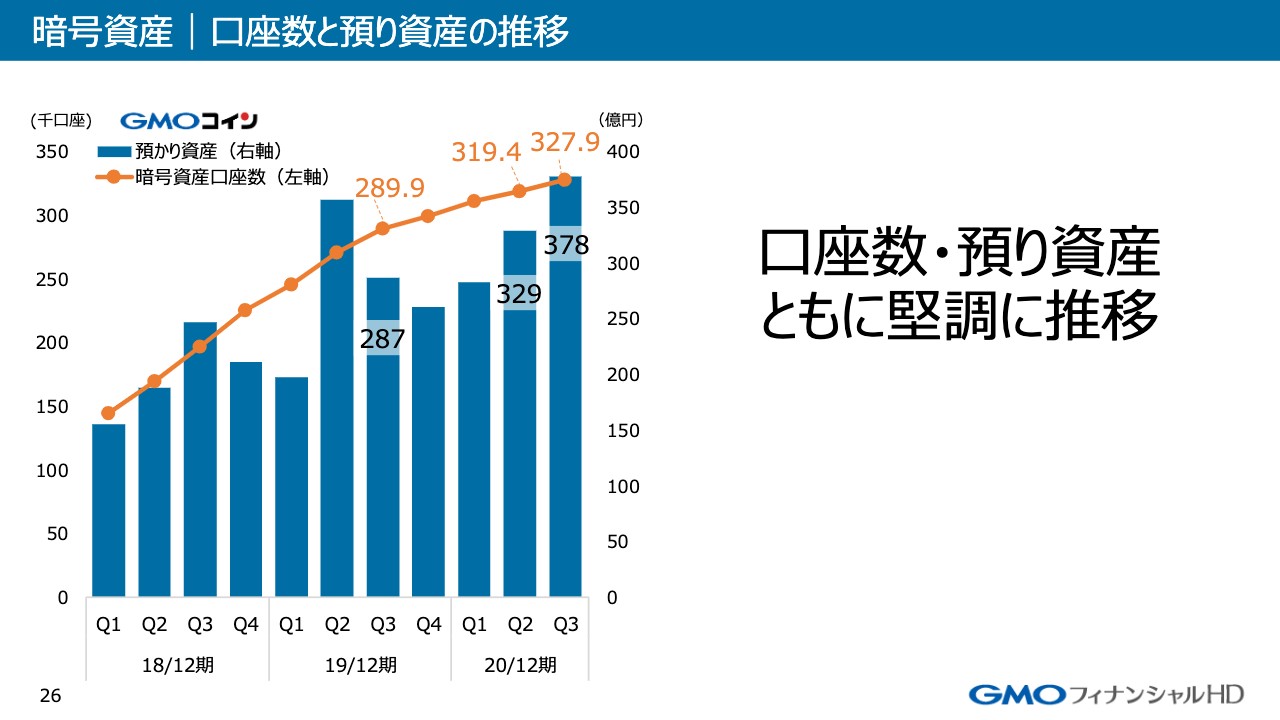

暗号資産|口座数と預り資産の推移

26ページは、暗号資産の口座数と預り資産の推移です。口座数、預り資産ともに堅調に推移しているのがご確認いただけると思います。

前回、GMOコインの口座開設で「eKYC」を導入したと説明させていただきました。導入後の利用率は80パーセント程度と非常に高く、途中離脱率も下がっているということで、導入効果は期待どおり発揮できていると考えています。

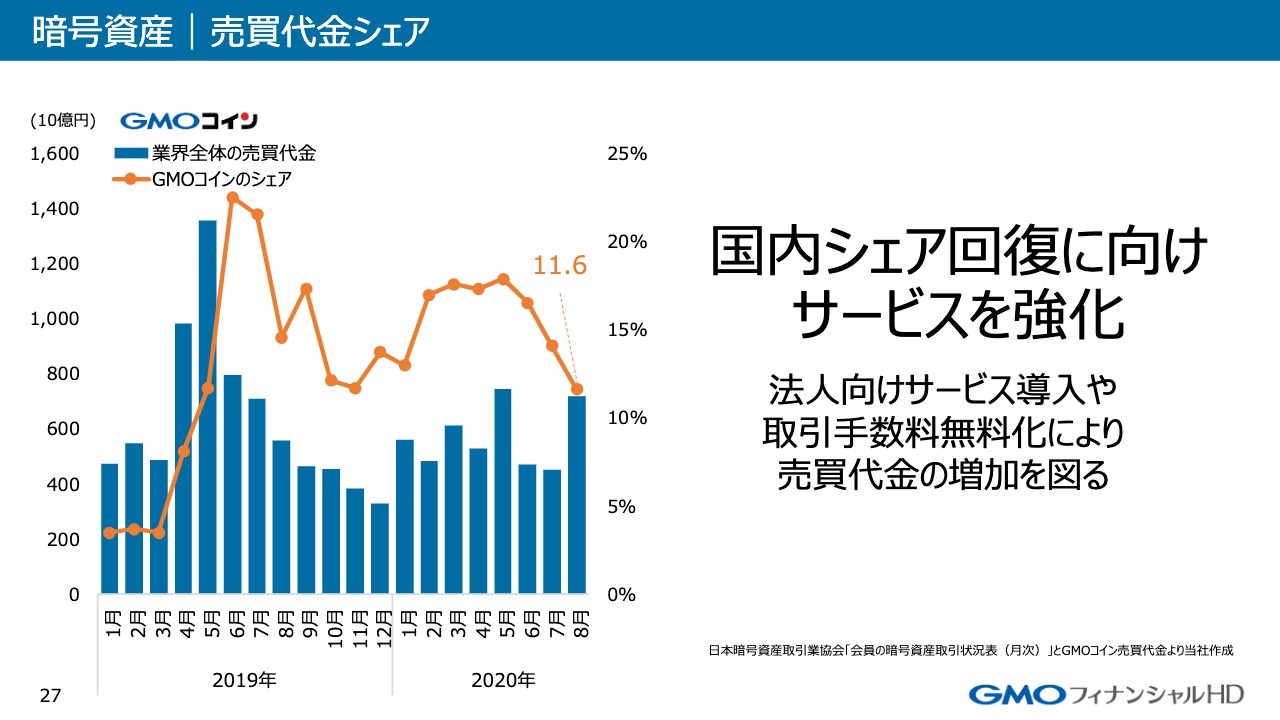

暗号資産|売買代金シェア

27ページは、暗号資産の売買代金シェアです。全体の数値は8月までしか公表されていないためそこまでの数値になっていますが、8月時点で11.6パーセントです。

先ほど申し上げたとおり、ビットコインの取引所取引が減少したことでここ数ヶ月はシェアが下落していますが、このビジネスでもシェア拡大は重要なため、今後は法人向けサービスの導入、取引所取引の手数料の無料化といった施策で売買代金増加を図り、シェア拡大につなげていきたいと考えています。

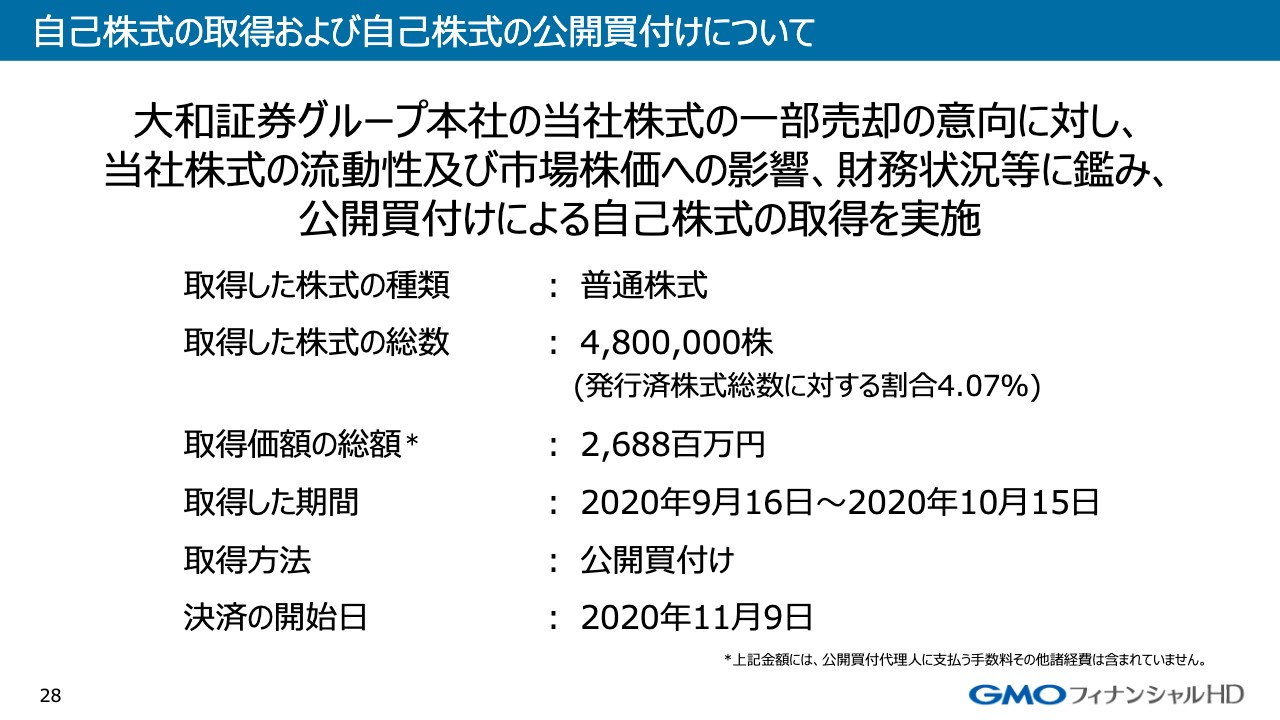

自己株式の取得および自己株式の公開買付けについて

28ページで、自己株式のTOBについてご説明します。第3四半期から第4四半期にかけて、自己株式の公開買付けを実施しました。第2位の株主である大和証券グループ本社さまから、第3四半期に保有する株式の一部を売却したいという連絡を受けました。

それを受けて、当社としては、結構な量の株式を処分する予定ということで、市場で売却された場合の流動性や株価形成など、マーケットに与える影響が大きいことに加えて、想定される取得金額が25億円から30億円の間くらいで、株式を取得しても当社の財務内容に大きなマイナスを与えるような金額ではないということで、自己株式を取得させてほしいという旨を申し出て受諾いただき、この取引につながりました。

その結果、大和証券グループ本社さまが保有する株式のうちの480万株、発行済株式総数に対する割合は4パーセント強ですが、取得価額26.8億円で自己株式として買い付けることになりました。決済は11月9日を予定しています。

既存の株主さまに対しては、自己株式の取得によりROEの向上や1株当たり利益の向上などにつながりますので、そういった面では株主還元につながっていくと考えています。

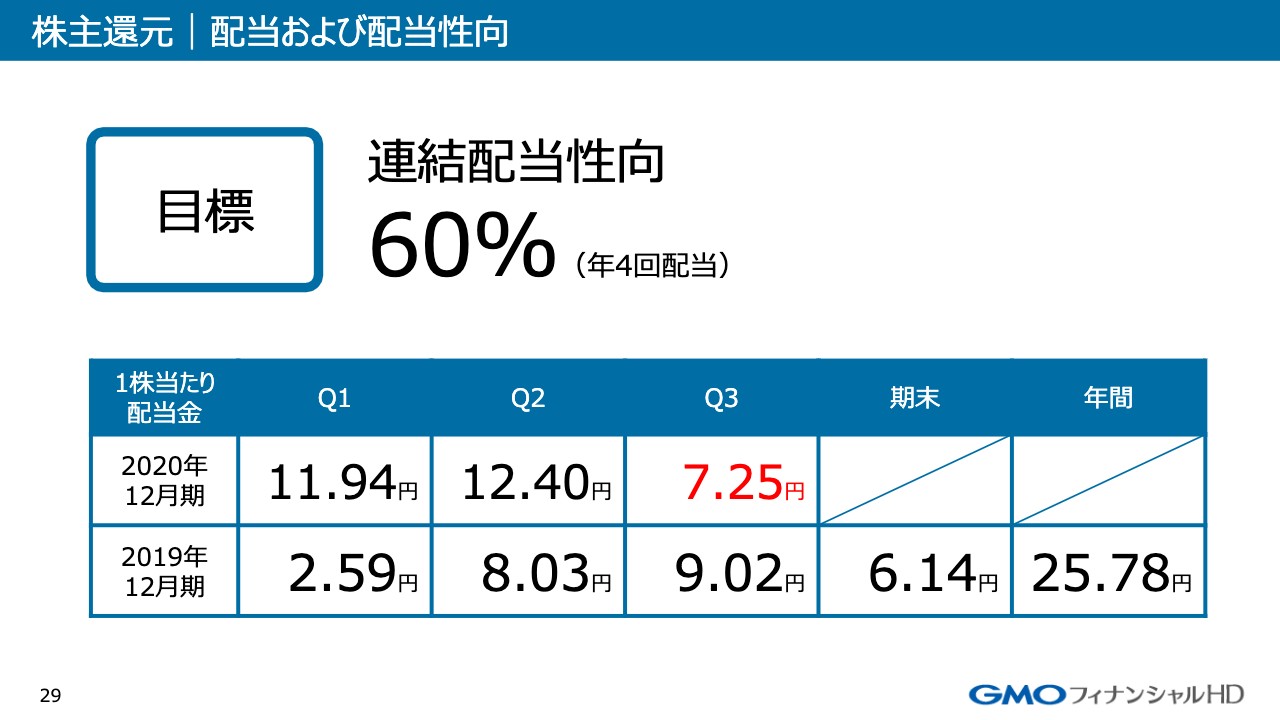

株主還元|配当および配当性向

最後に、株主還元、配当についてご説明します。第3四半期の配当も連結配当性向60パーセントを継続し、1株当たり7.25円で決議しており、本日開示しています。私からの説明は以上となります。