2020年10月19日に行われた、福岡リート投資法人2020年8月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社福岡リアルティ 代表取締役社長 松雪恵津男 氏

第32期のトピックス

松雪恵津男氏:福岡リアルティの松雪です。本日は福岡リート投資法人、第32期(2020年8月期)決算説明をご覧いただき、誠にありがとうございます。それでは、さっそくですが説明に入らせていただきます。

第32期のトピックスというかたちでまとめていますが、左上、既存物件については、商業施設において、コロナの感染予防策というかたちで営業時間の短縮、あるいは、緊急事態宣言下における臨時休業という対策を行っています。一方、テナントとの間では、中長期的なリレーションを踏まえ、賃料減免あるいは賃料の支払い猶予といった対応を行うと同時に、いろいろなコスト削減にも取り組んでいる状況です。

オフィスビルについては高い稼働率を維持しつつ、8期連続の賃料増額改定を実施しています。その他のアセットのうち、物流・住居についての収益は安定的に推移しています。一方、那覇のホテルについては、コロナの影響からフロート賃料の減少が起きています。

右上の新規物件ですが、今回、新たに3物件を取得しています。これにより資産規模は2,019億円となり、多様な物件を取得することで、総合型リートとしてポートフォリオの安定性強化を図ったところです。これらを支える財務基盤についても、引き続き安定的な財務基盤を確保できていると考えています。

この結果として、第32期の分配金は3,250円ということで、半年前の予想が3,150円でしたので、プラス100円となっています。第33期については3,300円、第34期については3,500円というかたちで、徐々に引き上げていく考えです。

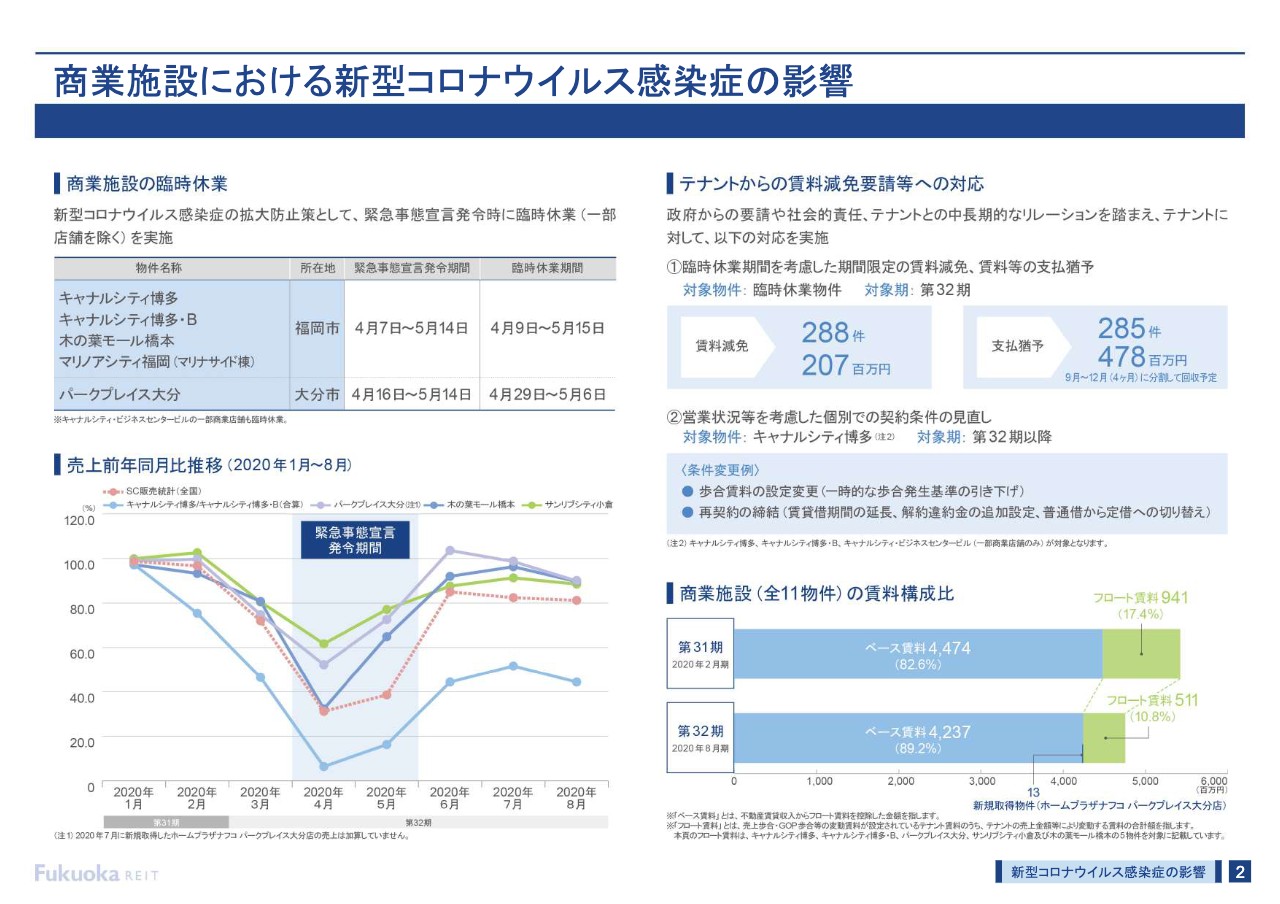

商業施設における新型コロナウイルス感染症の影響

では、2ページをご覧ください。商業施設における新型コロナウイルス感染症の影響について述べています。まず左上に、緊急事態宣言発令に伴う臨時休業を行った商業施設および期間を載せています。左下に、売上前年同月比の推移を載せています。4月に大きく落ち込んだ売上については、5月、6月と回復しているのが見て取れます。オレンジの破線が全国のSCの販売動向ですので、「木の葉モール橋本」「パークプレイス大分」「サンリブシティ小倉」については、この全国の数字を上回っています。

一方で都市型、しかもインバウンドを含めた広域商圏、広域の集客を伴う「キャナルシティ博多」については、全国のSCに対し下回っている状況です。なお、7月から8月にかけて少し売上が減っていますが、これは新型コロナウイルスの第2波ならびに新型コロナウイルスによる夏休みの期間が短かったことが影響していると分析しています。

こうした状況を踏まえ、テナントからの賃料減免要請に対する対応です。政府からの要請や社会的責任、テナントとの中長期的なリレーションを踏まえ、まず、臨時休業を行いました物件については期間を限定し、賃料を減免、さらには支払いの猶予を行っています。加えて、左の売上でもおわかりのとおり「キャナルシティ博多」についてはなかなか売上の戻りが弱いところから、個別に営業状況を考慮した上で、契約条件の見直しを行っているところです。結果として商業施設11物件の賃料構成は、右下のとおり、ベース賃料・フロート賃料がそれぞれ、2億3,700万円あるいは4億3,000万円といったかたちで、第31期から第32期にかけて減少している状況です。

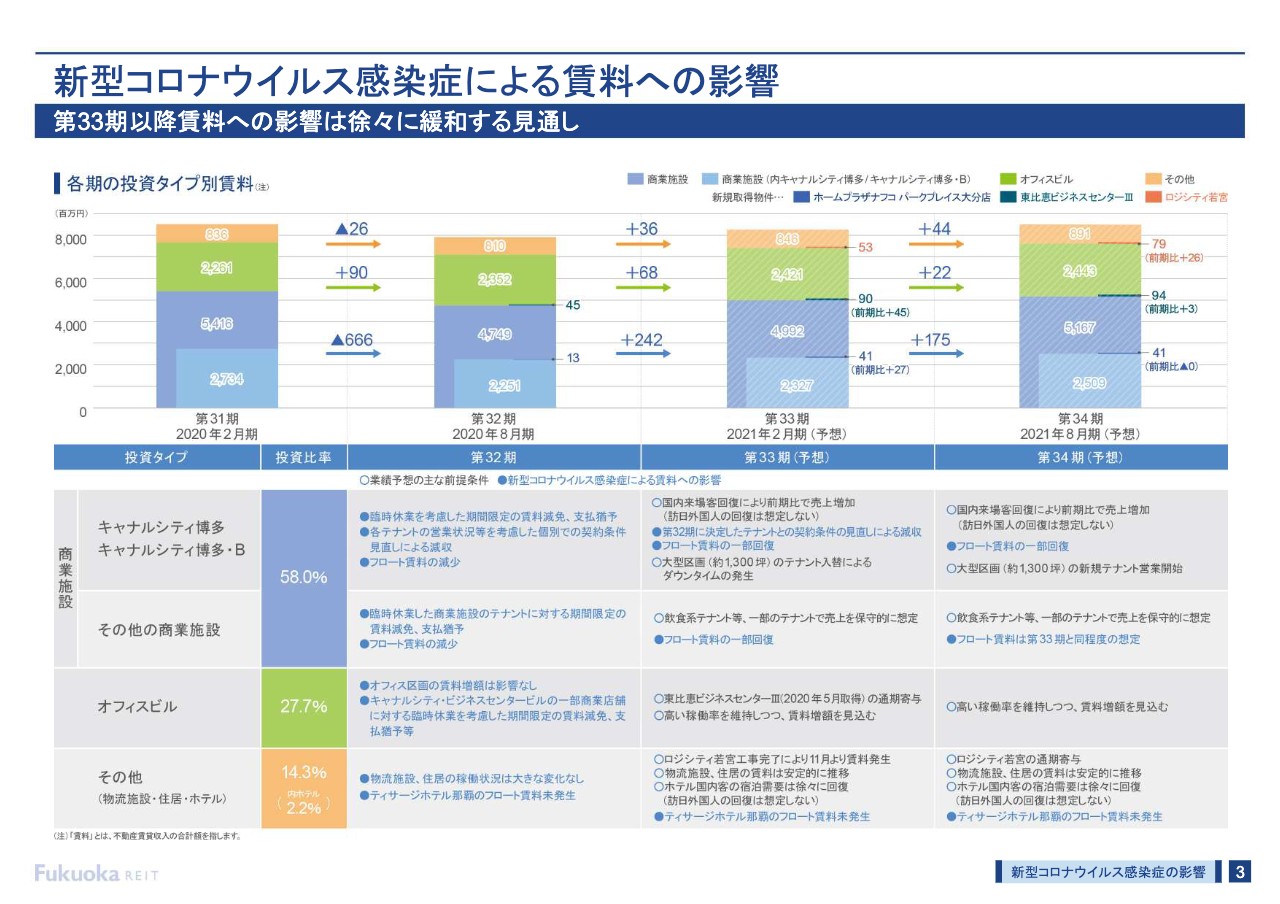

新型コロナウイルス感染症による賃料への影響

では3ページで、投資タイプ別の賃料についてご説明します。まず、第31期から第32期にかけて、商業が6億6,600万円の減少となっています。一方でオフィスについては、新規物件の取得によりプラス9,000万円、その他アセットについては、那覇のホテルのフロート賃料の減少からマイナスとなっています。

また、第32期から第33期、第34期のそれぞれタイプ別の賃料については、商業が2億4,200万円、オフィスが6,800万円、その他アセットがプラス3,600万円、第33期から第34期にかけては、商業が1億7,500万円、オフィスがプラス2,200万円、その他がプラス4,400万円というかたちで、第32期に取得した主要物件の寄与、さらには商業施設の売上の回復を見込んでいます。

この前提については、下に黒字で書いています。商業施設・ホテルについては、国内の利用客の増加が第33期・第34期にかけて見ています。一方でインバウンドについては、回復は想定していません。インバウンドの回復は第35期以降と見ています。

なお、第32期(半年前)の予想段階では、コロナの状況はわかっておらず、「コロナの収束は年内には終わるだろう」「年内には収束が済むだろう」と見て予想しました。

成長軌道への会期に向けた商業施設の運営方針

それでは商業施設の運営について、これからどういうかたちで成長軌道に乗せていくかについて、こちらでご説明します。「キャナルシティ博多」については、予想の前提と書いていますが、現在、写真等を載せているような「お弁当マーケット」、あるいはアプリを導入していますが、現在、近隣エリアの集客を回復しているところです。その大きな要因としては、新しい映画も寄与すると思っています。

一方で、第33期から第34期にかけては、広域エリアの集客を回復していきます。このフックとなるのが、1つは「キャナルシティ劇場」。劇団四季の公演再開であったり、あるいは「キャナルアクアパノラマ」の新作が11月から始まるといったところで、いろいろな感染対策に非常に留意しながら、集客イベントの再開を行っていきたいと思っています。また、第34期には、集客力のある新規テナントの誘致も考えています。

一方、「パークプレイス大分」「木の葉モール橋本」「サンリブシティ小倉」についても同じように、近隣エリアの集客については回復しつつありますので、これから感染予防対策を講じつつ集客イベントを再開することで、売上の回復・向上を図っていきたいと考えています。

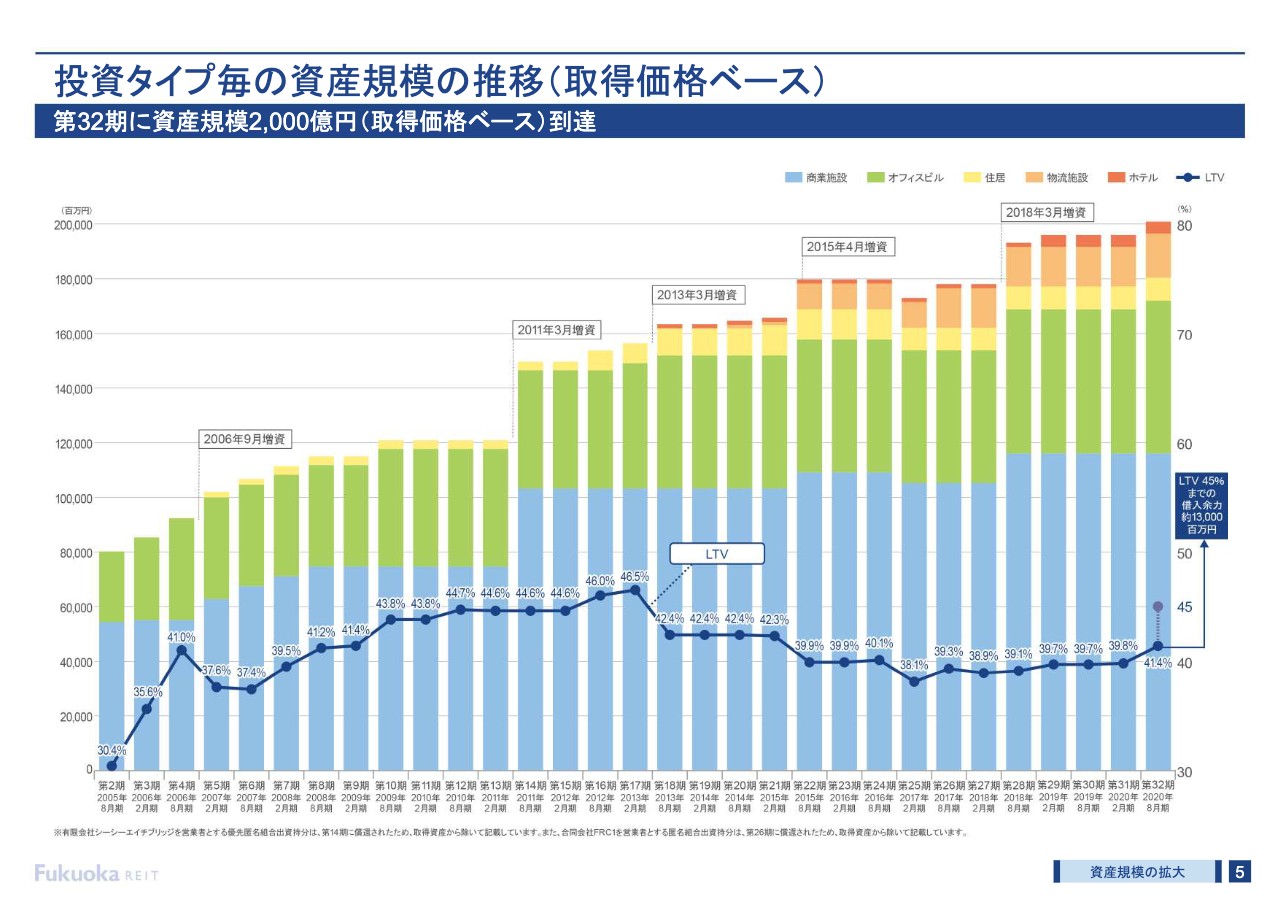

投資タイプ毎の資産規模の推移(取得価格ベース)

5ページをご覧ください。もともと福岡リートは商業とオフィス、2つのタイプでスタートしましたが、その後、レジ・ホテル・物流といったアセットを多様化することによって、第32期に資産規模が2,000億円を到達しました。LTVが期末で41.4パーセントであり、我々はLTVについては、35パーセントから45パーセントでコントロールしたいと考えていますので、45パーセントまでの借入余力は130億円となっています。

投資方針と外部成長戦略

今後の外部成長戦略についてご説明します。投資タイプの多様化によるリスク分散を図りつつ、次のステージとしては資産規模2,500億円を目指したいと考えています。今回の「ロジシティ若宮」のような地域特化型の優位性を活用したもの、さらにはスポンサーパイプラインを活用し、オフィスビル・物流施設を中心に、引き続き厳選投資を進めていきたいと考えています。昨年の3月に投資方針を見直し、商業施設の上限を10パーセント下げる一方で、オフィスとその他アセットの上限を10パーセント上げる、という見直しを行っています。今回、「東比恵ビジネスセンターⅢ」「ロジシティ若宮」といった物件を取得することで、第32期末の商業施設のウェイトは、前期に比べて1.2パーセント下がっています。

今回取得した「東比恵ビジネスセンターⅢ」と「ホームプラザナフコ パークプレイス大分店」については、スポンサーからの取得です。現在、スポンサーの福岡地所は、天神・博多エリアの再開発プロジェクトに多数参画しています。「天神ビッグバン」の第1号案件の「天神ビジネスセンター」は、来年9月竣工予定です。また、福岡地所にとって初めての物流開発、「ロジシティみなと香椎ノース」は、この9月に100パーセント稼働というかたちで竣工しています。今後も「ロジシティ」シリーズで物流開発を展開すると聞いていますので、このようなパイプラインもしっかり活用していきたいと考えています。

損益計算書・分配金(前期比)

前期比については、後ほどご覧ください。

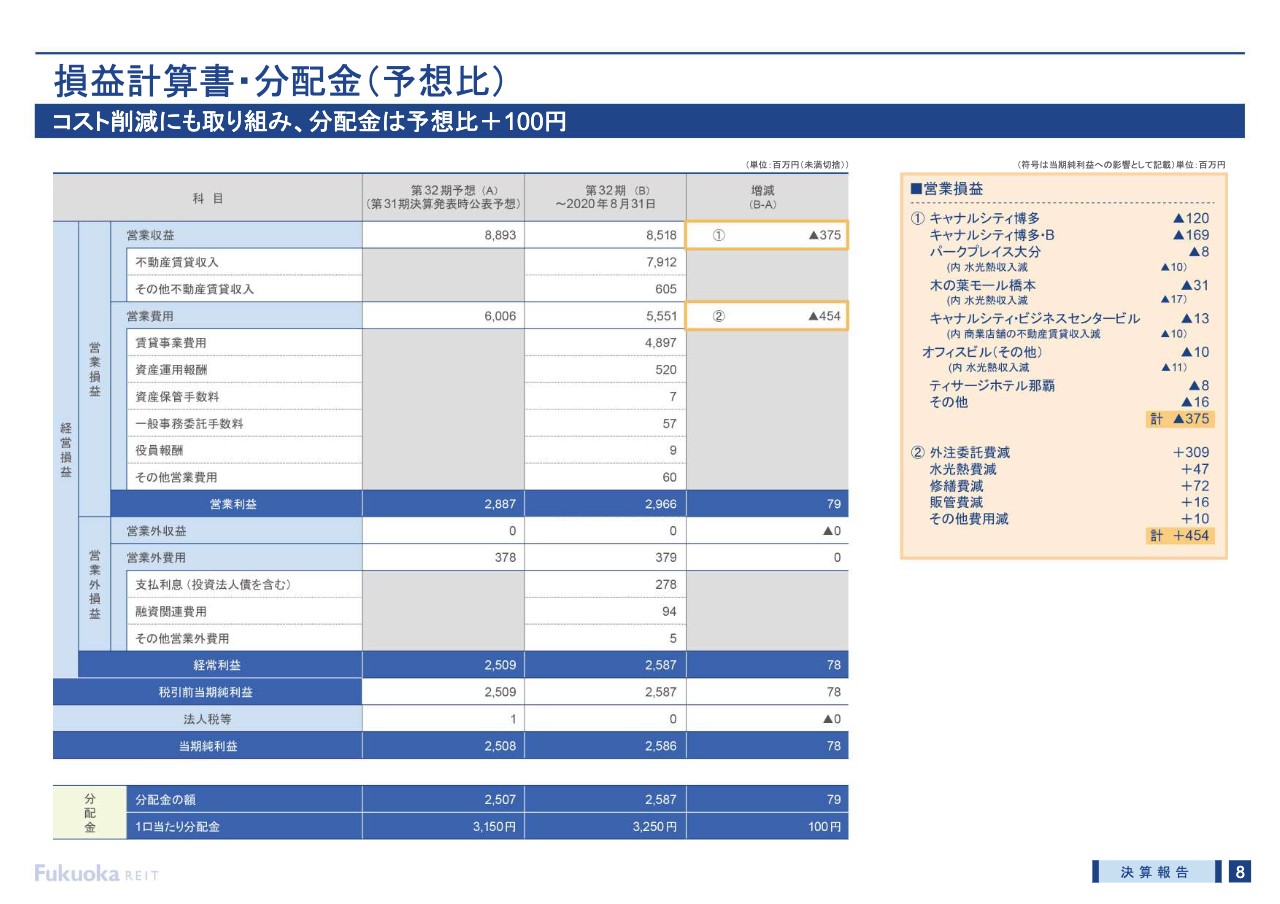

損益計算書・分配金(予想比)

8ページで、予想比で少しご説明します。半年前の予想に対し、営業収益が3億7,500万円。一方で、営業費用が4億5,400万円のマイナスとなっています。営業収益については、パークプレイス大分・木の葉モール橋本については、ほぼ水光熱費を除いて予想どおりでしたが、先ほどの売上でおわかりのとおり、キャナルシティ博多が予想を下回った状況です。

こうしたトップラインの予想を下回る低下に対し、我々としては、販促費等の外注委託費、さらには修繕費のコスト削減に取り組んだ結果として、分配金は予想比プラスの100円ということができたものです。

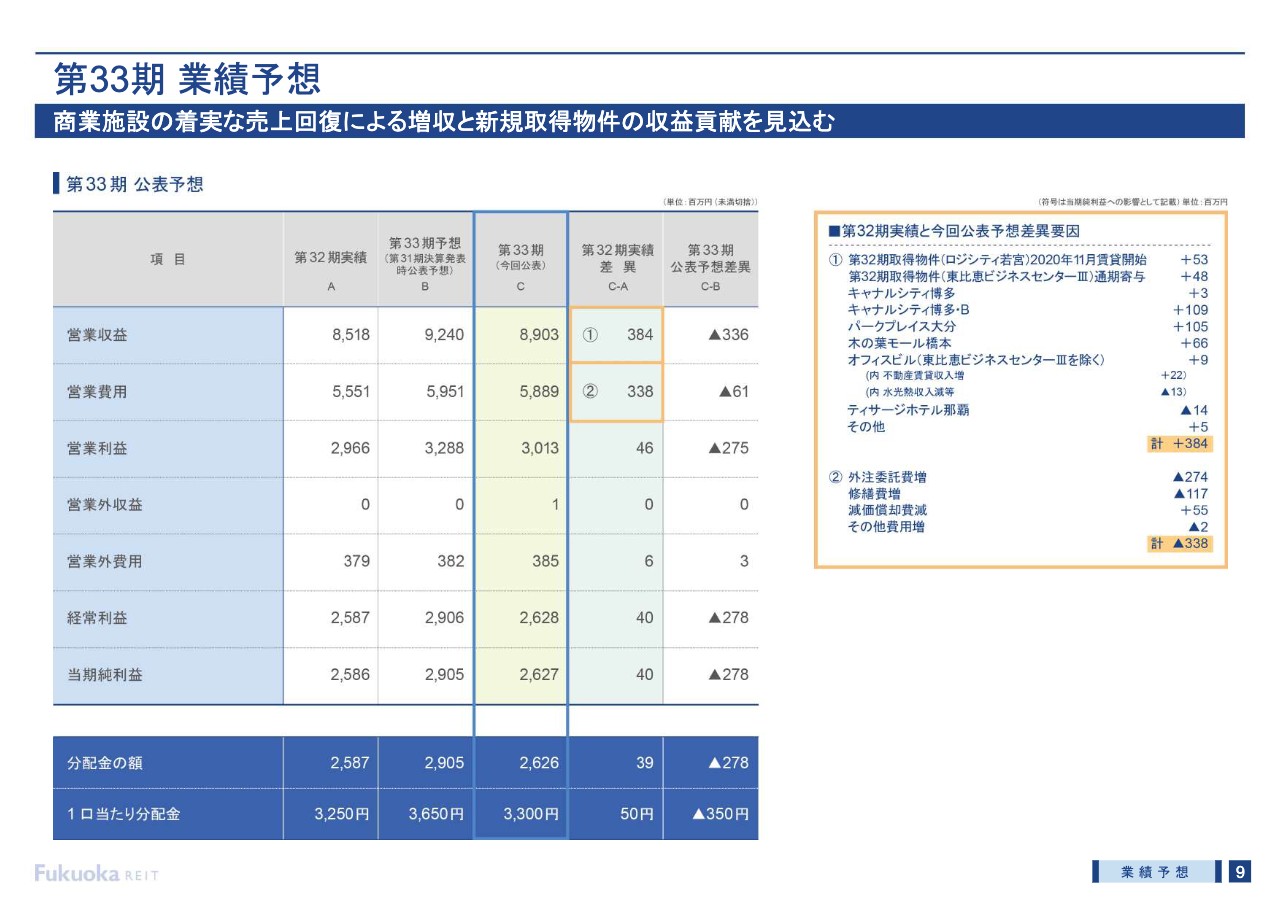

第33期 業績予想

第33期です。第33期については、営業収益でプラス3億8,400万円を見込んでいます。それぞれ第32期に取得したロジシティ若宮、さらには東比恵ビジネスセンターⅢの収益貢献に加えて、商業施設の売上の回復による増収を見込んでいます。なお、キャナルシティ博多がプラス300万円と少し小さい数字になっていますが、これは、大型区画においてダウンタイムが発生している事情によるものです。

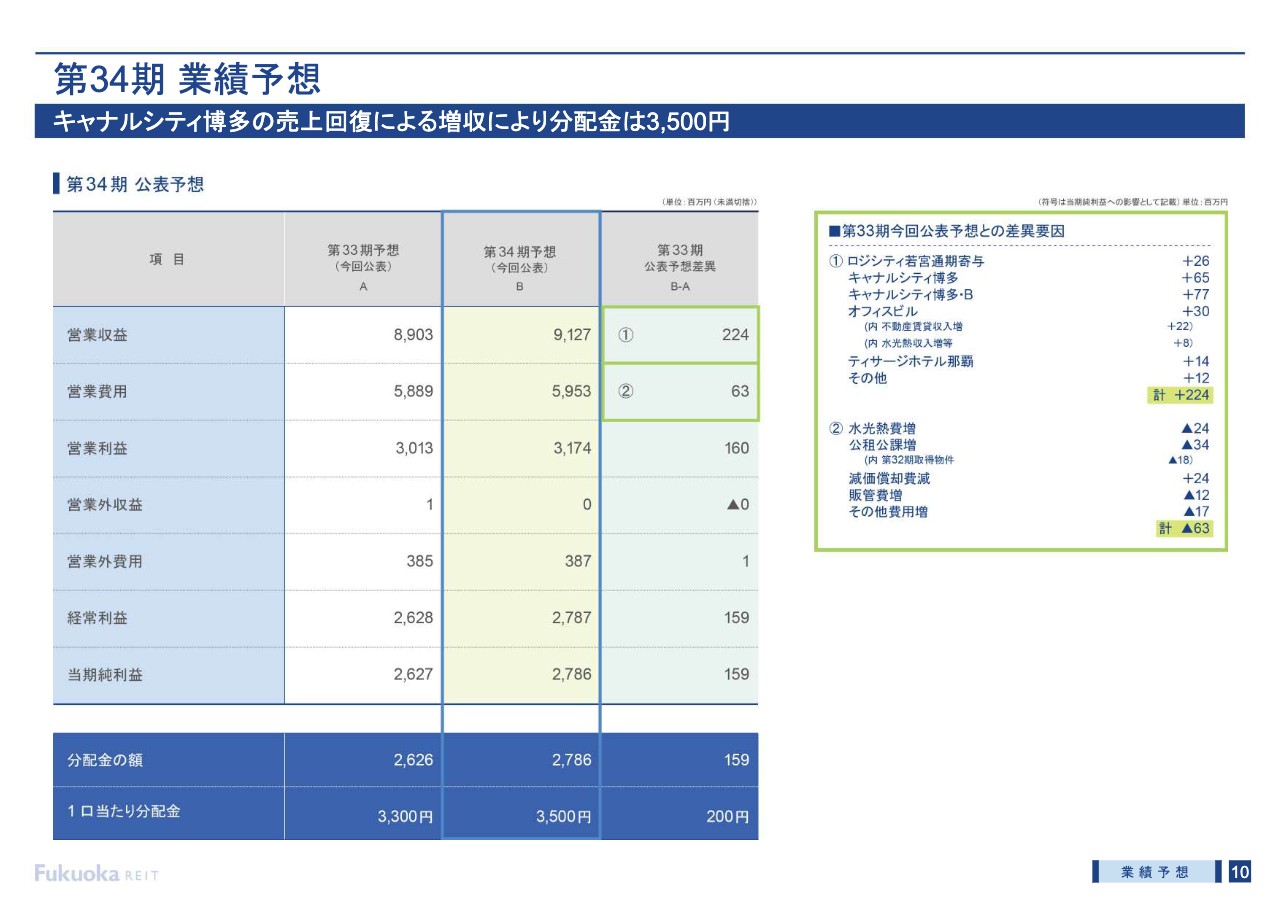

第34期 業績予想

第34期については、同じようにロジシティ若宮の通期寄与に加えて、特にキャナルシティ博多の売上回復による増収により、分配金は3,500円を予想しています。

商業物件の状況①

商業施設の状況についてご説明します。左は、年間通した昨対比です。右上をご覧ください。この半年間の前年同期比で、キャナルシティ博多については35.1パーセント。それからパークプレイス大分・木の葉モール橋本・サンリブシティ小倉は、70パーセント後半から80パーセントとなっています。

半年前、予想を立てるにあたって、我々は3月の速報ベースの数字をもとに、この半年間、キャナルシティ博多が50パーセント程度、その他の商業施設が70パーセント台で予想を立てており、その他の商業施設については予想どおりでしたが、キャナルシティ博多が少しそれを下回ったという状況です。一方で、その他の商業施設については、臨時休業を行ったマリノアシティ福岡を除く5施設については、前年比105.2パーセントで堅調な売上となっています。

商業物件の状況②

次、個別の物件について、少しご説明します。まず、キャナルシティ博多については、サウスビル4階、旧LAOX区画についてですが、8月にLAOXが閉店で、現在、次のテナント向けのリニューアル工事を行っています。来年3月にニトリリニューアルオープンということで、ここにも書いていますが、キャナルシティ博多の強みであるエンターテインメント要素に加えて、お客さまの生活に寄り添った機能を持っているかたちで、我々も期待しているところです。

キャナルシティ劇場についても、先ほど申し上げましたが、10月から『マンマ・ミーア』が公演開始。さらには、アクアパノラマについても、11月から『ワンピース』の新作が始まるといったことがあります。右下で、サンリブシティ小倉についてコメントしています。前回も、リニューアルについてテナントと協議をしているとご説明しましたが、来年の秋を目途に、テナントリニューアルおよび共用部のリニューアルを計画しています。このリニューアル効果により、将来的な収益拡大が図れると考えています。

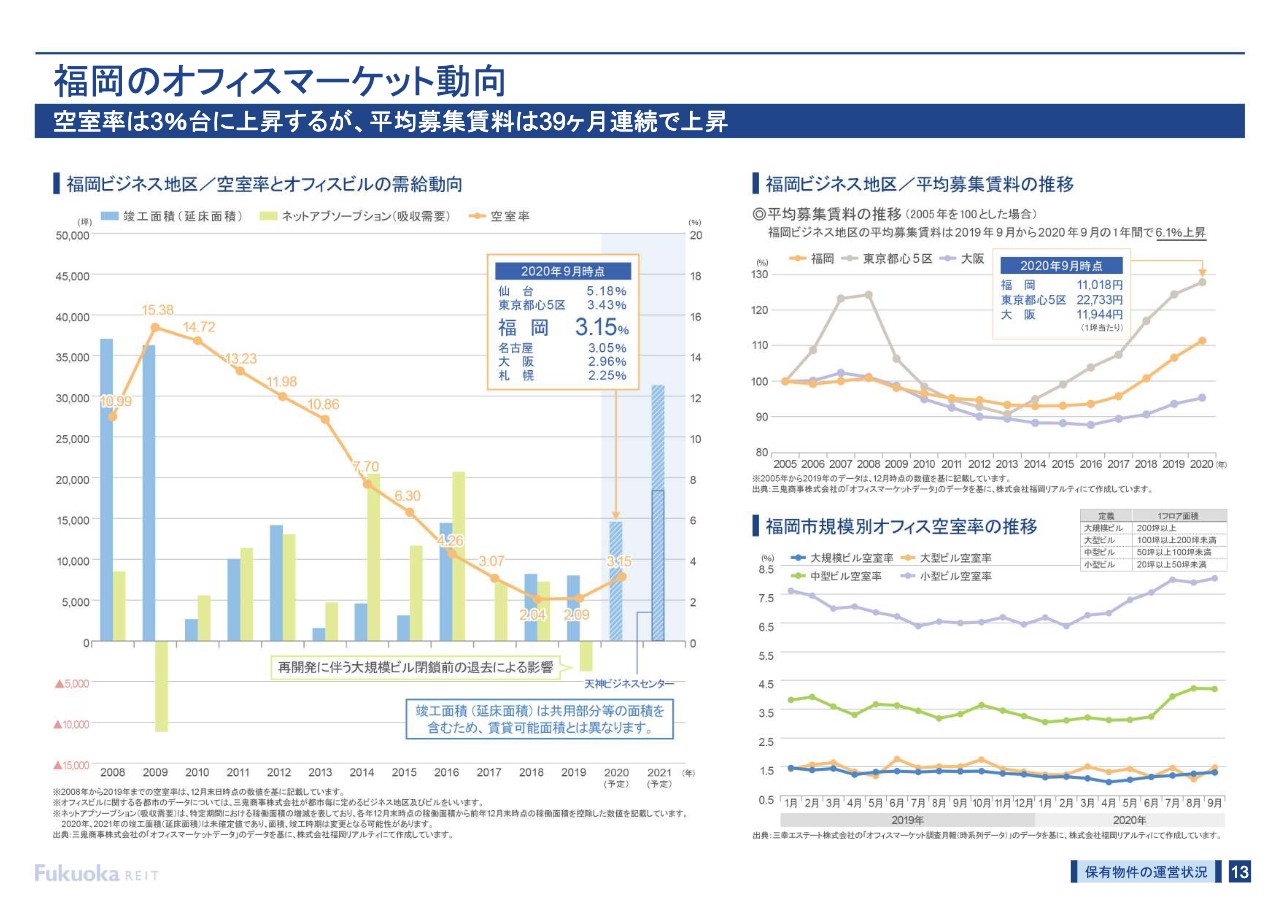

福岡のオフィスマーケット動向

オフィスマーケットです。福岡のオフィスマーケットは、空室率2パーセント台が続いていましたが、9月末に3パーセント台に上昇しています。規模別に見た場合に上昇しているのは、中型・小型ビルが特に大きな上昇の要因となっており、大型ビル・大規模ビルの空室率は依然安定している状況です。

このように、空室率は上昇していますが、賃料については39ヶ月連続で上昇し、この1年間を見ても、6.1パーセントの上昇となっています。

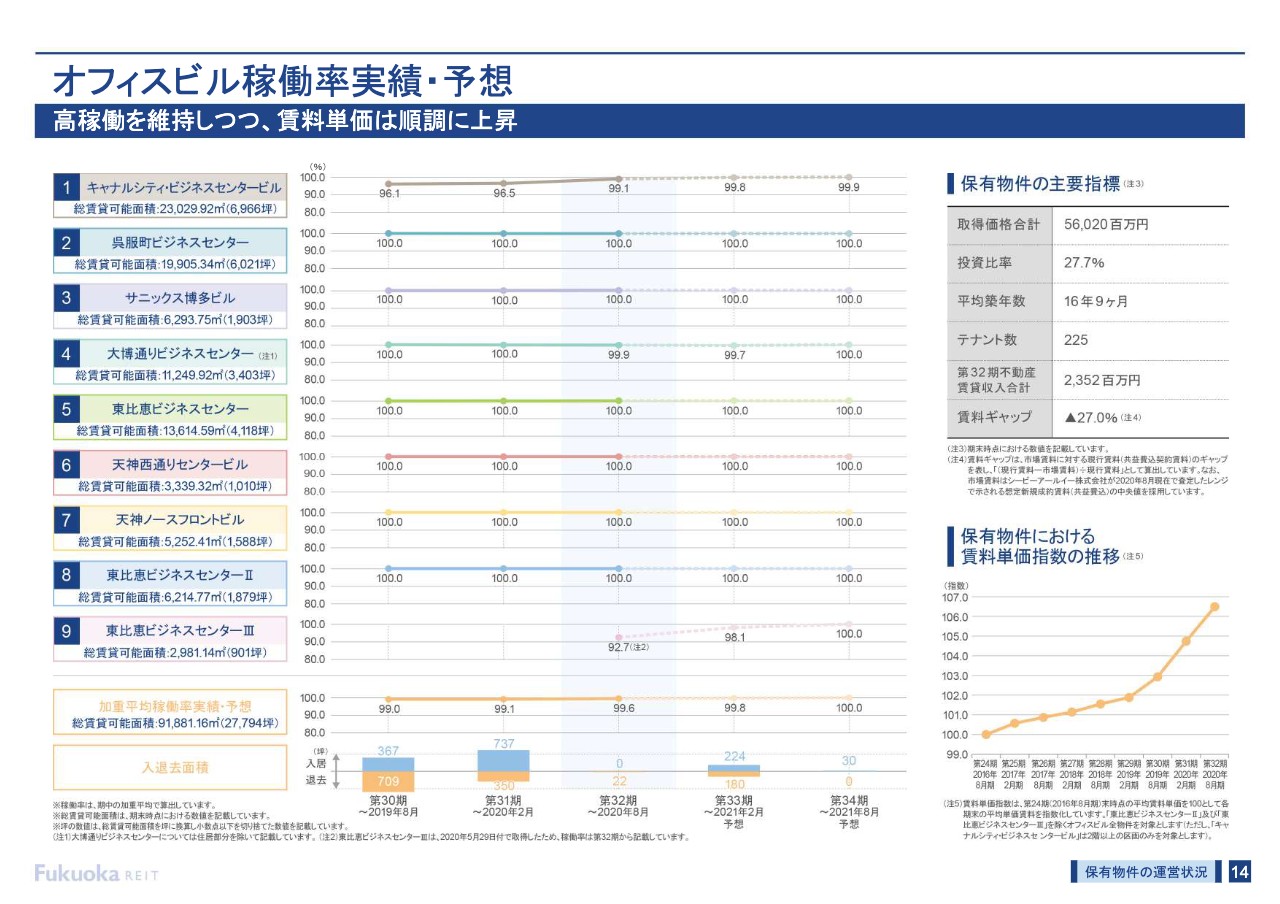

オフィスビル稼働率実績

我々が持っています9つのオフィスについて、稼働についても引き続き、高い稼働が維持できている状況です。第25期から取り組んでいます、賃料の増額改定による賃料単価の上昇についても、右下に示していますが、賃料単価は順調に上昇しています。

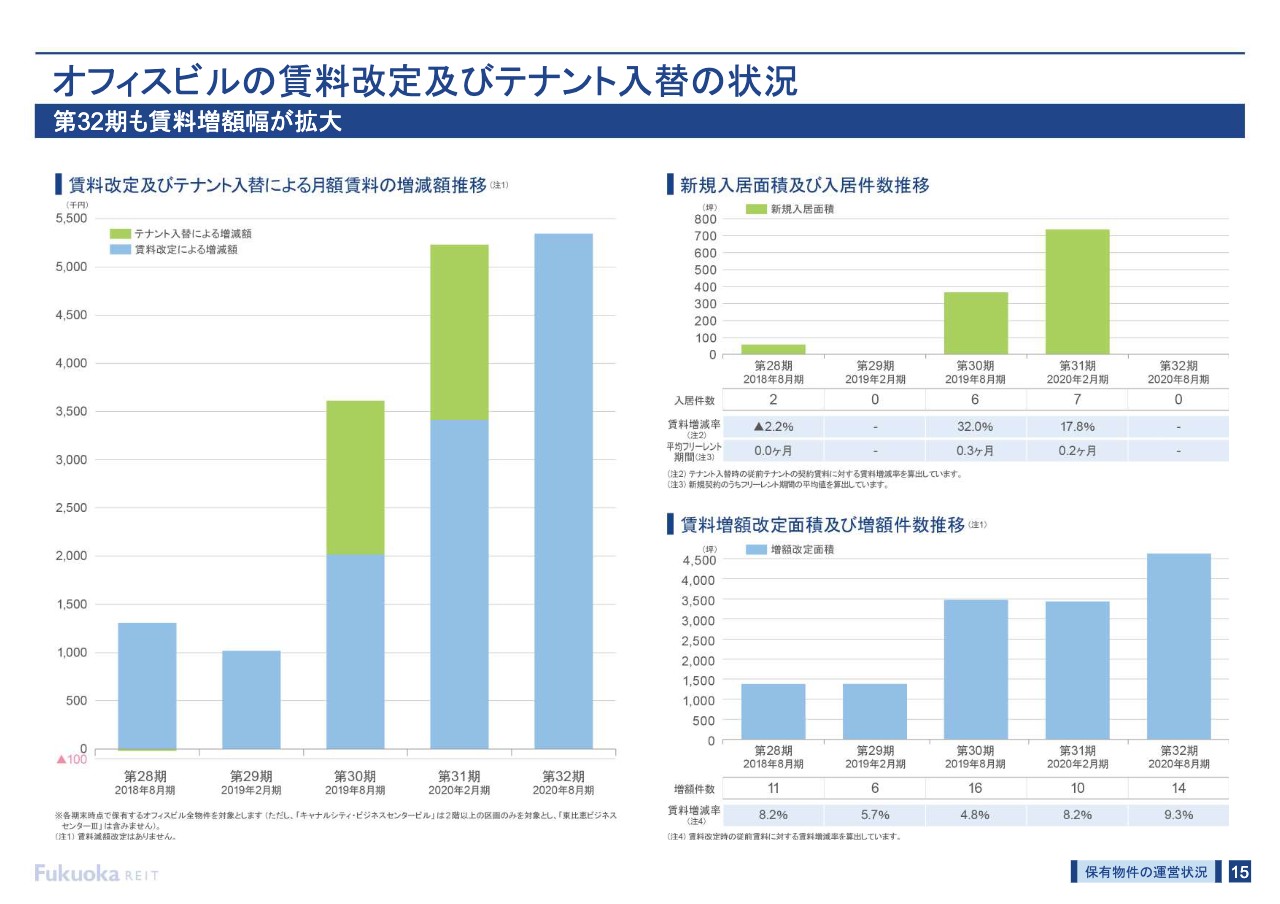

オフィスビルの賃料改定及びテナント入替の状況

具体的な増額ですが、15ページをご覧ください。こちらに、賃料の増額。この第32期はテナント入替がありませんでしたので、すべてテナントとの増額改定で、月額530万円の増額となっています。右下に件数・増加率を載せていますが、件数にして14件、賃料の増加率がプラスの9.3パーセントとなっています。

その他アセットの状況(ホテル・物流施設・住居)

続いて、ホテル・物流・住居についてご説明します。ホテルについては、我々、キャナルシティ博多に併設しているグランドハイアット福岡・福岡ワシントンホテルの2つに、あと大分のホテルフォルツァ大分、それから那覇のティサージホテル那覇の4つを持っています。上の表に営業状況を載せていますが、キャナルシティ博多に併設しているグランドハイアット福岡と福岡ワシントンホテルについては、4月、5月に臨時休業を行いました。

それぞれのRevPARについても書いています。今、GoToトラベルというかたちで、中に宿泊稼働状況指数の推移と載せていますが、福岡・沖縄ともに、少しずつ稼働が改善しているところです。一方、フルサービス型のホテルについては、バンケットの売上は引き続き少し厳しい状況が続くと想定しています。物流施設、ロジシティ若宮については、改修は、写真にもあるとおり、順調に行っています。なお、改修工事費用の削減により、取得時の想定からNOIの利回りは6.7パーセントから7パーセントという向上の見込みです。住居についても、引き続き高い稼働を継続している状況です。

第32期 調達実績

第32期の調達実績です。第32期においては、借換および物件の取得に伴う新規の借入で、59億円、平均の借入期間が9.8年。0.53112パーセントで調達できています。また、コミットメントラインについても、福岡銀行をエージェントとするコミットメントライン契約について、残存期間3年の期間に延長です。

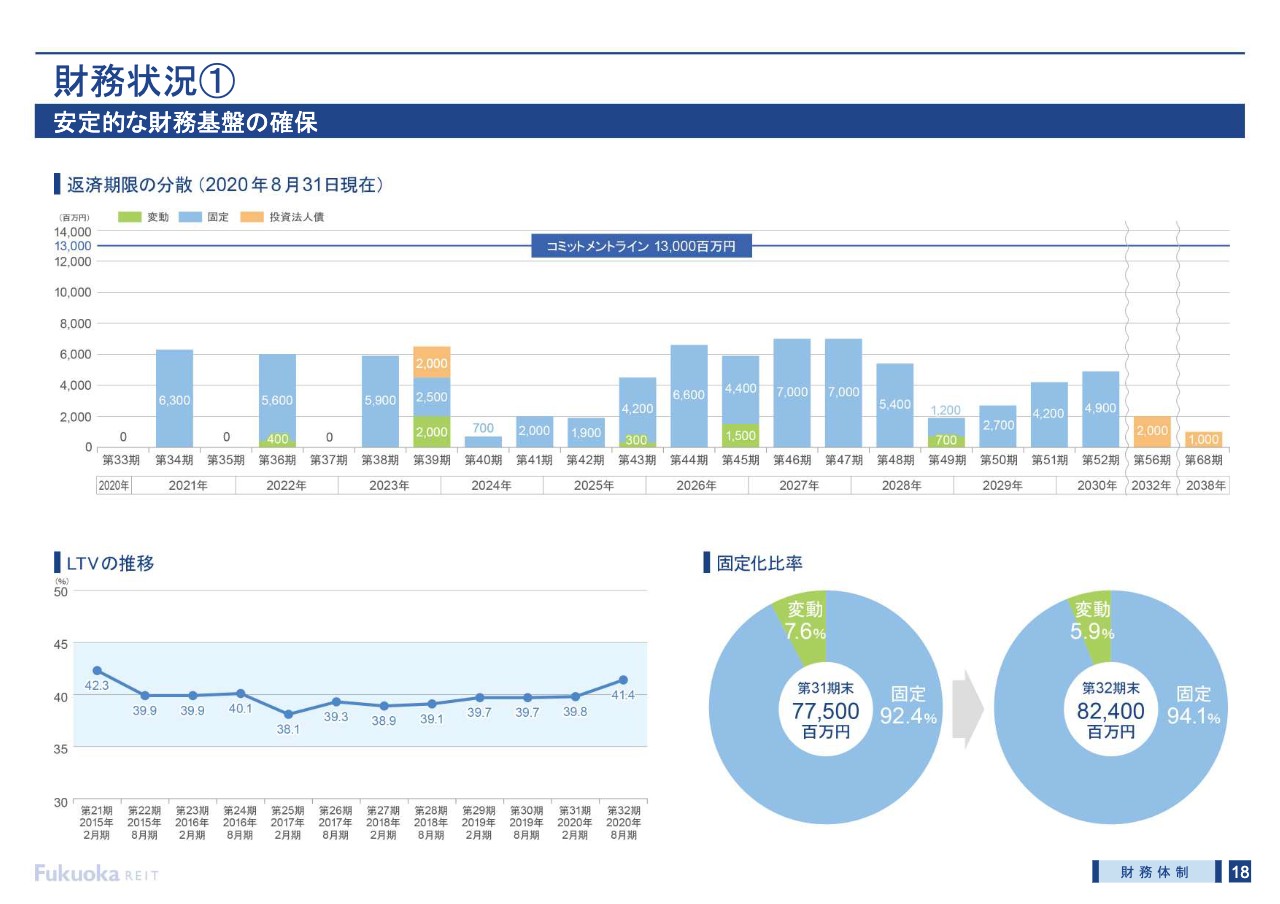

財務状況①

18ページをご覧ください。返済期限の分散ということで、我々としては、期あたりマックス70億円程度の返済のコミットメントラインで、引き続き行っています。LTV、それから固定化比率についても94.1パーセントで、前期末に比べて1.7ポイント、固定化のウエイトを上げています。

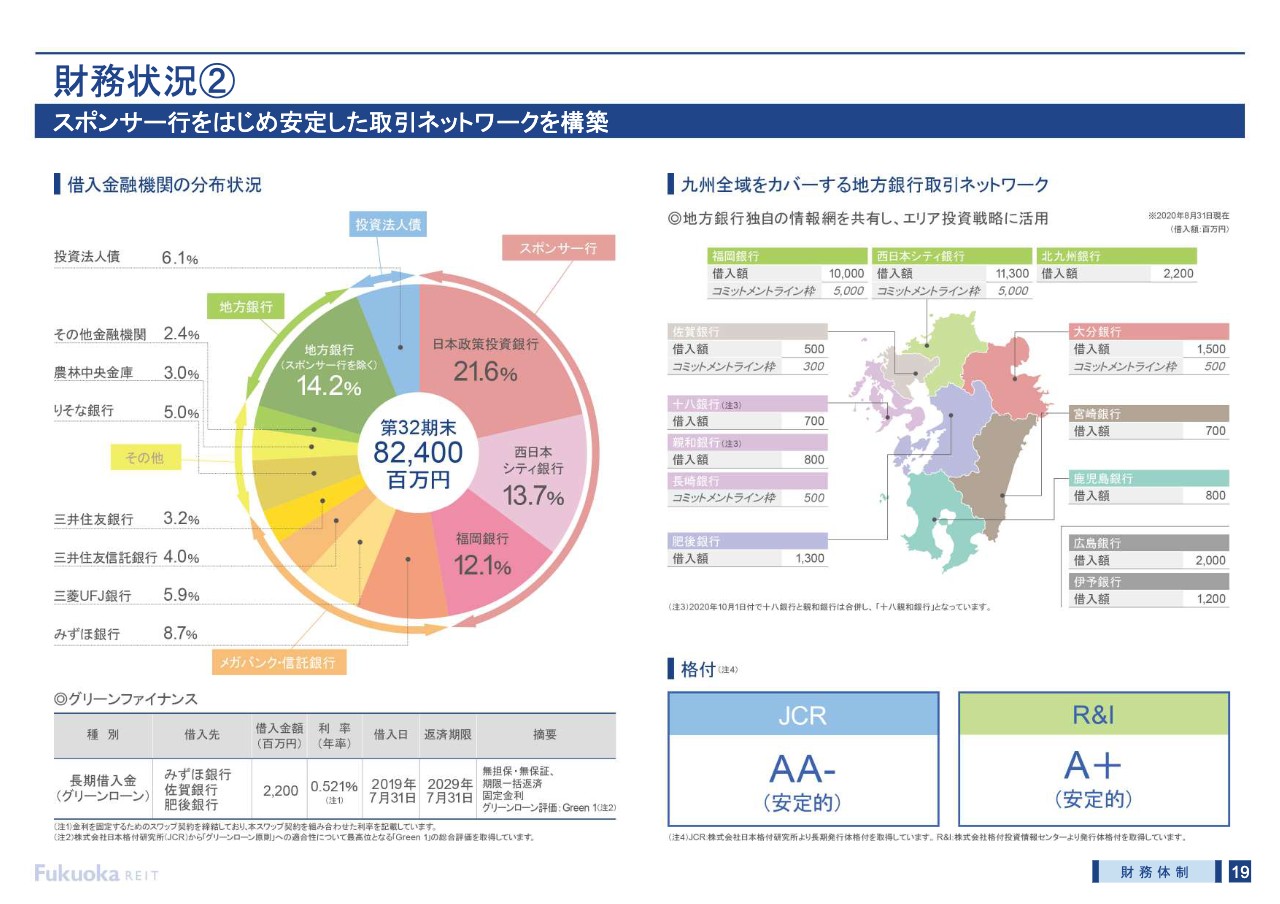

財務状況②

19ページは、後ほどご覧ください。

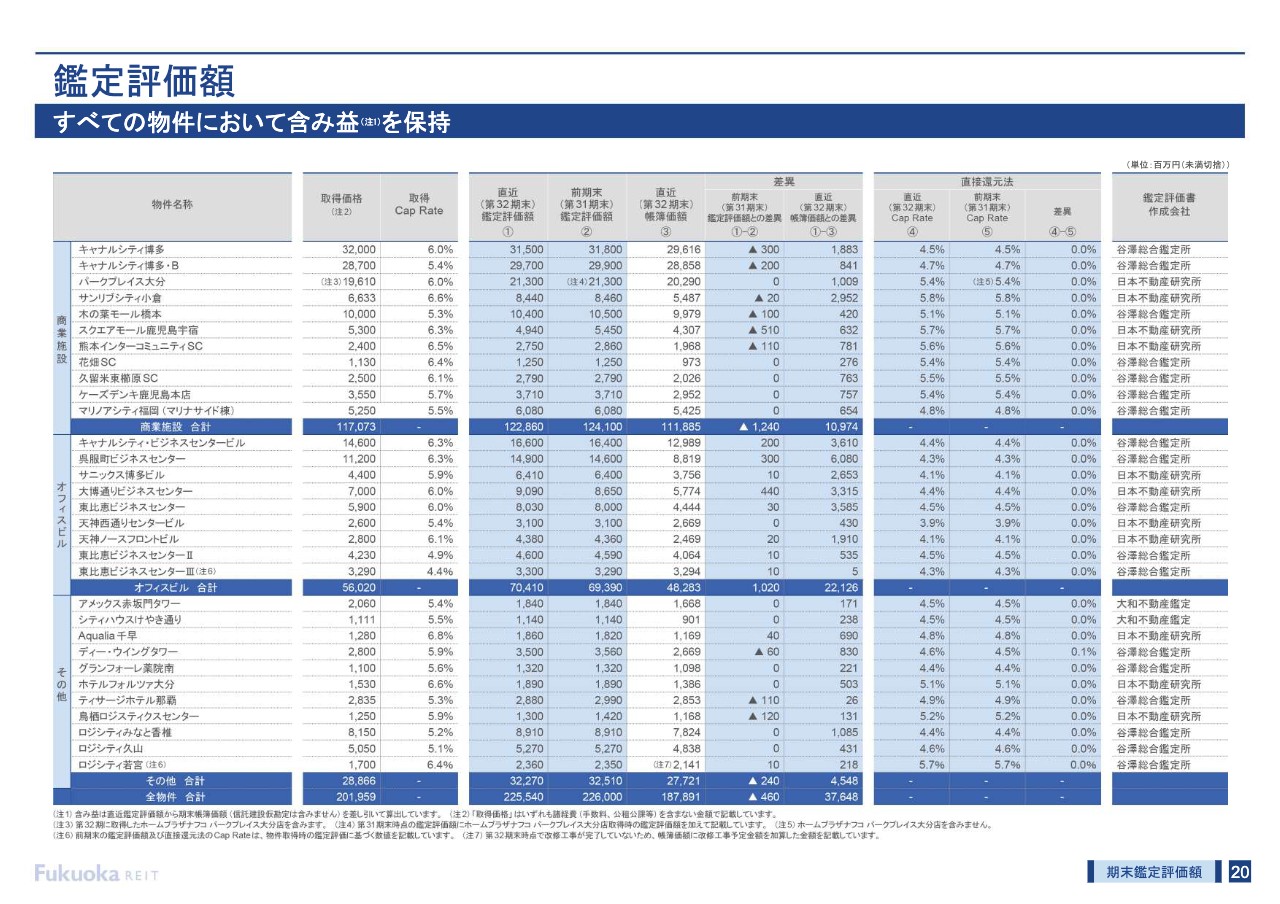

鑑定評価額

20ページに、鑑定評価についてまとめています。まず、キャップレートです。前期はオフィスを中心に13物件ほどでキャップレートが下がりましたが、今回、キャップレートはすべて横ばい、1件だけ、レジ物件において、築年が15年を迎えることから、鑑定会社から、築年を踏まえてキャップレートが0.1ポイント上がっていますが、基本的にキャップレートはすべて横ばいとなっています。

一方で、中ほどより少し右の前期末の鑑定評価と今期末の鑑定評価において、少し増減があります。まず、マイナス。減っているのは9物件で、これはコロナの影響を受けて、そこでキャッシュフローの見立てが少し弱くなった物件です。あと、スクエアモール鹿児島宇宿、それから熊本インターコミュニティSC、さらには鳥栖の物流については、ERを再取得したことによるものです。

一方、鑑定評価がプラスになっていますのは、特にオフィス物件で、こちらは賃収の増が反映されているということです。

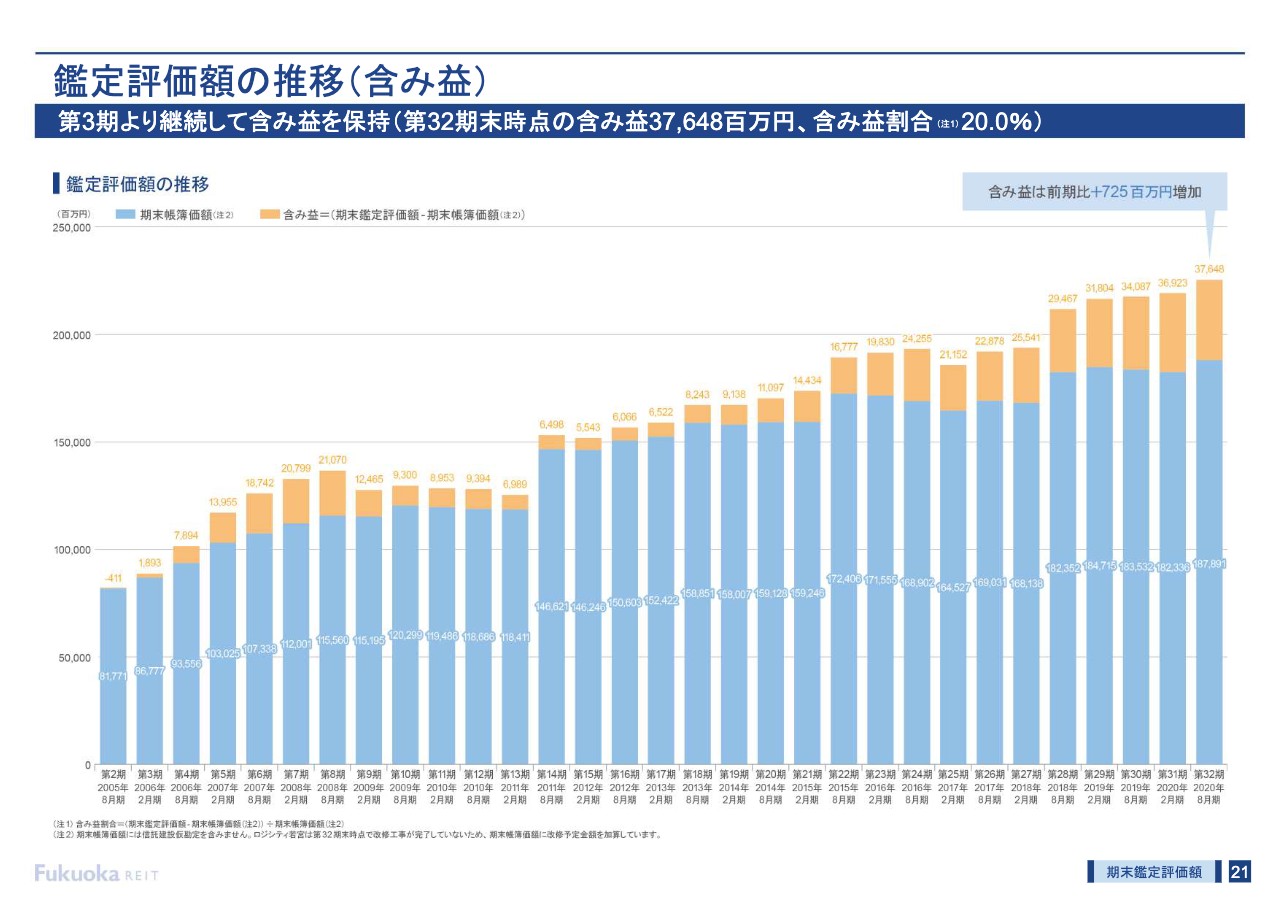

鑑定評価額の推移(含み益)

21ページをご覧ください。第32期末時点の含み益は376億4,800万円、含み益の割合は20パーセントになっています。

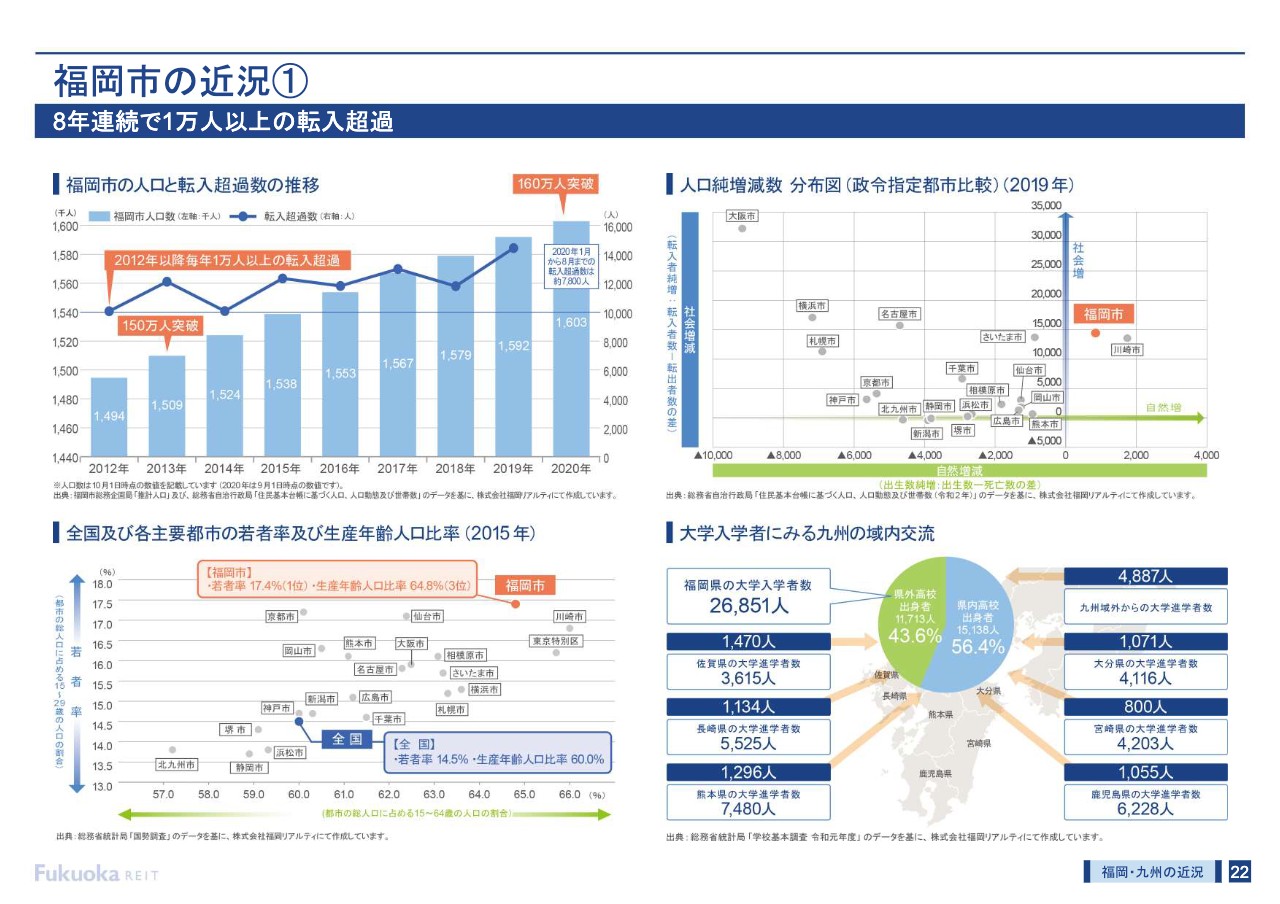

福岡市の近況①

22ページで、福岡市の近況についてご説明します。従来からお伝えしていますように、福岡市の人口成長は2020年においても続いている状況で、転入についても、8月時点で7,800人の転入が確認されているところです。

福岡市の近況②

23ページをご覧ください。今回、コロナという状況の中において、福岡と東京の違いを少しご説明します。ご案内のとおり、福岡は非常にコンパクトな街、コンパクトシティです。通勤時間についても、6割弱が通勤30分未満で、これは東京の倍以上です。このようなことも影響して、左下にあるとおり、地域別のテレワーク実施率は5月時点で17.3パーセントと、東京の48.1パーセントに比べるとかなり低くなっている状況です。

また、福岡市では現在、街づくりということで、「天神ビッグバン」「博多コネクティッド」を進めていますが、こうした建替のプロジェクトが進む中、感染症の時代に対応した安全安心な街づくりという観点から、ここに書いているようないろいろな安全対策の取り組みを誘導すべく、容積率の割増ボーナスも打ち出しているところです。

さらに、23ページ右下には、現在、東京・大阪・福岡で国際金融機能の誘致が叫ばれています。福岡においては、いち早くこれを行うべく、情報の共有あるいは交換を進めるかたちで、産学官によるオール福岡の推進組織「TEAM FUKUOKA」を設立し、このような国際金融機能を誘致していこうという動きが進んでいる状況です。

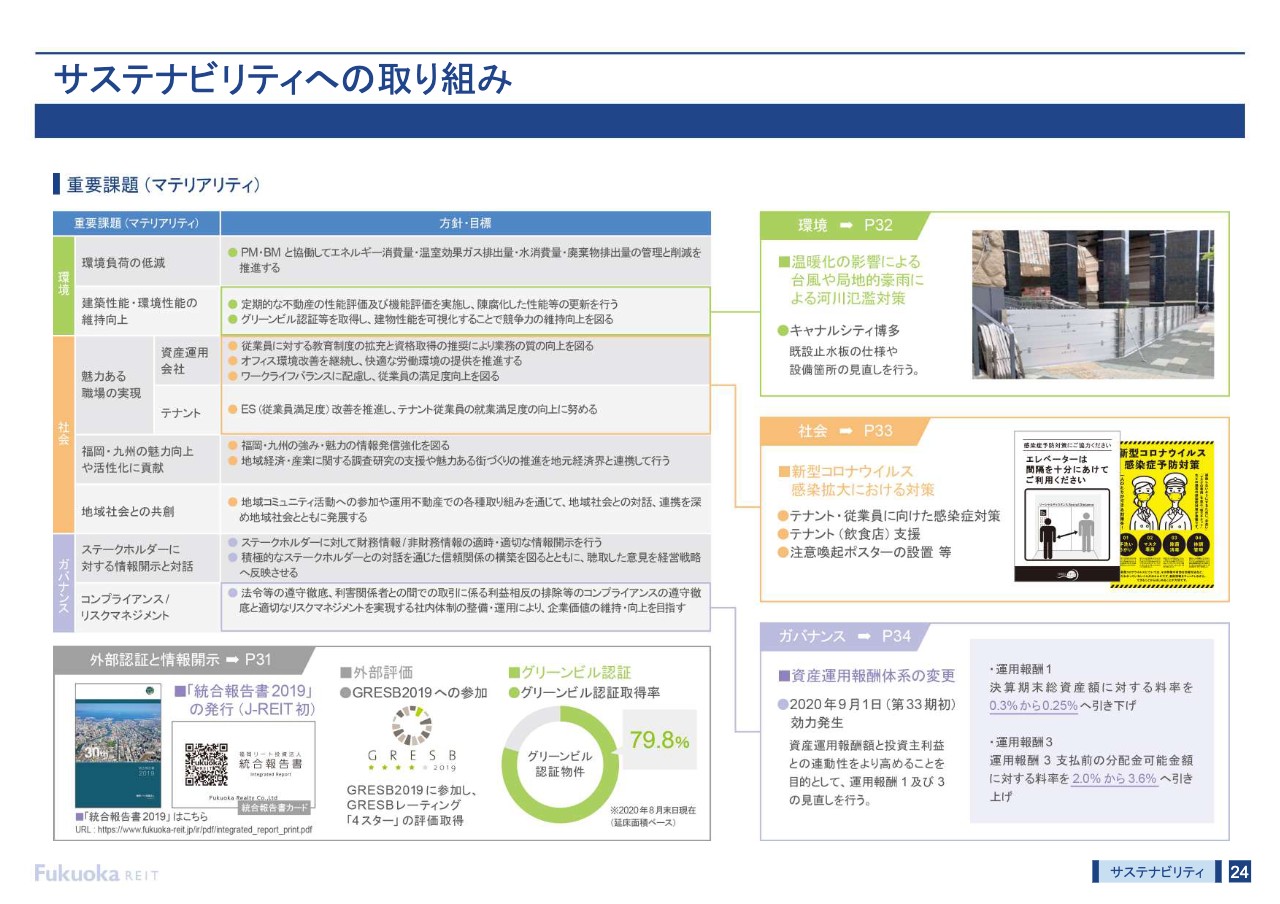

サステナビリティへの取り組み

24ページには、サステナビリティへの取り組みというかたちで載せています。マテリアリティの下には、この1月に発行しました「統合報告書2019」ということで、これについては現在、2020年版を発行すべく、準備を進めているところです。また、環境、社会、ガバナンスへの取り組みについては、32ページから34ページを、後ほどゆっくりご覧いただければと思っています。

福岡市の様子

最後に、58ページをご覧ください。本来であれば、福岡へみなさま、お出でいただいて、新しい物件も取得したことから、物件見学会等をご案内したいところですが、現在、そのようなことはできないということで、できるだけ街の様子がわかるようにというかたちで、今回、写真を入れています。

それぞれ博多駅前・天神駅前の様子、それから我々のキャナルシティ博多、あるいは木の葉モール橋本の売り場の様子。加えて、「博多コネクティッド」の西日本シティ銀行の本店解体、さらには天神ビジネスセンターの建設現場の様子というかたちで写真を、直近のものを載せていますので、ぜひこちらもご覧ください。以上、私からの説明は、これで終わります。どうもありがとうございました。