2020年9月9日に行われた、株式会社グッドコムアセット2020年10月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社グッドコムアセット 代表取締役社長 長嶋義和 氏

2020年10月期第3四半期決算説明会

長嶋義和氏(以下、長嶋):株式会社グッドコムアセット代表取締役社長の長嶋です。当社は東京23区を中心に投資用の新築マンションを企画、開発、販売、管理をワンストップでグループで行なっている会社です。それでは第3四半期決算についてご説明します。よろしくお願いします。

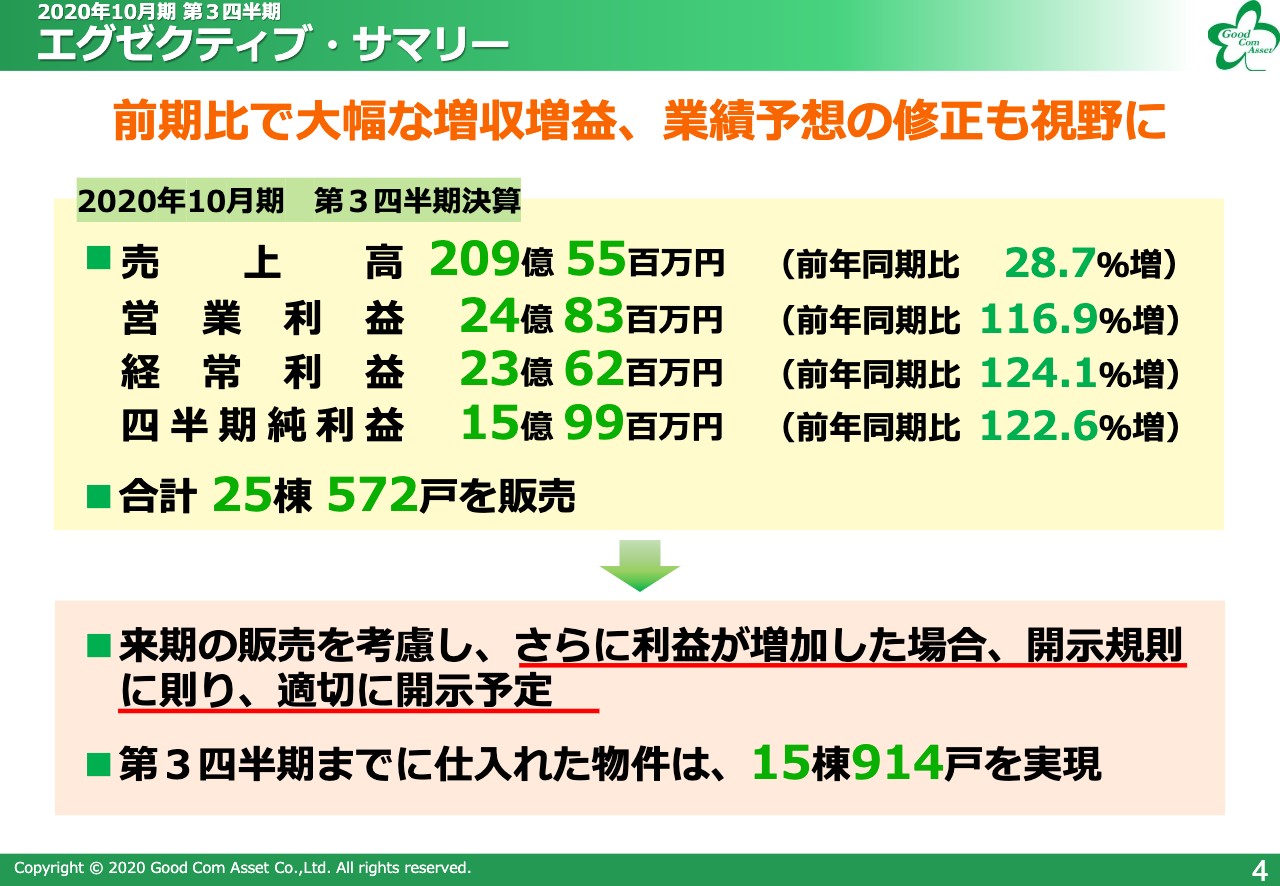

エグゼクティブ・サマリー

2020年10月期第3四半期は前期比で大幅な増収増益を達成し、業績予想の修正も視野に入れて、売上高が209億5,500万円と前期比28.7パーセント増、営業利益は24億8,300万円で前期比116.9パーセント増、経常利益は23億6,200万円の前期比124.1パーセント増、四半期純利益は15億9,900万円で前期比122.6パーセント増となり、25棟572戸を販売しました。

そして、さらに利益が増加した場合は開示規則に則り、適切に開示する予定です。また第3四半期までに15棟914戸を仕入れました。

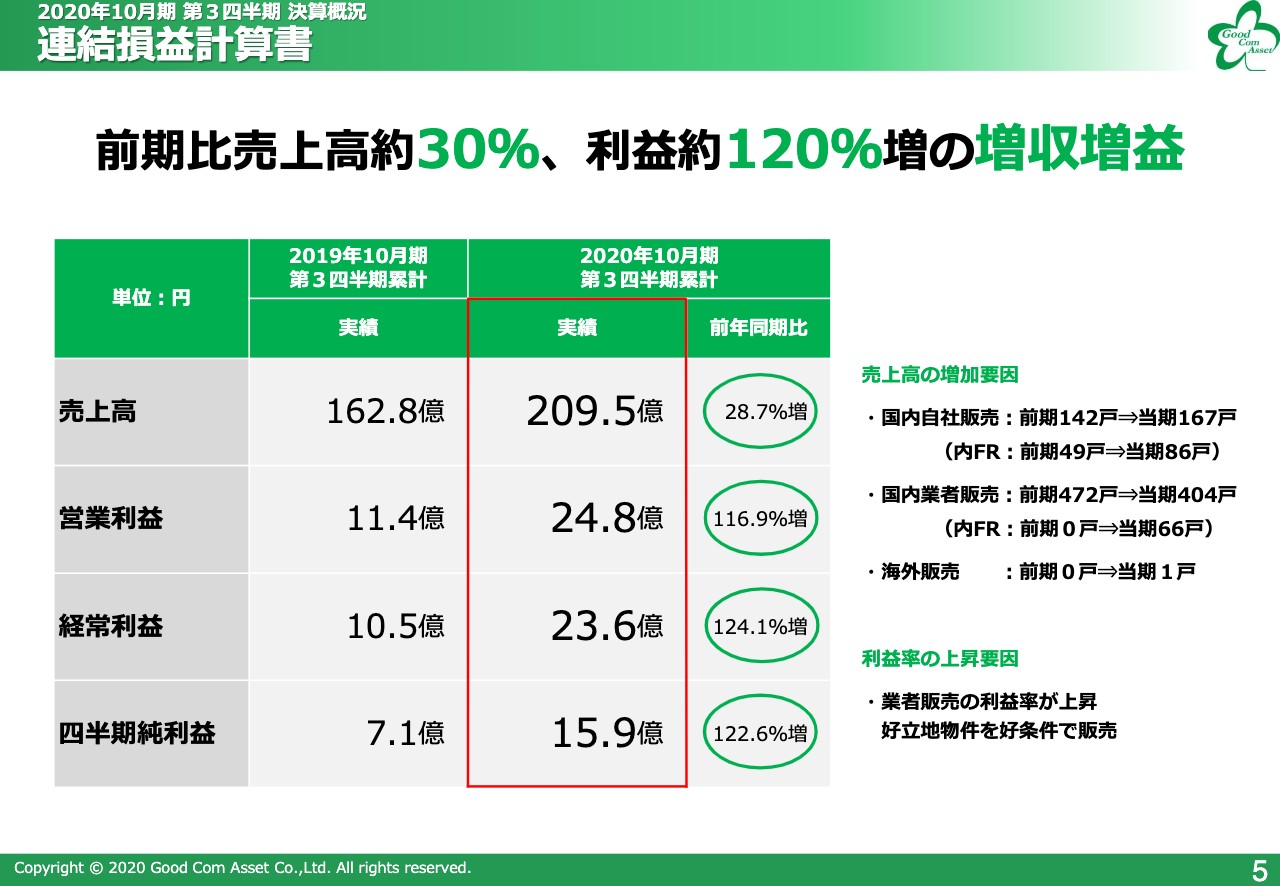

連結損益計算書

連結損益計算書です。前期比で売上高は約30パーセント増、利益については2.2倍以上になりました。国内自社販売は167戸を販売し、うちファミリータイプが86戸となりました。国内業者販売は404戸で、そのうちファミリータイプは66戸を販売しました。海外販売は1戸で、利益率が大幅に上昇した要因は、業者販売において好立地の物件を好条件で販売できたことによります。

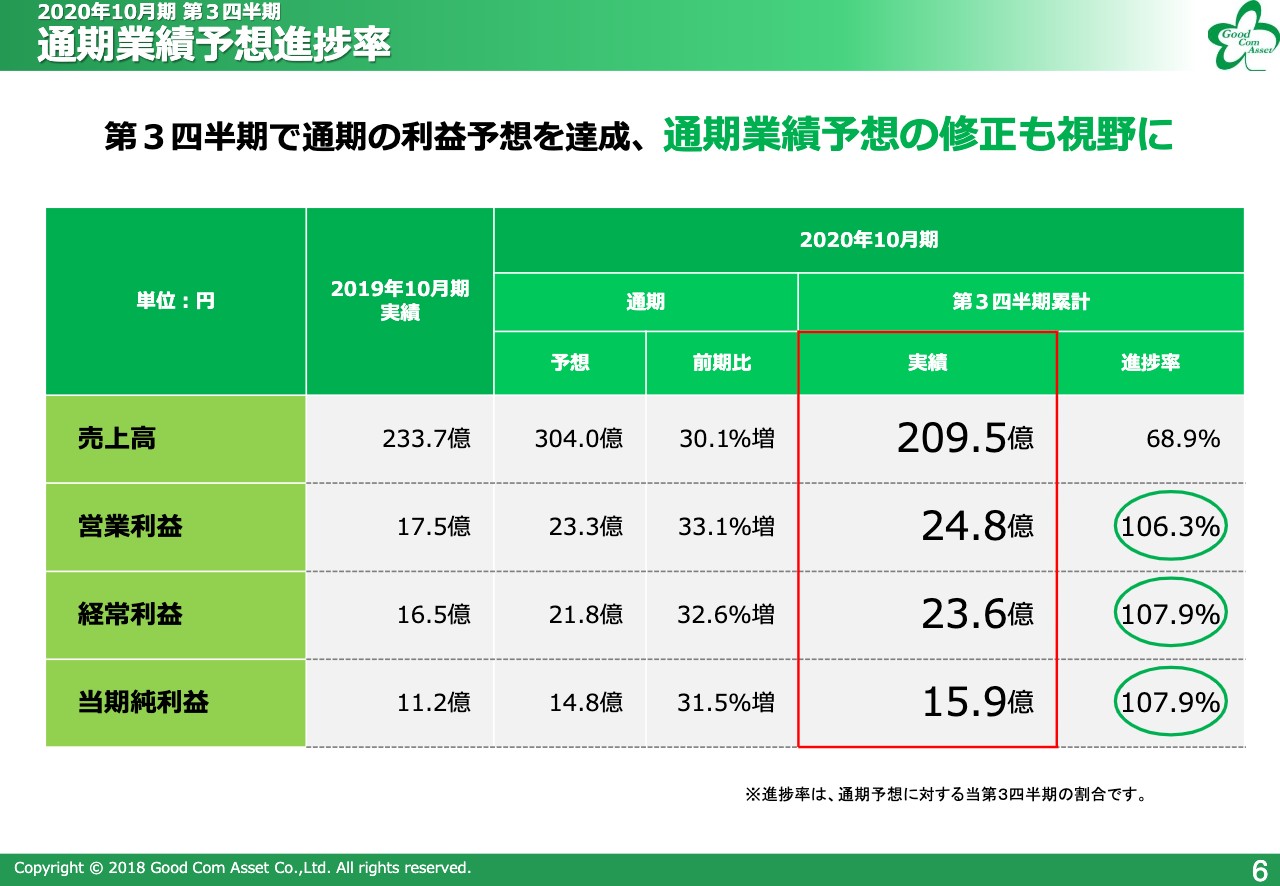

通期業績予想進捗率

通期業績予想の進捗率です。進捗率は売上高が68.9パーセント、営業利益が106.3パーセント、経常利益107.9パーセント、四半期純利益107.9パーセントとなり、利益面は通期の業績予想を達成しました。

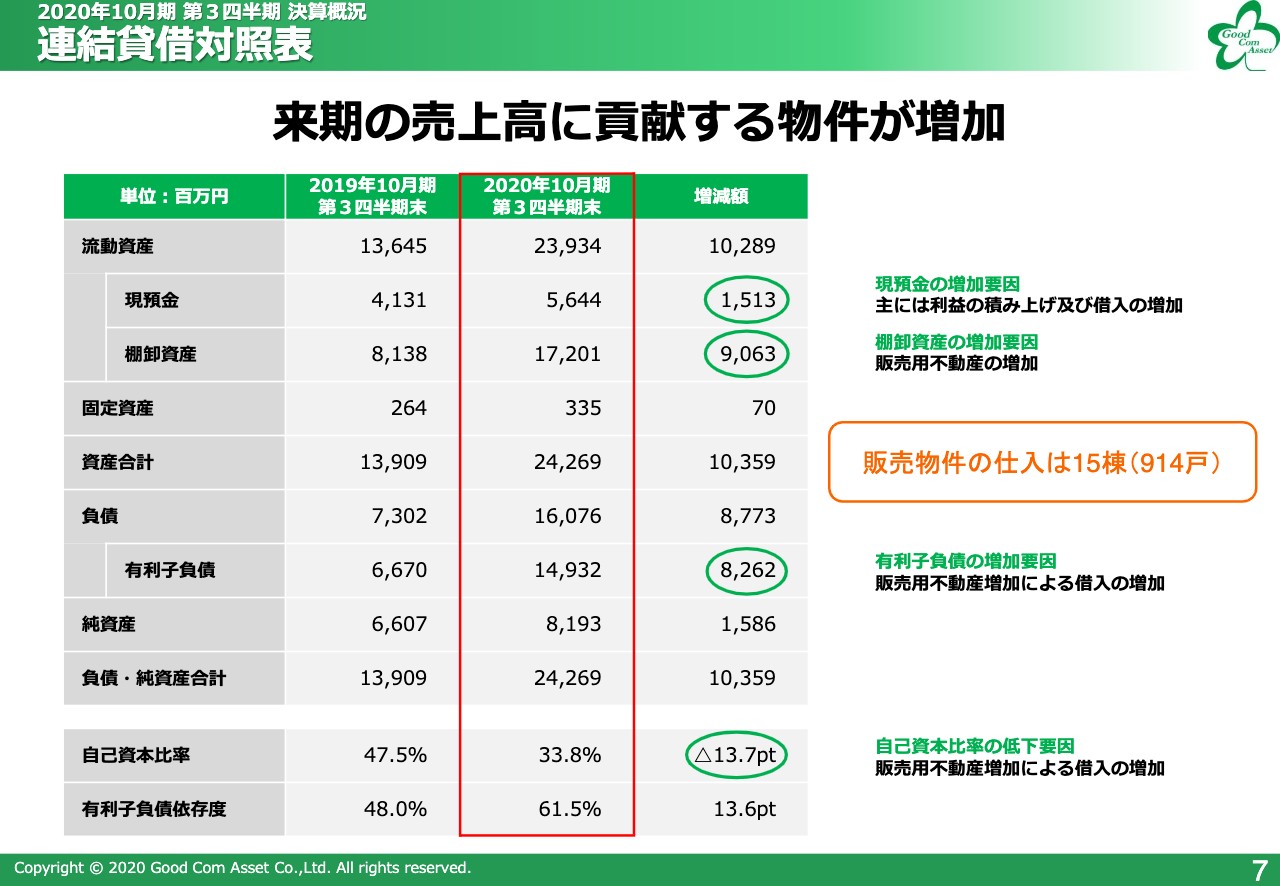

連結貸借対照表

連結貸借対照表です。今回は前期と今期の第3四半期を比較しています。特に重要な点は、棚卸資産の増加です。販売用不動産が90億円も増加しており、来期の売上高に貢献する物件が増加しました。

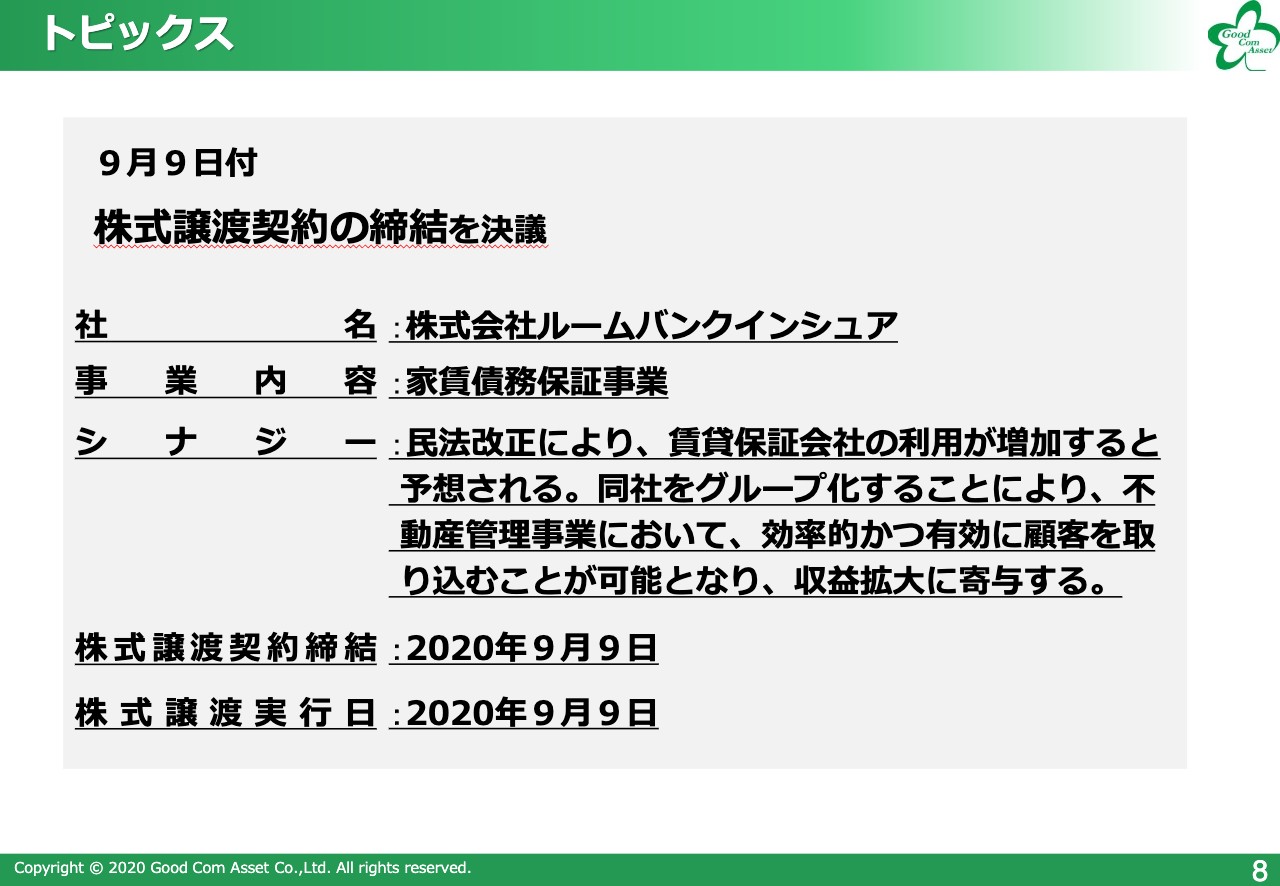

トピックス

本日、株式譲渡契約を締結の上、譲渡を実行し当社グループの一員になりました。こちらの会社は入居者の家賃債務保証を行なう会社で、民法改正により今後利用の増加が見込める事業となります。賃貸管理を行っている不動産管理事業とのシナジー効果が期待できます。

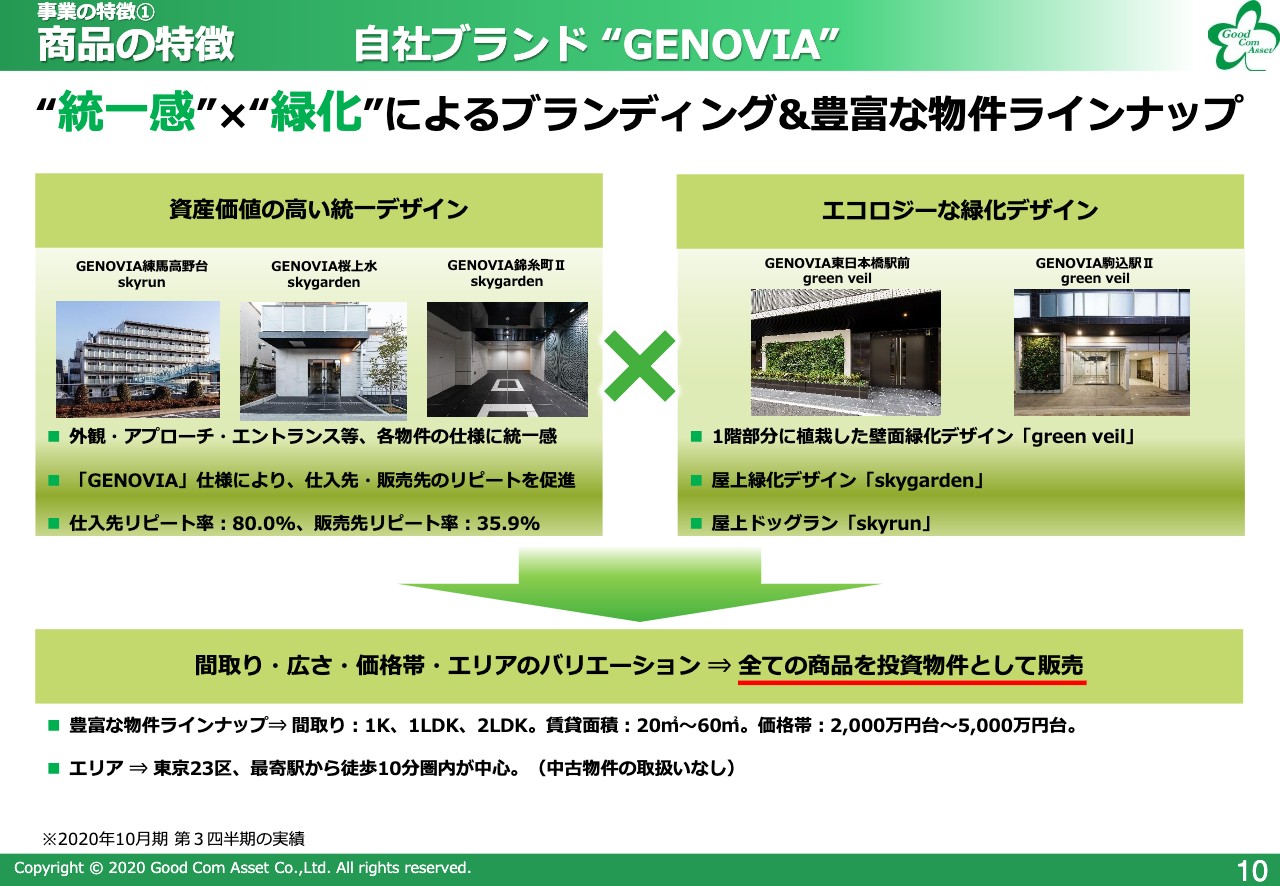

商品の特徴 自社ブランド “GENOVIA”

次に当社の事業の特徴をご説明します。商品の特徴として当社自社ブランド「GENOVIA」をご紹介します。外観、エントランス、アプローチなど各物件の仕様に統一感を持たせています。また、1階部分の壁面に緑化した壁面緑化「green veil」や屋上に緑化した「skygarden」のほか、屋上にドッグランを設置した「skyrun」の3シリーズがあります。

当社は豊富な物件のラインナップで間取りは1Kから2LDK、販売価格帯は2,000万円台から5,000万円台を取り扱っており、すべて投資物件として販売しています。エリアは東京23区、最寄駅から徒歩10分圏内が中心で、すべて新築物件になります。

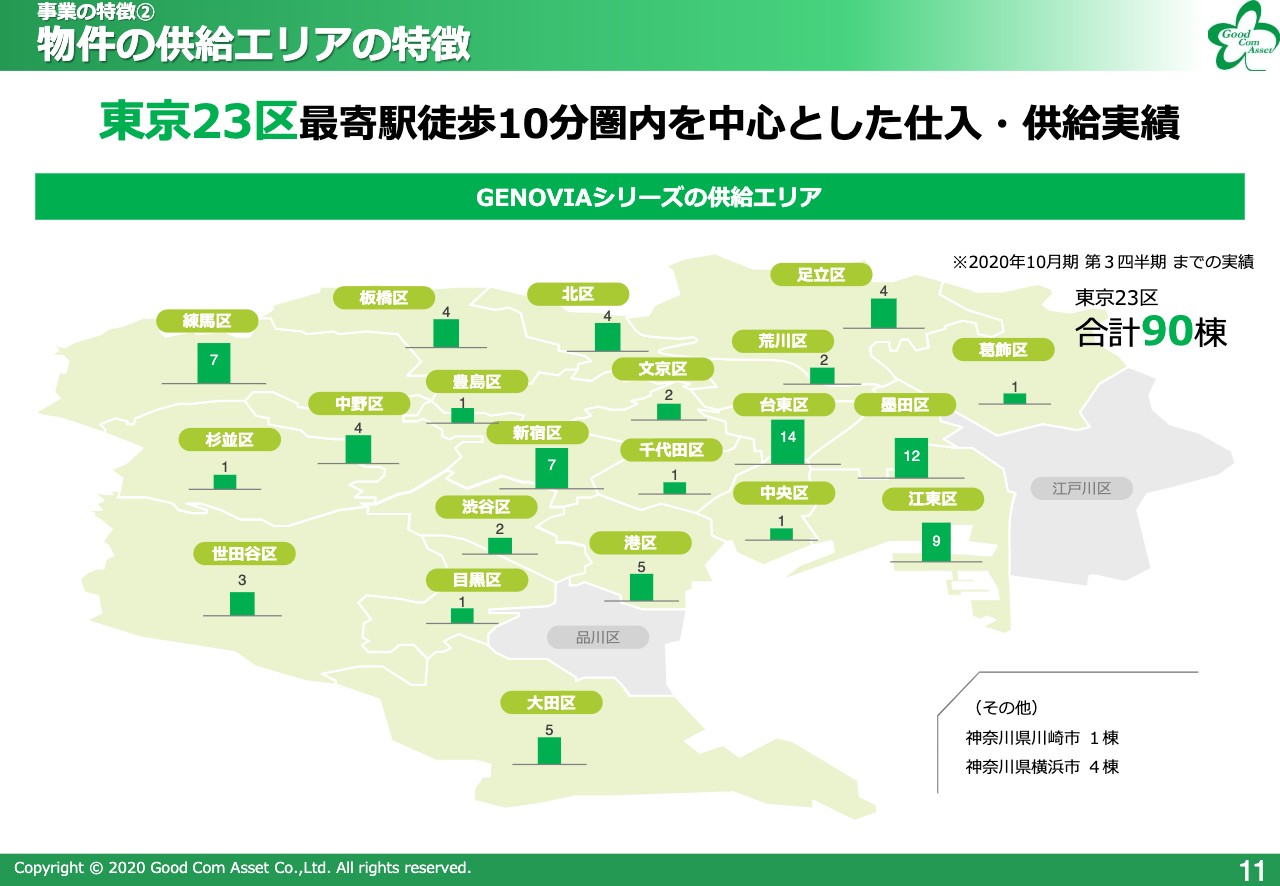

物件の供給エリアの特徴

物件の供給エリアです。東京23区で最寄駅10分圏内を中心に供給しています。「GENOVIA」の供給実績としては東京23区で90棟となります。また、東京23区以外でも賃貸需要の高い川崎と横浜市に5棟を供給しています。

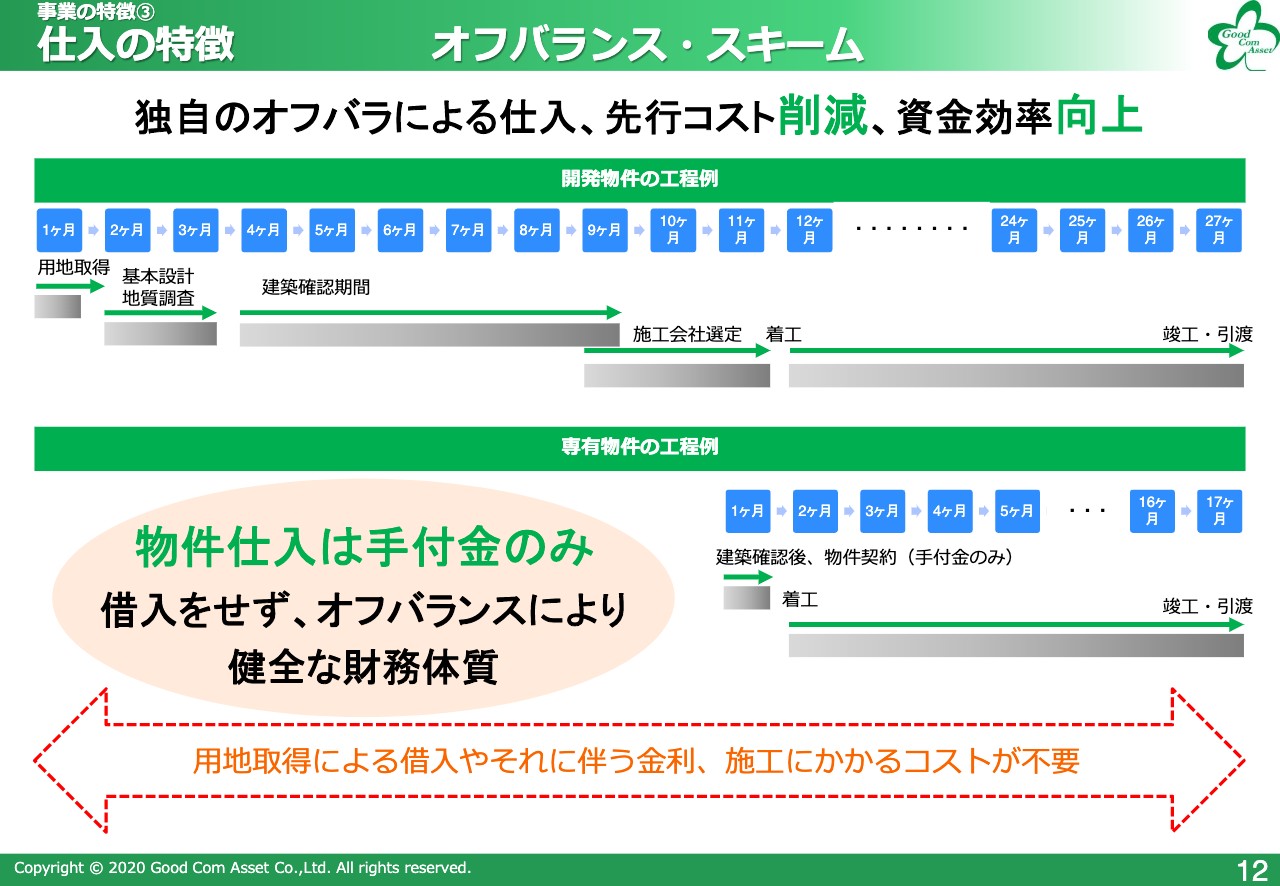

仕入の特徴 オフバランス・スキーム

仕入の特徴です。一般的な不動産会社では上段のように、開発物件で物件開発を行なっています。用地取得時に借入を行ない、建築確認、施工会社の選定、着工、2年から3年後に竣工・引渡と流れていき、最後に資金の回収という流れになります。そのため2年から3年は資金が寝てしまうことになります。

当社はその寝てしまうお金を少なくするため、下段のとおり、専有物件を推進しています。この専有物件は仕入契約時に手付金のみで物件を仕入れることができます。そうすることで借入はせず、オフバランスにより健全な財務体質を維持できています。

通常の不動産会社は、売上と借入が同程度、それ以上ある場合が一般的なのですが、当社は専有物件を採用しているため、借入がそこまで膨らんでおらず、高い自己資本比率をキープできています。

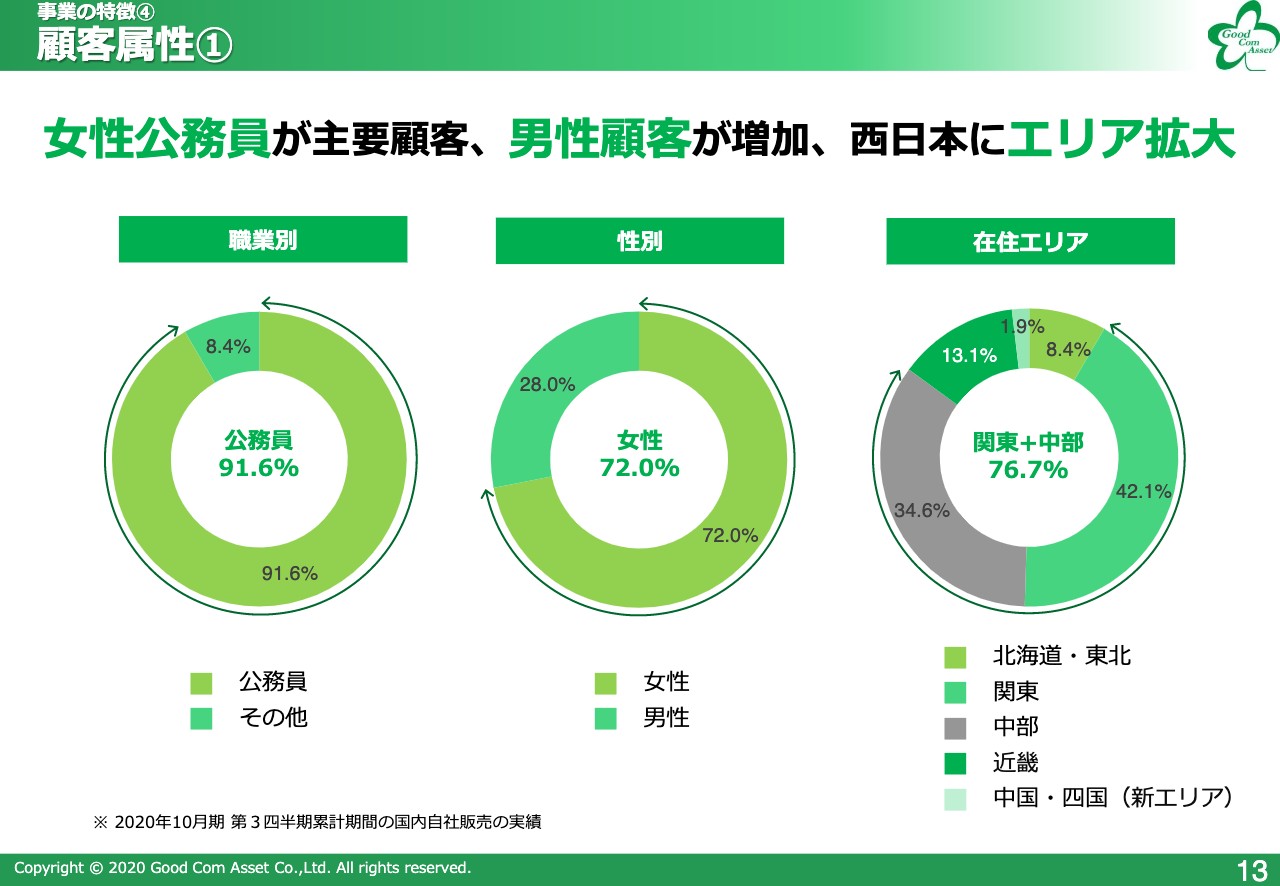

顧客属性①

次に顧客属性です。当社の主要な顧客は女性公務員です。公務員が91.6パーセントで、女性の方が72パーセントとなっています。以前よりも男性の顧客が増加しましたが、女性公務員が一般の主要のお客さまになります。また、お住いのエリアとしましては関東および中部で76.7パーセントとなっており、北海道、東北、近畿や中国・四国地方にもエリアを拡大しています。

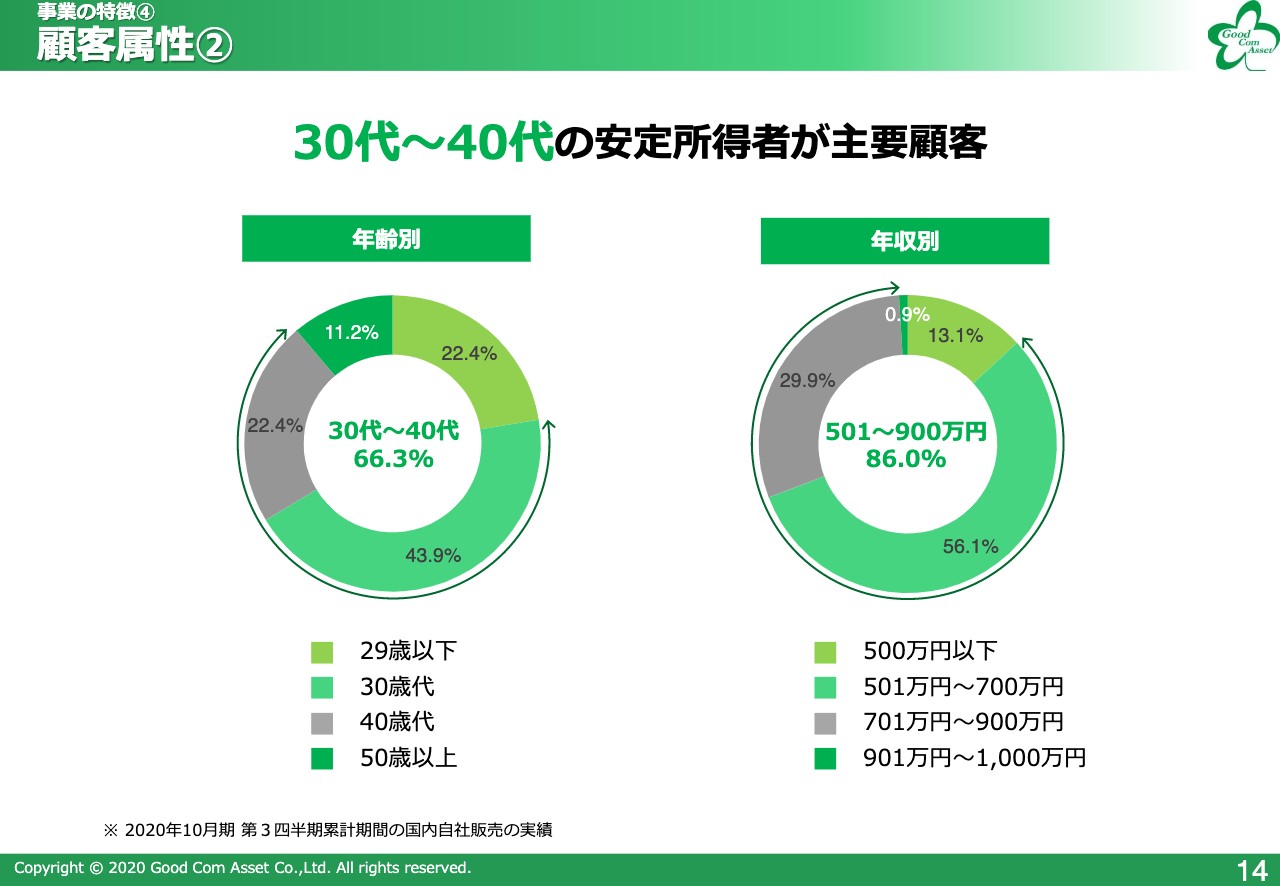

顧客属性②

年齢としては、30代から40代が約70パーセントとなっています。年収では501万円から900万円台が86パーセントで、安定した高所得の方々が当社の主要なお客さまとなっています。

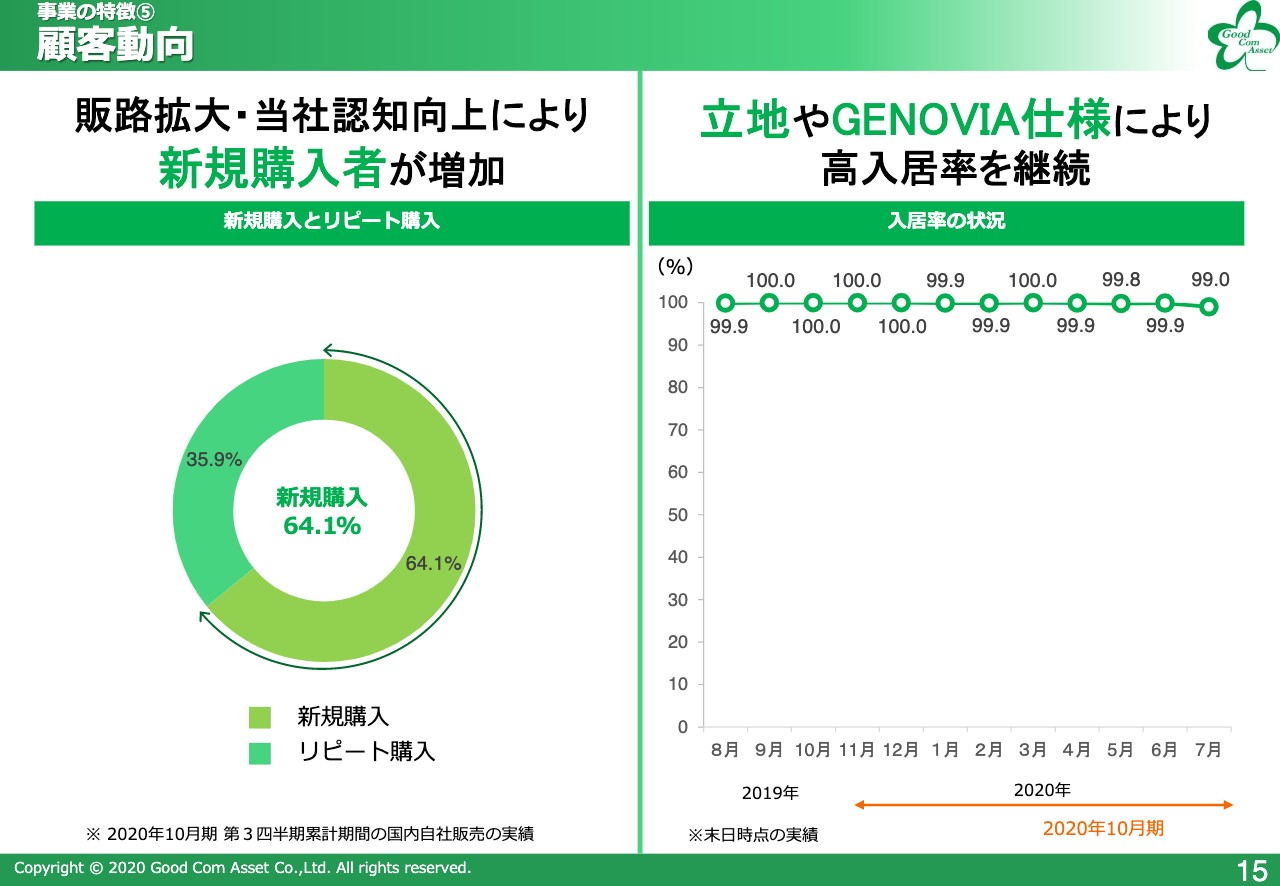

顧客動向

第3四半期累計の期間では販路拡大や当社の認知度が向上したため、64.1パーセントが新規顧客となりました。また、当社が供給している物件の入居率は99パーセント以上を維持しており、かなり高い入居率のため投資物件としての価値は十分であると考えています。

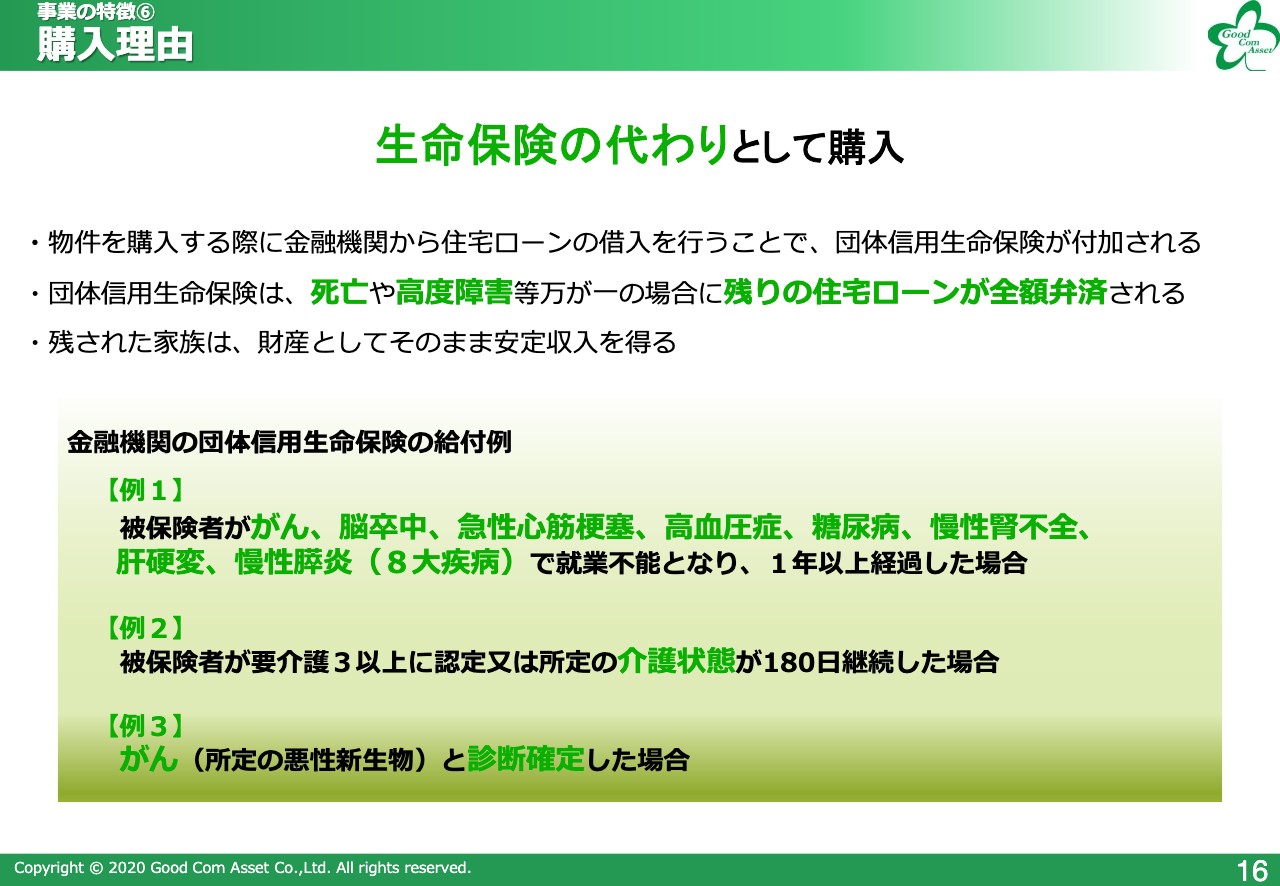

購入理由

次に当社の物件の購入理由です。当社の物件は生命保険代わりに購入される方が最も多いです。購入時に住宅ローンの借入を行なうことで、団体信用生命保険が付加されます。この団信は死亡や高度障害などの万が一の時には残りの住宅ローンが全額弁済されるため、そのあとは定期的に家賃収入を得ることも売却することも可能ですし、手元資金にすることができます。そのため、生命保険の見直しをされてマンションを購入される方が最も多いです。また、団信にもさまざまな保険があり、特に人気なのは、がんと診断されただけで全額弁済される保険です。診断されただけで保険が下りるというのはかなり効力があると思います。

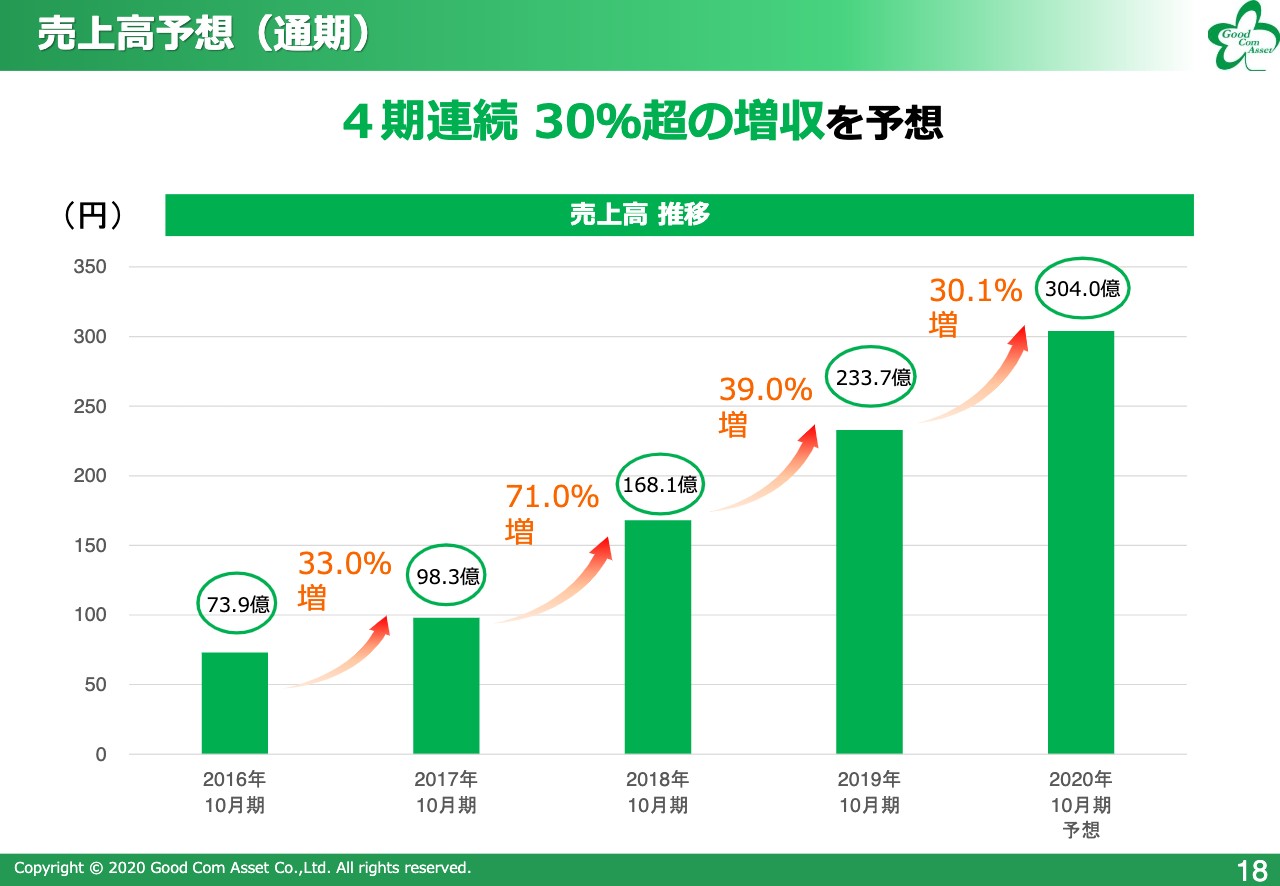

売上高予想(通期)

2020年10月期の業績予想です。2020年10月期は売上高304億円で4期連続の30パーセント超の増収を予想しています。

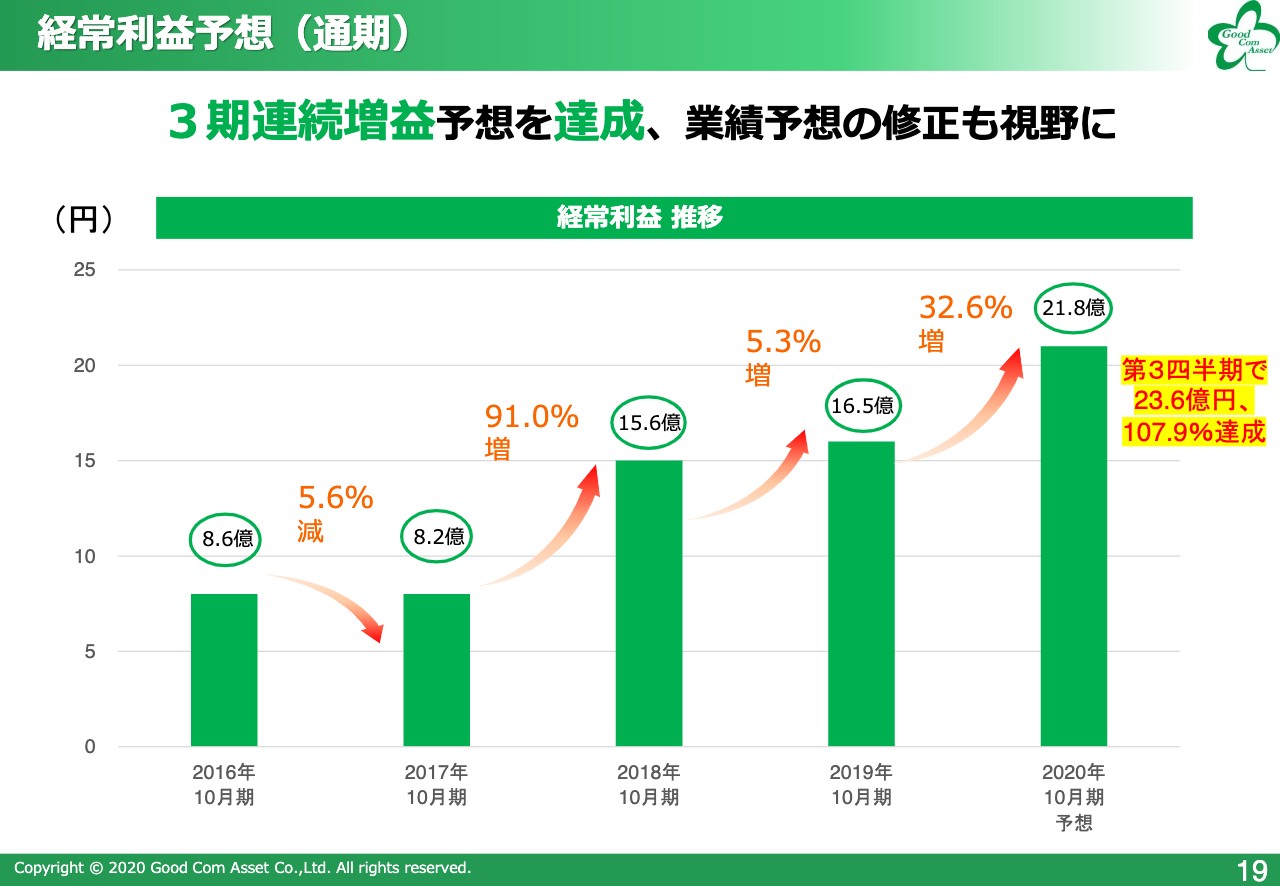

経常利益予想(通期)

経常利益については、3期連続の増益で今期は32.6パーセント増を予想しています。そして当初の予想に対して第3四半期までで23億6,000万円を計上し、予想比107.9パーセントとなり今期予想を達成しました。

販売可能物件及び仕入物件一覧

販売物件のラインナップと仕入物件の一覧です。仕入は非常に好調で引き続き物件仕入に注力していきたいと考えています。

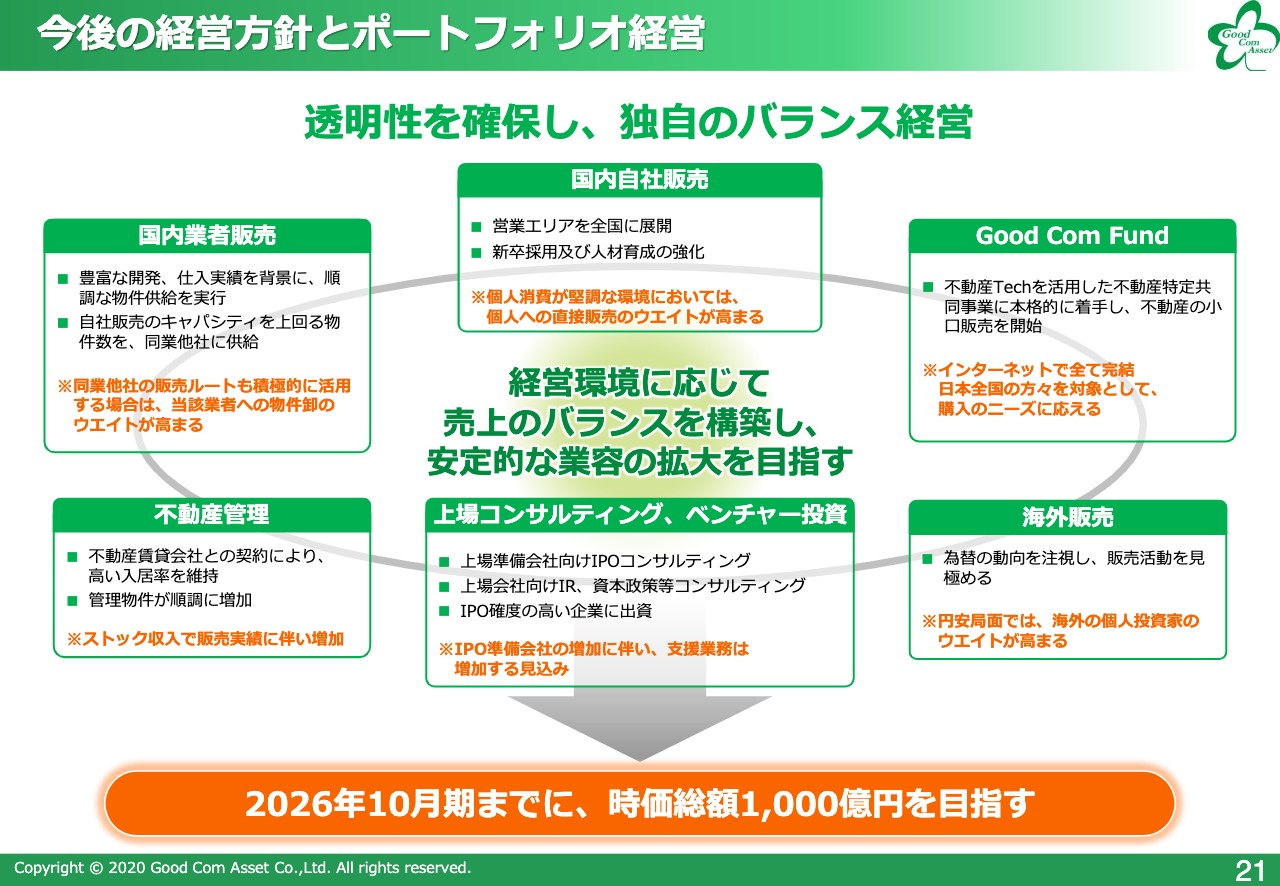

今後の経営方針とポートフォリオ経営

当社の事業ポートフォリオです。国内自社販売、国内業者販売、不動産管理、海外販売、Good Com Fundの5つのセグメントで経営環境に応じたバランス経営を実施し、業容の拡大を目指しています。また、今期より新規事業としてIPOコンサルティングや上場企業へのIRコンサルティング、コーポレートベンチャーキャピタル事業を開始しています。今後も新たな事業を展開し、事業基盤を強固なものとし、2026年10月期までに時価総額1,000億円を目指します。

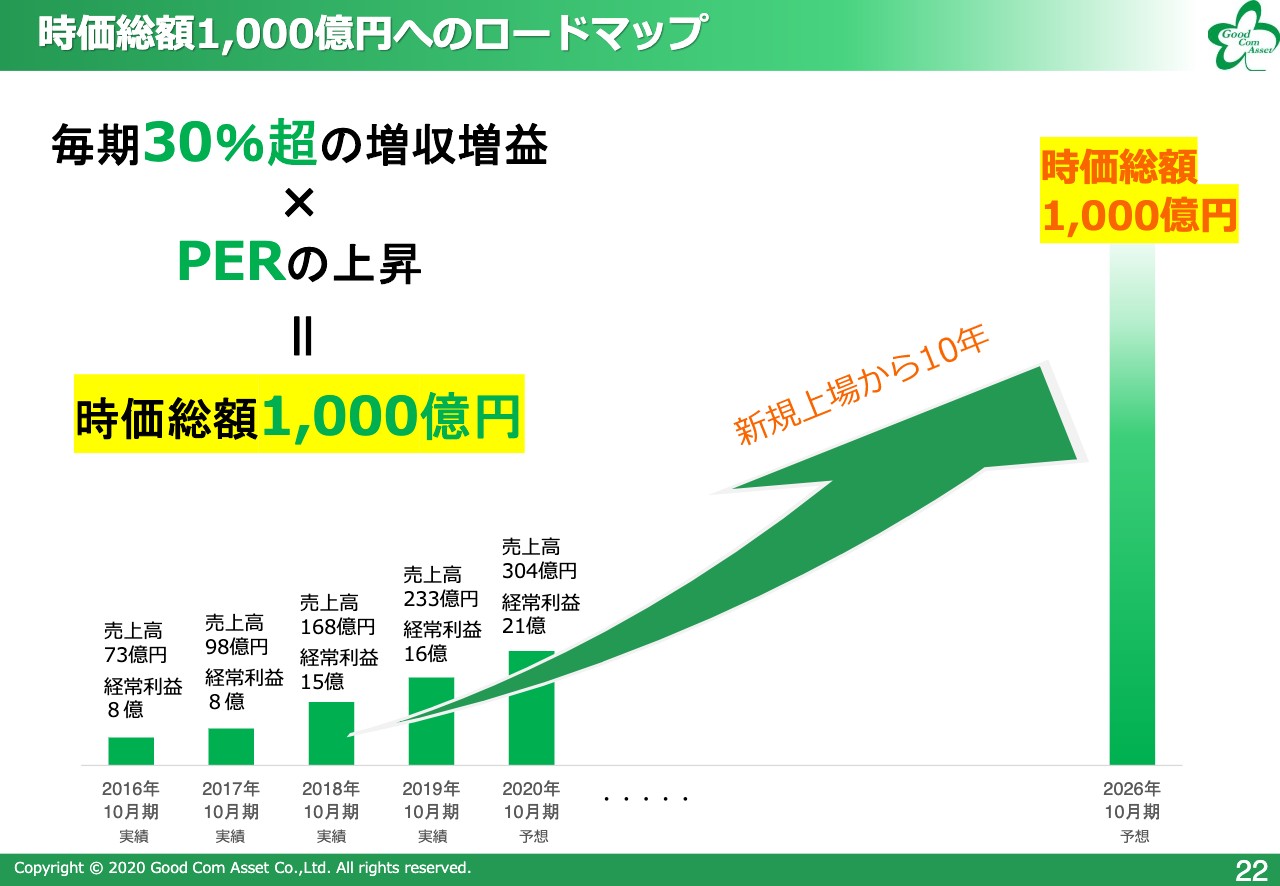

時価総額1,000億円へのロードマップ

あと6年で時価総額1,000億円をどのように達成するかと言うと、毎期30パーセント超の増収増益に加えて、PERの上昇によって達成できると考えています。 「毎期30パーセント超の増収増益なんてできるの?」と思う方がいらっしゃると思いますが、当社はすでに30パーセント超の増益は達成しています。今後も全社一丸となって、業容の拡大に努めます。

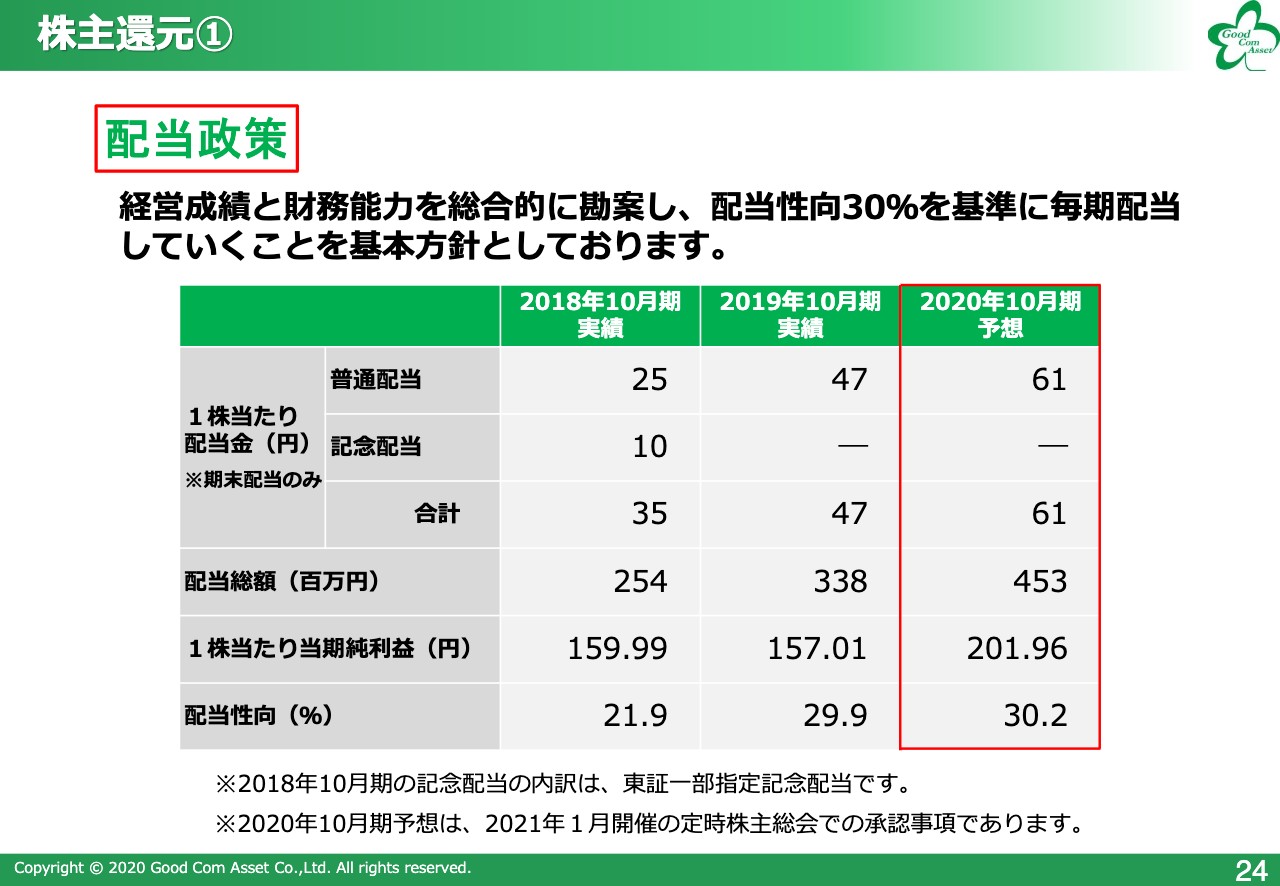

株主還元①

最後に株主還元です。まず配当についてですが、今期の配当予想は61円であり、配当性向は30.2パーセントの見込みです。毎期配当が増額していることが分かっていただけると思います。

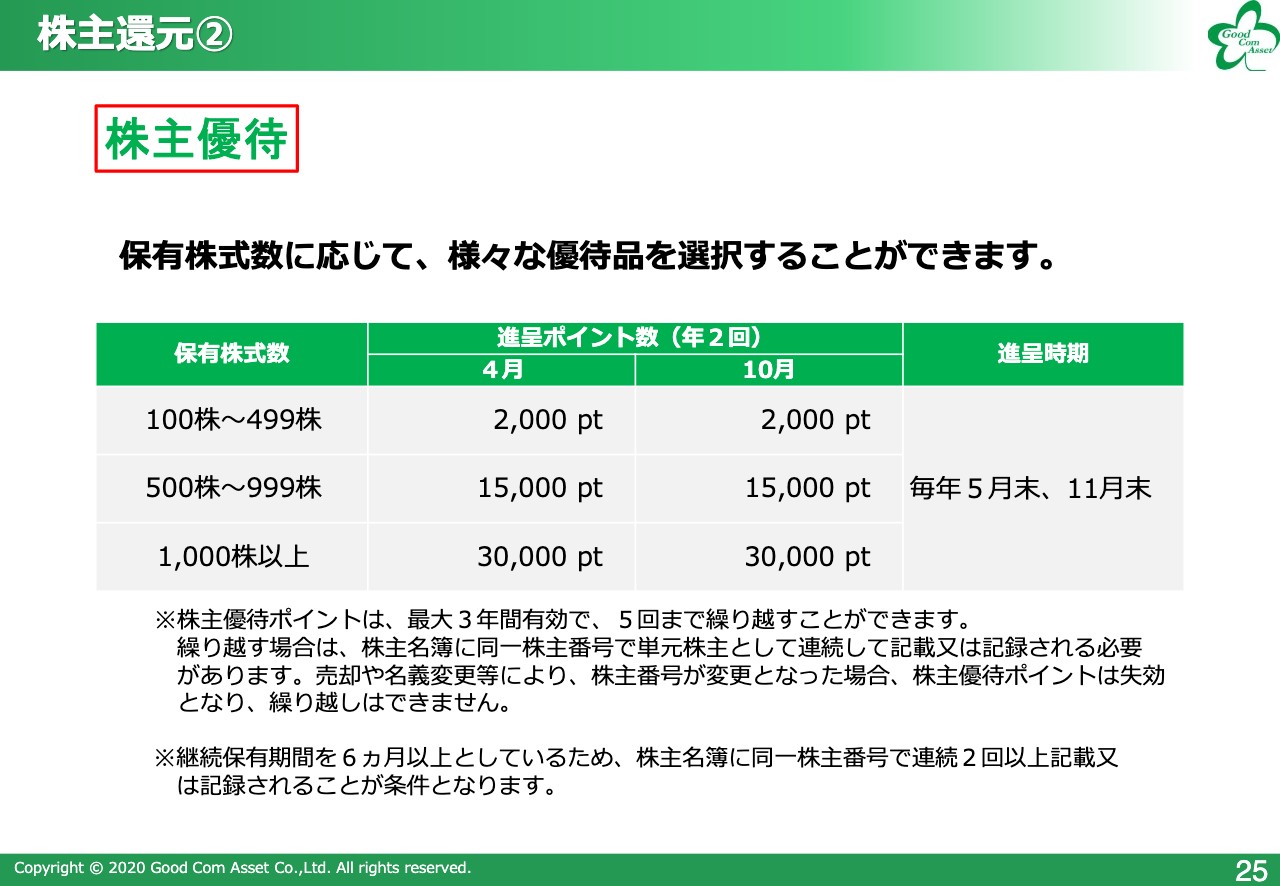

株主還元②

株主優待は所有株数に応じて、さまざまな優待品を選択することが可能です。

株主還元③

自己株式の取得を4月に決議しました。現在までに7万1,900株を取得しています。以上で決算説明を終了します。どうもありがとうございました。

質疑応答:顧客が女性の公務員になっている要因

司会:これより質疑応答に移らせていただきます。さっそくですが、最初のご質問です。「顧客が公務員、女性になっている要因はなんですか?」というご質問をいただいています。

長嶋:ありがとうございます。当社は創業当時から女性の資格者を主要な顧客ターゲットとしています。日本での一般的な慣習ですが、大きな買い物をするときは、説明をご主人にするとそのあとで「家内に説明してくれないか」といわれるケースがほとんどでした。そのような経緯もあり、そうであれば初めから女性をターゲットにしていこうと考えたため、創業当時から女性をターゲットにしています。

質疑応答:Good Com Fundについて

司会:「Good Com Fundについて詳しく教えて欲しい」という質問です。

長嶋:まずGood Com Fundなのですが、そもそもファンドの中には匿名組合と任意組合の2つがあるのですが、当社はあえて任意組合を採用しています。どういったものかというと、任意組合はリアルで不動産を所有できるため、所有権が持てます。

例えば、匿名組合の場合なのですが、まず所有権も何もありません。すべて利回りだけになりますので、任意組合と比べて期間も短いです。当社の場合、任意組合を選んだ一番大きな理由は、まずは確定した利回りが当社の場合では手取り3パーセント、年利3パーセントと決まっていることです。

また、所有権もお持ちになれますので、実際に購入した段階で、購入した物件にもよるのですが、例えば仮に1,000万円の価値である10万円を100口購入いただいたとします。購入した段階で80パーセントまで圧縮でき、200万円の価値になるわけです。そのため、これは贈与税対策や相続税対策として取り扱うことが可能です。不動産の一番の問題点は相続・贈与時に親族が揉める問題です。小口で分けることにより、インターネットで自由に売買できるということが、当社が日本初で導入した経緯となっています。

質疑応答:関西などへの進出および東京23区に特化する理由

司会:「関西などに進出はしないのでしょうか? 東京23区に特化する理由は何でしょうか?」というご質問です。

長嶋:関西も非常に魅力的な場所です。そのような中で、なぜグッドコムアセットグループが東京23区にこだわっているのかについてご説明します。新型コロナウイルスの影響で現在テレワークが進み、東京の一局集中が疑問視されている中でも、やはり東京23区は非常に賃貸の需要が高くなっています。これは、東京23区に上場企業を含め企業が一番集まっているからです。また上場していない企業であっても、本社機能を東京に置いている場合が多くなっています。テレワークは確かに進み、みなさま在宅で、マンションの中で仕事をしているわけですが、いつでも会社には出勤できるような体制になっています。

我々としては、やはり資産価値が下がりにくい東京23区内の徒歩10分の立地条件で、賃貸需要が高いところに物件を供給して今後も販売していきたいと考えています。

ただし、当社も全国展開をしていますので、全国に営業所や支店を作ることも検討中で、大阪などに支店を置いたり営業所を置いたりということも、今後検討していきます。

司会:今の段階では東京23区にこだわっていますが、今後はもちろん関西などへの展開も考えられるということですか?

長嶋:考えられます。

質疑応答:新型コロナウイルスの影響

司会:「先ほど新型コロナウイルスという言葉もありましたが、新型コロナウイルスの影響はないと考えていいのですか?」というご質問です。

長嶋:そうですね。緊急事態宣言発令から5月7日の解除までの期間においては、我々の販売に新型コロナウイルスの影響はまったくありませんでした。なぜならば、我々の主要ターゲットは公務員ですので、在宅は行なっていないためです。そのようなところから販売は止まっていなかったのですが、やはり購入される方々も、みなさま銀行や金融機関を取り扱って融資を受けるわけです。そのようなところで、4月に契約をされた方が緊急事態が明けて5月に引き渡しをされたとか、6月に引き渡しをされた等の影響は若干ありました。

司会:先ほど、公務員は安定しているというお話しもありましたし、今後もやはり新型コロナウイルスの影響で安定している公務員の価値は高まりそうですか?

長嶋:そうですね。公務員の方々は全国で300万人超いらっしゃいますので、そのような方々は、非常にニッチですが、あえてここで民間企業についてお話ししますと、テレワークが進んだことで、昨年度の年収に対して80パーセントの補償をしようというような基本的な雇用条件の話が出ています。例えば、年収が1,000万円であれば800万円になるわけですから、仕事をしたくても、テレワークを推進するということで、やはり年収が20パーセント下がってしまいます。しかし、公務員は下がることがないのです。ですから、先程もお伝えしたとおり、今の時期でも安定した雇用と安定しかつ高所得の方々に安定した販売がいつでもできるというところがわれわれの強みになります。

質疑応答:中古物件の販売は行なうのか

司会:「自社ブランドの新築マンションを販売しているようですが、今後、中古物件を販売するなどは考えていないのでしょうか?」というご質問です。

長嶋:そうですね、中古物件は販売したいのはやまやまなのですが、建築基準法が2007年に改正されたのです。これは建築基準法で、以前に「姉歯事件」という非常に大きな問題があったのですが、構造計算などの偽造が行なわれた事件でした。そちらが社会問題となったことと、マンションで一番多い長期修繕積立の計画がないといった問題があったことから、2008年に建築基準法がすべて改正されたのです。そのため、われわれも2008年以降の中古物件であれば取り扱いたいのですが、2008年と言うと、まだ築浅ですので、まだ売りに出ることはないと思うのです。そのため、2008年から当社は「GENOVIA」というブランドを立ち上げているのですが、こちらが中古になったら販売していきたいと考えています。

司会:自社物件を中古になったら販売したいということですね。

長嶋:そうです。当然ながら、われわれは土地の段階から、仕入れ、場所、あとは建築会社、設計事務所、このようなものをトリプルチェックしているため、誤解を恐れずに言うと「不正ができないマンション」になっています。

中古マンションは利回りが例えば5パーセント、6パーセント、7パーセントと良いのですが、一番のリスクは、中古マンションを購入したあとで管理費がいきなり上がることです。長期修繕計画も長期の積立金もないということで、買ったあとにリスクが来る場合もあります。そのため、当社の「GENOVIA」シリーズが中古になってから購入していただきたいという気持ちでいっぱいです。

質疑応答:好業績の理由および他社との違い

司会:「大手デベロッパーが減収減益の通期業績予想を発表する一方で、貴社は新型コロナウイルスの影響がほとんどなく、大幅な増収増益の業績予想となっています。好業績の理由、他社との違いを教えてください」というご質問です。

長嶋:まず当社がやはり一番言いたいこととしては、今後、アベノミクスがどうなるのかという問題があります。アベノミクスで一番大きいのは、やはりインバウンドであり、ホテルも含め、外国人の方々を、旅行者を集め、何千万人にしていこうという政策だったと思うのですが、これは政策としては間違いではなく、非常に素晴らしいことだったと思うのです。しかし、これには盲点があり、国内の需要だけで生きていけないということなのです。

司会:そうですね、今後はさらに少子化も進みますね。

長嶋:われわれの事業は、国内事業だけに特化しています。例えば、国内自社販売を見てもそうなのですが、国家公務員、地方公務員を含め、日本にお勤めになっている安定した職種の方に販売しているため、国内業者販売についても、やはり国内の不動産会社に販売しています。つまり、国内の需要にこだわっているという点があります。また、不動産管理についても、一部川崎市や横浜市にもありますが、やはり東京23区ということで、基本的には、賃貸のブレが出ないような場所で、5つのセグメントでバランス良く主役を作り、伸びていくという状態で、そちらが他社とは全く違うところです。そのため、もし当社の業種がホテル事業であれば、この場には立たなかったと思います。

正直なところ、当社もそのようなお話はいくつかいただいていましたが、そこはあえてぐっと我慢して本業に専念して、本業を伸ばして行こうということだけで、成長戦略を描いてきました。 本日決議した家賃の債務保証会社ですが、こちらは本来であれば4月に議案として出ていた内容で、6月に取得する予定でした。こちらについては、例えば、賃貸で部屋を借りる場合に、今年の4月から民法改正で、保証人の方からは債権回収ができなくなってしまったのです。例えば、従来では入居者の方が家賃を滞納した場合は、保証人の方にお願いをして、「入居者の方が滞納していますので払ってください」という請求ができたのですが、こちらができなくなってしまったのです。

司会:それは影響が大きいですね。

長嶋:これは4月からもう改正されましたので、債務保証は今後、当社のビジネスモデルの中でも一番成長性が出てくるところかもしれないと考えています。今年の4月に改正したばかりでまだ未知数なのですが、日本全国で賃貸マンションを借りている方はたくさんいらっしゃると思います。また、東京23区ではそのような学生、社会人、OL、留学生のような方にとって、やはり保証会社が必須であると考えると、東京の人口が約1,300万人の中で、約40パーセント近い方々が賃貸住宅に住んでいることになりますので、シナジー効果は非常に高く、うってつけの事業ではないかということで、今日、株式譲渡を決議したということです。

質疑応答:会社の展望について

女性:「会社の展望が聞きたい」とのご質問です。いかがでしょうか。

長嶋:先ほど、「2026年10月期までに時価総額1,000億円」とお話ししました。当社は2016年の12月8日にジャスダックに上場したのですが、その時の売上高は、2016年の10月期は73億円くらいの売上高だったのです。そこから今期までで、上場して5年目になるのですが、ここで約300億円の売上高になっています。経常利益についても、これはインサイダーの関係上、第3四半期については「通期を達成しました」ということしか言えないのですが、適時開示がありましたら、売上が10パーセント、利益に関しては30パーセントの段階で適時に修正を行なっていく、上方修正を行なっていくということを考えています。

私のイメージでは、あと6年で売上高は1,500億円、経常利益は120億円くらいを考えています。これはあくまでも私の考えです。このくらいの企業体には当然持っていきたいなということもあり、今年の2月にIPOコンサルとして、上場支援会社やコーポレートベンチャーキャピタルのような事業を2月から始めたのです。

当社としても、上場したいと考えている会社にIPOコンサルを行ないながら、精度の高いところに積極的に出資をしていくということで、当社としては結果的にM&Aも考えています。ただM&Aをしようということよりも、やはり会社に入り込んで、一緒に、私も含め経営者の方々ときちんと話し合った上でIPOをするほうがよいのか、また、当社のグループの一員となるほうがよいのか、どちらの選択肢が正しいのかについて、やはり当社の新しく新会社になったところが活躍できるのではないかな、と考えた場合です。そのようなところで時価総額1,000億円をコミットしたいと思っています。

質疑応答:なぜ業績予想の修正をしないのか

司会:続いても業績について「なぜ業績予想の修正をしないのでしょうか?据置としているのは何故でしょうか?」というご質問です。

長嶋:こちらは非常に敏感な内容です。当社は今、第4四半期ということで、やはりピリピリしている状態です。正直なところ、売上高が10パーセント、利益については30パーセント、やはり確度が高い段階で開示をさせていただきたいというのが本音です。この場で「上方修正します」と言ったところで、明日下方修正して、株主の方が果たして納得してくれるかといったら、私ははっきり「できない」と思うのです。売上についても、利益についても、やはり精度の高い状態で、我々としてもきちんと監査チェックを受けた上で上方修正していきたいと思っています。

司会:「正確な情報が出るまでお待ちください」ということですね。

長嶋:そうです。しばらくお待ちいただければと思っています。ただ、昨年度もそうでしたが、株主さまに対しては「安心してください」としか言えませんが、もう本当に大丈夫ですので、それだけは信じていただければと思います。

司会:「安心してください」という力強いお言葉をいただきました。

長嶋:はい。もうそれしか言えないです。

質疑応答:競合について

司会:「同業、競合会社はどこですか? 顧客がかぶるような不動産会社はありますか? 」というご質問をいただいています。

長嶋:同業では、例えば大阪のプレサンスコーポレーションが類似会社になるのではないかと思います。

司会:プレサンスコーポレーション? 大阪の会社ですか。

長嶋:そうですね。東京では東証一部のFJネクストがあります。ただ、類似会社は現在、東証一部では大阪で1社、東京でも4社のみとなっており、投資用不動産を専門に扱っている会社は全国で5社しかないのです。

司会:それほど少ないのですか。

長嶋:少ないです。投資用不動産ということで考えると狭き門ということですので、そのような中での競合というのは正直なところ、なかなか見当たらないというのが現状です。

司会:そうですね。さらに女性の公務員がターゲットとなると、さらに少なくなってくるわけですね。

長嶋:そうですね。女性は投資感覚を持ちながらも女性ならではの金銭感覚が非常に優れていますので、そのようなところについていけるような営業社員の教育が、非常に大事なのです。当社の教育システムは非常に高いクオリティだと考えていただいてもいいと思います。

司会:お客さまの声を拝見したところ「すごく対応がよかった」というようなお声が多かったのですが、その「女性向け」というところで気をつけている点はあるのですか?

長嶋:一番大切にしていることはコンプライアンスです。販売する上での数字は非常に魅力的なところですし、数字だけではなくて根拠も必要です。当社の場合は、ファイナンシャルプランナーも積極的に採用しています。女性の方は、金融商品としてきちんと比べたいという方が多くなっています。

司会:そうですね。やはり女性はいろいろなものの中から選ぶのが好きですね。

長嶋:そうなのです。当社はラインナップが豊富にあり、常に3物件から5物件くらいを用意しているため、その中からお客さまに選択してもらうということで女性の方にご好評をいただいています。

司会:選ぶのもすごく楽しそうだなという印象があります。

長嶋:そうですね。少し長くなりましたが、教育の面について説明させてください。通常の会社であれば、OJTで例えば、先輩社員もしくは上司、現場の上司の方々が積極的に教育をしていくことが多いのですが、私どもの会社は、採用・教育部が年間プログラムを作って教育をしていくのです。また、外部コーチとして、弁護士、社労士、公認会計士、税理士の方々が営業社員向け、他の部署向けで勉強会を定期的に実施していますので、あらゆる観点から人材教育を行なうことで成長スピードを上げていくことができます。私どもは「ヒトの財産」ということで、「人財」に力を入れているということです。

司会:人材の育成にも力を入れていらっしゃるということですね。

長嶋:そうです。それが最終的には公務員の方や、とくに女性の方々に好評いただいているのではないかと思っています。

質疑応答:物件の用途(居住あるいは投資)の割合について

司会:続いて「物件に自分で住んでいる人と投資用として所有されている人の割合はどれくらいでしょうか」というご質問です。

長嶋:そうですね。これはほぼ100パーセント、第3者にお貸しになっています。住んでいらっしゃるという方はいないです。ただ、お客さまの中には、将来的にはお子さまの就職等で住ませたいというようなことを考えながら購入されている方もやっぱり多いです。

司会:将来的な設計の1つとして持っておきたいということですね。

長嶋:そうです。そのような考えを持たれている方もいらっしゃいます。

質疑応答:経営において大事にしていること

司会:それでは続いて「経営において大事にしていることを教えてください」というご質問です。

長嶋:私は誤解を恐れずに言いますと、ちょっと色黒で「チャラい」というイメージを持たれるかもしれないのですが、根本的に「人が好き」なんですね。ですから経営で一番何が大事かと言うとやはり「自分自身が謙虚になる」ということかなと思うのです。私自身も今東証1部上場企業の社長として、今は経団連にも加入していますが、はっきり言ってまだ成功しているという実感がないのです。

司会:こんなに成長されていてもですか。

長嶋:はい。社名の由来でもあるのですが、当社の社名である「グッドコムアセット」と言ってもなかなかわかりづらいと思うのですが、本来は「グッドカンパニーアセット」なのです。それを完璧ではないため、カンパニーの一部を削って「グッドコムアセット」としているのです。これが社名の由来なのですね。これは綺麗事かもしれませんが、不動産会社として不動産テックを目指すことも重要なのですが、何が一番大事かというのは「人と人をつなぐ」ということだと思っています。

そのため、今始めているクラウドファンディング、Good Com Fund事業も、例えば証券会社1つとっても、有名どころの大手証券会社があります。一方でネット証券があり、「なぜ店舗型の証券会社があるのにネット証券も成り立っているのだろう」と考えたときに、不動産会社としても、いずれそうなるのではないか、ネットで完結できる時代がいつか来るのではないかと思っているのです。そのようなことで当社としても、今試行錯誤しながらGood Com Fund事業というものを任意組合で小口化して10万円で販売しているのですが、つまり、小口で不動産を購入する、ネットで購入することがいずれベースになってくると思っているのです。

司会:株なども気軽にワンコインで買えるものが増えていますが、そのように不動産もネットでみんなが気軽に買える時代になってくるということですね。

長嶋:そのような足がかりとしてGood Com Fundというのを立ち上げたという経緯がありまして、現在、Good Com Fundセグメントは、収益構造上セグメント赤字になっているのですが、これは長い目で考えていただきたい、時代とともに成長し、必ずこれは大きく化ける分野になるのではないかと考えています。

質疑応答:創業の思いなどのビジョンについて

司会:それではそろそろお時間も迫っていますので、最後の質問です。「創業の思いなどのビジョンを教えてください。長嶋さんの口から聞きたいです」というご質問です。

長嶋:そうですね。先ほど「グッドカンパニーアセット」、超優良不動産会社を目指していきたいがまだ未完成なので「グッドコムアセット」とカンパニーを一部削っているという社名の由来についてお話ししましたが、やはり経営理念としては超優良企業でありながらも、一番大事なのは社会貢献であって、積極的に行なっていきたいと考えています。当社は、今台湾事業を封鎖していますが、2014年、2015年は台湾事業も非常に活発でしたので、やはり台湾の大震災があったときは、義援金を送っています。

司会:今長嶋さまもSDGsのバッジも付けていらっしゃいますね。

長嶋:そうですね、やはり持続可能な企業になるためにどうしたら良いかということで考えると、私自身が謙虚になり、困っている人がいたら助けるということなのですが、我々は企業であってボランティアではないため、私の一存では決められません。そのため、そのようなことは取締役会で決議して決めていきたいと考えています。

司会:ありがとうございます。みなさま、たくさんのご質問をいただきましてありがとうございました。それでは最後に長嶋さま、みなさまに一言お願いします。

長嶋:本日はどうもありがとうございました。私だけではなく、全社一丸となり、通期予想の業績予想も決算開示できるように尽力していきますので、今後とも株主のみなさま、ご関係者の方々含め、今後ともご支援をよろしくお願いいたします。