2020年8月28日に行なわれた、MCUBS MidCity投資法人2020年6月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:三菱商事・ユービーエス・リアルティ株式会社 代表取締役社長 岡本勝治 氏\n三菱商事・ユービーエス・リアルティ株式会社 執行役員 松尾桂 氏

第28期(2020年6⽉期)ハイライト

岡本勝治氏:三菱商事・ユービーエス・リアルティの岡本です。MCUBS MidCity投資法人第28期決算説明をご覧いただきありがとうございます。まず、はじめに本日MCUBS MidCity投資法人は日本リテールファンド投資法人と合併契約を締結したことをご報告します。

IT化などのデジタル革命や働き方改革等による社会構造の変化により、不動産を取り巻く環境は大きく変化しており、環境の変化に合わせて柔軟な対応ができるように体制を整えることが価値の向上に資すると考えていました。

新型コロナウイルス感染拡大により、将来起こりうると考えていた変化が加速度的に進行しています。この急激な環境変化に迅速に対応し、都市に生活する人々に求められる不動産を柔軟に運用できるよう、今般、両投資法人を合併することにしました。両投資法人の合併と意義については、別途、合併発表説明会に関する動画を配信していますので、詳細についてはそちらをご覧ください。

第28期決算概要および29期の予想については、オフィス本部長の松尾からご説明します。

2020年6⽉期サマリー

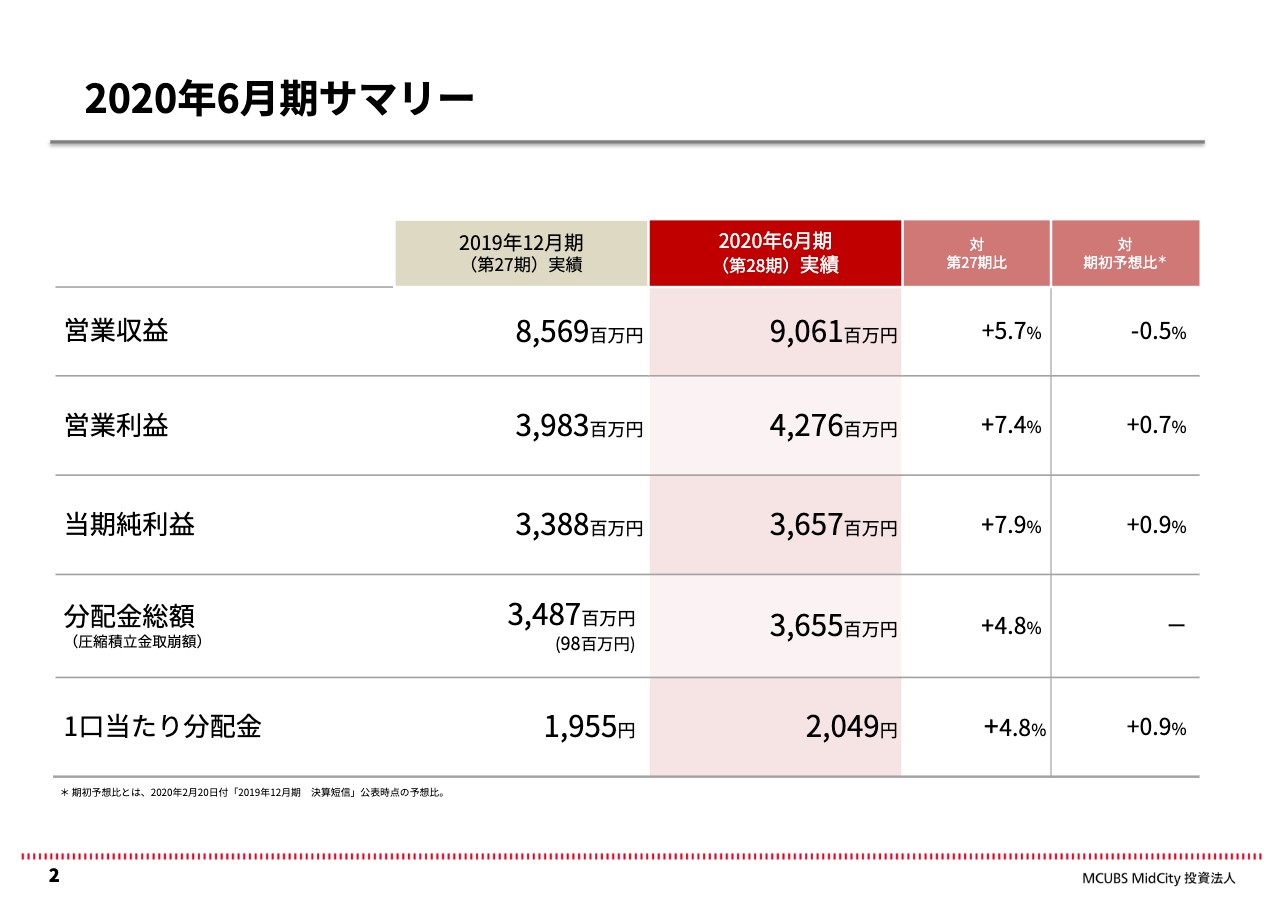

松尾桂氏:それでは2020年6月期の決算概要についてご説明します。当期は、昨年11月に取得した新規3物件の収益通期寄与、ならびに既存ポートフォリオでも過去最高の賃料増額改定が実現できる等、順調なポートフォリオ運営ができました。第28期には、期中に新型コロナウイルスが発生しましたが、その影響は限定的であり、当期は増収増益となりました。

営業収益は90億6,100万円、前期比プラス5.7パーセント、当期純利益は36億5,700万円、前期比プラス7.9パーセント、1口当たり分配金は前期比プラス4.8パーセントとなる2,049円です。期初予想と比べても1口当たり分配金はプラス0.9パーセントとなります。

新型コロナウイルスによる影響は限定的 増賃効果により増収増益に

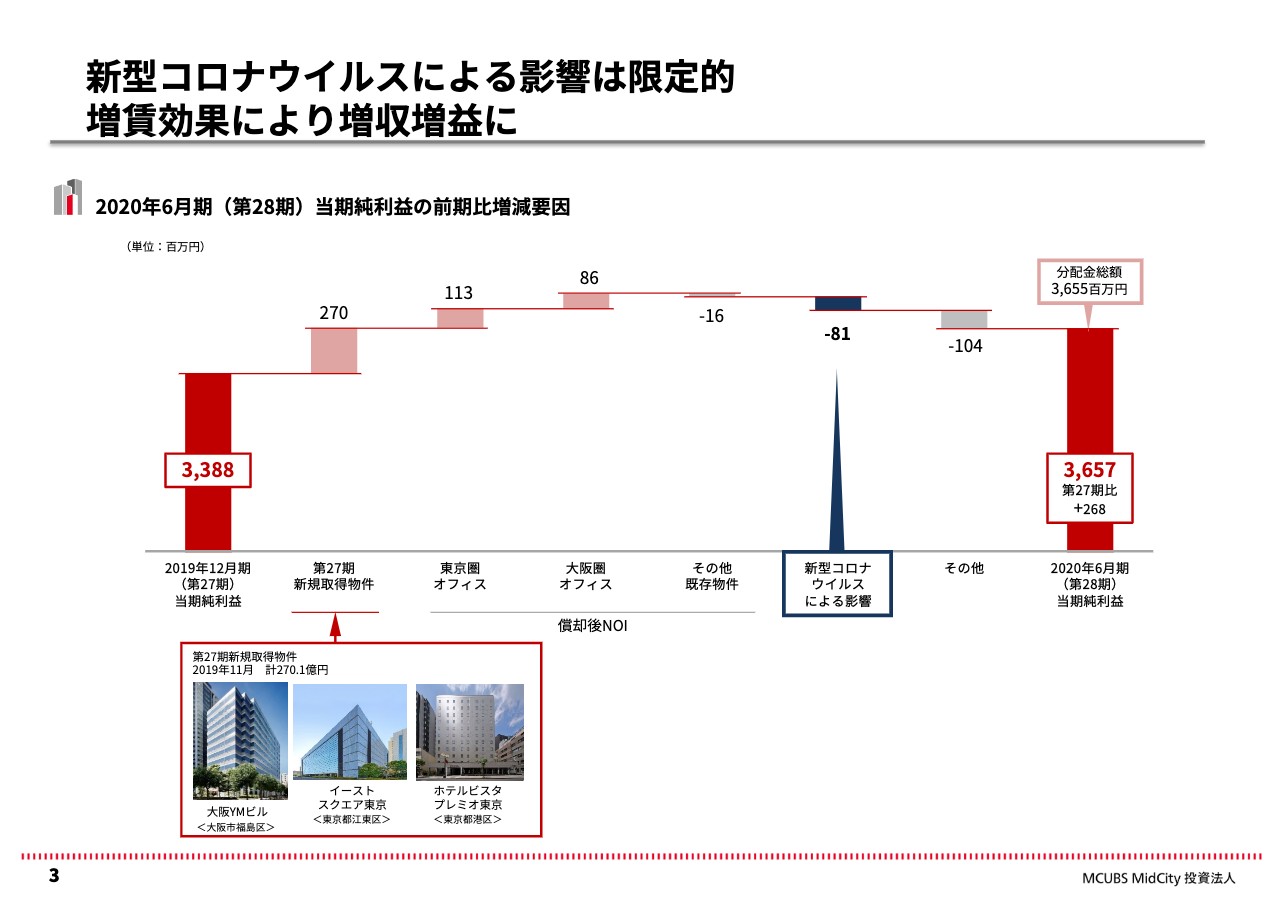

続いて、収益の内訳についてもう少し詳しくご説明します。新規3物件の通期寄与による運用収益プラス2億7,000万円と、東京圏・大阪圏物件の賃料増額改定および水光熱費の減少により増収となりました。また、新型コロナウイルスによる賃料減額の影響は、ポートフォリオ全体でマイナス8,100万円と限定的であり、この減収影響を含んでも、当期純利益は前期比プラス2億6,800万円の36億5,700万円となります。

新型コロナウイルスによるポートフォリオへの影響は限定的

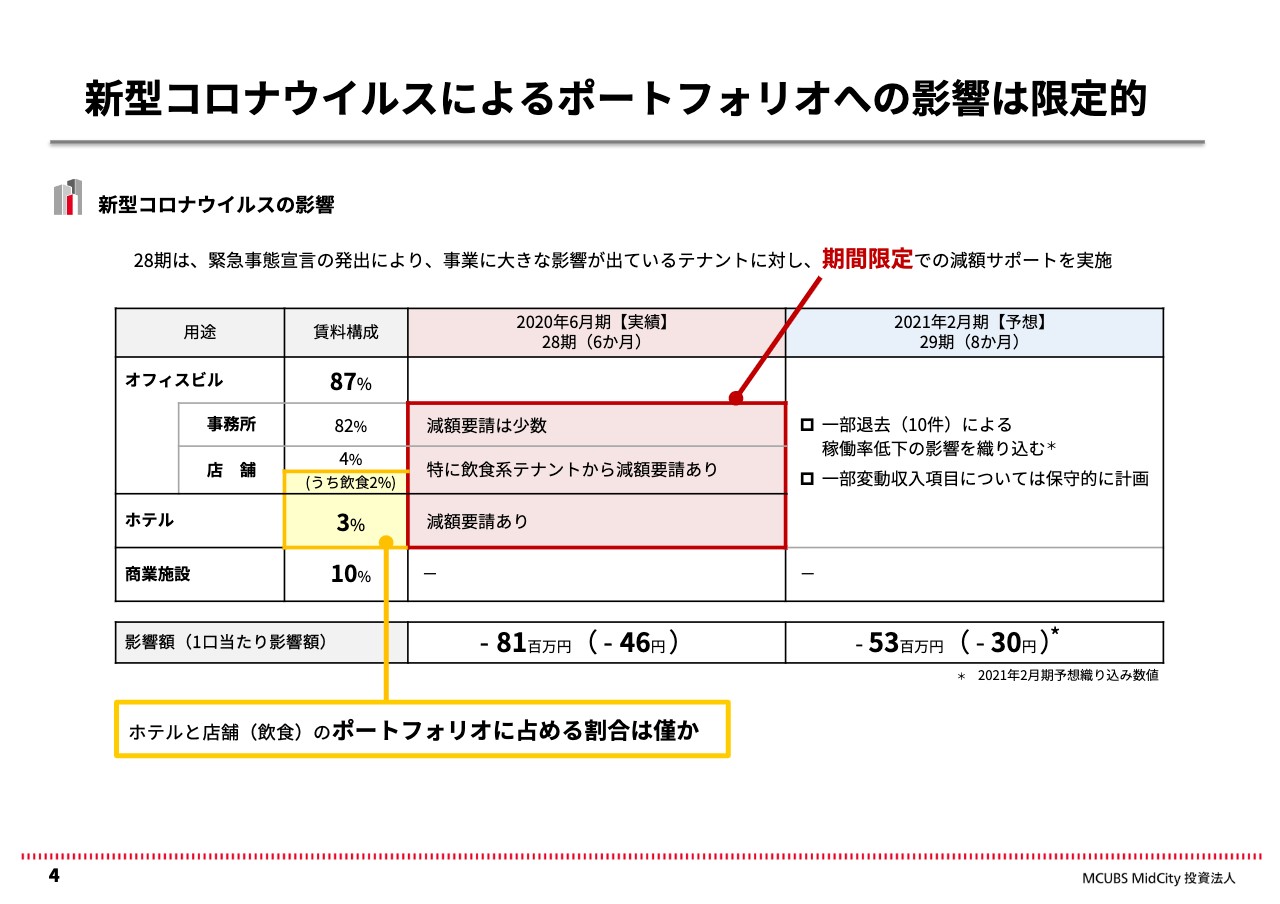

新型コロナウイルスの影響は、主に飲食テナントならびにホテルオペレーターからの賃料減額の要請ですが、ポートフォリオにおける賃料比率は、飲食店舗とホテル合わせて約5パーセントと限定的です。

本年4月には緊急事態宣言が発動され、飲食テナントおよびホテルオペレーターは、やむなく一時休業を余儀なくされたテナントもありました。おのおののテナントと個別に話し合いを行ない、期間限定で賃料減額に応じることとしました。

現時点まで、オフィステナントからの賃料減額要請は極めて少ない状況です。第28期における賃料減額の影響は総額8,100万円であり、ポートフォリオにおける賃貸事業収入合計に対して1.2パーセントと、極めて少ないものとなっています。

また、現時点での29期への影響としては、一部テナントから退去通知を受領しており、第29期の予想では稼働率の低下ならびに賃料収入の低下を織り込んでいます。ですが、その影響額は総額マイナス5,300万円であり、現時点においては限定的です。

すでに退去通知をいただいたテナントは、コロナの影響もあると思われる小規模区画のテナントであり、退去面積で見ても過去の決算期と比較して今のところは大きな影響が生じているわけではありません。

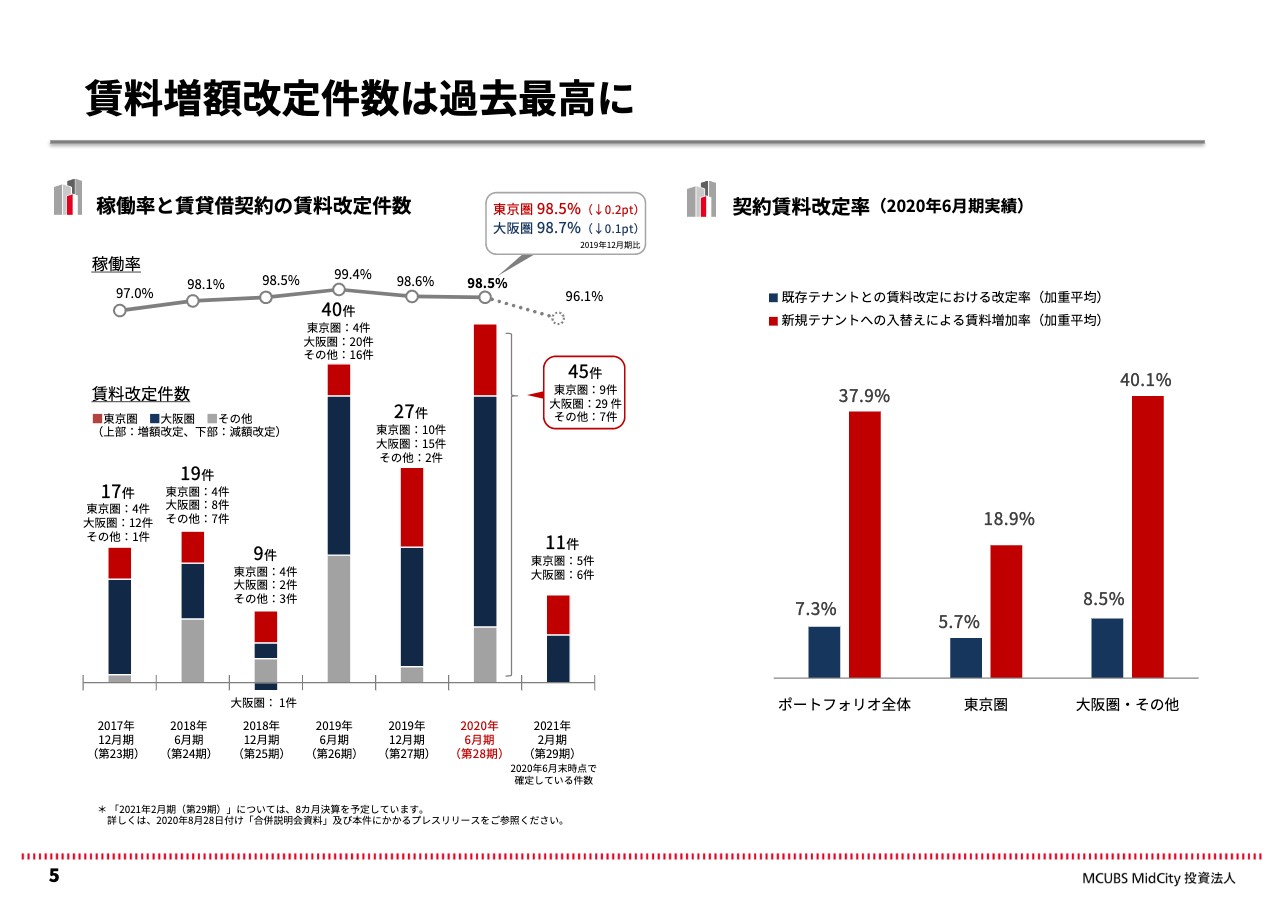

賃料増額改定件数は過去最⾼に

第28期の賃料の改定状況についてご説明します。稼働率は前期比マイナス0.1パーセントの98.5パーセントであり、引き続き高い稼働率を維持できました。また、賃料改定状況も引き続き増額改定の傾向が続いています。

賃料ギャップの大きなテナントとは、マーケット賃料と比べ、とても安くご入居いただいていることを丁寧にご説明し、賃料改定協議を進めてきました。その結果、増額改定を積み上げることができていると自負しています。賃料改定率はポートフォリオ平均ではプラス7.3パーセントと、新型コロナウイルスの影響もあり、前期と比べて多少低下しています。

新規契約テナントとの契約については、大阪圏の平均賃料増加率が40.1パーセントと極めて高い数値となり、好調を堅持しています。これは、昨年秋に取得した「大阪YMビル」のリーシングが極めて好調に実現できたことによる影響です。

しかしながら、新型コロナウイルス発生以降、テナントとの賃料改定協議は今までとは少し違う感触を感じています。昨今の事業会社の中間決算などを踏まえると、ポートフォリオ稼働率の低下などの影響も今後はあり得ると思われます。リレーションを通じて丁寧なテナント対応を続けていくこととします。

着実な内部成⻑を継続

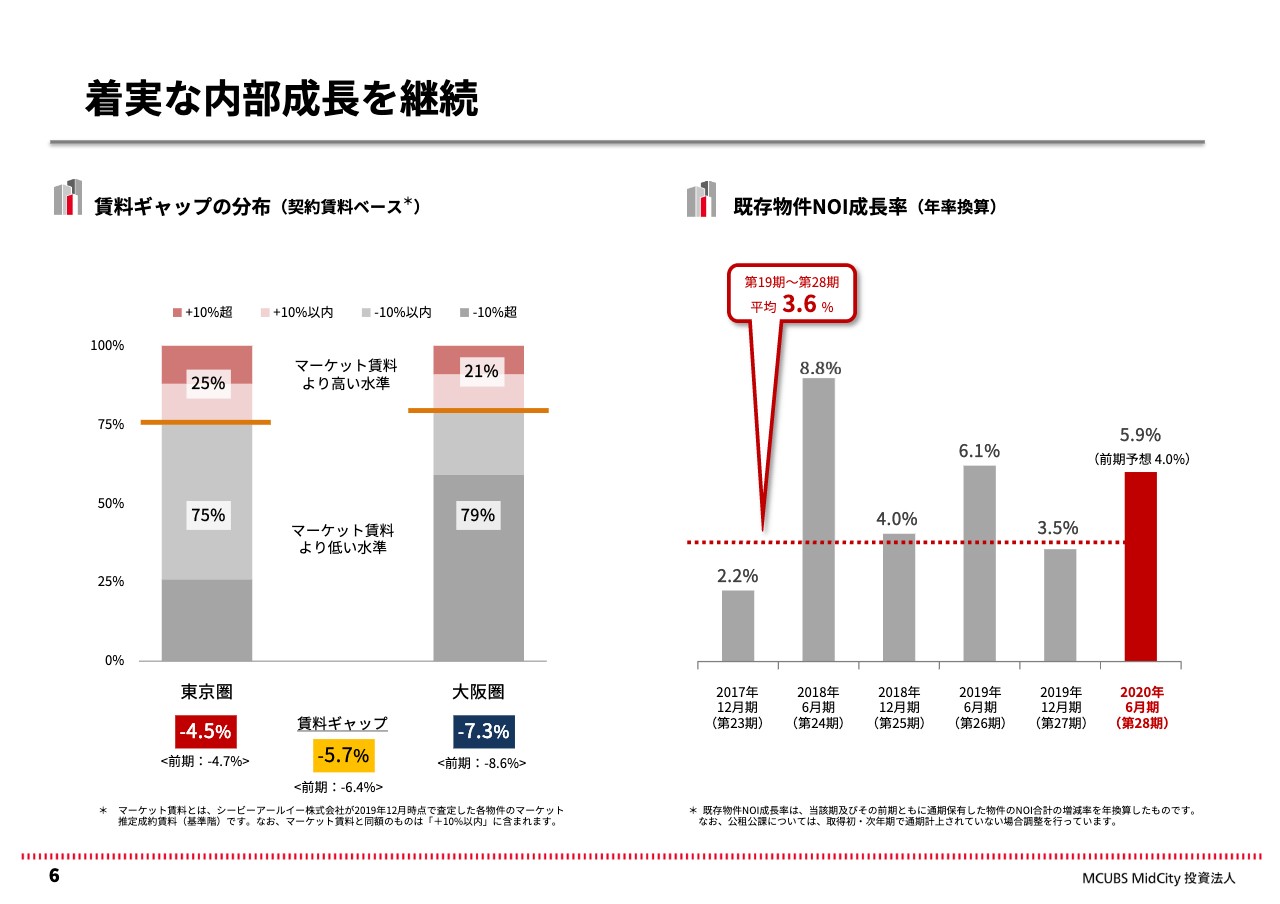

賃料ギャップは、依然として東京圏よりも大阪圏のほうが大きく、また、マーケットレントと比べ、10パーセント以上低い賃料でご入居いただいているテナントの割合も50パーセント以上あります。

本年4月以降については、新型コロナウイルスの影響による社会情勢、テナントの状況にも留意の上、賃料改定協議を継続した結果、マーケット賃料に収斂する流れになるものと考えています。4ページで、29期の賃料増額改定件数を11件と掲載していますが、今後も賃料ギャップの大きなテナントとは丁寧な話し合いを行ない、賃料改定に臨みたいと考えています。

スライド右のグラフでは、既存ポートフォリオのNOI成長率をお示ししています。賃料収入の増加に加え、水光熱費、修繕費の減少により、当期はプラス5.9パーセントと高い成長を達成することができ、これまでお伝えしてきた3パーセントから4パーセントの内部成長率を今期も継続させることができました。

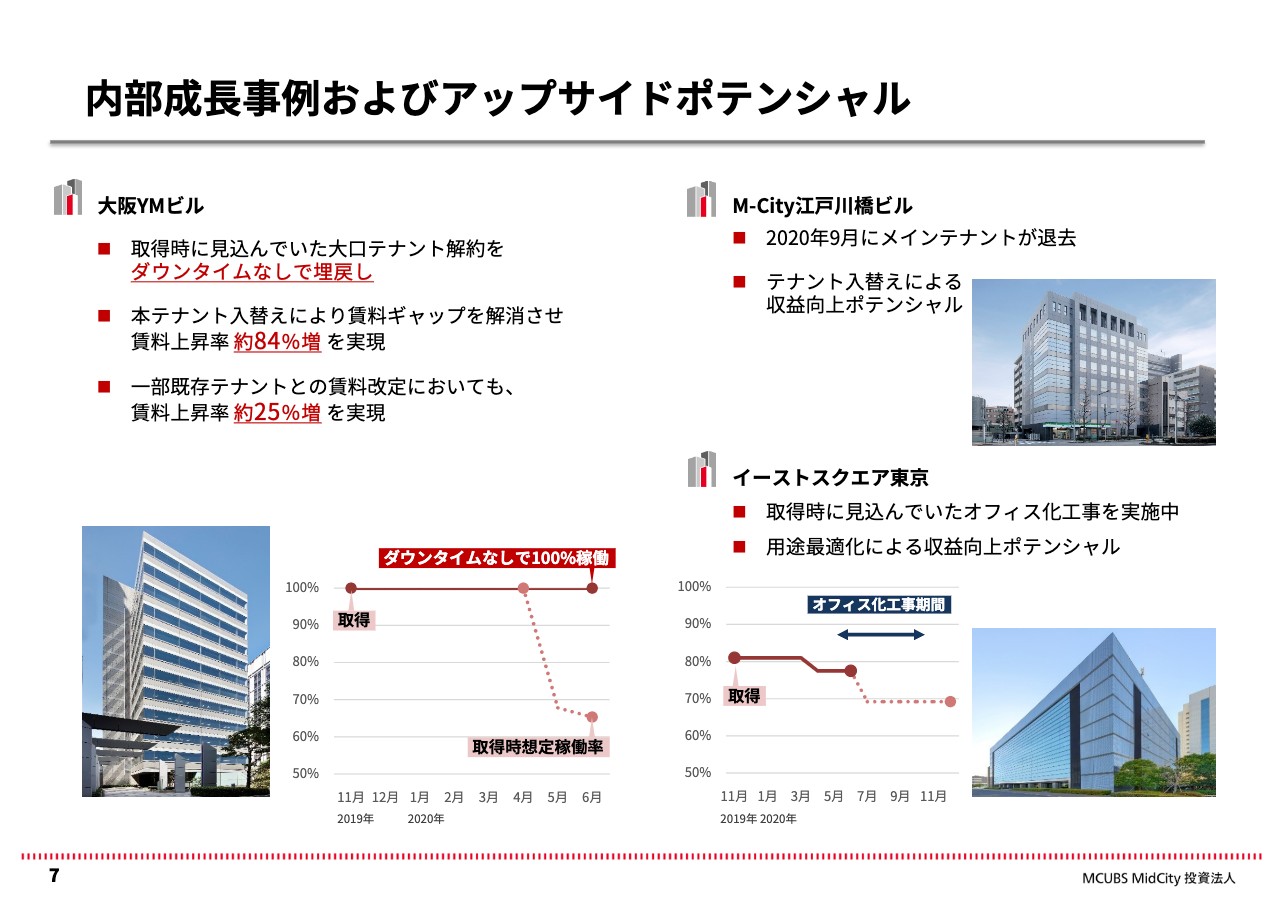

内部成⻑事例およびアップサイドポテンシャル

次に、内部成長事例およびポテンシャルについてご説明します。「大阪YMビル」は、もともと既存テナントの賃料とマーケット賃料に30パーセント程度の賃料ギャップがあると認識し、テナント入替え時および既存テナントとの賃料改定により、収益アップをかなえることができる物件であると確信し、取得しました。

たまたまではありますが、大口テナントが本年4月末に退去しましたが、ダウンタイムなしでリースアップを完了しています。賃料はプラス84パーセントと、極めて高い上昇率を実現させました。一部既存テナントとも賃料改定協議を行ない、賃料改定率は平均でプラス25パーセントの実績を実現しています。

当期は、比較的小規模テナントからの退去通知をいただくこととなりましたが、「M-City江戸川橋ビル」のテナントはその中では規模のテナントです。本年9月に退去予定であり、現在リーシング中です。また、「イーストスクエア東京」は、もともとデータセンターとして利用されていた区画を現在オフィス床として貸出できるよう工事中であり、10月末の完成を目指しています。

いずれの物件も現状見込み稼働率は低く、ポートフォリオ稼働率を低下させることになりますが、オフィス賃貸マーケット環境が変化しつつある状況において、早期にリーシングをしたいと考えています。第29期の収益見通し上は、空き区画としてカウントしていますので、いずれも収益アップサイドポテンシャルがある物件としてご紹介します。

内部成⻑事例:仙台キャピタルタワー

続いて、「仙台キャピタルタワー」のリニューアルについてご説明します。地下階は視認性があまりよくなく、取得時には飲食テナントが数軒ご入居されていましたが、集客状況がよいとは言えない状況でした。

一方、仙台駅ターミナル前のオフィスビルに対するニーズは高く、中層階にあった当ビルテナントがご利用になる貸会議室を地下に移動させ、もとの貸会議室スペースをオフィス床としてお貸しすることが最適利用であろうと取得時より考えていました。新しい快適なコミュニケーションの場として、テナントにご利用いただけるものと考えています。今般、ようやくこの改装に着手できましたので、ご案内しました。

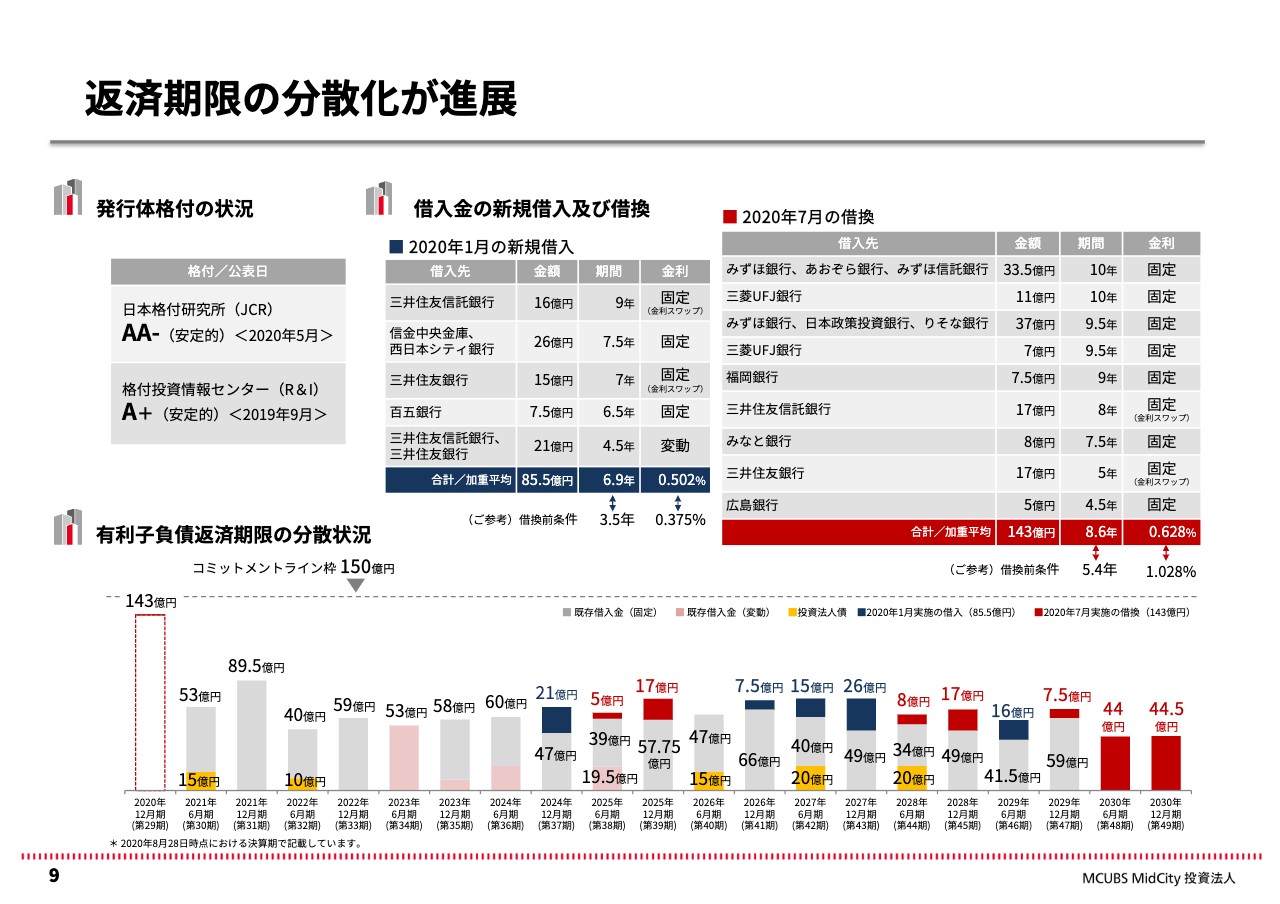

返済期限の分散化が進展

続いて、財務状況の説明に移ります。本年5月のJCRの格付け見直しでは、引き続きダブルAの格付けを維持することができました。これまでの継続的な財務改善をはじめ、ポートフォリオ運営の着実な成果が評価されたものと考えています。

7月末に実行できました143億円の借換は、レンダーから相変わらぬサポートを賜り、借入期間を長期化するとともに、借入金利を低減させることができました。資本参画から5年が経過し、ようやく有利子負債残高の分散化が実現でき、当初の目標をまた1つクリアできたと実感しています。

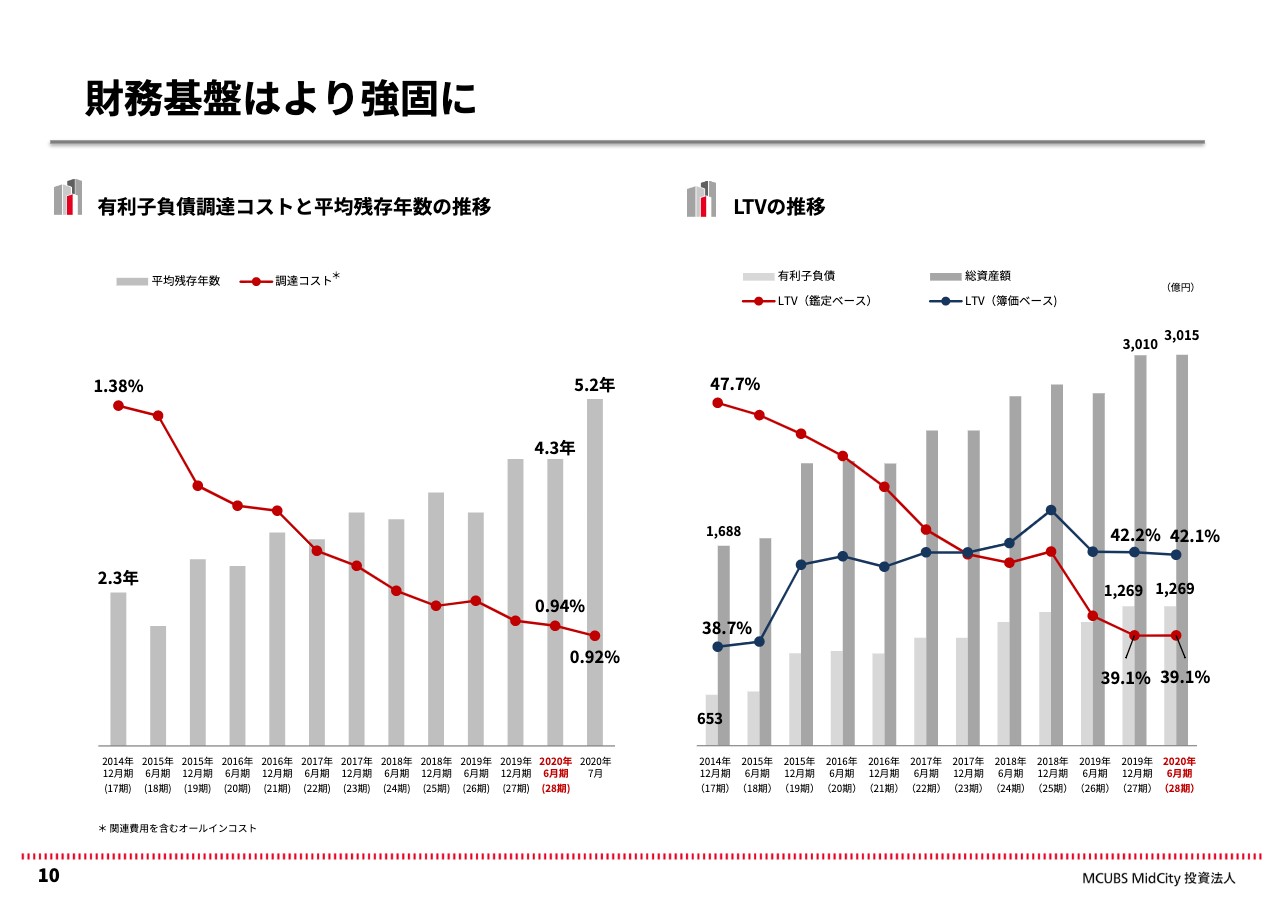

財務基盤はより強固に

10ページをご覧ください。結果として、有利子負債の平均借入期間はこれまでの最長となり、借入金利はもっとも低いレベルにすることができました。LTV水準についても、前期と同様、余裕のある時価LTV39.1パーセントを維持できたことにより、経済環境が不安定な中でも安定的なファンド運営ができる状況にあります。

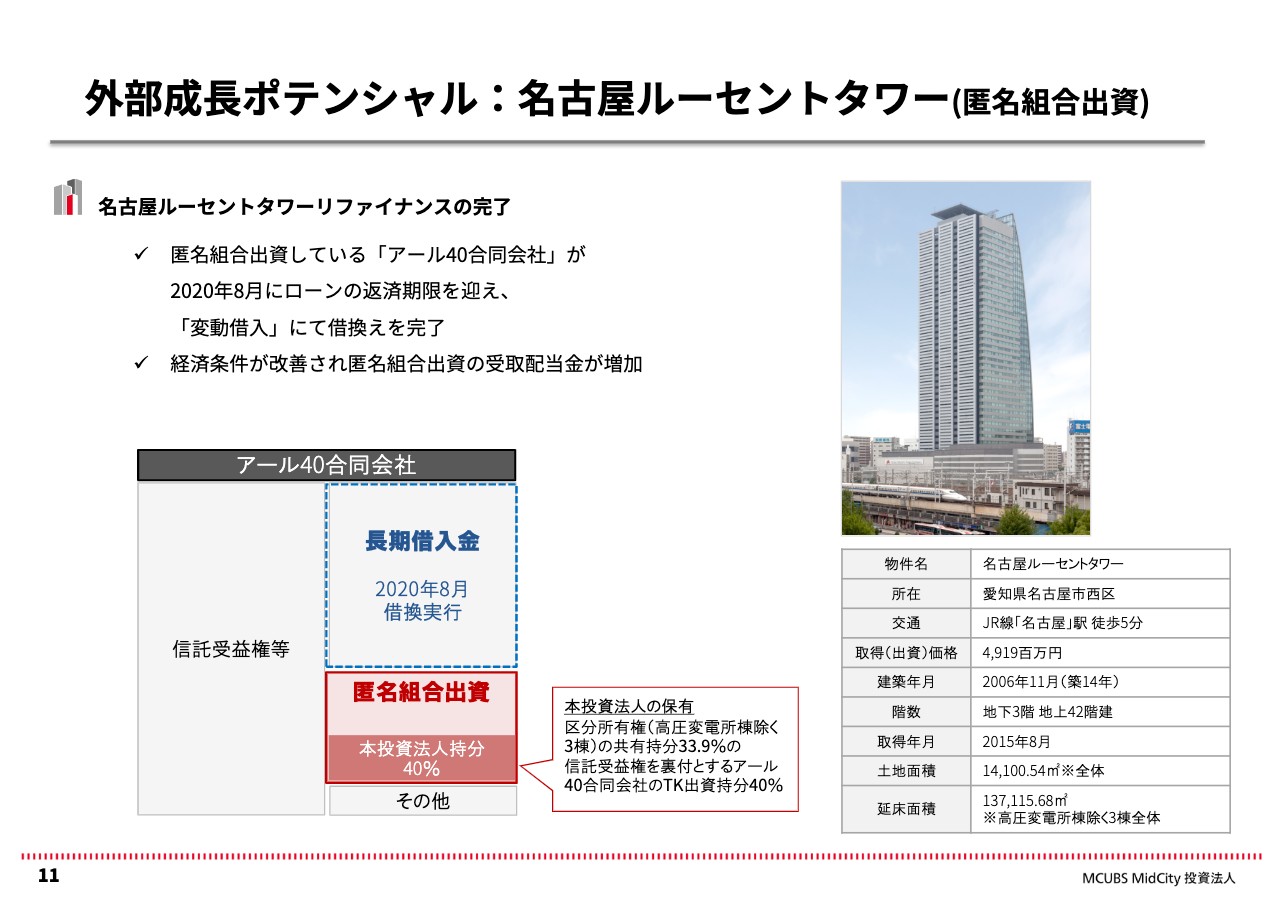

外部成⻑ポテンシャル:名古屋ルーセントタワー(匿名組合出資)

続いて、匿名組合出資持分を保有している「名古屋ルーセントタワー」のローンが本年8月に満期を迎えたため、固定借入から変動借入に切り替えるとともに、借入状況を改善させることができたことをご報告します。これにより、受取配当金は期あたりプラス約10円の効果を生み出すとともに、将来的には外部成長ポテンシャルがある物件であると考えています。

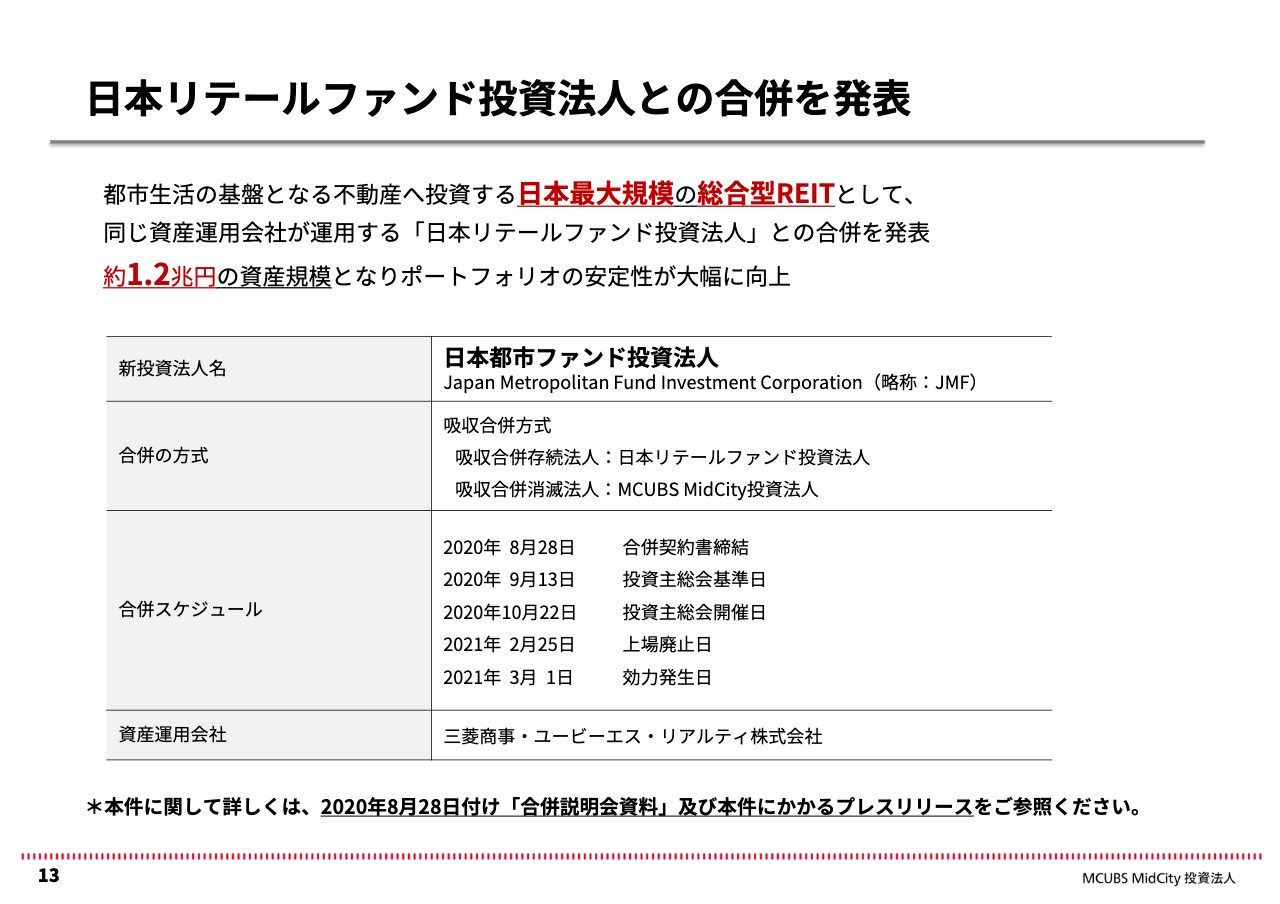

⽇本リテールファンド投資法⼈との合併を発表

合併後は、日本最大規模の総合型REITとなり、よりアクティブな物件運用が可能になると考えています。合併スケジュールはこちらにお示しのとおり、10月に開催を予定する投資主総会の決議をもって来年3月1日に統合会社となる予定です。

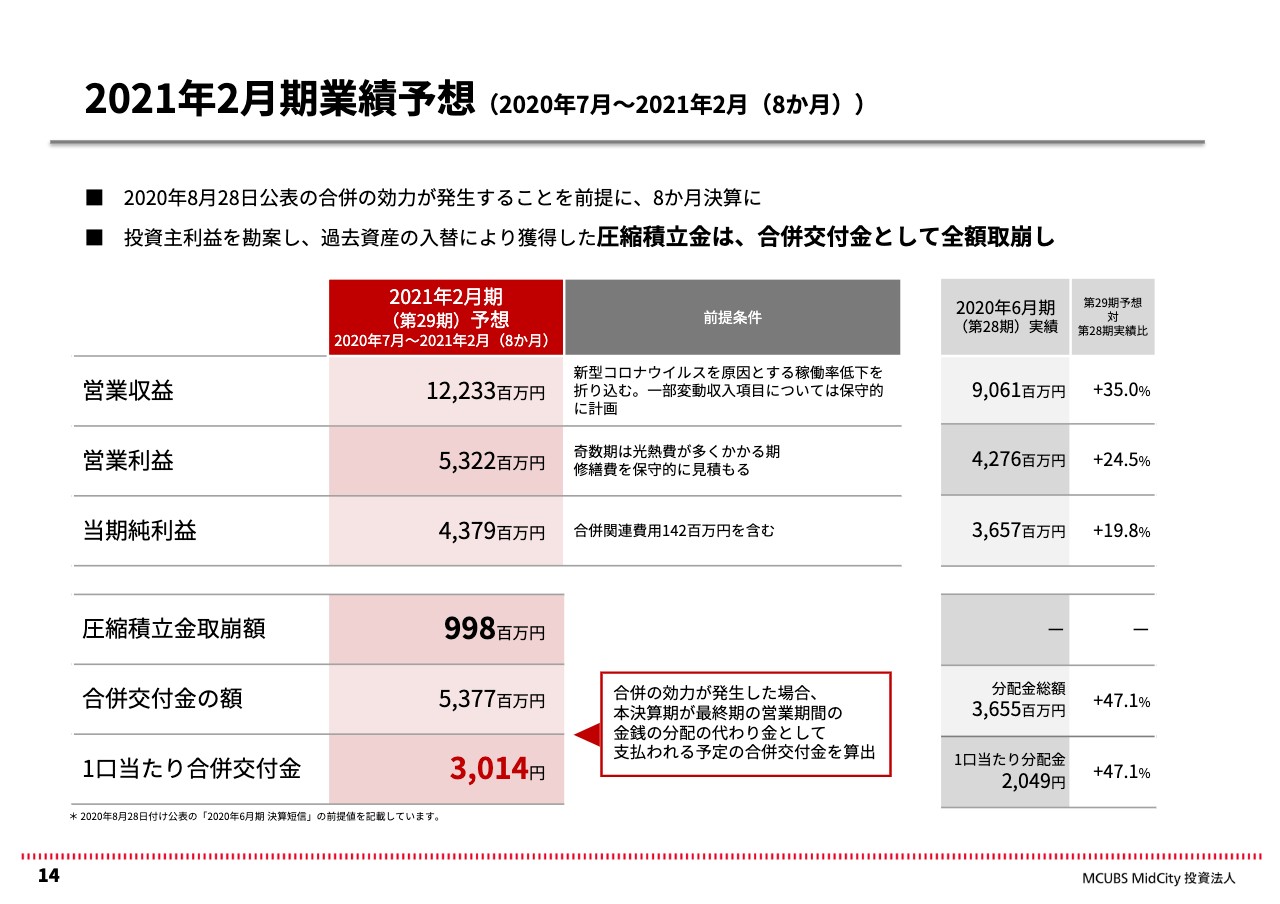

2021年2⽉期業績予想(2020年7⽉〜2021年2⽉(8か⽉))

2021年2月期の業績予想については、2021年3月1日より新ファンドとなることから、MidCityの現在運用している期間が2021年2月28日までとなり、通常期6ヶ月から2ヶ月延長され、8ヶ月決算となることを前提としています。これにより、スライドにお示ししているとおり、当期純利益も増加する見込みです。なお、収益見込みについては、営業収益、営業利益ともに保守的な数値を見込んだ上で、合併関連費用として1億4,200万円も含んだものとなっています。

この当期純利益に加え、物件の売却益の一部、9億9,800万円を圧縮積立金として内部留保してきましたが、今回、全額取り崩し、投資主のみなさまに交付することを予定しています。この結果、当期純利益43億7,900万円に圧縮積立金9億9,800万円を加えた53億7,700万円が合併交付金の支払原資となります。これにより、既存投資主様のみなさまへの金銭の分配金見合いの合併交付金は、1口当たり3,014円となる見込みです。

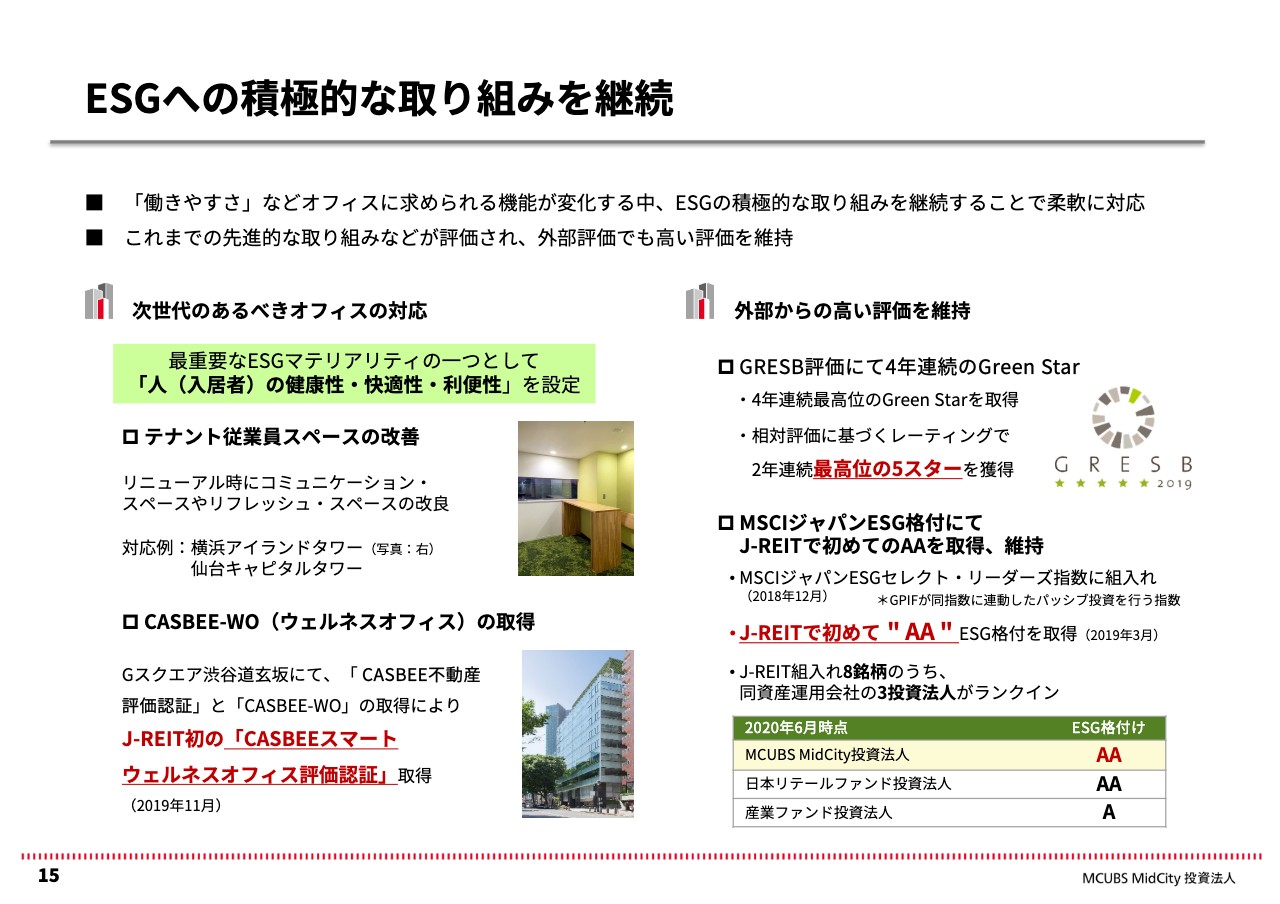

ESGへの積極的な取り組みを継続

最後になりますが、ESGの取り組みについてご説明します。コロナの影響もあり、働きやすさなどオフィスに求められる機能が変化する中、本投資法人は、次世代のあるべきオフィスモデルを総合的に評価する「CASBEEスマートウェルネスオフィス評価認証」をJ-REITではじめて取得するなど、これまで積極的に取り組んできたESGへの取り組みを継続することで、新しい働き方に柔軟に対応できるものと考えています。

MSCIジャパンのESG格付けでも、J-REITではじめてのAAを取得して以降、継続して高い評価をいただいており、この強みを維持しつつ、今後の環境の変化にも対応していく所存です。以上で、第28期の決算概要および第29期の運用見通しに関するご説明とします。誠にありがとうございました。