2020年5月12日に行なわれた、川崎重工業株式会社2020年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:川崎重工業株式会社 代表取締役 社長執行役員 金花芳則 氏\n川崎重工業株式会社 代表取締役 副社長執行役員 山本克也 氏

2020年3月期決算説明会

金花芳則氏:みなさま本日はご参加ありがとうございます。金花です。それでは2019年度決算説明会について、私から報告します。まず初めに2019年度の業績概要ですが、2019年度は前年度と比べて航空宇宙システムでは増収増益となりました。

米中貿易摩擦の影響や直近での新型コロナウイルス感染症拡大に伴う量産品を中心とした販売減の影響などにより、売上高については465億円増収の1兆6,413億円と前年度に続き、過去最高を更新しましたが、営業利益は19億円減益の620億円となりました。また営業外費用として民間向け航空エンジンで昨年に続き追加損失を計上したこともあり、ROICについては4.2パーセントにとどまる結果となりました。

続きまして、新型コロナウイルス感染症拡大下での当社の状況についてご説明します。各国政府および自治体の要請に基づき、操業の一時休止や在宅勤務といった対応を実施中です。とくに欧州においてその影響が顕著でして、販売面ではモーターサイクルの多くのディーラーが3月中旬から4月下旬にかけて販売店を閉鎖しました。

規制緩和に伴い、再開し始めている国がある一方、現在も販売店を閉鎖している国も多くなっています。生産面では、モーターサイクルや鉄道車両を製造している米国工場、これはネブラスカ州、ニューヨーク州ですが、ここが3月下旬から行政指導により操業を停止したほか、インド、ASEANにおいても同様にモーターサイクルや油圧機器の工場の多くが操業を一時休止しました。

4月下旬以降、順次操業を再開しつつありますが、通常の水準に戻るには今しばらく時間を要する見込みです。一方中国においては、操業はほぼ通常操業に戻っており、販売面でも建設機械向け油圧機器などの1、2月こそ、厳しい状況であったものの3月より増加に転じています。

国内におきましては本社、支社を始め各事業所の可能な部分で在宅勤務に切り替えるとともに各事業所就業時間、勤務形態を変更して時差出勤を実施。出社が必要な部門では感染予防策を徹底した上で出勤しています。

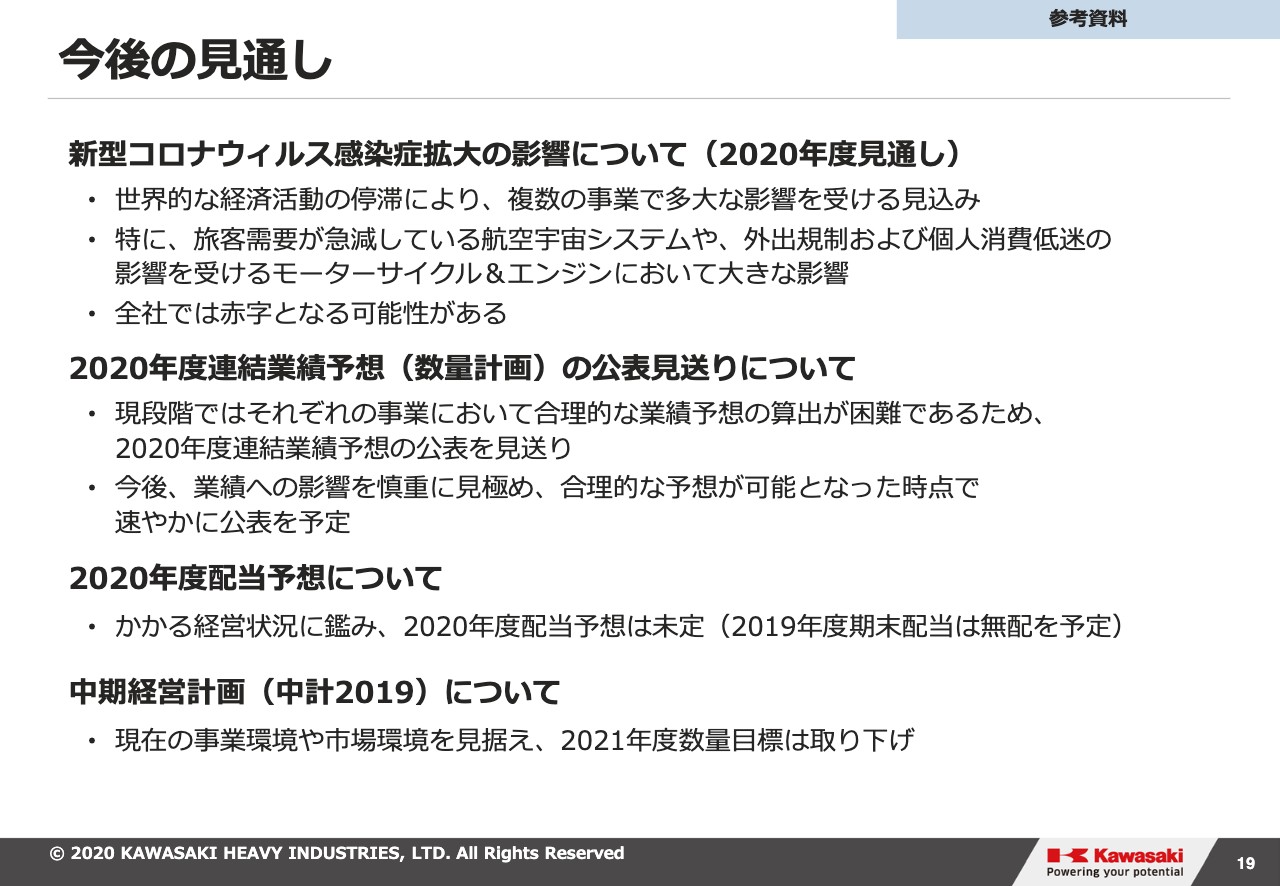

新型コロナウイルスが事業に与える影響ですが、2021年3月期の業績見通しについては、新型コロナウイルス感染症拡大による世界的な経済活動の停滞により、当社においても多大な影響を受ける見込みです。

とくに旅客需要急減の影響を受けている航空宇宙システムや、外出規制および個人消費低迷の影響を受けるモーターサイクル&エンジンが大きな影響を受けると予想され、全社では赤字となる可能性があります。しかしながら、現段階ではそれぞれの事業において合理的な業績予想の算出が困難であるため、2021年3月期の連結業績予想については、公表を見送ります。今後業績への影響を慎重に見極め、合理的な予想の開示が可能となった時点ですみやかに公表します。なお、2020年度の配当予想についてはかかる経営状況に鑑み、未定とします。

次に、中期経営計画「中計2019」についてですが、当社は昨年2021年度を最終年度とする中期経営計画「中計2019」を策定、技術的事業経営と全社的な企業投資の両立を基本方針とし、最終年度での営業利益1,000億円超を数量目標として発表しました。

本中計で掲げた基本方針については、4月28日に発表したとおり2020年6月の株主総会後に監査等委員会設置会社へ移行する等、着実に進捗しており、継続して取り組んでいきます。しかしながら、公表した2021年度の数量目標については、先にも述べた事業環境や市場環境を見据え、再度検証する必要があると判断したため、一旦取り下げるものとします。以上で私からの説明を終わります。

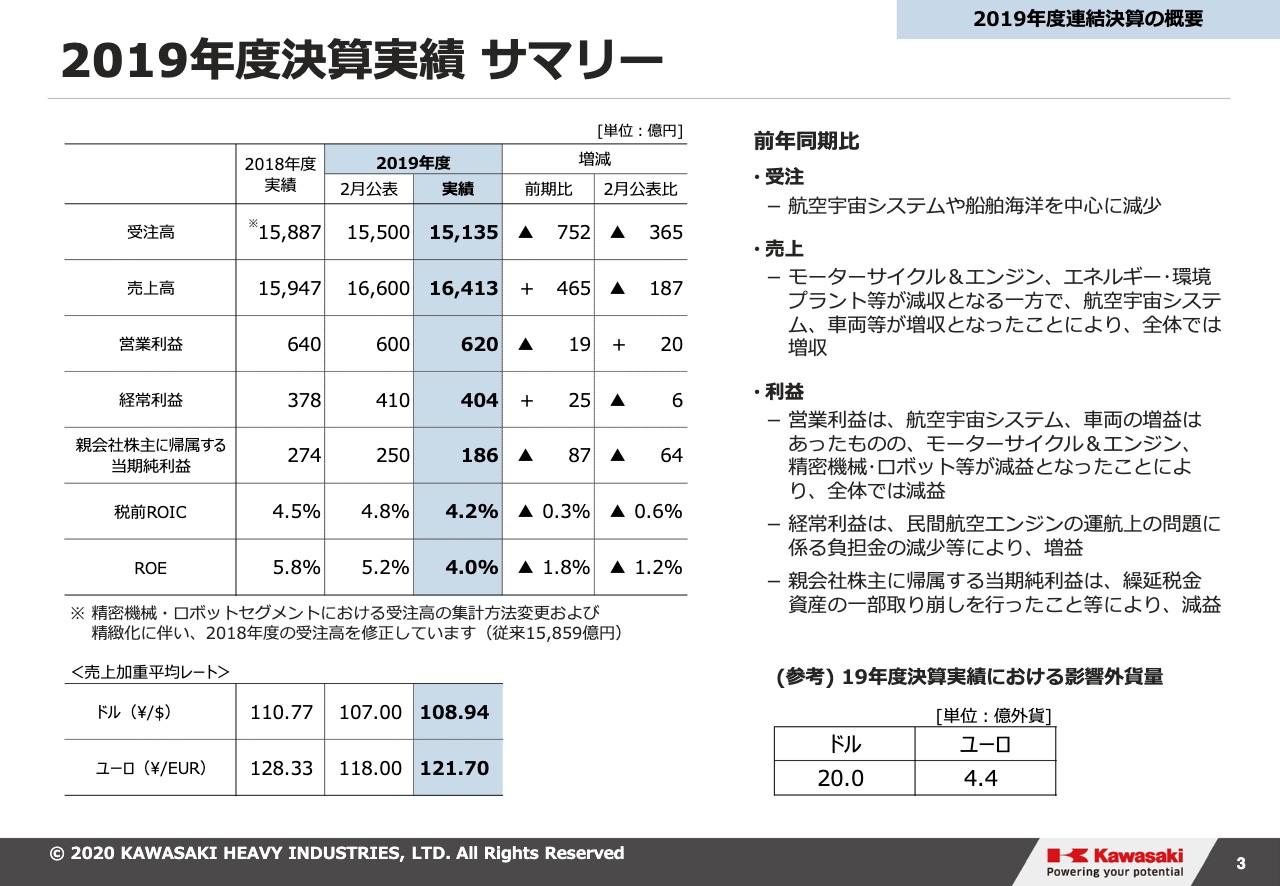

2019年度決算実績 サマリー

山本克也氏:本日はご参加ありがとうございます。4月1日付けで副社長に就任した山本です。財務やIR、コーポレートコミュニケーション等を担当していきますので、今後ともよろしくお願いします。それでは2019年度の決算の概要について説明します。

2019年度決算実績のサマリーです。受注、売上については記載のとおりです。受注高は前年では航空宇宙、船舶海洋における防衛関連のプロジェクトやエネルギー、車両での海外プロジェクトの大型受注があった反動によるもののほか、モーターサイクルの減収などにより約750億円減少しました。

営業利益は前年度から若干の減少となっていますが、多くのプラスマイナス要因が相殺しあった結果であり、5ページにおいて詳細に説明します。なお、2月公表時点との比較ではモーターサイクルなど量産品がコロナウイルスの影響により減益となりましたが、コストダウンを始めとした全社的な改善により、おおむね公表値に沿った着地となっています。

ページの下部に、売上加重平均レートと影響外貨量を示しています。ドル、ユーロともに記載のとおり前年同期比でそれぞれ約1.8円および6.6円の円高となっています。

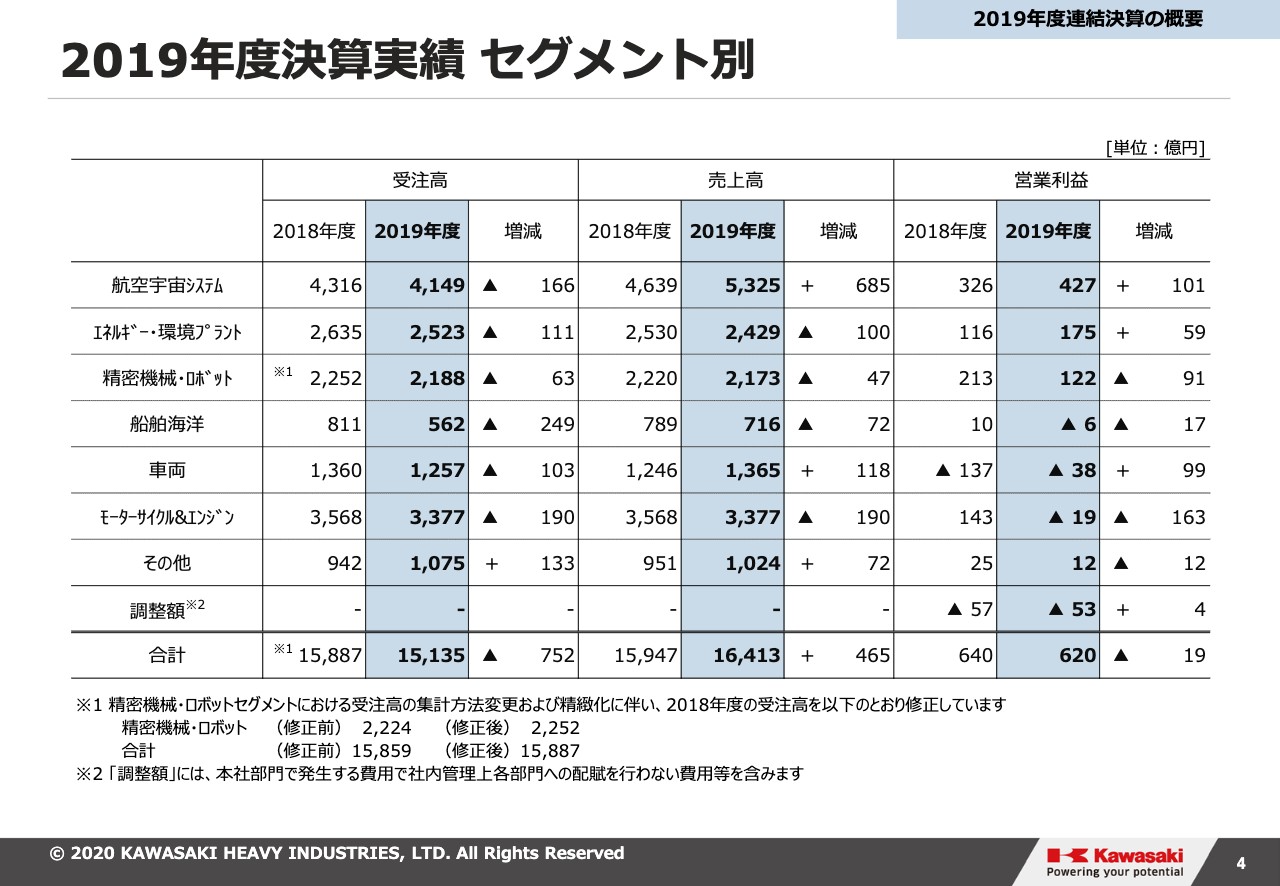

2019年度決算実績 セグメント別

4ページをお願いします。セグメント別の受注高、売上高、営業利益については資料に記載のとおりです。

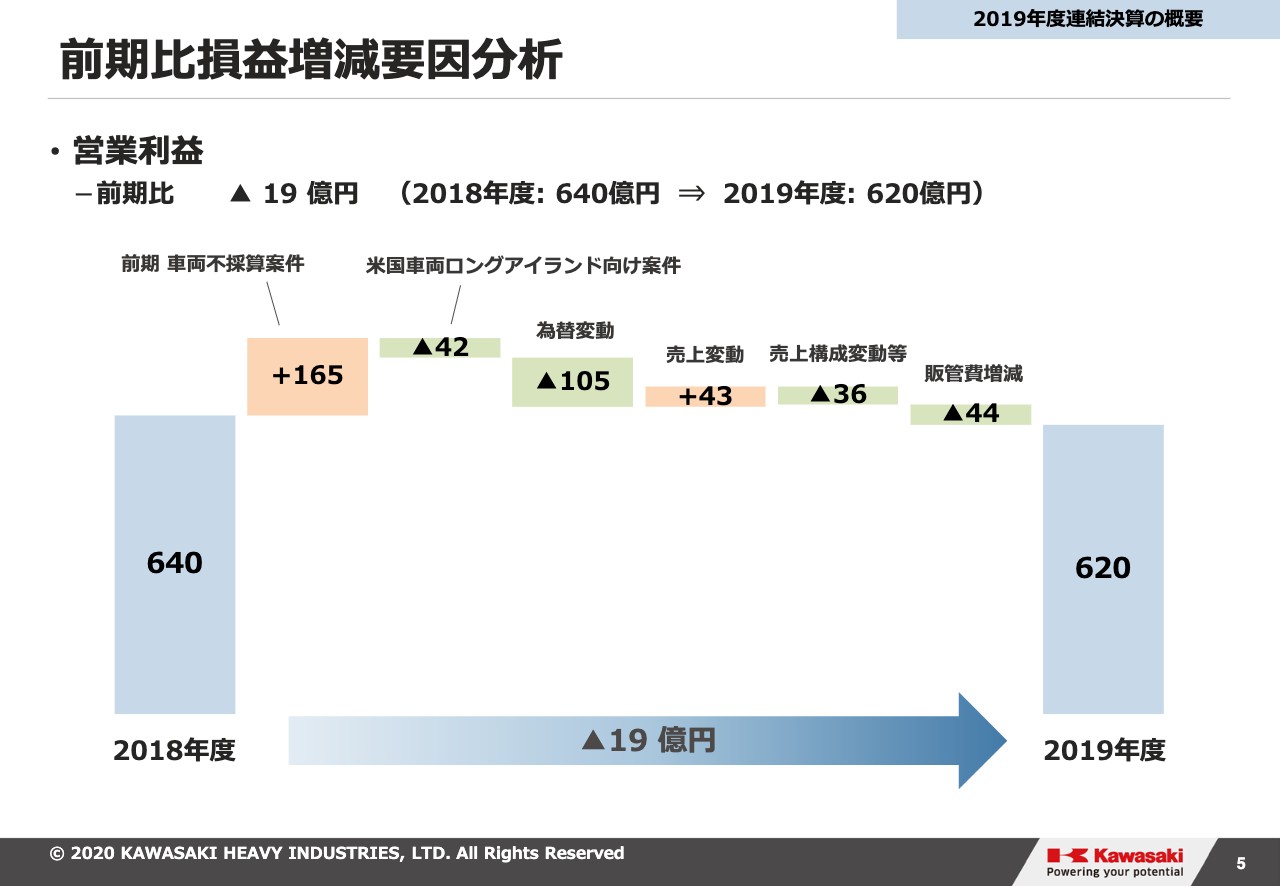

前期比損益増減要因分析

5ページをご覧ください。前期比の損益増減要因分析ですが、営業利益は前年同期の640億円から620億円と19億円の減益となりました。増減要因を分析すると、まず前年度に認識した車両事業での一過性損失の戻りとして165億円、次に、車両「M9」契約のパイロット車両引き渡しの遅れや量産工程の見直し等に伴う費用として、今期に42億円の追加損失を計上しました。

為替変動については、先に述べたとおり、ドル、ユーロともそれぞれ前期より売上加重平均レートで円高となったことから、105億円の減益となりました。売上変動では、航空宇宙システムの増収による増益の効果が大きく、全体で43億円の増益となっています。

売上構成変動等はエネルギー・環境プラント事業での海外大型案件の完工に伴うコンティンジェンシー取り崩し等による利益増があったものの、ロボットやモーターサイクルの製品構成の変動による収益性の悪化等により、全体で36億円の減益となりました。最後に販管費ですが、今期をピークとする水素関連を中心とした研究開発費の増により、全体では44億円の減益となっています。

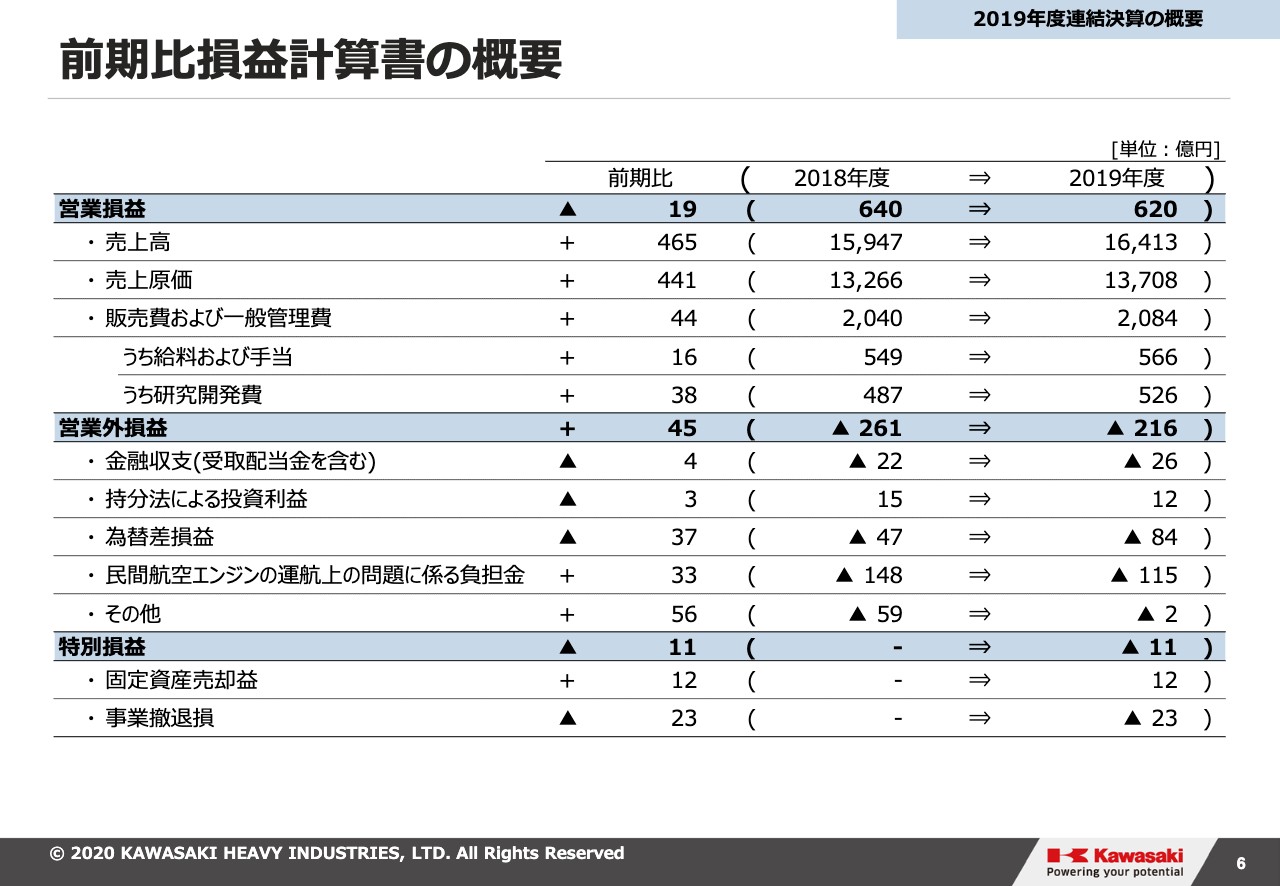

前期比損益計算書の概要

営業利益の増益要因については、先ほど説明したとおりですが、営業外損益については、前期比で45億円改善のマイナス216億円となっています。主な変動要因としては、まず為替差損益です。前期末から今期末にかけてドルにおいて約2円、円高が進行した結果、前年対比で37億円の減益となりました。

なお、民間航空エンジンの運行上の問題にかかわる負担金については、第4四半期においても「Trent1000」エンジンに関してロールス・ロイス社の決算に合わせて39億円を追加計上しました。しかしながら、年度トータルでは前年度比で33億円の改善となっています。

なお、特別損益については、第3四半期より状況の変化がなく、今年度は社宅跡地の売却益とエネルギープラント事業関係での事業撤退損を計上しています。次からセグメント別の実績と新型コロナウイルスによる2020年度への影響をご説明します。

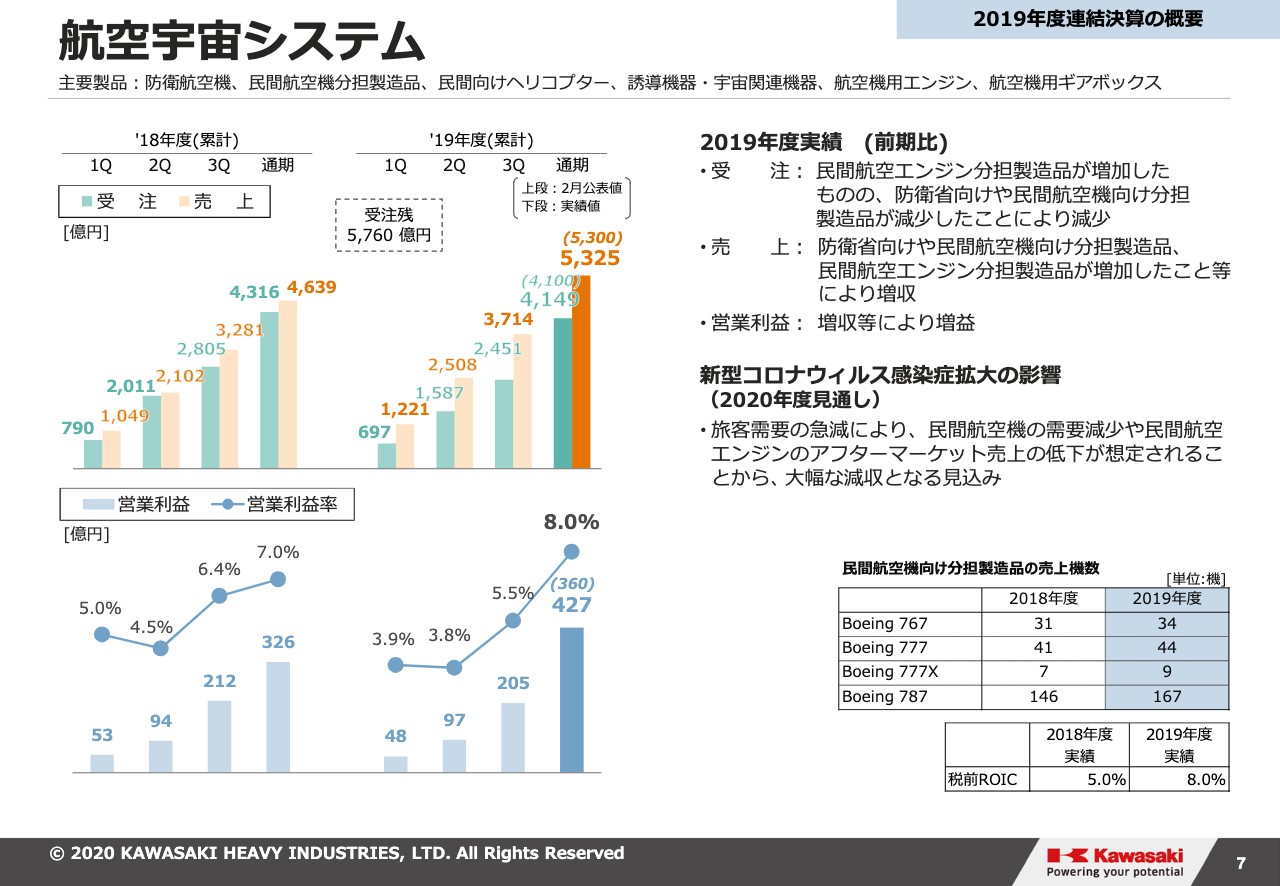

航空宇宙システム

まず7ページの航空宇宙システムです。2019年度の実績については受注、売上、利益の前期比は記載のとおりです。2月の公表値より利益が60億円、16パーセントの増益となりましたが、これは当初想定以上にコストダウンや費用節減が進んだことや、エンジンの販売台数の減少に伴うものです。

次に新型コロナウイルス感染症拡大の2020年度への影響ですが、記載のとおり民事航空機分野における減産およびアフターサービス減少により大幅な減収が予想されます。したがい、利益面でも大幅な減益となる見込みです。

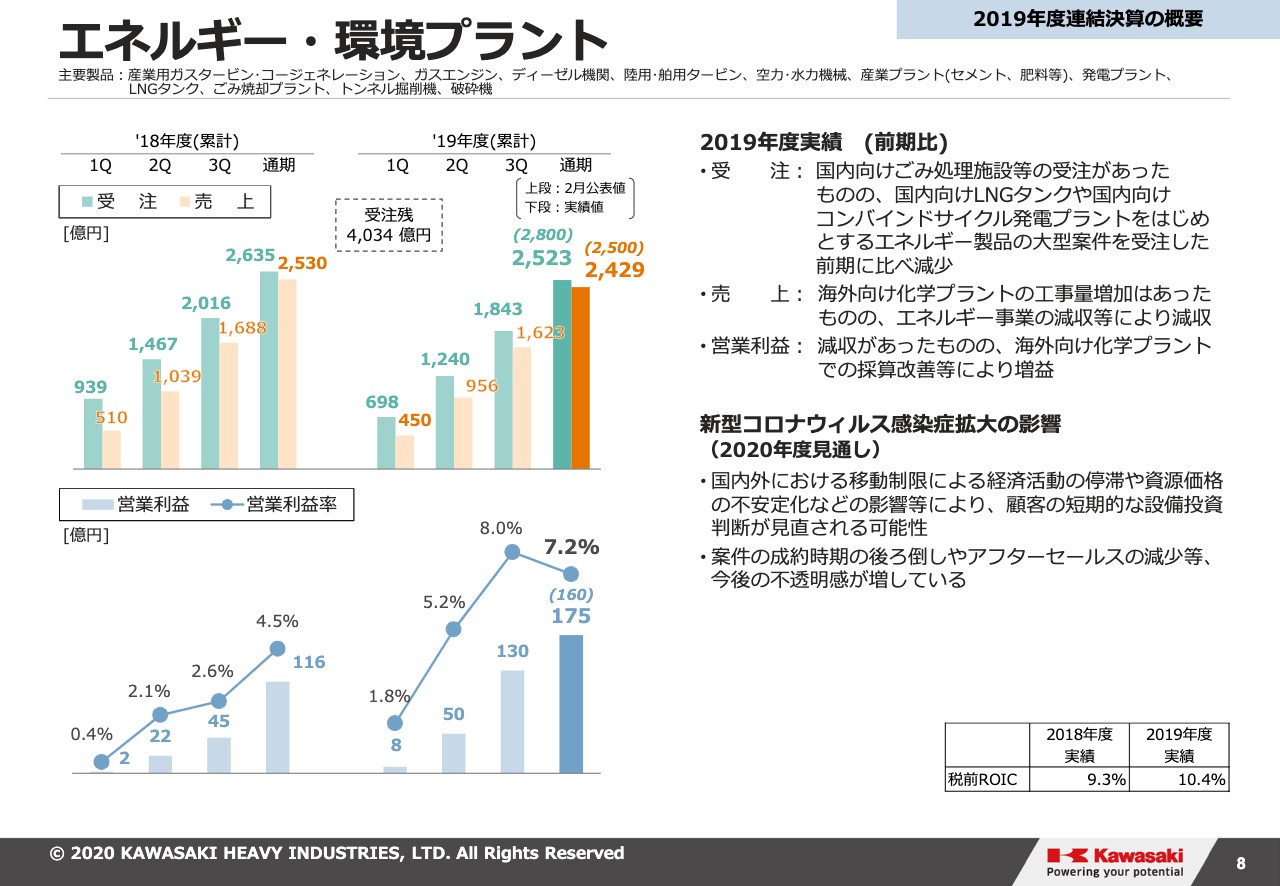

エネルギー・環境プラント

次にエネルギー・環境プラントです。2019年度の実績については受注、売上、利益の前期比は記載のとおりです。2月公表値から減収はあったものの、当初見込みから一部案件での採算改善や、研究開発費等の費用節減もあり利益面ではさらに改善しました。

新型コロナウイルス感染症拡大の影響ですが、2月以降国内外における移動制限、ロックダウン等により一部商談の進捗が停滞しています。その結果、案件の成約時期の遅れが見込まれ、受注への影響が懸念されます。加えて工場操業の急停止等、顧客活動の停滞によりアフターサービスの落ち込みも懸念され、減益となる見込みです。

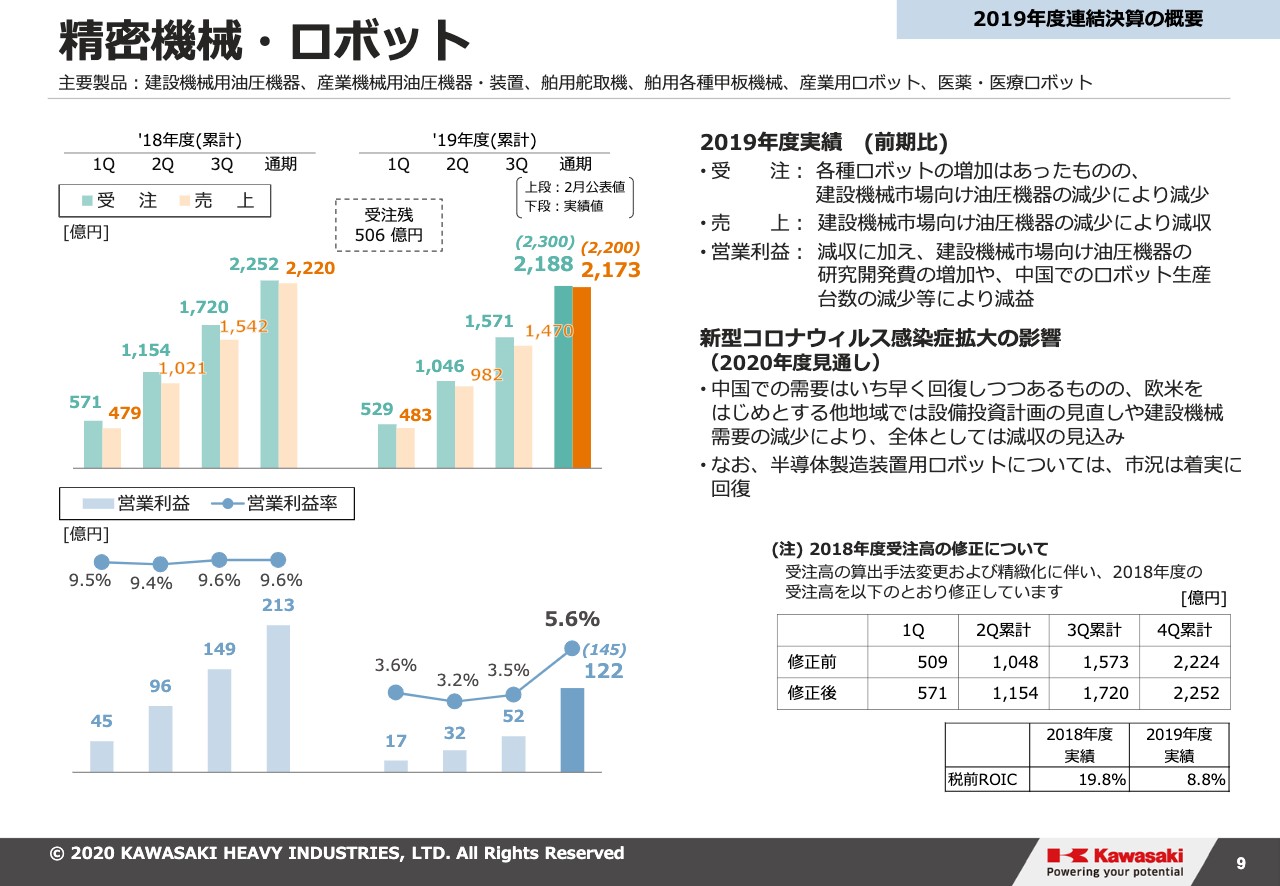

精密機械・ロボット

9ページお願いします。精密機械・ロボットです。2019年度の実績については受注、売上、利益の前期比は記載のとおりです。2月公表値から主に中国におけるコロナウイルス感染拡大の影響もあり、さらなる減収となったことから受注、売上、利益それぞれ油圧・ロボット分野で公表値に対して減収減益での着地となりました。

新型コロナウイルス感染症拡大の影響については、油圧・ロボット事業とも中国市場においては1、2月の販売は大きく落ち込み2019年度業績に影響を与えたものの、3月以降は前年比でも大幅な増加に転じています。しかしながら、年度を通じて1月や2月の落ち込みの影響は残る可能性が高いと考えています。

油圧事業では中国市場以外、とくに欧米における落ち込みが予想されることから減収となる見込みです。ロボットについては、半導体向け5G対応を踏まえて市況の回復が予想されますが、自動車向けのほか、産業界全体における設備投資計画の見直し等により減収となる見込みです。

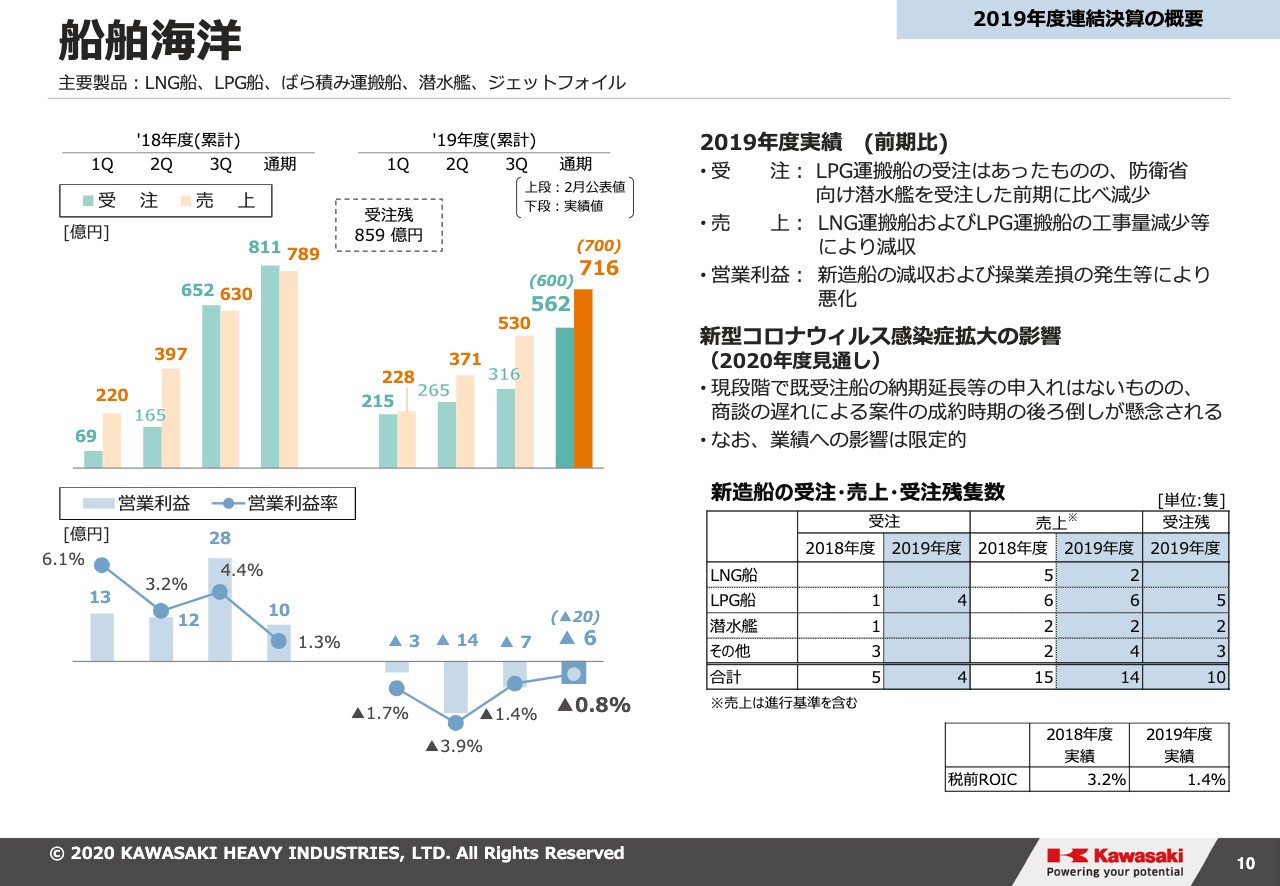

船舶海洋

次に、船舶海洋です。2019年度実績については受注、売上の前期比は記載のとおりです。2月公表値から営業利益が13億円改善していますが、これは建造費用のコストダウン等によるものです。受注に関しては年度末での成約を想定していたLPG船の契約が2020年度に期ズレしたことにより減少しています。

新型コロナウイルス感染症拡大の影響については、商談中の各種案件は継続中ですが、コロナウイルス感染拡大による渡航禁止や石油、ガス価格の下落等により商談の遅れや一部案件で客先に様子見の状況が生じており、成約時期の遅れが懸念されます。

その結果、操業に若干の影響が見込まれるものの、今年度における事業への影響は限定的なものとなる見込みです。引き続き当面はLNG船の受注確保に注力するとともに、中国造船所への技術移転を進めることで造船建造の中国進出を推進し、一体運営のさらなる深度化を進めることなどで工場改革を進めていく方針に変わりはありません。

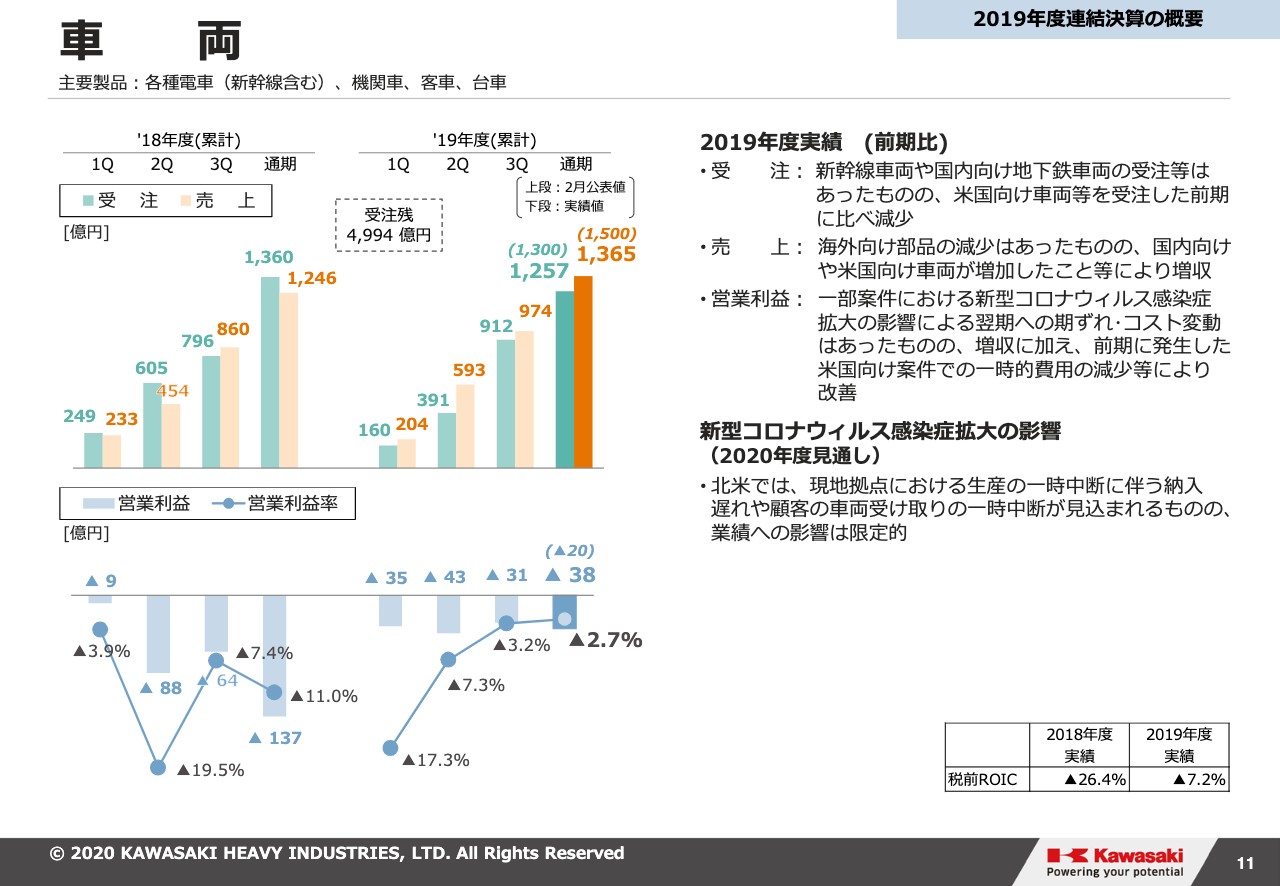

車 両

次に、車両です。2019年度の実績は受注、売上については記載のとおりです。2月の公表値より売上、営業利益ともに若干下回ることとなりましたが、これは主にニューヨーク地区におけるコロナウイルス感染拡大により、米国生産拠点での操業停止や顧客車両基地生産に伴う車両の受け取り、検収の中断が生じたことによるものです。

新型コロナウイルス感染症拡大の影響としては、2019年度に続いてコロナウイルスの影響が最も大きい北米において、現地生産拠点の操業停止や低下が続いており、工程遅れに伴う操業売上の減少が想定されます。また国内、アジアにおいても運行減によるメンテナンスあるは部品交換需要の減退等の影響が見込まれます。

しかしながら、北米案件は引当済みの案件が主体であり、損益面への影響は限定的なものとなる見込みです。コロナウイルスの影響を除いては国内、アジア案件においてはおおむね計画どおりに進捗しており、北米事業の早期安定化を果たすことで工場改革の完遂を目指します。

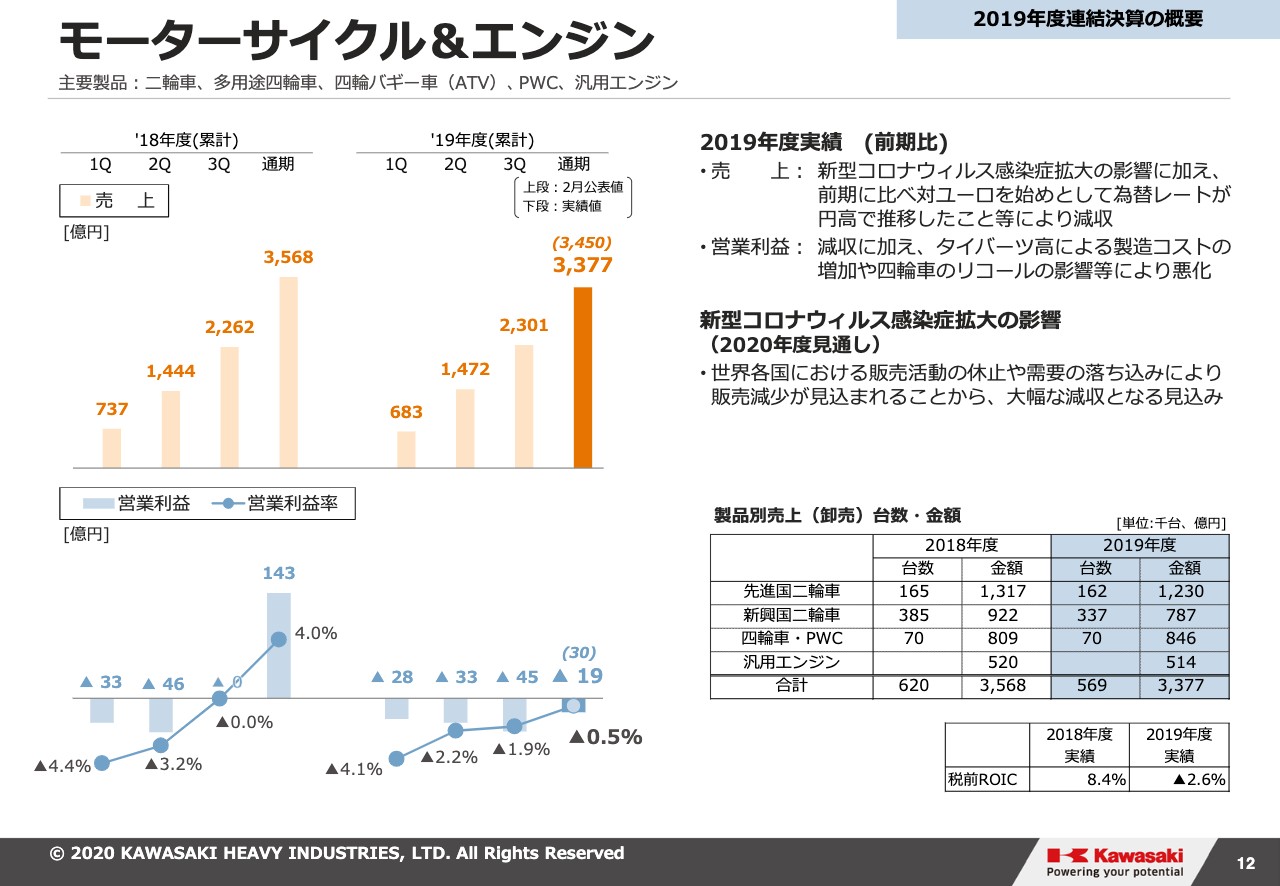

モーターサイクル&エンジン

最後にモーターサイクル&エンジンです。2019年度の実績は売上の前期比については記載のとおりですが、2月の公表値より売上、営業利益とも減収減益で着地していますが、これは2月、3月においてコロナウイルス感染拡大により欧米市場での外出禁止令に伴い、販売店やディーラーの営業が停止したことによる販売減に伴うものです。

新型コロナウイルス感染症拡大の影響としては、先に述べたとおり、当年においてもコロナウイルスの影響に伴う各国での販売活動の中止や、社会的な需要の落ち込み、とくに販売の最盛期です4月、6月の欧米での販売減少が見込まれることから、当事業の売上は前年に比べて大幅な減収を想定、その結果大幅な減益となる見込みです。コロナウイルス感染の収束に伴い、順次需要は回復すると思われますが、現時点でその時期を見通せていません。

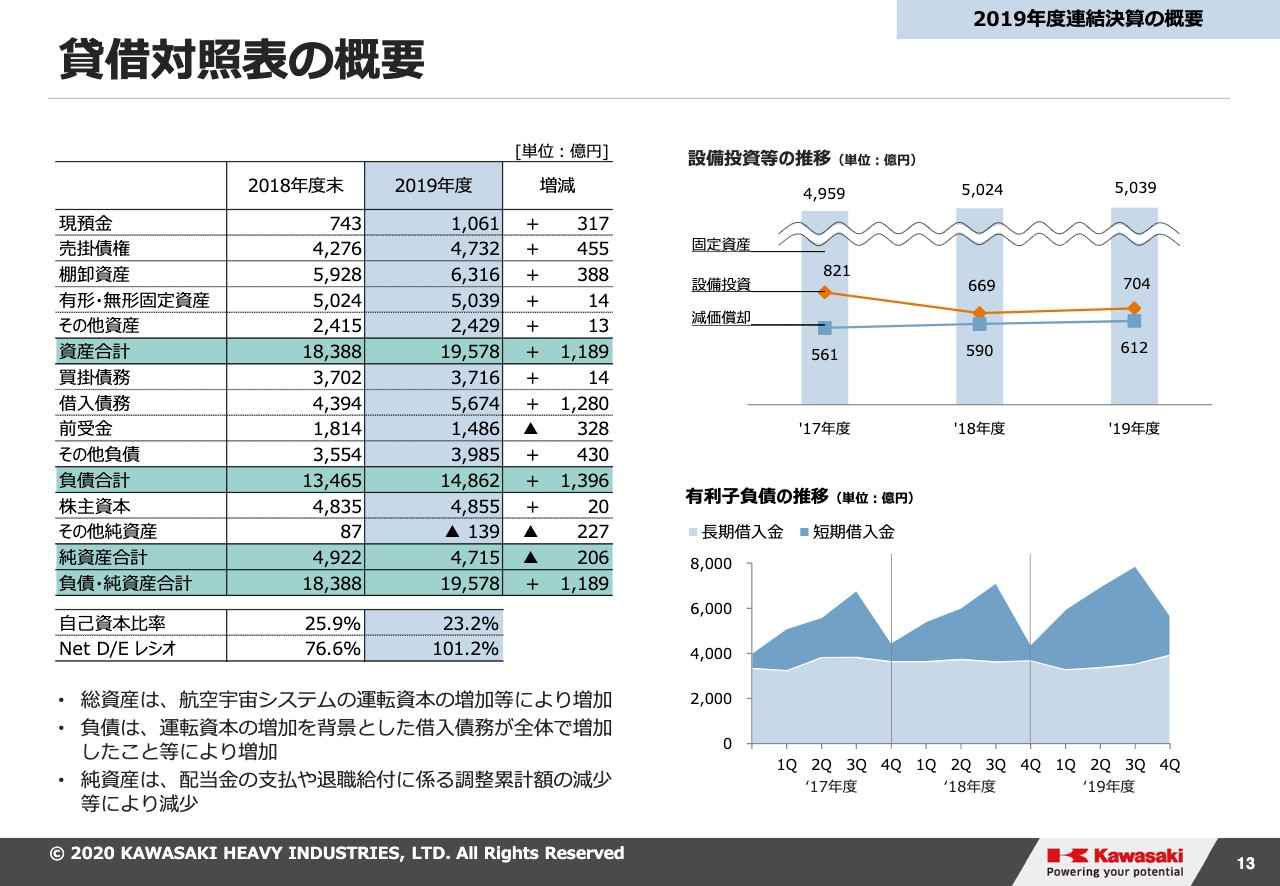

貸借対照表の概要

次に13ページの貸借対照表の概要についてご説明します。2018年度に続き、2019年度も売上高において過去最高を更新、結果として全般的に生産が拡大したことにより、前期末に比べて棚卸資産が388億円増加しました。一部顧客においてはコロナウイルス感染拡大に伴う信用力低下により債権流動化を実施できず、前年に比べて売上債権も455億円増加することとなりました。

現預金については、手元流動性を確保するため厚めに残した結果、317億円の増加となっています。これらを主要因として、総資産は1,189億円の増加となりました。負債合計では前受金の減少および生産拡大に伴う運転資本の増加もあり、負債全体では1,396億円の増加となっています。

借入債務は先に述べた影響から、1,280億円増加し5,674億円となりました。その結果Net D/E レシオは101.2パーセントとなり、本「中計2019」でも目安として示していた水準である70パーセントから80パーセントの水準から大きく外れることとなりました。

2020年度は中計でも示しましたとおり、持ち合い株式や寮、社宅等の非事業資産の売却や外部資金の積極活用あるいは海外子会社とのCMSの高度化に取り組むとともに構造的なものとしては、入金条件の改善に注力するといった運転資金改善プログラムを着実に実行することでバランスシートの改善に注力していきます。

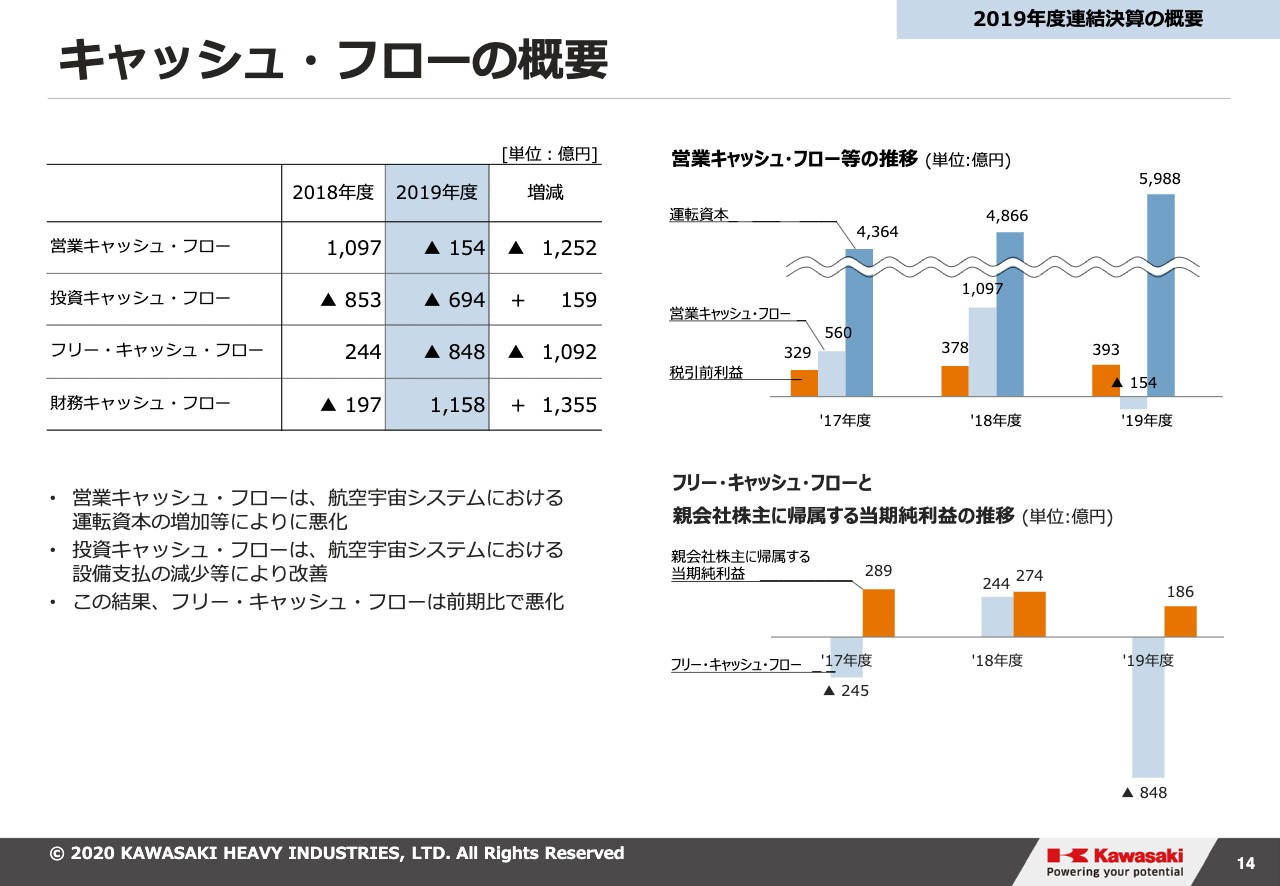

キャッシュ・フローの概要

次に、キャッシュ・フローの概要についてです。営業キャッシュ・フローは航空宇宙システム事業における売掛金の増加やエネルギー・環境プラントといった運転資本の増加等により前期比で1,252億円減少のマイナス154億円となりました。投資キャッシュ・フローは航空宇宙システム事業における設備支払の減少等に159億円改善のマイナス694億円となりました。

この結果フリー・キャッシュ・フローは前期比で1,092億円悪化のマイナス848億円の赤字となりました。先に述べましたとおり、資金改善に注力することで、まずは早期のフリー・キャッシュ・フロー黒字化を目指していきます。

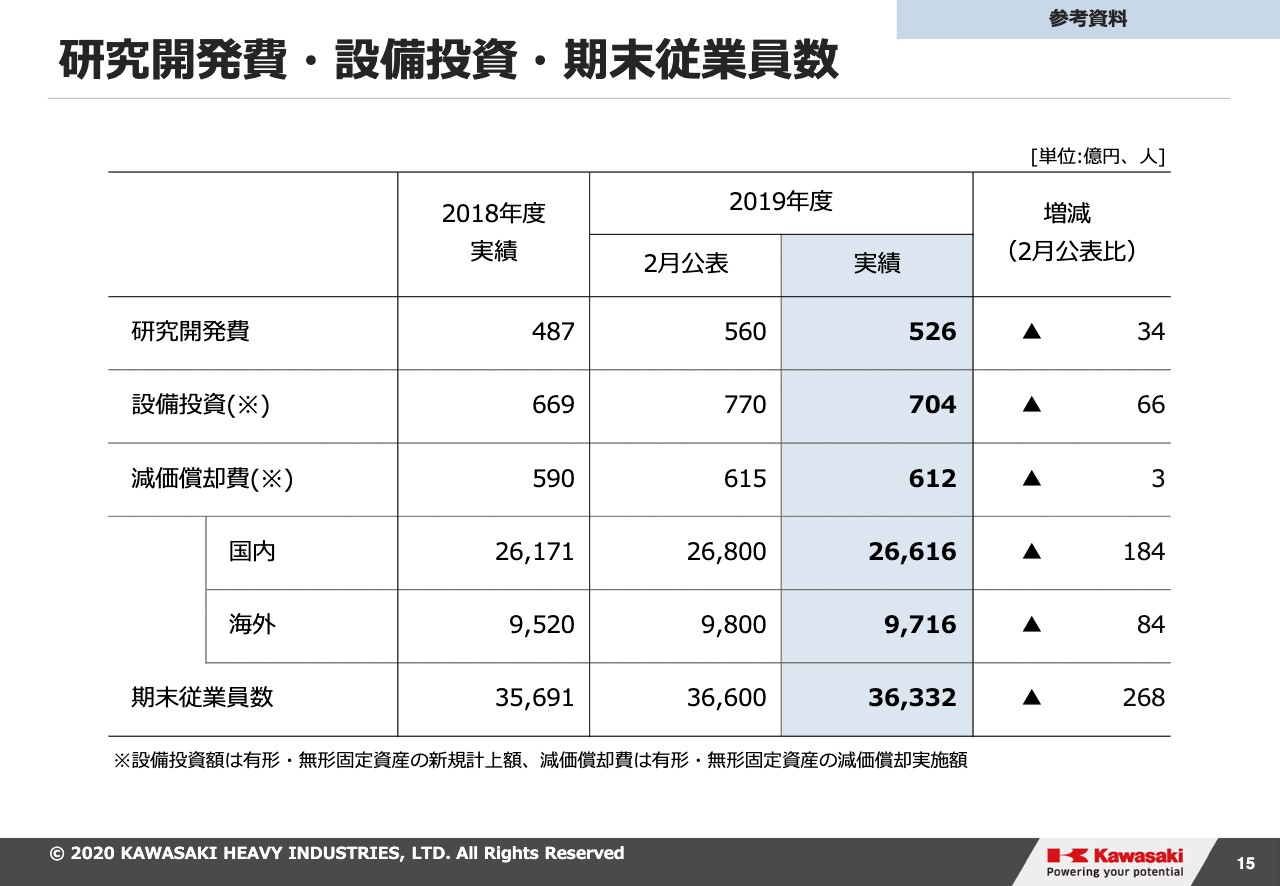

研究開発費・設備投資・期末従業員数

研究開発費、設備投資、期末従業員数については15ページに記載しているとおりですが、2月公表値では研究開発費が560億円、設備投資は770億円としていましたが費用節減および期ズレの影響もあり、それぞれ公表値を下回る水準となりました。その他は公表値とほぼ同水準での着地となっています。

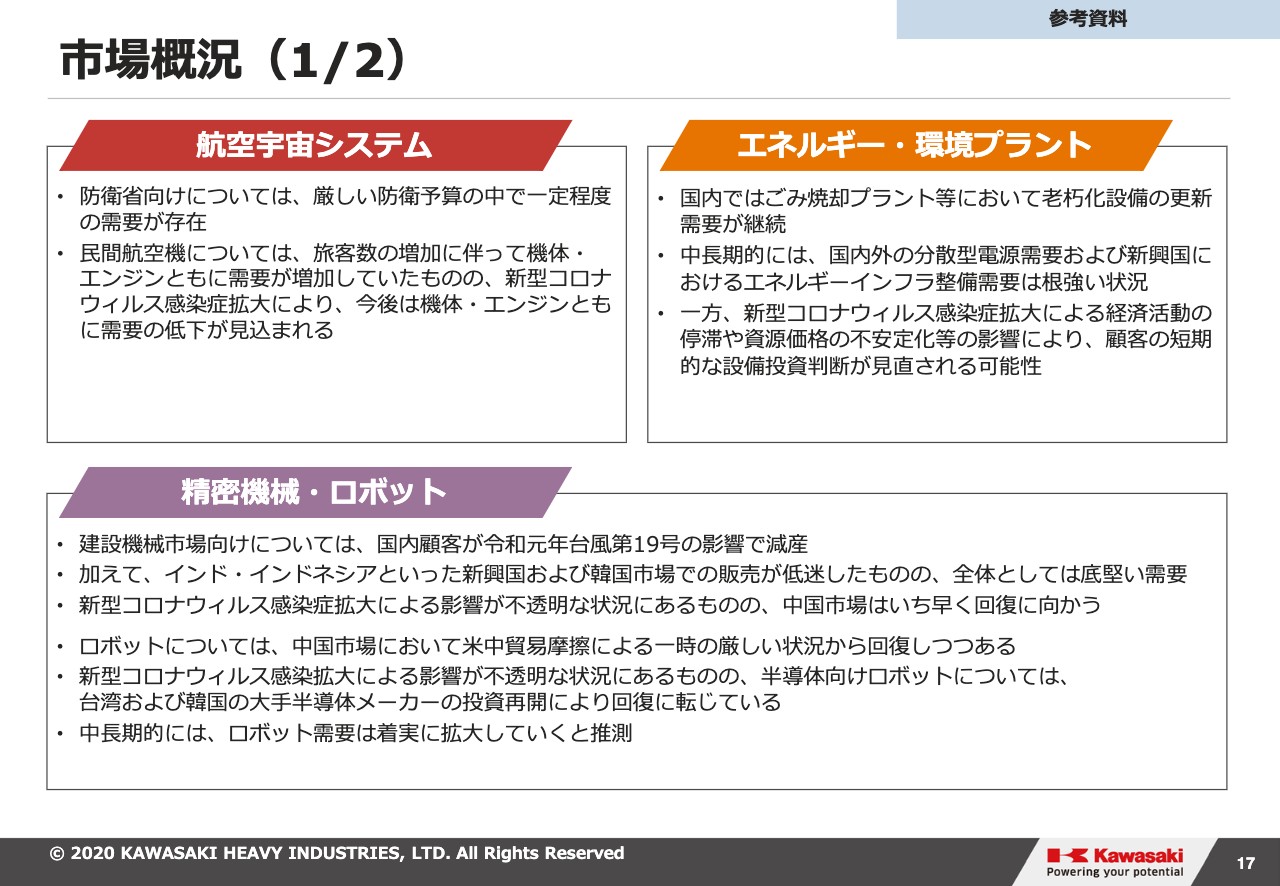

市場概況(1/2)

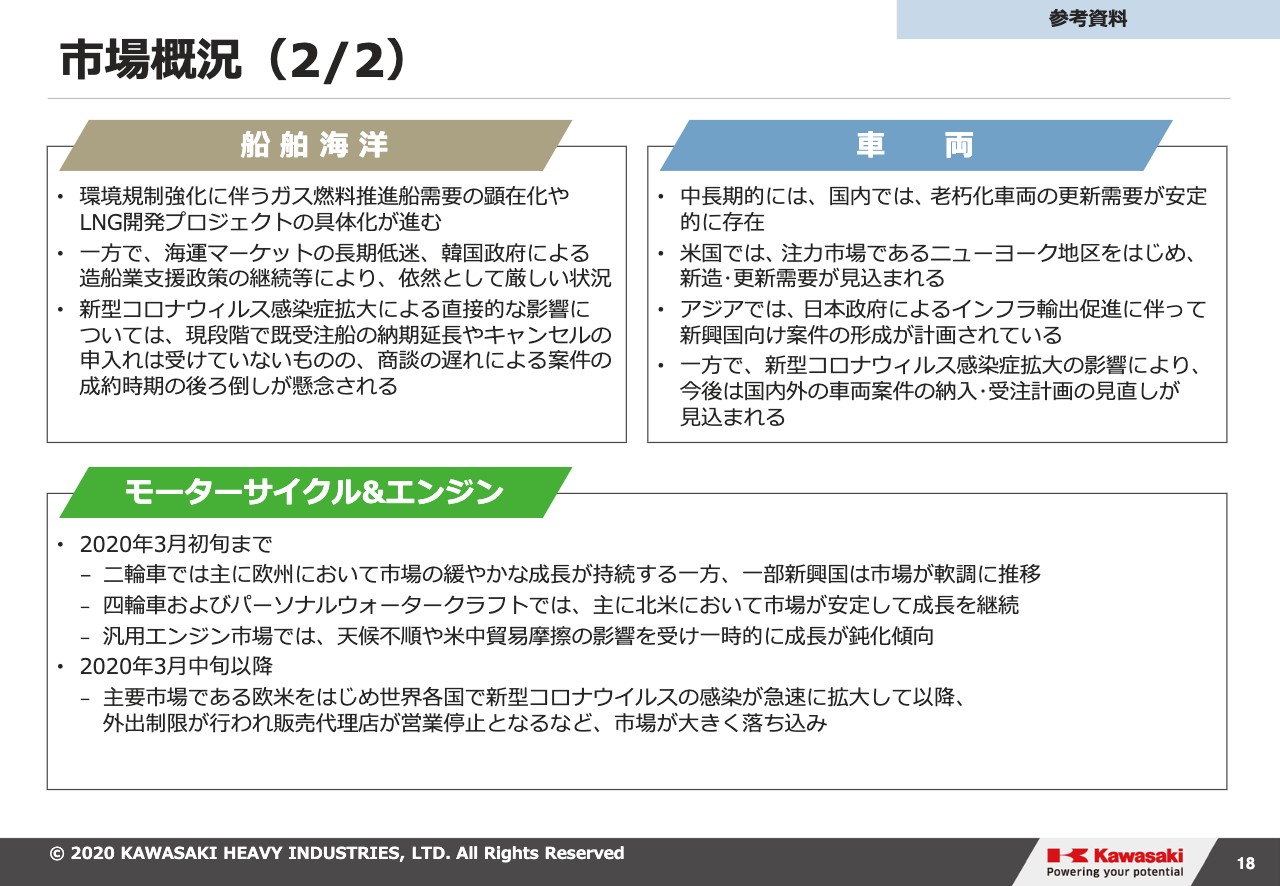

市場概況(2/2)

今後の見通し

最後に、参考資料として各事業の市場概況および先ほどご説明した今後の見通しについてはスライドに記載していますので、ご参考いただきたいと思います。以上で説明を終わります。