2020年2月3日に行われた、オリックス株式会社2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:オリックス株式会社 執行役 財経本部長 矢野人麿呂 氏

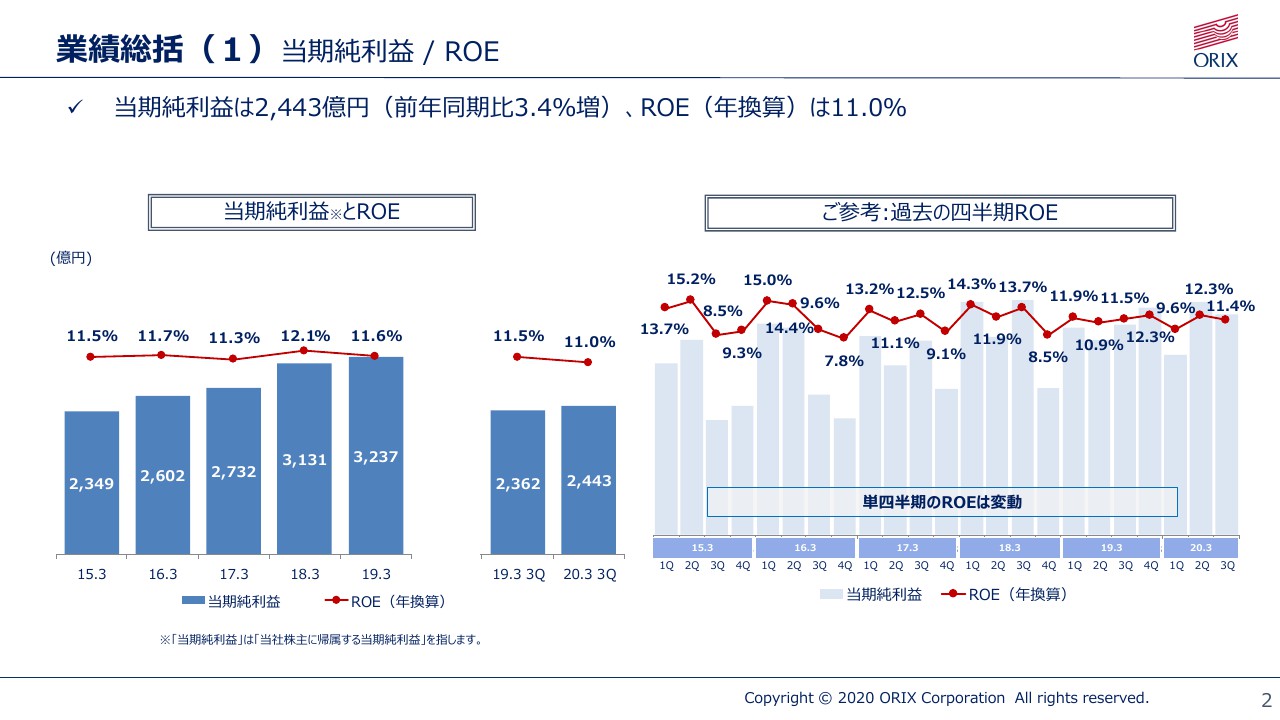

業績総括(1)当期純利益/ROE

矢野人麿呂氏:オリックス財経本部長の矢野です。本日はご多忙のところ決算電話会議にご参加いただき、誠にありがとうございます。それではさっそくですが、2020年3月期第3四半期の決算についてご説明いたします。

2ページをご覧ください。2020年3月期第3四半期の当期純利益は、前年同期比3.4パーセント増の2,443億円で、年換算のROEは11.0パーセントとなりました。

今期の目標である当期純利益の3億円に対する進捗率は81パーセントです。業績は順調に推移しています。しかしながら、マーケットの環境が不安定なこともあり、現時点で通期目標である3,000億円の変更は行ないません。

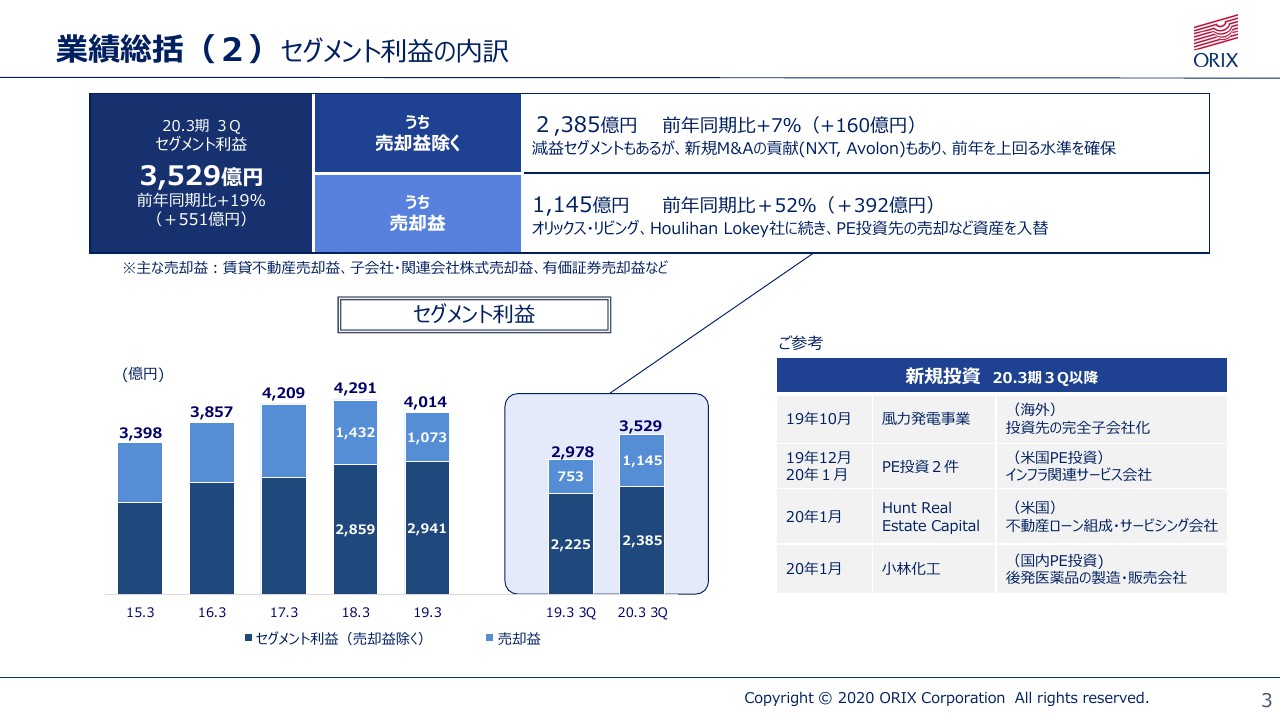

業績総括(2)セグメント利益の内訳

次のページをご覧ください。セグメント利益の内訳です。まず左のグラフをご覧ください。過去5年間のセグメント利益の推移を示しています。淡い色が売却益、濃い色が売却益を除いたセグメント利益です。濃い青色の売却益を除いたセグメント利益が、過去5年間で安定的に成長してきたことがおわかりいただけると思います。

次に中央のグラフをご覧ください。ここでは第3四半期累計で比較しています。売却益を除いたセグメント利益が、前年同期比で7パーセント増の2,385億円と順調に伸びました。これは前期に新規投資を行ったNXT CapitalやAvolonによる利益貢献などによるものです。

続いて売却益についてです。この第3四半期累計の売却益は、前年同期の753億円に比べて52パーセントと大きく増加し、1,145億円となりました。上半期のオリックス・リビング、Houlihan Lokeyに加え、第3四半期には事業投資セグメントと海外セグメントでPE投資の売却益を計上しました。

順調に売却益を計上すると同時に、新規案件の実行もセレクティブに継続しています。

スライドの右側に一例を示しましたが、中間決算発表以降では、海外の風力発電事業、米国の企業であるHunt Real Estate Capitalのアセットマネジメント事業の他にも、国内外のPE案件へ投資を行ないました。

業績総括(3)セグメント利益/セグメント資産

次のページをご覧ください。セグメント利益とセグメント資産の推移です。セグメント利益は、前年同期比19パーセント増の3,529億円となりました。左側のグラフのとおり、法人金融サービスとメンテナンスリースが減益で、それ以外の4セグメントが増益という結果になりました。

前期は第3四半期に、大京の完全子会社化に伴う繰延税金負債の取り崩しがあり、法人税等が約270億円減少することで、税引後の利益へプラスに寄与しました。

そのため、税引後の当期純利益は3.4パーセントの増益に留まりましたが、今期は売却益を除いたセグメント利益がともに好調だったため、税引前のセグメント利益は約2割の増益を達成することができました。

セグメント資産は、前期末から8,615億円増加しました。そのうち、オペレーティング・リース資産の会計基準が変更された影響による金額が約2,000億円、また為替のマイナス影響額が約480億円あり、それらの影響を除くと、前期末比で約7,100億円の増加となりました。

これは、リテールセグメントでオリックス銀行とオリックス生命の資産が増加したほか、海外セグメントでは、アメリカと航空機の資産が増加したのが主な要因です。

セグメント別業績(1)法人金融サービス

次のページをご覧ください。ここからは各セグメントの業績を説明します。まず、法人金融セグメントです。法人金融サービスのセグメント利益は、前年同期比66億円減の132億円となりました。国内営業において、生命保険の代理店手数料が減少したことが影響しましたが、足元では生命保険以外の販売に注力するなど、商品の多様化に取り組んでいます。

一方、会計ソフトサービスを行なう弥生ですが、こちらは有償サポートを行なう会員の増加とパッケージ製品の売上増加により、増益となりました。なお、リース会計基準の変更に伴い、セグメント全体で第3四半期までにマイナス14億円の影響があります。

右のグラフをご覧ください。マイナス金利環境下において、営業貸付金は低金利競争が激しいものの、オリックスは案件選別により、貸付金の利回りを2パーセント強に維持しています。

国内営業では、低スプレッドのアセットの積上には慎重に対応する一方で、サービス収入の源泉の多様化を図っています。また弥生は、スモールビジネス向け会計ソフトウェアの分野で、パッケージ版、クラウド版ともにトップシェアを有しており、今後もお客さまの業務効率改善に取り組むことで、さらなるシェア拡大を目指しています。

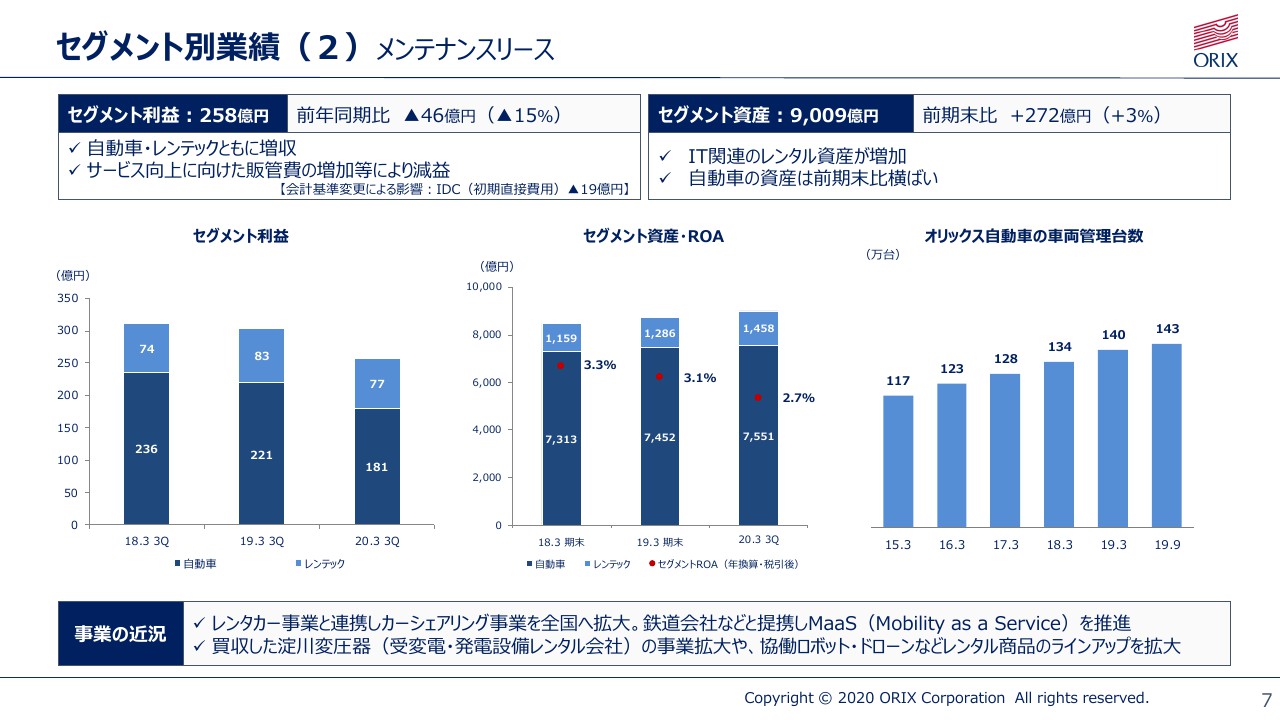

セグメント別業績(2)メンテナンスリース

では、次のページにお進みください。メンテナンスリースセグメントです。メンテナンスリースのセグメント利益は、前年同期比46億円減の258億円となりました。自動車はリース収益が堅調、レンテックはIT関連の入替需要が旺盛で、ともに増収となりましたが、顧客基盤のさらなる拡大のためにはサービスレベルの向上が不可欠なことから、サービス費用、販管費が増加して減益となりました。

なお、先ほどの法人金融サービスと同様、リース会計基準の変更に伴うマイナスの影響が、第3四半期までで19億円あります。

次に資産についてですが、自動車は横ばいながら、レンテックはIT関連資産の積上により増加しました。多様な事業を展開するオリックスグループでは、各事業の特性、環境、課題を考慮し、サステナビリティにおける重要課題を定めて取り組んでいます。

自動車事業では、環境に配慮した車の利用促進に取り組んでおり、燃費効率に優れた車両や運転方法を提供することで、お客さまの利便性を向上し、事業の成長につなげています。その一環として、この11月からカーシェアリングを拠点に、水素を活用した燃料電池自動車の導入などを行なっています。

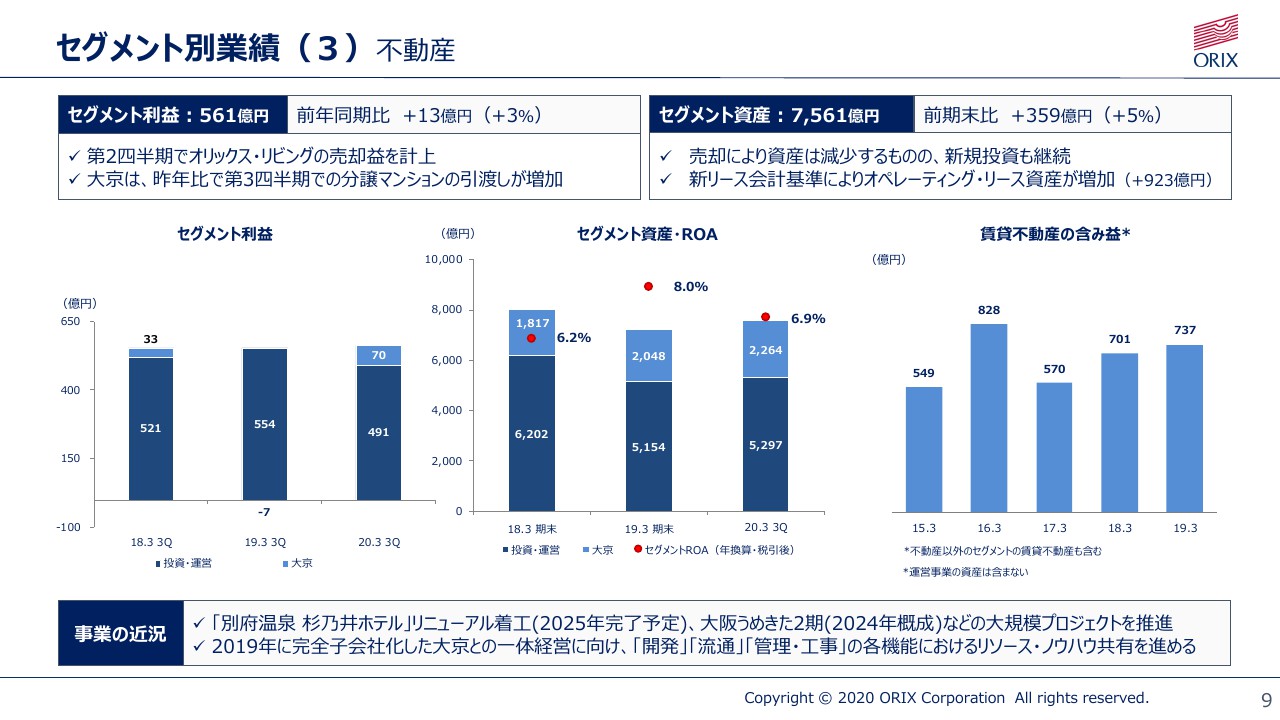

セグメント別業績(3)不動産

次のページへお進みください。不動産セグメントです。不動産のセグメント利益は、前年同期比13億円増の561億円となりました。第2四半期にオリックス・リビングの株式を譲渡するなど、大口の売却益の計上を継続しています。概況は、期末偏重となっていた前期よりも前倒しでマンションの引き渡しなども行ない、77億円の増益となっています。

現在の良好な市況を勘案し、不動産資産の売却を進める一方で、ホテルや物流施設など、新規投資も継続して行なっています。物流施設に関しては、昨年10月に愛知県の施設を1件竣工しました。

中間決算で示したとおり、今後数年間で物流や施設およびホテルや旅館などに合計2,000億円から3,000億円の新規投資を行なっていく予定です。また、この1月29日付でリリースさせていただきましたが、グループの18の宿泊施設の運営会社、計8社を統合し、オリックス・ホテルマネジメントという会社を発足させます。

統合により、人材獲得、育成強化および業務集約標準化などを行ない、そのうえで、サービス専門性の向上、ガバナンス体制の構築を実現し、運営事業のさらなる拡大を図っていきたいと思います。

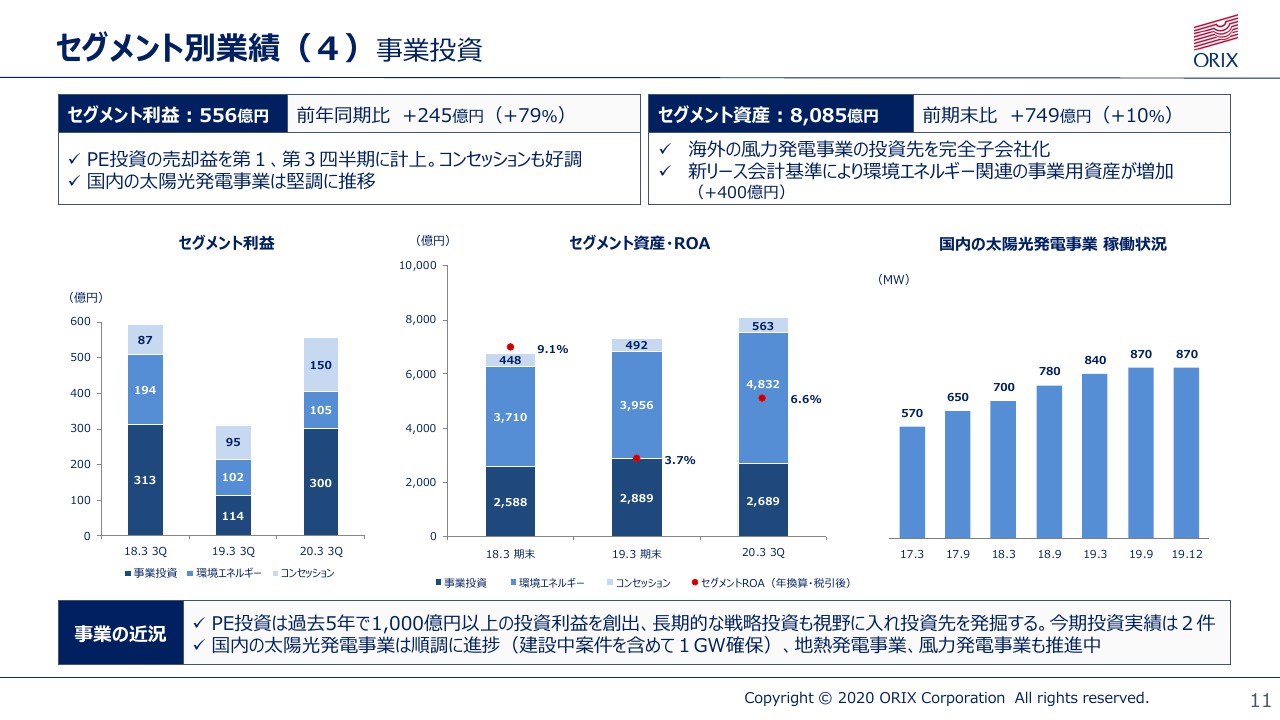

セグメント別業績(4)事業投資

次のページにお進みください。事業投資セグメントです。事業投資のセグメント利益は、前年同期比245億円増の556億円となりました。事業投資ユニットでは、前期の投資先であるコーンズ・エージーからの利益取り込みがスタートしました。

また第3四半期は、国内PE投資案件を1件売却し、利益が前期の114億円から300億円と、186億円増えて前年同期比で大幅な増加となりました。

売却と同時に新規投資も継続しており、この1月には小林化工への投資も実行しました。同社は、自社で研究開発をし、ジェネリック医薬品を原料調達から製造・販売まで行う医薬品メーカーです。

オリックスはこれまで、医療法人向けのリースやファイナンス、また動物薬メーカーへの出資など、ヘルスケア事業を推進しており、小林化工と親和性の高い機能を有しています。同社の企業価値向上を通じて、グループのヘルスケア事業をさらに拡大していきたいと思います。

次に環境エネルギー事業ですが、メガソーラー事業が堅調に推移しており、利益が前期の102億円から105億円へ増加しました。今期の実績は、海外において共同出資していた風力発電事業会社の全株式を取得し、完全子会社化したことです。

一方、国内においては、太陽光発電事業で設備容量合計1ギガワットを確保しました。また、地熱発電、風力発電事業も積極的に推進していきます。

次に、空港の運営を主体とするコンセッション事業ですが、外国人観光客の増加に加え、一昨年の台風被害に伴う保険金受領もあり、利益が前期の95億円から150億円と、前年同期比で55億円増加しました。

我々が運営する空港では、インバウンドの増加に対応するため、施設の大規模改修に取り組んでいます。大阪国際空港(伊丹空港)では今年の7月にターミナルがグランドオープンするほか、今後、関西国際空港の第1ターミナルビルの改修工事にも着手し、2025年の大阪・関西万博の開幕までに完了させる計画です。

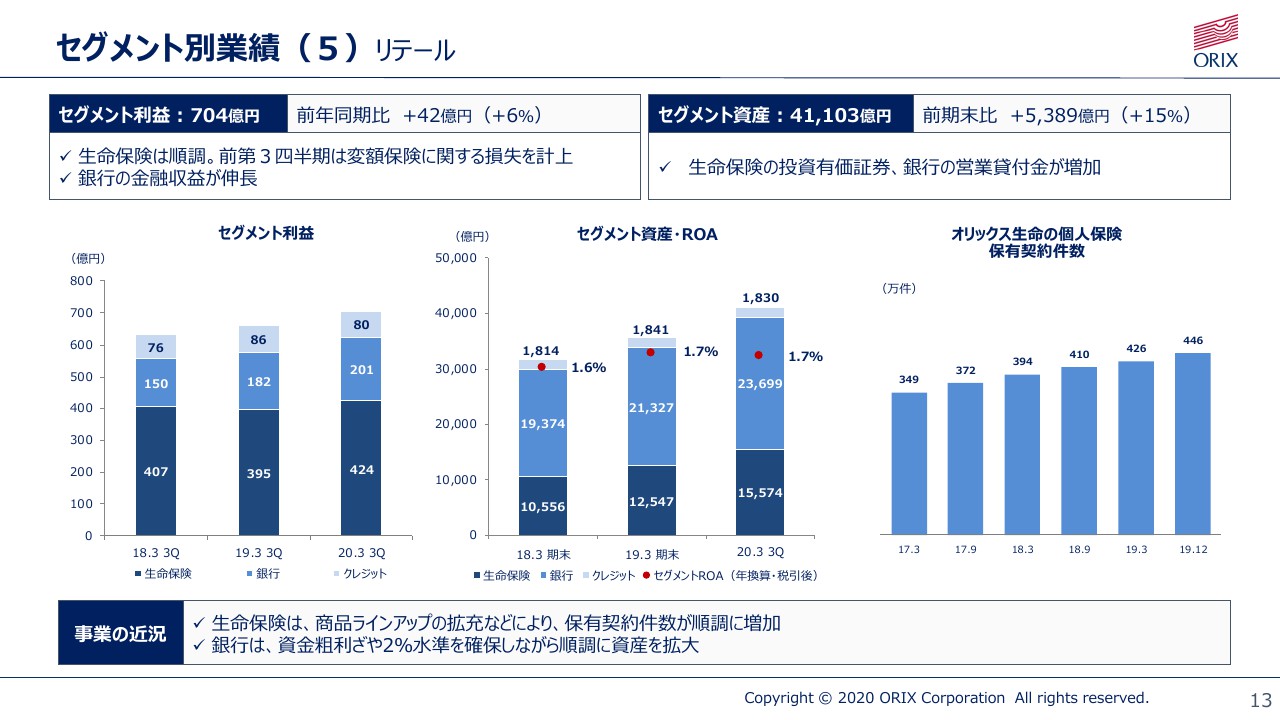

セグメント別業績(5)リテール

次のページにお進みください。リテールセグメントです。リテールセグメントのセグメント利益は、前年同期比42億円増の704億円となりました。

生命保険は、外貨建て終身保険など商品ラインナップを拡充した効果もあり、保険契約件数が順調に伸び、保険料収入が増加しています。利益は前期の395億円から424億円と、前年同期比で29億円増加しました。

次に銀行ですが、引き続き投資用マンション向けのローンを伸ばしており、金融収益が増加しています。資金粗利ざやも2パーセント水準を確保し、日本の銀行業のなかでは高い収益性を維持し、成長を継続しています。

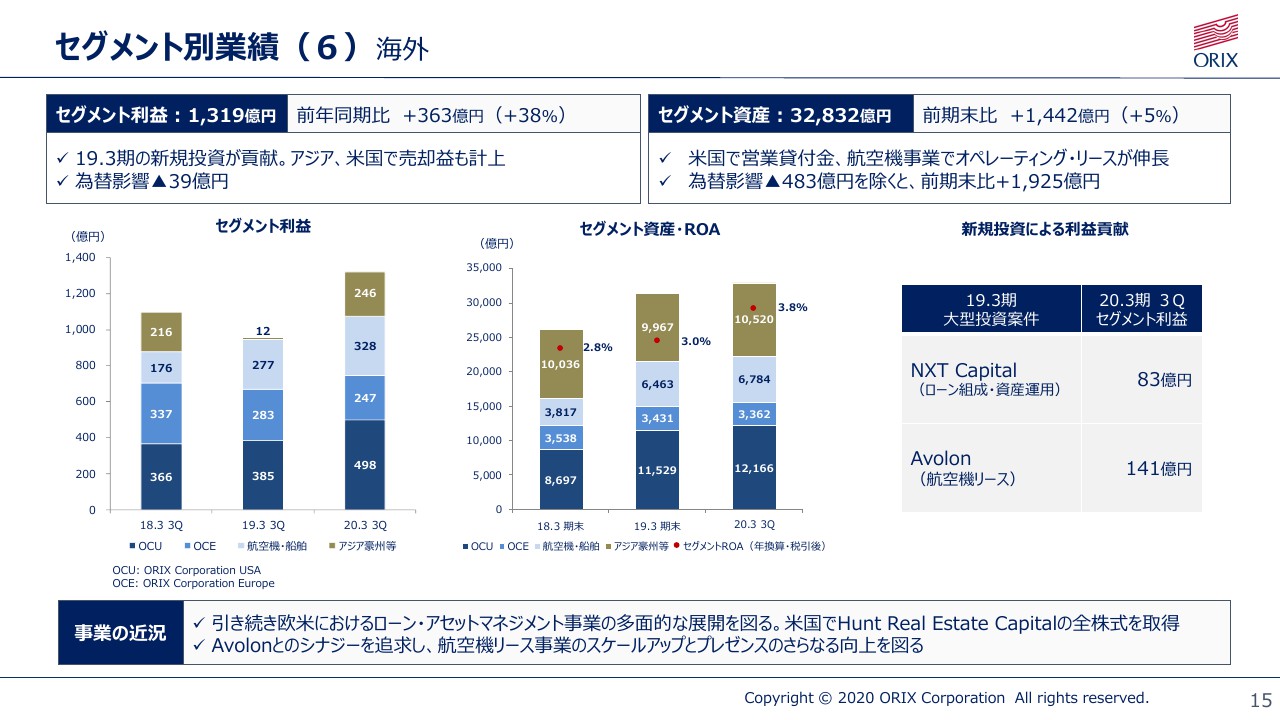

セグメント別業績(6)海外

次のページへお進みください。最後のセグメント、海外セグメントです。海外セグメントのセグメント利益は、前年同期比363億円増の1,319億円となりました。アメリカと欧州については、前期に買収したNXT Capitalを含むアセットマネジメント事業が伸び、利益が前期の385億円から498億円へと、前期に比べ約113億円増加しました。

この第3四半期には、米国でHunt Real Estate Capitalという住宅ローン・サービシング会社を買収しました。既存のファニーメイやFHAのライセンスに加え、フレディマックのライセンスをラインナップに加えることにより、住宅ローン・サービシングの分野で、いっそうの成長を目指していきます。

次に旧Robecoグループでアセットマネジメントを展開しているOCEですが、こちらはマーケットでアクティブからパッシブへのトレンドが継続するなか、フィープレッシャーが厳しく、利益が前期の283億円から247億円と、36億円減少しました。ただし、このうち約半分の17億円は、ユーロ円の為替の影響によるものです。

次に、航空機および船舶ですが、前期の新規投資先であるAvolonの取り込み益が寄与し、利益が前期の277億円から328億円へと51億円増加しました。

また、アジア、豪州では、第1四半期に計上した投資先株式の売却益および、前期に計上したIL&FS(Infrastructure Leasing & Financial Services Limited)の取り込み損からの反動もあり、利益が前期の12億円から246億円へ約230億円増え、前年同期比では大幅な増益となりました。

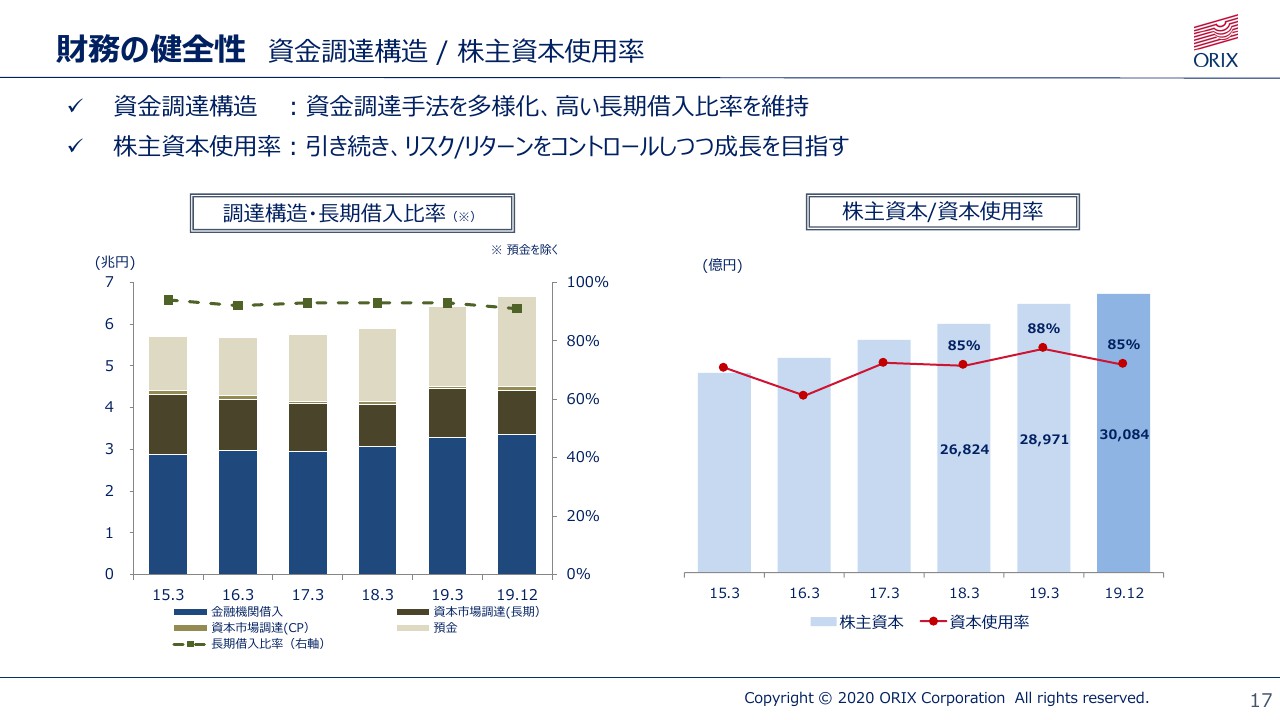

財務の健全性 資金調達構造/株主資本使用率

次のページにお進みください。財務の健全性についてです。足元の資金調達関係は良好であり、金融機関借入と、資本市場調達もともに十分な調達力があります。調達の長期化を進め、長期の調達比率は90パーセントを超えています。

また先月には、資金調達手段の多様化と同時に、サステナビリティ経営の一環として、グリーンボンドを発行しました。今回調達した100億円は太陽光発電事業に充当します。

右側のグラフをご覧ください。株主資本使用率ですが、2019年12月現在、85パーセントです。新規投資を進めながらも、資産の入れ替えや内部留保の積み上げにより、前期末から減少しました。株主資本比率については、注意深くコントロールしていきたいと考えています。

まとめ

18ページはまとめです。2020年3月期第3四半期の当期純利益は、2,443億円、年換算のROEは11.0パーセントとなりました。中間決算時に発表した今期当期純利益3,000億円の計画に向けて、順調に進捗しています。

引き続き、株主還元についても考慮しながら、持続的な成長を目指していきたいと考えております。ご清聴ありがとうございました。