2020年1月31日に行われた、株式会社小松製作所2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社小松製作所 執行役員 CFO 堀越健 氏

株式会社小松製作所 執行役員 経営管理部長 今吉琢也 氏

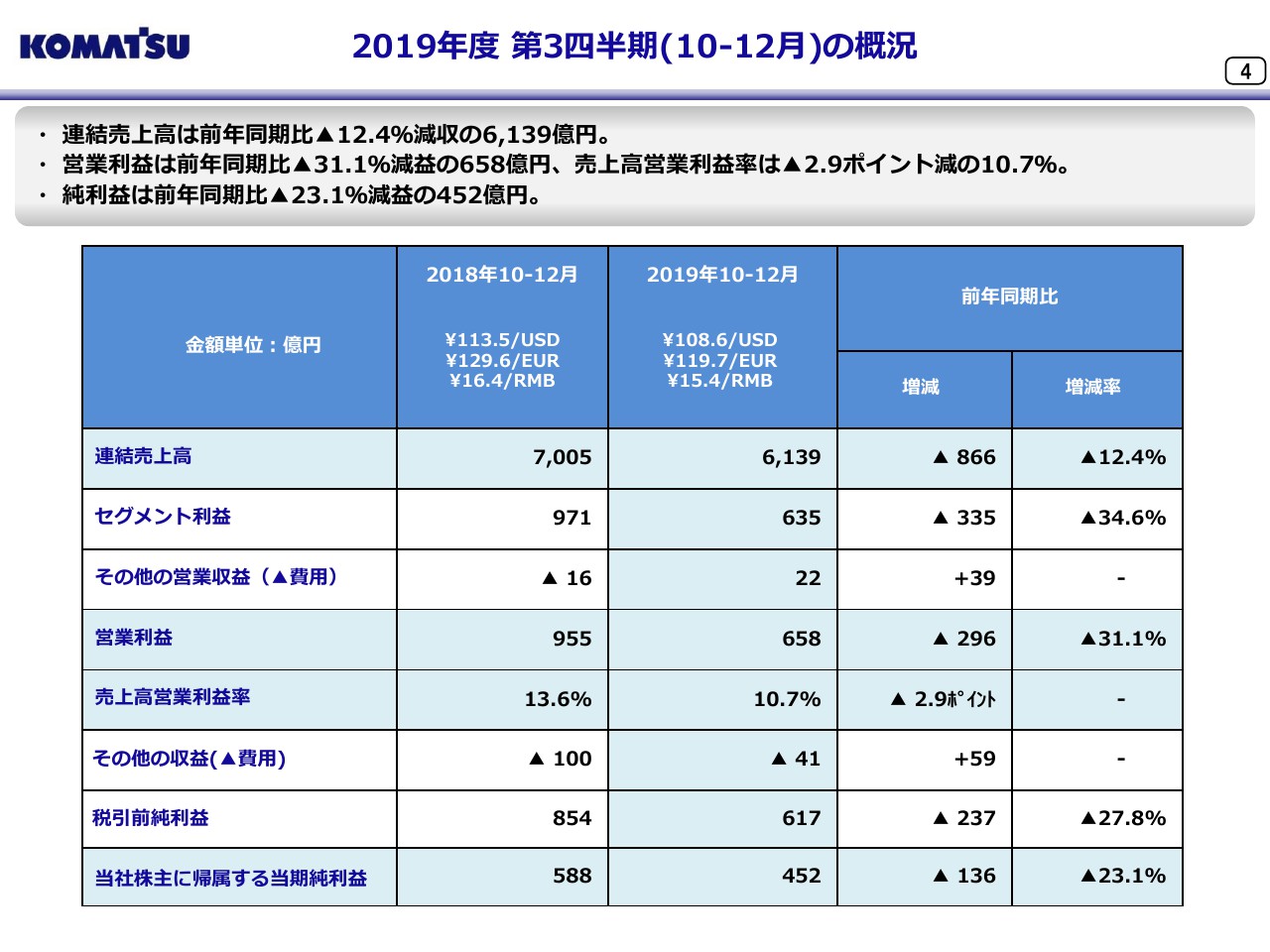

2019年度 第3四半期(10‐12月)の概況

堀越健氏:みなさん、こんにちは。CFOの堀越でございます。それでは、終わりました2019年度第3四半期の決算概要についてご説明いたします。

はじめに4ページ目で、2019年度第3四半期の概況をご説明いたします。為替レートは1ドル108.6円、1ユーロ119.7円、1元15.4円でございます。前年同期比で円は、ドル、ユーロ、元のすべてに対して円高となりました。また、こちらに記載はありませんが、豪ドル、南アランド、ロシアルーブルに対しても円高となっています。

2019年度第3四半期の連結売上高は、前年同期比でマイナス12.4パーセントの6,139億円、営業利益はマイナス31.1パーセントの658億円となりました。営業利益率はマイナス2.9ポイントの10.7パーセントとなりました。

連結売上高は、物量減および為替差のマイナス影響等により減収となりました。また、営業利益については、物量減および地域構成差等により減益となりました。純利益はマイナス23.1パーセントの452億円です。

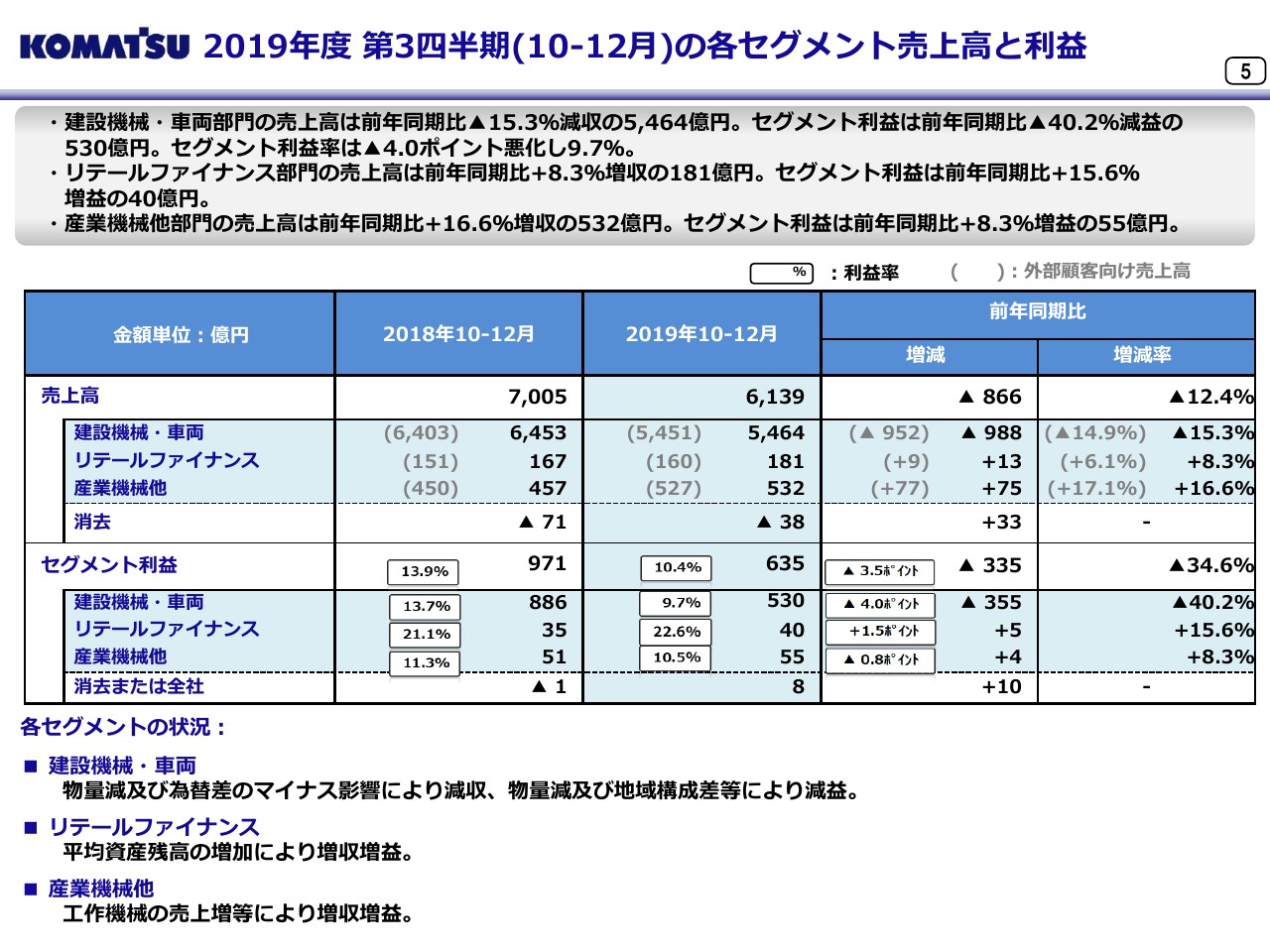

2019年度 第3四半期(10‐12月)の各セグメント売上高と利益

各セグメントの売上高と利益についてご説明いたします。建設機械・車両の売上高は、前年同期比でマイナス15.3パーセントの5,464億円、セグメント利益ではマイナス40.2パーセントの530億円となりました。(売上高は)物量減および為替差のマイナス影響により減収、利益は物量減および地域構成差等により減益となりました。

リテールファイナンスの売上高は、前年同期比でプラス8.3パーセントの181億円、セグメント利益ではプラス15.6パーセントの40億円となりました。平均資産残高の増加により、増収増益となりました。

産業機械他の売上高は、前年同期比でプラス16.6パーセントの532億円、セグメント利益ではプラス8.3パーセント増益の55億円となりました。工作機械の売上増等によって増収増益となりました。

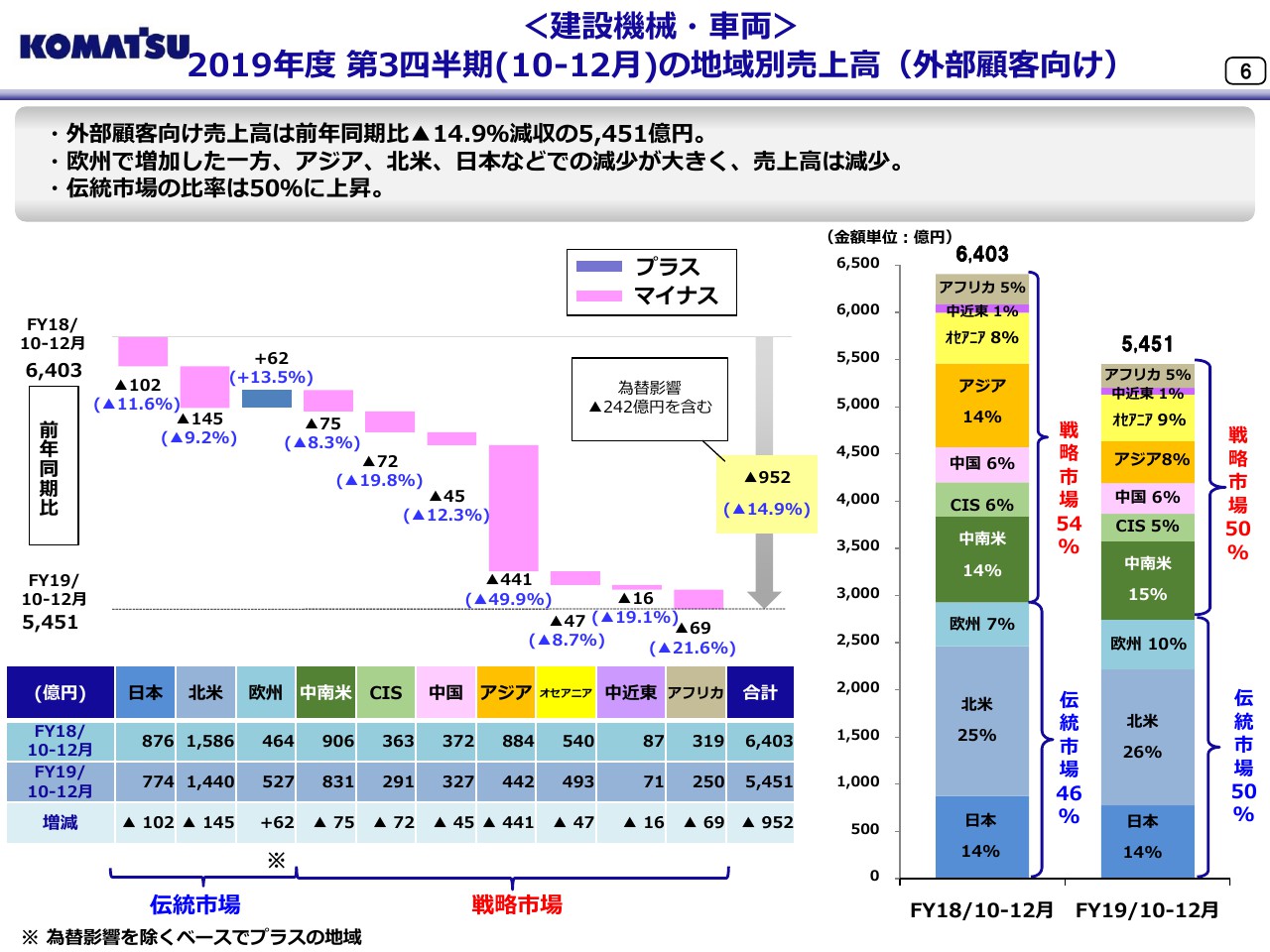

〈建設機械・車両〉2019年度 第3四半期(10‐12月)の地域別売上高(外部顧客向け)

建設機械・車両部門の地域別売上高の状況でございます。建設機械・車両の売上高は、前年同期比でマイナス14.9パーセントの5,451億円となりました。(売上高は)欧州で増加した一方で、アジア・北米・日本などでの減少が大きく、結果的に減少となりました。

戦略市場のアジアで大きく減少したことなどから、伝統市場の比率は前年同期の46パーセントから50パーセントに上昇しました。

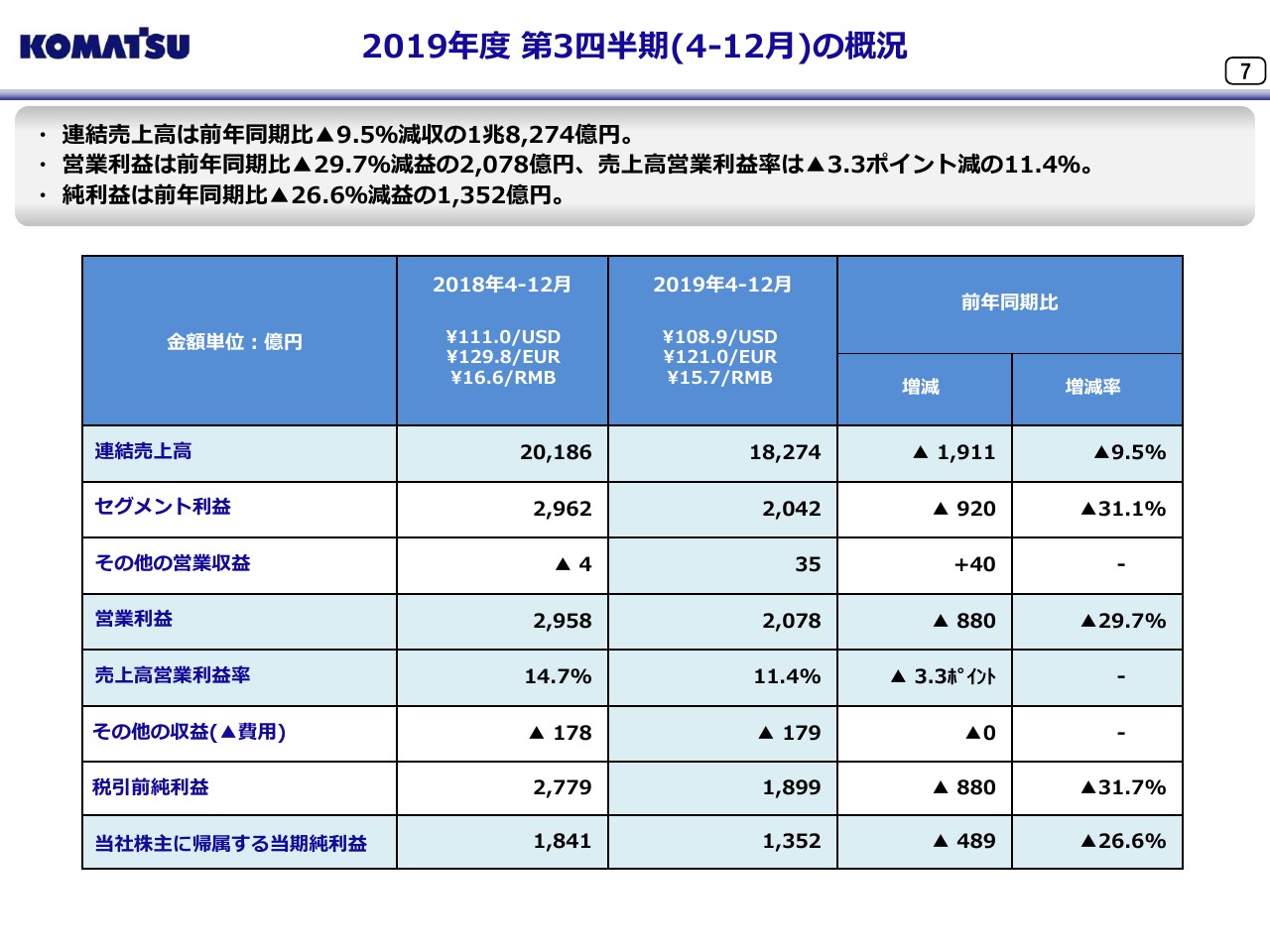

2019年度 第3四半期(4‐12月)の概況

2019年度第3四半期の9ヶ月の概況になります。為替レートは1ドル108.9円、1ユーロ121.0円、1元15.7円です。前年同期比で円は、ドル、ユーロ、元すべてに対して円高となりました。また、こちらに記載はありませんが、豪ドル、南アランド、ロシアルーブルに対しても円高となっております。

連結売上高は物量減および為替差のマイナス影響等により、前年同期比マイナスで9.5パーセントの1兆8,274億円となりました。営業利益は物量減および地域構成差等により、マイナス29.7パーセントの2,078億円となりました。営業利益率はマイナス3.3ポイントの11.4パーセントです。純利益はマイナス26.6パーセントの1,352億円となりました。

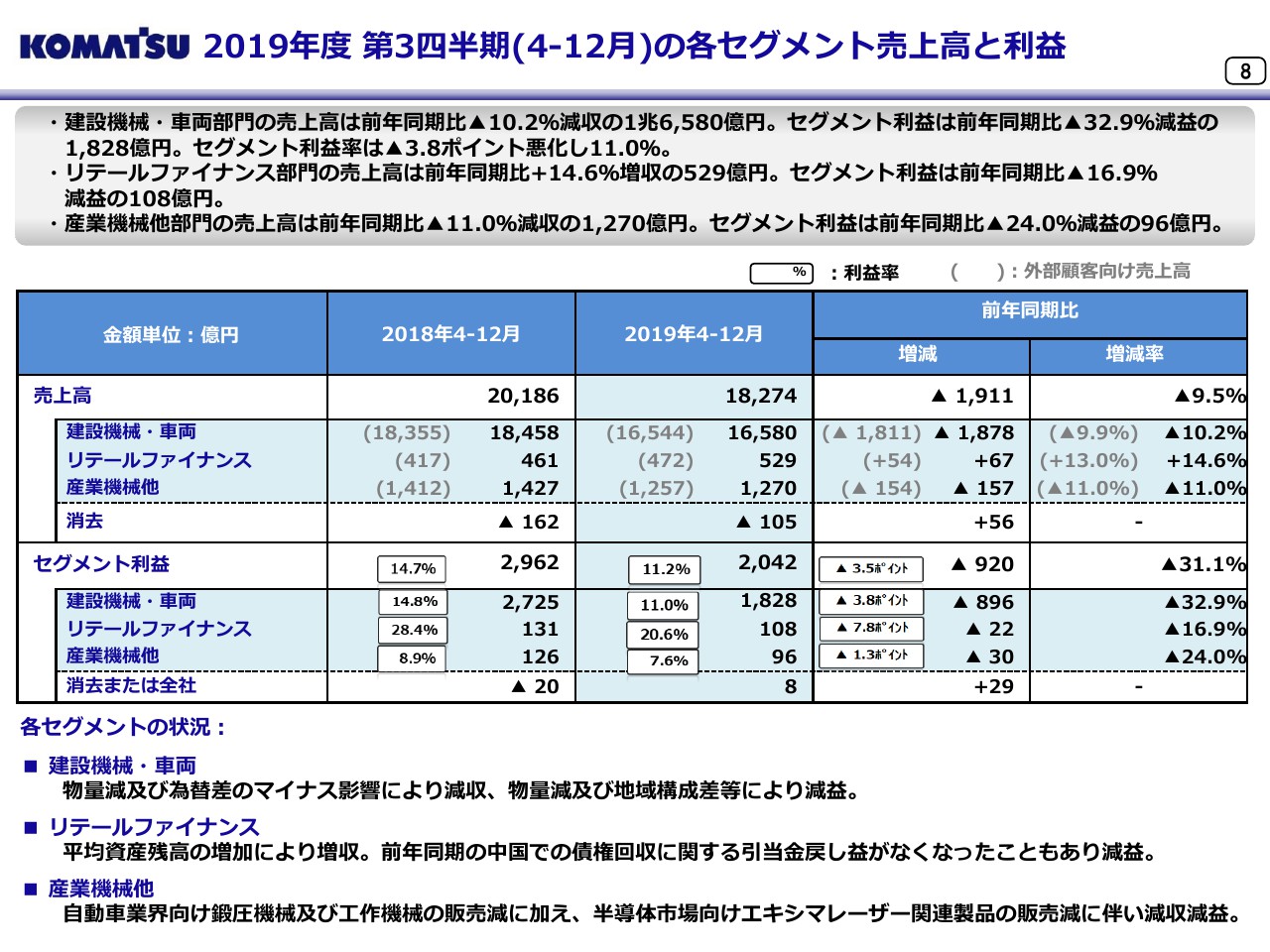

2019年度 第3四半期(4‐12月)の各セグメント売上高と利益

各セグメントの売上高と利益についてご説明いたします。建設機械・車両の売上高は、前年同期比でマイナス10.2パーセントの1兆6,580億円となり、物量減および為替差のマイナス影響により減収となりました。セグメント利益ではマイナス32.9パーセントの1,828億円となり、物量減および地域構成差等により減益となりました。

リテールファイナンスの売上高は、前年同期比でプラス14.6パーセント増収の529億円、セグメント利益では、マイナス16.9パーセントの108億円となりました。平均資産残高の増加により増収、前年同期の中国での債権回収に関する引当金戻し益がなくなったこともあり、減益となりました。

産業機械他の売上高は、前年同期比でマイナス11.0パーセント減収の1,270億円、セグメント利益ではマイナス24.0パーセント減益の96億円となりました。自動車業界向けの鍛圧機械および工作機械の販売が減少したことに加え、半導体市場向けエキシマレーザー関連製品の販売減少等により、減収減益となりました。各セグメントの増減要因については後ほどご説明いたします。

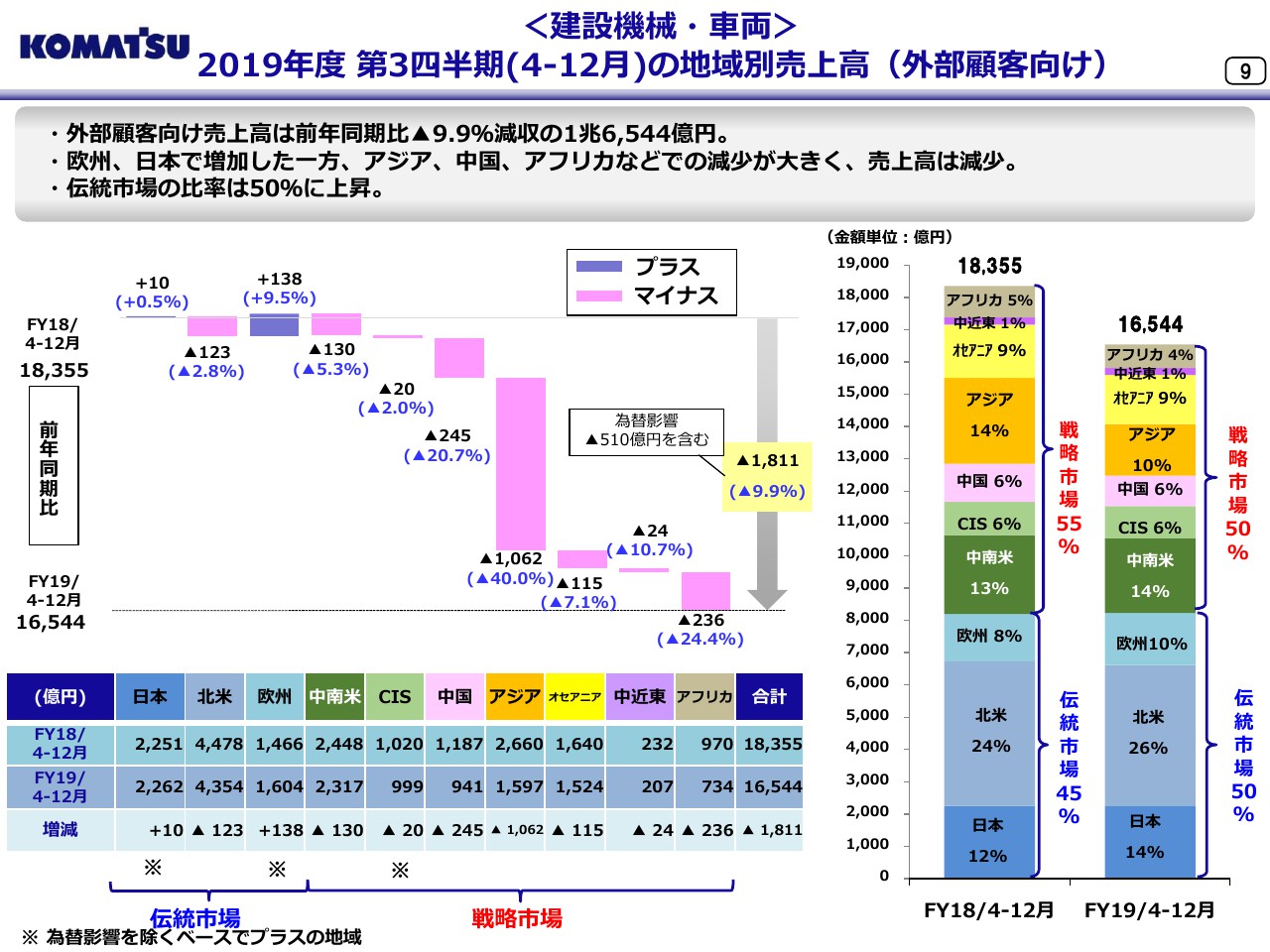

〈建設機械・車両〉2019年度 第3四半期(4‐12月)の地域別売上高(外部顧客向け)

建設機械・車両部門の地域別売上高の状況でございます。建設機械・車両の売上高は、前年同期比でマイナス9.9パーセントの1兆6,544億円となりました。欧州・日本等で売上高が増加した一方で、アジア・中国・アフリカでの減少が大きく、売上高は減少いたしました。戦略市場のアジア・中国・アフリカ等が減少したことから、伝統市場の比率は前年同期の45パーセントから5、0パーセントに上昇いたしました。

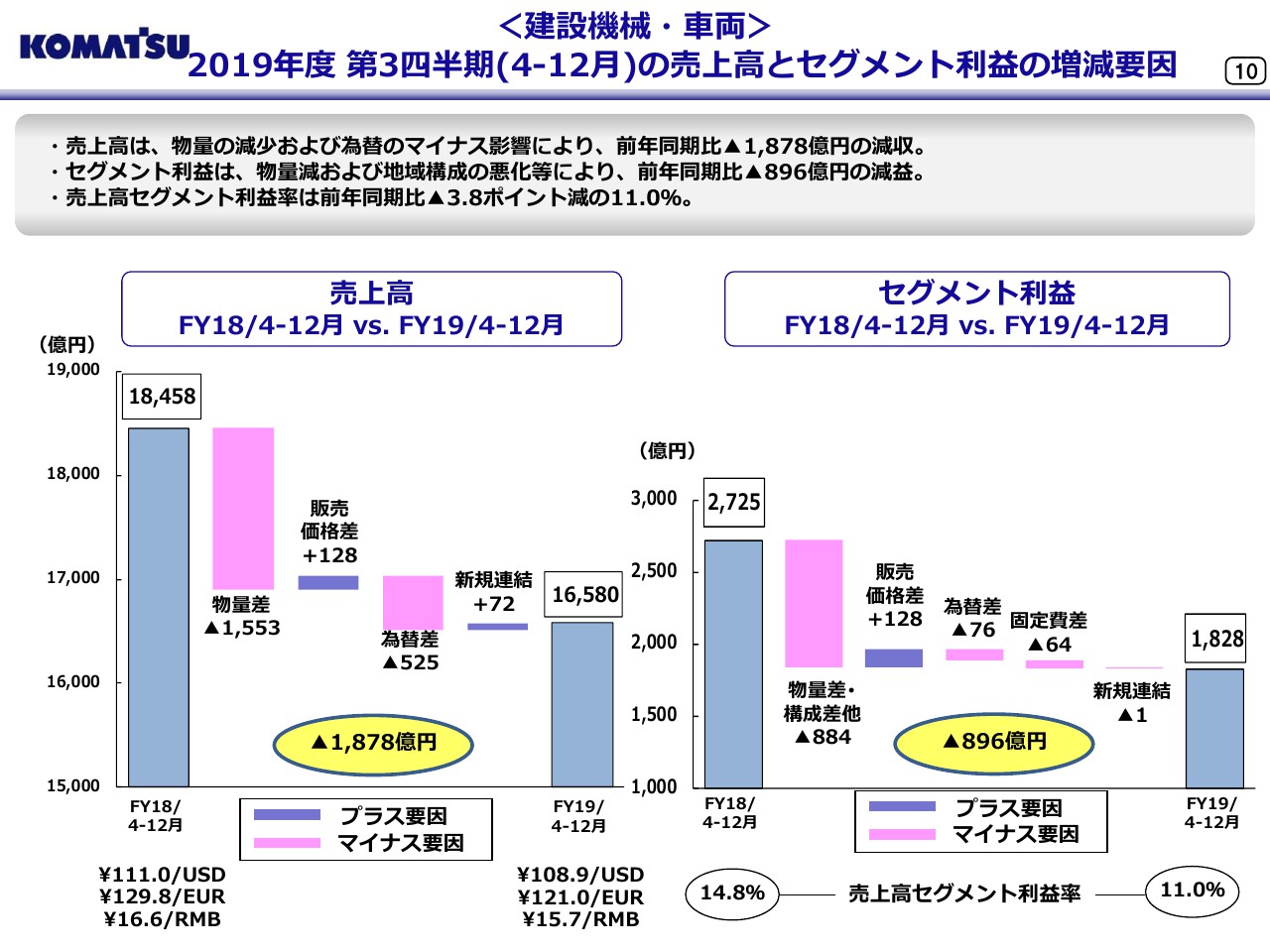

〈建設機械・車両〉2019年度 第3四半期(4‐12月)の売上高とセグメント利益の増減要因

建設機械・車両部門の売上高とセグメント利益の増減要因分析でございます。

売上高は販売間の値上げ効果があったものの、物量減および為替差のマイナス影響により、前年同期比でマイナス1,878億円の減収となりました。セグメント利益は売上高と同様に販売間の値上げ効果があったものの、物量減および地域構成差や成長のための戦略投資による固定費が増加して、前年同期比でマイナス896億円となりました。また、セグメント利益率は前年同期比でマイナス3.8ポイント減少し、11.0パーセントとなりました。

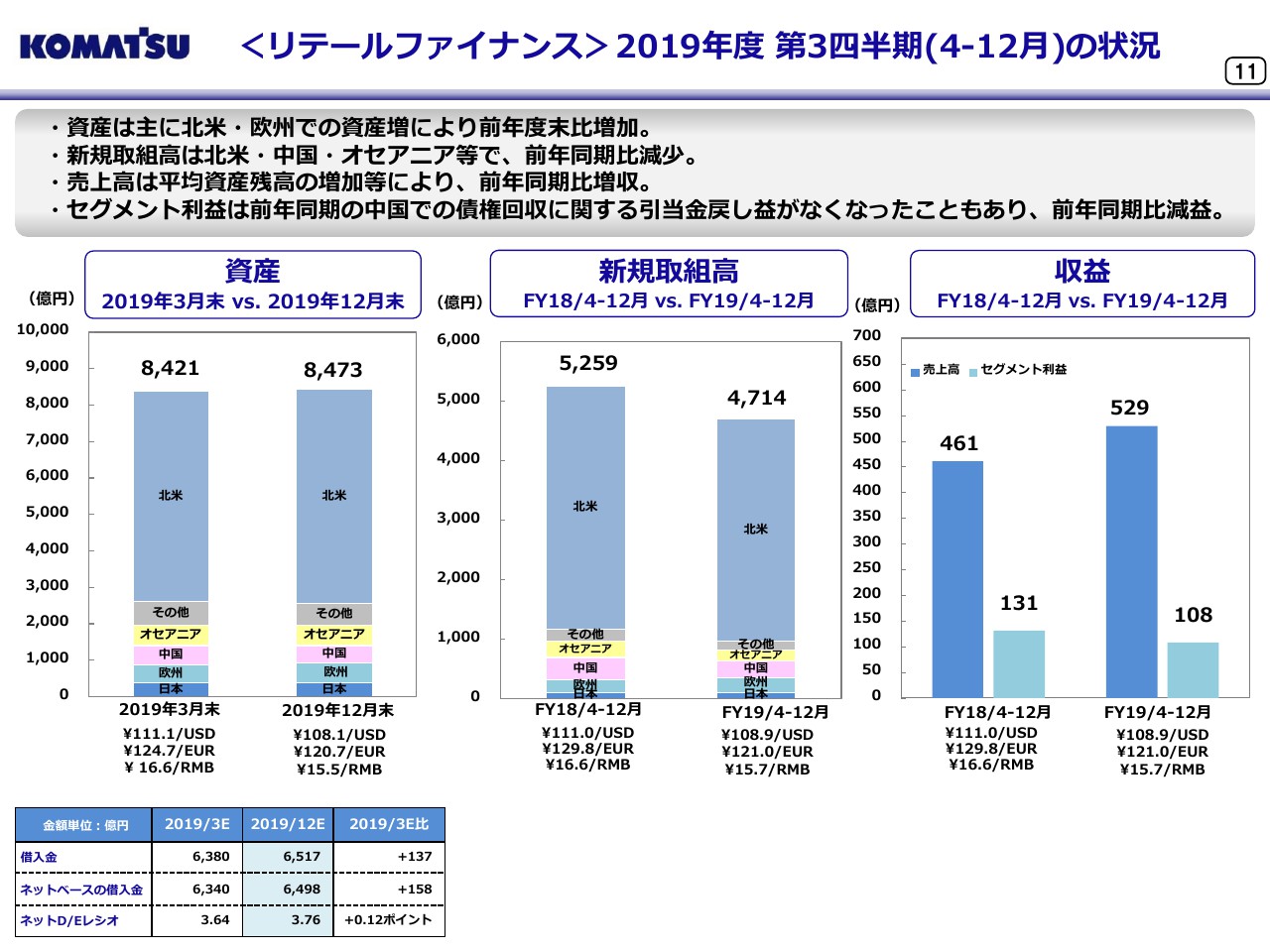

〈リテールファイナンス〉2019年度 第3四半期(4‐12月)の状況

リテールファイナンスの状況でございます。資産は主に北米・欧州において前年度末比で増加いたしました。新規取組高は建機本体の売上減により、主に北米・中国・オセアニアで減少いたしました。売上高は平均資産残高の増加等により増収、セグメント利益は、前年同期の中国での債権回収に関する引当金の戻し益がなくなったこともあり、減益となりました。

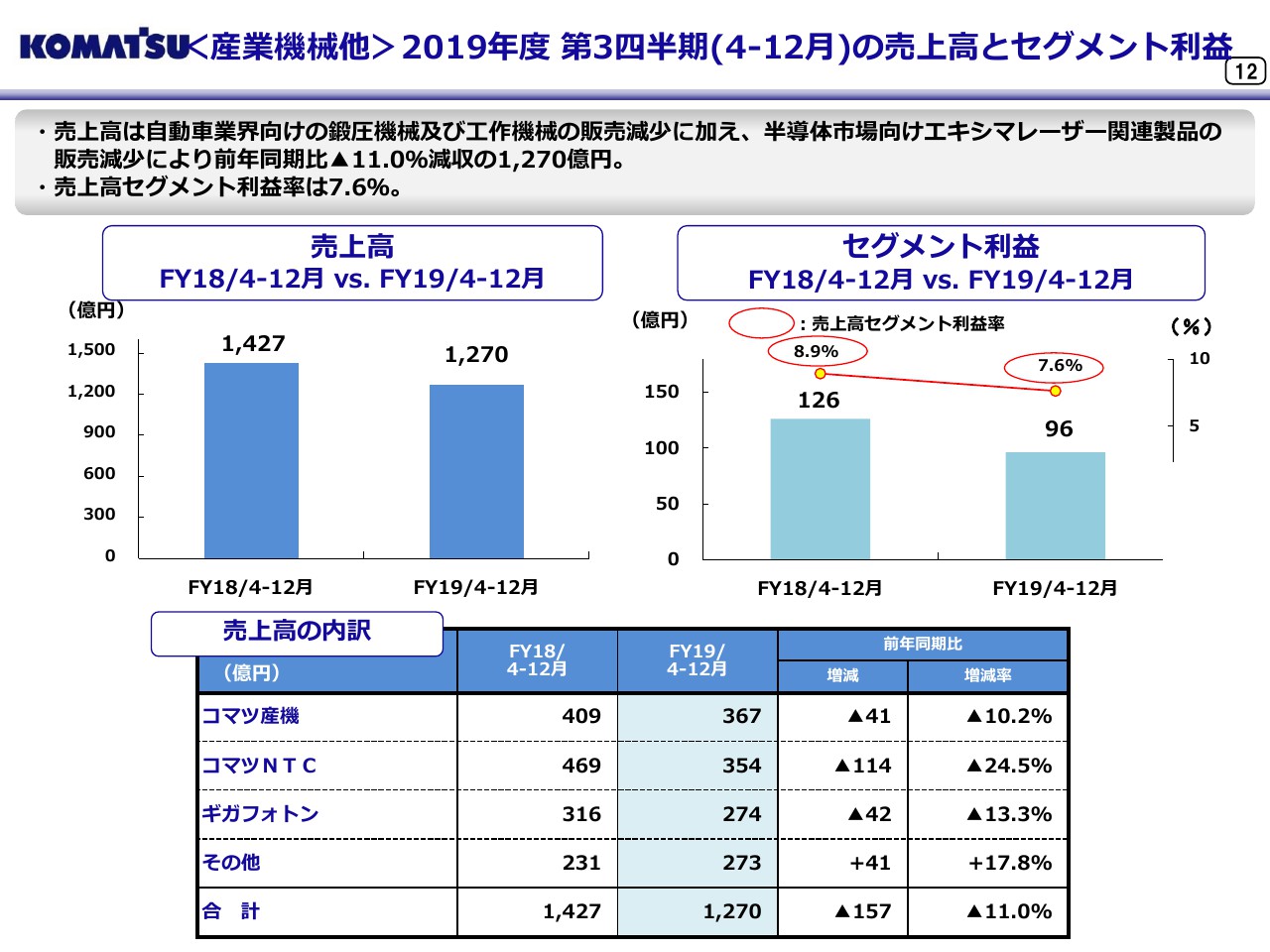

〈産業機械他〉2019年度 第3四半期(4‐12月)の売上高とセグメント利益

産業機械他セグメントの売上高とセグメント利益の状況でございます。産業機械他部門の売上高は、自動車業界向けの鍛圧機械および工作機械の販売が減少したことに加え、半導体市場向けエキシマレーザー関連製品の販売減少により、前年同期比でマイナス11.0パーセントの1,270億円となりました。

セグメント利益は前年同期比でマイナス30億円減益の96億円、セグメント利益率は前年同期比でマイナス1.3ポイントの7.6パーセントとなりました。ここで産業機械の受注と売上について、33ページの参考資料でご説明いたします。

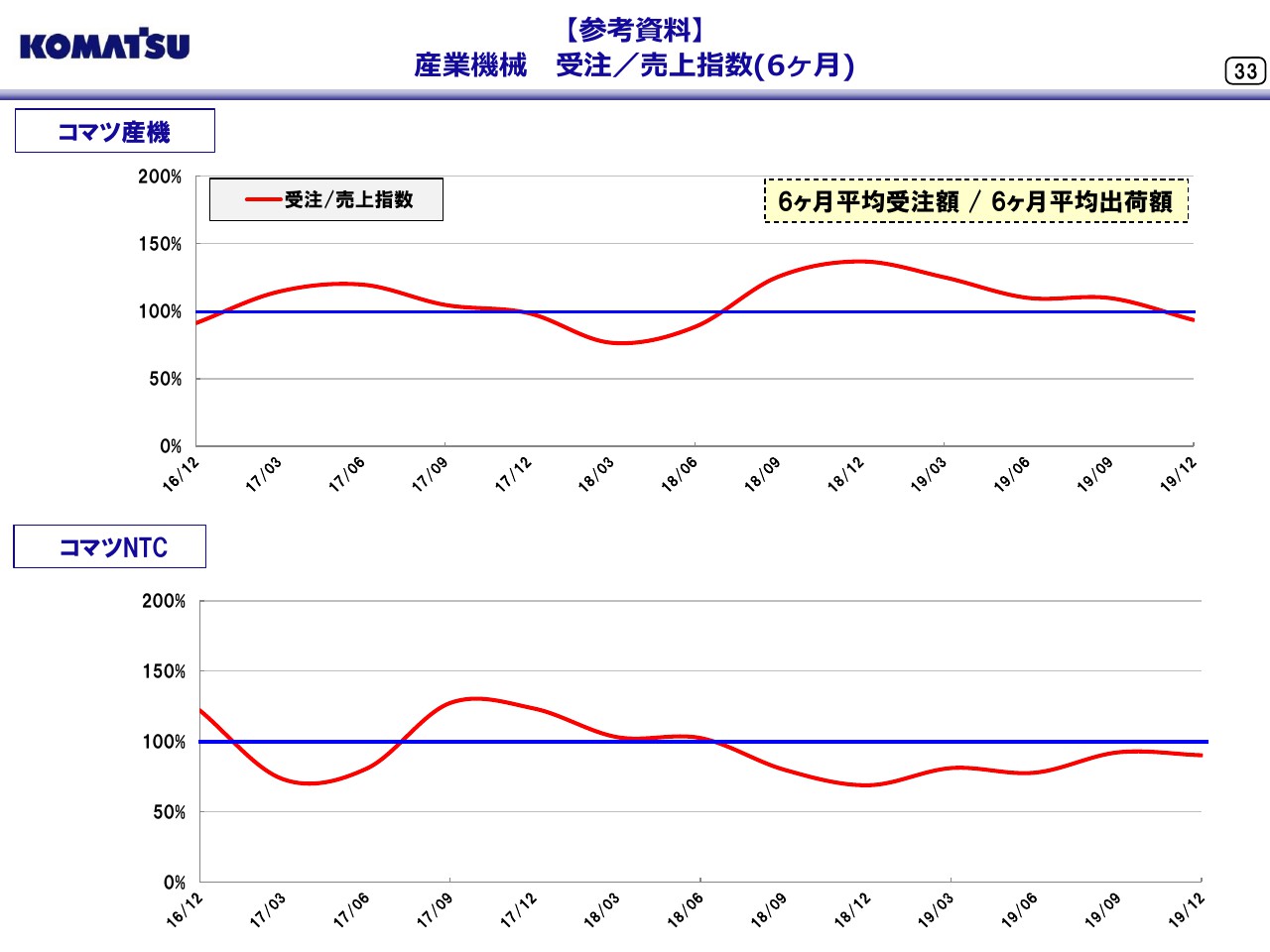

〈参考資料〉産業機械 受注/売上指数(6ヶ月)

産業機械の受注と売上の指数の数字を示しており、グラフは直近6ヶ月の受注額を、同じく6ヶ月の売上高で割った指数の数字を示しております。(スライドの)上のグラフですが、コマツ産機はプレス機械、板金機械の販売サービスを行っております。指数は100パーセントを若干下回っておりますが、受注状況に関しては前回2四半期決算時と大きな変化はございません。

コマツNTCはトランスファーマシン、マシニングセンタ、クランクシャフト加工機等の工作機械の設計製造販売を行っております。自動車業界の投資の先送りによって受注が低迷していることから、指数は100パーセントを下回っております。

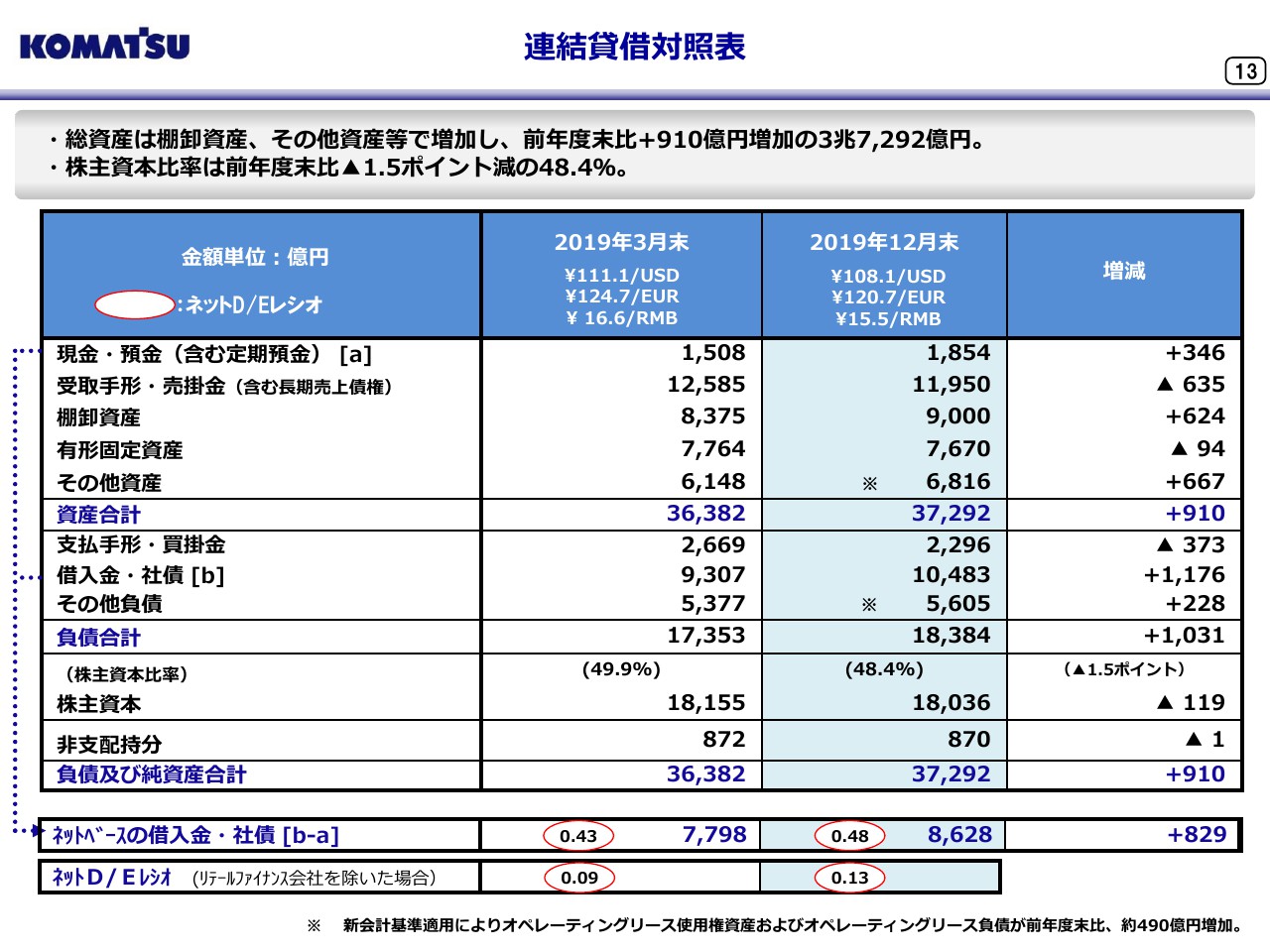

連結貸借対照表

貸借対照表について説明いたします。総資産は3兆7,292億円となり、前年度末比でプラス910億円となりました。売掛金は債権回収が進んだものの、鉱山機械の在庫の増加等により、前年度末比で棚卸資産が増加しました。

また、新会計基準の適用により、その他資産においては、オペレーティングリース使用権資産が前年度末比で増加しました。借入金・社債は、前年度末比でプラス1,176億円の1兆483億円となりました。株主資本比率は、前年度末比でマイナス1.5ポイントの48.4パーセントとなりました。

ネットD/Eレシオは、前年度末比プラス0.05ポイント増の0.48となりました。以上でございます。

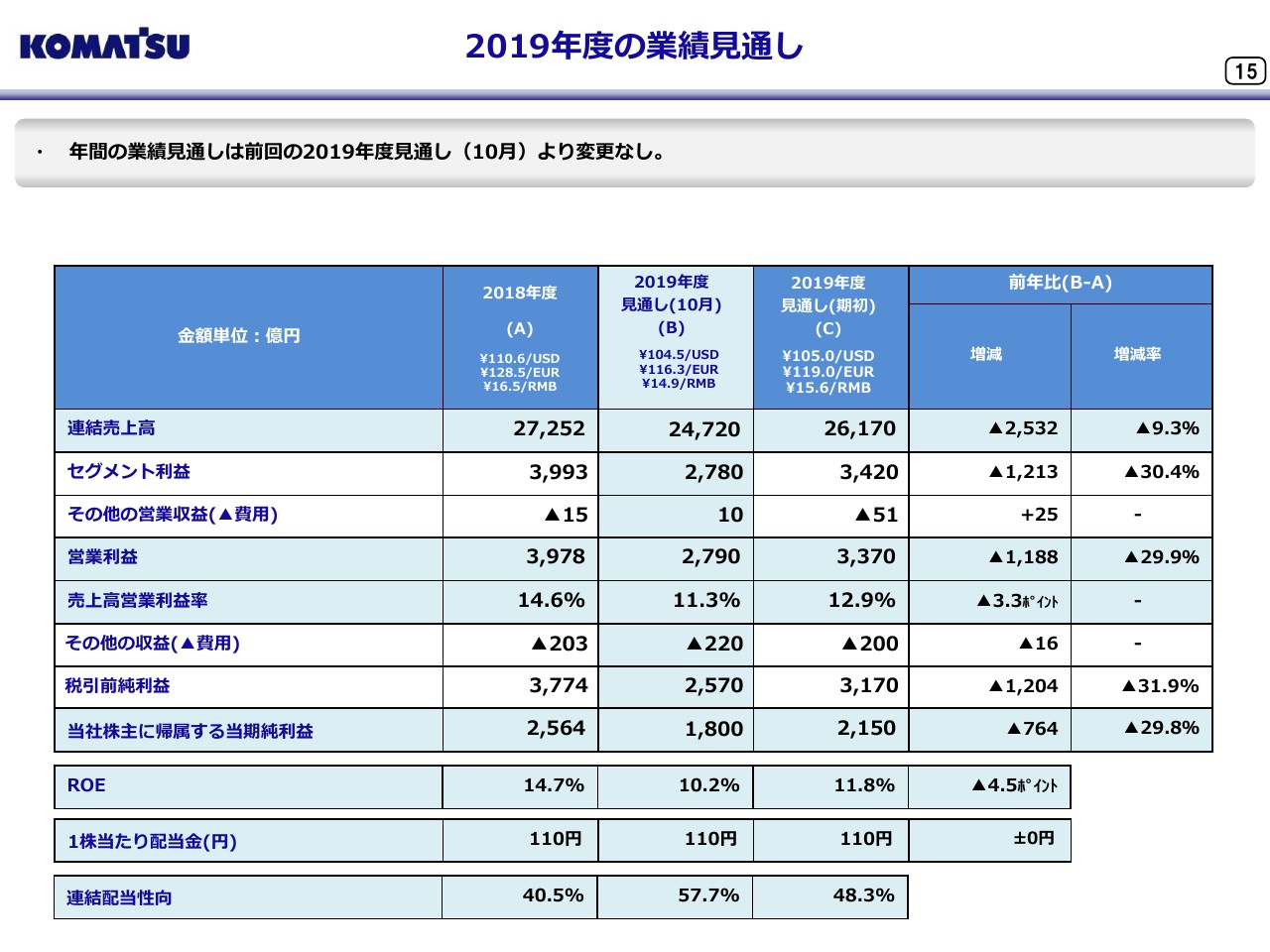

2019年度の業績見通し

今吉琢也氏:経営管理部長の今吉です。ここから2019年度業績見通しと、主な市場の状況等についてご説明いたします。

先ほどご説明した第3四半期までの実績は、需要あるいは物量としては10月時の想定よりもやや弱く推移しましたが、為替が想定より円安であったことから売上高、営業利益とも概ね想定の範囲内でした。足元の状況に変化はなく、2019年度業績見通しについては変更しておりません。

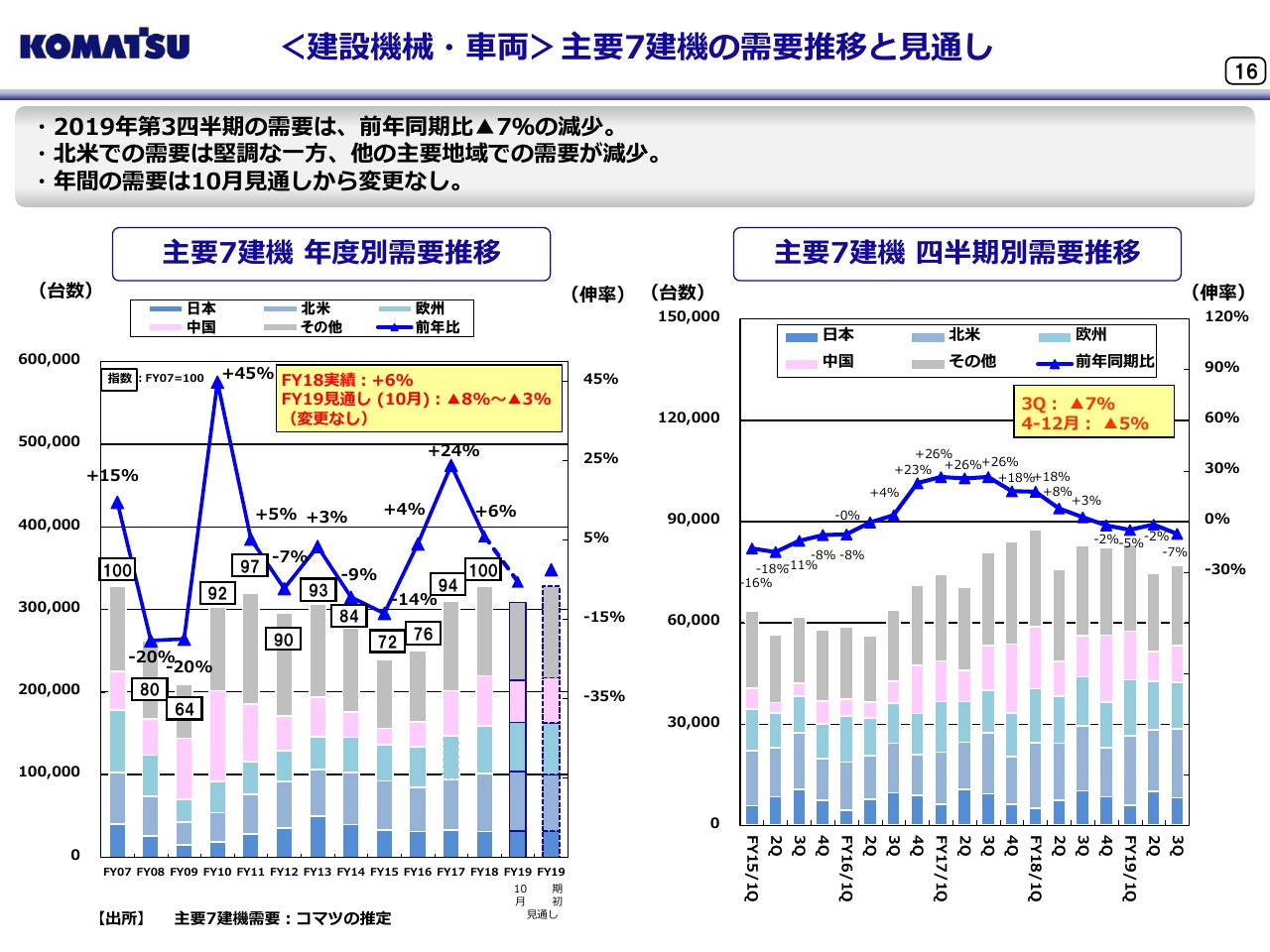

〈建設機械・車両〉主要7建機の需要推移と見通し

主要7建機の需要推移と見通しについてです。こちらのグラフは、主要7建機および鉱山機械の世界需要の推移を表しております。2019年度第3四半期の数字については、当社推定の速報値でございます。

第3四半期の需要は、前年同期比で7パーセントの減少となった模様です。北米の需要は引き続き堅調だったものの、北米以外の主要市場の需要は減少いたしました。外部環境は依然不透明であることから、需要動向については今後も注意深く見ていきたいと思います。

年間の需要見通しは、10月公表のマイナス8パーセントからマイナス3パーセントで変更はございません。次のスライド以降で、主要市場の状況についてご説明いたします。

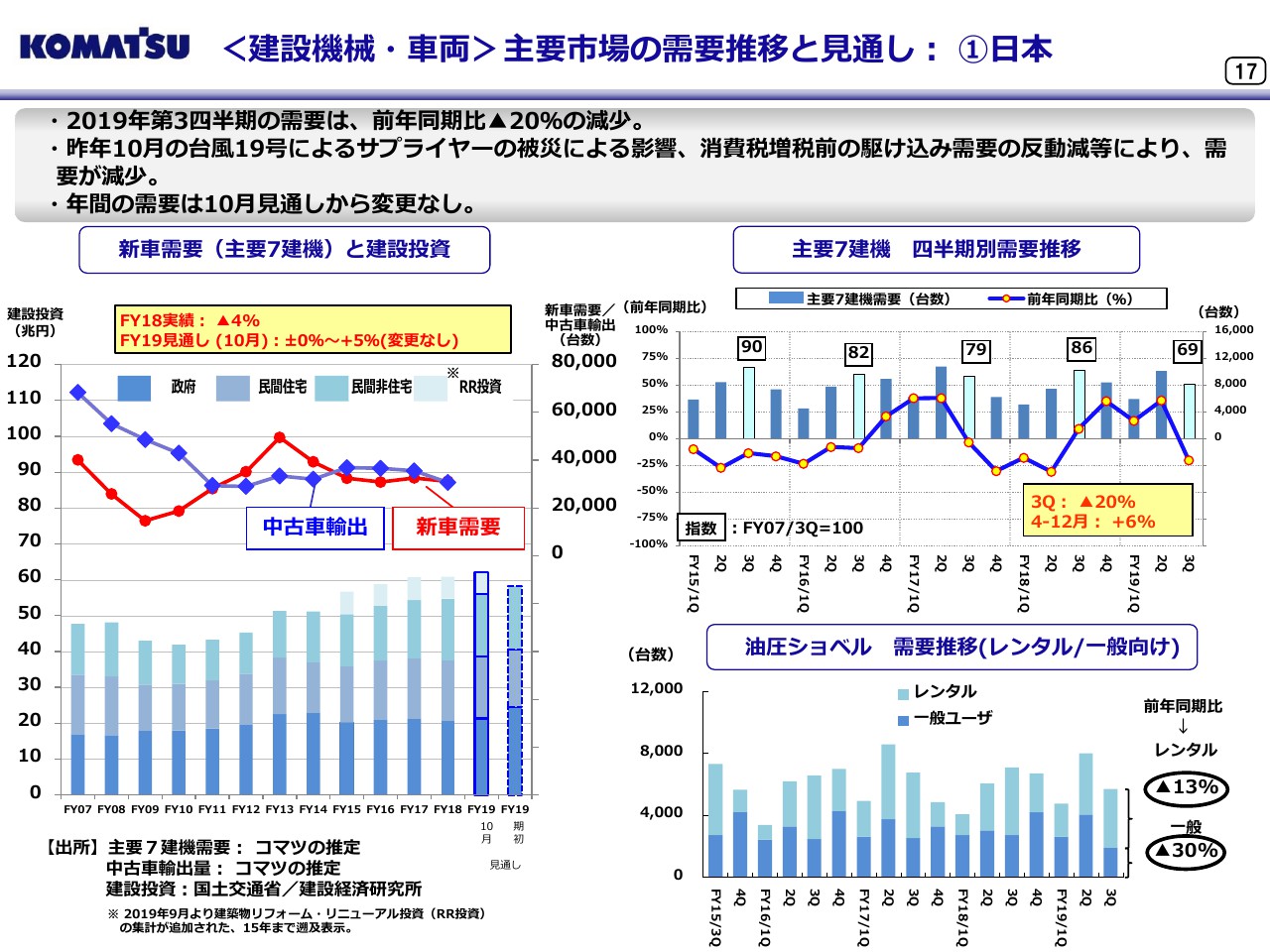

〈建設機械・車両〉主要市場の需要推移と見通し:①日本

日本市場の需要推移と見通しでございます。第3四半期の需要台数は、前年同期比でマイナス20パーセントとなった模様です。需要減少の主な要因は、昨年10月の台風19号による建機部品サプライヤー被災による影響や、消費税増税前の第2四半期駆け込み需要の反動減などによるものです。

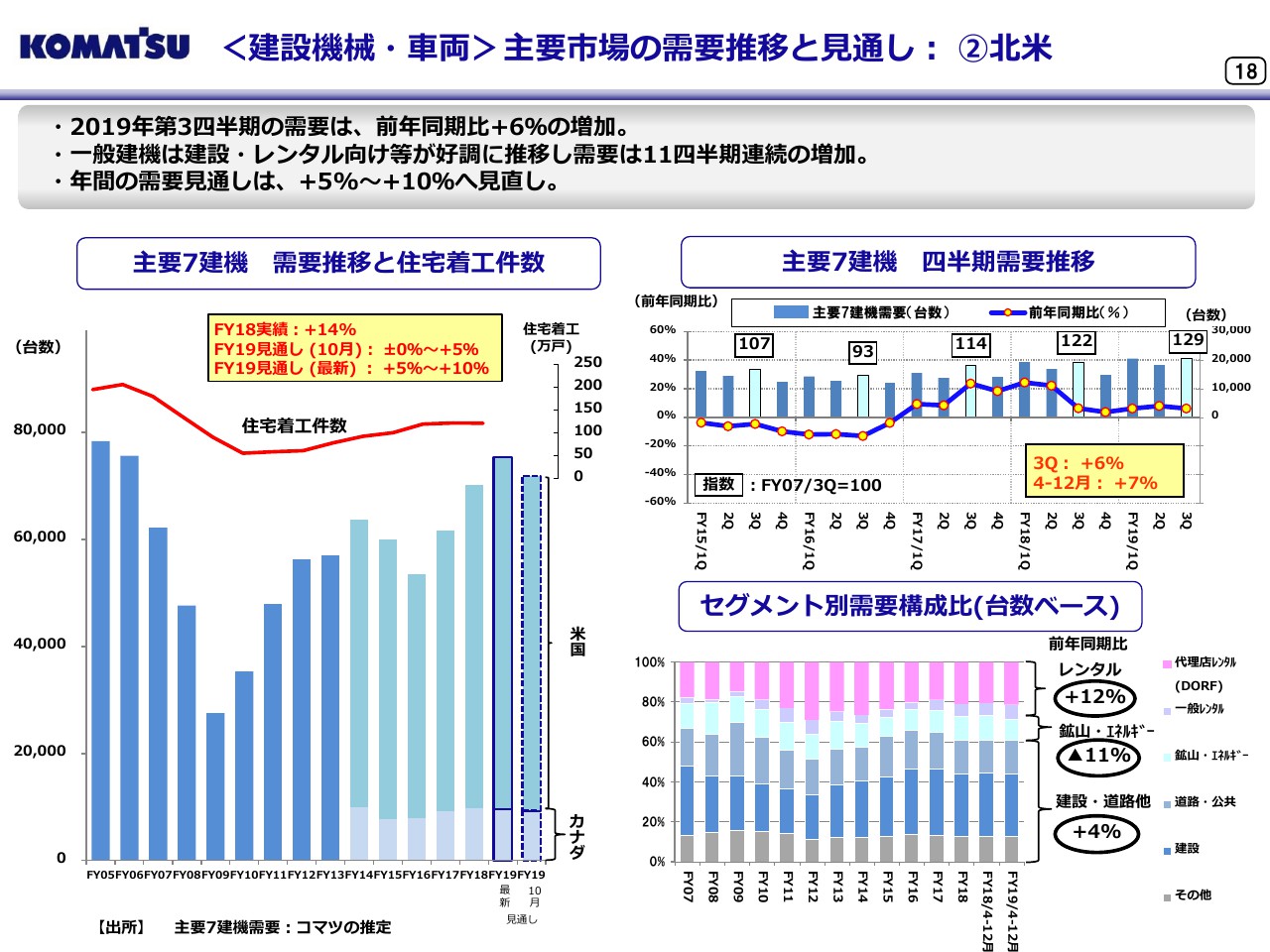

〈建設機械・車両〉主要市場の需要推移と見通し:②北米

北米市場の需要推移と見通しでございます。第3四半期の北米の需要は、前年同期比でプラス6パーセントとなった模様です。一般建機はエネルギー関連の需要がマイナスであったものの、建設分野・レンタル分野が好調に推移し、11四半期連続の増加となりました。国別に見ますとアメリカが堅調ですが、カナダは4四半期連続のマイナスとなっており、需要は弱い状況です。

年間の需要見通しは、第3四半期までの状況から、10月公表の「プラスマイナス0からプラス5パーセント」を「プラス5パーセントからプラス10パーセント」に見直します。

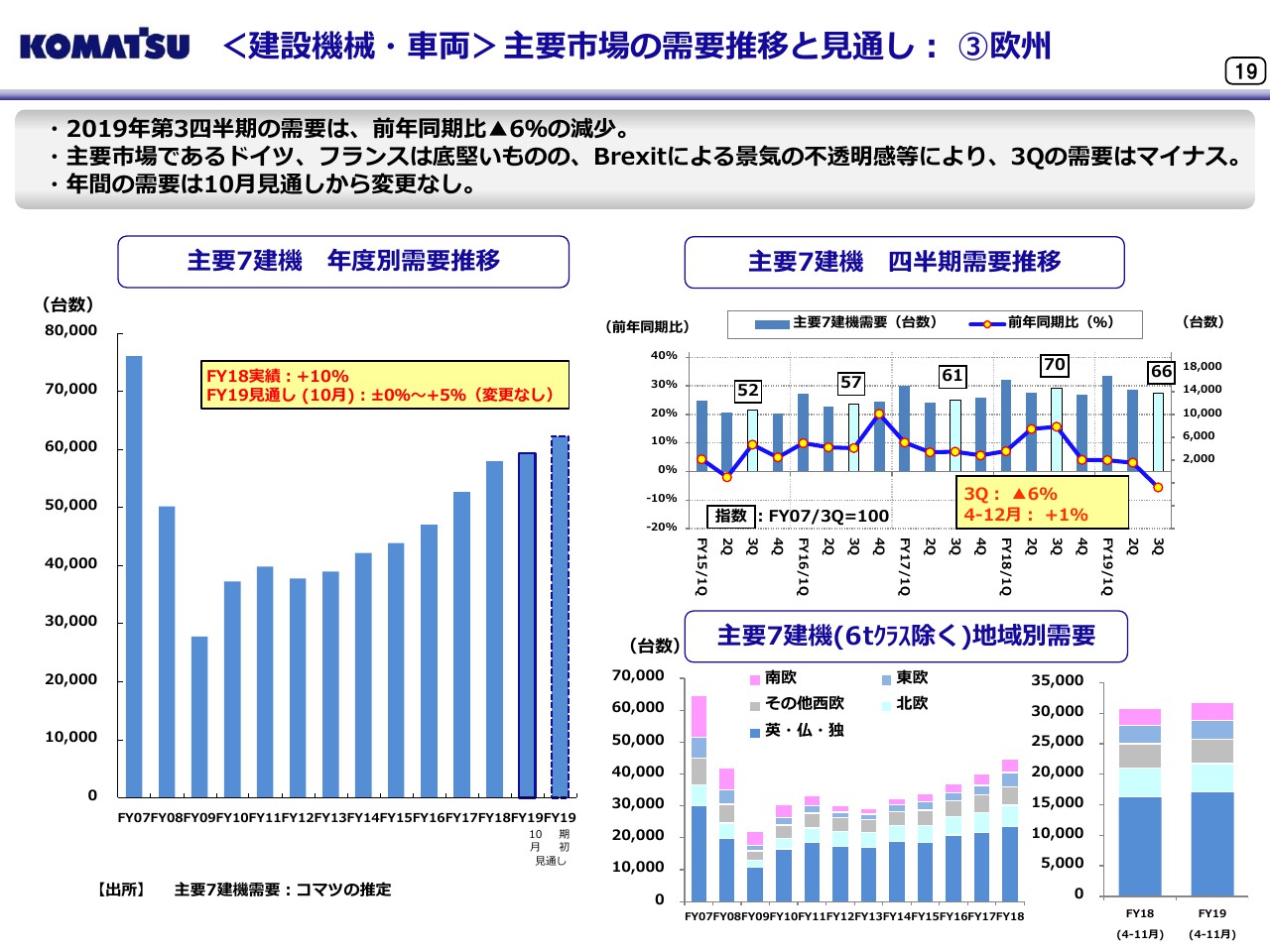

〈建設機械・車両〉主要市場の需要推移と見通し:③欧州

欧州市場の需要の推移と見通しです。第3四半期の欧州の需要は、前年同期比でマイナス6パーセントとなった模様です。主要市場であるドイツ・フランスは、引き続きインフラプロジェクトにより需要は堅調に推移しておりますが、イギリスはブレグジットによる先行き不透明感から需要が減速しております。

欧州のマクロ経済市場は、全体として弱い動きが続いていることから、今後も需要同行の変化を注意深く見てまいります。

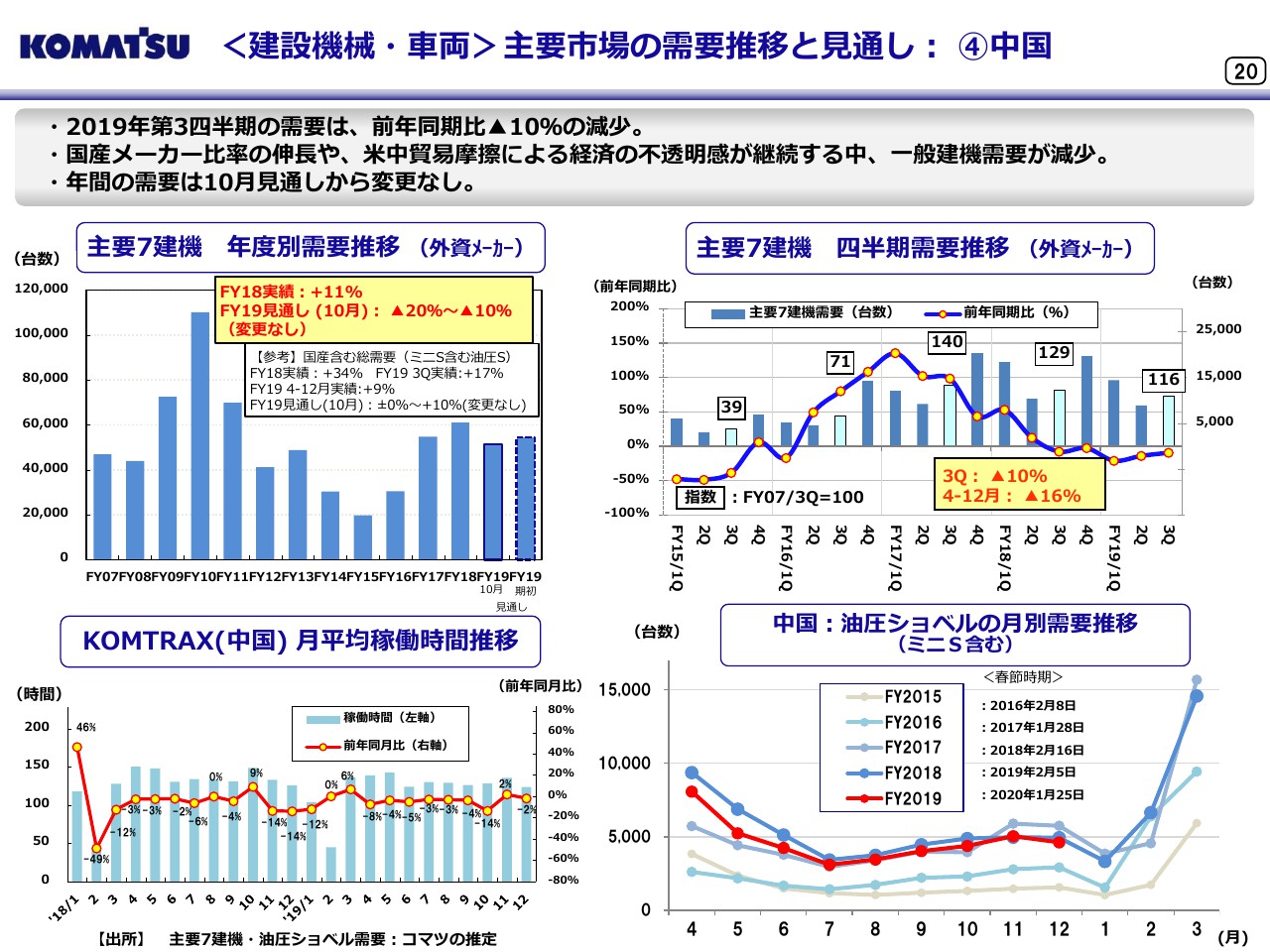

〈建設機械・車両〉主要市場の需要推移と見通し:④中国

中国市場です。需要の数字は外資メーカーの数字となります。第3四半期の中国需要は、前年同期比でマイナス10パーセントとなった模様です。参考までに、国産メーカー込みのミニショベルを含む油圧ショベル総需要は、前年同期比でプラス17パーセントとなっています。

米中貿易摩擦は今月中旬に第一段階の合意がなされましたが、今後も不透明な状況は継続すると考えております。また、新型肺炎の春節後のセールスシーズンにあたる影響も含め、需要動向をよく見ていきたいと考えております。

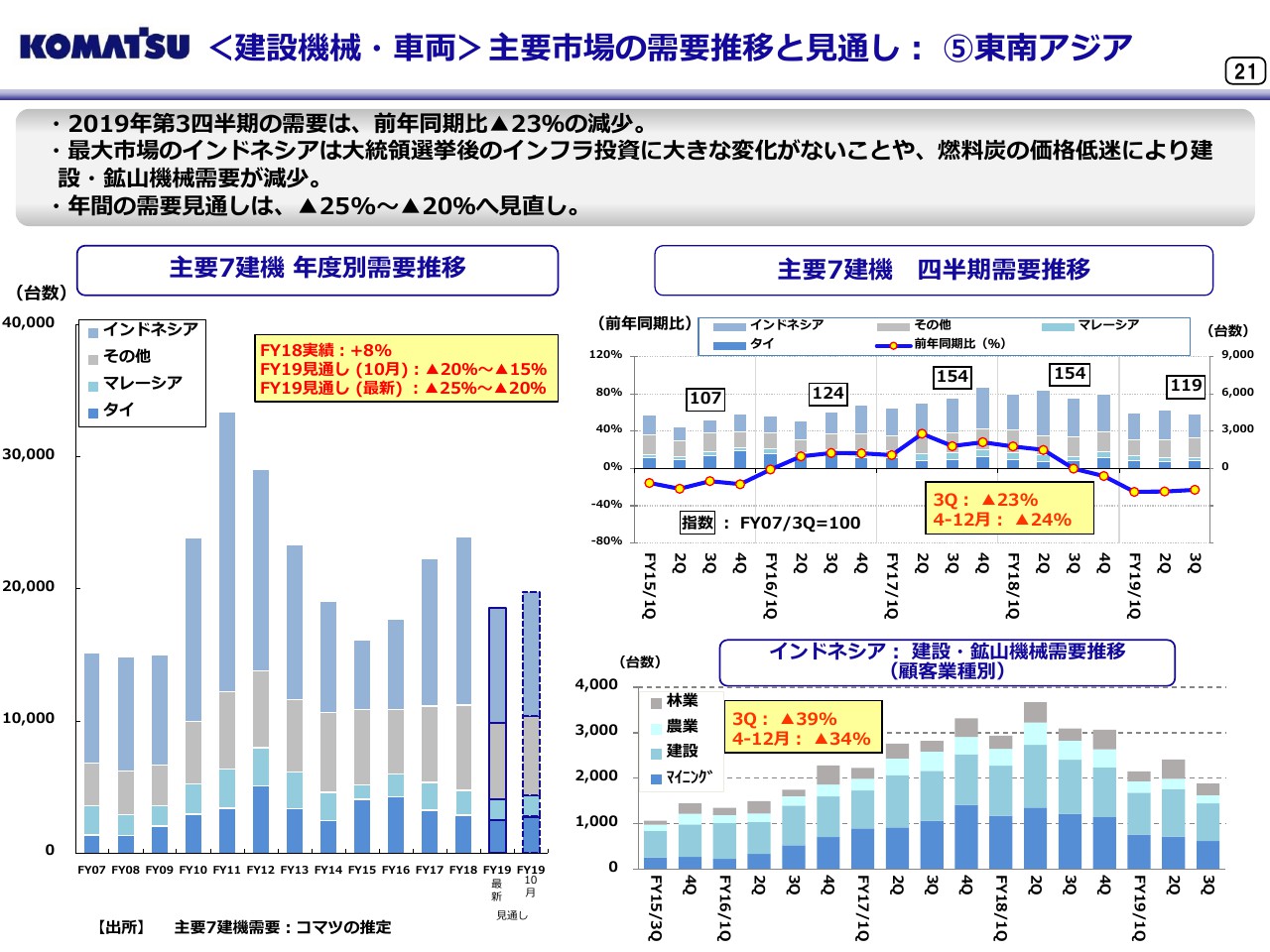

〈建設機械・車両〉主要市場の需要推移と見通し:⑤東南アジア

東南アジア市場の需要推移と見通しについてご説明いたします。第3四半期の東南アジアの需要は、前年同期比でマイナス23パーセントとなった模様です。最大市場であるインドネシアにおいて、一般建機は第二次ジョコウィ政権発足後もインフラ投資に大きな変化は見られず、需要の低迷が継続しております。また、鉱山機械は燃料炭価格の低迷や先行きの不透明感から顧客の投資抑制が継続しており、需要の大幅減少が続いております。

フィリピン・タイ・マレーシアなどの主要国についても、これまでのところ明確な需要回復は見えておりません。年間の需要見通しは、第3四半期までの状況から、10月公表の「マイナス20パーセントからマイナス15パーセント」を「マイナス25パーセントからマイナス20パーセント」に見直します。

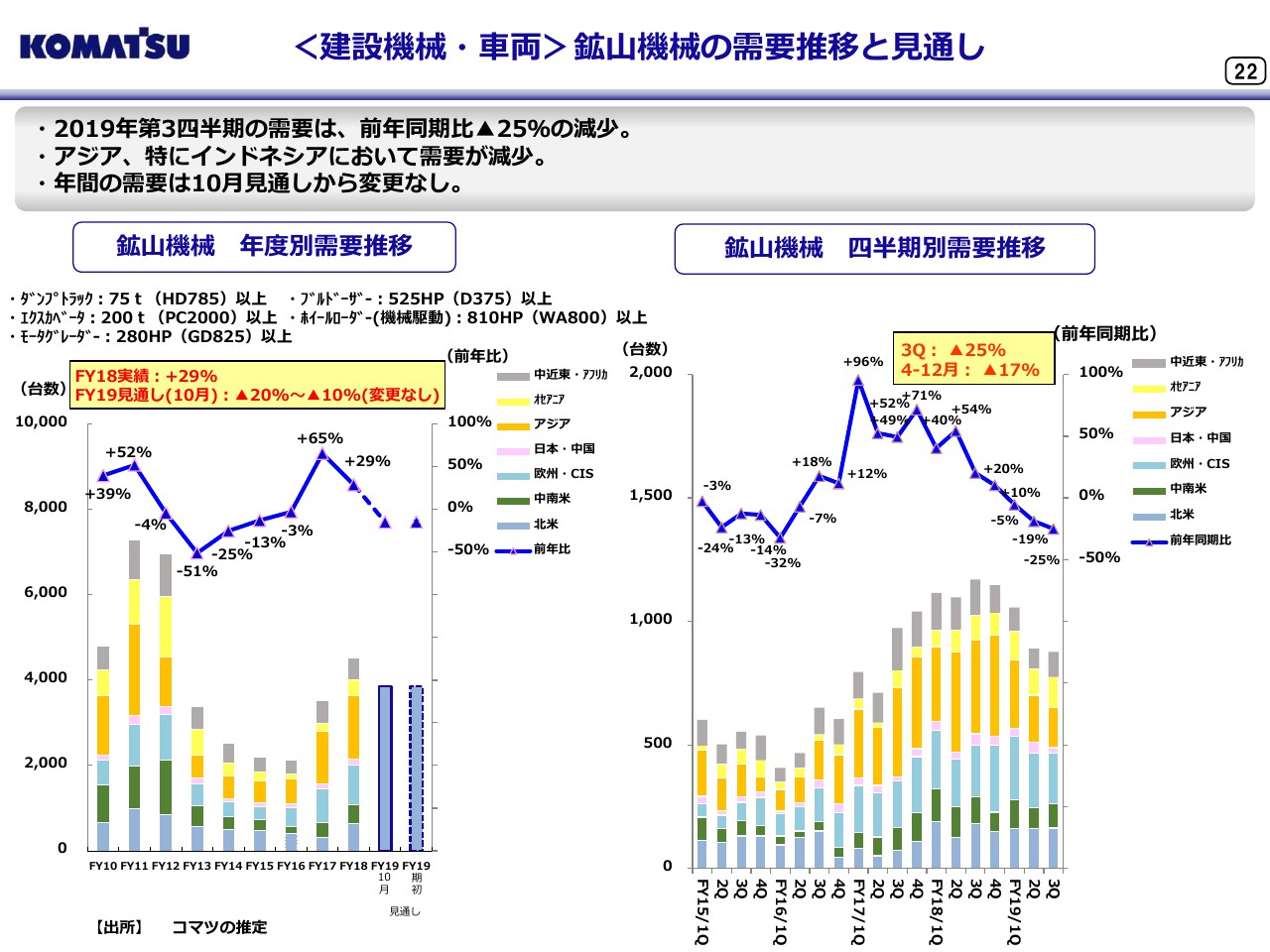

〈建設機械・車両〉鉱山機械の需要推移と見通し

鉱山機械の需要推移と見通しについてご説明いたします。第3四半期の鉱山機械需要は、前年同期比でマイナス25パーセントとなった模様です。インドネシアの需要は、燃料炭価格の低迷などによって引き続き低調に推移しています。アフリカにおいては、南部アフリカ地域の鉱山機械需要は底堅かったものの、その他地域の需要が低調に推移したことにより、前年同期比で減少しております。

また、CISにおいても燃料炭価格の下落の影響による需要減少の傾向が出ております。なお、これ以外の地域は全体としては底堅い状況が続いております。

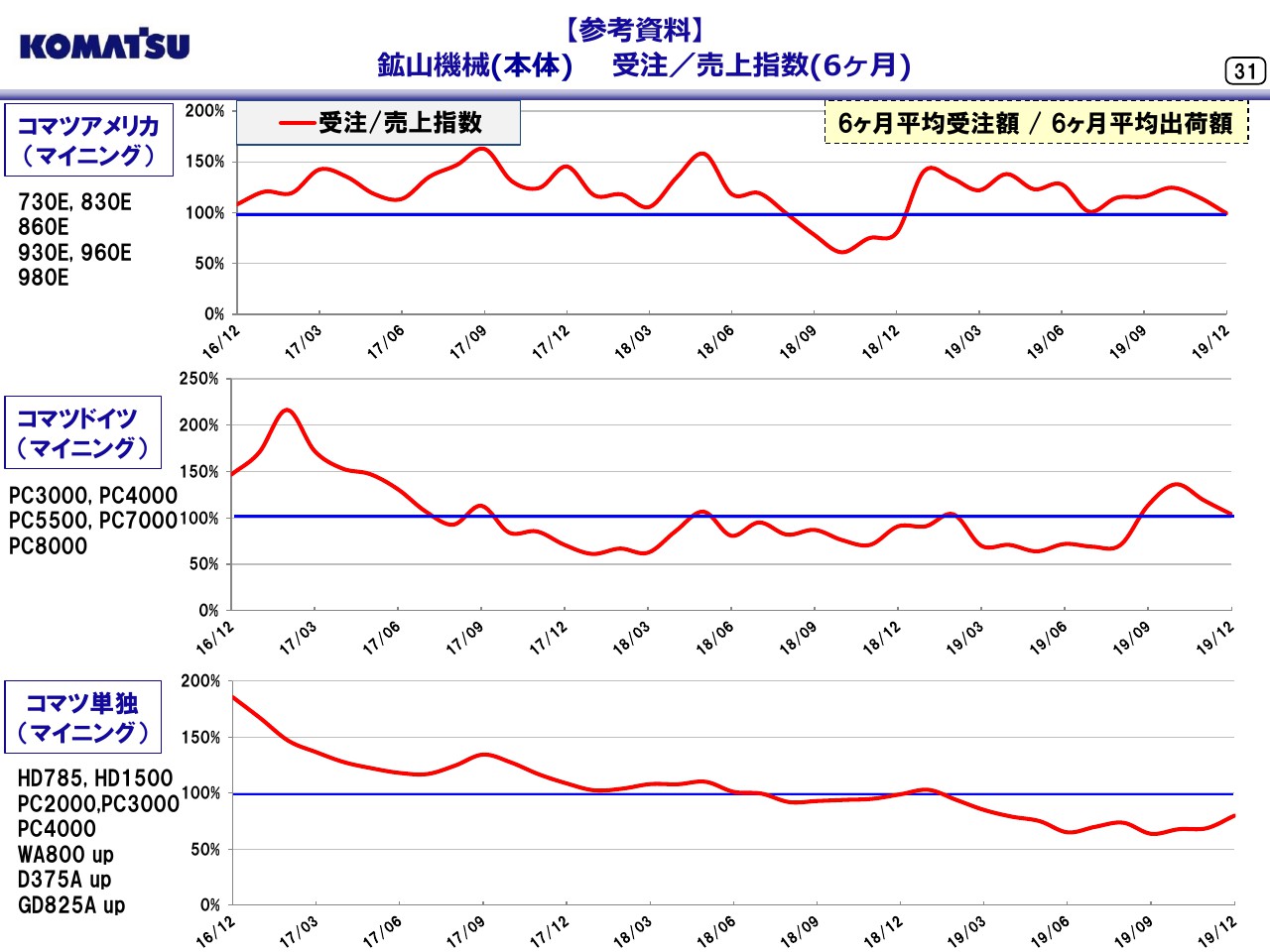

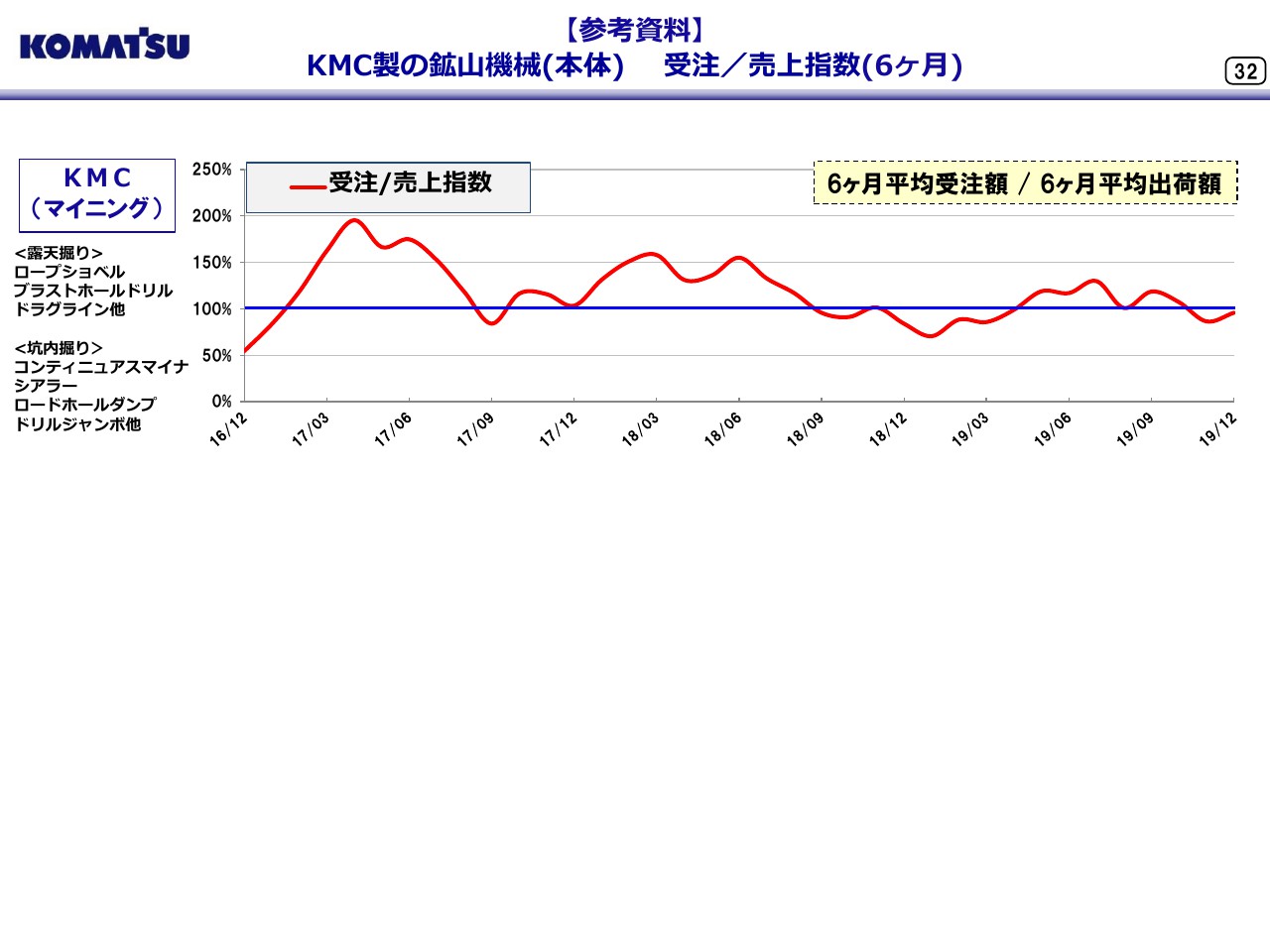

【参考資料】鉱山機械(本体) 受注/売上指数(6ヶ月)

鉱山機械の受注と売上の状況について、参考資料でご説明いたします。(スライドは)鉱山機械本体の受注と売上の指数の推移を示しております。先ほど同様、直近6ヶ月間の新車受注額を、同じく6ヶ月間の売上高で割った指数の推移です。

(スライドの)上段、コマツアメリカは超大型ダンプトラックの販売製造をしておりますが、受注売上は堅調な状況が続いており、指数は100パーセントを超える状況がほぼ続いております。中段のコマツドイツは超大型油圧ショベルの製造販売をしておりますが、足元の指数はほぼ100パーセントでございます。下段のコマツ単独の指数は、インドネシア向け100トンクラスのダンプトラック需要の低迷が続いていることにより、100パーセントを割り込む状況が続いていおります。

【参考資料】KMC製の鉱山機械(本体) 受注/売上指数(6ヶ月)

KMC製の鉱山機械本体の、受注売上の指数の推移でございます。足元の指数はほぼ100パーセントの水準となっておりますが、北米の石炭顧客については、足元の受注状況は悪化傾向にあります。今後とも状況はよく注意していきたいと思います。

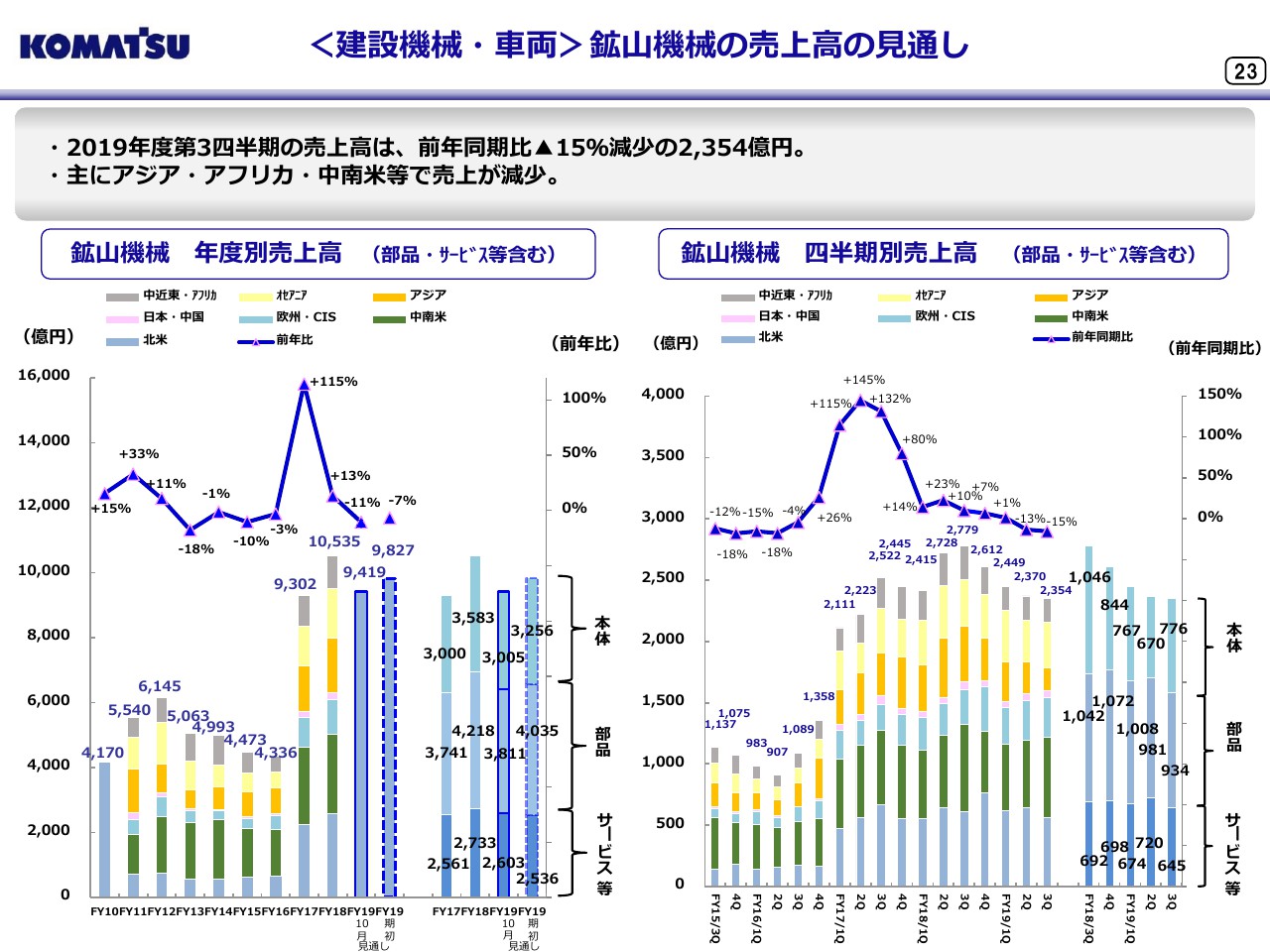

〈建設機械・車両〉鉱山機械の売上高の見通し

23ページに戻り、鉱山機械の売上高についてご説明いたします。第3四半期の売上高は、欧州で前年同期に比べて増加したものの、アジア・アフリカ・中南米等の売上減少により、前年同期比で15パーセント減少の2,354億円となりました。為替の影響を除くと、前年同期比ではマイナス11パーセントとなります。

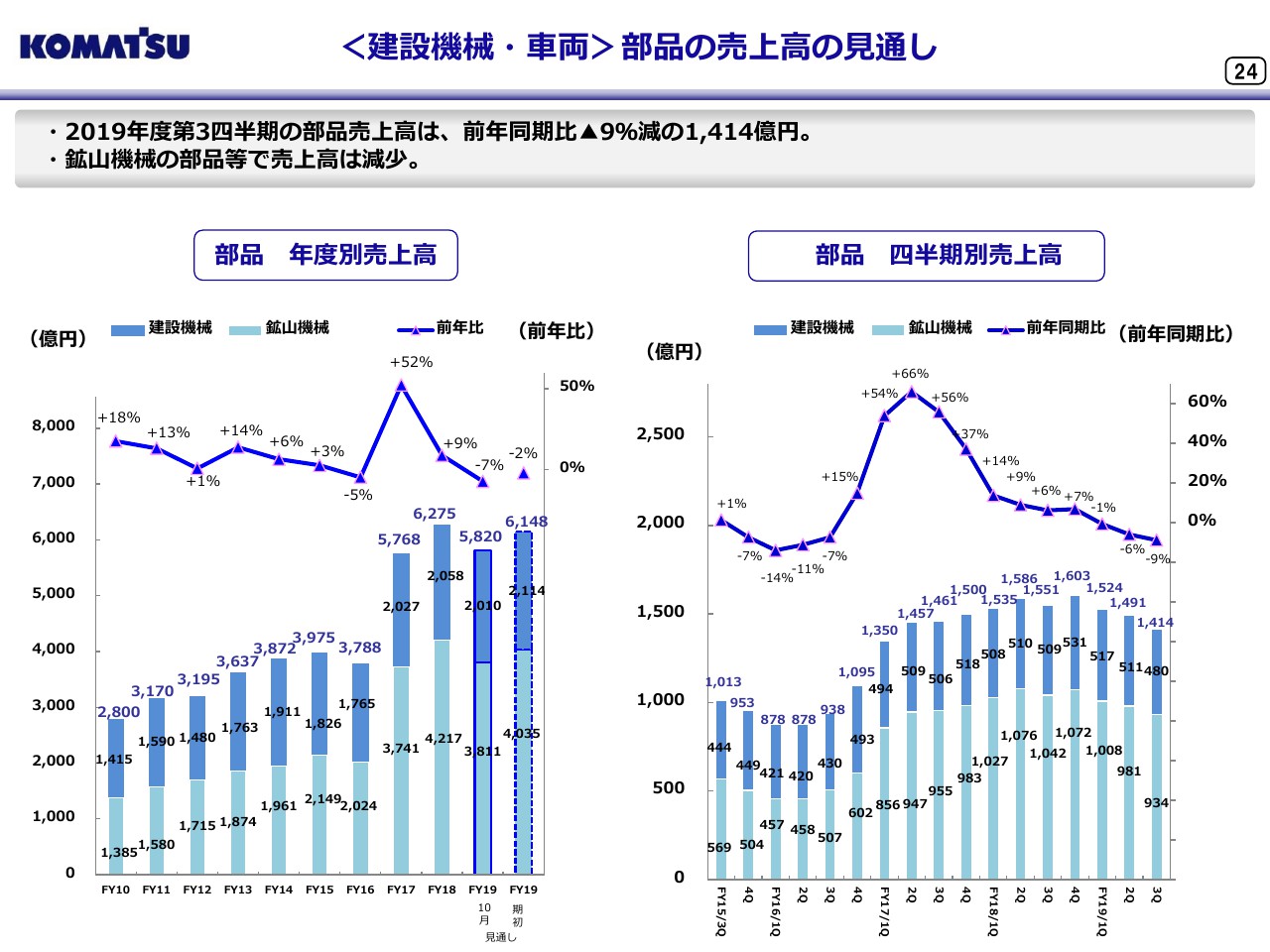

〈建設機械・車両〉部品の売上高の見通し

部品の売上高の状況についてご説明いたします。第3四半期の売上高は、前年同期比でマイナス9パーセントの1,414億円となりました。為替の影響を除くとマイナス4パーセントとなります。とくに鉱山機械の部品で、オーバホール需要の低迷等により売上高が減少しましたが、全体としては部品売上高の水準は高く、底堅い状況が続いております。

鉱山プラットフォームビジネス促進(AHSダンプトラック導入拡大)

最後に、鉱山プラットフォームビジネス促進について、ご説明いたします。弊社は新中期経営計画で、鉱山プラットフォームビジネス促進を経営目標に掲げ、AHSダンプトラックの導入について、2021年までの380台廃車をKPIとしております。

AHSダンプトラックは2019年12月末現在、世界4ヶ国の10ヶ所の鉱山で218台が稼働しております。2019年11月より、ブラジル北部カラジャス鉄鉱山においても、AHSダンプトラックが稼働を開始しました。2024年までに37台の稼働を予定しております。また、鉱山近郊にはトレーニングセンターを併設いたしました。

このAHSダンプトラック導入により、鉱山のお客さまの安全性・生産性の向上や、オペレーションの最適化を進め、一層貢献してまいりたいと思います。決算説明は以上となります。