2020年2月18日に日本証券アナリスト協会主催で行われた、株式会社マーケットエンタープライズ2020年6月期第2四半期決算説明会の内容を書き起こしでお伝えします。質疑応答パートはこちら

スピーカー:株式会社マーケットエンタープライズ 代表取締役社長CEO 小林泰士 氏

2020年6月期第2四半期決算説明会

小林泰士氏:本日は弊社の決算説明会にお集まりいただきまして、誠にありがとうございます。ただいまより、2020年6月期中間決算の説明を始めさせていただきます。

本日のアジェンダですが、まず最初に会社概要および事業概要をお話しします。再三になりますが、初めての方もいらっしゃると思いますので、説明させていただきます。

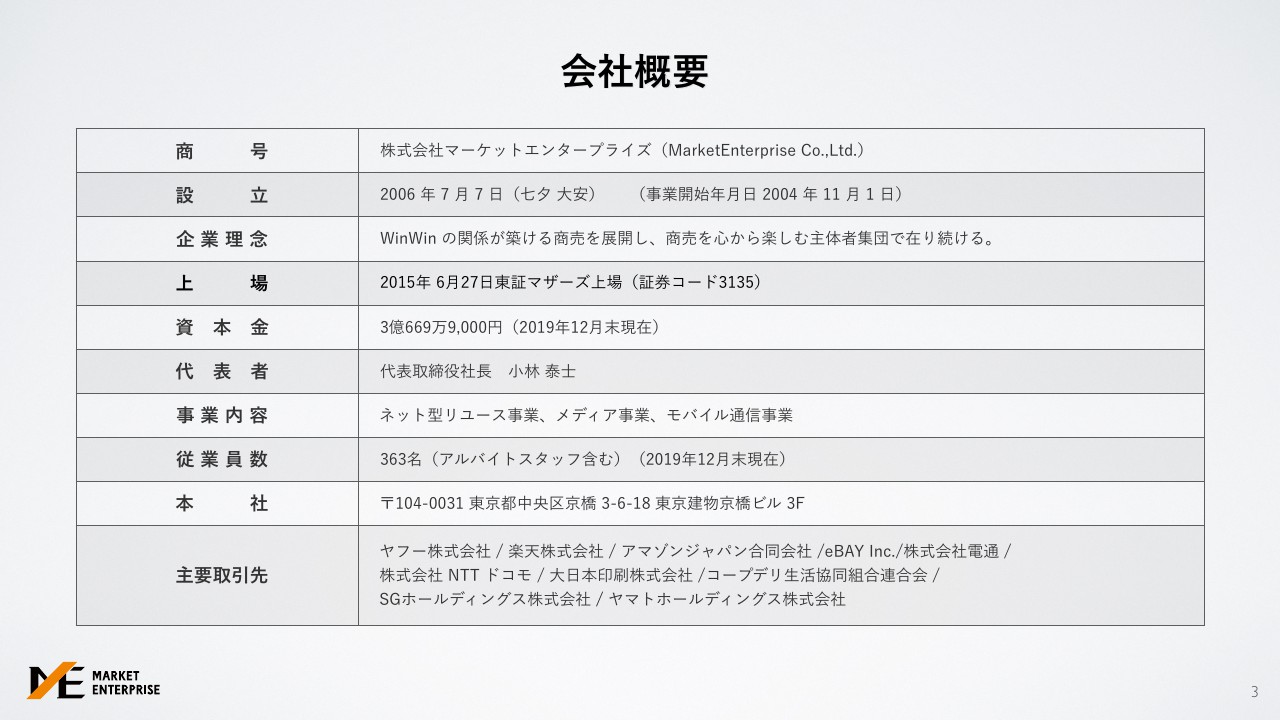

会社概要

マーケットエンタープライズは、2006年7月7日の七夕に設立しまして、現在14期目を迎えた会社です。「WinWinの関係が築ける商売を展開し、商売を心から楽しむ主体者集団で在り続ける」との企業理念を掲げて設立しました。

事業内容は、ネット型リユース事業、メディア事業、モバイル通信事業と3つに分かれており、総勢363名で事業を展開しています。

マーケットエンタープライズとは?

社名の由来ですが、マーケット、市場ということと、エンタープライズの語源には冒険的創出という意味が含まれており、市場を創出し続けていくような会社にしたいとの思いから設立しました。現在は、リユースを核とした最適化商社を目指し、さまざまな事業を展開しています。

「最適化商社」についてですが、大量生産、大量消費の時代が終わり、価格を比較したり、売ったり買ったり、レンタルやシェアリングを含めた賢い消費が多様化している時代に、消費者の方が望むたくさんの選択肢を提供できる会社にしたいとの思いから、「最適化商社」を目指しています。

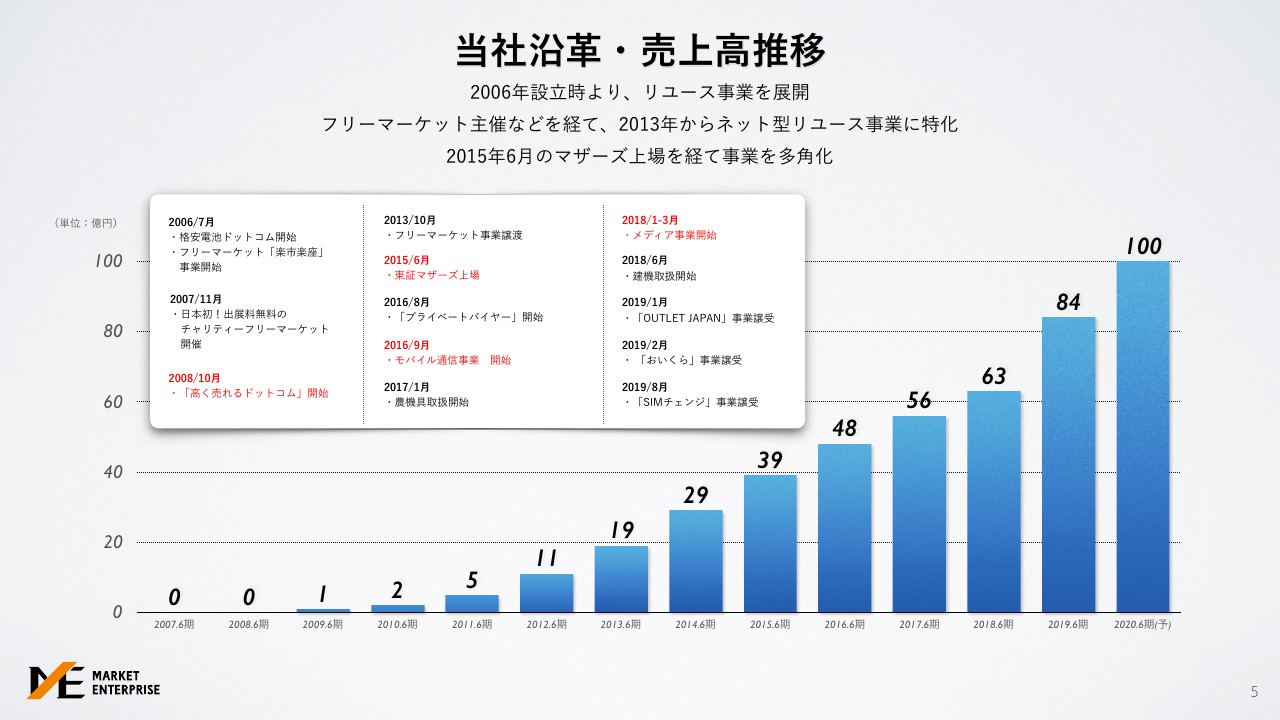

当社沿革・売上高推移

現在14期目になりますが、2006年7月の設立から、ずっとリユースを中心とした賢い消費マーケットで事業展開してきました。

創業期は、「格安電池ドットコム」やフリーマーケット「楽市楽座」から事業をスタートしており、2008年10月に「高く売れるドットコム」でネット型リユースをスタートさせていただきました。

その後、2015年6月に東証マザーズに上場させていただきまして、2016年9月にモバイル通信事業の開始、2018年の1-3月にメディア事業を開始させていただきました。

創業以来、13期連続増収で、14期目も増収の見込みで推移しています。

事業ポートフォリオ

弊社の事業ポートフォリオです。ネット型リユース事業、メディア事業、モバイル通信事業と3つに分かれていますが、賢い消費を希望されるたくさんの方に最適なサービスを届けるべく、複数の事業ポートフォリオで展開しています。

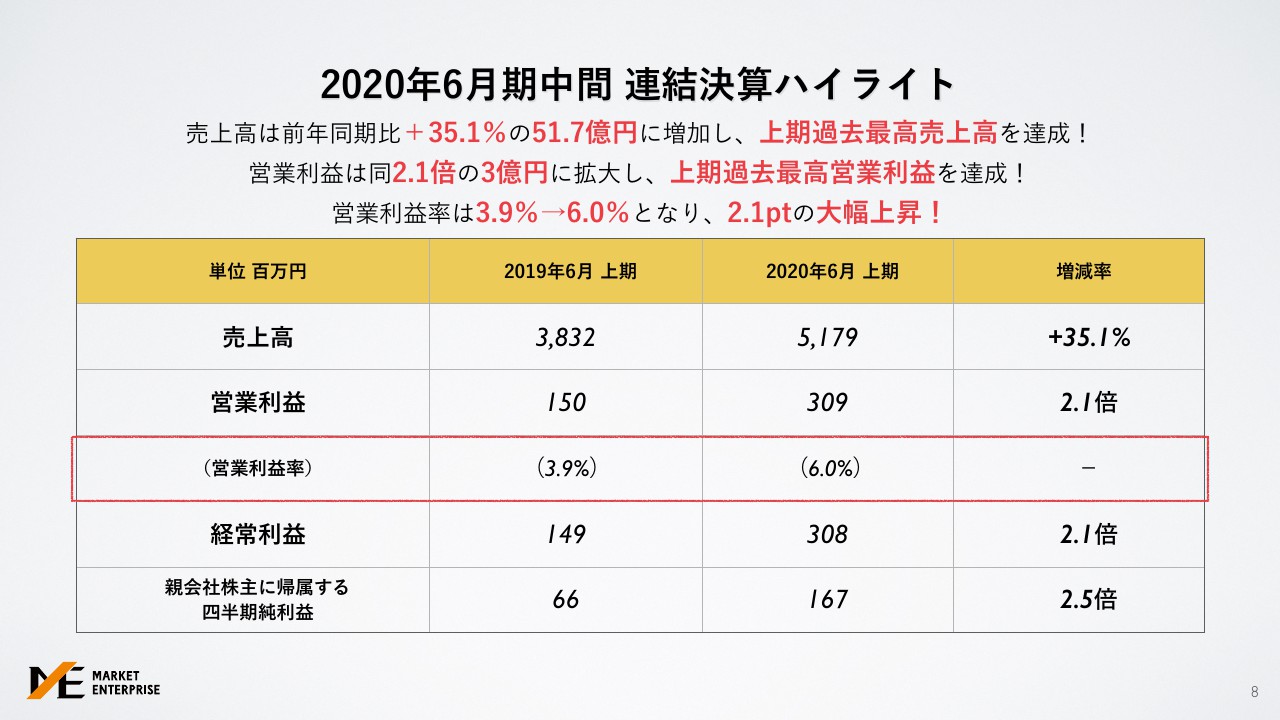

2020年6月期中間 連結決算ハイライト

決算概要に移らせていただきます。2020年6月期中間の連結決算ハイライトですが、売上高は前年同期比35.1パーセント増の51億7,900万円で、上期過去最高の売上高になりました。

営業利益も前年同期比2.1倍の3億円に拡大して、上期としては過去最高の営業利益です。営業利益率は3.9パーセントから6.0パーセントとなり、2.1ポイントの大幅上昇になりました。

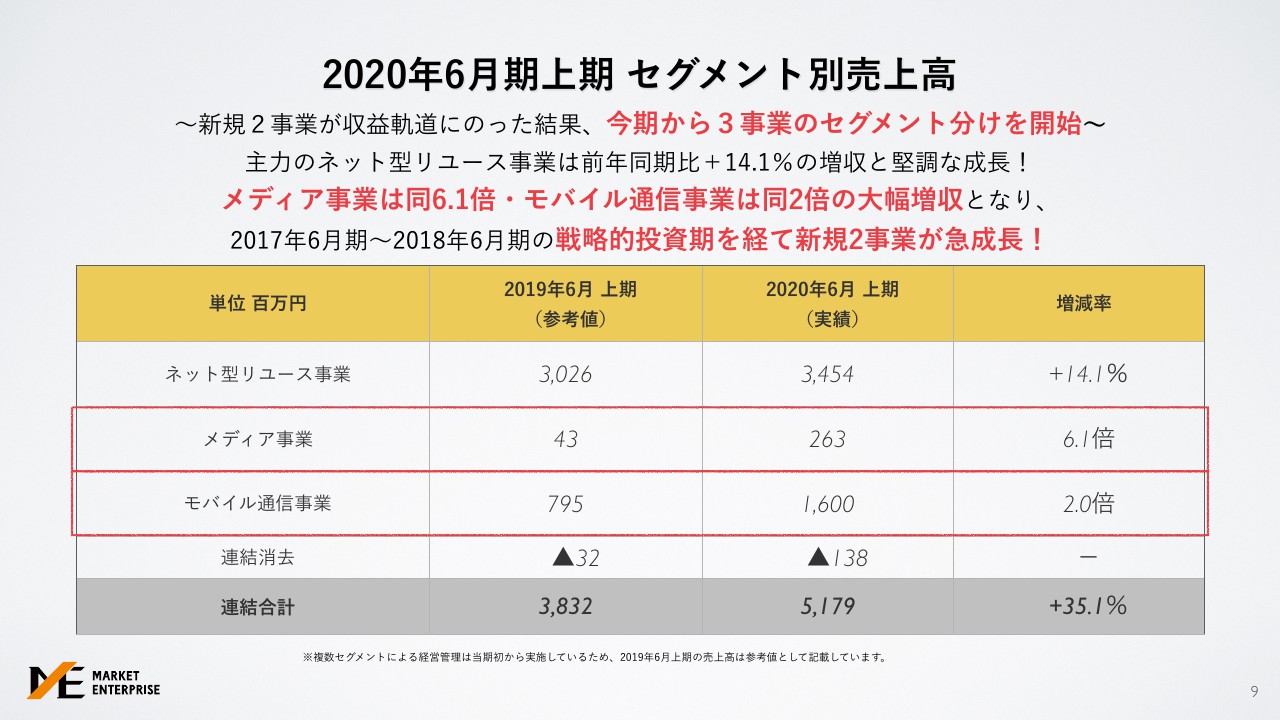

2020年6月期上期 セグメント別売上高

2020年6月期上期のセグメント別売上高になります。新規2事業が収益軌道に乗った結果、今期から3事業のセグメントに分けて説明させていただきますが、主力のネット型リユース事業は前年同期比14.1パーセントの増収と、堅調に成長しています。

加えて、メディア事業は前年同期比6.1倍、モバイル通信事業は前年同期比2倍の大幅増収となり、2年間の戦略的投資期間を経て展開していましたが、新規2事業が急成長した結果になっています。

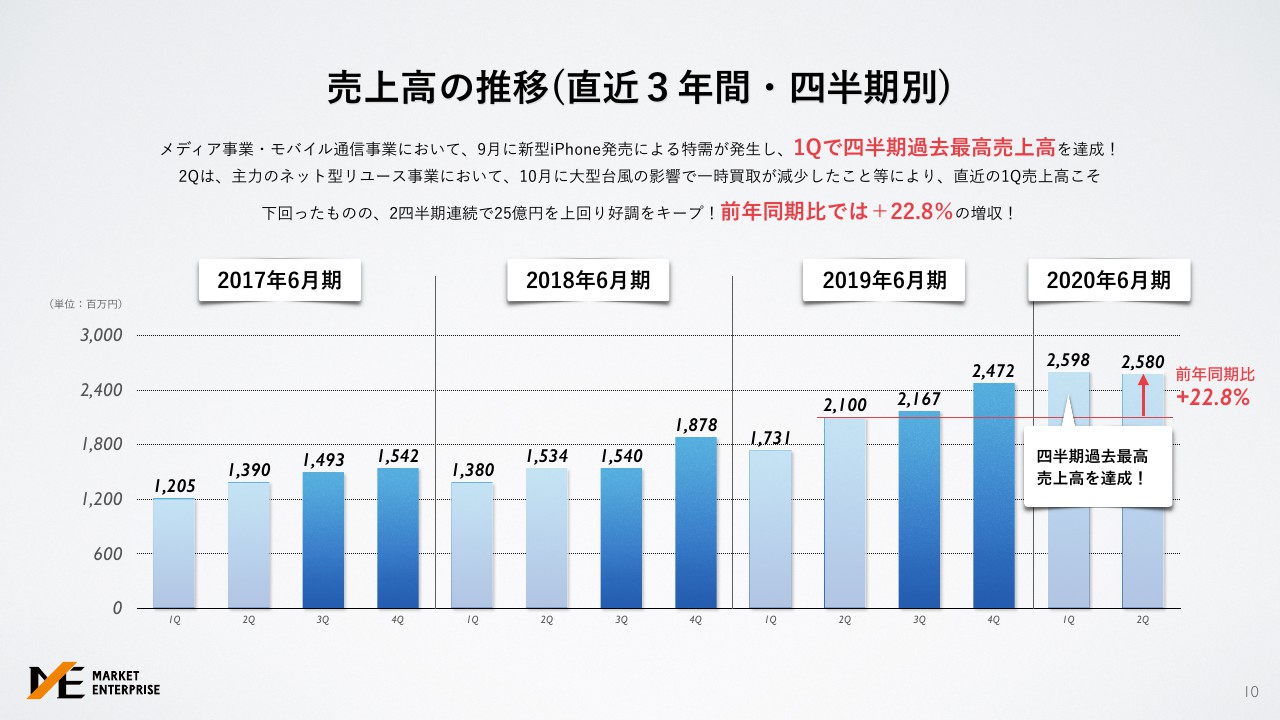

売上高の推移(直近3年間・四半期別)

売上高推移ですが、四半期別で3ヶ年分を出させていただきました。メディア事業、モバイル通信事業において、9月には新型iPhoneの発売に伴うメディアのトラフィック上昇特需もあり、第1四半期では四半期最高の売上高を達成しました。

第2四半期は、主力のネット型リユース事業において、10月に台風の影響で一時買取が減少したため、第1四半期の売上高こそ下回ったものの、第2四半期は連続で25億円の売上を上回り、好調をキープする結果となり、前年同期比で22.8パーセントの増収になりました。

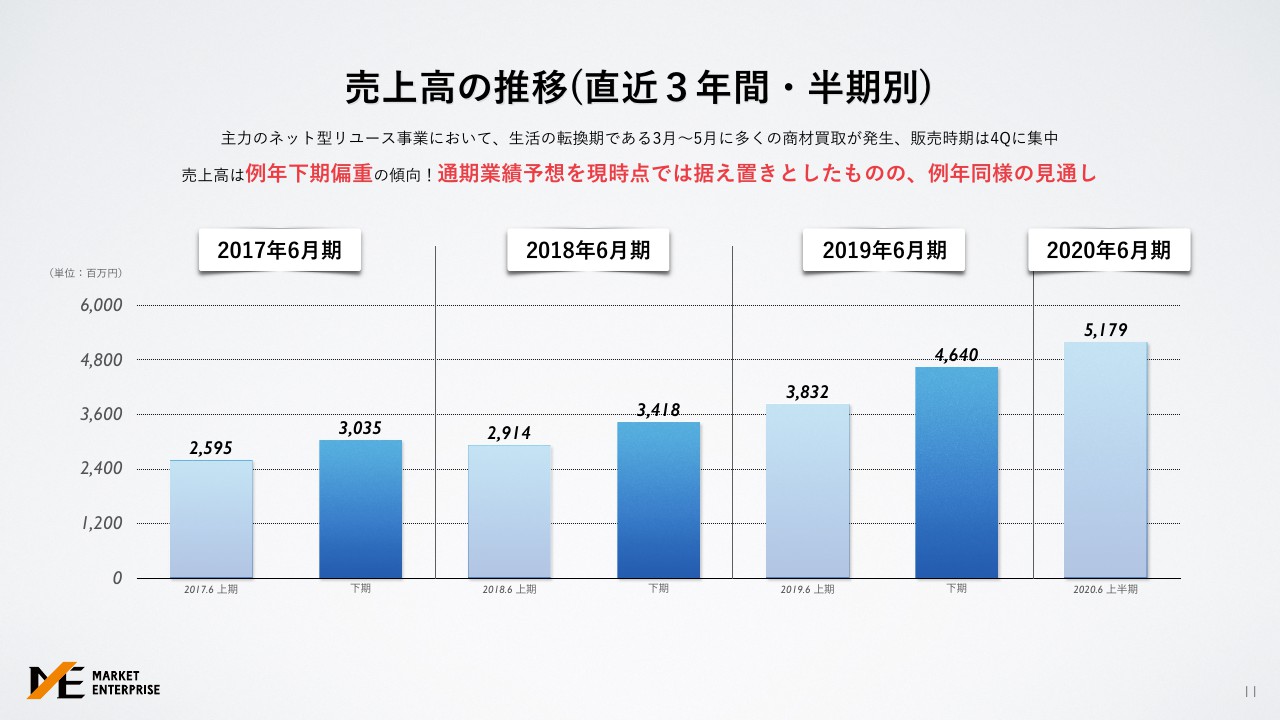

売上高の推移(直近3年間・半期別)

半期別ですが、上期、下期に分けて3ヶ年を出させていただきました。主力のネット型リユース事業は、生活の転換期である3月、4月、5月あたりで弊社の多くの商材買取が発生します。そのため、販売時期が第4四半期に集中しますので、売上高は例年、下期偏重型の傾向となっています。

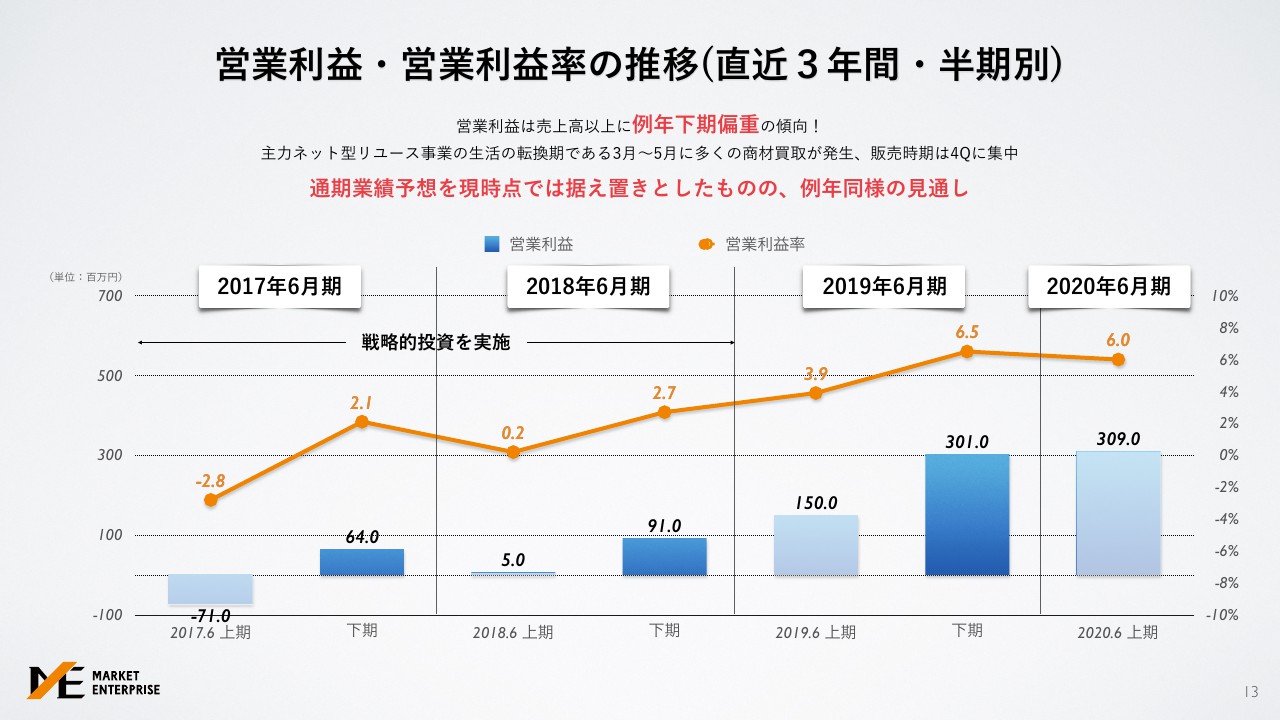

現時点では通期業績予想を据え置きとしたものの、例年同様の見通しとなる見込みです。

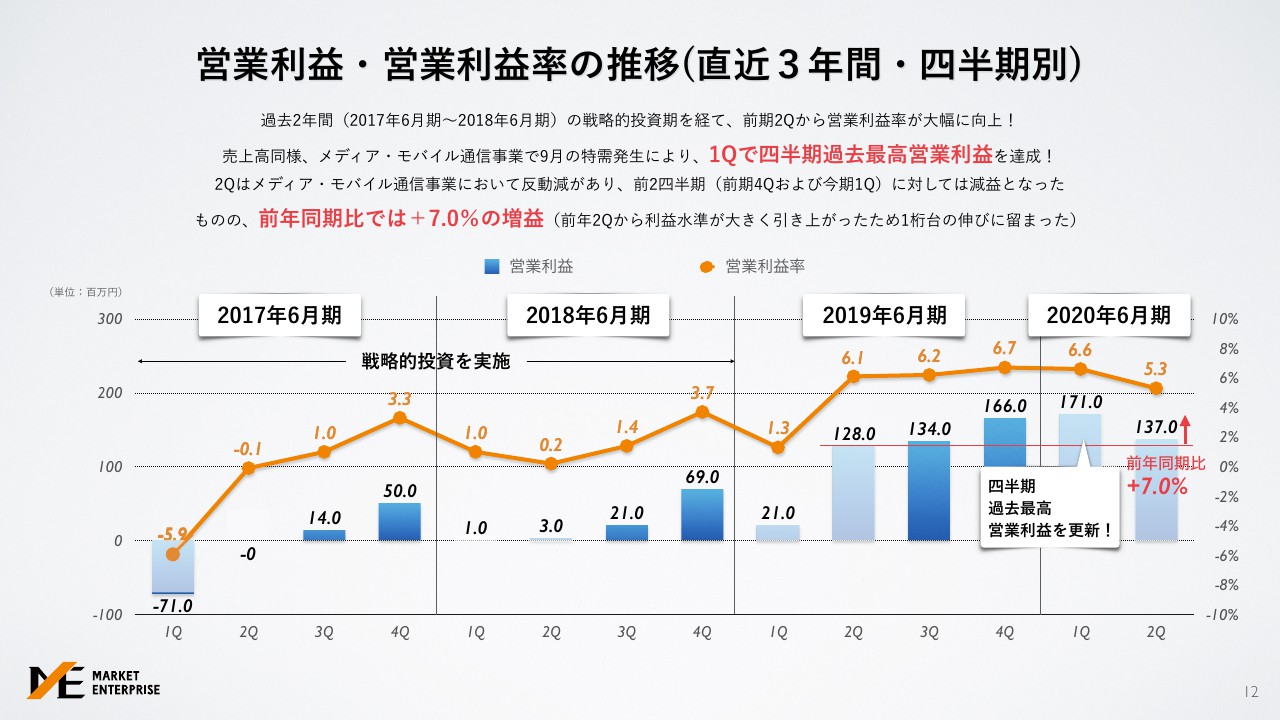

営業利益・営業利益率の推移(直近3年間・四半期別)

営業利益と営業利益率の推移を四半期別に、直近3ヶ年で出させていただきました。過去2年間の戦略投資期間を経て、前期、第2四半期から大幅に向上しました。

売上高同様、メディア事業、モバイル通信事業で9月の特需発生があり、第1四半期で四半期過去最高の営業利益を達成しました。 第2四半期は、メディア事業、モバイル通信事業において反動減があり、第2四半期に対して減益となったものの、前年同期比では7パーセントの増益となっています。

昨年の第2四半期から、メディア事業、モバイル通信事業を含めて実績が出たタイミングでもありましたので、そこと比較すると伸びが7パーセントと低く感じがちですが、非常によい水準で上期を終えていると考えています。

営業利益・営業利益率の推移(直近3年間・半期別)

上期、下期の半期別の営業利益の推移になります。営業利益は、例年、売上高以上に下期偏重の傾向となっています。主力のネット型リユース事業転換期の3月から5月に多くの商材買取が発生して、4月から6月に販売し、第4四半期に集中してきますので、通期業績予想は現時点では据え置いたものの、例年どおりの見通しとなっています。

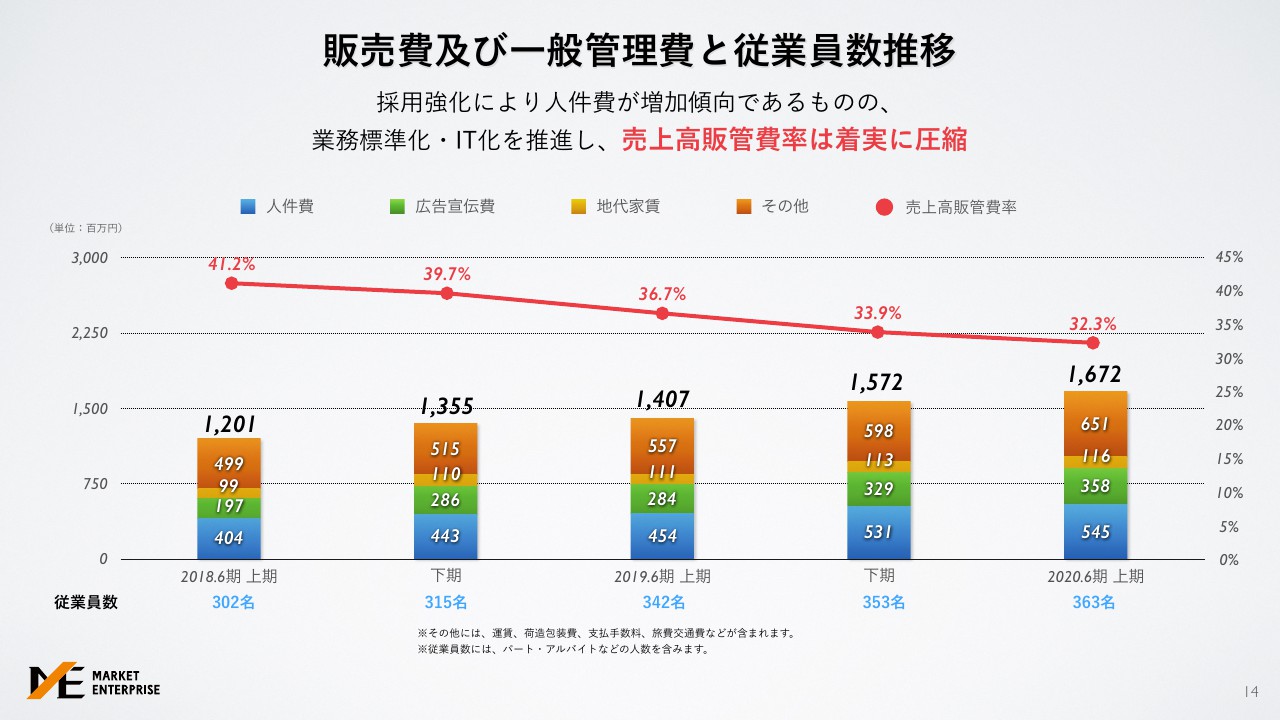

販売費及び一般管理費と従業員数推移

販売費及び一般管理費と、従業員数推移に関して説明させていただきます。採用強化をしており、人件費が増加傾向であるものの、業務効率化やIT化を推進して、社内の生産性が高まっています。

売上高販管費率は着実に圧縮しており、販管費率がどんどん下がっています。

連結 貸借対照表推移

連結の貸借対照表推移になります。第1四半期に「SIMチェンジ」事業譲受によりのれんを計上したため、固定資産が前期末比で26.9パーセント増になっています。

事業譲受資金及び運転資金の充足を目的とした借入実施により、借入金が前年同期比で48.4パーセント増となっています。

ネット型リユース事業:概要①

セグメント別の事業概況に移らせていただきます。ネット型リユース事業は、個人向けリユースに加えて、農機具、建設機械、医療機器といった法人向け大型商材にも注力しています。

また、リユース品における全国の売り手と買い手をつなぐマッチングプラットフォームである「おいくら」を、2019年2月に事業譲受し、2019年6月末の「高く売れるドットコム」との連携開始後、シナジー強化に取り組んでいます。

こちらも、一般的なネット型リユース事業の概要になりますが、CtoBtoCであり、コンシューマーの方から買取をさせていただき、コンシューマーの方に販売するのが弊社の一般的なモデルになっています。

ネット型リユース事業:概要②

買取専門のWebサイト、30サイトから買取の依頼をいただきます。当時は、事前に買取金額をお伝えせず、価格がいくらになるかわからないのがリユース業界の不透明さだったのですが、弊社はすべて、過去のオークションの落札データベースや価格比較データを全部取り込み、事前に買取金額をお伝えする「事前査定」を初めて実施しました。

事前に金額をお伝えして、そのうえで宅配、店頭、出張買取という流れで、全国10拠点の拠点網を生かしながら、効率よく商品の仕入、買取をさせていただいています。

そのうえで、1品しかないリユース商品の在庫を連動するシステムを自社で開発しまして、「ヤフオク!」「楽天」「Amazon」や、自社EC「ReRe」のなかで同時に出品するような仕組みで販売して、非常に商品の回転率が高いかたちで展開させていただいているモデルです。

ネット型リユース事業:買取バーティカルサイト

買取専門のWebサイトも、現在30サイトを展開していますが、月間で約4万件の買取依頼をいただくかたちになっています。

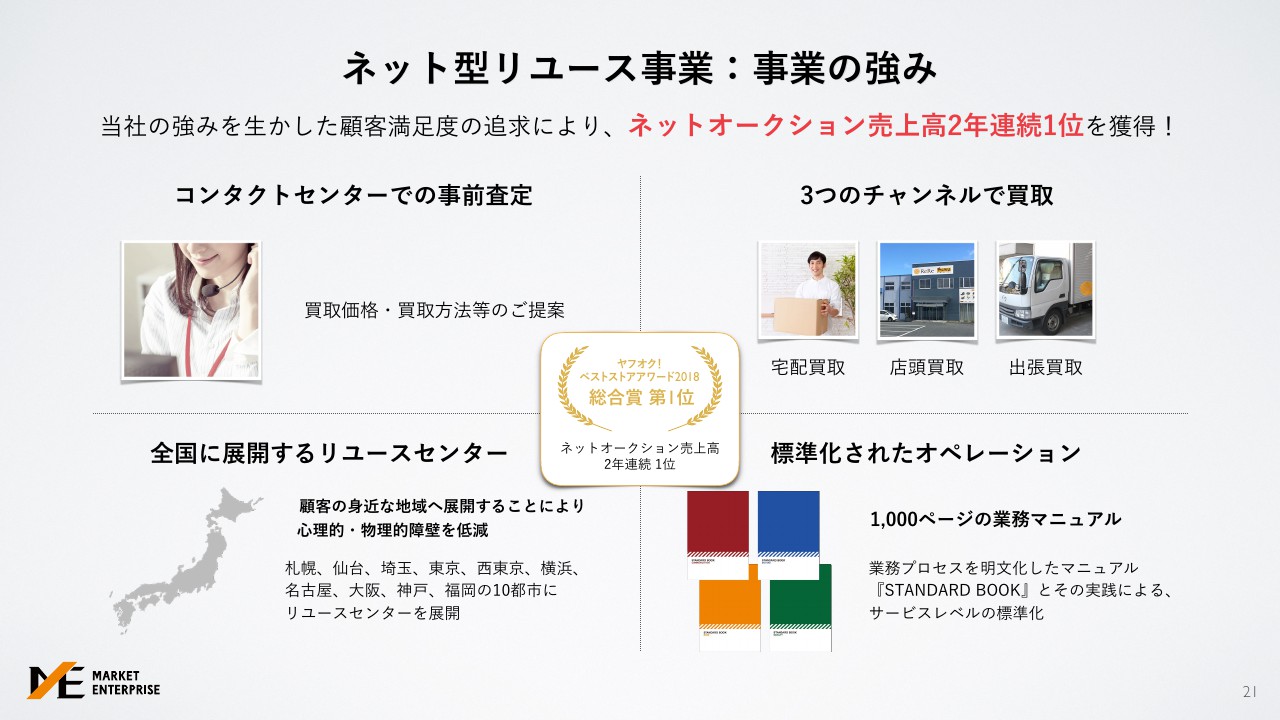

ネット型リユース事業:事業の強み

大きな強みは4点です。先ほど申し上げたコンタクトセンターによる事前の査定、3つの買取チャンネル、全国に展開するリユースセンターの拠点網、標準化されたオペレーションというかたちで、日本で一番多くネットオークションで商品を販売している事業が、弊社のネット型リユース事業になります。

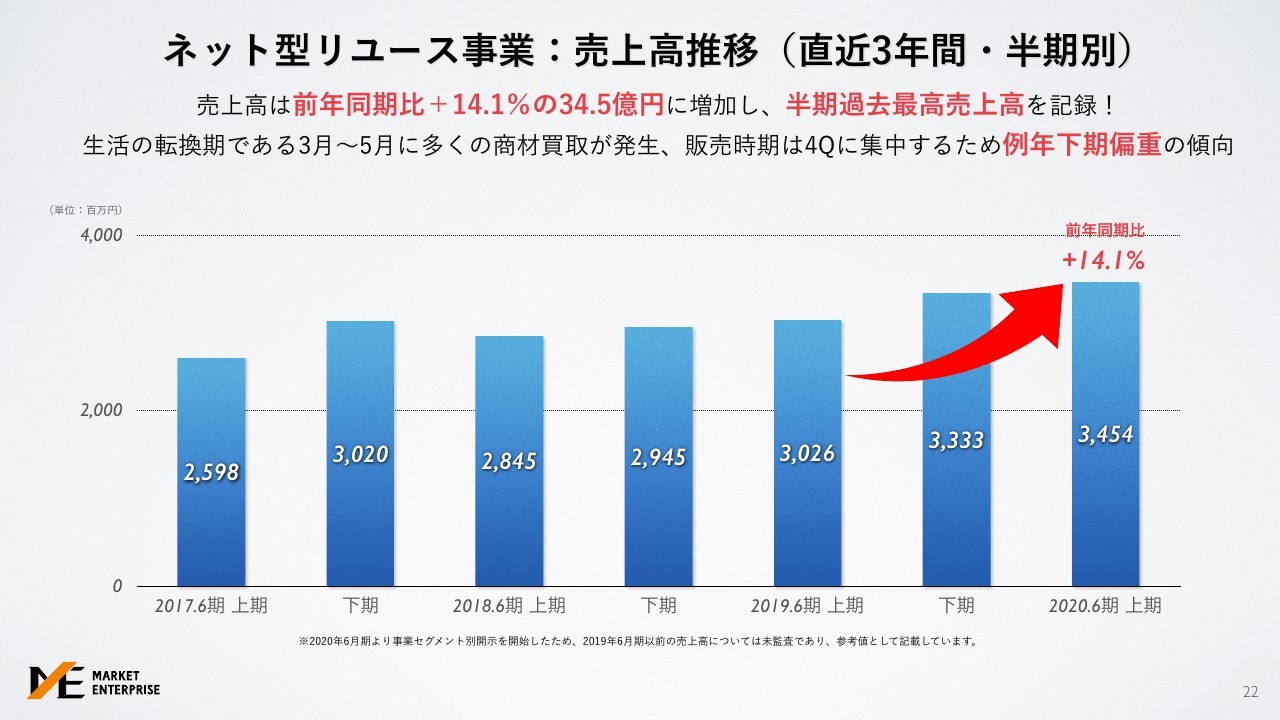

ネット型リユース事業:売上高推移(直近3年間・半期別)

ネット型リユース事業の売上高推移を、3年間の半期別で出させていただきました。売上高は前年同期比14.1パーセント増の34億5,400万円に増加して、半期での過去最高売上高を記録しました。

何度も申し上げていますが、下期偏重で3月から5月に買取依頼が多数発生しますので、今期もこのようなかたちになる見込みで考えています。

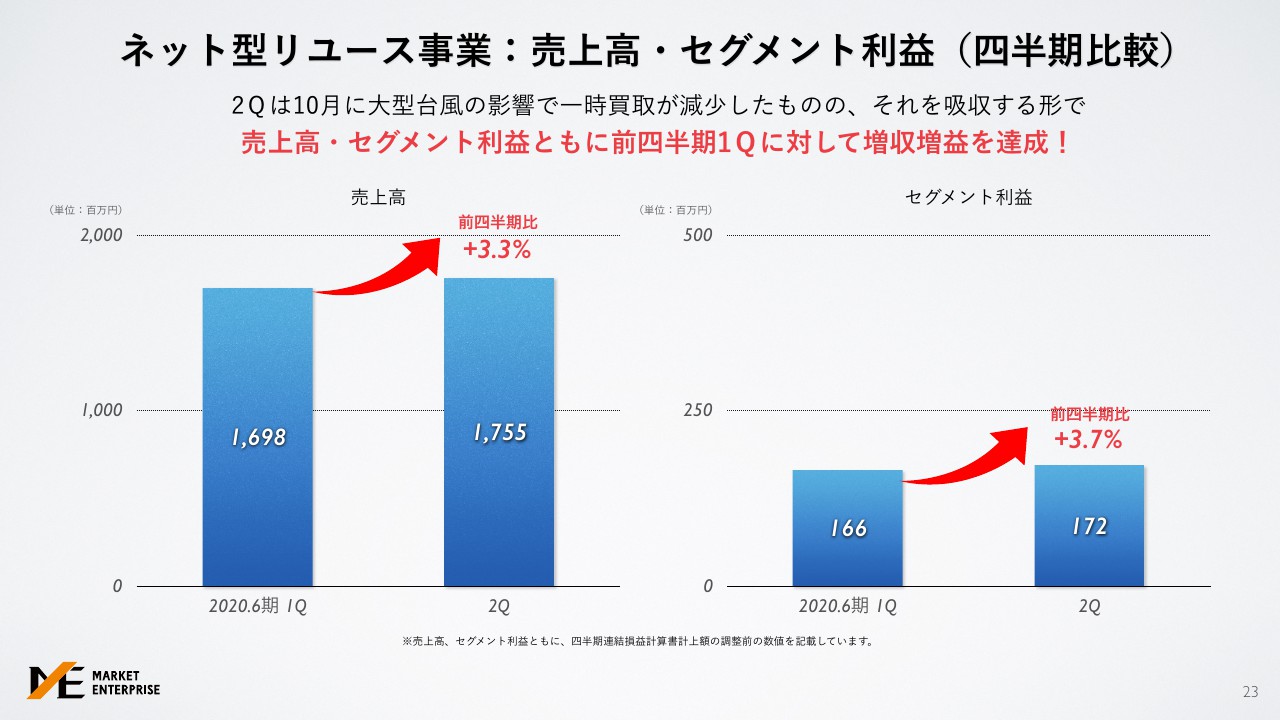

ネット型リユース事業:売上高・セグメント利益(四半期比較)

ネット型リユース事業の売上高とセグメント利益の四半期での比較です。第2四半期の10月に台風があり、一部影響を受けましたが、それを吸収するかたちで売上高、セグメント利益ともに、第1四半期に対して増収増益を達成しました。

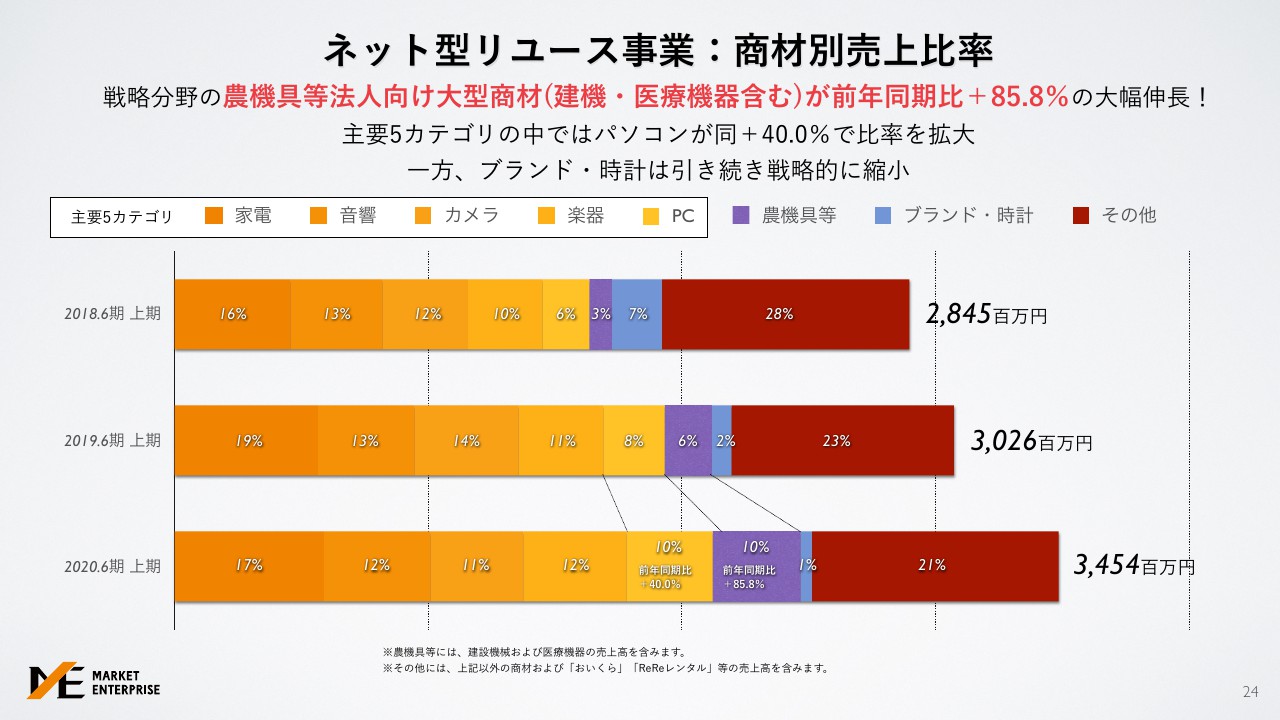

ネット型リユース事業:商材別売上比率

商材別の売上比率です。弊社の主要カテゴリをオレンジ色で表記していますが、家電、楽器、音響、カメラ、PCの5つがしっかりと伸びています。とくに、PCが40パーセント増というかたちで、昨年対比で非常に伸びる結果となりました。

また、農機具を中心とした大型商品に注力していましたが、農機具の戦略分野が昨年対比で85.8パーセント増となり、非常に多くの需要をいただいています。

全体的にバランスよく伸びており、予定どおり、戦略的に減少させているブランド・時計の比率が減ってきているかたちになっています。

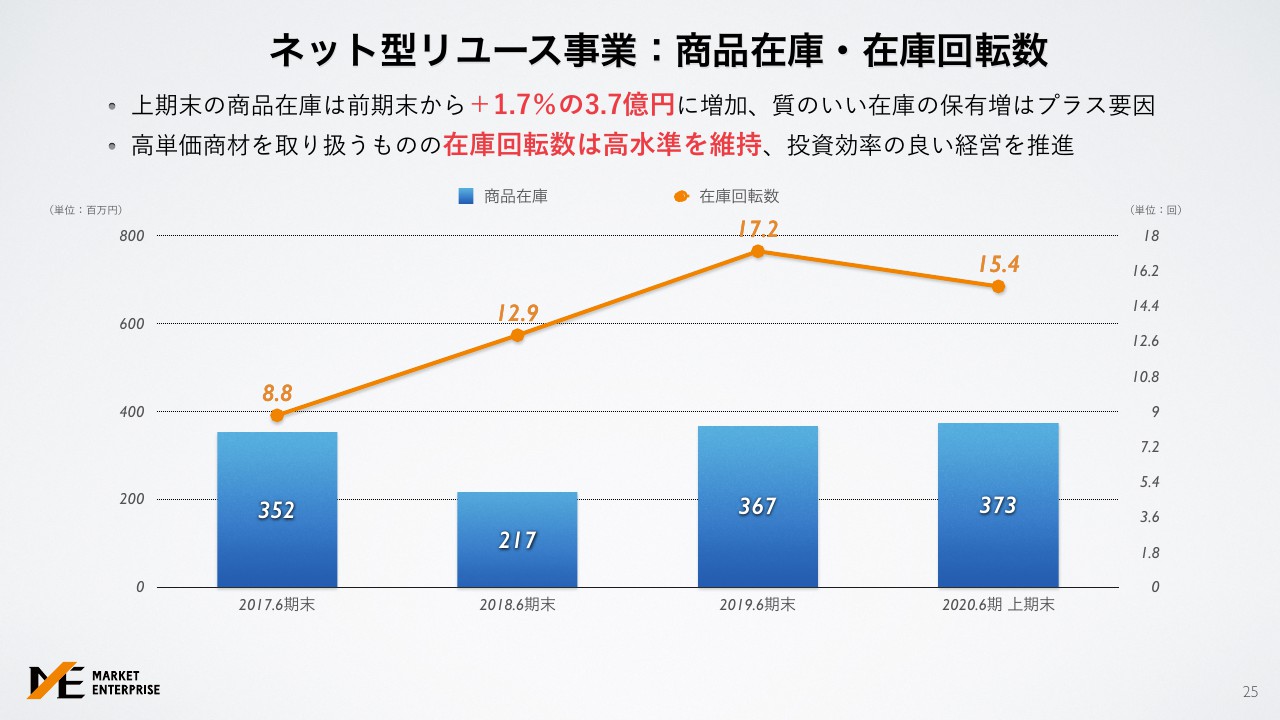

ネット型リユース事業:商品在庫・在庫回転数

こちらが、弊社の商品在庫の在庫回転数です。通常、リユース業界の在庫回転率は、だいたい平均で4回転くらいと言われています。回転率の高い企業でだいたい6回転くらいと言われていますが、弊社の場合は今回も在庫回転率が15.4回転で、非常に資金効率のよいかたちで回転しています。

回転率をさらに上げていくよりは、計画的に、しっかりと見込んだ金額で販売していく施策を行っていきますので、ここに関しては弊社のハンドリングの中で事業展開できるように、より一層取り組んでいきたいと考えています。

結果として、在庫は1.7パーセントの増加となり、3億7,000万円に増加しました。質のいい在庫をしっかりと確保したうえで在庫を増やして終わることができました。

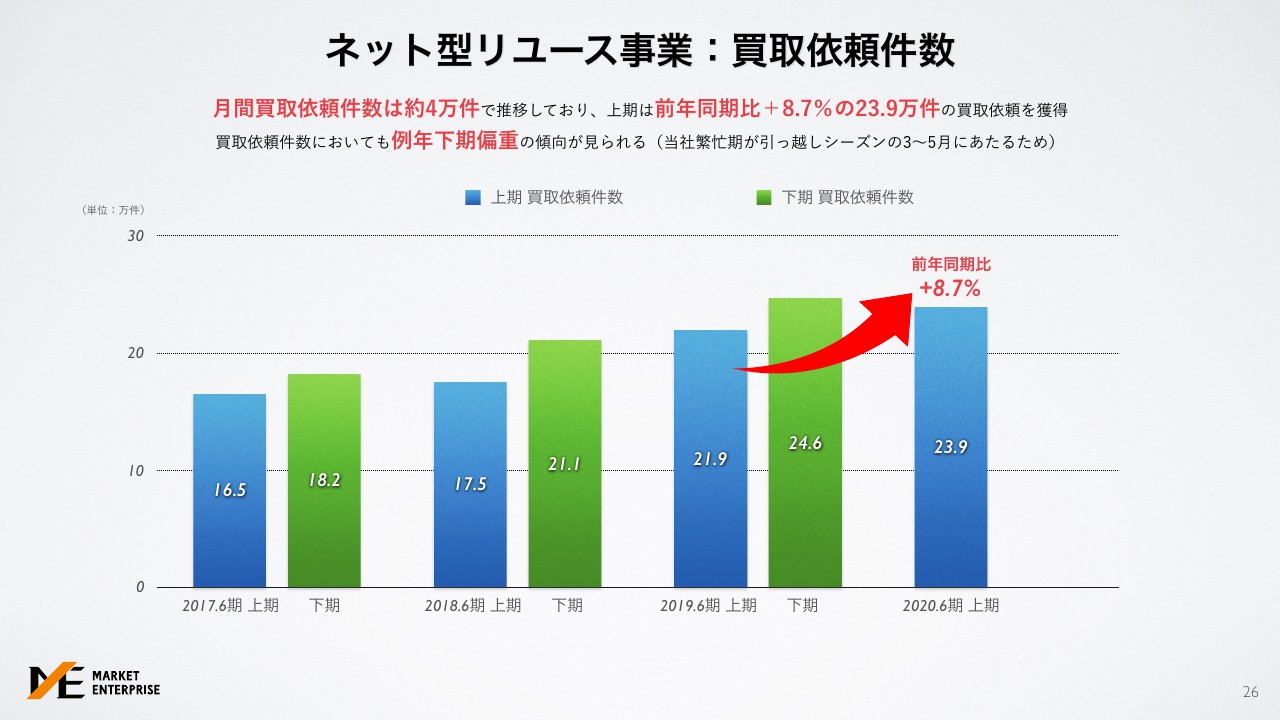

ネット型リユース事業:買取依頼件数

ネット型リユース事業の買取依頼の推移になります。月間依頼は、先ほども申し上げましたが約4万件で推移しており、前年同期比8.7パーセントの増加というかたちで、上期は23万9,000件の買取依頼をいただきました。

買取依頼件数においても、例年、3月~5月の生活の転機の時期が増加傾向となりますので、この期に関してもそのような傾向になると考えています。

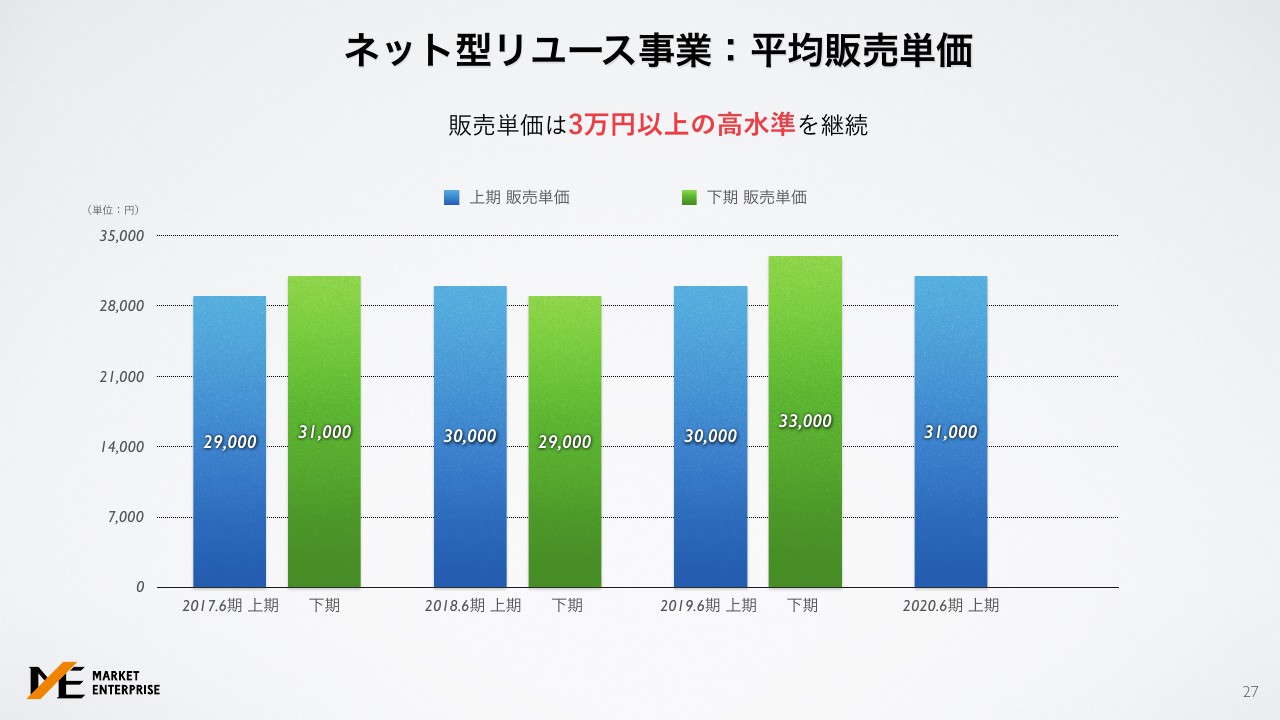

ネット型リユース事業:平均販売単価

平均の販売単価になります。平均の見込みですが、上期でも3万1,000円となり、非常に高単価なものを多く取り扱っているのが、弊社のネット型リユース事業の特徴だと思っています。

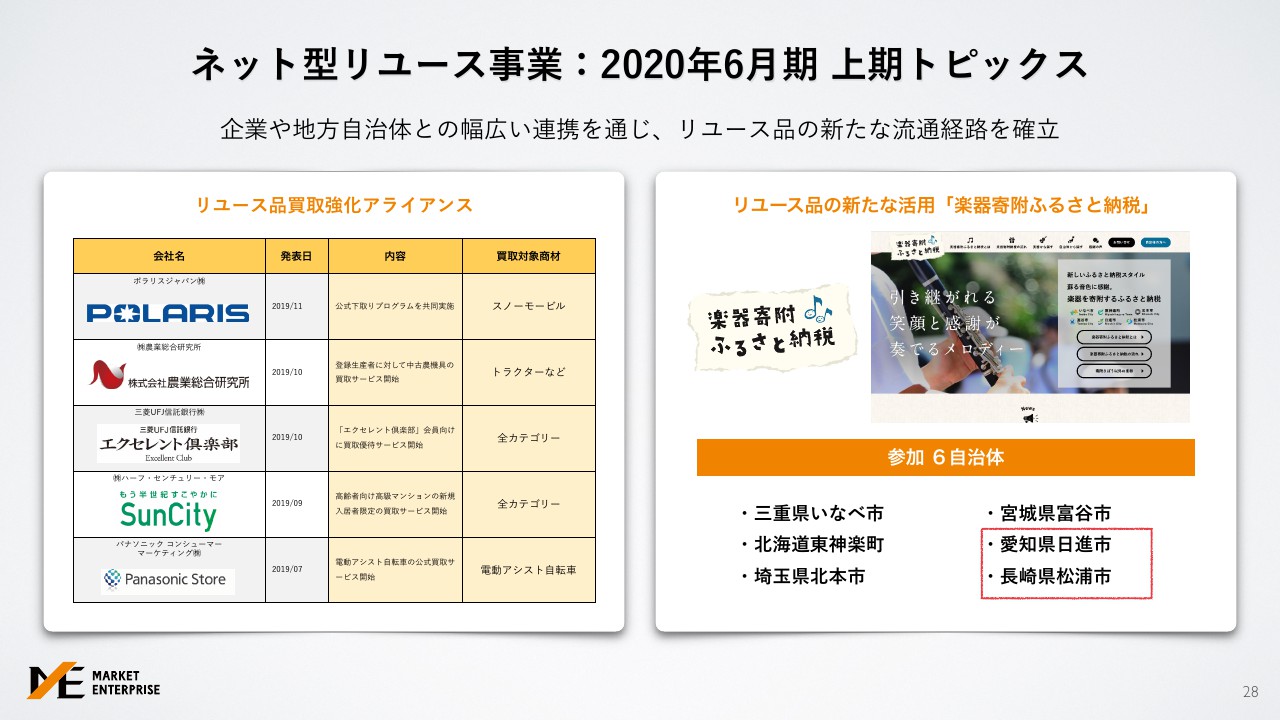

ネット型リユース事業:2020年6月期 上期トピックス

ネット型リユース事業の上期のトピックスです。スライドの左側と右側で分けて説明させていただきますが、左側はリユース品の買取のアライアンスを強化させていただいています。

POLARISが、スノーモービルを中心としたパワースポーツという分野で、アメリカで広く展開されている世界最大手の企業になり、その日本法人と提携させていただきました。

また農業総合研究所とは、農機具の買取に関するアライアンスを締結させていただきました。エクセレント倶楽部は、三菱UFJ信託銀行の富裕層向けサービスになります。いわゆる断捨離ではないですが、富裕層の方が身のまわりをきれいにされるタイミングで、弊社の買取依頼をいただくかたちになっています。

サンシティは高級老人ホームですが、入居される際に弊社に買取を依頼いただくような提携をさせていただきました。パナソニックストアは、電動アシスト自転車を中心に、今回「D2C」つまり「Direct to Consumer」ということで、個人向けに販売されるメーカーが直接個人の方に販売される時に、弊社が下取りするような契約というかたちでアライアンスを結ばせていただきました。

スライド右側の「楽器寄附ふるさと納税」は、今回新しく2つの行政が加わり、6つの行政まで広がる仕組みとなってきました。弊社は、離れていても各商品の査定ができる仕組みを有していますので、各行政がほしい楽器ということで、例えば学校の吹奏楽部の楽器などは古くなってしまうのですが、予算がつけれないといったこともあります。

そこで、自治体さまがほしい楽器を掲載いただくと、弊社に寄附希望者から査定希望のお問い合わせをいただいたタイミングで「その楽器はだいたいいくらぐらいの価値があります」と行政にお伝えします。査定価額が4万円だった場合、ユーザーの方が買取金額を受け取ったりするのではなくて、4万円分の税金が安くなるといった税効果メリットを受ける形になります。

自分が売った商品が、地域の中学生などに使っていただけるということで、非常に多くのニーズをいただいています。私どもとしては、リユースの査定をする仕組みにおいて、提携であったり行政との取り組みが進んでいます。

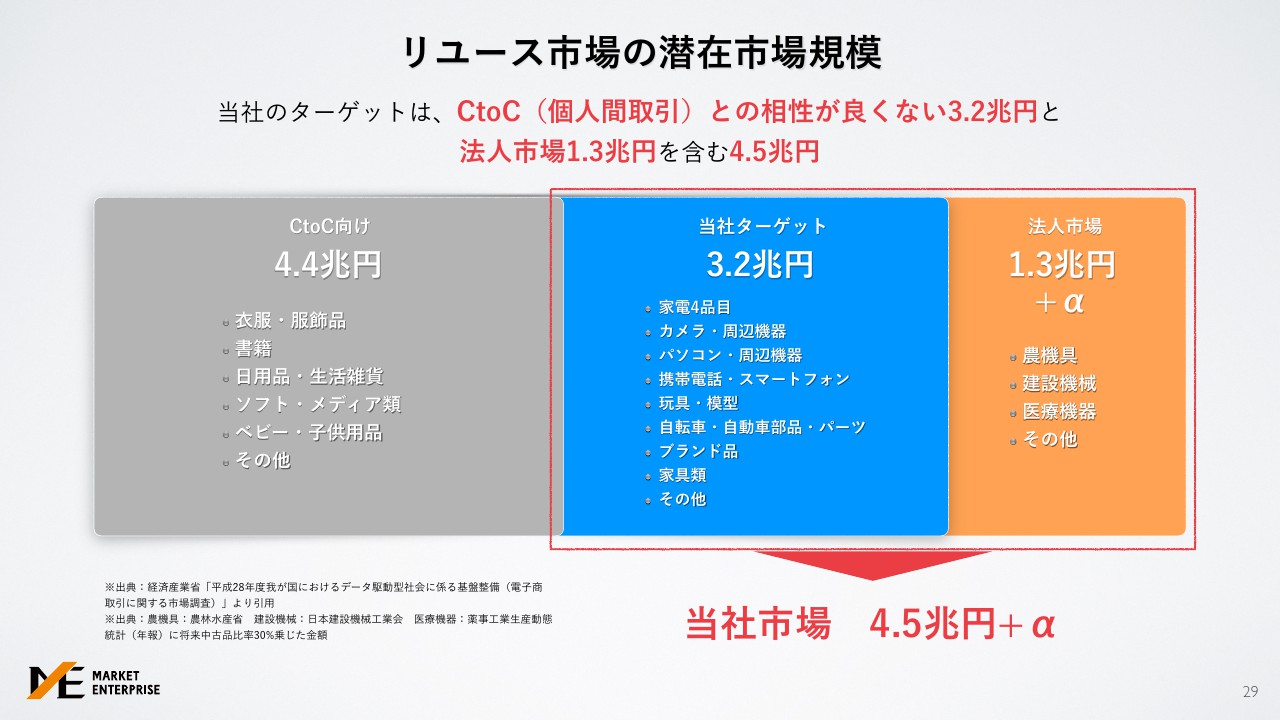

リユース市場の潜在市場規模

リユース市場の潜在市場規模です。CtoC向け、当社ターゲットというかたちで合計すると、一般的には7.6兆円がマーケットサイズと言われています。

私どもは、1品あたり3万円強と、非常に単価の高い商品を多く取り扱っていますので、いわゆる個人間取引ではなく、スライド中央の3.2兆円のマーケットにしっかりとフォーカスを当てています。

大きいものや高額なもの、個人情報のデータ消去が必要なものといったところで、業者、企業が入ったほうが成り立ちやすいマーケットを拡充していきます。また、法人向けというのは私どもが算出したマーケットになりますが、まだまだリユースのマーケットは市場規模が明確に調査されておらず、潜在的なマーケットが多くあると思っています。

法人市場の規模は、農機、建設機械、医療機器の市場規模に、中古車マーケットの新車に対する中古の比率をかけて算出したのですが、「3.2兆円と1.3兆円、プラスアルファ」ということで、この4.5兆円が私どものターゲットのマーケットだと考えています。

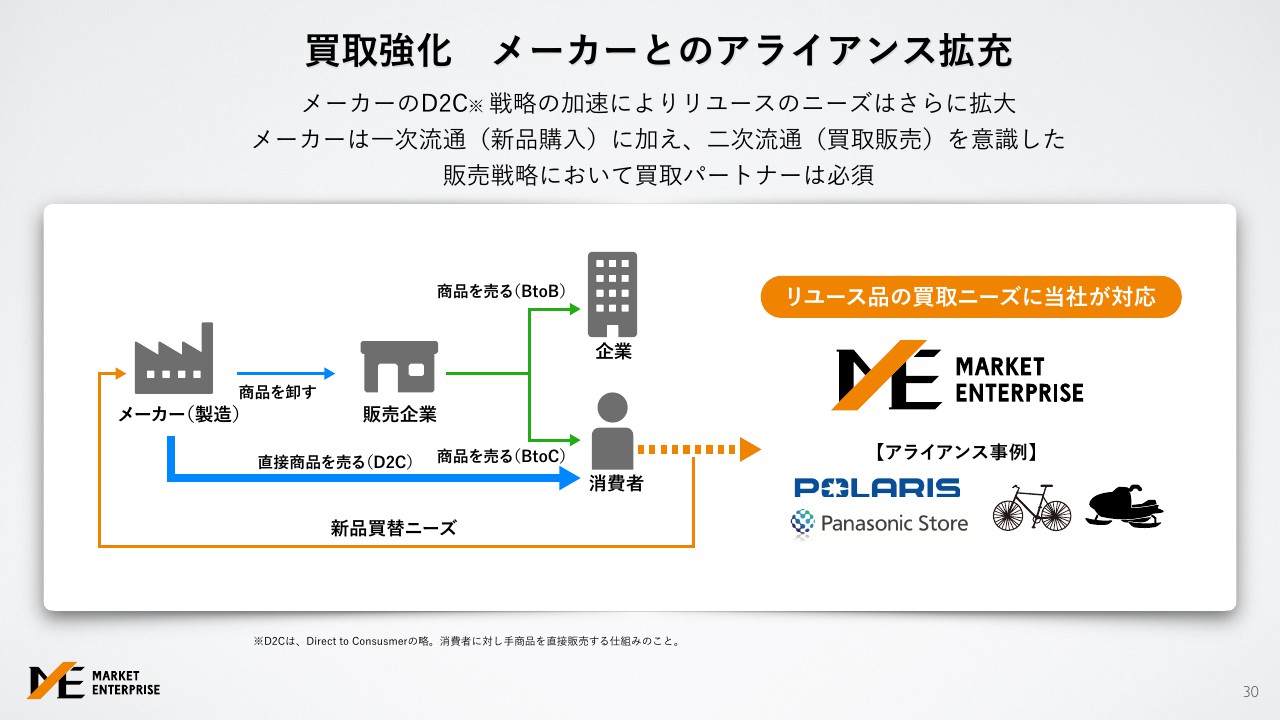

買取強化 メーカーとのアライアンス拡充

さきほど、一部メーカーとのアライアンスのお話をさせていただきました。直近では、新品や中古という概念ではなくなってきまして、リユースを活用したり、シェアリングを活用したりといった時代になってきました。

メーカーも問屋に卸して、流通店に卸して商品を販売する形態だけではなく、ダイレクトにコンシューマーの方に商品を売るかたちが非常に広がってきています。

当時、テスラ・モーターズがモデルXを出すときに、サイトで買取価格の保証を出したのがとても衝撃的だったのですが、メーカーが商品を直接販売すると同時に、下取り金額も掲示するパターンも増えています。

私どもは全国に拠点があり、あらゆる商品を査定できる企業です。これから、いろいろな企業やメーカーが「Direct to Consumer」ということで、インターネットで直接商品を個人の方に販売する際に、このような下取りという部分で、いろいろな企業とのアライアンスを進めていきたいと考えています。また、ここがこれから大きく伸びていくマーケットだとも考えています。

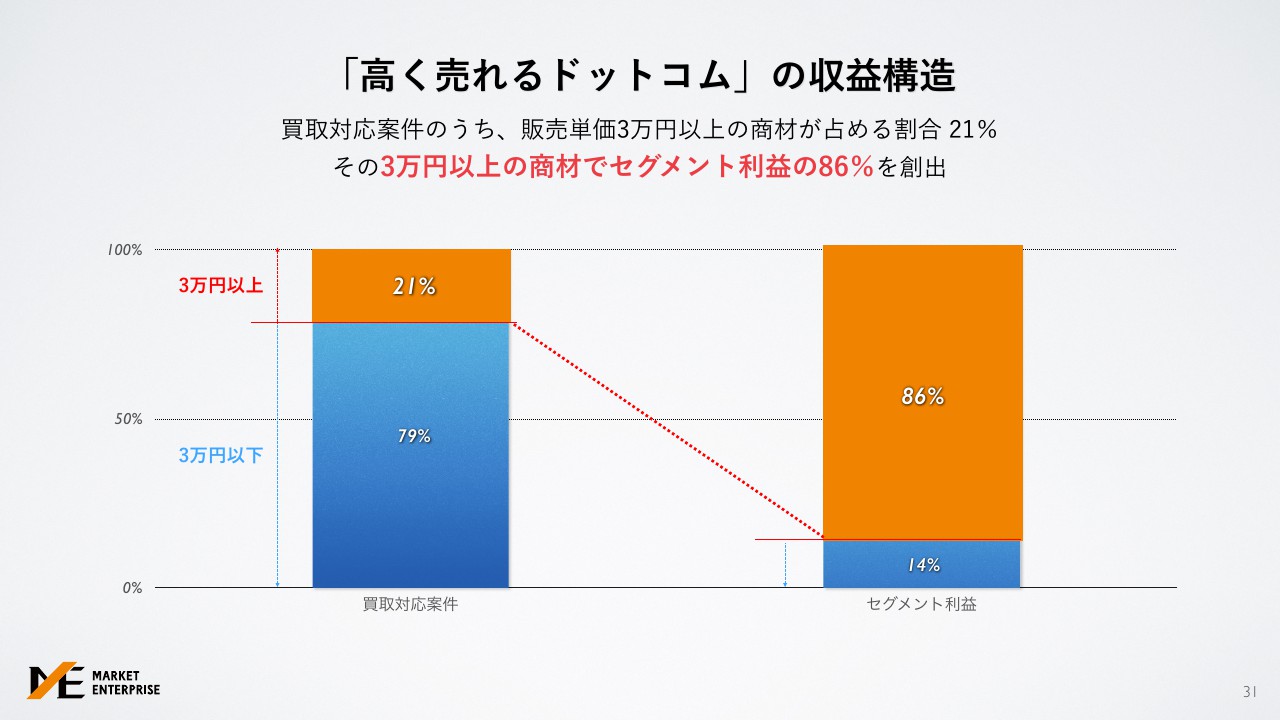

「高く売れるドットコム」の収益構造

「高く売れるドットコム」の収益構造を説明する図になります。現在、非常に多くの買取依頼をいただいているのですが、販売単価3万円以上の商品が買取案件全体の21パーセントで、実際のセグメント利益の86パーセントを稼いでいるという構図になっています。

その意味では、逆に3万円以下の全体の買取案件の79パーセントの貢献度が14パーセントと低くなっているのが現状です。

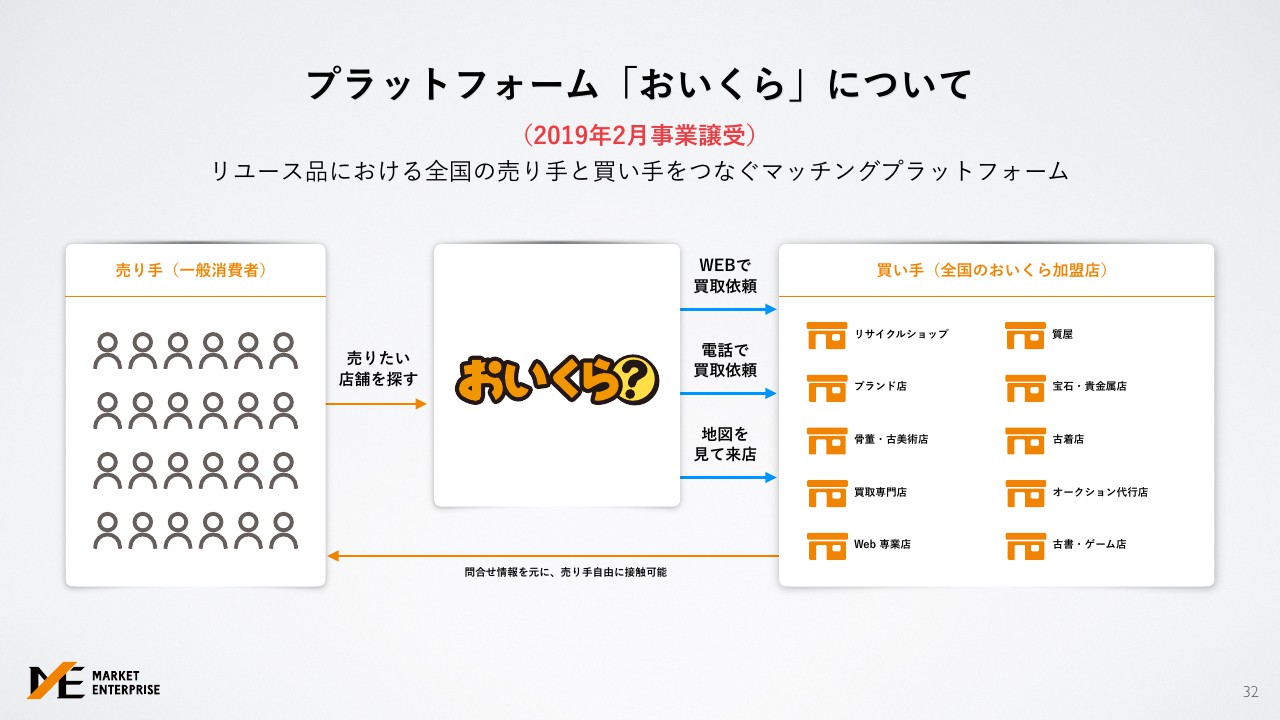

プラットフォーム「おいくら」について

それを解消するカギとなるのが、2019年2月に事業譲受した「おいくら」というサービスです。こちらは全国1,400店舗、有料加盟店で900店舗以上の加盟店がいらっしゃいます。こちらに見積もり依頼を出すと、全国のリサイクルショップから直接見積もりが届くようなマッチングプラットフォームになっています。

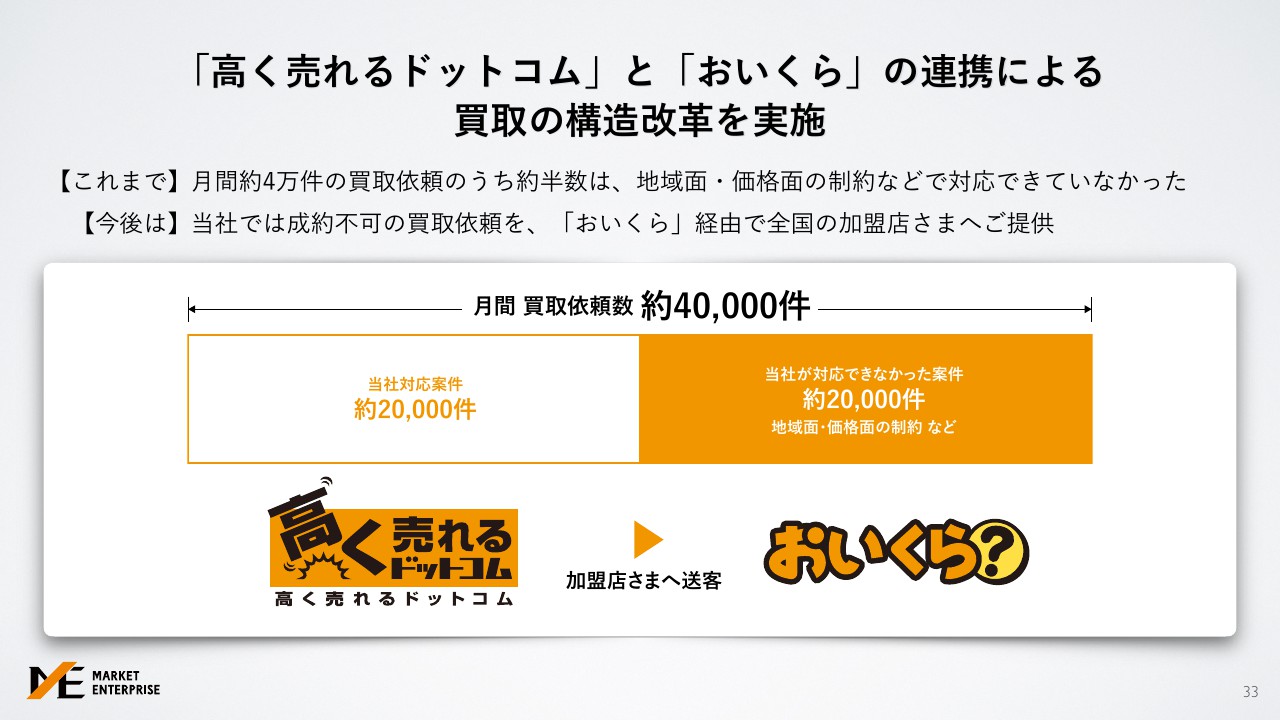

「高く売れるドットコム」と「おいくら」の連携による買取の構造改革を実施

「高く売れるドットコム」と「おいくら」の連携による買取構造の改革を進めています。実際には4万件の買取依頼をいただいても、地域的に買取にうかがえなかったり、価格面などで対応が難しかったりといった商品が非常に多くありました。先ほどの図からも見て取れるかと思います。

高単価商品は「高く売れるドットコム」で対応して、低単価商材は「おいくら」の加盟店に送客して、さらなる成約率の向上を目指していきたいと思っています。

なお、低価格商材と申し上げましたが、1品あたり3万円以下は、通常のリユースショップからすると非常に高単価の商材になります。私どもとしては、圧倒的に高単価の商材を「おいくら」に送客させていただくのですが、弊社にとっての価格帯のマッチングという意味で、低価格と表現させていただきました。

「高く売れるドットコム」から「おいくら」への送客の仕組み

実際には、今いただいている依頼のなかから、弊社では買取対応できないものに関しては「おいくら」に送客するというフローで進めています。現在、1,431店舗の加盟店があり、広告費を払っていただいている有料企業が900店超となっており、そのような企業とアライアンスを進めています。

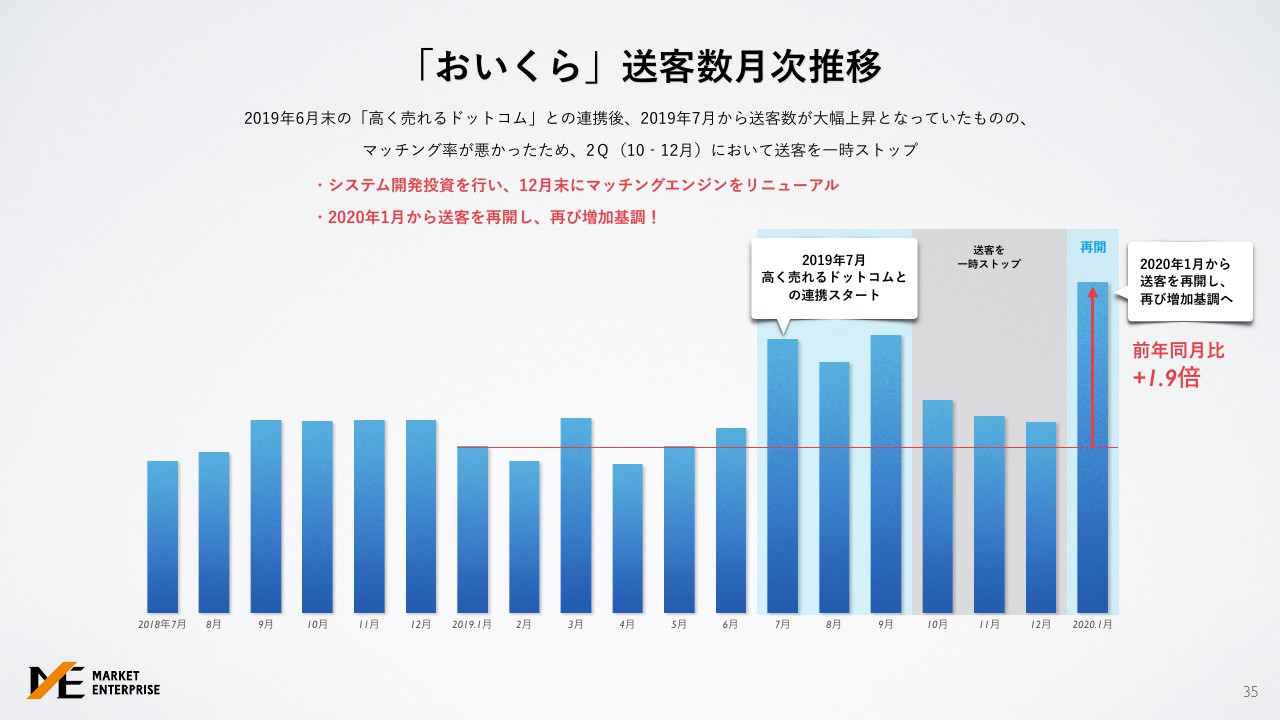

「おいくら」送客数月次推移

実際にどのような取り組みをしているかという図になります。月次の推移で、「高く売れるドットコム」と連携開始後、2019年7月から送客数が大幅上昇となっていました。実際には、加盟店と依頼のマッチングがなかなかスムーズにいかないといった背景があり、10月、11月、12月と一時的に送客をストップするかたちとなりました。

1月から再び送客を開始して、前年同月比で1.9倍という結果も出始めていますので、非常に好調なかたちでこれから作っていけるのではないかと、大きく期待している状況です。

メディア事業:保有メディア

メディア事業になりますが、現在は5つのメディアを展開しています。第1四半期で「SIMチェンジ」の譲受もありましたが、このようなかたちでリユース関連、通信関連、消費関連と分けて展開しています。

メディア事業:ビジネスモデル

こちらのビジネスモデルとしては、数多くの興味、関心のあるコンテンツを作り、たくさんのユーザーにアクセスしていただき、弊社から送客させていただいて広告主の企業から広告費をいただくモデルと、私どもの各サービスに送客するオウンドメディアという要素の、2つのパターンがあります。

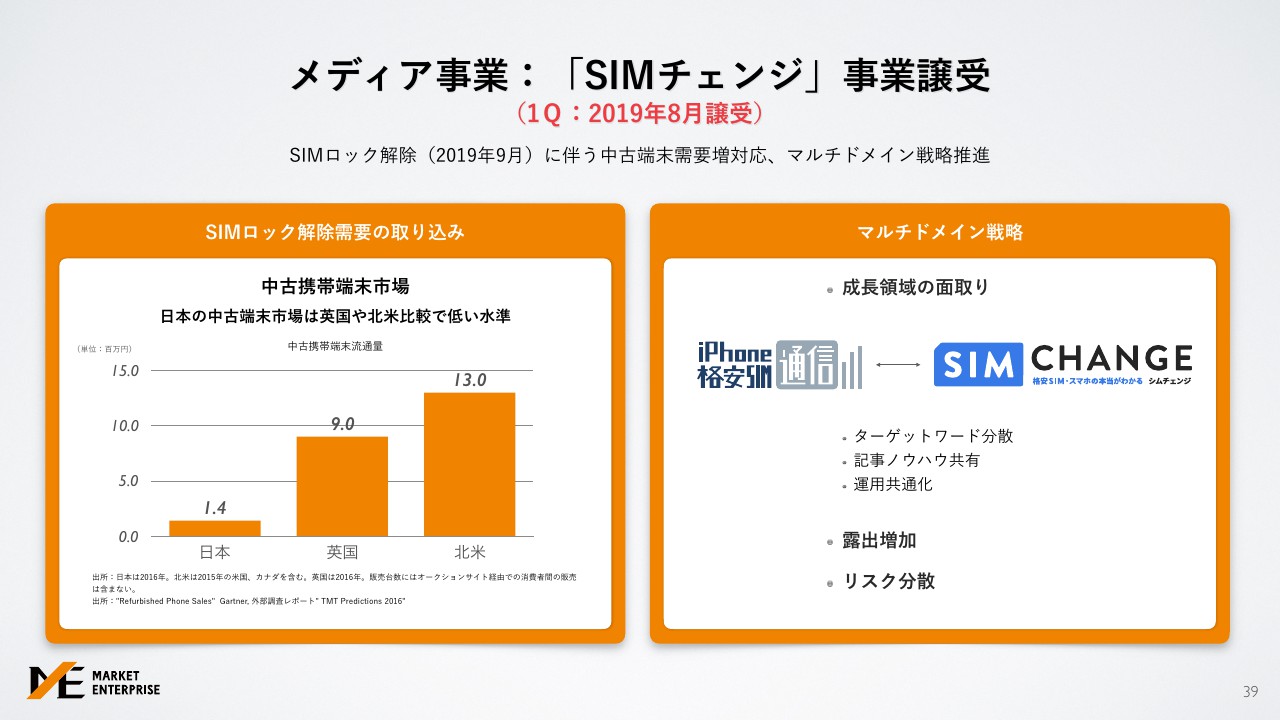

メディア事業:「SIMチェンジ」事業譲受

トピックスとして、第1四半期に譲受した「SIMチェンジ」についてです。事業譲受の目的をスライドに記載させていただいております。スライドの左側ですが、中古スマートフォンの活性化が挙げられます。各国に比べて、日本の中古スマートフォンの普及率は非常に低く抑えられています。

このようなマーケットがどんどん伸びていくと同時に、SIMフリー端末の増加とともに、格安SIMを選ぶ時代が広がっていくと考えています。よって、適切なSIMを選ぶ際に参考になるメディアが、この部分に大きくはまるのではないかと考えました。

またスライドの右側がマルチドメイン戦略になります。弊社のメディアのなかでも「iPhone格安SIM通信」というメディアが、非常に多くの収益を稼いでいます。マルチドメイン戦略というかたちで、異なるコンテンツを展開していくことによってリスク分散しながら、露出増加を図っていく目的で、今回の「SIMチェンジ」の譲受に至ったかたちです。

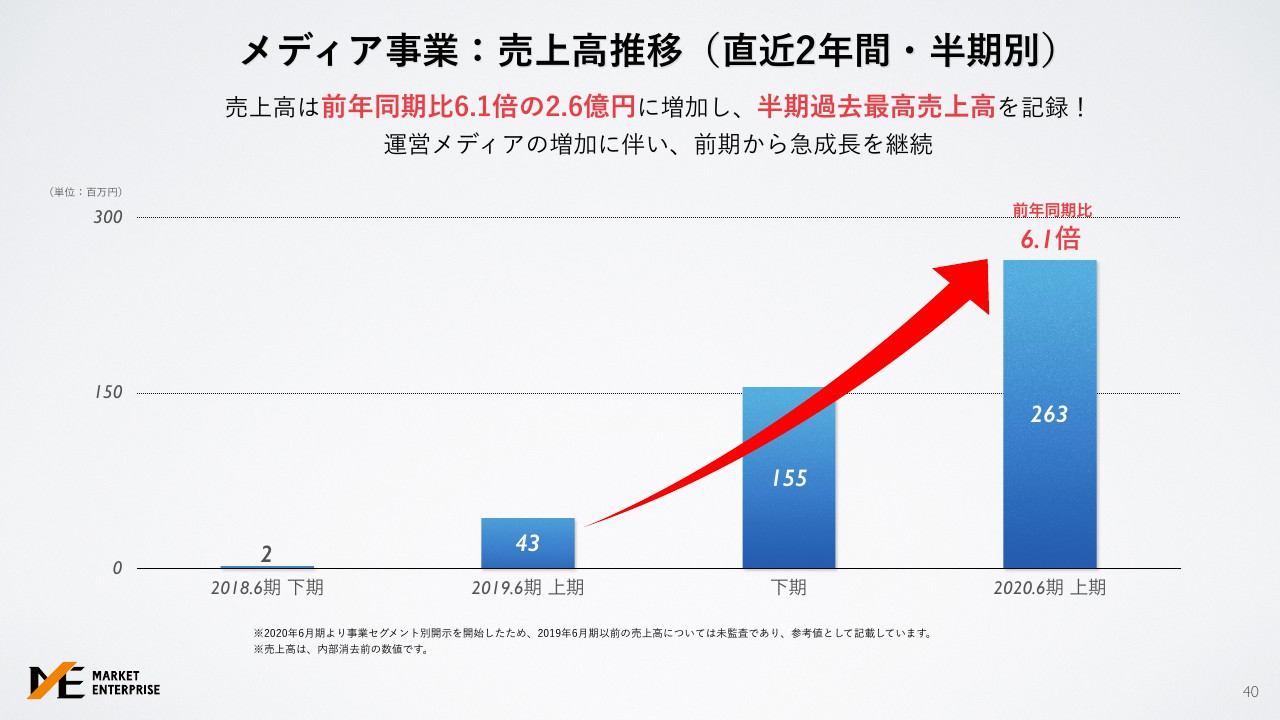

メディア事業:売上高推移(直近2年間・半期別)

メディア事業の売上高推移になります。半期別ですが、売上高は前年同期比6.1倍の2億6,300万円に増加し、半期で過去最高の売上高を記録しました。運営メディアの増加に伴い、前期から急成長を記録しています。

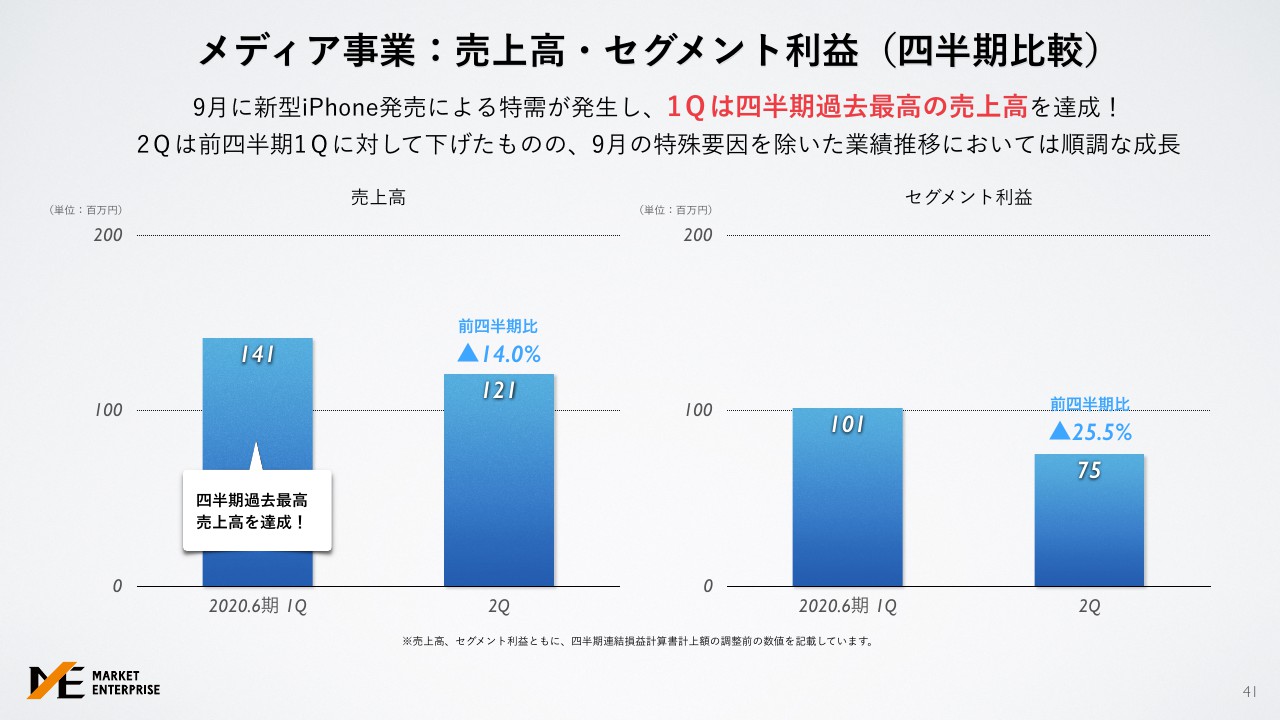

メディア事業:売上高・セグメント利益(四半期比較)

セグメント利益の四半期比較になります。第1四半期のところから第2四半期のところが少し下がっているのですが、実際には、過去の実績から見ても第1四半期は非常に好調だったというところで、その反動というかたちになります。

昨年対比で見ると非常に伸びている状態ではあるのですが、iPhoneの販売に伴うトラフィック増加という特需が発生しまして、非常に第1四半期が伸びた反動減となっています。

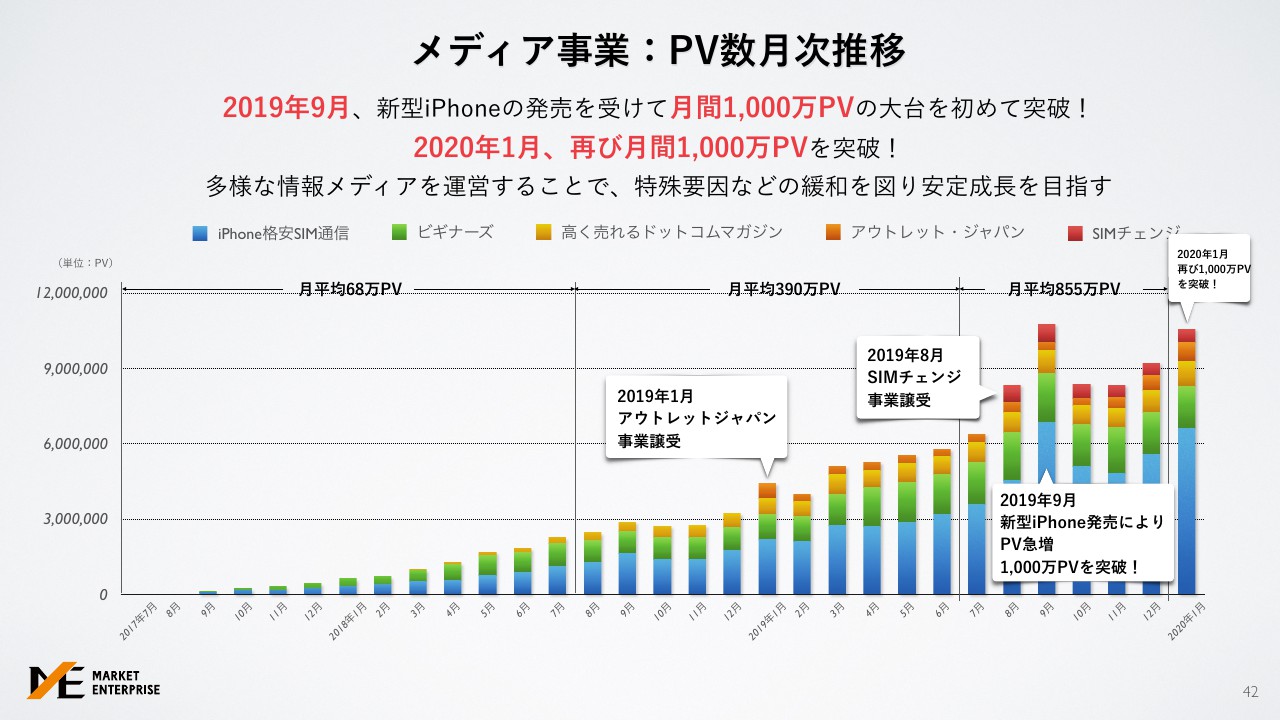

メディア事業:PV数月次推移

5つのメディア事業のトラフィックの内訳になります。9月の新型iPhoneの発売も含めて大きくトラフィックが伸びまして、全体として1,000万PVを超える状況となりました。

ただし、その9月を除くと非常に順調に推移しており、1月の足元を見ても1,000万PVを突破するかたちとなり、引き続き安定成長を目指していきたいと考えています。

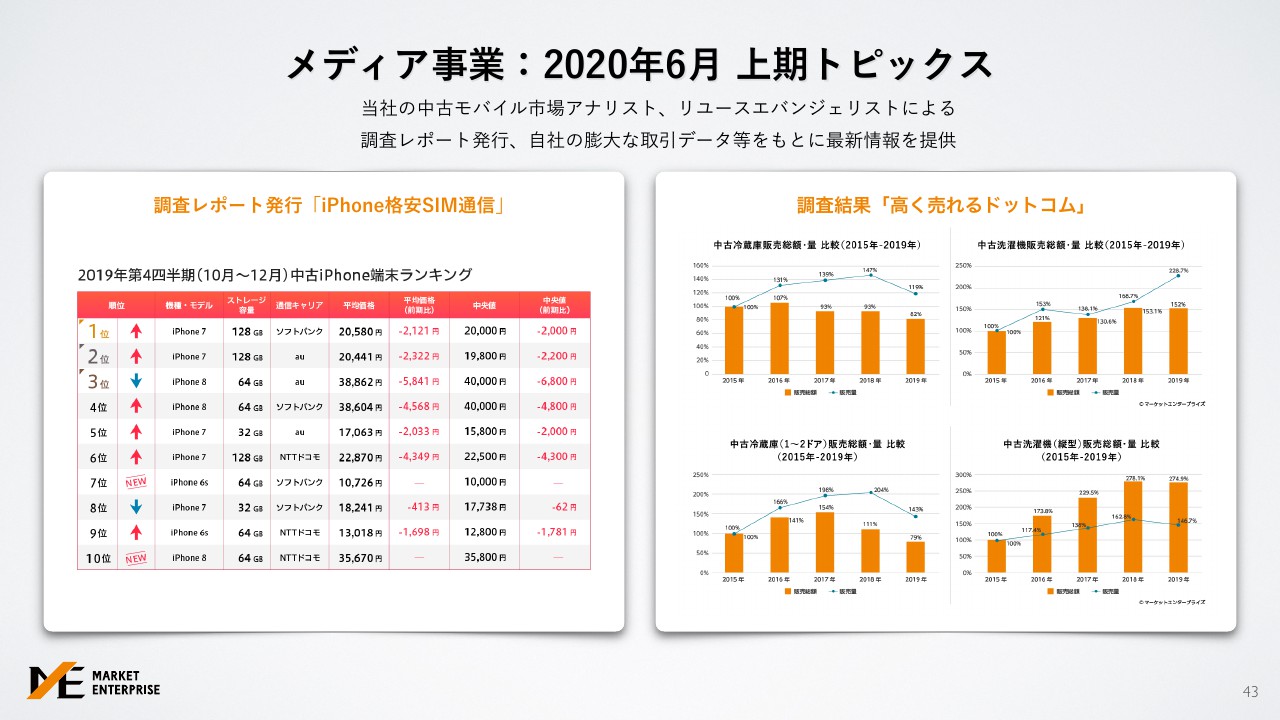

メディア事業:2020年6月 上期トピックス

メディア事業で2つほど、コンテンツの説明をさせていただきます。当社で中古モバイル市場アナリストと、リユースエバンジェリストという2つの専門的な領域を設置して、メディアへの発信を展開しています。

スライドの左側ですが、ヤフオク!やメルカリ等の主要中古マーケットにおけるスマートフォン端末の売買データを、弊社ですべて公開しています。そうしたものを調査レポートにまとめ、どういうかたちで中古スマートフォンのマーケットが推移しているかを、圧倒的なデータから毎回解析して提供しています。

スライドの右側ですが、冷蔵庫、洗濯機が、例年どういう傾向が出ているかも、たくさんの買取依頼、ネットオークションでの売上高日本一の販売のデータから、分析、調査レポートというかたちで出しています。

メディア事業:「最安修理ドットコム」事業譲受

直近になりますが、2020年2月に譲受した「最安修理ドットコム」というメディアが新しく加わりました。こちらは、日本全国の修理業者ネットワークを活用して、修理サービスの情報を提供しているサイトになります。

現在、掲載としては1万9,000店舗で、広告費を払っていただいている有料掲載店の店舗網としては約300店舗となっています。こちらの修理店ですが、全体の比率に占める割合としては、スマートフォン、携帯電話の修理業者が非常に多い状況です。

弊社は「iPhone格安SIM通信」「SIMチェンジ」などで、非常に多くのトラフィックアクセス数を持っていますので、「最安修理ドットコム」とのシナジーが図れるのではないかと思っています。

また長期的に見ると、当社はリユース品をネットオークションで販売していますので、この修理店網を生かしながら、どうすればアフターフォロー、アフターマーケットに入っていけるかも含めて、非常に楽しみなメディアが加わったと思っています。

モバイル通信事業:事業内容

最後に、モバイル通信事業です。「かしこいモバイル」から「カシモ」というネーミングで展開してきましたが、SIMとWiMAXの2つで展開しています。

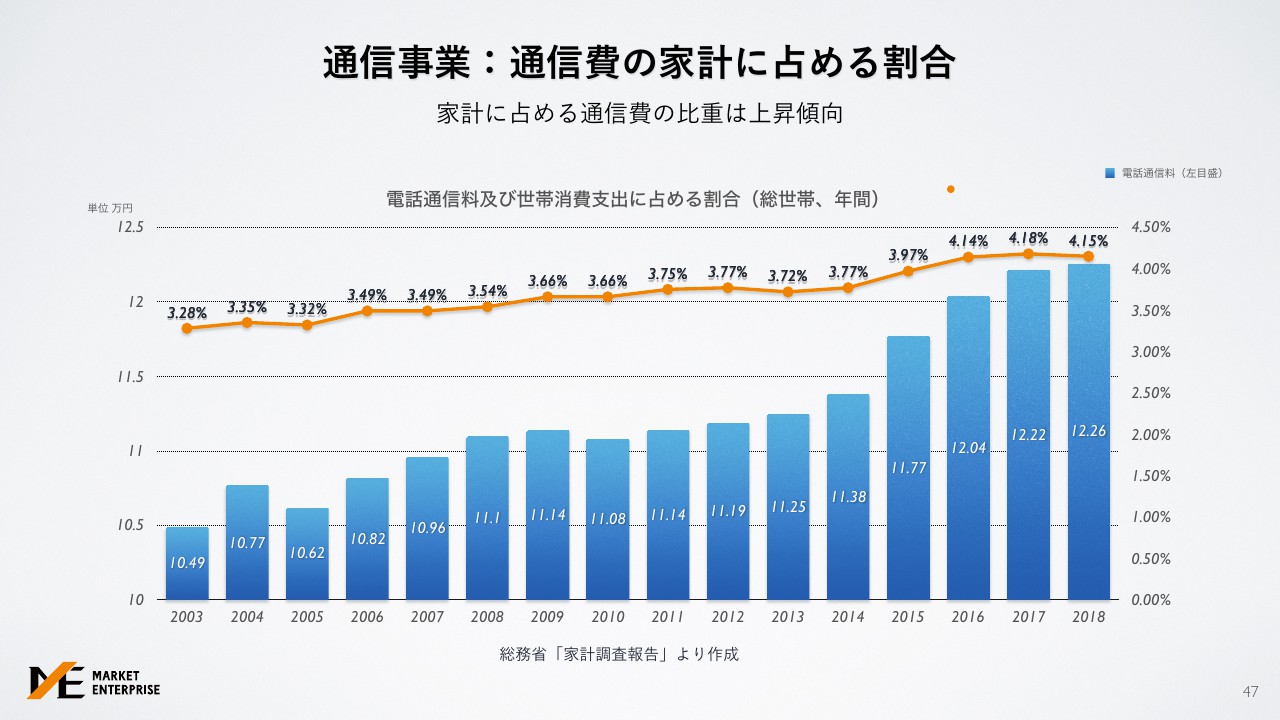

通信事業:通信費の家計に占める割合

通信費が家計に占める割合の図ですが、例年、家計に占める通信費の割合が高くなっているのが日本の構造で、高止まっている状況です。

そのなかで、わかりやすく、低単価なものを展開していくのが、かしこいモバイル「カシモ」で取り組んでいることです。

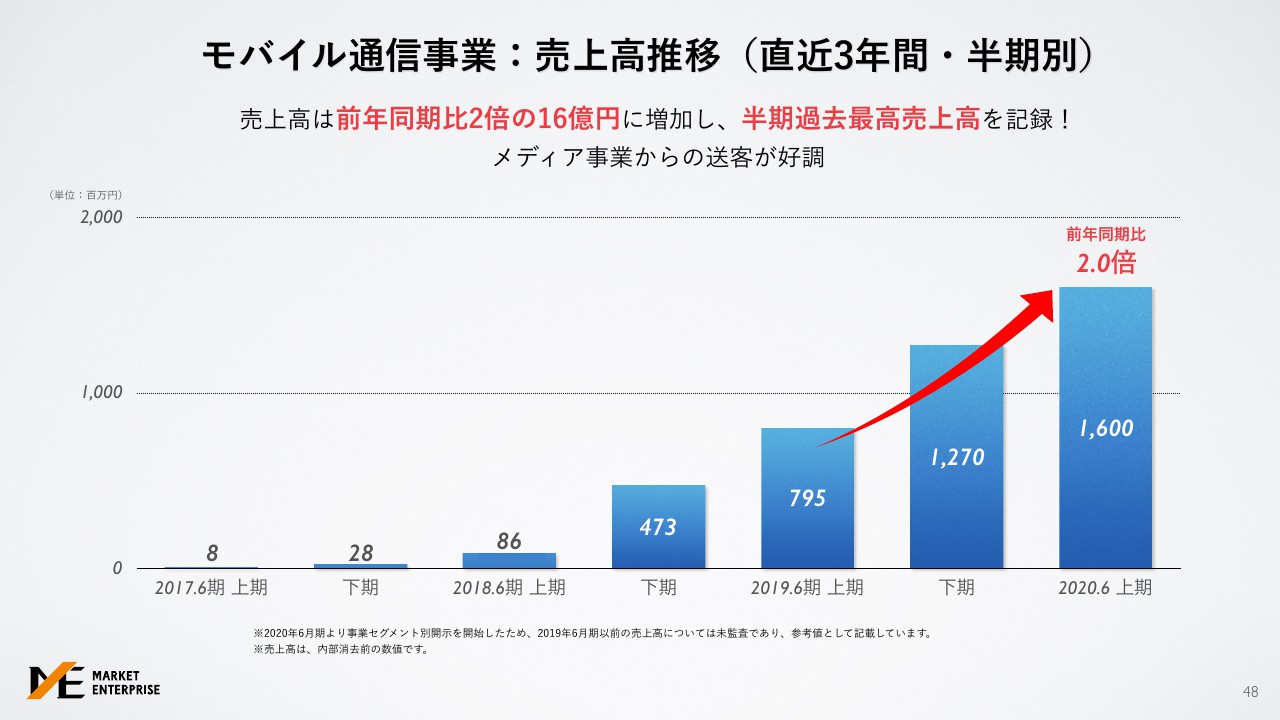

モバイル通信事業:売上高推移(直近3年間・半期別)

売上高の推移です。直近3年間を半期別で出させていただきました。売上高は、前年同期比2倍で16億円に増加して、半期で過去最高の売上高を記録しました。メディアからの送客が非常に好調だったということです。

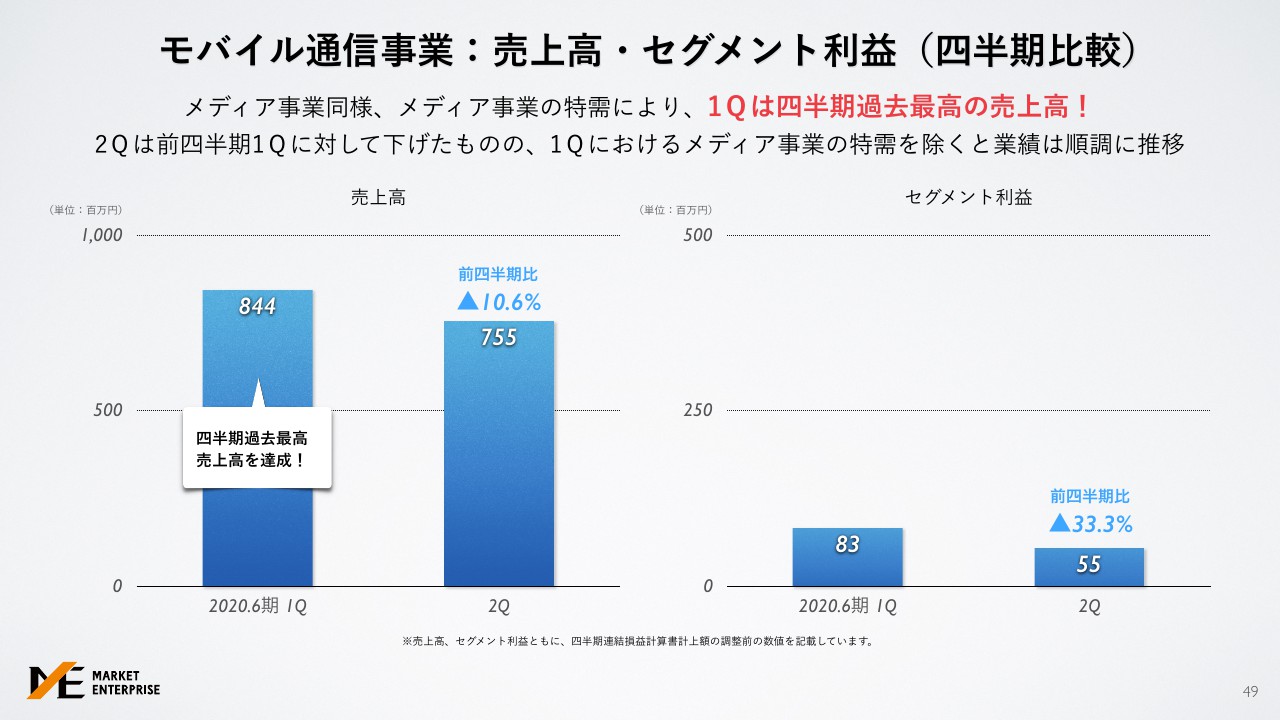

モバイル通信事業:売上高・セグメント利益(四半期比較)

セグメント利益の四半期での比較になります。こちらは先ほども申し上げましたが、第1四半期が非常に好調だった反動で、第2四半期はやや下がっているように見えます。しかし、第1四半期は四半期で過去最高の売上高となり、非常に好調に推移していると認識しています。

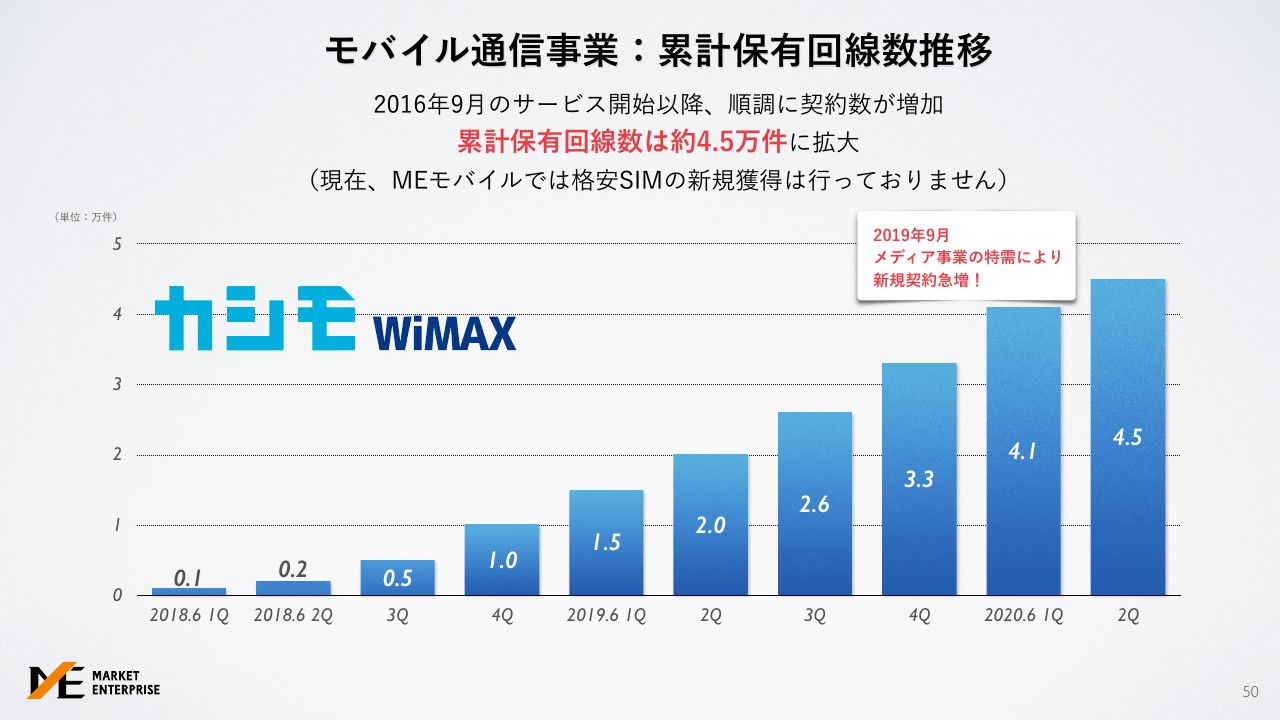

モバイル通信事業:累計保有回線数推移

モバイル通信の累計の回線数推移ですが、現在、4万5,000人の方に利用いただくかたちで、保有回線が順調に増えています。現在、格安SIMは新規での獲得は行っておりませんので、WiMAXにフォーカスしたかたちで事業展開しています。

モバイル通信事業:オプションサービス強化

また、モバイル通信事業に関しては、オプションサービスの強化を図っています。月額300円から入れる修理オプションや、月額980円で動画見放題のオプションなど、クロスセルと言いますか、プラスアルファの収益が発生するかたちで、現在サービス強化を図っています。

【当社3事業を通じて】顧客の消費行動をより良く

3つのセグメントを説明させていただきましたが、多様化する消費者が賢い消費を求めている時代のなか、「情報を知りたい」「売りたい」「買い換えたい」「修理したい」「生活費を減らしたい」など、これからの賢い消費にマッチしたサービスを複数展開していくかたちで、「リユースを核とした最適化商社」を構築していきたいと考えています。

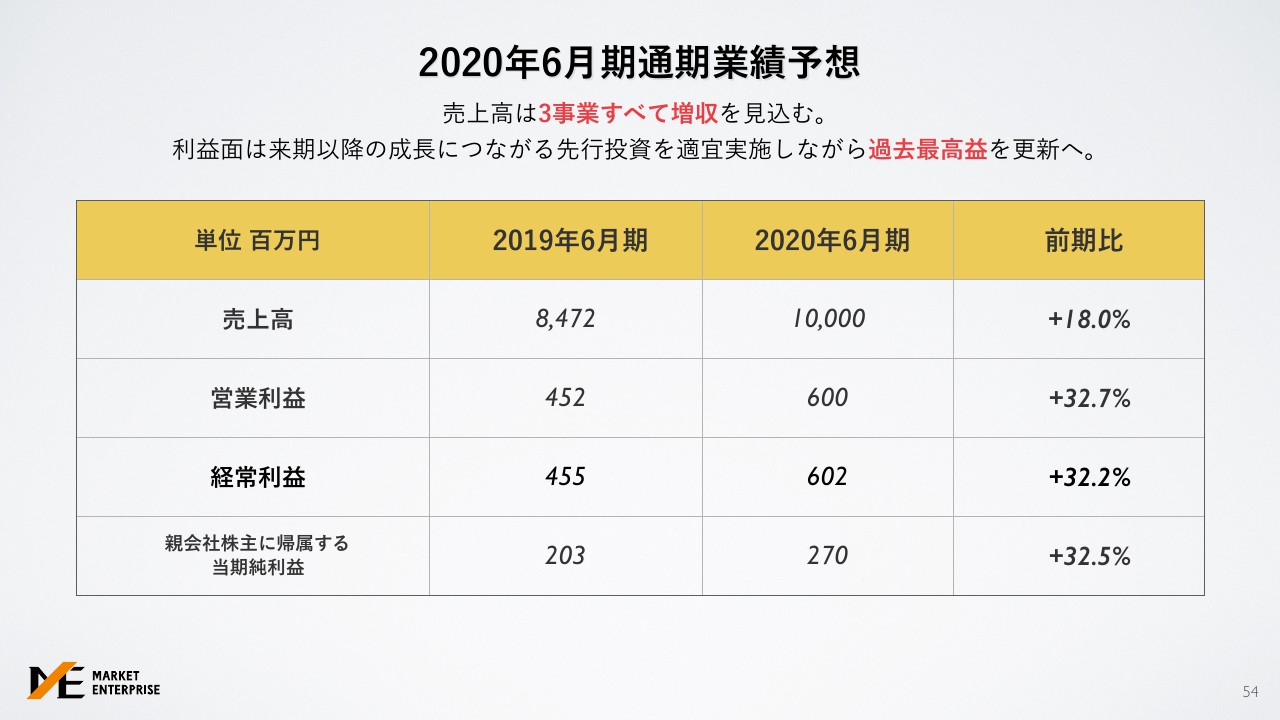

2020年6月期通期業績予想

業績予想になります。売上高は、3事業すべてで増収を見込んでおり、売上高は84億7,200万円から今期は100億円、また営業利益は6億円ということで、適宜、先行投資を実施しながら過去最高益を更新したいと考えています。

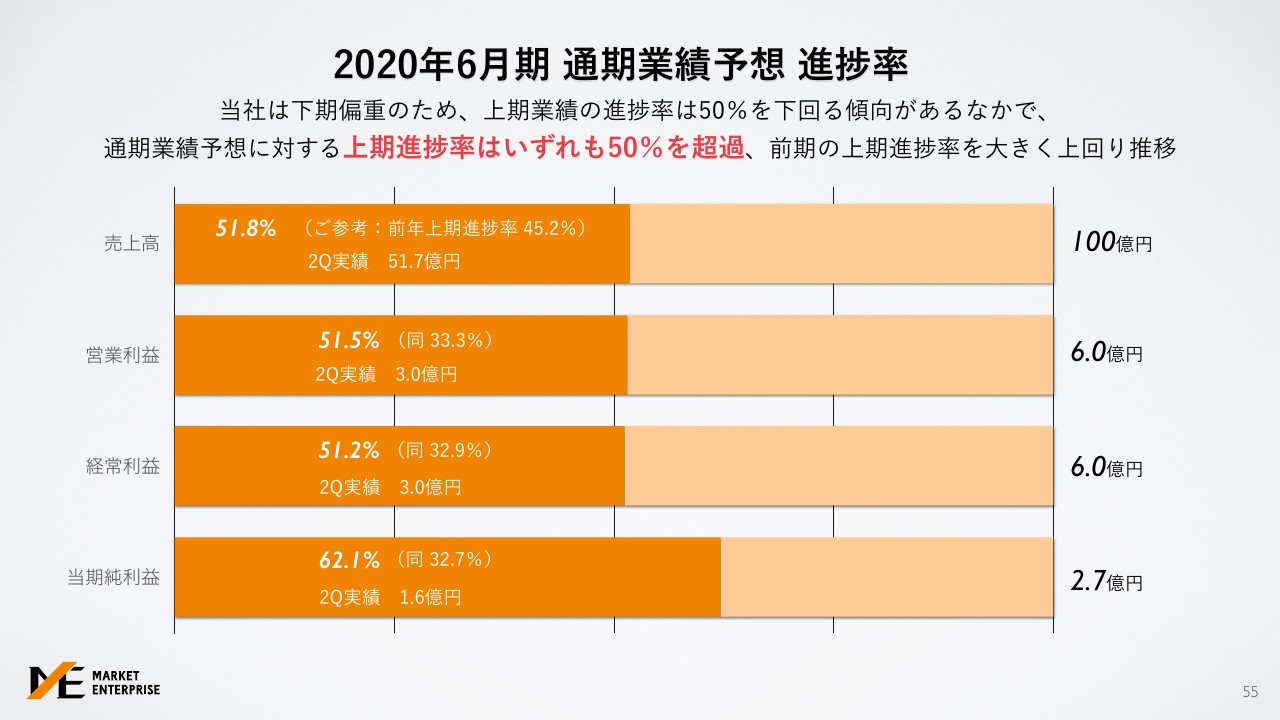

2020年6月期 通期業績予想 進捗率

こちらが現在の通期業績予想の進捗となります。弊社は下期偏重で、上期業績の進捗率は例年50パーセントを下回っている傾向があるなかで、通期業績に対しての上期進捗率はいずれも50パーセント超と、前期の上期進捗率を大きく上回って推移している状況です。

連結売上高推移

繰り返しになりますが、売上高は創業以来14期連続増収で、今期はしっかり100億円を突破していきます。

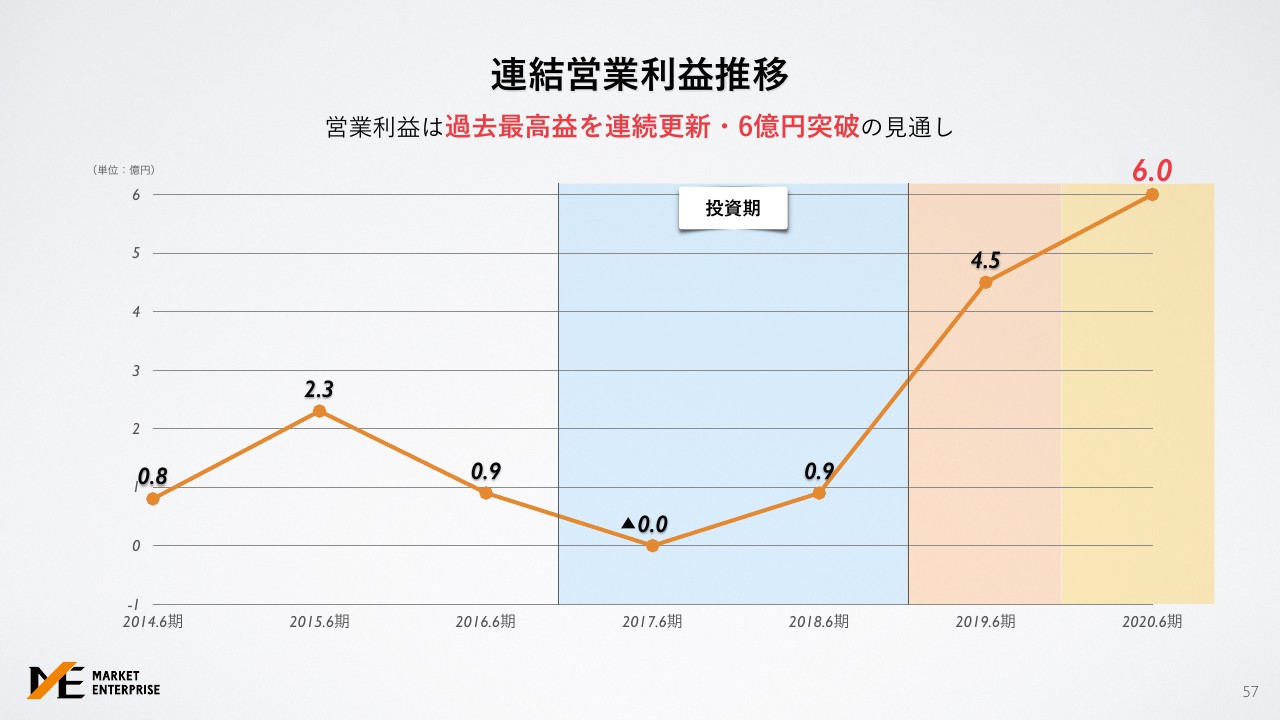

連結営業利益推移

営業利益も6億円を突破して、経常利益率も6パーセントを目指して展開していきます。

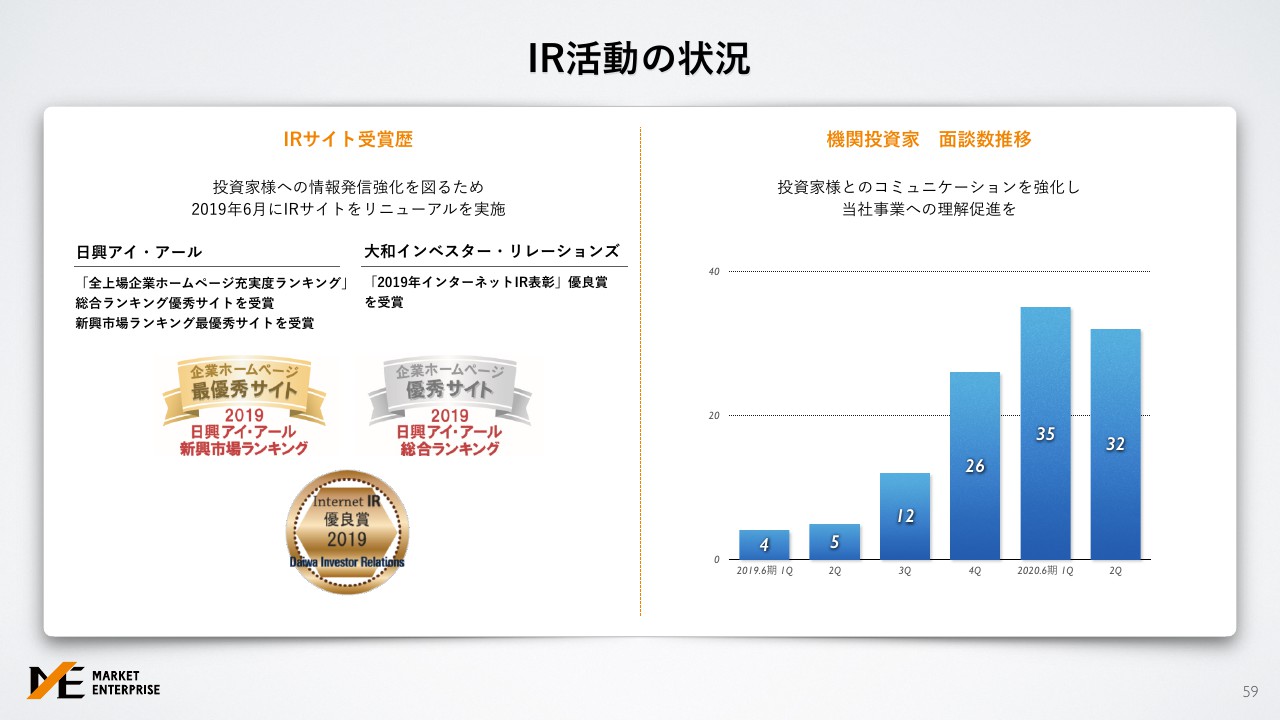

IR活動の状況

最後に、IRの活動の状況となります。IRサイトの受賞ということで、日興アイ・アール、大和インベスター・リレーションズと、立て続けに賞をいただきました。英語での情報発信、ならびにホームページの情報量の拡充をしっかりと進めてきました。

また昨年の通期決算のタイミング、第1四半期で35件の投資家とお会いしました。引き続き第2四半期も、通期ではなかったものの多くの投資家とお話をさせていただいております。

これからも弊社の状況を積極的に知っていただこうということで活動していきたいと思っております。

質疑応答:下期の業績イメージについて

質問者1:下期の業績イメージをお聞かせいただきたいのですが、下期に偏る業績パターンであれば、修正があってもいいと思っています。また、在庫の減損などもあり、そのあたりも考えられていると思うのですが、そこを含めて下期のイメージを教えていただきたいと思います。

小林:ご説明したなかで、第1四半期は特需のようなかたちで、メディア事業、モバイル通信事業が伸びました。第2四半期は決して結果は悪かったわけではなく、第1四半期がよかったため、その見栄えにつられて下がっているように見えますが、上期全体としては非常に堅調に推移したと思っています。

下期に関しては、進学や就職、人事異動などに伴う引っ越しなど、生活の転機が多い3月、4月、5月とリユースも活性化するのですが、メディア事業、モバイル通信事業に関しても、3月と4月は生活の転機でアクセス数が増加傾向になりやすいと思っています。

私どもとしては、全体的にはよい傾向だと考えています。保守的に見えるかもしれませんが、業績を据え置いて、しっかりと足元を固めて進めていきたいと思っています。

在庫の減損に関しては、過去、この回転率を維持しながら、社内の体制構築もしっかりと進めてきましたので、在庫は買取後「30日強」「60日強」「90日強」「180日強」「365日以内」というかたちで、保有日数に応じて徹底的に在庫管理を進めていますので、現状、減損の兆候はない状況です。

質疑応答:営業利益率が向上した理由について

質問者2:営業利益率、純利益率も含めてですが、すごく成長が著しいと思っています。前々期、営業利益率が1.5パーセントだったものが、今期で6パーセントになるということでした。その要因として、先ほど「販管費率が下がったこと」が挙げられていたのですが、具体的にどういった施策が寄与したかを教えてください。

また、来期以降、どの程度まで利益率を上げていく見込みがあるのかということで、中長期的な部分も教えていただけますか?

小林:複数の要因があります。営業利益の増加に関して、まず事業のポートフォリオで、メディア事業ならびにモバイル通信事業は、現状のネット型リユース事業に比べて、利益率の高いサービスであり、これらがしっかりと伸長した点が挙げられます。

2点目ですが、ネット型リユース事業そのものの利益率も上がっています。こちらに関しては、単価が少しずつ上がっているところを見ていただいたと思います。同じ1品あたりに係る買取コストは変わらないなかで、単価の高い商材を積極的に展開した背景もあります。

また、1品に係る買取コストが、自社開発システムを通じて非常に生産性が上がってきている背景もあって利益率が上がりました。それで、先ほどの販管費が全体として下がっているという点が挙げられます。

今後に関しては、もちろんメディア事業の領域含めて、利益率の高いビジネスを展開していくことによって、また「おいくら」の送客も含め利益改善をさらに進めていきたいと思っています。

ただし、1点、不安要素と言いますか、モバイル通信事業に関しては、新規獲得に関する利益率が非常に高い比率となっています。そちらはしっかりと新規顧客を確保したいと考えているものの、利益率の部分では押し下げ要因になる可能性があると考えています。

会社全体としては、利益率を6パーセントではなく、将来的には10パーセント近くまで上げていきたいという意思を持って進めています。

質疑応答:コロナウイルスの影響やPCの買取需要について

質問者3:2点、お願いします。1点目ですが、コロナウイルスについて、おそらくいろいろな方から聞かれると思うのですが、御社にとっても、3月から5月の引越し需要にかかってくると思います。

今の状況で引越しを敬遠する流れにならないのかが若干気になっているのですが、コロナウィルスに対する御社の動向に対して、どの程度の影響を考えているのか教えてください。

2点目です。「PCの買取需要が増えた」というお話でした。これはおそらく、「Windows7」に関することだと思ったのですが、昨今、ハードディスクの転売でセキュリティ的に問題があった事件がありました。

そこで、パソコン廃棄の需要もけっこうあるかなと思っています。御社のネットワークを使ってそういうところにリーチしたら、けっこうおもしろい展開ができると思っているのですが、そのあたりについてお聞かせください。

小林:まず、1点目のコロナウイルスに関してです。全体として、弊社が大きく影響を受けることは考えていない状況です。今までも、「景気がよい・悪い」といった時、弊社のリユースは生活防衛に近い部分もありますので、景気が悪いときにも下がる要因があまりなく、むしろそういったときにも強いサービスだと思っています。

もちろん、景気がよければ商品の買い替えサイクルが進みますので、それはそれで景気がよいに越したことはありません。しかし、景気が悪いときにもそういった対応ができる、バランスがよい状況だと思っています。

また、パソコンの部分に関してですが、確かにそうした機種の変更による特需もあったのですが、当時から社内でデータ消去センターをしっかりと設置して、その稼働が本格化したところも買取需要に対応できた背景としてあります。

パソコンのデータ消去のところで、さまざまなOSが入っている複雑な場合などに対するデータ消去の手法があるのですが、自社で積極的に展開できる体制が整ったことも、増加した需要に対応できた背景としてあります。

先日も、ハードディスクの問題で世間をにぎわせましたが、弊社のしっかりとしたデータ消去の手法は、アメリカの国防総省が使っているものと同じ基準になっています。消去手法というよりは、当時は人的な問題でリスクが高かったと思いますが、そうした部分は対策をさらに徹底してまいります。

これからもまた、パソコンの買い替え需要が非常に多くなってくると思っています。低価格帯のパソコンもそうなのですが、弊社は、ゲーミングPCという「eスポーツ」のパソコンを多く取り扱っていますので、そうした部分をさらに伸ばしていきたいと考えています。

質疑応答:iPhoneのモデルチェンジが事業にもたらす影響について

質問者4:御社のメディア事業、モバイル通信事業に関して、iPhoneの特需が第1四半期に発生していたというご説明がありました。本日、アメリカのApple社が「1月期から3月期のガイダンスが未達になる」と発表しています。こちらの影響はどのように考えていますか?

小林:そのような発表が出ていたことは認識しております。例年9月に新型iPhoneの発表があります。最近はマイナーチェンジというかたちで、新しいスマートフォンが出たからといって機種を変更している方を見る機会も少し減ってきたかもしれません。

そのなかでも、弊社のメディアからの送客を通じて、今期は累計1万台ほど新型iPhoneを販売しました。それくらい多くの需要をいただけている状況ですので、マイナーチェンジだったとしても、これから弊社メディアのトラフィックが伸びていけば、引き続き弊社にもそういった需要が継続的に出てくると考えています。

質問者4:では、過去のデータを見ると、どうも9月が強いように見えます。これはおそらく、iPhoneのモデルチェンジの影響だと思うのですが、このようなモデルチェンジの影響は今後小さくなっていくと考えているということでよいでしょうか?

小林:どのような機種が出るか、どれくらいのインパクトがあるものが出るかで、需要は大きく変わってくると思います。大きな変更があれば、弊社へのインパクトもより大きくなると思いますし、マイナーチェンジであったとしても、このような特需が受けられるということです。賢い消費者の方がどう選ぶか、どんな機種にしたらいいかといった情報をたくさん発信していますので、より多くの方が選びやすいかたちで展開していきます。

通信業界の状況が変われば、弊社のトラフィックが伸びやすく、また収益をいただけるような広告を出稿いただける体制を築いていきたいと思っています。