2019年11月8日に行われた、日本光電工業株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:日本光電工業株式会社 代表取締役社長執行役員 荻野博一 氏

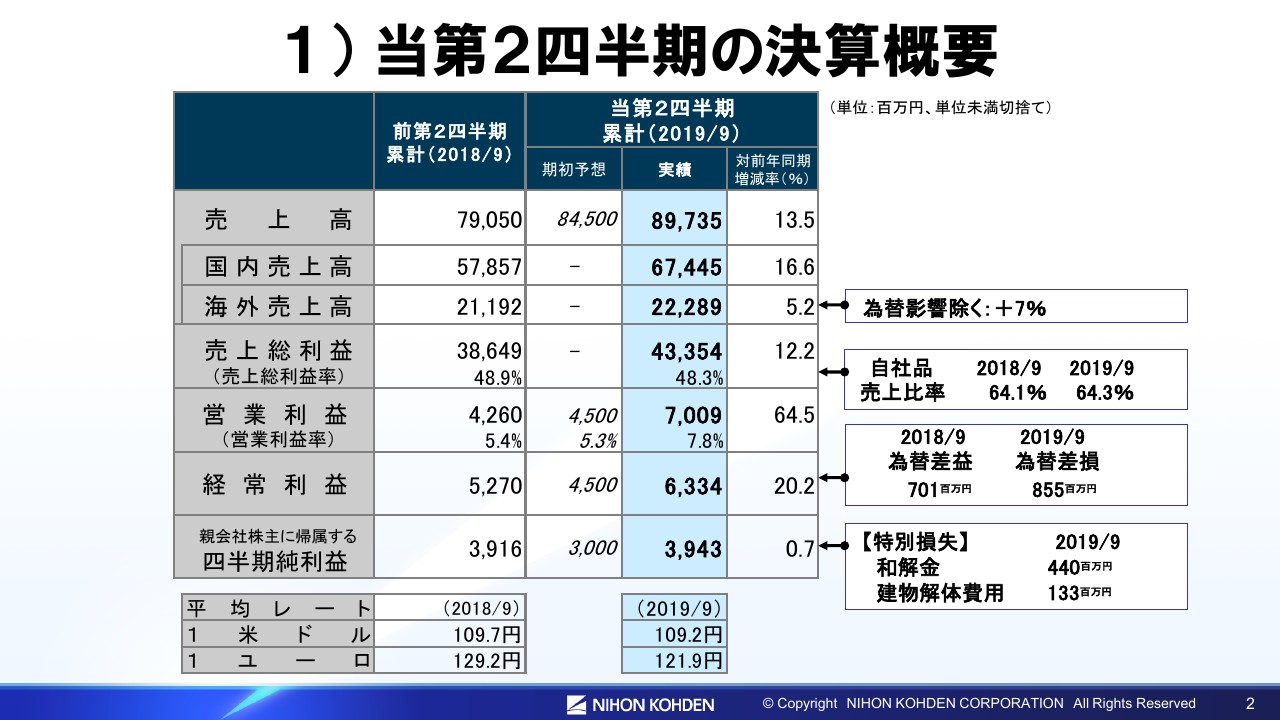

1) 当第2四半期の決算概要

荻野博一氏:おはようございます。本日はお忙しいなか、2020年3月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。ただ今から、第2四半期決算の概要と通期の業績見通し、および当社の経営戦略についてご説明します。

はじめに、第2四半期の決算概要についてご説明します。売上高は13.5パーセント増の897億3,500万円となりました。国内売上高は16.6パーセント増の674億4,500万円、海外売上高は5.2パーセント増の222億8,900万円、現地通貨ベースでは7パーセントの増加となりました。

期初予想に対して海外が下回りましたが、国内が大口商談や駆け込み需要で好調だったことから、全体で52億3,500万円上回りました。粗利率は0.6パーセント減の48.3パーセントとなりました。

営業利益は増収効果に加え、一部費用が下期に期ズレしたこともあり、64.5パーセント増の70億900万円となりました。経常利益は為替差損の計上により、20.2パーセント増の63億3,400万円。純利益は特別損失の計上により、0.7パーセント増の39億4,300万円となりました。

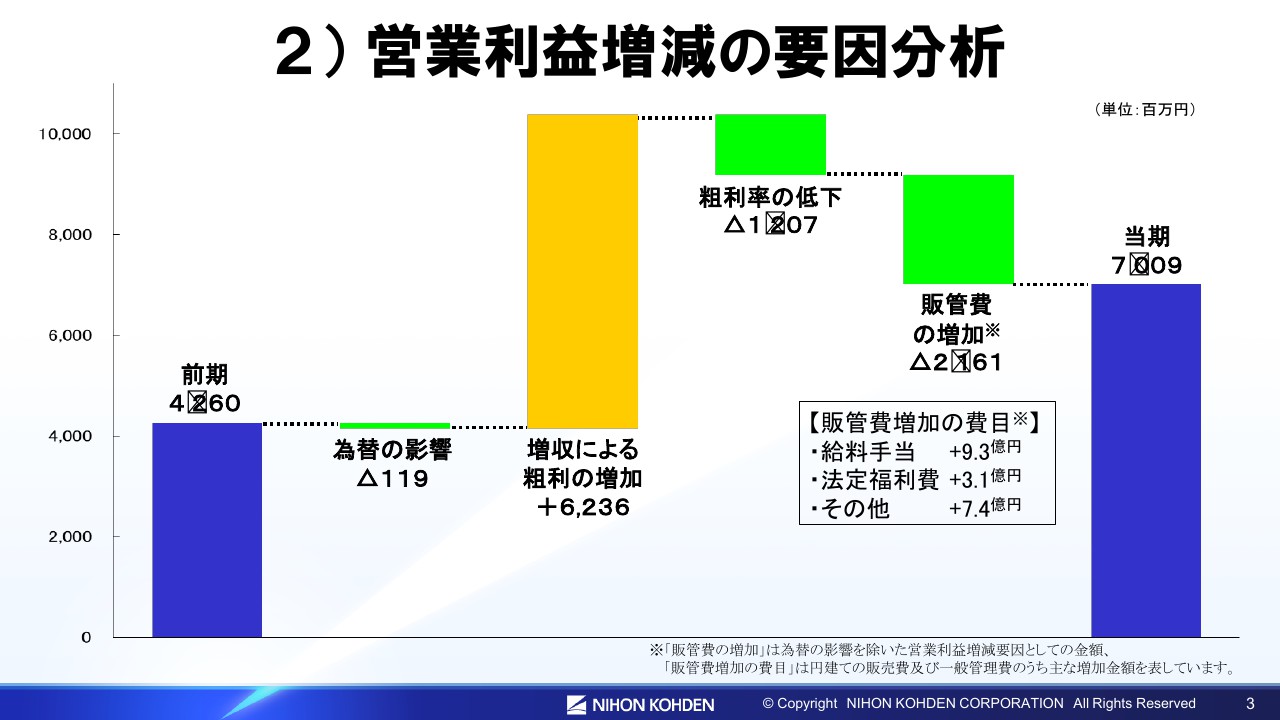

2) 営業利益増減の要因分析

次に、営業利益が前期の42億6,000万円から70億100万円に増加した要因についてご説明します。まず、為替の影響につきましては1億1,900万円のマイナス要因となりました。増収による粗利の増加は62億3,600万円となりました。粗利率の改善につきましては、全社的に改善に取り組んだものの、大口商談や駆け込み需要に伴う売価ダウンにより、12億700万円のマイナス要因となりました。販管費につきましては人員の増強などにより21億6,100万円のマイナス要因となりました。

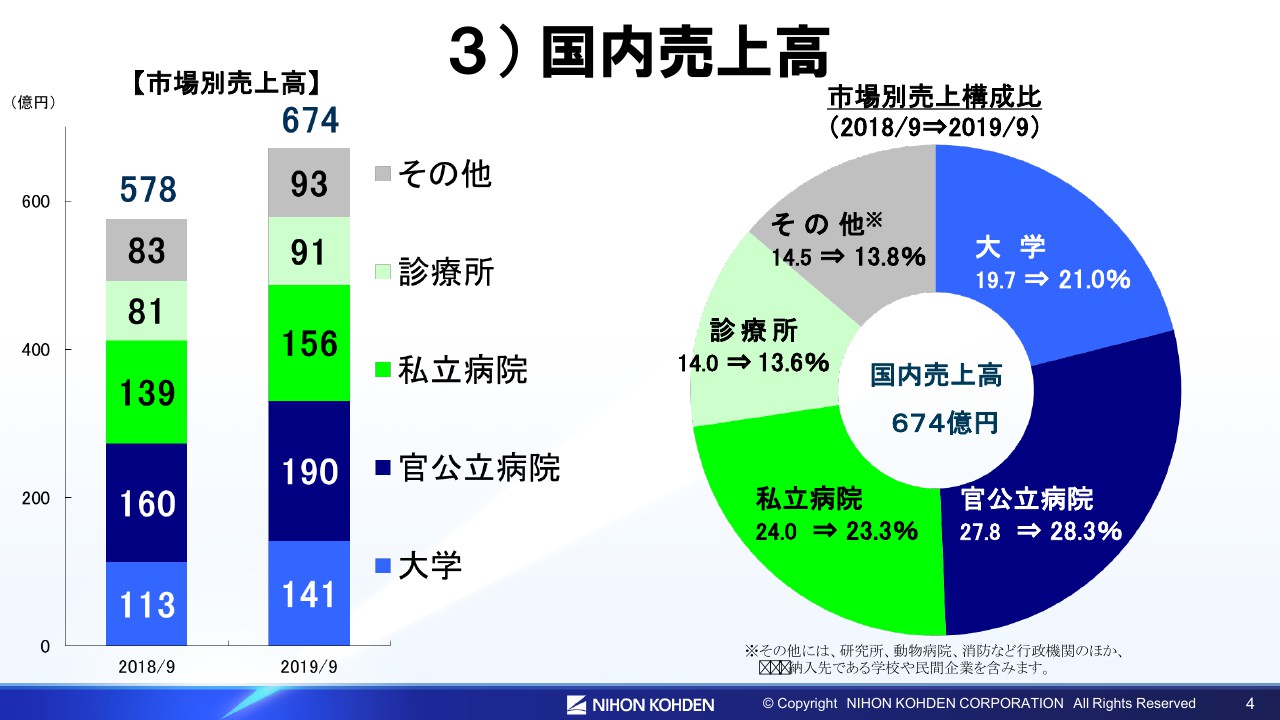

3) 国内売上高

続きまして、地域別の状況です。国内売上高は96億円増の674億円となりました。消費税率引上げ前の駆け込み需要もあり、すべての市場で2桁成長となりました。下期から上期への商談の前倒しは40億円から50億円程度だったと見ています。

大学・官公立病院市場では新築移転に伴う大口商談の受注も売上に寄与したほか、私立病院市場では中小病院向けの販売強化策が奏功し、新製品のベッドサイドモニタも寄与しました。診療所市場は、新製品の検体検査装置に加え、新規開業支援でのソリューション提案が売上に寄与しています。

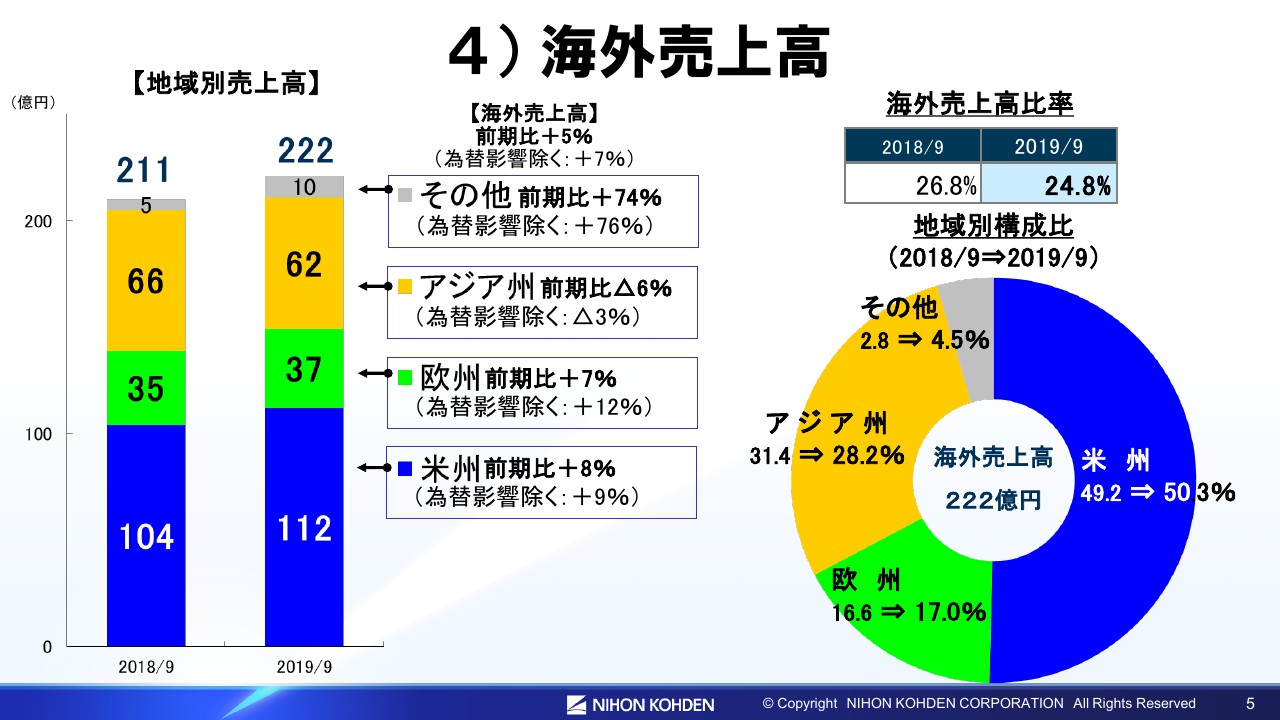

4) 海外売上高

次に、海外売上高は11億円増の222億円となりました。米州は8億円増の112億円、現地通貨ベースでは9パーセント増加しました。米国が計画どおり好調だったほか、中南米もメキシコ・コロンビアを中心に好調に推移しました。

欧州は2億円増の37億円となり、現地通貨ベースでは12パーセント増加しました。ドイツ・フランスが好調に推移したほか、トルコでの売上が回復しました。

アジア州は4億円減の62億円、現地通貨ベースでは3パーセント減少しました。中近東・インドは好調でしたが、東南アジア・韓国が低調に推移しました。中国は、現地通貨ベースでは堅調に推移しましたが、円ベースでは微減となりました。

その他地域では、南アフリカ・エジプトなど、アフリカでの売上が回復しました。計画に対しては、欧州は計画線でしたが、米州・アジア州につきましては、中南米・東南アジアが計画を下回っています。

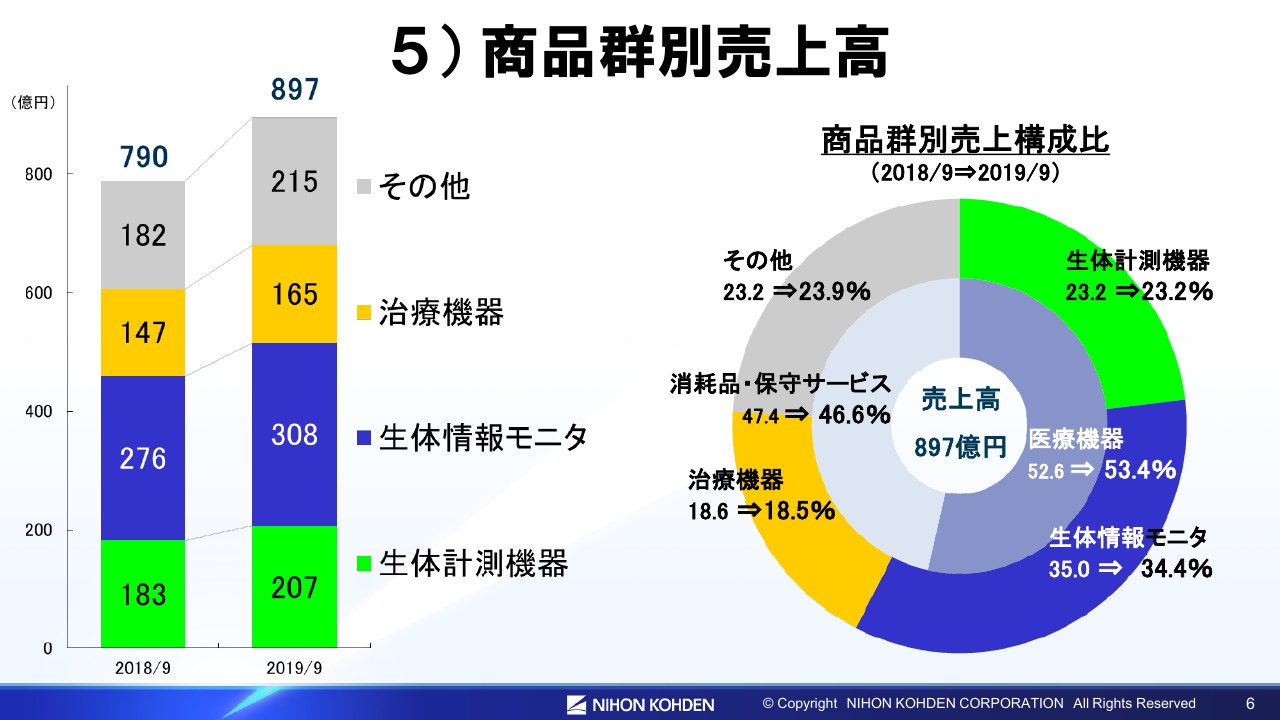

5) 商品群別売上高

次に、商品群別の売上高の状況はご覧のとおりです。すべての商品群で売上を伸ばすことができました。国内で機器の売上が好調だったこともあり、消耗品・保守サービスの割合は46.6パーセントとなりました。

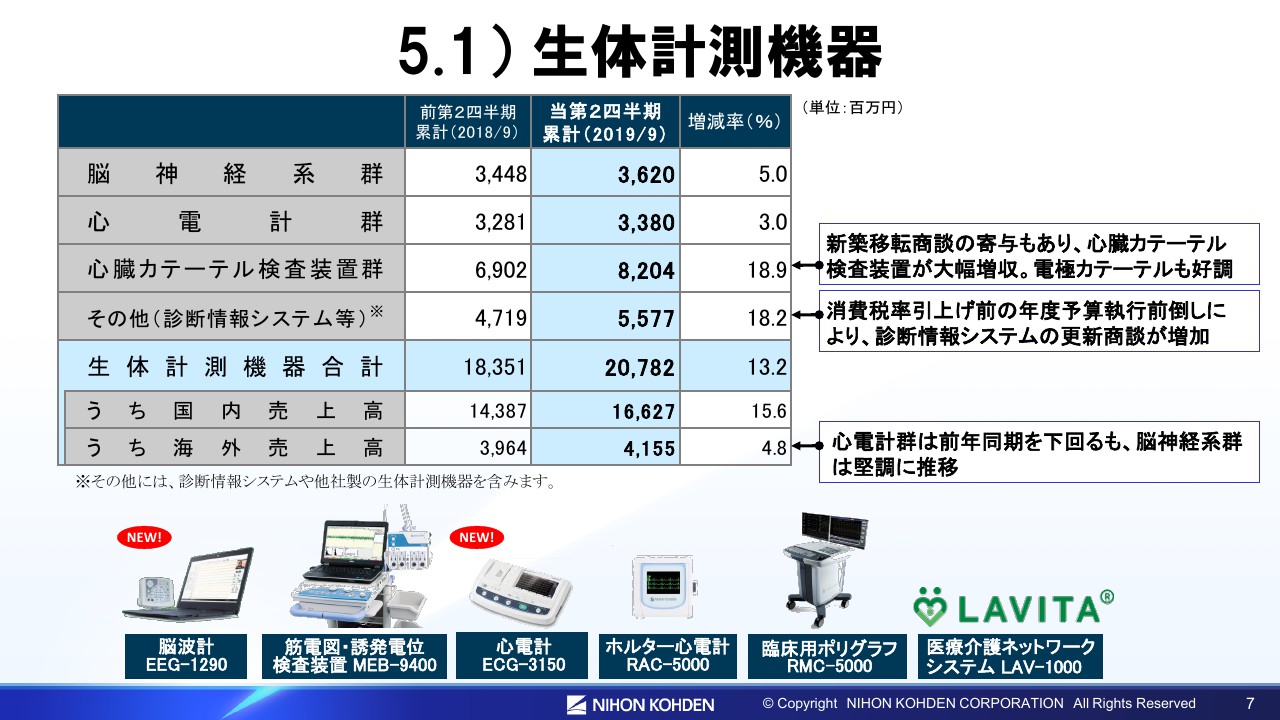

5.1) 生体計測機器

まず、生体計測機器は、全体で13.2パーセント増の207億8,200万円となりました。国内は15.6パーセント増の166億2,700万円となりました。すべての商品群で好調に推移しましたが、とくに心臓カテーテル検査装置は、新築移転商談の寄与もあり、大きく増加しました。

また、電極カテーテルも好調に推移しました。診断情報システムも、年度予算執行の前倒しにより、更新商談が増加しました。

海外は4.8パーセント増の41億5,500万円となりました。心電計群は、アジア州が低調で前期を下回ったものの、脳神経系群は米国がけん引し、堅調に推移しました。

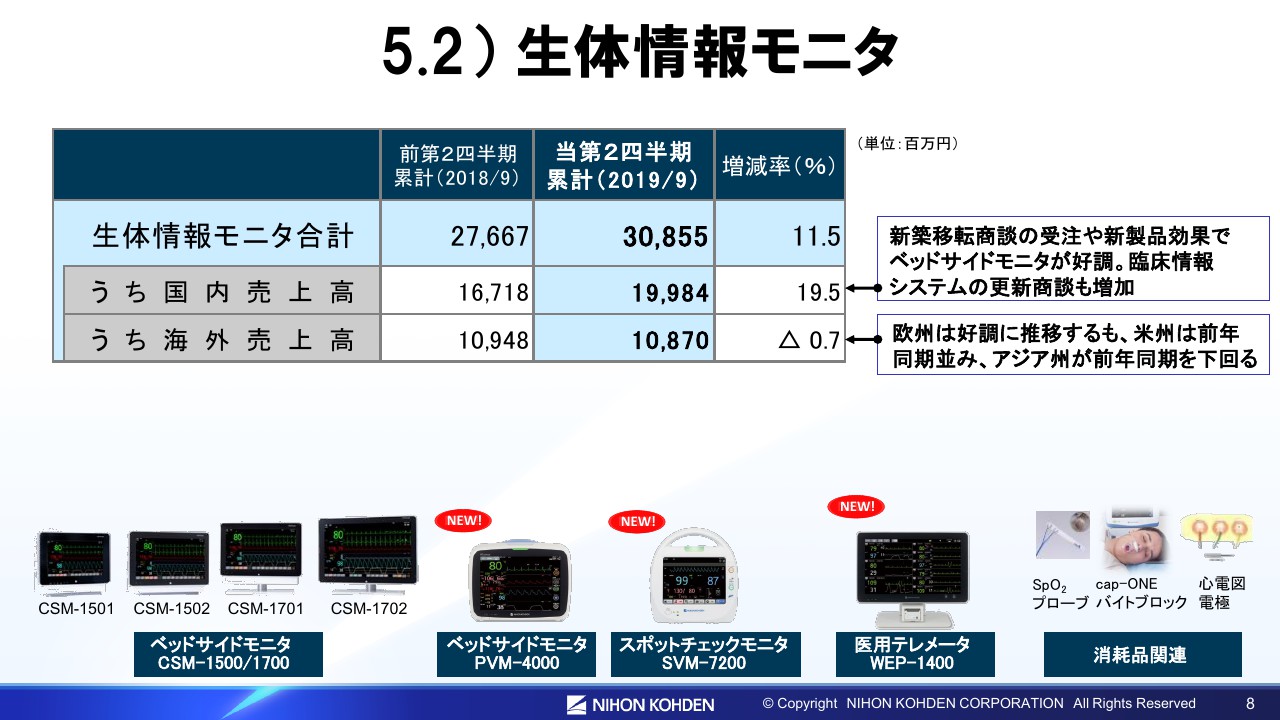

5.2) 生体情報モニタ

次に、生体情報モニタは全体で11.5パーセント増の308億5,500万円となりました。国内は19.5パーセント増の199億8,400万円となりました。新築移転商談の受注や新製品効果で、ベッドサイドモニタが好調に推移しました。臨床情報システムの更新商談も増加しました。

海外は0.7パーセント減の108億7,000万円となりました。欧州は好調に推移したものの、アジア州は東南アジアが低調だったことから前期を下回りました。米州では、米国が一時的な出荷遅れにより前期並みにとどまりましたが、現在は解消されています。

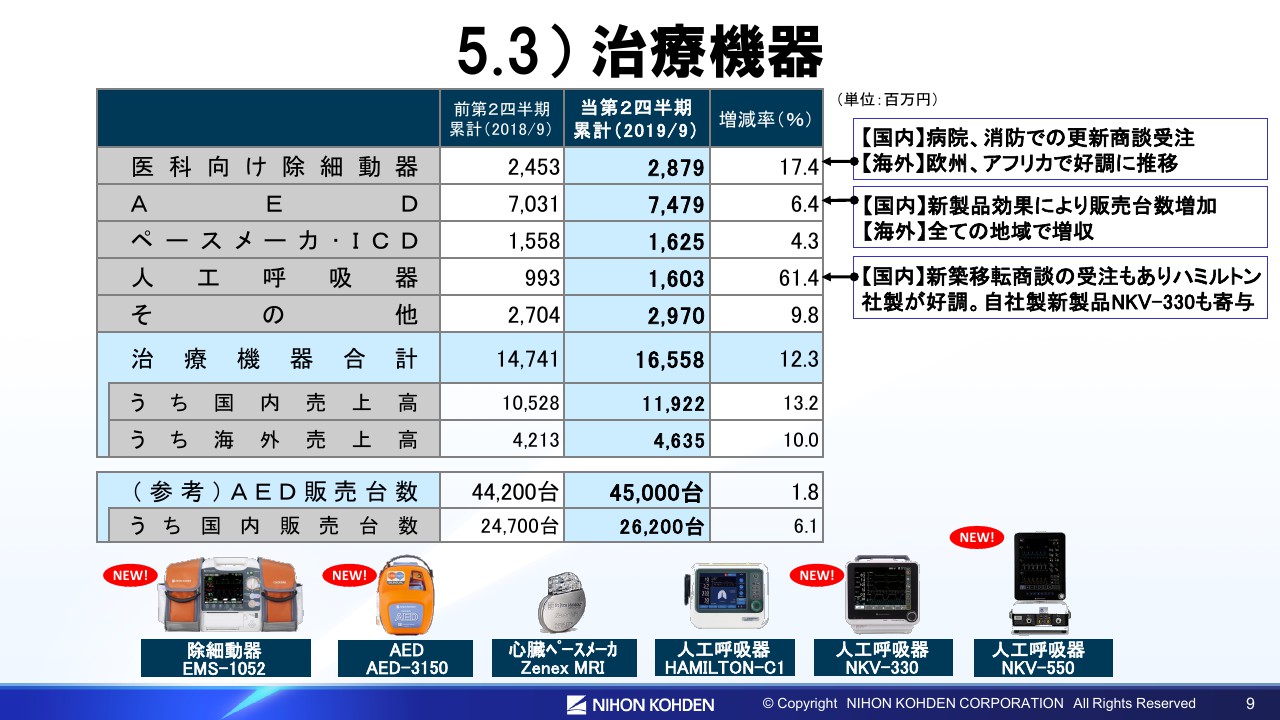

5.3) 治療機器

次に、治療機器は、全体で12.3パーセント増の165億5,800万円となりました。地域別では、国内は13.2パーセント増の119億2,200万円、海外は10パーセント増の46億3,500万円となりました。

商品別では、医科向け除細動器は、国内は更新商談を受注、海外は欧州・アフリカが好調に推移したことから、17.4パーセント増の28億7,900万円となりました。AEDは販売台数が全体で4万5,000台となり、売上は6.4パーセント増の74億7,900万円となりました。

国内は新製品効果により販売台数が増加し、海外はすべての地域で増収となりました。人工呼吸器は新築移転商談の受注もあり、ハミルトン社製が好調に推移したほか、自社の新製品も寄与し、61.4パーセント増の16億300万円となりました。

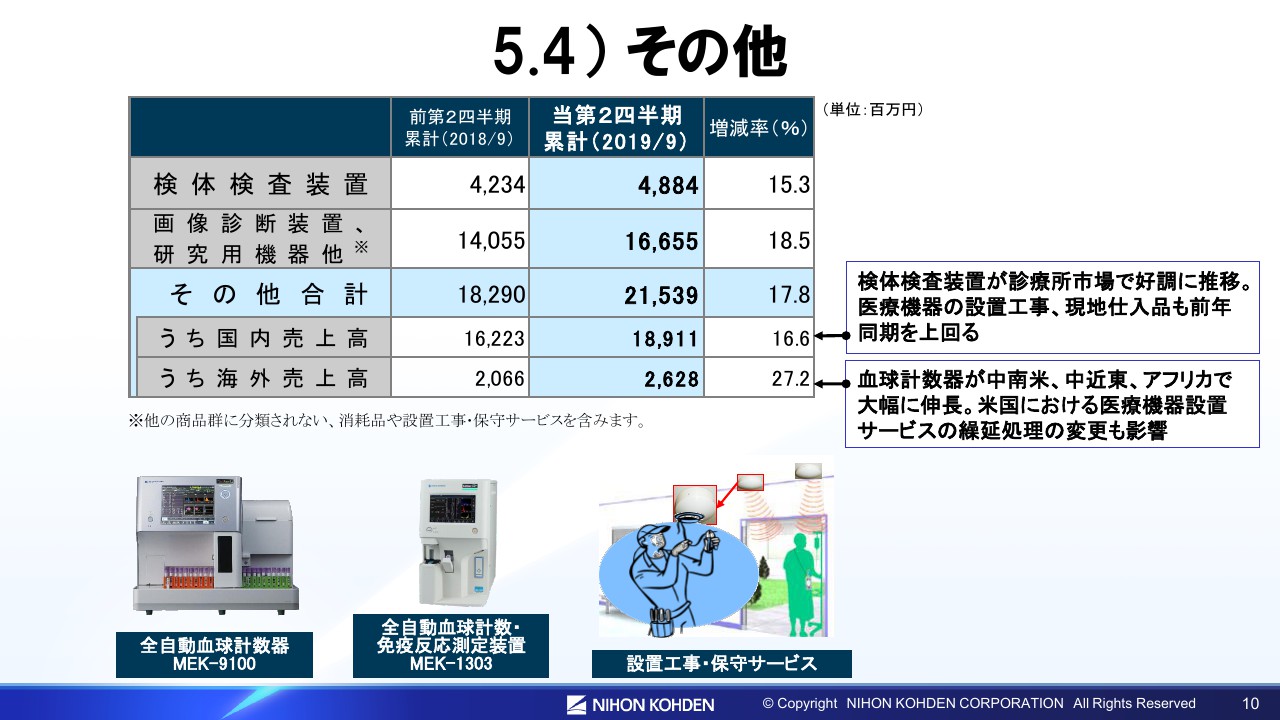

5.4) その他

最後に、その他商品群におきましては、全体で17.8パーセント増の215億3,900万円となりました。国内は16.6パーセント増の189億1,100万円となりました。検体検査装置が診療所市場で好調に推移したほか、医療機器の設置工事や現地仕入品も前期を上回りました。

海外は27.2パーセント増の26億2,800万円となりました。血球計数器が中南米・中近東・アフリカで大きく伸びました。米国における医療機器設置サービスの繰延処理の変更も影響しました。

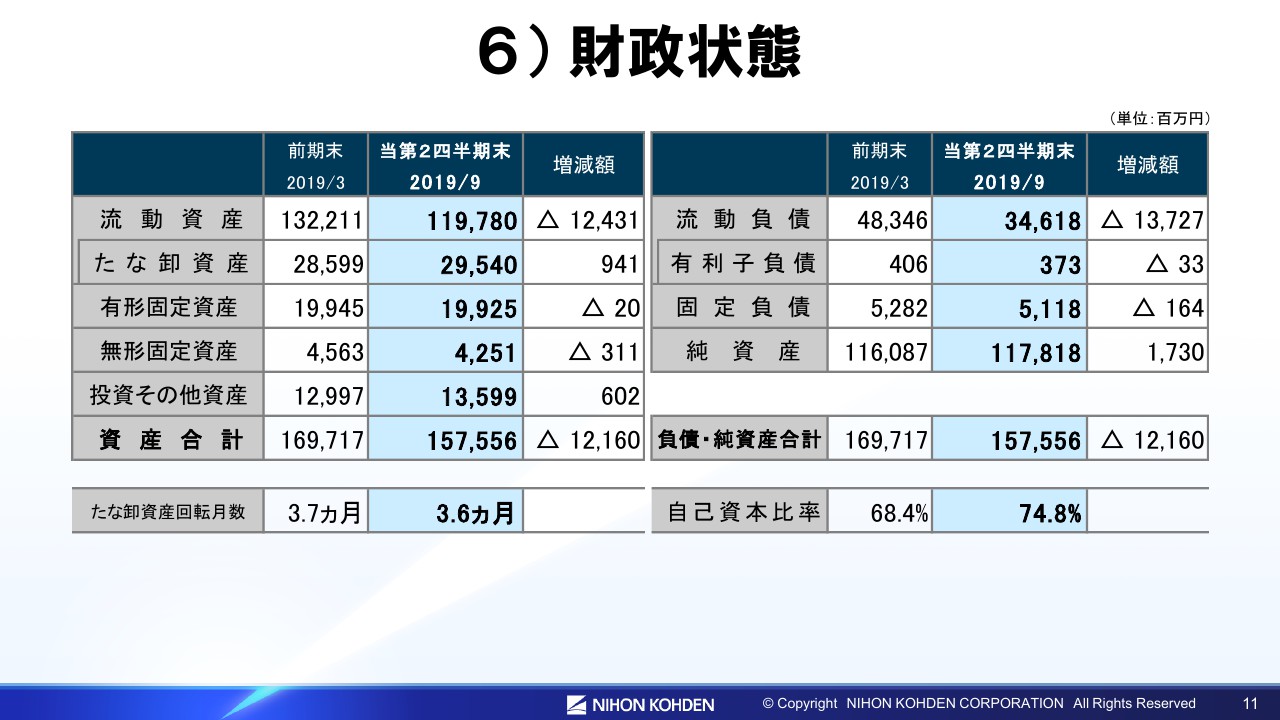

6) 財政状態

次に、財政状態につきましてはご覧のとおりです。総資産は121億6,000万円減少し、1,575億5,600万円となっています。

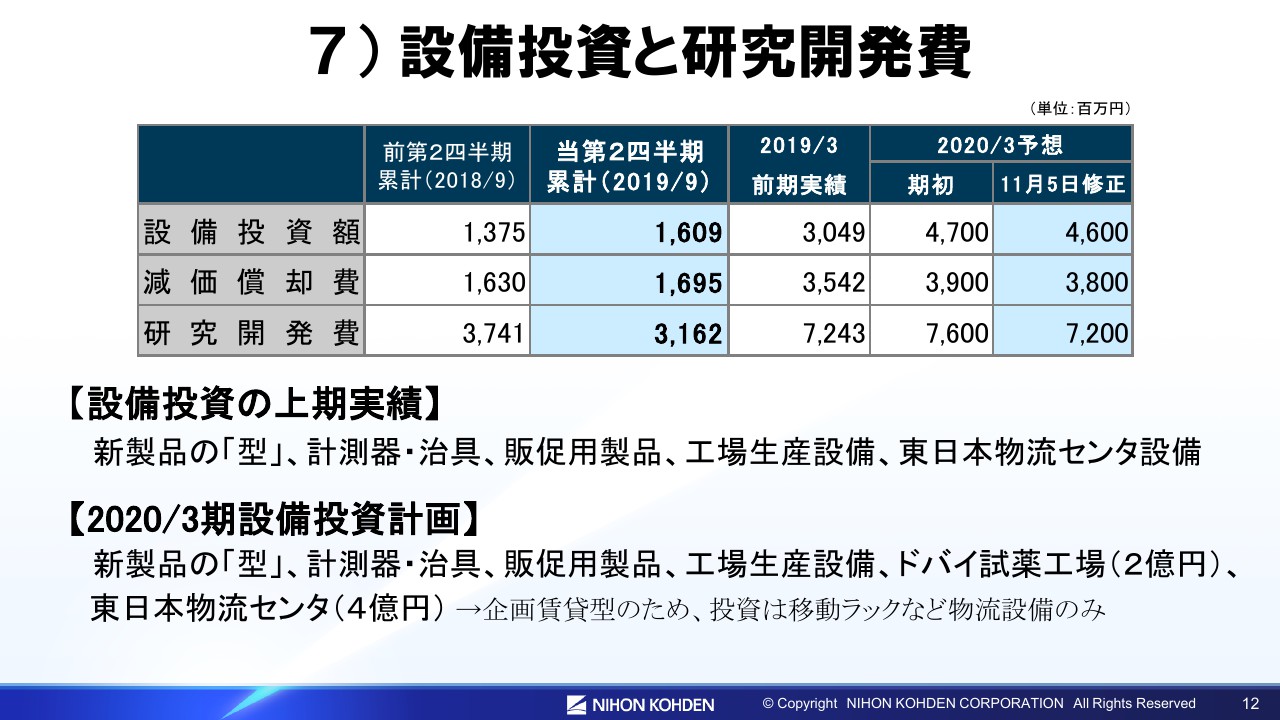

7) 設備投資と研究開発費

次に、設備投資と研究開発費についてご説明します。設備投資・減価償却費ともに16億円となりました。研究開発費は下期への期ズレもあり、31億6,200万円となりました。

通期につきましては、上期の進捗状況を踏まえ、設備投資は46億円、減価償却費は38億円、研究開発費は72億円に変更しました。なお、ドバイの試薬工場・東日本物流センタにつきましては予定どおりの進捗です。

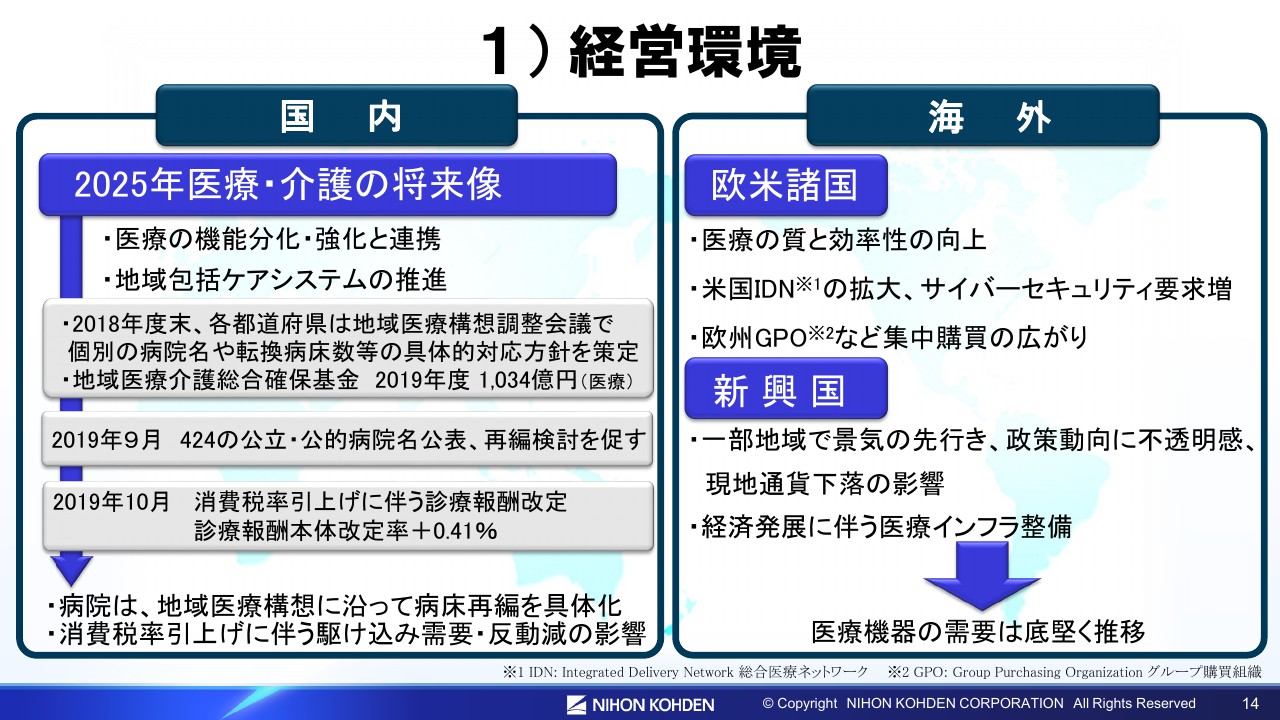

1) 経営環境

続きまして、通期の業績見通しについてご説明します。まず、当社を取り巻く経営環境ですが、国内では公的病院を中心に、病院の再編・統合の検討が加速すると考えています。また、下期は駆け込み需要の反動減の影響を注視してまいります。

海外については、米国市場ではIDN拡大の動きが続いているほか、サイバーセキュリティへの要求が高まっています。新興国市場では、一部地域での景気や政策動向の不透明感はあるものの、医療インフラの整備が進んでおり、海外全体の医療機器の需要は、総じて底堅く推移すると考えています。

2) 下期の取り組み①

以上のような経営環境の下、下期は「TRANSFORM 2020」で掲げた「高収益体質への変革」に引き続き注力します。高い顧客価値の創造に向けては、前期から今期にかけて顧客価値の高い製品を数多く投入しました。今期、新たに投入したスポットチェックモニタや、自社製人工呼吸器をはじめとする新製品の早期立ち上げに注力します。

本日は、こちらに救急車搭載除細動器と、米国で開発した人工呼吸器をお持ちしましたので、ぜひ後ほどご覧ください。また、中位機種ベッドサイドモニタの米国市場投入については後ほど詳しくご説明しますが、2020年度上期のFDA再申請を目指してまいります。

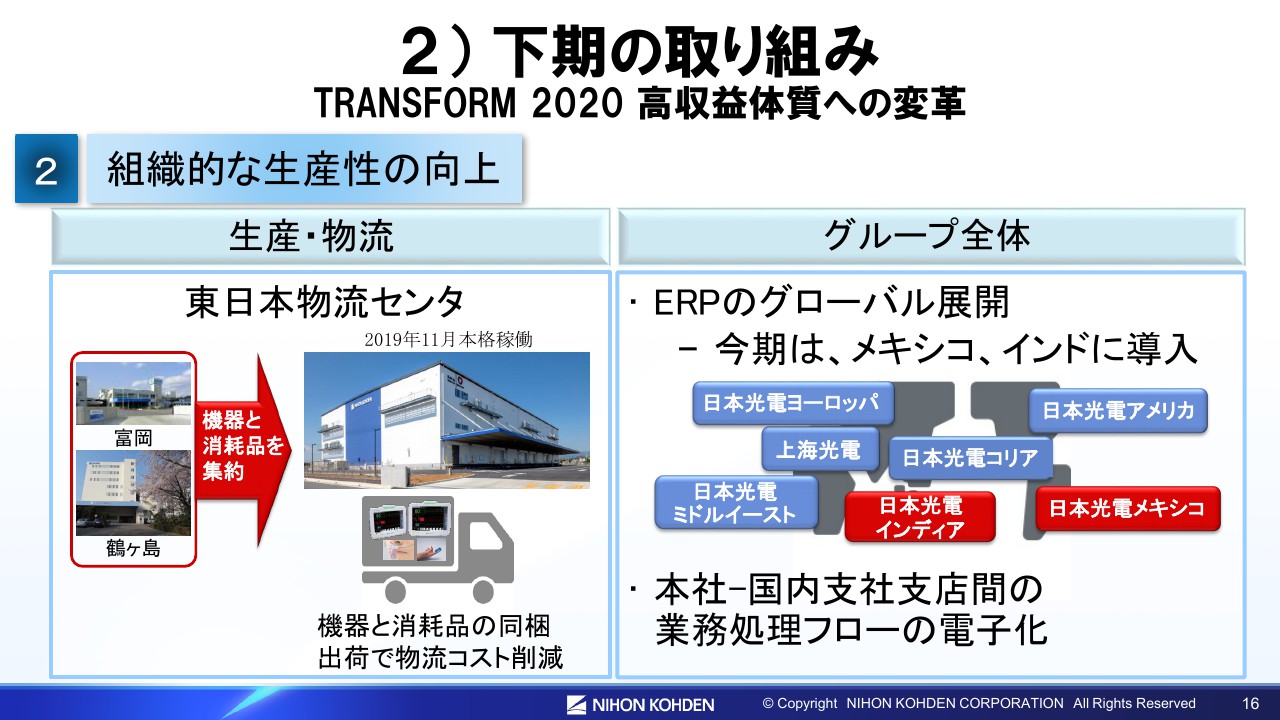

2) 下期の取り組み②

次に、組織的な生産性の向上に向けた取り組みをご説明します。生産・物流面では、東日本物流センタが11月から本格稼働しました。機器と消耗品の同梱出荷により、物流コストの削減を目指します。

また、グループ全体では、ICTを活用した業務プロセス改革の一環として、ERPのグローバル展開を進めています。今期は、メキシコとインドに導入する予定です。国内においては、本社-支社支店間の業務処理フローの電子化を進め、業務のスリム化を図ります。

3) 通期の業績見通し

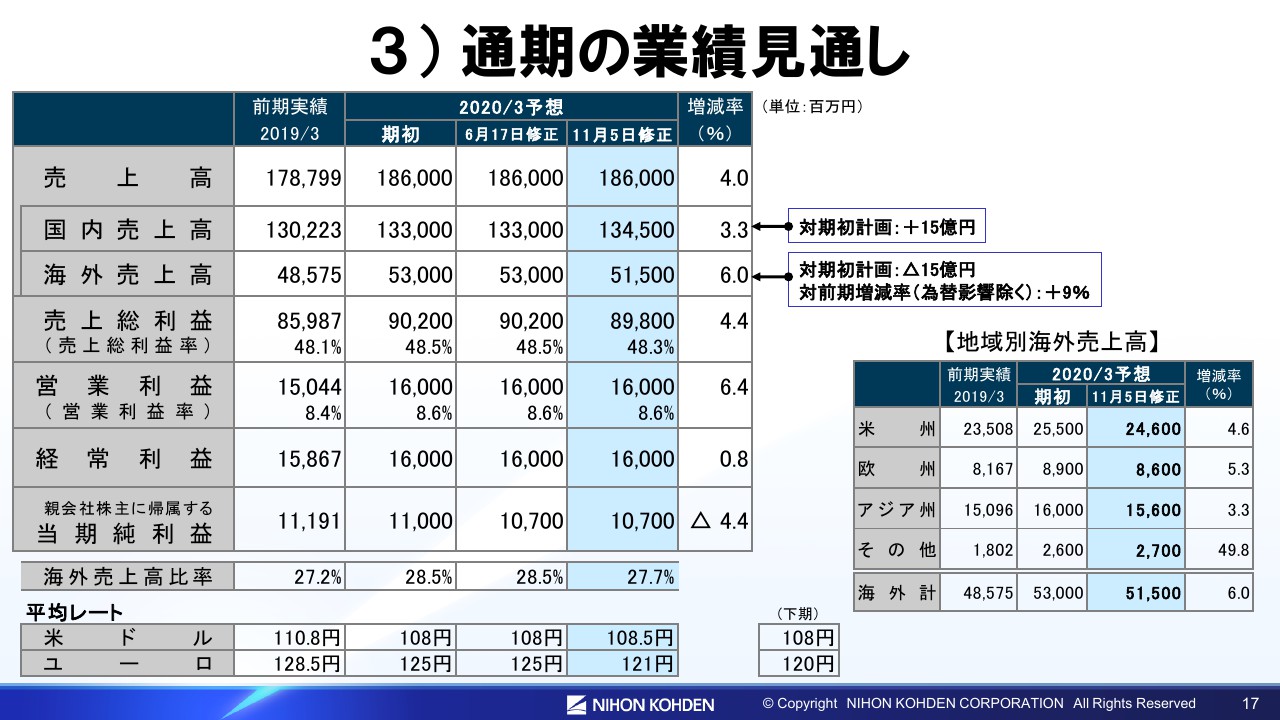

これらの取り組みにより、通期の業績見通しについては、連結売上高は4パーセント増の1,860億円、国内売上高は3.3パーセント増の1,345億円、海外売上高は6パーセント増の515億円、現地通貨ベースでは9パーセントの増加を見込んでいます。

国内売上高は上期が計画を上回って推移しており、下期は駆け込み需要の反動減が想定されるものの、期初予想から15億円増加する見通しです。

海外売上高は、すべての州で期初計画を下回ると想定しており、15億円減少する見通しです。米国のFDA申請取り下げの影響は10億円程度と見ています。欧州は、円高による目減り分を反映しました。また、アジア州は、下期の売上回復を見込むものの、上期の減少分を補うまでには至らない見通しです。

営業利益については上期は計画を上回って推移しましたが、下期は国内の反動減が想定されること、また、販管費の期ズレがあることから、期初の計画どおり6.4パーセント増の160億円を見込んでいます。

経常利益・純利益につきましてはご覧のとおりです。下期の為替の前提につきましては、ドルは108円、ユーロは120円を想定しています。

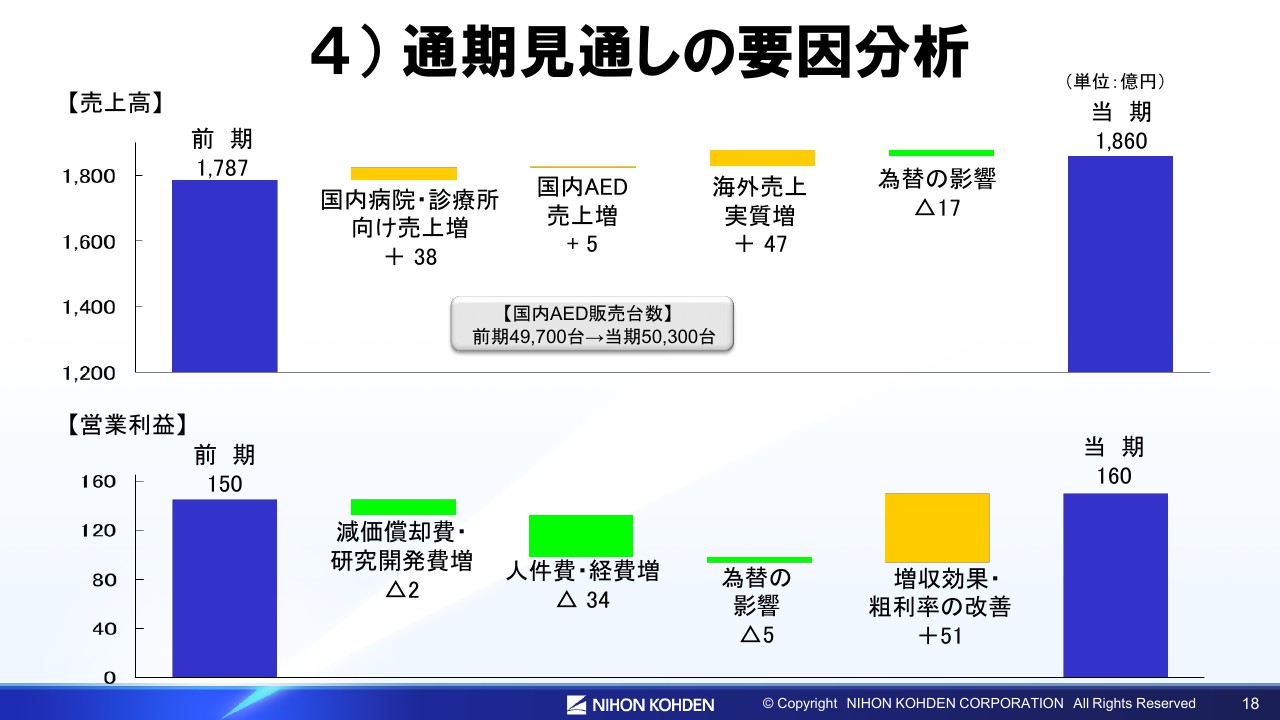

4) 通期見通しの要因分析 (単位:億円)

次に、通期見通しの要因分析ですが、国内売上高は、病院・診療所向けは38億円、AEDは5億円増加する見込みです。AEDの販売台数は5万300台を見込んでいます。海外売上高は47億円の実質増で、為替の影響は、17億円のマイナス影響を見込んでいます。

次に、営業利益の増加要因ですが、マイナス要因としては減価償却費・研究開発費が2億円増加するほか、東日本物流センタの設立や国内事業所の移転・再編、海外の販売・サービス体制の強化などにより、人件費・経費が34億円増加する見込みです。また、為替は5億円のマイナス影響を、増収と粗利率改善によるプラス効果は51億円と見込んでいます。

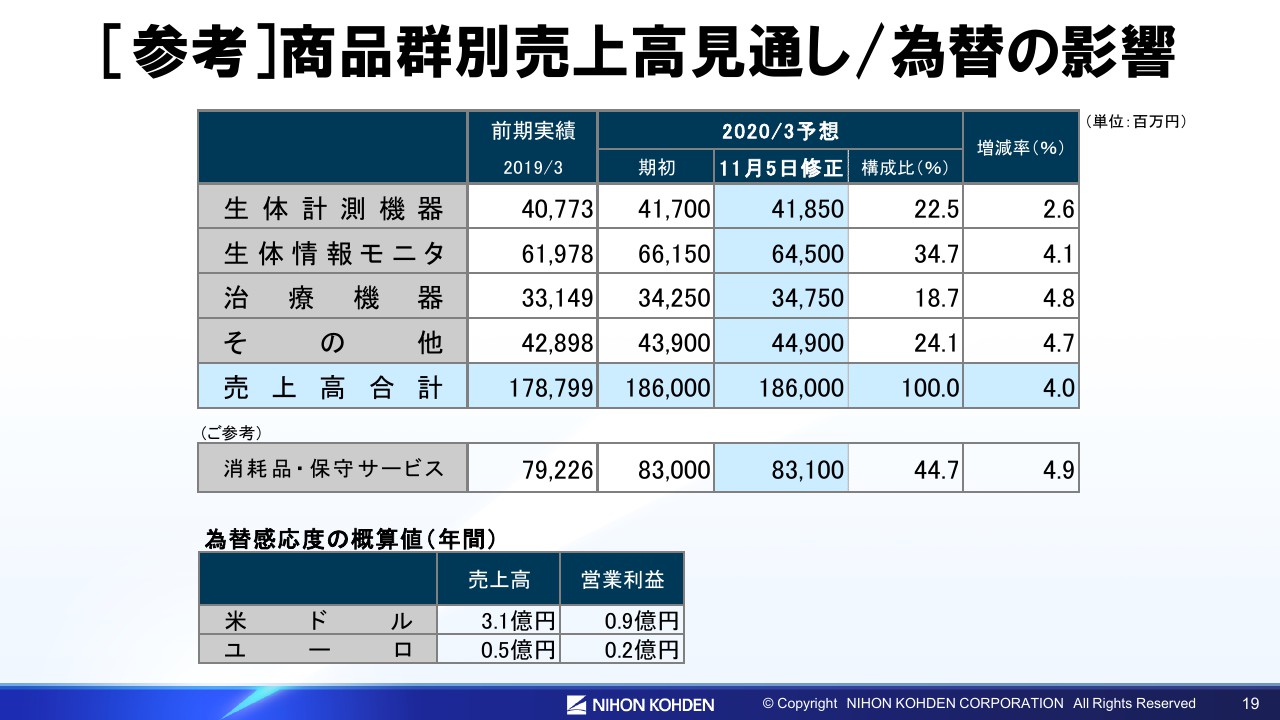

[参考]商品群別売上高見通し/為替の影響

商品群別の売上高見通しについてはご覧のとおりです。上期好調だった除細動器や人工呼吸器、血球計数器を反映するとともに、米州・アジア州の見通しを踏まえ、生体情報モニタを見直しました。為替感応度はご覧のとおりです。

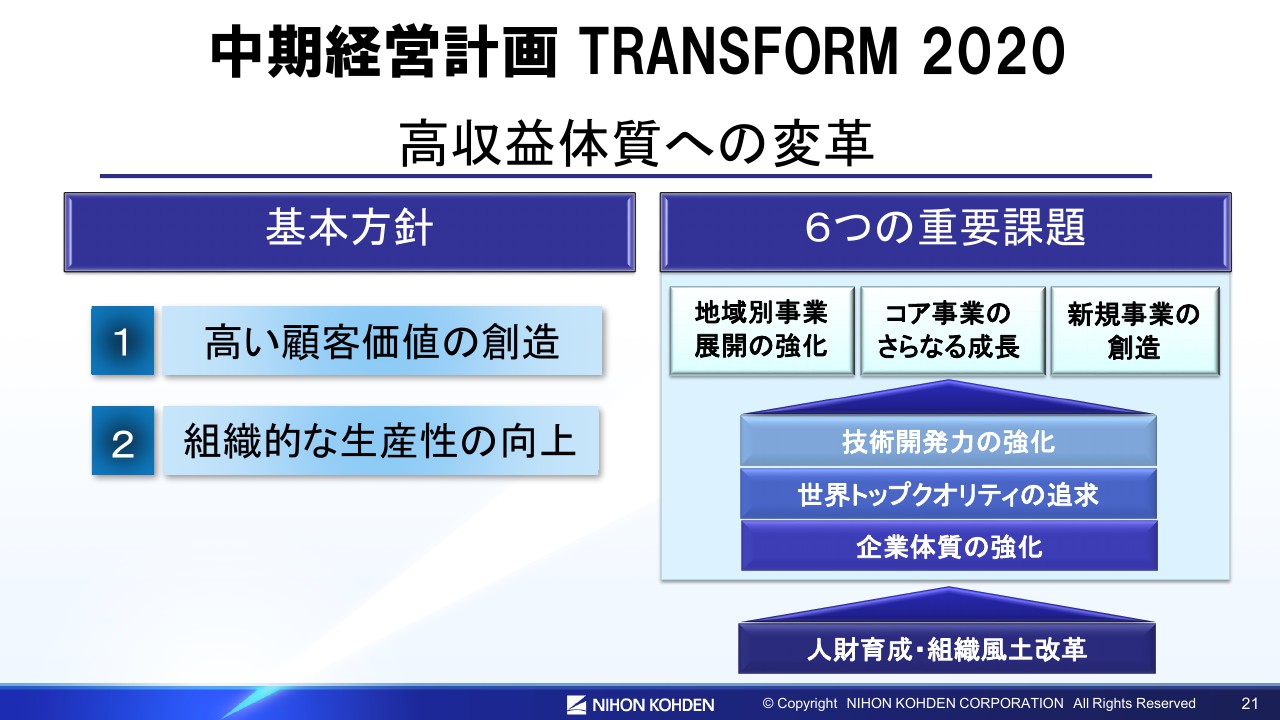

中期経営計画 TRANSFORM 2020

続きまして、中期経営計画「TRANSFORM 2020」の進捗状況についてご説明します。3ヶ年中期経営計画「TRANSFORM 2020」では、2つの基本方針のもと、高収益体質への変革を目指しています。本日は6つの重要課題のうち、地域別事業展開の強化、およびコア事業のさらなる成長について、取り組みをご説明します。

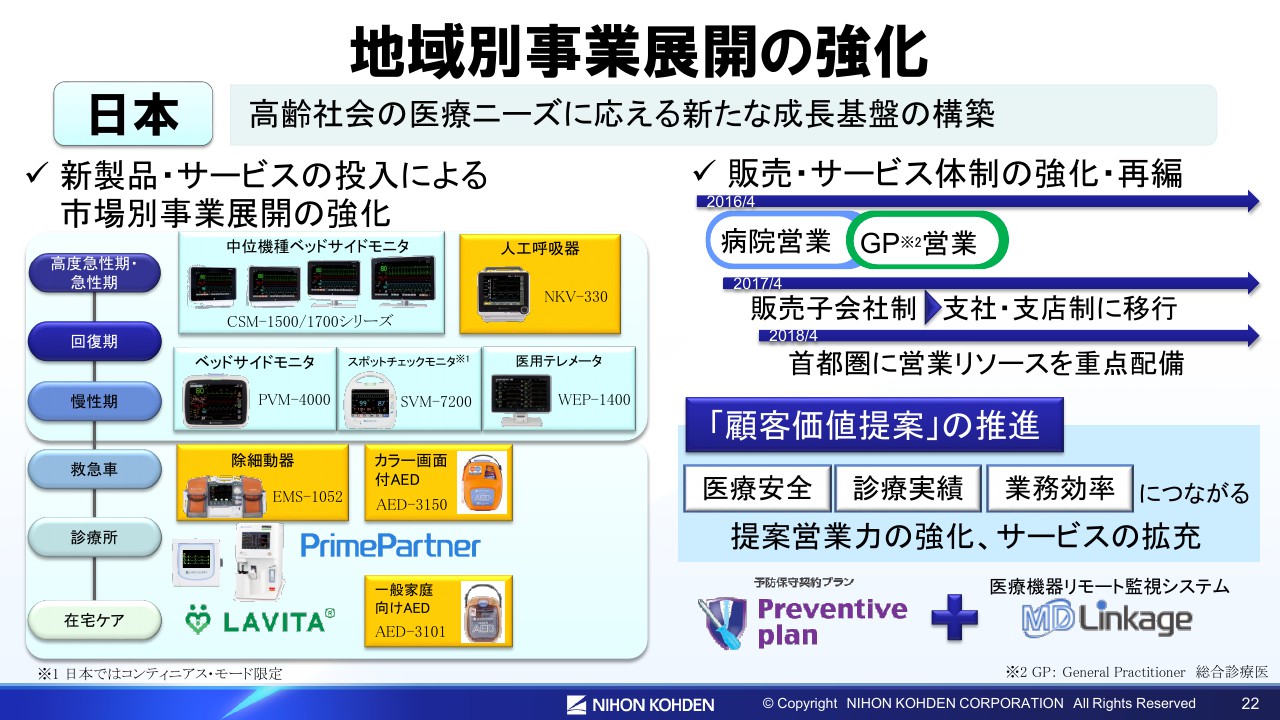

日本 高齢社会の医療ニーズに応える新たな成長基盤の構築

まず、地域別事業展開の強化については、国内では高齢社会の医療ニーズに対応するために、急性期から回復期、慢性期、そして在宅医療まで、ケアサイクル全体を包括する商品ラインアップを拡充し、市場別事業展開を強化します。

今期は、新たにベッドサイドモニタ、スポットチェックモニタ、医用テレメータ、除細動器、そして、当社初となる人工呼吸器などを相次いで投入しました。

また、販売・サービス体制の再編だけではなく、「顧客価値提案」を推進しており、医療安全・診療実績・業務効率を訴求する提案営業力を強化しています。また、リモート監視システムなどの付加価値サービス商品を拡充します。

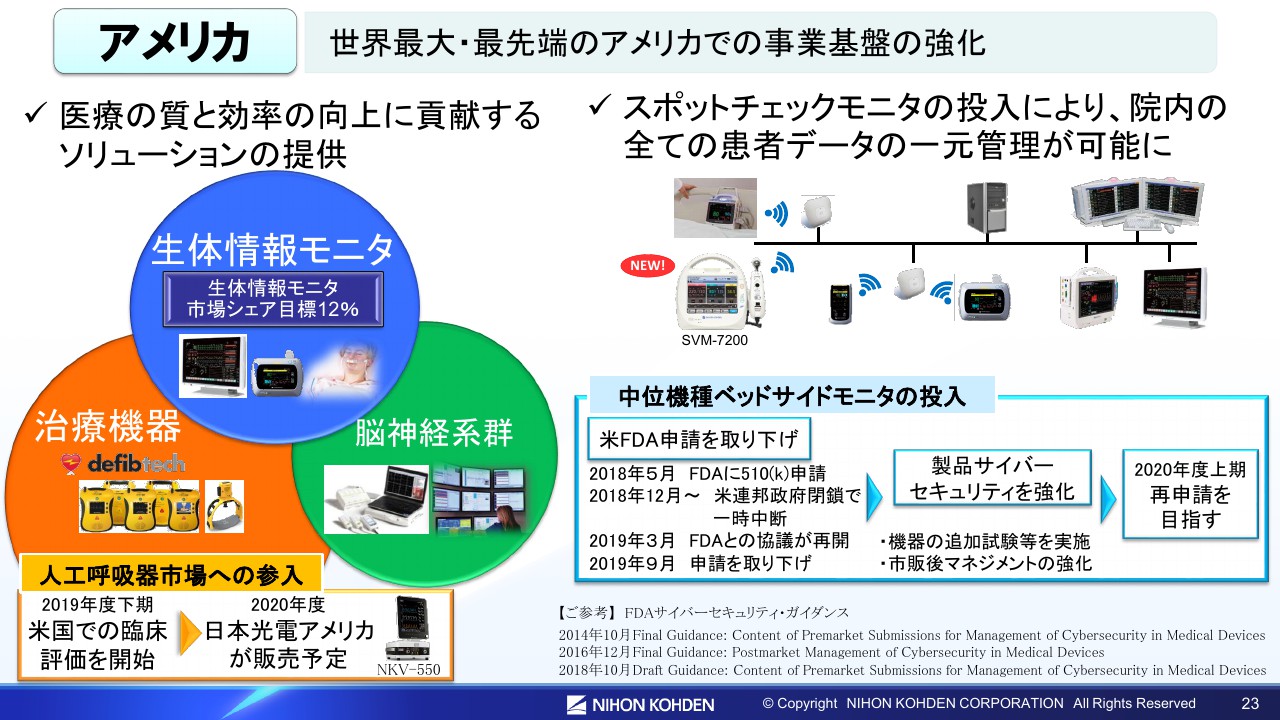

アメリカ 世界最大・最先端のアメリカでの事業基盤の強化

次に、アメリカ市場においては、引き続き3つの事業に注力します。今期は治療機器事業の拡大を目指し、人工呼吸器市場へ参入する準備を進めています。日本光電オレンジメッドで開発した人工呼吸器の臨床評価を下期から開始し、2020年度の発売を目指します。

また、主力の生体情報モニタ事業では、新たにスポットチェックモニタを投入する予定です。製品ラインアップを拡充することにより、院内のすべての患者データの一元管理を可能とします。

なお、中位機種ベッドサイドモニタの投入については、2018年10月に公表されたFDAのサイバーセキュリティ・ガイダンスのドラフトに基づく要求事項が申請時よりも厳しくなったことから一旦申請を取り下げ、2020年度上期の再申請を目指します。現時点で、サイバーセキュリティ対策をより一層強化することで、競争力の向上を図りたいと考えています。

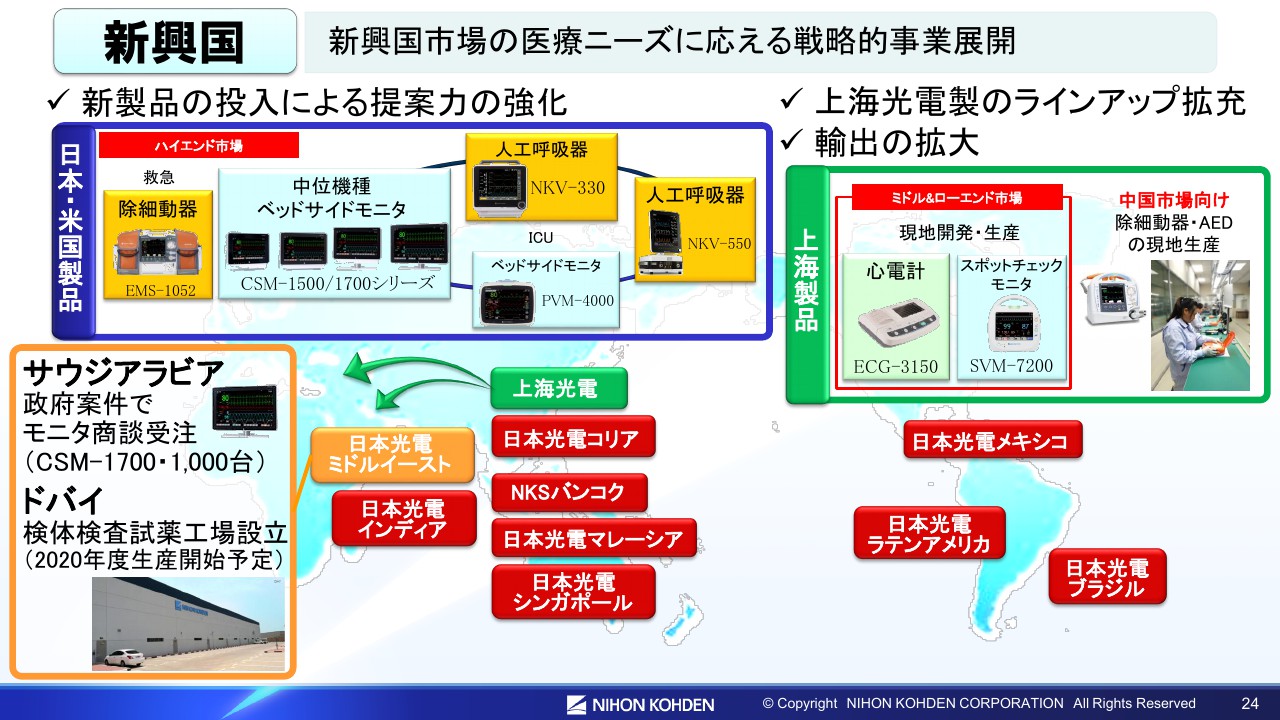

新興国 新興国市場の医療ニーズに応える戦略的事業展開

新興国市場では、先進国と同様の医療水準が求められるハイエンド市場向けには付加価値の高い日本・米国の開発・生産品を供給します。今期は、新興国向けベッドサイドモニタに加え、2機種の自社製人工呼吸器を新たに投入しました。また、除細動器も下期の投入を予定しています。

そして、ミドル・ローエンド市場向けにはコスト競争力の高い上海の開発・生産品を供給します。今期は、心電計やスポットチェックモニタを投入しました。

また、中国市場向けには新たに除細動器とAEDの現地生産を開始しました。なお、中近東ではサウジアラビア政府からのモニタの大口商談を受注したことで、マーケットリーダーとしての地位を獲得し、同国でのプレゼンスが高まっています。さらに、ドバイの試薬工場では2020年度の生産開始に向けて準備が進んでいます。

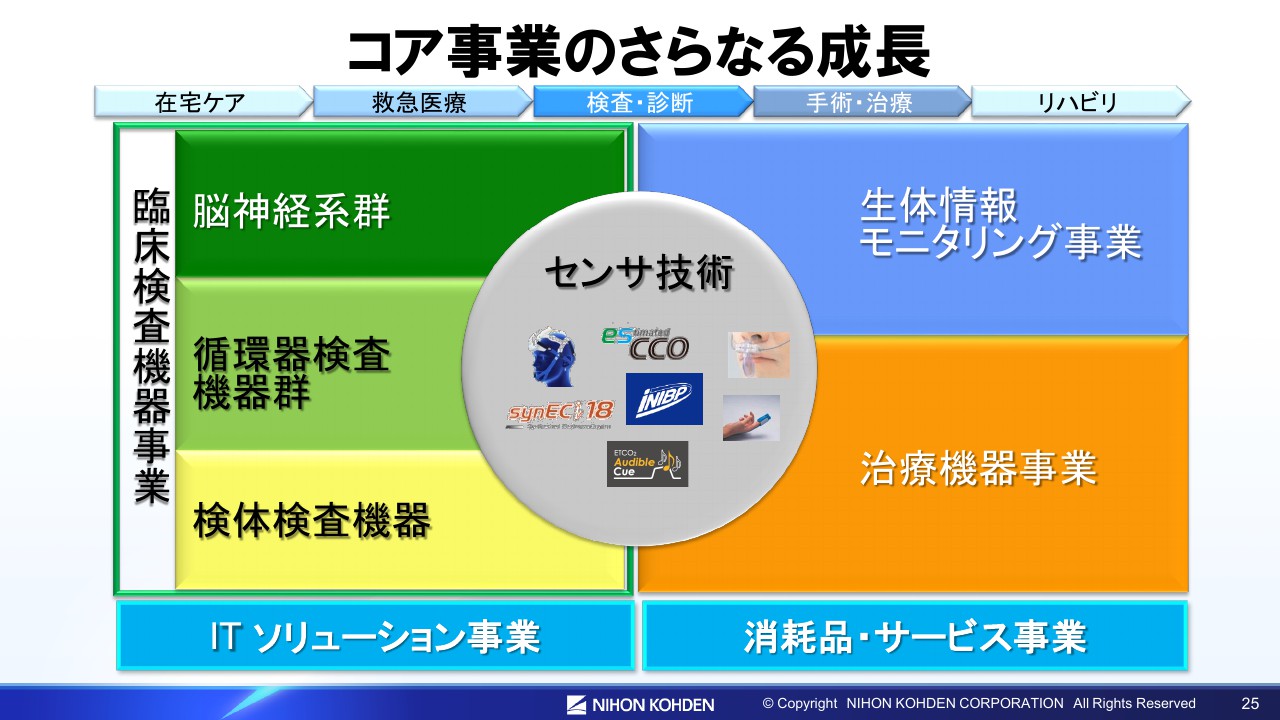

コア事業のさらなる成長

次に、コア事業のさらなる成長について、主な取り組みをご説明します。

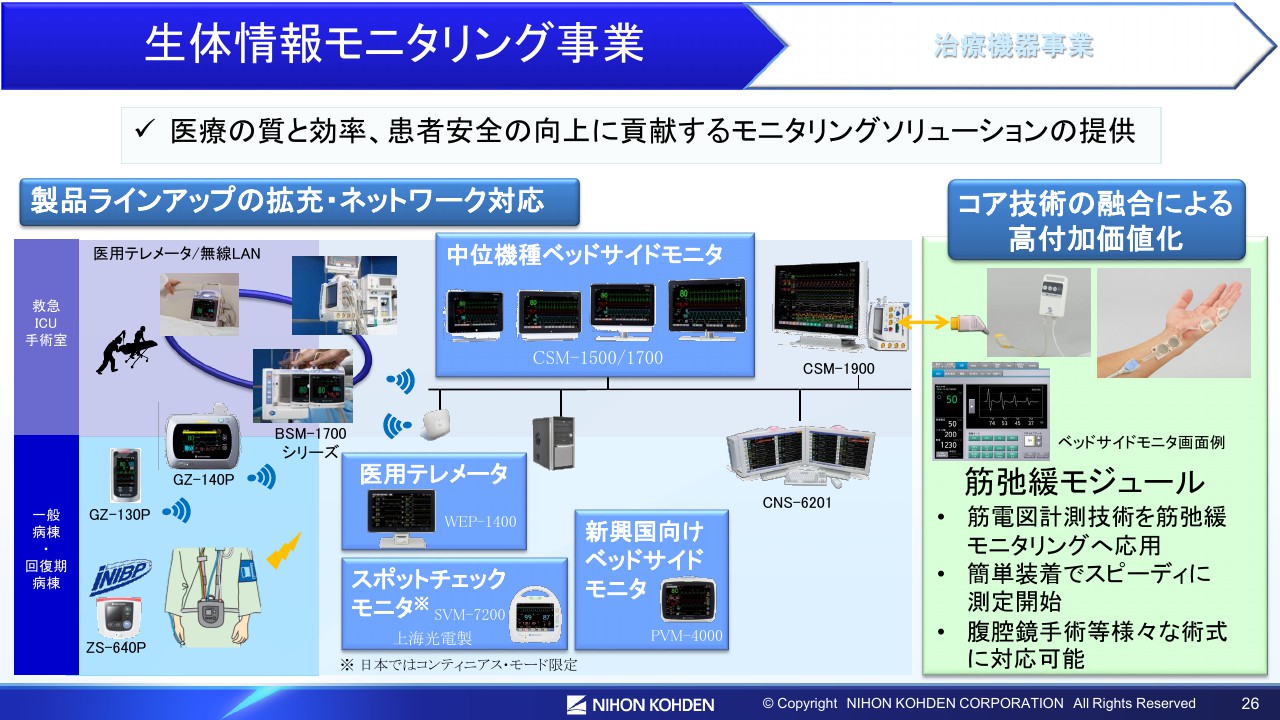

生体情報モニタリング事業

最初に、生体情報モニタリング事業では製品ラインアップを拡充するとともに大規模ネットワークへの対応を強化し、競争力の向上を図ります。今期は、新製品として医用テレメータ、スポットチェックモニタ、新興国向けベッドサイドモニタを投入しました。

また、新たなオプションとして手術前後に筋肉の弛緩状態をモニタリングするための筋弛緩モジュールも新たに発売しました。当社のコア技術である筋電図計測技術を応用し、簡単な装着でスピーディに測定が開始できるだけでなく、さまざまな手術に対応することが可能です。

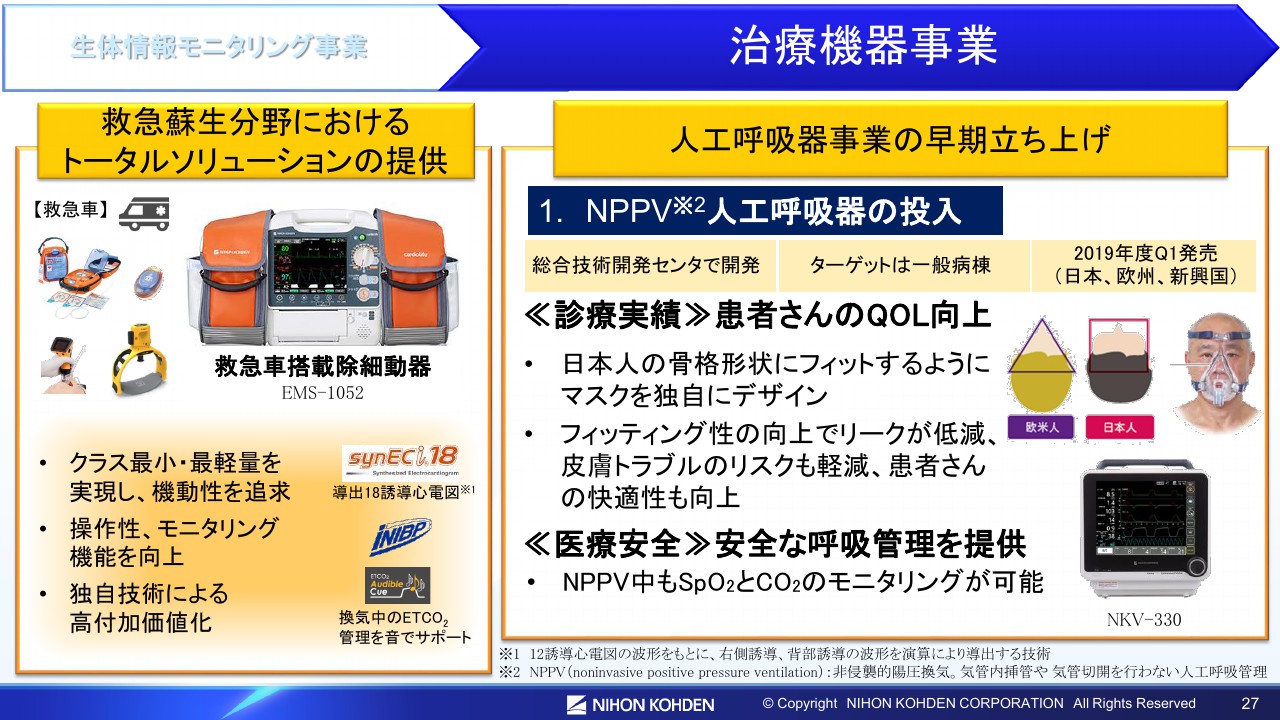

治療機器事業①

次に、治療機器事業では、新たに救急車搭載除細動器を国内で発売しました。クラス最小・最軽量を実現し、機動性を追求するとともに操作性の向上を図りました。また、当社独自の血圧測定方式である「iNIBP」や「導出18誘導心電図」等の技術を搭載し、モニタリング機能を強化しました。今後、欧州・新興国での発売を予定しています。

また、当社初の自社製人工呼吸器であるNPPV人工呼吸器ですが、これは挿管をせずにマスクを使って換気を行う、一般病棟をターゲットとした人工呼吸器です。独自に開発した、患者さんに優しく、空気漏れの少ないマスクも大変高い評価を得ています。国内に続き、欧州・新興国でも販売活動を開始しました。

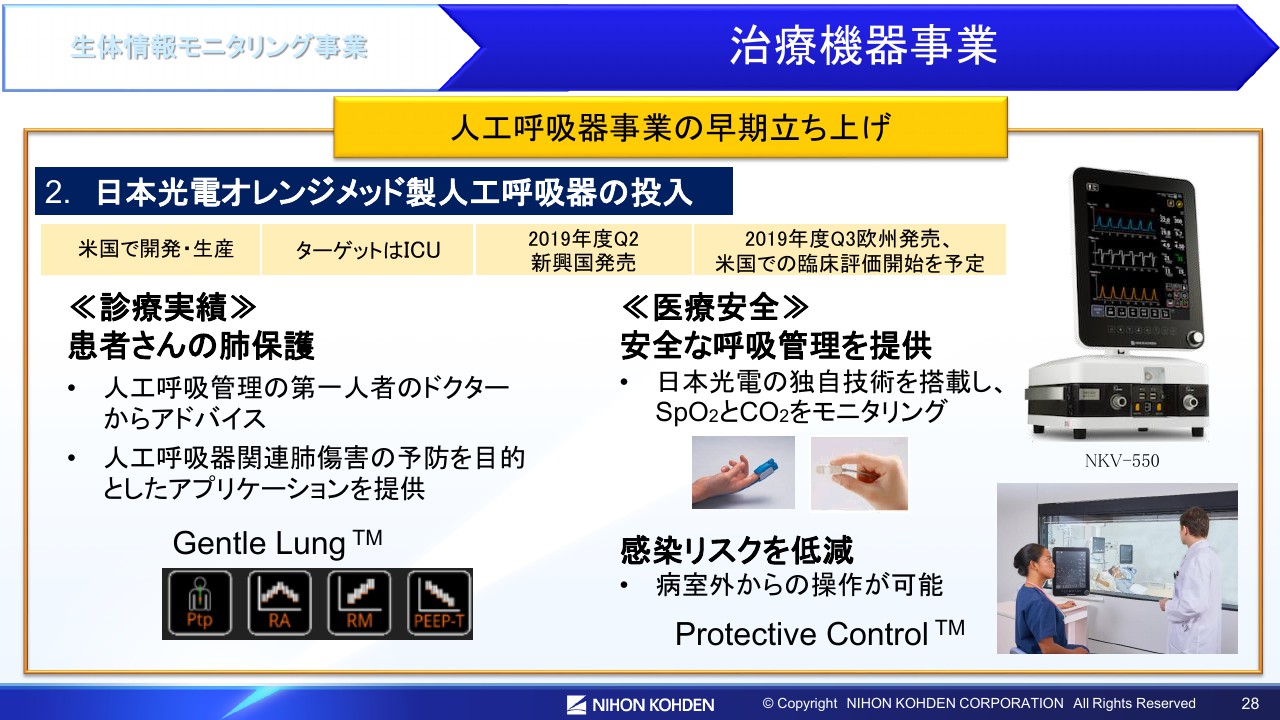

治療機器事業②

そして、2015年に米国に設立した日本光電オレンジメッド製の人工呼吸器を新たに発売しました。これは、人工呼吸管理の第一人者の方々からアドバイスを取り入れ、ICU向けに開発をした人工呼吸器です。重症な患者さんの肺を保護するためのアプリケーションや、当社独自技術によるSpO2とCO2のモニタリング機能を搭載し、より安全な呼吸管理の提供を目指します。

また、感染リスクを低減するため、病室の外に設置したディスプレイから操作する機能も実現しました。すでに新興国と欧州で発売しましたが、市場からの評価も高く、順調に立ち上がり始めています。米国では下期から臨床評価を行い、2020年度に発売する予定です。

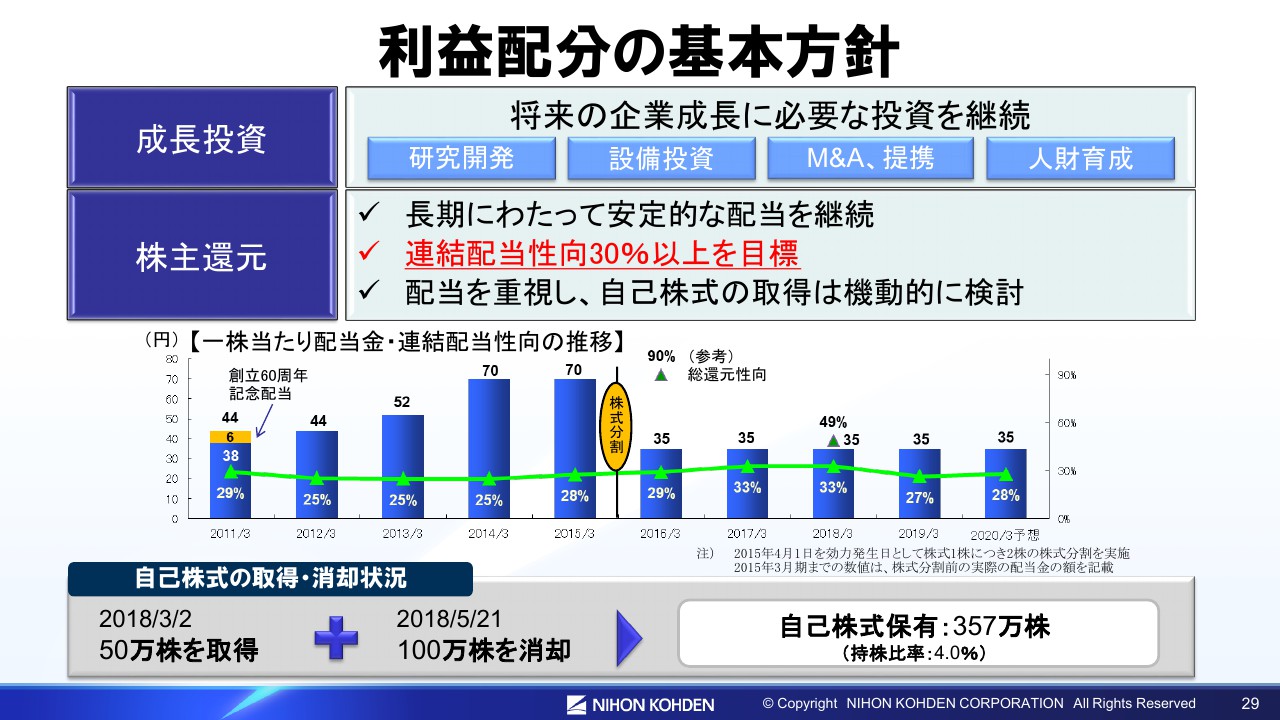

利益配分の基本方針

最後に、利益配分の基本方針についてご説明します。利益の配分につきましては、研究開発や設備投資、M&Aや提携、人財育成など、将来の成長に必要な内部留保の確保に配慮しながら、長期にわたって安定的な配当を継続することを基本方針としています。

配当性向は30パーセント以上を目標としています。株主還元は配当を重視しており、自己株式の取得につきましては機動的に検討してまいります。当期の年間配当金は35円、配当性向は28パーセントの予想です。

以上をもちまして、第2四半期決算の概要と通期の業績見通し、当社の経営戦略についてご説明しました。引き続き、全社一丸となって高収益体質への変革を目指してまいります。ご清聴ありがとうございました。