2019年10月29日に行われた、日鉄ソリューションズ株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:日鉄ソリューションズ株式会社 代表取締役 森田宏之 氏

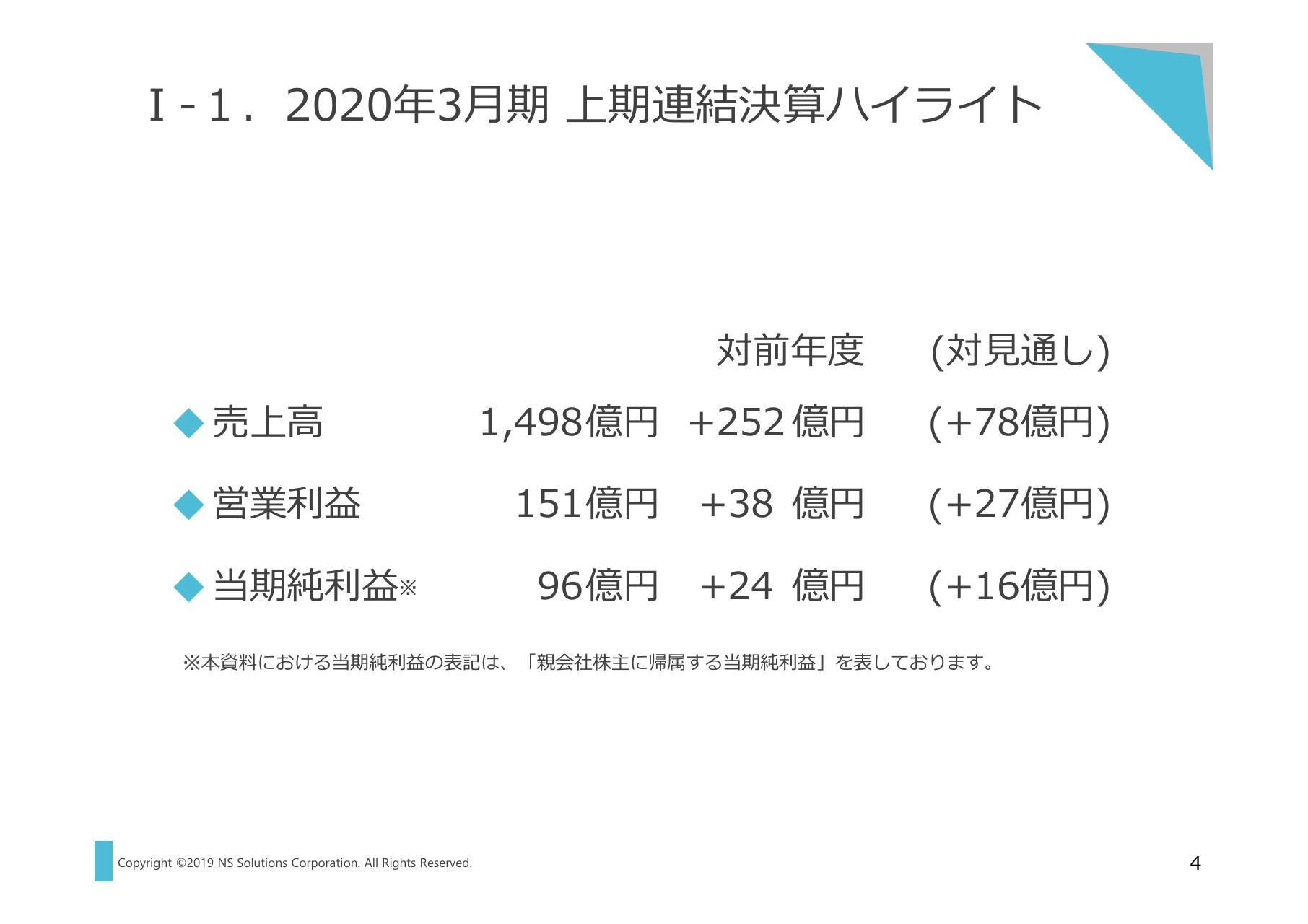

Ⅰ‐1.2020年3月期 上期連結決算ハイライト

森田宏之氏:決算内容についてご説明申し上げます。冒頭ではありますが、この秋の度重なる台風により被害を受けられた方、またその後、豪雨によって被害を受けられたみなさまに、心よりお見舞い申し上げるとともに、被災地の1日も早い復興をお祈り申し上げます。

2020年3月期の上期連結決算のハイライトです。売上高は1,498億円。対前年同期プラス252億円で、プラス20パーセントの増収です。営業利益は151億円。対前年同期プラス38億円で、プラス34パーセントの増益です。当期純利益は96億円。対前年同期プラス24億円で、プラス34パーセントの増益となりました。

また、2019年7月の公表値に対しては、売上高でプラス78億円、営業利益でプラス27億円、当期純利益でプラス16億円の増収増益となりました。次ページ以降で詳細をご説明いたします。

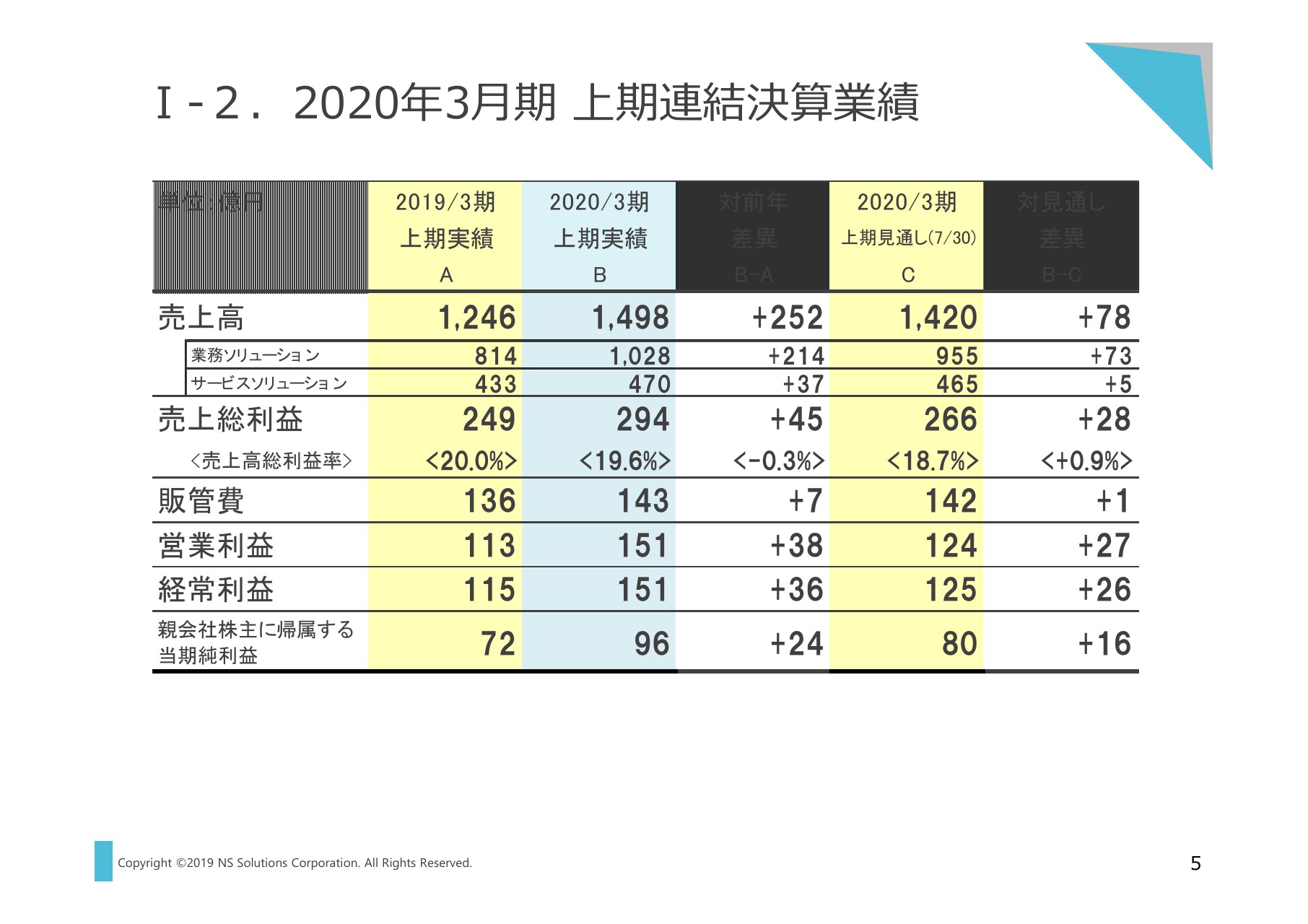

Ⅰ‐2.2020年3月期 上期連結決算業績

スライドのB欄にあります2020年3月期上期の業績は、連結売上高が1,498億円で、営業利益が151億円となりました。売上高は対前年同期プラス252億円の増収で、内訳は業務ソリューションでプラス214億円、サービスソリューションでプラス37億円の増収となっております。

売上総利益は、売上高総利益率が19.6パーセントで、前年の20.0パーセントから0.3パーセントほど低下いたしましたが、売上総利益は増収効果により前年同期プラス45億円増益の294億円となりました。

販管費は、対前年同期プラス7億円の増で143億円となりました。結果、営業利益はプラス38億円増益の151億円、当期純利益はプラス24億円増益の96億円となりました。

前回公表値に対しては、売上高がプラス78億円の増収です。売上総利益は増収効果に加え、売上高総利益率の改善によりプラス28億円の増益、販管費はプラス1億円の増です。結果、営業利益はプラス27億円の増益となりました。

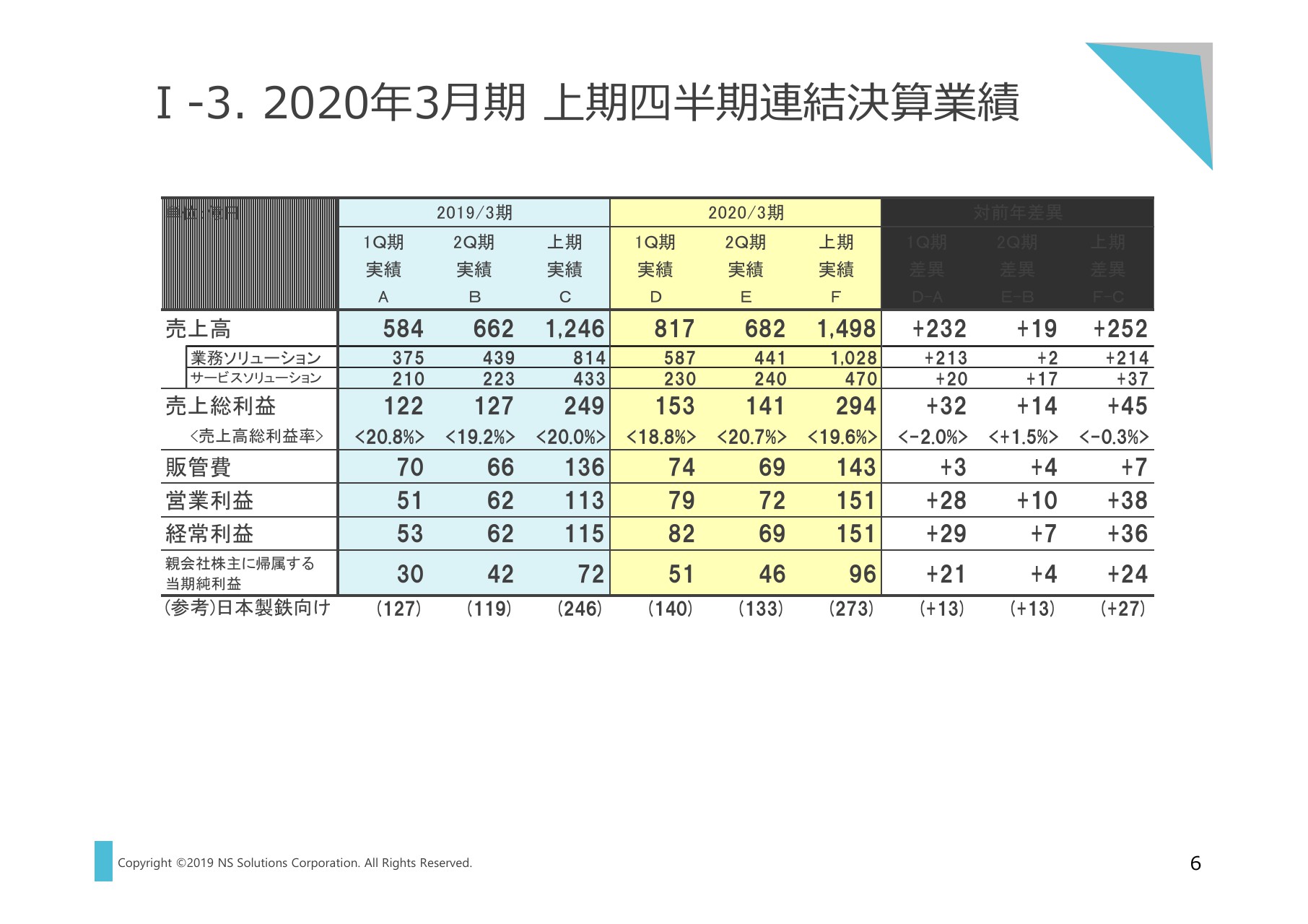

Ⅰ‐3.2020年3月期 上期四半期連結決算業績

上期の四半期別業績です。スライドD欄の第1四半期は、すでに第1四半期決算で説明しておりますので、第2四半期についてご説明いたします。

第2四半期の売上高は682億円と、対前年同期プラス19億円の増収となりました。内訳は業務ソリューションでプラス2億円、サービスソリューションでプラス17億円です。前年同期の公共公益での大型プロダクト販売による30億円の反動減に対し、産業・流通をはじめ各セグメントとも第1四半期に続き好調でありました。

売上総利益は、増収効果に加え、売上高総利益率がプラス1.5パーセント改善したことにより、対前年同期プラス14億円増益の141億円となりました。販管費は、対前年同期プラス4億円増の69億円です。結果、営業利益はプラス10億円増益の72億円となっております。

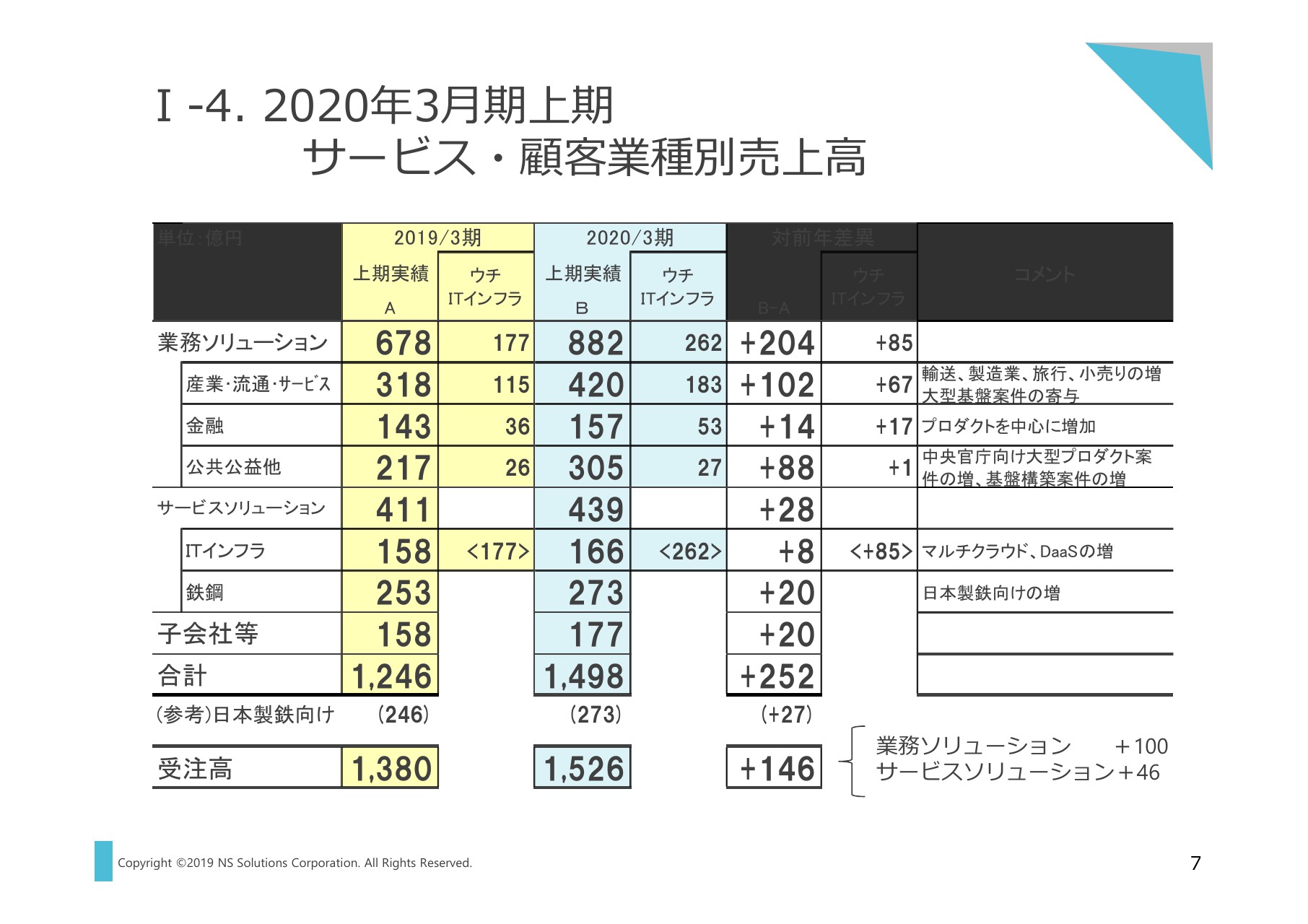

Ⅰ‐4.2020年3月期 サービス・顧客業種別売上高

上期のサービス・顧客業種別売上高です。業務ソリューションは882億円で、(対前年)プラス204億円の増収です。内訳は、産業・流通・サービスで輸送、製造業、旅行、小売りが堅調で、加えて大型基盤案件による70億円(の寄与)があり、プラス102億円の増収となりました。

金融は、プロダクトを中心にプラス14億円の増収です。公共公益他は、大型プロダクト販売が昨年の60億円に対し今期は120億円あったこと、また官公庁向けの基盤案件の積み上げにより、プラス88億円となりました。

サービスソリューションは、439億円でプラス28億円の増収です。内訳は、ITインフラがマルチクラウド、DaaSによりプラス8億円で、ITインフラ連携によるプロダクト販売も好調でした。

鉄鋼は日本製鉄の高度IT活用によるIT投資が高い水準にあり、プラス20億円の増収です。なお、日本製鉄向け売上高は273億円と、プラス27億円の増収となりました。

受注高は1,526億円で、対前年同期プラス146億円の増となりました。内訳は業務ソリューションでプラス100億円。うち、産業・流通・サービスがプラス85億円で大型基盤案件70億円を含んでおります。

公共公益他はプラス10億円で、大型プロダクト販売の受注が、昨年同期の90億円に対し今期は第1四半期で60億円、第2四半期で110億円ほどありました。金融はマイナス10億円です。

サービスソリューションはプラス46億円で、うち、ITインフラがプラス10億円、鉄鋼がプラス25億円です。

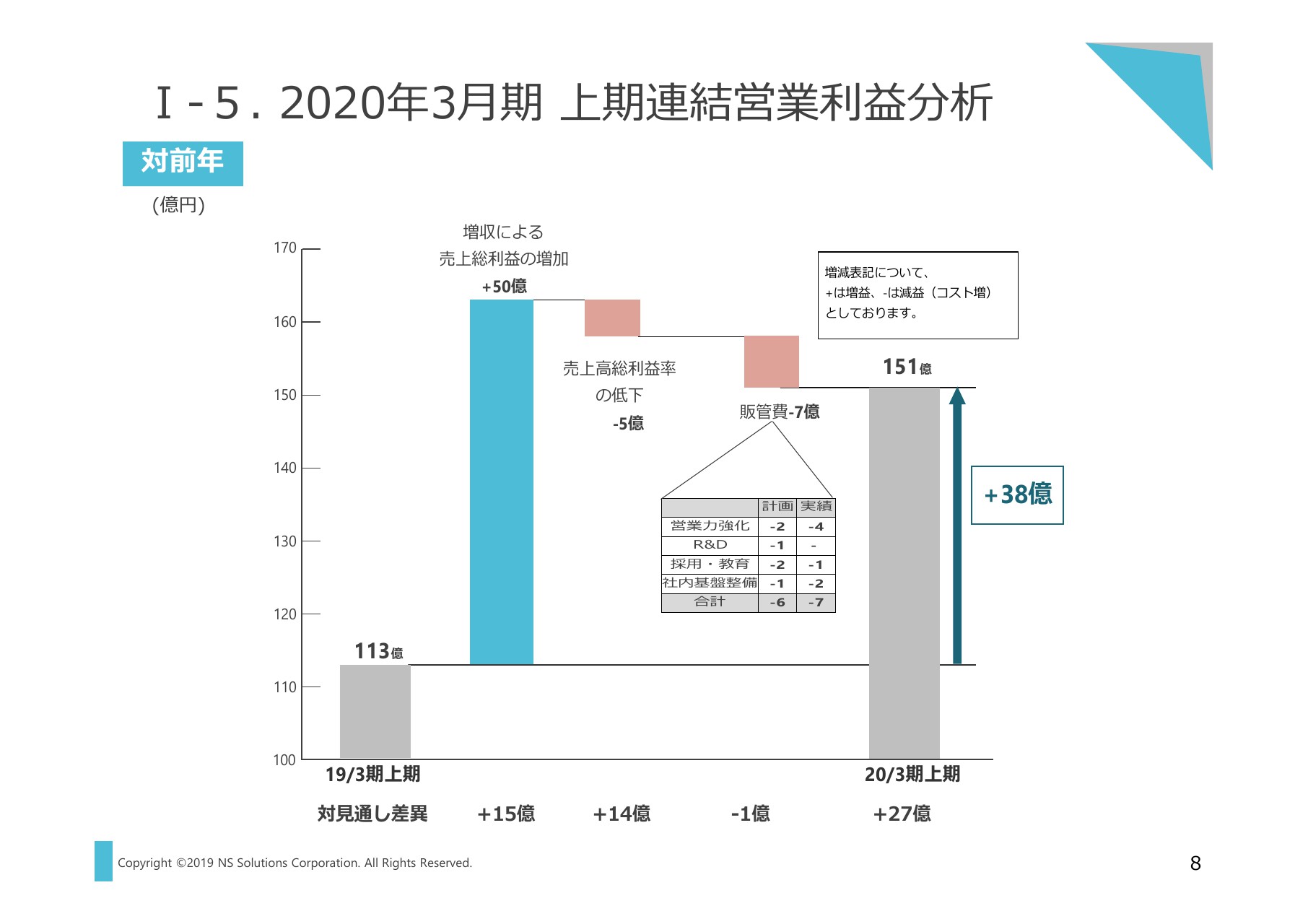

Ⅰ‐5.2020年3月期 上期連結営業利益分析

連結営業利益の対前年同期分析です。営業利益は、前年同期の113億円からプラス38億円増益の151億円となりました。売上総利益は、増収プラス252億円による売上総利益額の増がプラス50億円です。売上高総利益率は19.6パーセントと0.3ポイントほど低下しており、マイナス5億円です。この結果、売上総利益としてはプラス45億円となりました。

なお、大型基盤案件、大型プロダクト販売を除く売上総利益率は21.7パーセントと、前年同期の大型プロダクト販売を除く売上総利益率の20.8パーセントに対して、0.9パーセントほど向上いたしました。要因は、案件構成の改善等とみております。

販管費は営業力強化に注力し、4億円の増となりました。採用・教育、社内基盤整備もそれぞれ増となり、販管費は7億円の増となっております。この結果、営業利益は151億円となりました。対見通しの差異は、スライドのグラフ下段をご覧ください。

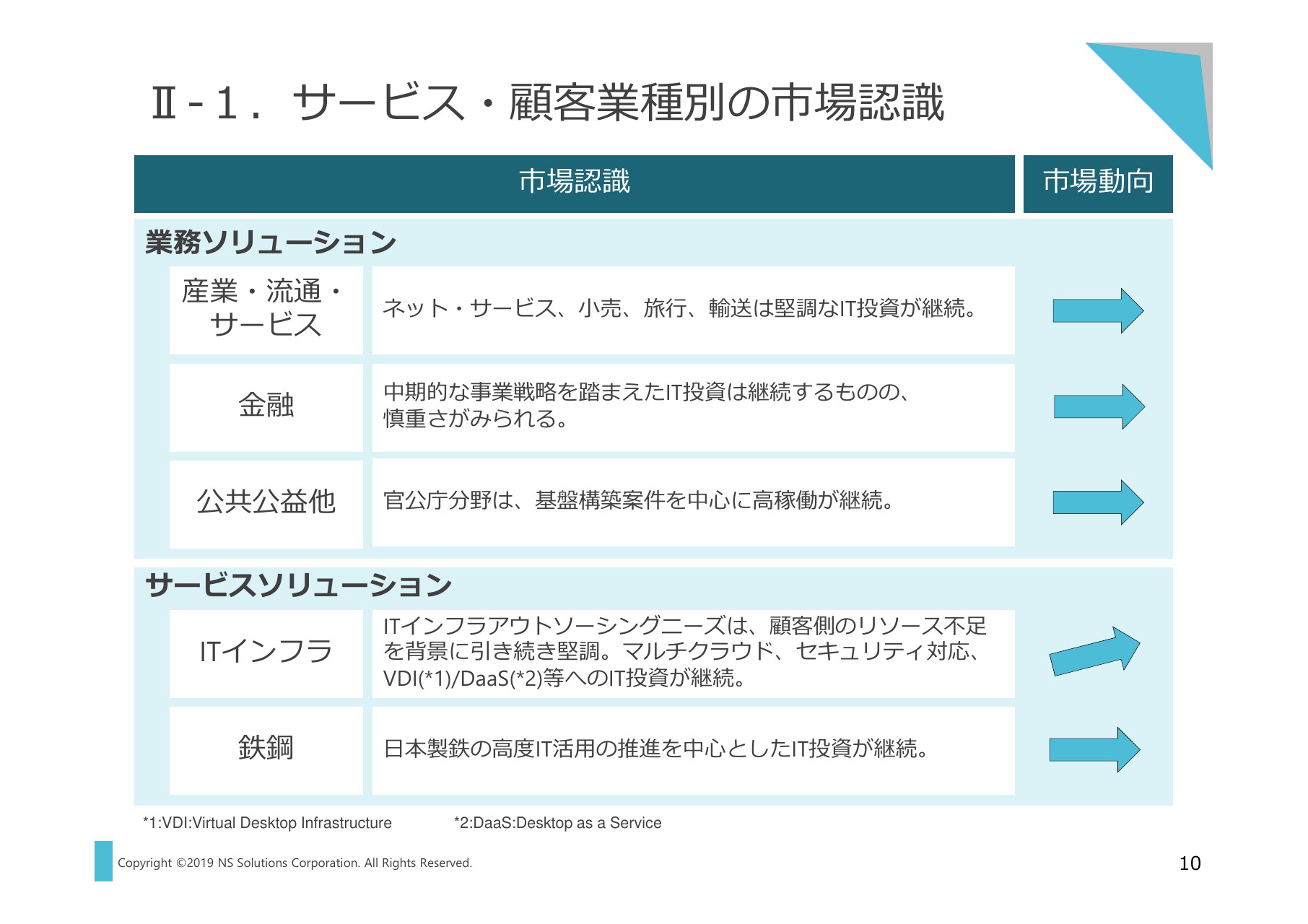

Ⅱ‐1.サービス・顧客業種別の市場認識

2020年3月期通期の業績見通しをご説明いたします。顧客の事業環境は、貿易摩擦など見通しに不透明感がありますが、競争力強化に資するIT投資は活況であり、産業・流通・サービス、ITインフラ、鉄鋼を中心に下期も高い水準が継続すると期待しております。金融については、IT投資は慎重さが続くとみております。

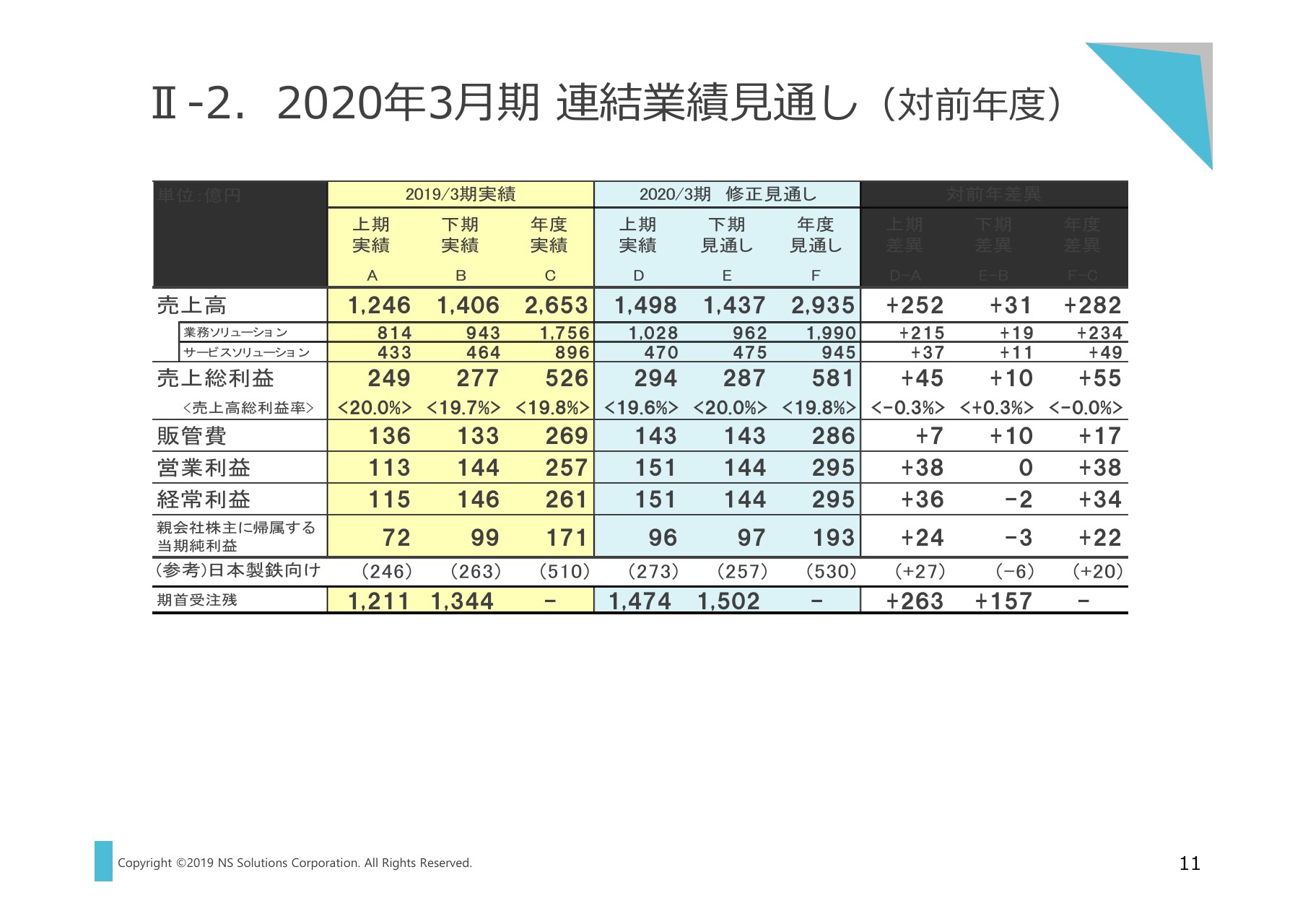

Ⅱ‐2.2020年3月期 連結業績見通し(対前年度)

2020年3月期通期の業績見通しです。売上高は、前年度に対しプラス282億円増収の2,935億円で、売上総利益はプラス55億円増益の581億円です。販管費は17億円増の286億円で、営業利益はプラス38億円増益の295億円、当期純利益はプラス22億円増益の193億円といたします。

下期については、売上高1,437億円、売上総利益287億円、販管費143億円、営業利益144億円、当期純利益97億円といたします。

上期末受注残高は1,502億円で、対前年同期プラス157億円の増です。内訳は業務ソリューションでプラス103億円、サービスソリューションでプラス54億円です。受注残のプラス157億円増のうち、下期の売上に寄与するものは90億円程度であります。

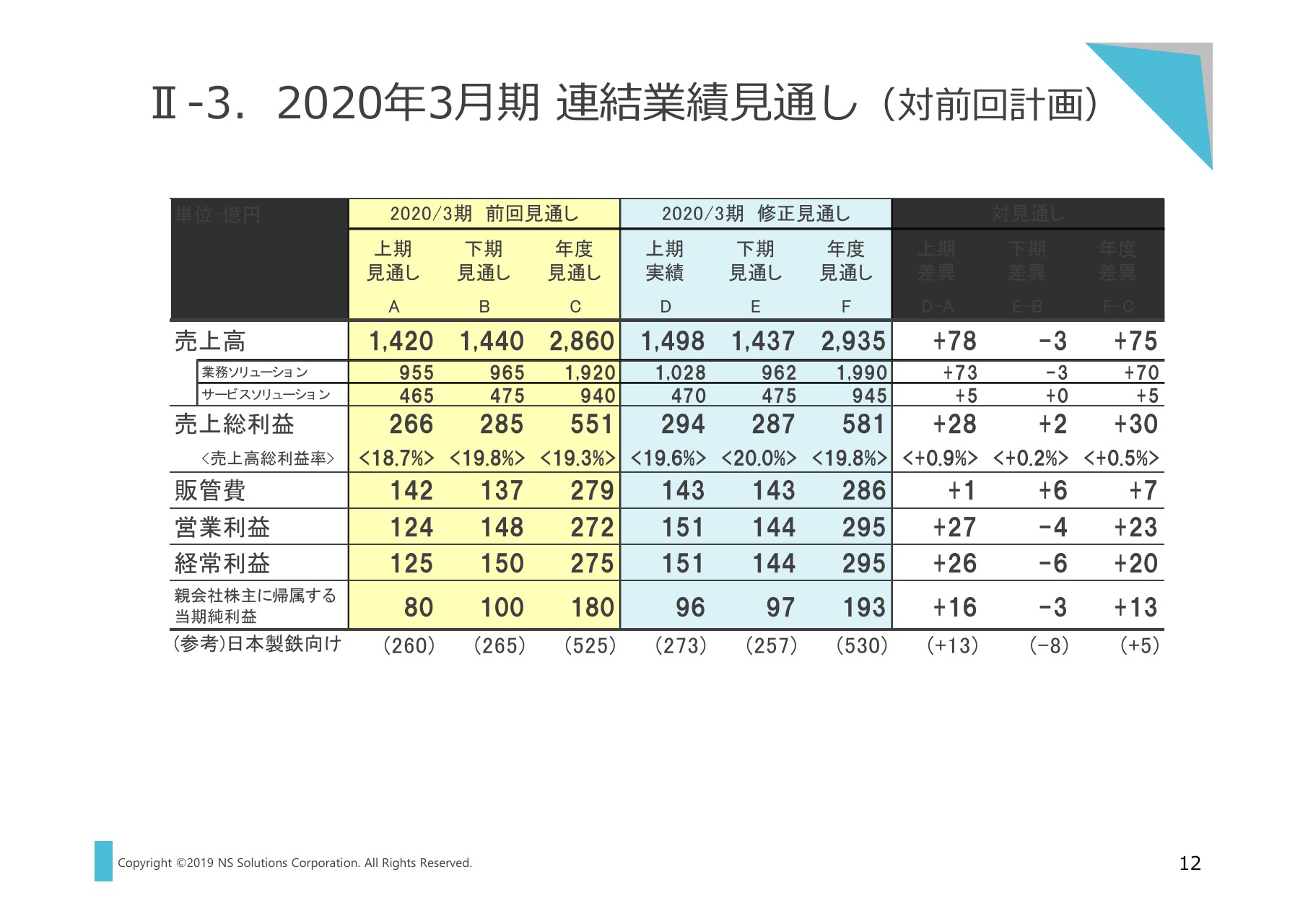

Ⅱ‐3.2020年3月期 連結業績見通し(対前回計画)

2020年3月期通期の業績見通しの、前回見通しとの対比です。上期はこれまでご説明したとおりです。下期は、売上高1,437億円、売上総利益287億円、売上高総利益率20.0パーセントとし、前回見通しとほぼ変更はありません。

販売費については、活発なIT投資を捉え、下期および来年度以降に向けた受注を積み上げていくべく、営業力強化を図り、前回見通しに対してプラス6億円増の143億円といたしました。この結果、営業利益は144億円といたしました。

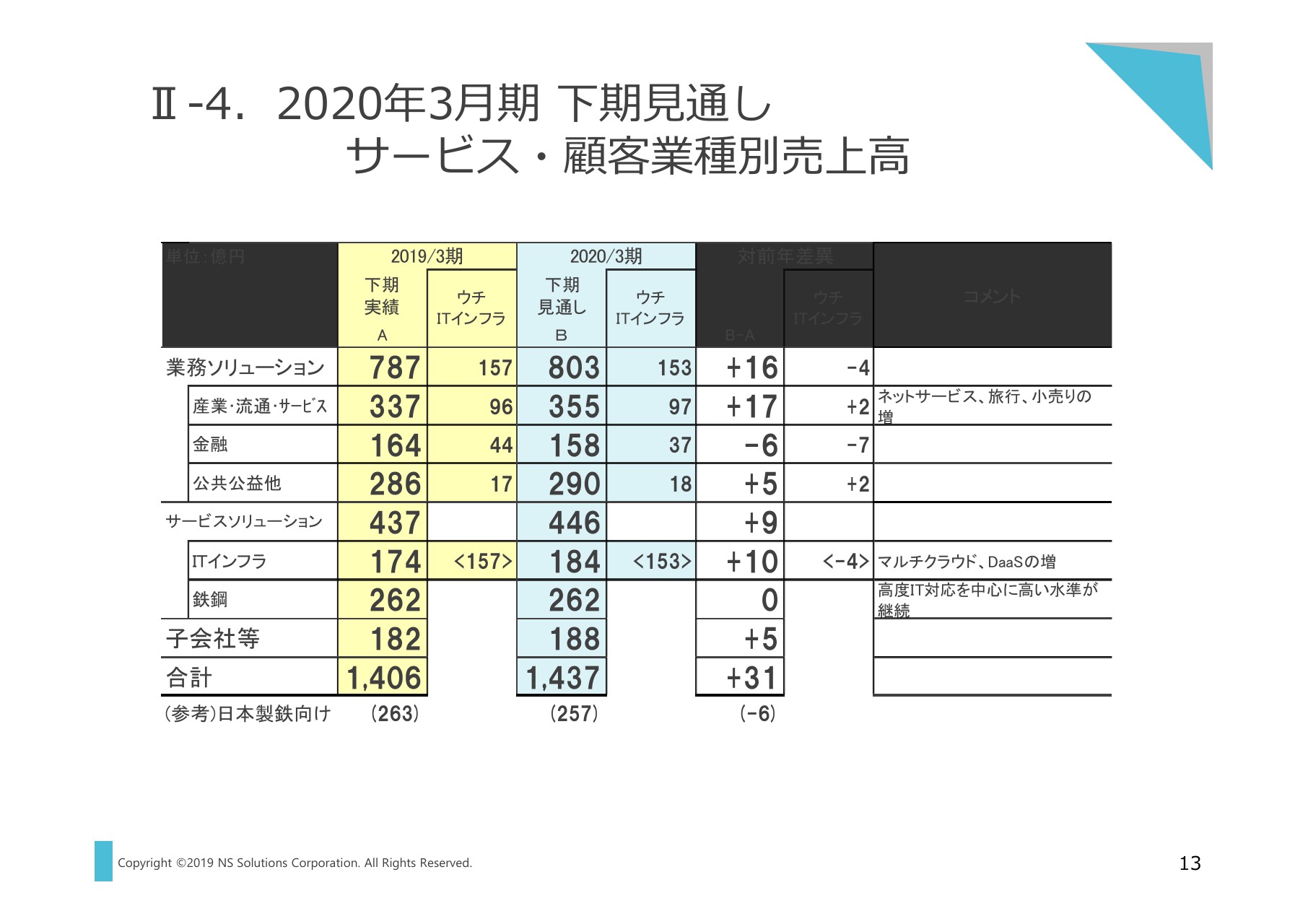

Ⅱ‐4.2020年3月期 下期見通し サービス・顧客業種別売上高

下期見通しのサービス・顧客業種別売上高です。売上高は1,437億円で(対前年)プラス31億円の増収です。

業務ソリューションはプラス16億円で、産業・流通・サービスがネットサービスや旅行、小売りの堅調でプラス17億円、金融はマイナス6億円です。公共公益は大型プロダクト販売が昨年同期の30億円に対し、今下期60億円ほどあるものの、前年同期の期中案件の積み上がりを今下期は織り込まず、プラス5億円です。

サービスソリューションはプラス9億円です。ITインフラは、マルチクラウド、DaaSによりプラス10億円で、鉄鋼は日本製鉄の高度IT対応を中心に高い水準が続きます。

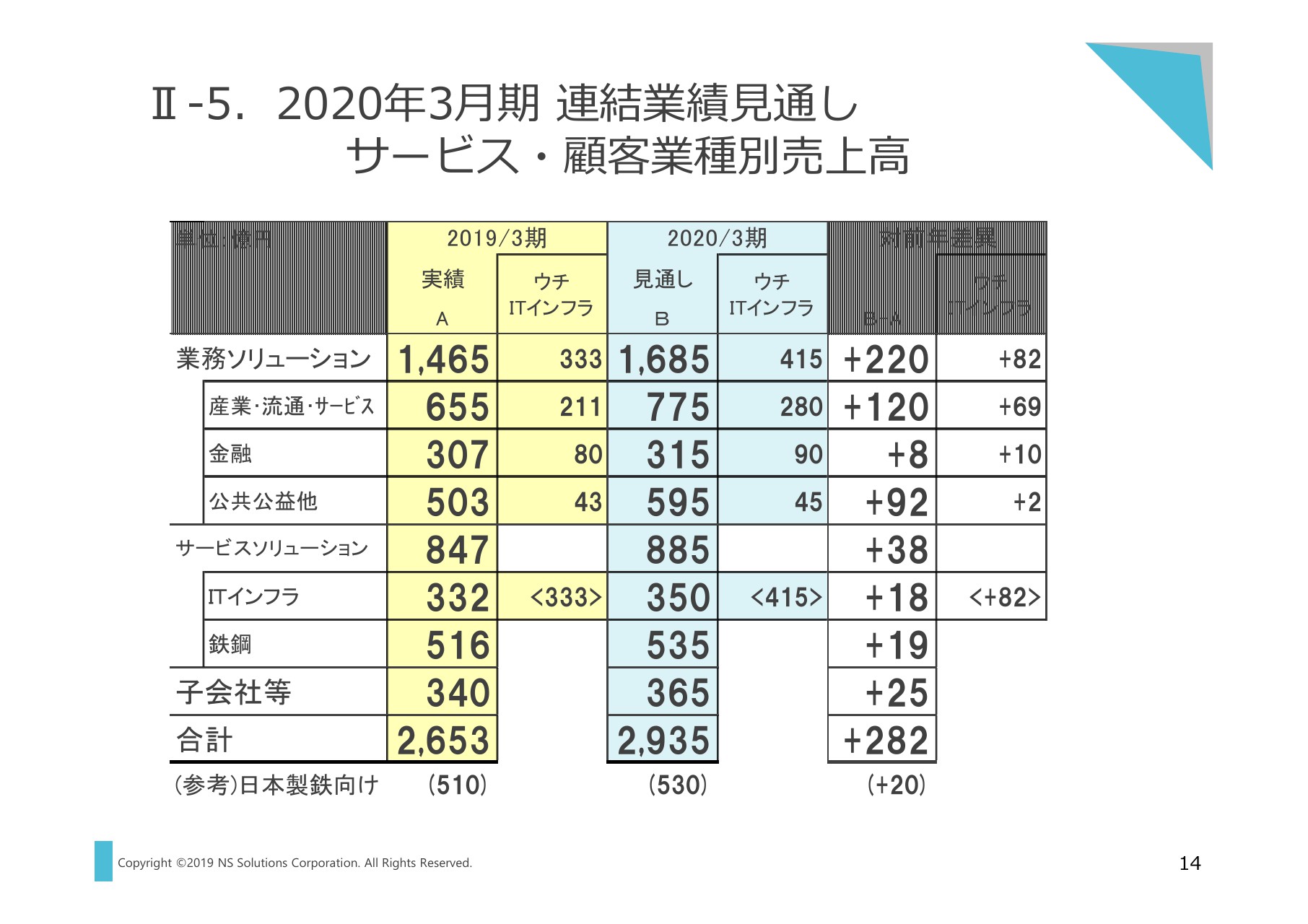

Ⅱ‐5.2020年3月期 連結業績見通し サービス・顧客業種別売上高

今年度通期のサービス・顧客業種別の売上高です。内容は上期、下期でご説明したとおりです。

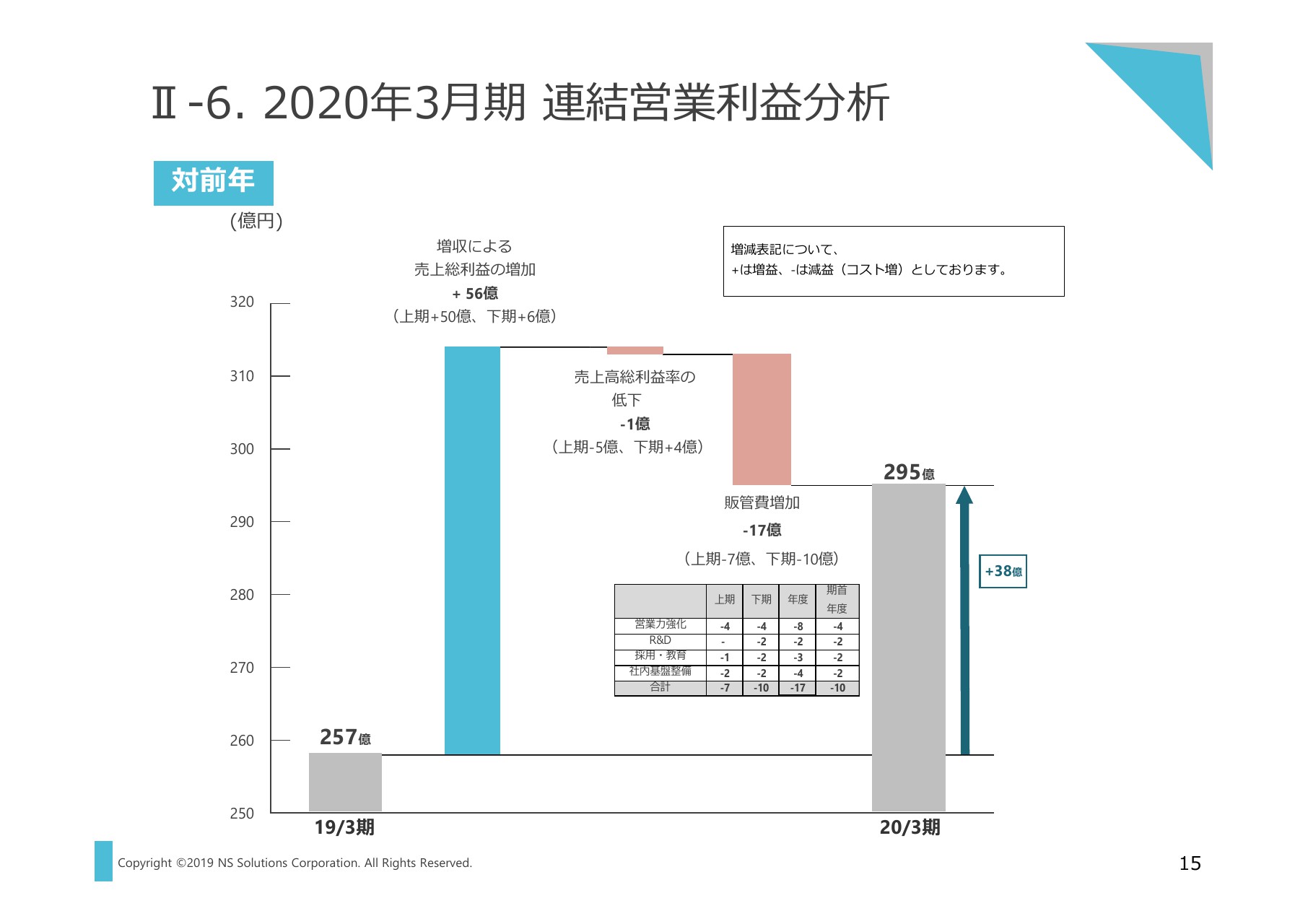

Ⅱ‐6.2020年3月期 連結営業利益分析

2020年3月期連結営業利益の対前年度分析をご説明いたします。営業利益は前年度の257億円からプラス38億円増益の295億円です。売上総利益はプラス282億円の増収による売上総利益額の増がプラス56億円です。売上総利益率は19.8パーセントと同水準であります。この結果、売上総利益はプラス55億円となります。

販売費はプラス17億円の増です。内訳は営業力強化でプラス8億円、研究開発でプラス2億円、採用・教育でプラス3億円、社内基盤整備でプラス4億円です。この結果、営業利益は対前年度プラス38億円の増益で295億円です。

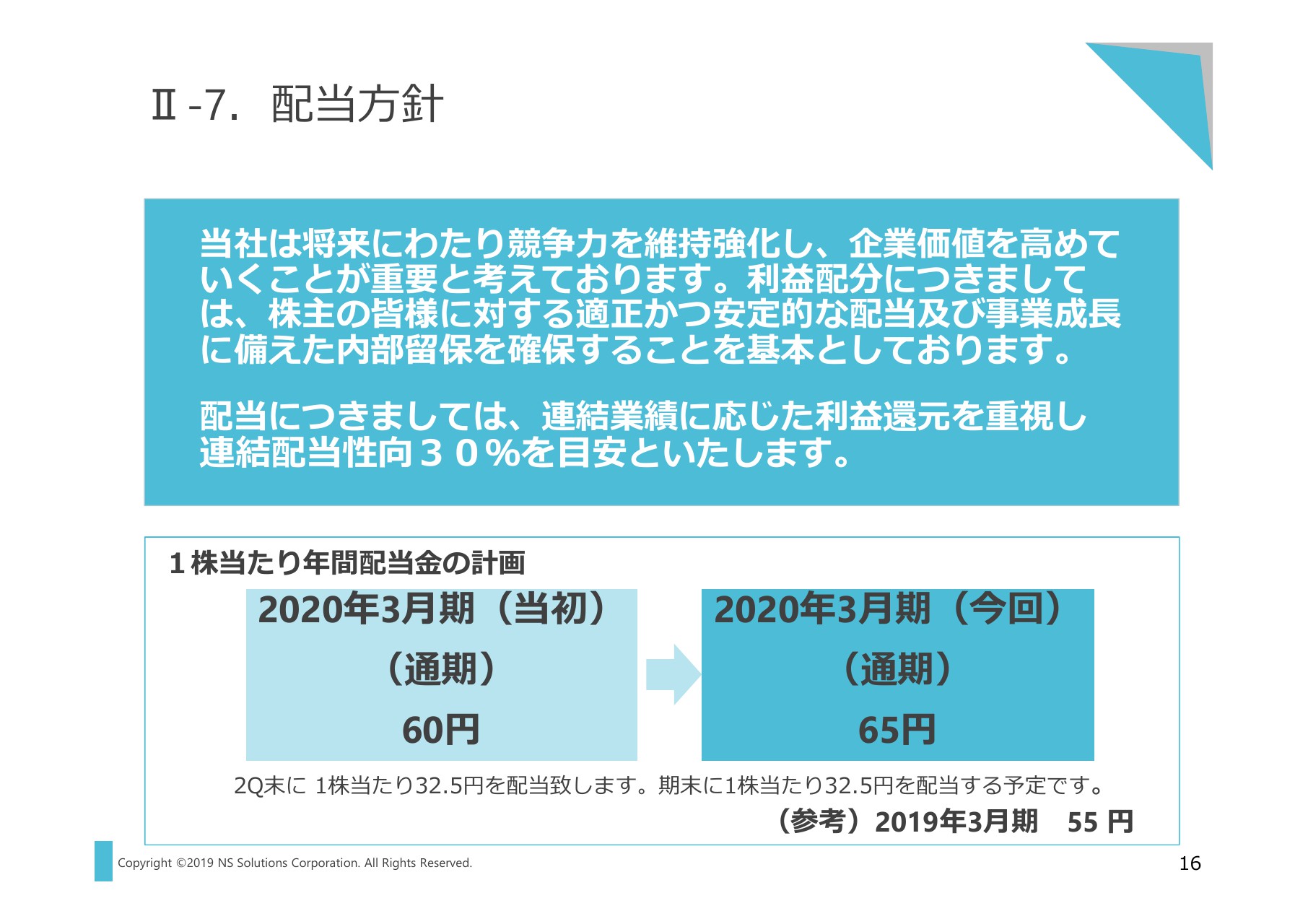

Ⅱ‐7.配当方針

配当方針についてご説明いたします。配当は上期の業績と年度の見通しを踏まえ、年間配当予定額を当初計画に対し5円増配の65円といたします。中間で32.5円の配当をいたします。期末配当は32.5円を予定いたします。予想配当性向は30.8パーセントとなります。

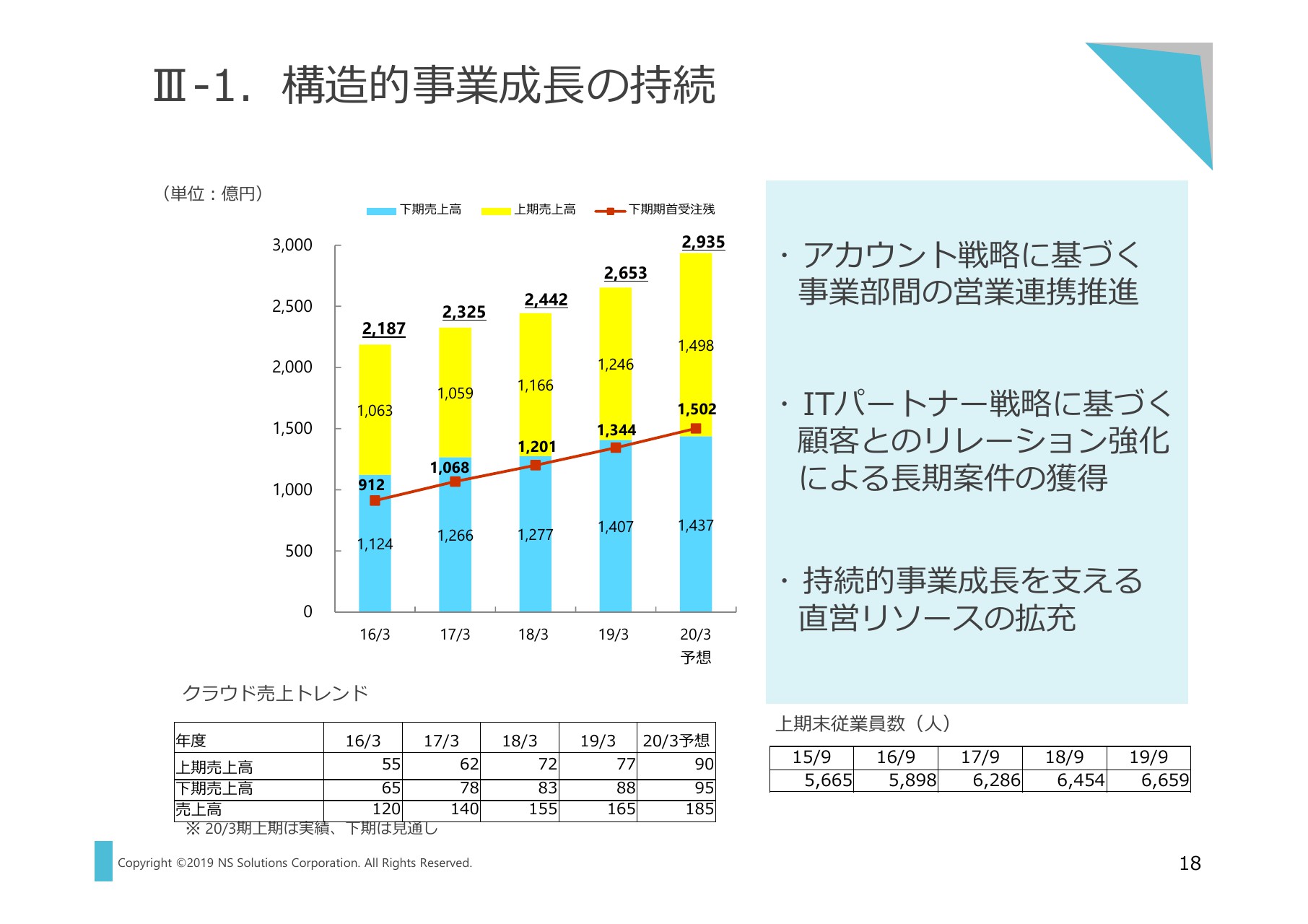

Ⅲ‐1.構造的事業成長の持続

構造的事業成長として、アカウント戦略の推進、ITパートナー戦略に基づくお客さまとのリレーション強化、これを支える人材拡充の3つを軸に、引き続き取り組んでまいります。

受注残については、今年度下期期首受注残は1,502億円と対前年同期プラス157億円となりました。また、上期末連結人員数は6,659人となり、対前年同期プラス205名となりました。クラウドの上期売上高はマルチクラウド、DaaSの順調により90億円となりました。2020年3月期の売上見通しは、前回公表の175億円から185億円にいたします。

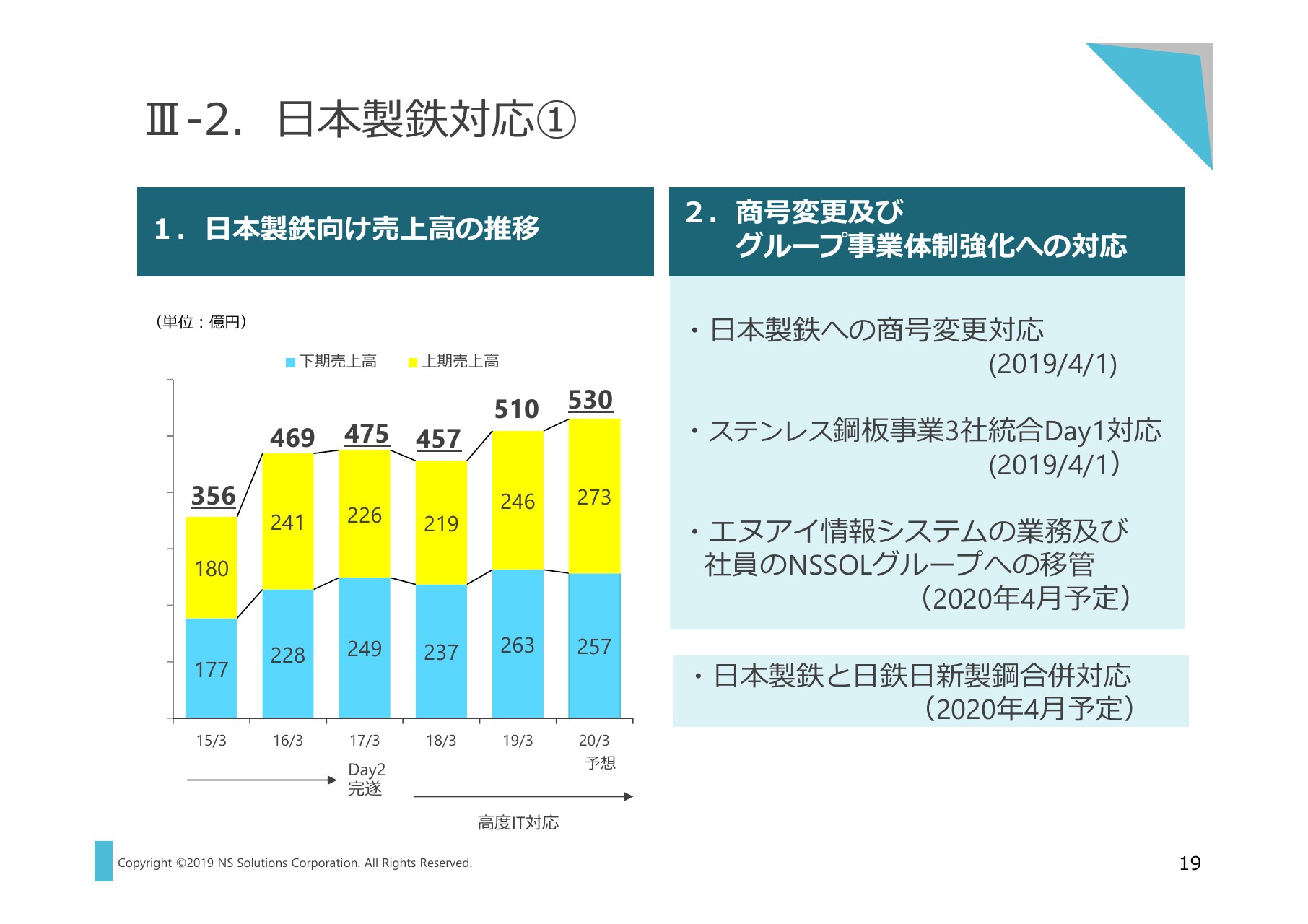

Ⅲ‐2.日本製鉄対応①

日本製鉄対応です。スライド左のグラフは、日本製鉄向け売上高の推移であります。鉄鋼業の経営環境は厳しいものがありますが、日本製鉄の競争力強化に向けた高度IT活用のニーズに着実に応え、高い活動水準を続けております。加えて右に挙げたとおり、日本製鉄への商号変更対応などもあり、今期は530億円を見込んでおります。

なお、2019年10月3日に発表されました日本製鉄と日鉄日新製鋼の合併対応につきましては、必要な対応を検討、実行してまいります。また、日鉄日新製鋼の情報子会社であるエヌアイ情報システムの業務および社員の移管は、2020年4月の予定から変更はございません。

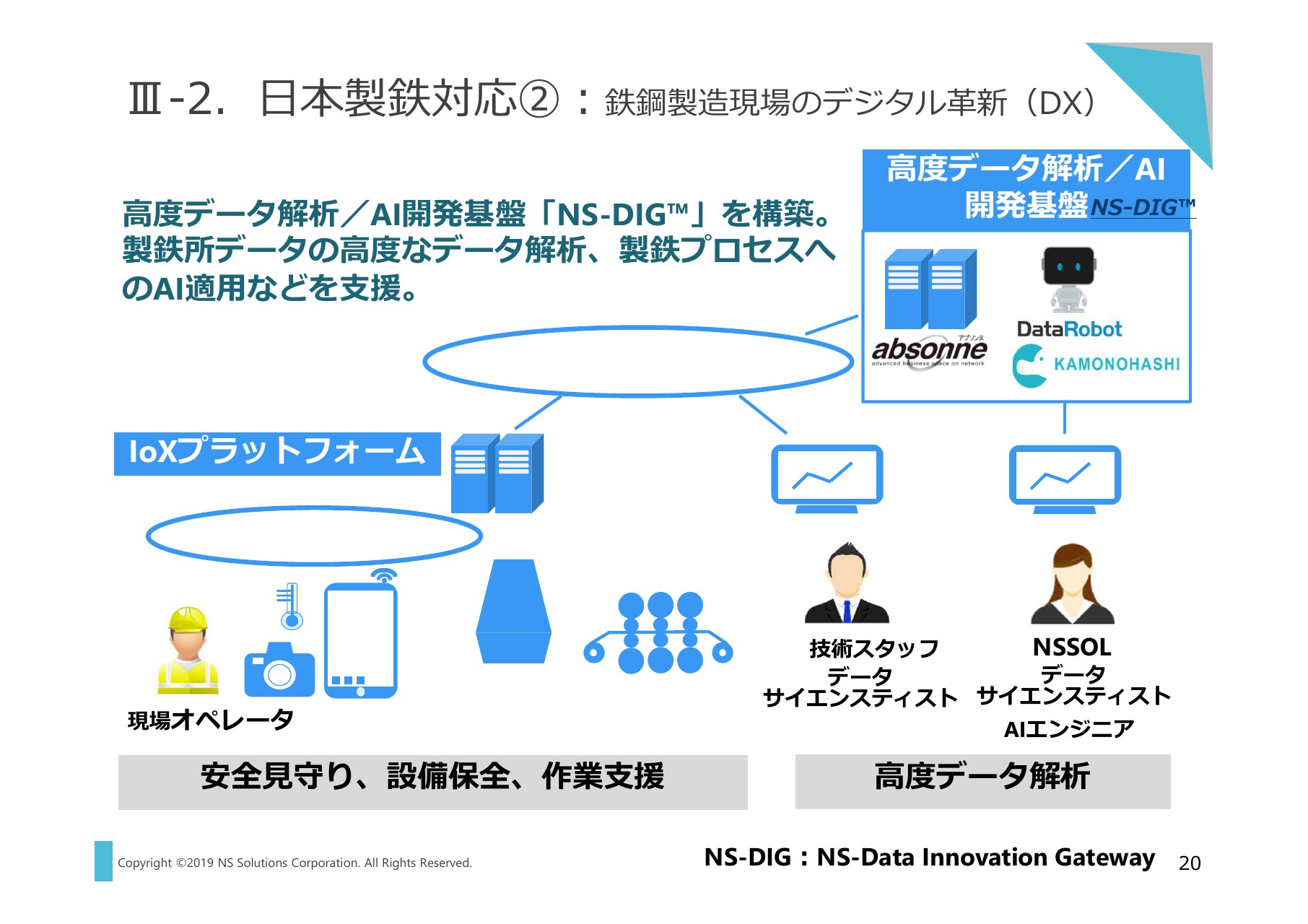

Ⅲ‐2.日本製鉄対応②:鉄鋼製造現場のデジタル革新(DX)

日本製鉄の高度IT活用につきましては、鉄鋼製造現場においてもNSSOL4.0、デジタルイノベーションへの取り組みを進めております。

IoXによる製鉄所の安全見守りを本格的に展開していることに加え、日本製鉄全社のデータ解析、AI開発の基盤NS-DIGを構築しています。画像解析や深層学習のための統合AI開発プラットフォーム「KAMONOHASHI」やAIモデル構築ツール、データロボットなどを搭載し、製鉄所データの高度なデータ解析や、製鉄プロセスへのAI適用などを支援しております。

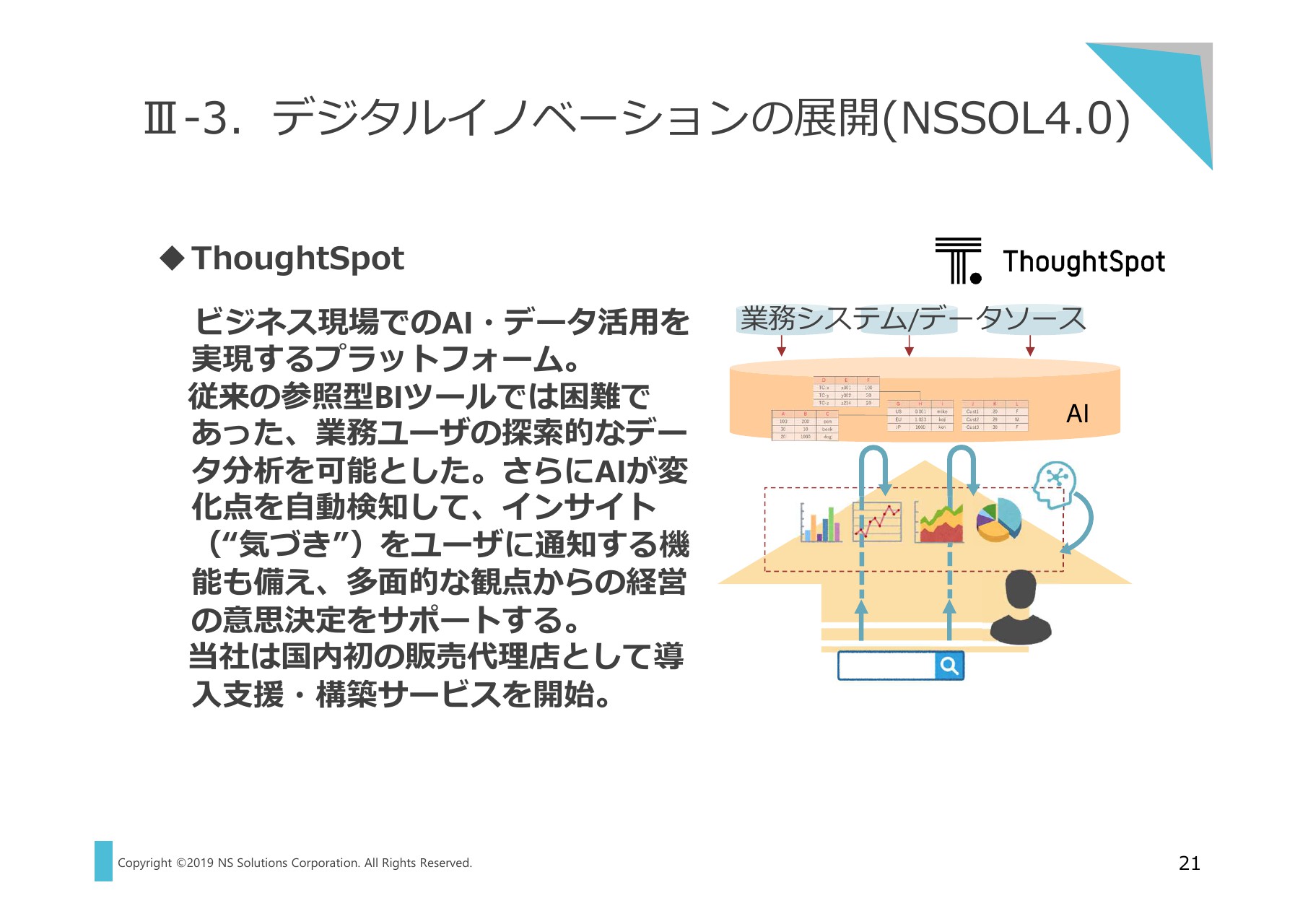

Ⅲ‐3.デジタルイノベーションの展開(NSSOL4.0)

デジタルイノベーションへの取り組みです。デジタルトランスフォーメーションにおいては、ビジネス戦略の立案や新しいサービスの創出に、データ利活用をスピーディーに、かつ仮説検証的に行うことが求められております。

NSソリューションズでは、従来からビジネスインテリジェンス「BI」やAIモデル構築ツール、データロボットなどでお客さまの支援を続けておりましたが、これらに加え、直感的なデータ分析を可能とする米国ThoughtSpot社のプラットフォーム「ThoughtSpot」を採用し、ビジネスユーザー自身によるデータ分析を支援するデータアナリティクスソリューションに取り組みます。

Ⅲ‐4.ESGへの取り組み

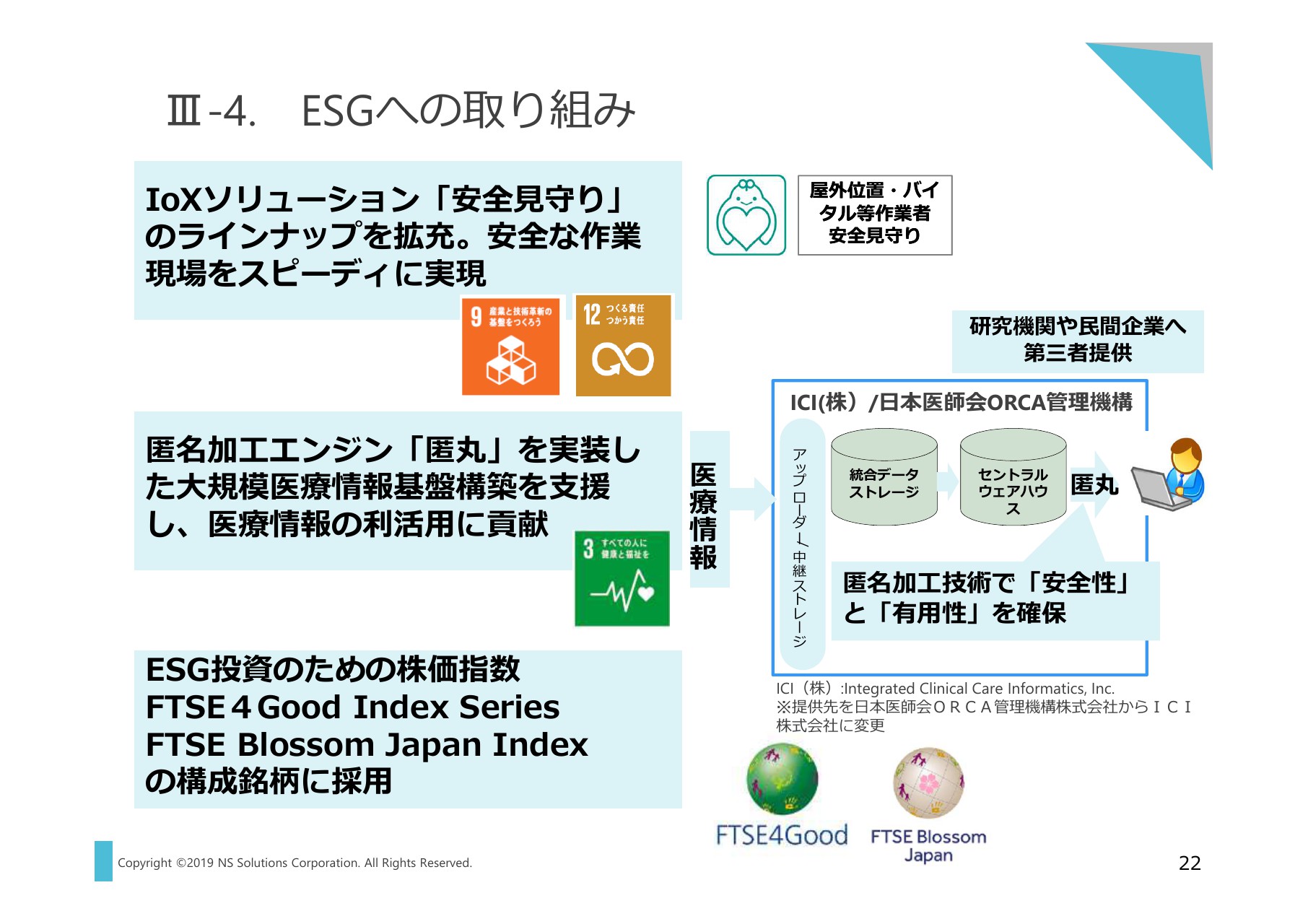

最後にESGへの今期の取り組みをご説明いたします。まずIoXの「安全見守り」につきましては、エントリーモデルを開始し、工場などの製造現場における安全管理のニーズにスピーディーに応えてまいります。

2つ目は、日本医師会ORCA管理機構さまの大規模医療情報基盤の構築です。NSソリューションズが独自開発した高度なデータ匿名加工技術により、医療情報の安心安全な利活用が進み、医療の向上や新薬開発の促進が期待されております。

以上、当社は引き続き豊かな社会づくりに向け、ITを通じて貢献してまいります。説明は以上です。