本記事の3つのポイント

-

半導体フォトマスク描画装置メーカーのニューフレアテクノロジーを巡り、東芝とHOYAが争奪戦

半導体フォトマスク描画装置メーカーのニューフレアテクノロジーを巡り、東芝とHOYAが争奪戦 -

HOYAは主力事業の「フォトマスクブランクス」とのシナジー効果を見込む。東芝よりも1000円高い買い付け価格を提示

HOYAは主力事業の「フォトマスクブランクス」とのシナジー効果を見込む。東芝よりも1000円高い買い付け価格を提示 -

ニューフレアは現在は市場で高いシェアを誇るが、今後の次世代技術においては競合他社の後塵を拝す

ニューフレアは現在は市場で高いシェアを誇るが、今後の次世代技術においては競合他社の後塵を拝す

半導体フォトマスク描画装置トップのニューフレアテクノロジーを巡り、HOYAと東芝が争奪戦を繰り広げる展開となっている。当初、東芝グループ会社の東芝デバイス&ストレージ(TDSC)がニューフレアに対しTOB(公開買付)を実施、完全子会社とする予定であったが、HOYAがこれに待ったをかけた格好だ。ニューフレアの現況に迫るとともに、今後の行方を追った。

東芝TOB発表後、HOYAが対抗案

ニューフレアはTDSCが株式52.4%を保有する東芝グループの連結子会社という位置づけであり、親子上場解消のため、今回株式すべての取得を目指し、TOBを実施している。

ニューフレアはもともと1997年に印刷機械、紙工機械の製造・販売を行う東芝機械プレスエンジニアとして設立、2002年に東芝機械から半導体製造装置事業を承継し、事業を開始した。東芝グループとの資本関係は02年に東芝がニューフレアの普通株式を引き受けたところからスタートしており、その後徐々に出資比率を高めていき、12年からは連結子会社となっている。

東芝とニューフレアは資本関係以外にも、マスク描画装置の基幹部品の供給など実ビジネスの面でもつながりがあり、今回完全子会社とすることで、より一層の高いシナジー効果が見込めるとして、TOBを実施する。

これに対抗するかたちで、ニューフレアの買収に名乗りを上げてきたのがHOYAだ。同社は12月13日にTDSCのTOB価格よりも1000円高い1万2900円で買い付けを行うと発表。TDSCのTOBが不成立となった場合に限り実施、20年4月からのTOB開始を目指すとしている。

HOYA「過去にも複数回打診」

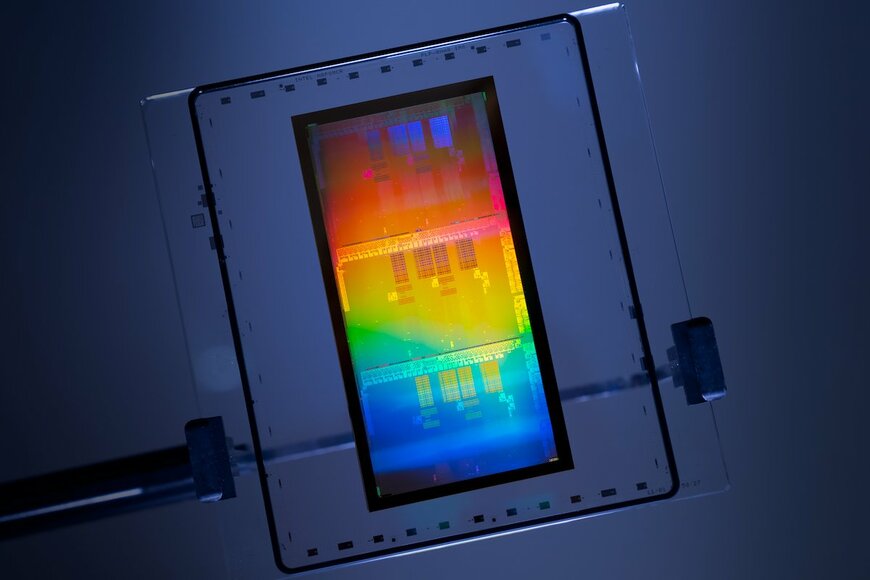

HOYAは光学ガラスを基礎に、現在はエレクトロニクス分野にも進出。HDD向けガラス基板でも業界トップに位置しているほか、半導体フォトマスク向けのブランクスでもトップサプライヤーの座にある。半導体製造においては、シリコンウエハー上に回路を作る際に、リソグラフィー(露光)プロセスを用いるが、フォトマスクは回路パターンの原版としての役割を担う。この原版の母材となっているのが、HOYAが手がけるマスクブランクスだ。

マスクブランクスにニューフレアが手がけるマスク描画装置を使ってパターンを描くことによって、フォトマスクとなることから、HOYAとしても、マスクブランクスを核とした半導体リソグラフィー関連事業を強化するにあたって、ニューフレアの買収がシナジー効果を生むと判断。今回のTOB表明に至ったとみられる。

HOYAも公開買い付け表明の文書において、「17年4月に、ニューフレアを提携先の1つと捉え、以降東芝グループに対して株式取得を含めた協業の可能性を複数回打診したが、具体的な協議に至ることはなかった」と記している。

さらに、TDSCがニューフレアを完全子会社として以降、同社の株式取得に向けた交渉を行うことも選択肢の1つであったが、「いち早く完全子会社とすることが望ましい」と判断したという。なお、TDSCがすでにニューフレアのTOBを実施中であるため、透明性の観点から、ニューフレアとの事前協議は行っていないとする。

カギ握る東芝機械の動向

TDSCによるTOBが成立するには、ニューフレアの株式を15.8%保有する東芝機械の動向がカギを握る。今のところ東芝機械は態度を明確にしておらず、東芝側も11月14日に公開した文書のなかで「継続して検討する旨の連絡を11月8日付で受けている」と言うにとどめている。

東芝機械は社名から、東芝グループの資本が多く入っていると認識されがちだが、東芝の出資比率は現状で2.77%に過ぎず、「グループの意向」などが反映されにくい状況だ。加えて、昨今は株主の利益に反する行動で訴訟問題に発展するケースもあり、1000円高いHOYAの提案をすぐさま否定する材料はない。さらに、他メディアでの報道にもあるとおり、旧村上ファンド系の南青山不動産が東芝機械の株を買い増しているとの情報もあり、東芝機械の出方が全く読めない状況だ。

足元業績は過去最高記録も…

そもそも、東芝とHOYAが争うかたちとなったニューフレアはどういった企業なのか。先述のとおり、マスク描画装置を主力に、マスク検査装置、エピタキシャル成長装置などの半導体製造装置も展開。18年度(19年3月期)の売上高は過去最高の578億円、営業利益は119億円と高い収益性を誇っている。

ただ、中長期的な視点に立てば、同社の将来性には不安が残る。最も危惧されているのが、次世代のマスク描画装置ともいえる「マルチビーム対応」の遅れだ。現行のマスク描画装置は電子ビームを用いたシングルビームが一般的で、いわゆる「一筆書き」でマスクにパターンを形成する。

しかし、半導体製造プロセスの複雑化に伴い、マスク1枚に描かなければならないパターンが膨大に増えており、「一筆書き」では時間がかかり過ぎてしまう。7nm以降、量産工程で導入が進んでいるEUV(極端紫外線)リソグラフィー技術ではそれが顕著になっている。ArF液浸+マルチパターニング技術に比べて、露光回数は減る分、マスクへの描画パターンは増加しており、EUV世代以降はマルチビーム描画が必須とみられている。

マルチビームではIMS/日本電子が先行

このマルチビーム対応でニューフレアは遅れを取っている。主要顧客に評価用装置を納めたものの、設計変更が求められる状況となっており、東芝の公開買い付けに関する文書のなかでも「当初想定よりも開発が2年遅れている」と記載されている。

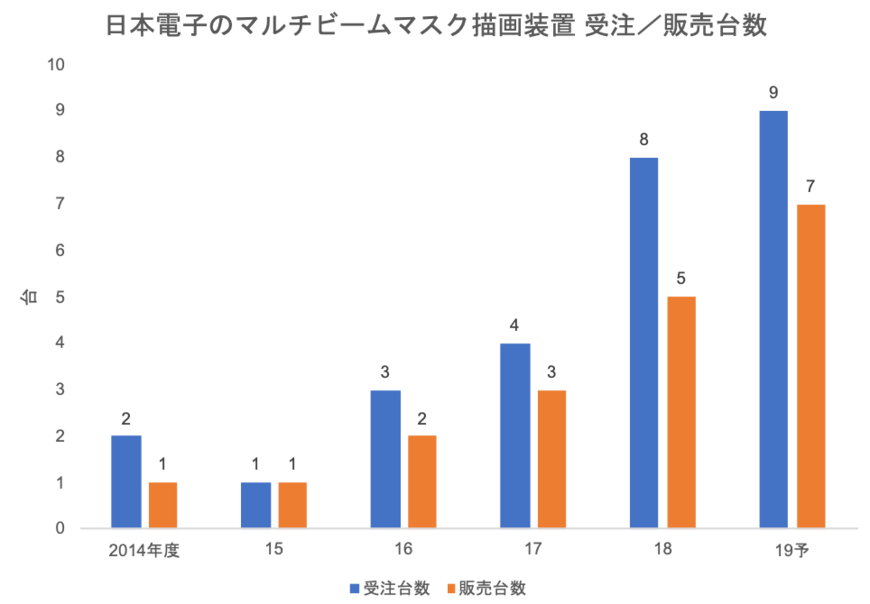

マルチビーム世代では、オーストリアのIMSナノファブリケーションと日本電子の連合軍が先行しており、現状では圧勝といってよい状況だ。日本電子のマルチビーム描画装置の受注・販売台数も順調に伸びており、19年度は受注台数9台、販売台数7台を見込んでいる。

向こう2~3年は、シングルビーム対応機の需要も一定程度残るとみられているが、半導体メーカーや外販マスクメーカーのマスク製造ラインにおいて、シングルビームの描画装置はこれ以上増強する必要はなく、逆に余剰化する恐れもある。そのため、マルチビーム対応機を市場に投入していかなければ市場で生き残っていけない。

ニューフレアも巻き返しを急ぐ。19年度第3四半期に5nm対応のマルチビーム対応機「MBM-1000」を完成させるとともに、3nm世代に対応した「MBM-2000」の開発も進める。ただ、5nmに関しては時間的な猶予が少なく、「IMSがシェアを独占する可能性」(証券アナリスト)もあるという。

仮に3nmで巻き返すことができたとしても、向こう2~3年は業績低迷が避けられないとみられており、東芝に対抗してTOBを発表したHOYAの勝算はどこにあるのか、その真意は計りかねる。

HOYAと東芝の争奪戦に目が行きがちな今回の案件ではあるが、ニューフレアの現在の立ち位置を分析すれば、両社にとって「ニューフレアを買収する必然性」が必ずしも見えないのが実情だ。

電子デバイス産業新聞 副編集長 稲葉雅巳

まとめにかえて

業界関係者も驚いたHOYAのニューフレアに対する買収提案。すんなりと東芝グループの完全子会社となる予定だったニューフレアを巡り、予想外の展開となっています。HOYAの狙いはどこにあるのか、いまだ釈然としないところもありますが、今のところHOYAがニューフレアを手中に収めるには、東芝グループの方針転換が必要なだけに年明け以降も膠着状態が続きそうな情勢です。

電子デバイス産業新聞