2019年11月7日に行われた、兼松株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:兼松株式会社 代表取締役社長 谷川薫 氏

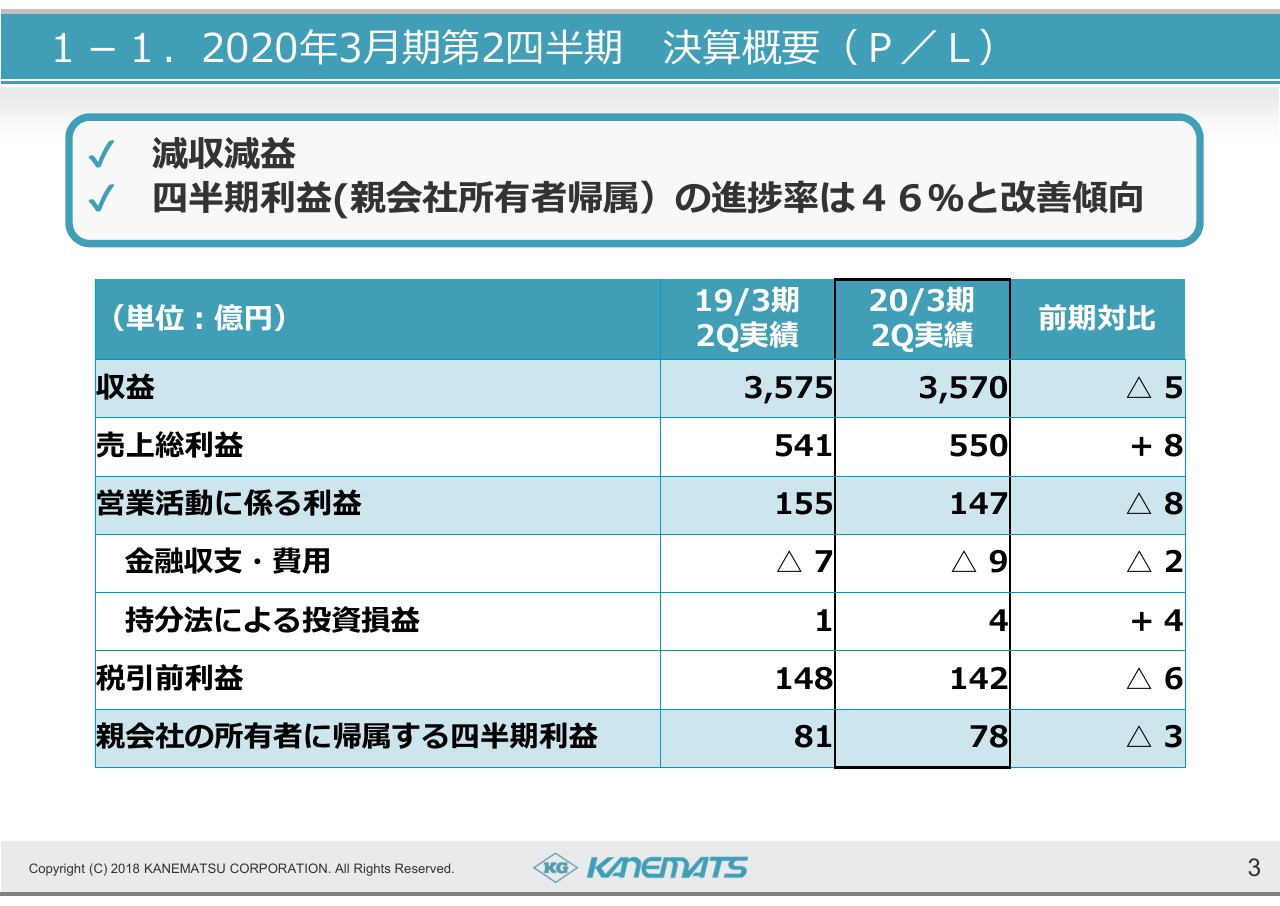

1-1.2020年3月期第2四半期 決算概要(P/L)

谷川薫 氏:社長の谷川でございます。本日はご来場いただきまして、誠にありがとうございます。それでは2020年3月期第2四半期の決算概要についてご説明します。

ご覧いただいた表のとおりです。まず収益でございますが、食糧セグメントが増収であった一方、それ以外の3セグメントで減収だったため、前年同期比5億円減少の3,570億円となりました。

売上総利益は8億円増加の550億円となりました。一方で販売費、一般管理費やその他費用が増加したため、営業活動に係る利益は8億円減少して147億円となりました。

また、金融収支が若干悪化しましたが、持分法による投資損益が良化し、税引前利益は6億円減少の142億円となりました。親会社の所有者に帰属する四半期利益は3億円減少の78億円となりました。

通期見通しの170億円に対しては46パーセントの進捗率です。

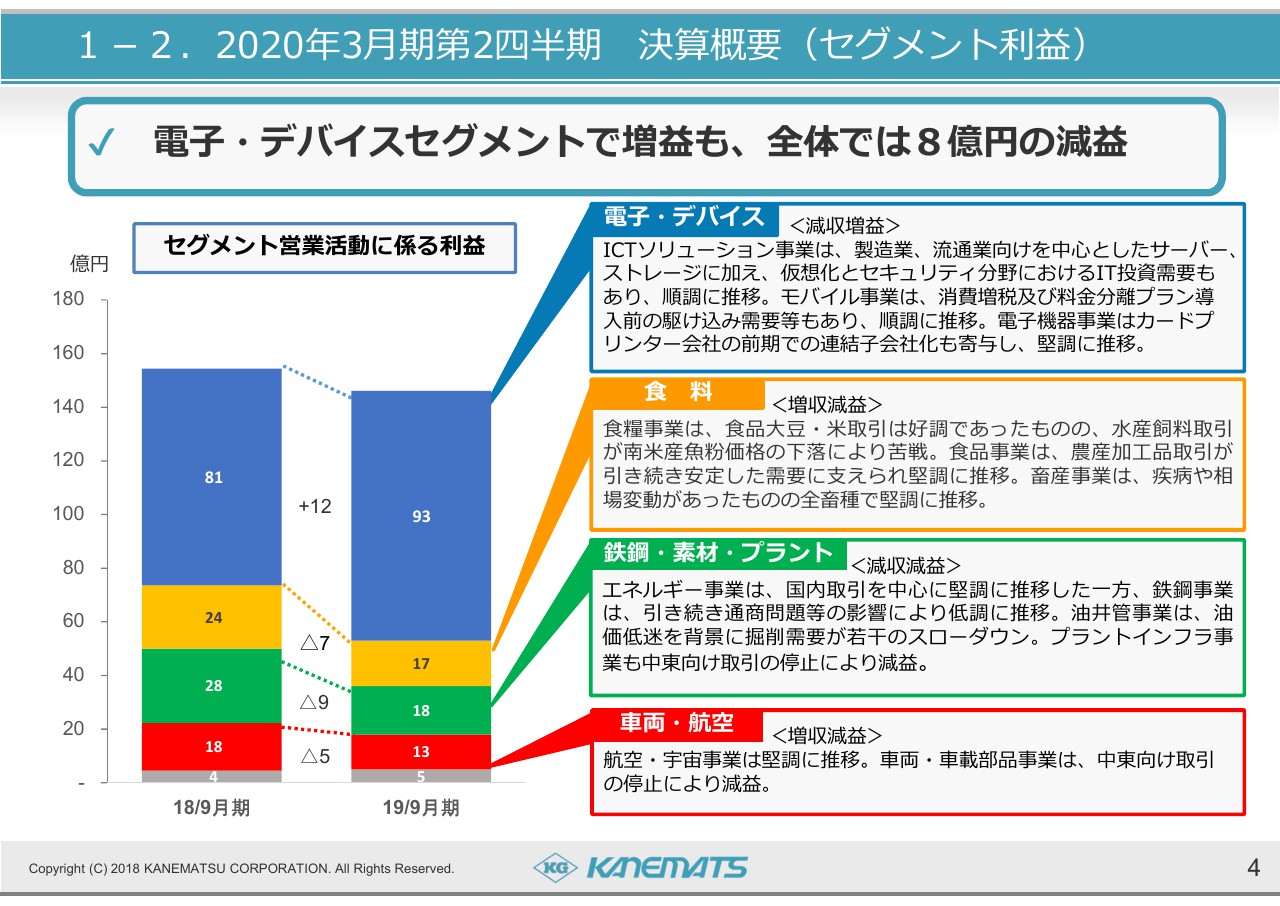

1-2.2020年3月期第2四半期 決算概要(セグメント利益)

次に、各セグメント別の営業活動に係る利益についてご説明します。当社は4つのセグメントで事業を行っています。ご覧のとおり4ページでは色分けしています。

一番上の青い部分が電子・デバイスセグメントです。こちらはICTソリューション事業は、製造業、流通業向けを中心としたサーバー、ストレージに加え、仮想化、セキュリティ分野におけるIT投資需要もあり、順調に推移しました。モバイル事業は、消費増税、及び料金分離プラン導入前の駆け込み需要などがあり、こちらも順調に推移しました。電子機器事業は、カードプリンター会社の前期での連結子会社化も寄与し、堅調に推移したため、セグメント全体では前年同期比12億円増加の93億円となりました。

その次のオレンジの部分が食糧セグメントです。食糧事業では食品大豆と米取引が好調だったものの、水産飼料の取引は南米産の魚粉価格の下落によって苦戦しました。食品事業は、農産加工品取引が安定した需要に支えられ、堅調に推移しました。また、畜産事業も、相場の変動はあったものの、全畜産種で堅調に推移したことから、セグメント全体では前年同期比7億円減少の17億円となりました。

その下の緑の部分が鉄鋼・素材・プラントセグメントです。このうち、エネルギー事業は国内取引を中心に堅調に推移しましたが、鉄鋼事業は引き続き通商問題等の影響により低調に推移しました。油井管事業は、油価の低迷を背景に掘削需要が多少スローダウンしました。プラントインフラ事業は、中東向け取引が停止したことから、セグメント全体では前年同期比9億円減少の18億円となりました。

一番下の赤い部分が車両・航空セグメントです。航空・宇宙事業は堅調に推移しました。車両・車載部品事業は、中東向けの取引が停止になったことから、セグメント全体では前年同期比5億円減少の13億円となりました。

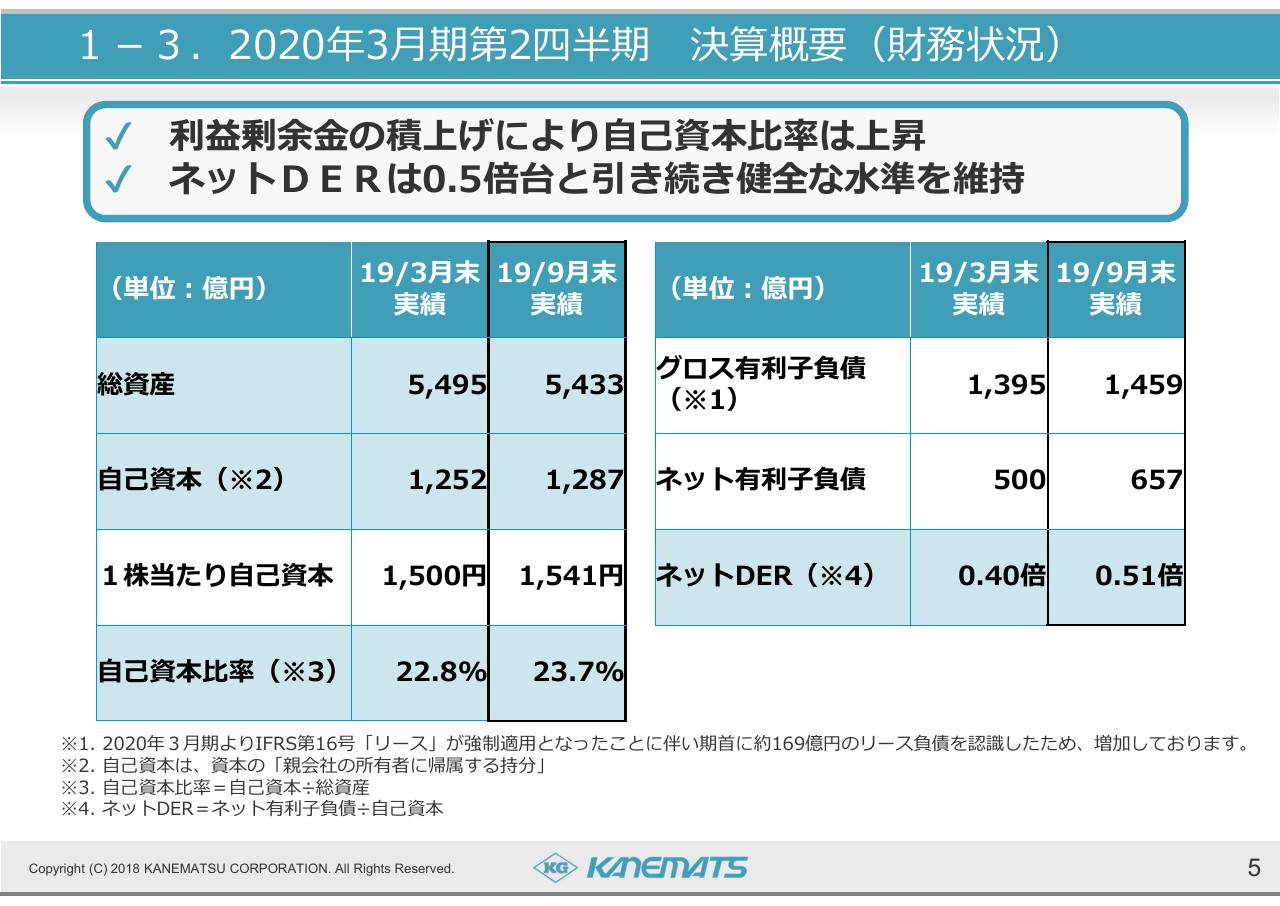

1-3.2020年3月期第2四半期 決算概要(財務状況)

次に財務状況についてポイントをご説明します。表でご覧いただけるとおりですが、総資産は、有形固定資産の増加があった一方、営業債権及びその他の債権の減少等によって前期末比61億円減少し、5,433億円となりました。

自己資本は、利益剰余金の積上げなどにより前期末比35億円増加の1,287億円となりました。また、有利子負債につきましては、当期よりIFRS第16号「リース」の強制適用があった関係で、期首に約169億円のリース負債を認識したため増加しており、ネット有利子負債は前期末比157億円増加の657億円となりました。

この結果、自己資本比率は23.7パーセントに改善し、ネットDERは0.51倍となりました。決算については以上です。

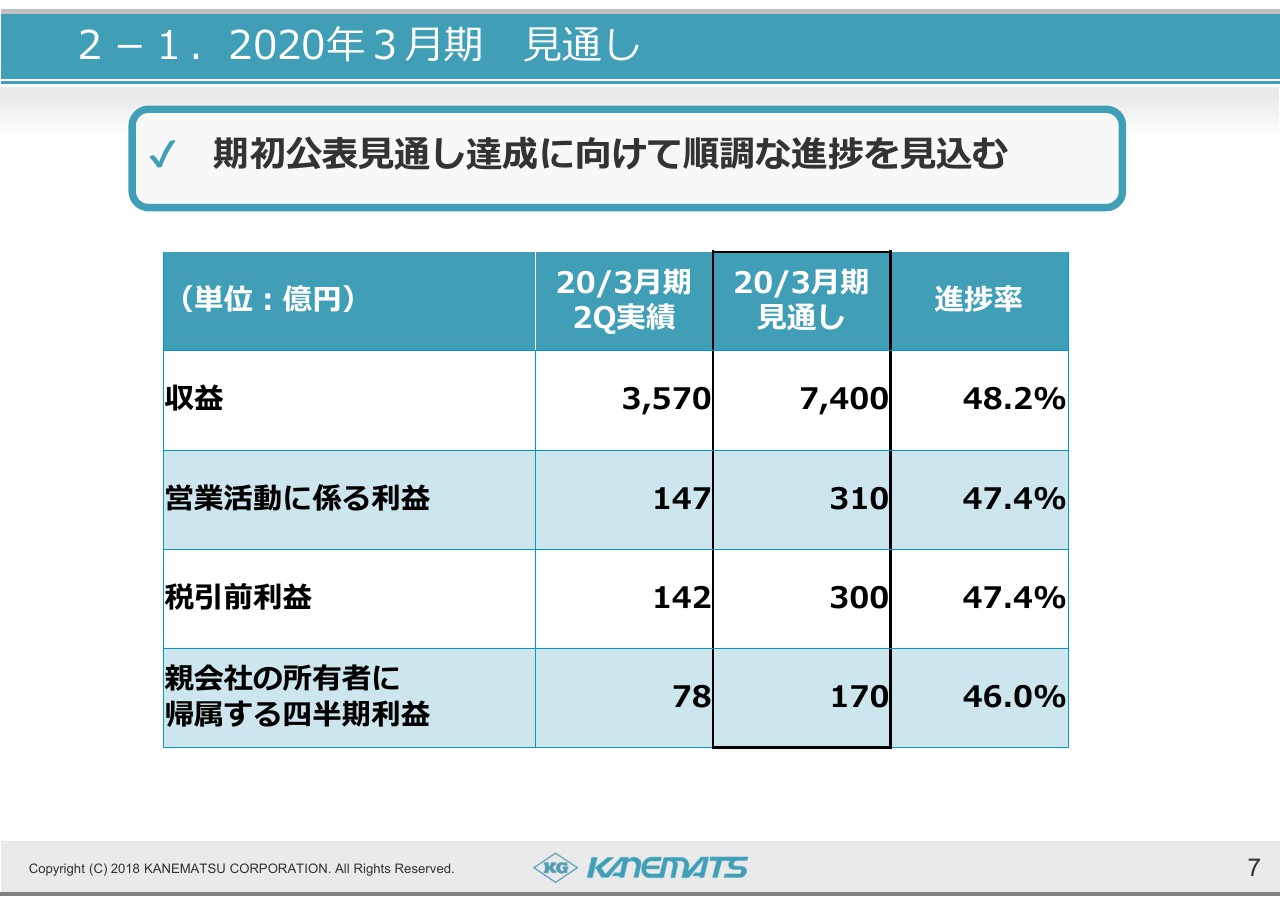

2-1.2020年3月期 見通し

続きまして、2020年度3月期の見通しについて説明します。

収益の見通しについてはご覧のとおりです。営業活動に係る利益の進捗率は上期で47.4パーセント、親会社に帰属する四半期利益も46.0パーセントの進捗率となっていて、第2四半期においては改善傾向となっています。

前年同期と今期を比べると、7.7パーセントの増益というかたちになっています。従来、当社は下期偏重型の収益構造であるため、下期も順調に推移をすると見ていますが、市況の変動や国際政治の影響により、不透明な景気動向を勘案し、期初公表の見通しをそのまま据え置きとさせていただいています。

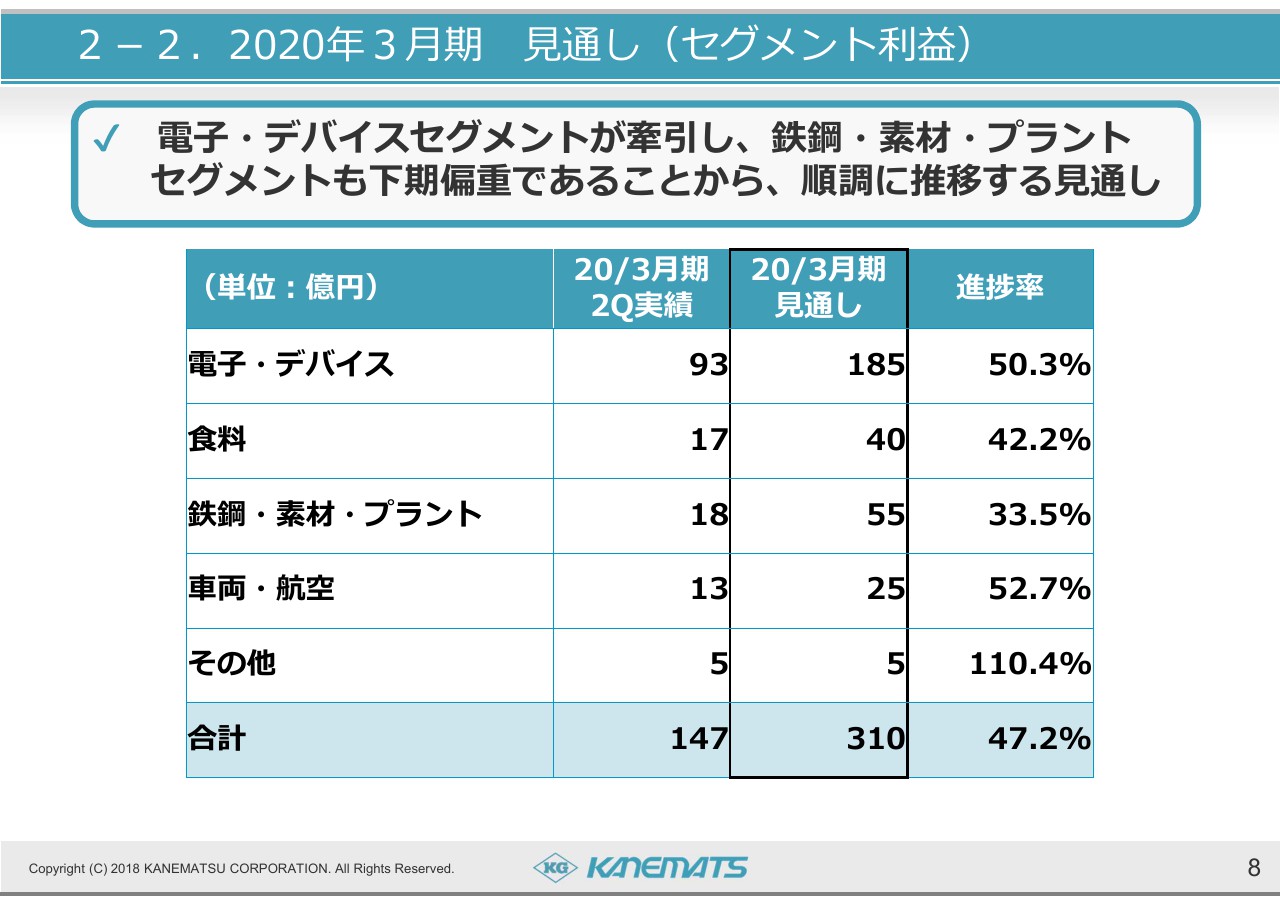

2-2.2020年3月期 見通し(セグメント利益)

セグメント別の見通しについてもご覧のとおりです。詳細は次のスライドでご説明します。

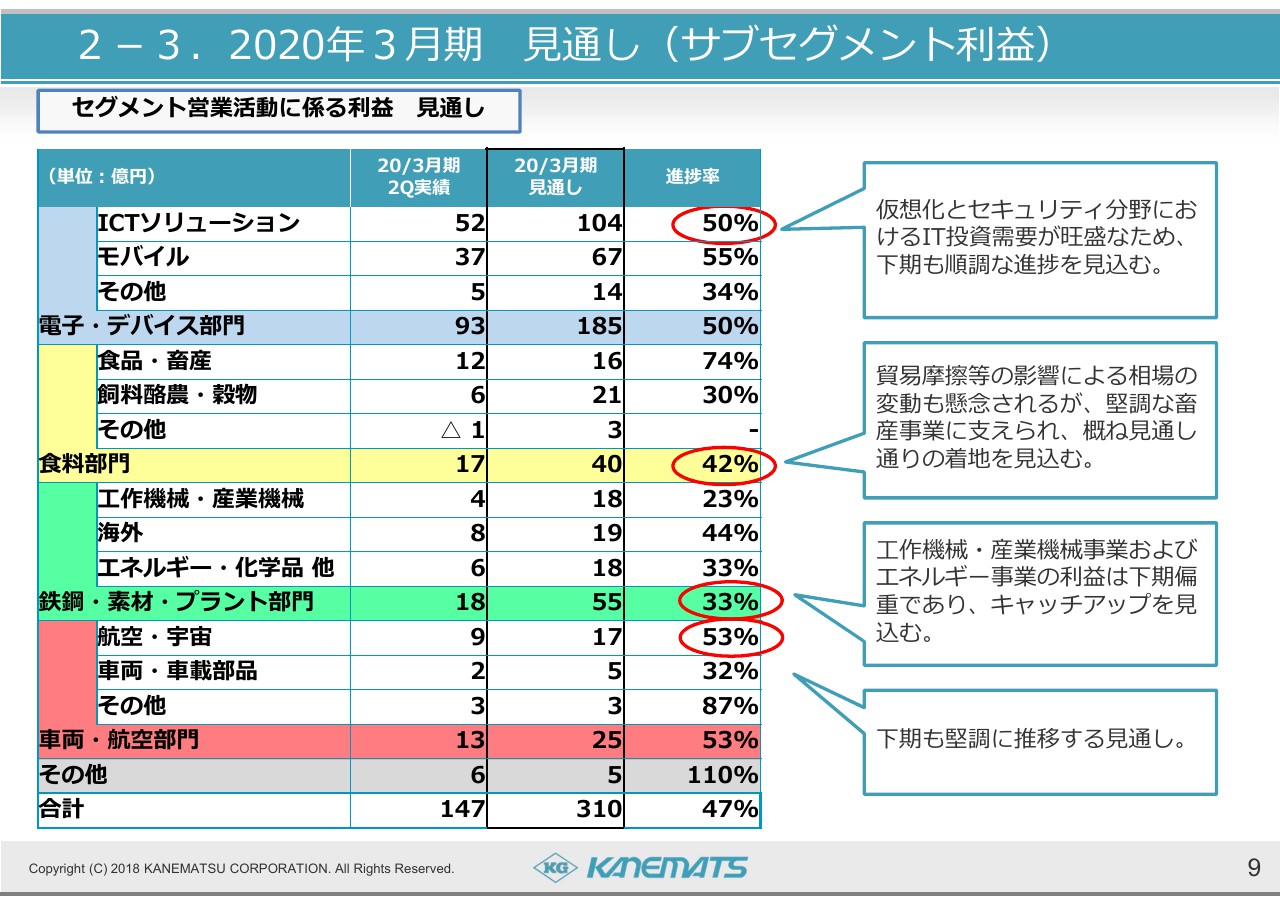

2-3.2020年3月期 見通し(サブセグメント利益)

9ページの表は、各セグメントの営業活動に係る利益の見通しです。一番上の電子・デバイス部門は、ICTソリューション事業において仮想化やセキュリティ分野における旺盛なIT投資需要もあり、下期も順調に推移する見通しです。モバイル事業については料金プランの変更後の影響など不透明な部分があるものの堅調に推移し、セグメント全体では期初見通しの185億円となる見通しです。

その次が食糧部門です。食糧セグメントは貿易摩擦の影響などによって相場の変動が懸念されます。一方で、引き続き畜産事業が堅調に推移することから、セグメント全体としてはおおむね期初見通しの40億円で着地を見込んでいるという状況です。

鉄鋼・素材・プラントセグメントにおいては、工作機械・産業機械事業が下期偏重の収益構造となっていて、エネルギー事業も冬場の灯油需要などによる下期の回復が見込まれることもあり、セグメント全体では期初の見通しの55億円をおおむね達成すると見ています。

車両・航空セグメントでは航空・宇宙事業、車両・車載事業ともに下期も堅調に推移する見通しであり、セグメント全体で25億円となる見通しです。

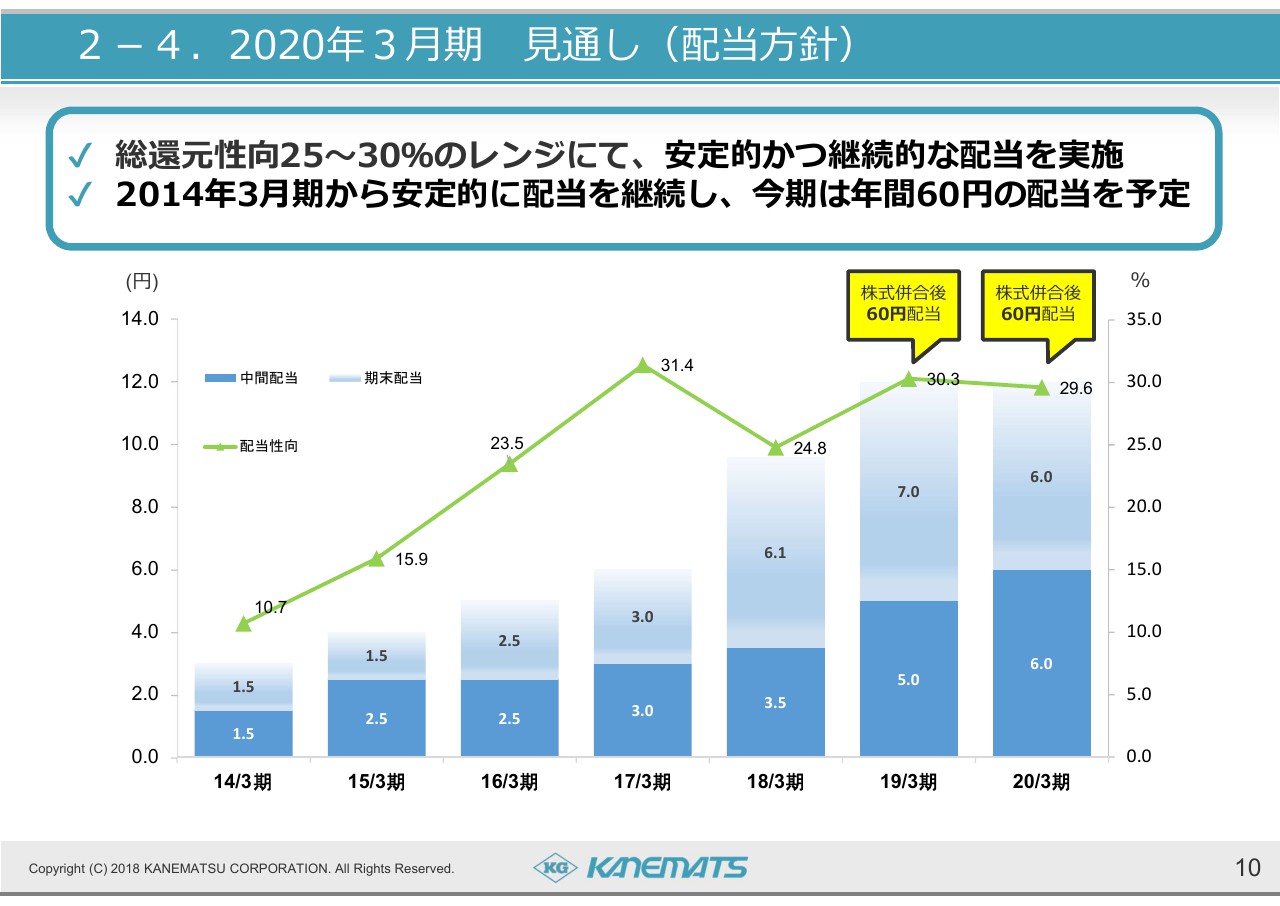

2-4.2020年3月期 見通し(配当方針)

配当についてはこのスライドのとおりです。中期ビジョン「future 135」において、安定した収益構造や財務構造を基盤とした総還元性向25パーセントから30パーセントの範囲とすることを目標としています。今期の中間配当については30円とすることを10月31日の取締役会において決議させていただきました。

期末配当予想の30円、年間配当予想の60円につきましては、現時点においては変更はありません。今後も期初に発表したとおり、利益目標の達成に留まることなく、効果的な事業投資によって、規模の拡大や付加価値の獲得を追求し続け、全社グループをあげて収益拡大に取り組んでいきます。

以上で2020年3月期第2四半期決算概要と通期の見通しについてのご説明を終わります。ご清聴ありがとうございました。