マーケットサマリー

インド株式市場は、9月20日の法人税減税発表を受けて大幅高となった後も、上昇基調を維持。債券市場は9月下旬以降、世界的な金融緩和の流れや、国内でもインド準備銀行(中央銀行)の利下げなどが追い風となり堅調な展開(10月31日現在)。

トピックス

市場は国営企業の民営化に注目

国営企業の民営化の推進と「企業統治の強化および政府介入の縮小」という歴代政権が掲げた公約は、インドが過去数十年にわたって進めてきた改革を特徴づけてきた。しかし、国営企業の政府保有株比率引き下げや全株式売却は、様々な問題に直面し、多くのケースで実現に至っていない。このため、歴代政権による、この選挙公約は未達が常態化してきた。

インド政府は、今年度(2019年4月-2020年3月)予算で、財政赤字の対国内総生産(GDP)比率を3.3%に抑える目標を設定した。しかしながら、当初5ヶ月間の税収実績と最近実施された減税は、大幅な税収不足に陥る可能性を示唆している。このため、大規模な歳出削減を回避したい現政権にとって、国営企業の民営化は一段と重要性を増している。

明るい材料としては、第1期モディ政権(2014年5月-2019年5月)下において、国営企業の民営化は400億米ドル(約4.4兆円)と記録的規模に達したことが挙げられる。これは、国民会議派(現在は最大野党)が率いた前政権下の5年間の民営化収入140億米ドル(約1.5兆円)の3倍近くになる。

本年5月に2期目を迎えたモディ政権は、より大きな目標を掲げている。7月に発表された政府予算では今年度の民営化目標は1.05兆ルピー(約1.6兆円)となっている。

民営化圧力

民営化に取り組む現政権は9月、インドにおいて2000年代前半以来最大規模となる民営化計画を打ち出した。対象は国営企業4社である。

国営企業の政府保有株をすべて売却すると、中央政府は総額で約10兆ルピー(約15.5兆円)の民営化収入を得ることになる(国営企業の時価総額と政府保有比率をベースに試算)。この額は、国内外企業向けの戦略的売却、あるいは機関投資家や個人投資家向けに数回に分けて実施する段階的売却のいずれかが行われる場合、大幅に増える可能性がある。

多くの国営企業の株価評価は、政府保有企業の非効率な経営への懸念、政府保有株比率削減のための煩雑なプロセスへの市場の懸念を反映して、低くなっている。

対照的に、国営石油会社の場合、戦略的民営化の可能性がメディアで大きく報じられると株価が上昇に転じた。これは投資家が戦略的民営化を評価している証しと言える。

10月上旬には、鉄道チケット販売・売店・食堂サービスを提供する国営企業が新規株式公開(IPO)で9,090万米ドル(約99億円)相当の資金を調達したが、その応募倍率はインドの国営企業IPO史上で最も高い112倍であった。このIPOは、インド経済の減速と消費需要の落ち込みを懸念する声が高まる中でも投資家の関心が極めて高かったという点で特筆に値する。

一方、政府は民営化の代替案も用意しているが、投資家の評価はそれほど高くない。代替案は、①政府が保有する国営企業の株式をETF(上場投資信託)を通じて売却する、②国営企業同士が政府保有分を取得して株式を持ち合う、というものだ。今年度に予定している国営企業の民営化が計画どおりに達成できない場合、政府はETFを通じた株式売却または国営企業間の株式持ち合いに踏み切って、当初目標を強引に達成する動きに出ることを市場は懸念している。

山積する圧力

国営企業の民営化の決定とその実行には、政治的障害から労働組合や他の利害関係者との長期におよぶ交渉まで、様々な複雑な問題が立ちはだかる。その他にも、複雑な事業形態の正確な把握、政府による経営への介入の懸念、第三者による訴訟の可能性など、買い手の意欲を削ぐ要因は多い。

さらに、赤字体質の国営企業の場合は、買い手を見出すのは特に困難となる。例えば政府は、2018年に国営航空会社の株式売却を目指したものの買い手がつかず、民営化計画は頓挫した。同社はインドの代表的な航空会社だが、巨額の負債を抱え、2012年以降、税金を注ぎ込んだ再建計画のおかげで運行を続けている。モディ政権は同社の民営化を再度試みると言われている。

国営航空会社の民営化が頓挫したことを受けて、政府は同社の負債を管理可能な水準まで減少させることに着手するとともに、労組との複雑な交渉を開始している。すべては、買い手から見て、より魅力的な航空会社にするためだ。

国営航空会社の株式売却は、モディ政権にとって依然として極めて困難な課題だが、政府の最近の取り組みから判断すると、この民営化計画の目玉となる案件を何としても実現させたい現政権の決意がうかがえる。

株式市場

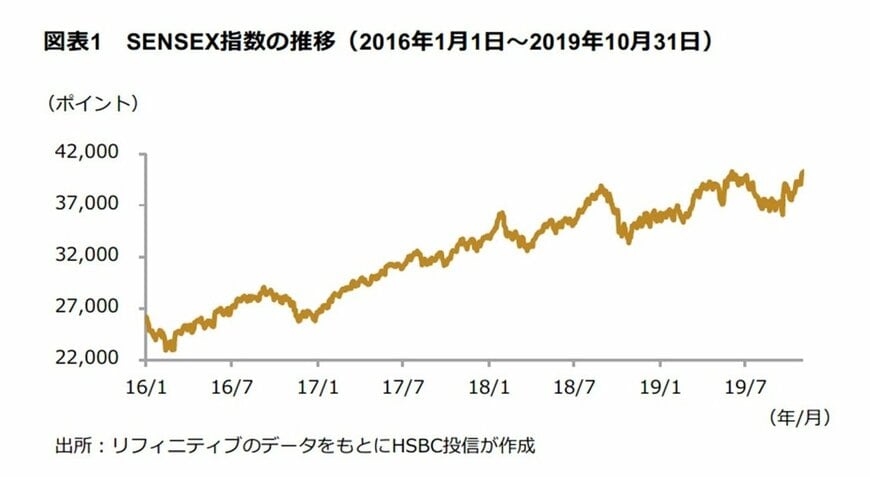

9月以降、上昇基調維持

インド株式市場は、9月20日の法人税減税発表を受けて大幅高となった後も、上昇基調を維持している(10月31日現在)。法人税減税による企業収益の改善、投資促進、ひいては経済成長押し上げへの期待から、インド株式に対する投資家センチメントは改善している。

米中通商交渉の進展期待、世界的な金融緩和の流れなどから主要国の株式市場が堅調であることも、インド株式市場にとり追い風となっている。

当社の株式運用戦略

当社ではインド株式市場に対する強気の見方を維持している。インド経済は着実に成長しており、構造改革の進展から、成長率はさらに高まると見られている。与党インド人民党(BJP)が安定した政治基盤のもとで高成長・構造改革路線を継続すると見込まれることも、株式市場にとり強力なサポート要因。

インド株式の運用では、持続的な収益成長性を有しながらバリュエーションに割安感のある銘柄を選別する。業種別には金融をオーバーウェイトとし、エネルギー、生活必需品、ヘルスケアをアンダーウェイトとしている。また、第2期モディ政権は、100兆ルピー(約152兆円)のインフラ投資計画(高速道路建設、都市住宅建設、水供給システム、地下鉄建設など)を公約しており、インフラ関連銘柄が恩恵を受けることが見込まれる。

債券市場

9月下旬以降は堅調

インド国債市場は、9月下旬以降は堅調(利回りは小幅低下)に推移している(10月31日現在)。景気対策が財政を圧迫する懸念がマイナス要因となる一方、インド準備銀行(中央銀行)による利下げがプラス要因と なっている。

中央銀行は10月4日に政策金利を0.25%引き下げ5.15%とし、金融政策のスタンスは「緩和的」を維持した。今後もインフレの落ち着きが見込まれる中で、中央銀行はさらなる利下げを行うと見られる。

当社の債券運用戦略

インド債券市場は、グローバル投資家にとり良好な投資機会を提供していると見ている。インド経済はインフレ率を歴史的低水準に抑えながら、比較的高い経済成長を続けており、ファンダメンタルズは良好である。また、インド国債は投資適格級ながら、利回りが高水準にある点も注目される。

インド債券の運用においては、引き続きインドルピー建国債に重点を置いて投資を行う。また、短中期のインドルピー建社債を選好している。一方、米ドル建債券には慎重な姿勢を維持する。

為替市場

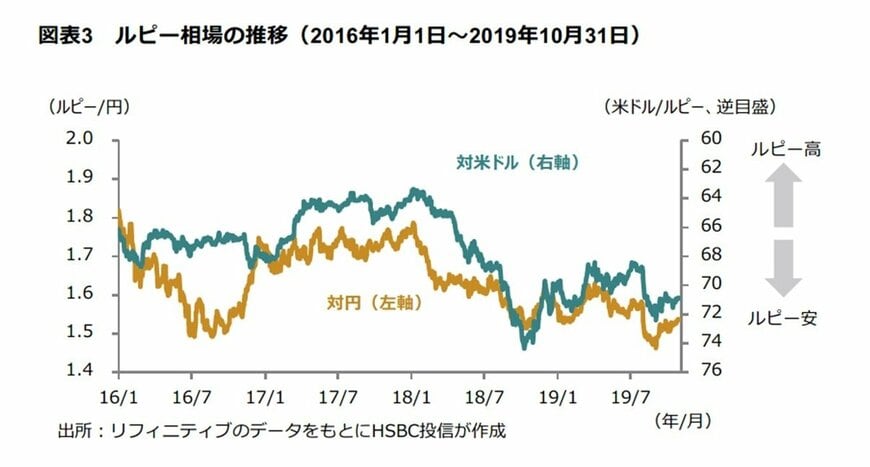

インドルピーは9月以降は堅調に推移

インドルピーは9月以降、対米ドル、対円ともに堅調に推移している(10月31日現在)。大規模インフラ投資計画、国営銀行の再編と資本増強、外国資本規制の緩和、法人税減税などインド政府による一連の景気対策が好感されている。

ルピー相場は、相対的に良好な経済ファンダメンタルズや潤沢な外貨準備高が支援材料となり、中長期的に堅調な展開が予想される。