2019年10月21日に行われた、ラサールロジポート投資法人2019年8月期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:ラサールREITアドバイザーズ株式会社 代表取締役社長 藤原寿光 氏

2019年8月期決算説明会

藤原寿光氏:本日は決算説明会にお越しいただき、ありがとうございます。

この半年を振り返ってみると、いろいろと盛りだくさんな半年でした。物流リートを取り巻く運用環境が変化していくなか、本投資法人では、先手を打って、環境変化を乗り越える新しい取り組みをスタートさせてきました。

その成果が、DPUやNAVの成長というかたちに表れてきたことで、手応えを感じさせる決算となりました。

運用ハイライト

そういった取り組みを4つにまとめています。1点目、実物不動産市場が過熱するなか、利回り重視、収益性重視で、規律ある外部成長を実現しました。

2点目、投資口価格の水準に応じて、借入れ、手許現金、物件入替に公募増資という調達手段のなかから、最適なタイミングで、最適な組み合わせと金額サイズの資金調達を実行しました。

3点目、物流マーケットでは、新築物件の大量供給も難なく消化して、あらためてファンダメンタルズの強さを実感したところですが、本投資法人の既存物件も、運営は好調そのものです。今期もほぼフル稼働を維持しつつ、賃料改定率はプラス6.7パーセントの増額を確保しました。

4点目、ロジポート尼崎は契約率100パーセントを早期に達成しました。本投資法人は、そのバリューアップの成果である超過収益を獲得し、DPUやNAVの押上げに大いに効果を発揮しました。

第7期の1口当たり分配金DPUは、3,145円の予想に対して、プラス1.7パーセント上振れの3,200円という結果になりました。これは、稼働率が想定を上回ったこと、修繕費の予備費がそのまま浮いたこと、物件売却関連費用が想定よりも抑えられたことなどによるものです。

第8期のDPU予想は3,602円で、第7期実績比でプラス12.5パーセントの増加を見込んでいます。第8期には、新規取得物件の収益寄与という巡航ベースの押上げに加えて、二期に分けて計上する物件売却益の二期目の分、増資関連費用など一時的な増減要因がありますが、そのなかでも最も影響が大きいのが、尼崎TMKからの物件譲渡に伴う配当金、1口当たり562円の受け取りです。

第9期は、売却益やTMKからの配当金といった一時的要因の剥落、固都税の費用化などの結果、2,784円となります。これが、ほぼ巡航ベースの収益力となります。

アクティブ運用による投資主価値の加速的な成長を実現

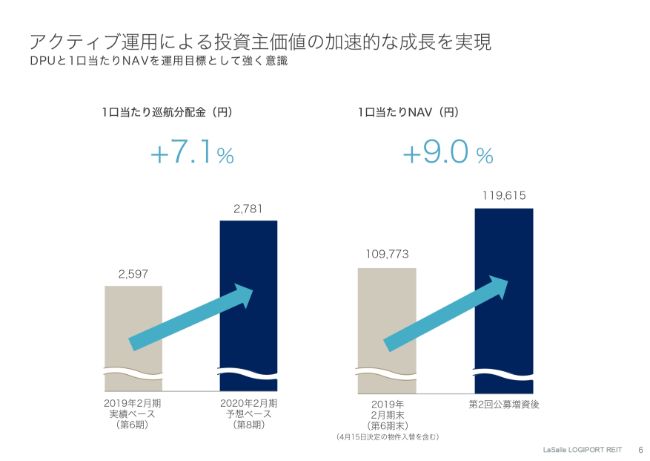

我々が運用目標として強く意識している巡航DPUと1口当たりNAVの動きを見てみたいと思います。

巡航DPUは、今年2月期から来年2月期までの1年間でプラス7.1パーセントの成長となる見込みです。本投資法人では、年率4パーセントの巡航DPU成長を目標として掲げていますが、公募増資を伴う質の高い外部成長に牽引されて、それを大きくアウトパフォームする結果となる見込みです。

1口当たりNAVも、今年2月末からプラス9.0パーセント増加しました。既存ポートフォリオ・ベースではプラス2.1パーセントの伸びで、鑑定キャップレートの低下に支えられた含み益の増加トレンドが継続している訳ですが、今回、プラス9.0パーセントという高い伸びとなったのは、プレミアム増資効果と新規取得物件の含み益が原動力となっています。

本投資法人では、昨年からアクティブ運用という戦略を掲げて、さまざまな種を蒔いてきましたが、それがいよいよ成果として数字に表れてきたという手応えを感じています。

投資主価値向上に繋がる外部成長

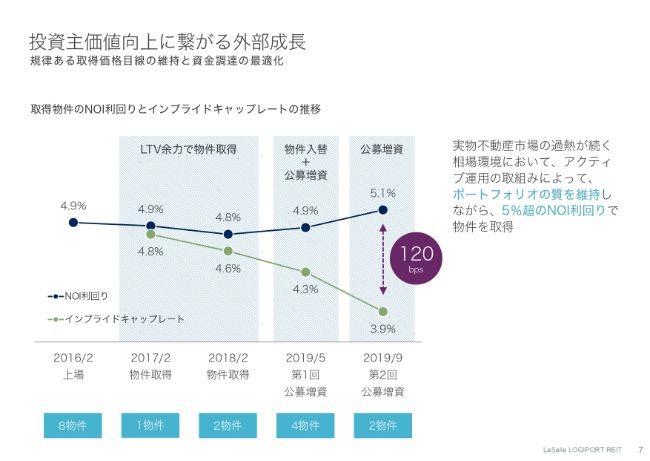

アクティブ運用の成果が最も顕著に出ているが、取得物件のNOI利回りです。5月の第1回公募増資時が4.9パーセント、9月の第2回公募増資時が5.1パーセントという利回りですので、既存ポートフォリオの利回り水準と比べて、それを維持、さらには改善することができました。

実物不動産市場に目を向けると、東京圏の物流施設は3パーセント台中盤から後半での取引がすっかり定着しています。鑑定キャップレートもすでに4パーセント前半まで低下していますが、今後、取引実勢にさらにサヤ寄せされていくと思います。

こうした状況ですので、物件をマーケットから取得しようとしても、スポンサーから鑑定評価額で取得しようとしても、かなりタイトな利回りにならざるを得ない、これが物流リートの置かれた投資環境です。そのなかで、本投資法人では、高収益の物件を確保する仕組みとしてのアクティブ運用戦略がうまく効果を発揮しています。

このグラフでもう一点注目していただきたいのが、取得物件利回りとインプライド・キャップレートとの関係です。取得物件の利回りが改善する一方で、インプライド・キャップレートが低下していますので、9月の公募増資ではイールドスプレッドが120bpsにもなりました。

試算してみたところ、LTV一定で、9月と同じ350億円程度の物件取得を想定した場合、イールドスプレッドが120bpsで外部成長によるDPUの増加はプラス4.2パーセント、75bpsでプラス2.6パーセントという結果でした。投資口価格が堅調に推移すれば、外部成長によるDPUの上乗せが可能になりそうです。

リースアップによる超過収益は本投資法人に帰属

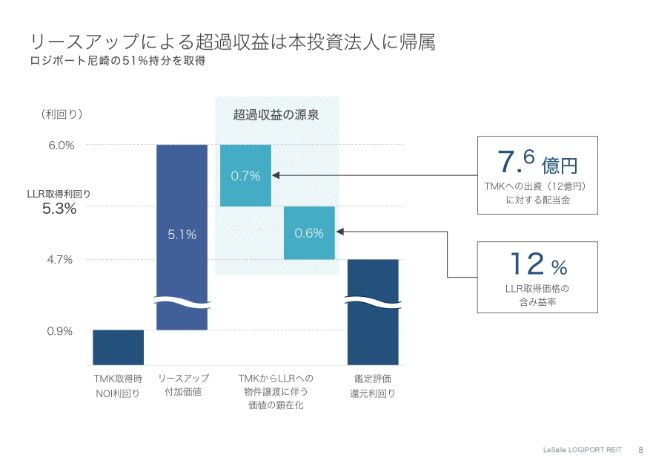

ロジポート尼崎を例にとって、高収益の物件を確保する仕組みを見てみたいと思います。ロジポート尼崎は、昨年9月、稼働率35パーセントの段階で、本投資法人が11パーセント出資する特定目的会社TMKが外部から取得してきたものです。

その時点では、NOI利回りは0.9パーセントでした。その後、テナント誘致を進めてきて、今年8月には100パーセント稼働を達成、NOI利回りを6.0パーセントにまで持ち上げました。

先日、本投資法人がTMKから利回り5.3パーセントで物件を取得したわけですが、その際、リースアップによる付加価値のうち、0.7パーセントの利回り差がTMK側で売却益として実現され、その出資比率11パーセント相当の7.6億円を本投資法人が配当金として受け取りました。

他方、鑑定評価の還元利回りは4.7パーセントですので、取得利回りの5.3パーセントとの間で、含み益が生じます。取得価格に対して12パーセントの含み益率という割安な価格での取得になりました。

スポンサーから安定稼働物件を買うという従来型の物流リートのビジネスモデルでは、この超過収益はスポンサーの取り分になりますが、本投資法人は、バリューアッド投資を通じて、バリューチェーンの川上にある超過収益を獲得することを狙っています。

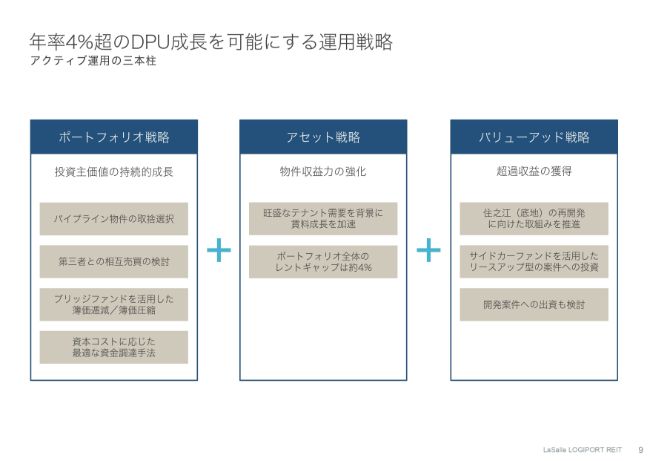

年率4%超のDPU成長を可能にする運用戦略

このスライドでは、あらためて本投資法人の目指すアクティブ運用の三本柱をまとめています。

アクティブ運用の狙いは、DPU成長力の強化です。前回の決算説明会では、公募増資ができなくても、手持ちのパイプライン物件や財務余力をうまく組み合わせることで、4パーセントのDPU成長を狙っていくというお話をしました。

物件入替を軸にポートフォリオ戦略で1パーセント、アセット戦略で1パーセント、バリューアッド戦略で2パーセント、合計で4パーセントというイメージでした。

先ほどのスライドでも見たように、投資口価格が堅調に今後も推移し、外部成長が可能な状況が続けば、今年度同様、4パーセントプラスアルファのDPU成長が視野に入ってくると期待しています。

パイプライン物件を活用した多様な戦略的オプション

パイプラインは、インカム物件で1,300億円程度の規模になりますので、引き続き豊富です。このなかから、厳選投資をしていくという姿勢に変わりはありません。

不動産価格が高騰している今の環境ですので、高収益の物件を確保するために、さまざまな工夫をしています。ブリッジファンドを使って、取得タイミングの調整や簿価逓減を図るというのは、業界でも標準的な取り組みになっていて、目新しくありませんが、我々は他にもいろいろやろうとしています。

例えば、キャッシュフローの安定した物件を再開発や稼働率向上によるアップサイドの見込める物件と相互売買することなどを検討しています。

他にも、実物不動産市場での高値売却で裁定利益が取れるので、パイプライン物件のなかで優先順位の低い物件を外部に売却して、その売却益を損益通算することでパイプラインの他の物件の簿価を圧縮するというアイデアもあります。実は、これは既に実行済みで、5月のPOで取得したロジポート堺築港新町は、このスキームで利回りを30bp改善させました。

このパイプラインのなかで、次はどの物件が取得候補になるのかという点については、ロジポート尼崎の残り49パーセント持分と他の物件を組み合わせるのが基本シナリオかなと思います。

ロジポート尼崎は、前回と同じ5.3パーセントの利回りで取得可能ですので、DPUとNAVの押上げに効果を発揮すると思います。

再開発案件については、今の段階で正式に公表できる進展はないのですが、住之江の底地は2021年3月のリースバック期間満了後、すぐに着工できるように準備を進めています。我々の狙いどおり、近隣のロジポート大阪大正との相乗効果で、テナント・ニーズが出てきていますので、BTS型の再開発に向けて、手応えを感じています。

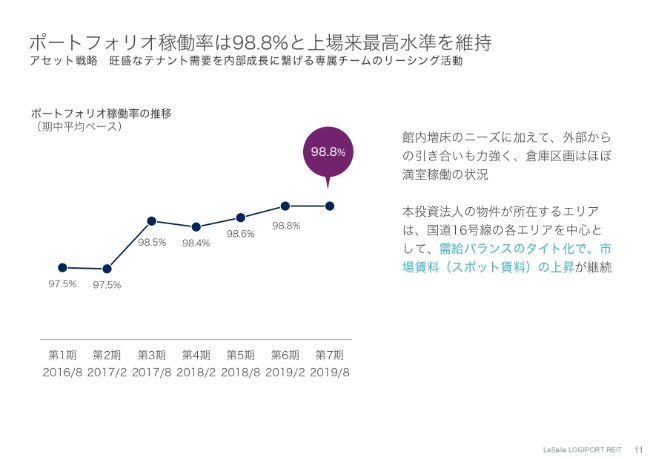

ポートフォリオ稼働率は98.8%と上場来最高水準を維持

ポートフォリオの稼働率は、上場来最高の98.8パーセントを維持しています。前回の決算説明とほぼ同じスライドですが、それもそのはずで、既存ポートフォリオの運営も、物流マーケットも、好調そのものですので、変化はありません。

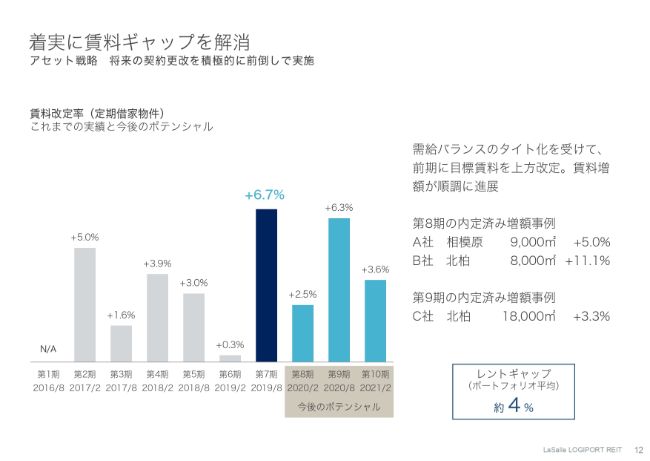

着実に賃料ギャップを解消

賃料改定も順調に進んでいます。この8月期に満了を迎えた定期借家契約は、賃料改定率がプラス6.7パーセントになりました。来年2月期の再契約も、すでに全て内定済みで、賃料ギャップに相当するプラス2.5パーセントの増額率を確保できる見込みです。

我々の目標賃料と現行賃料とのギャップは、ポートフォリオ平均で4パーセントです。半年前の4月の決算説明会では6パーセントと言っていましたが、今回4パーセントとなっているのは、目標賃料を下げたからではなくて、新たにロジポート大阪大正と尼崎が加わった影響です。とくに尼崎は、当初の目標賃料よりも9パーセント高い賃料でリースアップが完了しましたので、賃料のアップサイドを先取りしたかたちになっています。

しかも、それだけではなくて、9月に本投資法人が取得した後、そこからさらに5パーセント高い賃料で長期契約を締結しましたので、さらなる賃料アップサイドが顕在化しています。

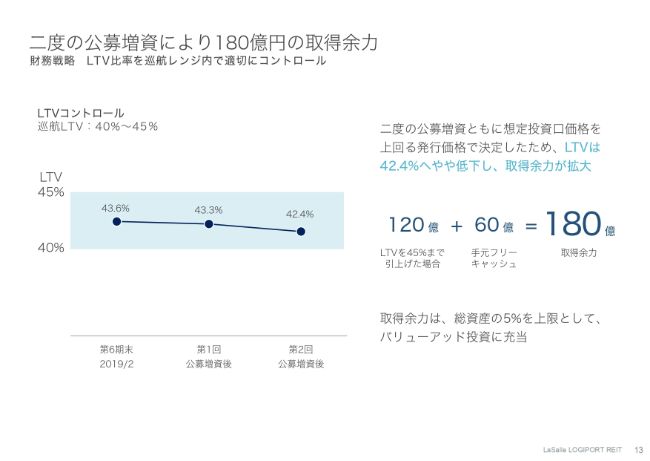

二度の公募増資により180億円の取得余力

公募増資の結果、LTVは若干低下しました。言い方を変えると、LTVや現金を使わずに、十分なDPU成長を実現して、なおお釣りがあったということになります。これによって、LTV余力の拡大というかたちで、将来に向けて成長力を温存することができました。

LTVを45パーセントまで引き上げた場合の取得余力は120億円、手許現金の60億円と合わせて、180億円の取得余力があります。

取得余力は、バリューアッド案件、すなわち収益に寄与するまで時間がかかるが、アップサイドポテンシャルの大きい案件に優先的に充当していきたいと考えています。ちなみに、総資産の5パーセントをバリューアッド投資に振り向けると、DPUで350円程度の押上げ効果が期待できます。

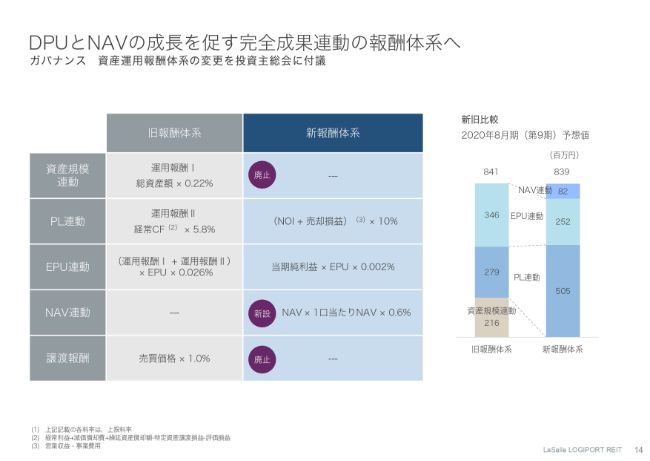

DPUとNAVの成長を促す完全成果連動の報酬体系へ

資産運用報酬体系を見直します。資産規模連動の報酬を廃止して、完全成果連動に切り替える方向で、11月の投資主総会に付議することにしました。

J-REITで一般的な資産規模連動型の報酬については、投資主利益を二の次にして、資産規模拡大を助長しているという批判がありました。ですので、資産規模連動の比率を下げるといった中途半端なことではなくて、全廃としました。

本投資法人では、DPUとNAVの成長を運用目標として掲げていますので、運用報酬もそれと連動させることで、我々の本気度を示したいと思っています。

新報酬体系では、収益連動部分、EPU連動部分、1口当たりNAV連動部分の3要素で構成されます。譲渡報酬は、運用成果に対する報酬という意味合いがありながらも、売却損が生じた場合でも支払われるという問題がありますので、これも廃止することにします。なお、運用報酬の総額は、旧体系とほぼ同水準になるように設定しています。

報酬体系の見直しによって、昨年11月に導入した持投資口会、今年3月に行った自己投資口取得の体制整備と併せて、ガバナンスのスタンダードも一段と高くなったと考えています。

外部機関から高評価を取得

ESGについては、ラサールとしてグローバルに力を入れて取り組んでいます。その成果もあって、今年度のGRESBリアルエステイト評価では、最高位のGreen Starと5スターを取得しました。去年は4スターだったので、一段階改善しました。CASBEEでも、新たに3物件で最高評価のSランクを取得しています。

直近の取り組みとしては、気候関連財務情報開示タスクフォース(TCFD)提言への賛同も表明しており、ESG分野でも継続的な改善に努めています。

最後になりましたが、我々の目指すアクティブ運用が徐々に形になりつつあります。他の物流リートには見られない、ラサールならではの強みを活かして、引き続きDPUとNAVの成長にこだわっていきたいと思いますので、ご支援を賜りますと幸いです。

ご清聴、ありがとうございました。