2019年9月13日に行われた、スターアジア不動産投資法人2019年7月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:スターアジア不動産投資法人 代表取締役社長 加藤篤志 氏

スターアジアグループ 共同創業者兼Managing Partner 増山太郎 氏

2019年7月期決算説明会

加藤篤志氏(以下、加藤):みなさま、こんにちは。スターアジア不動産投資法人の2019年7月期決算説明会を開始させていただきたいと思います。

2019年7月期の決算説明の前に、今回は冒頭でスターアジア不動産投資法人のスポンサーでありますスターアジアグループの創業者のうちの一人で、現在もスターアジアグループを率いています増山より、スターアジア不動産投資法人とスターアジアグループとの関わりについて説明させていただきたいと思いますので、最初にお聞きいただければと思います。

スターアジアグループについて

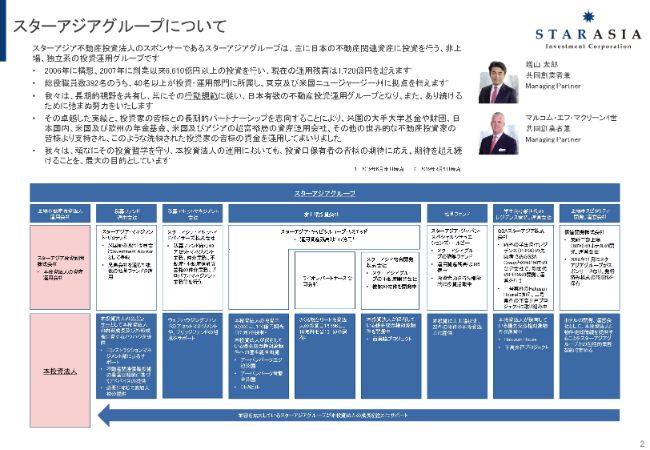

増山太郎氏:こんにちは。スターアジアグループは、非上場の独立系の投資運用グループであります。しかしながら、おそらく「上場リートの運用以外、何をやっているのかよくわからん」とおっしゃる方々も多いかと思いますので、今日は少しお話をさせていただきます。

当グループは、私と、マルコム・エフ・マクリーン4世というアメリカ人の2人で、2007年に創業して以来、6,600億円以上の投資を日本を中心として行ってきました。

ここまでは主に、米国IVY League(アイビー・リーグ)を含めた数兆円を運用するような大学の基金、アメリカの医療系、美術館を運営するような財団、それから国内・米国・欧州の年金基金を預かって、主に私募ファンドで運用してきました。

私募のファンドでも上場リートでも、非常に大切だと思っており、(それを示す)行動規範・投資哲学がありますので、後ほどご紹介させていただきたいと思います。

まず、スライドの下がスターアジアグループの組織図、概念図です。一番左のピンクのボックスが、今回の主役である投資法人になります。そして、その上が投資法人の運用会社です。

その右を見ていただきますと、スターアジア・マネジメント・リミテッドとあります。このエンティティは、米国のSECのRegistered Investment Advisor(登録運用業者)になっていまして、このエンティティおよび複数の兄弟会社が、複数のファンドを運用している状況です。エンティティ自体が、リート向けのスポンサーになっていまして、さまざまなリソースを提供している状況です。

その右がスターアジア・アセットアドバイザーズ株式会社です。2年前に買収を通じて設立した私募のファンド向けのAM・PM会社です。このエンティティで現在、リート向けのブリッジファンドの組成等のサービスを提供しています。

さらにその右がスターアジア・キャピタルコープ・リミテッドです。200億円弱を運用する非上場の投資会社ですが、2007年の創業時から運用していまして、長期資金をさまざまな投資に振り向けています。例えば、このエンティティで現在、上場リート、本投資法人の投資口の17.9パーセントを保有している状況です。さらに、複数の物件向けのTK出資を行い、そうした物件が上場リート向けの優先交渉権対象物件となっています。

さらに、このエンティティの子会社のライオンパートナーズ合同会社で、さくら総合リート投資法人さんの発行している投資口を5.1パーセント保有しています。さらに兄弟会社であるスターアジアグループの不動産開発会社を2年前に設立しまして、これがスターアジア総合開発株式会社になります。

ここで複数の物件の開発を行っていまして、西巣鴨プロジェクトや博多のオフィスを現在開発中で、ともに本投資法人向けの優先交渉権提供物件となっています。

さらにファンドとして、「スペシャルシチュエーションファンド」があります。これはシリーズで展開している当グループの旗艦ファンドになります。現在の運用残高が約400億円弱ですが、引き続き投資を継続している最中です。現在のファンドが4号ファンドになっており、繰り返し同様のファンドを立ち上げている状況です。

このファンドを含めた私募ファンドで、上場以来、これまで本投資法人に対して28物件をファンドから提供してきました。

さらに右を見てみますと、GSAスターアジア株式会社があります。これはオペレーティングアセットを少し行いたいというなかで、新世代の学生向けレジデンスであるイギリスの「Purpose Built Student Accommodation(PBSA)」という商品を日本に持ち込んできまして、それをイギリスのGSA Groupという会社と合弁会社として運営・開発会社を作って、現在までに2物件を取り組んでいます。

「Hakusan House」はすでに開発が終わっており、現在リースアップの最中で、2物件目の下高井戸の案件は年内に竣工というかたちで、ともにリート向けの優先交渉対象物件となっています。

最後に、価値開発株式会社についてです。これは上場会社ですが、ホテルの運営会社です。昨年、スポンサー交代の要請がありまして、我々が発行済み株式の75.53パーセントを保有するかたちで運営のテコ入れをしています。

この会社は現在、二十数物件の「ベストウェスタンホテル」を国内で展開しています。こうしたホテルの運営をする会社ということで、これもオペレーティングアセットとして、今後グループ内に取り込んでいきたいと思っています。

このエンティティもすでに包括契約を結んでいまして、スターアジアのリートに対して、物件の売却情報を提供するという立て付けになっています。ご覧のように複数の機能がグループ内にありまして、我々はこれを「スターアジアのリアルエステートエコシステム」と呼んでいます。こうした物件の保有機能・ソーシング・ウェアハウス・開発・運営機能を使って、スターアジアのリートの成長を強力にサポートしていくという体制になっています。

スターアジアグループの「行動規範」について

次に、非常に概念的なお話になりますが、我々は行動規範がすごく大事だと思っています。国内では、大手の不動産会社系・財閥系の運用会社が多いのですが、我々は独立系の運用会社です。リーマンショックを越えて成長を続けてきて、これからも生き残っていくために、こうした(スライドに記載されている)当たり前のことを、すべての職員が常に意識して、日々の行動に反映させていくことが唯一の成長・存続のための選択肢だと思っています。

一番大事なのが、「誰のために仕事をしているのか」ということです。我々はすべての資産運用案件において、投資家の期待に応えて、それを超え続けることによってのみ評価されるということを肝に銘じて仕事をする。それ以外、すべて当たり前のことですが、「倫理基準」「独創性」「敬意をもって人に接する」「協調的な文化」「適応性」「実力主義」、そして最後に「卓越への飽くなき追求」ということで、各メンバー全員が常に危機感を持って、つま先立ちでよりよい仕事をするために走り続けていかなければ生き残っていけないのが、我々の業界だと思っています。

スターアジアグループの「投資哲学」について

最後に、投資哲学についてお話をさせてください。我々として常に意識しているのが、2番の「市場の非効率性」です。つまり、為替や金利、上場株式をトレードする運用会社と異なり、我々は流動性の低い国内不動産関連の投資をしていますので、本質的に非効率なマーケットです。そのなかで、常に情報の非対称性があるのですが、それをどう捉えるかによって投資の良し悪しが出てきます。

そこで非常に大切なのは、1番の「リサーチ・フォーカス」です。我々は、日々の投資活動・アセットマネジメントの活動のなかで情報収集を続け、そうした情報を自分の見解になるまで掘り下げています。そのうえで、外部のリサーチデータ等を保管する。それにより、我々としての投資に対する見方を作っていくというプロセスを継続しなければいけません。

3番の「潜在的価値の最大化と実現」について、基本的に我々が投資を決める案件では、それを決めた段階では不動産の潜在的な価値が最大化されていないケースがほとんどです。そうしたものを取り上げて、「費用と時間をどの程度かけることで、一番効率的に価値の最大化ができるか」を考え続けなければいけません。

そのためには、「専門性」が非常に大事になります。専門性を追求することで、安定した成功をもたらして、競合他社との差別化ができると思っています。そうしたなかで、我々の50人弱のチームで核となるメンバーは、45歳から50歳強のメンバーです。彼らはみんな、リーマンショックの前に一定の経験を積んできたメンバーで、今も継続して仕事をハンズオンで行っています。

そういったメンバーが、自分たちの強みを生かしてハンズオンで仕事をしていくことで、継続してよい投資ができると考えています。

最後に、6番の「信頼性、透明性、迅速な行動」ということで、これも非常に当たり前の話ですが、なかなか守られないケースもある。我々は自分たちを律して、これを守っていくなかで、案件を検討する際には、必ず経済条件やDDの過程で必要となる要件を、アップフロントで全部お話しして、「これがクリアになれば、我々はきちんと投資をしますよ」ということで、途中で投資目線を動かさないことを大事に考えています。

我々は過去14年間、地道に、まじめに投資活動を行ってきましたが、リピートでいい案件を持って来ていただけるカウンターパーティーさんが増えてきていると言えます。

加藤:今、増山からご紹介しましたスターアジアグループのバックアップを得て、スターアジア不動産投資法人はここまで成長してこられたと思っています。私たちも、増山が申し上げました投資哲学や行動規範に則って、運用を展開していると自負しています。

1.エグゼクティブサマリー①

それでは、ここからはスターアジア不動産投資法人の2019年7月期の決算について、ご説明したいと思います。

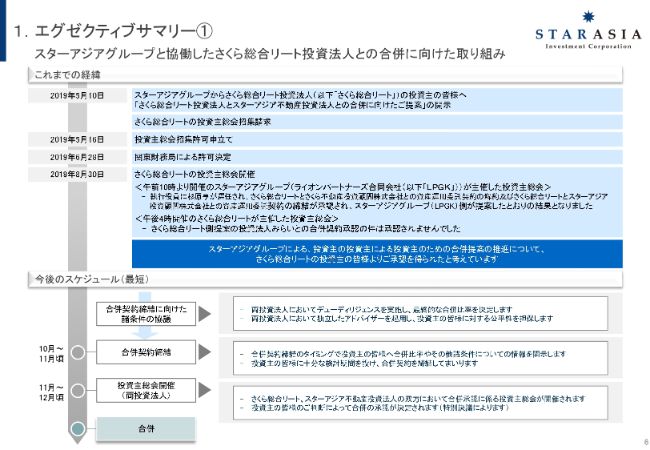

詳細をご説明する前に、まずは6ページについてです。みなさまもご注目いただいていたと思いますが、さくら総合リート投資法人さんとの合併のご提案について、8月30日に2度の投資主総会が行われたところでございます。スライド中段に書いていますが、私たちとしては、ライオンパートナーズ合同会社(スターアジアグループ)からのご提案が承認されました。

第2の総会では、投資法人みらいさんとさくら総合リート投資法人さんの合併について承認がなされなかったことから、私たちのご提案が、さくら総合リート投資法人の投資主のみなさまにご承認いただいたのではないかと考えています。

この後のスケジュールについては、想定で最短のスケジュールですが、10月から11月ごろに合併契約の締結、そして今年の終わりまでに投資主総会を開催いたしまして、合併の効力発生は来年以降になるのではないかと想定しています。

1.エグゼクティブサマリー②

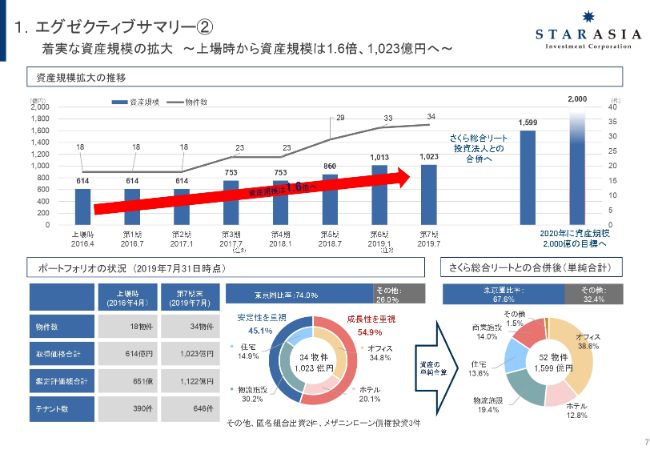

それでは、7ページをご覧ください。私たちはもともと、資産規模の成長目標として、「2020年に2,000億円」と言ってまいりました。さくら総合リート投資法人さんとの合併が首尾よく成就しますと、1,600億円でございます。

後ほどご紹介しますが、私たちには優先交渉権を保有している物件や、スターアジアグループからの強力なサポートが得られることで、2020年に2,000億円の達成も見えてくるのではないかと思っています。

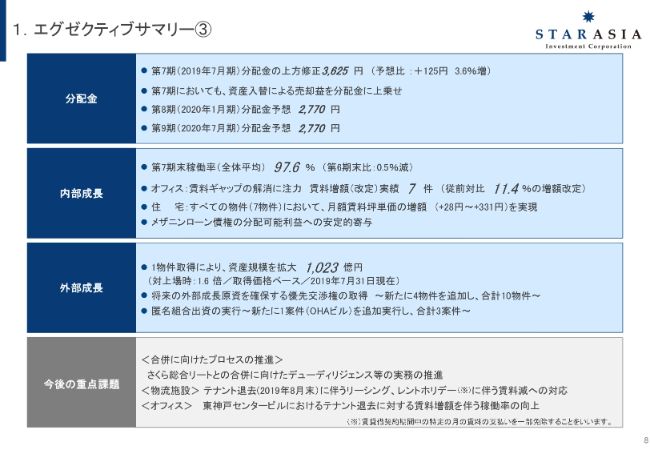

1.エグゼクティブサマリー③

ここからは、2019年7月期の詳細についてご説明したいと思います。8ページをご覧ください。まず、第7期(2019年の7月期)の分配金については3,625円となりました。これは当初の予想である3,500円を125円、約3.6パーセント上回る水準です。

これはさまざまな理由があるのですが、1つはオフィスビルの賃料ギャップの解消も大きな要因になっていると思っています。

今申し上げましたオフィスビルの賃料ギャップの解消についてですが、内部成長のところで2段目に書いておりますとおり、改定実績としては7件の賃料増額を実現し、従前対比で11.4パーセント増を実現しています。

外部成長においては、将来の外部成長原資を確保する優先交渉権の獲得を、新たに4物件で行っています。これは後ほど、パイプラインのところで説明しますが、将来の成長原資が確保できたのではないかと考えています。

スライドの一番下に今後の重点課題について書いておりますが、合併に向けた実務の推進が重要になってくることは言うまでもないことだと思います。その他、前期より重点課題として挙げています物流施設「原木ロジスティクス」のテナントのリーシング、そしてオフィスにおいては、「東神戸センタービル」のテナントのリーシングということで、この2つに注力していくことを考えています。

2.分配金実績と予想の状況①

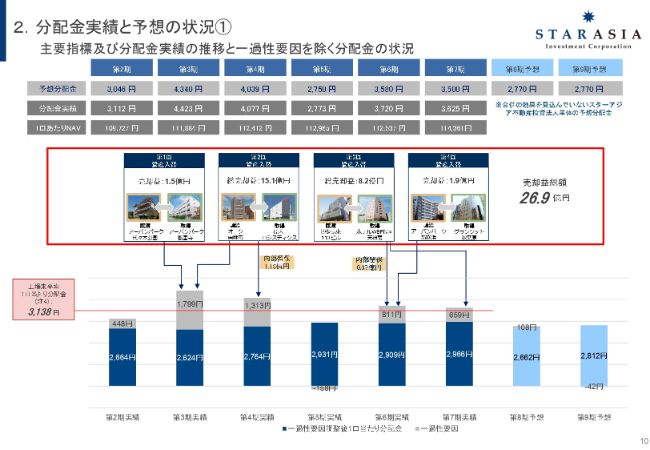

では、10ページをご覧ください。これまでの分配金の実績と今後の予想を載せていますが、第7期には売却益が乗っています。(スライド中央の)右から2つ目の第3回の資産入替と、「博多駅東113ビル」の譲渡によって売却益を実現していまして、その分が乗っています。

これにより、第7期については3,625円を分配させていただくことにいたしました。また、第8期・第9期については、それぞれ2,770円と予想しています。

3.第7期(2019年7月期)運用状況①

では、第7期(2019年の7月期)の運用状況についてもう少し詳細にご案内したいと思います。14ページをご覧いただけますでしょうか。先ほど課題として申し上げました「東神戸センタービル」の稼働率が一時的に落ちています。それにより、ポートフォリオ全体の稼働率も、若干ですが落ちている状態が見て取れます。

しかしながら、これまで課題としていました住宅については、今期、おおむね96パーセント以上の稼働率を維持しており、住宅については稼働率の安定化が進んできているのではないかと考えています。

3.第7期(2019年7月期)運用状況②

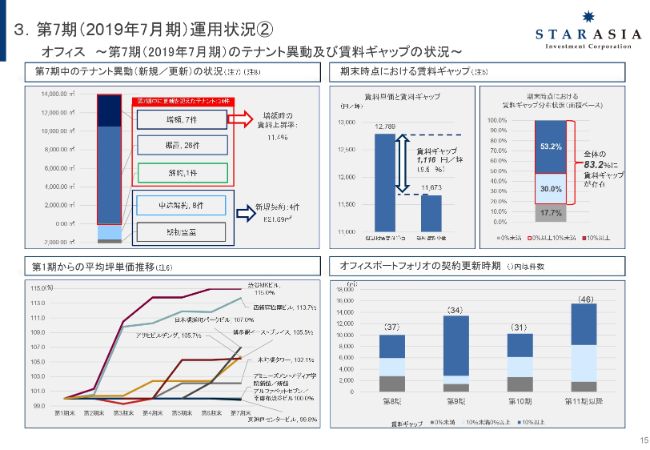

それでは、それぞれ個別のアセットタイプごとに状況を見てまいりたいと思いますので、15ページへお進みください。15ページには、オフィスの状況を書いています。左上のグラフには、第7期の賃料改定の状況、更新の状況をお示ししています。

一番上の増額は、先ほど申し上げましたが7件で、11.4パーセントの増額です。面積ベースで申し上げますと、約25パーセントのテナントさんで増額を実現している状態です。今期以降も賃料ギャップは依然として存在しており、現在の第7期末(2019年の7月末)の賃料ギャップについては、約9.6パーセントと試算しています。

これをすべて、マーケット賃料、周辺相場賃料まで引き上げたと仮定しますと、1口当たり分配金へのインパクトはだいたい155円と試算しています。今期以降も継続して、賃貸借契約の更新の時期を迎えるテナントさんが多いため、こうした方々との賃貸借条件の交渉に注力していきたいと考えています。

3.第7期(2019年7月期)運用状況③

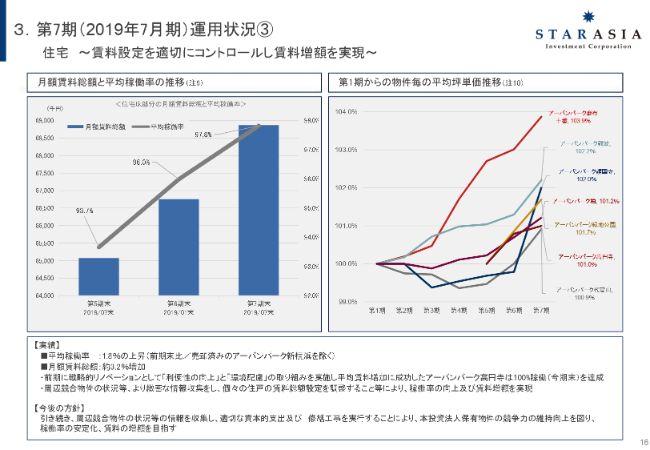

16ページには、賃貸住宅の状況が書いてあります。先ほど申し上げましたが、賃貸住宅も稼働率の安定化が進んでいます。こちらのスライドのグラフは、住宅と言っても店舗が併設してあったりするものもあるため、純粋に住宅の床だけを取り出して算出しています。先ほど申し上げたポートフォリオの稼働率とは若干数字が異なっていますが、どういう状態が起きているかをお示しするために住宅部分だけ取り出しています。

ご覧いただいてわかりますように、第6期末、今年の1月末と7月末を比べますと、稼働率が上昇し、賃料総額も上がっているということです。一番の大きな要因……と言っても具体的なものはないのですが、実は私たち運用会社には、この手のプロフェッショナルがいまして、賃料を細かく設定し直しています。

周辺相場、あるいは競合物件の状況の情報を常に捉え、1,000円あるいは500円の単位で、住戸の賃料を修正しています。この技により、賃貸住宅の賃料上昇が獲得できていると考えています。

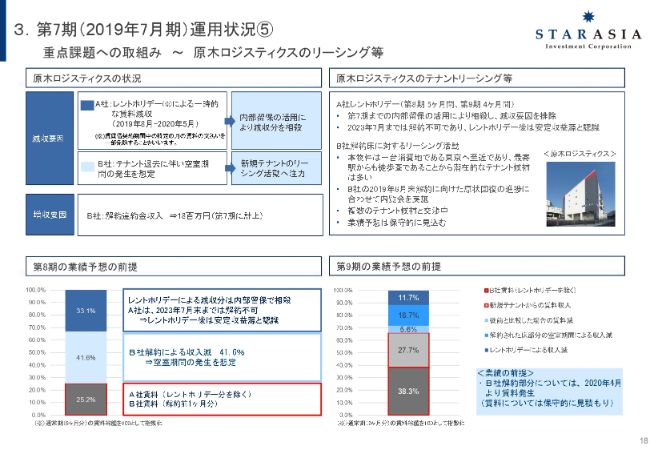

3.第7期(2019年7月期)運用状況⑤

こちらには「重点課題」としていた「原木ロジスティクス」の状況を書いています。これは2つのテナントさんによって100パーセント稼働していた物件でして、おおむね50パーセントずつをお使いになっていらっしゃいます。

B社さんが2019年8月末をもって解約されています。非常に守秘性の高いテナントさんで、なかなか内覧会の実施などができませんでした。テナントリーシングについては、実際に中を見ていただくのが重要で、まさにそこに力を入れているところです。

この物件は東京からも近く、最寄り駅からも徒歩圏にありますので、物件としての競争力は高いと認識しています。すでに複数のテナントさんと交渉していまして、実際に賃貸借契約の締結までは至っていませんが、私たちとしてはテナントリーシングに自信を持っています。

もう1つのテナントさんは、レントホリデーと言いまして、一部の賃料について賃貸者契約期間中に免除する期間が出ています。これについては、内部留保を使って相殺し、1口当たり分配金にインパクトがないかたちにしたいと考えています。

3.第7期(2019年7月期)運用状況⑥

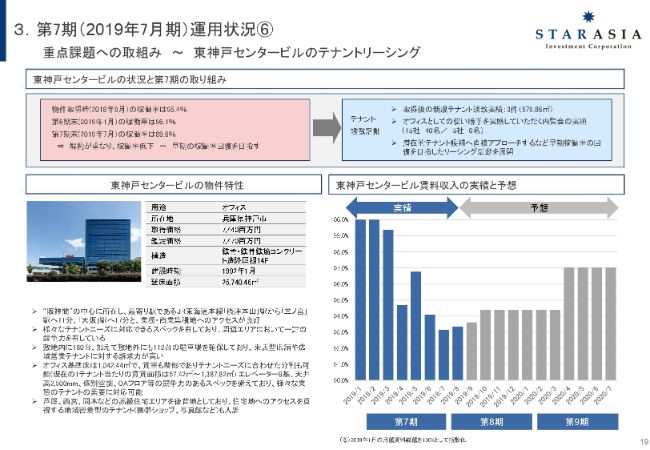

19ページをご覧いただけますでしょうか。「東神戸センタービル」の状況ですが、これも重点課題として挙げていました1つです。稼働率自体は、先ほども申し上げましたが、もう下がってきています。要因というのはなく、たまたま解約が重なったところです。

早期のテナントリーシング、早期の稼働率の回復を目指して、今、リーシング活動に注力しているところです。すでに取得後も、テナントさんの入居を決めている実績もございますので、私たちとしては、この稼働率の回復を注力のポイントとして、今期以降、取り組んでいくことを考えています。

3.第7期(2019年7月期)運用状況⑦

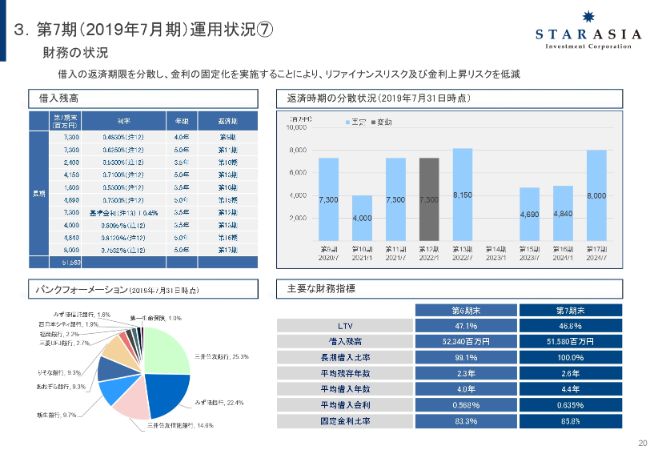

20ページにお進みいただきますと、借入の状況をご覧いただくことができます。20ページ右下に第7期末のLoan to Value(LTV)、総資産LTVを書いていまして、46.8パーセントという水準になっています。これまでの説明会でも申し上げていますが、私たちのLTVのコントロールの目標としては、45パーセントから50パーセントです。46.8パーセントはこの水準程度を維持していきたいと考えています。

4.今後の取り組みについて②

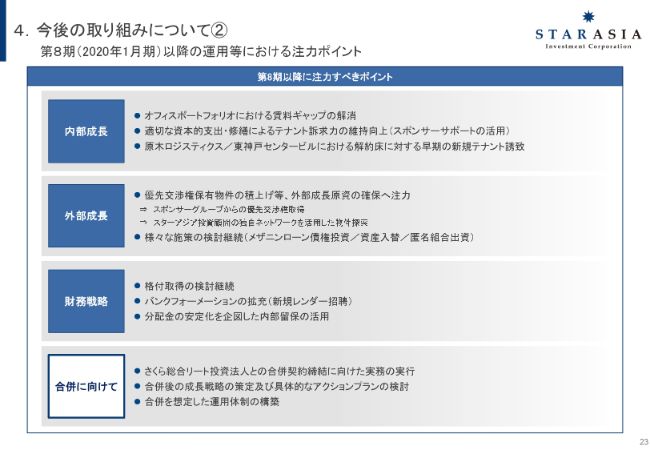

では、今後の取り組みについてご説明したいと思います。23ページをご覧ください。まず内部成長につきましては、最近ずっと取り組んでいますが、オフィスポートフォリオにおける賃料ギャップの解消が挙げられます。また、「原木ロジスティクス」「東神戸センタービル」での早期の新規テナント誘致も挙げています。

外部成長におきましては、将来の成長原資の確保を目指した優先交渉権の積み上げを目指していきたいと思っています。さらに、メザニンローン債権、あるいは資産の入替といった、私たちが「アクティブマネジメント」と呼んでいる各種施策について、継続して検討し、実行してまいりたいと思っています。

そして、スライドの一番下に書いてありますが、「合併に向けて」ということで、合併に向けた実務の推進が今期以降の注力ポイントだと認識しています。

4.今後の取り組みについて③

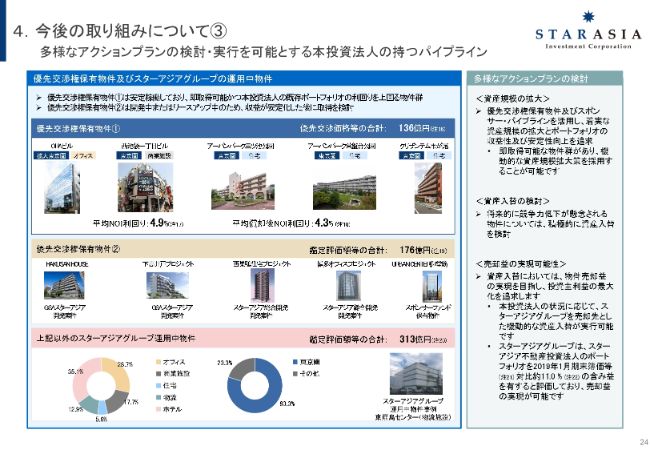

では、この中で外部成長について、少しだけ説明したいと思います。24ページをご覧いただけますでしょうか。こちらには、私たちが保有している優先交渉権の対象物件が10物件と、それ以外に、スポンサーグループであるスターアジアグループが国内で運用中の不動産物件の概要をお示ししています。

「優先交渉権保有物件①」と書いてあるのは、すぐにでも取得可能な状態の物件でして、これらは総額で136億円程度と見ています。この償却後の平均NOI利回りは4.3パーセントで、スターアジア不動産投資法人の2019年7月期のポートフォリオの償却後の利回りが4.1パーセントでしたので、これを上回る水準を達成できると考えています。

また、「優先交渉権保有物件②」につきましては、現在リースアップをしていまして、安定稼働した後に取得を検討することになると考えています。これらの優先交渉権の対象物件以外に、スポンサーはまだ313億円の資産について運用していまして、これらも含めてスターアジア不動産投資法人の外部成長をサポートしてもらえると考えているところです。

パイプラインをたくさん持っているということは、さまざまな施策を取ることができると考えています。資産入替はもちろんのことですが、資産規模の拡大にも資するということもありますし、ポートフォリオを利回りの高い物件に入れ替えることによって、さらに収益力を向上させることができると考えています。

これは1つの選択肢ではありますが、スポンサーグループは常に、スターアジア不動産投資法人の物件も見ていまして、スターアジアグループとの資産入替も1つの選択肢として考えられるということで記載しております。

4.今後の取り組みについて④

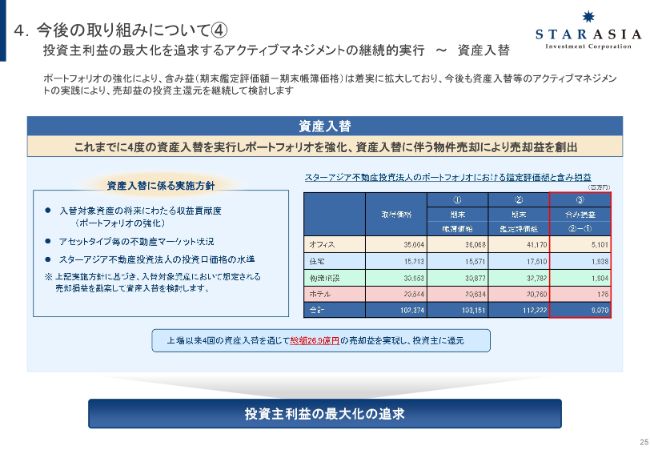

資産入替についてもう少し申し上げます。現在、第7期(2019年7月末)で、ポートフォリオとしての含み益……これは簿価と鑑定評価額の差で、スライドの一番右側に90億7,000万円と書いていますが、この90億7,000万円を具現化させます。

もちろん、スポンサーの評価では、もっと高いところにもありますし、マーケットで言うと、もっと高く売却ができるかもしれません。

ポートフォリオとしての力があると思いますし、流動性の高い物件を持っていると自負しており、資産の入替も投資主利益の最大化に資する施策であると認識していまして、継続して検討してまいりたいと考えているところです。

これらの施策を組み合わせて、外部成長の目標として「2020年に2,000億円」を達成していきたいと考えています。

以上でご説明を終わらせていただきたいと思います。ご清聴ありがとうございました。