2019年8月27日に行われた、株式会社ソルクシーズ2019年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社ソルクシーズ 代表取締役社長 長尾章 氏

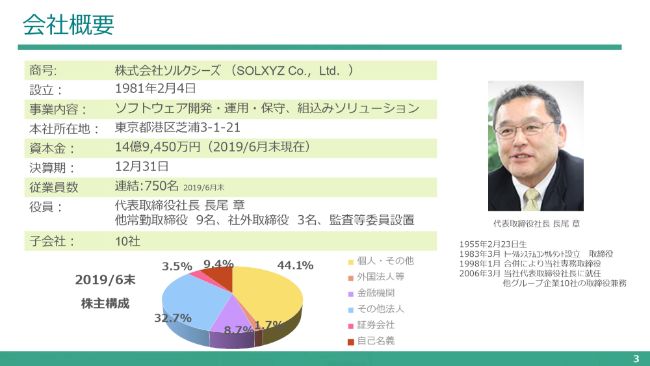

会社概要

長尾章氏:まず決算説明の前に、ソルクシーズグループについてご説明いたします。3ページ目に会社の概要がございます。ここでは、とくに株主構成について見ていただければと思います。

「個人・その他」の比率が非常に高くなっています。また「その他法人」の部分には大株主が何社かあり、1つはもっとも大きい株主のSBIホールディングスさん、次にビット・エイさんです。ビット・エイはホームセンターのコメリさんのシステム子会社で、100パーセント子会社になります。

豊田通商さんとヤクルトさんは、ほぼ仕事の関係をもって資本の提携をさせていただいてます。

グループ構成

ソルクシーズグループ全体は開発の売上が(全体の)約90パーセントで、そのうちの54パーセントは金融系です。金融系のなかでも、もっとも強いのはクレジット系になります。またグループ会社を10社ほど持っておりまして、それぞれ専門に特化した部分、得意な部分を持った会社で構成されています。

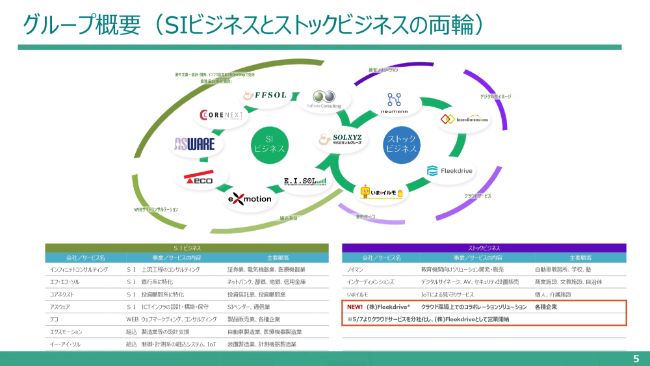

グループ概要(SIビジネスとストックビジネスの両輪)

続きまして、5ページの会社グループ分についてご説明いたします。ソルクシーズは1981年にエポックシステムを設立後、1998年にトータルシステムコンサルタントと合併いたしました。その後、2001年にソルクシーズと名前を変更し、その年の7月に店頭市場、つまり現在のジャスダックに上場いたしました。

そのときから、ソルクシーズ自体がどういうところを強みにしていくのか、どういうところが足りないのかを検討していくうちに、我々にない部分をどう補っていくかということでM&A戦略をとってまいりました。

ジャスダック店頭に登録したあとに、実は1、2社吸収合併しています。ところが大きい会社に小さい会社が吸収されると、どうしても文化の違いがあり、技術者がポロポロと抜けていってしまうんですね。「このやり方ではまずいな」ということで、まず試しに会社を設立し、そこに箱を作ってあげて技術者を呼び込んだらどうかと考えました。

1つ目に行ったのは、2003年のエフ・エフ・ソルという銀行業務に特化した会社の設立です。我々は金融が強いのですが、ソルクシーズ本体のなかには銀行専門の部隊はまったくありません。

我々はまず手始めに「1年目は赤字でけっこうです。2年目に単年度黒字を目指し、3年目で累積の損をなくして、トントンベースに持っていきましょう」という指針で会社を経営させていただきました。しかし、このエフ・エフ・ソルについては1年目から黒字になりました。

続いて、100パーセント出資ではありませんが、エンカレッジ・テクノロジに資本参加いたしました。ここはセキュリティの会社で、現時点では一部上場しております。

2005年のイー・アイ・ソルは組込みの開発、とくに現在でいうとIoTに特化した会社になります。ここも我々にはまったくない分野で、たぶん今後この分野は広がっていくという目先を考えて、会社を作りました。

当時、まだこの分野の技術者はわりといろいろな会社で冷遇されていました。そういう部分を私ども等で「箱を作るので来ませんか」というお誘いをし、10~15人揃ってきて現状に至ります。

続いて、2006年にSBIホールディングスさんから出資のお話をいただきました。私どもの2つ前の社長の株をある程度処分しなくてはいけないこともあり、(処分方法を)探していたときにSBIホールディングスさんから声を掛けていただきました。当時、SBIホールディングスさんは金融系の会社をたくさんおこすために、金融に強いSI会社を探しているということで、当社に白羽の矢が立ちました。

2007年には、やはり我々にはない(分野をもつ)インフィニットコンサルティングを設立しました。これはSIの最上流からお客さまと一緒に、システム化の計画を立てていく段階から参加するという会社になります。

もともとはコンサル系……SIの会社のなかにコンサル会社があり、お客さまのほうはなかなか受け入れていただけないため、会社としておこして行ったほうがいいだろうとなりました。そのコンサルの会社が上流を取ったあと、SIにつなげていただくかたちで考えておりました。現状もそのように動いております。

その年(2007年)の7月には音声合成のエーアイさんと資本・業務提携をしました。2018年にここもマザーズに上場しております。(2007年)11月には丸紅さんとの資本・業務提携がございました。ここもSBIホールディングスさんと同じなのですが「大手商社4社のうちで金融系に強いSI会社を持ってないのは丸紅だけなんだ。ウチのそういうところを担ってほしい」というお話をいただき、出資をいただきました。

同じ年(2007年)ノイマンとテコという会社とは株式譲渡でM&Aしました。何を行っている会社かというと、自動車教習所向けのパッケージや学習塾系のEラーニングシステムを開発提供している会社です。ここは日本の教習所のなかでは60数パーセントのシェアを持っております。

なぜ我々がこれから少子化でマイナーになっていく企業に出資したかというと、たぶんこのような業界には大手は入ってこないだろうと考えたからです。しかも60数パーセントのシェアが見込めることで、安定的に収入が得られるため出資いたしました。

現在、この会社は東南アジアに出ていて、ベトナムの教習所に出資をしております。来年(2020年)くらいからここで作ったパッケージをプロトタイプで運用し、ベトナムに展開する手筈となっております。

2008年のインターコーポレーション(現在のインターディメンションズ)はデジタルサイネージを中心に行う会社です。同じ年の9月にエクスモーションを設立しました。組込み系のコンサルテーションを行っており、おそらくどこもあまり行っていないためオンリーワンに近い会社になります。みなさんご存知だと思いますが、2018年に東証マザーズに上場しました。

2009年はコアネクストという会社を設立しました。我々のなかにある証券は、バイサイド・セルサイドでいうと通常の証券会社には強く、投資顧問系には非常に弱いということで、コアネクストは投資顧問を専門に行っています。例えば、野村アセットマネジメントさんや日興アセットマネジメントさんなどをお客さまにしております。

2010年11月はアスウェアを設立しました。ソフトウェアを作るうえで必要となるネットワークや、ソフトウェアをのせるインフラを専門に行う部隊になります。先ほどご説明しましたが、2013年にはエンカレッジ・テクノロジがマザーズに上場いたしました。

2015年にアセアン・ドライビングスクール・ネットワーク合同会社を設立と(スライドに)あります。先ほどノイマンの話をしましたが、ベトナムに出資する主体の会社になります。ここにはノイマンだけでなく当社も一部出資し、日本の教習所さんも3校ほど出資いただいて、共同でベトナムの会社に出資するかたちをとっております。

2015年12月に東証二部に上場し、翌年(2016年)に最短で一部に上場いたしました。もともと一部に行きたかったのですが、ジャスダックが「いきなり一部はかなりハードルが高いため一旦二部へ行き、一部へ」とのことで、このかたちをとらせていただきました。

2017年にニューイング・ソフトと資本・業務提携と(スライドに)ありますが、ここは札幌にあるソフト会社です。ニアショアや国内版の安いところで開発しよう、あるいは北海道での技術者を集めるのに先方部隊として採用の面でも協力いただこうということで、資本・業務提携をさせていただきました。

2017年5月に豊田通商さんとの資本・業務提携を行いました。内幕の話をしてしまうと、本来豊田通商さんはエクスモーションに出資したいとのことでした。しかし、エクスモーションはスバルやホンダ等々、いろいろな自動車会社と仕事をしているため「色が付くのは嫌だ」と……「本体のソルクだったらいいですよ」とのお話を差し上げると、それでもいいとのことでした。そうであればということで(資本・業務提携を)やらせていただきました。

(2017年)6月にアックスに資本参加しました。アックスという会社は、ティアフォーという名古屋大学がおこした自動運転の会社のインフラを一緒に開発した会社で、AIにも非常に長けています。このAIの技術と自動運転の技術を我々も吸収していこうと資本参加させていただきました。

2018年は6月にエーアイ、7月にエクスモーションと、東証マザーズに上場していただきました。7月にはジーフィットとの資本・業務提携を行なっております。FinTechのテーマのなかで自動取引、プログラム取引の設定が非常に困難なため、そのお客さまのサポートや運用をお手伝いする会社になります。

2019年5月にFleekdriveを設立いたしました。のちほど少し説明しますが、ストック型のビジネスを展開するクラウドの、SaaS的なビジネスを展開する会社でございます。以上が、沿革と5ページの大まかな話になります。

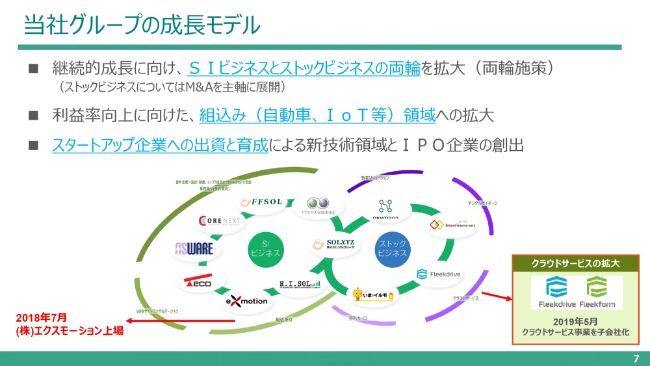

当社グループの成長モデル

当社グループの成長モデルについてです。基本的には、SIビジネスはグループとして金融網全方位ですし、すでにいろいろな分野で行う力を持ってきたため、今後はストックビジネスを強化していく予定です。このことから、Fleekdriveを会社として、より知名度を上げてセールスに特化し、専門をさらに広げていこうとの思いでございます。

利益率の向上についてです。組込みやコンサルからIoT等領域への拡大が見込めておりますが、そこは利益率が高い領域になります。ここへもある程度の力を注いでいることと、SIビジネスのなかでも、いまいくつかお客さまと一緒に作り上げたものを、パッケージにし横に展開していく動きを進めております。そういう意味では利益率の高い展開が望めていると思っております。

私どもの事業業務はどうしても新しい技術がどんどん出てまいります。そのため、スタートアップ企業を支援しながら、我々の技術を吸収していくことは、今後も進めていきたいと思っております。

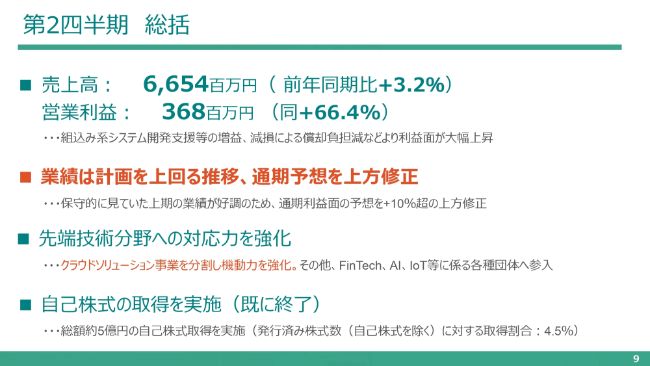

第2四半期 総括

続いて、(2019年12月期)第2四半期の決算になります。まず総括としましては、売上は前年同期比プラス3.2パーセントで、この数字(66億5,400万円)になりました。営業利益は前年同期比プラス66.4パーセントで、こういう数字(3億6,800万円)になりました。しかし、このプラス66.4パーセントは、実は2018年が不採算プロジェクトを抱えていたため低すぎました(ので、その影響でこうした数字になりました)。ここはクレジットの部分になります。

やはり我々も東証一部に行くと、お客さま直の仕事がだいぶ増えてきており、いままでよりも直接かつ規模の大きい仕事を受託するようになってまいりました。そのなかで10年ぶりくらいに不採算のプロジェクトを起こしてしまいました。いままではどちらかというと10億円単位の案件だったのですが、この案件については20数億円の案件になります。

不採算で大きな赤字を作ってしまい、2018年に関しては非常に不本意な営業利益となりました。ただし、この案件につきましてはお客さまとのあいだで、お客さまがこれをパッケージ化し、先ほどもお話しましたが横展開しようよとの話をいただいており、もうすでにお客さまが数社受注を見込める会社が出てきております。これは我々にとって、これから逆に数年利益率の高いところで食べていける題材になったかなとは思っております。

次に業績に関しては、実は本来であれば2018年にこのくらいの水準を見込んでいました。のちほど中計に少し触れますが、中計に関しては1年遅れで追いかけてなんとか実現していきたいと思っています。通期に関してはここ(スライド)にも載っていますが、先日発表させていただきましたように、利益面でもプラス10パーセントくらいの上方修正としています。

ストックビジネスや先端技術分野の対応ということで、クラウドのソリューション事業を分割して機動力を強化し、知名度を上げてさらに売上を上げていきたいと思っています。またFinTechやAI、IoT関する各種団体へ参入しました。さらに、先ほどご説明しましたが、そのような企業への出資も行って協働し、我々もそのような(先端技術)分野へどんどん入り込んでいきたいと思っております。

総額で5億円の自己株式の取得を実施しており、(2019年)8月の頭に終了いたしました。

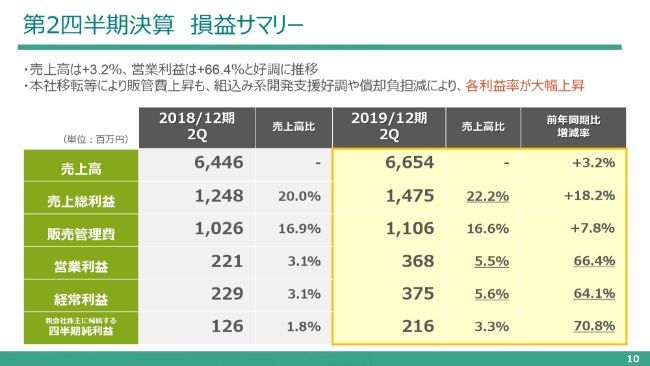

第2四半期決算 損益サマリー

損益サマリーに関しましては、先ほどだいたいご説明したとおりです。(スライドのとおり)売上はこのくらいで、営業利益は先ほどの理由で2018年とは大きく違います。そういう意味では2018年12月期第2四半期までは、ほぼ順調に推移しており、この第2四半期ベースで見ると、利益的には非常によかったのかなと思います。

2018年の場合ですと、第3、第4四半期で少し不採算の案件が出てきておりますので、非常に悪くなったということでございます。

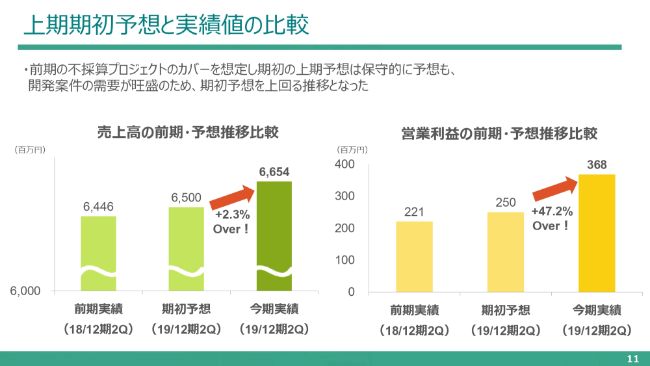

上期期初予想と実績値の比較

11ページは今回の上方修正に伴って、こういうかたちですというご説明とグラフになります。

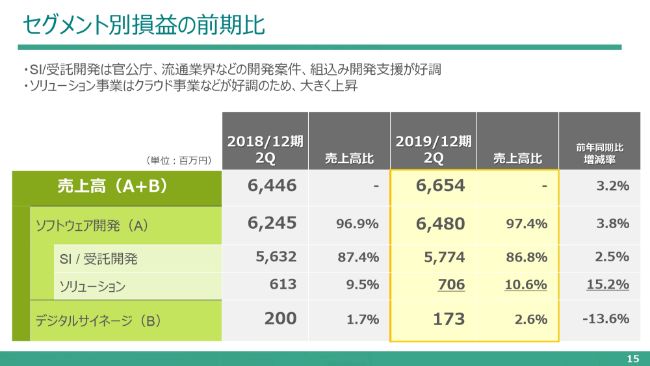

セグメント別損益の前期比

2018年の第2四半期と大きく違っているのが、ソフトウェア開発のソリューションの部分で、売上がだいぶ上がってきております。売上はかなり利益率が高いものですから、少し上がっただけでも響いてきます。

またデジタルサイネージの部分は、毎年だいたい同じようなレベルで少しずつ上下があるかたちになります。

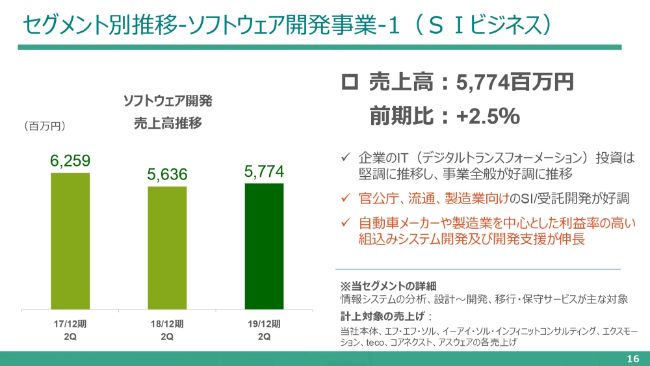

セグメント別推移‐ソフトウェア開発事業‐1(SIビジネス)

SIについてですが、スライドにありますようにSIの企業での投資が非常に堅調です。ただし、当社のなかでいうと保険・証券は非常に悪い状態のため、案件的にはなかなか少ない状態です。

しかし、当社は東京証券取引所さんや日本相互証券さんという債券系の取引所の仕事も行わせていただいており、そちらは堅調に推移しております。そのため、一部一般の証券会社等の部分あるいは保険会社の部分で不足している分は、クレジットやほかの部分の仕事で補っているというかたちになります。

また自動車に関しては、引き続き案件的に非常にばらつきがあります。例えばホンダは少し少なくなり、トヨタは2018年と同じくらいですが、スバルは非常に順調でより増えてきたというように、でこぼこはあるものの引き続き順調に推移しております。

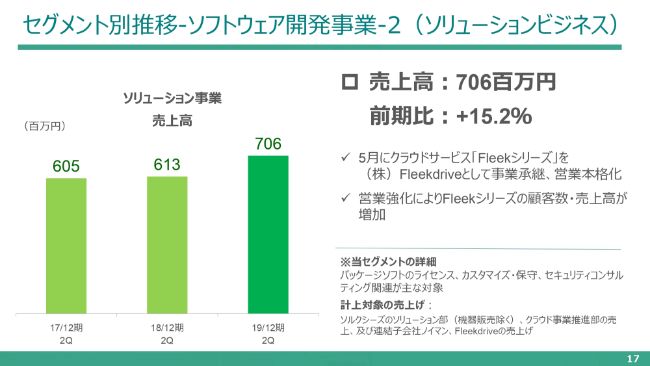

セグメント別推移‐ソフトウェア開発事業‐2(ソリューションビジネス)

ソリューションビジネスについてです。Fleekdriveが我々の想定以上に順調に推移し始めております。ここもストックビジネスなので、いったん(契約が)とれると、また翌年からその上に(収益が)プラスしていくかたちのため、非常に楽しみなビジネスだと思っています。

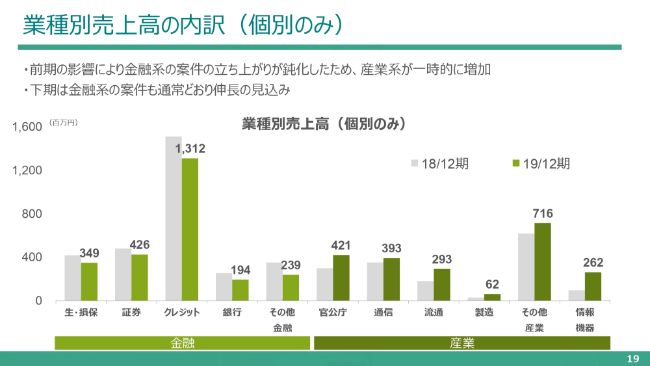

業種別売上高の内訳(個別のみ)

19ページは先ほどご説明したとおりで、生・損保が2018年より若干少なくなっています。そういう意味ではその分銀行も、2018年というか実態は2019年なのですが、みずほさんの大きな案件が終了したことでいったん少し落ち着いており、2018年よりは若干下がっています。

クレジットが下がっているのは、2018年はけっこう売上が立っていたのですが、不採算の案件で利益率が非常に悪かったことで、2018年よりは売上的には下がっています。しかし、利益率的には上がっています。

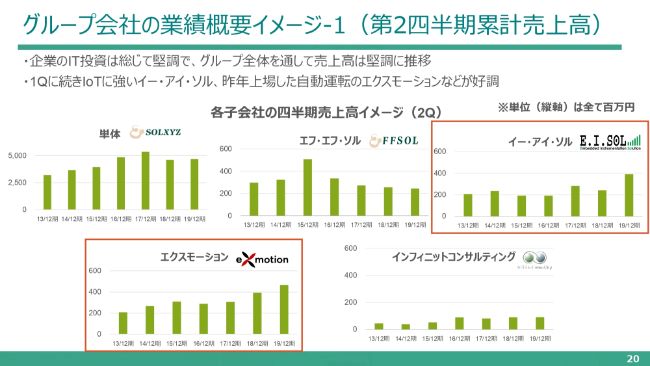

グループ会社の業績概要イメージ‐1(第2四半期累計売上高)

グループ会社の業績概要です。(スライド左の)赤枠で囲っておりますエクスモーションは引き続き順調に推移しており、IPOしたおかげで人材を非常にとりやすくなったことと、知名度がより上がってきております。自動車業界以外の例えば医療、あるいはヤマハ発動機などの農機、コマツなどからも受託できるようになってまいりました。

また(スライドの)右上ですが、イー・アイ・ソルはやはりIoTがキーワードで、非常に順調に推移しております。インバウンドや電話での受注もけっこう増えてきており、ここはのちほどまた触れます。

貸借対照表

貸借対照表です。ここはとくにはないのですが、2018年よりも資産の部の流動資産が若干減ったのは、自己株取引の分と本社移転の分が増えたということになります。

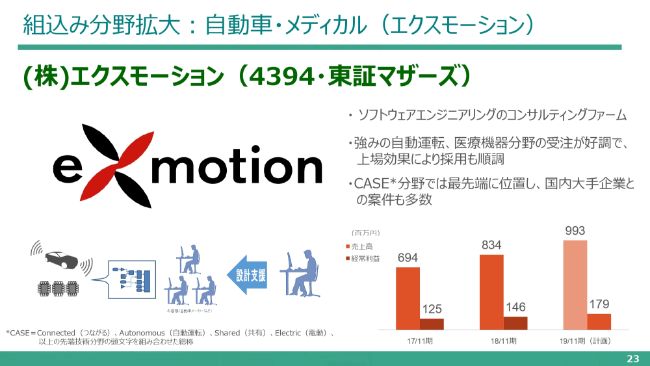

組込み分野拡大:自動車・メディカル(エクスモーション)

当社のグループ会社のなかで、私だけではなくみなさんもたぶん注目していただきたい会社がいくつかありますので、少し説明させていただきます。

まずエクスモーションは先ほども申し上げたとおりで、とくに自動車業界が非常に多いです。いま自動車業界では自動運転をさらに進めていますが、「CASE」といった言葉で表されているなかで「Connected」「Autonomous」の部分で、国内大手企業の案件が非常に増えてきております。

国内の大手自動車メーカーも、CASEで一番進んでいるのはやはりドイツです。ドイツをいかに追いかけるかということで、投資については非常に前のめりになっているため、当然エクスモーションにも案件はいろいろ上がってきております。

また先ほどお話ししたとおりで、医療機器などの部分についても案件が上がってきております。

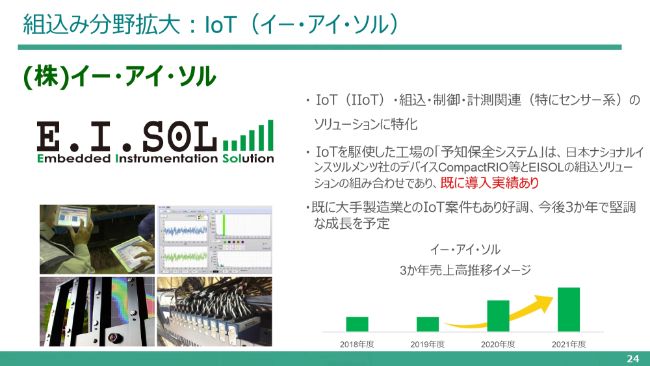

組込み分野拡大:IoT(イー・アイ・ソル)

イー・アイ・ソルはIoT・組込・制御・計測関連のソリューションに特化した会社ということになります。ここは当社のなかでは現在非常に伸びている会社の1つです。

いま予知保全という言葉がいろいろあると思うのですが、これは例えば製造業さんの生産ラインのところにセンサーや計測器を取り付けて、そこから上がってくるいろいろなデータ、例えば振動やひずみ、熱といったものをネットワークを使って集計します。「こういうデータが出てきた場合には、1週間以内に壊れる可能性がある」といったものを予知し、なるべく壊れる前に保全するというようなツールになります。

これがいま非常にうけています。日本ナショナルインスツルメンツさんやドイツ系の大手メーカーさんとも組ませていただいて、国内の工場展開あるいはそこのお客さまへの展開を狙っております。(イー・アイ・ソルは)当社のなかでも非常におもしろく伸びてきている企業と位置付けております。

ストック分野の拡大:クラウドソリューションの強化

クラウドソリューションということで、Fleekdriveについてです。ここはクラウドを使って企業向けのオンラインストレージを展開しています。企業向けというのがキーワードで、セキュリティをしっかり担保したうえでストレージを共有していく部分に強みのあるツールになります。

またクラウドの帳票管理ツールというクラウド上でExcelで帳票の設計をして、そのまま帳票出力あるいは管理できるといったツールを展開しております。

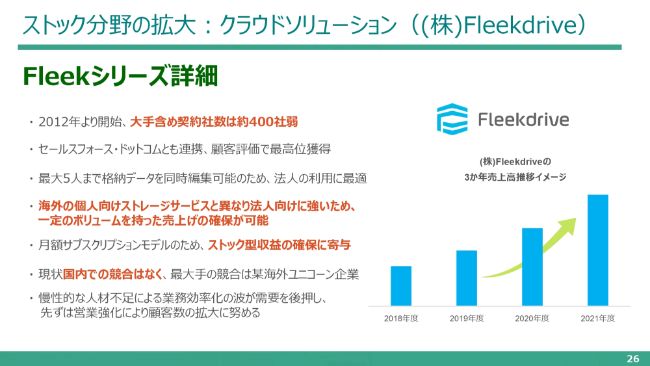

ストック分野の拡大:クラウドソリューション(㈱Fleekdrive)

2012年から(Fleekシリーズの)営業を開始しているのですが、大手を含めた契約数がやっと400社弱くらいまではきております。またセールスフォース・ドットコムとの連携で、顧客からは非常に高い評価をいただいております。我々のFleekdriveの企業が、海外の支社との連携などにもどんどん使っていただいておりますので、そういう意味では世界百数十ヶ国で実際に使われています。

どこの企業に使っていただいているかを言いたいのですが、自分のところのデータをどこにしまっているかというのは言ってほしくないということで......たぶんみなさんがびっくりするような日本の大手メーカーさんなどに使っていただいていますが、なかなか説明できないのです。

言っていいところがいくつかあります。シスメックスさんはご存知だと思うのですが、日本だけではなく海外でも使っていただいています。ブラザー工業さんも同様です。ベネッセコーポレーションさんはセキュリティの問題が起きてすぐ入れていただいていて、非常に使い勝手がいいとご評価いただいております。全部はご説明できませんが、セゾンやCHINTAIなどいくつかあります。

また、わりと大手のところでぶつかるのがアメリカの企業です。「◯◯ボックス」などといった会社さんと商談でぶつかるケースがけっこうあります。ただ基本的に、やはり日本の企業は日本で作っているというのが強みで、最終的にはそこを評価していただいています。

また向こうはどうしても少し(料金が)高かったり、我々のほうがきめ細かいサービスをしているところでも評価をいただき、実際には使っていただくというケースが増えてきております。

金融機関で使っていただくのに時間がかかったのですが、ここ1、2年で大手の金融機関さんも使っていただけるようになりました。これから一気に伸びるのではないかと期待している企業になります。

トピックス:各種先端分野団体への参画

いくつか各種先端分野団体への参画ということも行っております。政府が後押しして、早稲田大学の教授が主体で行っているスマートエスイーコンソーシアムという、IoTの技術などかなりトップレベルの内容を、社会人向けに教育してくれるという部分にも一応参画しています。

またSBIグループの証券コンソーシアムで、FinTech絡みのところでは参加させていただいております。

IoTイノベーションチャレンジという経済産業省が後押ししている組込み系の技術協会が主催している内容なのですが、ここにもプラチナスポンサーというかたちで参加させていただいております。

株主還元方針

株主還元については、2018年の配当は15円でした。今期は自己株式取得も行いましたが、10~15円と少しレンジをもたせてもらっております。しかし極力2018年と同じような配当にもっていきたいとは思っております。

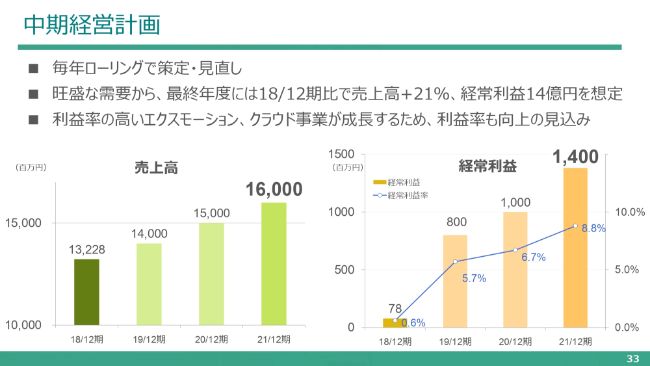

中期経営計画

中期経営計画になります。これはローリングで毎年見直しをしていますが、やはりこれから利益率が高いものは成長していくだろうと思っています。先ほどのエクスモーションが非常に人材がとれていることもあり、かなり成長が目指せるということです。

また先ほど説明したクラウドビジネスがかなり伸びていくのではないかということと、ノイマンのベトナムでのビジネスが成功すると、かなり大きいかたちになっていくのではないかと期待しております。

「禍を転じて福となす」ではないですが、先ほど申し上げた2018年の不採算プロジェクトが、利益率の高いパッケージビジネスになっていく道筋ができております。これも含めて利益率も非常に上がっていくと思っていまして、こういう(スライドのような)予定とさせていただいております。

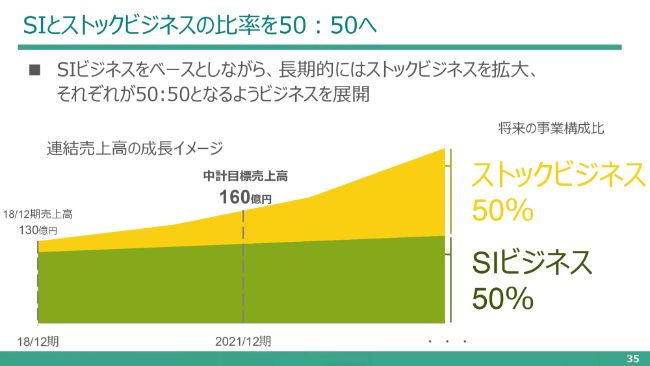

SIとストックビジネスの比率を50:50へ

我々の目標としてはSIが未だにメインなのですが、売上が少なくても利益が非常にとれるストックビジネスを早くより増やしていきたいと思っています。目標としてはSIビジネスとストックビジネスの利益が同額になるぐらいの規模までストックビジネスを成長させていきたいと思っております。

注力分野:FINTECH・AI・RPA

先ほど説明していないRPAのところについてですが、UiPath社とのRPAプラットフォームプロジェクトの開発パートナーとして行わせていただくようになりました。

私どもの説明は以上になります。ご清聴どうもありがとうございました。