2019年8月07日に行われた、株式会社JVCケンウッド2020年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社JVCケンウッド 専務執行役員/最高財務責任者CFO 宮本昌俊 氏

2020年3月期1Q決算ハイライト

宮本昌俊氏:それでは、2020年3月期第1四半期の決算につきまして、ご説明いたします。まず、第1四半期の決算ハイライトです。

売上収益は736億円ということで、前年同期比で10億円の増収です。これに伴い、コア営業利益は12億円と、前年同期比で3億円の増益。営業利益は18億円と、前年同期比で8億円の増益。税引前利益は18億円と、前年同期比で8億円の増益。そして最終の四半期利益は9億円と、前年同期比で6億円の増益で終えることができております。

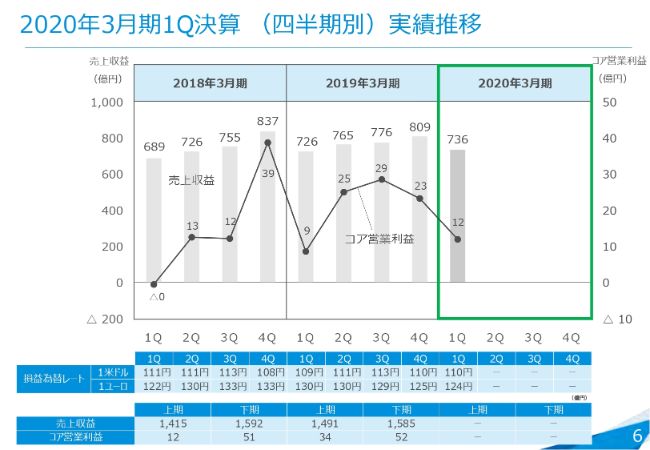

2020年3月期1Q決算 (四半期別)実績推移

こちらは四半期別の実績推移です。2020年3月期の第1四半期は(売上収益が)736億円、コア営業利益が12億円ということで、昨年、一昨年から引き続き増収増益ということで進んでいます。

2020年3月期1Q決算 分野別の状況

こちらは分野別の状況です。まずオートモーティブ分野は、売上収益が401億円ということで、(前年同期比で)29億円、6.9パーセントの減収となっております。国内を中心にアフターマーケットは増収でしたが、OEMについては純正が徐々に減っているということと、今年に入り中国で景気がかなり悪化していることの影響を受けたことから、全体として減収となりました。

コア営業利益は11億円ということで、前年同期比で9億円の減益です。これは、売上が減ったことの影響に加え、前期の第4四半期に発生した部品供給問題の影響が若干残ったということもあり、11億円の減益となりました。

パブリックサービス分野は、売上収益が154億円ということで、前年同期比で4.4パーセントの増収です。国内無線システム、業務用システムとも増収となりました。コア営業利益は6億円の赤字ですが、前年同期は12億円の赤字でしたので、6億円ほど損益改善ができております。

無線システムについては、昨年度の第2四半期から黒字転換ということをいっておりましたが、今年度の第1四半期も黒字になったということで、4四半期連続での黒字達成となりました。

一方、業務用システムについては、赤字ではございますが、前年同期に対しては損益改善ができているということで、パブリックサービス分野全体として損益改善ができているという内容です。

メディアサービス分野は、売上収益が142億円ということで、前年同期比で4.7パーセントの増収です。おもにエンタテインメントの販売が好調だったことで増収となっております。

また、コア営業利益は5億円ということで、前年同期に対して2億円の増益でした。こちらは、メディア事業の原価改善効果および新商品効果が出たことによる損益改善です。

その他分野は、第1四半期の売上収益が40億円ということで、前年対比で大きく増えております。その他には、今年度から事業部にしたDXビジネス事業部が入っておりますが、そこで取り組んでいるテレマティクスソリューションが昨年度後半からスタートしています。

現在はMS&ADさま向けのドライブレコーダーが中心になっておりますが、こちらが第1四半期に順調に推移したということで、大きく売上が伸びております。その結果、コア営業利益も(前年同期比で)3億円のプラスということで、利益貢献しております。これらをもちまして、全体として増収増益という結果になりました。

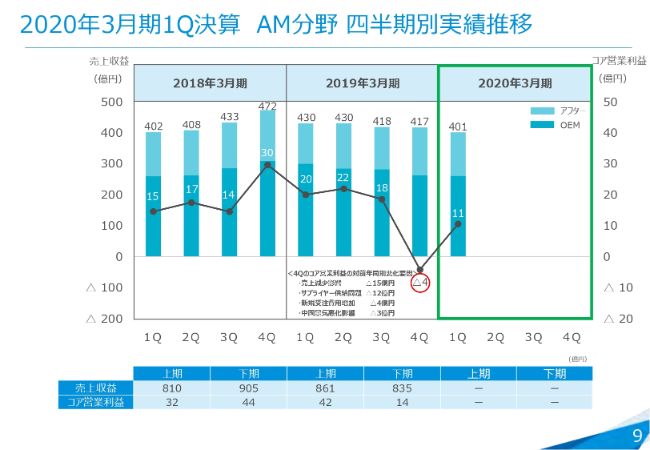

2020年3月期1Q決算 AM分野 四半期別実績推移

9ページ以降は、この第1四半期の分野別の推移についてです。まずオートモーティブ分野は、第1四半期の売上が401億円、コア営業利益が11億と、前年同期に比べて減収減益です。

昨年度の第4四半期には一時的な問題等があり、4億円の赤字となりました。第1四半期は、サプライヤー供給問題等はまだ引きずるところがあるものの、この第4四半期の赤字から11億円の黒字ということで、減益ではありますが、利益的な事業としてはとくに問題ないと思っています。

2020年3月期1Q決算 PS分野 四半期別実績推移

次に、パブリックサービス分野の四半期別の実績推移です。この第1四半期は154億円の売上で、6億円の赤字となりました。

2018年3月期(第1四半期の)15億円の赤字が、(2019年3月期第1四半期には)12億円になり、今回は6億円ということで、赤字幅はだいぶ縮小してきております。また、前年度から各四半期とも増収増益が続いておりますが、この四半期につきましても同様に、増収増益傾向が続いているという内容が見てとれるかと思います。

2020年3月期1Q決算 MS分野 四半期別実績推移

次に、メディアサービス分野です。この第1四半期の売上は142億円、コア営業利益は5億円ということで、こちらは2018年3月期の第3四半期以降黒字を確保してきております。この第1四半期につきましても黒字を確保、また前年対比でも増収増益ということで、非常に堅調な動きをしていると見ております。

2020年3月期1Q決算 連結売上収益(地域別)

売上収益の前年比を地域別で表しております。一番大きく伸びているのは日本で、前年対比で38億円の増です。このうち、先ほど説明いたしましたその他に入っておりますテレマティクスサービスの売上が、前年はほとんどなかったということもあり、25億円ほど増えております。

それ以外につきましては、オートモーティブ分野のアフターマーケットが、日本はかなり大きく伸びておりますので、そちらが大きく貢献したという内容です。

一方、欧州につきましては、前年から大きく落として29億円の減となりました。このうち15億円ほどは、欧州自動車メーカー向けの売上が減っていることによるものです。残りの14億円の減については、約半分の7億円ほどは為替の影響で、残りの約7億円は欧州の実質的な減収です。現地通貨ベースでも、やはり減収になっているという内容です。

アジア・中国で5億円ほど売上を落としておりますが、このうち中国だけを見るとやはり7億円強落としておりまして、中国を除くと若干微増というところでした。中国につきましては、前期の第4四半期も苦戦しましたが、今年に入り、この第1四半期もかなり売上的に厳しい実績になりました。

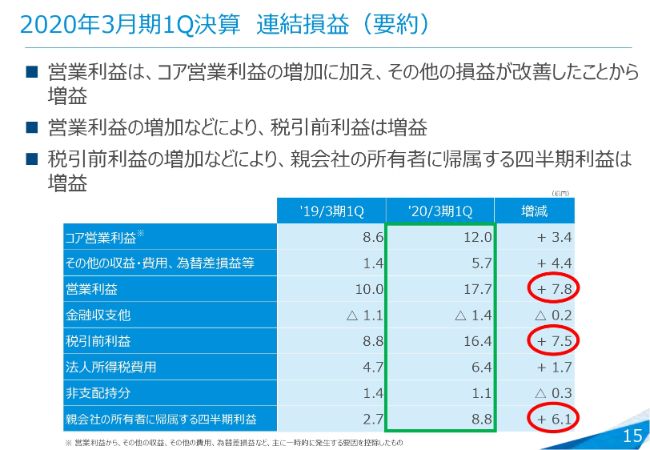

2020年3月期1Q決算 連結損益(要約)

コア営業利益より下の段階損益の説明です。コア営業利益は12億円ということで、前年同期比で3.4億円の増益です。

その他の収益・費用につきましては5億7,000万円ということで、前年同期比で4億4,000万円ほど増えております。増えている要因の1つとしては、前年度は為替差損益において2億円ほど損が出ていたものが、今年は発生していないという部分です。また、金融商品の評価益が、前年度も3億円ほど出ておりましたが、この第1四半期も4億円ほど出ましたので、1億円ほど増えているということで、前年同期比で4億4,000万円のプラスとなりました。

営業利益は17億7,000万円ということで、前年同期比で約8億円の増益という内容です。その他の金融収支を引いた税引前利益は16億4,000万円で、前年同期比で7億5,000万円の増益です。また、最終の四半期利益も8億8,000万円ということで、前年同期比で6億1,000万円の増益となりました。

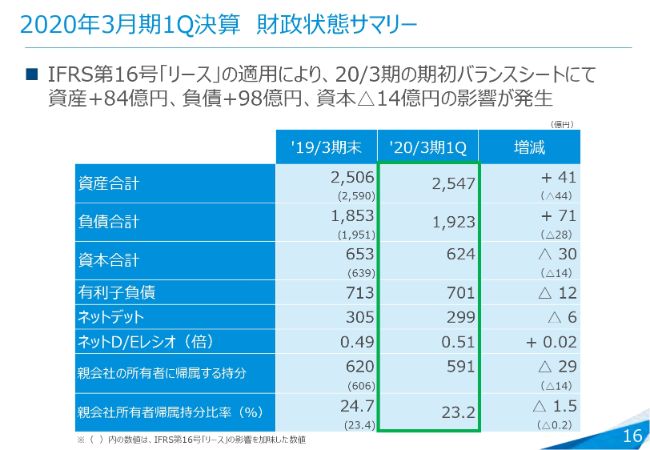

2020年3月期1Q決算 財政状態サマリー

財政状態のサマリーで、B/Sの主要項目のご説明になります。今期の期初である(2019年)4月1日から、IFRS第16号の「リース」という会計制度を適用しています。

ここ(スライド)にあります2019年3月期末の数字は、IFRS第16号適用前のものです。(IFRS第16号の適用によって)期初から出ている影響としては、資産が84億円増えております。また、負債が98億円増え、資本は14億円減っています。

この2020年3月期の期初のバランスシートのところでこのような影響出ているということですので、3月末から比較するよりも、カッコの中に書いてある(IFRS第16号の影響を加味した)数字で見ていただくほうが、実態としてはわかりやすいかなと思っております。

資産につきましては、カッコ内が2,590億円、第1四半期が2,547億円ということで、「リース」の資産を乗せたところから比較しますと、44億円ほど減っております。これはおもに売掛金で、第4四半期は当社で売上が一番大きい四半期でありますので、その領域の回収が進んだというところでの減少です。

また、資本合計につきましても、会計制度の変更を考慮した639億円から比較すると、第1四半期は624億円ということで、14億円ほど減っております。当期利益は8億円ほどプラスになっておりますが、円高が進んだということで、為替換算調整が発生し、20億円強マイナスが出ているというところで、14億円ほど減っております。

親会社所有者帰属持分比率は、いわゆる自己資本比率ですが、先ほどの会計変更の影響を入れますと、昨年度末、すなわち今期の期初での自己資本比率が23.4パーセントでした。この第1四半期末では23.2パーセントということですので、0.2パーセントほど減っておりますが、これは先ほどの為替換算の損が出ている部分で減っているという内容です。

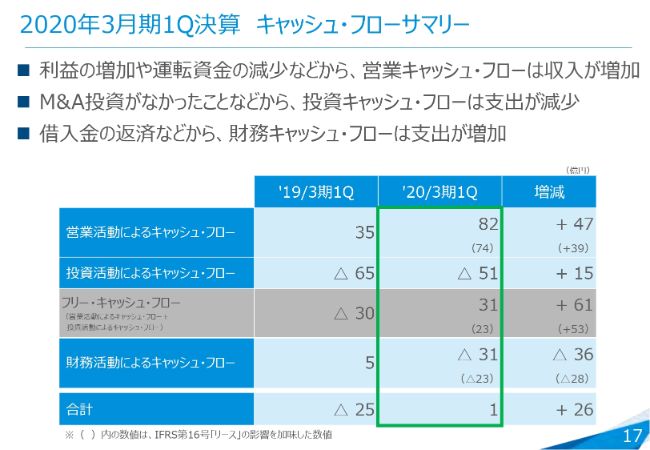

2020年3月期1Q決算 キャッシュ・フローサマリー

こちらはキャッシュ・フローのサマリーです。2020年3月期第1四半期の3ヶ月のキャッシュ・フローになります。

営業活動によるキャッシュ・フローは82億円のプラスです。前年同期が35億円のプラスでしたので、47億円のキャッシュ・フローの増加となります。おもに利益の増加や運転資金の減少等によるものです。また、先ほどB/Sのところでも説明いたしましたIFRS第16号の適用により、いままでリース費用といいますか、賃借料等で上がっていたものが、減価償却費という名目に変わっており、その影響で8億円ほど営業活動によるキャッシュ・フローが増えているということもございます。

その影響を除いた実態ベースの営業キャッシュ・フローを見ても、この第1四半期については74億円ということで、39億円ほどキャッシュ・フローが改善しています。

投資活動によるキャッシュ・フローにつきましては、51億円の投資支出です。前年同期に対しては15億円ほど支出が減っております。昨年度は、ヘルスケア関係の手術室の設備を売っているRein Medical社の買収等を行いましたが、当四半期についてはこういった特別投資等はございませんでしたので、その分が減少になっているということです。

その結果、フリー・キャッシュ・フローは31億円のプラスということで、前年同期が30億円のマイナスでしたので、61億円の改善となります。先ほど申し上げたIFRS第16号適用の影響を除いても23億円のプラスということで、実態ベースでも53億円の改善となっています。

以上が、この第1四半期の決算の説明です。

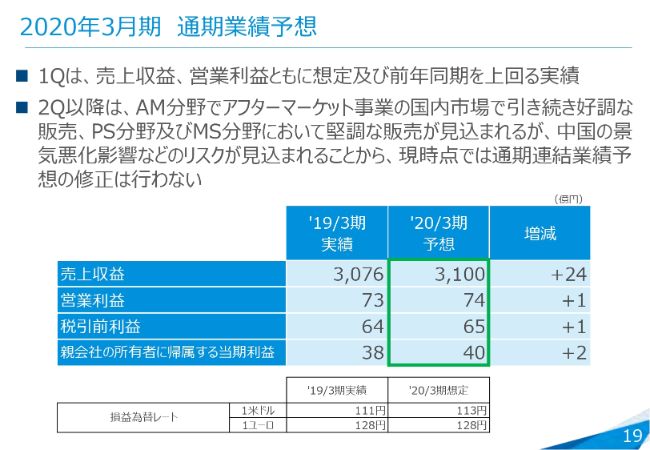

2020年3月期 通期業績予想

続きまして、通期の業績予想についてです。まず、この第1四半期につきましては、売上は増収、それから各段階損益とも増益ということで、我々が見込んでいたところよりもかなりよい結果となったかなと思っております。

ただ、通期につきましては、中国の景気や欧州の問題、日中の貿易摩擦等、少し先行きが不透明なところもございます。為替等の変動もありますので、今回につきましては通期予算は変えないというかたちで発表させていただきます。

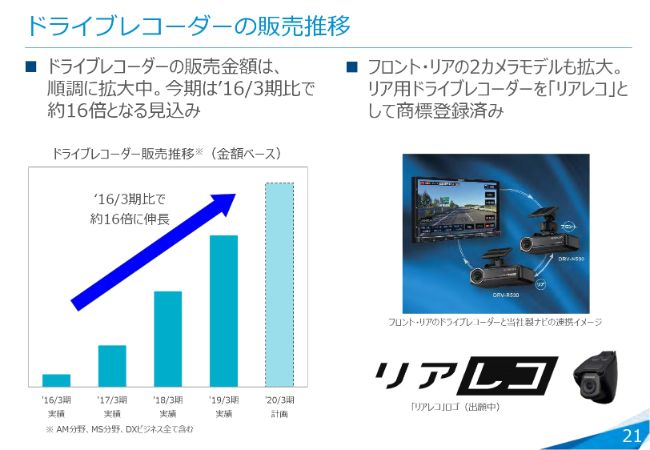

ドライブレコーダーの販売推移

この2~3年、オートモーティブを中心に弊社の損益を支えているドライブレコーダーですが、非常に順調に(販売金額が)増えております。この2020年3月期も増えると見込んでおり、2016年3月期のスタート時点から見ると大きく伸びています。

当初は、オートモーティブ分野はいわゆるオートモーティブルートの市販から中心に動き、そちらが用品系へ増えていますし、さらにメディアサービスでの一般の家電ルート、そして今期大きく伸びております、DXビジネスのテレマティクスソリューションに向けての対応等、すべての分野で大きく伸びています。

今後は、2カメラモデルも充実させていきますので、そういった意味では、台数・単価もかなり上がっていくということで、引き続き順調に増えていく見込みです。

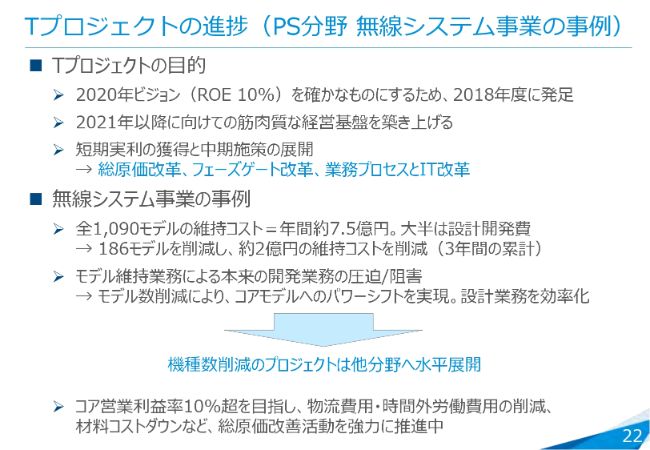

Tプロジェクトの進捗(PS分野 無線システム事業の事例)

Tプロジェクトについてです。当社はさらに利益体質を上げようということでTプロジェクトを発足し、全社的なコスト構造改革に向けて動いております。

まだまだ始まったばかりですが、このTプロジェクトに先立って動いていた無線システムについて、事例として(スライドに)書いております。黒字化になった要因として、無線システムで大きくコスト構造改革ができております。

1,090モデルという大きなモデル数を抱えていましたが、モデル数を2割弱削減することにより、モデルを維持するコストの削減、あるいは維持業務を新しい開発モデルへ振り分けて新しいモデルの開発を推進するといったことを展開しております。着実に効果が出ておりまして、無線システムも一時は少し低迷しておりましたが、いまはやっと黒字体質が確実のなものになってきたかなというところです。

(スライドの)下段に「コア営業利益率10パーセント超」と書いてあります。これは無線の中の単発のビジネスに限っての話ですけれども、足元では8パーセント弱ほどというところに対して、なんとか10パーセント、さらにそれ以上を目指そうとしています。無線システム事業ではそれに向けて、先ほどの事例以外に、物流などのコストダウンを進めて、総原価改善を進めています。

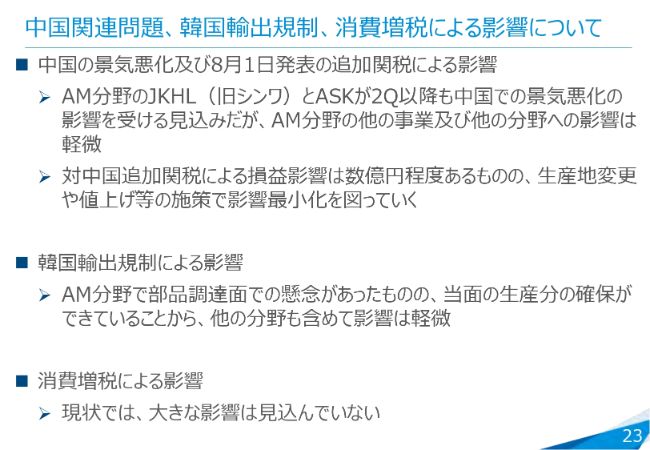

中国関連問題、韓国輸出規制、消費増税による影響について

昨今いろいろと話題になっていることについて、ここで概略を説明させていただきたいと思います。

まず、中国の景気の件です。オートモーティブ分野では、JKHL(旧シンワ)が香港に本社があり、中国本土での商売を中心にやっております。また、イタリアのASKという関係会社は、自動車メーカー向けのスピーカーやアンプの商売をしており、中国でもスピーカーの商売をしておりますが、こちら(の2社)が景気悪化の影響を非常に受けているというところが、足元の状況です。

前期末の決算発表でも説明いたしましたが、やはり今年(2019年)1月以降はかなり景気悪化の影響を受けています。今期につきましても、少なくとも上半期は影響を受けると見ておりましたが、回復の見込みが想定以上に厳しいかなというのがいまの現実的なところで、悪化の影響がどこまで出るか見極めているところです。

ただ、オートモーティブ分野以外ではあまり中国の売上等はございませんので、そちらの影響はほぼないと思っております。オートモーティブでの影響が目下の懸念です。

また、中国の追加関税については、(2019年)8月1日に、9月1日から3,000億ドル相当分の(中国製品に対して)追加関税10パーセントを課すという米国の発表がございました。こちらに該当するものとしては、オートモーティブ分野でのスピーカーの一部、それからメディアサービス分野でのヘッドホンがあります。

10パーセント関税が増えるということで、(スライドには)「数億円」と書いてありますけれども、我々にとって2~3億円ほどコスト増になると試算しております。こちらにつきましては、中国からそれ以外の地域への生産地変更ですとか、一部すでに関税が増えているアンプ等については値上げの対応ということで対応しております。他社の動向も見ながらですが、値上げ等も含めて、このあたりの影響については最小化を図っていこうという内容です。

また、韓国輸出規制による影響については、当社においては、韓国向けの売上はほとんどありませんので、売上に対する影響はほとんどないと見込んでおります。

一方、部品に関しては、韓国のサプライヤーさんから買っているものもございますが、当面の生産分の部品の確保については大きな影響はないと聞いております。いまのところ、この影響につきましては、ほとんどない、軽微だろうと見ております。

そして、(2019年)10月に消費増税ということで動いておりますが、こちらについては、期初でも、いまは影響を見込んでいないとしていました。現時点においても、自動車関係の取引先さんや、業務用システムをやっている工事関係等で話を聞いておりますけれども、とくに10パーセントへ向けた駆け込みといったところはあまり大きな動きはないと聞いております。

また、我々がやっている商売に関しては、軽減税率等で、10月以降急に買値が上がるということはあまりないということですので、駆け込みやそのあとの急激な落ち込み等は見込んでいないという状況です。

1Qから2Qにかけての新商品①

24ページ以降は、第1四半期から第2四半期にかけての新商品です。24ページはオートモーティブ絡みです。国内で販売しているAVナビゲーション「彩速ナビ」の9インチモデルや、先ほど説明した、リアもついている2カメラのドライブレコーダー、そして大型のモニター等を順次発売しております。

アフターマーケット自体は非常に厳しいですけれども、第1四半期はかなりシェアもとれておりますので、引き続きシェアを維持し、拡大を図っていきます。

1Qから2Qにかけての新商品②

25ページは、メディアサービスの商品です。Bluetooth対応ヘッドホンや、家電ルートを中心に展開するドライブレコーダーも発売しております。

ヘルスケアでは、医療用の画像表示モニターで久しぶりに新商品が出てきたというところです。ヘルスケアは、いまは先行投資が中心ですので、まだまだ利益を生むのは先になりますけれども、こういったモニター等では利益を稼いでいこうと思っております。

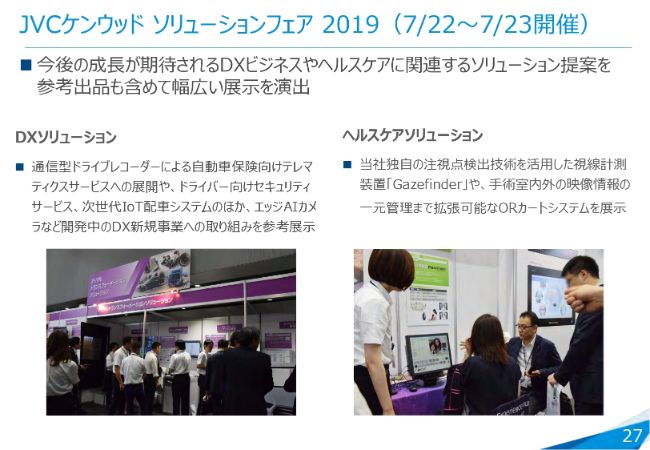

JVCケンウッド ソリューションフェア 2019(7/22~7/23開催)①

(2019年)7月22~23日の2日間、ソリューションフェアというのを秋葉原で行いました。(スライドに)写真がありますが、非常に盛況ということで、約2,000名の方に来ていただき、業務用システムを中心に我々のソリューション関係のシステムを紹介いたしました。

JVCケンウッド ソリューションフェア 2019(7/22~7/23開催)②

いままでは業務用システムが中心でしたけれども、今回から全社的なフェアにしようということで、DXビジネスで取り組んでいる通信型ドライブレコーダーですとか、ドライバー向けのセキュリティサービス等の展示もしましたし、ヘルスケアの展示等も行いました。

ライブ&カフェスペース「Veats Shibuya」

そして、我々の関係会社であるビクターエンタテインメントが、(2019年)9月20日に渋谷にライブ&カフェスペース「Veats Shibuya(ビーツ・シブヤ)」というライブハウスを開くことになりました。

オープニングイベントとして、9月20日から9月27日にかけての約1週間、ビクターエンタテインメント所属のアーティストのスペシャルライブが開催されます。

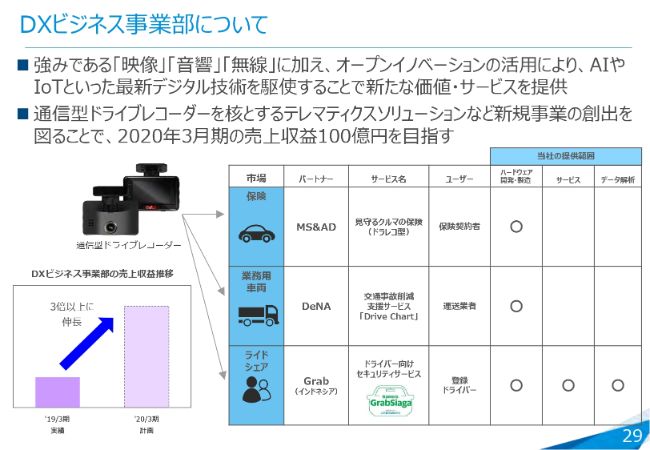

DXビジネス事業部について

最後に、この第1四半期で非常に大きく伸びたDXビジネス事業部の展開についてご説明いたします。いろいろなことをやっておりますけれども、いま現実的に業績等にかかっているものとしては、大きく3つございます。

1つは保険市場です。MS&ADさま向けの「見守るクルマの保険」は、契約していただいた方にドライブレコーダーをつけていただくという内容ですけれども、我々はハードウェアの開発と提供をしているということで、昨年度から非常に伸びているという内容でございます。

そして、DeNAさまとやっております交通事故削減支援サービスは、運送業者さま向けのBtoBになりますけれども、こちらのサービスに使われるドライブレコーダーということで、こちらもハードウェアを提供しております。

最後に、インドネシアのGrab社です。Grab社自体は、すでにインドネシアでかなりの台数のライドシェアの事業を行っておりますが、我々はドライバー、そしてお客さまの安全のためのセキュリティシステムを提供します。

こちらにつきましては、ハードウェアだけではなく、ドライブレコーダーをつけるということに加えて、例えば何か起こった時の対応のサービスあったり、映像の解析等も含めたトータルのサービス事業ということで、現地のメーカーと組んで、取り組みを始めたところです。実際には、この第1四半期からやっと装着が始まったということで、本格的に立ち上がるのはおそらく今年の後半頃かなと思っております。

我々としては、ハードだけではなくサービス事業も含めたソリューション事業を展開していきたい思っておりますので、Grab社との取り組みのような、ハードだけではないサービス提供をぜひ進めていきたいと思っているところです。

私からの説明は以上とさせていただきます。