2019年8月8日に行われた、株式会社クラレ2019年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社クラレ 取締役・常務執行役員 経営企画室担当/CSR本部担当 多賀敬治 氏

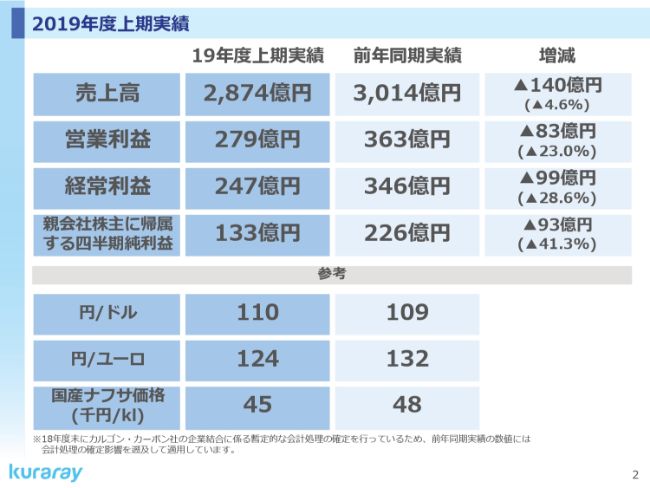

2019年度上期実績

多賀敬治氏:多賀でございます。本日はお忙しいところ、当社の中間決算説明のカンファレンスコールにご参加いただき、ありがとうございます。それでは、2019年度第2四半期の決算説明を始めさせていただきます。

資料の2ページ目をご覧ください。2019年度第2四半期の業績は、世界的な景気減速の影響を受け、多くの事業において需要が減少し、それに伴って販売も減少しました。

その結果、スライドでお示ししているとおり、売上高は前年同期と比べて4.6パーセント減の2,874億円、営業利益は(前年同期比で)23パーセント減の279億円、経常利益は(前年同期比で)28.6パーセント減の247億円、当期純利益は(前年同期比で)41.3パーセント減の133億円となり、大幅な減収減益となりました。

なお、スライドにお示ししている前年(2018年度上期)の実績は、カルゴン・カーボン社の買収後の会計処理が2018年度末に確定したことに伴い、数値を遡及して適用しています。また、為替と原燃料価格はお示ししているとおりとなりました。

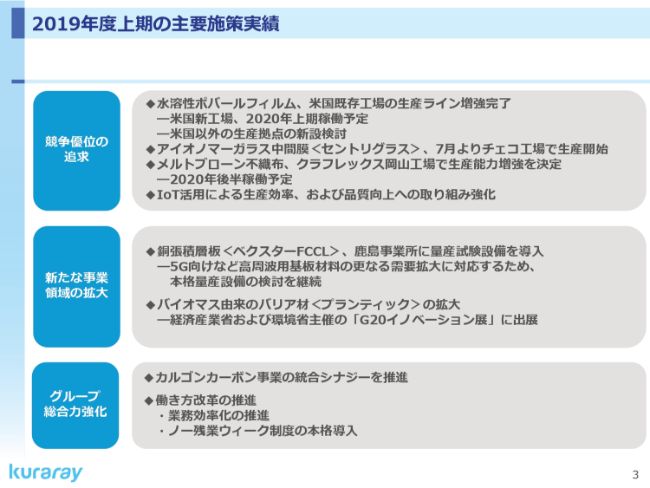

2019年度上期の主要施策実績

3ページでは2019年度上期に実施した施策について、ご説明いたします。まず「競争優位の追求」ですが、水溶性ポバールフィルムで米国工場の新ラインを稼動させました。また、米国に新工場を建設中で、2020年上期の稼働を予定しています。加えまして、地域的な需要の広がりにあわせ、米国以外での生産拠点の新設を検討しています。

PVBフィルム事業では、高機能中間膜のセントリグラスの生産ラインをチェコ工場に新設し、2019年7月から本格生産を開始いたしました。クラフレックスでは、岡山工場でのメルトブローン不織布の生産能力増強を決定いたしました。今後、メルトブローンとスパンレースの複合不織布など、さらなる高付加価値化を進めてまいります。

また、デジタル戦略の推進として、2019年度は生産効率向上など14のテーマを挙げ、検討を進めています。加えまして、2019年度の施策に掲げているエバールの新工場、およびカルゴン・カーボンの能力増強の投資に関しては引き続き検討しており、2019年度中に決定したいと考えています。

次に、「新たな事業領域の拡大」についてです。まずベクスターでは、フレキシブル銅張積層板の量産試験設備導入を決定しました。また需要拡大に対応するため、これとは別に新たな量産設備導入の検討を行っています。プランティックの拡大では、2019年6月に開催された「G20イノベーション展」に環境対応型製品としてプランティックが選出され、出展を行いました。

グループ総合力強化につきましては、スライドにお示ししているとおりでございます。

2019年度通期業績予想

4ページでは、2019年度の業績予想をお示ししています。足元の景気、社会経済の状況やビジネス環境、上期までの業績を考慮し、スライドでお示ししているとおり2019年度通期予想を修正することとしました。

2018年度との比較では、売上高は30億円減の6,000億円、営業利益は12億円増の670億円、経常利益は13億円増の625億円、当期純利益は44億円増の380億円となります。なお、前提となる為替とナフサ価格についても、スライドにお示ししているとおり見直しています。

19年度の株主還元について

2019年度中間期の配当金につきましては、スライドにお示ししているとおり、1株当たり20円とさせていただく予定です。年間の配当金は、当期純利益の380億円を前提に、1株当たり42円とさせていただく予定です。

これにより、配当性向は38.3パーセントとなります。また、スライドにお示ししているとおり、上限500万株の自己株式取得枠の設定を公表させていただいており、上期には半分程度の取得を終えています。

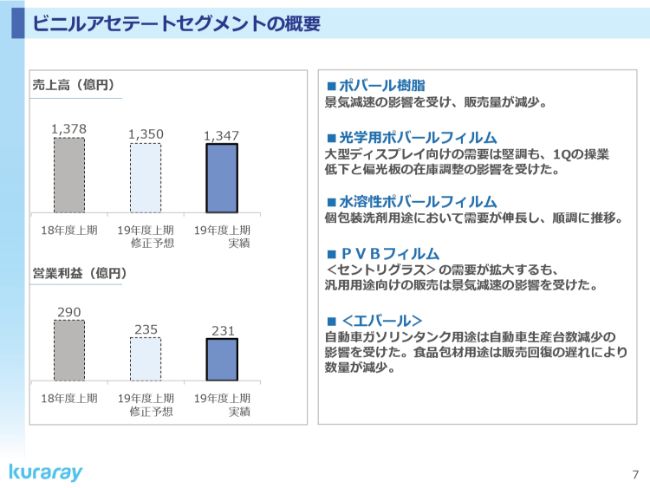

ビニルアセテートセグメントの概要

7ページからは、セグメント別に事業の状況をご説明いたします。はじめにビニルアセテートセグメントについてです。ポバール樹脂は、景気減速の影響を受けて、汎用用途を中心に販売が減少しました。

光学用ポバールフィルムでは、55インチ以上の大型ディスプレイ向けの広幅フィルムは引き続き堅調でした。しかし、一部生産ラインのトラブルによって数量が伸び悩んだことに加え、第2四半期では偏光板の在庫調整の影響を受けました。なお、生産トラブルは第1四半期中に解消しています。

水溶性ポバールフィルムは、個包装洗剤用途を中心に需要が伸び、順調に推移しました。PVBフィルムは、高機能中間膜のセントリグラスの販売が拡大したものの、建築・自動車向けともに、汎用用途で景気減速の影響を受けました。

エバールでは、自動車ガソリンタンク用途は、自動車生産台数減少の影響を受けました。また、食品包材用途は、2018年に米国で発生した火災事故の影響で低下した販売の回復に時間を要しており、数量が減少しました。以上により第2四半期は、前年同期比、計画比とも減収減益となりました。

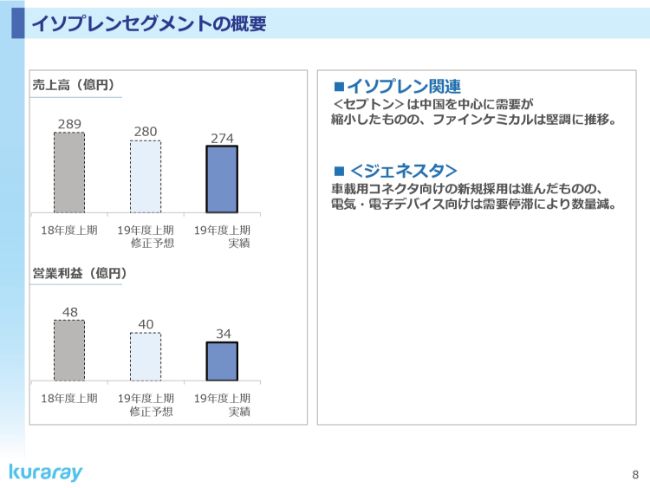

イソプレンセグメントの概要

8ページはイソプレンセグメントについてです。第2四半期は前年同期比、計画比とも減収減益となりました。セプトンは主に中国で需要が縮小し、販売が減少しました。一方で、ファインケミカルは堅調に推移しました。

ジェネスタは、車載用コネクタ向けの新規採用が進み、LED向け販売も増えました。しかし、電気・電子デバイス向けが需要停滞によって伸び悩みました。

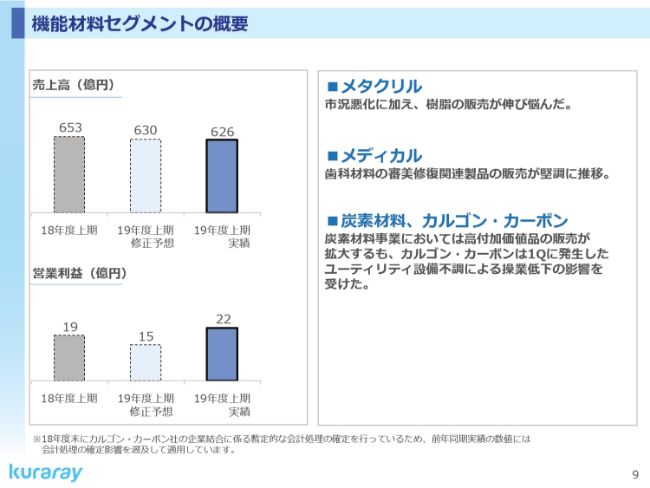

機能材料セグメントの概要

9ページは機能材料セグメントについてです。第2四半期は前年同期比、計画比とも減収増益となりました。なお、2018年度(上期)の実績数値には、カルゴン・カーボン社のPPAの確定影響を遡及して適用しています。

メタクリルは市況悪化に加え、樹脂の販売数量が伸び悩みました。メディカルは、歯科材料のジルコニアブロックなどの販売が堅調に推移しました。

炭素材料は、引き続き高付加価値品の拡販が進みました。しかしカルゴン・カーボンは、第1四半期に米国工場で発生したユーティリティ設備のトラブルによって、操業低下の影響を受けました。

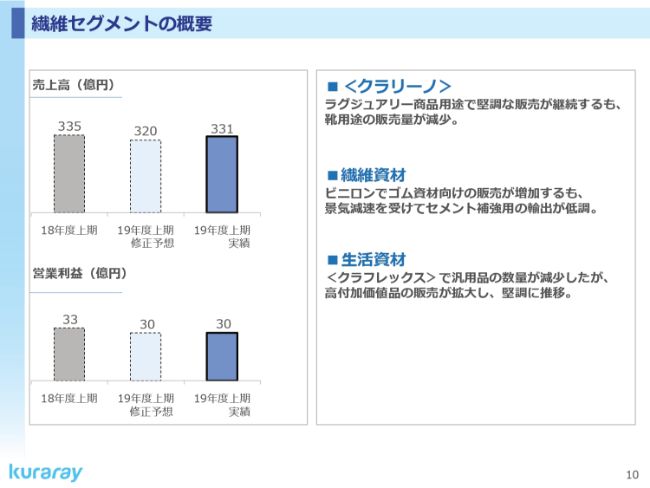

繊維セグメントの概要

10ページは繊維セグメントについてです。第2四半期は前年同期比で減収減益となりました。計画比では増収となったものの、利益は横ばいとなりました。

クラリーノは、ラグジュアリー商品用途の販売が引き続き拡大しましたが、スポーツシューズ用途やIT製品用途の販売が減少しました。ビニロンは、ゴム資材向けの販売は拡大しましたが、景気減速の影響を受けてセメント補強量の輸出が減少しました。

生活資材は、クラフレックスで汎用品の数量が減少しました。しかしメディカル・コスメティック用途など、高付加価値製品の販売が拡大し堅調に推移しました。

セグメント別売上高・営業利益

11ページは各セグメントの2019年度上期実績と、前年同期との比較を一覧にしたものでございます。参考までにご覧ください。

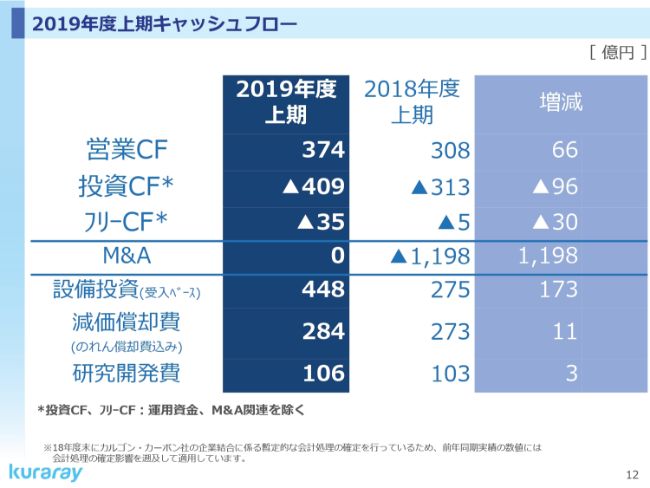

2019年度上期キャッシュフロー

12ページでは、2019年度上期のキャッシュフローについてご説明します。営業キャッシュフローは374億円、投資キャッシュフローはマイナス409億円となりました。その結果、フリーキャッシュフローはマイナス35億円となりました。なお、2019年度上期には、M&Aにかかわる支出はございません。

設備投資の支払いは、光学用ポバールフィルムの新ライン、タイ最新プラント建設や岡山事業所のインフラ整備などにより、前年同期比で173億円増の448億円となりました。減価償却費は前年同期比で11億円増の284億円で、研究開発費は前年同期比で3億円増の106億円となりました。

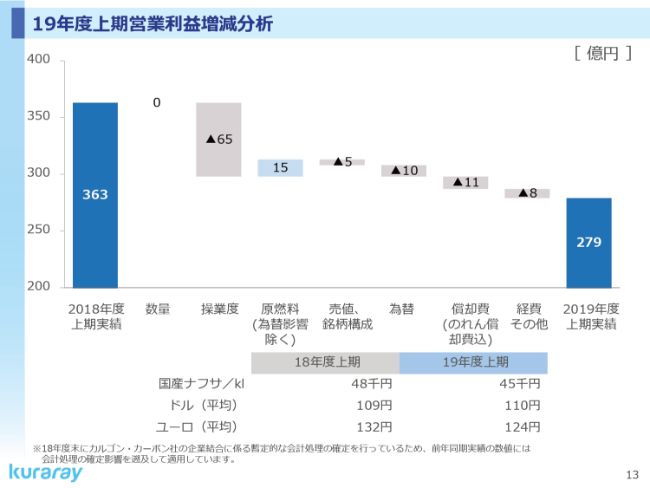

19年度上期営業利益増減分析

13ページでは、2019年度上期と2018年度上期の営業利益の差、すなわち83億円の減少要因についてご説明いたします。数量につきましては、この期(2019年度上期)に新規稼働した設備はなく、影響はありませんでした。

操業度は、いずれも第1四半期に発生した、光学用ポバールフィルムの一部生産ラインやカルゴン・カーボン米国工場での操業低下の影響を受けました。エバールでは、火災事故の影響を受けて低下した販売の回復が遅れていることや、世界的に自動車生産台数が減少したことによる販売減の影響を受けました。また景気減速に伴い、ポバール樹脂・PVB・セプトン・ジェネスタなどの数量が伸び悩んだ結果、トータルでは65億円の減益要因になりました。

また、原燃料価格の下落によってコストが減少し、15億円の増益要因となりましたが、売値で5億円の減益影響がありました。為替は、主にユーロが円高に進み10億円の減益要因になりました。償却費は11億円増加し、経費その他は研究開発費や人件費などで8億円増加しました。

貸借対照表①(資産の部)

14ページでは、貸借対照表の資産の部を2018年末と比較してお示ししています。流動資産は1億円の減少となりました。これは設備投資の増加や借入金の返済等によって、現金および預金が116億円減少したのに対し、短期運用の有価証券が109億円増加したことによるものです。

固定資産は176億円の増加となりました。これは設備投資による建設仮勘定の増加や、新リース基準適用に伴うリース取引のオンバランス化により、306億円増加したのに対し、のれんなどを含む無形固定資産が110億円減少したためでございます。

貸借対照表②(負債の部)

15ページでは、貸借対照表の負債・純資産の部を示しています。(2018年末と比べ)流動負債は89億円の増加となりました。これは、コマーシャルペーパーの発行による増加が240億円あったのに対して、短期借入金の返済によって105億円減少し、また支払手形および買掛金が80億円減少したことによるものです。

固定負債の187億円の増加は、資産の部でご説明しましたとおり、リース取引のオンバランス化による180億円の増加が主なものでございます。純資産は101億円の減少となりました。これは、為替換算調整勘定の112億円の減少が、主な要因でございます。

2019年度業績予想

16ページでは、2019年度通期の業績予想について説明いたします。売上高、各利益につきましては先ほど申し上げたとおりでございます。

1株当たりの当期純利益は、380億円をベースに109円76銭となります。現時点で、配当は年間42円を予定しています。設備投資は、決定ベースで950億円、受入ベースでは960億円を見込んでいます。減価償却費は13億円増の580億円、研究開発費は8億円増の220億円となる見込みです。

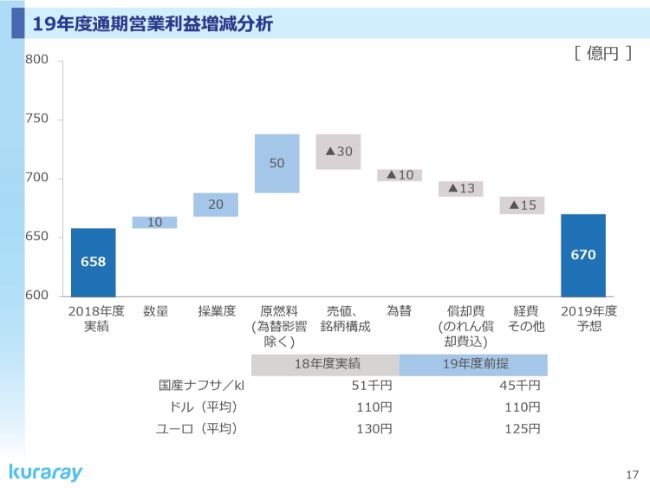

19年度通期営業利益増減分析

17ページでは、2019年度の通期予想と2018年度実績の営業利益の差である、12億円の増減要因を示したものでございます。

数量は、光学用ポバールフィルム・水溶性ポバールフィルムの増設により、10億円の増益効果を見込みます。操業度は、水溶性ポバールフィルム・PVBフィルム・メディカル・繊維資材の数量増加により、20億円の増益要因となる見込みです。

原燃料価格の下落によってコストが減少し、50億円の増益要因となります。しかし売値、銘柄構成で30億円の減益影響を見込んでいます。為替は主にユーロが円高に進み、10億円の減益要因になる見込みです。償却費は13億円増加、経費その他は人件費・研究開発費などで15億円の増加を見込んでいます。

2019年度業績予想

18ページでは、今回の見直しを行った2019年度の業績予想を、前回予想との対比でお示ししています。

2019年度業績予想

19ページでは、今回の見直しを行った2019年度の業績予想を、前年度との対比でお示ししています。

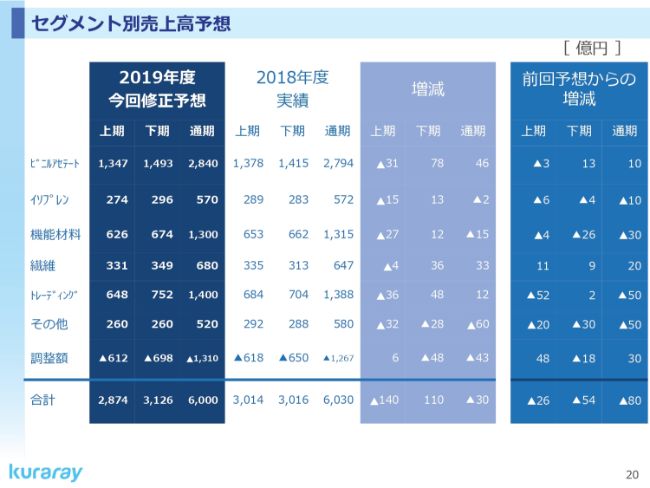

セグメント別売上高予想

20ページではご参考としまして、前年度および前回予想と対比した、セグメント別の売上高の2019年度修正予想を示しています。

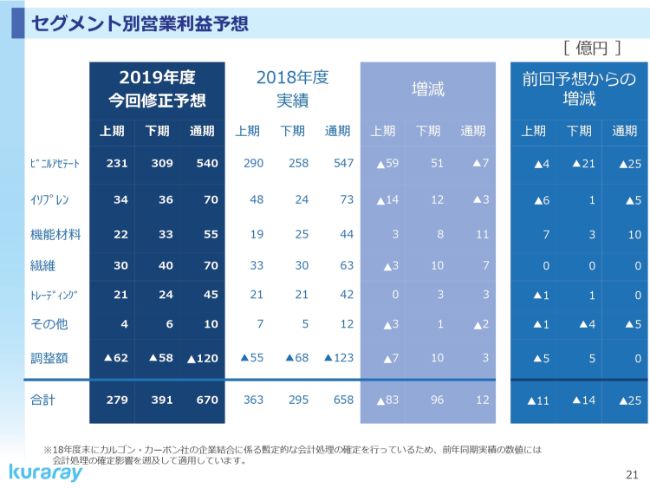

セグメント別営業利益予想

21ページも同様にご参考として、前年度および前回予想と対比した、セグメント別の営業利益の2019年度修正予想を示しています。

以上で説明を終わります。ありがとうございました。