2019年5月9日に行われた、昭和電工株式会社2019年12月期第1四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:昭和電工株式会社 取締役執行役員/CFO 竹内元浩 氏

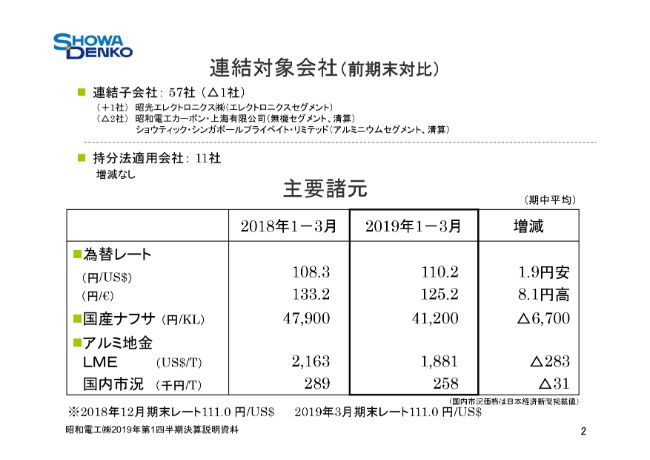

連結対象会社(前期末対比)/主要諸元

竹内元浩氏:昭和電工CFOの竹内でございます。みなさまには、平素より当社の企業業績にご注目いただき、厚く御礼申し上げます。それでは令和最初の四半期決算発表となる、2019年第1四半期決算の概要についてご説明申し上げます。

2ページをご覧ください。連結子会社数は、前期末から1社減少の57社です。新規連結としては、エレクトロニクスセグメントにおいてLEDの生産子会社である昭光エレクトロニクス株式会社を追加しました。

一方、旧SGL社統合にともなって必要性が低下した無機セグメントの昭和電工カーボン・上海有限公司と、ショウティック・マレーシアSDN.BHDへの移管が完了したアルミニウムセグメントのショウティック・シンガポールプライベイト・リミテッドの2社が清算結了したため減少しました。

為替レートは米ドルが1-3月の平均で110円20銭となり、前年同期の108円30銭に比べて1円90銭の円安となりました。また、資産・負債の評価に用いる期末レートは、前期末の111円ちょうどから、3月末も111円ちょうどと横ばいでした。

ユーロにつきましては、1-3月の平均で125円20銭となり、前年同期の133円20銭に比べて8円10銭の円高となりました。

なお、黒鉛電極事業の拡大にともない、本年より為替感応度は海外子会社の換算差を含めてドル円レート、ユーロ円レートともに1円の円高によって年間で10億円の営業利益の減益となります。

国産ナフサ価格は、前年末にかけての原油価格の下落にともない、1キロリットルあたり4万1,200円となり、前年同期の4万7,900円と比べ6,700円、14パーセント下落いたしました。

アルミのLME価格は、米国による関税措置の影響を受けた中国の景気減速による需要減を背景に、1トンあたり1,881ドルとなり、前年同期の2,163ドルと比べて283ドル、13.1パーセント低下しました。

割増金についても需給軟化の影響を受け、2018年第4四半期の103ドルから、2019年第1四半期は85ドルまで下げましたが、進行中の第2四半期は105ドルで決まりました。

円建て実勢価格は、1-3月平均では前年同期の1トンあたり28万9,000円に対し25万8,000円となり、3万1,000円、10.7パーセントの低下となりました。

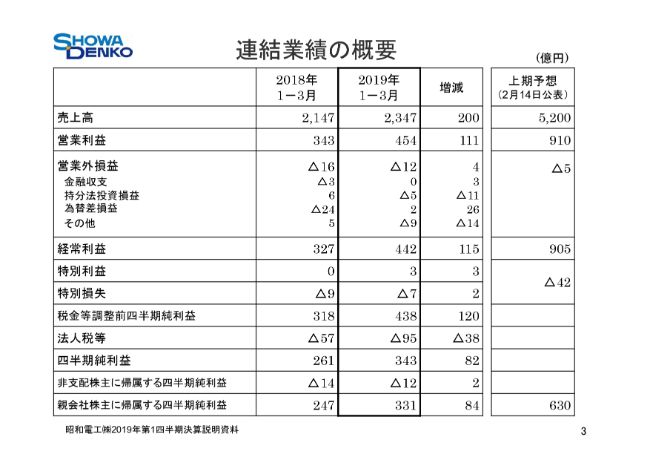

連結業績の概要

3ページをご覧ください。2019年第1四半期の連結業績の概要をお示ししています。売上高は2,347億円となり、前年同期比で200億円、9.3パーセントの増収となりました。

詳細につきましては5ページでご説明いたしますが、無機セグメントは黒鉛電極事業の国際市況の上昇があり、石油化学セグメントは4年に1度の定期修理を前期に終えて、第1四半期はフル稼働が続いたため、総じて増収となりました。

営業利益は454億円となり、前年同期比で111億円、32.4パーセントの増益となりました。なお、セグメントでのばらつきはありますが、上期の営業利益予想の910億円に対して、進捗率は50パーセントとなりました。

石油化学セグメントにおけるナフサの受払差や、化学品セグメントにおける2月から3月にかけての定期修理など(を考慮すると)、不需要期としては良好な進捗を示しています。

また、今回の営業利益、経常利益、親会社株主に帰属する四半期純利益につきましては、いずれも第1四半期としては過去最高となります。経常利益は442億円となり、前年同期比で115億円、35.3パーセントの増益でした。

営業外損益についてですが、持分法投資損益は、石油化学セグメントにおいてNSスチレンモノマーの高稼働が続いているものの、3月決算での生産差が生じ、また、日本ポリエチレンの原料高の価格転嫁へのタイムラグもあり、減益となり、前年同期比で11億円悪化しました。

為替差損益については、前期は期初から第1四半期末にかけて円高が進み、24億円の為替差損を計上しましたが、今期は若干の差益となり、前年同期比では26億円改善しました。

また、今期に事業所の環境対策費用7億円を計上し、営業外損益は総じて4億円の改善となりました。特別損益については、今期は利益、損失ともに大きな金額の計上はなく、総じて5億円の改善となりました。

法人税等については、利益の増加にともない38億円増加し、95億円となりました。四半期純利益は343億円と、82億円の増益で、親会社株主に帰属する四半期純利益は331億円と、前年同期比で84億円、34.1パーセントの増益でした。

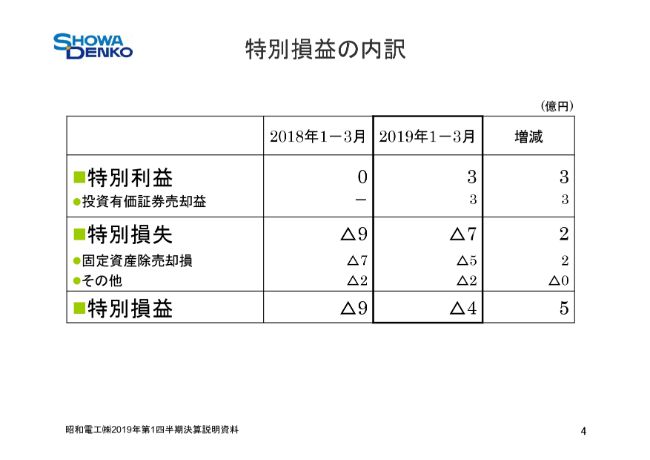

特別損益の内訳

4ページをご覧ください。特別利益としては保有株式の一部を売却し、投資有価証券売却益を計上し、前年同期比で3億円増加しました。

特別損失は大きな計上はなく、前年同期比で2億円の減少となる7億円の損失となりました。この結果、特別損益のネットは5億円改善し、4億円の損失となりました。

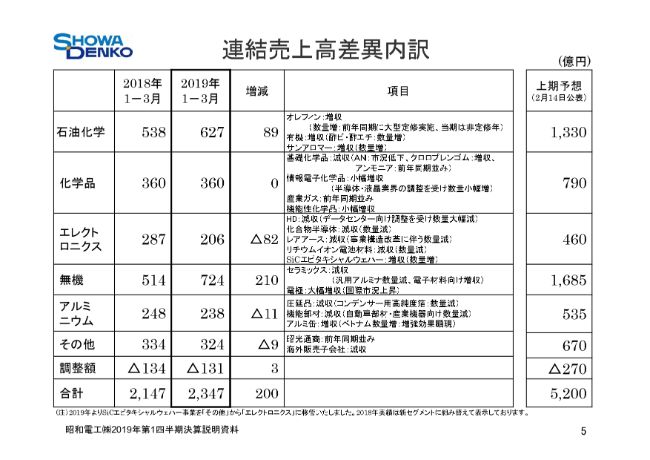

連結売上高差異内訳

5ページは、連結売上高をセグメント別にお示ししています。エレクトロニクス、アルミニウム、「その他」の3セグメントは前年同期比で減収となりましたが、化学品セグメントは前年同期並みでした。無機と石油化学の2セグメントは増収となり、総じて増収となりました。

石油化学セグメントの売上高は、前年同期比で89億円増収の627億円となりました。オレフィン事業は前年同期に4年に1度のエチレンプラントの大型定期修理を実施しましたが、今期はそれがなく、フル稼動を続けたため、エチレン、プロピレン等の販売数量が増加し、増収となりました。

有機化学品事業は、酢酸ビニル、酢酸エチルの販売数量が増加し、増収となりました。サンアロマー事業も高稼働が続き、増収となりました。

化学品セグメントの売上高は、前年同期比で800万円の小幅増収となる360億円となりました。基礎化学品事業では、クロロプレンゴムが数量、価格ともに堅調に推移し、増収となり、アンモニアは前年同期並みとなりましたが、アクリロニトリルは市況の低下で減収となり、総じて減収となりました。

なお、アクリロニトリルの市況は、第1四半期の1トンあたり1,400ドルを底に、足元は1,700ドル台と回復しています。

情報電子化学品事業は、半導体・液晶業界の調整を受けて小幅な数量増にとどまり、小幅増収となりました。機能性化学品事業は、原料価格上昇を受けたポリエステル等の販売価格の上昇により、小幅増収となりました。産業ガス事業は前年同期並みとなりました。

エレクトロニクスセグメントの売上高は、前年同期比で82億円減収の206億円となりました。

HD(ハードディスク)事業は、PC向け(の製品)がCPU不足による世界的なPCの低水準の出荷が続いた影響を受けました。

加えて、世界的なIC投資減速の影響によるデータセンター向けのHDD(ハードディスクドライブ)の大幅な生産調整を受け、当社メディアの販売数量は前年同期比で30パーセント弱減少し、大幅な減収となりました。

なお、データセンター向けのメディア出荷につきましては、当初予定した14テラバイトドライブ向けのメディア出荷が第2四半期にずれ込みましたが、世界的大口データセンター企業向けのHDDの出荷が第2四半期に開始しましたので、第2四半期は、第1四半期比で20パーセントのメディア出荷増を見込んでいます。化合物半導体は数量減により減収となりました。

レアアース磁石合金事業は、前期に実施した事業構造改革により、大幅に数量が減少し減収となりました。リチウムイオン電池材料事業は、中国EV向けの数量減により減収となりました。

SiCエピタキシャルウェハー事業は、電鉄向けなどの需要拡大を受けた能力増強効果により、販売数量が増加し増収となりました。

なお、SiCエピタキシャルウェハー事業は、今期より「その他」セグメントからエレクトロニクスセグメントに移管しています。2018年の値も移管後に置き換えています。

無機セグメントの売上高は、前年同期比で210億円増収し724億円となりました。セラミックス事業は酸化チタン、放熱フィラーなど、電子材料向けファインセラミックスの出荷は増加しましたが、前期に実施した事業構造改革により、汎用アルミナの販売数量が大幅に減少し、減収となりました。

黒鉛電極事業は、中国市場においては細径電極の需給軟化がありましたが、米国市場をはじめとする旺盛な電炉鋼生産を受けて、逼迫した需給により国際市況が上昇し、大幅増収となりました。

第1四半期の当社平均販売価格は年初の計画どおり、2017年対比で5倍となりました。また、4月から9月の東アジア向け契約価格は、10月から3月期に比べ上昇しました。

アルミニウムセグメントの売上高は、前年同期比で11億円減収の238億円となりました。アルミ圧延品事業では、コンデンサー用高純度箔が車載向けに堅調に推移したものの、産業機器向けは半導体業界などの投資減速の影響を受け、出荷が減少し、減収となりました。

アルミ機能部材は、自動車部材や産業機器向けの数量が減少し、減収となりました。アルミ缶事業は、国内事業はわずかな増収にとどまりましたが、ベトナムでは能力増強効果が顕現し、出荷の増加により増収となりました。

「その他」セグメントの売上高は、昭光通商は前年同期並みでしたが、海外販売子会社が減収し、総じて前年同期比で9億円減収の324億円となりました。

連結営業利益差異内訳

6ページでは、連結営業利益をセグメント別にお示ししています。前年同期比でエレクトロニクスなど4セグメントが減益でしたが、無機セグメントが大幅な増益で、石油化学セグメントも増益であったため、総じて111億円の増益でした。

石油化学セグメントは、前年同期比だと6億円の増益で40億円となりました。オレフィン事業は、4年に1度の大型定期修理を実施した前年同期に比べ、販売数量が増加するなど、30億円の増益要因はありましたが、ナフサ価格下落による受払差など、20億円のナフサ要因の計上や、分解ガソリン、C4留分などのスプレッドの圧縮により、減益となりました。

有機化学品事業は酢ビ、酢エチともに、数量増により増益となりました。サンアロマー事業のポリプロピレンはフル稼働が続き、増益となりました。

化学品セグメントは、前年同期比で12億円減益の24億円となりました。基礎化学品事業では、第1四半期は主力工場である川崎工場が2月から3月の定期修理により低水準の生産となる四半期ですが、主にアクリロニトリルの市況の下落により、減益となりました。

情報電子化学品事業は、電子材料用高純度ガスの出荷品目の構成差により、減益でした。産業ガスと機能性化学品事業は、小幅減益となりました。

エレクトロニクスセグメントの営業利益は、前年同期比で33億円減少し、3億円の損失となりました。HD事業は、データセンター向けHDDの生産調整を受けた出荷数量減により、減益となりました。

化合物半導体は、産業機器向けなどの数量減により減益となりました。レアアース磁石合金事業は、事業構造改革にともなう数量減により減益となりました。

リチウムイオン電池材料は、中国向けの出荷数量の減少により減益となりました。本年から当セグメントに移管したSiCエピタキシャルウェハー事業は開発費の増加があり、第1四半期は小幅減益となりました。

無機セグメントは、前年同期比で147億円増益の395億円となりました。セラミックス事業は、不採算の汎用アルミナからの撤退による改善に加え、酸化チタンなど、電子材料向けファインセラミックスの数量増により、増益でした。黒鉛電極事業は旺盛な需要を受け、国際市場が上昇し、増益でした。

アルミニウムセグメントの営業利益は、前年同期比で11億円減益の3億円となりました。アルミ圧延品事業では、コンデンサー用高純度箔の産業機器向け数量減により、減益となりました。

アルミ機能部材事業は、自動車部材、産業機器向けの出荷数量が減少し、減益でした。アルミ缶事業は、国内では小幅増益となり、ベトナムのハナキャン社は新規立ち上げ費用があったため前年同期並みとなり、総じて小幅増益となりました。

その他セグメントの営業利益は、昭光通商は小幅増益となりましたが、海外販売子会社が小幅減益となり、総じて前年同期比で4億円減益の3億円となりました。

連結貸借対照表

7ページをご覧ください。3月末の総資産は前期末と比べると現金および預金が減少し、営業債権は石油化学セグメントの市況低下もあり減少しました。

しかし、たな卸資産は黒鉛電極事業が製品、原料市況の上昇を受け増加したことや、固定資産等の増加などにより、89億円増加の1兆839億円となりました。

負債合計については、有利子負債は配当支払等があり増加しましたが、営業債務等の減少により、前期末比で128億円減少の5,968億円となりました。

純資産の部は、主に親会社株主に帰属する四半期純利益の計上により、前期末比で217億円増加の4,870億円となりました。

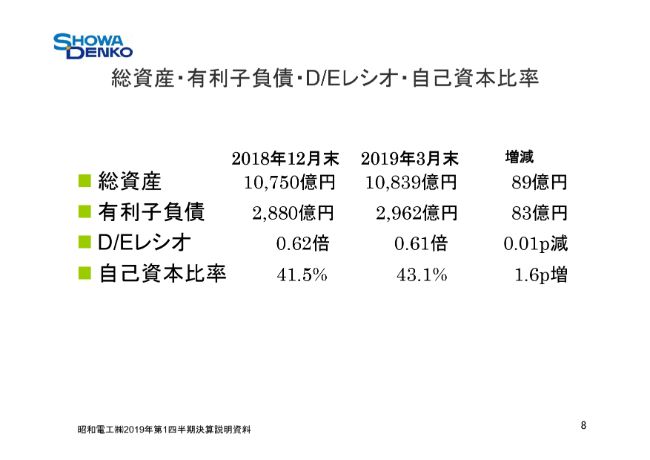

総資産・有利子負債・D/Eレシオ・自己資本比率

8ページをご覧ください。有利子負債は、前期末から83億円増加し2,962億円となりました。D/Eレシオは前期末比で0.01ポイント改善し、0.61倍となりました。自己資本比率は43.1パーセントと、1.6ポイント改善しました。また資料にはございませんが、格付会社より3月22日付で新運営の格付をいただいています。

セグメント別トピックス

13ページ以降は、セグメント別にトピックスを掲載しています。また、こちらには載せていませんが、本日発表した2つの投資案件についてご説明します。まず、「SAP S/4HANA」の導入についてご説明します。

当社はSAP社製の統合基幹業務システム(ERP)パッケージ、「SAP S/4HANA」の導入を決定し、2020年1月から運用を開始します。

黒鉛電極事業、HD事業など、グローバル化が進む当社グループにおいてグローバル経営の情報プラットフォームを構築するとともに、新中計「The TOP 2021」で経営戦略とする、「CUSTOMER Experience」の最大化の実現に向け、マーケティング機能の強化に活用いたします。

ERPには生産、物流、販売、会計、調達など、さまざまな一次情報が蓄積されます。国内のみならず、順次アジア、欧州、米国などグローバルに展開する各拠点の情報を一元管理し、高度な販売予測や損益シミュレーションに活用することで、正確かつ迅速な経営判断につなげます。

さらに全社横断型のCRM(Customer Relationship Management)機能を導入し、新たな事業機会の創出につなげてまいります。

今回の情報インフラ投資額は約40億円です。今後、本システムに蓄積された情報をAIなどの活用により分析し、グループ経営の一層の効率化と、製品とサービスが融合した優れたソリューションの提供を目指してまいります。

次に、黒鉛電極事業の改善投資について説明します。新中計「The Top 2021」発表時、また2019年2月の決算発表時に説明させていただきました、黒鉛電極事業の改善投資につき、成案を得ましたので発表させていただきます。

2017年から、黒鉛電極事業は電炉鋼の生産増加にともない高稼働を続けています。2017年第4四半期に買収しました、旧SGL各工場については、今まで限定的な更新投資にとどまっていました。

これから長期間にわたり高水準の生産を継続するためには、小出しの更新投資を続けるよりも、「The Top 2021」の前半である2019年から2020年の期間に思い切った改善投資を集中的に実施することが最も効果的と判断いたしました。

なお、この間、グループ全体の生産能力に対して5パーセント程度の工事の影響が予想されます。

2月14日に公表しました連結業績予想に対して、セグメントごとの浮き沈みはありますが、総じて順調に推移しています。新中計「The Top 2021」初年度の計画達成に向け、引き続き最大限の努力を図ってまいります。

以上で、私からのご説明は終了させていただきます。ご清聴ありがとうございました。