日経平均株価はどこまで下がるのか

2015年末に米国株式市場が下落し、また、2016年に入って以降は中国のマクロ指標から中国景気のスローダウンがより一層顕著となりました。

その後もイランとサウジアラビアの国交断絶、北朝鮮での水爆実験など、ファンダメンタルズに対する懸念と地政学リスクが同時に噴出したような状況となり、世界同時に株式市場は暴落しています。さて、この株価下落はどこまで続くのでしょうか。

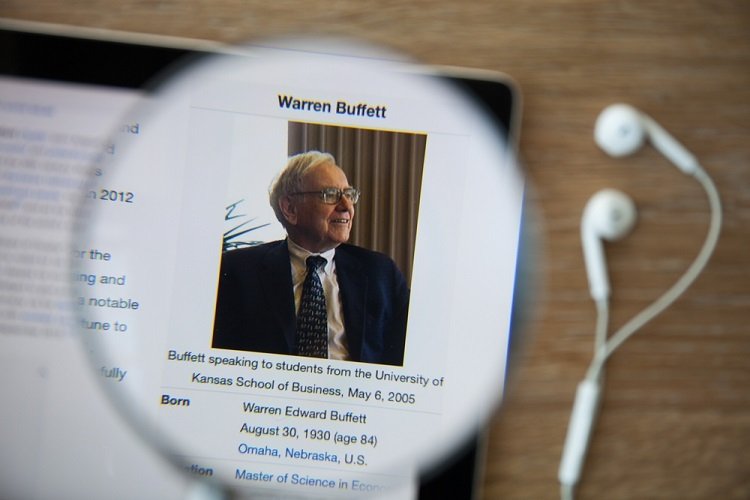

ウォーレン・バフェットも参考にしているという株価熱量の判断指標

世界でも有名な投資家で、世界を代表する保険会社の経営者も務めるバークシャー・ハサウェイのウォーレン・バフェットが参考にする指標をもとに、株価の下落水準について考えてみましょう。

バフェットは国の名目GDPとその国の株式市場の時価総額を目安にしていると言います。時価総額がその国の名目GDPを上回れば、株式市場が過熱していると言えますし、そうでなければ、株価が上昇する余地があるというものです。内閣府と日本取引所グループの公開資料を元に考えてみたいと思います。

2015年11月末時点で、東京証券取引所等に上昇する株式の時価総額は602兆円でした。一方で、内閣府のデータをもとにした投信1編集部の試算によれば2015年9月末時点での名目GDPは496兆円でした。

つまり、時価総額が名目GDPを21%も上回っている水準で、将来の経済成長が現実のものとならなければ、株式市場には過熱感があったとも言えると思います。これは過去10年で見ても最も高い水準です。

それでは試算してみましょう

それでは、時価総額が仮に先ほどの名目GDPの水準にまで下落するとしましょう。そうなれば、日経平均株価はどの水準にまで下落するのでしょうか。2015年11月末の日経平均株価は19,747円でしたので、この水準から割り戻すと、日経平均株価は16,320円にまで下落することとなります。

株式市場の参加者はスマートで、こうした計算をしている参加者もいるかと思いますので、この水準に達する前に買いが入り、ここまで下落することはないかもしれませんが、こうしたリスクシナリオは頭に入れておくべきでしょう。

株式市場全体が崩れるとすればどの銘柄を気にするべきか

たとえば、日経平均株価が下落すると思えば、投資家が指数そのものをショートするということも考えられます。結果、その指数を構成する銘柄も影響を受けることとなります。

特に構成比率で影響度の大きいファーストリテイリング(9983)、ファナック(6954)、ソフトバンク(9984)、京セラ(6971)、アステラス製薬(4503)などはじっくりとファンダメンタルズも分析していく必要がありそうです。ファンダメンタルズが良いのに、指数の需給で売られる銘柄があれば、ぜひ拾いたいものです。

LIMO編集部