2019年4月26日に行われた、SCSK株式会社2019年3月期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:SCSK株式会社 取締役/専務執行役員 福永哲弥 氏

I-(i)連結業績サマリー

福永哲弥氏:福永です。よろしくお願い申し上げます。それでは、さっそくですが、資料に沿いまして昨年度の通期業績ならびに今年度の業績予想についてご説明申し上げたいと思います。

まず、2ページの業績サマリーをご覧いただきたいと思います。売上高、営業利益ともに過去最高額を更新いたしまして、通期業績としては合併以来、7期連続での増収増益となっております。

また、営業利益率も同じく、過去最高の10.7パーセントという結果となっております。これは、堅調な事業環境、顧客のIT投資動向を反映したものであり、とくに製造業向け、ならびに流通業向けビジネスが、当社の期初予想・想定を上回って、期中で好調を持続いたしました。

大型案件の反動減影響等もございまして、やや弱く見ました金融業ビジネスにつきましても、主要顧客向け案件の立ち上がり等もあり、全社の業績といたしましては、業績予想の上方修正時に予想したとおりの最終事業結果となりました。

顧客のIT投資需要は引き続き増加基調にございます。これは、全業種を通じて競争力強化のための戦略的な投資費用はもとより、省力化や、今後数年の期間で到来を予測しております、各種ソフト・ハードのEnd of Service(EOS)対応、さらには製造業、金融業を中心として未だに存在する、レガシーシステムのオープン化対応等、各種業務システムの更新投資需要が増加しているものであります。

なお、システム開発事業における需要増に対応する生産性の向上、業務委託者を含む生産力の確保もあり、これらの旺盛な顧客のIT投資需要を、当社としてしっかりと取り込んだものであります。

加えて、サービス提供型ビジネスの拡充もあり、6.5パーセントの売上高増に着地いたしました。営業利益は、増収による増益効果はもとより、生産性・収益性の向上等により、前期比増益となっております。しかし、期末において車載システム事業の一部事業用資産を、10億円弱の規模で早期償却処理を行ったため、上方修正後の予想値には届きませんでした。

収益性は想定を上回って向上しております。社内の開発フレームワークの高度化や、業務委託の効率的利用による生産性・収益性向上等により、営業利益率は前期比で0.4パーセント改善しております。

足元の事業動向につきましては、世界の政治経済情勢には不透明感はあるものの、製造業向けおよび流通業向けを中心といたしまして、引き続き堅調であります。当社全体の受注残高は、17.4パーセント増となっております。

I-(ii)要約連結PL

続きまして、3ページの要約連結PLをご覧いただきたいと思います。ここでは純利益についてご説明いたします。

純利益につきましては、2017年度にクオカード事業を譲渡した際の107億円の譲渡益計上の反動減影響が大きく、14.1パーセントの減益となっておりますが、この一昨年度の反動減影響を除きますと、30パーセントを超える純利益増となっている点をご確認いただければと思います。

以上、連結ベースのPL業績について、その概要をご説明申し上げました。

I-(iii)売上高前期比較(売上区分別)

続きまして、ここからはPL業績の詳細について、通例の資料に沿ってご説明をさせていただきます。まず、売上区分別の売上高ですが、4ページをご覧いただければと思います。

システム開発事業の売上高につきましては、先ほども申し上げましたが、一部金融機関向け大型案件完了に伴う反動減影響があったものの、製造業・流通業といった業界顧客からの旺盛なIT投資需要を背景にしまして、前年同期比9.1パーセントの増加となっております。

保守運用・サービスにおきましては、前年比で3.9パーセント増となりました。好調なシステム開発事業を反映してのシステム保守ビジネスの拡大に加え、基幹系システム、私どものERPシステム「ProActive(プロアクティブ)」……これは「ProActive(プロアクティブ)」のSaaS型提供や基幹系アプリケーション保守を含みます、当社知的財産権ベースのサービス提供型ビジネスが、着実に拡大しております。

一方、昨年度以来の一部大型BPO案件の契約縮小およびECアウトソーシング関連のシステム入替に伴う影響等がございまして、従来型ビジネスの延長線上にあるサービス提供型ビジネスの減収影響が大きく、低い増収率に留まったものであります。

システム販売につきましては、一部通信業顧客向けの各種ネットワーク機器販売案件および、リース業向けや学術研究機関向けのハードウェア販売案件が堅調でございまして、前年同期比10.7パーセント増となっております。なお、プリペイドカード事業につきましては、2017年12月に売却したため、今期業績への反映はございません。

I-(iv)受注高・受注残高前期比較(売上区分別)

続いて、売上区分別の受注動向についてご説明いたします。5ページをご覧いただければと思います。受注高・受注残高につきましては、全社にて、おのおの前期比で2桁の増加となっております。システム開発、保守運用・サービス、システム販売のすべての売上区分において、堅調な増加となりました。

システム開発につきましては、堅調な事業動向を反映し、受注高、受注残高ともに2桁増となっております。製造業および流通業顧客における、堅調な戦略的IT投資需要に加えまして、とくに製造業向けにおきまして、ERP、生産管理、CRMといった業務オペレーションにかかるシステム更新需要が堅調に推移いたしました。

また、金融業顧客におきましても、保険業向けならびにリース業向け案件等が堅調に推移いたしまして、受注残の33.5パーセント増につながったものであります。

保守運用・サービスにつきましては、デジタルマーケティング強化関連の流通業顧客向けや、自動車メーカー向け製品ソフト検証需要、あるいは各種のITサービス需要等が期を通じて堅調で、サービス提供型ビジネス、データセンター関連のクラウドサービスのディールフローも併せて堅調に推移いたしました。受注高・受注残高ともに、前期微増となっております。

システム販売につきましては、一部通信業顧客向けネットワークITプロダクトの販売関連の受注が積み上がっており、受注高・受注残高ともに前期比2桁増となっております。

I-(v)売上高前期比較(業種別)

次に6ページの業種別売上高、業種別動向について説明させていただきます。まずはじめに製造業向けですが、BPOサービスにおける一部大型案件の規模の縮小の影響があったものの、自動車メーカー向けにおきまして、従来型の車載組込ソフトウェア開発も含むシステム開発需要、および製品検証サービス需要が増加しました。さらには、電子部品メーカーや、建設業顧客向けの各種業務システムの更新需要増等もあり、前期比7.3パーセントの増加となっております。

流通業向けにつきましては、デジタルマーケティング強化に向けた、EC・CRM領域での開発案件やアウトソーシング案件、加えて、親会社の住友商事向け案件等が引き続き増加基調にあり、前期比7.9パーセント増となっております。

金融業向けにつきましては、昨年度、銀行業および証券業顧客向け大型案件完了に伴う反動減影響が大きいものの、保険業顧客向けにおいて、予定の案件が一部立ち上がってきており、既存開発案件の規模拡大等があったことに加えて、リース業顧客のシステム更新需要等もあり、前期比6.4パーセント増となっております。

通信・運輸業向けにつきましては、一部通信業顧客向け各種ネットワークプロダクト販売の増加や、運輸業顧客向け開発案件、およびシステム販売案件等が堅調に推移したこと等により、前期比9.9パーセント増となっております。

電力・ガス業務向けにつきましては、セクター内の主要顧客向けに、震災以来低調だった設備更新関連のシステム開発需要等が堅調に推移しまして、前年同期比で59.4パーセント増となっております。

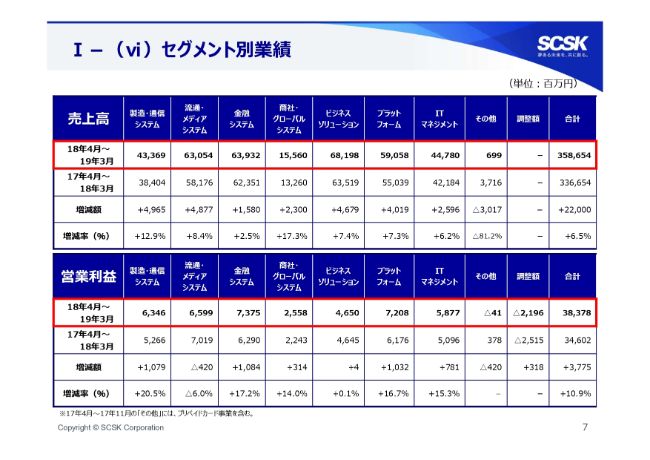

I-(vi)セグメント別業績

ご説明申し上げました業績につきまして、当社の組織区分を事業部門ごとに見たものが、次の7ページの表になります。各事業部門の個々の事業動向は、ただ今売上区分別・業種別にてご説明したとおりであります。

すなわち、堅調な事業動向を反映し、7事業部門中5事業部門で増収増益となっております。ここでは、セグメント営業利益が横ばい、あるいは減益となっております2つの事業部門についてご説明いたします。

まず、流通・メディアシステムセグメントです。同セグメントにおきましては、コンシューマービジネスを手掛ける各業種向け案件が堅調であることや、一部メディア顧客向けシステム販売案件が増加して増収となりました。しかし、各種事業投資費用の増加、ならびにシステム販売案件の採算性低下等の影響により、減益となっております。

また、セグメント利益が横ばいのビジネスソリューションセグメントですが、車載システム事業関連の事業資産の一部早期償却の影響により、セグメント利益は横ばいとなりました。

以上、セグメント別の業績についてご説明申し上げました。

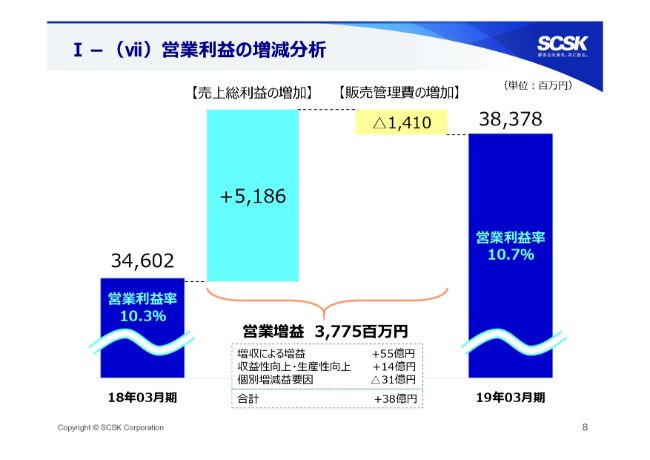

I-(vii)営業利益の増減分析

次に、8ページにて、営業利益の増減要因について補足説明をさせていただきます。当期営業増益の主たる要因は、冒頭にお話申し上げましたとおり、堅調な事業動向に基づく増収および生産性・収益性の向上によるものであります。ここでは、それら以外の営業増減益にかかる個別要因について、口頭にて補足説明をさせていただきたいと思います。

まずはじめに、不採算案件についてご説明申し上げます。前年同期は約8億円の赤字を計上しておりましたが、今期の不採算案件の赤字の計上額が約7億円でございました。前期比約1億円、赤字幅が減少しており、増益の要因となっております。

次に、個別の減益要因についてです。すでに過去にご説明してきた要因を口頭にて確認させていただきます。比較前期には、賞与期間変更等による利益の押し上げ要因が約10億円含まれておりました。同じく、賞与計上が一昨年度の第4四半期から当期へ期ズレした影響が約5億円ありました。

また、先ほども申し上げましたクオカードの事業譲渡関連が約2億円、当期の事業投資にかかる費用増等が約5億円ございました。

これらの減益要因に加えまして、車載システム事業における一部資産を10億円弱ほど、早期償却処理したことが減益要因になっています。これらの個別減益要因をネットいたしますと、31億円ほどの要因となっています。

最終経理結果は、営業増益が約38億円ということです。これらの個別要因を加味いたしますと、昨年度は実質的には70億円弱の営業増益であったとご理解いただけるかと思います。

このうち、事業全体の収益性向上は、ただ今申し上げた減益要因のうち一過性の性質の強いものを除外して試算いたしますと、約14億円の営業増益要因となっており、残りの約55億円が、増収による営業増益とご理解いただければと思います。

営業利益率につきましては、各種施策による収益性の向上ならびに、この良好な事業環境を背景にしまして、ただ今ご説明した個別の減益要因の影響を含んだ上で、昨年度の10.3パーセントに対し、当該年度は10.7パーセントと、0.4ポイント向上しています。

以上、営業利益の増減についての補足説明をさせていただきました。

I-(viii)要約連結BS

次に9ページをご覧いただければと思います。連結のBSについて、ご確認いただきたいと思いますが、昨年9月に満期5年の普通社債を100億円、新たに発行いたしました。

また、営業増益に伴い、営業キャッシュフローも順調に増加しております。上場子会社2社の完全子会社化に向けた公開買付けとして、3月末までに190億円を支出いたしましたが、財務健全性を担保する相応の現預金水準を維持しています。

さらに、当該子会社の株式追加取得等により、資本剰余金が120億円ほど減少いたしましたが、自己資本比率は61.4パーセントと、引き続き健全な財務水準を保っております。以上、昨年度業績についてご説明いたしました。

Ⅱ.20年3月期 連結業績予想

続いて、今年度の業績予想について説明させていただきます。10ページをご覧いただければと思います。今年度におきましては、通商問題をはじめ、世界の政治経済情勢における先行き不透明感が広がる状況にあり、顧客企業のIT投資動向を確実に見通すことは難しい状況にあると考えております。

一方で、今年度の足元の事業動向としましては、とくに製造業・流通業顧客の変わらぬIT投資需要、また先ほども申し上げました3月末の受注残高も相応に伸びていることを勘案しますと、今年度は昨年度に比べて堅調なスタート状況にあると考えております。

当社といたしましては、新年度、この堅調な顧客需要をしっかりと収益につなげるとともに、中計最終年度として、中計基本戦略を確実に遂行すべく、サービス提供型ビジネスや車載システム事業にかかる継続的な事業投資を行ってまいります。

加えて、急速な時代変化の中、次期中計期間における企業成長を見据えた新たな経営施策として、DX(デジタルトランスフォーメーション)関連、グローバル戦略、あるいはモノづくり革新、さらには社員の研修体系の拡充等の人材革新を含む事業構造改革施策にも相応の投資を考えております。既存戦略と併せて、総額20億円から30億円の事業投資関連費用を支出することを想定しています。

410億円という営業利益予想値は、昨年度来ご説明してまいりました現中計の実際的な戦略的目標として、営業利益目標を400億円から450億円のレンジで申し上げておりました。現中計後もできるだけ早く先取りいたしまして、可能な限り早期に、持続的な高成長軌道を確保すべく、堅調な事業環境を活用しながら、併せて新しい事業展開を図るものです。

これらの事業投資費用増を除いては、実質430億円から440億円の営業利益を想定しております。したがいまして、一部車載システム事業用資産の早期償却の影響を除く、前期393億円の営業利益からの成長率は、実質10パーセントレベルを想定しています。以上、通期の業績予想についてご説明申し上げました。

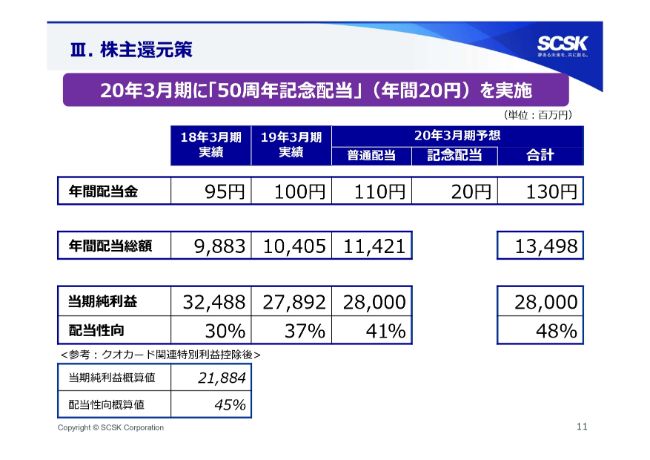

Ⅲ.株主還元策

最後になりますが、期末配当ならびに今年度の予想配当につきまして、当社の株主還元に対する考え方も含めてご説明させていただきたいと思います。まず、2019年3月期の配当ですが、ここまでお話しした業績結果、財務状況、配当性向等を総合的に勘案いたしまして、期初想定どおりとなります。

1株あたりの年間配当金を、前期の1株あたり95円から5円増額いたしまして、100円とさせていただきます。

また、今年度の予想配当につきましては、従来より当社資本政策、配当政策の一環としてお話ししております配当性向の考え方、すなわち各年度の事業収益予想値に対しての配当性向を40パーセントレベルとすることを基本としまして、普通配当として、昨年度から10円増額して、1株あたり110円としたいと考えております。

なお、当社の財務ポジションならびに今年度想定されます収益力の向上等を勘案いたしまして、本年10月に当社は創立50周年を迎えることから、株主のみなさまに感謝の意を表し、一層の利益還元を図るべく、1株あたり20円の記念配当を実施することを考えております。

以上により、今年度通期の予想配当額は1株あたり30円増配の130円とさせていただいております。成長を続けます当社の営業キャッシュフローを、将来の企業成長を支える事業投資資金として最大限活用しながらも、同時に株主のみなさまへの還元策の強化を図るべく、想定される業績拡大に応じた配当増額を今後も図りたいと考えております。

私からの説明は以上でございます。今年度も引き続き、SCSKに対してのご指導・ご鞭撻のほど、何卒よろしくお願い申し上げます。