2019年2月26日に日本証券アナリスト協会主催で行われた、株式会社JMC 2018年12月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社JMC 代表取締役社長兼CEO 渡邊大知 氏

会社概要・経営理念

渡邊大知氏:お忙しいところ、弊社の決算説明会にお集まりいただき、ありがとうございます。JMC代表取締役の渡邊大知でございます。本日はよろしくお願いいたします。それではさっそくですが、決算説明を始めたいと思います。

初めての方もいらっしゃると思いますので、少々自分の会社のことをお話しします。私ども株式会社JMCは、理念として「この国のものづくりを置き去りにする」と、かなりエッジの効いたメッセージを発信しています。

(従業員数は2018年)12月末時点で119名で、平均年齢31歳の若い会社です。製造業を進める中で、若いというのは武器にもなりますが、なかなか難しいところもあります。

そんな中、「独立独歩で、自分たちの足でしっかり立っていこう。系列などではなく、自分たちで自由度の高いビジネスをやっていこう」という思いから、このようなメッセージとロゴマークを使って発信しています。

2018年12月期 経営方針

本日は、最初に2018年12月期の全社業績概要、次に2018年12月期の事業セグメント別業績概要、最後に2019年12月期の取り組みという順番でお話しします。過去のこともお話ししますが、過去はなるべく手短にして、これから未来で何をやっていくのかというところに重点を置いてお話ししたいと思います。

それでは、まず2018年12月期の全社業績概要についてお話しします。こちら(スライド)は、2018年度期初に掲げた経営方針でございます。2017年度(の業績)があまりにも悪かったので、まずはリセットしようという意味合いで、1番目に「既存顧客重視による売上拡大と利益率改善」、2番目に「製販両輪の再構築」、3番目に「市場の変化に対応できる柔軟な企業風土」としました。

最上位概念として、「持続的成長に向けた基盤の確立」と掲げています。これに関してはいまも変わっていませんが、あとの3つに関しては、どちらかというと2017年度(の業績)が悪かったことを受けて、「立ち直ってがんばるぞ」という意志を表明したかたちになります。

2018年12月期 業績ハイライト

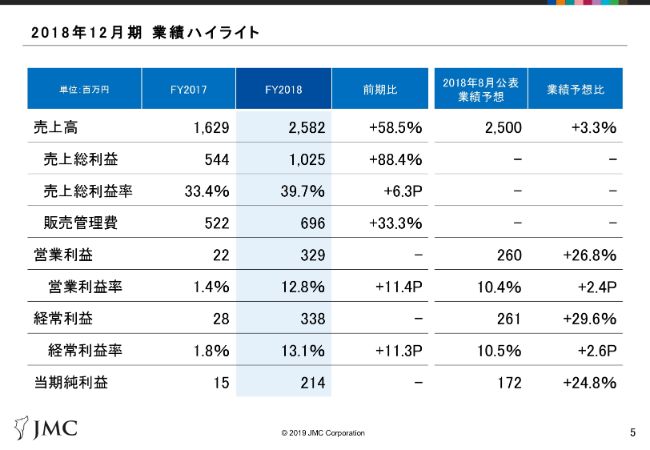

2018年12月期の売上高は25億8,200万円で、前年対比で58.5パーセント(の増加です)。売上総利益は(前年比で)88.4パーセント(の増加)で、売上総利益率は6.3ポイント上昇しています。

全体的には、売上が増していった中、コストをかけずにものがつくれた・売れたというところで、最終の(営業)利益率が、2017年度は1.4パーセントだったのに対して、(2018年度は)12.8パーセントとなり、11.4ポイント上昇させることができました。

2018年8月に業績(予想の)修正をしていますが、売上に関しては微差で、利益面では当初の予想より多めに利益を上げることができました。

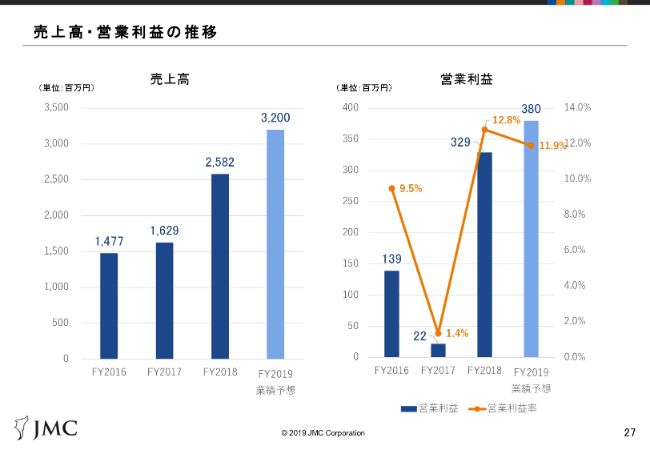

業績推移(売上高・営業利益)

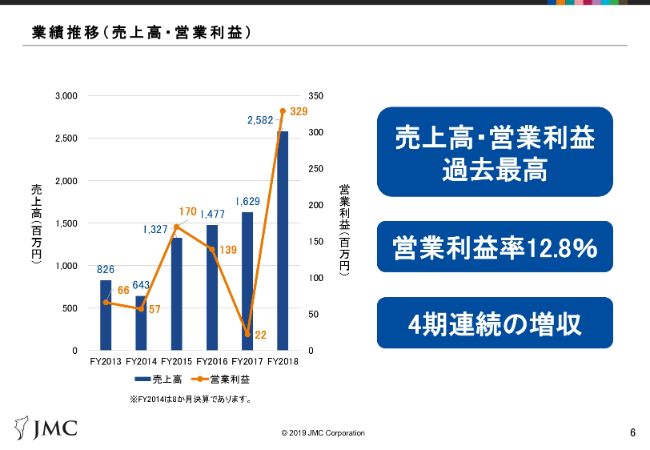

売上高・営業利益は、過去最高になっています。(スライドのグラフの)2017年度をご覧いただければお分かりのとおり、ここがあまりにも悪く、V字回復にはなっていますが、自分たちで落ちていった部分もあるので、決して胸を張れたものではないと思っています。

今期の営業利益率に関しては、12.8パーセントでした。また、4期連続の増収を達成いたしました。

2014年度の決算は変則的で、8ヶ月決算になっていますので、これを12ヶ月換算すると、基本的には右肩上がりになっており、規模拡大はできていると理解していただけたらと思います。

2018年12月期 全社要因分析

全社要因の分析です。まず、外的環境として「研究開発、試作市場が活況」ということが挙げられます。自分たちの努力もそうなんですけれども、最近の好景気に押されて、ものづくり自体が好況であったところはしっかりと認識しています。

2番目の「工場の生産体制を強化」に関しては、3番目の「設備と人員への投資と効果」にもつながりますが、ものづくりへの流れがよかったことは認識していたので、先行もしくは同時のタイミングで積極的に投資をしながら、入ってくる仕事を迎え撃てたというのが現状だと思います。

総設備投資額は3億8,900万円、従業員数は臨時雇用も含めて22名(増)でした。投資をしながら増員し、教育をしてきました。

2018年12月期 営業利益 増減分析【対前年同期】

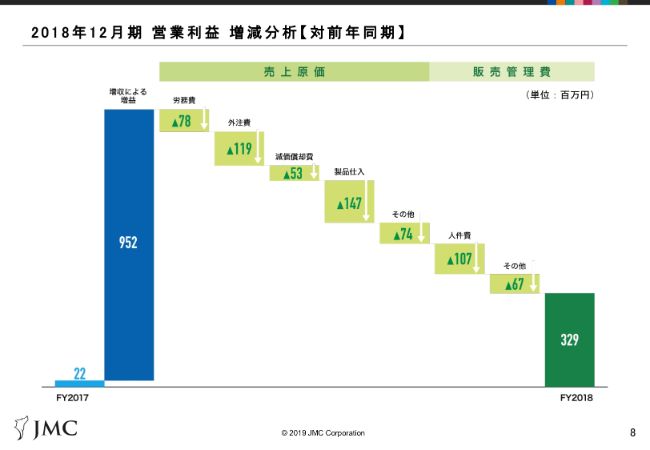

2018年12月期の営業利益の増減分析です。まず、増収による増益が9億5,200万円でした。(グラフの一番)右側の緑色のところが最終の利益で、3億2,900万円です。

増収の中でいろいろコントロールをしていますが、特筆すべきは外注費のコントロールがうまくいった点です。その割に労務費が増えてはいますけれども、比率的には小さく抑えられました。減価償却費・製品仕入に関しても、同様の流れです。販管費に関してもほぼ同様の流れで、全体的には少ない人数で大きな効果を出せる体質になってきたと感じています。

2018 年12月期 事業セグメント別売上高・営業利益

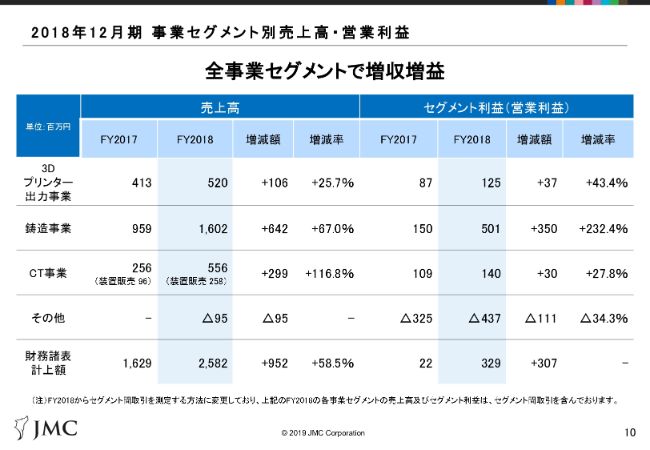

2018年12月期事業セグメント別業績概要に移ります。基本的には、全事業セグメントで増収増益になっています。

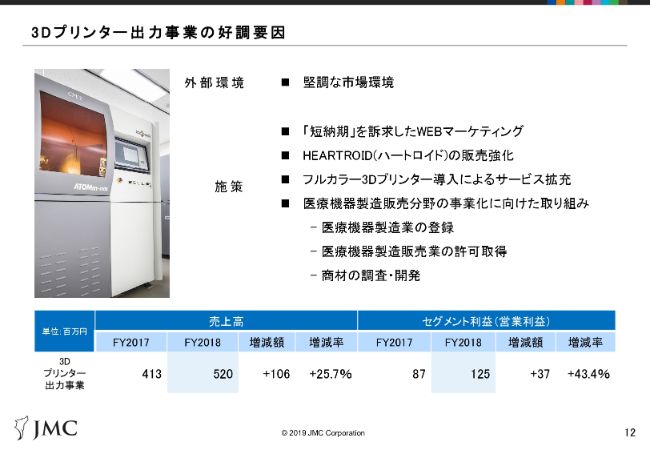

3Dプリンター出力事業(の売上高)は、2017年度が4億1,300万円だったのに対して、2018年度は5億2,000万円でした。増減率は、売上が25.7パーセント増、セグメント利益が43.4パーセント増となっています。

3Dプリンター出力事業に関しては、前期の段階で、医療機器および医療の製販に関して投資していくと申し上げました。もちろん投資もしましたし、そういった資格取得もできたのですが、予想以上に費用が小さく抑えられたことと、先ほども申し上げたとおり、3Dプリンター市場の好況があったことで、予想よりも大きな利益が出せたと思っています。

鋳造事業(の売上高)は、2017年度が9億5,900万円だったのに対して、(2018年度は)16億200万円でした。増減率では67.0パーセント伸びています。利益は、2017年度が1億5,000万円だったのに対して、(2018年度は)5億100万円で、232.4パーセント(増)となり、こちらも大きな数字を出すことができました。前期はなかなか難しかった鋳造事業ですが、新しい工場の立ち上げも含めてうまくいきました。詳細に関しては、後ほど事業別のところでお話しします。

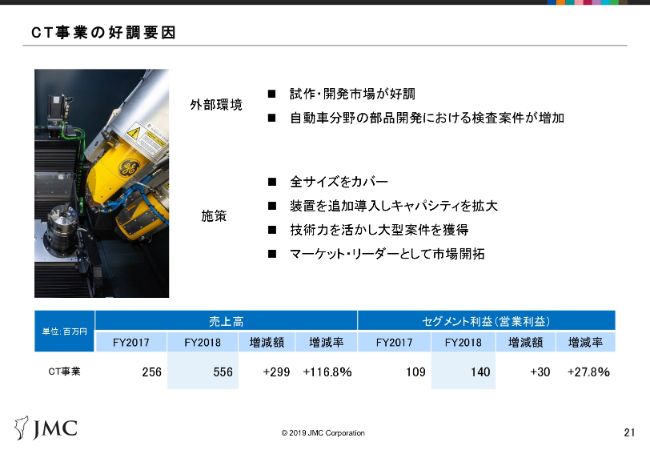

CT事業(の売上高)は、2017年度が2億5,600万円でした。こちらは、(スライドの表で)装置販売の数字もわかるようにしてあります。CT事業には、受託と装置販売の両方が入っています。

今期の売上高は5億5,600万円で、そのうち装置販売は2億5,800万円でした。つまり、売上の約半分が装置販売です。売上高の増減率は116.8パーセントと大きく膨らんでいますが、利益は27.8パーセント(増)でした。

装置販売は、右から左の商売になりますので、それほど利益が得られるものではありません。金額は膨らみましたが、利益の増減率は27.8パーセント(増)となっています。その他の部分に関しては共通経費となります。

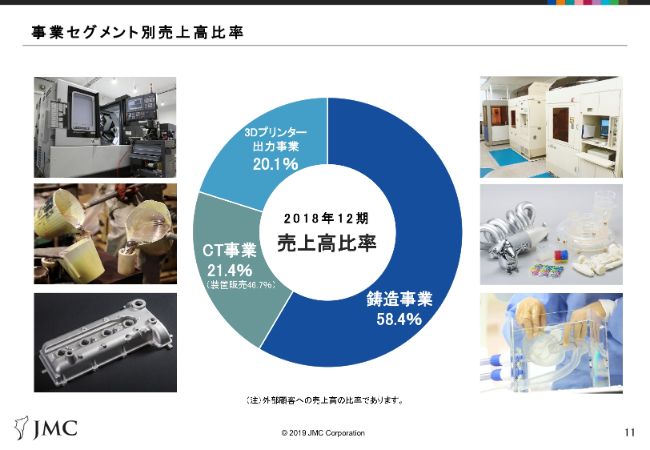

事業セグメント別売上高比率

事業セグメント別の売上高比率を円グラフで表しました。鋳造事業が約6割、3Dプリンター出力事業とCT事業が約2割ずつというかたちで、昨年度とほぼ同じような比率で推移しています。重ね重ね申し上げますが、CT事業に関しては装置販売が約半分入っています。意図したわけではありませんが、去年と同じ比率です。

必ず聞かれることとして、「事業の比率・成長具合をどう考えていますか?」というご質問がありますが、比率にこだわっているわけではなく、あくまでも3事業とも成長させるつもりで運営しています。ただ、最近の投資効果・設備投資額からも、まずは鋳造事業を伸ばしていかなければならないと感じています。

3Dプリンター出力事業の好調要因②

それぞれの事業の好調要因を探っていきます。まず3Dプリンター出力事業についてですが、そもそも外部環境として、試作市場が堅調であったこと(が挙げられます)。

施策としては、1番目に「短納期」を訴求したWEBマーケティング。2番目は、後ほどピックアップしてご説明しますが、「HEARTROID(ハートロイド)」の販売強化。3番目に、フルカラー3Dプリンター導入によるサービス拡充……これは、ミマキエンジニアリングとの装置販売業務提携も含めて、サービスを拡充していこうという流れになります。そして4番目に、医療機器製造販売分野の事業化に向けた取り組みです。

いろいろなものにコストを使った割には、意外と数字が出せました。

3Dプリンター出力事業の好調要因③

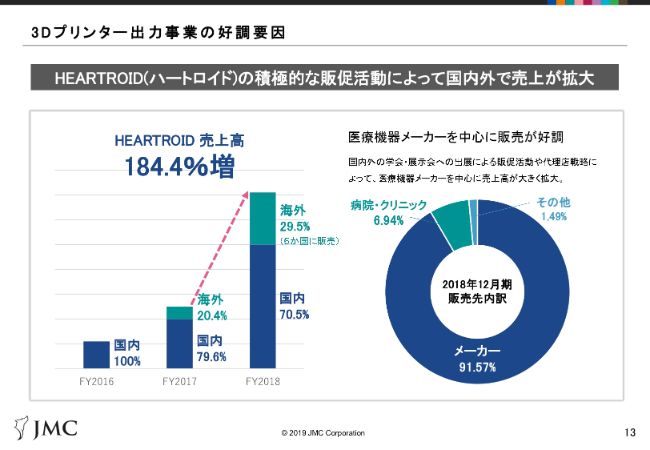

「HEARTROID(ハートロイド)」の積極的な販促活動によって、国内外で売上が拡大しました。金額はお示ししていませんが、よく聞かれる質問(にお答えする)ということで、パーセンテージでグラフをつくってみました。2017年度にはこの(スライドの左側の棒グラフの)ようなかたちで増え、(2018年度の売上高は)2017年度との対比で184.4パーセント増です。

当初、このキットは国内に対して販売していこうと製品設計をしましたが、結果として、最近では海外の方がだんだん伸びてきています。比率は7対3です。今年度あたりには、海外がもう少し伸びてくるような動きになっています。

(スライドの)右側の円グラフは、どこに納めたのかというところで、メーカーに納めたのか、あるいは病院・クリニックに納めたのかをお示ししています。こちらに関しても、当初は病院を想定していたのですが、結果としては、医療機器メーカーさまが研究開発もしくは商品開発の対象物として、私どものツール「HEARTROID(ハートロイド)」をお使いになっているという傾向が見て取れます。

3Dプリンター出力事業の好調要因①

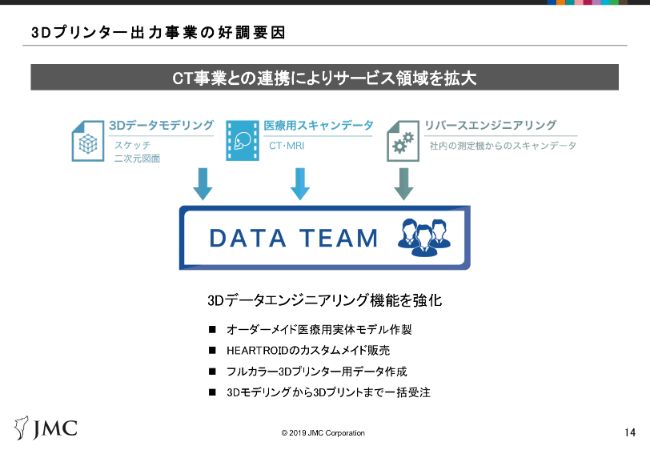

3Dプリンター出力事業では、DATA TEAMをつくって……物をつくるのもそうなんですが、データに特化したチームもつくりながら、間口を広げていこうという施策を打っています。

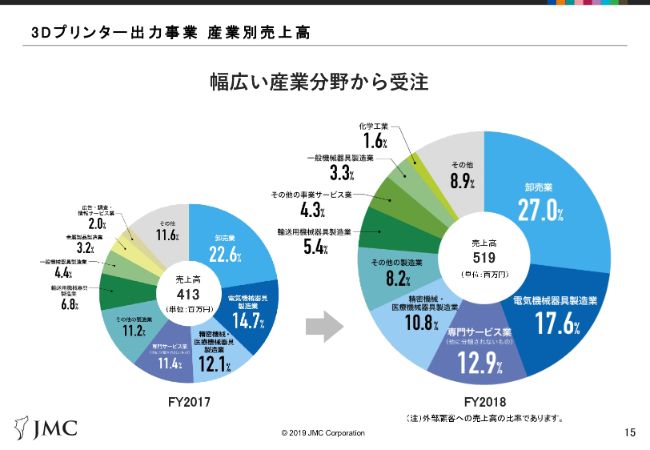

3Dプリンター出力事業 産業別売上高

3Dプリンター出力事業の産業別売上高の昨年度との対比です。「卸売業」など、なかなか何をやっているかわからない、社名が想起できないようなグラフにはなりますが……医療機器等の卸売をやっている、右から仕入れて左へ売るような事業をされている方々に関しては、(2017年度の)22.6パーセントから、(2018年度は)27.0パーセントとなり、やや増えています。

3Dプリンターに関しては、電気機械器具製造業や専門サービス業、精密機械・医療機械器具製造業など、ありとあらゆる業種に対してサービスを提供していますので、このグラフの数字が分散していることは、私としては喜ばしいと考えています。会社数としてはおよそ300~400社が、この(グラフの)ように分布しているとご理解いただければいいのかなと思います。

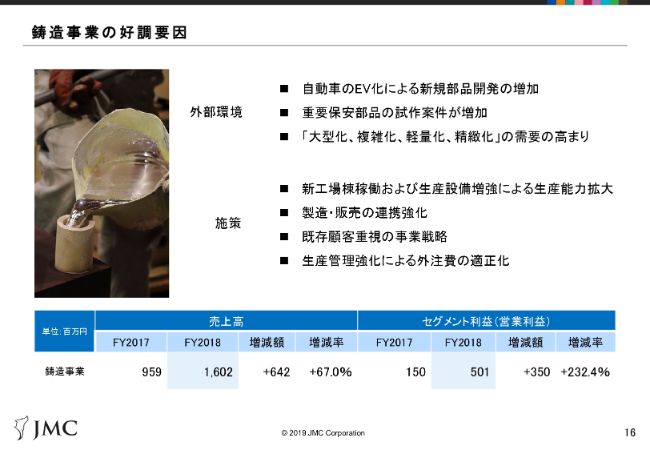

鋳造事業の好調要因①

次に、鋳造事業の好調要因です。外部環境として、自動車のEV化による新規部品開発の増加や、重要保安部品の試作案件の増加、「大型化、複雑化、軽量化、精緻化」の需要の高まり(などが挙げられます)。

シンプルにいうと、EV化によっていったんは仕事を見失いましたが、現在、その反動で仕事が増えつつあるという流れになります。加えて、重要保安部品をつくることによって、安定した受注基盤ができ始めています。さらに、部品の大型化・複雑化が始まっており、そこに対応できる鋳造業者自体が少なくなってきているので、仕事が入る確率が高まってきていると捉えてください。

施策としては、後ほど申し上げますけれども、いろいろな設備投資をしています。代表的なものとして、上場時の資金で新工場を建てました。2018年頭から稼働して、この工場の垂直立ち上げがうまくいった結果、この(スライドの表の)ような売上高・利益が出せました。

また、既存顧客重視の事業戦略や、生産管理強化による外注費の適正化などについては、2017年度にうまくいってなかったところを徹底的に直して、この数字まで取り戻したとご理解いただければと思います。

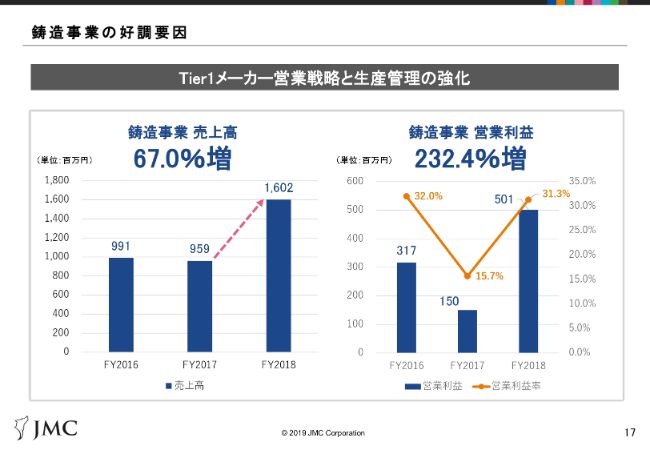

鋳造事業の好調要因②

Tier1メーカー営業戦略と生産管理の強化です。私どもは、いろいろなところで車メーカーさん、輸送機器メーカーさんの仕事をしており、いろいろな系列で仕事をいただきます。

自分たちの存在感を増して、メーカーさんにより近いところでお仕事をすることで価格もよくなりますし、レスポンスも早くなって、納期や物もよくなるという効能がございます。(鋳造事業の好調は)そういったところを目指して、1年活動した結果です。

売上高は、(前年比で)67.0パーセント増やすことができました。営業利益率は2016年度が32.0パーセントでしたが、2017年度に15.7パーセントまで下がりました。それが2018年度には31.3パーセントと、まだ少し足りませんが、2016年度の収益体質に戻すことができたと思っています。

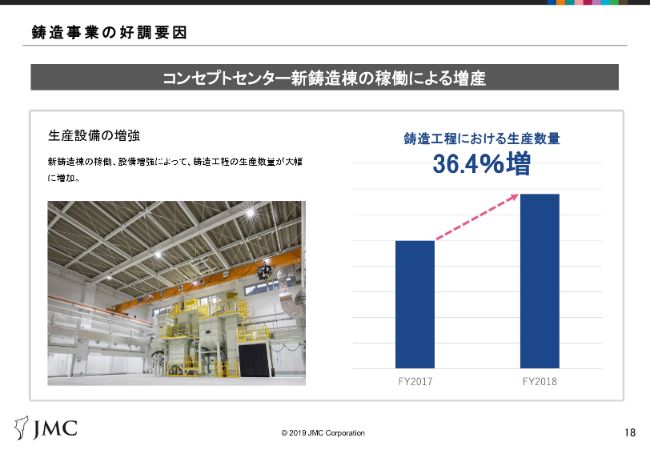

鋳造事業の好調要因③

先ほど申し上げた、新しい工場の稼働状況です。(スライドの)右側の棒グラフは、生産数量を示しており、(前年比で)36.4パーセント(増となりました)。

小さい物から、大きい物だと1メートルや1.5メートルの製品をつくります。あえて数でカウントしていますが、新しい工場ができたことによって、これくらい鋳造品の数が増えたました。もちろん単価も効いていますので、数だけの話ではないのですが、これほど受注を増やすことができたということです。

これも必ずご質問いただくことなのですが、「工場はもう十分でしょうか?」という話です。こちらに関しては、まだ改善の余地、工夫の余地がございますので、この新しく建った工場も活かしながら、次の業績をつくっていくという方針です。

鋳造事業の好調要因④

人員・設備への積極的な投資によって、生産効率を改善するということですが、仕事が増えていますので、人を増やしていこうということで、現在、工場に関しては平均年齢25.1歳というものすごい若さで、鋳造を行っています。

従業員数は、(前年比で)22.9パーセント(増)です。人数でいうとこれくらいしか増えていないにもかかわらず、大きな数字と効果を出すことができたのは、効率化の部分も大きいと思っています。また、社員のための環境も整えています。

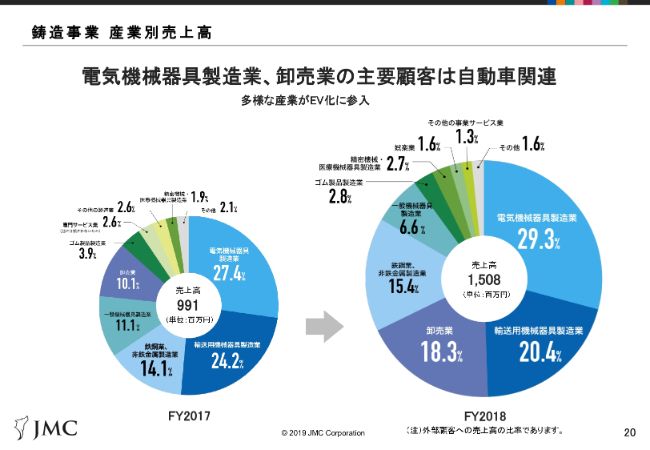

鋳造事業 産業別売上高

こちらのグラフも、前年対比を用意しました。電気機械器具製造業に関しては、相変わらず比率は4分の1超となっています。全般として、車関係・輸送機関係が多いです。

前年対比でも、若干の入り繰りはありますが、グラフの構図としてはほぼ変わらないまま推移しています。このため、顧客の顔ぶれは、主たるところに関してはあまり変化はなく、細かいところがだんだん増えてきていると捉えてください。

CT事業の好調要因①

次に、CT事業の好調要因です。これも試作市場が好調でした。また、自動車分野の部品開発において、非破壊検査の認知が高まり、案件が増えています。

施策としては、全サイズ……ナノ・ミリ・マイクロというように、CTにもいろいろサイズがあるのですが、ここでは大は小を兼ねません。この(サイズの)ラインナップを増やして、国内の受託撮影業では最大規模となっています。

(装置を追加導入して)キャパシティを拡大しています。また、技術力を活かすことで、大型案件が多く取れるようになりました。ただ、まだまだ非破壊検査の市場ができていませんので、啓蒙しながら市場をつくって、クロージングしていくような流れになります。

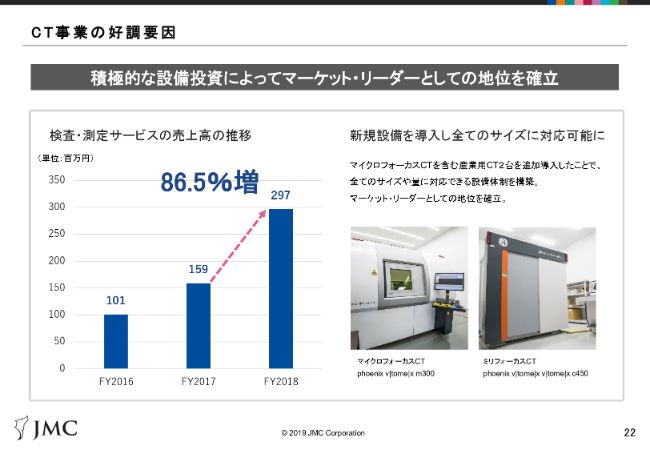

CT事業の好調要因②

次は、「積極的な設備投資によってマーケット・リーダーとして地位を確立」という表題になっております。この(スライドの左側の)棒グラフは、装置販売を抜いた、受託事業のみのグラフです。受託事業は2017年から正式に事業化しておりますが、このような比率で伸びています。

来期に関しても、後ほどご説明申し上げますが、市場をつくりながら伸ばしていこうという施策をとっていきたいと思っております。

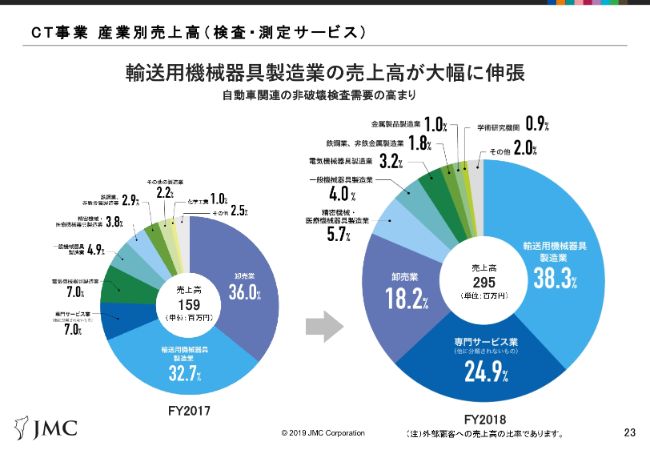

CT事業 産業別売上高(検査・測定サービス)

こちらは、CT事業の産業別売上の分類になります。

2019年12月期 経営方針

最後に、2019年12月期の取り組みについてです。未来に向けて、進行期の取り組みをお話しします。

まずは、「成長に向けた投資と準備」についてです。おそらくこの次のスライドで、利益率等に疑問を持たれると思います。2017年度は悪くて、2018年度は数字を取り戻しました。

もちろん、規模を拡張しないで利益率を上げていくという選択肢もありますが、まだまだ事業のチャンス拡大をすべきだろうという判断をしております。そういった中で、「成長に向けた投資と準備」という表題を掲げております。

そして、「ブランドの確立」です。「急ぎのもの・難しいものはJMCで」あるいは「開発に関してはJMCとやろう」という声が多く上がるようになってきました。まだブランドと呼ぶには恥ずかしいですが、これをブランドにしていくという意思を掲げて、このような言葉を記載しました。

「パートナー企業としての認定」は、主に鋳造事業です。認定という資格があるわけではありませんが、随時の相見積もりではなく、いわゆる開発パートナーとしてお仕事をさせていただくケースが増えております。こういった仕事を増やしながら、まずは安定基盤をつくっていくというところが1点です。

2番目に、「医療機器製造販売事業への投資」です。これはもう見てのとおりで、医療機器の製造販売に関して投資をしていきます。

3番目の「産業用CTによる検査・測定の市場をつくる」に関しては、先ほど申し上げたとおり、産業用CTはまだあまり市場ができていないので、自分たちでつくって、啓蒙し、クロージングして売っていく……「市場を広げていくんだ」という意思の表れです。

2019年12月期 通期業績予想

通期の業績予想になります。売上高は2018年度の25億8,200万円に対して、2019年度は32億円ということで、23.9パーセント伸ばしていこうと(考えています)。営業利益は3億8,000万円です。利益に関しては、営業利益率を見ていただくと、(2018年度の)12.8パーセントから、(2019年度は)11.9パーセントとなり、0.9パーセント落としています。その他はご覧のとおりです。

売上高・営業利益の推移

(売上高・営業利益の推移を)グラフでお示ししています。営業利益に関しては、このように凹凸のあるかたちになっておりますが、基本的には収益体質を取り戻したと(考えています)。ここから堅めにいき、さらに大きな市場を取りにいきたいと決意しております。

2019年12月期 投資計画について

投資計画です。このあとご説明申し上げますが、「適時適正な投資の方針に基づき、2019年12月期は設備・人員に対して積極的な投資を実施予定」という方針を掲げております。

おそらく、2018年度でもかなり投資をしたようにお感じになる方もいらっしゃると思いますが、私どもが目指す鋳造の市場はさらに大きいものですので、「適時適切に投資をすることによって仕事は取れる」という認識で、積極的に投資をしていきたいと思っております。

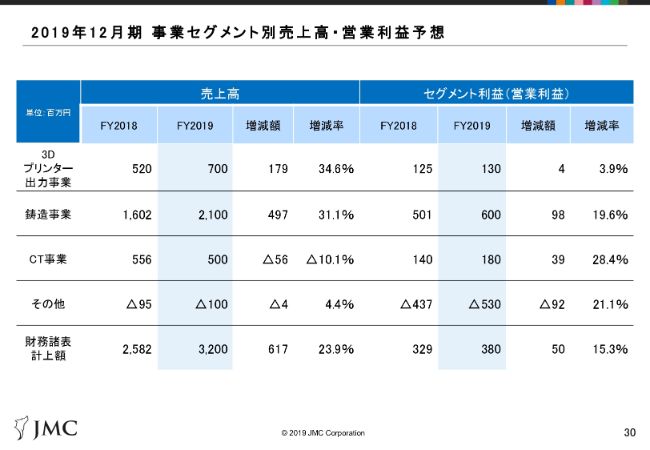

2019年12月期 事業セグメント別売上高・営業利益予想

その投資の前提として、2019年5月に中期経営計画を発表したいと思っております。ロードマップをお示しした上で、今期の位置取りや、来期・再来期どうやっていくのかというところを示したいと思っております。

2019年12月期の事業セグメント別売上高・営業利益予想については、3Dプリンター出力事業では売上が(前年比で)34.6パーセント増えますが、利益は(前年比で)3.9パーセント(増)です。先ほど申し上げたとおり、こちらに関しては医療機器への投資を試みますので、利益率が下がる見込みです。

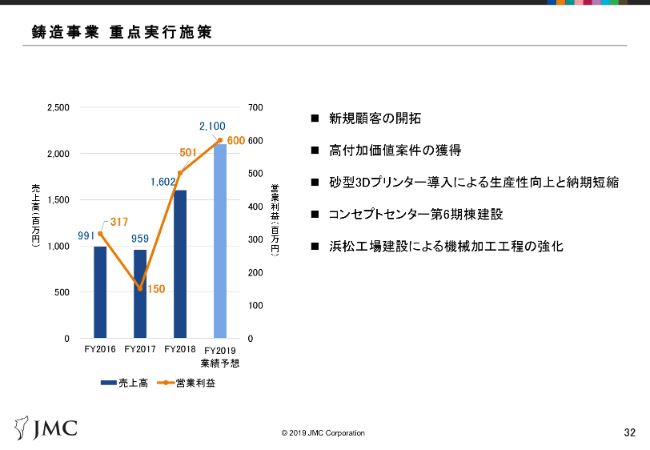

鋳造事業に関しては、売上が(2018年度は)16億200万円であったのに対して、(2019年度は)21億円という予想で、31.1パーセントの成長を見込んでおります。利益は(2018年度の)5億100万円から(2019年度は)6億円となる予想で、利益率もやや下がるようなかたちです。詳細については後ほどご説明します。

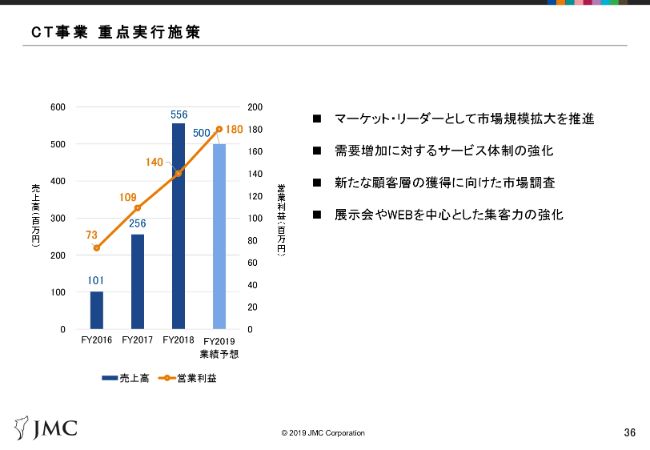

CT事業は、(2018年度の)5億5,600万円から(2019年度は)5億円となる見込みです。装置販売というものは、売れたときに結果として売上にオンしていきますので、予算見込みの時点では「装置が何台売れる」というのは含んでおりません。そのことも踏まえて、数字を見ていただければと思います。基本的には、受託撮影を増やすことによって、利益を(前年比で)28.4パーセント上げていこうとしています。

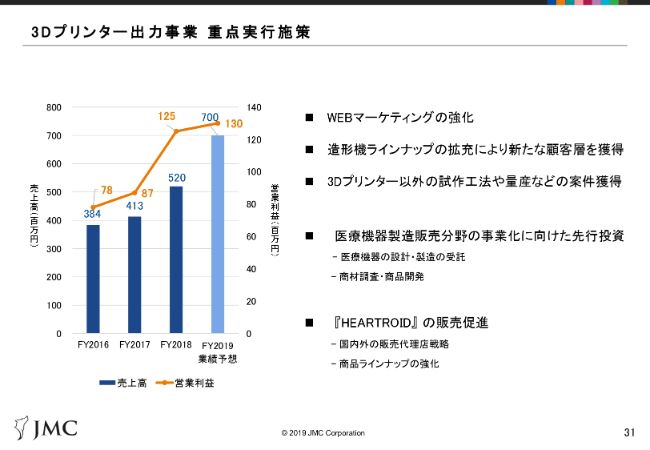

3Dプリンター出力事業 重点実行施策

繰り返しになりますが、3Dプリンター出力事業は、WEBマーケティングを強化して、いろいろな種類の3Dプリンターを使い、そこで得た利益に関しては医療機器に投資をしていきながら、「HEARTROID(ハートロイド)」の販売を促進していこうと考えています。

鋳造事業 重点実行施策①

鋳造事業に関しては、新規顧客の開拓はもちろんのこと、砂型3Dプリンター導入による生産性向上と納期短縮。そしてそれにあわせて、昨日(2019年2月25日)リリースがあったとおり、砂型3Dプリンターが入る工場(コンセプトセンター第6期棟)を建設します。さらに、浜松工場建設による機械加工工程への強化ということで、全体的な強化を図ってまいります。

鋳造事業 重点実行施策②

浜松(工場建設)の詳細です。もちろん、新しいものにも取り組みますが、いままで外注に出していたものを(自社で)取り組むという要素もあります。2つの要素がありますので、いずれかに重点を置くということではなく、両方に取り組みながら工場を運営していこうと(考えています)。

立地に関しては、新幹線で移動する上で、浜松は私ども(の本社が位置する)新横浜からのアクセスが非常によいです。そもそも、私どもは、浜松に顧客地盤ができております。そういったこともあり、先々営業拠点としても考えていきたいと思っております。

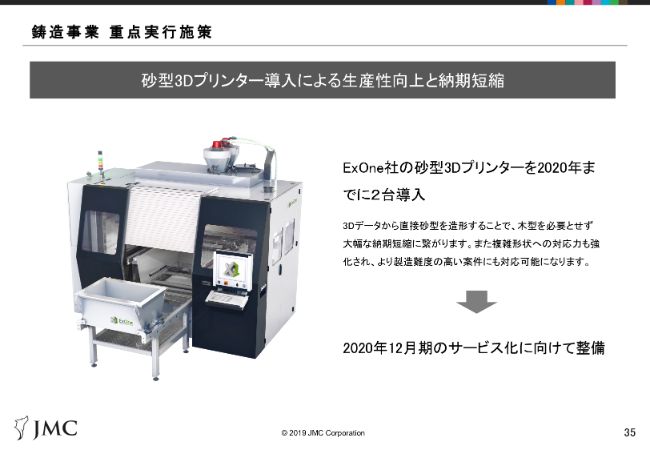

鋳造事業 重点実行施策③

こちら(スライドのイメージ図)は、昨日(2019年2月25日)リリースしました「コンセプトセンター第6期棟」です。こちらに、砂型3Dプリンターが入ります。

投資金額等はご覧のとおりです。資金に関しては、自己資金および借入資金を充当というかたちで使っていこうと思っております。

鋳造事業 重点実行施策④

(スライドの写真は)この建屋に入る3Dプリンターです。こちらは、2019年・2020年に1台ずつ導入するという計画になっております。2020年には、こちらでつくった砂の型もどんどん売っていこうというプランになっております。

CT事業 重点実行施策

CT事業です。先ほど申し上げたとおり、マーケット・リーダーとして市場をつくっていきたいということで、まだまだ積極的な投資をすべきだと思っております。

産業用CTという事業分類は、まだまだ認知されておりません。それを啓蒙することによって、確実に市場が広がってきております。手加減することなく、営業予想を含めて積極的に攻めていこうと思っております。

足早ではございましたが、以上をもちまして、前期の振り返り、および今期・進行期に何をやっていくかというところのご説明とさせていただきます。ご清聴、ありがとうございました。