4. 働き方で変わる?ライフコース別の年金受給額モデル

働き方や生き方が多様化する今、「将来、自分はどのくらいの年金を受け取れるんだろう?」と気になっている人もいるでしょう。

厚生労働省は、今回の年金改定の発表と同時に、「多様なライフコースに応じた年金額の例」も示しています。

ここでは、年金加入経歴を5つのパターン(男性2パターン、女性3パターン)に分類し、「2025年度に65歳になる人」を想定した年金額の概算が提示されています。

4.1 ケース1:厚生年金加入が中心だった男性の場合

年金月額の目安:17万3457円

- 平均厚生年金期間:39.8年

- 平均収入:50万9000円※賞与含む月額換算。以下同じ。

- 基礎年金:6万8671円

- 厚生年金:10万4786円

4.2 ケース2:国民年金(第1号被保険者)加入が中心だった男性の場合

年金月額の目安:6万2344円

- 平均厚生年金期間:7.6年

- 平均収入:36万4000円

- 基礎年金:4万8008円

- 厚生年金:1万4335円

4.3 ケース3:厚生年金加入が中心だった女性の場合

年金月額の目安:13万2117円

- 平均厚生年金期間:33.4年

- 平均収入:35万6000円

- 基礎年金:7万566円

- 厚生年金:6万1551円

4.4 ケース4:国民年金(第1号被保険者)加入が中心だった女性の場合

年金月額の目安:6万636円

- 平均厚生年金期間:6.5年

- 平均収入:25万1000円

- 基礎年金:5万2151円

- 厚生年金:8485円

4.5 ケース5:国民年金(第3号被保険者)加入が中心だった女性の場合

年金月額の目安:7万6810円

- 平均厚生年金期間:6.7年

- 平均収入:26万3000円

- 基礎年金:6万7754円

- 厚生年金:9056円

これらの年金額の例を見ても分かるように、厚生年金の加入期間や現役時代の平均収入によって、年金月額は大きく変動します。

特に、現役時代に国民年金と厚生年金のどちらを中心に加入していたかによって、老後の受給額は大きく変わることが見て取れます。

5. シニアの家計、公的年金への依存度はどのくらいでしょうか

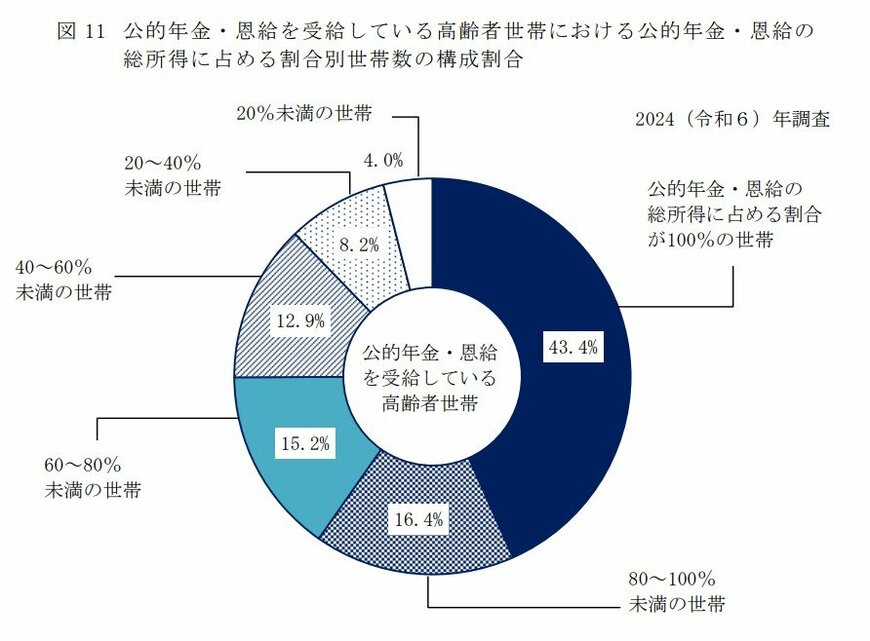

厚生労働省が公表した「2024(令和6)年 国民生活基礎調査の概況」から、高齢者世帯(※)の収入の実態を見ていきましょう。

まず、高齢者世帯全体の平均的な所得構成を見ると、収入の63.5%を「公的年金・恩給」が占めており、次いで仕事による収入である「稼働所得」が25.3%、「財産所得」が4.6%となっています。

しかし、これはあくまで全体の平均値です。

「公的年金・恩給を受給している世帯」に絞ると、収入のすべてが「公的年金・恩給」である世帯が43.4%にものぼることがわかっています。

※高齢者世帯:65歳以上の者のみで構成するか、又はこれに18歳未満の者が加わった世帯

5.1 総所得に占める公的年金・恩給の割合で見る世帯構成

- 公的年金・恩給の総所得に占める割合が100%の世帯:43.4%

- 公的年金・恩給の総所得に占める割合が80~100%未満の世帯:16.4%

- 公的年金・恩給の総所得に占める割合が60~80%未満の世帯:15.2%

- 公的年金・恩給の総所得に占める割合が40~60%未満の世帯:12.9%

- 公的年金・恩給の総所得に占める割合が20~40%未満の世帯:8.2%

- 公的年金・恩給の総所得に占める割合が20%未満の世帯:4.0%

このようにシニア全体で見れば稼働所得なども一定の割合を占めていますが、年金受給世帯に絞ると、その半数近くが公的年金収入のみに頼って生活しているという実態が浮き彫りとなっています。

6. まとめ

今回は、公的年金の仕組みから平均受給額、そして働き方によるモデルケースまで、さまざまなデータをもとに解説しました。

ご覧いただいたように、年金の受給額は現役時代の働き方や加入期間によって、一人ひとり大きく異なることがお分かりいただけたかと思います。

特に会社員や公務員として厚生年金に加入していた期間の長さや、その間の収入が、将来の生活の安定に深く関わってくると言えるでしょう。

ご自身の正確な年金見込額を知るためには、毎年お誕生月に日本年金機構から送付される「ねんきん定期便」や、いつでも最新の情報を確認できる「ねんきんネット」を活用するのがおすすめです。

もし公的年金だけでは少し心もとないと感じる場合は、iDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)などを活用して、ご自身で資産形成を進めるのも一つの方法です。

まずはご自身の状況を正しく把握することから、始めてみてはいかがでしょうか。

参考資料

- 日本年金機構「公的年金制度の種類と加入する制度」

- 日本年金機構「令和7年4月分からの年金額等について」

- 厚生労働省年金局「令和5年度 厚生年金保険・国民年金事業の概況」

- 厚生労働省「令和7年度の年金額改定についてお知らせします」

- 厚生労働省「2024(令和6)年 国民生活基礎調査の概況」II 各種世帯の所得等の状況

- 厚生労働省「2024(令和6)年 国民生活基礎調査の概況」用語の説明

石津 大希