2019年2月21日に行われた、CREロジスティクスファンド投資法人2018年12月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:CREリートアドバイザーズ株式会社 代表取締役社長 伊藤毅 氏

株式会社シーアールイー 代表取締役社長 亀山忠秀 氏

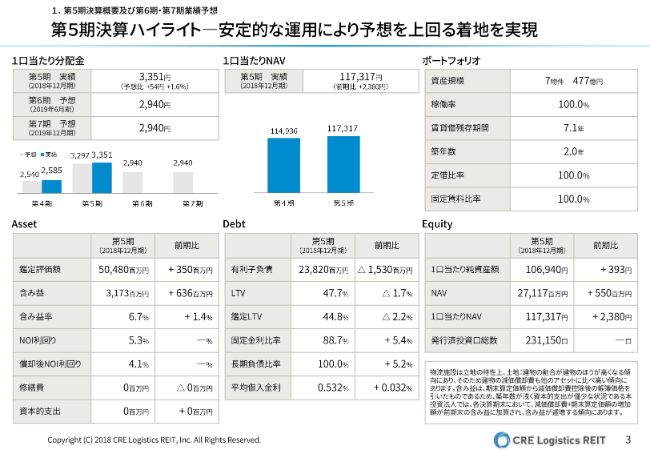

第5期決算ハイライト―安定的な運用により予想を上回る着地を実現

伊藤毅氏(以下、伊藤):伊藤でございます。本日はお忙しい中、決算説明会にご出席を賜りまして、厚く御礼を申し上げます。

昨年(2018年)2月7日に新規上場いたしまして、1年が経ちました。上場後2回目の決算説明ということで、本日はスポンサーである株式会社CRE代表の亀山も同席しています。どうぞよろしくお願いいたします。

それでは、ご説明を始めさせていただきます。本日は5つのパートで構成しています。第1部では、第5期の決算概要および第6期・第7期の決算見通しについてご説明いたします。第2部は本投資法人の特徴ですが、本日ご出席の多くの方にはすでにご説明している内容もございますので、要点のみ簡潔にご説明いたします。第3部では、もっとも重要な今後の成長戦略についてご説明申し上げます。

まず、第5期の決算ハイライトでございます。(スライドの)左上にあるように、1口当たり分配金は3,351円となり、当初予想の3,297円に対して54円の増と、着実な運用を実現いたしました。

そして、上場時にすでに公表していましたが、第6期である今期の予想につきましては2,940円で、従来と変えていません。そして、今回新たに公表いたしました第7期(2019年12月期)の分配金につきましても、同額の2,940円を予定しています。

(スライドの)右上のポートフォリオについては、上場時にもご説明申し上げましたが、現在私どもが所有する7つの施設(すべて)で、この(2019年)1月1日から固定資産税・都市計画税の費用負担が発生しています。したがいまして、私どもはこの2,940円を、現在保有している7つの施設の巡航ベースの分配金と位置づけています。

(スライドの)上段の真ん中は1口当たりNAVです。前期実績は11万7,300円強で、1期前に比べて約2,300円の上積みとなりました。

(スライドの)左下の資産サイドについて、2点ほどご説明申し上げます。まず、期末時点の鑑定評価額は、3億5,000万円の評価増で、504億8,000万円となっています。そして、含み益につきましては、6億3,600万円の増となりました。この内訳としては、鑑定評価額が3億5,000万円増、減価償却費が2億8,700万円に対して、資本的支出が100万円弱ですので、差し引きして2億8,600万円の簿価下げが生じています。その合計で、6億3,600万円の含み益増となっています。

そして、(スライドの)下段の真ん中の負債サイドについてですが、第5期におきましては、第4期に取得した物件の消費税の還付金がございました。主としてその還付金を利用して、15億3,000万円の負債の返済をしています。結果として、期末時点のLoan to Value(LTV)については47.7パーセントで、1期前に比べて1.7パーセント減となりました。

最後に、(スライドの)右下の資本の部です。先ほど申し上げたとおり、1口当たりのNAVについては約2,300円の上積み、NAV全体としては5億5,000万円の増となっています。先ほどご説明いたしました含み益6億3,600万円の増に加え、本投資法人は利益超過分配を行っています。前期実績として8,600万円の計画ですので、含み益より8,600万円資本の還元が生じ、NAVとしては5億5,000万円の増となりました。

第5期(2018年12月期)実績

続いて、第5期の実績の内訳でございます。大きな変動はございません。本投資法人の発行済投資口数は約23万口ですので、前々期に引き続き、「100万円の利益の嵩上げは4円の分配金増につながる」という強い意識のもと、コツコツと利益を積み上げてまいりました。

当期純利益については、計画対比で1,200万円の増となり、これが54円の分配金の増につながりました。

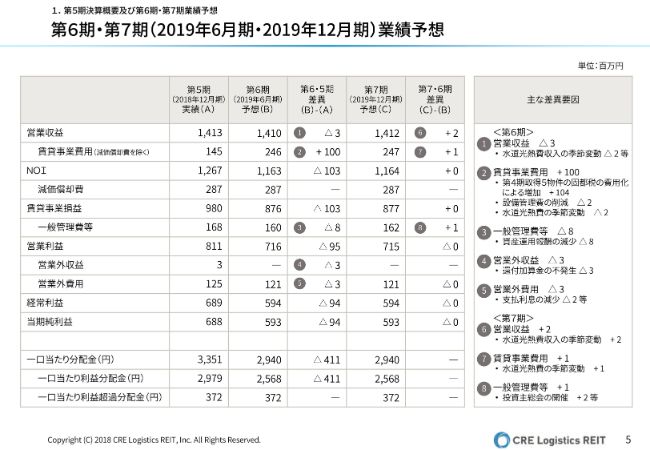

第6期・第7期(2019年6月期・2019年12月期)業績予想

第6期・第7期の業績予想について、2点ほど補足を申し上げます。まず、(スライドの)「②賃貸事業費用」の部分です。先ほど申し上げたとおり、第4期に取得した5つの施設の固定資産税・都市計画税が、第6期のこの(2019年)1月1日よりスタートしています。(スライドの)右の備考欄に書いてあるとおり、約1億円の費用増となりました。

また、(スライドの)「③一般管理費等」のところでは、資産運用報酬の減少として、800万円のコスト減少を見込んでいます。

本投資法人の資産運用方針につきましては、利益に連動する部分、それから資産規模に連動する部分がございますが、固都税の発生による利益の減、そして期限前弁済を施したことによる資産の圧縮で、運用報酬の減少が生じる見込みです。繰り返しになりますが、結果として、第6期・第7期ともに2,940円の分配金を計画しています。

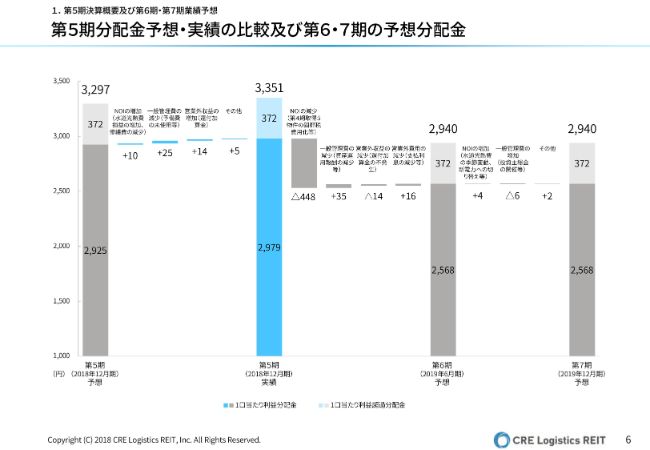

第5期分配金予想・実績の比較及び第6・7期の予想分配金

6ページにおきましては、滝グラフを用いまして、この分配金の推移を図示しています。

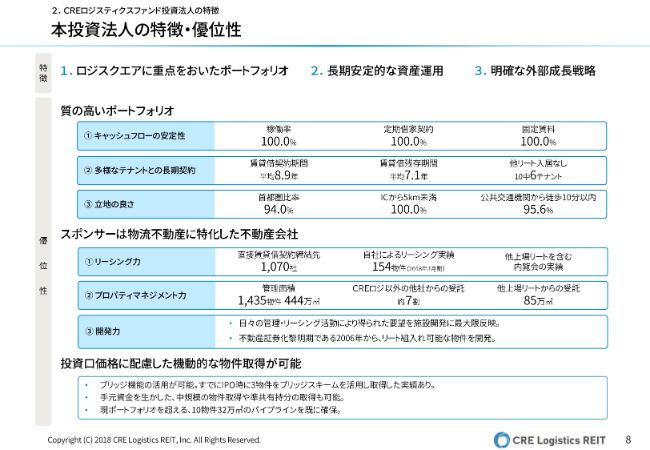

本投資法人の特徴・優位性

それでは次に、CREロジスティクスファンド投資法人の特徴について簡単にご説明申し上げます。まず、(スライドの)上段に、本投資法人の特徴を3点記載しています。これは、上場時に掲げた3点から変えていません。1点目は、CREが開発するロジスクエアブランドの物流施設に重点的を置いて投資をすること。2点目は、長期安定的な資産運用を心がけること。3点目は、明確な外部成長戦略をもって、投資主価値の最大化を目指すということでございます。

次ページ以降では、この特徴を活かした本投資法人の優位性として、質の高いポートフォリオ、そしてCREとの連携という観点からご説明申し上げたいと思います。

質の高いポートフォリオ ①キャッシュフローの安定性

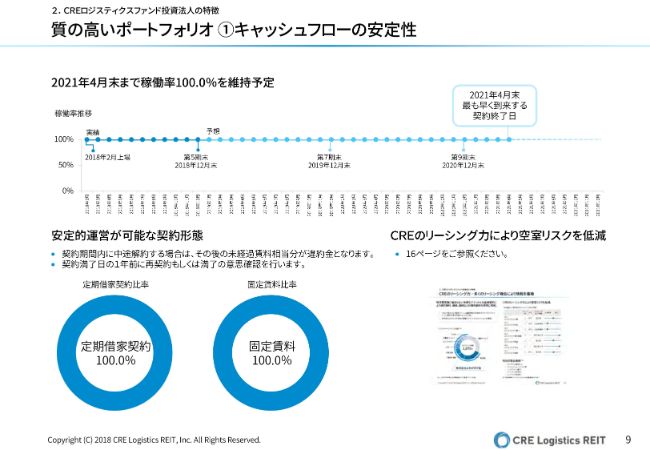

質の高いポートフォリオを構成する1点目の要素は、「キャッシュフローの安定性」です。(スライドの)上段に記載のとおり、本投資法人は基本的に、テナントさまと長い賃貸借契約を締結しています。一番早く到来する賃貸借契約の終了日は、2021年4月末で、いまから2年(4期)後です。この2年(4期)の間は、テナントの退去あるいは減賃が予定されていませんので、早期のポートフォリオ分散・テナント分散を図ってまいりたいと考えています。

また、(スライドの)左下に「安定的運営が可能な契約形態」とありますが、その2つ目のところに記載のとおり、賃貸借契約におきましては、期限満了の1年前に再契約あるいは満了による退去の意思確認を行うこととなっています。後ほど16ページでも触れますが、これにより、CREのリーシング力を活かしてテナント退去・空室リスクを低減する工夫がなされていると考えています。

質の高いポートフォリオ ②多様なテナントとの長期契約①

質の高いポートフォリオを構成する2点目の要素である「多様なテナントとの長期契約」についてご説明申し上げます。

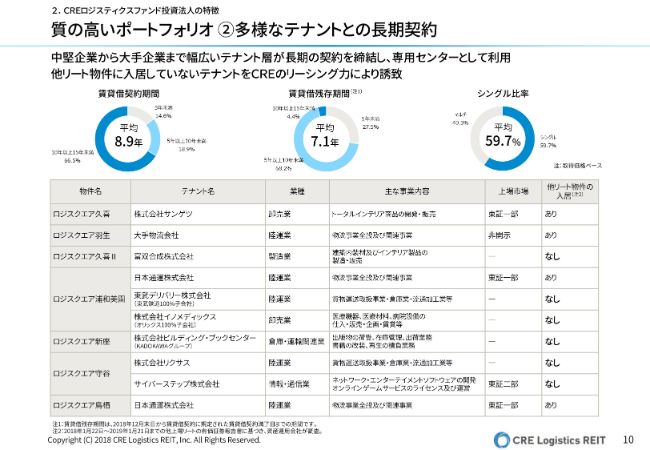

CREの幅広いテナントネットワークを活用して、中堅企業から大企業まで幅広いテナントに施設をご利用いただいています。(スライドの上段の)円グラフのとおり、現在私どもが契約している賃貸借契約の平均年限は8.9年、そして期末時点での残存期間は平均7.1年と、長期を確保しています。

また、(スライドの)一覧表の一番右のコラムに記載していますとおり、10本の賃貸借契約のうち6テナントさまについては、現在他のリートへのご入居がございません。CREの幅広いテナントネットワークを活用し、新たなテナント層のご誘致に成功しています。

また、専用センターとして利用ということで、(スライドの上段の)一番右の円グラフにもあるように、本投資法人の施設については約6割がシングルユースとなっています。

質の高いポートフォリオ ②多様なテナントとの長期契約②

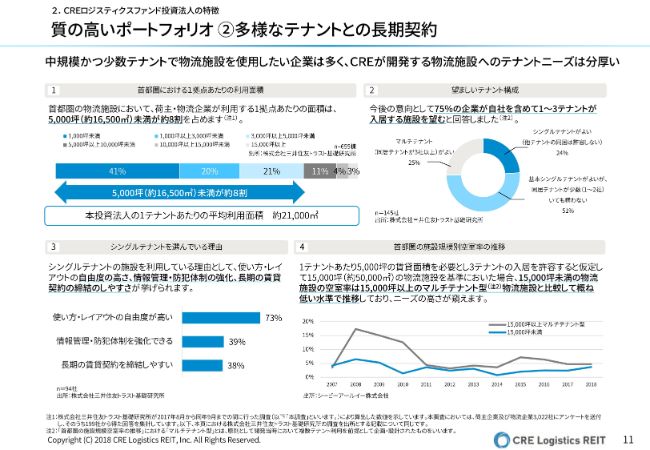

11ページは、上場時にもご案内した点ですので、簡潔にご説明します。まず、(スライドの)左上の「首都圏における1拠点あたりの利用面積」は、実は8割以上が5,000坪未満です。

そして、(スライドの)右上の「望ましいテナント構成」としては、75パーセントものテナントがシングルユースを希望しています。そのうち24パーセントは「シングルユースでなければならない」。そして50パーセント超のテナントさまが「基本はシングルテナントがよいが、自社を含めて3テナントまでなら許容する」と回答しています。

このように、8割以上の拠点が5,000坪未満ということと、多くのテナントさまが最大3テナントまでを許容するということで、(スライドの右下の)「首都圏の施設規模別空室率の推移」では、5,000坪×3テナント=1万5,000坪を基準として、空室率を分析いたしました。

(スライドの)右下の折れ線グラフのとおり、1万5,000坪未満の中規模な物流施設の空室率は、おおむね大型マルチテナント型施設に比べて低く推移しています。本投資法人としては、この中規模サイズ、そしてシングルユースという需要は非常に根強いものがあると認識しています。

質の高いポートフォリオ ③立地の良さ

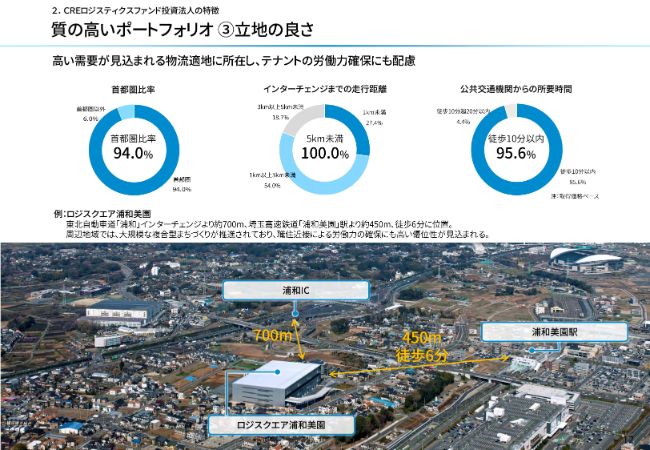

続きまして、質の高いポートフォリオの3点目の要素「立地の良さ」です。(スライドの上段の)円グラフに記載されていますとおり、本投資法人は主として首都圏に重点的に投資を行っており、現在の(首都圏)比率は94.0パーセントとなっています。

また、すべての施設がインターチェンジから5キロメートル未満、8割以上の施設がインターチェンジから3キロメートル未満と、極めて利便性の高い立地を誇ります。

そして、昨今の雇用の難しさ、パートタイマーの確保という観点から、公共交通機関からのアクセスも非常によい立地を確保しています。(スライドの)空撮写真のとおり、本投資法人が所有するこの浦和美園の施設につきましても、インターチェンジから700メートル、浦和美園駅から450メートルと、極めて利便性の高い立地を誇っています。

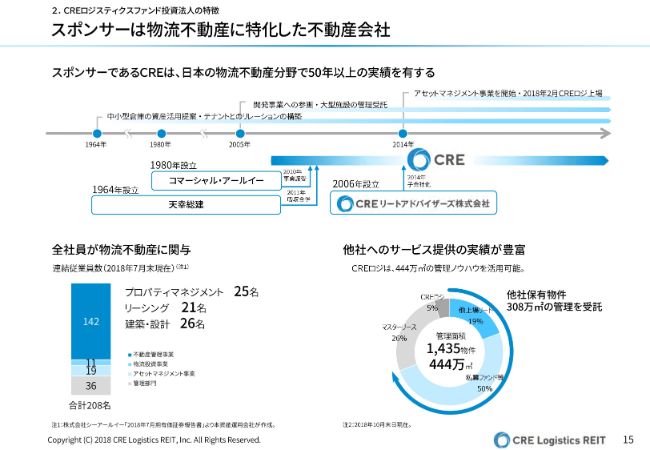

スポンサーは物流不動産に特化した不動産会社

優位性の2点目として、物流不動産に特化した不動産事業会社であるスポンサー、株式会社CREとの連携についてご説明申し上げます。

(スライドの)左下のグラフにあるとおり、2018年7月末時点において、CREには連結ベースで約200名の社員が在籍しています。その全員が物流不動産の事業に関与しています。そして、プロパティマネジメント、リーシング、建築・設計のいわゆるコンストラクションマネジメントには、それぞれ20名以上のスタッフが従事しています。

1964年以来、管理会社としてこの物流不動産の事業に参入しているCREでございますが、(スライドの)右下の円グラフのとおり、現在、日本全国で1,400棟以上の物件を管理し、444万平米の管理受託面積を誇ります。本投資法人が保有する施設は合計で21万平米ですが、私どもは444万平米の管理ノウハウおよびケイパビリティを活用することができます。

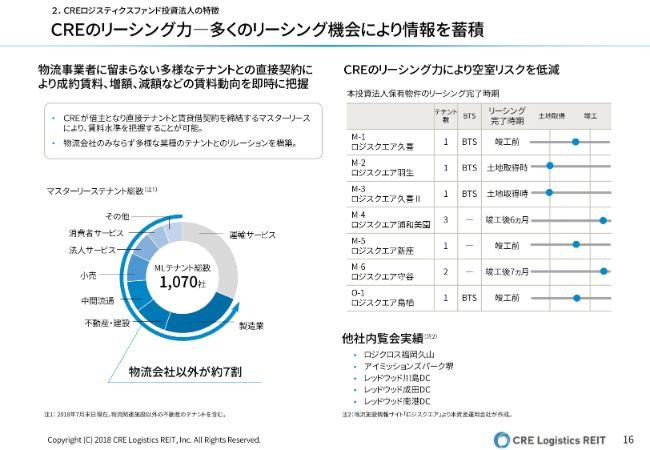

CREのリーシング力―多くのリーシング機会により情報を蓄積

CREの能力の1つ、リーシング力についてでございます。非常に幅広いテナントネットワークを有しています。もともとの祖業である、地主の方から中小型の倉庫を一括して借り上げてエンドテナントに転貸をする、いわゆるマスターリースビジネスを通じて、現在1,070社のテナントと直接の賃貸借契約の関係があります。これは、物流不動産のテナントネットワークとしては日本最大であると考えています。

また、自らが賃貸人として賃貸借契約に携わっていますので、公表されている募集賃料のみならず、成約賃料やその後の改訂賃料まで把握ができるのがCREの強みであると考えています。また、テナントの内訳は、いわゆる物流会社さまは約3割にとどまっていまして、7割近くは荷主企業・荷主テナントです。

先ほど9ページにおいて「賃貸借契約は(契約期間満了の)1年前にテナントの意向を確認します」と申し上げましたが、(スライドの)右の表で、本投資法人が保有する7つの施設について、リーシングがいつ完了したかをあらためて整理いたしました。

7つの施設のうち、5つの施設が竣工前にテナントリーシングに成功しています。M-4の浦和美園とM-6の守谷の2物件につきましても、それぞれ竣工後6ヶ月あるいは7ヶ月にテナントリーシングを完了させています。すなわち、1年前にテナントがご退去する、あるいは更新をすることについて意向が確認できていれば、もし退去となったとしても十分なリーシング期間を確保できると、私どもは考えています。

CREのリーシング力―業界リーディングカンパニーとしての情報収集

CREフォーラムといって、月に1回、荷主企業・物流事業者、あるいは物流テックといったベンチャー企業など、さまざまな方に登壇いただき、ロジスティクスに関する課題あるいはその課題解決について議論する場を設けています。こうした情報収集・情報発信能力も、CREのリーシング力の1つだと考えています。

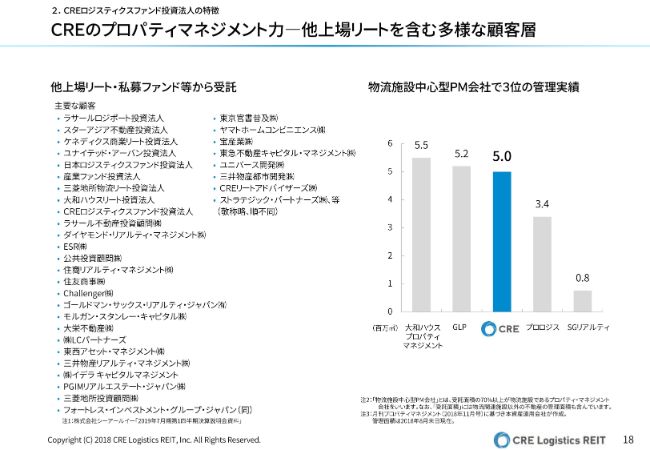

CREのプロパティマネジメント力―他上場リートを含む多様な顧客層

続いて、もう1つの能力、プロパティマネジメント力です。スライドに記載のとおり、さまざまな上場リート・私募ファンドからPM業務を受託をしています。(スライドの)右の棒グラフは、(2018年)11月に発行された『月刊プロパティマネジメント』の特集記事をもとに作成していますが、その時点(2018年8月末)においては、第3位の物流施設の管理受託実績を誇ります。

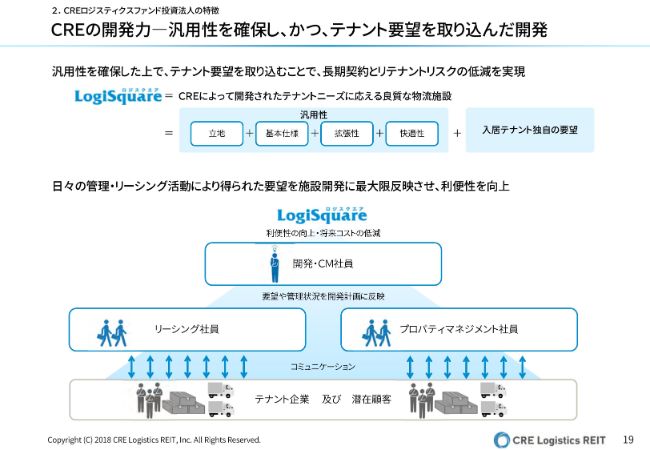

CREの開発力―汎用性を確保し、かつ、テナント要望を取り込んだ開発

CREの開発力は、開発チームのみによって実現されているわけではございません。リーシングスタッフやプロパティマネジメントスタッフが、日々多くの潜在的なテナント、あるいは実際にご入居されているテナントとコミュニケーションをとり、施設の使い勝手といったものに対して、ご要望、時にはクレームを承っています。

こうした情報を適切なかたちで開発チームと共有することが、ロジスクエアの開発の工夫に活かされて、常にマイナーチェンジを重ねたロジスクエアが開発されています。本投資法人は、こうした優良な施設を、継続的に安定しながら取得していくことができると考えています。

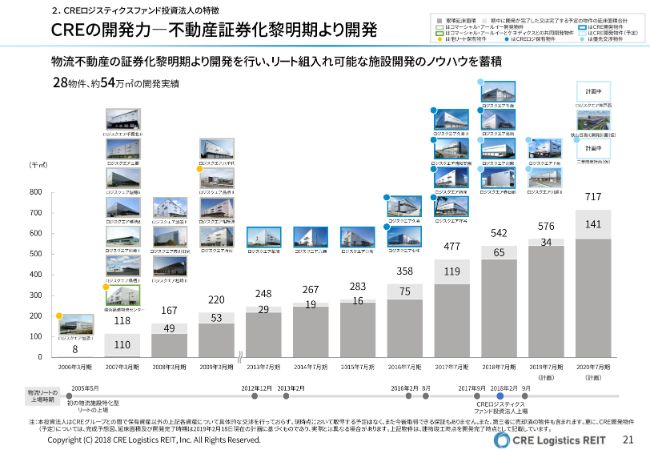

CREの開発力―不動産証券化黎明期より開発

CREは、2005年以来、10年以上にわたって物流施設の開発事業に取り組んでまいりました。(スライドの各写真の左上に)本投資法人が現在所有する施設については青色の丸を、そして優先交渉物件については水色の丸を付しています。

今後も開発が継続してまいりますので、本投資法人としては、積極的に取得を検討していきたいと考えています。

物件取得に関する考え方

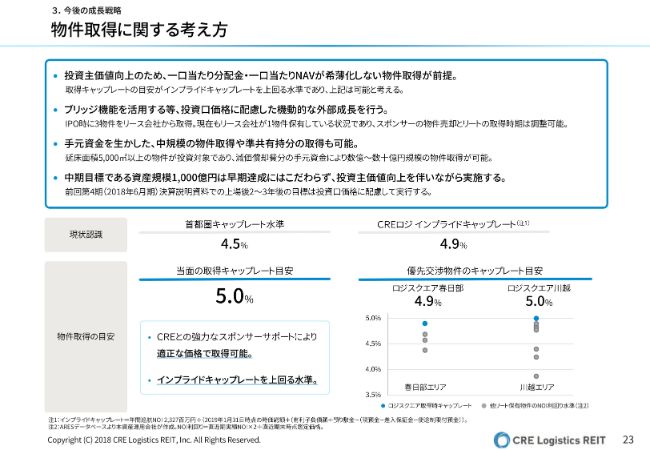

それでは第3部に入り、今後の成長戦略についてご説明申し上げます。まず、(スライドの)上段に、本投資法人の今後の物件取得についての基本的な考え方を整理をいたしました。

1点目に、投資主価値を向上することが非常に重要であると考えています。そのためには、意味のある分配金の増配、NAVの成長を実現する物件の取得が大原則であると強く意識して、運用に携わっています。後ほどご説明しますが、今後の取得キャップレートについても、インプライドキャップレートを上回る水準を強く意識をして取り組んでまいります。

2点目に、ブリッジ機能を活用するなど、機動的な外部成長……よいタイミングで、意味のある外部成長を実現してまいりたいと考えています。過去にも、そして現在も、ブリッジリース、いわゆるウェアハウジング機能を使い、POに向けたタイミングを計るオペレーションを行っていますので、引き続き適切なタイミングでの外部成長を意識してまいります。

3点目に、手元資金を生かした中規模の物件取得、あるいは準共有持分の取得を検討してまいります。後ほどご説明しますが、本投資法人は非常に築浅のポートフォリオとなっていますので、減価償却費見合いのフリーキャッシュが手元に貯まります。このキャッシュを活用していく術をいろいろ考えており、中規模の物件取得、あるいはスポンサーと連携しての準共有持分の取得による分配金の増配を検討しています。

4点目は、かねてより掲げていました資産規模1,000億円についてです。1,000億円に早期到達することが目的ではなく、投資主価値の向上につなげることが大原則ですので、それを強く意識した上で、早期の1,000億円達成を考えてまいります。

(スライドの)下段でございますが、現状認識といたしまして、現在、物流施設の首都圏における取引利回りは4パーセント台半ばであると認識しています。また、(2019年)1月末現在、CREロジリートのインプライドキャップレートは4.9パーセントとなっています。

今後の取得キャップレートにつきましては、5.0パーセントと、インプライドキャップレートを上回る、また現在の取引利回りを上回るキャップレートの取得を意識しています。

例えば、(スライドの)右下の優先交渉物件のキャップレート目安にあるように、ロジスクエア春日部についてはすでにブリッジファイナンスをつけて、リース会社さまと4.9パーセントの取得で合意しています。そして、ロジスクエア川越につきましては、スポンサーと5.0パーセントの取得で合意しています。

(スライドの右下のグラフの)グレーのプロットは、他の物流リートに組み入れられている物流施設のNOI利回り水準です。この4.9パーセントないし5.0パーセントが合理的な価格であることを確認できると思います。

外部成長を可能とするパイプライン

外部成長を可能とするパイプラインは、すでに十分用意されています。(スライドの)右下に記載のとおり、合計10物件、約32万平米を確保済みで、本投資法人の現在保有する21万平米を倍以上に成長させることができることの裏付けを確保しています。

次の25~26ページでは、主語が株式会社CREに変わりますので、亀山にバトンタッチしたいと思います。

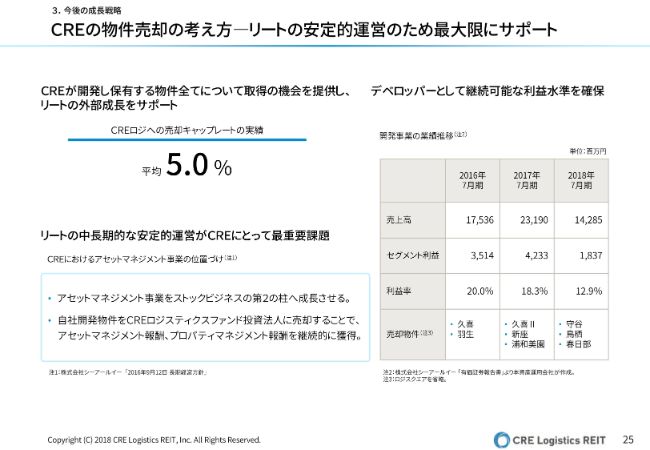

CREの物件売却の考え方―リートの安定的運営のため最大限にサポート

亀山忠秀氏:株式会社CREの亀山です。私からは、25~26ページのご説明を差し上げたいと思います。まず、CREとしてのリートに対するサポート体制、リート事業の位置づけに関してお話しさせていただきます。

CREグループといたしましては、今後も継続的に、CREが開発するすべての開発物件に関する優先交渉権をリートに対して付与していく予定です。今後も継続的に開発し、すべての物件の優先交渉権を付与します。

(スライドの)右側の表にあるとおり、これまで当社の開発事業におきましては一定の開発利益を獲得できていますので、今後も継続的に開発できる体力等を備えているものと考えています。

CREグループにとって、リートは大切な事業と位置づけています。CREグループは物流投資の事業の中で開発事業を行っており、デベロッパーとしての側面がございますが、ストックビジネスを重要な事業として位置づけています。これには、プロパティマネジメントやマスターリースといった、安定的に収益を生み出す事業が入ります。このアセットマネジメント事業をストックビジネスの中の第2の柱として位置づけていますので、リートの成長は当社グループの成長に寄与するものと考えています。

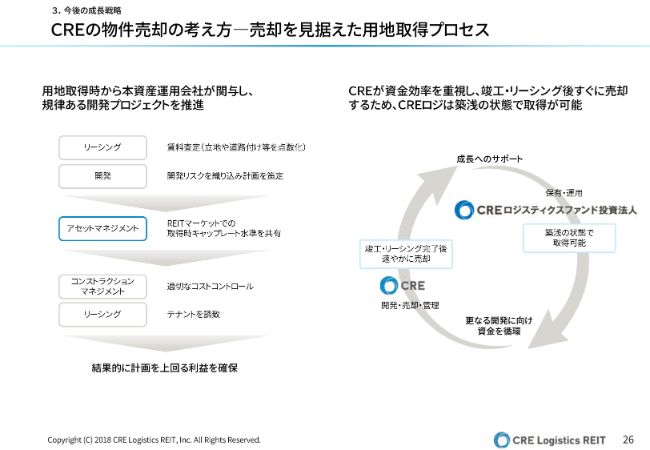

CREの物件売却の考え方―売却を見据えた用地取得プロセス

続いて、売却を見据えた用地取得のプロセスについてです。開発をする際には、リートと情報交換を行っています。また、安全に開発するために、当社ではさまざまなチェック機能を有しています。

開発機能の中の1つですが、コンストラクションマネジメントの部隊で適切なコストの見積もりをいたします。また、当社グループの中に20名を超えるリーシング担当がいますので、マーケットの賃料を適切に見積もります。

売却時のキャップレートの水準に関しましては、リートとコミュニケーションをとり、リートのキャップ目線も確認しながら、当社での取得の目線を固めていくというかたちになっています。

CREといたしましては、開発した物件を長期に保有するという選択は取りません。開発した物件はできる限り早期に売却して資金を回収し、さらなる開発の資金に充てていきたいと考えています。(スライドの)右の図のようなかたちです。このような開発を、今後も続けていきたいと考えています。

簡単ではございますが、以上がCREグループとしてのリートに対するサポート体制、およびリート事業の位置づけでございます。では、伊藤にマイクを返します。

長期安定性・内部成長

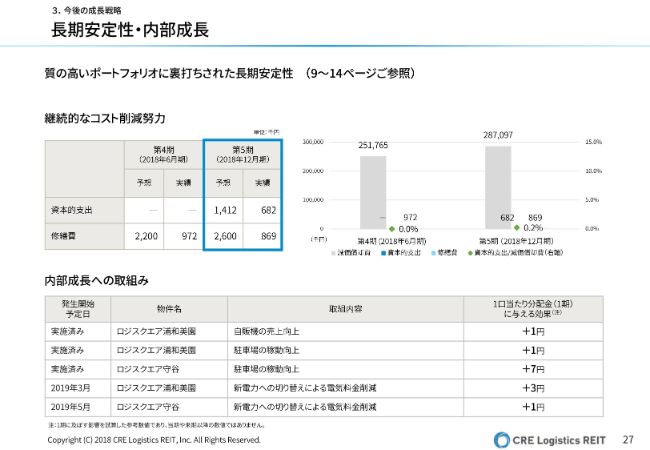

伊藤:27ページ以降は、あらためて私からご説明申し上げます。成長戦略としては、外部成長のみならず、長期安定的な運用、そして内部成長を目指していくことにも、引き続き取り組んでいます。

コスト削減努力といたしましては、CREの管理チームとの連携により、資本的支出・修繕費はいずれも100万円を下回る実績です。(スライドの)右の棒グラフのとおり、第5期におきましては、約2億8,700万円の減価償却に対し、資本的支出は約70万円となっています。先ほど、3ページの決算ハイライトでご説明したとおり、簿価下げ2億8,600万円に寄与しています。

また、内部成長への取り組みということで、利益をコツコツとかさ上げしていく取り組みを継続しています。

効率的なキャッシュ・マネジメント

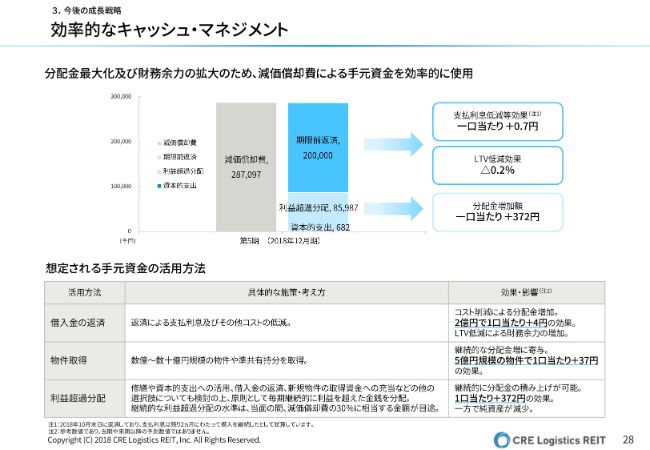

ご案内していますとおり、減価償却費2億8,700万円のうち、約30パーセントにあたる約8,600万円については、利益超過分配として投資主の還元を実現しています。第5期におきましては、(2018年)10月末に、残るキャッシュ2億円を期限前弁済にあて、支払利息の低減およびLTVの低減を実現をいたしました。

(スライドの下段の表には)今後こうした資金を活用していくと、分配金への影響がどの程度あるかということを、簡単にご案内しています。例えば、2億円を借入金の返済とした場合は、1口当たりの分配金は4円の増加という効果がございます。あるいは、手元の資金5億円を、5億円の物件に変えると……これは、例えば中規模サイズの物流施設の一部持分、5億円の持分でも同じことですが、(1口当たり)37円の増配効果が見込まれます。

今後も、原則として毎期行ってまいりますが、利益超過分配については1口当たり372円、減価償却費の30パーセント相当を継続してまいりたいと考えています。

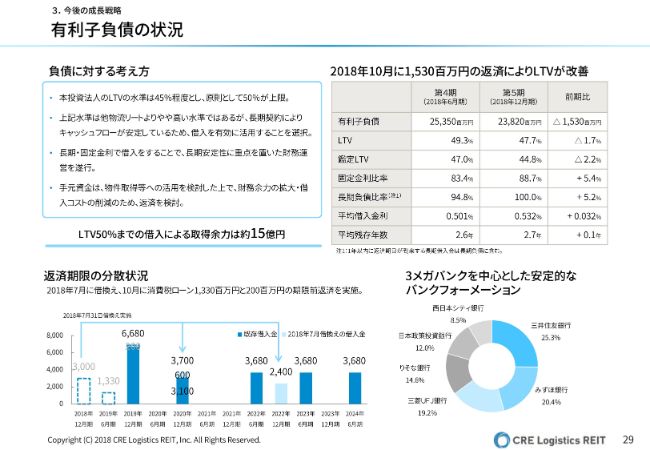

有利子負債の状況

資金調達・有利子負債の状況です。負債に対する考え方の1点目として、現在はLoan to Value(LTV)が47.7パーセントですが、中期的には45パーセント程度まで引き下げてまいりたいと考えています。こちらは柔軟に、多少の上げ下げをもって中期的に実現をしてまいりたいと考えています。

そして、先ほどご案内したとおり、消費税の還付金2億円の手元キャッシュを用いて、(2018年)10月末に15億3,000万円の返済を実施しました。

ガバナンス―投資主の立場に立った運営

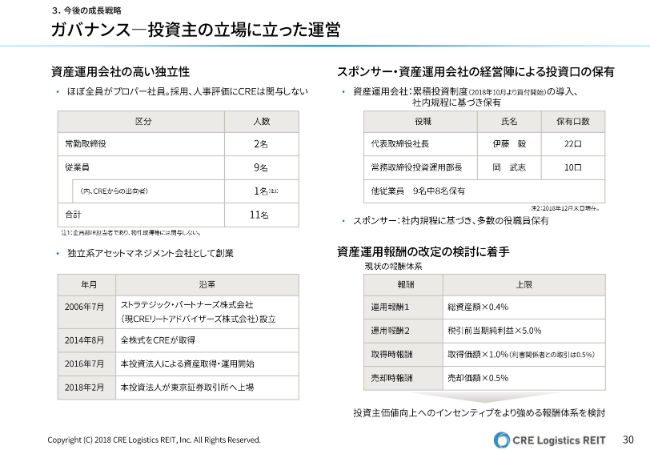

続いて、ガバナンスについてご説明申し上げます。私どもの資産運用会社は、もともと独立系の私募ファンドの運用会社として、2006年に設立されました。そして、私どもが所有していた株式をすべてCREに売却することで、2014年にCREの子会社となったわけです。

そうした沿革を背景として、資産運用会社のスタッフは原則として全員がプロパー社員です。人事評価もすべてCREとは切り離して、独立運営を行っています。したがいまして、純粋に投資主の方を向いて、投資主価値向上のために全力で資産運用にあたることができると考えています。

(スライドの)右上にあるように、いわゆる投資口の累投制度をこの秋に導入いたしました。2018年10月より買付開始しています。これにより、会社のみならず各スタッフも、投資主のみなさまと目線を同じくして、日々の資産運用に取り組んでまいります。

そして(スライドの)右下にある資産運用報酬につきましては、さまざまな投資家の方とのコミュニケーションの中で、資産規模に連動する部分(表中の「運用報酬1」)、そして純利益に連動する部分(表中の「運用報酬2」)で、1口あたり分配金に連動する要素も加えるべきであるというご意見を多くの方からいただいていますので、こうした要素を導入していくことを考えてまいります。

市場動向サマリ

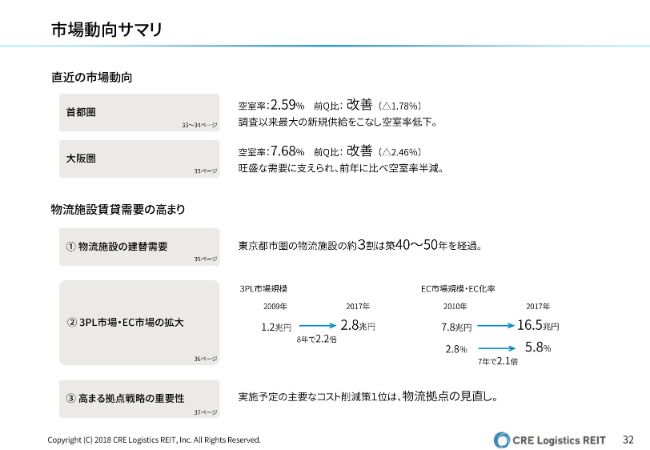

最後に、市場環境のサマリをご説明します。直近の市場動向でございますが、二大エリアである首都圏と大阪圏の空室率・状況について、(スライドで)簡単にご案内をいたしました。結論としては、極めて順調でございます。

首都圏においては、(調査以来)最大の新規供給がありましたが、それを大幅に上回る需要が生じ、空室率はさらに低下しています。大阪圏では、数年前に大阪ベイエリアにおいて非常に多くの空室が生じ、それを受けて、各デベロッパーが新規供給を絞り込みました。一方で、旺盛な需要は継続していますので、この大幅な需要超過により、引き続き空室率は改善しています。

この力強い需要の背景として3点ご紹介していますが、引き続き需要は堅調です。まず、新規供給は非常に多いと認識しています。(スライドの)「①物流施設の建替需要」にご案内のとおり、東京都市圏においては、約3割の施設は高度経済成長時代に建てられた築40~50年の物流施設です。こうした施設がスクラップされることによって、大量に需要が増えるのではないかと考えています。

そして、「②3PL市場・EC市場の拡大」ですが、新たな業態による需要拡大が引き続き続いています。3PL(サードパーティロジスティクス)市場、そしてEC市場の拡大が継続しています。

最後に、「③高まる拠点戦略の重要性」です。ロジスティクスは、各会社さまにとって非常に重要なテーマとなっています。物流拠点の戦略的な選定が非常に重要視される中、よりよい物流拠点を構えることが企業戦略上、非常に重要になっています。これも、堅調な需要の背景の1つと考えています。

少し駆け足ではありましたが、私からのご説明は以上とさせていただきます。ありがとうございました。