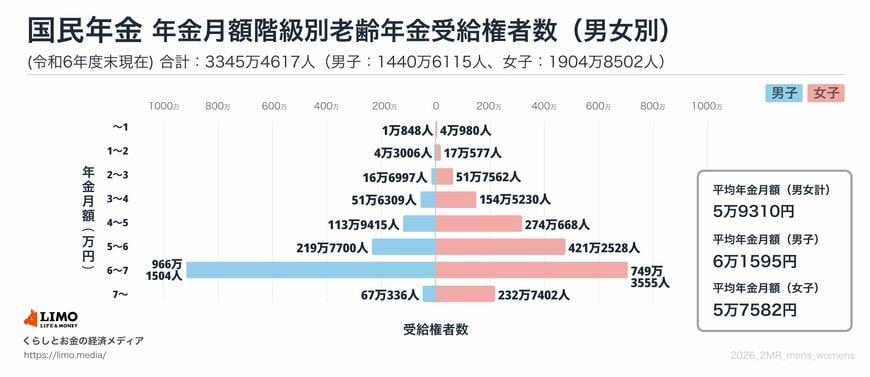

4.3 国民年金の男女別平均月額と受給額の分布

- 〈全体〉平均年金月額:5万9310円

- 〈男性〉平均年金月額:6万1595円

- 〈女性〉平均年金月額:5万7582円

4.4 国民年金の受給額分布(1万円ごと)

- 1万円未満:5万1828人

- 1万円以上~2万円未満:21万3583人

- 2万円以上~3万円未満:68万4559人

- 3万円以上~4万円未満:206万1539人

- 4万円以上~5万円未満:388万83人

- 5万円以上~6万円未満:641万228人

- 6万円以上~7万円未満:1715万5059人

- 7万円以上~:299万7738人

国民年金の平均月額は、男女全体および男女別でも5万円台となっています。上のグラフからは、「月額1万円未満から7万円以上」まで分布していることが確認できます。

国民年金は満額が定められているため、厚生年金ほど受給額に大きなばらつきは生じにくいです。

最も多い層は「6万円以上~7万円未満」であり、多くの方が満額に近い金額を受け取れていることがうかがえます。

5. ライフコースで見る厚生年金・国民年金の受給額モデル

年金額には個人差があるからこそ、平均値だけでは実態が見えにくい部分があります。「将来、自分はいくら年金をもらえるのだろう」という疑問を解消する一助として、ここではライフコース別の目安額をご紹介します。

厚生労働省が2026年1月23日に公表した「多様なライフコースに応じた年金額の例」から見ていきましょう。

この資料では、年金の加入経歴を5つのパターン(男性2、女性3)に分け、それぞれの年金額の概算が示されています。

5.1 ケース1:厚生年金への加入が中心だった男性

《年金月額》17万6793円

- 平均厚生年金期間:39.8年

- 平均収入:50万9000円(賞与を含む月額換算。以下同様)

- 基礎年金:6万9951円

- 厚生年金:10万6842円

5.2 ケース2:国民年金(第1号被保険者)への加入が中心だった男性

《年金月額》6万3513円

- 平均厚生年金期間:7.6年

- 平均収入:36万4000円

- 基礎年金:4万8896円

- 厚生年金:1万4617円

5.3 ケース3:厚生年金への加入が中心だった女性

《年金月額》13万4640円

- 平均厚生年金期間:33.4年

- 平均収入:35万6000円

- 基礎年金:7万1881円

- 厚生年金:6万2759円

5.4 ケース4:国民年金(第1号被保険者)への加入が中心だった女性

《年金月額》6万1771円

- 平均厚生年金期間:6.5年

- 平均収入:25万1000円

- 基礎年金:5万3119円

- 厚生年金:8652円

5.5 ケース5:国民年金(第3号被保険者)への加入が中心だった女性

《年金月額》7万8249円

- 平均厚生年金期間:6.7年

- 平均収入:26万3000円

- 基礎年金:6万9016円

- 厚生年金:9234円

厚生年金の加入期間の長さや現役時代の平均収入が、年金の月額に大きく影響することがわかります。

特に、現役時代に国民年金と厚生年金のどちらに主として加入していたかによって、老後の受給額が大きく変わる様子が見て取れます。

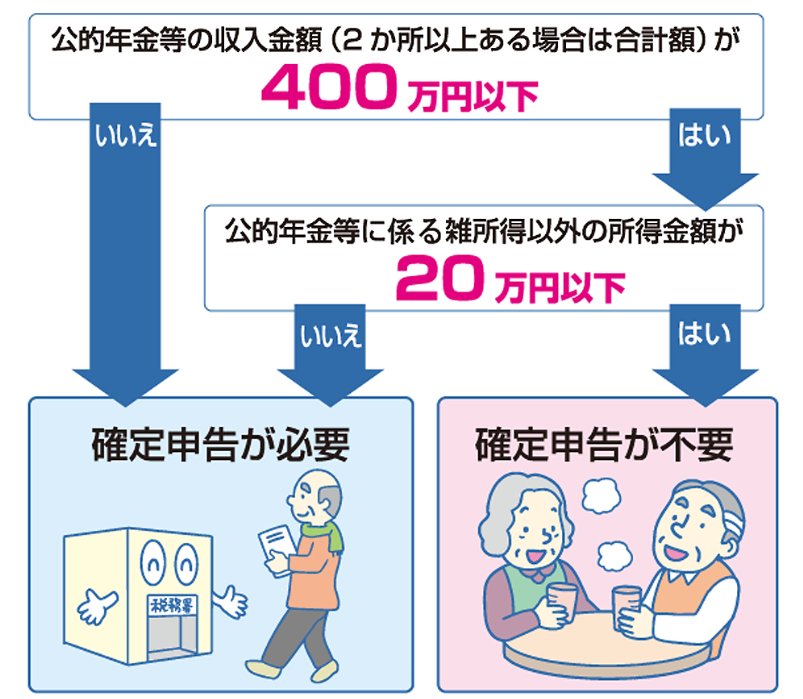

6. 年金受給者の確定申告は必要?不要制度とマイナンバーカード活用法

年金受給者の方のうち、特定の条件を満たす場合は「確定申告不要制度」が適用され、毎年の確定申告が不要になります。

6.1 確定申告が不要になる条件とは

確定申告が不要となるのは、以下の条件を満たす場合です。

- 公的年金等(※1)の収入合計額が400万円以下で、かつその全額が源泉徴収の対象であること

- 公的年金等に係る雑所得以外の所得金額(※2)が20万円以下であること

※1 国民年金、厚生年金、共済組合から支給される老齢年金や恩給、過去の勤務先から支給される年金、確定給付企業年金などが該当します。

※2 生命保険契約などに基づく個人年金、給与所得、生命保険の満期返戻金などが該当します。

ただし、確定申告不要制度の対象者であっても、確定申告を行うことで所得税が還付されるケースもあります(※3)。

所得税の確定申告が不要な場合でも、生命保険料控除や地震保険料控除など、源泉徴収票に記載されていない控除を適用したい場合や、公的年金以外の所得があり住民税の申告が必要な場合があります(※4)。

※3 医療費控除や雑損控除などを適用し、公的年金から源泉徴収された所得税の還付を受けたい場合などです。

※4 所得税の確定申告を行えば、その内容が市区町村に連携されるため、別途住民税の申告をする必要はなくなります。

6.2 スマートフォンを使った確定申告の方法

スマートフォンとマイナンバーカードの連携が進んだことにより、令和7年(2025年)分の確定申告は一層便利になります。

マイナンバーカードをスマホで直接読み取らなくても、スマートフォンのマイナンバーカード機能を利用して申告書の作成やe-Taxでの送信が可能です。

国税庁のウェブサイトにある「確定申告書等作成コーナー」を利用すれば、画面の案内に従って入力するだけで申告書が完成し、自動計算機能で計算ミスも防げます。

さらに、マイナポータル連携機能を使えば、保険料控除証明書や源泉徴収票などの情報を自動で取得し、申告書に反映させることができます。これにより、書類の収集や入力の手間が省け、確定申告にかかる時間を大幅に短縮できるでしょう。

7. まとめ

本記事では、公的年金制度の概要や年金制度の見直しについて解説していきました。

受給できる年金額は、年金加入状況や収入などにより個人差がありますので、ご自身の年金見込み額は年金定期便などで確認してみましょう。

特に自営業などの国民年金加入者は、受給できる年金が少ないため、自助努力がより一層必要であるといえるでしょう。

小規模企業共済やiDeCo(個人型確定拠出年金)といった税制優遇のある制度を上手に活用することで、効率的な資産形成をすることができます。運用手段は様々なので、この機会にぜひ、ご自身に合った方法を取り入れていきましょう。

参考資料

- 日本年金機構「公的年金制度の種類と加入する制度」

- 厚生労働省年金局「令和6年度 厚生年金保険・国民年金事業の概況」

- 厚生労働省「令和8年度の年金額改定についてお知らせします」

- 政府広報オンライン「ご存じですか?年金受給者の確定申告不要制度」

- 国税庁「令和7年分の確定申告はスマホとマイナポータル連携でもっと便利に!」

菅原 美優