4. 今からできる「老後への備え方」とは

公的年金だけでは不足する老後の生活に備えるためには、今や自助努力が欠かせません。老後を豊かなものにするためには、ゆとりのある資産形成が必要です。

しかし、「いざ貯蓄する」と思っても、どのように積み立てれば良いのか悩み方も多いことでしょう。そこで、老後への主な備え方として3つの方法を紹介します。

4.1 iDeCoで老後への備え

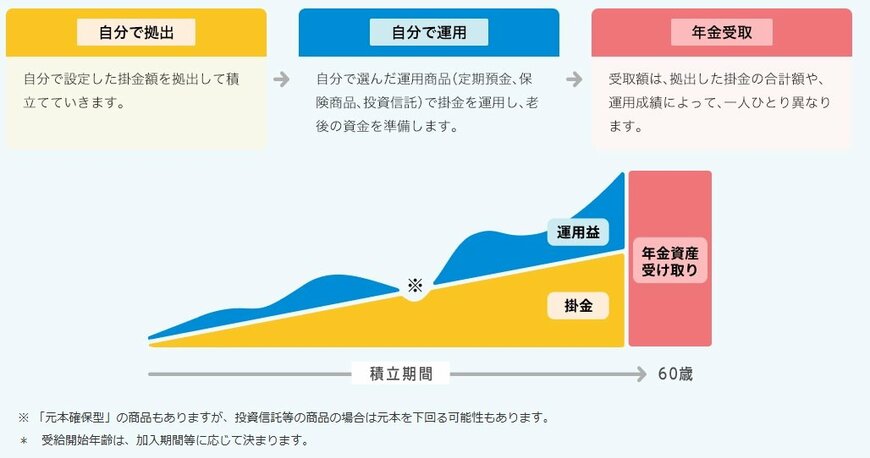

iDeCo(個人型確定拠出年金)は、自分で選んだ投資商品で掛金を運用し、老後資金を積み立てていく制度です。

- 掛金は全額「所得控除」として利用できる

- 上限を超えない範囲で掛け金を決められる

- 年金形式や一時金など、受け取り方法を選べる

- 運用によって得た利益は非課税

- 主婦(夫)やフリーランスも利用可能

なお、iDeCoは原則として60歳まで引き出すことはできません。そのため、途中で取り崩すことなく老後資金に備えることができます。年金として受け取る場合は「公的年金等控除」、一括で受け取る際は「退職所得控除」として税制の優遇も大きなメリットです。

4.2 新NISAで資産形成

2014年から始まったNISAの正式名称は「少額投資非課税制度」といい、2024年1月から新NISAへ移行しました。

- 非課税保有期間が無期限

- 制度が恒久化され、長期にわたって非課税投資が可能

- 非課税で保有できる投資枠は最大1800万円

- 年間の投資枠は最大360万円

- 非課税限度額は売却により再利用が可能

1人あたりの非課税限度額は、「つみたて投資枠」と「成長投資枠」を合わせた1800万円です。毎年、最大360万円まで投資できるため、家計に合わせて積立額を決められます。

投資商品の売買は自由に行えるため、老後資金だけでなく、教育費や住宅購入など、さまざまなライフイベントに合わせた資産形成が可能です。夫婦それぞれが新NISAを利用すれば、世帯として最大3600万円まで非課税投資枠を活用でき、効率よく資産形成を目指せます。

4.3 私的年金で年金の上乗せを確保する

私的年金とは、公的年金に上乗せして老後資金を準備するための年金制度の総称で、iDeCoも私的年金の1つです。私的年金にはさまざまな種類があり、勤務先を通じて加入するものや、個人で任意に加入するものがあります。

- 企業年金「確定給付型」:加入期間に基づき、あらかじめ給付額が決まっている年金制度

- 企業年金「確定拠出型」:拠出された掛金とその運用結果に応じて、将来の給付額が決まる年金制度

- 国民年金基金:国民年金第1号被保険者(自営業者など)が加入できる、公的年金の上乗せ制度

- iDeCo:自分で掛金を拠出し、運用商品を選んで老後資金を形成する個人型年金制度

- 個人年金保険:保険会社などの金融機関が提供する、老後資金準備を目的とした積立型保険

加入条件が異なるため、検討する際は事前に確認し、比較しながらご自身にあった種類を選びましょう。

5. 老後へ備える方法はリスクも理解したうえで選ぶ

老後の生活は、公的年金だけでは不足する可能性は高いと言えます。政府も「貯蓄から投資へ」とスローガンを掲げ、経済全体の活性化と家計の資産所得の増加を目指しています。

このような背景からも、老後は公的年金だけに頼らない「新たな財源」を自分の手で準備しておくことが必要です。

しかし、投資は国内の預金利率に比べ、高い利回りが期待できるものの、リスクがつきものです。ローリスク・ハイリスクの意味や違いを理解し、投資を利用する際は、計画的な分散投資を心掛けましょう。

ぜひ一度、ご自身の年金額をチェックし、老後の計画を立ててみてください。

参考資料

- 厚生労働省「2024(令和6)年 国民生活基礎調査の概況」

- 総務省統計局「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

- 厚生労働省「令和6年簡易生命表の概況」

- 厚生労働省年金局「令和6年度 厚生年金保険・国民年金事業の概況」

- iDeCo公式サイト「iDeCo(イデコ)の特徴」

- 金融庁 NISA特設ウェブサイト「NISAを知る」

- 厚生労働省「私的年金制度の概要(企業年金、個人年金)

児島 裕子