2019年1月30日に行われた、大東建託株式会社2019年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:大東建託株式会社 代表取締役社長 熊切直美 氏

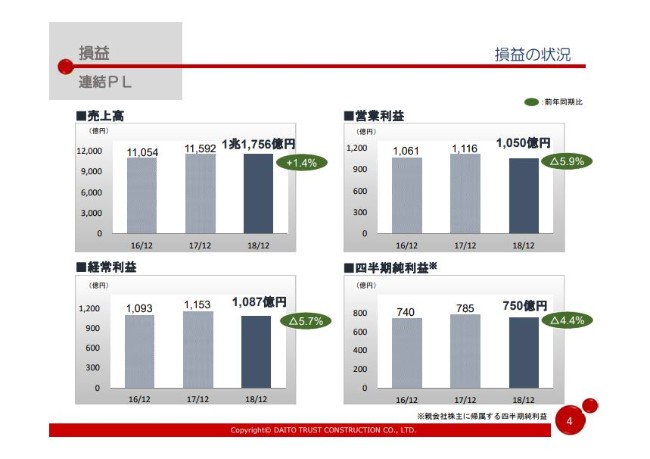

損益の状況

熊切直美氏:大変お忙しい中、そしてまたお寒い中、第3四半期の決算説明会にご参加いただきまして誠にありがとうございます。私から第3四半期の決算の概要、そして通期の見通しについてご報告して、その後にQ&A、質疑応答にしたいと思います。

そして、昨日(2019年1月29日)発表していますが、私は3月末で社長を退任をいたしまして、4月1日に新社長が就任いたします。Q&Aが終わりましたら新社長をご紹介しますので、その質問についてはご紹介のときによろしくお願いいたします。

それでは、説明資料の4ページをご覧ください。まず、第3四半期の損益の状況でございます。(2018年)4月から12月までの売上・利益の状況は、第3四半期として10期ぶりに増収微減益という結果になりました。

売上高は(前年同期比で)1.4パーセント増の1兆1,756億円、営業利益は(前年同期比で)5.9パーセント減の1,050億6,500万円でございます。経常利益は(前年同期比で)5.7パーセント減の1,087億5,700万円。純利益については(前年同期比で)4.4パーセント減の750億8,100万円でございました。

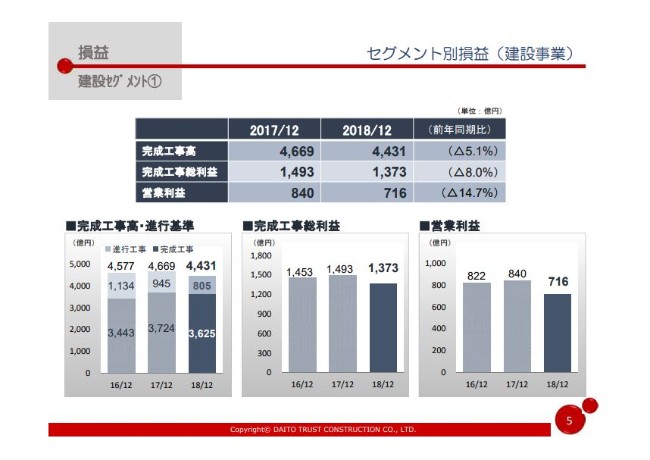

セグメント別損益(建設事業)①

セグメント別の状況でございます。5ページをご覧ください。連結ベースで増収微減益になった最大の要因は、建設工事の減収減益でございます。

完成工事高は(前年同期比で)5.1パーセント減の4,431億円、完成工事の総利益額は(前年同期比で)8.0パーセント減の1,373億円。そして、建設セグメントの営業利益は(前年同期比で)14.7パーセント減の716億円という結果でございます。

建設部門での営業利益が昨年対比で124億円減少したことが、全体連結での微減益の大きな要因となっています。

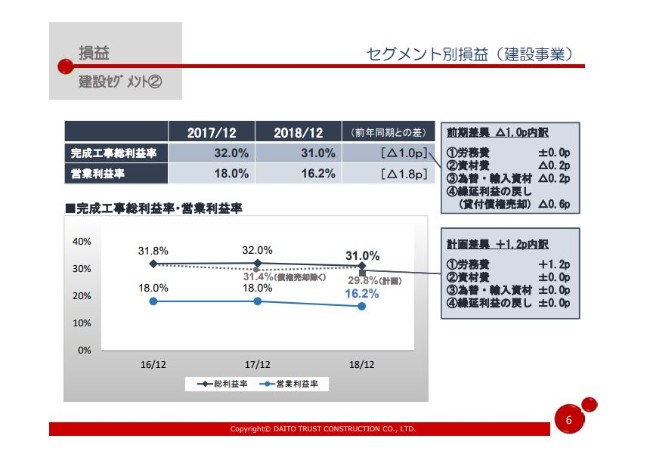

セグメント別損益(建設事業)②

6ページに利益率の状況が出ています。第3四半期の完成工事総利益率は、前年同期比で1.0ポイント減少の31.0パーセントでございました。前年対比では、労務費はほぼ横ばい。資材費、為替・輸入資材でそれぞれ0.2ポイント(減少)。そして、昨年は債券の売却益がございましたが、これがなくなった反動により、トータルでは1ポイントの減少となっています。

計画差異で申し上げますと、労務費については、想定したほど労務費が上昇せず、またコストダウンやコストの抑制の効果がありまして、計画よりも1.2ポイント(増加)。総利益率は計画(値の)29.8パーセントに対して31.0パーセントという状況でございます。昨年ありました債券の売却益を除きますと、0.4ポイントのダウンでとどめることができました。

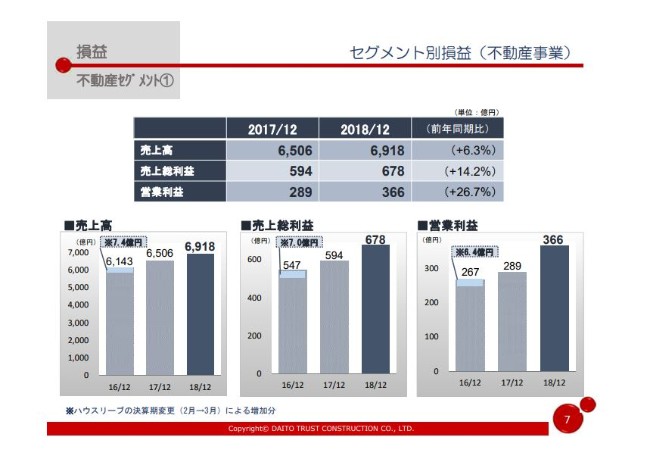

セグメント別損益(不動産事業)①

7ページは不動産事業のセグメントでございます。不動産事業のセグメントの売上高は(前年同期比で)6.3パーセント増の6,918億円。売上総利益は(前年同期比で)14.2パーセント増の678億円でございます。結果、不動産事業セグメントの営業利益は(前年同期比で)26.7パーセント増の366億円となりました。

主な要因といたしましては、一括借上物件の管理戸数が増加したことや、連帯保証人の保証ビジネスをしていますハウスリーブの利用者数が増加したこと。また、入居者向けの火災保険の業務を大東建託から大東建託リーシングに移管したことにより、保険料収入等が増加したことによるものでございます。

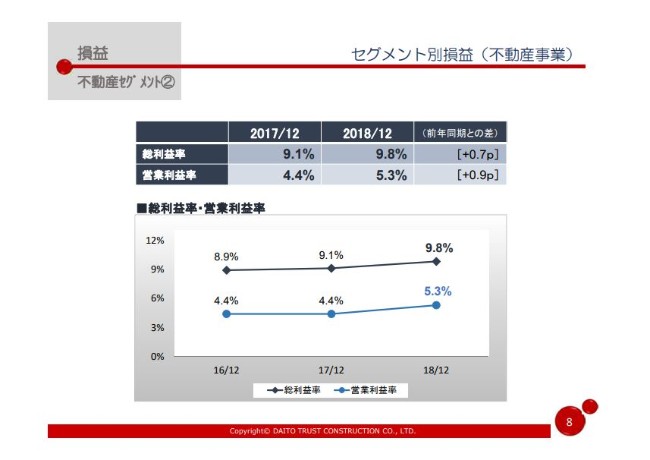

セグメント別損益(不動産事業)②

結果として、不動産セグメントの総利益率は(前年同期比で)0.7ポイント上昇して9.8パーセント。営業利益率は(前年同期比で)0.9ポイント改善して5.3パーセントとなりました。

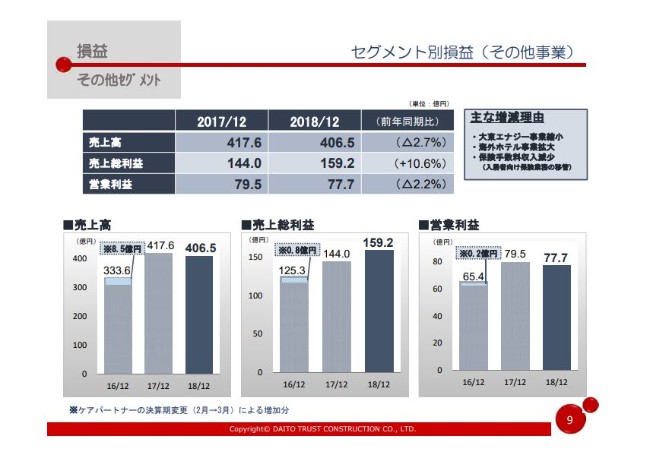

セグメント別損益(その他事業)

9ページはその他のセグメントでございます。こちらは、売上高が(前年同期比で)2.7パーセント減の406億5,000万円。売上総利益は(前年同期比で)10.6パーセント増の159億2,000万円。営業利益は(前年同期比で)2.2パーセント減の77億7,000万円でございます。

売上高が減少した主な要因は、昨年までやっていました大東エナジーの電力供給において、売上高が大幅に減少したことによるものでございます。91億円から30億円ということで、売上高が61億円減少しています。

また、火災保険の更新業務が大東建託から大東建託リーシングに移管をしたことにより、保険料収入6億7,000万円が減少したことも影響しています。

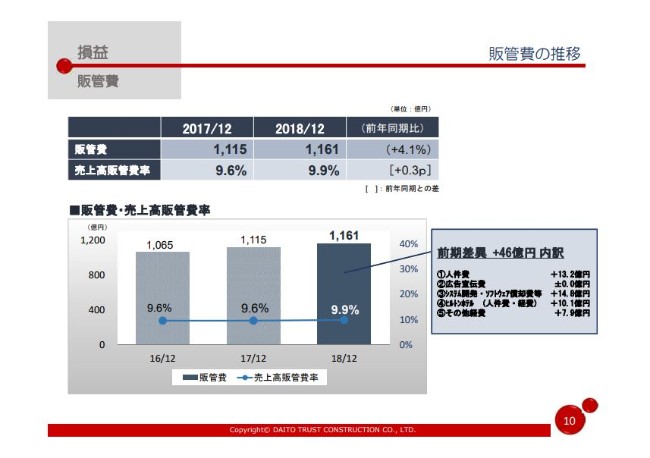

販管費の推移

10ページは販管費の状況でございます。販売費および一般管理費は、(前年同期比で)4.1パーセント増の1,161億円でございます。売上高販管費率は(前年同期比で)0.3ポイント上昇の9.9パーセントでございます。販管費が46億円増加しています。

主な増加要因は、人件費等が約13億円。広告宣伝費については増減がありません。システム開発の開発費用やソフトウェアの償却費用が約15億円。そして、昨年買収をいたしましたマレーシアのヒルトンホテルの人件費等が約10億円増加したことによるものでございます。

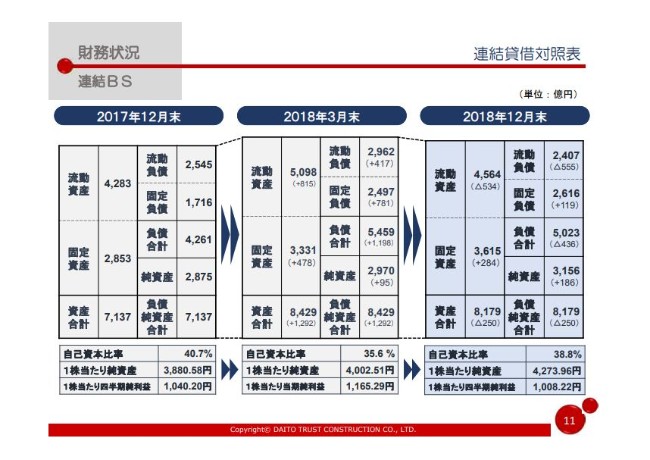

連結貸借対照表

11ページはバランスシート、資産状況でございます。前期末(2018年3月末)と比較して、連結ベースの総資産は250億円減の8,179億円となりました。負債合計は436億円減の5,023億円。純資産については186億円増の3,156億円でございます。

結果として、自己資本比率は3.2ポイント上昇しまして38.8パーセント。1株当たりの純資産は4,273円96銭。1株当たりの(四半期)純利益については、157円ダウンの1,008円22銭という結果でございます。

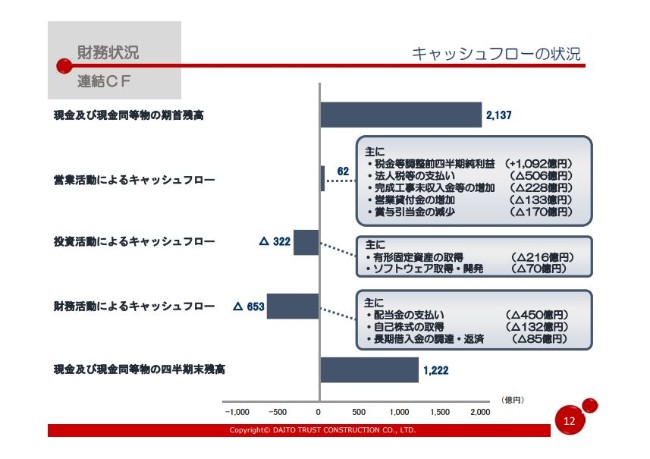

キャッシュフローの状況

12ページはキャッシュフローの状況でございます。まず営業活動によるキャッシュフローについては、62億円の獲得になりました。主な内訳としましては、税金等調整前の(四半期)純利益で1,092億円。法人税等の支払いで506億円の使用、完成工事未収入金等の増加で228億円(の使用)、営業貸付金の増加で133億円(の使用)、賞与引当金の減少で170億円(の使用)となっています。

投資活動によるキャッシュフローについては、322億円の使用でございます。主に、有形固定資産の取得に216億円(の使用)、ソフトウェアの取得や開発費用で70億円の使用という内訳でございます。

そして、財務活動によるキャッシュフローについては、653億円の使用でございます。配当金の支払いで450億円(の使用)、自己株式の取得で132億円(の使用)、長期借入金の調達あるいは返済で85億円(の使用)という内訳でございます。

結果として、(2018年)12月末現在の現金および現金同等物の残高は、前期末と比較して915億円減少の1,222億円でございます。

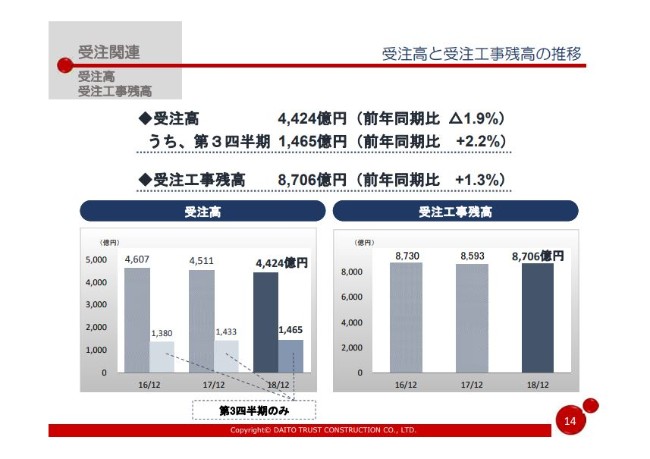

受注高と受注工事残高の推移

続きまして、主要指標の結果でございます。14ページをご覧ください。まず、先行指標である受注高の状況です。(2018年)4月から12月までの受注実績につきましては、月初にご報告していますとおり、(前年同期比で)1.9パーセント減の4,424億円でございます。

上半期までのマイナス状況からまだ脱出していませんが、(2018年)10月から12月までの第3四半期の受注実績におきましては、ようやく上向きになってまいりました。(2018年)10月から12月までの第3四半期におきましては、(前年同期比で)2.2パーセント増の1,465億円でございます。そしてその結果、(2018年)12月末現在の受注工事残高は(前年同期比で)1.3ポイント増の8,706億円という結果でございます。

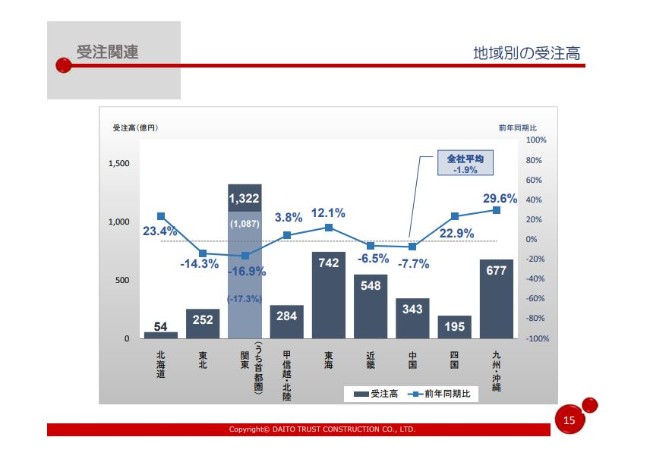

地域別の受注高

15ページには、地域別の受注状況が出ています。折れ線グラフに前年同期比の地域別の変化率が出ています。ご覧のとおり、全体としては(2018年)12月までの状況が約2パーセント減という状況ではございますが、地域によってプラスマイナスが大きくわかれています。

北海道、甲信越・北陸、東海、四国、九州・沖縄地域におきましては、受注が前年対比で伸びています。反対に、受注がマイナスになっている地域が、東北、首都圏を含む関東、そして近畿、中国です。その中でも、とくに東北地域と首都圏を含む関東エリア、そして近畿エリアという都心部の受注状況が芳しくありません。

これは、中間期の(決算説明会の)際にもご説明したとおり、ここ1年のサブリース業界に対する逆風。あるいは、スルガ銀行をはじめとするアパートローンの不正融資からくるアパートローン審査の厳格化の影響により、受注がマイナスとなったエリアの落ち込み度合いが大きいという状況でございます。

営業人員と1人当たり受注高の推移

続いて、受注効率でございます。建築営業の営業担当者数は、(2018年)12月末現在では、昨年との比較で8人減少の3,265人でございます。(2018年)4月からの延べ人員は、(前年同期比で)197人増の2万9,955人という状況でございます。

営業マン1人当たりの受注実績につきましては、昨年と比較して43万円減の月当たり1,477万円でございます。年換算しますと、1年間での受注額が1億7,724万円で、(前年同期比で)約2.8パーセント減という状況でございます。

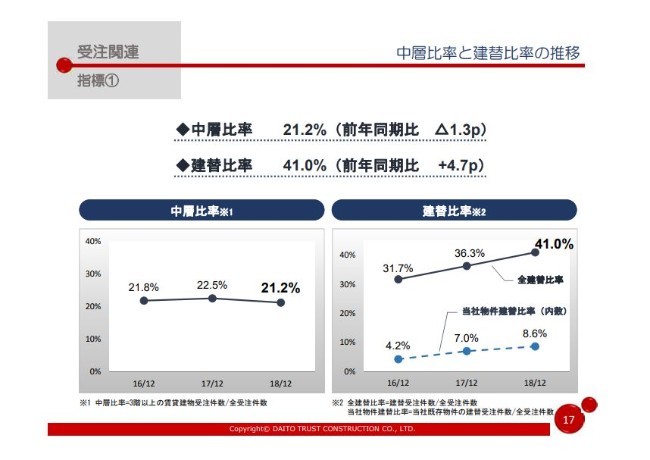

中層比率と建替比率の推移

17ページは中層比率と建替物件の比率でございます。中層物件の比率については、(前年同期比で)1.3ポイントダウンの21.2パーセントになりました。

建替物件の受注に占める割合は(前年同期比で)4.7ポイント増の41.0パーセントになりました。41.0パーセントのうち、当社で過去に建築して管理している物件の建替物件の比率が8.6パーセントまで上昇してきております。

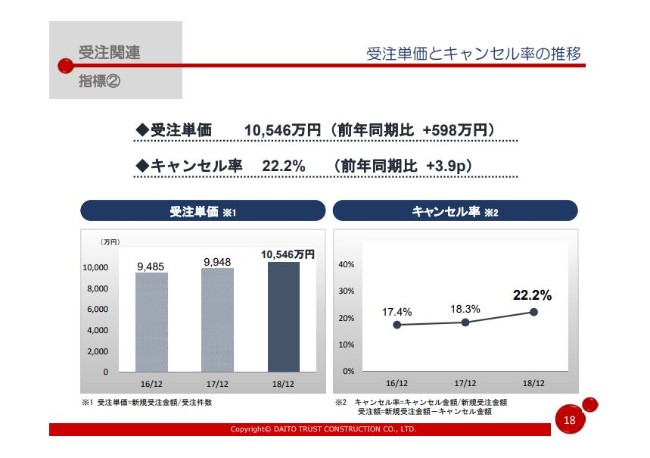

受注単価とキャンセル率の推移

18ページは受注単価とキャンセル率でございます。受注単価につきましては、前年対比で598万円増の1億546万円になりました。約6パーセント増ということで、1億円の大台に乗りました。

反面、融資の審査の厳格化を含め、キャンセル率が大幅に上昇しております。(2018年)12月末現在のキャンセル率が22.2パーセントで、(前年同期比で)3.9ポイント増加している状況でございます。これについては、今後の継続的な課題となります。

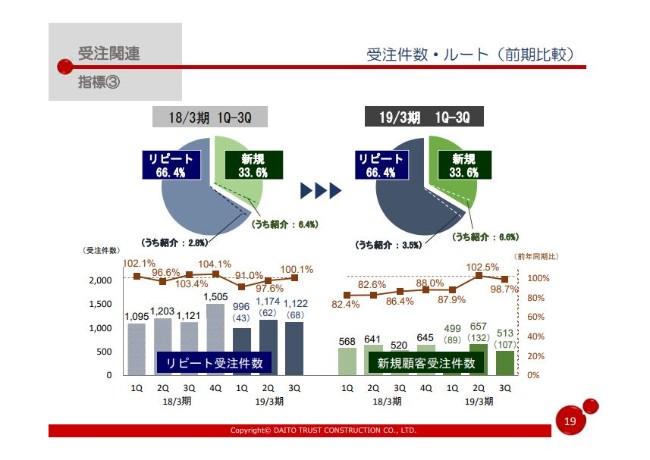

受注件数・ルート(前期比較)

19ページはリピート・新規客の内訳でございます。(2018年)12月までの状況は、昨年とほぼ同水準で推移しております。リピートオーダー率が約66パーセント、新規比率が約34パーセントという状況です。

第3四半期だけ見てみますと、リピートオーダーの件数はほぼ横ばいの1,122件で(前年同期比で)100.1パーセント。新規のお客さまとの取引は513件で(前年同期比で)98.7パーセントという状況です。

第3四半期までの累計で申し上げますと、前年対比でリピートが96.3パーセント、新規が96.5パーセントという状況です。

入居者斡旋件数の推移

20ページ以降は不動産事業分野の入居者斡旋状況の指標の変化でございます。まず、入居者の斡旋件数は、(前年同期比で)8.5パーセント増の21万4,698件でございました。

アパートやマンションの居住用が(前年同期比で)8.6パーセント増の21万2,880件。倉庫・工場・店舗などの事業用物件は(前年同期比で)8.0パーセント減の1,818件という結果でございます。

家賃ベース入居率の推移(12月比較)

その結果、家賃ベースの(2018年)12月末現在の入居率の状況が、居住用物件については前年対比で0.2ポイント改善して、96.6パーセント。事業用物件につきましても、(前年同月比で)0.3ポイント改善して、98.6パーセントとなりました。

件数入居率(12月末)の推移

22ページは件数ベースの入居率の状況でございます。居住用物件については(前年比で)0.5ポイント改善して、96.7パーセント。事業用物件については、(前年比で)0.3ポイント改善して、97.9パーセントでございます。

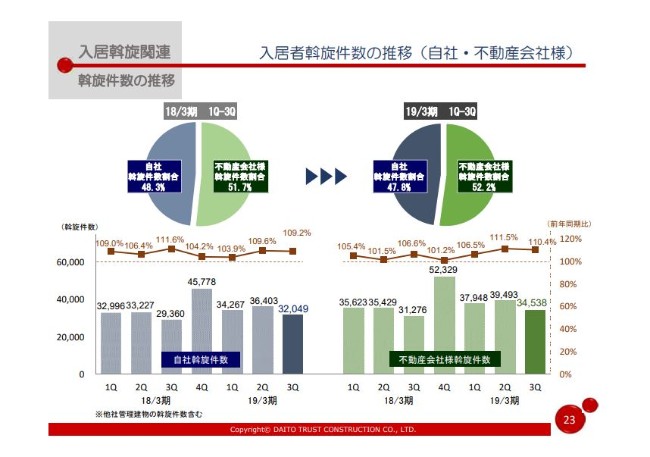

入居者斡旋件数の推移(自社・不動産会社様)

23ページには仲介斡旋の内訳が書かれております。自社反響による仲介と、地域の不動産会社様を経由する仲介の状況でございます。

全体として、自社反響からの仲介件数割合が47.8パーセント、不動産会社様の仲介による比率が52.2パーセントという状況でございます。第3四半期では、自社反響が前年(同期)比で109.2パーセント、不動産会社様経由の仲介件数が前年(同期)比で110.4パーセントという内容になっております。

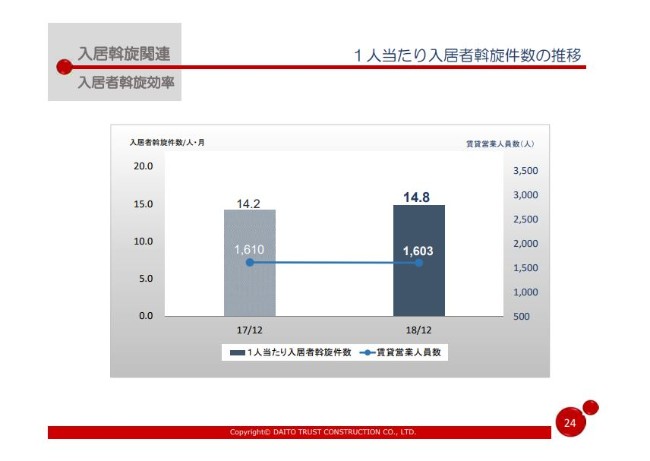

1人当たり入居者斡旋件数の推移

24ページには、賃貸営業部門の1人当たり仲介件数の推移が出ております。(2018年)12月までの結果は、1ヶ月当たり14.8件。賃貸仲介の営業マンの人数が1,603名という状況です。

賃貸仲介の業界平均は1ヶ月当たり10件といわれておりまして、その業界平均を4.8件上回る状況で推移しております。

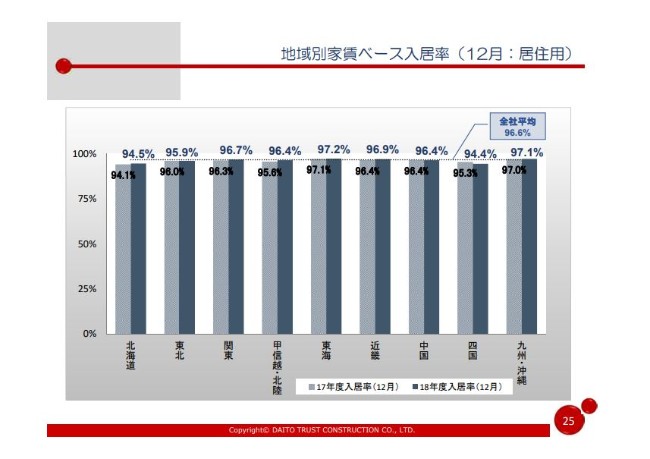

地域別家賃ベース入居率(12月:居住用)

25ページには地域別の入居率の状況が出ております。棒グラフにありますように、北海道から九州・沖縄に至るまで、高入居率を維持しております。

97パーセント台のエリアが東海、九州・沖縄でございます。96パーセント台が関東、甲信越・北陸、近畿、中国。95パーセント台が東北。そして、94パーセント台が北海道と四国という状況でございます。

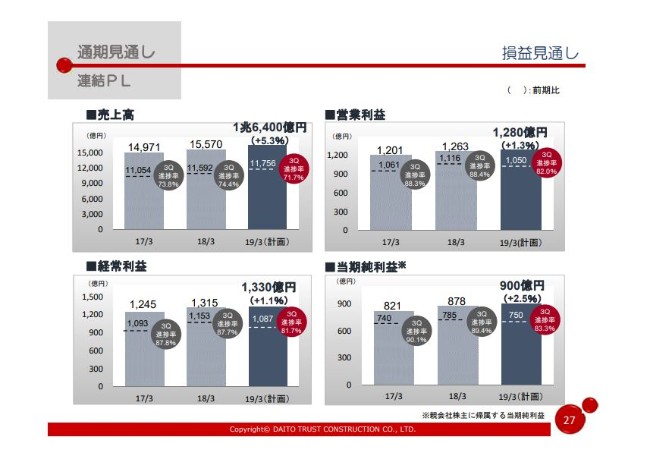

損益見通し

続きまして、27ページからが通期の見通しでございます。期初に予想を出した通期の売上・利益については変更しておりません。11期連続で増収増益を達成できる見込みでございます。

売上高につきましては、前年対比で5.3パーセント増の1兆6,400億円で、第3四半期までの進捗率が71.7パーセントでございます。営業利益については、通期で(前期比)1.3パーセント増の1,280億円で、進捗率が82.0パーセントでございます。

経常利益についても、前年比で1.1パーセント増の1,330億円で、進捗率が81.7パーセントでございます。当期純利益につきましても、前年比で2.5パーセント増の900億円で、進捗率が83.3パーセントという状況でございます。

第4四半期の売上・利益を上げるロットが大きいわけですけれども、第3四半期までの着工遅延も含めてリカバーし、粗利益率や経費の削減を含めてトータルで増収増益を確保したいと思っております。

受注高の計画

28ページには受注見通しが出ております。中間期の(決算説明会の)際に、修正目標で6,550億円、前年比で0.6パーセント増ということで修正させていただきました。

先ほどご説明したとおり、第3四半期については(前年同期比で)2.2パーセント増となり、第4四半期での残りが2,126億円でございます。第4四半期に前年同期比で6.4パーセント増となることで達成できる見込みです。

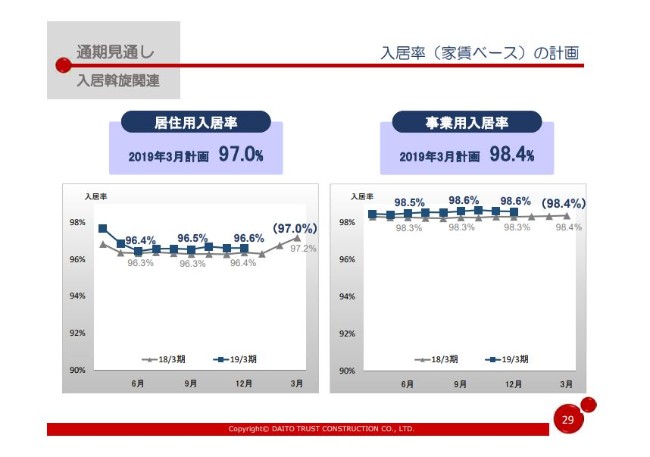

入居率(家賃ベース)の計画

29ページは入居率の期末の見通しでございます。居住用物件につきましては97.0パーセント、事業用物件については98.4パーセントを目論んでおります。

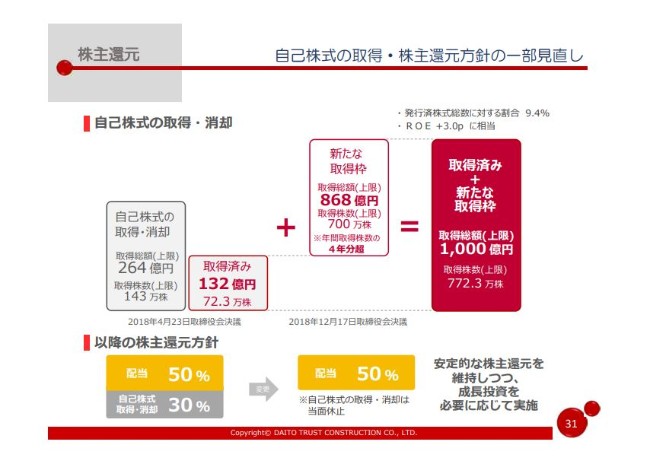

自己株式の取得・株主還元方針の一部見直し

最後にトピックスとして2点、みなさまにご報告したいと思います。まず1点目に、自社株取得の増額でございます。これにつきましては、(2018年)12月18日に開示しております。

今年度(2019年3月期)の期初に、昨年度の当期純利益の30パーセント分にあたる(取得総額上限)264億円、(取得株数上限)143万株の自己株取得をする予定ということで、みなさまにお知らせいたしました。中間期が終わったところで、約50パーセントの132億円の取得をいたしました。

ここ1年、いろいろなかたちで株価が下落・急落しました。同じ業界である大手の積水ハウスさん、大和ハウスさんも、1年間で約20パーセントほど株価が下落しておりますが、当社はそれに輪をかけて、1年間で約35パーセントも株価が下落している状況でございました。

今回、(取得総額上限)868億円、(取得株数上限)700万株の取得枠を追加いたしまして、トータルで1,000億円、取得株数で772.3万株の自己株取得を追加で行うことにいたしました。これは、発行済株式総数の9.4パーセントに相当します。この1,000億円の自社株取得の後、全株消却する予定でございますが、消却後はROEが約3ポイントの改善に相当いたします。

これまでの数年間は、大きな資金需要がない限りということで、現金配当の50パーセントと、前年度の当期純利益の30パーセント分の自己株取得をあわせて、総還元性向80パーセントということでやってまいりました。

今後は、今回の1,000億円の自己株取得が一気に約4年半分の自己株取得をすることに相当いたしますので、自己株式の新規取得については当面休止いたします。

結果、配当性向は50パーセントの現金配当ということで、安定的なこの50パーセントの株主還元を維持しつつ、将来の成長投資のための必要な資金として、50パーセント部分については内部留保したいと考えております。

ROOFLAG(ルーフラッグ)が着工

32ページが最後の説明になります。「ROOFLAG(ルーフラッグ)」という名称の賃貸住宅未来展示場の工事に着手いたしました。東雲に約900坪の土地の取得をいたしまして、2020年2月に竣工する予定で、(2018年)10月から工事に着手しております。

わかりづらいかもしれませんが、(スライドの写真に)パースが出ています。CLT(Cross Laminated Timber)を使っており、一流のデザイナーにデザインをしていただいた、賃貸住宅に特化した展示場を建設いたします。

2020年2月に竣工いたしますので、またご案内をするとともに、こういった決算の説明会等でもお話ししたいと思っております。