調査会社の英IHS Markitは、テレビ用液晶パネルの供給過剰により、最終的にマザーガラスサイズの小さい工場の再編が不可欠になるとの見通しを発表した。需給をバランス化するには複数の第5世代(5G)、6G、そして8G工場も停止する必要があるという。

同社の調べによると、19~21年に2940×3370mmのマザーガラスを用いる10.5G工場が中国で相次いで建設・稼働するため、大量のテレビ用TFT液晶パネルが生産されることになる。すでに中国の液晶最大手であるBOEは、安徽省合肥市で10.5G工場「B9」を稼働させ、最大能力の月産12万枚に向けてマザーガラスの投入量を段階的に増やしている。

10.5G工場は中国で5つの計画が進行中

これに加えて、BOEは湖北省武漢市に2棟目となる10.5G工場の建設を決定している。460億元を投資して月間12万枚の生産能力を整備する計画で、65インチおよび75インチの8K4K、60Hz/120Hzパネルを大量生産する考え。稼働開始は20年前半を見込んでいるようだ。

また、中国テレビ大手のTCLの液晶パネル製造子会社であるCSOT(華星光電技術有限公司)は現在、深セン市に10.5G工場「T6」を建設中で、生産設備の導入を進めている。総投資額は72.5億ドル(465億元)。16年11月に着工し、17年11月に主要建屋のキャッピングを完了。月間9万枚の投入能力を備え、65インチや75インチのテレビ用大型液晶パネルを19年3月から生産する予定になっている。

さらに18年5月、CSOTはTCL、深セン市重大産業発展基金との3者で、深セン市に2棟目となる10.5工場「T7」の建設へ総額65.5億ドル(426.8億元)を投資することに合意している。T7は月間9万枚のガラス基板投入能力を備え、主に65インチ、70インチ、75インチのテレビ用8K液晶パネルを生産する予定だ。

このほか、台湾の鴻海精密工業(FOXCONN)が中国・広州市に10.5G工場を建設中。当初の予定より稼働開始を前倒ししたい考えで、18年内に建屋を竣工させるつもりだといわれている。

韓国や台湾メーカーがどこまで耐えられるか

こうした10.5G新工場などによって、IHS Markitの試算では18~21年に大型パネルの生産能力は7770万㎡増加し、現状から31%増えることになる。

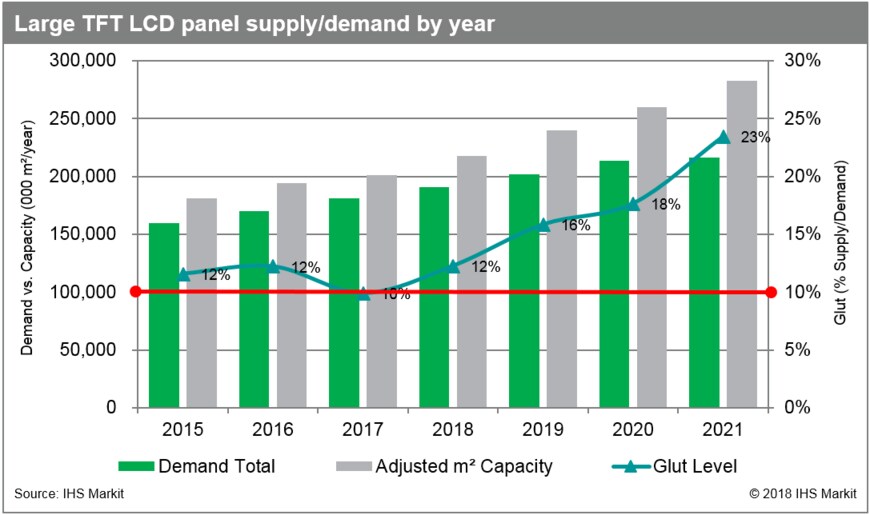

しかし、IHSの需要予測によると、16~25年の10年間で液晶パネルの需要面積は年率平均4%で拡大するものの、現在から21年までに必要な能力は4900万㎡だとみている。これにより需給ギャップは18年の12%から21年には23%に拡大してしまうことになる。

この状況を受けて、IHS Markitディスプレー担当シニアディレクターの謝勤益(デビッド・シェー)氏は「パネルメーカーの中には、稼働率の低下を余儀なくされるところが出てくる。さらに、今後数年の間に、レガシー工場の再編が加速する可能性がある。TFT液晶産業が均衡のとれた需給水準に戻るためには、複数の5G、6G、そして8G工場も停止する必要がある」と述べる。要するに、コスト競争力に劣るマザーガラスの小さな工場を閉鎖して供給能力を減らさなければ、これから増加する見込みの生産能力によって、需給がバランスしなくなるとみているのだ。

例えば、台湾の5Gおよび6G工場の生産能力の半分をシャットダウンすると約1800万㎡のキャパシティーが失われることになる。こうした古い工場の再編案は、閉鎖だけでなく、設備統合、有機ELや電子ペーパーのバックプレーン、センサーなど他の技術への転換も考えられる。

謝氏は「過剰供給は液晶サイクルの終わりではない。液晶業界は、需要と供給のバランスを取るために、自らをダイナミックに調整する長い歴史を持っている。この過程でサプライチェーン企業に多くの課題が生じる可能性があるが、新工場の拡張の遅れ、旧工場の再構築、パネル価格の下落による需要拡大は、液晶産業が最終的に均衡を回復するのに役立つ」ともコメントしている。

どの液晶パネルメーカーも、工場の閉鎖などしたくないのが本音だろう。だが、政府からの補助金を受けつつ工場投資を続けている中国メーカーとは、そもそもコスト競争力の土台が違う。すでにテレビ用液晶パネルの価格が下落しているなか、生産能力を豊富に持つ韓国勢や台湾勢はどこまで中国勢の供給拡大に耐えられるだろうか。

(津村明宏)

電子デバイス産業新聞 編集長 津村 明宏