2024年1月16日に実施された、株式会社キャスター2024年8月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社キャスター 代表取締役 中川祥太 氏

INDEX

中川祥太氏:株式会社キャスター代表取締役の中川です。本日は2024年8月期第1四半期決算の内容を中心にご説明します。よろしくお願いします。

まずは会社概要について、その後スライド25ページからは決算についてご説明します。

会社概要

会社概要です。株式会社キャスターは2014年9月に設立され、現在10年目の会社です。従業員数は2023年11月末時点で808名となっており、最大の特徴は全社員がリモートワーク体制で勤務している点です。

宮崎県西都市に本社を構えています。フルリモートワークである関係上、私自身も出社は年に1回程度です。本社機能のみを宮崎に置き、実質的にはオフィスを持たない会社とご認識いただければと思います。

ミッション

我々は「リモートワークを当たり前にする」をミッションに掲げ、創業から現在まで変わらず追求しています。

沿革

創業よりフルリモートワークを追求し、フルリモートワーク企業として初めて東証に上場を果たした実績を持っています。

キャスターを取り巻く事業環境

当社の事業内容です。まず、当社を取り巻く事業環境についてですが、基本的には中小企業向けのBPOサービスを提供しています。中小企業の状況をスライドの図で示しています。スライド左側が自社採用となっています。

端的に言いますと、中小企業は大企業より知名度などが伴っていないことから人材採用が困難です。また、BPOについても、旧来のサービスは一般的にロットが大きく、中小企業には使いづらいものです。

そのため、BPOを利用したくても利用するだけのロット量が出せず、慢性的なリソース不足を解決する手段がないのが現状です。

提供するサービスの特徴

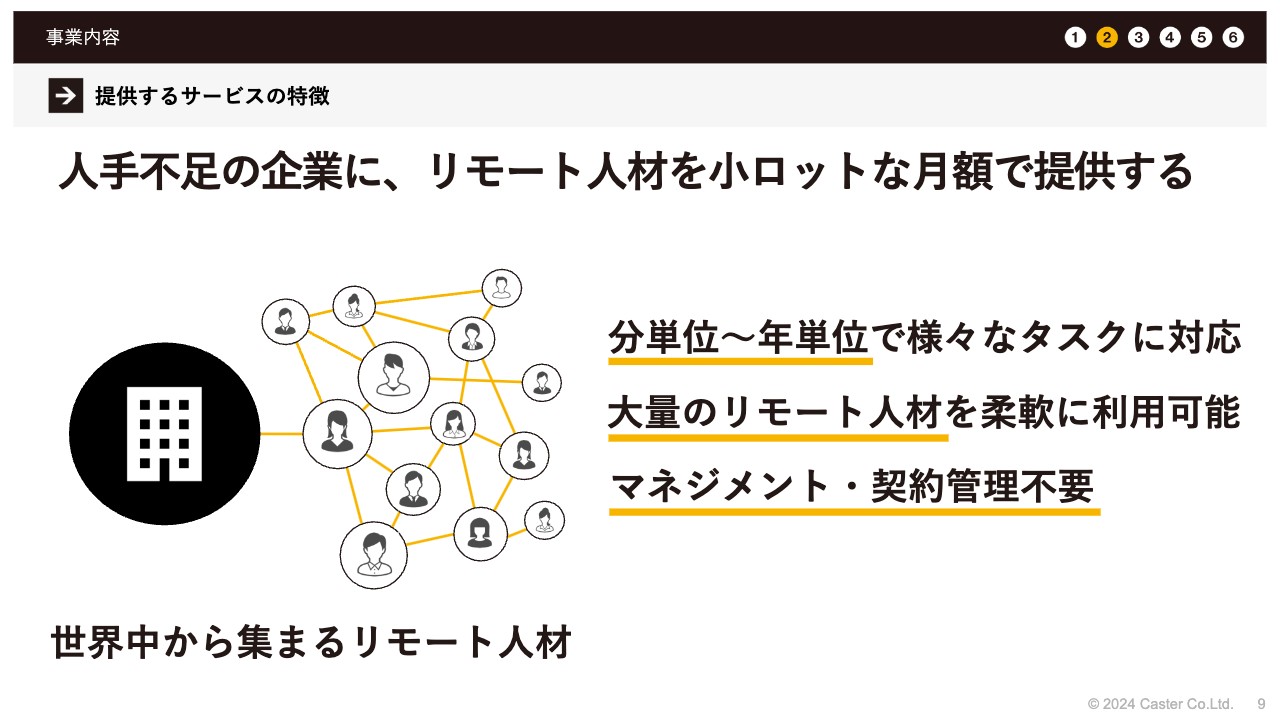

我々は、人手不足の企業に、リモート人材を小ロットな月額で提供するサービスを展開しています。分単位から年単位でさまざまなタスクに対応し、大量のリモート人材を柔軟に提供することにより、マネジメント・契約管理不要の非常に使いやすいリソースを提供しています。

人材に特化した主なサービス

現在、人材系に関するサービスを大きく3種類展開しています。

BPOサービスの詳細

BPOサービスに関しては、クライアントの要望に応じて対応セグメントを拡大しています。スライド中央の「CASTER BIZ assistant」は創業当初から開始しているサービスです。

もともとは、秘書業務や人事・経理業務の一部をオールラウンドに提供するサービスから開始しました。現在は労務領域や採用領域に特化したサービスへのニーズが増えているため、このような専門領域への拡大を続けています。

派遣・紹介・その他サービスの詳細

サブサービスについてご紹介します。BPOサービス周辺では、お客さまから契約形態などに対する多種多様なニーズも寄せられているため、在宅勤務を前提としたリモート派遣サービスの「在宅派遣」や、リモート求人に特化した職業紹介サイト「Reworker」も継続しています。お客さまの社員として我々のリモートで働く人達を紹介することも続けています。これらはすべてクライアントからのニーズに応えるかたちで展開してきたものです。

事業開発機能では、「CASTER BIZ assistant」などの総合型サービスに関しては海外展開を開始しています。海外は少々特殊でエンジニアのニーズも多く寄せられていることから、そちらに対応するためのマッチングプラットフォームのβ版の提供を始めています。

フルリモートワークを最大限活用することによる強み

我々の強みはスライドのとおり大きく3点で、非常にシンプルです。

A フルリモートワークは就業者にとって魅力があり、高い採用力がある

まず、高い採用力についてです。リモートワークで働きたい人は非常に多く存在しています。そのため、従業員も右肩上がりで採用していますが、他の会社ではBPOサービスは基本的に人手不足に悩まされており、当社の状況は非常に稀有なものと考えています。

B ソーシングエリアが広い

ソーシングエリアが非常に広いことも特徴です。先ほどのエンジニアの例などがわかりやすいのですが、エンジニアが足りない日本国内では非常に競争が激しい一方で、他国ではまだ競争が激しくなっていないエリアも多くあります。

我々はそのようなエリアからソーシングを行い、お客さまのニーズに合致したかたちでチームアップできる点が大きな強みになっていると考えています。

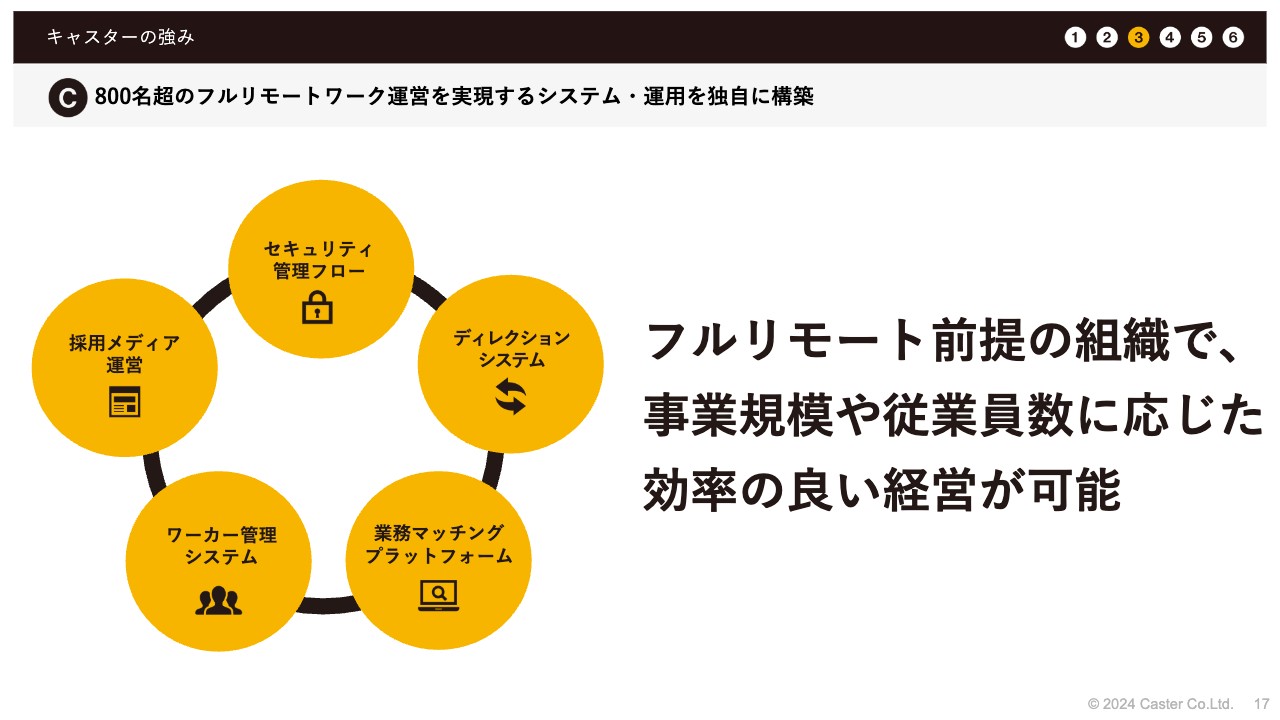

C 800名超のフルリモートワーク運営を実現するシステム・運用を独自に構築

現在、800名超のフルリモートワーク組織を運営しているのは、国内で当社だけではないかと思っています。世界的に見ても非常に珍しく、フルリモートを前提に、事業規模や従業員数に合わせてマネジメントシステムやファシリティなども構築しています。

前例がないため、我々が独自にスクラッチで作ったものが多数含まれています。そのようなことも強い参入障壁になっていると考えています。

市場性

成長戦略について簡単にご説明します。当社事業にかかるアウトソーシングニーズは最大2.7兆円と試算しています。こちらは先ほどのエンジニア領域なども含めた広い領域で示した数字であり、現在の我々がサービス提供して十分に価値提供ができるお客さまに領域や属性なども絞っていくと、コアターゲットは1,700億円程度です。

このように広いTAMがあるため、我々としてはさらに事業領域を拡大するポテンシャルがあると考えています。

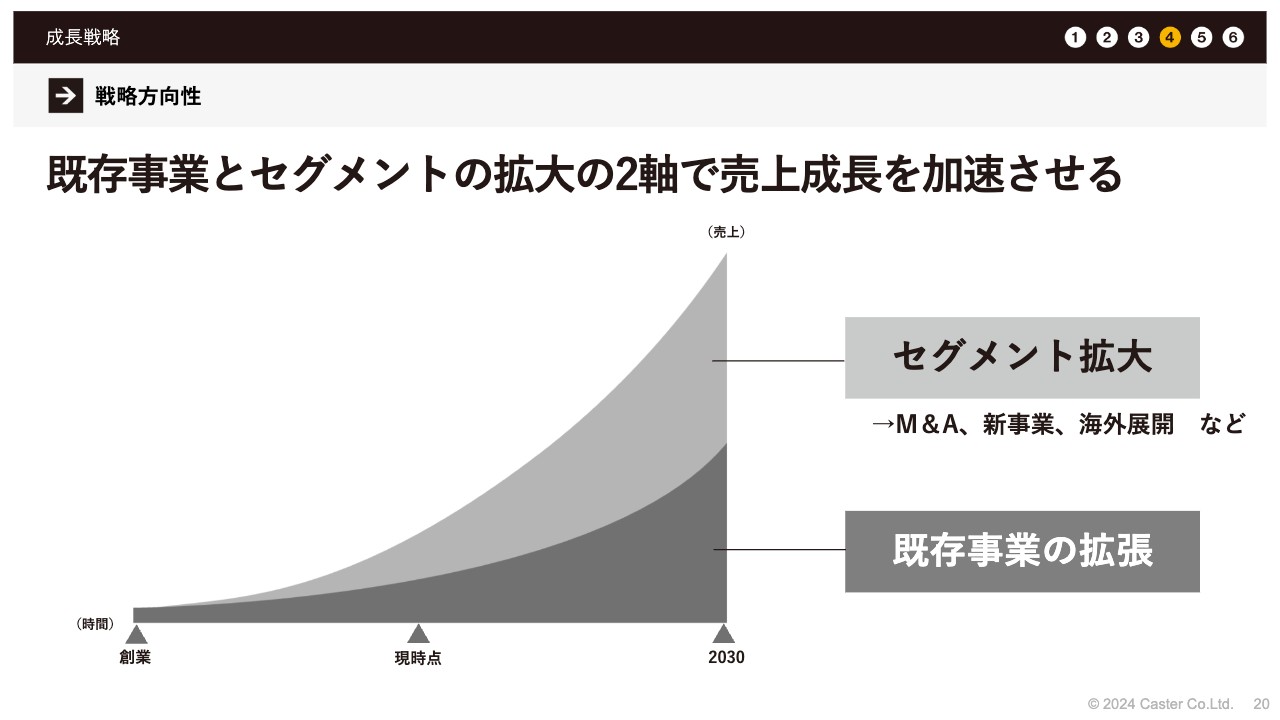

戦略方向性

戦略方向性としては、当たり前のことではありますが、既存事業の拡張を加速させ、M&Aや新規事業のセグメント拡大により、リモートワークでリソースの提供ができていない新しい領域を開拓していくという、シンプルな2つの方向性で進めていきます。

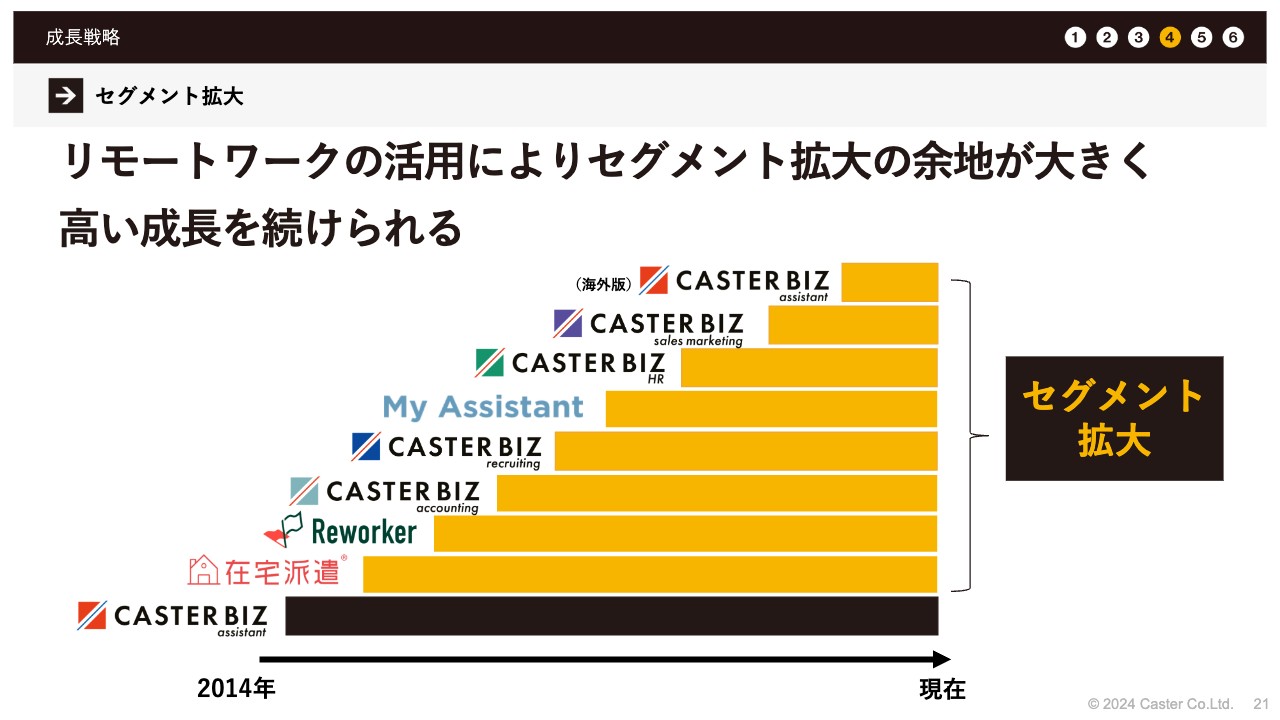

セグメント拡大

我々は、リモートワークの活用によりセグメント拡大の余地が大きく、今後も高い成長を続けられると考えています。実際に、我々が展開してきたサービスはスライドの図のように積み上がっており、このようなかたちで領域・エリアともにさらに拡大していけると考えています。

セグメント拡大の事例:海外事業

セグメント拡大の事例の1つとして、ドイツへの進出があります。現在、英語圏にも我々と同じ業態で展開しているベンダーはいないため、世界的にもユニークなモデルを強みに他国でもチャレンジできると考えています。

中期ビジョン

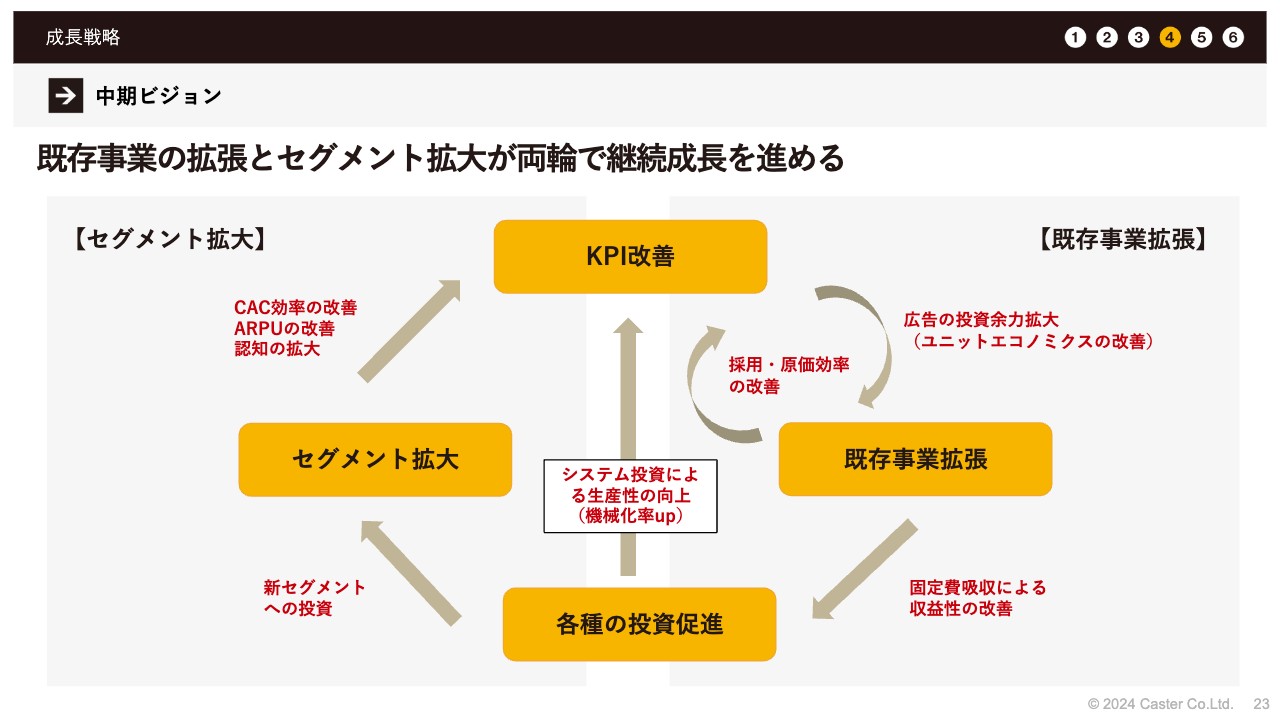

我々は、既存事業の拡張とセグメント拡大の両輪で回していくことで継続的成長が強められると考え、従来この数字をずっと回し続けてきました。

スライドの図に示したとおり、既存事業の拡大によって各事業部の利益が出るため、各種投資が促進できます。投資の促進によりセグメントが拡大します。1つのサービスより複数のサービスを提供しているほうがお客さまに買っていただける確率が高くなるため、各種KPIが徐々に改善していきます。

KPI改善により既存事業もさらに拡張していくことになるため、このサイクルを確実に捉えながら回していくことが重要だと考えています。

中期ビジョン

中期ビジョンとしては、今後も継続して世の中のリモートワーク化を先取りし、さまざまな業界を開拓していきたいと考えています。スライド中央の投資中領域では、すでにエンジニアリングやマーケティングなどでトライを開始しています。

例えば、サービス業、医療・介護業などに関しても多くのニーズをいただいていますが、法律の壁、技術の壁などがあり、まだ進出できていない領域です。これらの領域には他のプレイヤーもまだ進出できていないため、我々が可能な限り先鞭をつけ、リモートワーク拡大を目指していければと考えています。

業績ハイライト

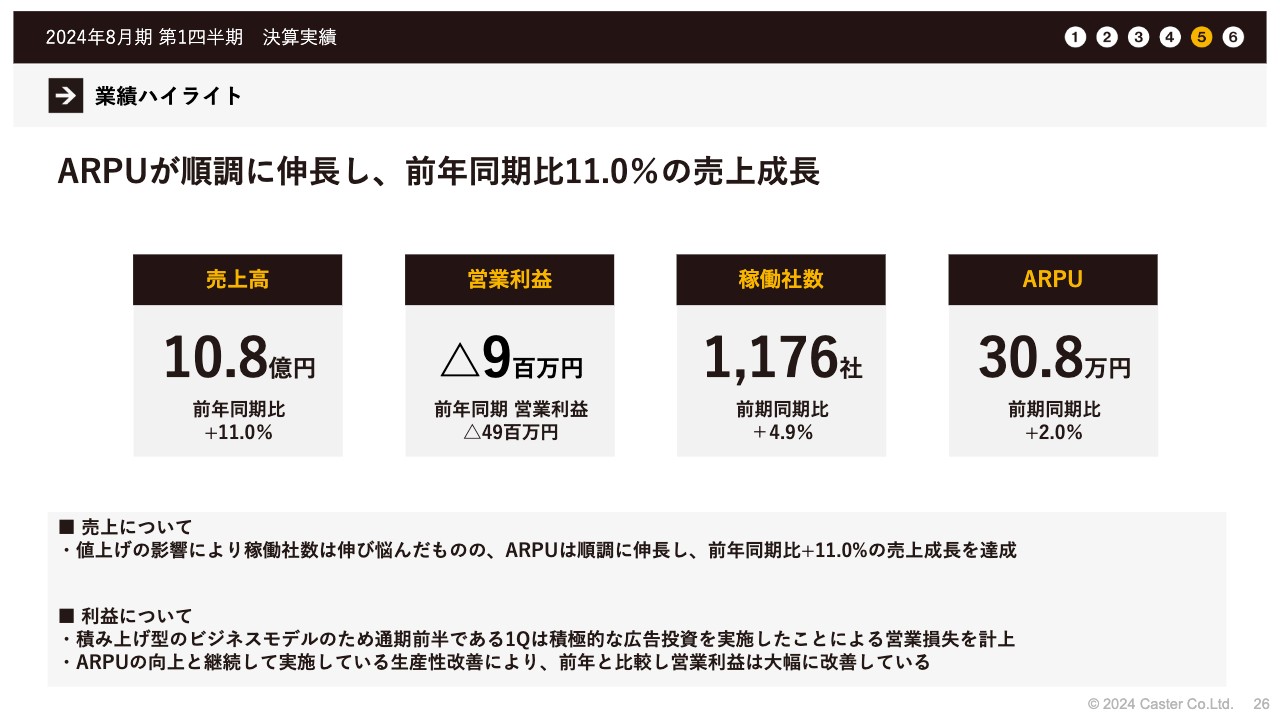

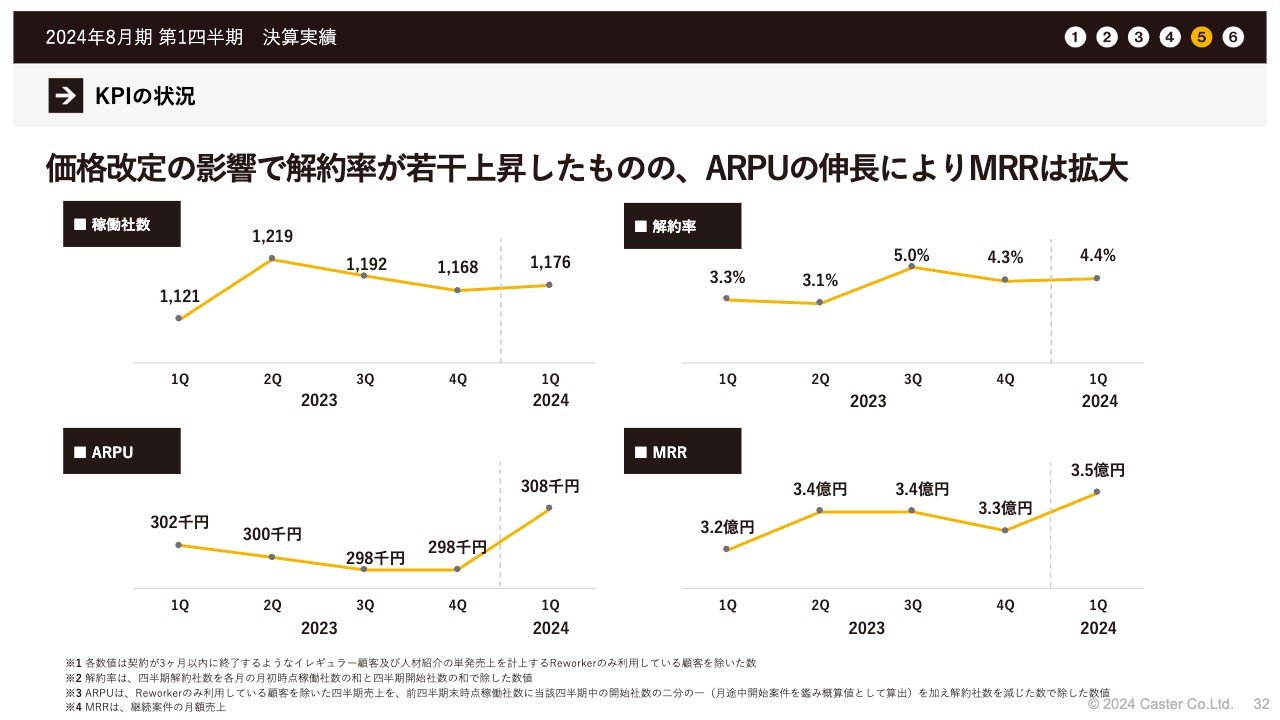

ここからは第1四半期決算実績についてご説明します。はじめに業績ハイライトです。顧客単価(ARPU)が順調に伸長し、前年同期比プラス11パーセントの売上成長を実現しています。

スライド下段に記載していますが、値上げ等の影響で稼働社数は微増だったものの、ARPUは順調に伸長し、現在の売上成長の活力になっていると考えています。

利益に関しては、積み上げ型ビジネスモデルのため、通期前半である第1四半期は積極的な広告投資を行っていく時期となっています。

そのため、そのタイミングで営業損失が一部計上されていますが、ARPUの向上に合わせて生産性改善をさらに行っていくことにより、前年と比較して営業利益が大幅に改善していくと理解していただければと思います。

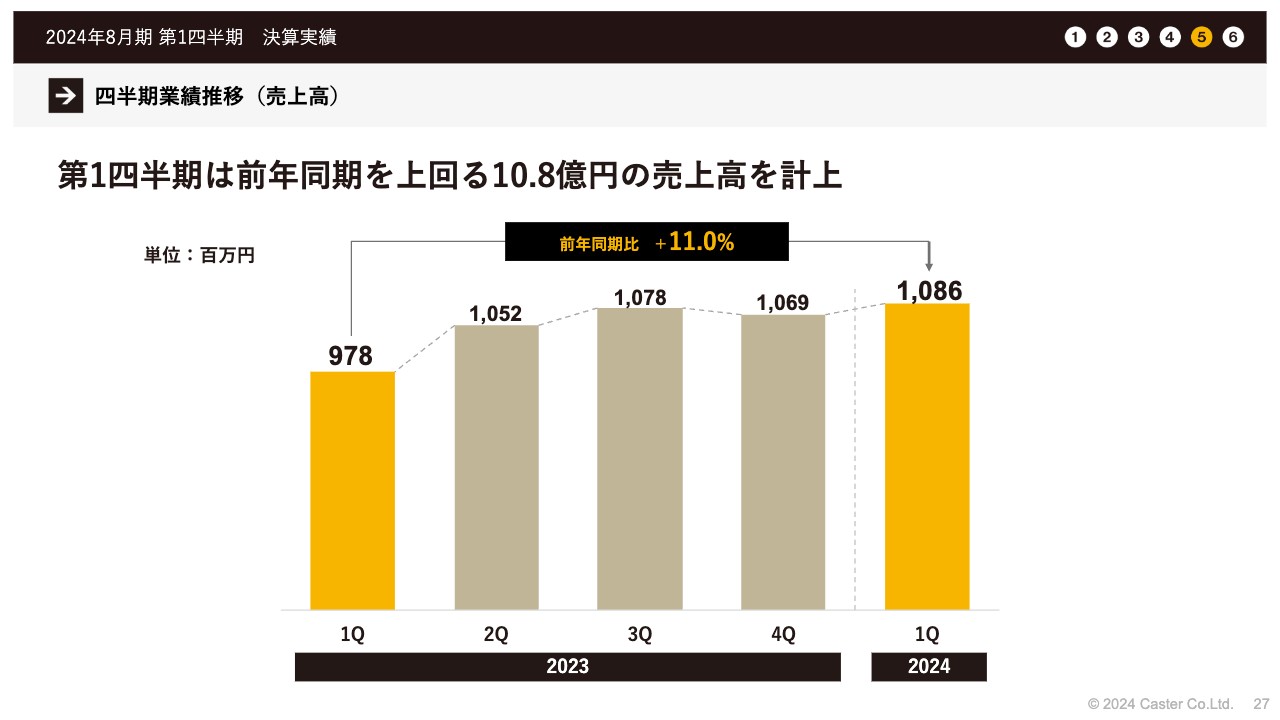

四半期業績推移(売上高)

売上高の四半期業績推移をグラフにしたものです。

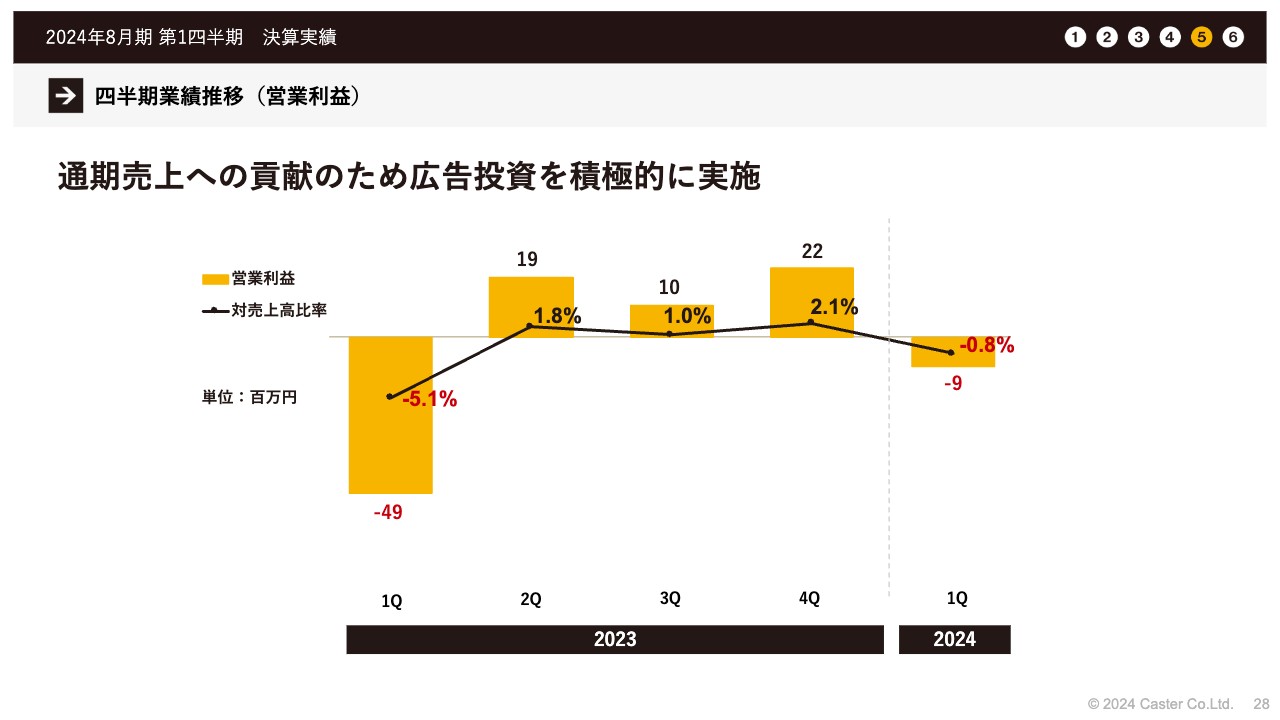

四半期業績推移(営業利益)

営業利益の四半期業績推移です。先ほどお伝えしたように、通期売上への貢献のために広告投資を積極的に実施しています。

前期の数字を見ていただくとわかるとおり、第1四半期を中心に広告投下を行いつつ、第2四半期、第3四半期も継続的に実施しています。第1四半期で着実に積み上げて、第2四半期、第3四半期でバランスをとっていくような状況です。

損益計算書

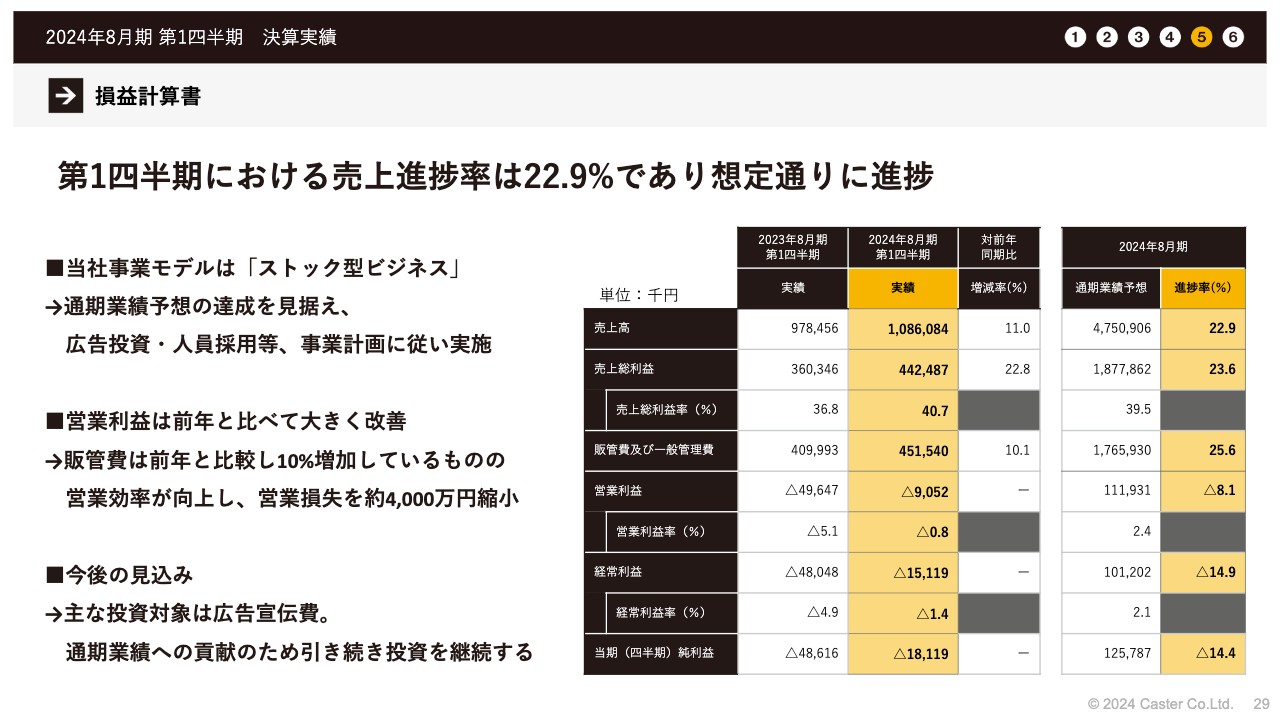

通期業績予想に対する第1四半期の売上高進捗率は22.9パーセントとなっており、想定どおりに進捗しています。当社の事業モデルはストック型ビジネスモデルのため、通期業績予想の達成を見据え、広告投資・人員採用等、事業計画に従い実施しています。

先ほどのグラフでも示したように、販管費は前年と比較して10パーセント近く増加しているものの、営業効率が向上し、営業損失は約4,000万円縮小と、足元では効率化が進んでいます。

今後の主な投資対象は広告宣伝費です。通期業績への貢献のために引き続き投資は行っていくものの、先ほどお伝えしたようにバランスを取りながらの進捗になってくると考えています。

マーケティング及びKPIの状況

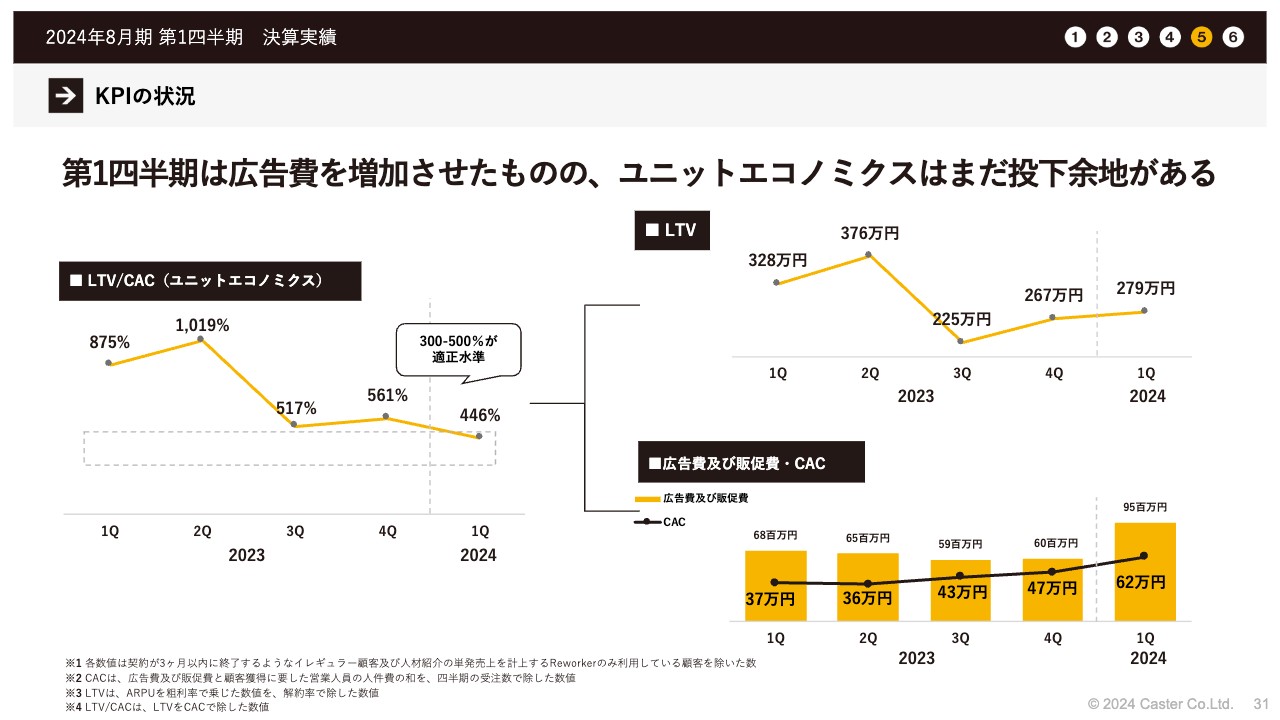

広告投資に関して少し補足します。マーケティングの状況としては約9,500万円の広告・販促費を計上しています。広告投資は前年同期比プラス39.6パーセントと順調に進んでいます。かなり積極的に踏み込んでいる状況です。

各種KPIの状況としては、解約率等は横ばいで推移し、前期第3四半期をピークに価格改定の影響は沈静化していると考えています。現在CAC(顧客獲得コスト)が上昇傾向で、ユニットエコノミクスは計画どおり適正水準で推移しています。この関連KPIの動きを継続的にコントロールするというのが基本的な方向性となっています。

スライド右側のグラフが広告費の売上比率です。このように積極的に投資できています。

KPIの状況

実際のユニットエコノミクスの推移を示しています。LTV/CACが446パーセントと、現在コントロールすべき水準に収めています。LTVが上昇しており、広告費及び販促費も、よりCACベースで踏み込んでいる状況です。

KPIの状況

稼働社数・解約率等を示したグラフです。特筆すべき点として、ARPUが大きく上昇しています。今後もこちらを追求していきたいと考えています。

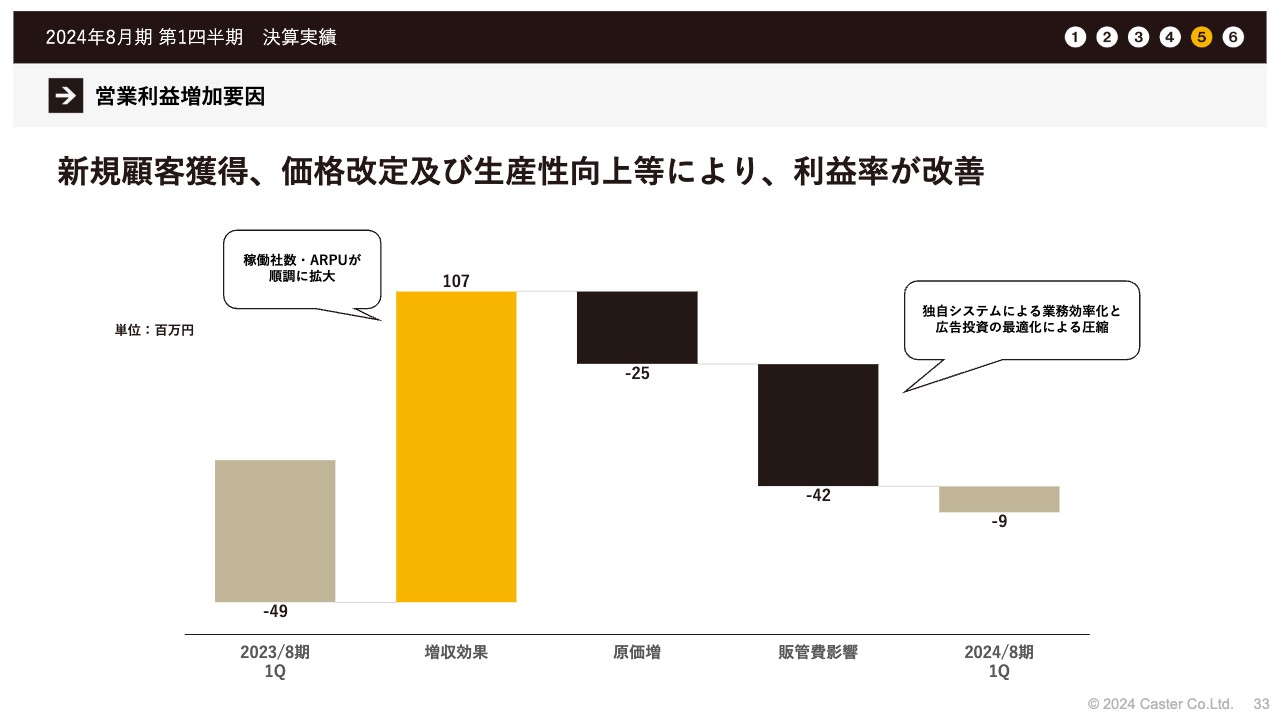

営業利益増加要因

営業利益増加要因です。現在、コントロールによって利益率が大きく改善している状況です。

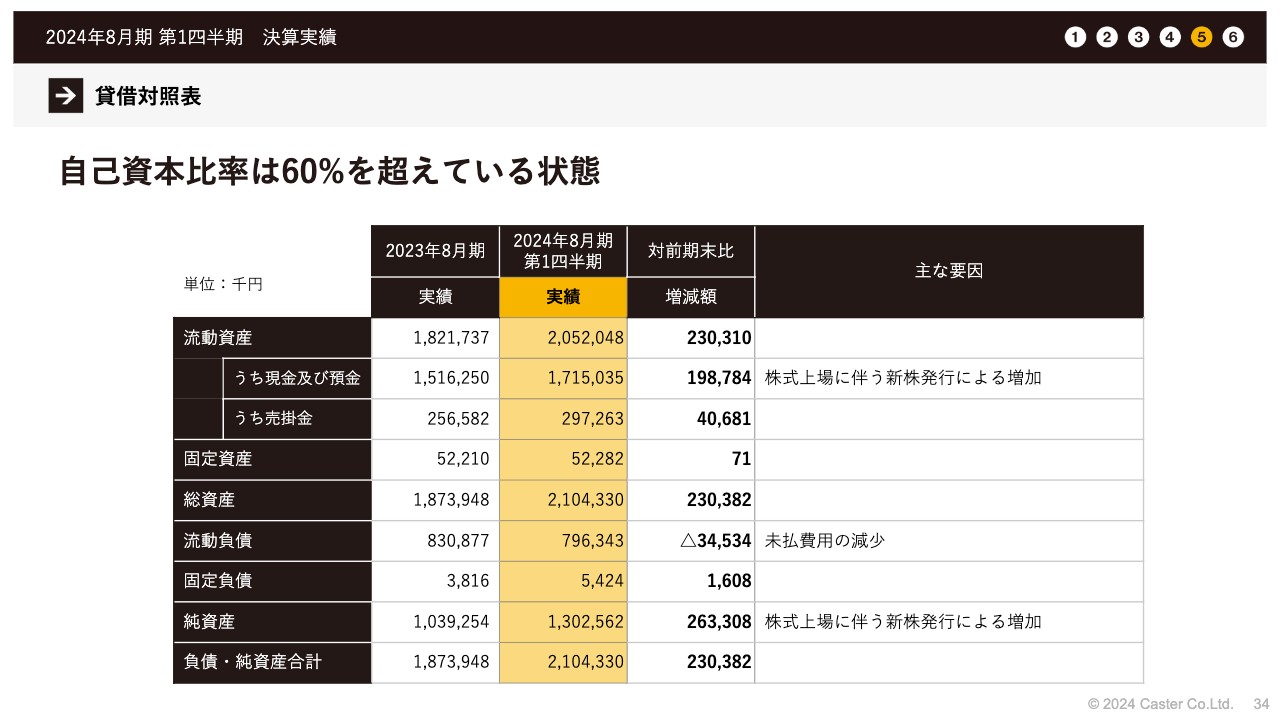

貸借対照表

自己資本比率は60パーセントを超えており、非常に安定的な経営ができる下地になっていると考えています。

主なトピックス

2024年8月期のトピックスです。M&Aなども積極的に実施していきたいと思っており、現在かなり多くのソーシングを行っています。

エンジニアリング領域の進出は、予定どおり「Global Engineer Marketplace」β版の提供をすでに開始しています。実際の数字の推移については、今後また発表できればと考えています。

広告投資に関しては、ユニットエコノミクスが700パーセントを超えており、まだ投資できる状況をそのままにせず、積極的な投資を実行できました。現在はコントロール範囲内で継続的な広告投資ができる状況に変わってきていると考えています。

第1四半期の主な取り組み

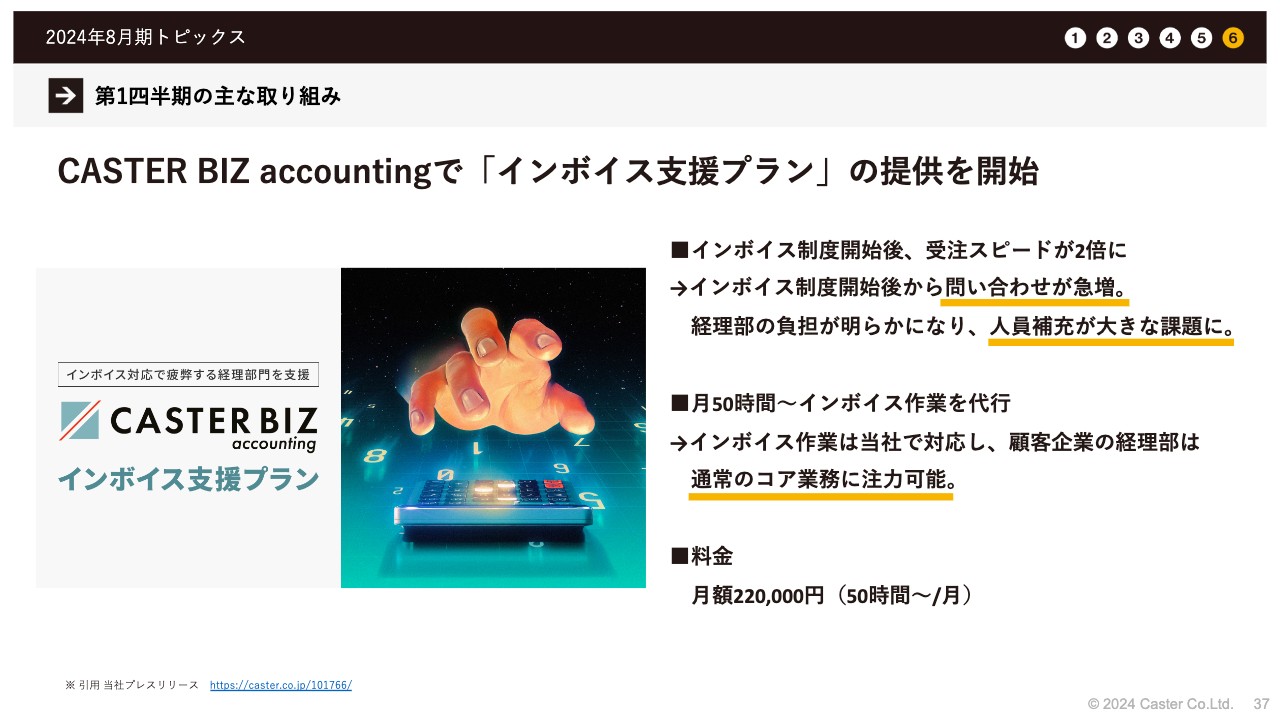

第1四半期のトピックスです。「CASTER BIZ accounting」で「インボイス支援プラン」の提供を開始しています。

インボイス自体が、我々が考えていたよりもはるかに世の中の会社の経理部門に負担をかけており、ありがたいことに問い合わせが急増しています。受注スピードが倍以上となっているため、我々としてはこのような企業のニーズに可能な限り多くお応えできるよう、専用プランの提供を開始しました。

第1四半期の主な取り組み

その他のトピックスとして、我々は2023年10月、東京証券取引所グロース市場に新規上場しました。「リモートワークを当たり前にする」というミッション実現を通じて、人手不足の社会課題や、先ほどのインボイスの例のように、従来の方法が変わってしまったことによる問題に対して、積極的な解決策の提示を目指していければと考えています。

以上で決算説明を終了します。続いて、事前にいただいたご質問に回答します。

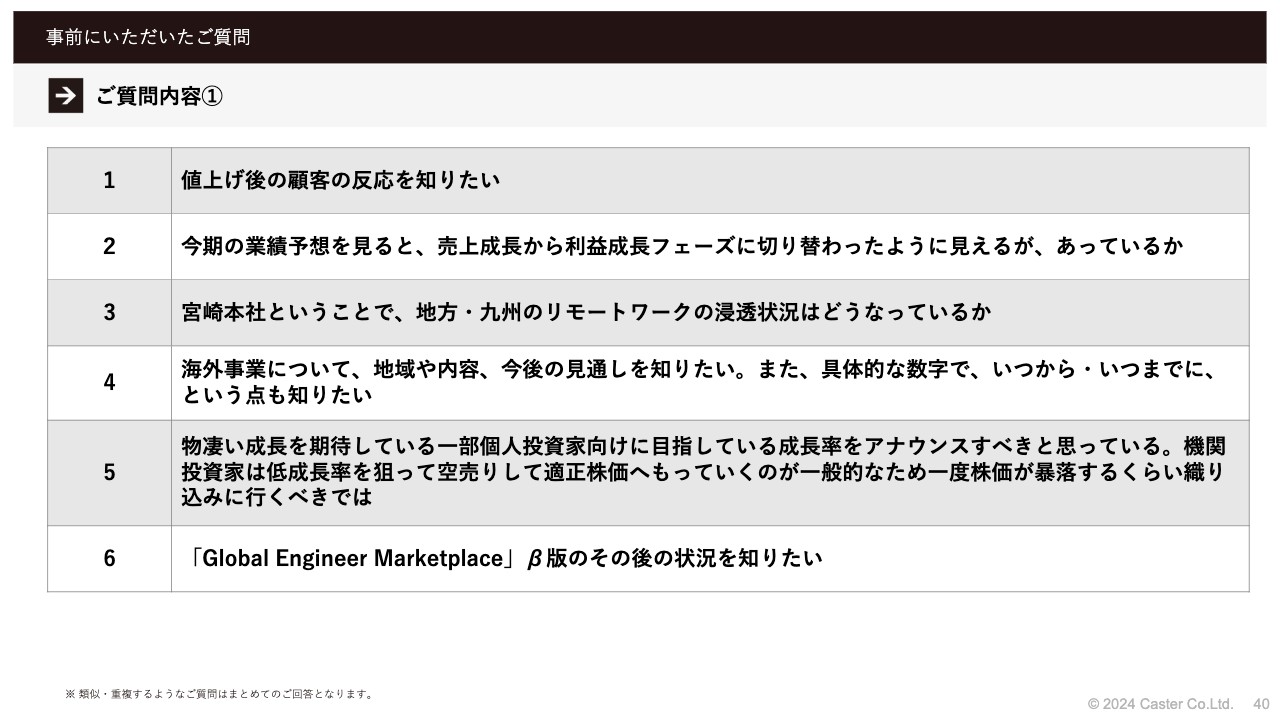

質疑応答:値上げ後の顧客の反応について

「値上げ後の顧客の反応を知りたい」というご質問です。

お客さまからは概ねシンプルに受け入れていただき、現在も継続してご契約いただいている状況です。一時期、解約率などに跳ね返ってくることがありましたが、現在は落ち着いてきているため、それほど懸念すべき状況ではないと判断しています。

質疑応答:現在の成長フェーズについて

「今期の業績予想を見ると、売上成長から利益成長フェーズに切り替わったように見えますが、間違いないでしょうか?」というご質問です。

現在、利益を出すことはできるのですが、可能な限り利益成長フェーズに傾けすぎず、売上と事業成長を優先してコントロールしていきたいと考えています。

ユニットエコノミクスを見ていただくとわかるとおり、まだ成長余地が非常に大きくある状況です。そのため、我々としては着実に売上成長を実現することが重要かと考えています。

質疑応答:地方や九州におけるリモートワークの浸透状況について

「本社は宮崎県ですが、地方や九州でのリモートワークの浸透状況はいかがでしょうか?」というご質問です。

九州におけるリモートワークは、東京に比べるとそれほど浸透していません。ほかの地方も同じかと思います。

日本中でリモートワークの拡大余地が大きく残っている状況です。ご存じのとおり、コロナ禍が収束して以降、徐々に出社に戻している企業も多いです。それが広がれば広がるほど、従業員側は「まだリモートワークしたい」というような乖離が生じ始めています。そのような状況で、リモートワークについてはまだ余地があるという認識です。

質疑応答:海外事業の見通しについて

「海外事業に関して、地域や内容、今後の見通しを教えてください。また、具体的にいつからいつまでに行うのでしょうか?」というご質問です。

地域については、現在はドイツとドバイに事業所を構えています。活動のメインになっているのはドイツで、「CASTER BIZ assistant(キャスタービズアシスタント)」と呼ばれる、我々としては比較的スタンダードなサービスを提供しています。

見通しとしては、まだ投資先行フェーズのため、投資をしながら事業がドイツにしっかりと根付くかどうかを確認していく段階だと考えています。そのため、「今後、いつまでに」ということについては、まだ十分に定められている状況ではありません。

質疑応答:目標としている成長率の開示について

「成長を期待している個人投資家向けに、目指している成長率をアナウンスすべきだと思っています。機関投資家は低成長率を狙って空売りして適正株価へ持っていくのが一般的なため、一度株価が暴落するぐらい織り込みにいくべきではないでしょうか?」というご質問です。

おっしゃるとおりです。今後、諸々の開示を積極的に行っていく予定のため、現在目指している成長率については、そこで開示できればと考えています。

我々としては、より高い成長率がもっとも求められる数字だと捉えているため、そこを重点的に出していける状態にできればと思っています。

質疑応答:「Global Engineer Marketplace」β版について

「『Global Engineer Marketplace』β版のその後の状況を知りたいです」というご質問です。

こちらは開始したばかりで、商談等がけっこう発生しているとは聞いていますが、事業の進捗に関しては具体的な数字でまとめられていません。準備ができ次第、まとめて発表できればと考えています。

質疑応答:事業紹介の文言について

「フルリモート事業として『日本初』と記載したほうがインパクトがあり明確に伝わるのではないでしょうか?」というご質問です。

おっしゃるとおりです。今回の資料でも一部において記載していますが、これまで我々としては「日本初」とはなかなか定義しづらい状況がありました。現在は、我々が「日本初」だろうということで、そのように出していければと検討を進めています。

質疑応答:国内外の機関投資家へのIR活動について

「海外の機関投資家へのIR活動の予定や考え方はありますか? また、国内の機関投資家が興味を持っているなどのコンタクトはありましたか?」というご質問です。

海外の機関投資家へのIR活動の予定はありませんが、海外の機関投資家の方からの個別のコンタクトはいただいています。今後もそのようなところでのコミュニケーションは行っていきたいと考えています。

国内の機関投資家からのコンタクトもありました。こちらも引き続きコミュニケーションを取っていきたいと思っています。

質疑応答:サービスに関わる人員と勤務環境について

「リモートアシスタントサービスの内容は多種多様ですが、それぞれの請負業務に関わる人員はキャスターの社員なのでしょうか? セキュリティ面が気になりますが、業務は在宅勤務などで行われているのでしょうか?」というご質問です。

会社の構造としては2階層に分かれており、当社の社員がメインの部分を担当しています。そのほか業務委託契約の方がおり、それぞれがデータの扱い・PCの扱い・トラフィックの扱いなどで切り分けられている状態で、セキュリティ面を担保した業務形態となっています。

詳しくは割愛しますが、ISMS認証やプライバシーマークも取得しており、そのようなセキュリティの水準に準拠しているオペレーション形態です。

また、ほぼ全員が在宅勤務で、それは我々のコンセプトに直結します。この状態でセキュリティの水準をキープできているプレーヤーは非常に少なく、我々は大変ユニークな提供形態を取っています。

質疑応答:AIなどによる業務効率化について

「最近は優秀なAIなどが出てきていますが、キャスターの業務でもAIを取り入れるなど、効率化できている点はあるのでしょうか?」というご質問です。

結論としては、あります。「ChatGPT」やGPTシリーズ、画像作成系の「Midjourney(ミッドジャーニー)」などがメインかと思いますが、どちらもかなり活用を進めている状況です。

例えば画像作成に関しては、我々のサービスページや社内の広報物、バナーなどでどんどん回転させている状況です。生産効率がどのように変化していくかを見るため、積極的に活用しています。

また、GPTに代表されるような自然言語処理系のAIは我々とかなり相性が良いため、社内での活用事例もいくつか進んできています。

「CASTER BIZ assistant」のようなサービスでは、現時点ではお客さまがサービスを使う中でAIがどれぐらいサポートしているかを感じられないと思います。実際にはかなりの比率で、AIと人間がともに業務をできることがわかっている状況です。

質疑応答:サービスの契約と継続の指標について

「キャスターが提供するサービスの契約は年単位でしょうか? また、サービス利用を継続する指標などは公開していますか?」というご質問です。

現在は主に半年から1年契約です。サービス利用の継続を示す指標としては、解約率を公開しています。こちらを見ていただければ基本的なトレンドはおわかりいただけるかと考えています。

質疑応答:今後の成長について

「コロナ禍明けで出社も増えてきたと思いますが、今後の成長をどのように見通していますか?」というご質問です。

これにはお客さま側と就業者側の2つの観点があると思います。総合してチャンスが継続すると考えています。

全体として出社が戻ろうと戻るまいと、今後の人口減少・人手不足は変わりません。2030年あたりをターゲットとすると、これからものすごい勢いで人が減っていきます。

その状態で出社に戻すと、就業者側にとってはどんどん選択肢が増えていきます。要するに「リモート化を継続したい」という時に、ほかの選択肢に転職してしまう可能性も非常に高くなります。それにより、お客さまの中で欠損してしまうエリアが増えていくわけです。

我々の立場からいうと、そのような方々が転職して来ていただくことが増えれば増えるほど、その業務を受けるチャンスが増えていきます。そのような意味でも今後のチャンスは継続して拡大していくだろうと考えています。

質疑応答:株価対策について

「株価対策に関する考え方を教えてください」というご質問です。

流動性と出来高を担保することが喫緊の課題だと思っています。個人投資家のみなさまを中心に積極的にコミュニケーションを図り、当社を知っていただいて解決していきたいと考えています。

もちろん業績を確実に出していくことも重要だと思っています。

質疑応答:海外事業でドイツ・ドバイを選んだ理由について

「海外事業としてドイツ・ドバイに取り組まれていますが、この2国を選んだ理由を教えてください」というご質問です。

我々の会社はもともとリモートワークで展開していた関係もあり、海外展開を始める前から、各エリアに業務委託するかたちで世界中に従業員が点在していました。その中で一番多いエリアがドイツでした。

もともとドイツは親和性があるという仮説がありました。海外展開を考えた時に、大きさの面でアメリカや中国が候補として出てきます。ただし、これらの国は雇用に対する考え方が日本とはまったく違います。

我々のサービスは、雇用慣行が比較的厳しいエリアのほうが合うとわかっていました。その上でどの国で展開するかと考えた時に、ドイツが一番雇用慣行が近く、人を雇う難易度が高いということが見えてきました。ドイツにはもともと関係者が多く、地の利もある程度わかる人たちがいることから、まずドイツへの展開を決めて進出したという流れです。

ドバイに関しても同じような流れで、我々のオペレーション部隊の中で比較的経験の深い人員がドバイエリアに住んでいる状況がありました。そのため「トライしてみようか」という方向性になり、現在展開しています。

このように、我々としてはゼロベースで国を探しているというよりは、比較的地の利が見える地域にトライしていっています。

質疑応答:従業員にとってのメリットについて

「サステナブルの観点では、労働集約型で従業員エンゲージメントを高めることが重要かと思います。従業員にとってのリモートワーク以外のメリットをどのように考えていますか?」というご質問です。

現在、ほとんどの企業がリモートワークから出社に戻そうとしています。「リモートワークでいいですよ」と言っていた企業が、転職してみたら「やはりリモートはやめてください」「出社してください」ということも多いのが現状です。これは従業員からすると、たまったものではありません。

世の中の企業でこのようなことが多く起こってしまっている中で、我々が「絶対にリモートワークから撤退しません」と宣言している状態は、従業員にとって大きなメリットになっています。

したがって、まずはこの状況を継続することが重要です。そのためにマネジメントやあらゆるファシリティ・セキュリティ・サービスも含めて、すべてのバランスが取れている状態を継続することを重視しています。

これは、どれだけ時間が経とうとも変わらない事実かと思います。その中で我々はどうするのかというと、リモートワークを当たり前にする、すなわちより良い仕事をしなければいけません。

現在リモートワークができていない領域に関しても、我々が率先して「こうすればできるのではないか」とトライして、従業員にもトライしてもらいます。これを繰り返していき、より良い仕事、より稼げる仕事、より長期で安定できる仕事にしていくことで、さらに高い優位性をキープできるのではないかと考えています。

そして、これはほかの会社にそう簡単に真似できることではありません。そのため、我々が常にそれを継続してコミットメントしていくことは非常に重要だろうと考えています。

質疑応答:自己資本比率について

「自己資本比率の理想について教えてください」というご質問です。

これは環境や取っていく戦略等にかなり左右されるため一概には言えないのですが、基本的には50パーセント程度がベターかと考えています。しかしながら必ずそこに近づける・近づけないという議論がただちに起きるものではないという考えです。

質疑応答:採用後の定着率について

「採用のペースは伸びていると思いますが、定着率はいかがでしょうか?」というご質問です。

定着率は明確に出していないため、正確な数字としての公開は控えます。概算でだいたい75パーセントから85パーセントです。

一定数は、「当社の環境が合わない」「より良い仕事が見つかった」という理由で抜けてしまうのですが、我々の会社に入りたいと思って入ってきてくれる方も非常に多くいます。そのような人たちとのアンマッチは一定の水準内でコントロールできていると思います。

質疑応答:社員のオンボーディングについて

「社員のオンボーディングに対して、取り組まれていることはありますか?」というご質問です。

ここも一般的な回答になってしまいますが、入社時にキャスターアカデミーというものを社内で受けていただきます。我々の最低限のインフラ関係など、ファシリティ関係の説明を受ける研修を用意しています。

プラスアルファで、先日上場しましたが、その時に必要になってくる研修や、マネジメント研修などは、もちろんすべて用意しています。カリキュラムに則り、まずポジションごとに研修を受けていただくことになります。このように、座学はしっかりと用意されている状況です。

これについては、私も定期的に報告を受けており、採用戦略・人事計画に対して「ここをこのように変えていく」というアップデートがかかっていっている状況です。

加えて、リモートではあまりイメージが湧かないかもしれませんが、OJTと言われるような、新人に対して常に教育係がついて基本的な業務を進めていくという形態を、創業時から継続して行っています。このような体制によって、みなさまがリモートワークになじめるプロセスができているのではないかと考えています。

また、我々が提供しているオンボーディングプロセス自体が、リモートワークにおけるマネジメントの基本的なスタンダードに近づいています。他の会社で、ここまで長期的に人を育てているところは少ないのではないかと思います。

もともといた社員が、一時的にリモートワーク化したという事例はあります。しかし、我々の会社に最初からリモートで入社し、そこから何年もキャリアを積み重ねていく上で、どのような研修が必要かについては、我々としてもさらに追求していくべき部分であり、それが我々にしかできない部分になってきていると感じています。

質疑応答:第1四半期における粗利上振れ要因について

「粗利が第1四半期で上振れした要因として、思い当たる点があれば教えてください」というご質問です。

先ほど決算資料の中でお伝えさせていただきましたとおり、値上げを行った影響が全体で徐々に出てきており、ARPUが向上しています。

もちろん、1社当たりの取引額増大が要因としてあるのですが、ARPUの向上とともに、もともとの1社あたりの基本契約の拡大も寄与しています。さらに、原価生産性の向上が加わり、粗利率が向上傾向にあると考えています。

これらは、比較的コントローラブルなもので、我々としては、適正水準を見つけたらそこで落ち着かせていければと考えています。

質疑応答:CAC増加の要因について

「CACが前年の37万円から62万円に増加していますが、原因は何でしょうか? これまでとは異なる広告を利用したことで、効率が落ちているのでしょうか?」というご質問です。

我々は、Web集客を中心に展開していますが、この第1四半期の単位で見ますと、展示会・イベントへの出展に今回初めてトライしており、その費用がいくつか追加されています。

このように、新規のチャンネルを積極的に試しており、四半期で区切った時に、CACが悪化してしまう場合も出てくるとご理解ください。

しかし、現時点でWeb広告だけに戻すとチャネルは変わらず、また一定数が戻ってくることになってきます。トライするタイミングと、元に戻しても効率をチェックするタイミングで、それぞれ数字が大きく変わってくると考えています。

質疑応答:人手不足の状況下で売上が伸び悩む要因について

「これだけ人手不足が叫ばれている中、御社の売上の伸びが、それほどでもないのはなぜでしょうか? 社員やキャスターの採用は、これまで順調に推移しているようなので、主な顧客である中小企業からの需要が弱いのでしょうか? 物価上昇に実質賃金の上昇が追いつかず、個人消費が弱いと聞きます。すでに景気悪化が始まり、中小企業はコスト削減を開始しているのでしょうか?」というご質問です。

人手不足は、全体に波及して起きていることであり、最も影響を受けて顕在化するのは、まずサービス業です。つまり、リアルな人たちということです。

もちろん、非常に逼迫した状況ですが、全員が全員その仕事にいくかというとそのようなことはありません。そこも一定程度の勢いがあるものの、我々の業界、いわゆるバックオフィスの業界には、まずは、その余波がくるという立ち位置だと考えています。

余波というのはどのようなことかというと、先ほどお伝えしたような経理領域がわかりやすいと思います。余談ですが、会計系の資格を取る人は、年々減少しており、あまり人気がなくなってきています。

その関係で、この業務に従事する方々は、次第に減っているのですが、業務量自体は変わっていません。そこに、今回のような大きな法改正が入ったりすることでオペレーションがパンクする方向になると、急激に人が足りなくなります。

さらに、今まで従事していた方も減っているため、採りようがない状況です。このような状況が起きる領域が、専門的な領域で非常に多く存在しています。

このような領域の人手不足に対して、積極的にサービス提供を強化していくのが、まず我々の基本的な構造です。その中でどのように売上成長を伸ばすのかというと、我々の会社は非常にシンプルな構造で、広告の投下量と、実際に我々が雇って先に準備する方々をバランスさせています。

広告投下量が増えない限りは、我々は「危ない」と考えて雇いません。したがって、実はこの分しか伸びません。これについて、どのようなバランスをとっていくのかが、基本的な経営指標となっていくと考えています。

例えば、前期に関しては、上場プロセスに応じて投資を一定程度抑えているため、さらにバランスを取りにいっています。そうすると、売上成長の伸びはだいたい決まってきます。それに対して、今必要な分の伸びが出てきているわけです。

例えば第1四半期に関しては、比較的踏み込みを強くしていますが、これは第2四半期、第3四半期で、ある程度返ってきます。これを繰り返していくだけであり、投下した広告量が跳ね返ってくるというシンプルな構造だと理解していただくと、一番わかりやすいと思います。

質疑応答:現在の株価に関する所感と資本政策について

「『株価は社長の成績表』と言われています。社長としては、現在の株価はどのように感じていますか? また、株価への資本政策等のテコ入れはお考えでしょうか?」というご質問です。

「成績表」と言われていることは、私も認識しています。端的に言うと、まったく納得していません。

我々としては、大きく成長したいと考えています。ただ、「利益を出さなければいけない」というお話が市場の中にあります。その中で、現在は十分にバランスを取るということを選択しています。この選択に対してみなさまの評価が返ってくるかを、現在見ているというのが正直なところです。

しかし、冒頭から何度もお伝えしていますが、我々としては、まだ成長余地が非常にある領域だと考えています。その中でどのように成長していくかというところに、本来の主眼を置きたいと思います。それに尽きます。

したがって、そうではない方向性を選択して進めている中で現在の株価となっていることは、我々としてまったく納得がいっていません。

資本政策に関しては、我々の会社はベンチャーキャピタルのみなさまも多くいらっしゃるので、どのようなかたちで資本政策を組み、資本を組み替えていくかということは、非常に大きな課題として残り続けると考えています。

現在公開できませんが、俗にいうブロックオファーや立会外分売のような手法を用い、既存の株主のみなさまや、ベンチャーキャピタルのみなさまの要望を満たしながら、新しい株主のみなさまにどのように引き継いでいただくかということを、真正面から捉えたいと考えています。

これについてもあまり特殊なことはなく、すべきことを行っていくことになると考えています。

質疑応答:投資事業組合・ベンチャーキャピタルとのロックアップ・売却条件について

「投資事業組合やベンチャーキャピタルとの投資契約に関するロックアップや売却条件について、可能な範囲で教えていただけますか?」というご質問です。

ロックアップについては180日となっていますので、4月に解除予定となっています。よくある1.5倍解除や2倍解除といったものは、今回は入っていません。解除されず、180日まるまるフラットでつくと思ってください。

180日は我々にとっても1つの目安になっており、そのようなところを対象にして、いろいろなアクションを起こしていければと考えています。

質疑応答:従業員の給与体系について

「従業員の給与体系は出来高制ですか? いわゆる定期昇給やベアの概念はありますか?」というご質問です。

出来高制に適合はしませんが、現状の人事制度についてお伝えすると、基本給とインセンティブの組み合わせになっています。

インセンティブの部分に何がヒットするのかというと、品質と生産性です。生産性は我々の業務に従事している全員が出しています。その生産性の高い方々に関しては、インセンティブが高くなるという設定がされています。

定期昇給というかたちでのセットはできていませんが、可能な限り実現していこうと思っています。我々の会社は、最低賃金よりは必ず高くということを、今までもポリシーを持って取り組んできています。

最低賃金が改定されるとさらなる増額ということで、積極的に行っています。したがって、実質的には定期昇給のようなかたちで、そのニーズを満たせるように、昇給を繰り返し行っている状況です。

これは他の会社も同じ条件ですので、その中でも我々の会社は間違いなくクリアしていくことが、基本的なところだと考えています。

質疑応答:その他事業の赤字要因と海外事業への積極投資の判断の背景について

「『その他事業』で赤字額が約5,000万円となっています。前期は年間でマイナス1.4億円でしたので、今期は前期以上の赤字になると思いますが、どのような理由によるのでしょうか? 海外事業への投資が理由であれば、国内事業でも成長段階かと思いますので、現在は国内に特化したほうがいいのではないかと思うのですが、現時点で海外事業にも積極的な投資をしているのはどのような経営判断なのでしょうか?」というご質問です。

ご認識のとおり、主に海外事業への投資が要因です。もちろん国内事業も成長しているので、国内への投資も同時に行っています。これまでも、セグメントの拡大を行っていくことで、全体の成長率を直線ではなく、可能な限り指数関数的にできるようにトライしてきています。

これに関する水準は設けており、その水準にヒットするような状況、もしくはできそうな見込みがあれば、セグメントに対して投下をしていくという考えで、海外事業投資をしています。

もちろんどこかのタイミングで「もうこれ以上は無理」「これをさらに踏むぞ」という判断が下るタイミングもあるかもしれません。しかし現時点では1つのセグメントとして捉えた時に、十分な成長余地があるという考えを持って進めています。可能な限り、今後も投資を継続していきたいと考えています。

質疑応答:受注タスクの現状について

「受注タスクの構成が、各種手配調整に偏っているように見えるため、採用や経理のような高単価サービスの受注を増やすことが課題のように見受けられます。このあたりについては、どのようにお考えでしょうか?」というご質問です。

現在の受注タスク構成の母数はタスク数ですので、実は5分くらいで区切れる業務に関しても、次々に件数としてカウントされる構造になっています。

これはこれでユニークな指標ですが、5分のタスクは本来アウトソーシングできません。しかし、このような業務もアウトソーシングができているという意味で、非常に多くの業務数を稼いでいるということです。

そうは言っても、単価がやはりぜんぜん違うため、売上規模では、さらに業務数の少ないもののほうが売上全体への寄与は大きいとも言えます。

したがって、高単価な受注を増やす流れが非常に強いです。現在の成長の原動力となっているのは、そのような高付加価値サービスです。

しかし、ほとんどのお客さまが、我々がオンラインアシスタントと呼んでいる、このようなサービスを使ったことがありません。そこで、我々がまず「このような業務ができますよ」ということで、オールラウンドに提供するサービスはしっかり残していきます。それについては、たくさんの依頼を試験的にいただいています。そこからさらに専門領域に対して、サービスを追加発注していただけるという流れになっています。