2024年1月12日に発表された、株式会社TWOSTONE&Sons2024年8月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社TWOSTONE&Sons 代表取締役CEO 河端保志 氏

目次

河端保志氏:みなさま、こんばんは。株式会社TWOSTONE&Sons代表取締役CEOの河端です。本日はお忙しい中、多くの方にご参加いただき、誠にありがとうございます。うれしい限りです。

今回、2024年8月期第1四半期について私からご説明します。本日の流れとしては、スライドに載っている順序でご説明します。この資料は、会社のホームページのIRページにアップされていますので、あわせてご確認いただけますと幸いです。

エグゼクティブサマリー1 2024年8月期の注力ポイント

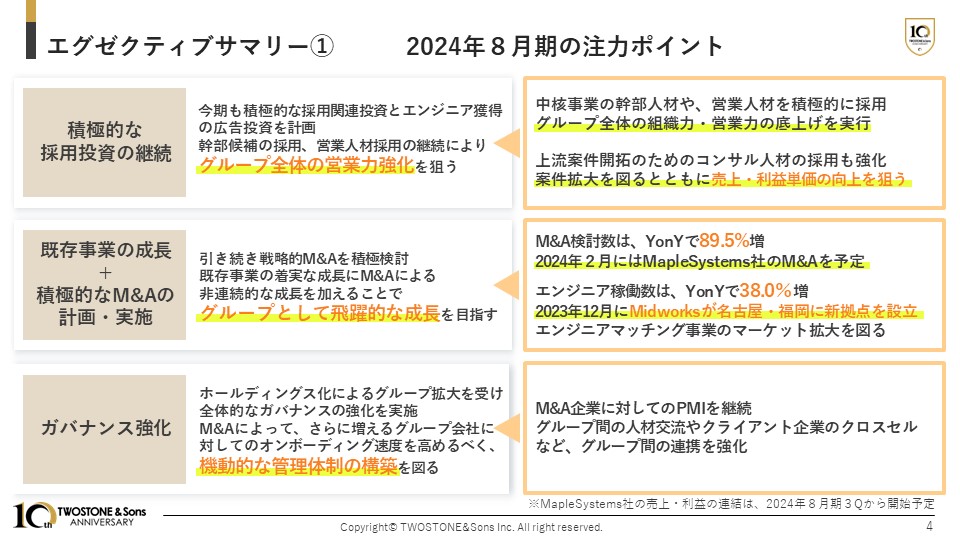

2024年8月期の注力ポイントとその進捗です。2024年8月期は「積極的な採用投資の継続」「既存事業の成長および積極的なM&Aの計画実施」「ガバナンス強化」の3点を注力ポイントとして掲げています。

1点目は「積極的な採用投資の継続」です。第1四半期は、中核事業の幹部人材や営業人材を非常に積極的に採用しました。グループ全体の組織力、営業力の底上げを実施し、上流案件開拓のためのコンサル人材の採用も強化しました。その結果、外資系のコンサルティング系の出身の人材を多く獲得することができました。

このように案件拡大を図るとともに、売上および利益単価の向上を狙っていきます。

2点目は「既存事業の成長および積極的なM&Aの計画実施」です。M&Aの現況ですが、第1四半期ではM&Aの実行はなかったものの、M&Aの検討数は前年同期比89.5パーセント増となりました。案件数が増えているため、焦らず十分に厳選し、当グループの拡大につながるような企業を確実にM&Aしていきたいと考えています。

また、本日開示したとおり、2024年2月にMapleSystems社のM&Aを予定しています。このように、今勢いのある企業を確実にM&Aしながら、グループ拡大を図っていきます。

既存事業に関しては、エンジニア稼働数が前年同期比で38パーセント増と順調にオーガニックも推移しています。2023年12月に「Midworks」の新拠点を名古屋、福岡に設立しました。足元では、こちらの2拠点は非常に好調です。

より一層加速するフリーランスエンジニアの需要に応えるべく、拠点を拡大し、エンジニアマッチング事業のマーケット拡大を図っていきます。

3点目は「ガバナンス強化」です。これまでにM&Aを行ってきた企業に対してのPMIを継続しています。グループ企業数が増えたため、グループ間の人材交流やクライアント企業のクロスセルなどの連携をより一層強化し、機会創出を行っていきます。

エグゼクティブサマリー2 2024年8月期 第1四半期会計期間業績

第1四半期の業績に関してご説明します。今回の売上は、32億1,900万円で着地しました。前年比9億7,700万円増となり、売上・売上総利益ともに13四半期連続で最高値の更新となりました。

2024年8月期もこれまでのように、第1四半期から中長期の事業拡大を見据えた戦略投資を実行しており、今回も過去最大規模となりました。

具体的には、第1四半期では、幹部人材や営業人材を中心とした積極的な採用投資を実行しました。今回、主に採用投資を行った人材に関して、中長期で売上につなげられるような人材ですので、今後に期待していただければと思います。

これにより、今回の採用投資額は前年比48.3パーセント増となりました。しかしながら、こちらは主にエージェント費用であり、変動費のため、後々の利益にいろいろと還元できると思っています。

また、積極投資の結果として、販管費は前年比2億8,000万円増となったものの、営業利益は前年を上回り5,900万円で着地しました。この第1四半期も十分な利益を残しながら、未来への大きな投資ができたと評価しています。

第2四半期も積極的な採用投資を継続するとともに、新たに進出した名古屋、福岡の拠点拡大に注力していきます。このように、グループ全体の組織力の底上げを図り、中期的な事業拡大につなげていきたいと考えています。

エグゼクティブサマリー3 2024年8月期 第2四半期以降の見通し

2024年8月期第2四半期の見通しについてです。第2四半期以降も、中長期的な成長を見据えた成長投資を継続していきます。2024年8月期は、2023年8月期に注力した営業人材の採用に加え、中核事業の幹部人材やグループ企業におけるコンサル人材の積極的な採用を計画しています。

獲得したコンサル人材が上流案件を開拓し、グループ全体で一気通貫の営業体制を構築することで、売上利益の単価向上を実現していきたいと考えています。

また、2024年2月には新たに、MapleSystems社をM&Aする予定です。こちらのMapleSystems社の売上・利益は、第3四半期から連結予定となっています。

この内製化したM&A体制によって、第1四半期でのM&Aの検討数は前期比89.5パーセント増と大幅に増加しました。2024年8月期に関しても既存事業の確実な成長と、M&Aによる非連続的な成長を組み合わせることで、今後も飛躍的な成長をしていきたいと考えています。

当社はM&Aの検討数も含めて、実施数も上場企業の市場の中でも非常に積極的に取り組めている会社だと思っているため、引き続き注力していきたいと思っています。

財務数値の前年比較

四半期ごとの業績をより具体的にご説明します。スライドは財務数値の前年比較になります。四半期売上高は、前年比で43.6パーセント成長の32億1,900万円となり、売上総利益に関しても前年比48.7パーセント成長の8億8,600万円となりました。

第1四半期では、採用投資を中心に戦略的な先行投資を実行したものの、事業拡大の結果、営業利益も前年比20.5パーセント成長となりました。

純利益が前年比で減少していますが、これはグループ会社において戦略的な採用投資の先行や、のれんの償却費増加により、法人税などの金額に影響があったことが要因です。事業の進捗にはまったく問題はないため、ご安心ください。

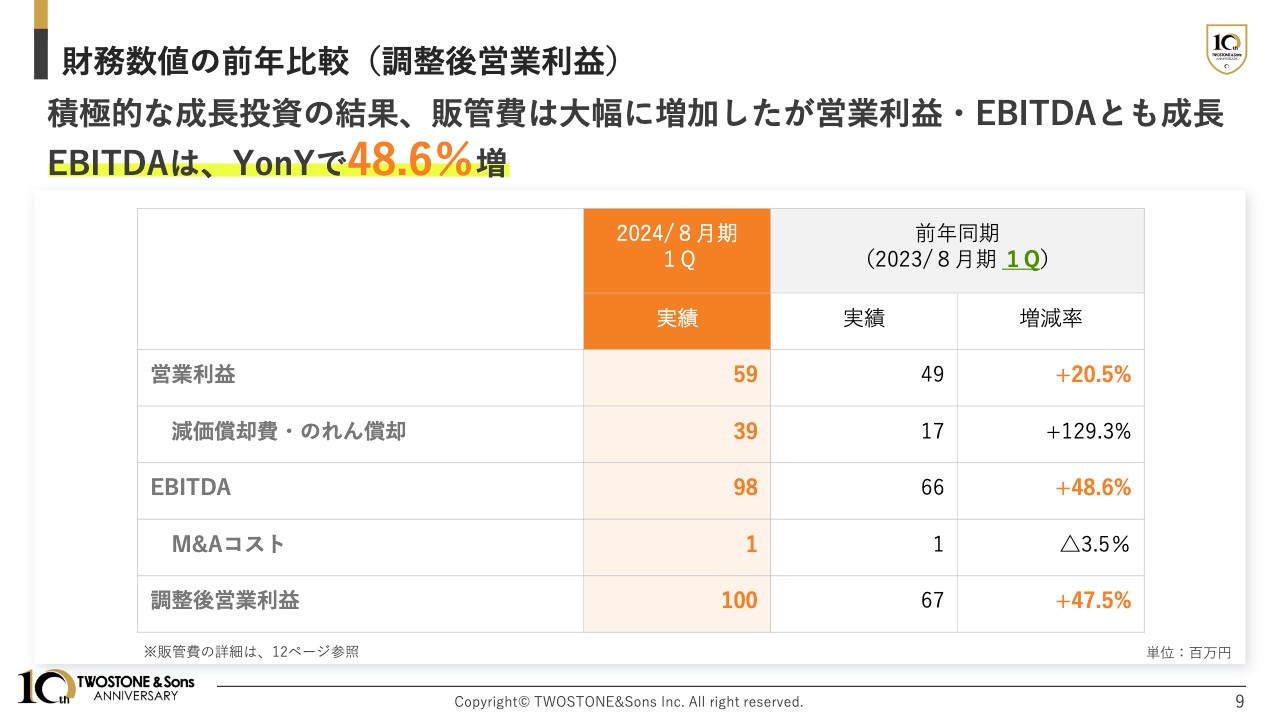

財務数値の前年比較(調整後営業利益)

調整後営業利益に関してです。積極的な成長投資の結果として、販管費は大幅に増加しました。

しかし、営業利益、EBITDAともに成長しており、減価償却費やのれんの償却額を控除したEBITDAに関しては、前年比で48.6パーセント増と成長しています。

このように、積極的な投資を行いつつも、着実に利益を残すという点では、これまでと同様に第1四半期も評価できる結果となったと考えています。

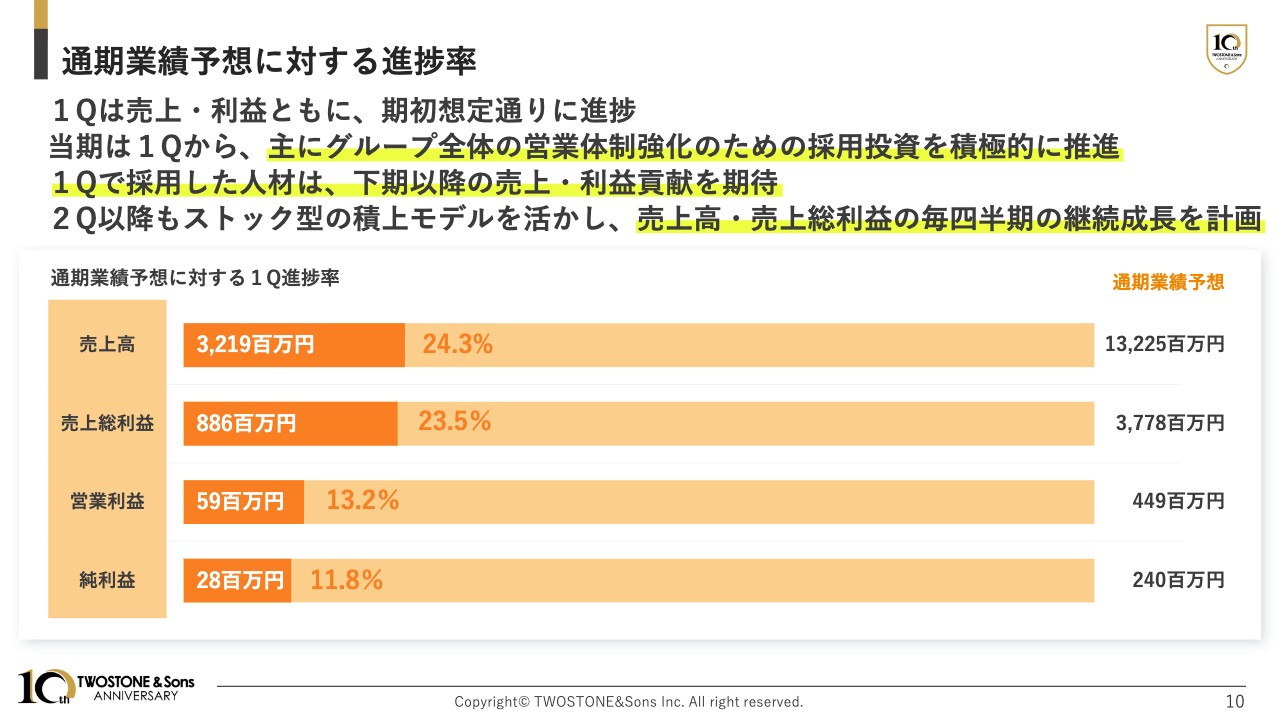

通期業績予想に対する進捗率

通期業績予想に対する第1四半期の進捗率です。第1四半期は、売上・利益ともに期初想定どおりの進捗となっています。

2024年8月期は、第1四半期からグループ全体の営業体制強化のための採用投資を積極的に推進しており、ここで採用した人材が下半期以降の売上・利益に貢献していくことを計画しています。

また当社は、ストック型の積上ビジネスモデルになります。第2四半期以降もストック型ビジネスの強みを活かした、売上高および売上総利益の毎四半期の継続的な成長を計画しています。そのため、第1四半期の売上の計画が、すでに約25パーセントに達していることは、非常によい進捗状況だと考えています。

四半期ごとの業績推移

四半期ごとの業績推移です。四半期売上高は32億円を突破し、売上・売上総利益ともに13四半期連続で過去最高値を記録しています。

販管費の前年比較

販管費の前年比較です。第1四半期から積極的な投資を行った結果、販管費の総額は、前年比2億8,000万円増と、大幅に増加しました。第1四半期は、積極的な採用投資を行った前年をさらに上回る投資を実行しています。

採用関連費は、前年比48.6パーセント増となりました。これは営業人材だけでなく、幹部人材や上流案件獲得のためのコンサル人材の採用を実行した結果です。現状、グループ体制をかなり強化しています。下期、また来年以降に向けて、非常に期待できるような採用を実施できており、足元は非常に順調だと考えています。

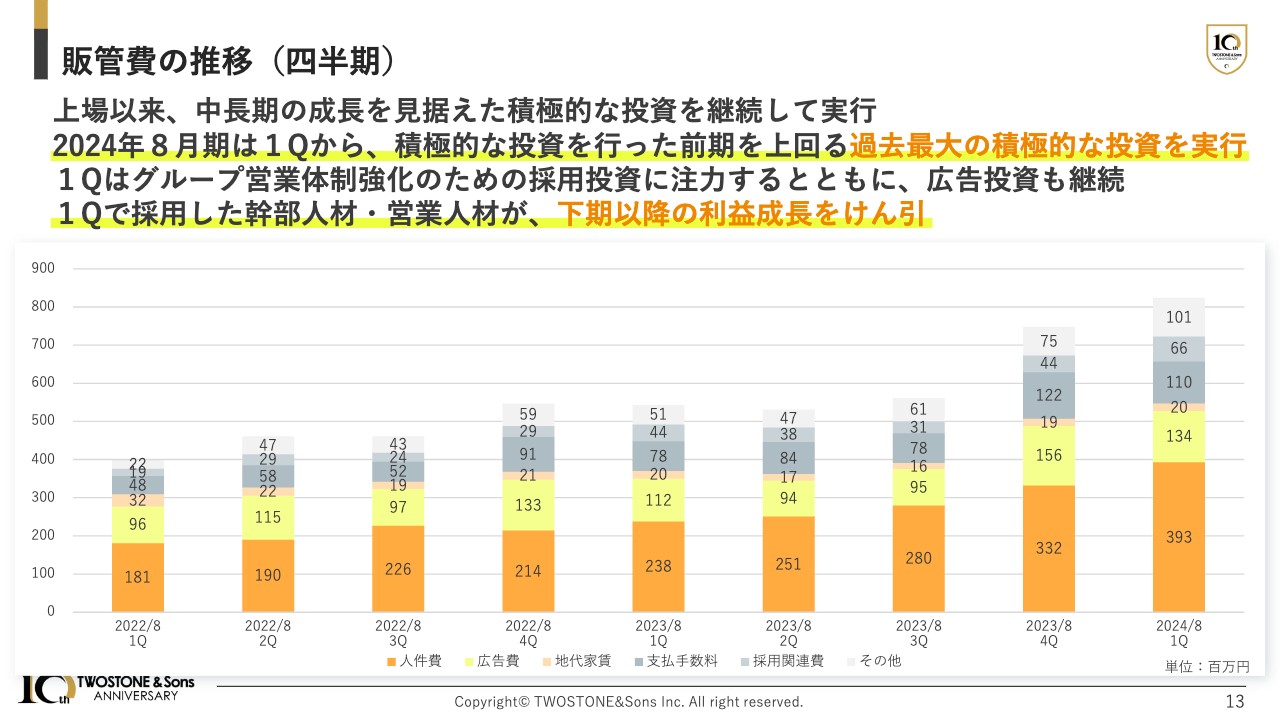

販管費の推移(四半期)

販管費の推移です。上場以来、中長期の成長を見据えた積極的な投資を継続して実行しています。第1四半期は、前期を上回る過去最大の投資を実行しています。具体的には、グループ営業体制強化のための採用投資と広告投資になります。先ほどもお伝えしたように、第1四半期に採用した幹部人材・営業人材が、下半期以降の成長をけん引していく計画です。

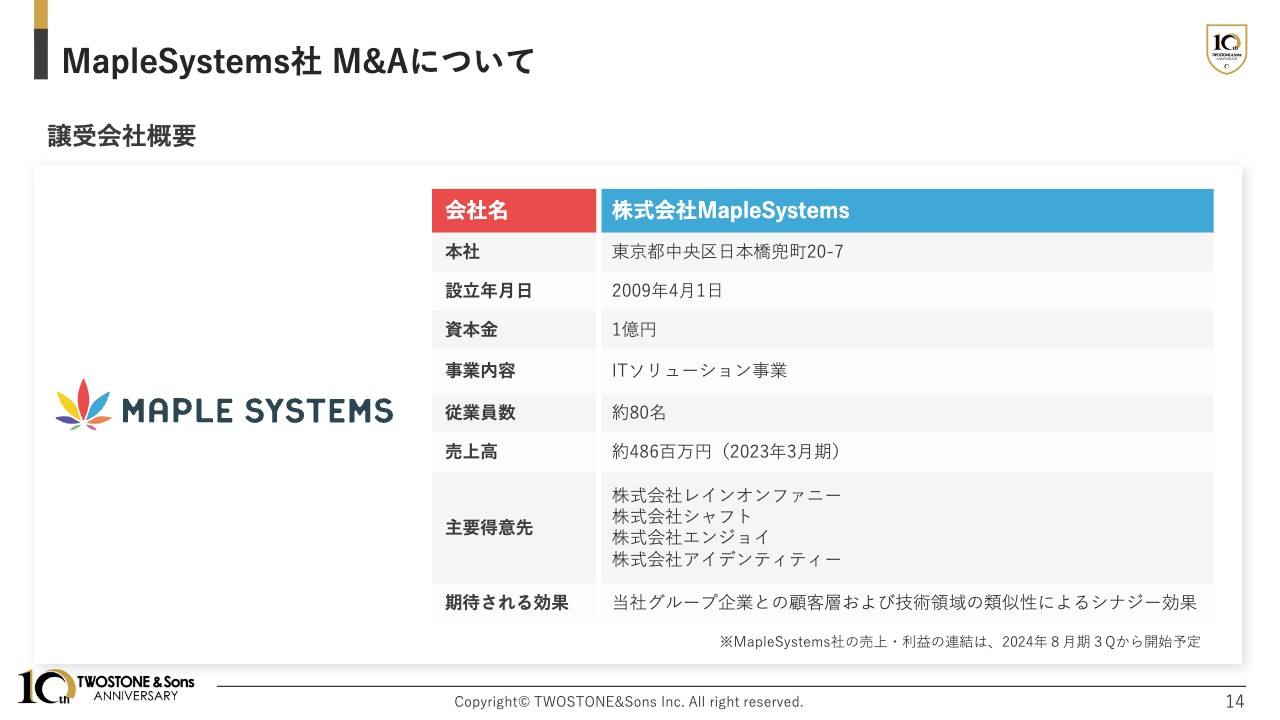

MapleSystems社 M&Aについて

新たにM&Aした企業に関してご説明します。先ほども簡単に触れましたが、2024年2月にMapleSystems社のM&Aを予定しています。

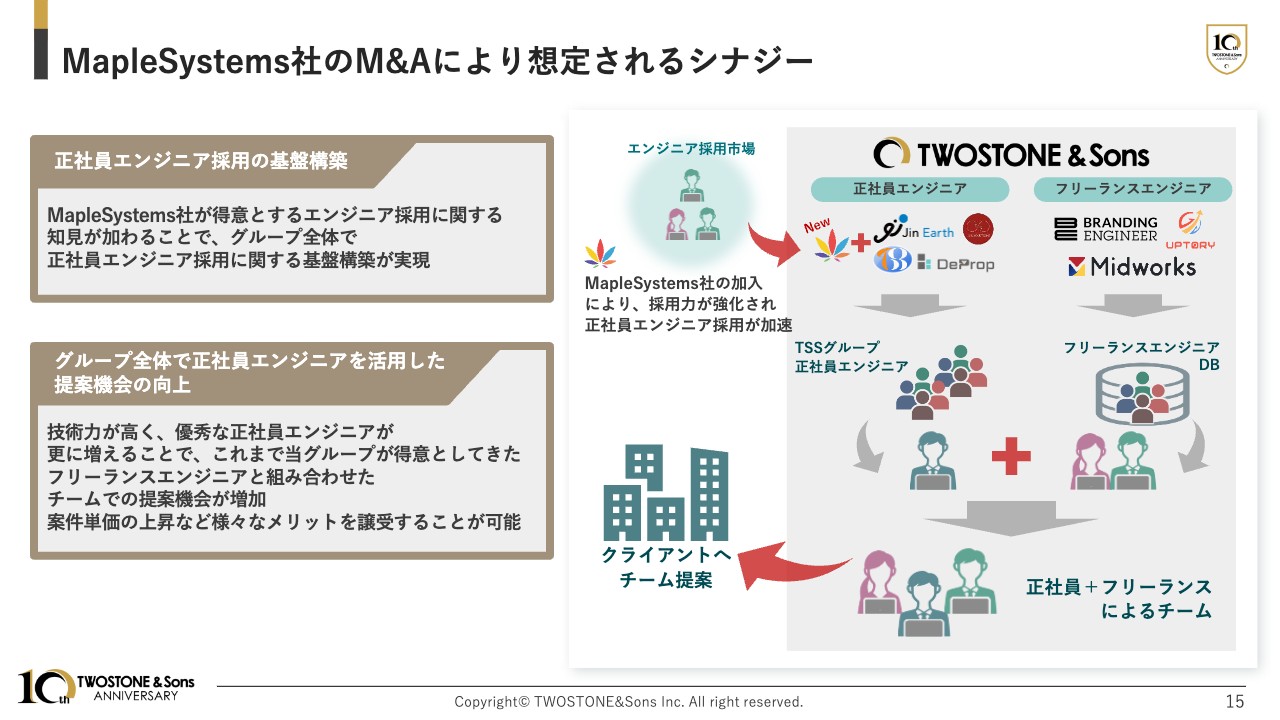

MapleSystems社のM&Aにより想定されるシナジー

今回のMapleSystems社とのM&Aによって想定されるシナジーです。MapleSystems社は、正社員エンジニアの採用を得意としている企業です。この採用力と知見が当グループに加わることで、グループ全体として正社員エンジニアの採用に関する基盤構築が実現すると考えています。

これまでにM&Aした企業の知見によって、正社員エンジニア採用は強化されてきましたが、MapleSystems社によってさらに正社員エンジニアが増えることで、当グループが得意としてきたフリーランスエンジニアと組み合わせた、チームでの提案機会が増加すると考えています。

チームでの提案が増えることで、営業案件の増加や案件単価の上昇などさまざまなメリットを得ることが可能になるため、当グループの成長に大きく貢献することを期待しています。

また、MapleSystems社の創設者である現社長は、今後もMapleSystems社の社長としてこのまま残り業績貢献にコミットしていただく予定です。非常に優秀な方ですので、幹部採用で採用した方々と同じく、今後の活躍を非常に楽しみに思っています。

四半期のセグメント別・売上高推移

セグメント別の売上高推移です。「Midworks」を中心としたエンジニアプラットフォームサービスが、今回も全社売上高をけん引しました。第1四半期の全社売上高は、前年比で43.6パーセント増となっています。

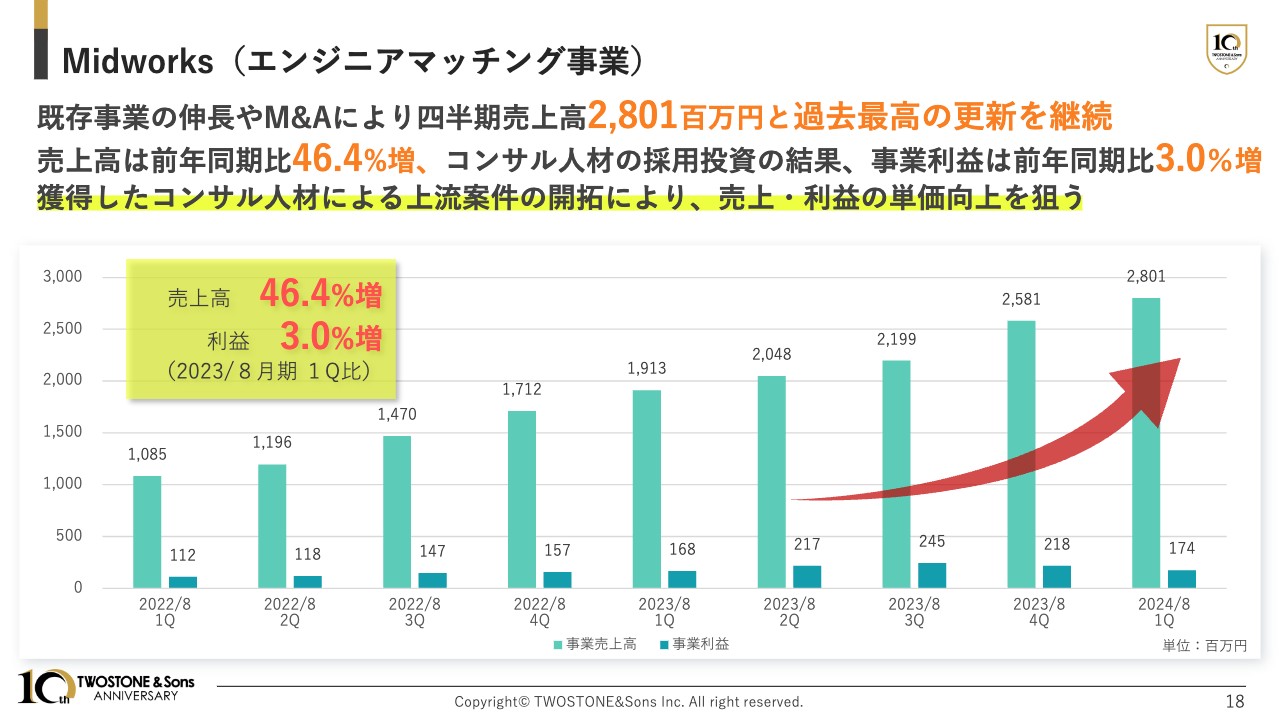

Midworks(エンジニアマッチング事業)

「Midworks」についてです。既存事業の伸長やM&Aによって、四半期売上高は28億100万円、前年同期比46.4パーセント増と過去最高を継続しました。また、戦略的にコンサル人材の採用投資を進めた結果、事業利益は前年同期比3.0パーセント増となりました。

今後の戦略として、獲得したコンサル人材による上流案件の開拓により、売上・利益の単価向上を図るとともに、下期以降の売上・利益の増加を計画しています。

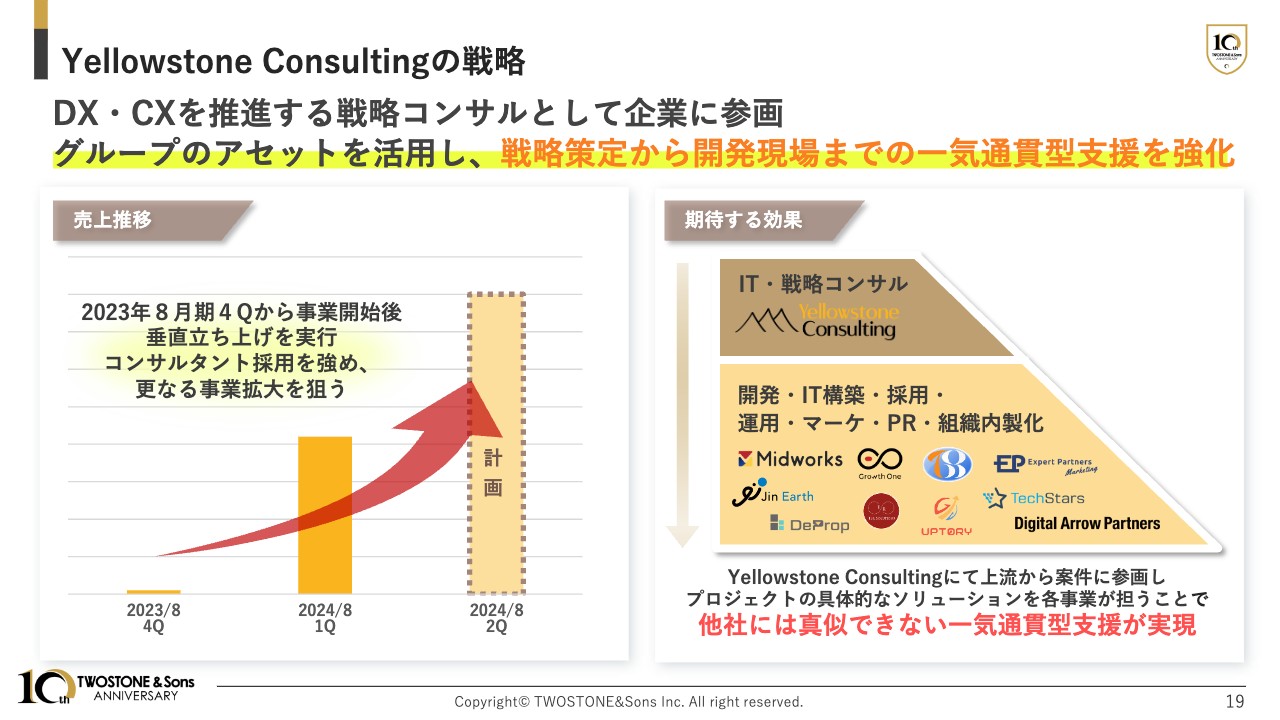

Yellowstone Consultingの戦略

現在積極的な投資を行っているグループ会社のYellowstone Consulting社についてです。Yellowstone Consulting社は、DX・CXの企画構想から推進に関するプロジェクトのタスクを一気通貫でサポートし、単一のプロジェクト推進にとどまらず、恒常的な施策の実現に向けて自走できる組織にするべく人材を育成するサービスです。

詳しい内容は後ほどご覧いただければと思いますが、2023年8月期第4四半期から事業開始後、垂直立ち上げを実行しています。第2四半期以降でさらに業績を拡大すべく、コンサルタントの採用を強めていきます。

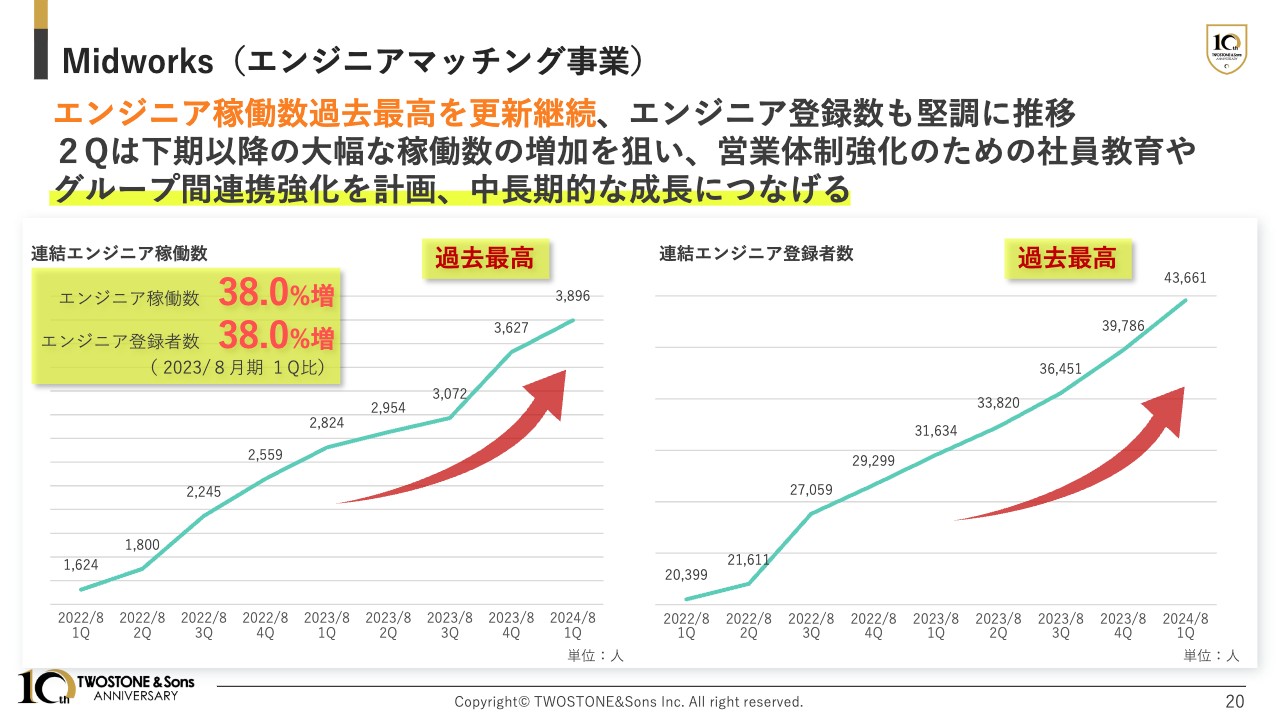

Midworks(エンジニアマッチング事業)

エンジニア稼働数、並びに登録者数です。連結のエンジニア稼働数は、前四半期から継続して過去最高を更新しています。同様にエンジニア登録者数も堅調に推移しており、ついに4万人を突破しました。

第2四半期以降のエンジニア稼働数の大幅な増加を狙い、営業体制強化のための社員教育や、グループ間の連携強化を計画し、中期的な成長につなげていきます。

2024年8月期 注力ポイント

2024年8月期の方針です。冒頭でも触れたように、主にスライドに記載の3つを注力ポイントとして掲げています。

1点目は「積極的な採用投資の継続」です。2023年8月期に引き続き、採用関連投資とエンジニア獲得の広告投資を中心に、積極的な成長投資を計画しています。

採用面に関しては、幹部候補となる外部人材の採用に積極的な投資を進めることで、安定的な組織体制を構築していきます。また、営業人材の採用も引き続き実施し、営業力強化に取り組むことで、グループ全体での売上成長を図っていきます。

2点目は「既存事業の成長に加えた積極的なM&Aの計画実施」です。2024年8月期も引き続き、積極的にM&Aを検討していきます。また、来月にMapleSystems社がM&Aできることもありますが、まだまだ引き続き進めていこうと考えています。

3点目は「ガバナンス強化」です。当グループは2023年6月にホールディングス体制へと移行しました。今後M&Aによってさらに増えてくることが予想されるグループ会社に対し、グループへのオンボーディング速度を高めるべく、機動的な管理体制の構築を図ります。

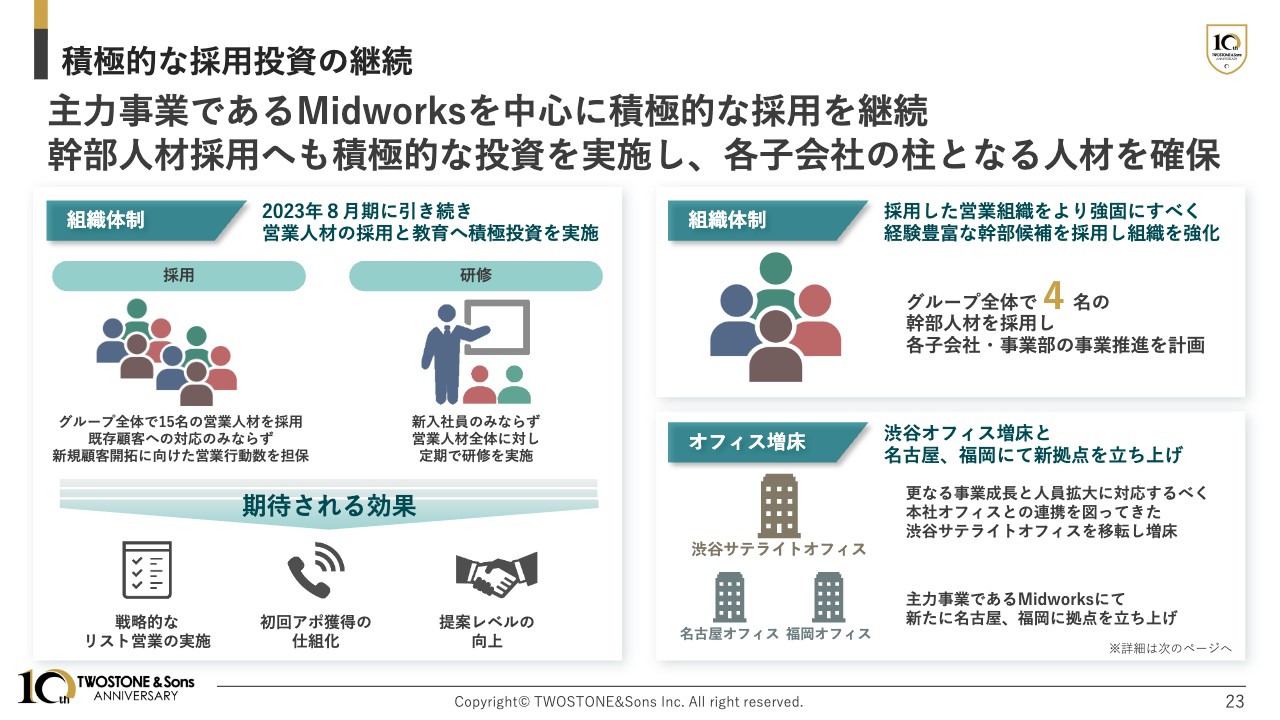

積極的な採用投資の継続

それぞれに関する進捗と今後の方針をご説明します。まずは積極的な採用投資についてです。主力事業である「Midworks」を中心に、積極的な採用を継続しています。引き続き、幹部人材採用へも投資を実施し、各子会社の柱となる人材を確保します。

第1四半期は、グループ全体で15名の営業人材を採用しました。既存顧客への対応のみならず、新規開拓に向けた営業行動数を担保していきます。また、新入社員のみならず、営業人材全体に対しての定性的な行動、研修を実施し、営業組織の全体的なレベルアップを実現していきます。

幹部人材に関しては、グループ全体で4名の採用を実現しました。各子会社、各事業部のけん引に期待しています。

さらに、業績拡大に伴い、渋谷のサテライトオフィスを増床するとともに、名古屋・福岡に新拠点を設立しています。それぞれの拠点への進出の狙いは次のページでご説明します。

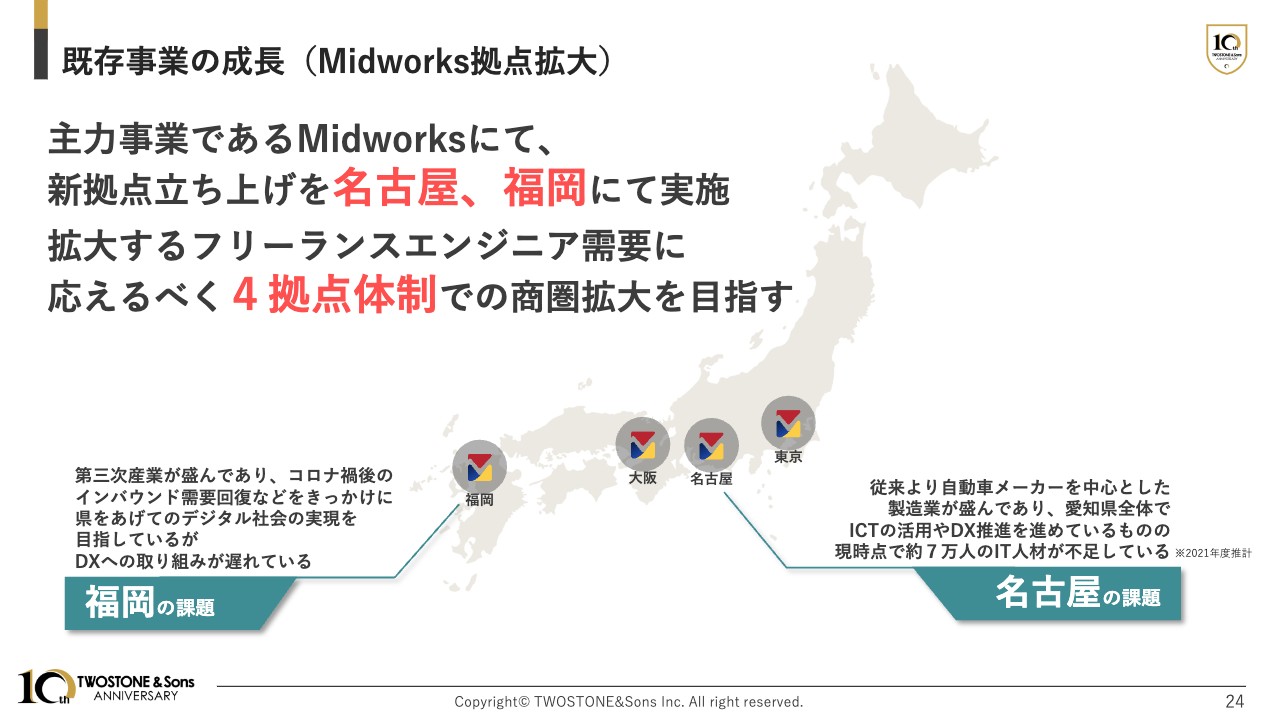

既存事業の成長(Midworks拠点拡大)

先ほども簡単にご説明したように、主力事業の「Midworks」において、新たに名古屋・福岡で拠点を立ち上げています。

名古屋では従来よりトヨタ社を代表とする自動車メーカーなどの製造業が盛んで、愛知県全体でDXを推進しているという背景があります。しかし、現時点で約7万名のIT人材が不足しており、当社が貢献できることはかなりあるのではないかと考え、進出に至りました。

福岡に関しても、もともと第3次産業が盛んな都市として有名でした。コロナ禍で少し落ち込んでいたものの、直近ではインバウンド需要回復などが盛り上がりを見せています。それらをきっかけに、県全体でデジタル社会の実現を目指していますが、DXの取り組みに関してはまだ遅れているのが現実で、名古屋と同様に当社が貢献できると考えています。

このように、日本全国で拡大していくであろうフリーランスエンジニアの需要に応えるべく、「Midworks」は今年から4拠点体制で商圏拡大を目指していきます。足元は非常に好調で、下半期・来年以降、数字に大きく影響してくる見込みです。

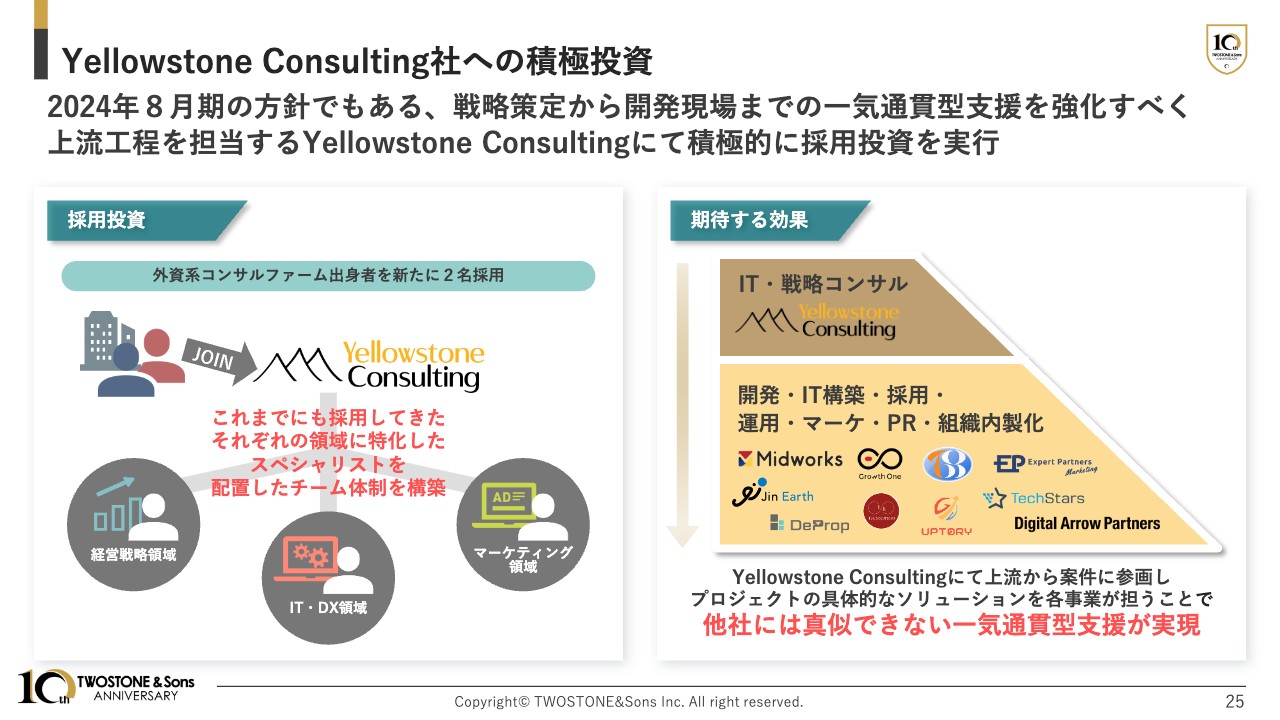

Yellowstone Consulting社への積極投資

Yellowstone Consulting社への積極的な投資に関してです。先ほどもお話ししたように、上流工程からの案件獲得に向けて、Yellowstone Consulting社への積極的な投資を行っています。

第1四半期では、新たに2名の外資系戦略コンサルティングファーム出身者の採用を実現しています。これまでに採用してきたそれぞれの領域に特化したスペシャリストを配置したチーム体制を構築し、グループ全体の売上拡大に貢献していきます。

スライドの右図のように、Yellowstone Consulting社がさらに強化されることにより、戦略策定から開発現場までの一気通貫型支援を強化することが、可能となります。この体制は、さまざまな分野でのソリューションを提供している当グループならではの強みであり、他社にはなかなか真似できない支援体制が実現します。

M&A進捗

M&Aの進捗です。戦略的なM&Aを実行できるチーム体制を確立させたことで、前年同期比で案件検討数が89.5パーセント増となりました。

市場でも大きく成長し続けている上場企業に共通していることは、M&Aが上手かどうかだと考えており、非常に大事になってきていると思っています。当社では、今回MapleSystems社のM&Aが進んでいますが、第2四半期以降もさらなるM&Aの実現に向けて、着実に進捗していると考えています。

M&A戦略

M&A戦略についてです。これまでの決算説明会でもお話ししてきましたが、重要な内容ですので、あらためてご説明します。

当社では、M&Aは飛躍的な成長を遂げるための重要なファクターの1つであると捉えています。そのため、これまでに行ったM&Aのように、当社が展開するエンジニアプラットフォーム事業の周辺領域を中心に戦略的なM&Aを実行していきたいと考えています。

主にスライドに記載の3つの効果についてご説明します。1つ目はノウハウを活用した相互成長です。当社はエンジニアの集客力とマッチング力を得意としているため、当社が集客をしたエンジニアを買収先の企業が保有する案件へとマッチングすることで相互に成長できると考えています。

2つ目は事業領域の拡大です。当社とM&Aの相手企業がお互いに得意とする業界や商流をクロスセルさせることで、お互いに未開拓であった領域へと事業を展開することができ、それにより相互成長できると考えています。

3つ目はリソースの拡大です。M&Aの相手企業の保有するエンジニアデータベースを活用することができるようになることで、当社グループ全体としてのエンジニアリソースの拡大が見込め、結果としてグループ全体の売上拡大につなげられると考えています。

このように積極的なM&Aを実行していくことで、当グループの飛躍的な成長につなげていきたいと考えています。

M&Aのターゲット戦略

M&Aのターゲット戦略として、スライドに記載のような戦略を考えています。

まず、ターゲットを得意分野に限定することです。当グループの集客力とマッチング力を活用できる企業を中心にM&Aを実行し、事業領域の拡大やリソースの拡大を狙います。

次に、のれん負けしない企業をM&Aすることです。適切にEBITDAの目標を設定し、のれん期間を的確に定めることで、のれん負けしないM&A体制を構築します。スライドの左図に示しているように、のれん償却後利益が赤字となるような企業は検討しません。

そして、これまでの知見を活かした確度の高いPMIを実施することです。エンジニア単価の適正判断や当グループのクライアントとの親和性、内勤社員の強化など、当グループがこれまでに培ってきた知見を活かしたPMIを実施していきます。

これまでの実績として、M&Aを実施した会社のPMIは非常にうまくいっているため、今後も引き続きこちらを進めていきたいと考えています。

当グループの中長期的な経営ビジョン

これまでの内容を踏まえ、当グループとしては既存事業の連続的な成長とM&Aや新規事業による非連続的な成長を組み合わせることで、中長期にグループ全体での成長を達成していきたいと考えています。

以上が2024年8月期第1四半期決算説明会の発表内容となります。30ページ以降には、ESGの取り組みや補足情報などを記載しているため、ご一読いただけますと幸いです。

質疑応答:MapleSystems社の利益率が低い理由と自社の従業員数について

「MapleSystems社の利益率が低い理由を教えてください。今後改善する予定はありますか? 事業内容を考えると、もう少し利益率が高くてもおかしくはなく、売上のわりには従業員数が多いことも気になっています」というご質問です。

利益率が低い理由に関しては、やはり未上場の会社のため上場企業とは違い、利益を出すことよりも中長期の成長を見据えてさまざまな経費を使うことも非常に大切だと思っています。

先行投資した新規事業に、利益を圧迫していたものがあったのですが、当グループに加わる際に、その事業はいったんクローズするかたちになります。そのようなことなどを踏まえると、利益率は今後かなり改善する部分があると思います。

また、売上のわりに従業員数が多い点についてですが、MapleSystems社ではフリーランスではなく主にエンジニアを雇用して出向させるモデルになっています。雇用しているエンジニア数を従業員数に反映していることが、従業員数が多く見えている原因になっていると考えています。

質疑応答:業界全体としてのM&Aについて

「業界全体のM&Aの環境を教えてください。売り手が強く、価格が高くマッチングしないという状況は今も続いているのでしょうか?」というご質問です。

結論から言いますと「売り手が強く、価格が高くマッチングしない」という状況は、かなり改善してきていると思います。

直近、日経平均株価が非常に高くなっていますが、グロース系の会社に関しての地合いは引き続き軟調となっています。このような状況では、グロース企業のコンプスに比べても、そこまで高くなっているとは思いません。

当社が過去に開催した説明会にて「勝利の方程式に入りました」とご説明したことがあるように、この事業領域(エンジニアマッチング事業)に関しては、規模が上がれば上がるほど伸びていきます。

例えば、エンジニアを集客するためのコストも、規模が大きい会社が間違いなく勝ち続けます。ブランドネームもありますが、当社の場合は上場しているという点もあり、同じ広告費を使ったとしても、当社のほうが集客する数は増えていきます。

したがって、そもそもの仕入単価も安く済みます。なおかつ、規模が拡大し、上場会社の場合は与信もあるため、案件のバラエティーや単価も徐々に上がっていきます。

つまり、当社はエンジニア・クライアント双方にメリットを提供できています。売り手はたいてい当社よりも規模が小さい会社になるため、現在この事業領域は「winner-takes-all」(1人勝ち)になりつつあります。

業界全体で強かった売り手市場が徐々に改善してきたという状況は、今後も続いていくのではないかと思っています。

質疑応答:第1四半期の実績について

「2024年8月期第1四半期の実績は、予算に対して営業利益・純利益が足りていないように見受けられますが、今後年末にかけて利益の積み上げが加速するのでしょうか?」というご質問です。

現在は、利益進捗を四半期で合わせるというよりも、年間で合わせることを意識しています。特に第1四半期では絶対値で採用を進めたことで、よい採用ができ過ぎているところがあり、それが現在利益を圧迫している要因です。

ただ、年間では間違いなく利益進捗を合わせることができると思っています。逆に合わなかった時については、今回の販管費をご覧いただくとわかるように、当社の事業では基本的に販管費のほとんどが変動費です。つまり、コストを維持しなければ売上が上がらない状態ではなく、今注力している成長投資のほとんどが変動費になっています。

具体的な変動費の内容は、採用のエージェントに対する支払手数料や、M&Aを構築するためのM&Aの仲介費用などで、そのような部分に大きく投資しています。

極端な話にはなりますが、採用ができているのは、今後の利益につながる優秀な人材が採れている時です。したがって、利益を圧迫しているのがネガティブかというと、そうではないと私自身は思っています。

質疑応答:社員の退職を防止する施策について

「採用や研修を積極的に行っているとのことですが、採用し育成した社員の退職を防止する施策は何かされているのでしょうか?」というご質問です。

社員の退職を防止するという意味で言いますと、今行っている施策が直接的につながっているかはわかりません。退職を止めるための裏技のような方法はないと思っており、働いている方にいかに当社で働くことのメリットを提供できるかが重要だと考えています。

そのため、「当社が事業において必要とする人材が、しっかりとメリットを享受できる組織制度を構築できているか」という点を大切にしています。

他社ではまったく行っていないクリティカルな退職防止策をとっているかと言いますと、特段そのようなわけではありません。しかしながら、例えば1on1でのミーティングを頻繁に実施するほか、辞める理由が当社の組織なのか外的要因なのかといったことも含めた部分を常にウォッチしています。

これらを一例に、基本的に他社が行っている当たり前のことには全部取り組んでいます。

質疑応答:インボイス制度の影響について

「インボイス制度の影響についてお聞かせください」というご質問です。

影響額を具体的に開示しているわけではなく、あくまでもお話ができる範囲になりますが、もちろん多少の影響はありました。ただ、影響があったことは事実ですが、大きな影響ではなく、それが今後の利益を圧迫することはないと思っています。

質疑応答:一気通貫支援について

「一気通貫支援の話がありましたが、一気通貫で支援できるとどのような点で強みとなるのでしょうか?」というご質問です。

現在、大手企業などの引き合いが非常に多い理由は、従来の戦略的コンサルティングファームで国内のトップレイヤーを走っている会社のほとんどが、外資系だからだと考えています。

外資系ファームは本国の税金が相当乗せられているため、高いフィーを取っています。また、あくまでもコンサルティングのみを行うため、最終的に実行する部分にコミットするわけではありません。実行する部分は他の下請けの開発会社などに流していくかたちが主となっています。

当社の場合は内資の会社であり、かつこれまでに採用した元外資コンサルの経歴を持つ非常に優秀な人材が、高い質でコンサルティングを実施し、なおかつ最終的な実行の部分もグループ内で責任を持って行います。

そのため、他社に比べてまずスピード感が違います。加えて、最後は下請けの開発会社に任せるコンサルティングファームとは違い、二次請けありきで作った高い単価ではありません。

「コストが安く、質も良く、早い」を実現できるため、当社の一気通貫支援は非常に強みになっていると考えています。

質疑応答:地方都市への進出について

「名古屋、福岡への進出がありましたが、その他の地方都市への進出なども進めていく方向性なのでしょうか?」というご質問です。

ビジネスチャンスを事前にリサーチした上で判断していますが、可能性がある状況に関しては地方進出も含めて検討しています。現在も東北地方や北海道なども含めて、引き続き検討している状況です。

質疑応答:海外からのオフショアとしてのアプローチの進捗について

「海外からのオフショアとしてのアプローチの進捗はいかがでしょうか?」というご質問です。

実際に案件はかなり来ており、リモートの環境でどのように受けるのかといった体制に加え、主に契約まわりが多少足かせになっているものの、今後拡大していく見込みです。

ただ、海外企業との営業体制の窓口をまだ構築できていないこともあり、現在注力している採用投資でこの点も強化し、海外領域の案件を取っていけるような体制にしていこうと考えています。

質疑応答:利益率が低い要因について

「御社の営業利益率は今まで、10パーセントに届いていません。上場しているSIerの平均営業利益率は10パーセントあるかと思います。利益率が低い要因は何でしょうか?」というご質問です。

今の当社が大切にしているのは、高いPERを維持できるかどうかという点です。高いPERを維持する利点としては、時価総額が上がってきたとしても、成長投資を行い続けられることが大きいと思っています。

したがって、売上の成長率はもちろん大切にしていますが、利益の出し方も含めて非常に細かく設定しています。

そのような意味では、営業利益率は上げようと思えばできるというのが本音ではあるものの、5年、10年というスパンで時価総額数千億円、1兆円を目指していくことができるように、現在強い投資を行っているのが背景です。

つまり、中長期の成長投資が強いため、他社に比べて営業利益率が悪いのだと思っています。しかしながら、健全なものに投資ができている現在の状況はとてもハッピーなことだと捉えており、今後も引き続き営業利益率よりも成長率の維持に取り組んでいきたいと思います。

ですが、もちろん営業利益をいつ上げていくのかも重要です。やはり当社の売上のトップラインの成長率や、売上総利益の成長率が落ちたときに関しては、もちろん利益率は相当意識していこうと思っています。

そのような時には、営業利益を強く高めて配当を出していくことによって、株主還元を行うことなどを考えていますが、現在はいかに今後の成長投資に当社が投資させてもらえるか、株主のキャピタルゲインをいかに上げるかが非常に大切だと思っています。

質疑応答:新規事業について

「現在仕込んでいる新規事業はありますか?」というご質問です。

結論から言いますと、今はない状態です。選択と集中ではありませんが、現在の既存事業はマーケットの可能性が非常に大きいため、既存事業に対して積極的な投資を実施していこうと考えています。

質疑応答:体制変更による影響について

「2023年6月にホールディングス体制に変更されましたが、現時点でこの体制変更によって生じた問題や、逆に体制変更により改善が図れた点などはありますか?」というご質問です。

会社が大きくなると、1つの組織のままでは意思決定が遅くなることがあります。ホールディングス体制にすることによって、小さな組織をたくさん作るほうが、今の時代に合っていると思います。そこが非常に良かった点です。

さらに当社の組織には、キャリア志向が高く、成長意欲が高いメンバーが集まっており、そういった中では組織においての表面積を高くすることが大切です。

具体的にいえば、裁量権が重要で、大きい会社になればなるほど上のポジションのポストがなかなか空かないという問題が発生します。

当社の場合、M&Aした会社の社長を任せるなどのチャンスを与えることができています。事実、昨年買収したUPTORY社に関しては、新卒3年目の非常に優秀な社員に代表を任せています。

優秀な若手は裁量権を求める時代になっているため、自分の組織を作っていく、小さい企業を大きくしていくというような当事者意識、責任感を与える点でも、ホールディングス体制は非常に良かったと思います。

また、例えば人によってはそのホールディングスの子会社として、上場を目指したいと考える社長もいるため、そのような機会も今後提供できるのではないかと思っています。

質疑応答:マーケティング事業の進捗について

「発表ではエンジニアやM&A等の説明に終始していましたが、マーケティング事業の進捗はいかがですか?」というご質問です。

当社の今の売上高比率がエンジニア領域に寄っているため、マーケティング領域の説明はしませんでしたが、特段シュリンクしているということはなく、「Midworks」ほどではないものの、こちらも十分に成長していると考えています。

また、このマーケティング領域に関しても非常に優秀な人材が入ってきているため、売上もまだ伸びていくと見ています。

質疑応答:これからの日本経済について

「前回決算で『海外の働き方を日本も参考にすればいい』とおっしゃっていましたが、これからの日本経済をどのように見ていますか? 会社ではなく、個人的な見解でかまいません」というご質問です。

個人的な見解としては、やはり日本経済はもう少しブレイクスルーしなければならない点もあると思っています。なによりも明らかに若者が少なくシニア層が多い状況については、歴史上そのような国が伸びたことはないため、これからは優秀な人材を海外からも呼び寄せ、いかに日本に貢献してもらうかが重要ではないかと考えています。

実際、アメリカやシンガポールなどの移民を受け入れるのがうまい国は、その分があるかとは思います。

しかしもちろん、ただ移民を受け入れればよいかというとそのようなことはなく、治安など、さまざまな問題が発生してくるため、一筋縄ではいかないとは思います。そのメリット・デメリットをしっかり比較しながら行わなければならないことだと考えています。

そして、人材事業を行っている身として思うのは、金融緩和政策をいまだに続けていることによる恩恵を受けている側面もあり、この状況においてデットファイナンスを活用したM&Aも非常にうまくできていると思います。

しかし、日本円のばらまきが起き円自体が非常に弱くなっている中で、間違いなく中長期のインフレが起きるだろうと思っています。その時に、円はさらに弱くなります。

例えば、今まで発展途上国である東南アジアの国の方が、日本に旅行するのは難しいことでした。これは月収を日本円に換算すると7万円から8万円くらいしかもらえないため、日本を旅行するのは厳しいというのが理由ですが、我々がこれからの給料や年収を上げていかなければ、日本が逆の立場になる可能性は大いにあると思います。

そのため、当社の立場としては、いかにしっかりとクライアントの売上を上げるために貢献し、なおかつその分の単価を高くいただき、それをエンジニアに大きく還元していくといった、全員がハッピーになれる構造をしっかりと作っていくことが非常に大事だと思っています。

質疑応答:エンジニア稼働数の数え方と稼働率のデータについて

「エンジニア稼働数とはどのような意味ですか? 1人が3つのプロジェクトに参画すると『3』と数えるのでしょうか? また、稼働率のデータは把握されていますか?」というご質問です。

まず、この「1人で3つのプロジェクトに参画すると『3』と数えるか」という質問については、おっしゃるとおりです。また、稼働率のデータについても把握しています。

稼働率に関して、我々の場合は基本的にフリーランスエンジニアがメインとなるため、案件がなければ、雇用や契約を結ぶことはありません。そのため、そのような意味では稼働率は100パーセントです。

また、グループ会社ではプロパーのエンジニアを抱えて出向させるモデルも行っていますが、そこでの稼働率も100パーセントに近い数字で常に推移しています。

質疑応答:今後のM&A方針について

「M&Aについて積極的に検討されているようですが、2024年8月期においても2023年8月期と同数程度のM&Aを行う方針でしょうか?」という質問です。

M&Aは数ももちろん大事ですが、数よりも金額が一番大事だと思っています。特に、我々はEBITDAという「営業利益のマルチプル何倍で買うか」でM&Aを行っています。

極端な例でいうと、小さすぎる会社を5社買うよりも、5社分と同じ営業利益が出ている1社を買うことのほうが、デューデリジェンスの工数など、さまざまなことを考えた時にそちらのほうがよいと思います。そのため、数よりも買収金額のほうが大事だと考えています。

そのような意味では、今年は本当によいM&Aのソーシングができていると思っており、あとはこれを実行につなげられるかがポイントとなります。

2023年8月期に引き続き、2024年8月期も同額以上を目指していきたいと思っています。

質疑応答:PMI体制について

「2024年8月期の注力ポイントとして、M&Aした企業のオンボーディング速度を高めることを掲げていますが、御社のPMIの体制はどのようなかたちになっているのでしょうか?」というご質問です。

まず、PMIでは3つのポイントを注視しています。今回ご説明したとおり「相手にどのようなエンジニアがいるのか」「どのような企業と取り引きしているのか」、また「営業担当者を含め、相手の組織がどのような組織なのか」という点です。

エンジニアに関しては、例えば、とあるAという会社をM&Aする際、「この人は、うちの案件だったらもう少し単価を上げられるよね」「この人の希望には、うちが持っている案件のほうが合うよね」といったケースも散見されます。

そのような場合は、グループ化することによって案件が非常に増えるため、エンジニアの方にメリットがあれば、あらためて「このような案件もありますが、どうでしょうか?」というように提案しています。

この提案によって、当然単価もエンジニアの報酬も上がるため、それに伴い、当社の売上総利益も高くなっていくためです。

2つ目は案件そのものです。当社よりも規模が小さい会社は、エンジニアのデータベースにかなり苦戦しているケースが往々にして多く、「案件はあるけれども、それに当てはめられるエンジニアがいない」というところがけっこうあります。

一方、当社の場合はこの領域でのエンジニアのデータベースが非常に強いため、そのような時に、当社が抱えているエンジニアを、そのクライアントに提供することができると思っています。

3つ目は組織です。私たちは上場する前に、社内のマッチングを生産性高く、効率よく行うためのシステムを自社開発しています。

M&Aによってグループインした会社に対してシステムに精通した人員を本体から出向させることによって、組織体制の効率化を図ったり、当社のシステムを導入することによって、本体並みの成長速度が可能な組織体制に変更するようなPMIを実際に行っています。

質疑応答:積極的な採用体制の受け入れ環境について

「2024年8月期も積極的な採用を進められていると認識しましたが、それを受け入れる体制は整っていると認識してよいでしょうか?」というご質問です。

第1四半期は足元の幹部人材採用が非常にうまく採用できました。

2023年8月期はプレーヤー層を多く採用しました。

その結果、現在は中間管理職やマネージャー層が足りないため、2024年8月期はそのような人材を採用することによって、ピンポイントで組織をけん引できるのではないかと思っています。

また、我々のことを昔から知ってくれている方にはずっとお伝えしていますが、当社はもともと非常に営業が弱い会社でした。基本的にエンジニアファーストで、当社のほうからテレアポや営業を行うことはほぼなく、「とにかくいいエンジニアがいっぱいいるらしい」ということが業界で口コミで広がり、お客さまから連絡が来るスタイルでした。

一日中何もしなくても、日に2件、3件は会社の問い合わせフォームに、エンジニアに困っている会社から連絡がありました。その会社について、エンジニアが喜ぶかどうかなどを当社が判断しながら、紹介するかしないかを決めるという方法で運営してきた組織だったのが、上場してようやく、その与信がついた関係性の中で、今大手企業への拡大を図っています。

先ほど言った問い合わせフォームから来るのは、Tier2、Tier3の会社がどうしても多く、大手企業からの問い合わせはそれほどでもありませんでした。

そのため、昨年の夏より当社から直接大手企業にアウトバウンドで営業していくための組織体制への変更を進めており、採用なども含めて、その体制変更が順調に進んでいると思っています。

しかし、その体制変更に対するピースはまだ足りておらず、受入体制が整っているというよりは、むしろ人を採ることによって体制を変えていっている状況です。

質疑応答:株式分割の検討状況について

「流動性の観点で、そろそろ株式分割を行うことは検討されていますか?」というご質問です。

この件については今、非常に悩んでいます。なによりも新NISAのような制度もあり、今各証券会社などにもヒアリングを行っているところです。米国も含め、さまざまなETFなども買われているかと思いますが、個別株の一部に、成長投資できるグロース株を10パーセント程度の比率で持ちたいという投資家さんもいるようです。

そのような意味では、今のように当社の単元株が上がっている状態だと、逆にそこのウエイトが非常に大きくなってしまうため、その点も含めて少し検討している状況です。

ただ、当社が目指していた出来高に関しては、前期に比べて非常によく達成でき始めていると思っています。ですので、そのような面も含め、今後もいろいろ検討していきたいと考えています。

質疑応答:子会社のリスク管理について

「子会社が増えると不祥事が発生するリスクが高まりそうですが、どのように管理していますか?」という質問です。

当グループの子会社の代表は、代表を務める人間にはたいてい見られるパターンで、基本的に管理系やバックオフィスといった部分に対し、興味のない方が多くいます。

これはある意味、我々にとっては都合がよく、実際のところ、バックオフィスの部分はほぼ親会社が掌握しながら、経営を任せています。その結果、不正なお金の出金などもできないようになっているため、一番クリティカルな不祥事は起きにくい状態になっています。

また、当社の監査役が優秀で、グループ会社に対するヒアリングを細かく行っています。同業他社で起きるような不祥事については、たいていの内容を把握しているため、グループ企業に対して性悪説で見ながら、そもそも不祥事自体が起きないような体制を強く意識しています。

確率論で言いますと、子会社が増えることにより不正リスクは高くはなるとは思いますが、前述のような体制により、非常にうまく管理できていると思っています。

質疑応答:競合・類似企業と他社との違いについて

「競合企業、類似企業を挙げるとすると、どのような会社がありますか? そのような会社との違いを解説いただけると、理解が深まります」というご質問です。

私は「新しいかたちのアクセンチュア社を目指そう」ということをかなり意識しています。今までの会社というのは、上流・中流・下流となっており、上流が戦略コンサルの内容、中流がPMやPMOといわれるプロジェクトのマネジメントです。そして、実際に手を動かして開発する人を下流、とこのように分類した時には、大概の会社は、どこかその一部のみを行っています。

これを一気通貫で実施している会社はないため、まずはここを一気通貫で行うことを考えています。

競合企業と言いますと、今ここで社名を挙げるべきかどうか悩みますが、非常に成長率が高いSHIFT社のような会社を競合企業として認識しています。

事実、SHIFT社はテスト領域の売上はもちろんありますが、当社が取り組んでいる領域のM&Aも積極的に行っており、その点で競合企業であると考えています。

また、SIerと言われるNTTデータ社や富士ソフト社など、言い出すときりがないほど、すさまじく大きな会社が数多くあり、それらの売上のみをすべて足すと数十兆円規模はあります。

その中で今まで社員で雇用されていた方が、フリーランスになるという選択肢が増えてきています。数十兆円規模の中の社員が年間1パーセントでもフリーランスになると、極端ですが我々のフリーランス市場は年間1,000億円くらいのTAMが上がってくることになります。

そのような意味では、当社は非常にユニークなポジションを取れていると思っているため、直接的な競合企業を挙げるのは非常に難しいことではありますが、他の会社と類似しているポイントもあるため、それらの企業の強みを、当社も一部真似させてもらいながら取り組んでいこうと思っています。

質疑応答:2024年に向けての抱負について

今回も非常に多くの質問をいただき本当にありがとうございました。あえて残していた「2024年に向けての抱負を一言いただきたいです」という非常にうれしい質問をいただいたので、回答します。

2024年は開始早々、国内で地震が起きたり、航空機事故があったりなど、大きな出来事がありました。また、ロシア・ウクライナほか、さまざまなところで大きな戦争も昨年から続いています。まだ当社の規模は非常に小さく、世の中に対してなんらかの貢献をできる規模ではまったくありません。しかしながら、私は2024年は本当にその一歩だけでも踏み出せるような組織になれたらよいと思っています。

先ほどもお伝えしたとおり、まずは我々ができることを、本当にがんばっていこうと思っています。

そのためには、やはり売上を上げることが重要です。売上というのは結局、社会に評価されるわかりやすいバロメータであり、人がハッピーを生み出した結果の数値がしっかり売上につながると考えています。例えば、クライアントに満足いただければ、しっかりと売上につながっていきます。

クライアントの満足度を高め、それを売上につなげ、利益を出し、エンジニアの単価と報酬額を上げ、当社で働いているメンバーの給料も上げ、会社としての営業利益を高めて時価総額を上げることによって、株主に対して十分に還元していくといった、ハッピーの連鎖をしっかりとつなげるための大きな1年にしていきたいと考えています。

そのために、組織体制の変更を行っていますが、幹部人材の採用も非常に好調です。この体制変更をしっかりとやり切ることによって、2025年8月期以降にまた一段と大きな成長を見据えながら、2024年8月期の下期以降も含めて実行できるように進めていきたいと考えています。