2023年12月2日にログミーFinance主催で行われた、第67回 個人投資家向けIRセミナー Zoom ウェビナーの第3部・株式会社ナックの講演の内容を書き起こしでお伝えします。

スピーカー:株式会社ナック 代表取締役社長 吉村寛 氏

経済アナリスト/経営コンサルタント 増井麻里子 氏

フリーアナウンサー 八木ひとみ氏

ナックグループ概要

吉村寛氏(以下、吉村):本日は、ご視聴いただきありがとうございます。代表取締役の吉村寛と申します。当社の事業内容及び株主還元等について、資料に沿ってお話しします。よろしくお願いいたします。

まずは会社概要です。当社は1971年に創業し、今年で52年目を迎えました。本社は東京都新宿区の新宿センタービルにあります。1999年に東京証券取引所の市場第一部に上場し、2022年の市場再編によりプライム市場へ移行しました。株価は、11月30日の終値で985円です。

連結子会社数は12社あり、資本金は67億円です。パートやアルバイトを含めたグループ従業員は2,259名、グループ会社を含む拠点数は146拠点で、北海道から九州にかけて全国に営業所を設けています。

沿革

吉村:当社は、株式会社ダスキンの創業者である鈴木清一氏に感銘を受けた西山由之が、1971年に東京都町田市でダスキンのフランチャイズに加盟したことから始まりました。多摩ニュータウンを抱える東京都西南地区から始まり、神奈川県の湾岸地区、千葉県、埼玉県と次々に商圏を広げ、創業から10年あまりでダスキンのフランチャイズチェーン2,500店中1位の売上高を達成しています。

現在は、札幌から中部、関西、福岡にも営業拠点を有し、40年にわたりダスキングループの中で日本一を継続中です。こちらの事業は、創業から変わらずナックの中枢を担っています。

企業理念は「企業は損得に非ず、常に善の道を歩み、広く社会に貢献するために発展成長を第一義とすべし」です。事業を通じ、お客さま、取引先、従業員、その基盤である社会に対して、生きがい産業の精神に立脚し、企業の発展成長を第一義とするという意味が込められています。

創業者の西山が名誉会長職になった2005年からの10年間は、創業当初から西山とともにナックを成長させてきた寺岡豊彦が、2015年からは3代目として私、吉村が社長を務めています。

当社には、ダスキン事業を中心とするレンタル事業をはじめ、5つの事業セグメントがあります。商品や市場はさまざまですが、いずれも「暮らし」と「住まい」を軸に展開してきました。

創業事業であるダスキン事業において、お客さまのお宅を訪問するうちに、住宅への悩みを抱える方が多くいることがわかりました。そのような経緯から、1992年には建築コンサルティング事業を、2002年には住宅の販売事業をスタートしています。

同じく2002年には、レンタルビジネスの派生として暮らしに必要不可欠な「水」に注目し、「クリクラ」ブランドの宅配水事業を開始しました。2013年には、インターネットの拡大という社会変化に対応するため、化粧品、健康食品、生活雑貨などを扱う通販事業をスタートしました。

増井麻里子氏(以下、増井):レンタル事業を創業されたきっかけを教えてください。

吉村:もともと、創業者の西山由之は、東京都多摩地区にある企業内社員食堂を営んでいました。社員食堂という商圏や商品の広がりがない仕事に飽き足らずに始めたのが、レンタル事業です。

当時のダスキンは、フランチャイズで化学モップのレンタル事業を行っていました。今では当たり前のシステムですが、当時はベンチャー企業のような認識だったと聞いています。西山はこのような新しいビジネスに非常に興味を抱き、ダスキンの992番目の加盟店として事業を開始しました。

増井:その後は事業を多角化していますね。クリクラ事業、建築コンサルティング事業、美容・健康事業については後ほどご説明いただきますので、住宅事業について詳しく教えてください。

吉村:先ほどお伝えしたように、当社には創業当時より、既存のビジネスやお客さまに派生するビジネスに積極的にチャレンジするという基本戦略や文化があります。

事業的にはレンタル事業、クリクラ事業、建築コンサルティング事業、住宅事業、美容・健康事業の5つに分かれていますが、販売手法的には小口定額訪問販売、住宅関連、通信販売の3カテゴリに分かれています。

当社がもともと行っていた清掃用具のレンタル事業から、ハウスクリーニングやビルメンテナンス、さらには営繕やリフォームの依頼を受けるようになりました。そして、これらの事業を通して「住まい」に関する悩みを抱えている方の多さを実感し、住宅産業に参入しました。

当初は、子供の成長や高齢化、転勤など、さまざまな生活の変化があるご家庭に訪問販売を行っていました。交換業務で毎日のように同じ地域を回っていたため、地域の情報をいち早く知ることができ、建築・不動産事業者に何らかの情報を提供するビジネスができないかと考えたのが始まりです。

当社の得意分野は、建築・不動産に関わる顧客情報の提供や、コスト管理の手法などを建築業者に提供することです。我々は細かい商売をしていますが、建築業者はどんぶり勘定でビジネスをしているところが多いです。そこで、コスト管理の手法を建築業者に教えているうちに建築コンサルティングが始まり、さらには住宅販売が始まりました。

八木ひとみ氏(以下、八木):創業事業であるダスキン加盟店の売上がしっかりしているからこそ、事業を広げてこられたと思います。ダスキン加盟店で売上高トップを維持している理由をどのようにお考えですか?

吉村:当社は、ダスキン加盟店としては最多の人数を募集しており、今期の採用は50名ほどでした。伝統的に、新入社員に対し1年から2年かけて、訪問販売の方法、催事やイベントでのダスキン商品の販売方法、既存顧客へのクロスセルなどの教育を徹底して行います。

若いメンバーにチームを組ませ、自主性を重んじながら競い合わせる営業手法をとっていますが、言うは易しで、実際にはなかなかできません。しかしながら、当社は伝統的に教育を行ってきているため、それが可能になります。

今はダスキンのフランチャイズ本部や、1,900ある加盟店の従業員に向けて研修を行うなど、指導するレベルになっています。このように、教育を施した人材を活かして多店舗展開していることが成長のすべてだと思います。

ダスキン加盟店は1,900ほどありますが、2位以下の加盟店の多店舗展開は多くても10店から15店、1桁がほとんどです。当社だけが飛び抜けており、全国で40の支店を展開しています。

出店すると、まずは定期レンタル顧客を獲得させます。次に、開発商品や他企業とのコラボ商品のクロスセルを徹底して行います。また、ご高齢のお客さまに対しては、家事代行やハウスクリーニングなどのケアサービスや介護用品を提供し、ライフタイムバリューの高いビジネスを続けることをモットーとしています。これらの取り組みにより、売上高ナンバーワンを長い期間保っていると考えています。

コーポレートメッセージ

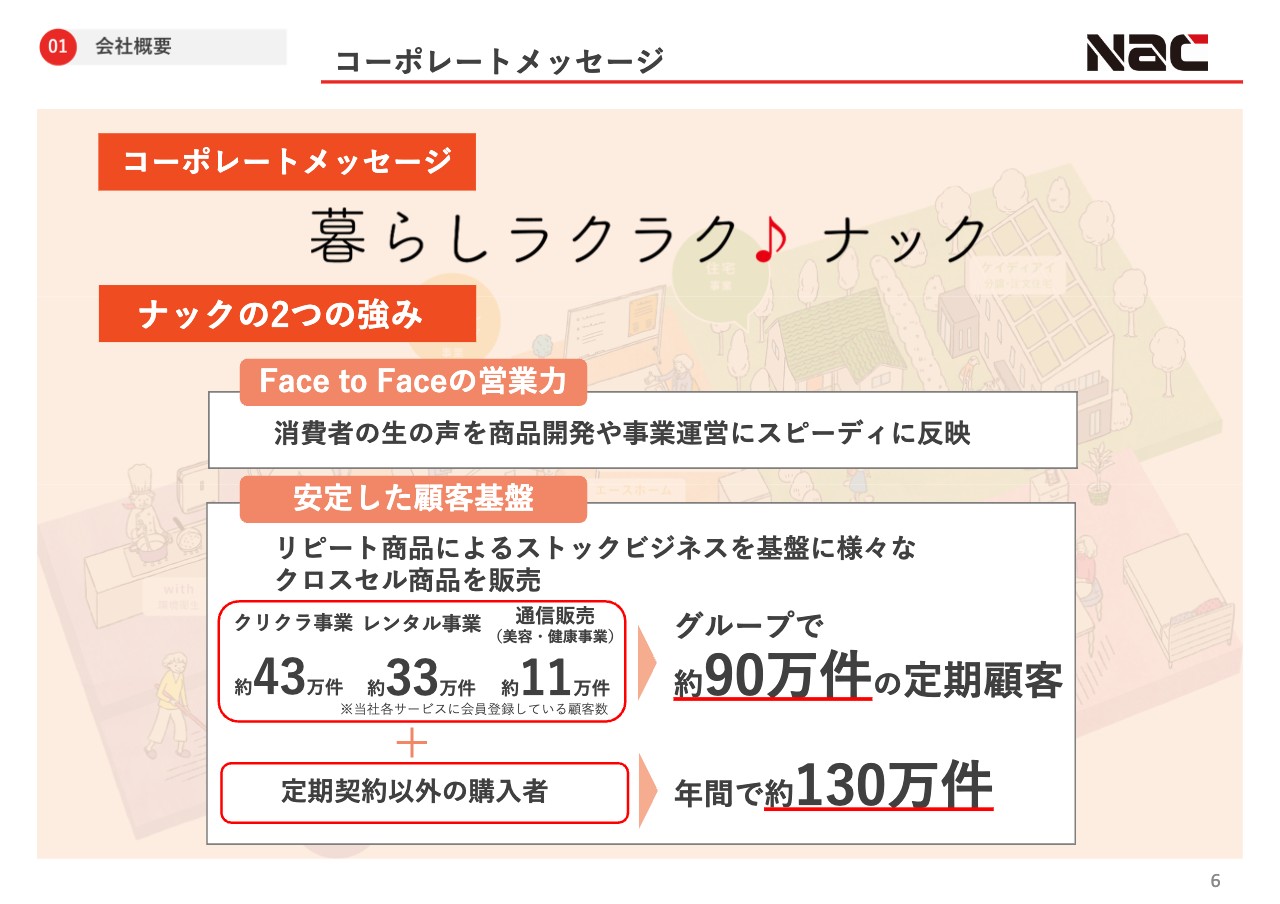

吉村:ナックグループは、「暮らしラクラク♪ナック」というコーポレートメッセージを掲げています。「快く楽しい暮らし」に役立つ商品やサービスを消費者や社会に届けていくというメッセージを、ポップなかたちで表現しています。

当社の大きな強みは2つあります。1つ目は「Face to Faceの営業力」です。毎月毎月、必ずお客さまに定期商品をお届けし、一人ひとりと直接的なコミュニケーションを取っています。そのため、いわゆるダイレクトマーケティングにおいて、長年培ってきた営業力が蓄積されています。

さまざまな注文やお問い合わせなどの購入を促す過程において、お客さまと深い関係性を築いていくだけではなく、生の声を商品開発や事業運営にスピーディに反映しながら事業を運営することができます。

2つ目は、安定した顧客基盤を保有していることです。現在、クリクラ事業で約43万件、ダスキンや害虫駆除の機械を貸し出すレンタル事業で約33万件、美容・健康事業で11万件、合計で約90万件の定期顧客、つまり毎月必ず商品をお届けしたりお会いしたりするお客さまを有しています。

定期契約以外の、スポットでご注文いただくお客さまやOBのお客さまを合わせると、年間で約130万件の顧客基盤を有しています。したがって、毎月何らかのかたちで多くのお客さまにさまざまな商品やサービスの提供、あるいはご案内をしていることが当社の強みだと思います。

当社が抱える定期顧客のボリュームは大きく、業界での認知度も高いため、多くのサービス業や商品開発会社からさまざまな商品や企画が持ち込まれます。そのため、自社で商品開発をしなくとも、旬のタイミングにスピーディに売上を作ることが可能です。

具体的には「ハズキルーペ」や去年話題になった「ミラブル」、「ワタミの宅食」などがあり、今の時期は「Oisix」とコラボしたおせち料理を販売しています。このような企画を毎月打ち出し、約130万件の顧客基盤に提供していることが大きな強みだと思っています。

事業一覧

吉村:ここからは、当社グループの5つの事業セグメントを個別にご紹介します。

クリクラ事業の紹介

吉村:クリクラ事業についてご説明します。当社は2002年に、三井物産系のアクアクララジャパンのフランチャイズ加盟店として宅配水事業をスタートしました。2004年にアクアクララジャパンが経営破綻したことを機に、自社ブランドの「クリクラ」を立ち上げました。

現在は、直営店を全国28ヶ所、フランチャイズ加盟店を約500社有し、事業開始から20年以上継続している老舗のウォーターサーバーブランドとなっています。埼玉県本庄市には、約1万坪の敷地に総額60億円を投じたフラッグシップとなるプラントを構え、全国に44の製造プラントと11のメンテナンスセンターを保有しています。

クリクラの強み

吉村:ご存知のとおり、現在のウォーターサーバー業界は、宅配業者が配達し空いたボトルはお客さまに捨てていただくワンウェイ方式のシェアが拡大しています。

また、近年はボトルを届けるのではなく、水道水を給水、浄水し温水と冷水が出る「浄水型ウォーターサーバー」も急拡大しています。さらに、大手通販会社などの参入もあり、レッドオーシャン化していることも事実です。

その中で、当社の「クリクラ」が、どのような特徴や強みを持って差別化を図っているかをご説明します。1番の強みはやはり、高度な安全性です。「クリクラ」の水は、品質が不安定で水道水より検査基準の少ない天然水ではなく、国が安全管理を行っている水道水を原水としています。

水道水を純水になるまでろ過し、一般的なミネラルウォーターの品質基準に加えて10項目程度の自社基準を設け、安全性を高めています。そこに良質な天然のミネラルを日本人の好み合うように配合し、おいしく安定性の高い商品を製造しています。

次に、自社配送だからこそできる、他社が行っていない最大の差別化についてご説明します。ウォーターサーバーを1年から2年使用すると、どうしても水垢などの汚れが内部に発生します。我々はそれを徹底管理するために、年に1度は必ずサーバーのフル洗浄、メンテナンス、機械の交換を行っています。このように、安心安全の追求を徹底していることが当社の差別化戦略の1つです。

また、少子化という社会問題に対しては、「はじめての水プロジェクト」を通して全国の産院や日本産婦人科学会を応援する活動を行っています。全国約580の産院に「クリクラ」を提供し、「ママに愛されるお子さまに安全なウォーターサーバー」としてさまざまな賞も受賞しています。

さらに、多様なニーズに応えるため、2021年には炭酸水も飲めるマルチサーバー「クリクラShuwa」を、2022年には昨今拡大している水道水を給水するサブスク型の浄水サーバー「feel free」を発売しています。このように、新たなターゲット層の開拓や市場ニーズに合わせた商品開発を常に行い、事業拡大を図っています。

増井:「クリクラ」は「RO水」という水を使っていると思いますが、天然水や浄水タイプではなく、こちらを選択されている理由を教えてください。

吉村:先ほども「製品の安全性が差別化戦略である」とご説明しましたが、天然水はどうしても品質が不安定であると考えています。

実際に、天然水は水道水に比べ検査基準が甘いところがありますが、水道水は国が安全管理を行っているため、安全基準や保障レベルが格段に高いです。それに加え、我々は独自の基準を設けて他社との差別化を図っています。

実は当社も、以前は天然水を扱っていました。しかし、自社基準を高めていくと天然水ではその基準を達成することができないため、撤退したという経緯があります。

増井:ありがとうございます。先ほどのご説明にもありましたが、ウォーターサーバー市場はレッドオーシャンで、競合も多いと思います。製品ラインナップについて、それぞれどのようなターゲット層をお持ちなのか教えてください。

吉村:現在の製品ラインナップは、大きく分けて3種類あります。1つ目はデザインサーバーや省エネサーバーを含む通常配達のボトルウォーターサーバー、2つ目は炭酸水も作れるマルチサーバー、3つ目はサブスク型の浄水サーバーです。

ボトルタイプのターゲットは、水の安全性にこだわる方や子育て世代のファミリーを想定しています。そのため、イメージキャラクターとして「クレヨンしんちゃん」を起用し、全国の産院を通じた販売活動にも力を入れています。ボトルレスでサブスク型の浄水サーバーは、交換業務が煩わしいと感じる単身の方や、重いボトルを持ち上げられない高齢者の方をターゲットにおすすめしている状況です。

当社のサーバーは、すべてオリジナルで開発しています。それにより、先ほどお伝えしたように、年に1度サーバーをすべて分解してメンテナンスを行い、機械を交換することが可能になります。自社開発商品ですので、内部まですべて理解しており、細かいところまでパーツの交換ができます。これらの取り組みが差別化につながるため、常にサーバーの開発にも力を入れています。

増井:ワンストップ型ということですね。

吉村:おっしゃるとおりです。

レンタル事業の紹介

吉村:レンタル事業についてご説明します。創業のダスキン事業、飲食店向けに害虫駆除を手がけるウィズ事業、総合ビルメンテナンスや賃貸物件の原状回復工事を行う子会社で構成されています。

ダスキン事業では、ダスキンのフランチャイズディーラーとして、ご家庭や企業に対しモップやマットなどのクリンネス商品のレンタル・販売を行うダストコントロールサービスを提供しています。そのほか、家事代行の「メリーメイド」や、プロがご自宅を掃除する「サービスマスター」などのケアサービス、介護用品や福祉用具のレンタル・販売を行うヘルスレントサービスもあります。これら3つのサービスを、ダスキンのブランドで提供しています。

ウィズ事業は、主に飲食店に対し、夜間に自動稼働する害虫駆除装置のレンタル・販売を行っています。こちらは全国に400社以上の販売代理店を持っており、害虫駆除の世界ではシェアナンバーワンの駆除装置です。新型コロナウイルスの影響によって飲食店が休業し、大きな影響を受けましたが、現在は飲食店の営業再開により業績が急回復しています。

(株)ダスキンとの資本業務提携契約

吉村:2018年8月に、フランチャイズ本部であるダスキン社と50億円の成長投資を実施する資本業務提携を締結しました。

この5年間で、家事代行サービスやハウスクリーニングサービスなど、110のサービス拠点を増設しています。これにより、今期は年間20億円以上、来期は30億円以上の売上増につなげています。

今期より、第1期のプロジェクトが投資回収フェーズに入ったため、2023年11月8日に第2期の共同プロジェクトを発足しました。両社の事業拡大に向け、未来を見据えた施策の準備を進めているところです。

八木:この共同プロジェクトではどのような施策を行いますか? また、投資金額はどのくらいでしょうか?

吉村:2018年の資本業務提携では、第1期プロジェクトとしてケアビジネスに50億円を投下し、来期は30億円以上の売上につながっています。第2期プロジェクトの具体的な方向性については、現在、両社で協議をしているところです。

当社の強みは物流のラストワンマイルを握っていることです。したがって、この強みを活かした新しい取り組みなどを考えています。進捗状況に関しては、随時お知らせしていきますので、乞うご期待いただければと思います。

建築コンサルティング事業の紹介

吉村:建築コンサルティング事業についてご説明します。当社の建築コンサルティング事業は、中小零細工務店の支援を行うコンサルティング部門と、住宅のフランチャイズを展開するナックハウスパートナー社で構成されています。

コンサルティング部門では、工務店に対し、営業戦略、商品開発、IT化などのノウハウを提供しています。1992年に事業を設立し、現在、建築業者向けのコンサルティングとしては最大手になります。全国で7,000社の工務店との会員ネットワークを有するまでに成長しました。

コンサルティング部門(ナック)の施策

吉村:近年は、工務店単独では開発・運営が難しいメタバース展示場の活用や、DX化を支援しています。また、建築部資材の値上がりで困っている方に向け、会員組織による共同購入などに力を入れてきました。

さらに、現在は中小企業庁によるIT導入補助金や事業再構築補助金などがあり、これらの補助金に合致する商品開発も進めています。年間約30億円以上を売り上げるヒット商品も、この補助金制度による開発商品から生まれています。

直近では、モデルハウスがなくても年間50棟以上を受注し、約15億円以上を売り上げる工務店を作るノウハウをパッケージ化した新商品「i-Style」を発表しました。こちらは、クライアントの建築業者だけではなく、メディアに対してもトークセッションを交えた発表会を行い、盛況に終えることができました。

美容・健康事業の紹介

吉村:美容・健康事業についてご紹介します。美容・健康事業は、インターネット社会を迎えるにあたり、通信販売という新たな販売チャネルへのチャレンジを目的として、2013年に化粧品の通販を行うJIMOS社の株式を取得したことから始まりました。

通販というカテゴリでJIMOS社を買収しましたが、レンタルビジネスの主要顧客である主婦層にも大きなシナジーが見込まれることがわかったため、美容・健康領域への参入を進めています。具体的には、サプリメント販売を行うベルエアー社や化粧品の受託製造を行うトレミー社をグループ化し、美容・健康領域を拡大しています。

増井:化粧品のブランドがいくつかありますが、価格帯やターゲット層など、それぞれの特徴を教えてください。また、インバウンドで伸びしろが期待できるものがあれば教えてください。

吉村:JIMOS社の主力商品は「MACCHIA LABEL(マキアレイベル)」です。ターゲット層は機能性を重視し安定志向を求める40代から50代の方で、価格帯は中価格帯にあたります。

また「Coyori(こより)」や、少し変わった名前の「豆腐の盛田屋」というブランドは、少しターゲットの年齢層が上がり、40代から60代ぐらいになると思います。シンプルでよい素材を求める自然派志向の方向けに販売しており、価格帯は中価格帯にあたります。

「SINN PURETÉ(シンピュルテ)」という新しいブランドもあります。こちらは、20代から40代の、情報感度や美容感度が高くSNSやファッション雑誌でトレンドリサーチをする層がターゲットです。価格帯は中価格帯から高価格帯となっています。

インバウンドについてです。「SINN PURETÉ」は観光客も訪れる有名百貨店に多く出店していますので、期待できるブランドだと思います。「豆腐の盛田屋」は、新型コロナウイルス流行前に中国人観光客から非常に人気があり、認知度の高いブランドでした。現在は、まだ中国人観光客が完全に回復していませんが、今後の回復によってリバイバルヒットが起こるのではないかと期待しています。

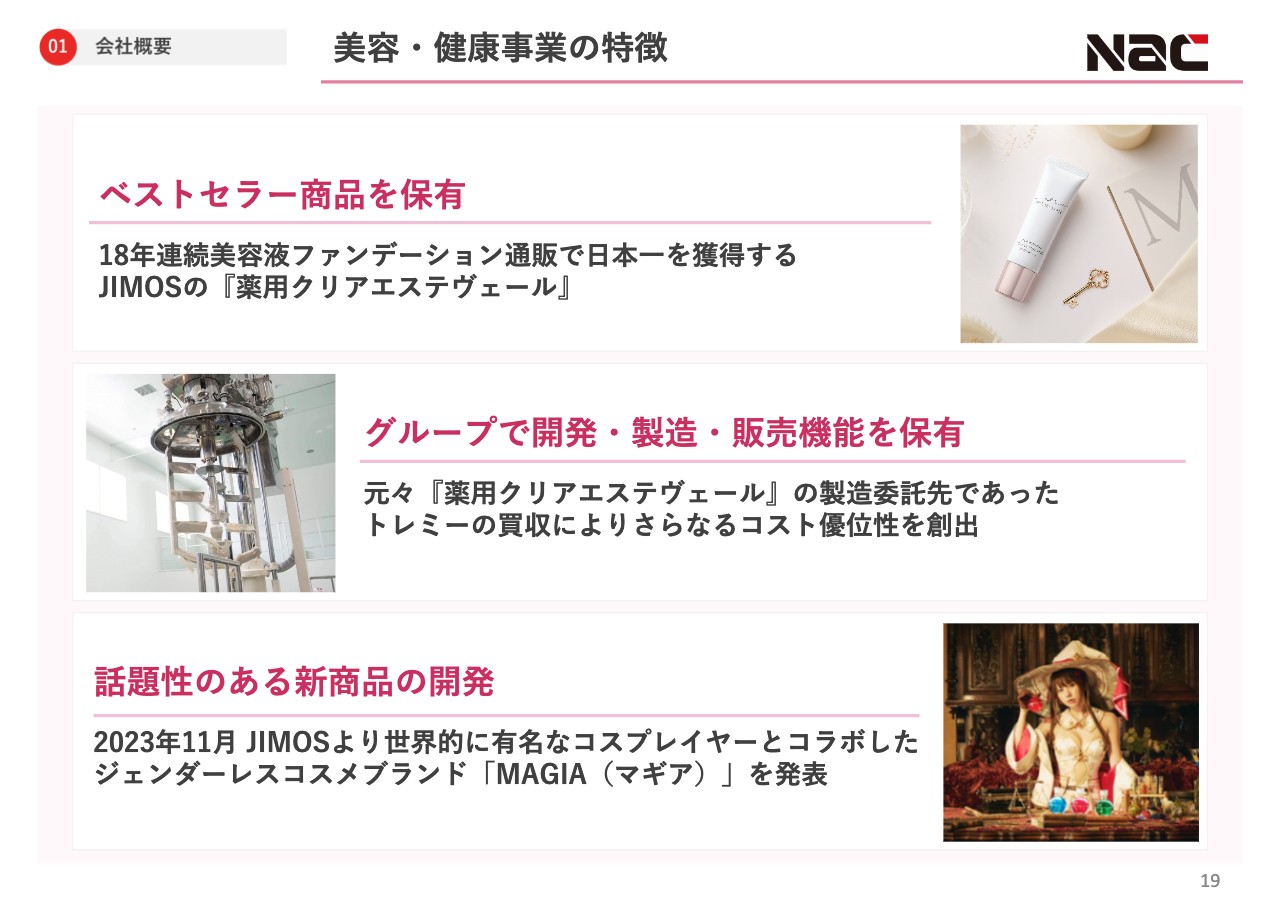

美容・健康事業の特徴

吉村:JIMOS社の「薬用クリアエステヴェール」は、18年連続で美容液ファンデーション通販の日本一を獲得している大ヒットベストセラー商品です。こちらの製造委託先であるトレミーを買収することにより、新型コロナウイルス明けで化粧品の競争が激しい中でもコスト優位性を出そうと動いているところです。

また11月には、ジェンダーレスコスメブランドの「MAGIA(マギア)」を発表しました。こちらは、ゲームに登場するアイテムである「ポーション」をイメージした3種類の化粧水です。世界的に有名なコスプレイヤーとコラボしていることや少し変わったコンセプトであることから、発売前より話題になっていました。12月1日より一般販売が始まっています。

このような生活にワクワク感を与えるコスメ商品も、今後は展開していきたいと考えています。

八木:トレミー社は他社販売製品も製造していますか? また、買収によってコスト面以外にもシナジー効果は出てくるのでしょうか?

吉村:トレミー社はもともと、当社だけではなくさまざまな企業の商品を受託製造しており、コロナ禍が明けてからも大手販売先からの受注が増えている状況です。

コスト以外のシナジー効果については、化粧品は企画から製造、薬事申請などがあり時間がかかります。このような工程を自前で行えることにより、開発スピードが圧倒的に上がりました。「コスト=製造ロット」という部分もあるため、自社で行えることにより製造ロットの自由度などが上がり、新商品の開発力が高まったと考えています。

住宅事業の紹介

吉村:住宅事業についてご紹介します。当社の住宅事業では2つの会社を展開しています。ジェイウッドという北海道や東北を中心に11店舗を展開している住宅会社では、寒冷地仕様の注文住宅を販売しています。もう1つのKDI-HOMEでは、主に東京23区で建売販売を手掛けています。

小規模新築住宅は、ウッドショックやエネルギー価格の上昇により住宅価格が高騰したため、若い層における購買意欲の後退が顕著に見られています。ただし、現在は資材価格も少し落ち着き、住宅ローン金利も上がるのではないかという動きもありますので、販売状況が徐々に好転し始めています。

業績

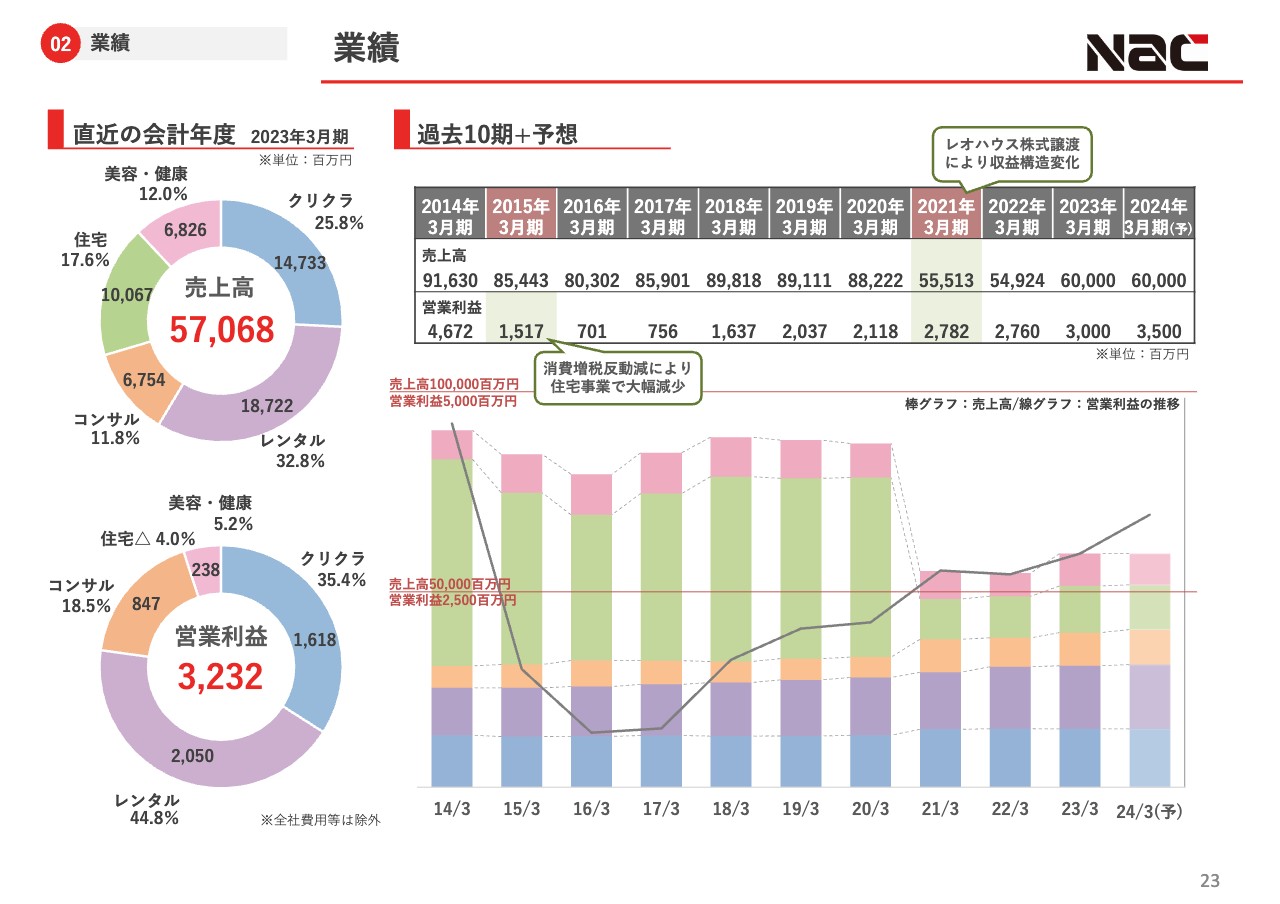

吉村:ナックグループの業績について簡単にご説明します。直近の業績は、スライドの円グラフのとおり、連結売上高が570億6,800万円、連結営業利益が32億3,200万円となっています。ストックビジネスであるクリクラ事業およびレンタル事業で、安定した売上高と利益を計上しています。

過去10年の業績はスライド右側のとおりです。2021年3月期には、不採算となっていた住宅事業の子会社レオハウスを売却し、連結から切り離したことで収益構造が大きく変わりました。譲渡後は売上が大きくマイナスとなりましたが、営業利益率は順調に回復している状況です。

2024年3月期第2四半期の業績

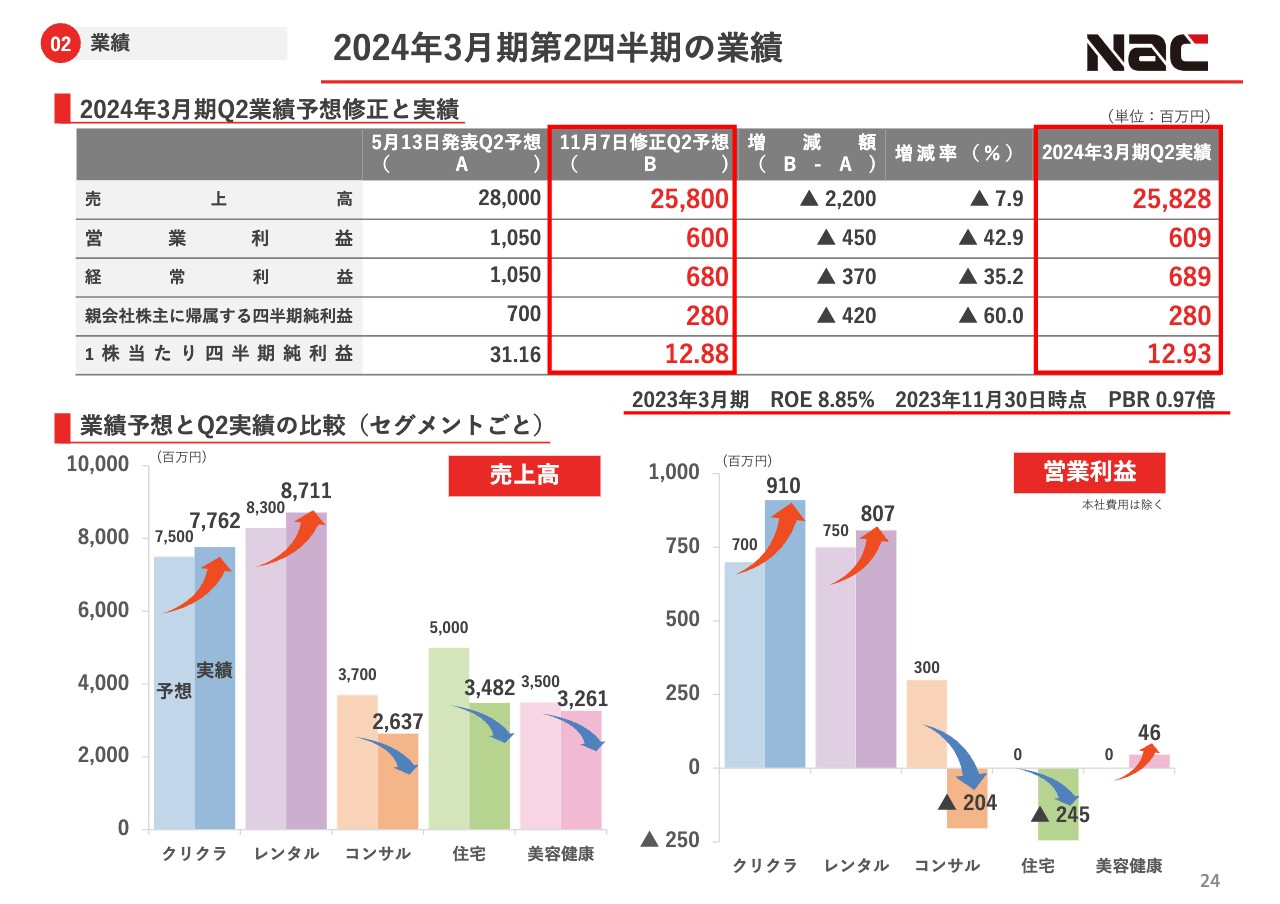

吉村:2024年3月期第2四半期の業績についてです。第2四半期までの連結売上高は258億2,800万円、営業利益は6億900万円、経常利益は6億8,900万円、親会社株主に帰属する四半期純利益は2億8,000万円、EPSは12.93円となりました。

また、2023年3月期終了時点のROEは8.85パーセント、11月30日時点のPBRは0.97倍となっています。

2024年3月期 第2四半期の業績修正と通期業績予想

吉村:11月7日に、営業利益、経常利益、親会社株主に帰属する四半期純利益などの当第2四半期の業績を、2023年5月13日に開示した予想から修正しました。

要因は、建築コンサルティング事業において補助金を利用した販売が非常に大きくなり、売上の計上が下半期にずれ込んでいることです。補助金は交付までに3ヶ月ほどかかるため、このような現象が起きています。

住宅事業においては、建築資材や土地価格の高騰により不動産市場全体が鈍化する中、当社グループでも販売戸数や完工棟数が減少しています。ただし、建築コンサルティング事業は補助金商品の申し込み数が順調ですので、売上、利益ともに見通しは立っています。

住宅事業を補うかたちになるであろうダスキン事業について、清掃用具は大掃除の時期が書き入れ時ですので、年末商戦に向けた販促キャンペーンを行います。また、化粧品のインバウンド消費なども少しずつ増えてきていますので、通期業績予想は修正を行っていません。

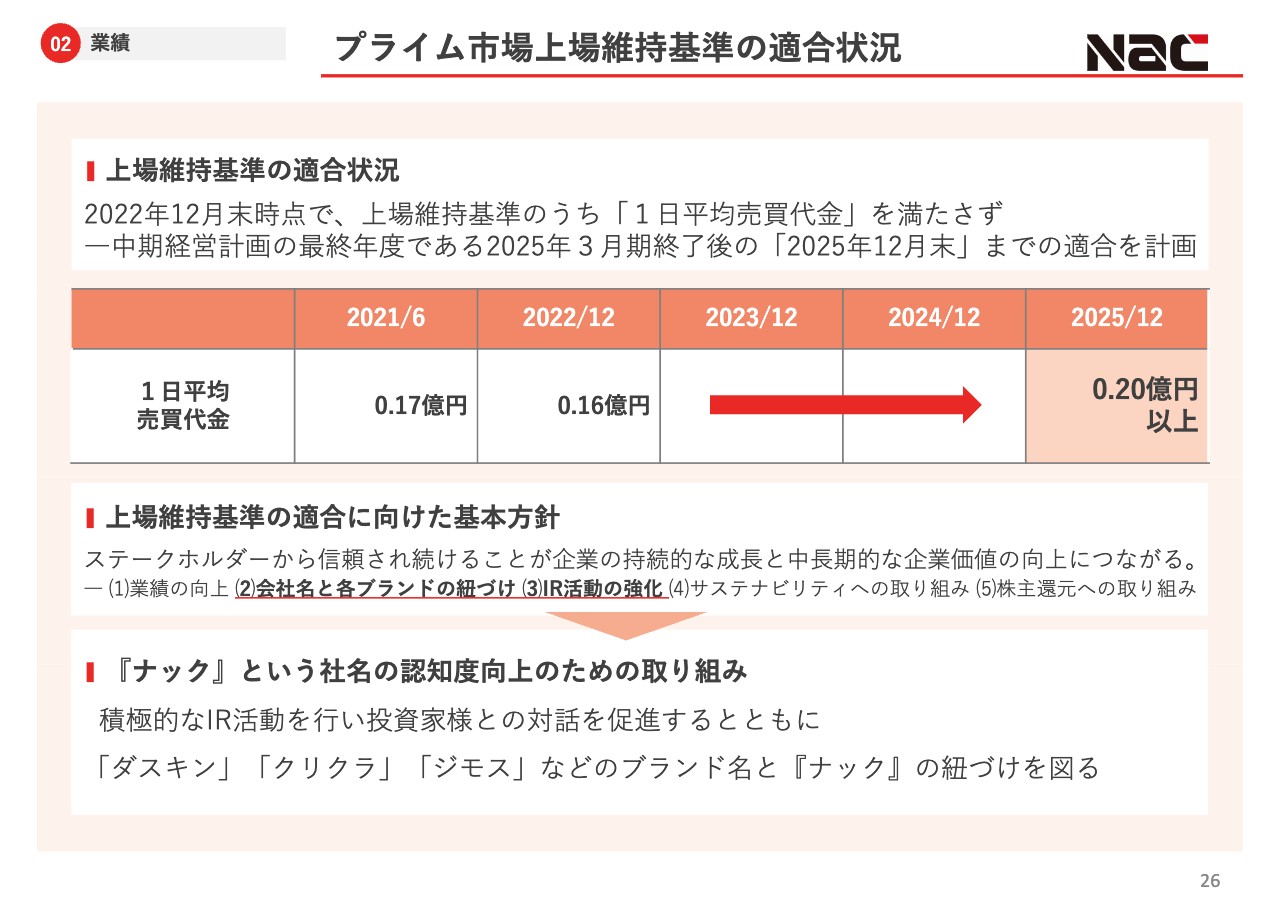

プライム市場上場維持基準の適合状況

吉村:プライム市場上場維持基準についてご説明します。現在は「1日平均売買代金」において非適合となっており、株価にもよりますが10パーセントから20パーセント程度不足している状況です。

業績をがんばって上げていくことは当然ながら、要因の1つは「ナック」という社名が十分に浸透していないことだと思っています。「ダスキン」「クリクラ」「ジモス」といった各ブランドの認知度はそれなりにあるものの、これらの事業を行っている会社が「ナック」であることはなかなか認知されていません。

現在は上場維持基準達成に向け、積極的なIR活動や投資家のみなさまとの対話の促進を行い、認知度の向上に取り組んでいる最中です。

サステナビリティ戦略

吉村:当社のサステナビリティ戦略についてご説明します。全国に展開する自社営業所や工場などに、太陽光発電や地熱発電などを積極的に導入しています。また、建築コンサルティングや住宅事業においては、自社で蓄積したノウハウをもとに、省エネコンサルティングや省エネ住宅の販売を促進しています。

2020年からはCSRレポートの発行を行い、環境に配慮した事業運営をみなさまに知っていただくとともに、サステナビリティへの取り組みをさらに強化しています。2021年9月には、TCFD提言への賛同も表明しました。

ダスキン事業においては、内閣府が推進する「こどもの未来応援国民運動」に参加し、寄付を付けた商品の開発などを行っています。

サステナビリティ戦略

吉村:クリクラ事業では、どうしてもボトルの廃棄が発生します。そのようなボトルをレンタルし、リサイクルすることもサステナビリティの一環として行っています。そのボトルが最終的に使えなくなった時には、文房具などに形を変え、発展途上国の学校に寄付をするといった取り組みも行っています。

当社は住宅事業では建材を、クリクラ事業では水を使っています。そのため、水源保護の意味も含めて「クリクラの森づくり」として山を保有し、10年以上前より年間数百本におよぶ苗木の植樹活動を行っています。このような活動を、これからもずっと続けていきたいと思っています。

配当方針及び株主優待

吉村:株主還元についてお話しします。当社の配当方針は、純資産配当率4パーセントかつ配当性向100パーセント以内としています。支払い済みの今期の中間配当額は1株あたり10円で、年間配当額は1株あたり42円を予定しています。

当社のビジネスは、上半期に新規顧客獲得のための広告投資を行い、下半期に定期販売等で投資を回収するモデルとなります。加えて、住宅事業では引き渡しのピークが3月になることから、上半期の中間配当を1とすると、下半期が3程度の割合で配当を行っています。なお、2021年3月期に行った50周年の記念配当を除くと、2020年3月期より4期連続での増配となります。

さらに、100株以上を保有している株主さまに対しては、株主優待も実施しています。ここ数年は、みなさまにご好評いただいている化粧品や健康食品など、金額にして数千円から1万円程度の商品を提供しています。

期末の株主優待商品は未定ですが、株主のみなさまにより喜んでいただけるようにラインナップの充実を図り、継続していくつもりです。以上で当社のご説明を終了します。ご清聴、誠にありがとうございました。

質疑応答:株主優待について

増井:大変魅力的な株主優待のお話がありましたが、保有株数が多い方や長く保有している方に特典を付けることは検討されていますか?

吉村:株主優待は継続する予定であり、今言われたような継続保有や保有数による特典などについては現在検討中です。NISA等のいろいろな改革が行われる中で、若い方々にも注目していただきたいと考えていますので、特典の改変により今まで以上に喜んでもらえればと思っています。

質疑応答:「クリクラ」の水質基準項目について

八木:「『クリクラ』の水が満たしている独自の項目のうち、水道水がクリアしていない基準によって問題が起こる可能性はありますか?」というご質問です。

吉村:水道水には現在51項目の基準があり、当社はそちらに加えて10項目の自社基準を設けています。自社基準の内容には、カビの一種である真菌や水の硬度、pH、ミネラルバランス等々が含まれています。

これらは水道水の安全性が低いから項目をプラスしているのではなく、品質に関わる項目として追加しているものです。日本の水道水の基準は世界的にも非常に高いため、一般のみなさまが水道水を飲んでも問題が発生することはありません。

質疑応答:レンタル事業の成長戦略について

増井:「レンタル事業の今後の成長戦略について、どの事業を稼ぎ柱にしていく考えですか?」というご質問です。

吉村:今後も、創業事業であるダスキン事業を主軸に展開していくと思われます。クリンネス商品のレンタルビジネスにおいては、新規出店だけではなく、1,900におよぶダスキン加盟店の中で増えている後継者不在の加盟店を積極的にM&Aし、グループに取り込んでいきたいと思っています。

ダスキン社との資本業務提携により拠点数が大きく増えた、ケアサービス事業やヘルスレント事業などの高齢者ケアビジネスについても、これからさらに広げていきたいと思っています。加えて、定期レンタル顧客の獲得や、開発商品およびコラボ商品のクロスセルも今までどおり行います。

また、最近では「終活」という言葉をよく耳にしますが、生前整理、法律、相続、税務の相談をはじめ、最終的には不動産の整理等までご提供できればと思っています。当社は、お客さまのもとに10年、20年と毎月伺っていますので、お友だちのような関係性を持っています。そのため、終活に関わるところにもビジネスを広げ、お客さまのライフタイムバリューを高めていきたいと考えています。

願わくば、それによってお客さまのお子さま世代である次の世代との接点を持ち、ライフタイムバリューをループのようにつなげて、永遠にお取引をしていただきたいという構想を持っています。その構造の実現を目指し、現在当社ではいろいろな方と商品や仕組みの開発を行っています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:財務状況も業績もよいのに、株価が超割安に放置されているのはなぜだと思われますか? PER11倍台で15倍以下です。

回答:上場維持基準で非適合にもなっている「一日平均売買代金」にも繋がるのですが、やはり「ナック」という社名の認知度が十分に浸透していないためだと分析しております。積極的なIR活動や株主・アナリストのみなさまとの対話を通じた情報発信により、認知度の向上を図ります。もちろん、企業価値や安定的な収益力の向上により、上場維持基準の適合のみならず、PBR1倍超えや株価上昇に力を尽くしてまいります。

<質問2>

質問:ダスキンと資本業務提携したことにより、ダスキンの他のフランチャイズ加盟店を経由して御社の水宅配等を展開することも可能になったのでしょうか?

回答:ダスキンとの資本業務提携は、ダスキンとのフランチャイズチェーン契約に基づいたケアサービス事業とヘルスレント事業の拡大を目的に実施しております。そのため、資本業務提携により「クリクラ」をダスキンの他のフランチャイズ加盟店を経由しての展開はしておりません。ただ、業務提携にかかわらず、他のダスキン加盟店がクリクラ加盟店として事業を展開している事例はございます。

<質問3>

質問:物流コストの高騰による各事業への影響と対策等がありましたら教えてください。

回答:当社のビジネスは主にお客さまのお宅へ訪問して商品をお届けするため、配送車を多く利用しております。したがって、ガソリン代の値上げの影響を受けております。人件費の増加なども含め、2022年から2023年にかけてダスキンで3パーセントから6パーセント、「クリクラ」で8パーセントから9パーセント、その他商品も同様に値上げを実施いたしました。値上げによる解約などに関しては、概ね予測を下回る数値で収まっております。

また、建築コンサルティング事業や住宅事業においては、建築資材の高騰により利益率悪化の影響が出ています。さらに、建築資材の高騰によって住宅購入者が減少し、ノウハウ販売の主要顧客である工務店の経営悪化により、工務店の購買意欲が低下したりしたことも、昨今の情勢に起因すると考えます。この建築資材の高騰に対しても、会員組織による共同購入などにより対応しております。

<質問4>

質問:宅配水専業の競合他社もありますが、宅配水業界における御社のポジショニングについて、また今後の伸長見込みについて教えてください。

回答:競合他社の正確な実績値が不明なため何ともお答えできませんが、日本産業新聞社が発表した情報によると、各社の顧客件数は、「プレミアムウォーター(ワンウェイ方式)」で151万件、「フレシャス(ワンウェイ方式)」で70万件、「アクアクララ(リターナブル方式)」で48万件、「クリクラ(リターナブル方式)」で43万件となっています。「クリクラ」は業界内では4位、リターナブル方式では2位に位置しております。

日本宅配水&サーバー協会が2022年に実施したアンケート調査によると、日本市場でのウォーターサーバーの普及率は10.0パーセントと前年比でプラス2.0パーセント増加しています。また、「価格によってはウォーターサーバーを利用したい」が22.0パーセントと、現在の普及率の2倍以上いることから、今後も普及率増加が見込まれ、ウォーターサーバー市場も拡大すると見込んでおります。すでに、配達の必要がないサブスク型の浄水サーバーの登場により、一人暮らし市場への拡大が始まっております。

<質問5>

質問:2011年から2014年にかけて大幅な利益増、その後2016年に業績悪化と、大きく変動していますが、その理由を教えてください。

回答:2011年から2014年の大幅な利益増加は、消費税増税(5パーセントから8パーセント)前の駆け込み需要により、主に住宅事業において大幅に利益が増加したことによります。当時は売上の約60パーセント、営業利益の約50パーセントを住宅事業が占めていたこともあり、その影響です。逆にその後の業績悪化については、消費税増税の反動により住宅事業の売上・利益の大幅減少によるものとなります。

<質問6>

質問:健康食品事業では、NMNやアガリクスといった商品の展開はないでしょうか?

回答:どちらもグループ内で取り扱いがございます。NMNにつきましては、JIMOSで「NMN+5−ALA ファインリージュ」という商品がございます。アガリクスにつきましては、JIMOSで主原料ではありませんが、成分を配合している「野草百選 発酵ねり酵素」「野草八十選 アロニアと発酵酵素」という製品、ベルエアーでβ-1、3-1、6-グルカンを豊富に含むパン酵⺟抽出物を配合した「マキシライフ」という製品がございます。

<質問7>

質問:事業が多岐に渡るように感じますが、これまで一貫して事業を増やし続けてきて、すべて順調にいっているのでしょうか? それとも途中で見込みのない事業の撤退を行ったこともあるのでしょうか?

回答:創業時より多岐にわたる事業を行ってまいりましたが、その過程で撤退した事業もございます。1980年代には、造花によるアートフラワーのレンタルをフランチャイズ方式で全国展開しておりましたが、アジアより輸入された低価格商品が出回り撤退し、環境衛生事業としてターゲットを飲食店に絞り、加盟店ネットワークは現在のウィズ事業に引き継がれました。

撤退した事業で最も影響が大きかったのは、2021年3月期に不採算で売却した住宅事業子会社レオハウスです。注文住宅事業は多額の広告宣伝費を必要とするビジネスということもあり、全国展開していたレオハウスでは、不採算店の撤退・統廃合による固定費の削減や経営資源の適正配分で着工棟数の減少をカバーすることができず、事業譲渡に至りました。

<質問8>

質問:優待は選択制にできないでしょうか?

回答:現状選択制ではありませんが、株主さまからのご要望やご意見により検討させていただきます。

<質問9>

質問:プライム市場にこだわる理由はありますか?

回答:当社の主力事業であるレンタル事業や「クリクラ」は労働集約型ビジネスのため、人材採用が事業拡大の重要課題となっております。プライム市場の選択により、企業としての社会的信用を得ることで、資金調達や金融機関からの融資を受けやすくする以外にも、人材採用の面で多大なメリットがあると考えております。

また、当社の強みである、Face to Faceの営業や家事代行を行う上で、プライム上場は初対面のお客さまへの安心感にも繋がると考えております。

<質問10>

質問:いわゆる優待タダ取りによる配送料等の負担は気にならないでしょうか? 長期保有者向けに切り替えられる考えなどはありませんでしょうか?

回答:現状では、ナックという社名の認知向上が喫緊の課題と認識しておりますので、その対策としては、やむを得ないと考えております。ご意見を頂戴しましたので、長期保有者向けの優待なども検討してまいります。