投信1編集部による本記事の注目点

-

パナソニックは、車載製品の売上高について2018年度に2兆円の目標を掲げてきましたが、すでに受注率は90%以上になっています。

パナソニックは、車載製品の売上高について2018年度に2兆円の目標を掲げてきましたが、すでに受注率は90%以上になっています。 -

18年度以降も継続的に事業拡大を進め、21年度には売上高2兆5000億円、自動車部品メーカートップ10入りを目指す計画です。

18年度以降も継続的に事業拡大を進め、21年度には売上高2兆5000億円、自動車部品メーカートップ10入りを目指す計画です。 -

同社は欧州自動車メーカーとのLiB取引実績を持ってはいるものの、今後は現地生産を武器に攻勢を強める韓国メーカーとどう対峙していくかが問われるでしょう。

同社は欧州自動車メーカーとのLiB取引実績を持ってはいるものの、今後は現地生産を武器に攻勢を強める韓国メーカーとどう対峙していくかが問われるでしょう。

*****

パナソニックの業績が停滞期を脱しようとしている。数年来注力してきた車載事業が実を結び始め、新製品の納入・販売がこれから本格的に拡大する見通しだ。車載製品の売上高は2018年度に2兆円の目標を掲げてきたが、すでに受注率は90%以上で、達成が十分に視野に入っている。18年度以降も継続的に事業拡大を進め、21年度には売上高2兆5000億円、自動車部品メーカートップ10入りを目指す。車載事業はグループ内でも高成長事業に位置づけられ、全社業績の牽引役としても大いに期待がかかっている。

「減収増益」から「増収増益」へ

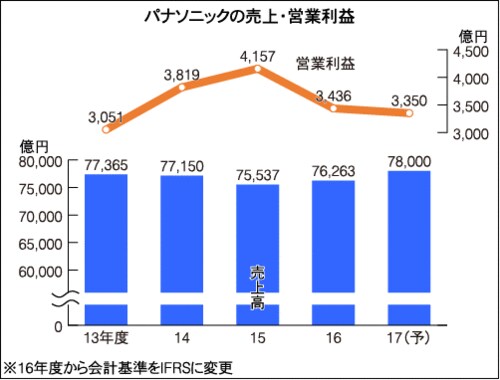

「減収増益が続いていた」。5月に開催された決算説明会において、津賀一宏社長は振り返った。グラフ1はパナソニックの売上高、営業利益の推移だが、売上高が落ち込む一方で、営業利益が増加する傾向にあったことが見て取れる。

津賀社長は12年に就任して以来、プラズマディスプレーからの完全撤退やヘルスケア事業、半導体事業の合弁事業化などの事業構造改革を矢継ぎ早に進めてきた。その一方で、就任当初からデジタル家電などのコンシューマー分野から車載・産業分野への事業シフトを打ち出してきたものの、それが業績に反映されていなかった。12、13年度に大規模な事業構造改革の実施に伴う損失を計上して以降、14年度からは純利益は増益基調が続いているが、売り上げの伸び悩みは津賀体制の経営課題となっていた。

ただ、車載製品における取り組みは着実に進めており、成果がなかなか顕在化しなかったのは、ある程度想定されていた事態である。車載製品は採用獲得から量産化まで数年のタイムラグを要するからだ。また、津賀体制発足以前の11年度の東日本大震災とタイの洪水により、車載製品への取り組みが一時的に縮小されていたことも売り上げが期待ほど伸びない一因となった。

17年度からは大型案件の納入が本格的に始まる予定で、車載事業は高成長期に移る。津賀社長は「車載製品は納入開始後に3~4年は売り上げ、利益が続く。新たな案件を順次進めているので、18年度以降もさらなる成長を目指す」と述べ、今後の成長に対する強い意欲を示した。

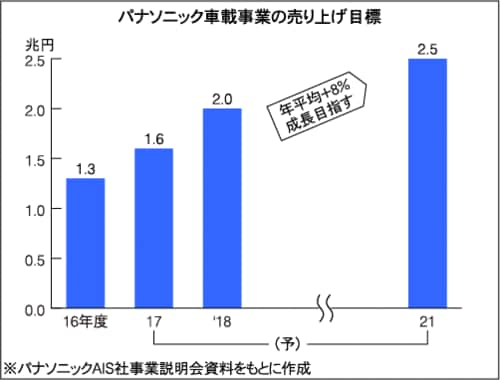

18年度までに年平均24%の高成長

パナソニックにおいて車載機器やデバイス、電池を手がけるオートモーティブ&インダストリアルシステムズ(AIS)社は、6月初頭に事業方針説明会を開催した。今度はこの内容をもとにパナソニック車載事業の詳細に迫っていこう。AIS社は18年度に売上高3兆900億円(16年度比約28%増)、営業利益1600億円(同72%増)の事業目標を掲げているが、うち車載製品で2兆円(同約54%増)の売り上げを目指している(グラフ2参照)。

車載製品は快適、安全、環境の3分野に大別し、17、18年度に年平均24%もの高成長を目指す。快適分野はIVI(In Vehicle Infotainment)やコックピットなどの機器で、18年度に6300億円の売り上げ目標を掲げる。17年度からJAGUAR LAND ROVERの「Range Rover Velar」に新コックピットシステムの納入を開始するなど、新規システムの受注が順調に拡大している。17年度に新規システムの受注比率を60%とする。

安全分野はカメラ、ソナーなどのデバイスを核とし、画像処理技術などと組み合わせたADASとして展開する。将来的にはパナソニックグループ内外で協業し、自動運転関連技術の開発も視野に入れている。18年度に6200億円の売り上げを目指す。

環境分野は車載リチウムイオン電池(LiB)のほか、コンデンサーやリレーなどを含む。主力はLiBで、16年度末現在で50車種に納入済み、18車種向けを受注済みで、20車種向けの案件を推進中である。角形LiBは17年度に洲本工場(兵庫県洲本市)で2本目のラインを増設し、年度内に中国大連工場で量産開始を予定するなど能力増強を進めている。米テスラと協業している円筒形LiB生産も車両増産に併せて増強する方針だ。18年度にコンデンサーなどを含めて7500億円の売り上げを目指す。

このほか、新たに連結子会社化したスペインのフィコサとの協業を加速する。17年度から電子インナーミラーや通信モジュールの納入開始を予定しているが、加えて電子サイドミラーや電子シフターなどの提案を進めている。パナソニックとの協業製品の販売比率を拡大させていく。

前述のとおり、18年度2兆円の売り上げ目標は現状で十分に達成が見えている状態である。以降も年平均8%の成長を継続し、21年度には2兆5000億円の売り上げを達成するとともに、自動車部品メーカーの世界トップ10入りを目指す(16年度末時点では20位前後)。パナソニックは自動車メーカーにシステムや機器を納入するティア1と、ティア1に部品を納入するティア2両方の顔を持っており、トップ10入りに向けて総合力を発揮していく。

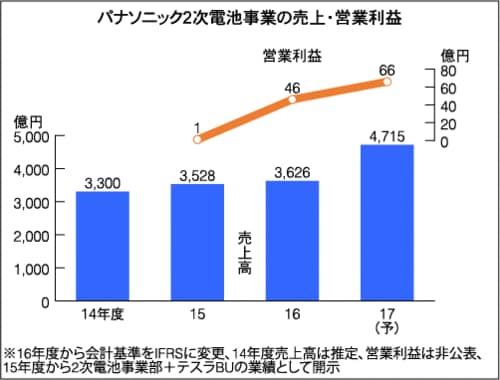

車載事業の将来占うLiB事業

今後多彩な製品の拡大が見込まれているとはいえ、当面の主力になるのはLiBだ。パナソニックの車載LiBは日本、中国、北米の3拠点体制で展開されているが、形状は角形と円筒形の2種類。円筒形はテスラに独占供給しており、17年初頭には両社が協業してネバダ州で建設していた「ギガファクトリー」が稼働した。7月にテスラの「モデル3」の量産が開始されたことで、生産数量の拡大が見込まれる。テスラは電気自動車(EV)のさらなる増産に意欲的で、需要が継続的に高まれば追加投資も必要になるだろう。

一方で、角形は現状ハイブリッド車(HV)、プラグインハイブリッド(PHV)に採用されている。洲本工場および中国大連工場で増産投資を進めているように好調な需要が見込まれているが、将来的にはEVへの採用を獲得できるかがカギになる。最終的には自動車メーカーの設計思想に左右されるものの、角形はHVやPHVに選ばれる傾向が強いようだ。EVへの設置スペース効率では円筒形が優れているとパナソニックは主張しているが、現状ではテスラ以外への広がりが課題となっている。

テスラは従来、パナソニックからの1社購買を続けており、ギガファクトリーの投資や太陽光発電事業における協業など、両社は緊密な関係を誇っている。ただ、それだけにパナソニックのLiB事業がテスラの業績に大きく依存していることは否めない。7月上旬にはテスラEVの17年4~6月期の販売伸び悩みが電池の供給不安に起因するものと報じられ、先行き懸念が強まった。電池の供給は今後拡大されるものと想定されるが、テスラEVの販売を巡っては計画の実現性への疑念がたびたび浮上しており、動向には注意が必要だろう。

もう1つ、車載LiB事業の今後の課題と考えられるのが、欧州市場への対応だ。5月の決算説明会において、津賀社長は将来的な欧州における車載LiB工場の新設を示唆した。欧州の自動車メーカーがHVやEVに注力する姿勢を強めていることが背景で、消費地生産の観点から事業拡大には現地生産が必要になるためだ。

だが、国内、中国、北米でそれぞれ能力増強を進めている状況下では割けるリソースがないのが実情で、欧州工場に着手できるのは20年以降になる見通しだという。欧州市場ではパナソニックの競合である韓国サムスンSDI、LG化学が車載LiB工場を建設しており、現地生産での出遅れは否めない。パナソニックは欧州自動車メーカーとのLiB取引実績を持っているものの、現地生産を武器に攻勢を強める韓国メーカーとどう対峙していくかが問われるだろう。

車載LiB事業は、ギガファクトリーの建設をはじめとしてここ数年間に数千億円規模の投資を行っており、回収はこれからが本番。回収フェーズにおいて躓くことは他の車載製品の今後にも影響しかねないため、まさにこれからが正念場と言えよう。

“お荷物”が将来のキーデバイスに

最後に、AIS社が所管している半導体、液晶パネル事業にも触れておこう。両事業はパナソニックグループ内においても「収益改善事業」と位置づけられており、業績低迷が続いている。半導体事業は14年にイスラエルのタワージャズと北陸の3工場を合弁事業化するなど、生産機能の分離を進めた。また、液晶事業は14年に姫路工場(兵庫県姫路市)に生産を集約するとともに、16年にはテレビ用液晶から撤退した。

両事業ともに収益性改善を進めて19年度には黒字化する見通しだが、なぜ事業を完全終息させずに継続しているのかという疑問が浮かぶのは当然だろう。これについてパナソニック代表取締役副社長でAIS社社長の伊藤好生氏は、「半導体はADAS用SoC、液晶は電子ミラーなどのツールとして重要であり、内部に持っておく意義はある」と語っている。これらの用途にパナソニックの半導体や液晶パネルが使われるにはまだ時間を要する見通しだが、将来的には"お荷物"だった半導体、液晶が車載機器のキーデバイスとして無くてはならない存在感を発揮するようになるかもしれない。

電子デバイス産業新聞 大阪支局 記者 中村剛

投信1編集部からのコメント

本記事で触れられているAIS社の伊藤好生社長のコメントとして、「半導体はADAS用SoC」として「内部に持っておく意義はある」とあります。今後は、自動車分野で得意のデバイスを含んだシステム提案をする際に、同社が半導体領域をどのように取り込んでいけるかがカギになるのではないでしょうか。もしそうでなければ、デバイスメーカーとして生産における収益を求めるこれまでのモデルと差は出ません。その一方で、半導体に関しては自社でどこまで取り組むかの意思決定も必要であるため、その点が注目されます。

電子デバイス産業新聞×投信1編集部

電子デバイス産業新聞