【非正規雇用】年収200万円から控除されるもの

年収200万円は、月収に換算すると約16万6000円になります。

この金額は給与の支給額なので、ここから諸々の社会保険料、所得税、住民税などを控除した残りが手取り額になります。

控除の内容について、順番に説明をします。

控除されるもの1:社会保険料

給与から控除される「社会保険料」には、以下の4種類があります。

- 健康保険(けがや病気、出産、死亡などにそなえる)

- 介護保険(介護にそなえる・40歳から支払うことになる)

- 厚生年金保険(老後生活、万が一の障害や死亡にそなえる)

- 雇用保険(育児や介護休業、失業などにそなえる)

40歳未満は、1、3、4が給与から控除され、40歳以上になると1~4が給与から控除されます。今回は40歳未満で考えます。

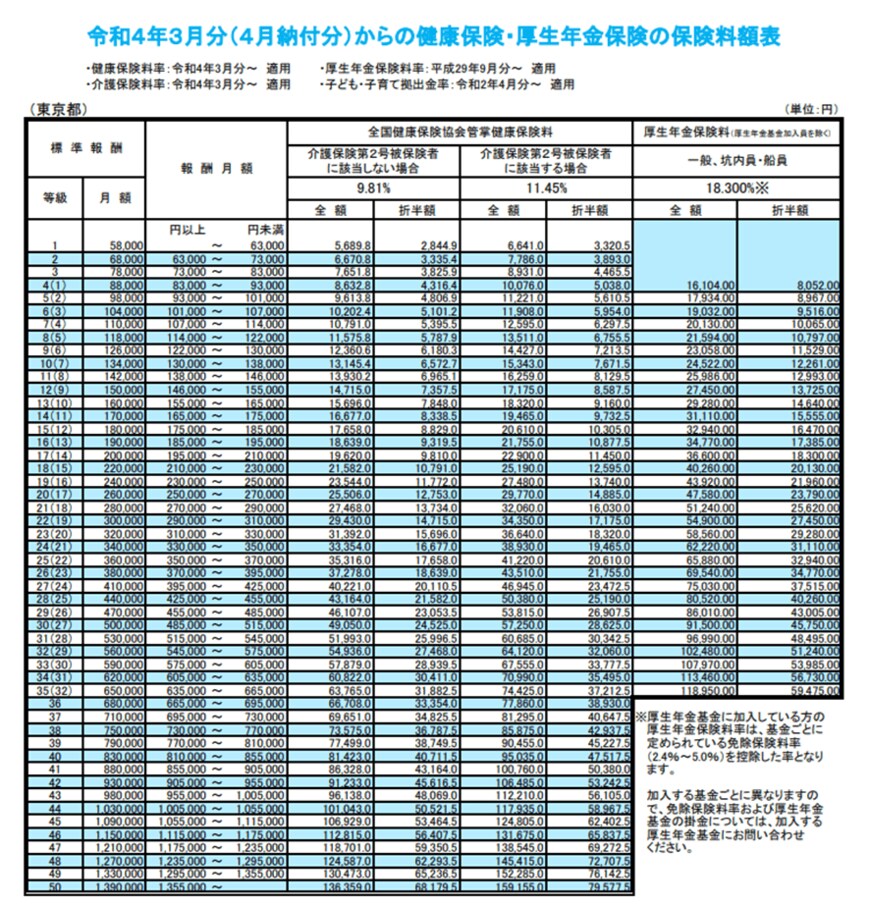

健康保険や厚生年金の保険料は、「令和4年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表」(以下、保険料額表)で確認することができます。

保険料額表とは、健康保険・厚生年金保険の被保険者の給与などを区切りのよい幅で区分した標準報酬月額の一覧表です。

健康保険・介護保険の標準報酬月額の場合、標準報酬月額の等級は第1級の5万8000円~第50級の139万円まであり、厚生年金の場合は、第1級の8万8000円~第32等級の65万円まであります。

今回の給与の16万6000円を保険料額表で確認すると、14(11)等級の17万円となり、控除される金額は以下のとおりとなります。

- 健康保険料 8338円(介護保険第2号被保険者に該当しない場合)

- 年金保険料 1万5555円

雇用保険料は、次のとおりです。

- 16万6000円×5/1000(一般の事業・雇用保険料率)=830円

控除されるもの2:所得税とその計算

所得税は、所得の大きさに応じて国に支払う税金です。計算手順は以下の流れとなります。

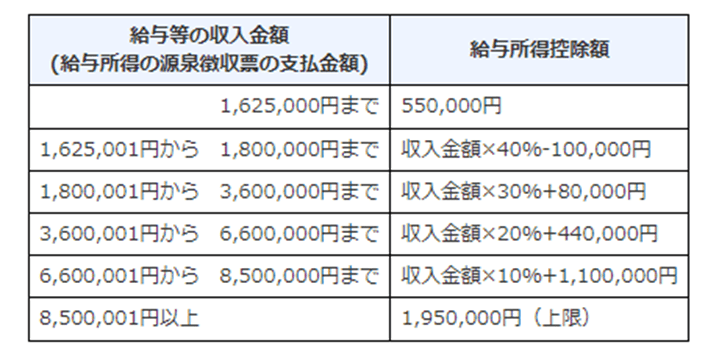

1. 給与から給与所得控除額を差し引く

200万円-68万円(給与所得控除額)=132万円

給与所得控除は、個人事業主でいう経費のようなものです。給与等の収入金額に応じて、控除される金額が決まっています。

2. 課税される所得金額を計算する

上記の132万円から、各種所得控除を差し引き、課税所得金額を計算します。

今回は、扶養家族0人のため基礎控除48万円。社会保険料控除は、健康保険・年金保険・雇用保険の12か月分を計算します。

健康保険(8338円)+年金保険(1万5555円)+雇用保険(830円)=2万4723円

1年分の社会保険料:2万4723円×12か月=29万6676円

132万円-(48万円+29万円)=55万円(課税される所得金額)

3. 所得税を計算する

所得税率の5%を課税される所得金額に掛けます。

55万円×5%=2万7500円

1か月当たり約2200円になります。

控除されるもの3:住民税とその計算

住民税は、住所地の自治体に対して納める税金です。

住民税は、前年の所得金額をもとに計算される「所得割」と、所得金額にかかわらず個人が等しく負担する「均等割」の2つで構成されています。

所得割額=(前年の総所得金額等-所得控除額)×税率※1-税額控除額

※1「税率」は、ほとんどの自治体が道府県民税4%、市区町村民税6%、合計10%です。

均等割額は、道府県民税が1500円、市区町村民税が3500円の合計5000円です。

【所得割】

132万円-(43万円+29万円)=60万円

60万円×10%=6万円

【均等割】

5000円

【住民税】

6万円+5000円=6万5000円

1か月当たり、約5400円となります。