2022年2月21日に行われた、DIC株式会社2021年決算および長期経営計画説明会の内容を書き起こしでお伝えします。

スピーカー:DIC株式会社 代表取締役 社長執行役員 猪野薫 氏

DIC株式会社 代表取締役 副社長執行役員 玉木淑文 氏

DIC株式会社 取締役常務執行役員 経営戦略部門長 浅井健 氏

DIC株式会社 取締役常務執行役員 財務経理責任者 古田修司 氏

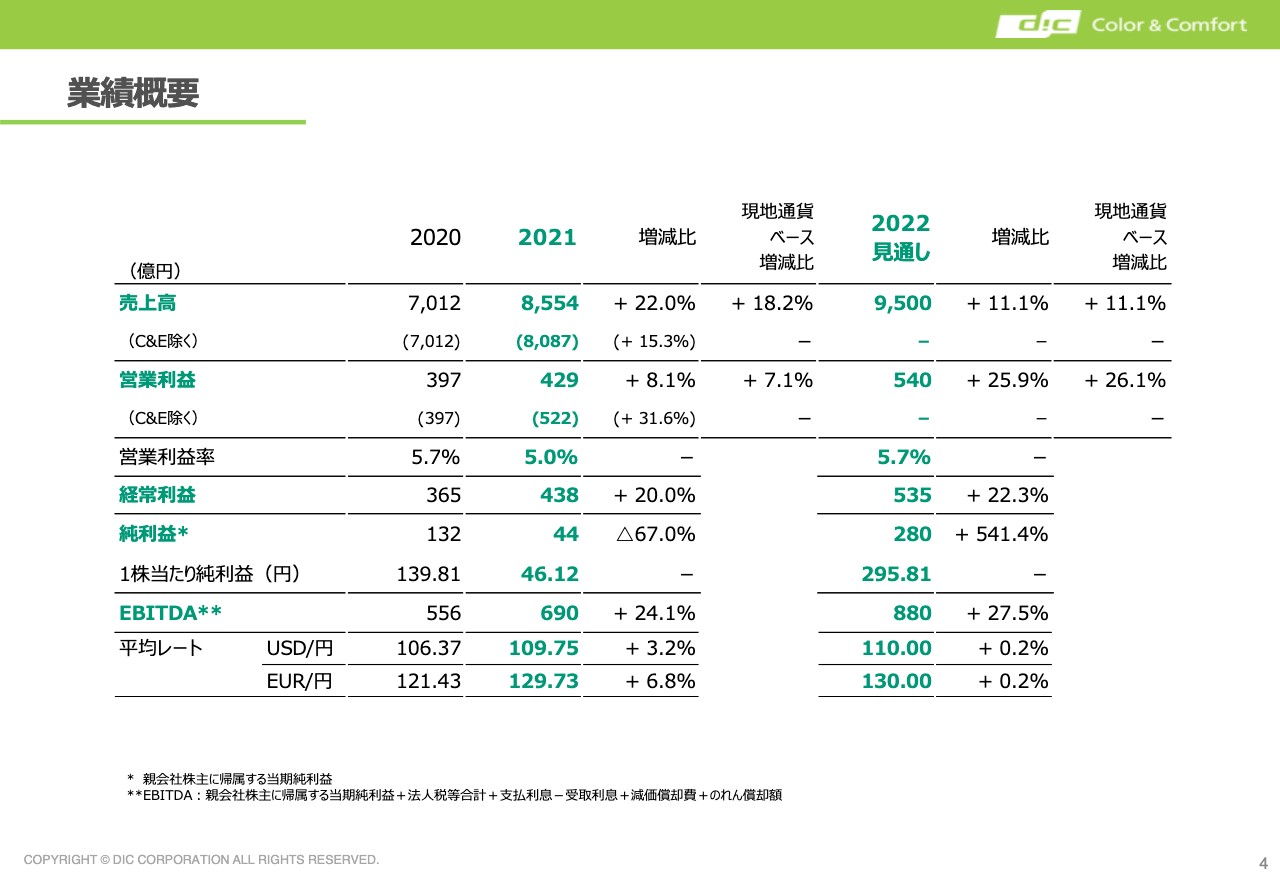

業績概要

猪野薫氏:みなさま、おはようございます。社長執行役員の猪野薫でございます。本日はお忙しいところ、当社決算説明会ならびに長期経営計画「DIC Vision 2030」の説明会にご参集いただきまして、誠にありがとうございます。さっそくですが、2021年度の決算についてご説明申し上げます。

すでに発表したとおり、C&E顔料事業の影響を背景に下方修正をさせていただきました。サプライズとなりましたこと、大変申し訳ございません。

あらためて決算概要をご説明します。売上高は前期比22パーセント増の8,554億円、営業利益は同8.1パーセント増の429億円となりました。C&E顔料事業を除くと、売上高15.3パーセント増の8,087億円、営業利益31.6パーセント増の522億円となりました。

当期利益については、C&E顔料事業の赤字化に伴い、Sun Chemical Corporationにおける税引前利益が赤字化した結果、米国会計基準にのっとり、繰延税金資産に対して評価性引当金の計上を余儀なくされたことから、前年比67パーセント減の44億円となりました。

ご案内のとおり、C&E顔料事業の買収は昨年6月末にクロージングしましたが、新たなシステムにもとづく物流オペレーションへの移行に伴う混乱ならびに社会的コンテナ不足に伴う需給逼迫から、出荷遅延による売上大幅未達、そして問題解消のためのコストがかさんだことに起因しています。原料高、ユーティリティコスト上昇は残るものの、物流体制の混乱についてはほぼ収束しており、大きく抱える受注残高解消に取り組んでいるところです。

したがって、買収会計上の一時費用40億円の計上や、繰延税金資産取り崩しといった一過性の特殊要因はありましたが、事業運営上の不安が発生したわけではないことをお伝えしておきます。

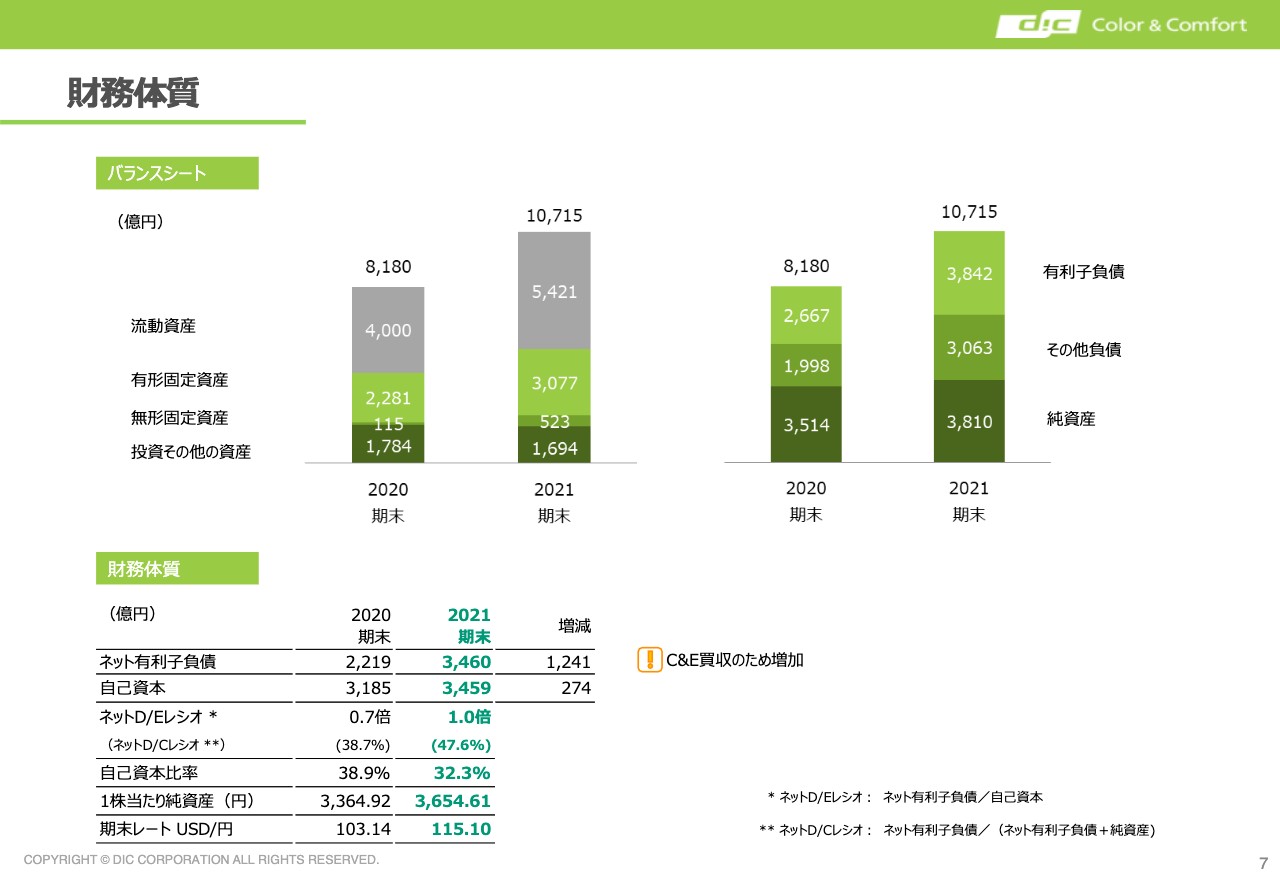

財務体質

財務体質については、ネット有利子負債と自己資本がほぼ1対1となり、1,200億円を超える買収資金を調達したものの、お約束のD/Eレシオ、D/Cレシオは維持することができました。

配当については、当期利益の減少がノンキャッシュであることから、当初の予定どおりとしました。

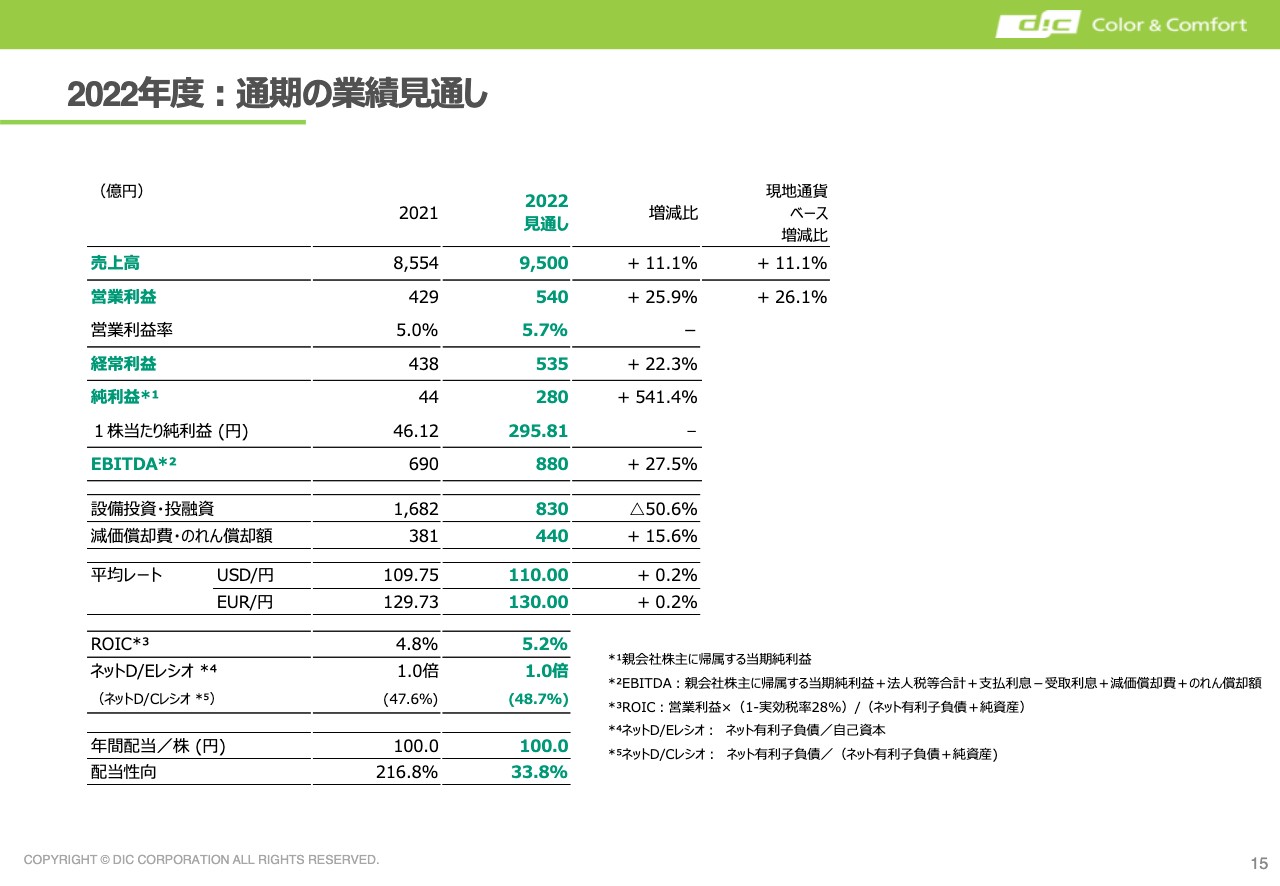

2022年度:通期の業績見通し

2022年度ですが、売上高は前年比11.1パーセント増の9,500億円、営業利益は25.9パーセント増の540億円で計画しました。計画達成に向けてのキーファクターは2つです。

1つはC&E顔料事業の業績回復です。今年度は40億円という買収会計上の一時的な営業費用がなくなることに加え、物流混乱の収束に伴う受注残解消により、売上高を早期に回復させていきます。こうしたことで、急速に浮上してきたユーティリティ・物流コストなどのコスト是正も行いながら、早期回復に努めていきたいと思っています。

2つ目は原料価格上昇に伴う価格ギャップの解消です。予算上、原油価格は80USドルで組み立てていますが、昨今の地政学的リスクもあって、原油価格は90USドル程度で高止まりしています。昨年第4四半期での上昇に対する価格転嫁をこの第1四半期には推し進めなければならず、すでに新たに発生している価格ギャップについては、あらためて取り組む必要が出ています。

マーケットについては、自動車・電気・電子を中心に、当社関連製品においては、昨年同様堅調なものと予想しています。したがって、今お話しした2点が重要なファクターといえるかと思います。

当期利益については、昨年の繰延税金資産の取り崩しといった特殊要因の発生はなくなり、また重荷となっていた買収関連費用の特損計上もなくなりますので、営業利益が確保されたあかつきには、300億円近い当期利益を確保できるのではないかと期待しています。決算については以上になります。

トップメッセージ

続いて、長期経営計画「DIC Vision 2030」についてです。トップメッセージに記載のとおり、「カーボンニュートラル」という時間軸を持った視点が入り、世界はサステナビリティに向かって地球的解決に動き始めたものといえます。

また、今回の新型コロナウイルスを契機に、ニューノーマルあるいはデジタル社会への移行といったものについて、積極的対応が図られなければ企業競争力に影響を及ぼす、あるいは左右されることになるような状況であると認識しています。

このような大きなパラダイムシフトに直面し、これまでの3ヶ年計画策定を改め、サステナビリティとニューノーマルをより意識した長期的企業価値向上を目指す、長期経営計画に舵を切る決断をしました。

今般、自らの存在意義を見つめ直す中で、経営ビジョンを改定しました。当社ならではのパーパスを通じた「社会的意義の極大化」を「会社の大義」とし、自らの使命として認識するだけではなく、従業員はもとより多くのステークホルダーのみなさまと共有することで、「パーパスドリブンな経営」を志していきたいと思います。

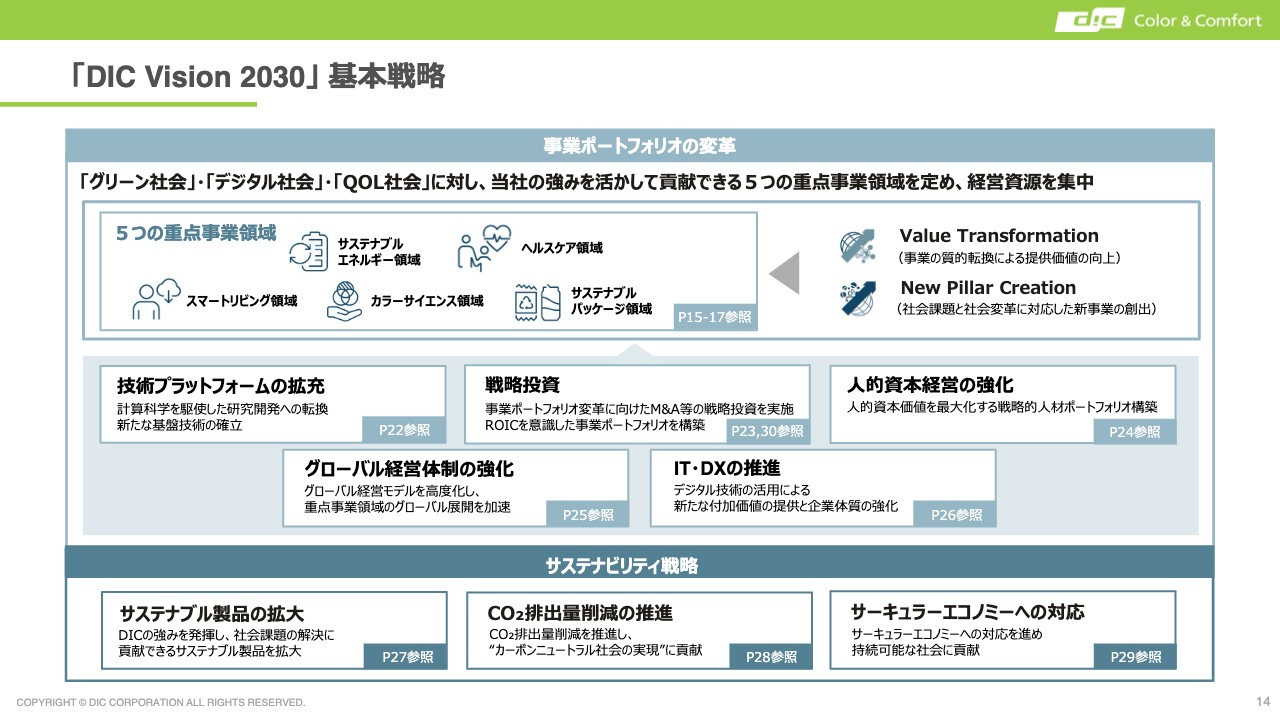

かかる背景から、今回の長期計画策定にあたっての基本方針は「株主利益を包摂する社会的利益の追求」としました。そして、DICならではの社会貢献領域を「グリーン」「デジタル」「Quality of Life(QOL)」とし、長期的視点からの基本戦略遂行上、5つの重点事業領域を設定しています。

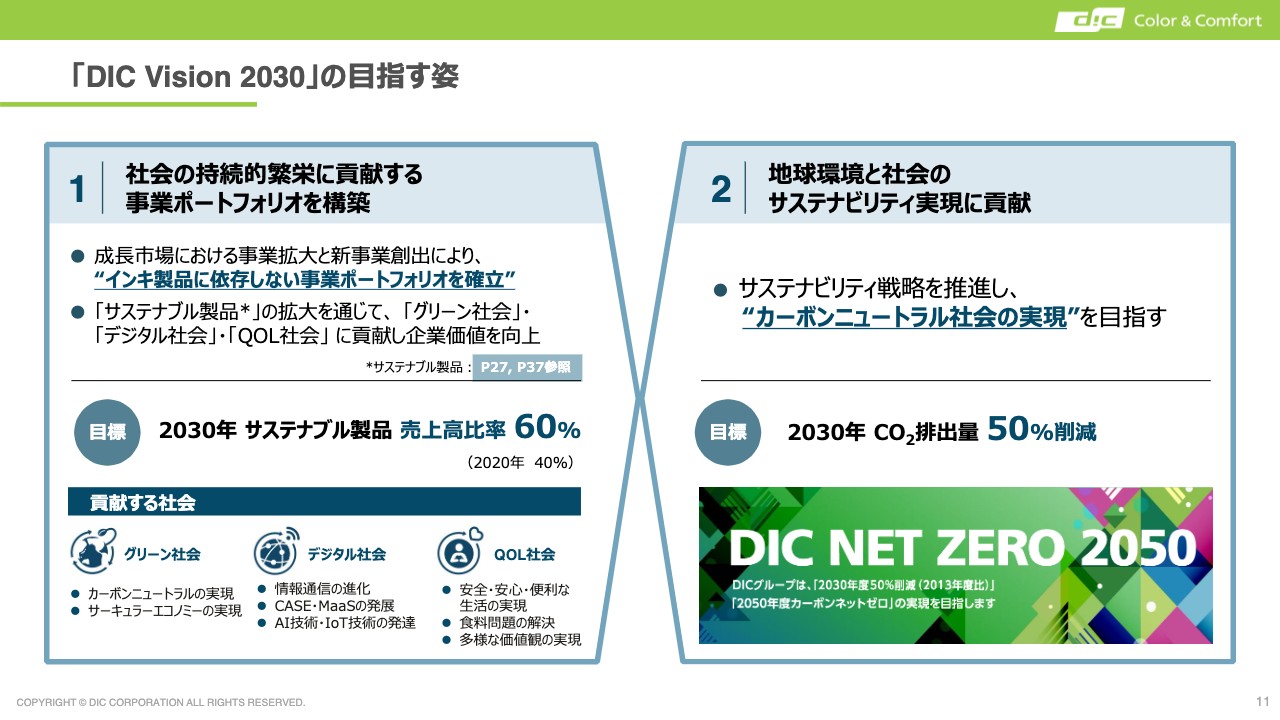

目指すべき姿は2つです。1つ目は「社会の持続的繁栄に貢献する事業ポートフォリオを構築」、2つ目は「地球環境と社会のサステナビリティ実現に貢献」です。

「DIC Vision 2030」基本戦略

目指すべき姿に沿って立てた基本戦略は2つです。1つ目は5つの重点事業領域を中心に経営資源を集中すること、2つ目はサステナブル製品を拡大し、サーキュラーエコノミーに貢献する事業を行うことです。

基本戦略の遂行にあたり、具体的に行う施策については5つ掲げています。1つ目は「人的資本経営の強化」です。こちらはパーパスドリブンあるいはエンゲージメント向上、それに伴う組織力の強化という観点から掲げています。2つ目は「戦略投資の実行」です。先行投資によるポートフォリオ変革を加速する観点によるものです。

3つ目は「技術プラットフォームの拡充」です。こちらは新事業のスピード化の観点です。4つ目は「グローバル経営体制の強化」で、こちらはグローバル利益の極大化と経営人材多様化の観点になります。最後に「IT・DXの推進」です。計算科学をはじめとする、新しい時代の事業運営による先行利得をしていく観点から掲げています。

「DIC Vision 2030」の目指す姿②

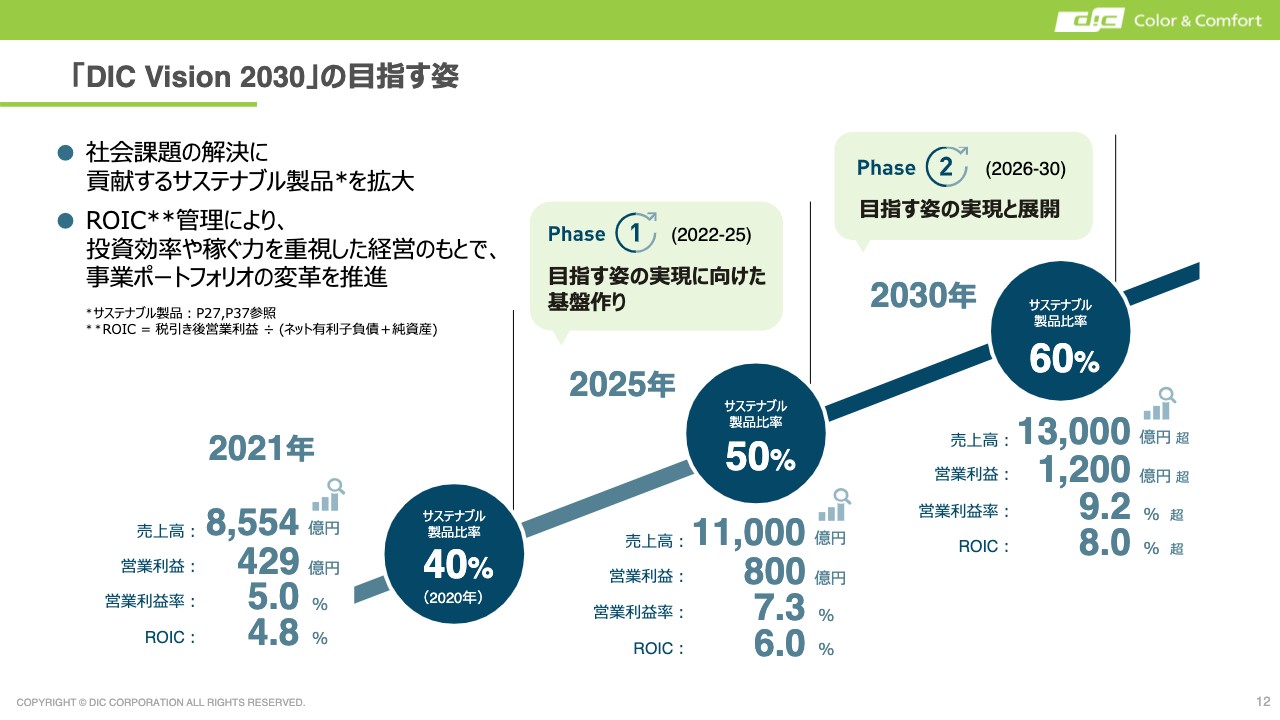

以上の基本方針、基本戦略、具体的な施策を遂行し、見通せる財務数値については、ざっくりではありますが、2030年に売上高1.3兆円超、営業利益1,200億円超、営業利益率9.2パーセント超、ROIC8パーセント超を目指すものです。

KPIとしては、これまでのものに加えて、基本戦略である経営資源投入、戦略投資の実行の観点から、ROICを重視していきたいと思っています。

このあと、CFOの古田からの決算説明に続き、経営戦略部門の浅井から詳細をご説明します。私からは以上になります。

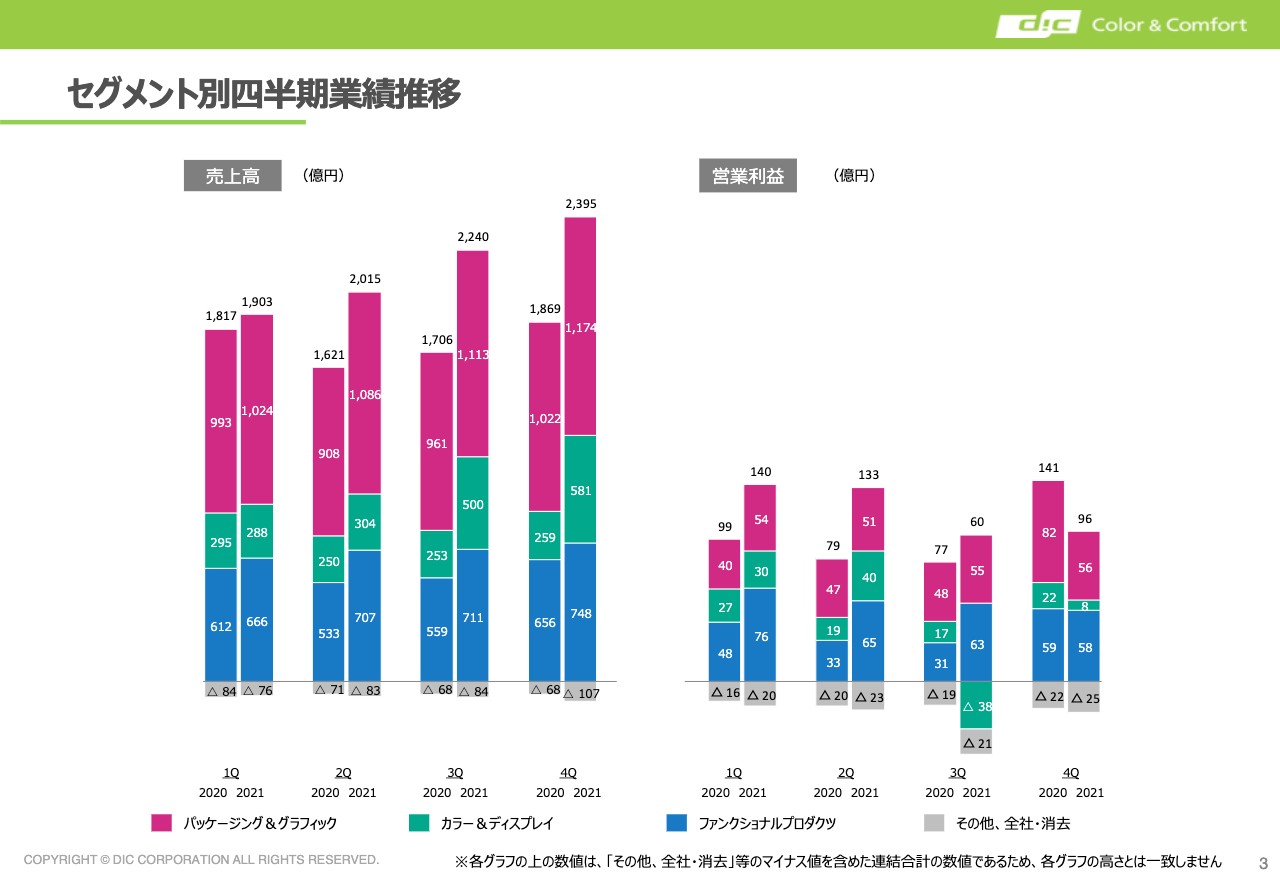

セグメント別四半期業績推移

古田修司氏(以下、古田):古田でございます。私から決算についてご説明します。すでに社長の猪野から概略の説明がありましたので、私からは中身についてご説明したいと思います。

まず、2月7日にすでに業績修正の発表を行っています。C&E顔料事業の業績悪化に伴い、残念ながら大幅に下方修正したわけですが、今回の内容については、ほぼ発表した内容に沿った着地になっていると思っています。

まずはスライド3ページをご覧ください。四半期の業績推移についてですが、ご覧のとおり、当期は第3四半期、第4四半期の数字が非常に低くなっています。営業利益は第3四半期が60億円、第4四半期が96億円です。

C&E顔料事業の部分を補正すると、第3四半期で124億円、第4四半期で125億円ということで、第1四半期、第2四半期と比べて若干減速はしていますが、C&E顔料事業を除いては、引き続き良好な環境を保てたと言えると思います。

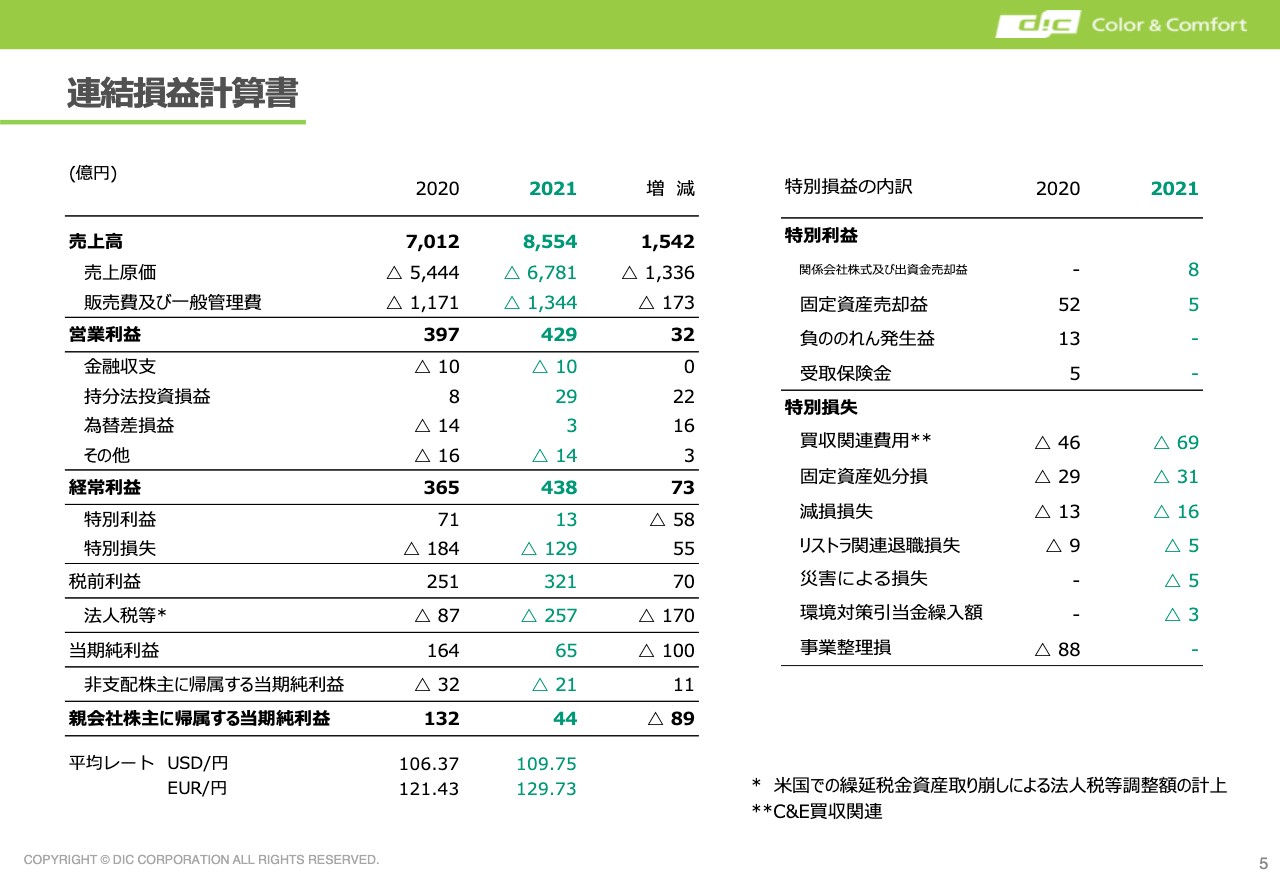

連結損益計算書

スライド5ページをご覧ください。売上については、先ほど猪野からご説明したとおり、最終的に8,554億円となっています。この中にはC&Eが467億円入っているため、除くベースとしては1,075億円の増加でした。

その下の販売費及び一般管理費ですが、かなり増加しています。このうち、C&Eが入ってきたことによる増加分が半分ほどありますので、その他の半分については、主に運賃と人件費の増加となっています。

運賃については、数量の増加に伴うものは当然ありますが、昨今のコンテナ船の状況や、トラックの運賃の上昇といったところがあり、増加となっています。また人件費についても、欧米を中心にインフレ懸念、労働力の逼迫、新型コロナウイルスへの対応などがあり、増加したというところです。

営業利益は429億円ですが、こちらもC&Eを除くと522億円ということで、ほぼ当初予定していた着地点で着地したと考えています。C&Eを除いては125億円の増益ということで、前年比からはかなり好調に推移したと言えると思います。

営業利益から下ですが、差額が大きく出ているのは持分法投資損益です。主なもので、持分法適用会社である太陽ホールディングスが半導体などの好調によって増益したということで、プラス10億円となっています。また今回、C&Eを連結したことに伴って、C&Eの持分法適用会社である会社の分が7億円ほど増加したところがありました。

為替差損益についてはプラス16億円ですが、こちらはご存じのように一貫して円安のほうに振れているため、その分の差益が出ています。これらを含めて、経常利益で438億円、C&Eを入れたベースで前年比プラス73億円でした。

特別項目ですが、特別利益については、さほど大きなものがなかったため割愛します。特別損失の買収関連費用については、6月をもって買収を終えています。そのあと弁護士費用などが若干出ていますが、今年度としては69億円の支出となっています。

固定資産処分損については、だいたい毎年30億円前後の数字ですが、当期は31億円です。減損損失は16億円ほど出ていますが、こちらについては中国国内で液晶関連の損失が若干出ています。加えて、建材関連の撤退に伴うものなどが中心となり、16億円となっています。

災害による損失ですが、主なものについては、12月にマレーシアで洪水が起こりました。工場で浸水などがあったため、この損失が中心で5億円ほど発生しています。なお、マレーシアについては、水がひいたあと順調に稼働を戻しており、1月からは問題なく稼働していますので、ビジネスに対する影響は非常に少ないと考えています。

法人税等については冒頭でご説明したように、米国における繰延税金資産の取り崩しが143億円と、ここがかなり大きな影響を持っています。これらを含め、親会社株主に帰属する当期純利益で最終的に44億円と、かなり大幅な減益となりました。為替のレートについては、USドルでほぼ110円、ユーロで約130円でした。

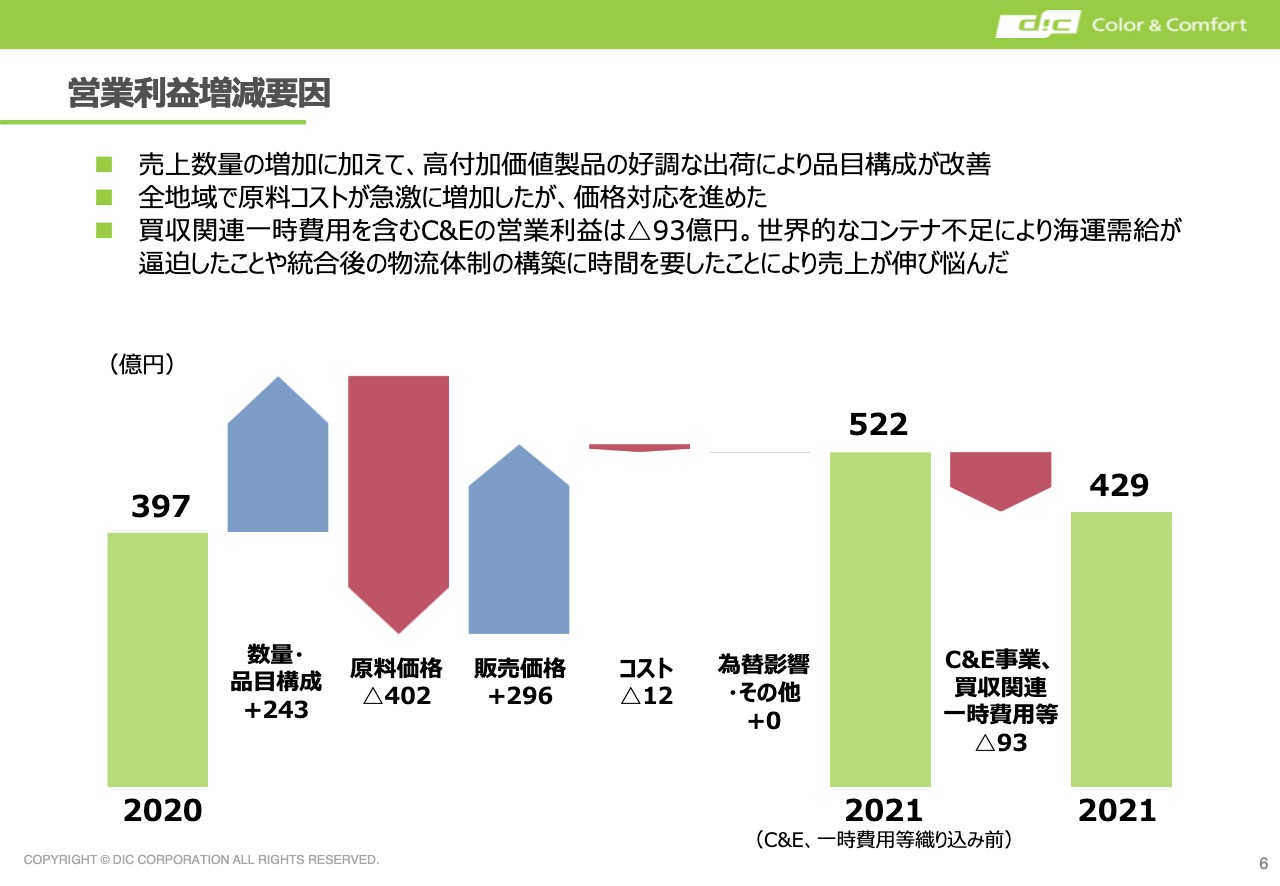

営業利益増減要因

営業利益の増減要因です。こちらも今までの説明と大幅に変わるところはありません。

ご覧のように、当期は原料価格と販売価格の差額として約100億円マイナスがありますが、こちらを数量・品目構成の増加で埋め合わせたかたちでした。

価格ギャップについては、年間で106億円とかなり大きくなっています。第2四半期、第3四半期とかなり大きくなりました。第4四半期は値上げや、原油価格も11月あたりで一服したこともあり、ここは少し縮小しています。

ただし、ご存じのとおり、現状また原油の価格がかなり上がってきています。のちほどお話ししますが、来期の原油価格80ドル超という前提を大きく超えてきているため、このあたりは少し懸念材料です。

コストについてはマイナス12億円ですが、主に新事業、R&Dといったところの費用の増加です。先ほどお話ししたように全般的にコストが上がってきていますが、毎年サンケミカルの合理化を行っており、このようなことの効果は出ています。

ただし、そのようなところを超えてくる人件費やその他のコストの増加が見られました。また、何度もお話ししていますが、やはりC&Eの影響です。これがマイナス93億円で、かなり大きかったということです。

財務体質(再掲)

財務体質については、ネット有利子負債で3,460億円です。こちらについては、当期にC&Eの買収を行ったための増加です。

次にネットD/Eレシオです。今回からD/Eレシオを使っています。従来はD/Cレシオでしたが、D/Eレシオのほうが一般的に使われている数字ということで、今期からこちらに変えていく予定ですので、D/Eレシオにて表示しています。これが約1.0倍です。

自己資本比率については、残念ながらこの買収による借入の増加と繰延税金資産の取り崩しなどがあり、若干低下したというところでした。

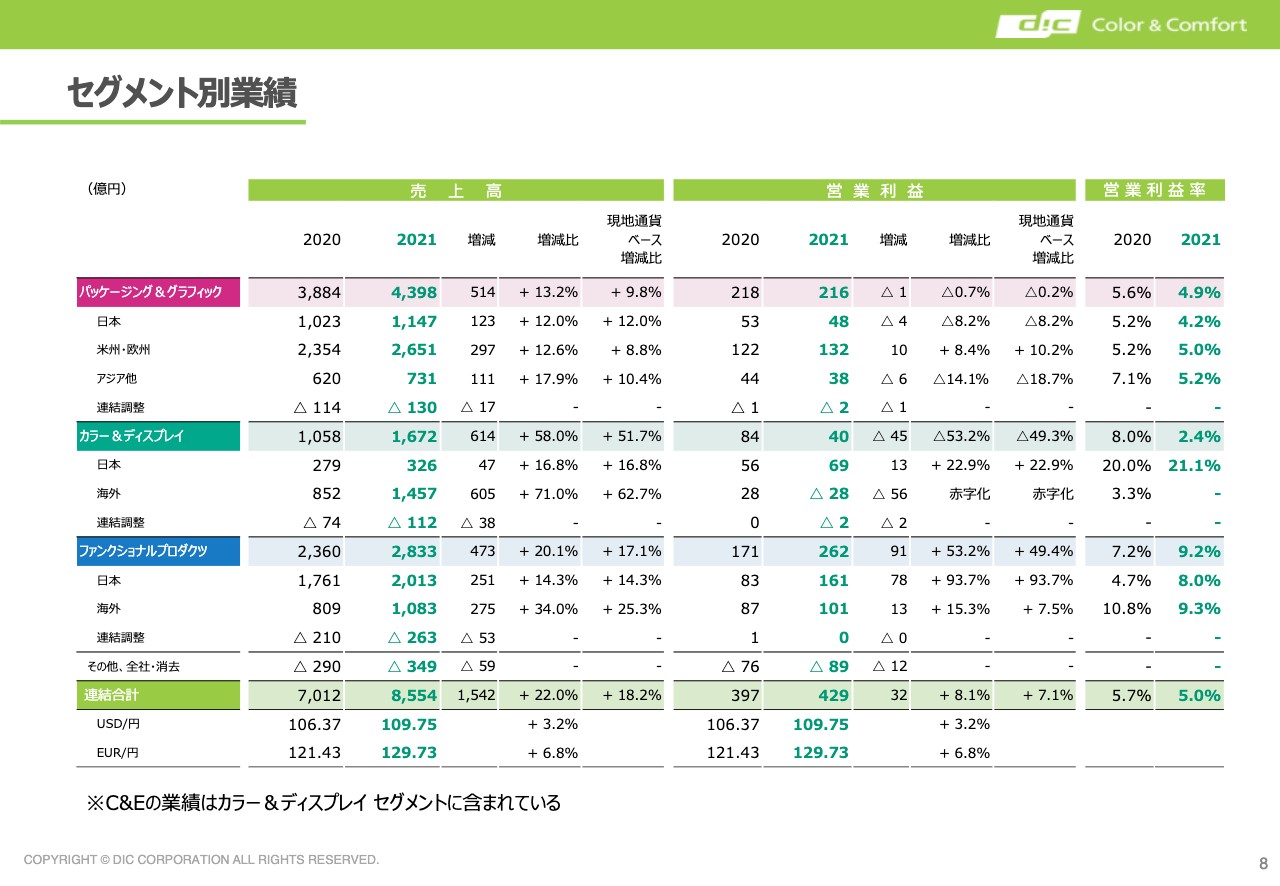

セグメント別業績

セグメント別の業績です。セグメント別の内容はこのあとのページでご説明しますが、先ほど少しお話ししたように、スライド下のほうに記載している、その他、全社・消去でマイナス12億円とマイナスが増加しています。こちらは主にR&D等の新事業を創出する(「New Pillar Creation」)ための費用が今期も増加しています。

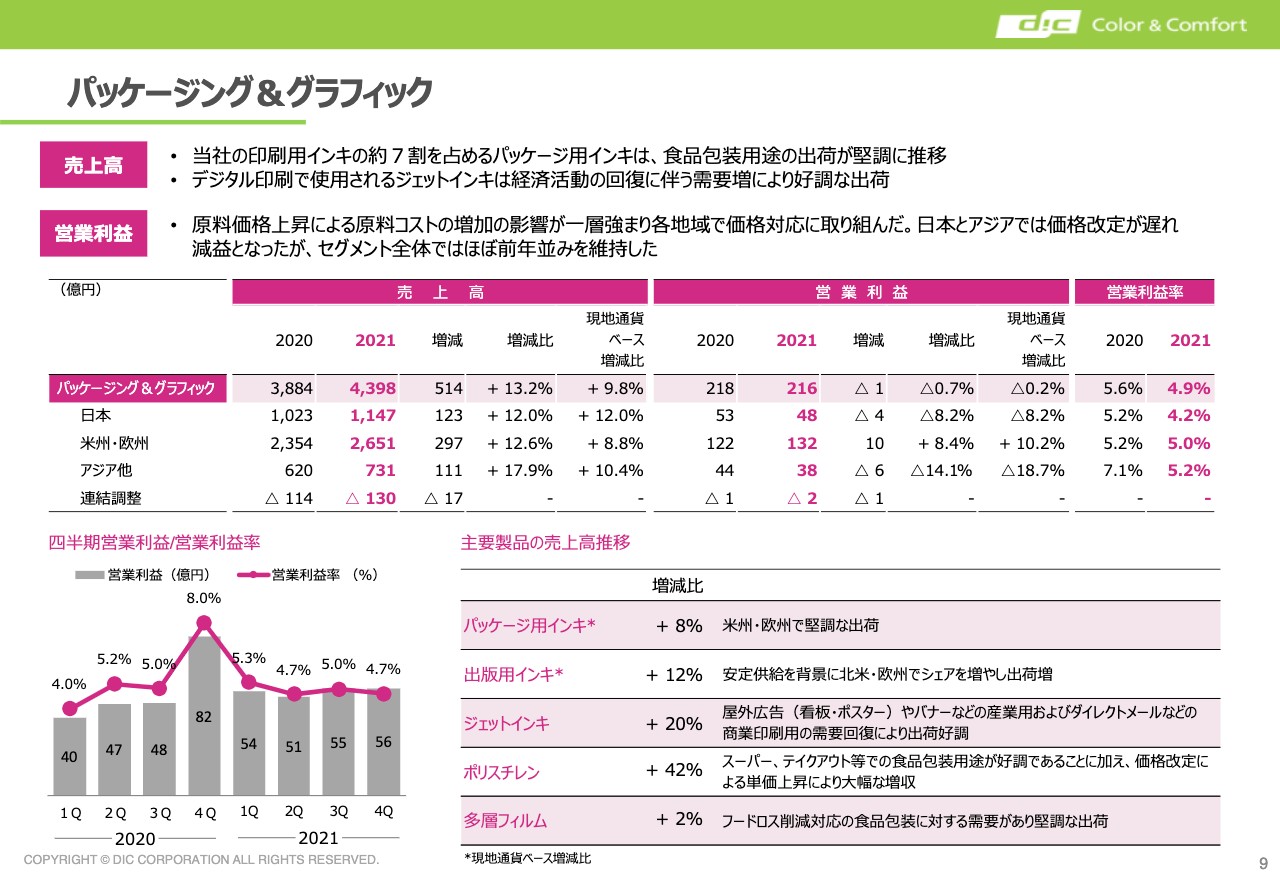

パッケージング&グラフィック

パッケージング&グラフィックです。パッケージ用インキについては、引き続き包装用途の出荷は堅調に推移しています。出版用インキも、欧米に関しては他社のシェアを奪うなどして伸長しています。

ただし、やはり新型コロナウイルスの影響などで行動規制が入ると、国内などは少し減少のほうに動くというイメージです。デジタル印刷で使用されるジェットインキは高収益品ですが、非常に好調で20パーセント超の実績となりました。

営業利益については、原料コストの増加の影響がかなりあったのですが、我々も価格対応に取り組んできました。ただし、やはり日本とアジアについては価格対応が若干遅れて、やや減益になっています。しかしながら、セグメント全体では欧米の好調を背景に、ほぼ前年並みを維持しています。

日本については、特にポリスチレンの価格改定が、原料コストが断続的に上がっていったことで、四半期ごとに製品価格の改定がずれるため、そちらのマイナスがあったということが要因となりました。アジアは値上げが若干遅れたことや新型コロナウイルスによる経済の停滞もマイナス要因に含まれると考えています。

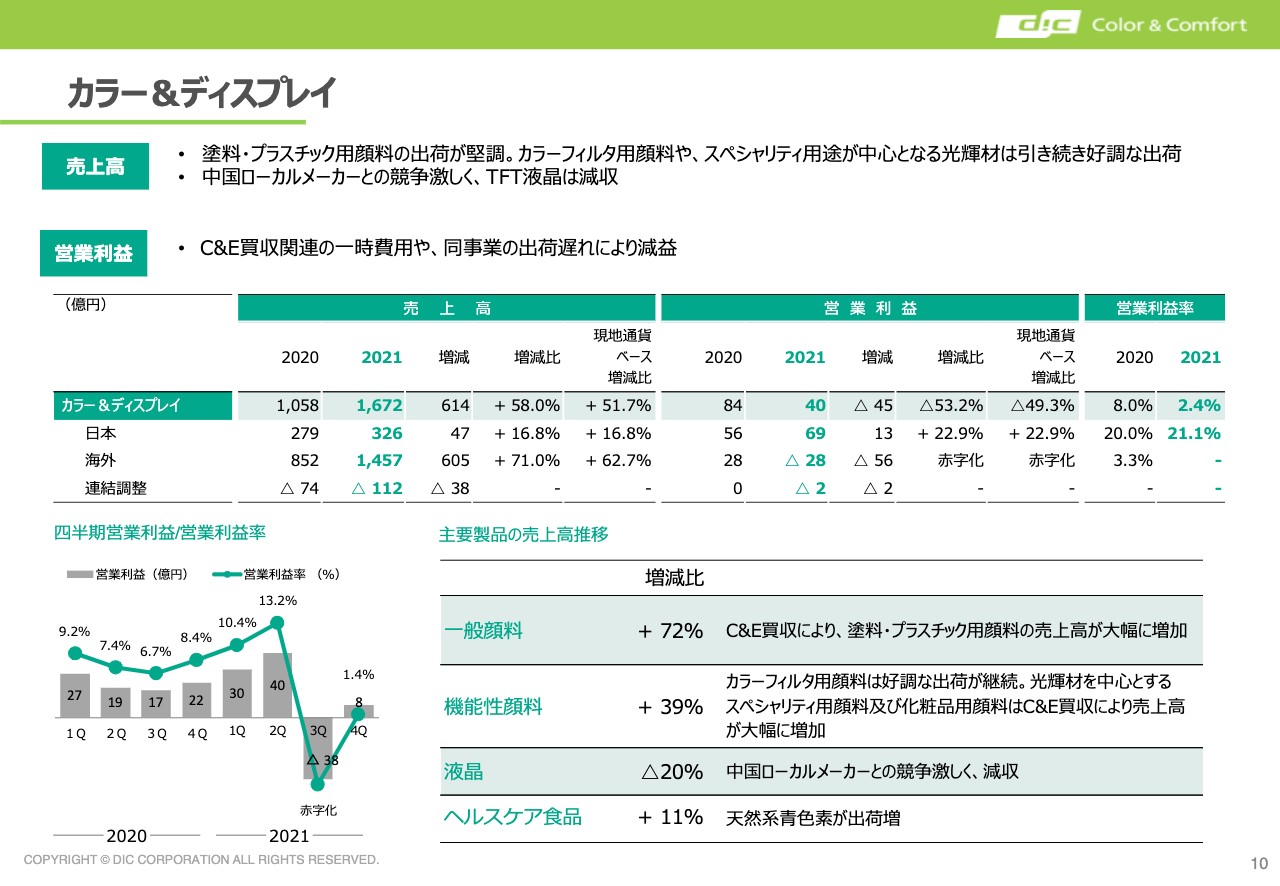

カラー&ディスプレイ

カラー&ディスプレイについては、C&Eを除く分野では顔料事業は非常に好調でした。カラーフィルタ用顔料、スペシャリティ用途、軽量発泡コンクリート用のアルミ顔料など、農業用、プリンター用といったところが非常に好調でした。

液晶については残念ながら減収となりましたが、C&Eを除いて、この部分は非常に好調だったと考えています。

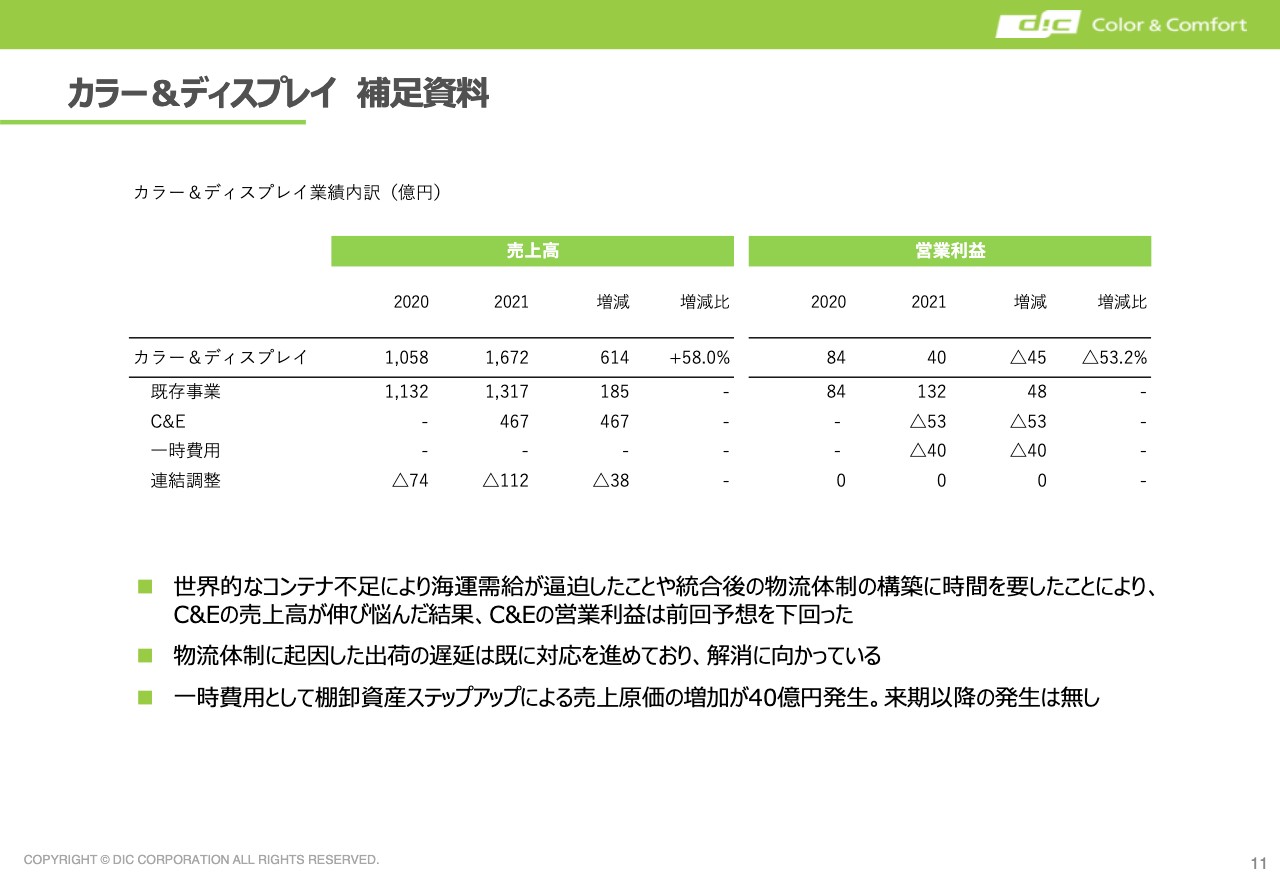

カラー&ディスプレイ 補足資料

C&Eを除く部分についてご説明しますと、売上がプラス185億円、営業利益がプラス48億円ということで、先ほどお話ししました高付加価値品の増加といったところを含め、増益となっています。

C&Eに関しては何度かお話ししていますが、やはり我々のグループに入った時に物流体制が大きく変わりました。倉庫をBASF社から我々の運用するところに切り替えたため、こちらの運用がなかなか軌道に乗らなかったということがありました。

加えて、コンテナ不足や海運需要の逼迫などが入って混乱したわけですが、こちらについては解消に向かって問題なく進んでいます。1月の売上状況を見ても、100億円を超える状況になってきていますので、問題のあるところからほぼ脱したと考えています。

ただし、外的な要因については、引き続きコンテナの状況が残っていますので、こちらの影響が少し出る可能性があります。当期については、こちらも何回かお話ししていますが、買収会計上の一時費用として40億円発生したというところです。

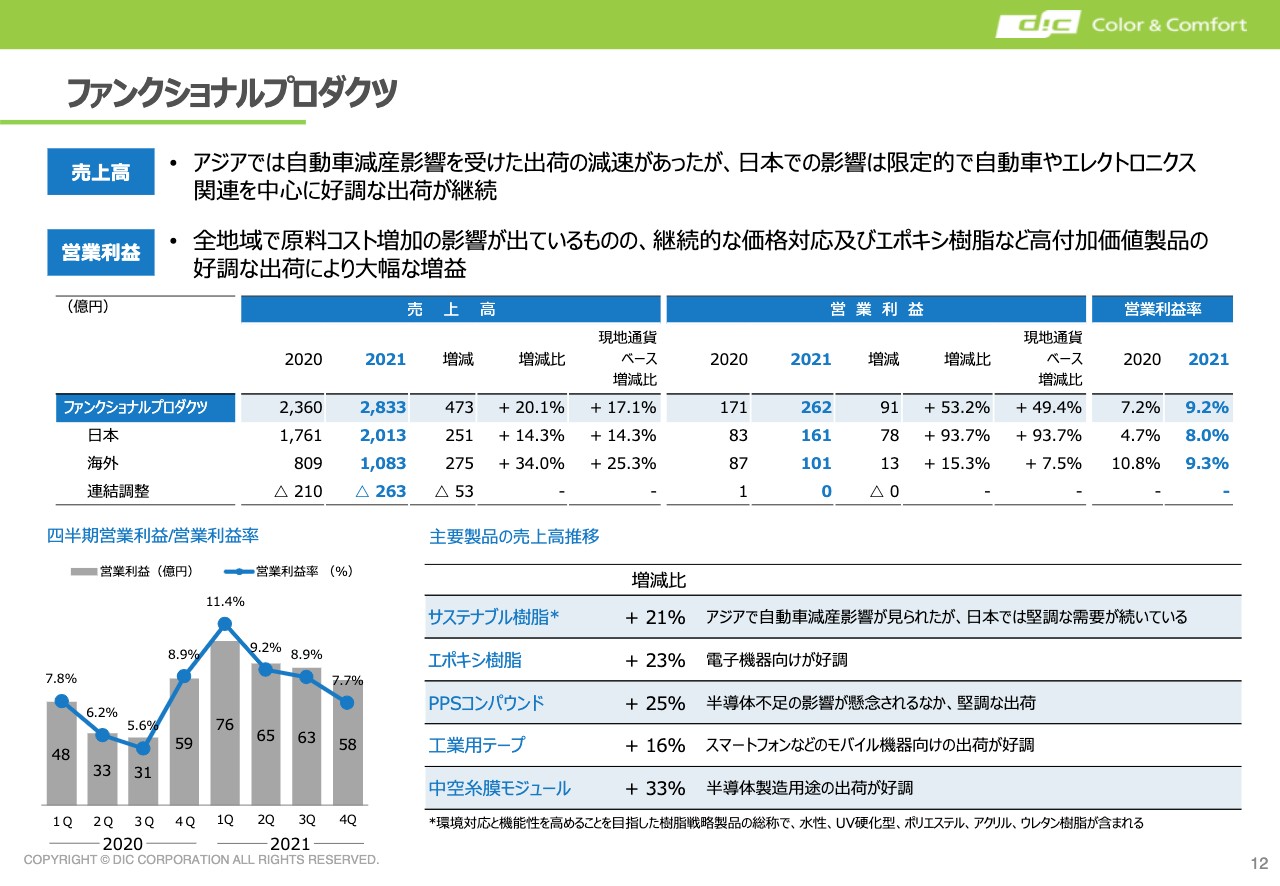

ファンクショナルプロダクツ

ファンクショナルプロダクツです。こちらについては非常に順調でした。アジアで、秋から冬にかけて自動車の減産の影響がやや出たことがありましたが、日本ではこの影響はあまりなく、自動車やエレクトロニクスを中心に、出荷は非常に好調でした。

営業利益については、原料の影響がかなり出ています。ただし、継続的に価格対応はしていますし、エポキシ樹脂、PPS、ウレタンといった高付加価値製品の出荷が好調だったことで、日本を中心に大幅な増益となっています。多くの製品で需要のタイト感もあり、値上げにある程度対応してきていると考えています。

ただし、先ほども少しお話ししましたが、ここにきて原料価格がかなり上がってきています。これは石油価格由来のものだけではなく、その他のものについても需要状況によって上がっているものもあります。

これにより、スライド下部のグラフを見ていただくとわかるように、営業利益率は第1四半期からは下がり気味になってきています。この状況が来期の第1四半期、第2四半期にかけても続く可能性がありますが、我々も価格対応によってなんとか持ち上げていきたいと考えています。

この売上の伸びは値上げによるものも入っていますが、数量的にも全体的に2桁の伸びを示していますので、非常に需要が強かったということだと思っています。

連結貸借対照表

連結貸借対照表です。こちらはご覧いただければよいかと思いますが、やはりC&Eの部分が連結されたため、全体的に大幅に増加しています。もう1つは、やはり円安になっていますので、こちらによる増加もあったとお考えください。

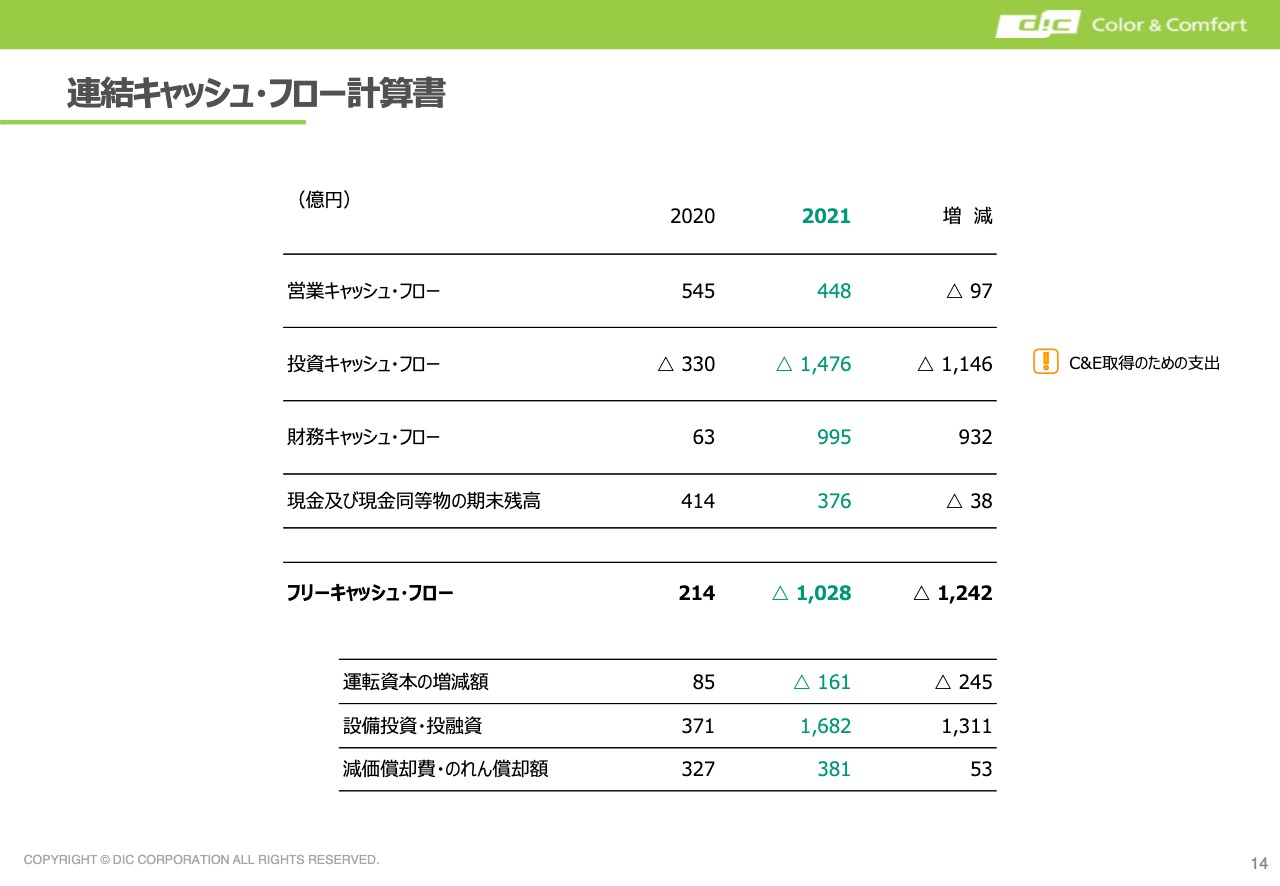

連結キャッシュ・フロー計算書

連結キャッシュ・フローについては割愛します。

2022年度:通期の業績見通し(再掲)

2022年度の見通しです。来期の見通しは売上で9,500億円です。この見通しについては少なめになっているかと思います。特に原料の値上がりに伴い、製品価格の値上げも行っているため、そのあたりの反映ができていない部分もあり、売上については少なめになっています。ただし、少し増加しても、利益に響いてくる話ではないと思っています。

営業利益は540億円で、上期が260億円、下期が280億円です。純利益は280億円で、こちらは上期・下期同額の140億円です。特別損益で一応100億円弱の数字を見ていますが、リストラが通常であれば30億円から50億円の範囲で、固定資産除却も30億円くらいですので、リスクを見た部分も少し入っていると考えていただければと思います。

設備投資は830億円です。当期に関してはC&Eが入っているため、かなり膨れていますが、こちらも通常ベースより少し多くなっています。多くなっている原因としては、今期からC&Eがフル連結されますので、こちらの増加分と、このあと長期経営計画でも説明があると思いますが、基盤投資です。ITや倉庫などの投資が若干増えるということです。

さらにM&Aです。こちらも1月にイタリアの接着剤の会社の買収を発表していますが、それ以外に進行している案件もあり、これを加えた数字が記載されています。

平均レートはUSドルで110円、ユーロで130円です。USドルについては、現行115円程度で動いているため、少し円高と見ています。当社はいろいろな通貨を扱っており、USドルについてもその一部ですが、これが円安になってもそれほど大きなプラス効果はないのではないかと考えています。

当然、輸出等はプラスになりますが、反対に原料の輸入等で影響が出てくる部分もあります。最近の傾向を見るに、そのあたりの影響は徐々に少なくなっていくと考えています。

ネットD/Eレシオは1倍、年間配当については最終利益が280億円ですので、約30パーセントの配当性向ということで100円と考えています。

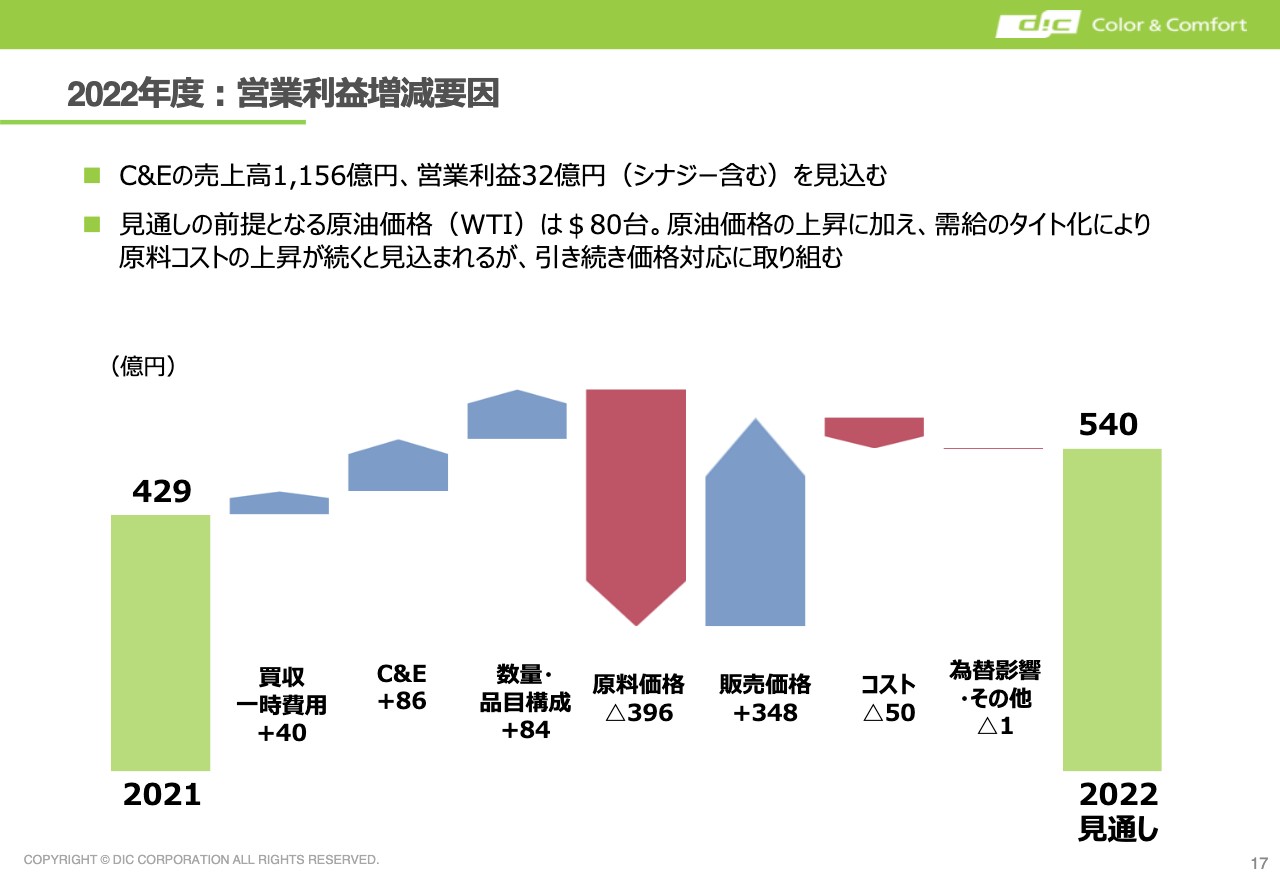

2022年度:営業利益増減要因

スライドのブリッジをご覧ください。来期の目玉はやはり、C&Eの改善です。営業利益は32億円と、今期と比較して大幅な増益を見込んでいます。こちらは、DICやサンケミカルで出るシナジーも一部含めての数字ですが、大幅に改善する見込みを立てています。

先ほどもお伝えしましたが、原油の価格は80ドル台で、原料価格の上昇はおそらく続くと考えています。原料高の影響だけでなく、新事業やDX推進を含むITコスト増も入ってきます。

昨今は、インフレによる人件費、ユーティリティ、物流などのコストがかなり上がってきており、これらを含めたコスト増を見据えています。できるかぎり価格転嫁を図っていきたいと考えています。

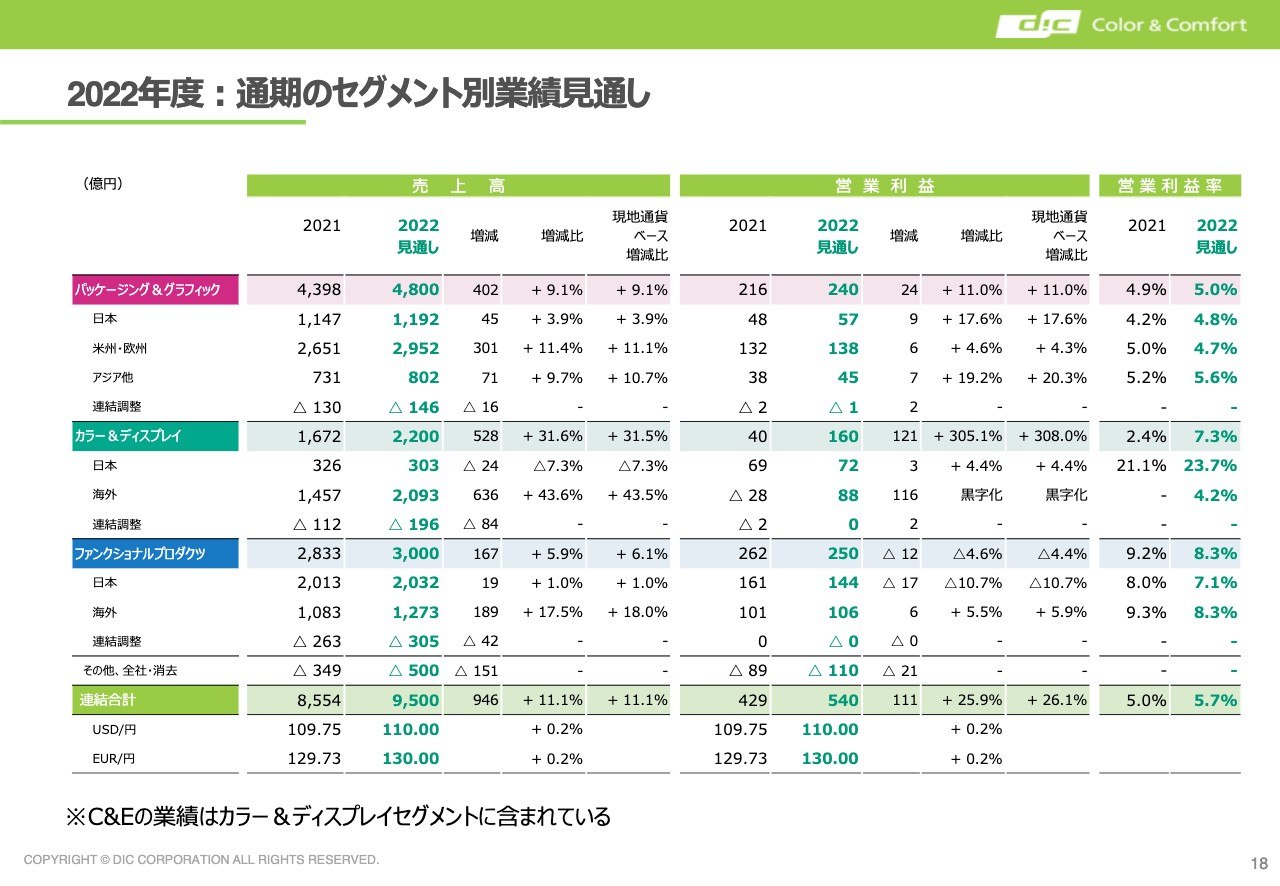

2022年度:通期のセグメント別業績見通し

通期のセグメント別の見通しについて、簡単にご説明します。パッケージング&グラフィックですが、課題となるのはコスト増も含めた原料価格アップに伴う価格転嫁と考えています。

数量的には微増ですが、特に当期であまりよくなかったポリスチレンの部分は、足元で原料価格がまた上がってきています。基本的にはここの価格が安定すれば、昨年よりも数字は改善してくると考えています。その他、数量増、価格転嫁により全体的にカバーしていこうと考えています。

カラー&ディスプレイについて、大きな原動力は先ほどもお伝えしたC&Eですが、化粧品等も続伸しており、そのような機能製品も期待できるところです。売上については若干保守的に見ている部分もありますが、ユーティリティコストや人件費の増加があり、中期的にはC&Eの増加分にほぼ等しいかたちになっています。

ファンクショナルプロダクツについては、今期の鍵はやはり値上げ対応になると思います。売上については、自動車の動向については現行で非常に好調ということで、我々のお客さまである部品メーカーの在庫水準は、今後の増産を見据えて比較的高めになっていると考えています。

おそらく4月以降に発表があると思いますが、自動車メーカーの生産計画によって、来期の予想が少し振れる可能性があり、こちらの動向について我々は保守的に見ているところです。

営業利益は残念ながら少しマイナスになっています。連結子会社の星光PMCが前年比でマイナス8億円ほどになっているほか、償却や修繕費などの費用が若干増加することを考えているため、数量的には若干伸ばしていきますが、結果としてマイナスになると考えています。

その他のところがマイナス21億円と、少し増加しています。後ほど、あらためて説明があると思いますが、新事業、R&Dなどの柱を引き続き育てていくということで、支出の増加を見ています。

簡単ではございますが、私からは以上です。ありがとうございました。

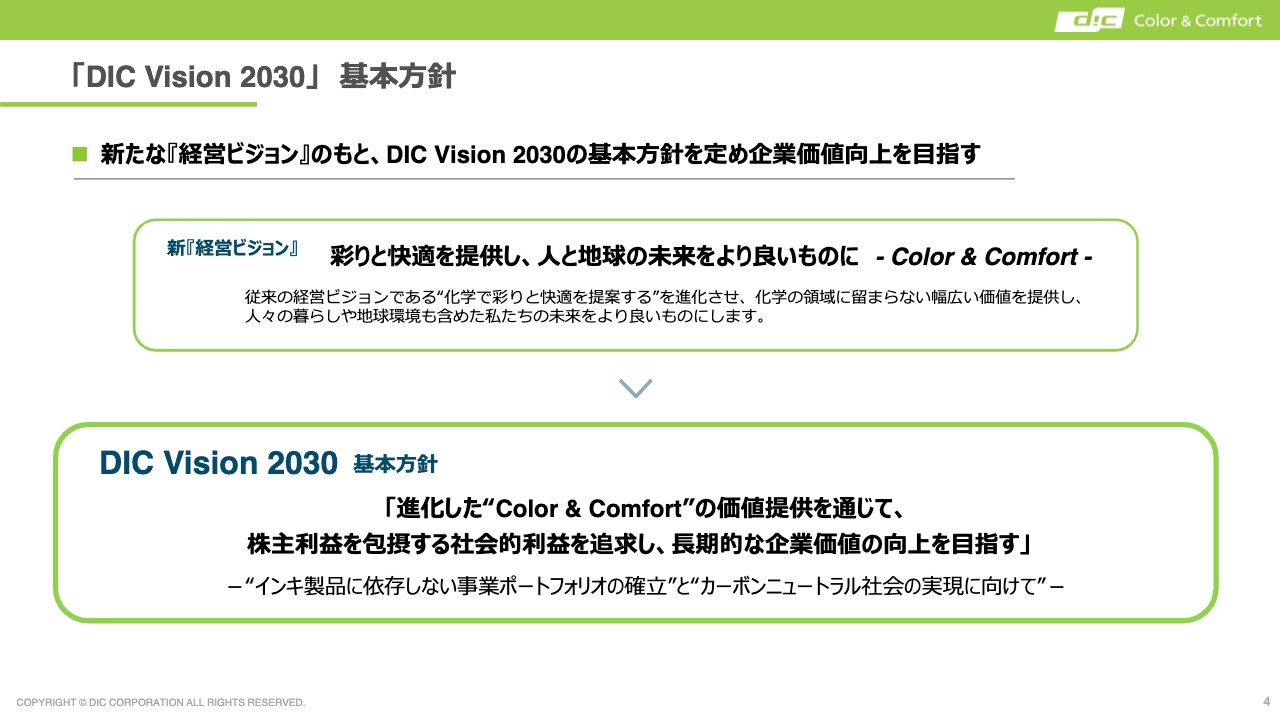

「DIC Vision 2030」基本方針

浅井健氏(以下、浅井):経営戦略部門の浅井でございます。私から、当社の次期長期経営計画「DIC Vision 2030」についてご説明いたします。

冒頭で、社長の猪野から説明があったとおり、当社はこれまで3ヶ年の中期計画を公表してきました。しかし今回は、その中期計画に代わり、長期計画というものを出しています。背景については猪野からお伝えしたとおりです。

今回、当社は経営ビジョンを改定しました。スライドをご覧のとおり、新経営ビジョンは「彩りと快適を提供し、人と地球の未来をより良いものに - Color & Comfort -」となっています。

従来は「化学で彩りと快適を提案する」という経営ビジョンでしたが、今回はそこから「化学」という言葉が外れています。

英語でも「Color & Comfort by Chemistry」のところから「by Chemistry」が外れていますが、これは化学をもうやめるということではなく、従来以上に戦略を進化させて、化学の領域にとどまらない幅広い価値提供を行うという意図になっています。

この新経営ビジョンをベースに、2030年というターゲットを設定して、今回「DIC Vision 2030」という長期計画を立てました。基本方針はスライドに記載のとおり、「進化した“Color & Comfort”の価値提供を通じて、株主利益を包摂する社会的利益を追求し、長期的な企業価値の向上を目指す」ということです。先ほど猪野がお伝えしたとおり、株主利益を包摂する社会的利益の追求が、この長期計画の新しいポイントになるかと思います。

前中期計画においては、社会的価値と経済的価値、この両軸を合わせたところで事業を目指すということを、当社は言い続けていました。

今回はさらに、社会で言われているようなカーボンニュートラル、サステナブルというところを目指していく必要を感じており、社会的利益の中に株主利益が含まれるかたちで我々の方針を立てています。

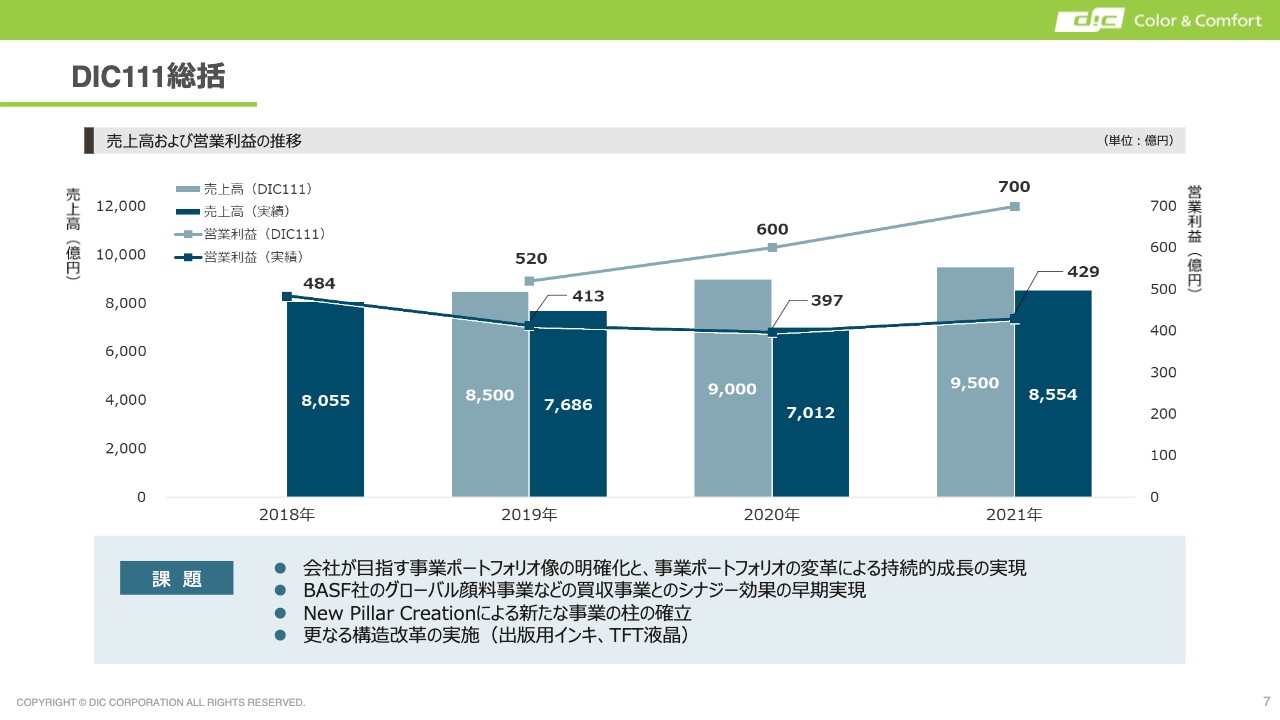

DIC111総括①

「DIC 111」の総括です。前中期計画の最終年度である昨年においては、売上高が9,500億円、営業利益が700億円という計画を立てていました。誠に申し訳ありませんが、売上高は8,554億円、営業利益は429億円と、大きく乖離するかたちとなりました。

前中期計画の初年度の2019年に米中貿易摩擦が発生し、2020年以降は新型コロナウイルス感染拡大の影響を受けており、外的環境は非常に厳しいものがありました。その中で、我々としても取り組むべきことに取り組んできましたが、結果として、前中期計画では数字を達成できませんでした。この長期計画で、あらためて挑戦しようということになっています。

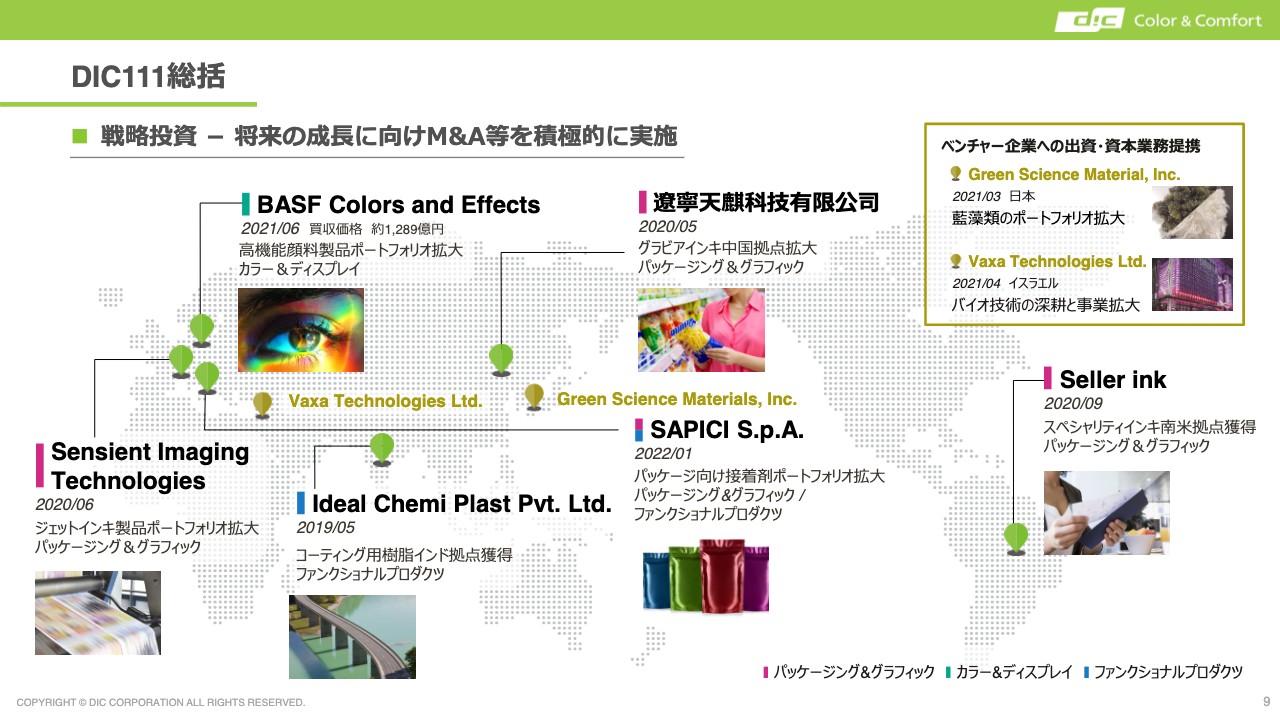

DIC111総括②

前中期経営計画の中で、戦略投資ということで2,500億円の枠を設けており、その中で、スライドに記載しているようにM&Aを中心とした取り組みを実施しています。

BASF社の顔料事業の買収、1月に発表したイタリアのSAPICI社の接着剤事業の買収と、我々としては着実に投資を行ってきました。これらのM&Aの効果を、本年度から始まる長期計画において、特に「Phase1」と呼ばれる中での実現につなげようと思っています。

さらに、右上の枠に「ベンチャー企業への出資・資本業務提携」とあります。これは前中期計画の中でのポイントとなっており、今回の長期計画においても新しく掲げる事業を柱とするべく、従来のM&Aに加えてベンチャーキャピタル等への投資に積極的に取り組んでいます。

「DIC Vision 2030」の目指す姿①

長期経営計画のポイントをお伝えします。11ページに記載のとおり、「DIC Vision 2030」で目指す姿として、2つの大きなターゲットを定めています。

スライド左側が1つ目で、「社会の持続的繁栄に貢献する事業ポートフォリオを構築」するということで、今までのようにインキ製品に依存しない事業ポートフォリオの確立を考えています。目標としては、当社が定義しているサステナブル製品の売上高比率を、2020年の40パーセントに対して、最終年度の2030年までに60パーセントまで引き上げる計画を立てています。

右側が2つ目で「地球環境と社会のサステナビリティ実現に貢献」するということで、カーボンニュートラル社会の実現を目指します。こちらはすでに公表しているとおり、2030年にはCO2排出量を2013年度比で50パーセント削減、2050年においてはカーボンネットゼロの実現を目指します。

「DIC Vision 2030」の目指す姿②(再掲)

主要な財務目標値です。最終年度の2030年に、売上高は1兆3,000億円超、営業利益は1,200億円超、営業利益率は9.2パーセント超、ROICは8パーセント超を目指しています。

先ほどお伝えしたサステナブル製品比率60パーセントの目標について、2030年までの長期計画を2つのフェーズに分けています。2025年をマイルストーンに置き、ここまでを「Phase1」として「目指す姿の実現に向けた基盤を作り」ます。2025年の目標ですが、売上高が1兆1,000億円、営業利益が800億円、営業利益率が7.3パーセント、ROICが6パーセントとなっています。

2025年以降、2026年から2030年までの5年分は「Phase2」と位置付けて取り組んでいきたいと思っています。

「DIC Vision 2030」基本戦略(再掲)

「DIC Vision 2030」の基本戦略は、猪野からご説明したとおりです。スライドで全体像を示していますが、大きく2つの基本戦略があります。

1つ目は上段の、事業ポートフォリオの変革です。5つの重点事業領域に、これからターゲットを絞っていくということです。その実行にあたっては、前中期計画でもお伝えした「Value Transformation」と「New Pillar Creation」を踏襲して進めていきます。

新しい5つの事業領域に向かって事業ポートフォリオを変革するために、中央の段に記載のとおり、人的資本経営の強化など5つの施策に取り組んでいきます。

2つ目の基本戦略は、下段のサステナビリティ戦略です。繰り返しになりますが、サステナブル製品の拡大、CO2の排出量の削減への取り組み、サーキュラーエコノミーへの対応を進めていきます。

事業ポートフォリオの変革

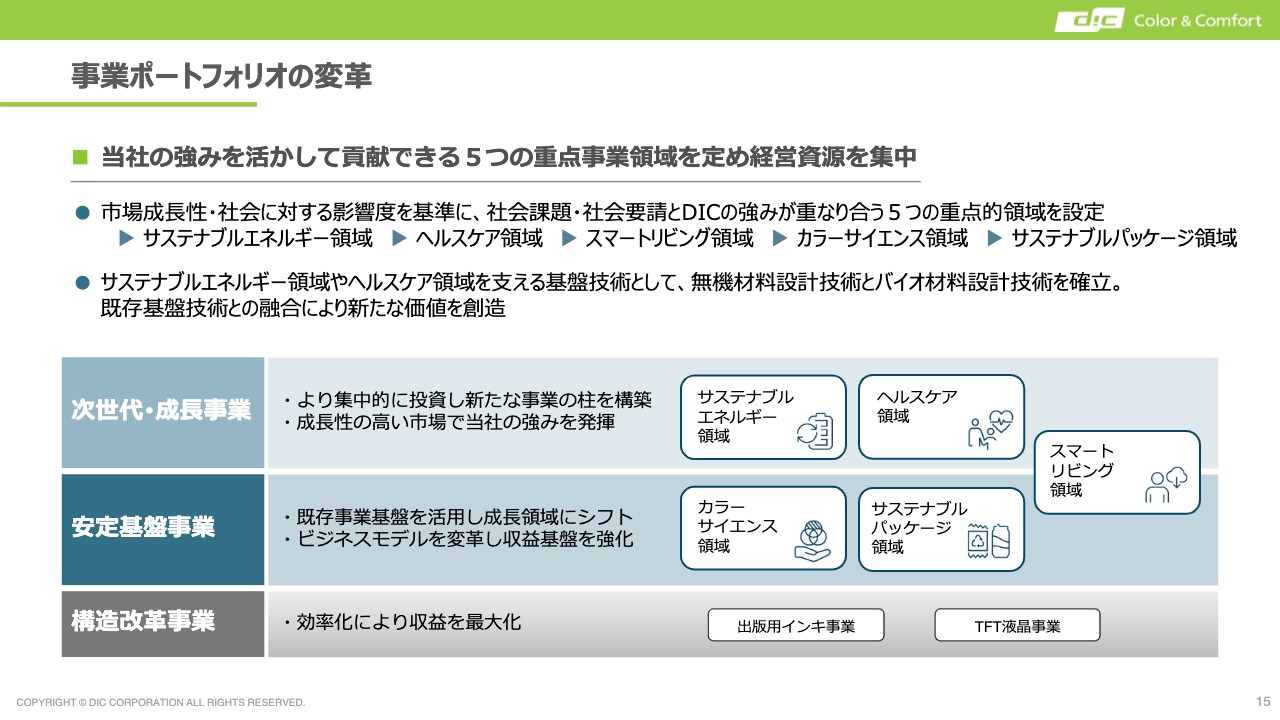

5つの重点領域を定めて、そこに経営資源を集中しましたが、この領域の位置付けについては、スライド下部の表にあるように、3つの階層で考えています。

1つ目は次世代・成長事業です。この領域にあたるものとして、サステナブルエネルギー領域とヘルスケア領域、この2つを考えています。今後はさらに投資を進めて、新しい事業の柱として構築していくことを考えています。

2つ目は安定基盤事業で、カラーサイエンス領域とサステナブルパッケージ領域の2つとしています。こちらは既存の事業をベースとしながらも、バリュートランスフォーメーションでさらに成長を進め、よりキャッシュを満たし、そのキャッシュの一部を次世代・成長事業にも振り向けていくこととしています。

スマートリビング領域というものが、2つの領域にまたがっています。これは、ある部分では次世代事業として運営を行いながら、安定事業としてキャッシュの創出も進めていくということです。

この5つの領域の事業を進める基盤技術として、無機材料の設計技術、バイオ材料の設計技術を新たに確立します。それに伴った投資も積極的に行っていくということです。

3つ目は構造改革事業です。こちらは5つの領域に入らず、我々が今後ターゲットとする領域ではありませんが、キャッシュが生まれ続ける限り、効率化を求めて事業を行うということで、出版用インキ事業およびTFT液晶事業を定めました。

事業ポートフォリオの変革 ~領域毎の構成比率~

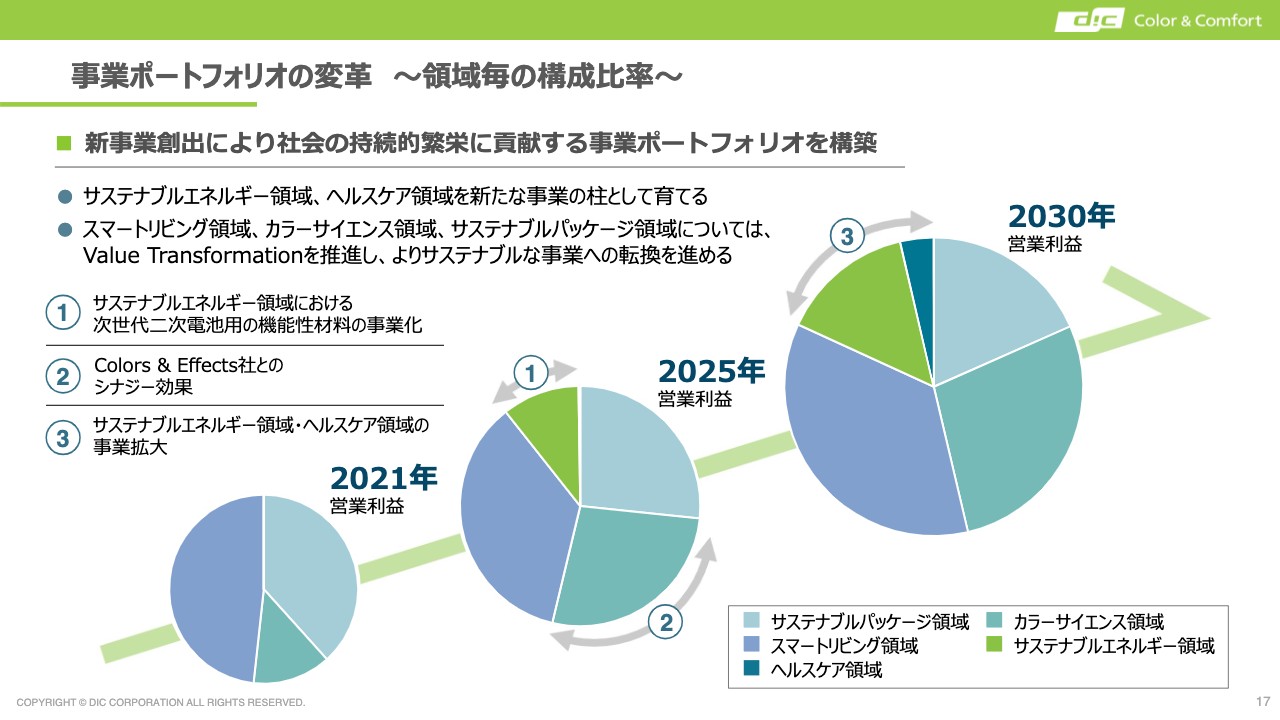

スライドのパイチャートでは、先ほどご説明した5つの事業領域について、2030年までにどのような営業利益の割合で行っていくかという構成を示しています。

左側が2021年で、現状です。サステナブルパッケージ、カラーサイエンス、スマートリビングの3つの領域で構成されています。

中央は2025年で、①のサステナブルエネルギー領域において、利益をそれなりのかたちにしていきます。ここでは主に、次世代二次電池用の機能性材料を事業化して、収益源とすることを目指します。さらに、先ほど決算説明の時にもお伝えしましたが、②は買収したColors & Effects社(BASF社の顔料事業)とのシナジー効果を実現するということで、カラーサイエンス領域のポジションを倍増させます。

2026年から2030年までの「Phase2」では、③としてサステナブルエネルギー領域をさらに拡充するとともに、新たにヘルスケア領域の収益化を確実に実現することを考えています。

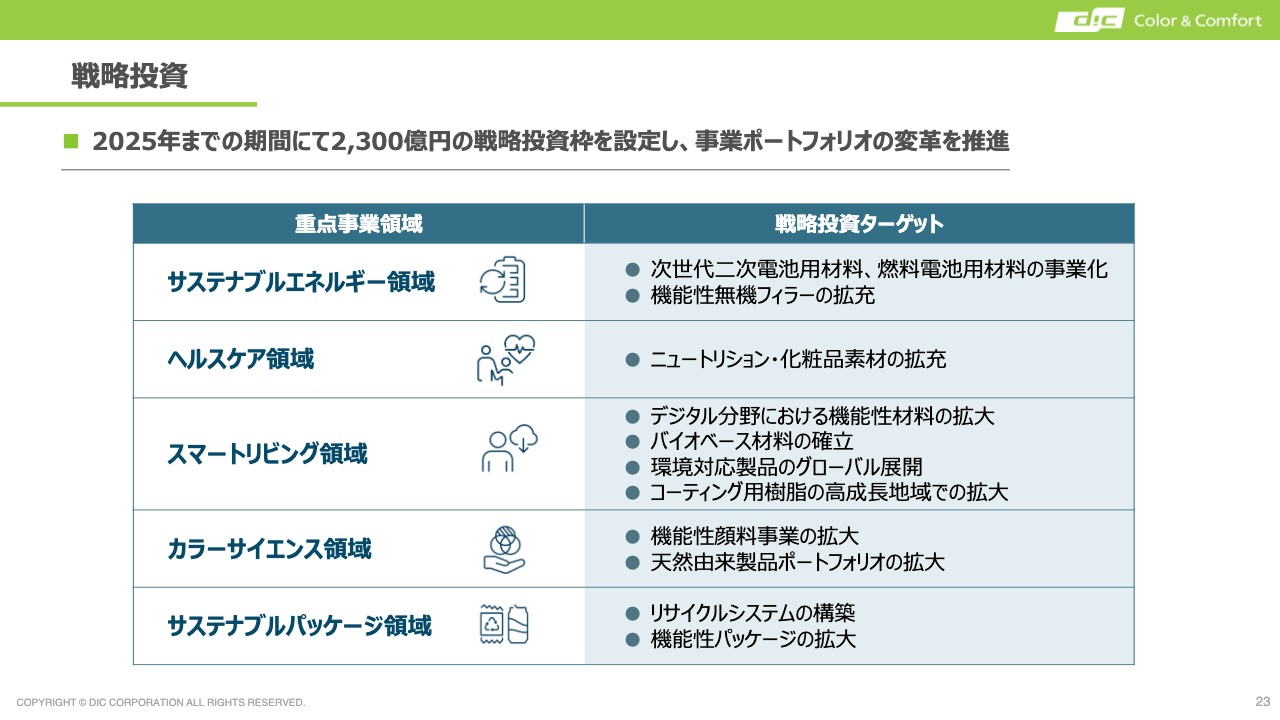

戦略投資

5つの事業領域に向かうための施策の1つである戦略投資ですが、今回の長期計画の2025年までの期間「Phase1」においては、2,300億円の戦略投資枠を設定しています。重点事業領域は5つあり、それぞれの戦略投資ターゲットについて、M&Aを中心とした投資を行っていきたいと考えています。

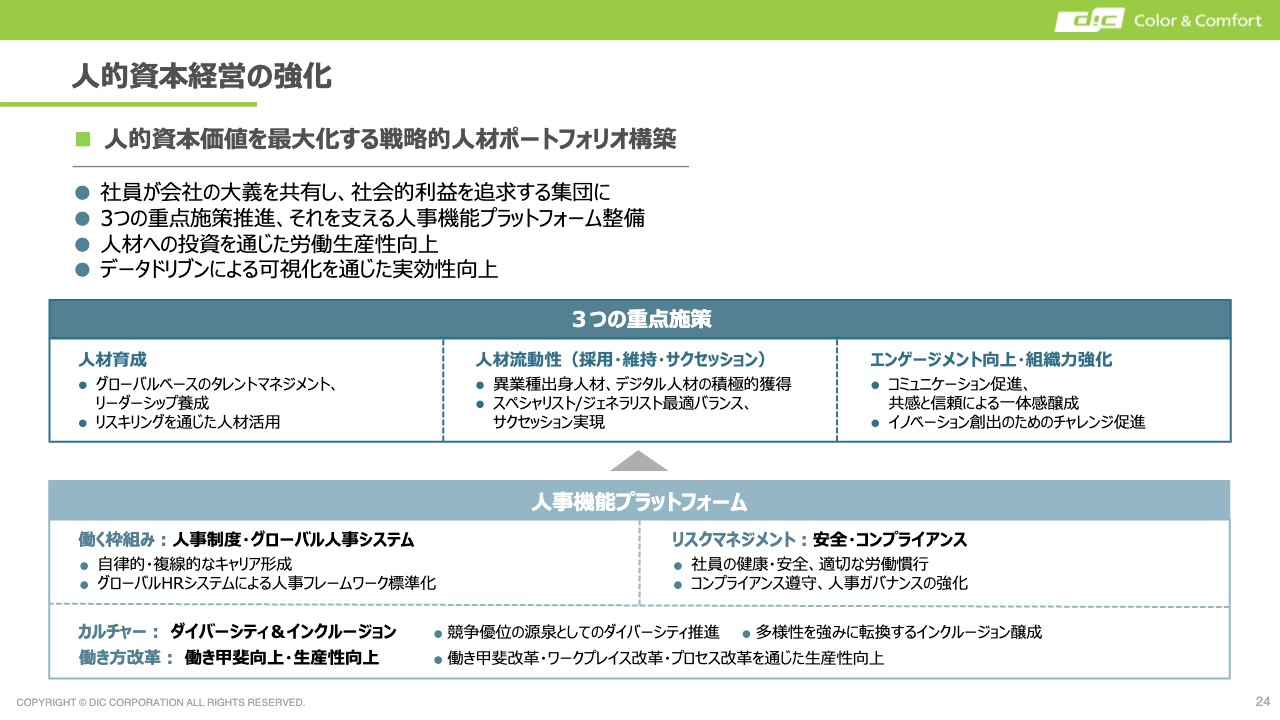

人的資本経営の強化

こちらもポートフォリオ変革のための施策の1つで、人的資本経営の強化についてです。人的資本経営の価値を最大化するために、戦略的人材ポートフォリオを構築していきたいと考えています。

人材への投資を通じて労働生産性の向上を図るということで、3つの重点施策を掲げており、これに取り組んでいきたいと思っています。

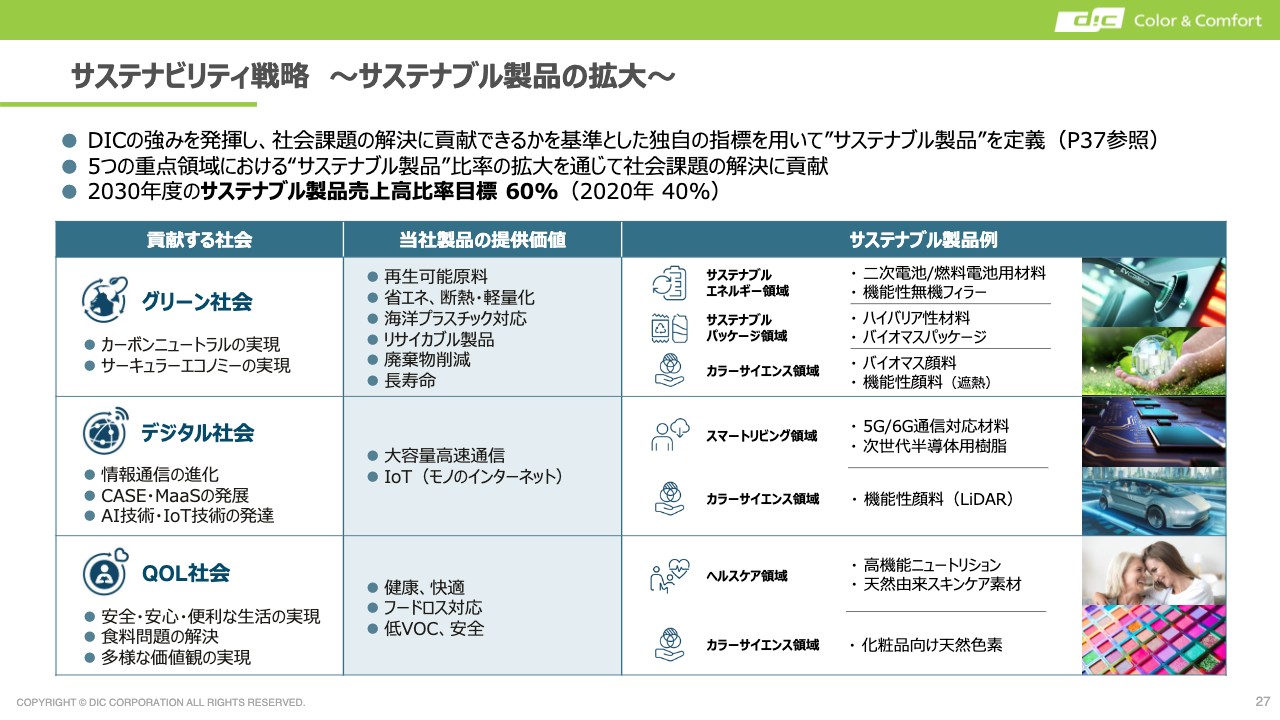

サステナビリティ戦略 ~サステナブル製品の拡大~

サステナビリティ戦略です。当社はサステナブル製品の割合を、2020年の40パーセントから、2030年には60パーセントまで引き上げることを目指しています。その中で、サステナブル製品というものをどのように捉えているかをスライドにお示ししました。

2030年までに当社が貢献したい社会というものを、グリーン社会、デジタル社会、QOL社会の3つと定義し、ここに当社がどのような価値を提供できるかを考えています。当社の持っている技術を使ってどのように社会に貢献できるかというところから、サステナブル製品の定義付けを行っており、その製品例をスライドの右側に挙げています。

この長期計画においては、サステナブル製品をより充実させていくとともに、新規にマーケットへの投入を進めていくことを考えている次第です。

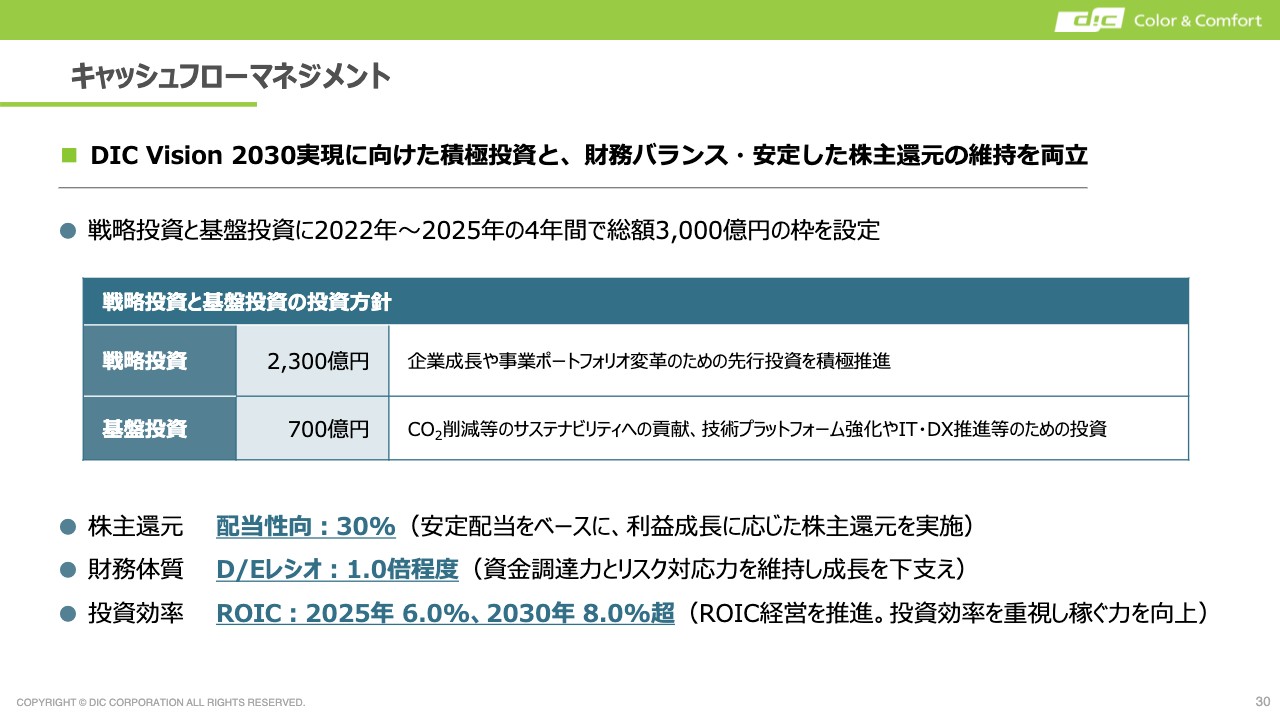

キャッシュフローマネジメント

キャッシュフローマネジメントです。先ほどの戦略投資に加えて、2025年までの4年間で基盤投資を行っていきます。こちらの投資方針として700億円の枠を設けています。

この基盤投資は、M&A等を含む戦略投資とは別に、CO2の削減等のために必要となる投資と定めています。ユーティリティの効率化推進など生産関連も含めた投資や、新しい技術プラットフォームを構築するところへの投資です。そこに加え、これまで継続しているITやDX推進に関わる投資も合わせて700億円と考えています。

株主還元については、従前の配当性向30パーセントは維持したいと考えています。安定配当をベースに、利益成長に応じた株主還元は今後も引き続き行っていきたいと思っています。

投資を行うのに合わせて、財務体質もある程度安定的にしたいと考えています。ターゲットは、新しく出たD/Eレシオは1.0倍程度ですが、ここを上限として、これを超えない程度で資金調達を行っていきます。その上で戦略投資や基盤投資を行い、将来の成長につなげていきたいと思っています。

投資効率については、新しいKPIとしてROICを挙げています。2025年が6パーセント、2030年が8パーセント超ということで、この8パーセント超をより高い数値になるようにしていきたいと思います。ちなみに、このROICの計算には、事業売却等に伴う資産の圧縮等はまだ織り込んでいません。今後はそのような取り組みも進めて、ROICの向上を図っていこうと考えています。

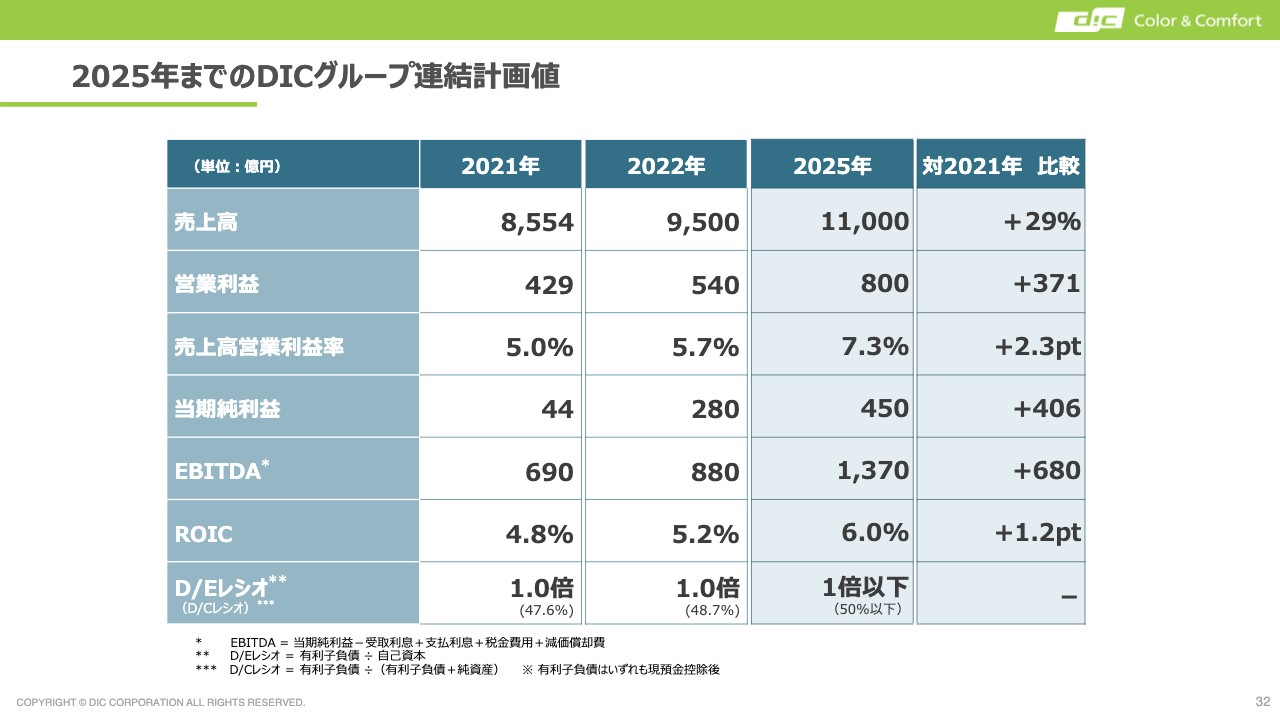

2025年までのDICグループ連結計画値

財務計画です。こちらは繰り返しになるため割愛しますが、2025年の時点で営業利益は800億円、営業利益率は7.3パーセント、EBITDAは1,370億円と考えています。ROICは6パーセント、D/Eレシオは1倍以下というものを、2025年の目標と据えています。

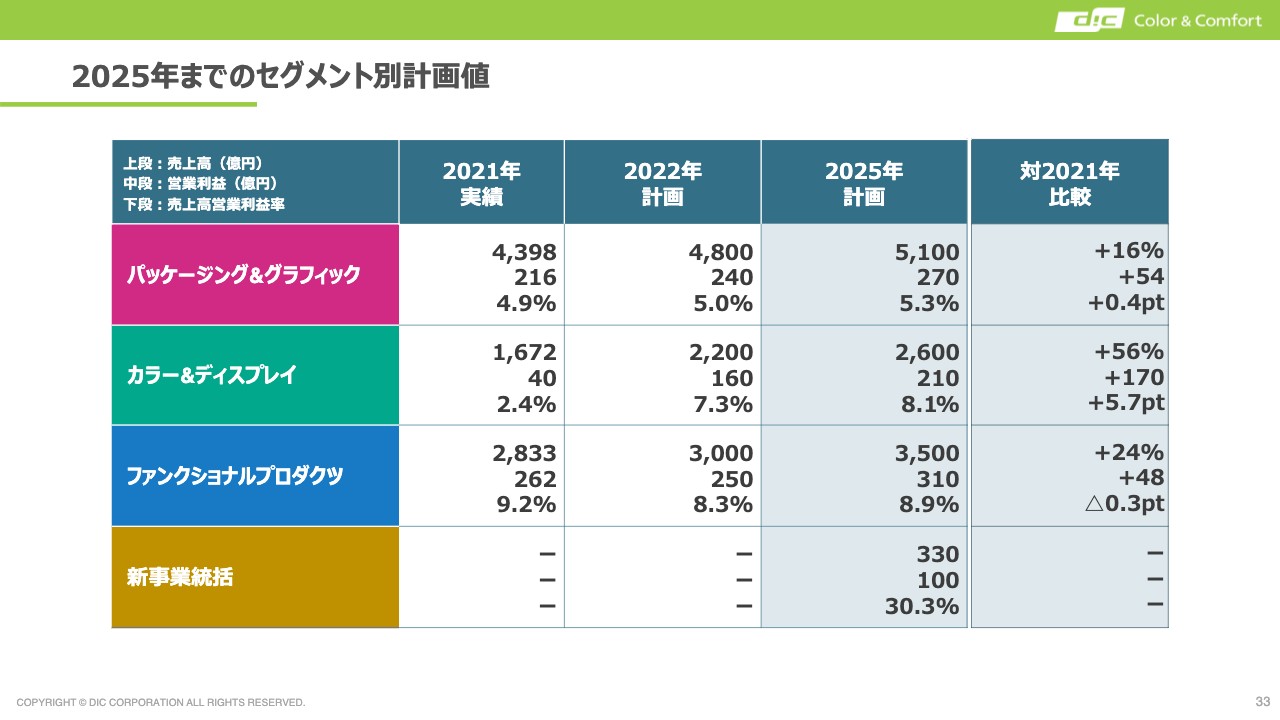

2025年までのセグメント別計画値

現状の事業部門でのセグメント別計画値です。今回、長期計画で5つの領域を設定しました。ターゲットとしては5つですが、組織が5つになるのではなく、あくまでも従来の3事業部門プラス新事業というかたちで進めていきます。

2025年計画ですが、スライドに記載のとおりの数字としています。新事業統括で100億円の営業利益を予定しているところが大きなポイントになると思っています。

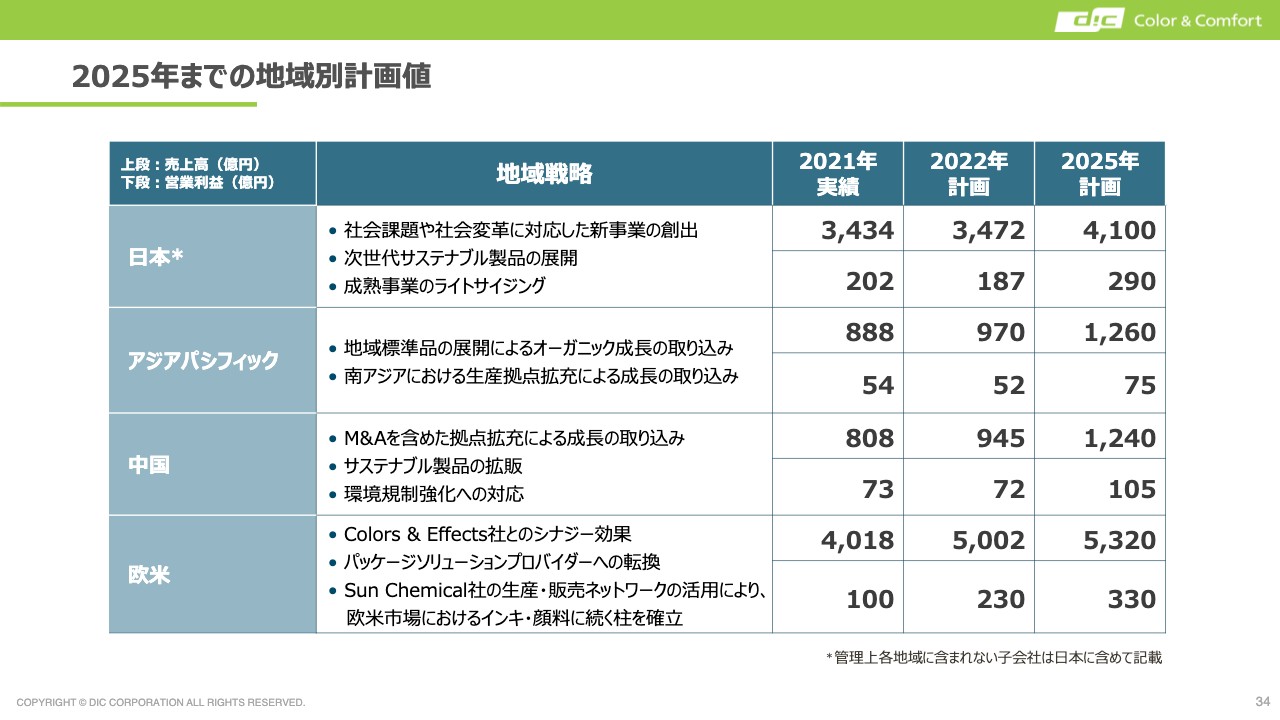

2025年までの地域別計画値

2025年までの計画値を地域別で示したものです。日本、アジアパシフィック、中国、欧米、各地域での成長を見ています。地域の戦略としては、スライドに記載したとおりのポイントになると思っています。

以上で、当社の長期経営計画「DIC Vision 2030」のご説明とさせていただきます。ありがとうございました。

質疑応答:C&E事業における下振れの背景詳細と今期の利益水準の位置付けについて

質問者1:C&E事業についてお伺いします。まず終わった期になりますが、第4四半期は物流トラブルなどがあり売上が下振れたため、600億円の計画に対し467億円と大きい影響がありました。あらためてこちらについて何が起こったのかと、あらかじめわからなかったのかについて、もう一度ご説明いただきたいと思っています。

これだけ下振れますと、新年度における影響は本当に大丈夫なのかと心配です。また、今期はC&Eにおいて1,156億円の売上計画で、営業利益は32億円となっていますが、買収前は70億円から80億円が出ている事業だったため、今年の32億円という利益は多少弱めかと思います。ここに対するリスク要因と利益水準としてどのような位置付けになるかについてお伺いすることは可能でしょうか?

古田:古田からお答えします。先ほど少しお話ししましたが、C&Eの物流状況において特にドイツの倉庫が問題になりました。ドイツではこの倉庫からの出荷がほぼ半分以上を占めています。買収に伴い、新しい倉庫に運営をすべて切り替えましたが、倉庫ができたばかりであったため、物流業者の対応がこなれていなかったところが1つの大きな原因でした。

さらに昨今のコンテナやトラック不足が追い打ちをかけ、大混乱となりました。これについては2021年度において、かなり対応を進めました。まず物流業者主体から、我々サンケミカルの人間を入れた主体へ倉庫運用を変更しています。

さらに24時間体制の出荷対応や、土日は出荷が休みだったところから土曜出荷が可能になっています。そのほか、システム切り替えなど各種において対応し、1月からは100億円以上の売上が上がっています。ですので、こちらの物流に関する問題はほぼ完了したと考えています。

内部の問題については解決しましたが、先ほどお伝えした外部におけるコンテナの問題等は欧米において続いています。こちらもなるべく対応を進めていますが、若干問題が残るかもしれません。

また、リスクの予見については、我々も当初からできる自信があったため移しましたが、コロナ禍のため支援ができなかった部分もかなりあり、なかなか予見ができなかったところはあったと思います。

また、2022年度のリスクについてですが、先ほどお伝えしたとおり、1月からは順調に出荷が進んでいます。当期に出荷できなかった分の出荷残を抱えているところもありますので、売上について大きな問題はないだろうと考えています。

リスクがあるとすれば、先ほどお話ししたような我々に起因しない部分になるかと思います。コンテナの部分や、それに起因する原料の遅延なども昨今では出てきています。

加えて、前から言われている自動車産業の半導体による影響も考えられますが、どの程度事業に出てくるかまでは、なかなか見づらいところです。ただ、繰り返しになりますが、年初から順調に稼働を開始していますので、このあたりについてはなんとか対応できるのではないかと考えています。

また、現在ウクライナにおけるロシア関係の問題もあり、天然ガスの費用がかなり上がってきています。ですので、リスクについてさらに1つお伝えしますと、コスト面におけるユーティリティ、それから運送費用の上昇も考えられます。今までは原料値上げに対する対応がメインでしたが、そのほかの活動に関するコストの転嫁も粛々と進めていきます。

質問者1:そのような意味において、今期の32億円という利益はさらに増やしていかなくてはならないと思うのですが、本来御社が狙うべき水準と比べて、どのような水準となるのでしょうか?

古田:先ほども申し上げましたが、買収前で100億円弱くらいの数字でしたので、この買収により40億円強の新たな費用が発生してきています。これを除けば、ほぼ買収前の数字に近づいているところです。

このあたりはもう少し精査し、生産効率を上げていく余地があるため、これからPMIの実施とともに利益率向上も図っていく予定です。買収前の状態にほぼ近づいていると考えていただいて問題ありません。

質問者1:買収に関連した費用の40億円弱近くとは、のれんや無形資産絡みということでしょうか?

古田:基本的にはのれん、それから有形固定資産の評価アップ、無形固定資産の計上を含めた話となります。

質疑応答:C&Eにおける実態損益の悪化理由と長期計画内のシナジーについて

質問者2:質問を2点お願いしますが、まずC&Eについて伺います。第3四半期と第4四半期の売上が60億円増える中で実態の損益が悪化している理由をお聞きしたいです。こちらは、コストがかなり増えているように見えます。先ほどご説明があったようにのれん償却を除けば今期は80億円くらいと、かなり高いレベルまで戻りますが、この出荷遅延により顧客離れなどは起きていないのでしょうか?

また、今期シナジーを見込んでいるとのことですが、具体的にどのような定量的な部分があるのか、長期計画内のシナジーについても言及をお願いします。

古田:まず、ご指摘いただいたとおりですが、売上は第3四半期が約200億円、第4四半期が約260億円となっていますが、収益的には第4四半期のほうが悪くなっています。

理由の1つに、第4四半期にいろいろなコストが出ている状況があります。年末の修繕費や物流問題の解決に関わる費用です。また、残念ながら買収した当初の混乱により、本来は第3四半期に請求されるべきものが第4四半期にずれてきた分もありました。このようなところにおける費用の増加となっています。

さらに、我々に統合したばかりのため、いろいろな評価計算等においても若干歪みがあったと考えています。在庫などの増減も含め影響がありましたが、2021年度は第3四半期と第4四半期をトータルした数字で見ていただければと思います。

出荷遅延の影響については「まったくない」とは申し上げられませんが、我々も優先順位を考えて出していますので、基本的に大きな影響はないと考えてよろしいかと思います。

浅井:C&Eにおける長期シナジーについては浅井がお答えします。まず2022年度に織り込んでいるシナジーですが、DICおよびサンケミカル側の合理化を進めました。

昨年のクロージングの際に北米にあった顔料に関する一部事業を売却したこともあり、そのような部分におけるコスト削減効果が2022年から確実に出てくると予測しています。さらに、現在いろいろな顔料の新技術をDICとC&Eの共同で開発している部分においてマーケットへの投入が本格化しますので、2023年以降に利益貢献を実現できると考えています。

古田:先ほどお伝えしていませんでしたので、2022年のシナジー効果の金額について補足します。C&Eを含めだいたい10億円程度の効果が出てくると考えています。

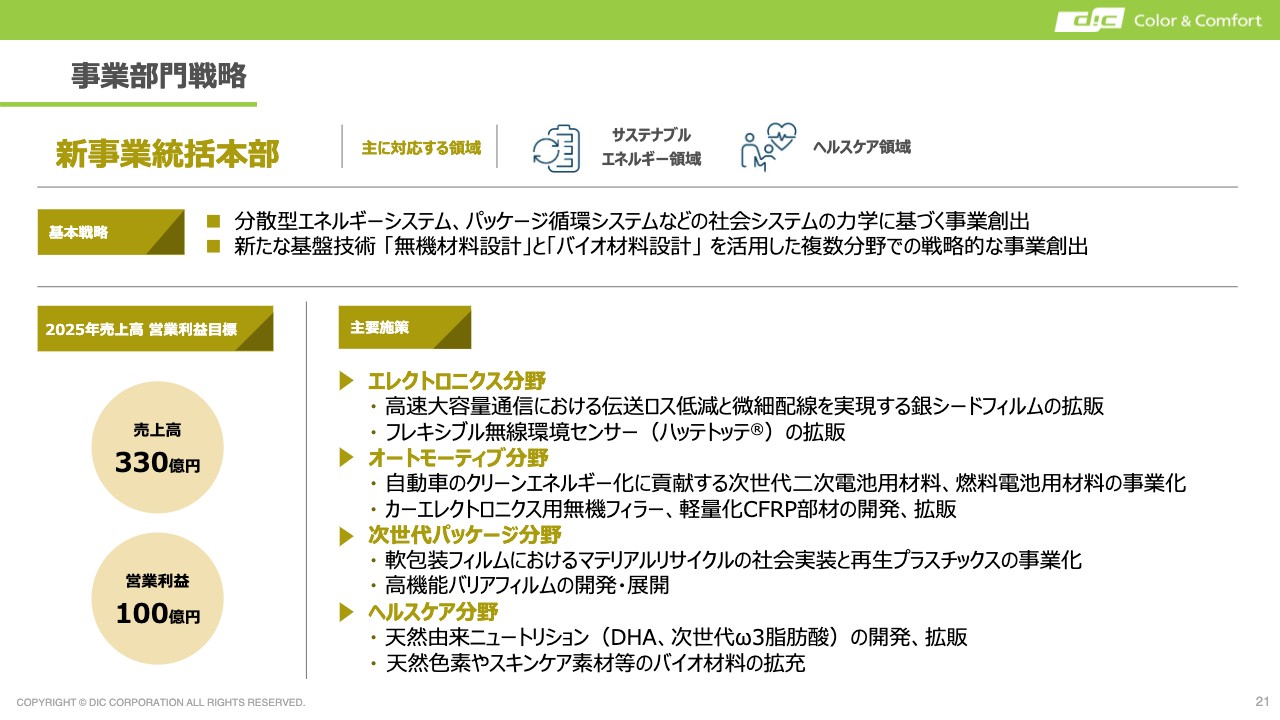

質疑応答:新事業総括本部における利益創出と構造改革事業内の見通しについて

質問者2:続いて2つ目の質問になります。今回の長期経営計画において「新事業総括本部で100億円の利益を創出する」とありますが、かなり大きい数字になっています。これがどのようなものなのかという部分と、先ほど、ほとんど触れられていなかった構造改革内の出版用インキと液晶のあたりについてコメントいただけますか?

浅井:それでは浅井からお答えします。まず新事業で計画している100億円の営業利益増加の内訳についてです。今、ご覧いただいているスライドの主要施策の項目に示している分野を各事業において新たに実現することになります。

一つひとつの金額をお話しすることはできませんが、特にオートモーティブ分野内にある「次世代二次電池用材料」「燃料電池用材料」は2025年までの間にそれなりの実績化していくとして進めています。

くわえて、すでに外部へお話ししていますが、エレクトロニクス分野の1つ目にある「銀シードフィルム」は低誘電のフィルムになりますが、こちらも100億円の中でそれなりの事業になると考えています。また、その下の行にフレキシブル無線環境センサー「ハッテトッテ」を挙げています。こちらもすでに昨年3月から外部公表しており、ある程度の規模まで拡大していくだろうと推測しています。

さらにオートモーティブ分野内の「カーエレクトロニクス用無機フィラー」として放熱用のアルミナフィラーの開発を進めています。こういったものを、2025年までの100億円の中に主に貢献する要素として考えています。

それから事業構造改革については、先ほど15ページ内の3層の表についてお話しした中で、構造改革事業として出版用インキ事業とTFT液晶事業を挙げましたが、TFT液晶事業については決算説明の際に古田から先ほどご説明したとおり、2021年度内において減損等によりある程度手当しています。

ですので、こちらについてはこれから大幅なリストラを行うことはありません。今後は経営資源を注力する領域ではなく、キャッシュが生まれる限り取り組んでいくかたちとなります。

一方、出版用インキ事業は、ご指摘のとおりDICでは今まで欧米も含め合理化をおこなっていましたので、すでにある程度までサイズダウンしていますが、今後もさらにマーケット需要は低下していくだろうと考えています。

ただ、この事業をすべて外部に売却することや一時撤退することはあまり現実的ではないと考えているため、今後もマーケットのサイズダウンに合わせた生産能力の最適化は、ある程度継続せざるを得ないと考えています。

また、先ほど2022年で100億円ほどの特別損益は多いのではないかというお話がありましたが、100億円すべてを実行することにはもちろんならないと思います。しかし、いずれにしてもマーケットサイズに合わせた最適化を継続することにより、構造改革を進める計画になっています。

質疑応答:事業ポートフォリオ変革における各領域毎の構成比率について

質問者3:事業ポートフォリオ変革に関する図において領域ごとの構成比率の円グラフ資料があります。こちらの絶対額を教えていただけますか? 可能であれば構成比も教えてください。

浅井:絶対額の開示はなかなか難しいため、イメージ的なところとしてご覧ください。参考目安として、本ページ内の2025年の円グラフで①のサステナブルエネルギーという範囲で示している部分を、約10パーセントの規模と見てください。

それが、2030年における③の緑色部分になります。ヘルスケア領域とあわせて示した範囲が約20パーセントくらいとなります。ですので、2030年には従来の3つの柱に加え、今ご説明したサステナブルエネルギー領域・ヘルスケア領域により4つ目の柱が立つかたちになり、それが20パーセントくらい、もしくはそれ以上を占めることを目指したいと思っています。そのような規模感となります。

質問者3:ちなみに、構成比として②についてはどれくらいと見ているのでしょうか?

浅井:2021年から2025年の間で倍になるかたちですので、2025年で30パーセント弱というところです。絶対額はそのまま増えていきますが、比率は2030年も2025年と同じところを想定しています。

質疑応答:主要なセグメント毎の計画値の詳細および新事業における高利益率の理由について

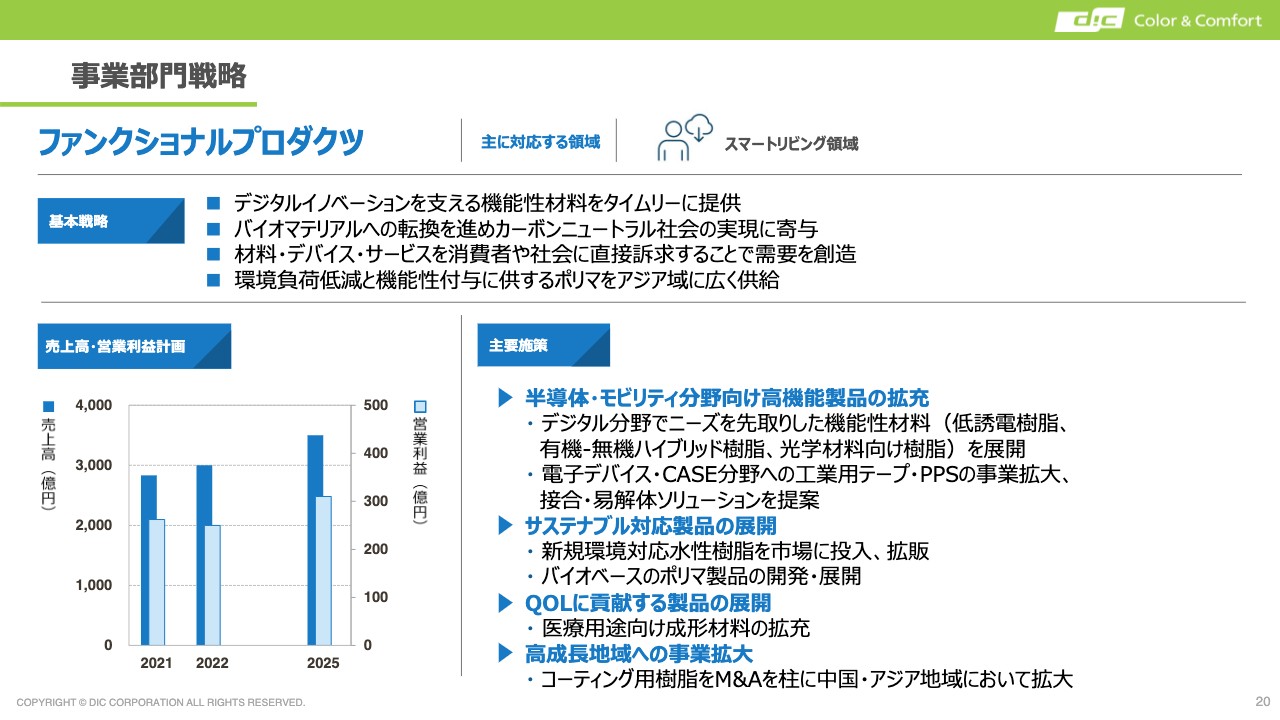

質問者4: 長期経営計画資料の33ページについてです。2025年までのセグメント別計画値が出ていますが、主だったところにおいて、どのような構成となるのかを教えてください。

例えば、パッケージング&グラフィックの出版用インキはどれくらいまで縮小しているのでしょうか? また、カラー&ディスプレイ内のC&E事業はどれくらいの伸びとし、利益もどれくらい出していく計画なのですか? さらに、ファンクショナルプロダクツはどのような製品群で利益を稼いでいくのでしょうか?

さらに売上が500億円増えるわりに利益の増え方が小さくなっているのは、どうしてでしょうか? そして、表の最下段にある新事業統括の利益率が不自然に高く感じますが、これはどのような事情なのでしょうか? もう少し詳しく、2025年のイメージを教えてください。

浅井:2025年のパッケージング&グラフィックス内の出版用インキの規模感は、このうち約20パーセント程度が出版用インキの規模となっています。そこから2025年までの間に毎年数パーセントほどシュリンクしていきます。

したがって、2025年の5,100億円の売上高の20パーセントは切るかたちになりますから、規模感は1,000億円以下になっていくだろうと考えています。利益に与える影響はほぼ軽微なものとご理解ください。

また、2025年のカラー&ディスプレイのうち、C&Eのサイズがどの程度かについては、2025年のうちの概ね半分くらいがC&Eになる予定です。

ファンクショナルプロダクツについては、ご指摘のとおり2025年の売上が500億円(2022年差)に対し利益が60億円(2022年差)程度と控えめになっています。

それを受け、何によって利益を出すかに関しては、資料20ページにあるファンクショナルプロダクツの事業説明をお示ししながらご説明します。本ページの右下にある主要施策の中において、1つ目に「半導体・モビリティ分野向け高機能製品の拡充」とあります。こちらのデジタル分野に機能性材料として「低誘電樹脂」というものを挙げていますが、このようなところがかなり大きな利益貢献になると考えています。

2つ目として「サステナブル対応製品の展開」の項目に「新規環境対応水性樹脂」をお示ししていますが、すでに海外を中心に投資をスタートしていますので、そこの利益の実績化部分が2025年の増益における主な要因となっていきます。

新事業の100億円について、これほどまで利益率が高い理由についてお話しします。新事業としてそのような高い利益率のところへ投資していくためですが、先ほどお伝えしたとおり、資料21ページの右下にお示ししている製品が100億円を構成することとなります。

これからの自動車分野等で期待されている「二次電池用材料」や、エレクトロニクス分野でも出ている「銀シードフィルム」といったものはかなり利益率が高い分野であり、当社にとってもより川下に近い分野の製品と考えています。そのため、30パーセントを超える利益率は、決して無理な計画ではないと理解しています。