2022年2月16日に行われた、株式会社ムゲンエステート2021年12月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社ムゲンエステート 代表取締役社長 藤田進一 氏

Contents

藤田進一氏(以下、藤田):みなさま、こんにちは。株式会社ムゲンエステート代表取締役社長の藤田でございます。本日はお忙しい中、弊社の決算説明会にご出席いただき、誠にありがとうございます。本日は2021年12月期の決算説明と、2022年度から始まる中期3ヶ年経営計画の説明の2部構成でお話しします。

決算説明は、2021年12月期の決算概要、2022年12月期の取り組み、業績予想の順でご説明します。

2021年12月期 連結業績ハイライト

前期のハイライトですが、売上はわずかに減収し、最終利益は大幅増益となりました。コロナ禍で、より広い家への住み替えの需要も高まり、居住用不動産の販売が好調に推移しました。

大型物件の販売によって、海外投資家向けの売上高比率が改善しました。居住用不動産の需要の高まりに合わせて、昨年9月の北千住を始めとして、船橋・荻窪・赤羽・池袋と、12月までに5ヶ所の営業所を開設しました。成長事業として位置づけている不動産特定事業の小口化商品は、2件の組成を完了しました。

以上を踏まえて、決算の概要を説明します。

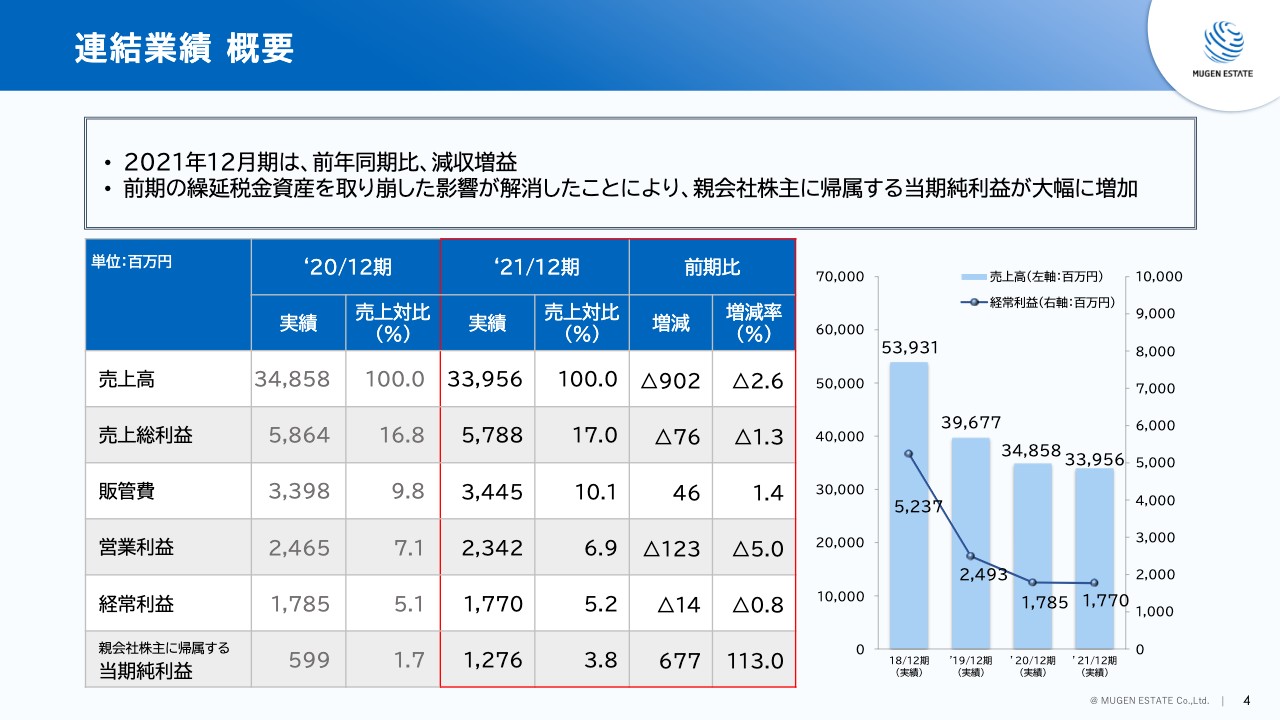

連結業績 概要

連結業績は前年同期比でわずかに減収ながら、親会社株主に帰属する当期純利益は増益となりました。2020年度に発生した繰延税金資産を取り崩した影響が、2021年度はなくなったことが主な原因です。

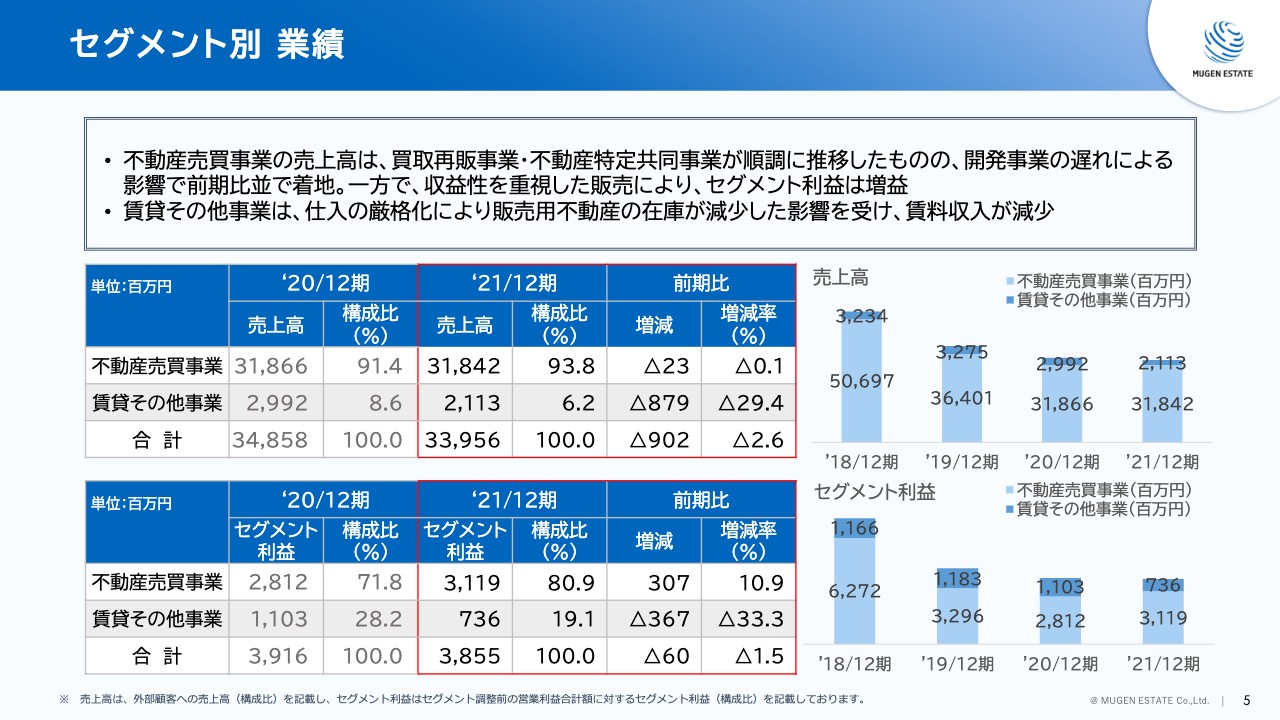

セグメント別 業績

不動産売買事業の売上高は横ばいで、前期並みの318億4,200万円、前期比0.1パーセント減となりました。一方で、収益性を見極めた販売により、セグメント利益は31億1,900万円、前期比10.9パーセント増と、減収ながら増益となりました。

賃貸その他事業は、仕入の厳格化により販売用不動産の在庫が減少した影響や、居住用不動産の積極的な仕入にシフトしたことにより、不動産賃貸収入が減少し減収減益となりました。

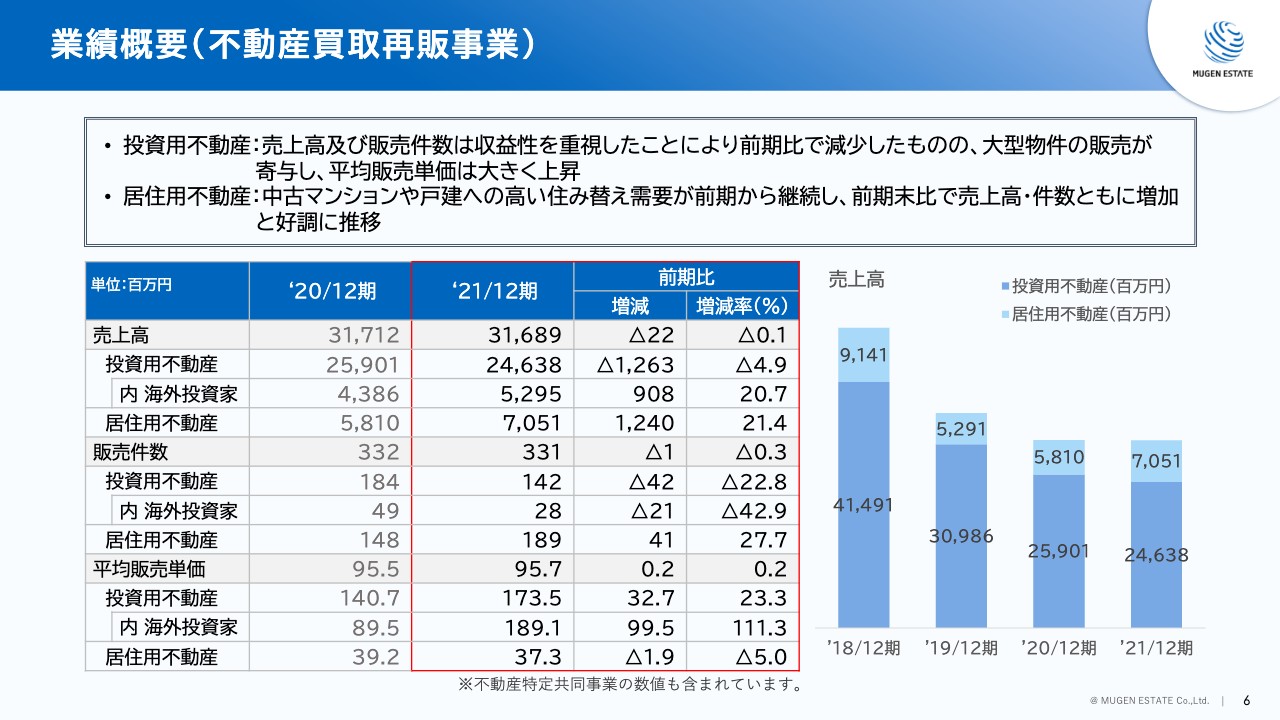

業績概要(不動産買取再販事業)

不動産売買事業の中身となる不動産買取再販事業は、投資用不動産が収益性を重視した仕入・販売により減収となりましたが、大型物件の販売が寄与し、平均販売単価は大きく上昇しています。

居住用不動産は、中古マンションや戸建への高い住み替え需要が前期から継続しており、前期末比で売上高・件数ともに大きく増加し、好調に推移しました。

海外投資家への販売金額は増加しました。しかしスライドに記載のとおり、販売件数は28件と、前期の49件と比べて増加しておらず、海外投資家への販売は、まだコロナ前の水準には回復していません。

業績概要(不動産買取再販事業)<エリア別 販売状況>

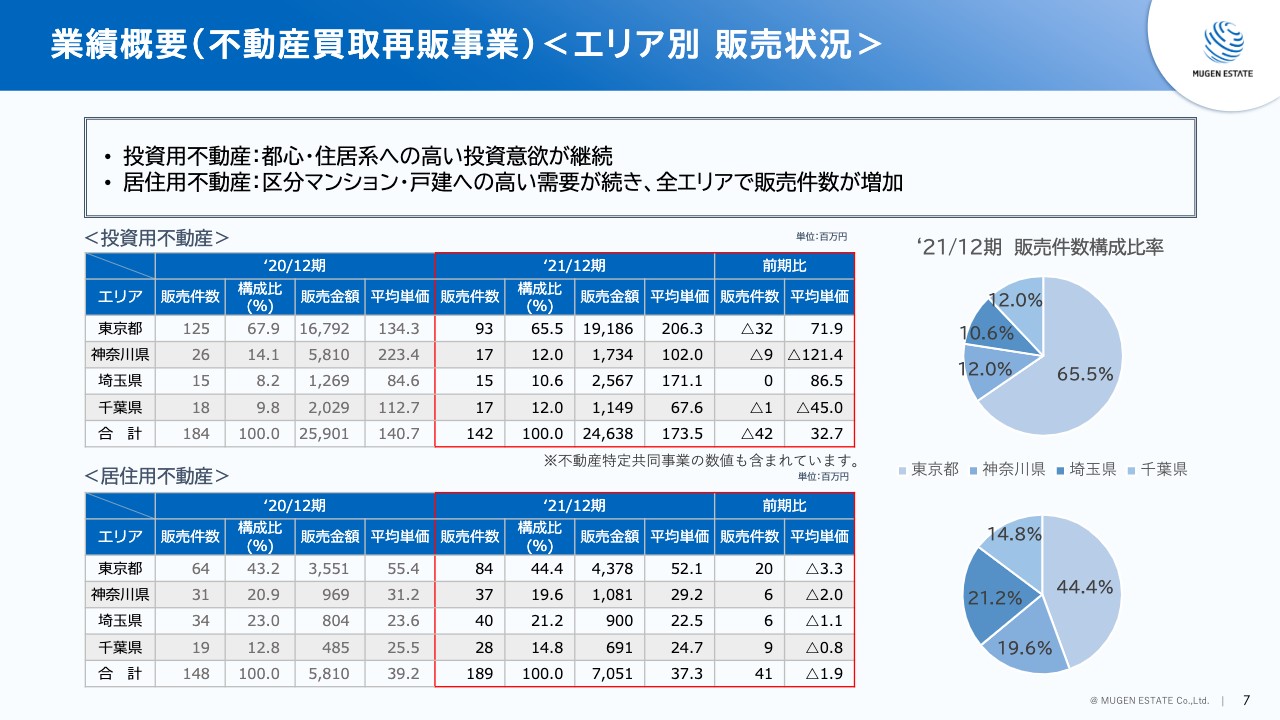

不動産買取再販事業のエリア別の販売状況です。投資用不動産は、引き続き都心・住居系への高い投資意欲が継続しています。販売構成比も昨年から大きな変化はなく、1都3県への投資需要は変わっていないと考えています。

居住用不動産は、区分マンション・戸建への高い需要が続き、東京都以外の神奈川県・埼玉県・千葉県でも、販売金額や販売件数は前期と比べて増加しています。

不動産開発事業/不動産特定共同事業

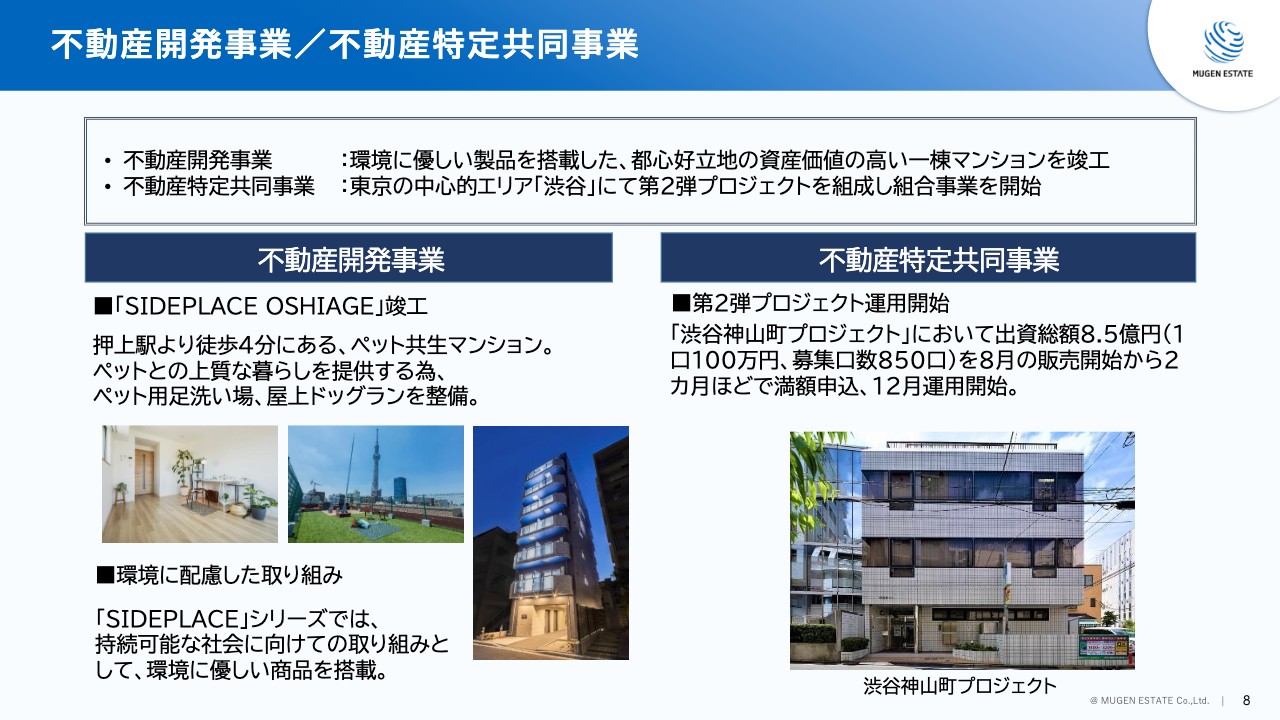

成長事業である不動産開発事業、不動産特定共同事業についてです。不動産開発事業は、押上に単身者向けの1棟マンションを竣工しましたが、年度内での販売には至りませんでした。

不動産特定共同事業は、前期末から継続して販売した「代々木プロジェクト」を完売し、8月から販売開始した「渋谷神山町プロジェクト」も、販売から2ヶ月ほどで満額申込となり、12月に運用を開始しました。

不動産特定共同事業は、金融機関や会計士・税理士事務所からの紹介が多く、たくさんの投資家のみなさまにお申し込みいただき、需要の高さに驚いているところです。資産運用商品や投資商品としての潜在的なニーズの高さを、あらためて実感しています。

販売費及び一般管理費・営業外収益・営業外費用

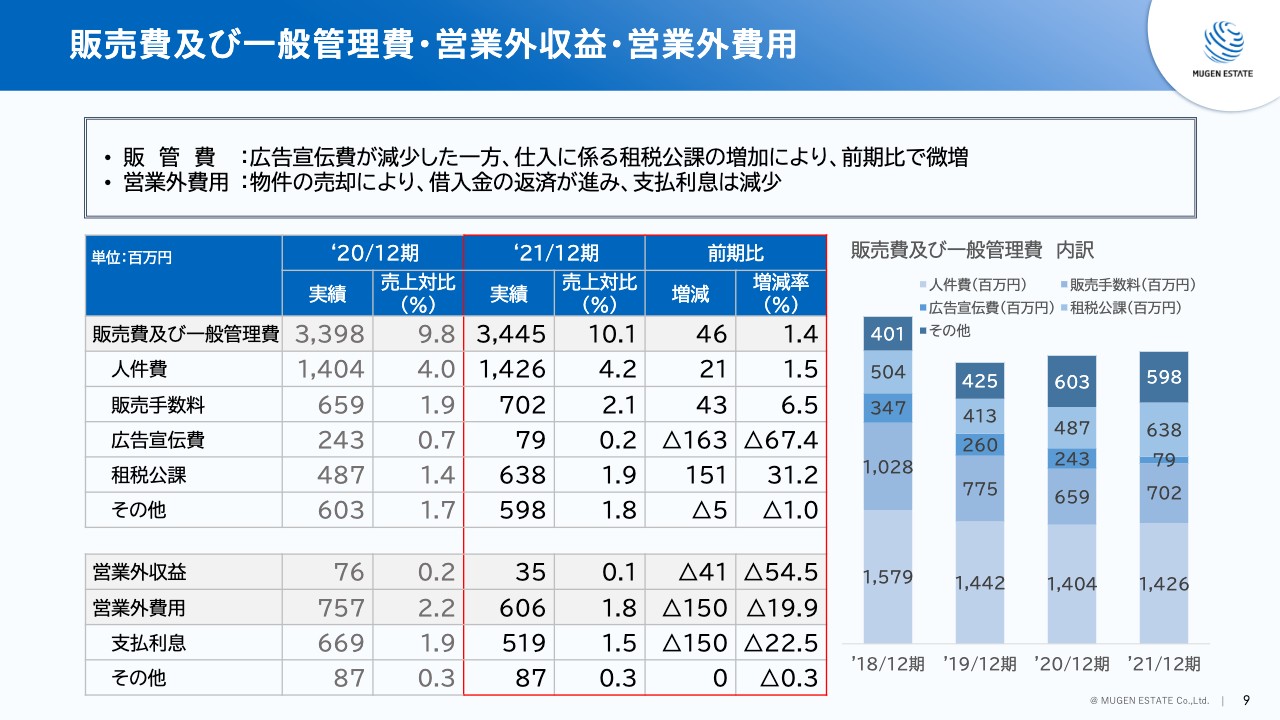

販管費や営業外損益についてです。販管費は前期並みとなりました。広告宣伝費が減少しましたが、仕入にかかる租税公課の増加により、前期比で微増となりました。営業外費用は、前期より減少しました。物件の売却により借入金の返済が進んだことで、支払利息が減少しています。

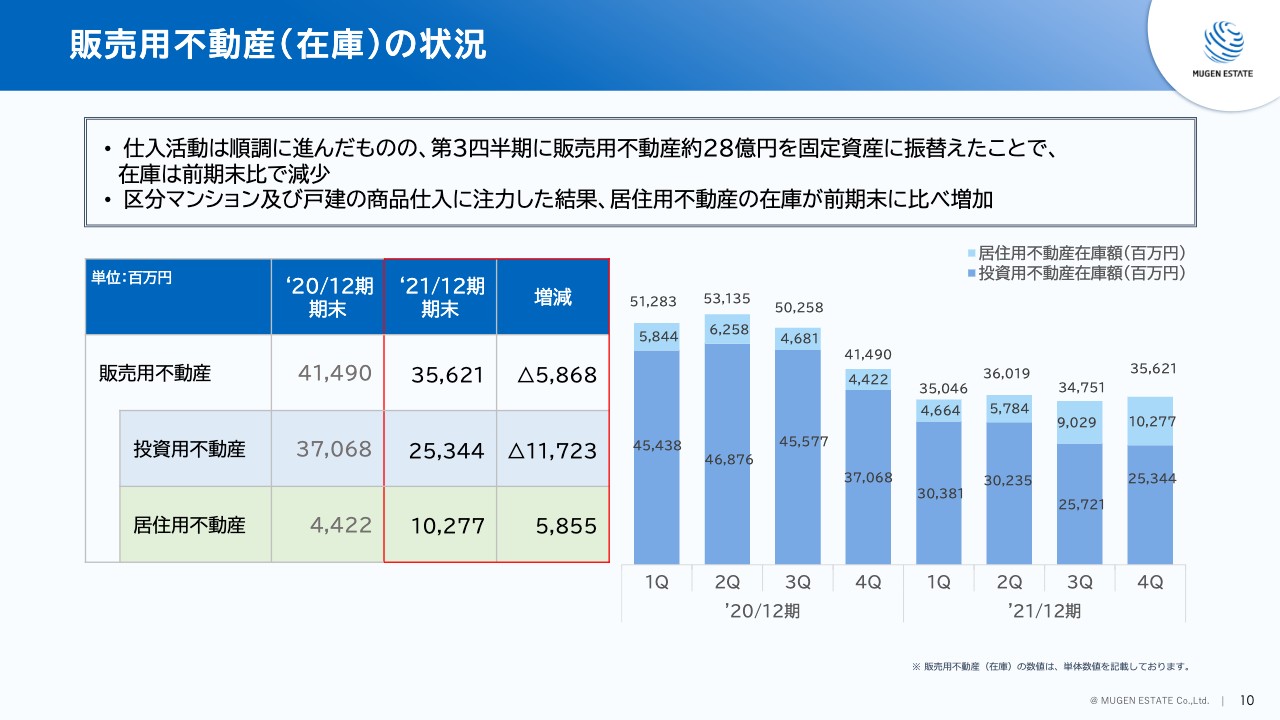

販売用不動産(在庫)の状況

販売用不動産の在庫の状況です。投資用不動産は仕入活動を進めましたが、第3四半期に販売用不動産を28億円ほど固定資産に振り替えたことで、在庫は前期末比で31.6パーセントの減少となっています。

一方で、居住用不動産は区分マンション及び戸建の商品仕入に注力した結果、前期末に比べ132.4パーセントと、倍以上に増加しました。

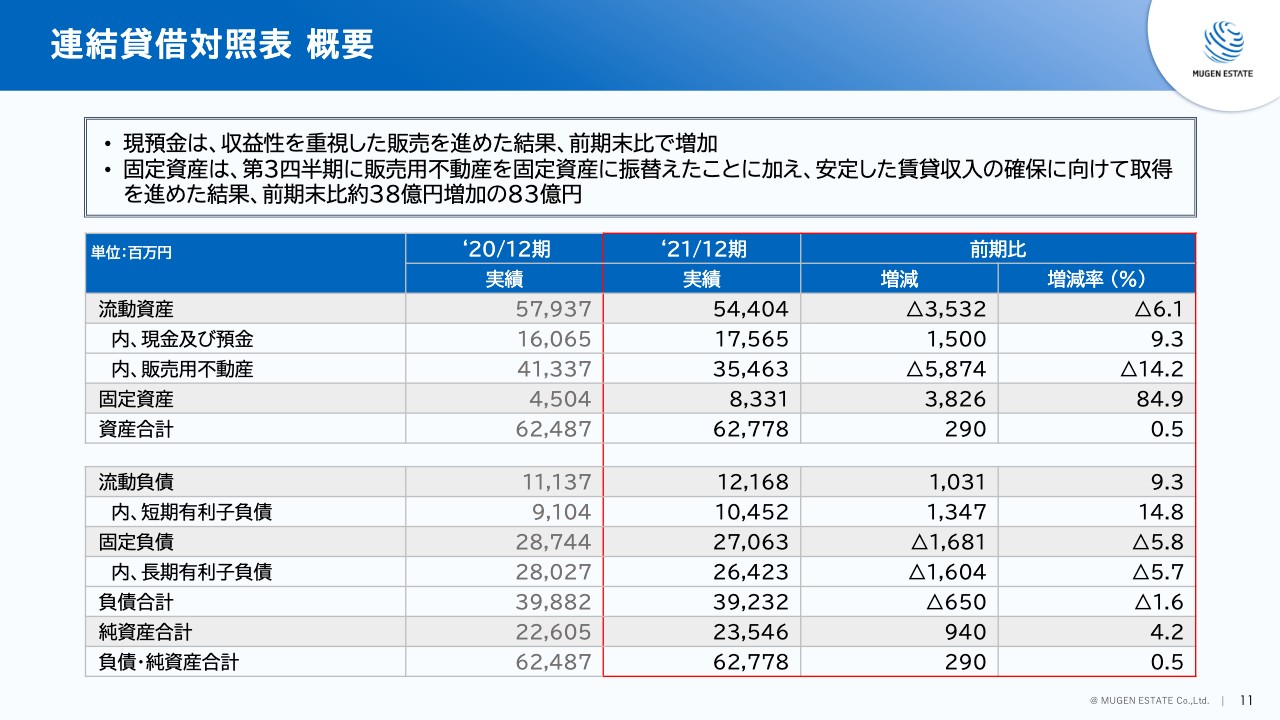

連結貸借対照表 概要

バランスシートについてです。収益性を重視した販売を進めた結果、現預金が前期末比で増加しました。固定資産は、第3四半期に販売用不動産を固定資産に振り替えたことに加えて、安定した賃貸収入の確保に向けて取得を進めた結果、前期末比で約38億円増加の83億円となっています。

連結財務指標の状況

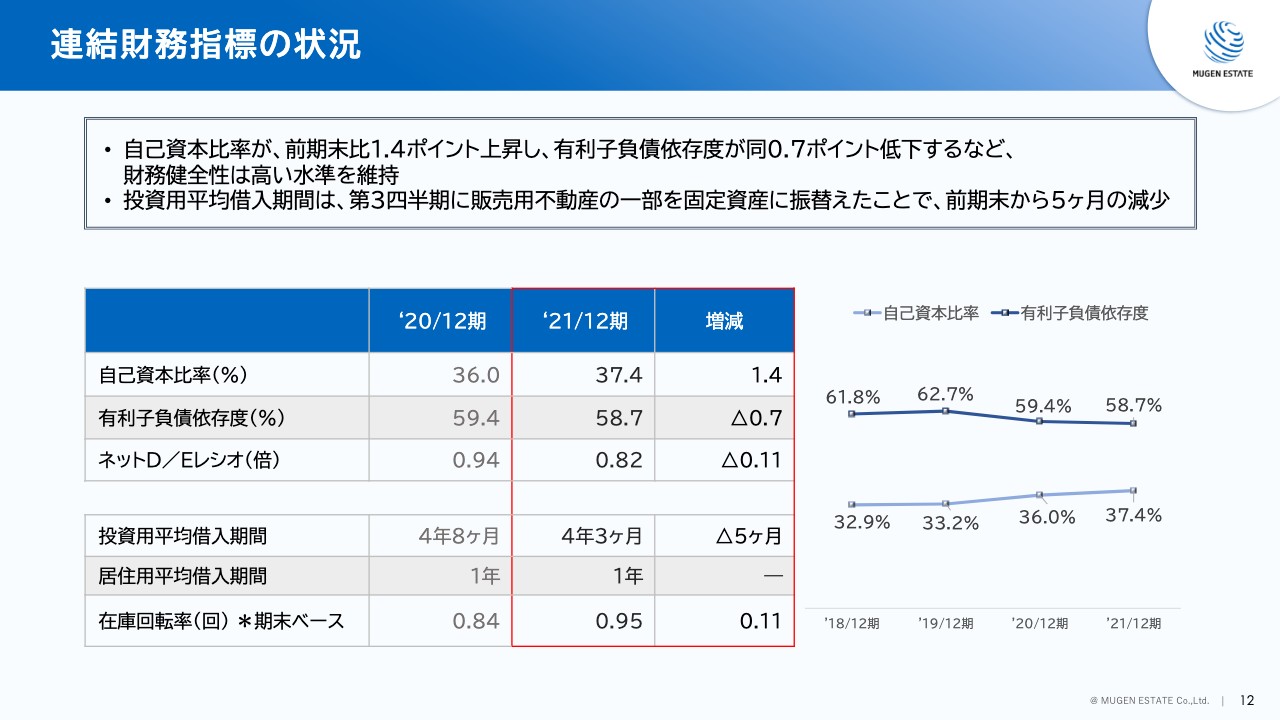

連結財務指標の結果についてです。自己資本比率は前期末比で1.4ポイント上昇し、有利子負債依存度は前期末比で0.7ポイント低下しています。以上のように、財務健全性は高い水準を維持できています。

投資用不動産の平均借入期間は、第3四半期に販売用不動産の一部を固定資産に振り替えたことで、前期末から5ヶ月の減少となっています。

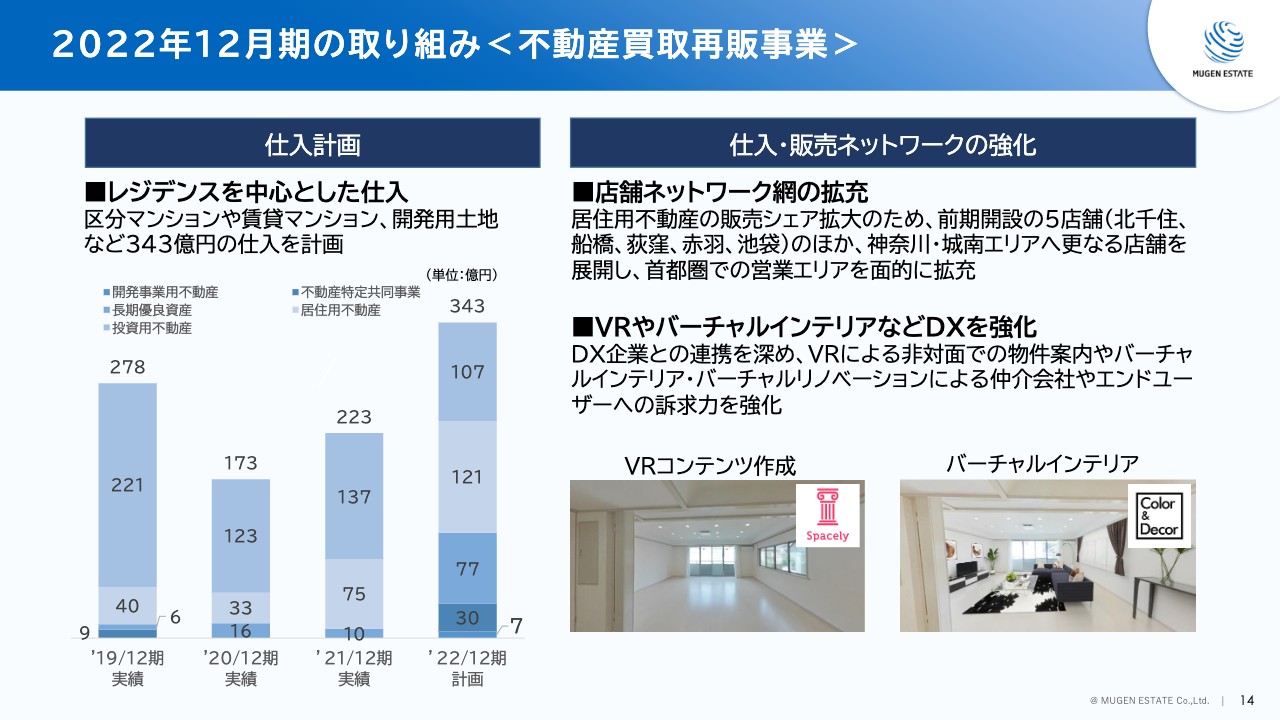

2022年12月期の取り組み<不動産買取再販事業>

2022年度の取り組みを紹介します。2022年度は、第2次中計の1年目として、新たな中計に連動した取り組みを進めていきます。

主力事業の買取再販事業は、高い居住用の需要に対応し開設した5店舗を中心に、レジデンス系の仕入を強化します。居住用不動産の仕入は、前期は75億円でしたが、今期は121億円の計画をしています。

今期は新たに営業所を数店舗開設し、さらに仕入を強化していきます。販売面では、VRやバーチャルインテリアなどのDXを活用し、非対面での販売も強化し、在庫回転率の向上にもつなげていきたいと考えています。

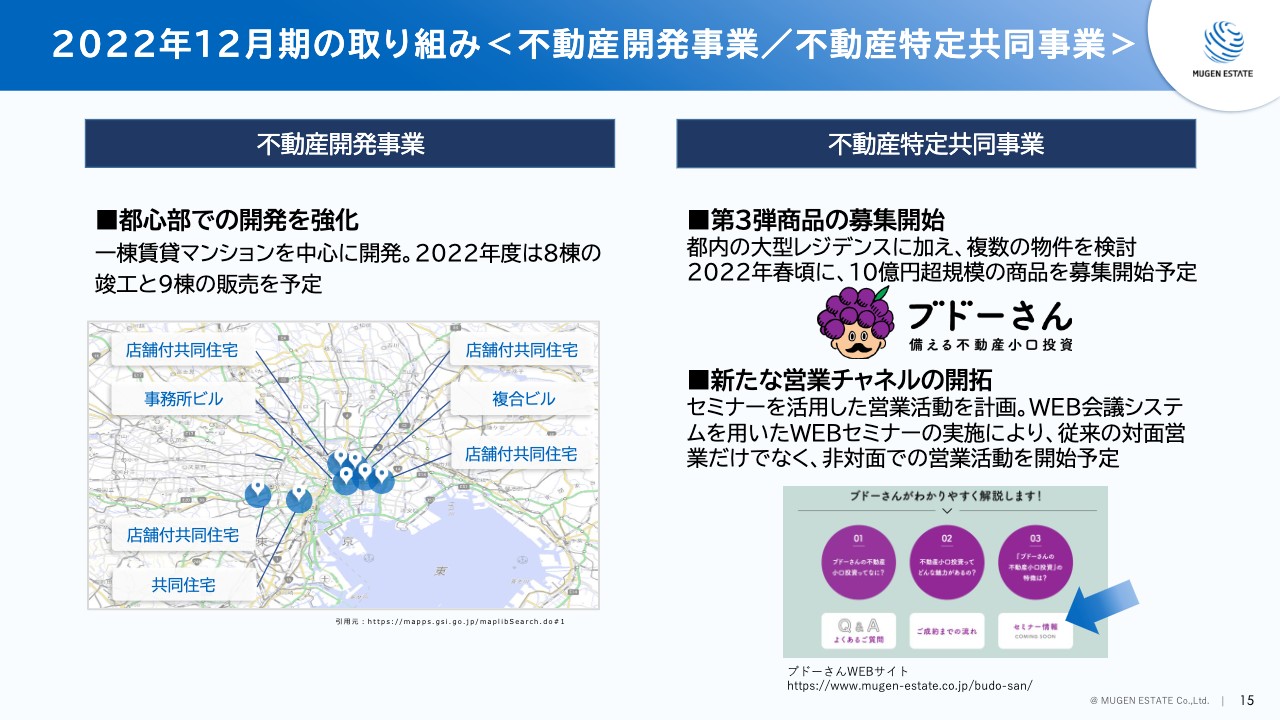

2022年12月期の取り組み<不動産開発事業/不動産特定共同事業>

成長事業である不動産開発事業と、不動産特定共同事業です。不動産開発事業は、1棟賃貸マンションを中心に8棟の竣工と、前期竣工分も合わせた9棟の販売を予定しています。

不動産特定共同事業は、物件規模の拡大を進めるとともに、新たな営業チャネルの開拓を進めます。春頃には第3弾商品の募集開始ができるよう、現在、準備を進めています。

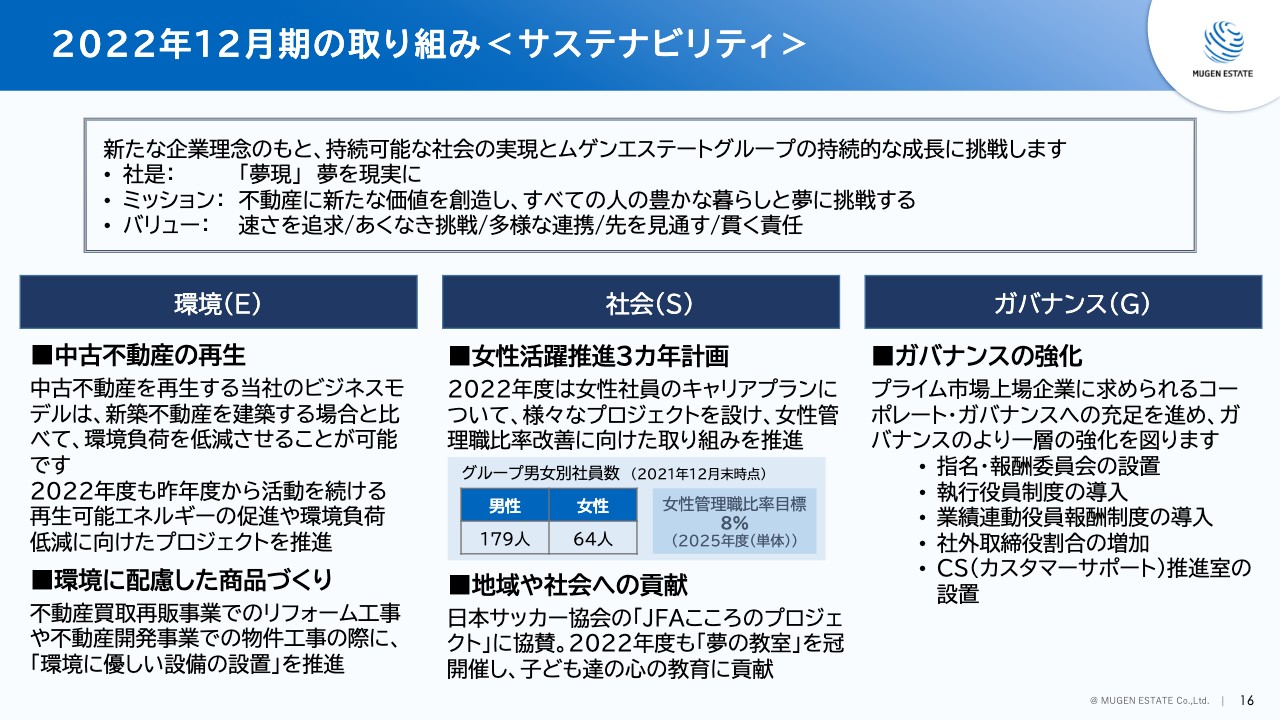

2022年12月期の取り組み<サステナビリティ>

サステナビリティの取り組みについてです。新たな企業理念のもと、今まで以上にサステナビリティを意識した事業活動を進めます。当社のビジネスモデルそのものである「環境(E)」、女性活躍推進と地域や社会への貢献の「社会(S)」、改訂ガバナンスコードに対応した「ガバナンス(G)」の強化に取り組んでいきます。

今期は、特に女性社員の採用増加や管理職比率向上のため、社員向けのセミナーや教育に注力していきます。ガバナンスでは、4月からプライム市場に移行しますが、流通時価総額が現在、基準を満たしていません。安定的に充足できるよう、業績の向上のみならず、プライム市場に求められるガバナンスにも、しっかりと対応していく考えです。

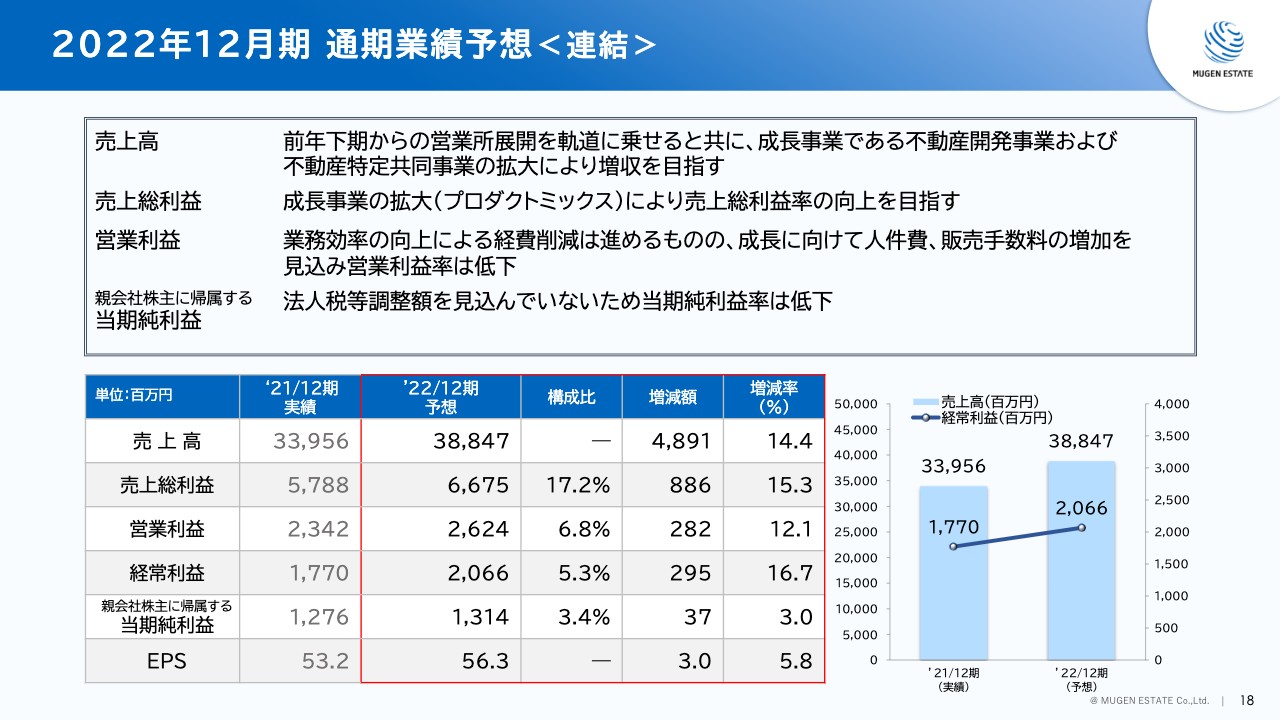

2022年12月期 通期業績予想<連結>

以上のような取り組みを進めていくことで、2022年12月期の業績は、売上高は前期比14.4パーセント増の388億円、営業利益は前期比12.1パーセント増の26億円、経常利益は前期比16.7パーセント増の20億円と、いずれも2桁の増収増益を目指します。

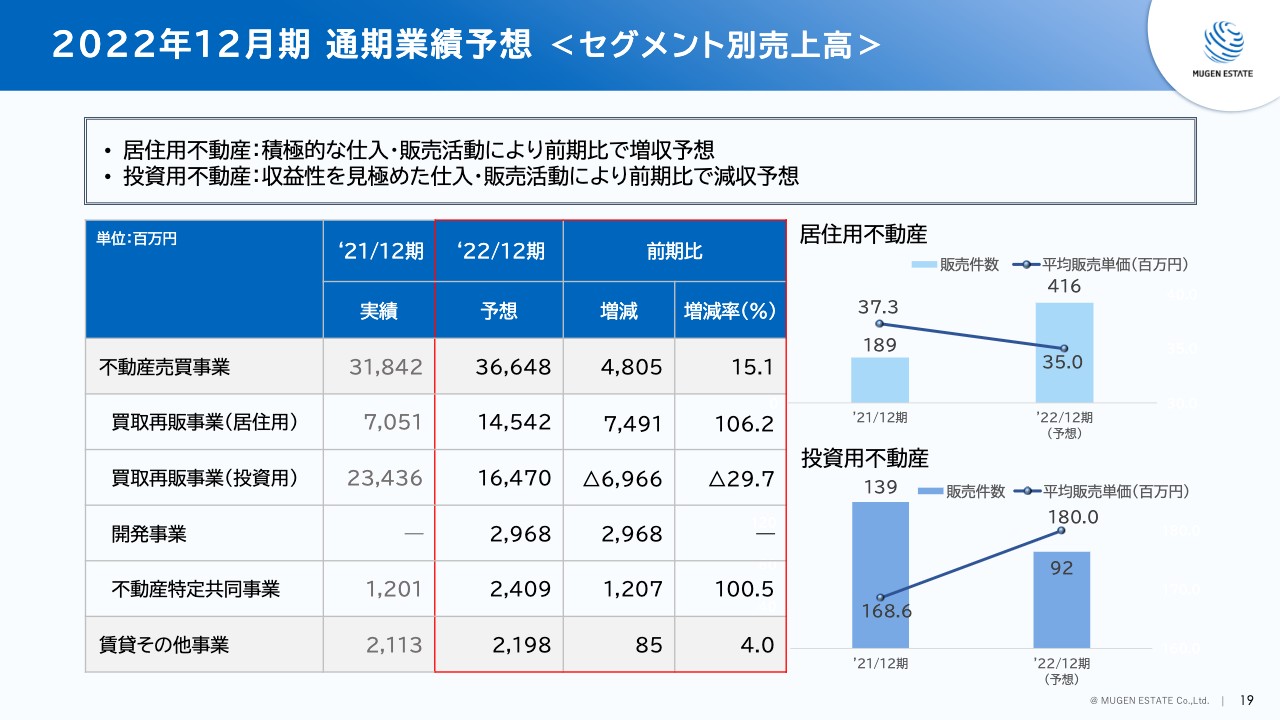

2022年12月期 通期業績予想 <セグメント別売上高>

セグメント別の売上高についてです。買取再販事業の投資用不動産は、現在の市場環境を考慮し保守的に見積もり、減収を想定しています。一方で、居住用不動産は、引き続き高い需要を見込み、昨年9月から開設を進めた営業所の効果が年間を通して寄与することによって、大幅増収を予想しています。

開発事業は、先ほどお伝えしたとおり9件の販売で約30億円、不動産特定共同事業は組成商品の大型化を計画しており、前期の売上から倍増する計画です。

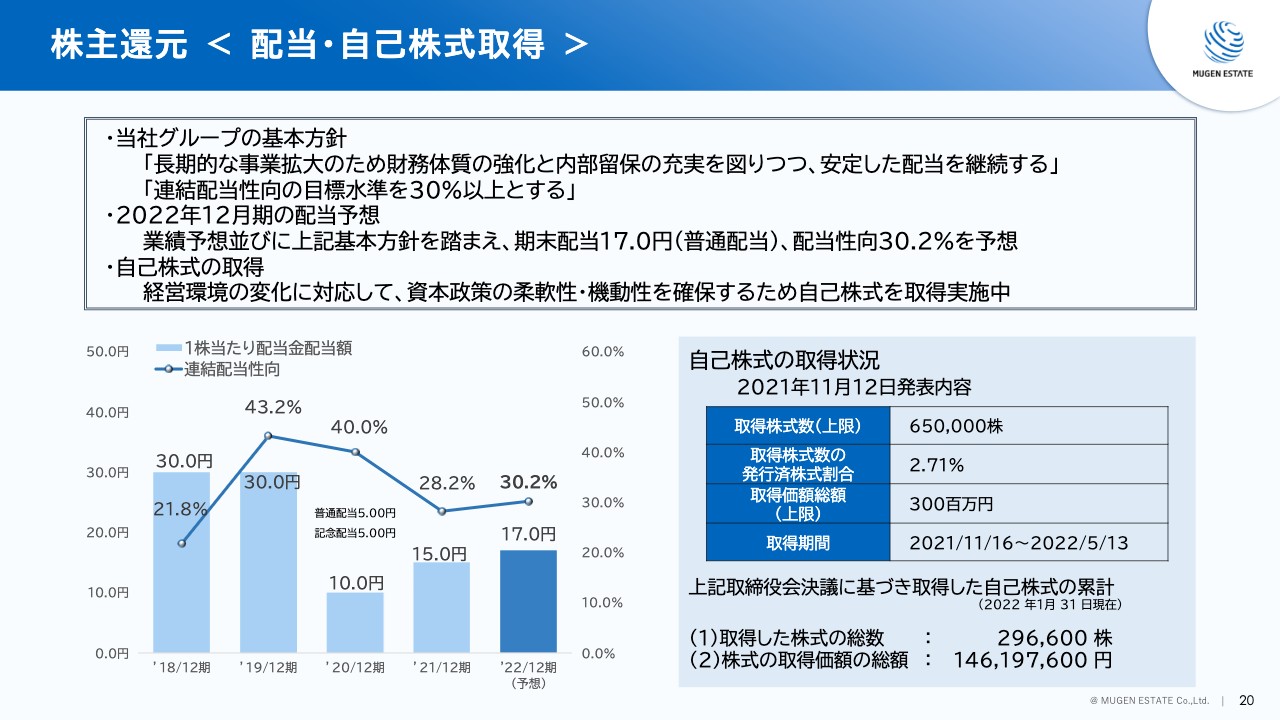

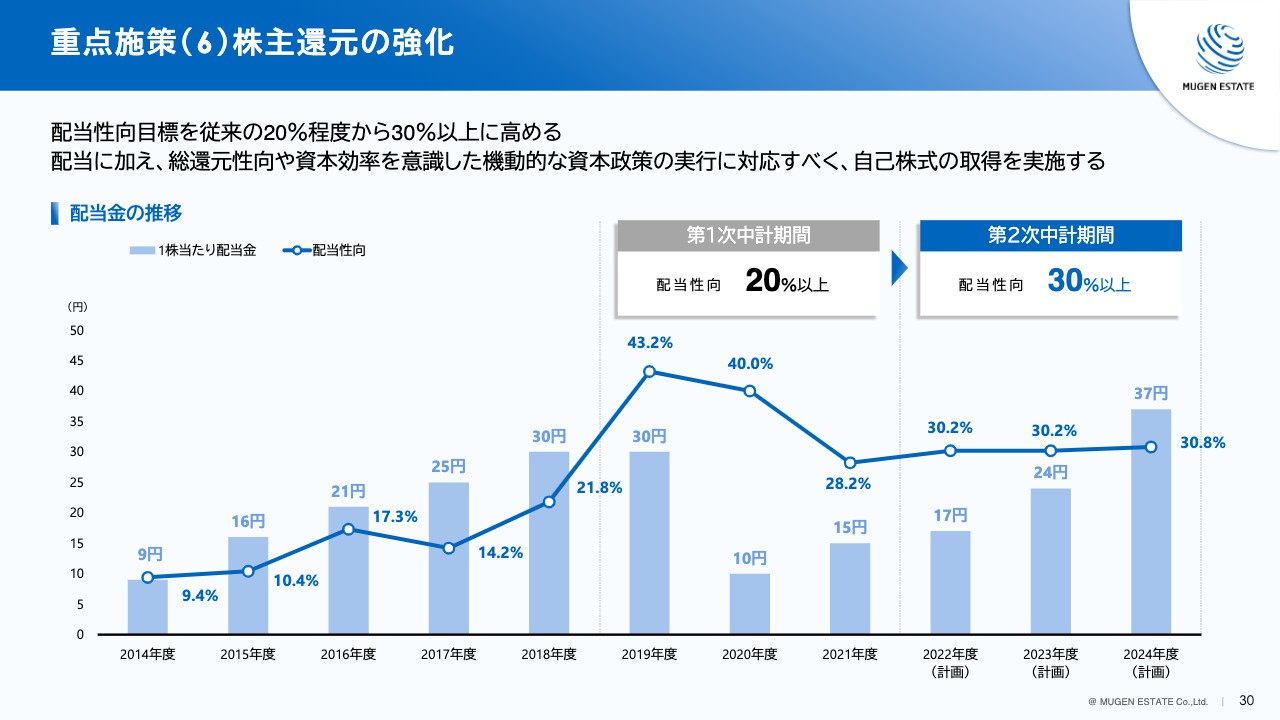

株主還元 < 配当・自己株式取得 >

株主還元についてです。財務健全性の向上を背景に、連結配当性向の方針を20パーセント程度から30パーセント以上に引き上げました。2022年12月期は、2円増配の17円を予定しています。現在、自己株式を取得しており、今後も経営環境を考慮しつつ、柔軟かつ機動的に検討していきます。

第2次中期経営計画

2022年から2024年までの第2次中期経営計画について説明します。

Contents

第1次中期経営計画の振り返り、第2次中期経営計画の基本方針、中計の中身である事業戦略、経営基盤の強化の順に説明します。

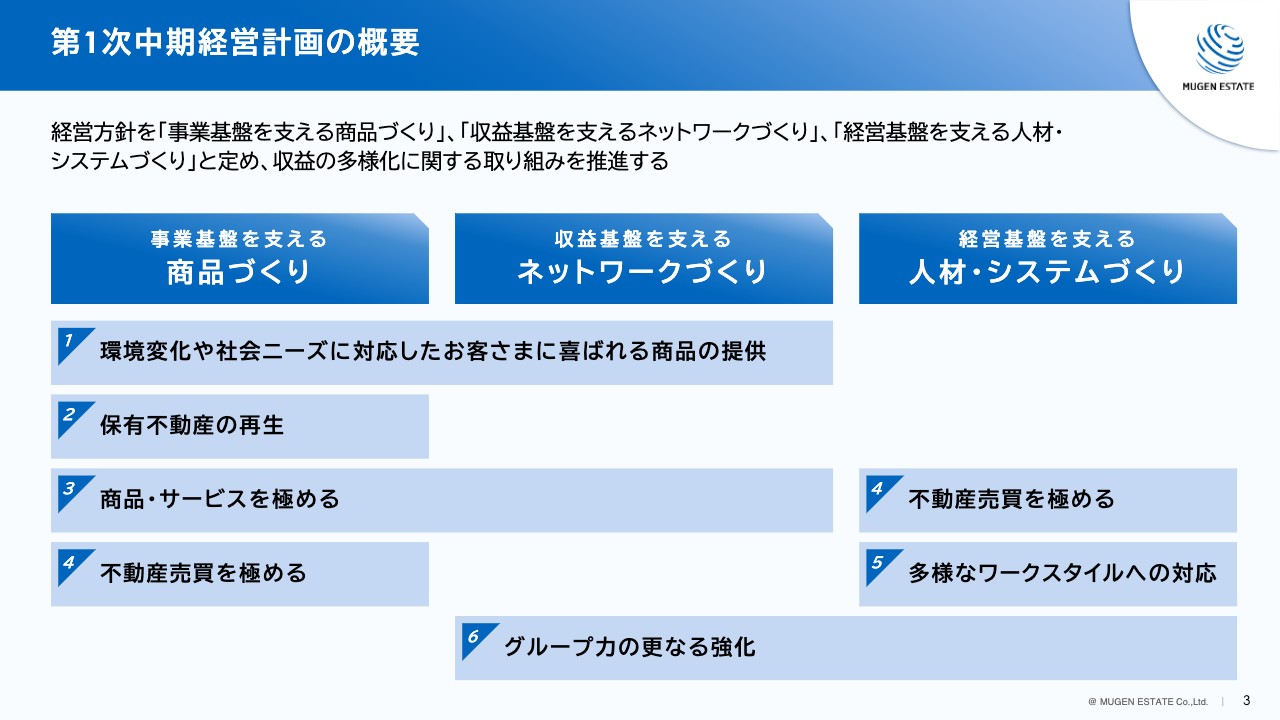

第1次中期経営計画の概要

第1次中期経営計画の経営方針は、「事業基盤を支える商品づくり」「収益基盤を支えるネットワークづくり」「経営基盤を支える人材・システムづくり」と定め、推進しました。

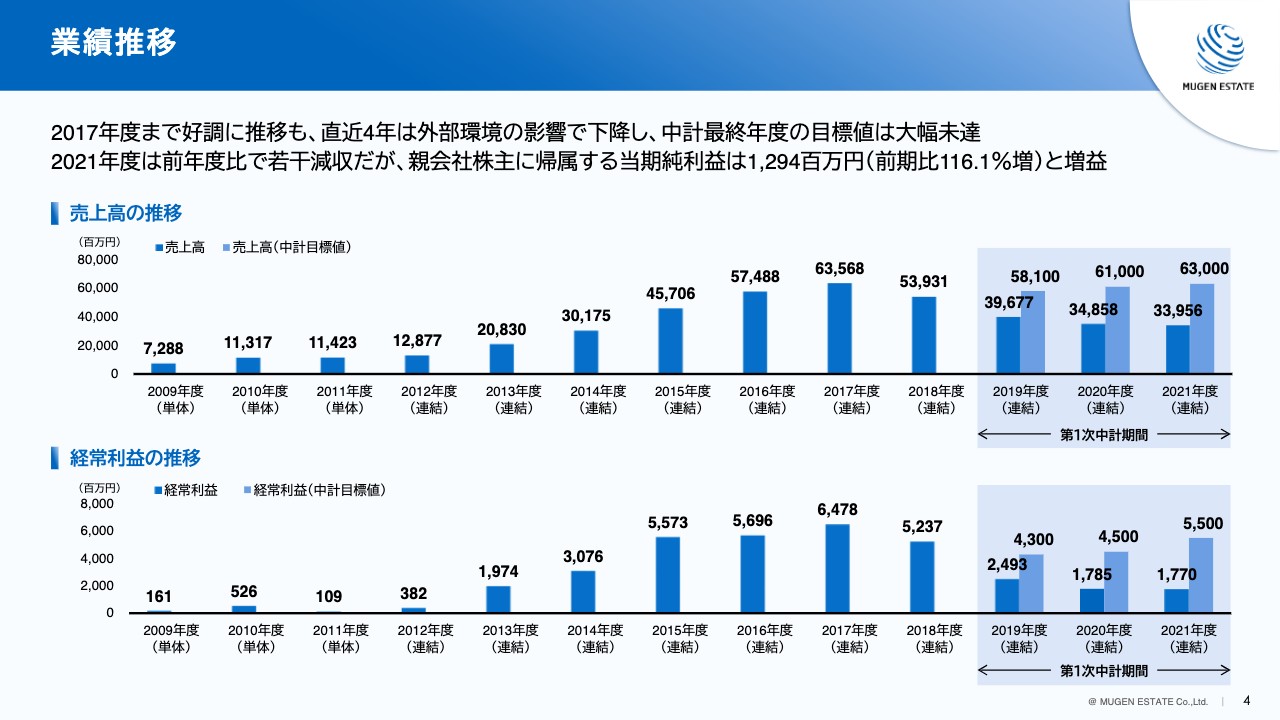

業績推移

しかし、業績は、金融機関の融資姿勢の厳格化や新型コロナウイルスなど外部要因の影響も大きく、目標に対して未達となりました。

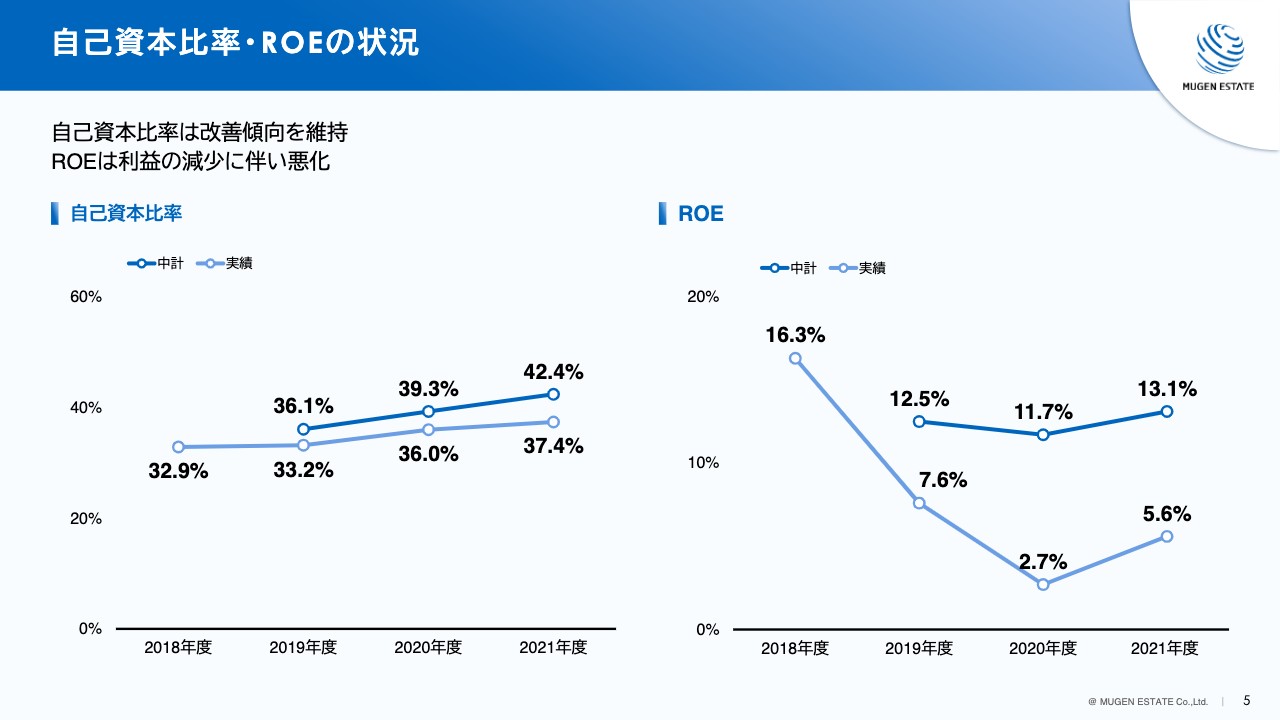

自己資本比率・ROEの状況

困難な環境でも堅実な経営を進め、ROEは低水準であったものの、自己資本比率は改善し財務の健全性は向上しました。

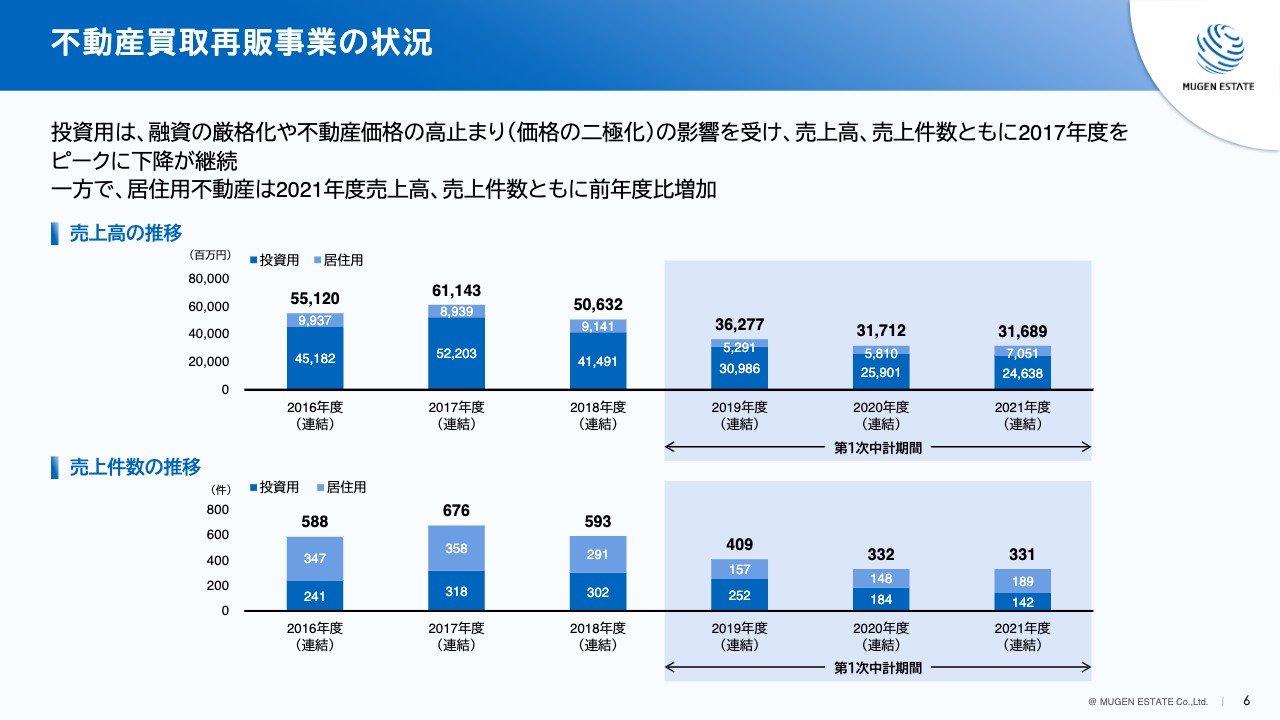

不動産買取再販事業の状況

主力事業である不動産買取再販事業の状況についてです。売上高、売上件数ともに大きく伸び悩みました。しかし、コロナ禍で生活様式や働き方の変化が進んだことによって、より広い部屋への住み替えニーズが高まり、居住用を中心に需要が増加しました。

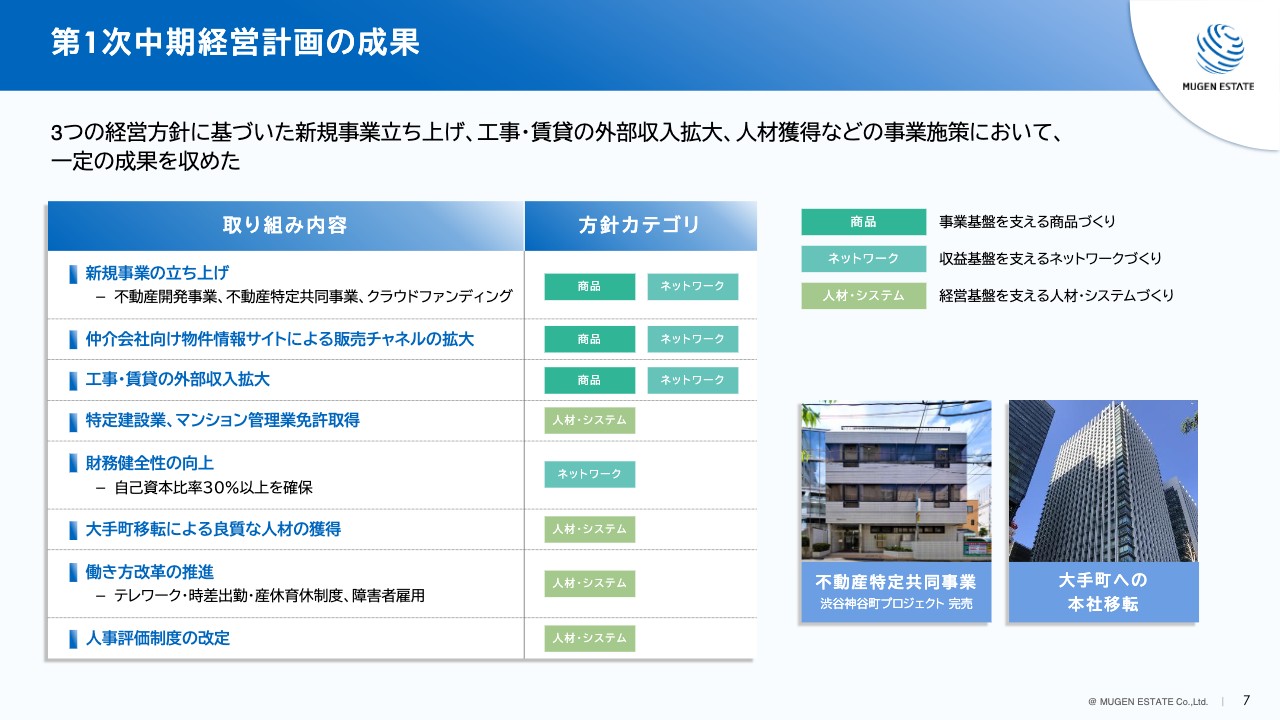

第1次中期経営計画の成果

第1次中期経営計画の成果をまとめると、3つの経営方針に基づき、「事業基盤を支える商品づくり」「収益基盤を支えるネットワークづくり」で、不動産開発事業、不動産特定共同事業、クラウドファンディングなどの新規事業の立ち上げや、工事・賃貸の外部収入を拡大することができました。

「経営基盤を支える人材・システムづくり」では、良質な人材獲得など、一定の成果を収めることができたと思います。

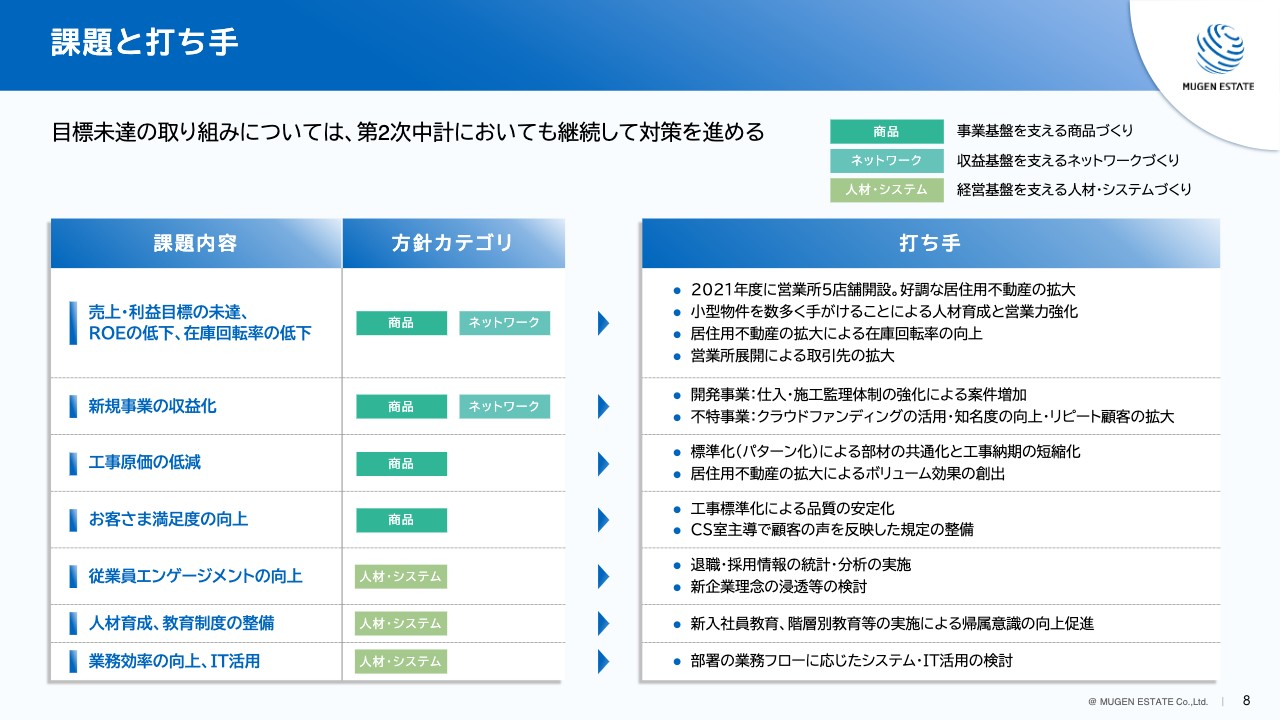

課題と打ち手

振り返りから見えた課題と打ち手についてです。市場環境の変化に対応して奔走する中で積み残した課題は、第2次中期経営計画に盛り込んで取り組んでいきます。

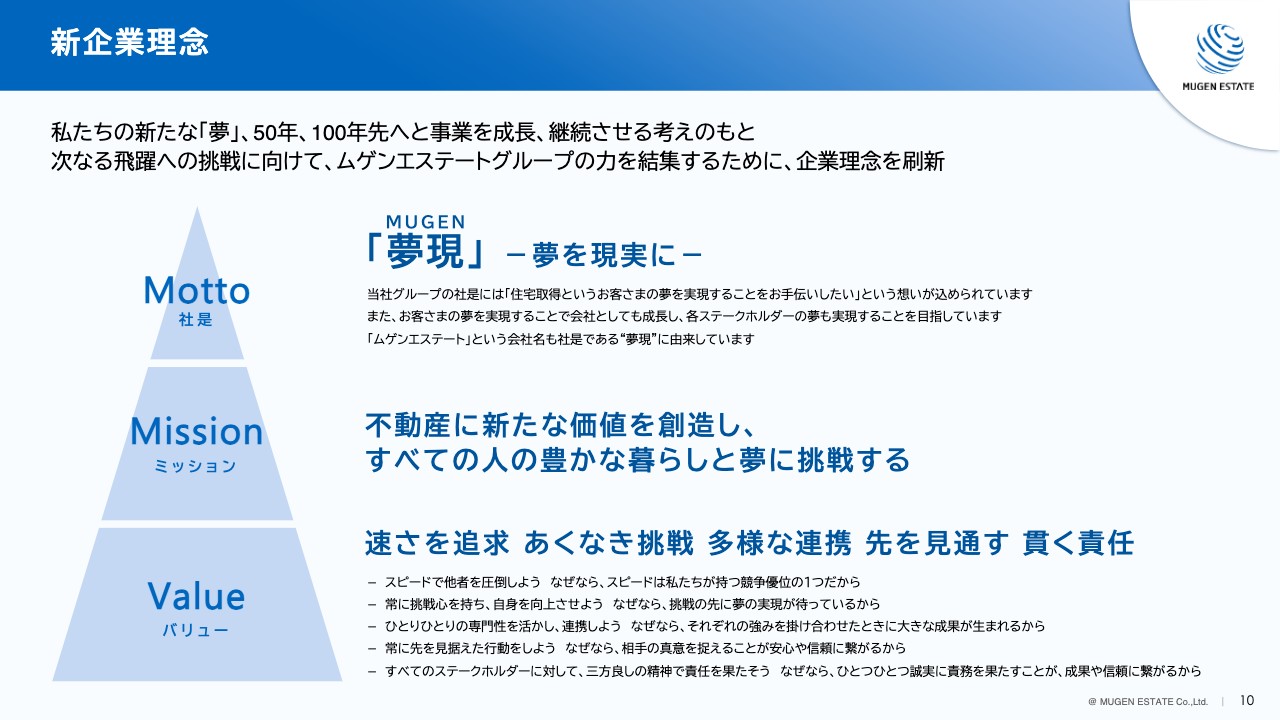

新企業理念

2022年から始まる第2次中期経営計画の基本方針です。上位概念となる、新たに策定した企業理念をご紹介します。

50年、100年先へと事業を成長、継続させるという新たな「夢」のもとで、次なる飛躍への挑戦に向けてムゲンエステートグループの力を結集するために、企業理念を刷新しました。

社是は経営の考え方の根幹であり、社名の由来であることで従来を踏襲し、「夢現」としています。

社会的使命や存在意義を示したミッションは、「不動産に新たな価値を創造し、すべての人の豊かな暮らしと夢に挑戦する」としました。事業活動を通して、地球温暖化、少子高齢化、空き家問題、住宅ストックの老朽化など、不動産業界が抱える数々の社会課題の解決に取り組み、持続的な企業価値の向上を目指します。

ミッションの実現に向けた行動の基準として、「速さを追求 あくなき挑戦 多様な連携 先を見通す 貫く責任」と、5つのバリューを定めています。

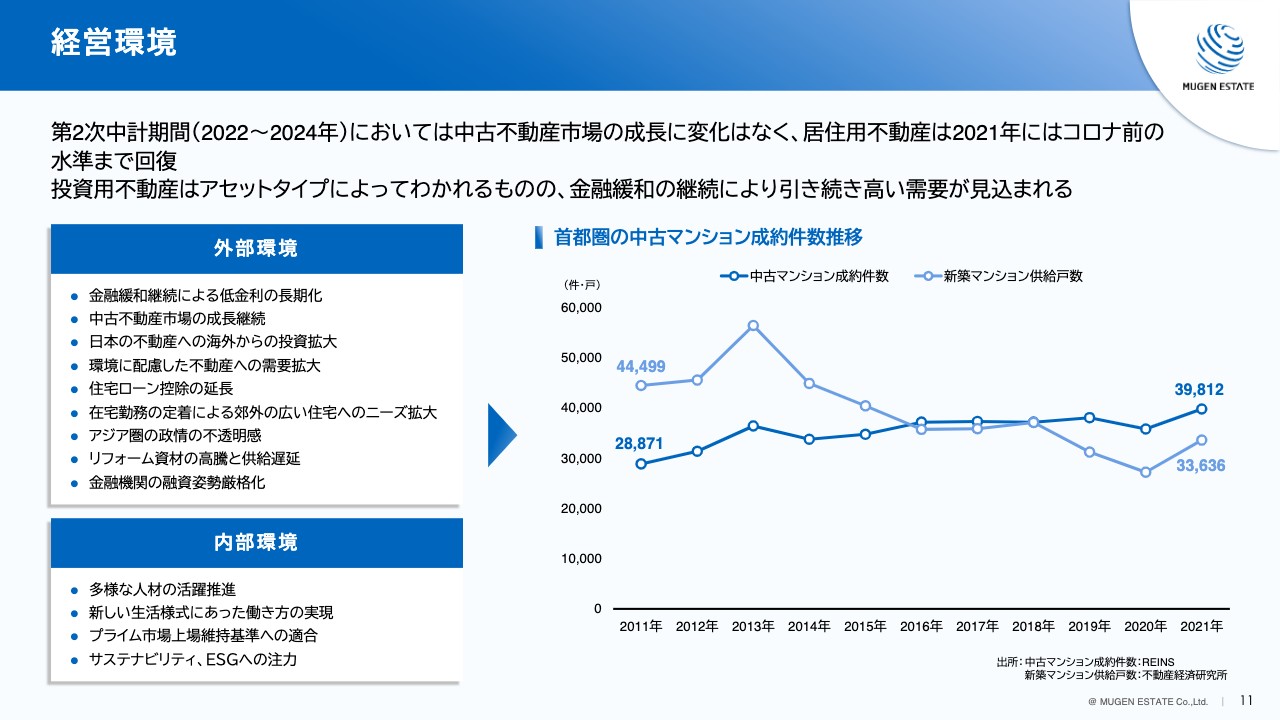

経営環境

第2次中期経営計画期間の経営環境の想定です。新型コロナウイルスの収束は未だ不透明ではありますが、不動産市場は大きく下振れすることはなく、特に中古マンション市場は、スライドに記載のグラフのとおり、新築マンション供給戸数を上回って推移しています。今後も、中古マンションの需要は堅調に推移すると想定しています。

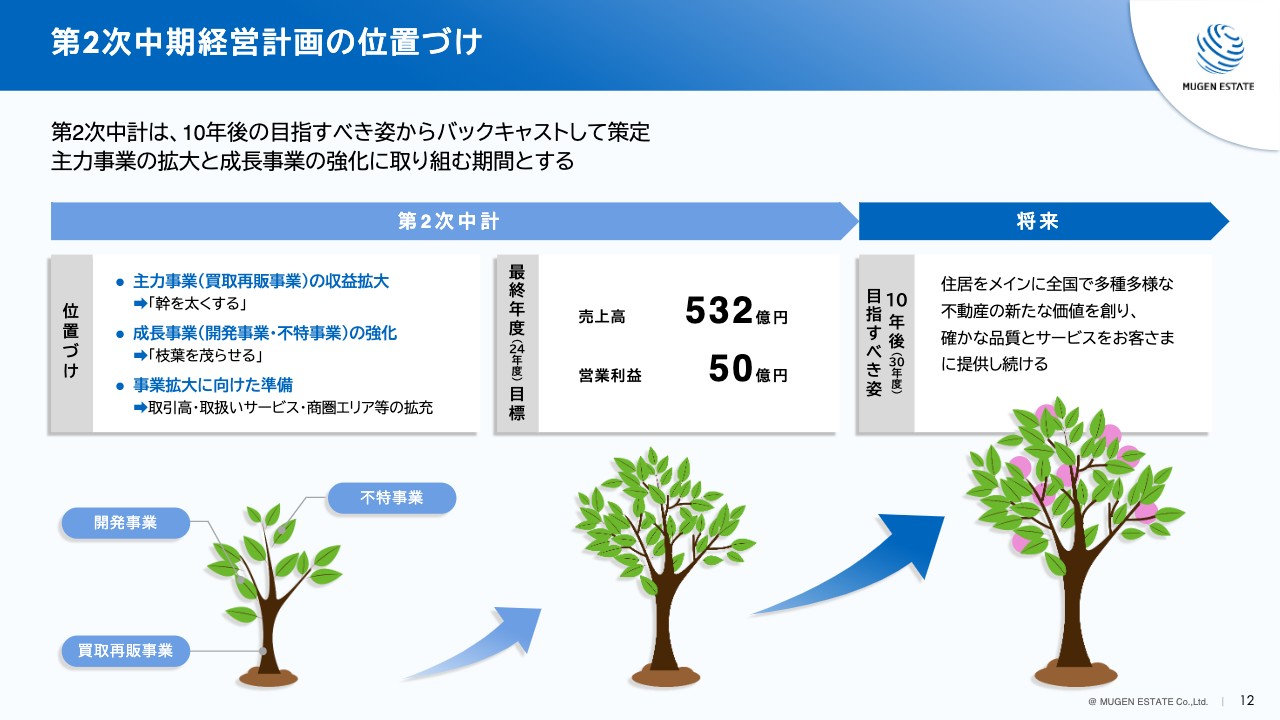

第2次中期経営計画の位置づけ

このような環境下で、当社は主力事業の買取再販事業の拡大と、成長事業の不動産開発事業と不動産特定共同事業の強化に取り組み、大きく成長することを目指しています。現在は首都圏の1都3県で事業を行っていますが、将来的には全国の主要都市への展開も考えています。

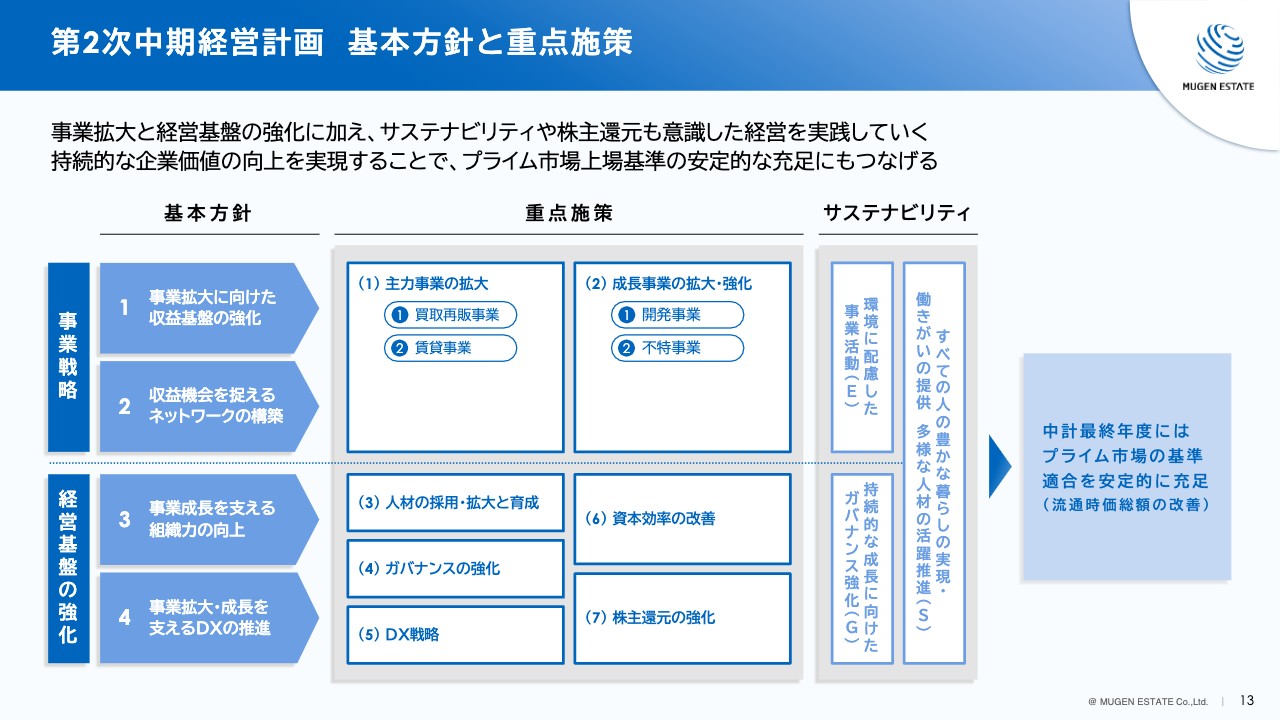

第2次中期経営計画 基本方針と重点施策

第2次中期経営計画の基本方針と重点施策を定めています。事業戦略と経営基盤の強化に分けており、事業戦略の基本方針を「事業拡大に向けた収益基盤の強化」「収益機会を捉えるネットワークの構築」と掲げ、主力事業の拡大と成長事業の拡大・強化を重点施策として実行します。

経営基盤の強化では、基本方針を「事業成長を支える組織力の向上」「事業拡大・成長を支えるDXの推進」と掲げ、人材の採用・拡大と育成、ガバナンスの強化、DX戦略、資本効率の改善、株主還元の強化の重点施策を実行します。

事業戦略と経営基盤の強化に加え、サステナビリティも意識した経営も実践していきます。また、持続的な企業価値の向上を実現することで、プライム市場上場基準の安定的な充足にもつなげていきます。

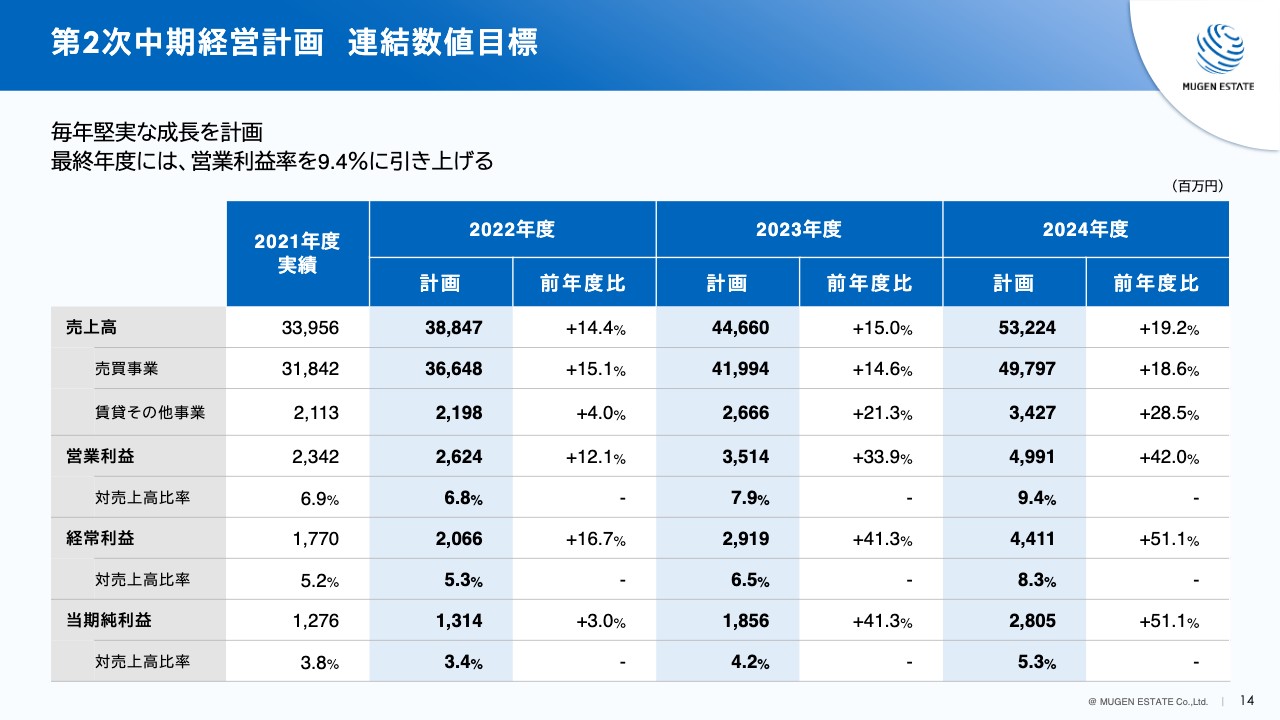

第2次中期経営計画 連結数値目標

重点施策を実施することによって達成すべき、第2次中期経営計画期間の連結数値目標です。売上高は、2022年に388億円、2023年に446億円、2024年は532億円の目標です。経常利益は、2022年に20億円、2023年に29億円、2024年は44億円の目標です。当期純利益は、2022年に13億円、2023年に18億円、2024年は28億円と、毎年、額と利益率をともに向上させ、大きく成長する計画を立てています。

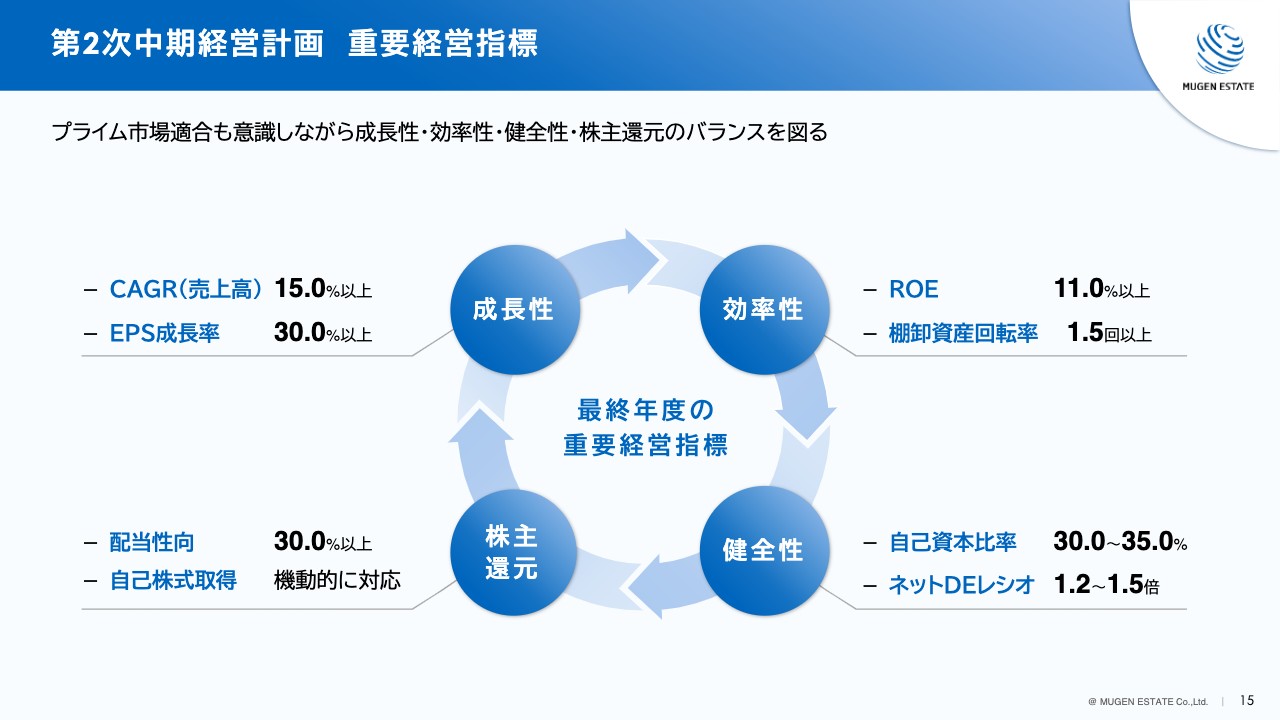

第2次中期経営計画 重要経営指標

重要な経営指標として、成長性・効率性・健全性・株主還元においてそれぞれ指標を定めています。この経営指標を管理しつつ、事業活動を推進し、企業価値の向上を図っていきます。

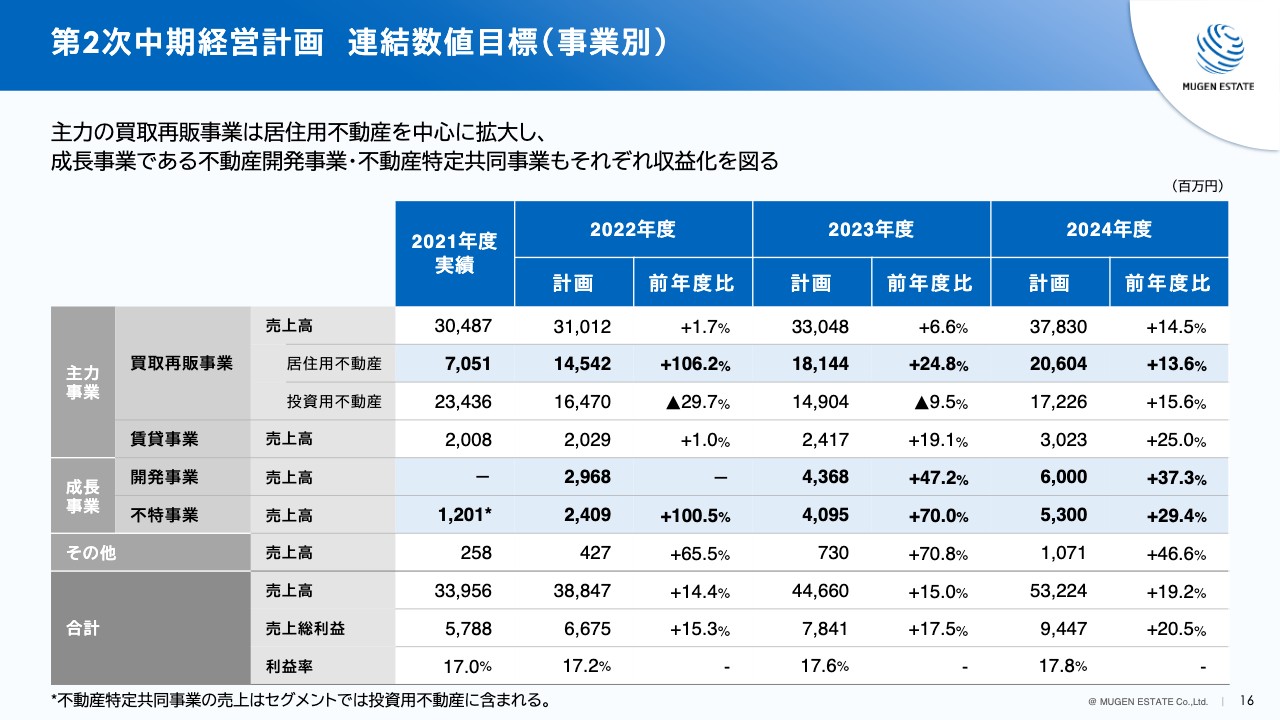

第2次中期経営計画 連結数値目標(事業別)

事業別の数値目標についてです。買取再販事業では、コロナ禍でも市場が成長している居住用に注力し、昨年開設した営業所を中心に拡大を図り、年率10パーセント以上の成長を目指しています。

第1次中期経営計画期間で立ち上げた開発事業は、仕入と竣工を着実に行っています。しっかりと売上に結びつけて、第2次中期経営計画では年率50パーセントで成長させ、新たな事業の柱に育てていきます。

もう1つの成長事業である不動産特定共同事業は、第1次中期経営計画では2棟の組成を実施しましたが、第2次中期経営計画では組成商品の多様化と規模の拡大を図り、こちらも年率50パーセント以上の成長を目指します。

このようにムゲンエステートグループとして、商品の幅の拡大と顧客の幅を広げ、それぞれの事業、そして関係会社であるフジホームとのシナジーを創出し、この高い目標を実現します。

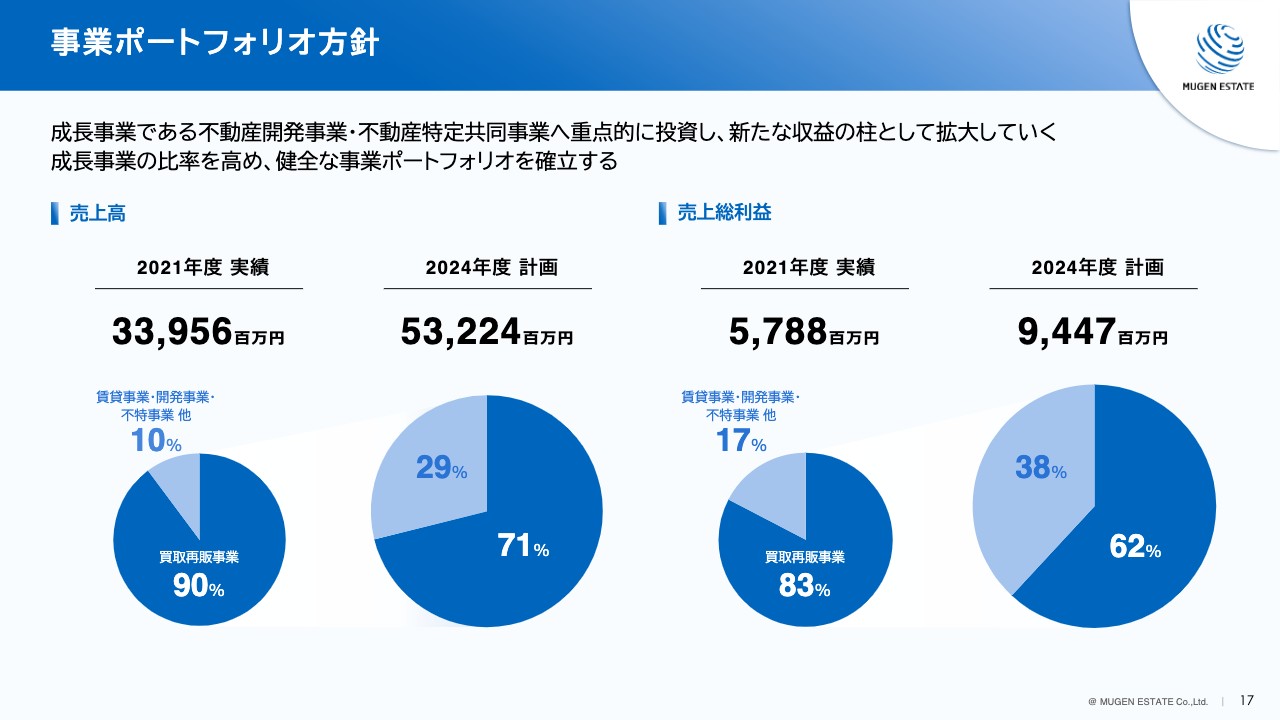

事業ポートフォリオ方針

中計最終年である2024年度の事業ポートフォリオです。現状では、買取再販事業が売上で9割、粗利で8割を占めており、1本柱、1本足の状況です。不動産というシナジーがしっかりと活かせる範囲である不動産開発、不動産特定共同事業、そしてその周辺事業である、工事・管理・流通などの事業に経営資源を投資し、ポートフォリオの多様化を進めていきます。

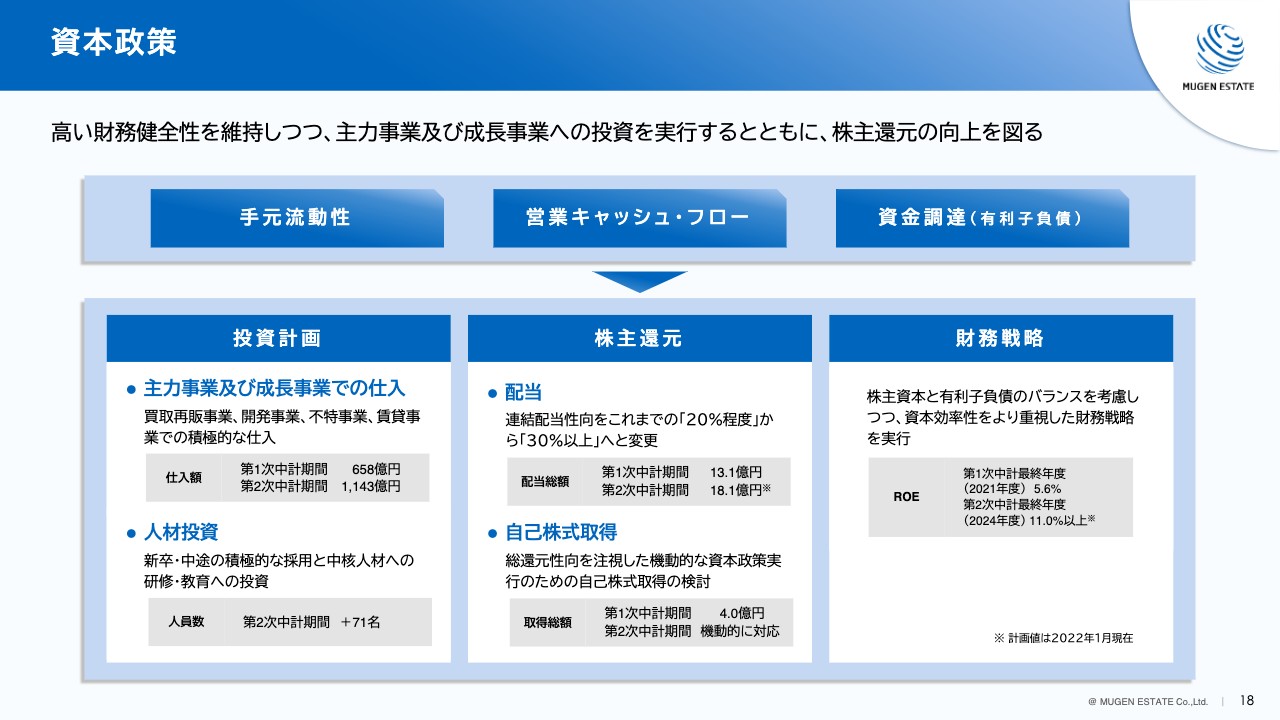

資本政策

資本政策についてです。財務の健全性をしっかりと維持・管理しつつ、先ほどからお話ししている買取再販事業、開発事業、不動産特定事業、そして人材に投資をしていきます。その結果、業績を向上させるとともに、これまで以上に株主さまへの還元も充実させていきます。

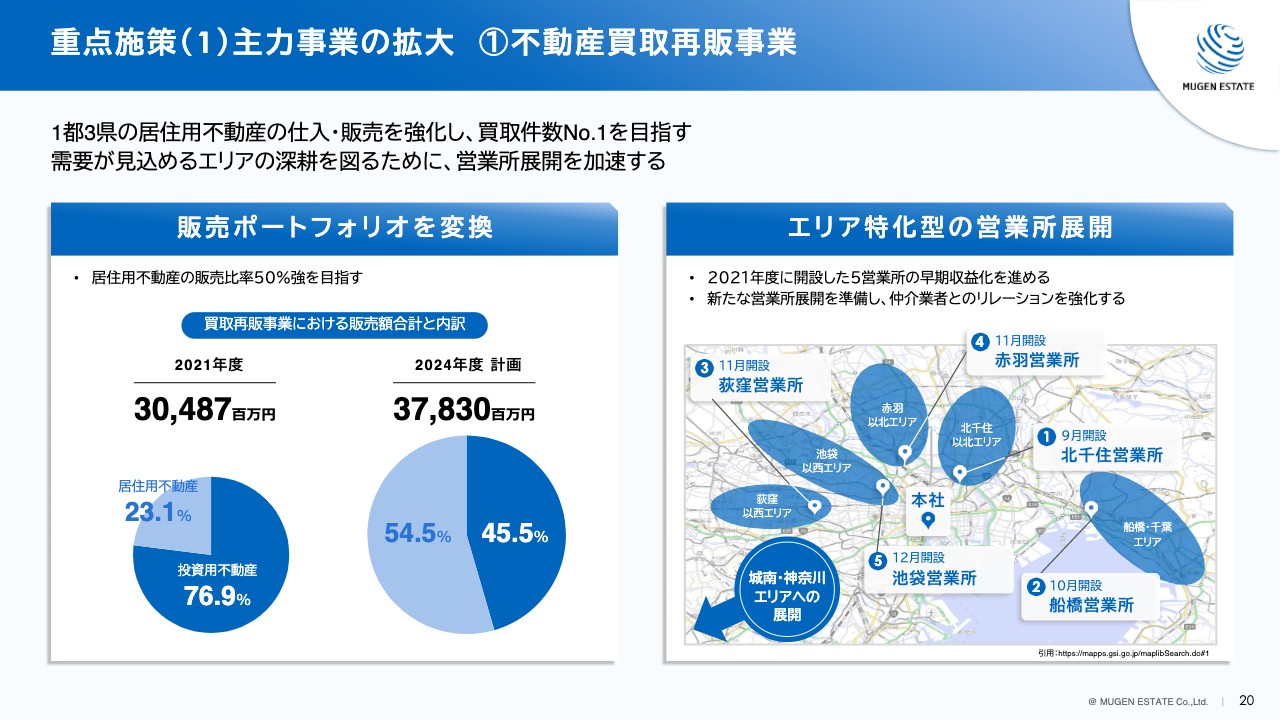

重点施策(1)主力事業の拡大 ①不動産買取再販事業

事業戦略について、より詳しくお話をします。まず、主力事業である不動産買取再販事業についてです。買取再販事業は、コロナ禍でも高い需要を維持している居住用に注力することで、販売比率を投資用以上に増加させて、首都圏の買取件数No.1を目指します。昨年開設した営業所5店舗の早期収益化を図るとともに、新たな営業所の開設も進めていきます。

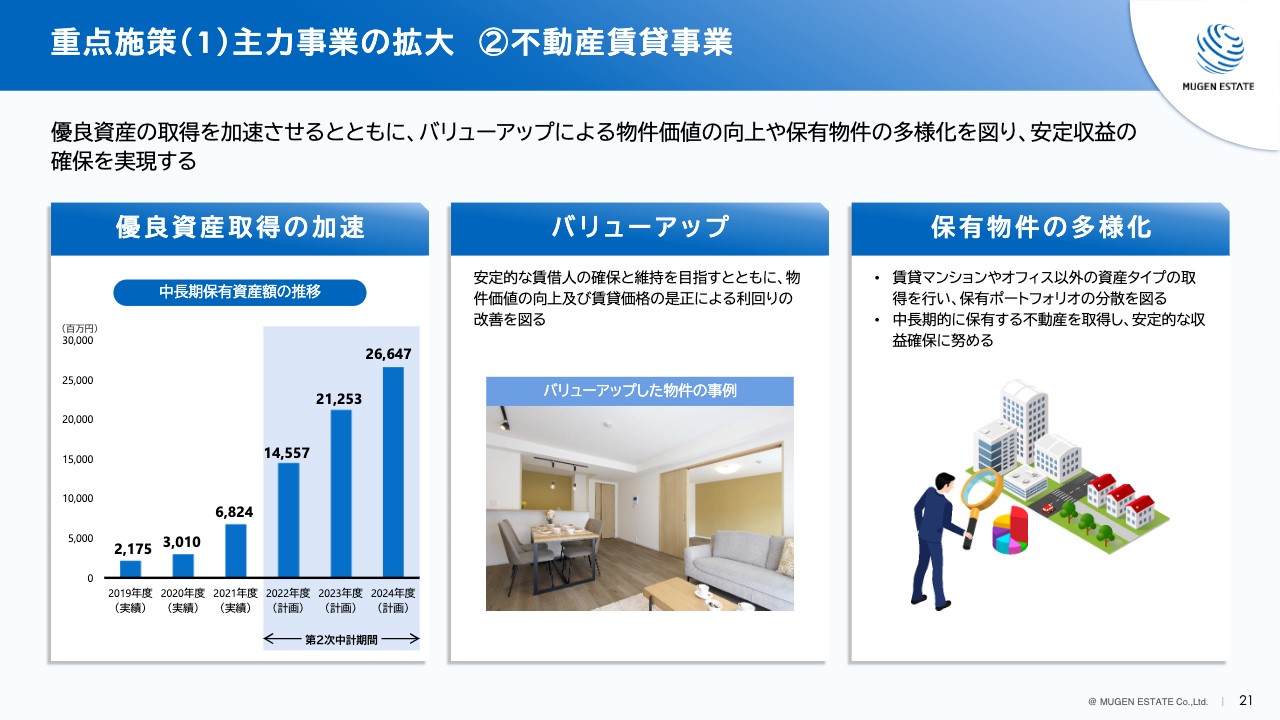

重点施策(1)主力事業の拡大 ②不動産賃貸事業

不動産賃貸事業です。安定収益の確保を目指し、毎年60億円規模で優良資産の取得を増加させるとともに、フジホームによるバリューアップで、物件価値の向上や保有物件の多様化を進めていきます。

重点施策(2)成長事業の強化・拡大 ①不動産開発事業

不動産開発事業です。去年、押上に1棟竣工してスタートを切りましたが、コンスタントに竣工できるように、仕入では買取再販、施工や管理はフジホームと、当社グループのシナジーを活かしつつ、拡大を図っていきます。

また、企業理念に基づいて、企画・設計段階からSDGsを意識した、付加価値の高い物件の開発を行っていきます。

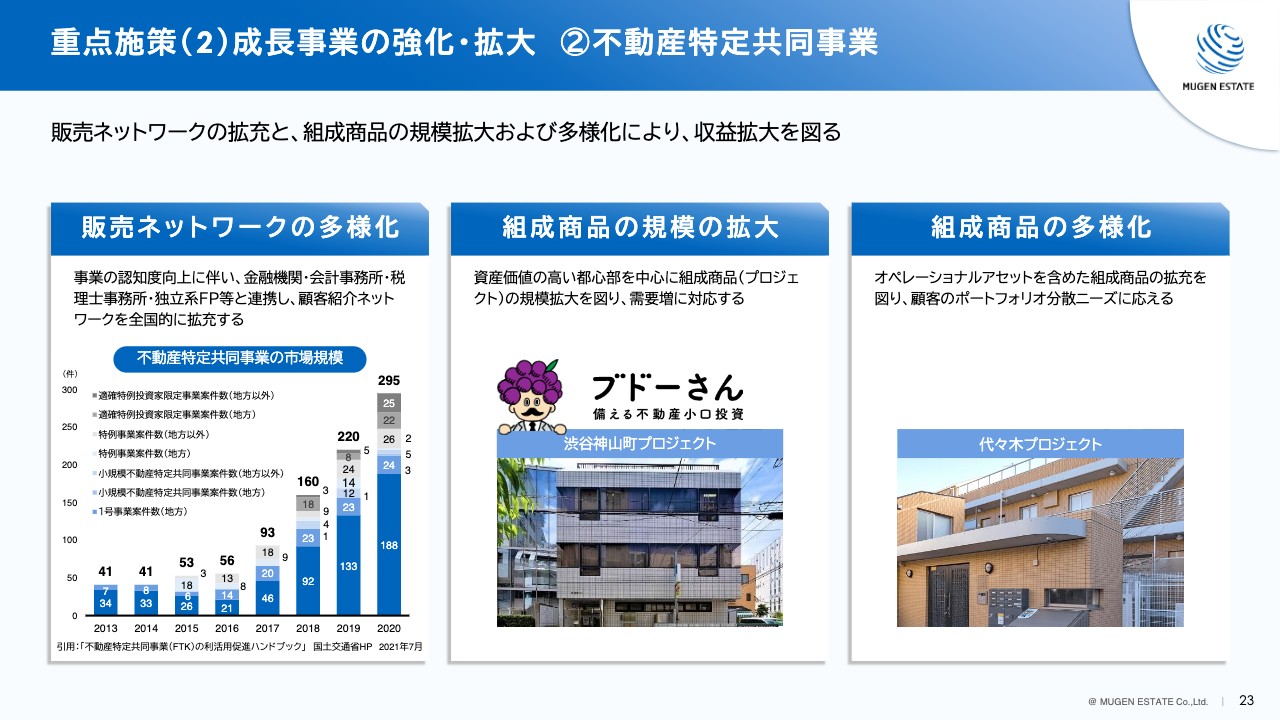

重点施策(2)成長事業の強化・拡大 ②不動産特定共同事業

不動産特定共同事業です。成長する不動産特定共同事業の市況に対し、Web広告・セミナーなどを活用することで、販売ネットワークの拡充をしつつ、組成商品の多様化、規模の拡大を進めていきます。

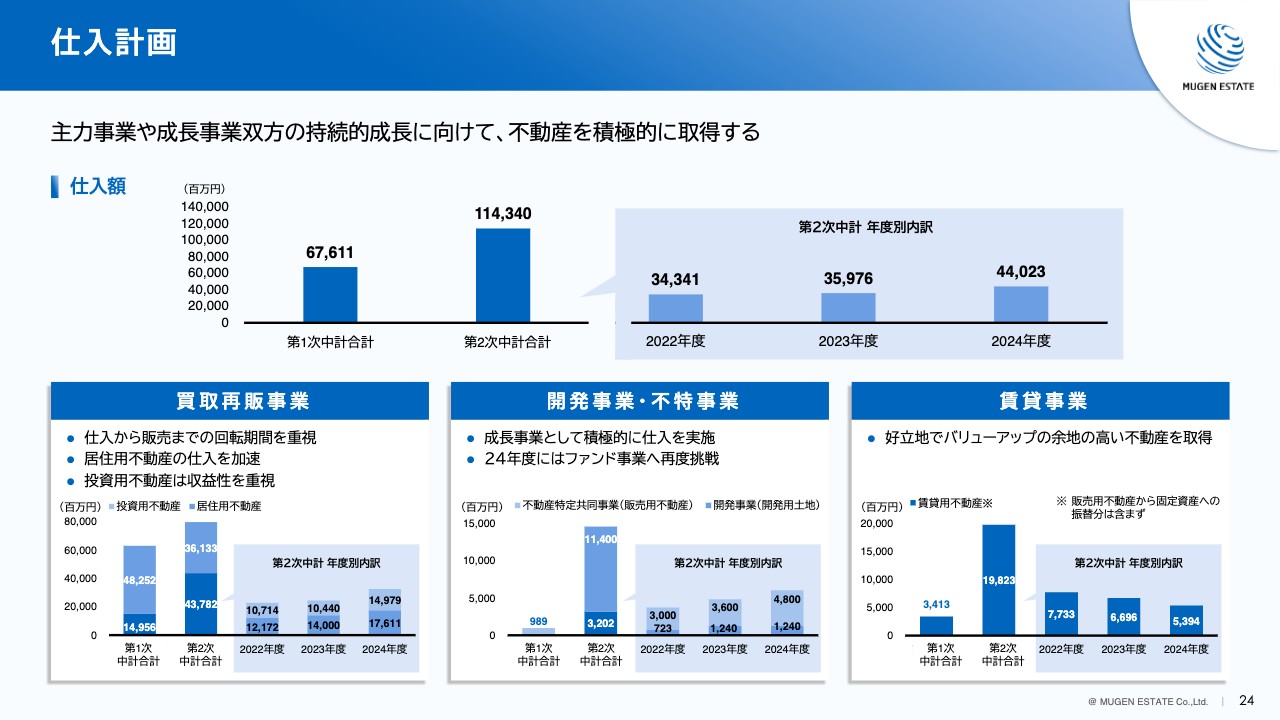

仕入計画

仕入計画についてです。主力事業や成長事業、それぞれで仕入活動を強化します。買取再販事業では、居住用不動産の仕入を強化しますが、同時に仕入から販売までの回転期間も強化します。

開発と不動産特定共同事業、賃貸事業に関しては、仕入を大きく増加します。その結果、第1次中計に対して仕入額が69パーセント増加する計画です。

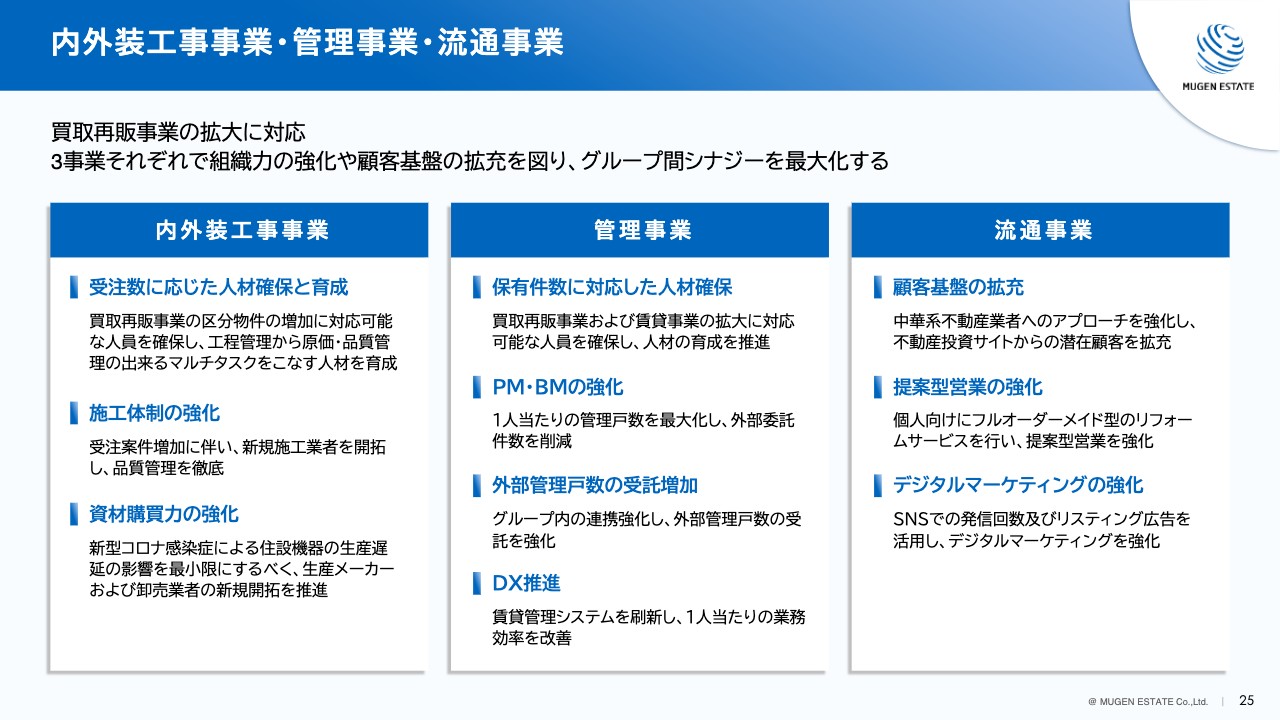

内外装工事事業・管理事業・流通事業

関係会社であるフジホームの取り組みです。フジホームの事業は本体の事業に直結しており、本体の成長には欠かすことができません。工事・賃貸管理事業の人材確保を優先的に行い、買取再販事業の規模拡大に備えた体制を構築します。

本体の施策に合わせて強化・拡充を図り、グループ全体でシナジーを創出することで中計の達成を実現します。

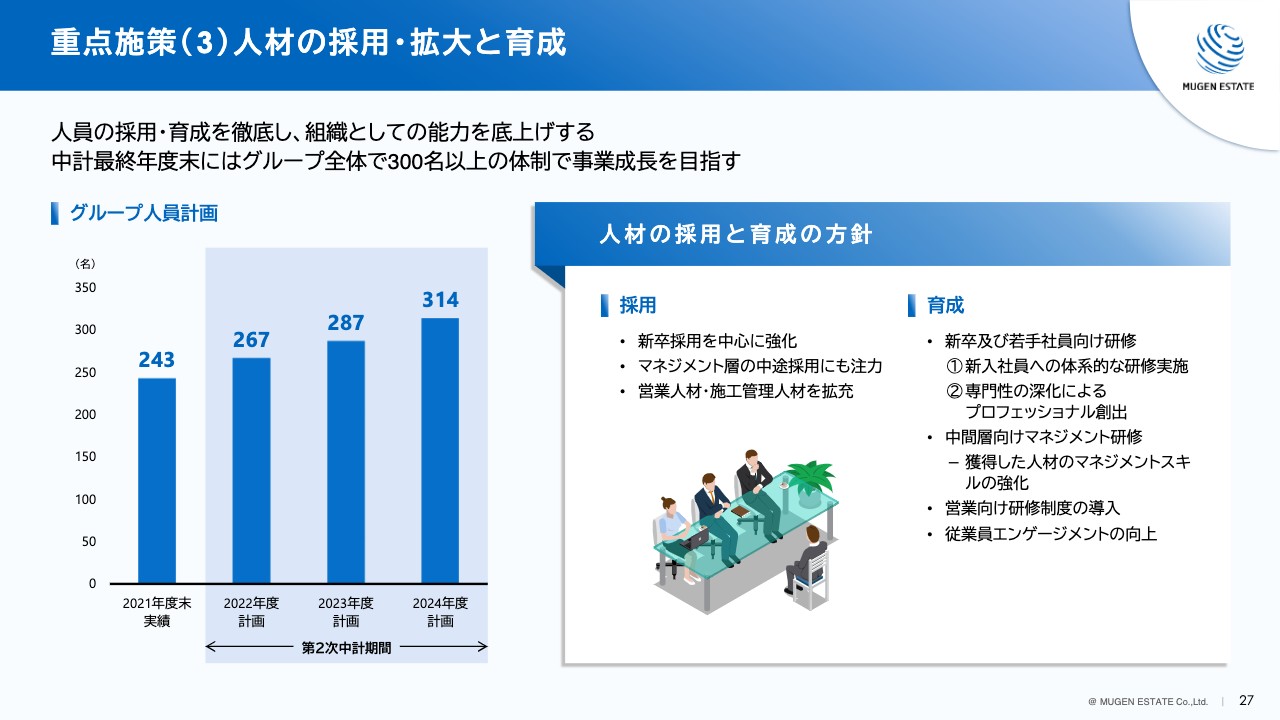

重点施策(3)人材の採用・拡大と育成

事業戦略を支える経営基盤の強化についてご説明します。まず、人材の採用、拡大と育成です。この中計の達成の肝となるのは人です。中計の最終年度では300名以上の体制を計画していることから、良質な人材の獲得、そして育成の好循環なサイクルを構築していきます。

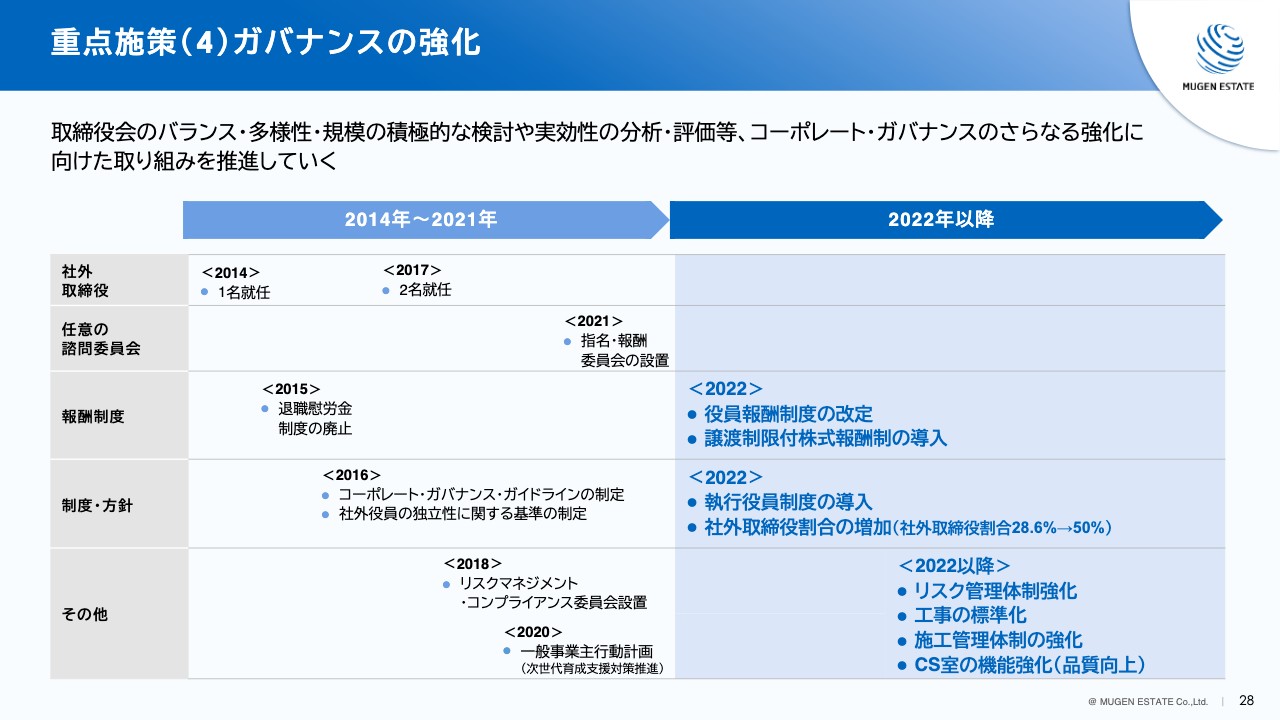

重点施策(4)ガバナンスの強化

ガバナンスの強化についてです。プライム市場上場会社として、コーポレートガバナンスのさらなる強化を進めます。執行役員制度の導入、業績連動報酬を組み入れた役員報酬、社外取締役割合の向上、リスク管理体制強化、カスタマーサポート体制強化など、事業成長を支える経営基盤の強化を進めていきます。

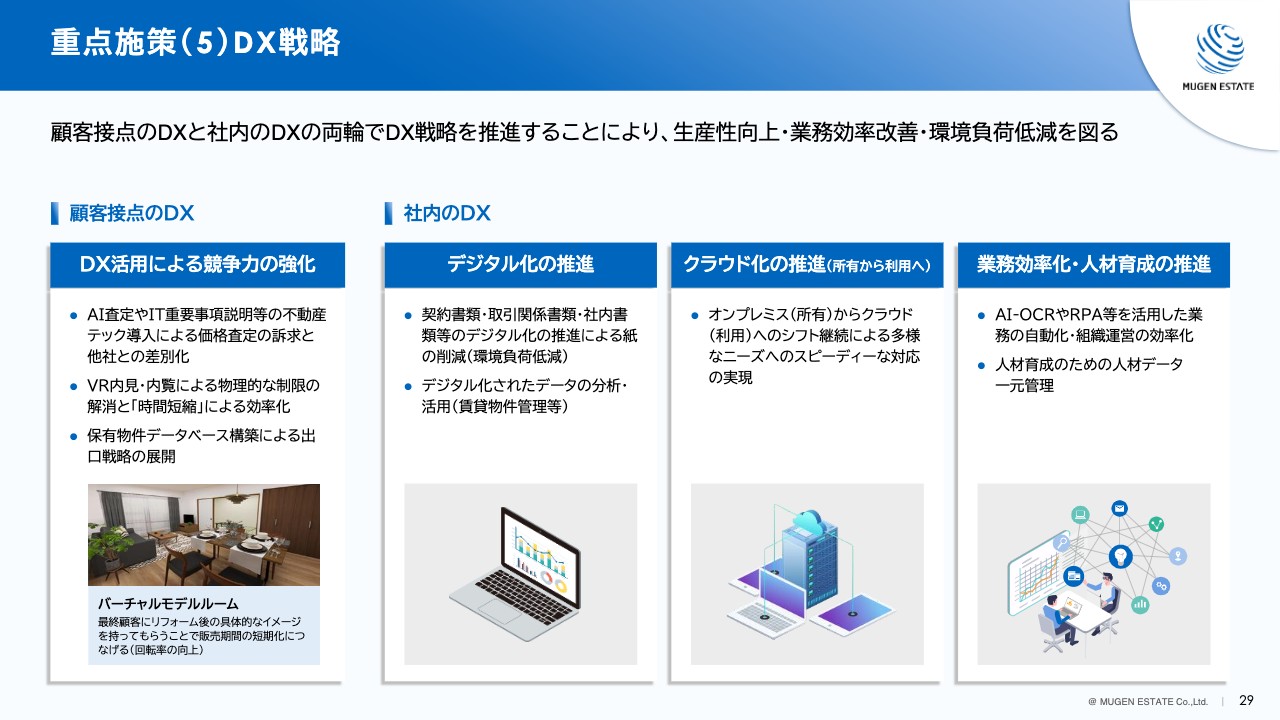

重点施策(5)DX戦略

DXの強化についてです。売上の拡大に向けて、すでに出資や提携をしている企業を活用し、非対面での営業強化など、顧客接点のDXを進めていきます。また、社内ではDXを活用することで、生産性の向上、業務効率の改善、環境負荷の低減により経費削減を図るとともに、働きやすい環境の整備を進めていきます。

重点施策(6)株主還元の強化

株主還元ですが、中計3年間を通して株主還元を進めていきますので、2022年度の取り組みと同じ内容となります。ご説明は省略します。

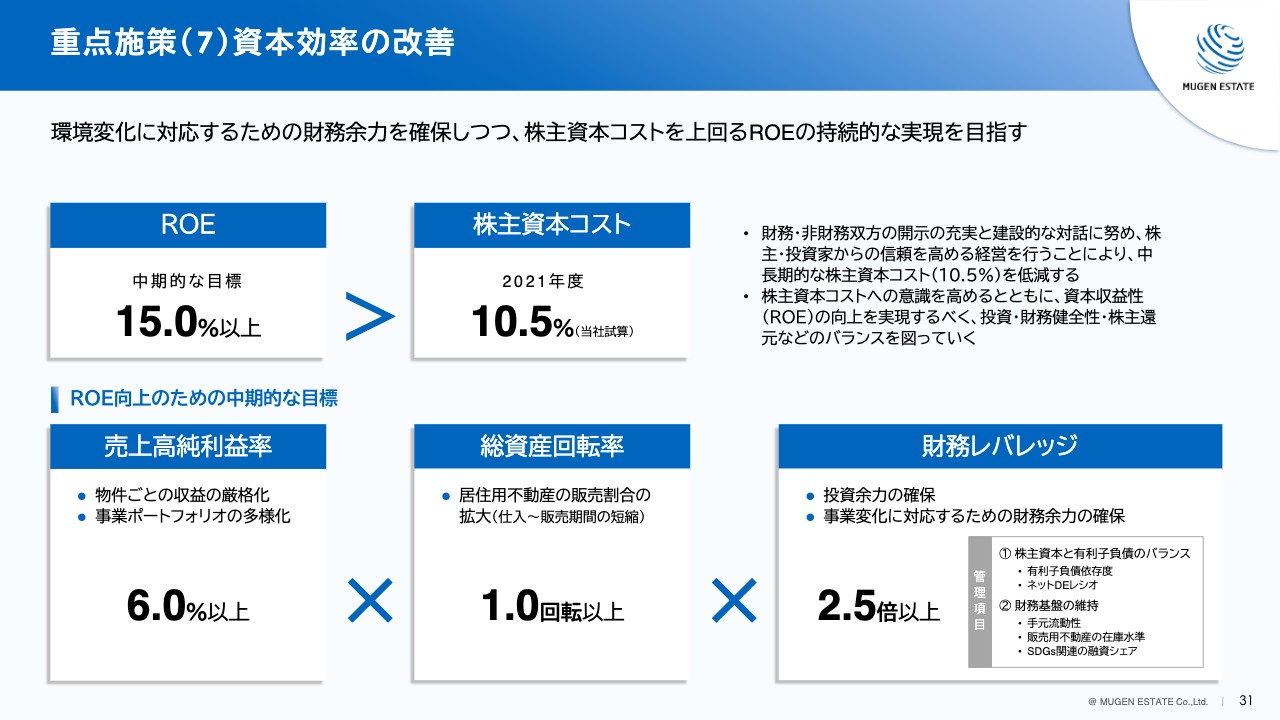

重点施策(7)資本効率の改善

資本効率の改善についてです。株主資本コストを意識した経営を行い、企業価値の向上に努めていきます。そのための中長期的なROEの目標を15パーセントとしています。また、ROEを分解し、売上高純利益率の向上、総資産回転率の向上、財務レバレッジの適正化を指標として進めていきます。

サステナビリティ ESG・SDGs①

最後に、サステナビリティです。新たな企業理念のもと、サステナビリティ基本方針も刷新しました。当社の中古不動産のバリューアップ事業そのものが、社会に貢献できるものであることを、ムゲンエステートグループのすべての社員が共有し、事業を成長させることで、持続可能な社会の実現に貢献したいと考えています。

サステナビリティ ESG・SDGs②

こちらは当社のマテリアリティをESGで整理し、関連するSDGsをまとめたものです。引き続き、サステナビリティの取り組みを強化するとともに、気候変動に関わるリスクや機会の検討も進めていく考えです。以上で、ムゲンエステートグループの第2次中期経営計画の説明を終了します。

質疑応答:採用や離職率について

質問者1:今回説明のあった、経営基盤の強化に伴う人材の採用と拡大と育成についてです。ネットで3年間で71名増えるとなっていますが、こちらの内訳として、新卒・中途でどのくらいの採用があるのか、一方で退職率などはどのくらいの数字になると見ていらっしゃるのか教えてください。

藤田:採用に関しては71名中、新卒で50名ほど採りたいと思っています。実際にそのかたちで週2回、3回ほど説明会を行い、すべての回で私も最初の5分くらいは話すかたちで、新卒に話しかけるようにしています。

また中途に関しては、当社の弱点として、人数が多くなるとどうしても管理職が少なくなると考えています。課長職・部長職になる人たちの採用をすでに始めており、すぐに活躍していただける方、組織が大きくなった時に活躍していただける方を中心に、採用を考えています。

退職率、離職率については、昨年度はけっこう多く、約14パーセントになっています。もともと当社も、インセンティブがかなり強い会社だったところから、組織で行動する会社に変革したため、意見が合わない方などがけっこう出てきて、その分が減りました。ただし、今の新しい理念に基づいて共感していただける方が増えてきて、今、人数が増えている状態です。

質問者1:いろいろな会社を見ていると、組織が200人くらいの会社の場合、顔と名前が一致して、そのような意味では意思決定がしやすい環境という、だいたい200人から300人、500人くらいが1つの壁になっていると思います。それ以上は、顔と名前が一致しない中で、組織の分権などをしっかり行わないと、なかなか売上の成長につながらないという問題が起こると思います。

それに伴い、社長さまとして、何か悩んでいらっしゃること、または「課題だ」とおっしゃっていたと思いますが、今回、地域を拡大されるエリアもありますので、分権や組織の作り方などついて、どういうことを行っていくとそれらがうまく回るかということについて、見解などをお聞かせください。

藤田:組織論に関しては、先ほどお話ししたように、中堅の課長・部長をいかに育てるかが鍵になります。当社は、現在、組織としてマネジメントをされた方を採用し、他の部長たちに水平展開している段階です。

そのため、今年すぐにどうなるかをお伝えするのは難しいですが、3年間できちんとそれを達成し、人が育つようなかたちを作っていきたいと考えています。また思いや目が届かないという点がありますので、今回、社是等も作り替えました。これも、我々が押し付けるのではなく、プロジェクトを通して実際に社員から出てきたものを取り上げてみんなで作ったものですので、それを水平展開していきます。

毎月2回、私からメールで流していたものを動画にして、全社に発信するというかたちにしました。しかし、「まだわかりづらい」などいろいろな意見が出ていましたので、その部分を直しながら、部単位で「このような方向性で行ってください」など、少しずつバージョンアップしながら毎月行っているかたちです。

質疑応答:今後のバランスシートについて

質問者1:御社の今後のバランスシートの考え方をお聞かせください。今回、プレゼンテーションの45ページで仕入の計画というものがありますが、その中で、特に賃貸事業においてはアスタリスクが付いており「販売用不動産から固定資産への振替分は含まず」とあります。

私のイメージも「だいたいこれくらいの金額はすべて固定資産化されるのかな」と思ってはいましたが、どのくらい振替にするかという点は、どのように考えていらっしゃいますか?

藤田:固定資産の振替は、基本的にはあまりしない方向性ではあります。ただ、昨年度は置いておけば思った以上にバリューアップができそうだな、というものを振り替えていました。

加えて、市況が今、かなり高止まりしている状況ですので、商品としての賃貸収入と、固定資産での収入という部分をあまり考えずに、臨機応変に行っていこうという目標を立てています。ただ、賃貸収入できちんと稼げる状態にしていこうとは思っています。

質問者1:基本的には、振り替えはそれほど見込まないというかたちでのバランスシートを考えていらっしゃるということですね?

藤田:そのとおりです。

質問者1:また、今回の仕入の計画を拝見しますと、1,143億円あります。バランスシートで言えば、毎年ネッティングされて減るものもあるため、借入金という面で見ると残高ベースで最終年である3年が経った時の最終形の借入金は、約半分の600億円程度と考えたのですが、いかがでしょうか?

藤田:自己資本比率を30パーセントから35パーセントくらいでターゲットをしていますので、それくらいに合わせるかたちで行っていこうと思っています。金融機関の数も今50行以上ありますので、そのあたりの部分は賄えるかと思っています。

質問者1:計算するとだいたい数字が合うのかなと思いますので、この中期計画は、そのような意味ではよいのかなとは思います。

藤田:レバレッジを無理やり80、90としないようには考えています。

補足説明ではないですが、少しお伝えします。今、中古の不動産の販売をしている会社の中で、設備の納期遅れという問題が出ています。当社にとっても影響がないとは言えない状態です。そのため、工事部でも代替品を使うなど、いろな工夫を行っています。

その影響により、前半は、トップラインが大きく上がるということは難しいと考えています。ただし、今の間にきちんと準備をして、調達が落ち着いた時から大きな売上を出せるような体制を作るべきだと考え、人材の採用等も行っている状態です。

質疑応答:マーケットの見通しについて

質問者2:マーケットの見通しについては、先ほども経営環境のところでご説明を受けました。しかし、アメリカを中心にインフレ、もしくは金利が上がるというような、リスク要因として考えなければならない部分があり、御社の海外投資家などを含めた動向も、リスクシナリオだと思います。

そのようなことも考えて経営されると思いますが、今想定している経営のリスクシナリオや、それに対応する計画などがあれば、参考までに教えてください。

藤田:リスクとしては、その金利の上昇に関しては、アメリカ・ヨーロッパから日本に回ってくるのに、もう少し時間がかかると考えています。ただ、居住用と投資用で考え方が違ってくると思います。投資用に関しては、金利が上がると、投資用の部分も利ざやが低くなるということはありますが、海外と比較すれば、スプレッドが取りやすいという日本の利便性は、揺るぎないものだと思っています。

現在、中国からの投資家も渡航できず、現物を見られないため、待ち構えている方がたくさんいます。中国恒大の問題などもありますが、超富裕層に関しては、それさえ解ければまた戻ってくると考えています。今買っているのは日本人の方がけっこう多く、その点はここ1年、2年は問題ないと思います。

そのため、当社も販売物件に関しては値上げしています。そうすることにより、「旧価格で販売してくれ」というお客さまも出てきます。やはり相場はまだ強く、下がる要素がなかなかないと見ています。

居住用の金利に関しては、住宅ローンの問題がありますが、もう少し時間がかかると思っています。ただ、もう都心部は行き過ぎな傾向がありますので、年収400万円や500万円の方が物件を買うのは難しい状態になっています。

当社としては、そこはリスクだと思っていますので、居住用に関しては、2,000万円や3,000万円の物件も用意し、1億円、2億円、合計10億円などの超富裕層向けのRCでできた戸建のようなものもポートフォリオの中に入れて、どちらに転んでもよいようないろいろな物件をきちんと仕込み、利益を上げていきます。

質疑応答:M&Aやアライアンスの考え方について

質問者2:今後展開されるにあたり、本業でのM&A、もしくはアライアンスの考え方、またスタートアップについての考え方も、併せて教えていただけますか?

藤田:これに関しては、不動産業をメインとしたところで、シナジーが生まれるものと考えています。いきなり当社が飲食業を始めるというのは難しいと思いますので、例えば工事や管理のような部分に付属する会社をM&Aするなどと考えています。

またDXに関しては、いかに販売をしやすくするかというのが課題です。今コロナ禍のため、実際に現場を見に行きづらい時には家で、またお仕事が終わって帰宅した方が夜にチェックできるように、バーチャルの物件を探せるようなものを作るなどのようなことには投資をしていきます。そこを押さえていくのが手かなとは思っています。

質問者2:1件、もしくはトータルで、どのくらいの金額を考えていらっしゃいますか?

藤田:そこまで大きいものは、おそらく当社としては行わないと思います。その後のマネジメントの評価の問題もあり、統合効果というところも考えていかないといけません。我々、行う側の準備がかなり必要だと思っていますので、少しずつ10パーセントや20パーセントのような状態で、その支度をしていくのが一番よいと思います。いきなり100パーセントで買うのは、難しいかなと考えています。

質問者2:金額としては、1億円までいかず、数千万円などということでしょうか?

藤田:そのとおりです。アライアンスを行い、それでよい場合には、買っていくということもあり得ると思います。ただ、現金はかなり余っていますので、いろいろなものに投資できる体制はきちんと作っています。