2022年2月15日に行われた、オプテックスグループ株式会社2021年12月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:オプテックスグループ株式会社 代表取締役社長兼CEO 小國勇 氏

2021年12月期 連結決算のPOINT

小國勇氏(以下、小國):みなさま、こんにちは。オプテックスグループ株式会社の小國でございます。本日はお忙しい中、当社の2021年12月期決算説明会をご視聴いただき、誠にありがとうございます。本来は対面式の予定でしたが、このような状況下のため、本日はライブ配信のみの開催でございます。

昨年度の連結決算のポイントをご説明します。売上高および経常利益で過去最高を更新しています。全体的には前年度比で32パーセントアップと大幅増収となりました。内容としては、一昨年新たにグループ入りしたサンリツオートメイションの寄与が約33億円あります。しかし、そちらを除いた既存事業でも22パーセントアップしています。

売上原価率は1ポイント上昇していますが、販管費率は大きく低減しています。営業利益は前年度の2.2倍となりました。経常利益は為替効果も入っており、約2.3倍の大幅増益という成果を上げることができました。

2021年12月期 連結決算総括

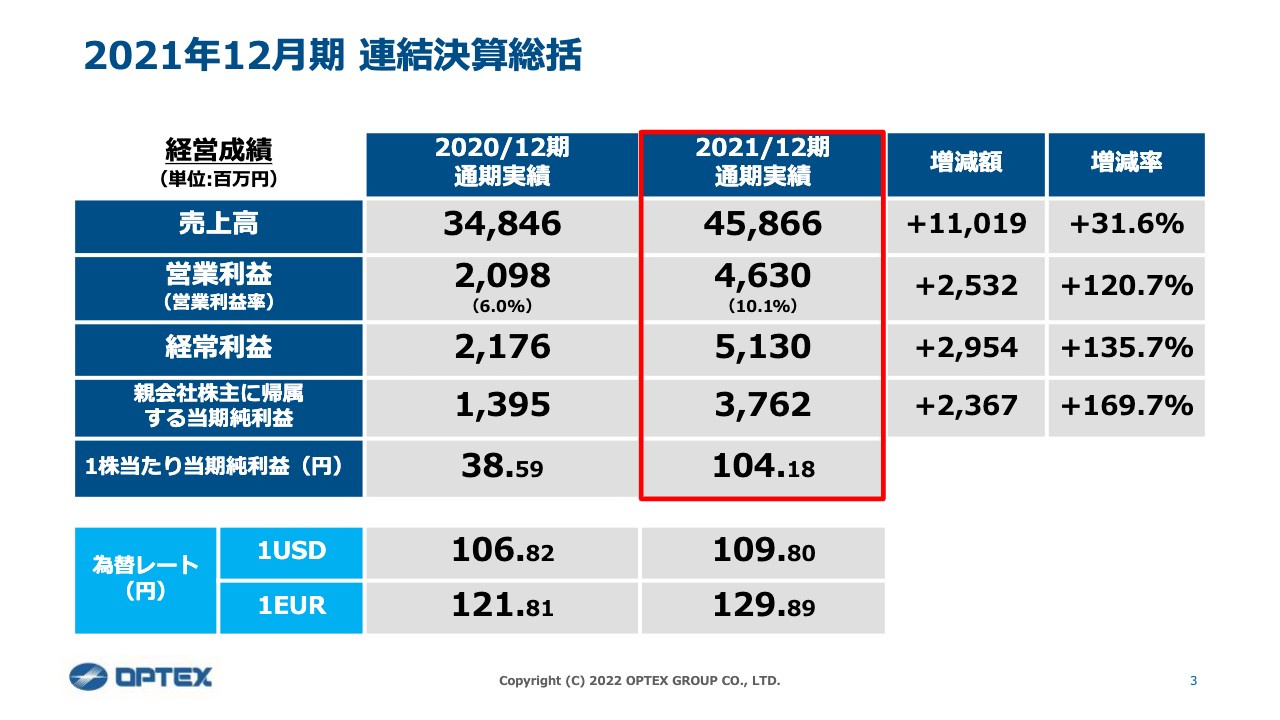

スライドに実際の数字を記載しています。売上高は一昨年が約350億円、昨年が460億円弱です。先ほどお伝えしました営業利益と経常利益を見ると、このような数字になっています。1株当たり当期純利益は、ようやく100円台に回復したところです。為替レートは一昨年、昨年と比べると円安で、経常利益でも為替の増益効果を出しています。

2021年12月期 連結売上高 四半期推移(前年比)

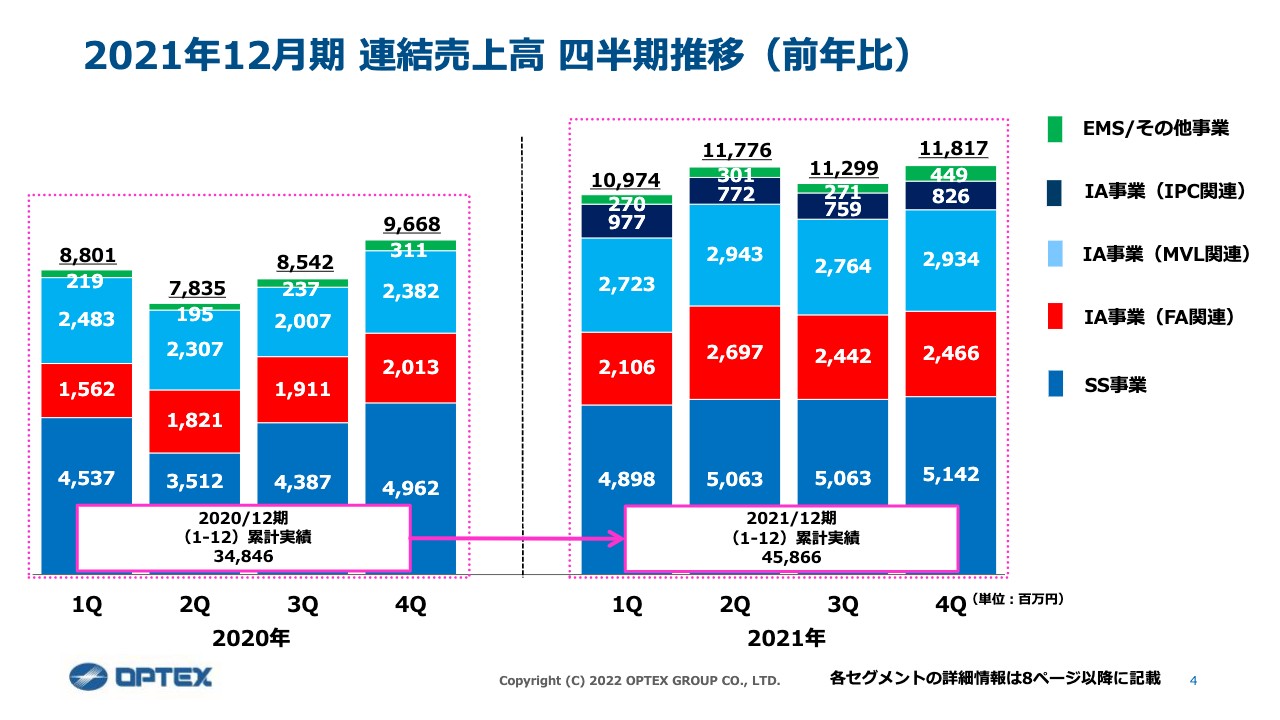

スライドに記載しているグラフは、各セグメントごとの状況です。2020年から四半期ごとに見ていただければと思います。昨年度は主に、IA事業が大きく伸びています。コロナ禍の中でも欧州やアメリカで経済活動が復活してきたため、SS事業もかなり増収となっています。

また、一昨年は第2四半期が底であったこともご理解いただけるかと思います。2018年は売上高と営業利益が過去最高でしたが、2019年は米中貿易摩擦で、2020年からはコロナ禍で右肩下がりでした。昨年のはじめからモノづくりの分野でも経済活動がかなり回復し、非常に大きな増収効果を得ることができたと考えています。

2021年12月期 連結決算 セグメント比較

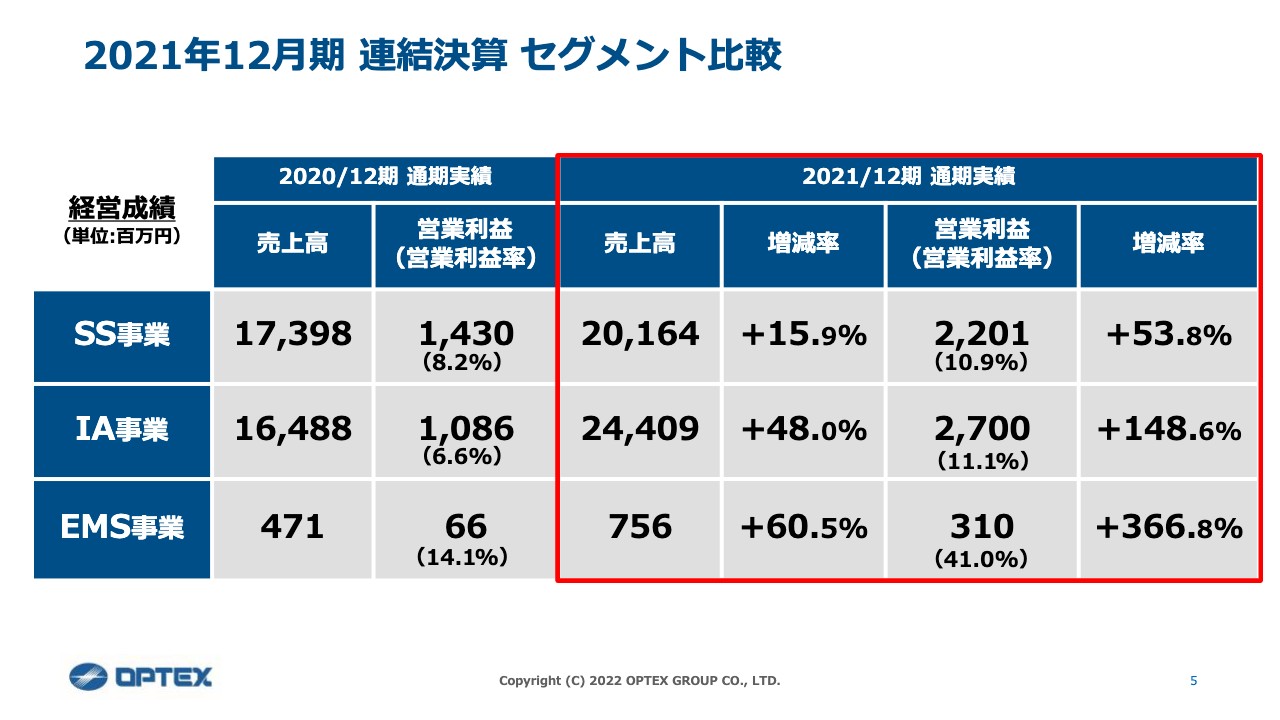

SS事業は、オプテックスの防犯センサー事業と自動ドアセンサー事業が主になります。IA事業は、工場用センサーのオプテックス・エフエー、画像検査用照明のシーシーエス、サンリツオートメイション、昨年買収したミツテックも今年から加わります。M&A効果もありますが、IA事業が大きく伸びていることがわかると思います。経済活動が久しぶりに復活したため、SS事業も非常に順調で、両輪で伸びました。

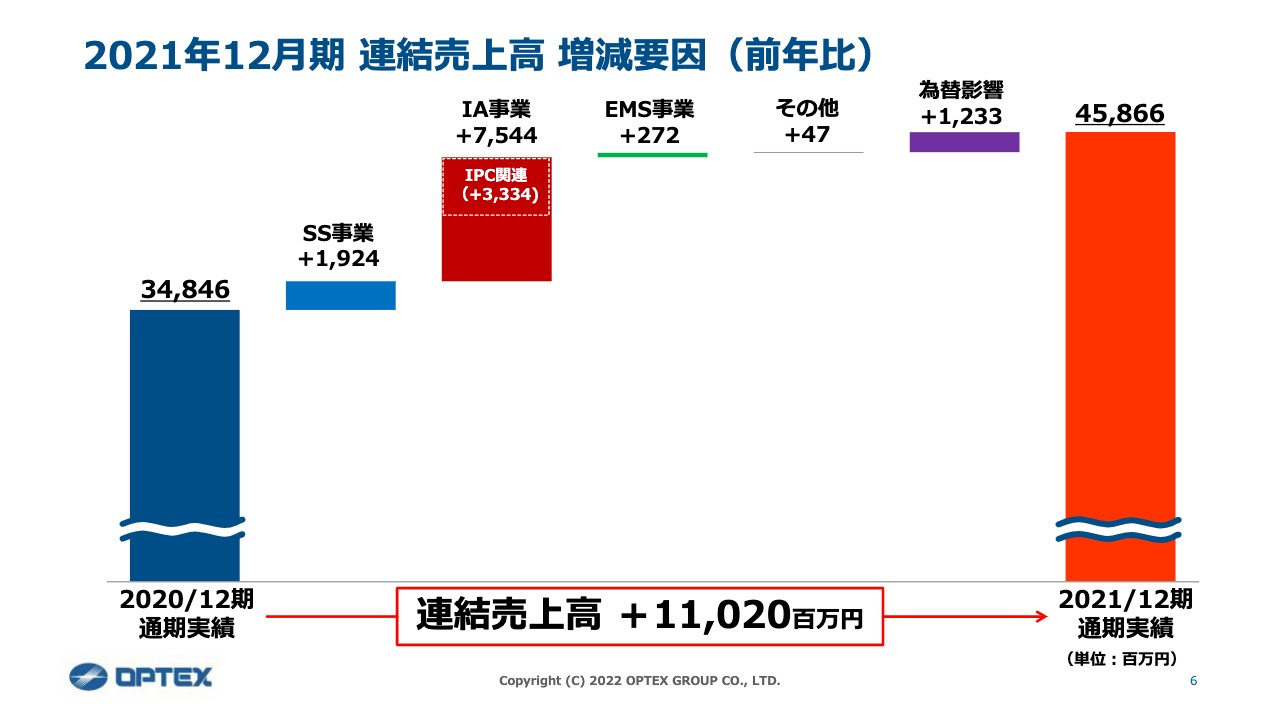

2021年12月期 連結売上高 増減要因(前年比)

売上高の増減要因です。IA事業を見ていただくとIPC関連とありますが、これがサンリツオートメイションです。我々は海外の比率が非常に高いため、為替の影響も含めて売上高が約110億円も伸びています。

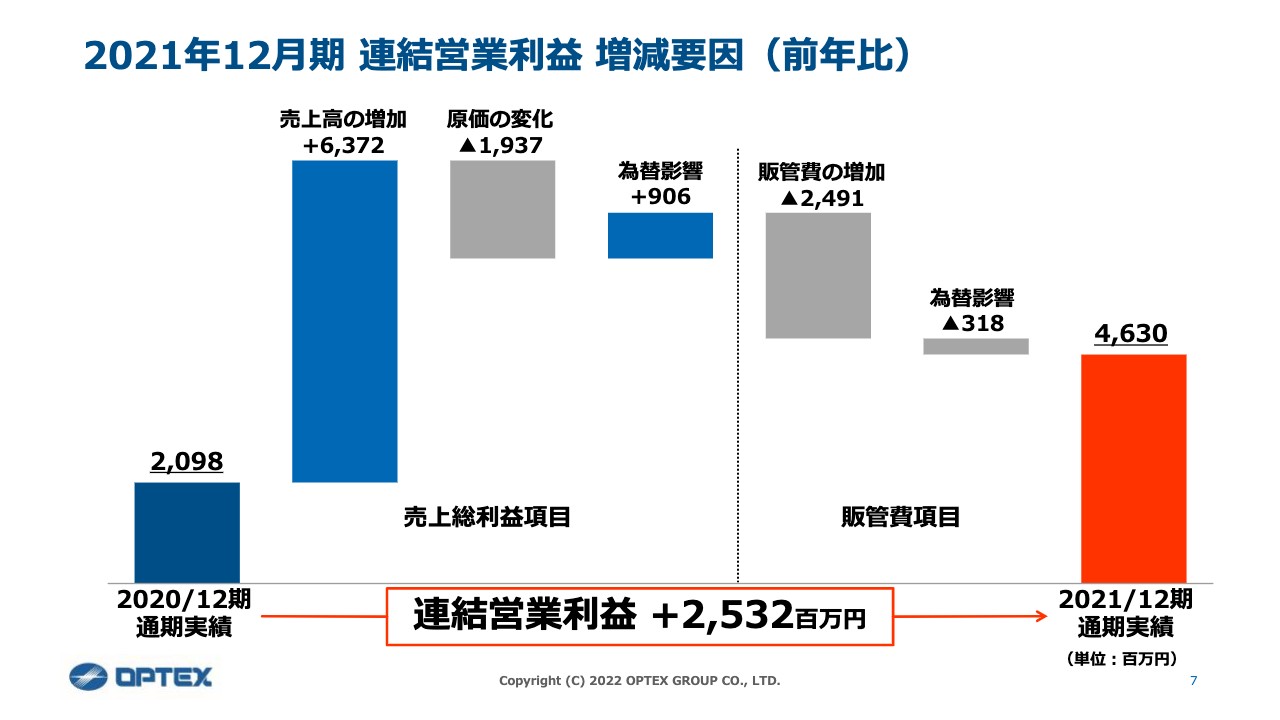

2021年12月期 連結営業利益 増減要因(前年比)

スライドは連結営業利益の増減要因ですが、「増」の要因では売上高の増加が1番大きい影響を与えています。買収による原価の上昇と販管費の増加もありますが、これらを吸収し対前年で25億円強の増益となりました。

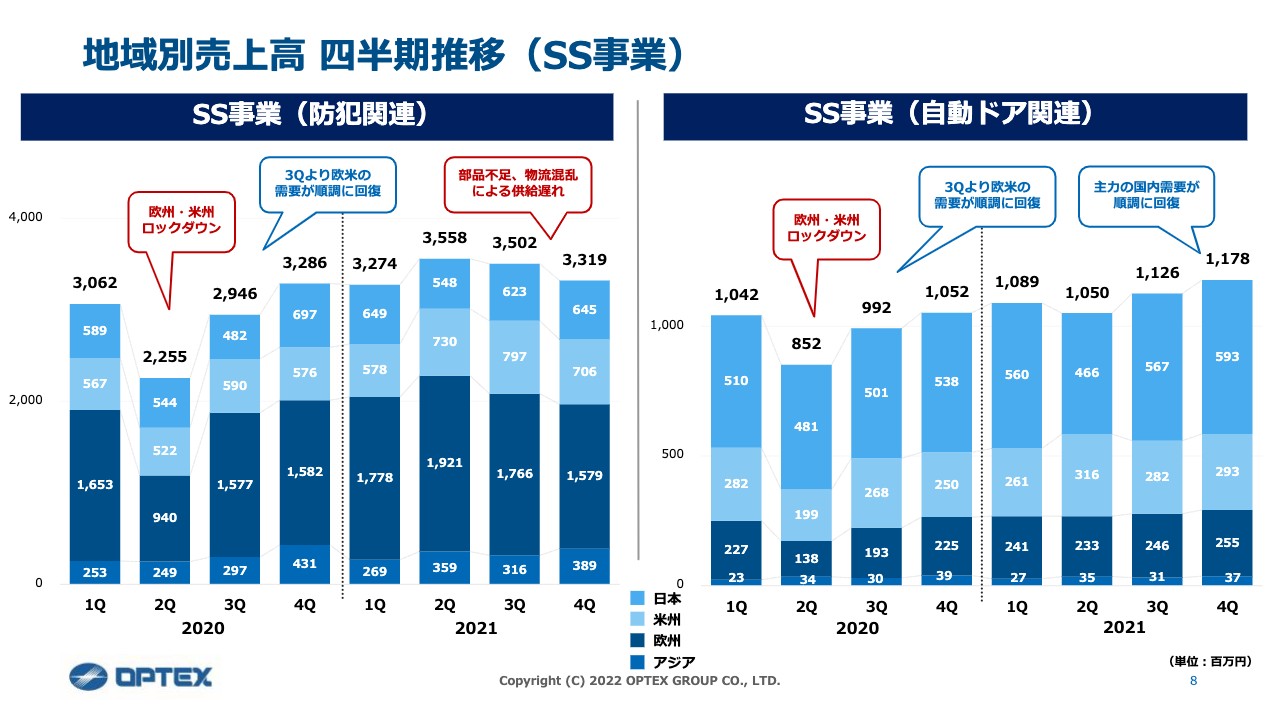

地域別売上高 四半期推移(SS事業)

2022年のSS事業の防犯関連と自動ドア関連の四半期ごとの比較です。スライドを見ていただくと、2020年第2四半期にアメリカとヨーロッパでロックダウンがあったことで大きく業績を落としていることが分かります。その後ゆるやかに回復し、昨年順調に大きく伸ばすことができました。昨年の第3四半期、第4四半期あたりから顕著に部品不足が出てきており、さらに海外で物流も混乱していました。したがって、なかなか製品が出荷できないこともあり、昨年の第4四半期では防犯関連がかなり影響を受けました。

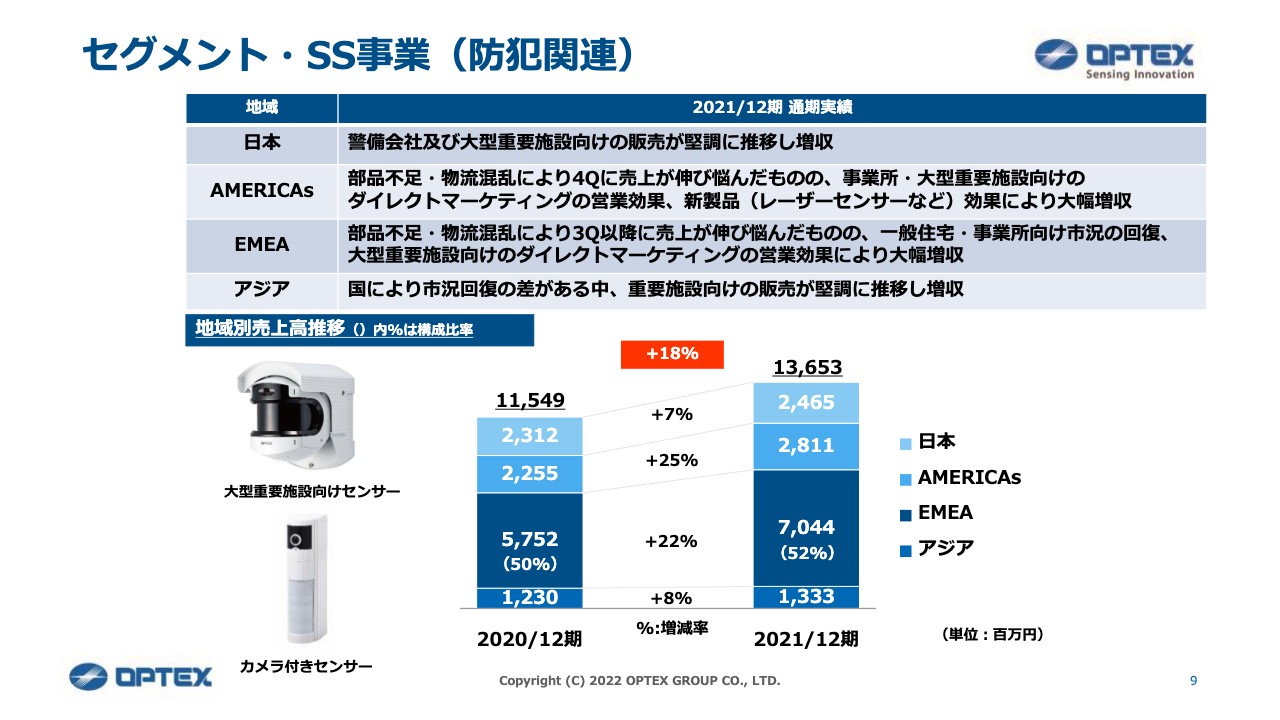

セグメント・SS事業(防犯関連)

SS事業(防犯関連)の内容です。2年くらい前から我々はダイレクトマーケティングを強化していくことをお伝えしていました。ダイレクトマーケティングでは代理店の管理をするだけではなく、直接お客さまのところへ営業をかけることで、アメリカやヨーロッパで大きな効果をあげることができました。

そして、スライドに新商品の大型重要施設向けセンサーやカメラ付きセンサーと書いていますが、特に大型重要施設向けのレーザーセンサー、カメラ付きセンサーの販売立ち上げ効果が出てきました。アジア地域は重要施設向けの販売で、若干上向きに転じてきています。

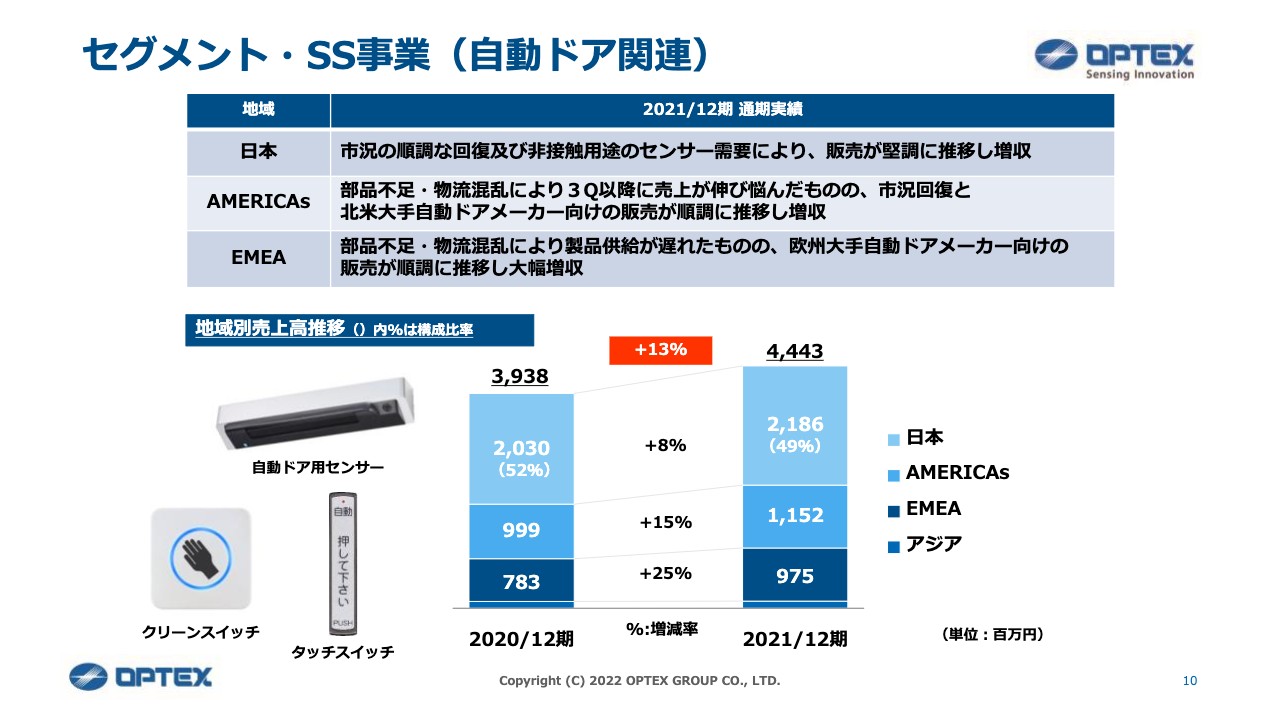

セグメント・SS事業(自動ドア関連)

自動ドア関連です。スライドを見ていただくと、どうしても我々のマーケットとしては国内が大きいため、非常に景気の動向に左右されます。我々は国内で100万ヶ所くらいに自動ドアセンサーを設置しているのですが、やはり飲食といった店舗があまり儲けていないこともあり、なかなか右肩上がりとはなりませんでした。しかし、昨年ようやく回復の兆しが出てきました。

また、ヨーロッパやアメリカでも経済活動がかなり戻ってきています。今までたまっていたものが出てきたかたちで増収効果が出ています。

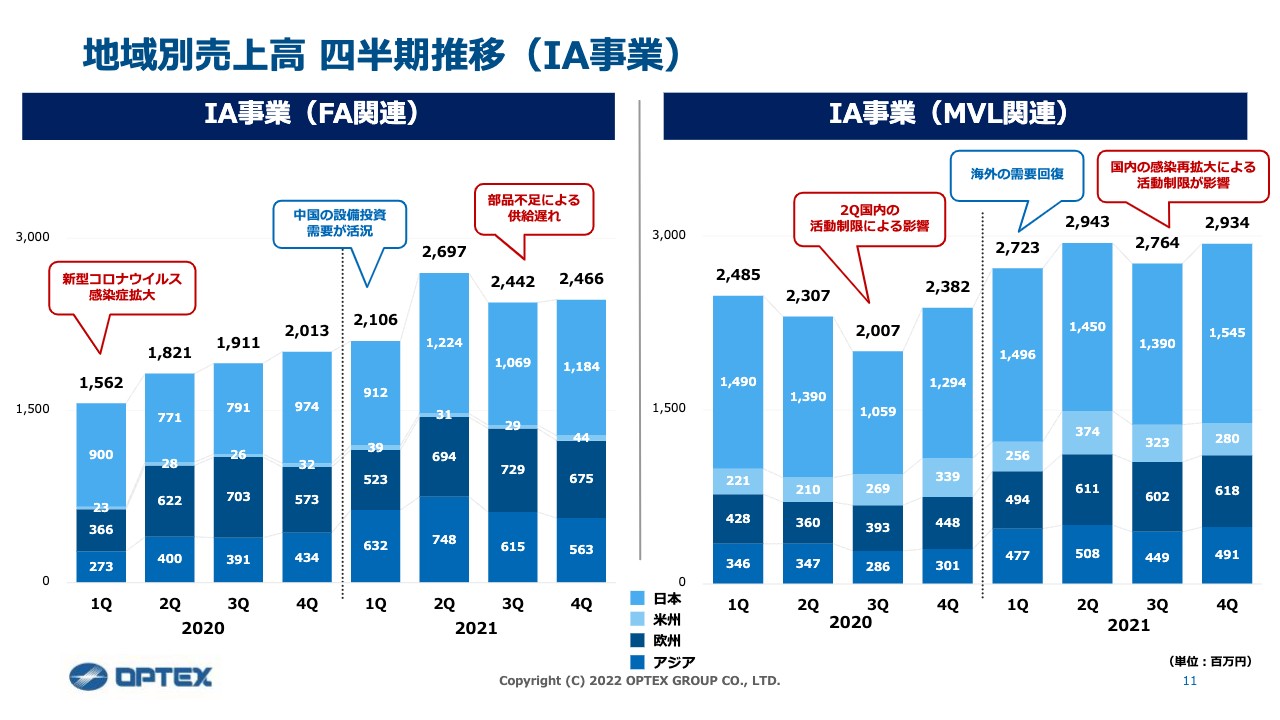

地域別売上高 四半期推移(IA事業)

IA事業のFA関連とMVL関連です。実はSS事業とは違い、特にIA事業のFA関連は一昨年の第1四半期に最も大きくコロナの影響が出ています。第2四半期から活動が回復し、1番最初はマスクから始まり、マスクを生産する機械の大増産でセンサーがたくさん必要になりました。また、リモートで仕事をすることが増えたことにより、パソコンや通信機器が足りない中で、そのようなところにどんどん投資され、各半導体や電子部品のメーカーも大増産する中で、売上高はずっと右肩上がりです。

特に昨年の第1四半期からは、中国の設備投資で非常に需要が活況になっています。このIA事業のFA関連は、中国向けが昨年で20億円を超え、倍近く増加した状況です。

ただし、これもアップダウンがあり、昨年の第3四半期あたりから部品不足による供給遅れで非常に影響を受けています。したがって、どんどん高い部品を買わなければならず、市中で調達しています。製品在庫や部品在庫が急激に増えているのは、このあたりの部品の手当が大きく起因しています。

MVLを見ると、一昨年の第3四半期でコロナの影響が出ており、そこから回復してきている状況です。昨年は非常に順調に推移しました。ただし、画像検査用照明は、実際にはお客さまにテスティングルームに来ていただいて、いろいろな角度で検査し、「じゃあこれを使おう」というスタイルで採用されます。センサーとは違う営業スタイルですので、どうしてもお客さまに来ていただく必要があるものの、昨年の下期は開発や生産技術の方になかなか来てもらえないという状況が業績に影響しています。

これが四半期ごとの大きな動きです。全体的にいいますと、このMVL事業は国内では50パーセントを超えるマーケットシェアになっています。ですので、国内で大きくは伸びていないものの、海外で業績を伸ばし、海外比率が現在非常に上がっています。今後はもっと上がっていくと考えています。

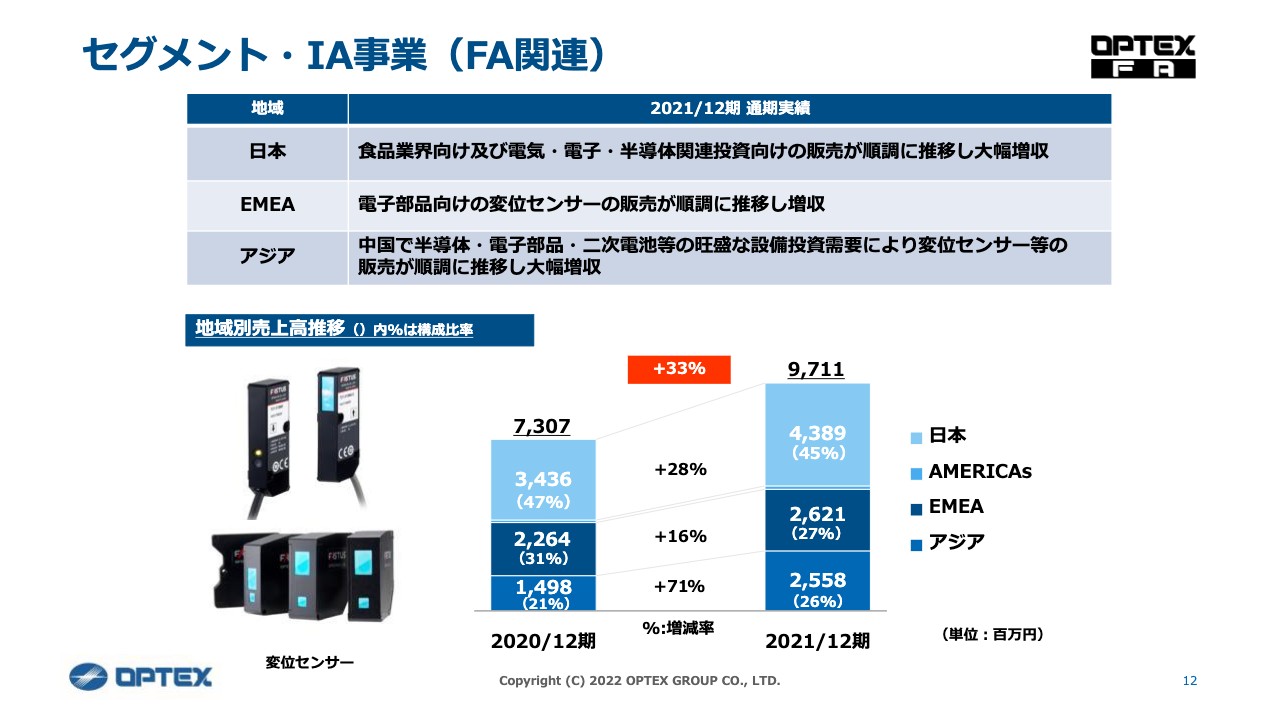

セグメント・IA事業(FA関連)

FA関連の具体的な内容です。今までの日本の動きとしては、半導体関連はあまり大きく出ませんでしたが、やはりシーシーエスとのシナジーで半導体関連のお客さまにも営業にいけるようになっています。したがって、この動きが非常によい効果を上げ、増収につながっています。

また、以前から我々が強い食品業界や飲料業界、電子部品向けの変位センサーが非常に好調です。特に変位センサーは、全世界で250億円くらいのマーケットがあり、これまで我々のマーケットシェアはおおよそ6パーセントとなっていましたが、昨年はほぼ10パーセントと、大幅に伸びています。

特に大きいのは、我々の提携先であるドイツのSICK(ドイツ語でジック)という会社への販売です。また、アジアでは中国で売上を大幅に伸ばしています。特に半導体、電子部品、2次電池製造ラインの検査用として旺盛な需要があり、業績拡大に大きく貢献しています。ヨーロッパも伸びており、スライドの1番下で示しましたアジアでの伸びが非常に大きい状況です。特に中国で大きく伸びています。

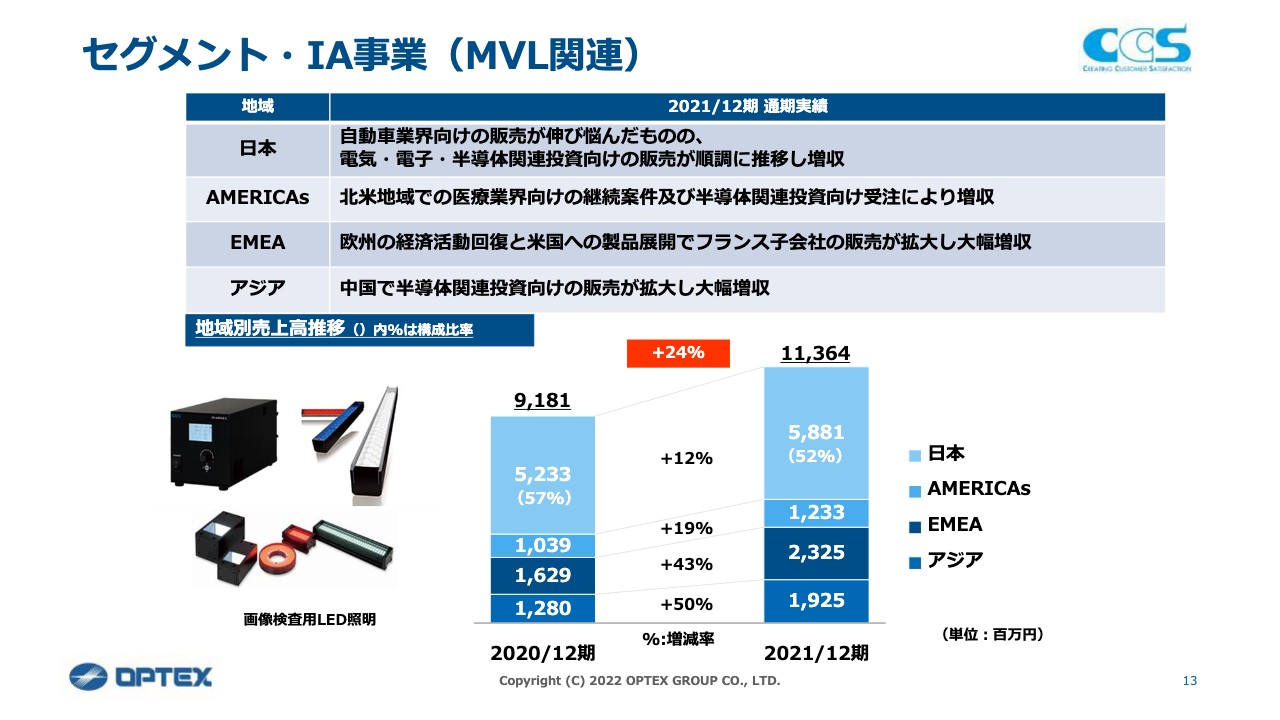

セグメント・IA事業(MVL関連)

MVL関連の具体的な内容です。先ほどもお伝えしたように、国内の比率は、一昨年57パーセント、昨年52パーセントとなっています。売上の数字は当然増えており、12パーセントの増収です。

海外比率はアジアでもヨーロッパでも上がっており、特にヨーロッパで買収したEFFILUX(エフィルクス)の増収効果が非常に大きくなっています。海外比率は一昨年で43パーセント、昨年で48パーセントですが、今年度は50パーセントを超えるかもしれません。

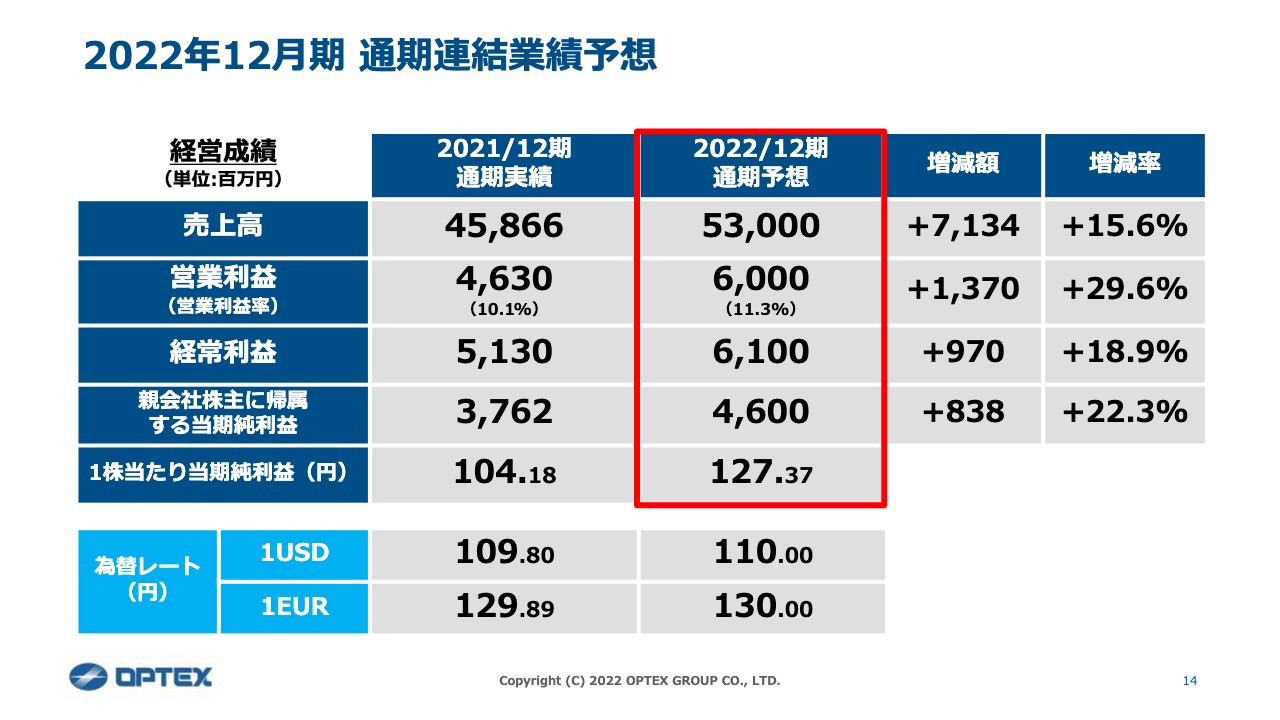

2022年12月期 通期連結業績予想

今期の連結業績予想です。我々は売上は530億円に、営業利益は60億円に挑戦していこうと考えています。1株当たり当期純利益は127.37円で、ほぼ130円になります。今の環境が続き、よほど大きな動きやロックダウンが何年も続くということがなければ、我々は十分に達成可能と考えています。

なお、為替レートは今期はドル110円、ユーロは130円を想定しています。

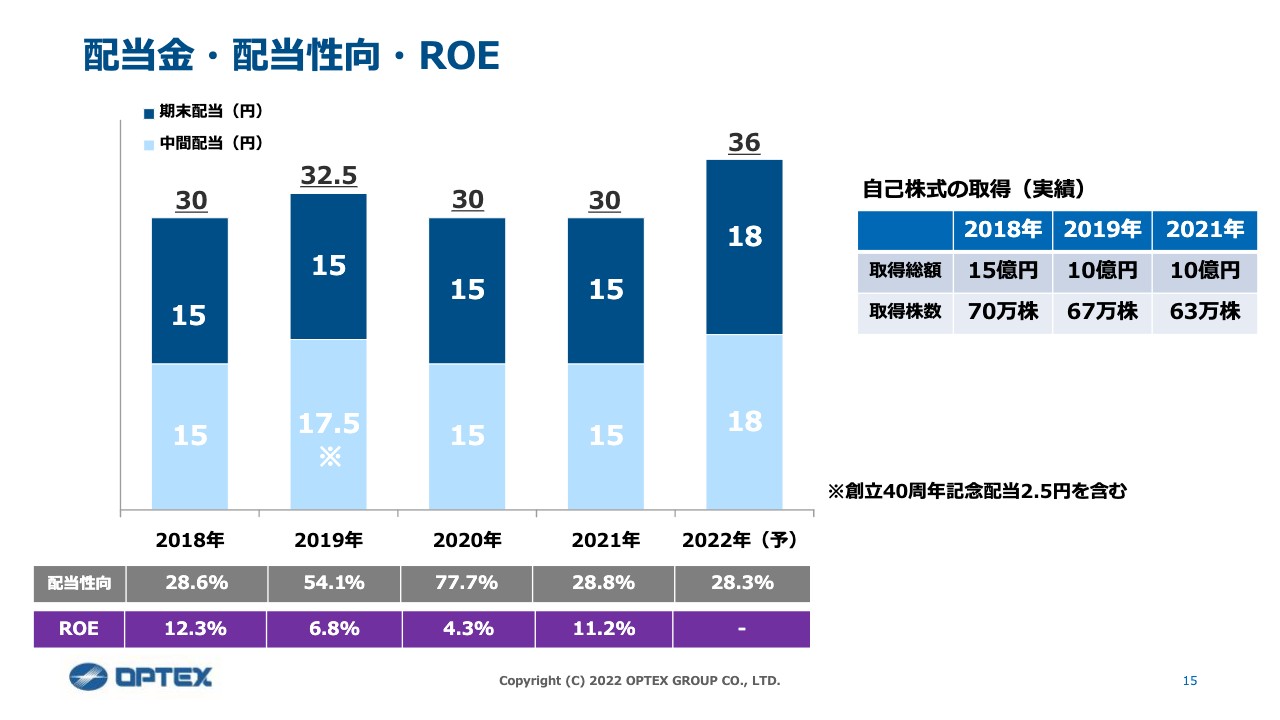

配当金・配当性向・ROE

配当です。我々は配当性向30パーセントを目処とお伝えしていましたが、今期は増配を予定し、配当性向(予想)は28.3パーセントとなります。久しぶりの増配で、中間18円、期末18円、年間36円を予定しています。今期は営業利益60億円、そして来期はもっと上を目指し、配当も引き上げていきたいと考えています。ROEも今期の予想を達成できますと、おそらく12パーセントくらいになると思います。

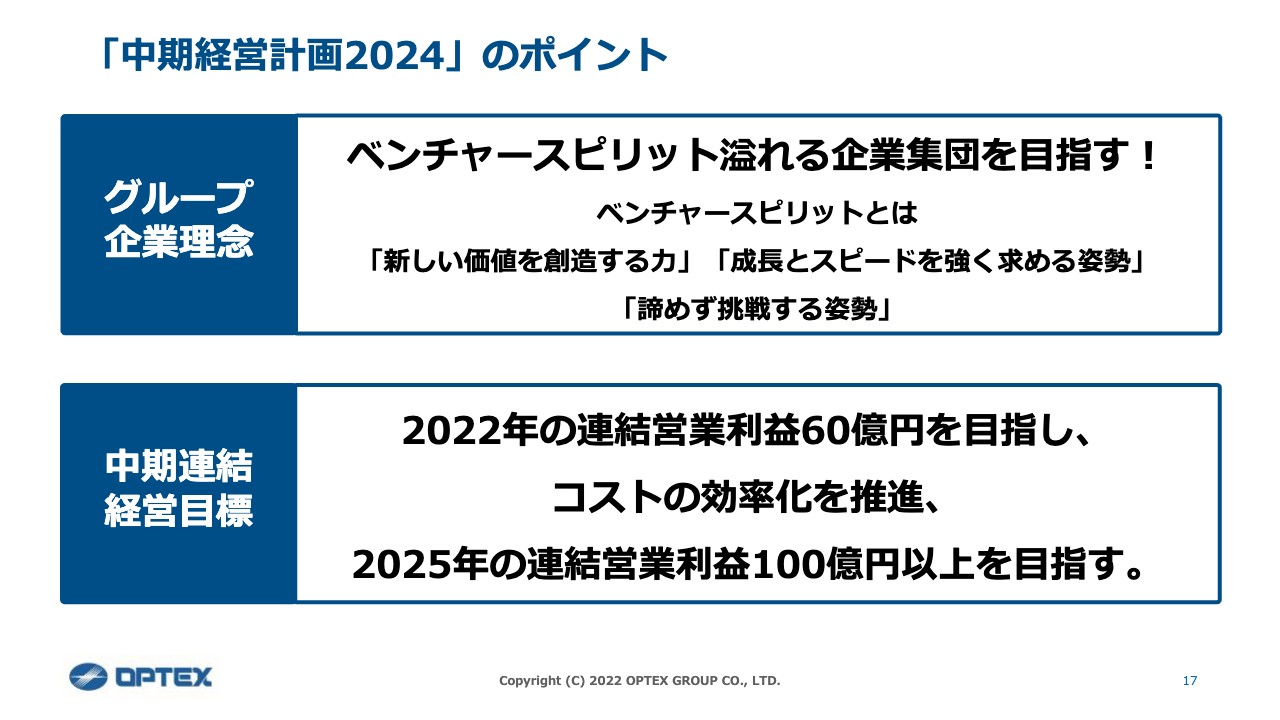

「中期経営計画2024」のポイント

中期経営計画です。いつもお伝えしているグループの企業理念である、「ベンチャースピリット溢れる企業集団を目指す!」ということで、とにかく前へ前へ、我々は挑戦する集団であり続けよう、ということを書いています。

また、今期は連結営業利益60億円を目指し、コストの効率化を推進していきたいと考えています。当然トップラインの引き上げを続けていき、2025年には連結営業利益100億円以上にすることを目指したいと考えています。

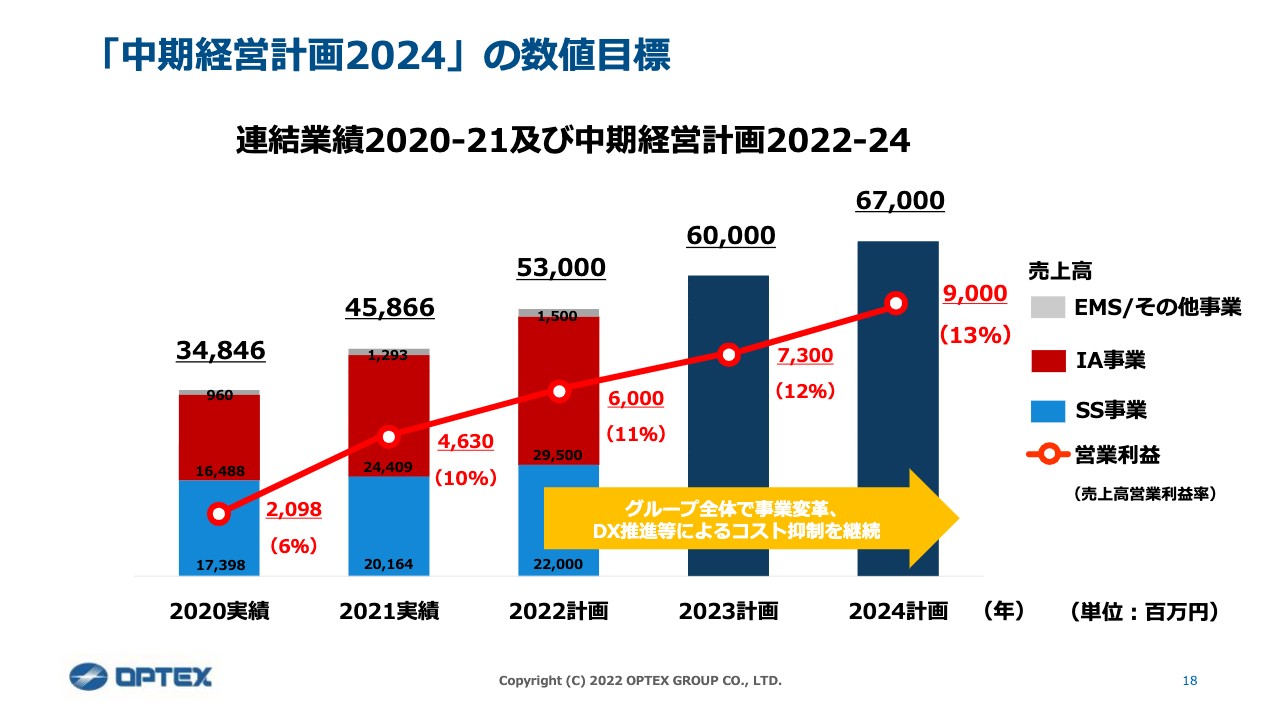

「中期経営計画2024」の数値目標

実際のグラフで書くとスライドのようなかたちです。2024年の売上高は670億円、営業利益は90億円、営業利益率は13パーセントを目標としています。

我々は、2025年には営業利益率15パーセント、連結営業利益100億円以上を目指していこうと考えています。スライドに書いてあるように、グループ全体でいろいろな事業の変革、つまり新しい事業を始める必要もあります。さらに、いろいろな方策を使い、コストをいかに効率よくしていくかという「コスト抑制」が非常に大事になります。これらを中期経営計画として我々の目標に据えていきたいと考えています。

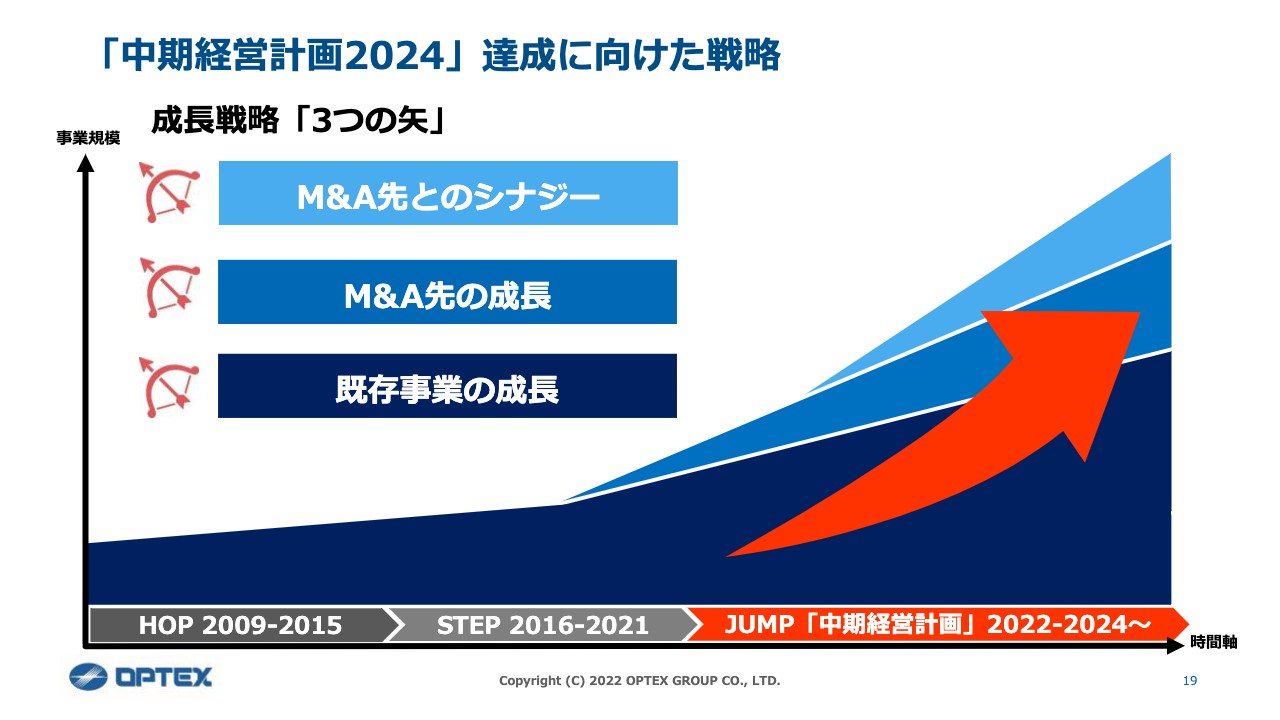

「中期経営計画2024」達成に向けた戦略

スライドに「3つの矢」と書いています。「中期経営計画2024」を達成するためには、まず既存事業を成長させなければなりません。「既存事業の成長」のグラフは少し角度の上がり方が大きくなっています。

また、「M&A先の成長」つまり一昨年買収したサンリツオートメイションも、トップラインの売上高と利益率を上げていく必要があります。いろいろな新しいことに挑戦し、事業展開していきます。昨年買収したミツテックも成長させていきます。加えて、新たなM&A先が入ってくる可能性もあります。

ただし、今の3ヶ年計画には新たなM&Aを含めていません。新たなM&Aがあればプラスアルファになりますが、まずは今の事業を伸ばすことに取り組もうと思います。

そして、一番大事なことは、グループ入りしていただいた会社と既存の事業会社とのシナジーです。先ほどお伝えしたように、例えばオプテックス・エフエーでは電子・半導体の売上が非常に上がってきています。MVLのシーシーエスはとてもよいお取引先を持っており、同行営業していくと、これまでなかなか会っていただけなかった新たな販路を効率よく増やすことができます。これも1つのシナジーですので、着実に行っていきます。

①既存事業の成長 システムソリューションを提供

既存事業をどのように成長させていくかは、以前から「モノ売り」から「コト売り」についてお話をしています。

例えば、センサーとカメラを組み合わせた遠隔画像確認ソリューションがあります。センサーだけでは誰が来ているかわかりませんし、もしかすると誤動作かもしれません。そこにカメラを付けることにより、センサーが起動して映像を映し出します。センサーで検知する前のタイミングから記録をすべて残しますので、監視センターで見るとどのような人が入ってきたかがわかります。この事業は、まだ我々しか取り組んでいません。

日本では警備会社さんが来るため問題ありませんが、海外では警察が直接来ることになります。ですので、実は誤報であったり、その原因が家の人であったり会社の人であったりということになると防犯センサーの信頼が落ちます。アメリカでは、ペナルティが取られるようなルールの州もあります。したがって、この遠隔画像での状況確認のソリューション拡販をより積極的に行い、センサー付きカメラも含めて売上を引き上げていこうと思っています。

また、SS事業の自動ドア関連の取り組みについては、まず国内から始めようと思っています。先ほどお伝えしたように、国内シェアは50パーセント持っています。我々のお客さまの多くは店舗です。約100万ヶ所でデータサービスを展開していこうと考えいてます。

具体的には、我々はいろいろなベンダーと組んで行います。全国に200店舗から300店舗あるドラッグストアなど、その大半に自動ドアがついています。そこにBluetoothのようなものを入れ、その店舗のアプリ会員になっているお客さまがスマホを持って自動ドアを通ると「お客さまが来られた」ということがわかります。そこからクーポンやポイントを付与するなど、いろいろなサービスや情報の提供を行うような使い方ができます。

我々が単独で行うことは難しいため、ともに事業に取り組む相手が必要です。マーケティングを担う会社もありますので、そのような会社と組み、契約を広げていこうと考えています。これがデータサービスの内容です。

また、クラウドでの使用料が自動的に加算されます。使用料は最初はゼロですが、毎月入るため、案件が増えるごとに収入は増えます。いわゆるサブスクのような事業になります。

また、我々は、自動ドアの状況がどうなっているかも遠隔で管理ができるサービスを提供しています。これをより多くの自動ドアメーカーに広げていきたいと考えています。このようなデータサービスでビジネスを展開していきます。我々のマーケットシェアが高い店舗で需要があると考えています。

また、IA事業のFA関連については、スライドに「『予知保全』工場のIoT化」と書いています。IO-Linkという通信手段があり、センサーの情報を制御器に全部を渡していくということです。双方向でいろいろな情報のやり取りをし、例えばセンサーの感度が落ちているなど、この情報でいろいろな制御の判断ができます。あるいは制御器側から、感度が落ちているから上げよう、ということもできます。飛行機や非常に大きな建設機械などは遠隔でいろいろ調整するシステムがあり、手法的にはそれと同じような方法です。このようなものを持ち込み、工場でトラブルを未然に防いでいこうと考えています。センサーが多くついておりますし、カメラがあるところには照明も必ずついています。機能が落ちていたり、検査の精度が落ちていたりということの予知保全が非常に大きなトレンドです。

もう何年も前から「インダストリー4.0」といわれており、その根幹をなすのが、この予知保全です。我々は、かなり先行して走っています。提携先のドイツのSICK(ドイツ語でジック)社はヨーロッパでこのようなスタンダードを作っています。非常に新しい情報が得られることが、我々にとっては大きいと考えています。

また、IA事業のMVL関連では、先ほどお伝えしたように、テスティングルームのような場所にお客さまが来ます。例えば、このようなものを検査したい、このような傷を見たい、ではどのような照明がよいのか、ということを確認します。カメラやレンズなどがセッティングされているため、それらを使いながら最適な照明を探します。この事業をシーシーエスのエンジニアと一緒にさらに一歩進めていきたいと考えています。

実はお客さまはまだ、カメラはカメラのメーカーから、レンズはレンズのメーカーから買うという状況です。画像処理ソフトも含めて、一元的にシーシーエスで提供していこうと考えています。ですので、「画像処理の企業と競合関係になる可能性があるが、買う相手がいるのでシーシーエスがお客さまにもなる」というかたちです。

そのようなものをSIerのように一元的にアレンジして、お客さまに提供していこうと考えています。また、AIを活用したシステムソリューションを提供していこうと考えています。これが事業の現状のあらましで、既存事業を大きく伸ばしていこうという部分です。

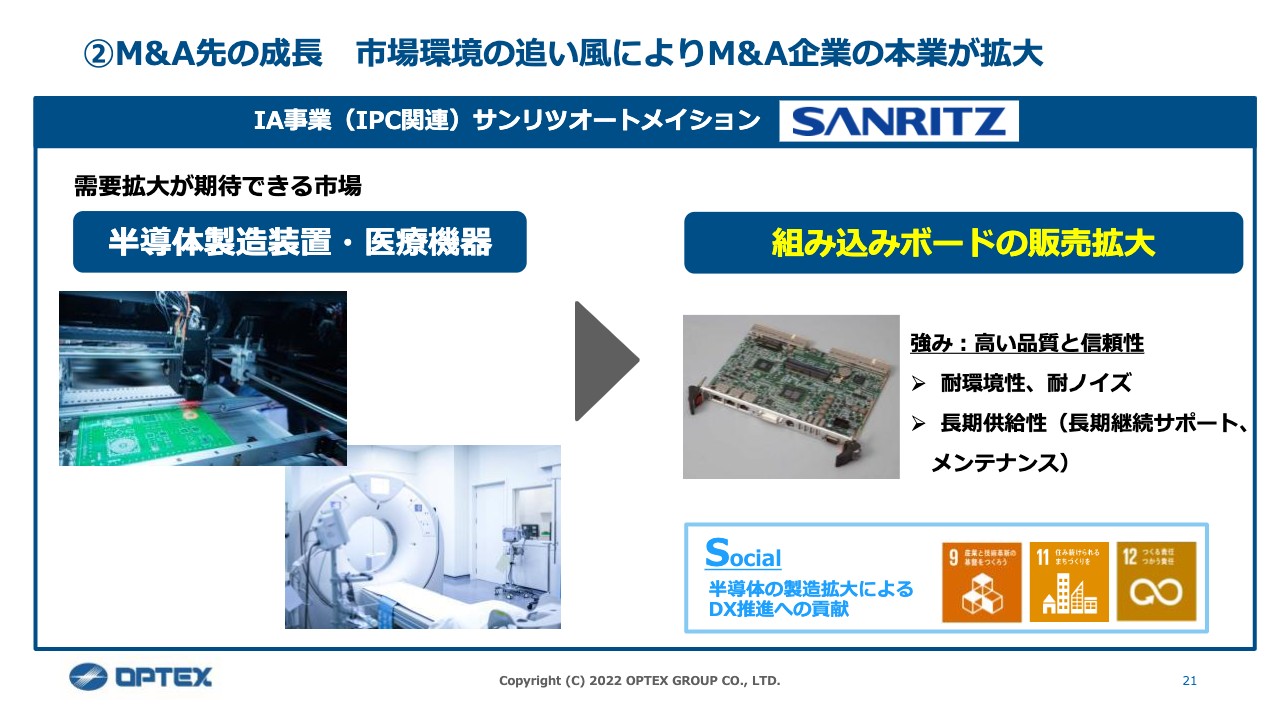

②M&A先の成長 市場環境の追い風によりM&A企業の本業が拡大1/2

M&A先であるサンリツオートメイションの成長についてご説明します。スライドの右にある組み込みボードとは、基板の上にコンピューターが載っているものです。半導体製造装置などの動きを制御するコンピューターです。信号が入ってきたら順番に動いて指示を出します。これを組み込みボードと呼びます。このような産業用のPCを専門に取り扱っています。

以前から、ノイズに強いなどの特徴を持っているため、業界では高い評価を得ています。需要拡大でこのようなものを半導体の製造装置、医療機器の分野にもっと広げていこうと考えています。

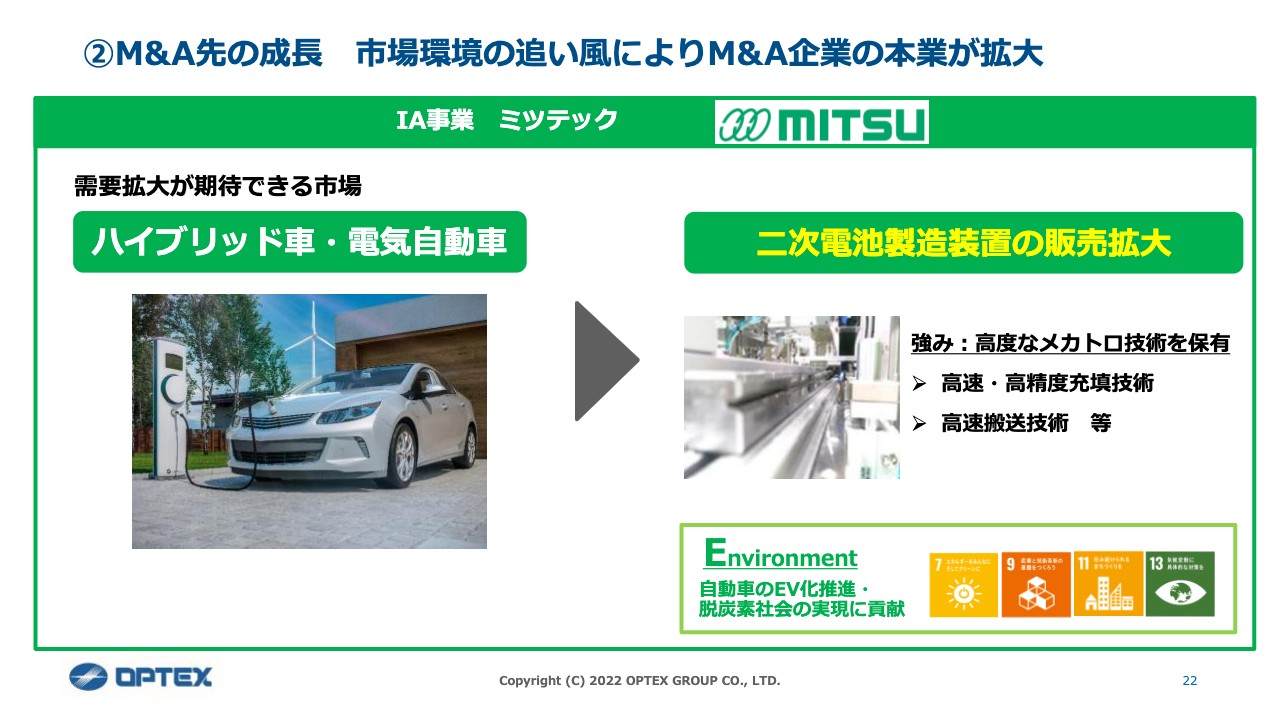

②M&A先の成長 市場環境の追い風によりM&A企業の本業が拡大2/2

また、昨年11月に我々にグループ入りしたミツテックについてご説明します。こちらは現在、主に二次電池の製造の充填という技術があります。ドロドロした電解液を入れるような工程があり、その機械を以前から製造しています。

特に最近は、自動車業界ではリチウムイオン電池で電気自動車を動かしていこうという流れになっています。リチウムイオン電池を作る時に必ず、電解液をセルに入れていく機械が必要であり、それを製造しています。

また、搬送装置の事業も行っています。例えば、ある機械を受注すると、これまではセンサーやカメラ、照明のみを担当していましたが、今後は機械装置全体を我々が受注していくことも可能になると考えています。

現在はハイブリッドや電気自動車の製造の需要が拡大しており、今後もかなり伸びていくため、この部分で大きく伸ばしていきたいと考えています。

③M&A先とのシナジー

サンリツオートメイションとミツテックとのシナジーについてご説明します。実はサンリツオートメイションも交通制御を行っています。ETCのどの部分を担当しているかということまではお伝えできないものの、中の制御を取り扱っています。オプテックスとしては、ナンバー認識の分野にも需要が出てきます。

また彼らは、実は重要施設の監視カメラを取り扱っており、この部分でオプテックスの防犯事業と組むことができます。このような組み方で、駐車場や我々が新しく力を入れていこうとしている分野でシナジーを大きく出せると考えています。

ミツテックについては、先ほども「トータルソリューションベンダー」とお伝えしました。ワンパッケージで、SIerのような仕事を行います。これまでは、ミツテック単独では当然センサーやカメラがなく、どこかから調達する必要がありました。

このような部分がグループの中でうまく組んでいける内容です。大きなワンパッケージとして、トータルソリューションベンダーという道をこれから模索していこうと考えています。ですので、我々が装置を受注することも今後は事業領域となる見込みです。

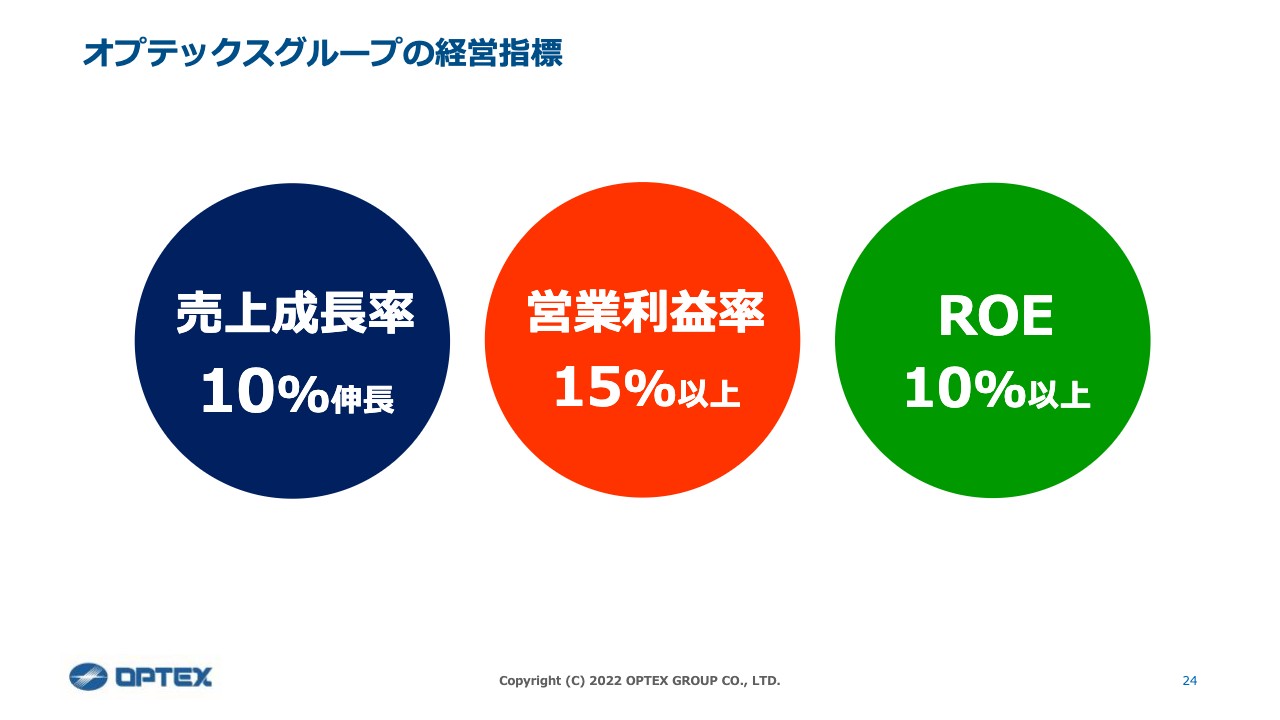

オプテックスグループの経営指標

以前からお伝えしているように、我々は売上の成長率で年率10パーセント伸長を目指しています。また営業利益率は最終目標としては15パーセント以上を目指します。先ほどのグラフで見ると、2025年にはこの15パーセントを達成しなければならないことになります。なお、ROE10パーセント以上はすでに達成しており、もっと上げていきたいと考えています。

以上が昨日発表した決算発表と中期の戦略のご説明です。ご清聴ありがとうございました。

質疑応答:2021年度第4四半期の営業利益について

質問:2021年度第4四半期の営業利益が少ないのは、どのようなことが原因ですか?

小國:昨年の第4四半期は部品不足の影響を大きく受けています。したがって、とにかく製品を作らなくてはと製造部門をフル稼働し、とくに海外に多く輸出しています。売れ筋商品が在庫になり、お客さまへまだ出荷していない商品在庫を連結処理する際の未実現利益の金額が大きく響いています。

質疑応答:自動ドア関連の部品不足について

質問:日本国内の自動ドア関連では、部品不足による供給の遅れは起きていないのでしょうか?

小國:自動ドアセンサーだけではなく、マイコンや、最近は配線器具など、すべての商品に影響があります。強弱はありますが、影響は大きく受けています。

質疑応答:FA関連の変位センサーについて

質問:FA関連の変位センサーのシェアが上がっている背景について、強みや顧客から評価されている点を教えてください。

小國:普通の変位センサーは、制御部分とセンシング部分に分かれていますが、私どもの商品は一体化されたオールインワンになっているのが大きな特徴です。そのことにより、価格競争力が高いと言えると思います。

部品不足の影響もありますが、他社と比べたら部品点数が少ないために影響を抑えられているところもあります。したがって、私どもは納期を早めることができ、シェアを上げていっています。性能的にも遜色はなく、コストと納期の2点を大きく評価いただいています。

質疑応答:「予知保全」について

質問:FA関連で先ほどご説明があった「予知保全」の事業は、ヨーロッパを中心に伸びていくのでしょうか?

小國:「予知保全」はヨーロッパだけでなく、国内でも導入したいという声が非常に高まってきています。したがって、ヨーロッパだけではなく、国内でも突然ラインが止まることは当然防ぎたいという思いがあります。対象商品を増やしていければ、非常に大きい増収効果が得られると考えています。

仕向け地は、国内とヨーロッパが中心になります。中国や東南アジアなどのアジア地域では、まだそこまでの要求は出てきていません。

質疑応答:部材不足の影響について

質問:2022年12月期の計画における部材不足の影響額と解消されるタイミングについて、どのように施策を打っていかれるのか教えてください。

小國:現在はとにかく製品を提供することがプライオリティとしてナンバーワンです。実はSS事業の防犯センサーは、1ヶ月近い注残を抱えています。10億円以上と非常に大きな金額です。どのようなことがあっても取引先との関係を切らさないということで、高い部品であっても購入し、製品を供給していこうと考えています。どのようにコストの帳尻を合わせるかが非常に難しい部分であり、多少上昇するかもしれませんが、まずは商品を供給し、信頼を得ていきます。

解決の時期はまだ目途が立たない状況です。部品メーカーとも、今年の上半期の終わりころはまだ無理だろうと話しています。メーカーも材料が足りない状態で、おそらく今年の夏くらいまでは現在のような綱渡りの状況が続くと見ています。

質疑応答:ミツテックの顧客層について

質問:ミツテックの顧客層は国内の電池メーカーだけでしょうか? リチウムイオンバッテリーの工場は中国、ヨーロッパ、米国と、日本国内を凌駕するほどたくさん出てきていますが、どのような状況か教えていただける範囲でお願いします。

小國:主に国内です。しかし、まだ少ないですが、中国やアメリカへの納入が始まっています。非常に足が長い事業のため今期に大きく、ということはなかなか難しいですが、来期になれば今の事業の倍くらいには持っていけると考えています。それによって、国内の顧客も増えますし、中国、アメリカでも増やしていけると考えています。

質疑応答:「コト売り」の4つの分野での寄与について

質問:先ほどご説明のありました「コト売り」の4つの分野での寄与の期待値順を、イメージで可能な範囲でお教えいただけますか?

小國:スパンの問題もありますが、一番目の前で期待できるのはSS事業の防犯関連です。これはスタートしてから時間が経ち、ようやく昨年くらいから数千件の契約が取れるようになりました。そのため、一番大きく早く寄与してくれるのは、このSS事業 防犯関連の画像確認ソリューションだと考えています。

質疑応答:営業利益率の未達について

質問:3つの経営指標の中で営業利益率15パーセントのみがまだ未達であり、今回の中計最終年度でも未達の予想となっています。この原因とコスト効率化なども含めた対策について教えてください。

小國:先ほどお伝えしたように、一番大きいのはサンリツオートメイション、ミツテックです。この2社のボリュームは2024年頃には売上で100億円近くになると思いますが、利益率では正直それほど高くありません。この2社の利益率が早く10パーセントくらいまで引き上がらないと、全体の利益率を落としていくことが考えられます。

また、部品のコスト上昇は落ち着いてきたら元に戻りますが、大きく影響するのは全体の利益率のミックスです。これを改善していきたいと思っています。

質疑応答:シーシーエスとのシナジー効果について

質問:IA事業のFA関連でシーシーエスとのシナジー効果について言及されていましたが、差し支えない範囲でもう少し具体的なケースをお話しください。そのほか、サンリツオートメイション、ミツテックとのシナジー発現に向けた現状の取り組み、進捗についてもお伺いしたいです。

小國:まず、ミツテックはまだ動き出したばかりです。社長も我々のオプテックスグループの役員が就任しています。いろいろな計画の在り方で取り組みを変えており、事業の組み方の準備も今年いっぱいかかると思っています。

サンリツオートメイションについては、もうすでにオプテックスのSS事業と協業を進めています。また、サンリツオートメイションのお客さまは半導体製造装置の会社があり、実際にオプテックス・エフエーの営業マンが営業同行を始めています。

営業活動を一緒にすることがシナジーの一番大きな効果になります。したがって、シーシーエスのよいお客さま、なかなかオプテックス・エフエーが今まで行けなかったお客さまに、営業同行して製品をPRさせていただくことが一番の早道です。

シナジーのそれぞれの効果としての金額は、それぞれの会社の売上で上がるかたちになります。したがって、いくらかということはお伝えできませんが、売上の伸びの右肩上がり部分は、このシナジーによるものです。このように1つの会社のそれぞれ違う事業で、双方が営業活動を進めています。

質疑応答:販売価格への転嫁について

質問:部品価格が上昇していますが、販売価格への転嫁は実施されていますか? 予定はありますか?

小國:海外のお取引先は、商品によりますが、3パーセントから5パーセント、高いもので10パーセント近い値上げで合意するお客さまが多いです。